Выбор модели налогового консультирования обусловлен

Опубликовано: 14.05.2024

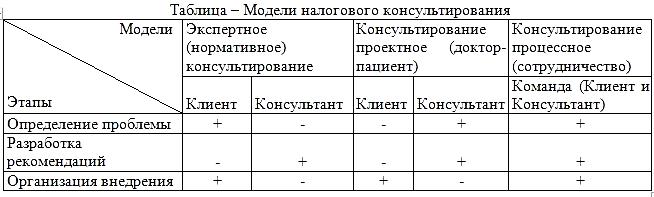

Анализируя существующие методы налогового консультирования, необходимо, показать и критически оценить модели налогового консультирования, широко применяемые в практической деятельности. Понимание роли, которую могут сыграть налоговые консультанты, поможет им при постановке задачи, формулировании требований к качеству услуг и результатам. В настоящее время наиболее распространёнными являются следующие виды моделей налогового консультирования:

Экспертная модель консультирования;

Проектная модель консультирования;

Процессная модель консультирования;

Обучающая модель консультирования.

Рассмотрим, в чём же заключаются основные отличия выше перечисленных моделей.

Экспертная модель консультирования.

Роль организации - заказчика: обеспечение консультанту доступа к необходимой и достаточной информации. Оценка результатов. Роль консультанта: информирование и разъяснение руководителям и специалистам организации смысла норм, правил и процедур и т.п., действующих в налоговом законодательстве.

При экспертной модели консультант не принимает участия ни в диагностике проблемы, ни во внедрении решений, а отвечает лишь за этап разработки и принятия решения. Модель называется экспертной, потому что она применяется в тех случаях, когда от консультанта клиенту требуется только его компетенция, то есть консультант выступает в роли эксперта по проблеме клиента. Не участвуя сам в диагностике, консультант, работая по экспертной модели, руководствуется в основном фактами, которые ему предоставляет клиент, и видением проблемы клиентом.

Плюсы экспертной модели состоят в том, что она очень экономична по временным затратам как для клиента, так и для консультанта.

Минус в том, что консультант ограничен теми выборочными фактами, которые предоставил ему клиент. Также недостаток этой модели состоит в том, что реализацию решения клиент проводит в соответствии с тем, как он услышал и понял консультанта, и это эксперт уже не контролирует.

Проектная модель консультирования.

Налоговый консультант при реализации модели проектного консультирования только предлагает и вырабатывает решения. Помощь клиенту заключается в анализе и определении его проблем, передаче своих теоретических и практических знаний. Клиент только внедряет принятые консультантом решения.

Роль организации - заказчика: предоставление необходимой информации консультанту для определения проблемы клиента. Внедрение разработанных и принятых консультантом решений.

Роль консультанта: организация и управление процессами сбора информации и ее анализа, а также разработка, обсуждение и принятие решений. Выбор форм индивидуальной и групповой работы в рамках консультационных проектов, управление групповой работой. Разработка и внедрение способов сбора и обработки высказанных идей, оценок, суждений, предложений, представления результатов проектирования.

В этой модели консультант берет на себя ответственность за диагностику и разработку решений, но не участвует в этапе реализации, передавая ответственность за этот этап клиенту. То есть консультант выступает в роли разработчика проекта. Эта модель используется для тех решений, реализация которых достаточно проста в исполнении, не требует серьезных корректировок по ходу выполнения и особой компетенции исполнителей.

Преимущество этой модели заключается в том, что у консультанта есть возможность детальной диагностики проблемы. Однако, как и в экспертной модели, имеется вероятность того, что клиент не достаточно хорошо поймет предложенный совет, что ему может не хватить каких-то ресурсов, в том числе и компетенции, чтобы правильно внедрить решение.

Процессная модель налогового консультирования.

Роль организации - заказчика: активное взаимодействие с консультантом в рамках мероприятий и процедур, предложенных консультантом. Высказывание своих идей, соображений, предложений. Совместный с консультантом анализ проблем и выработка решений. Роль консультанта: организация и управление процессами сбора информации и ее анализа, а также разработка, обсуждение и принятие решений. Выбор форм индивидуальной и групповой работы в рамках консультационных проектов, управление групповой работой. Разработка и внедрение способов сбора и обработки высказанных идей, оценок, суждений, предложений, представления результатов консультирования. На всех этапах проекта активное взаимодействие с заказчиком.

Деньги являются разновидностью имущества, которая отличается от других видов тем, что деньги можно быстро и без издержек превратить в любое другое благо (высокая ликвидность) и при постоянном уровне цен деньги либо не приносят дохода вообще, либо их доходность существенно ниже доходности других видов имущества.

С развитием товарного производства, когда деньги начинают выполнять функцию средств платежа и обмен Товар-Деньги-Товар принимает форму Товар-Обязательство-Деньги, т.е. с временным разрывом между продажей товара и получением за него оплаты, появляются кредитные деньги. Они выступают обязательством.

Теория структуры капитала базируется на сравнении затрат на привлечение собственного и заемного капитала и анализе влияния различных комбинированных вариантов финансирования на рыночную оценку. Текущая рыночная оценка (актива, проекта или всего бизнеса) определяется как сумма дисконтированных чистых потоков.

НК РФ – это один из рекордсменов среди кодексов по частоте вносимых изменений. Общая часть НК РФ действует с 1 января 2000 года, и за это время поправки вносились в нее более 200 раз. Одно это уже затрудняет исчисление налогов – но налоговый закон к тому же и сформулирован непросто.

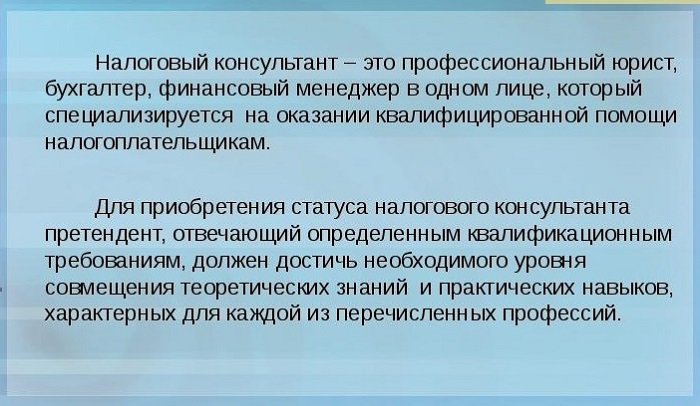

Поэтому услуги налоговых консультантов, помогающих разобраться в хитросплетениях налоговых норм, весьма востребованы – особенно бизнесом. Конечно, сегодня специальный правовой статус налоговых консультантов в законе не закреплен, однако эта отрасль консалтинга уже давно и успешно развивается. Обычно в качестве налоговых консультантов выступают адвокаты (или, как уточняют они сами, "налоговые адвокаты"), юрисконсульты, не имеющие адвокатского статуса, либо экономисты.

Сегодня у таких специалистов есть возможность подтвердить свою компетентность путем сдачи квалификационного экзамена в Палате налоговых консультантов и получить соответствующий аттестат. На сегодняшний день выдано более 10 тыс. квалификационных аттестатов по специальности "Консультант по налогам и сборам".

В конце мая в Госдуму поступил законопроект "О налоговом консультировании" (далее – Законопроект), закрепляющий основы правового статуса налоговых консультантов и правила оказания ими услуг 1 . Посмотрим, как предлагается урегулировать уже сложившиеся отношения и что по этому поводу думают эксперты.

Налоговые консультанты – кто они?

Несмотря на довольно развитый рынок налогового консалтинга, в договоре на оказание услуг или трудовом договоре все же редко фигурируют такие стороны, как "налоговый консультант" или "работник-налоговый консультант". Чаще заключается обычный договор оказания услуг, в котором налоговый консультант поименован как "исполнитель". Но бывают и исключения, когда один из контрагентов назван именно налоговым консультантом (постановление ФАС Поволжского округа от 8 июля 2011 г. № Ф06-5329/11 по делу № А65-8463/2009, постановление Одиннадцатого арбитражного апелляционного суда от 24 октября 2012 г. № 11АП-12210/12 по делу № А55-17726/2011).

В судебной практике вместо привычного "представитель по доверенности" встречается даже "налоговый консультант по доверенности" – правда, это единичный случай (постановление Девятнадцатого арбитражного апелляционного суда от 17 июля 2012 г. № 19АП-2991/12 по делу № А35-12334/2011).

Сегодня профессионал может получить статус налогового консультанта, успешно завершив образовательные курсы при Палате налоговых консультантов. Однако в настоящее время этот статус государством не признается. Аттестат налогового консультанта, конечно, играет определенную роль – но только как конкурентное преимущество на рынке юридических услуг или актив соискателя при трудоустройстве.

Кроме того, статус налогового консультанта может использоваться в качестве доказательства обоснованности судебных расходов на квалифицированную юридическую помощь (постановление ФАС Поволжского округа от 28 апреля 2011 г. № Ф06-2759/11 по делу № А65-19019/2010).

Сегодня суды не воспринимают налоговых консультантов как самостоятельных субъектов правоотношений. К примеру, налогоплательщик не может сослаться на то, что о какой-то норме он узнал только из заключения налогового консультанта – ведь по закону налогоплательщик обязан самостоятельно исчислять налог (постановление Восемнадцатого арбитражного апелляционного суда от 21 февраля 2014 г. № 18АП-591/14 по делу № А07-11599/2013).

Законопроект предлагает придать статусу налоговых консультантов официальный характер: после успешной сдачи квалификационного экзамена компетенция специалиста будет официально подтверждена аттестатом. К сдаче экзамена, который проводит сегодня Палата налоговых консультантов, сегодня готовят 80 вузов по всей стране по единой программе. В каком порядке будет проходить обучение налоговых консультантов и кому по новому закону будут сдавать экзамен претенденты – пока непонятно.

Предполагается, что статус налогового консультанта может приобрести и штатный сотрудник организации. В этом случае закон о налоговом консультировании будет распространяться на него в полной мере.

Если профессионала не обладает официальным статусом налогового консультанта, то практиковать ему никто не запретит – однако он будет лишен возможности называть себя "налоговый консультант" (для организаций – "налоговая консультация").

Сергей Зеленов, председатель комитета по налогам Московского городского отделения "ОПОРА России", владелец консалтинговой компании "Green Group":

"По большому счету, данный законопроект никакого регулирования не осуществляет, а только предлагает консультантам на добровольной основе объединиться в СРО, чтобы сохранить (или приобрести) в названии организации словосочетание "налоговый консультант". Конечно, в зависимости от размеров взносов, которые будут установлены, организации смогут нивелировать свою имущественную ответственность за счет фонда, собранного СРО. Иных "бонусов" для налоговых консультантов законопроект не предполагает, за исключением, может быть, недопущения изъятия предметов и документов, кроме как в рамках УПК РФ (хотя, предпочтительно было бы, по решению суда).

С другой стороны, развитию рынка налогового консультирования может помешать тот факт, что органом, регулирующим их деятельность, будет Минфин России. Вероятно, налоговые консультанты будут вынуждены давать консультации, так или иначе поддерживающие мнение ведомства, тогда как налогоплательщики часто оспаривают действия налоговиков, основанные на письмах Минфина России"

Объем услуг

Конечно, налоговые консультации будут основным видом деятельности налоговых консультантов. Кстати, в Законопроекте они прочно увязаны с составлением заключения по итогам консультации – поэтому пока неясно, можно ли будет консультировать устно.

Перечень услуг налоговых консультантов открытый – на это указывают слова "в частности" перед перечислением видов услуг (ч. 1 ст. 1 Законопроекта).

Конфиденциальность

Многие потенциальные клиенты налоговых консультантов опасаются, что сведения о налоговых правонарушениях или содержание консультации станет известным налоговой инспекции.

Кстати, суды вполне ожидаемо не принимают в качестве доказательств ничем не подтвержденные сведения, полученные от налоговых консультантов в настоящее время (постановление ФАС Центрального округа от 3 мая 2006 г. № А48-401/02-16к). Однако если статус налогового консультанта станет официальным, все может измениться.

Еще один нехороший вариант развития событий – это "утечка" сведений, составляющих коммерческую тайну клиента, к конкурентам.

Законопроект закрепляет тайну налогового консультирования (п. 3 ч. 2 ст. 5, ст. ст. 7-8), причем не только для налоговых инспекций, а для всех третьих лиц, и относит к ней в том числе производственную и коммерческую тайну. Но предусмотрены и исключения: под режим тайны не попадет информация о факте заключения договора, его цене, а также те сведения, которые клиент обнародовал сам или дал на это согласие.

Правда, ответственность за нарушение обязанности хранить тайну налогового консультирования не предусмотрена. Если провести аналогию с аудиторами, то можно увидеть, что у них такая ответственность есть, и ее объем ограничен убытками, которые понес клиент вследствие разглашения аудитором своего ноу-хау третьим лицам (ч. 6 ст. 9 Федерального закона от 30 декабря 2008 г. № 307-ФЗ "Об аудиторской деятельности").

Контроль качества и ответственность

Аттестат налогового консультанта должен подтверждать соответствующую квалификацию, и Законопроект предусматривает следующие гарантии качества услуг налоговых консультантов:

Обязательное повышение квалификации (ч. 3 ст. 5 Законопроекта). Минимальное количество учебных часов установлено в размере 72 часов за два года. Кстати, это меньше, чем минимальная программа повышения квалификации аудиторов (не менее 120 часов за три года) (ч. 9 ст. 11 Федерального закона от 30 декабря 2008 г. № 307-ФЗ "Об аудиторской деятельности"). В итоге, аудиторы должны обучаться как минимум 40 часов в год, а налоговые консультанты – 36.

Контроль качества (ст. 20 Законопроекта). Интересно, что предусмотрено два вида контроля: внутренний (силами СРО) и внешний (проводимый ФНС России).

Причем периодичность плановых проверок установлена только для первого вида контроля: не реже одного раза в три года, но не чаще одного раза в год. Основание для внеплановой проверки, как обычно, – жалоба клиента.

Последствия внешней проверки, в ходе которой были выявлены нарушения требований закона о налоговом консультировании, профессионального стандарта или кодекса этики, могут быть весьма серьезными – вплоть до исключения из СРО. Из более мягких мер реагирования – приостановление членства в СРО, предписание об устранении нарушения и предупреждение.

Имущественная ответственность за некомпетентную консультацию (ст. 17 Законопроекта). В случае, если рекомендации налогового консультанта оказались некачественными, он обязан возместить клиенту убытки в размере штрафа и пени, взысканных налоговиками. Это распространяется и на те случаи, когда консультант утверждал, что ответственность за то или иное нарушение не установлена.

С дополнительной гарантией возмещения убытков со стороны СРО сложнее. С одной стороны, СРО даже не может быть включена в реестр СРО, если не подтвердит возможность обеспечения дополнительной имущественной ответственности (п. 3 ч. 2 ст. 15 Законопроекта).

С другой стороны, в ч. 2 ст. 17 Законопроекта предусмотрено, что СРО вправе (а не обязана) применять меры имущественной ответственности, предусмотренные законом о СРО (Федеральный закон от 1 декабря 2007 г. № 315). И это еще больше запутывает ситуацию: указанный закон предусматривает два способа обеспечения имущественной ответственности членов СРО: страхование их ответственности либо формирование компенсационного фонда за счет взносов членов СРО. А Законопроект говорит только о второй возможности (абз. 5 ст. 2).

Сергей Зеленов, председатель комитета по налогам Московского городского отделения "ОПОРА России", владелец консалтинговой компании "Green Group":

"Имущественная ответственность определяется как пени и штрафы, начисленные консультируемому лицу вследствие некачественной налоговой консультации. Данный механизм, по сути, уже применяется подавляющим количеством компаний, профессионально занимающихся данным видом деятельности.

Особый интерес представляет формулировка п. 1 ст. 17 законопроекта о моменте наступления ответственности налогового консультанта: "Налоговый консультант, налоговая консультация несут имущественную ответственность в размере сумм санкций и пени, вмененных консультируемому лицу вступившим в законную силу решением о привлечении (отказе в привлечении) консультируемого лица к ответственности за совершение нарушения законодательства или вступления в законную силу судебного акта, признавшего законность такого решения".

Между вступлением решения налогового органа в законную силу и вступлением в законную силу решения суда по этому делу (после прохождения трех инстанций) проходит срок не менее одного года, а часто и гораздо больше. В связи с этим порядок определения момента наступления ответственности налогового консультанта крайне важен, и, как видится мне, автор законопроекта оставляет этот момент на усмотрение сторон (то есть, как будет прописано в договоре)."

Шанс на жизнь

В основном услугами налоговых консультантов сегодня пользуются предприниматели – как малый бизнес (у которого не всегда есть возможность содержать штатного бухгалтера и юриста), так и крупные организации (для разрешения сложных вопросов налогообложения). Обычные граждане — очень редко, в том числе и из-за стоимости услуг хорошего консультанта. Разработчики Законопроекта прекрасно это понимают, отмечая в пояснительной записке, что физические лица "могут быть не осведомлены о существовании налогового консультирования как такового".

Это подтверждают и результаты опроса пользователей нашего портала. На вопрос о том, будут ли они пользоваться услугами профессионалов в сфере налогов, 9% респондентов задали встречный вопрос: "А кто это?". Да и вообще, в целом отношение к институту налогового консультирования у россиян пока настороженное, а нередко и отрицательное.

Между тем, популярность налоговых консультантов в скором будущем может возрасти – ведь с 1 января 2015 года у граждан появится обязанность по извещению налоговых органов об имеющемся имуществе, если не пришла налоговая декларация (Федеральный закон от 2 апреля 2014 года № 52-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации").

53% респондентов одобряют введение института налоговых консультантов.

Сколько будут стоить услуги налоговых консультантов, пока сказать сложно. Скорее всего, расценки сохранятся на нынешнем уровне, потому что формулы расчета стоимости налоговой консультации Законопроект не предусматривает.

В ходе обсуждения Законопроекта неоднократно предлагалось закрепить некоторые преимущества для клиентов аттестованных налоговых консультантов: например, продлить срок предоставления налоговой декларации или вообще освободить их на какое-то время от налоговых проверок. Однако итоговый вариант Законопроекта таких стимулов не содержит.

Правда, не все специалисты соглашаются с их необходимостью. Так, председатель комитета по налогам Московского городского отделения ОПОРЫ РОССИИ Сергей Зеленов уверен: "Налогоплательщики не должны находиться в неравных условиях в зависимости от того, какая компания их обслуживает, и обслуживает ли вообще".

Трудно спрогнозировать, каким будет закон о налоговом консультировании, когда его примут в окончательном виде. Это как раз тот случай, когда правоотношения не создаются государством "с нуля", а появляются в результате урегулирования уже сложившихся отношений. Поэтому хочется, чтобы законодатель принял во внимание положительный опыт, уже наработанный профессионалами и Палатой налоговых консультантов.

Документы по теме:

1 С текстом законопроекта № 525626-6 "О налоговом консультировании" и материалами к нему можно ознакомиться на официальном сайте Госдумы.

Налоговое консультирование сегодня является необходимой частью успешного существования фирмы. Благодаря переходу на цифровую экономику и появлению таких новшеств в законодательстве как: официальный статус электронного сервиса «Личный кабинет налогоплательщика», утвержденный Федеральным законом от 04.11.2014 № 347-ФЗ., создание электронной отчетности, появление автоматической системы проверки «АСК НДС-2» – контроль НДС государством, введение Приказа ФНС России от 30.05.2007 N ММ-3-06/333@ (ред. от 10.05.2012) «Общедоступные критерии самостоятельной оценки рисков для налогоплательщиков»[1] – налогоплательщики теперь сами обязаны рассчитывать свои налоговые риски, плюс введение ответственности самого налогоплательщика за использование неблагонадежных контрагентов и создание электронного ресурса, где вся ответственность возлагается на налогоплательщика и появление уголовной ответственности за налоговые правонарушения. Все чаще у налогоплательщиков возникают незапланированные высокой степени налоговые риски, ведущие зачастую к банкротству и уголовной ответственности. В таких условиях появляется острая необходимость в профессиональном налоговом консультанте, но эта отрасль не регламентируется законом, существует только Проект Закона «О налоговом консультировании» № 529626 [2], который был внесен на рассмотрение Госдуму РФ в 2014г., поэтому часто можно встретить не профессионализм в этой новой востребованной отрасли услуг. Поэтому в данной ситуации целесообразно уделить внимание практической части налогового консультирования: основным моделям налогового консультирования.

Раскрыть и разобрать основные модели налогового консультирования, представленные в специальной литературе и вывести оптимальную модель для успешных практических задач при консультировании налоговых рисков на предприятии, основанную на комплексном процессе налогового менеджмента.

Материал и методы исследования

Для минимизации налоговых рисков при налоговом консультировании автор предлагает провести анализ всех моделей представленных в специальной литературе, выбрать из них наиболее оптимальное – составить симбиоз оптимальной модели консультирования, основанное на налоговом менеджменте как комплексном процессе, а не отдельной модели. В статье были применены методы научного познания материалов исследования такие как: моделирование, дедукция, анализ, синтез и т.д.

Результаты исследования и их обсуждение

Разберем основные модели в налоговом консультировании, которые представлены в специальной литературе для консультирования, которые используются сегодня в практике:

1. экспертная модель,

2. проектная модель,

3. процессная модель,

4. обучающая модель [2].

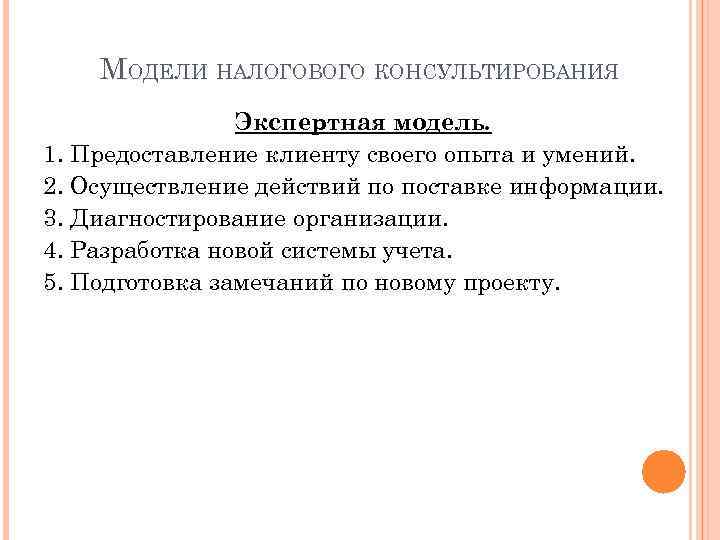

1. Экспертная модель подразумевает вопрос эксперту с целью детального разъяснения в сложившейся ситуации налогового учета. Эксперт дает ответ, рекомендации устно или письменно, но сам не участвует в процессе. На рис. 1 представлены основные составляющие экспертной модели.

Рис. 1. Основные составляющие экспертной модели налогового консультирования

2. Проектная модель консультирования подразумевает уже участие Исполнителя в решении проблем Заказчика, путем предоставления определенного апробированного проекта – алгоритма действия по выходу из сложившейся ситуации на основе детального анализа проблемы [3]. Клиент самостоятельно внедряет готовые решения консультанта, а консультант контролирует это внедрение, так как проектное консультирование подразумевает несложный процесс исполнения.

3. Процессная модель налогового консультирования подразумевает уже прямое участие консультанта в процессе внедрения проекта подготовленных рекомендаций. Эта модель включает все методы предыдущих моделей, плюс консультант активно участвует в проекте, начиная от анализа и заканчивая контролем внедрения и управлением проекта, представлена на рис. 2.

4. Обучающая модель – это модель консультирования, подразумевающая не только ответ на вопрос, но и обучение как его решать самостоятельно, не прибегая за помощью консультанта в дальнейшем. В зависимости от поставленных задач, можно выделить виды консультаций: это стандартная программа, уже имеющийся готовый продукт у исполнителя и специализированная, основанная именно на специфике деятельности клиента и его проблеме [4]. По степени обучения, можно выделить углубленную консультацию – с детальным пошаговым алгоритмом действия и общую, не касающейся детальных разработок. Так же, в зависимости от степени компьютерной грамотности пользователя, можно варьировать сами предлагаемые продукты обучения и степень их углубления для самого обучающегося. Так же в зависимости от заявок на обучения групповые и индивидуальные. На рис. 3 представлены основные виды обучающей модели.

Представленные модели являются сравнительно относительными при использовании, потому что на практике консультационный процесс всегда сочетает разные виды моделей и так же носит индивидуальный характер: под конкретную специфику того или иного предприятия, и это можно назвать комплексной моделью, но всегда при любой модели консультирования его этапы совпадают. В специальной литературе выделяют основные этапы:

1. Подготовительный – экспресс – анализ проблематики ситуации.

2. Диагностический – выявление проблемы, оценка рисков.

3. Планирование действий – разработка планов вариантов алгоритмов действий.

4. Разработка и внедрение рекомендаций.

5. Завершение консультирования – оценка и контроль результатов [5].

Рис. 2. Процессная модель – налогового консультирования

Рис. 3. Обучающая модель налогового консультирования

Если рассматривать относительно затраченного времени на каждый этап, особое внимание уделяется первым двум этапам, потому что в данных условиях на этих этапах важно выявить и понять проблему, выявить причину возникновения, провести первичную диагностику. Наметить всевозможные пути решения и последствия от принятых решений, наметить налоговые риски. Важно уточнить точку зрения клиента, как на проблему, так и на пути ее решения, скорректировать с мнением консультанта и максимально привести к общему мнению выхода из сложившейся ситуации. На этом этапе Клиент выбирает себе консультанта, важно правильно провести собеседование и максимально расположить к себе клиента, но не навязываться. Все это возможно сделать в неформальной беседе, выявить и предложить готовые стандартные решения оптимизации налогов как личных, так и фирмы, сослаться на рекомендации других клиентов на уже полученные положительные результаты именно по проблеме клиента [6]. Важным составляющей в этом вопросе является положительная деловая репутация консультирующей фирмы и наличие грамот, статей в научных журналах, дипломов, подтверждений выигрыша налоговых решений в суде, лицензий на образовательную деятельность, действующая практика обучения. Соблюдение законов делового этикета и наличие команды консультантов, юристов, программистов и соблюдение вопросов сохранения коммерческой тайны клиента – все это положительно влияет на доверие клиента к консультанту [7]. Другие этапы занимают меньше времени и подготовки, потому что у практикующих консультантов уже есть отработанные механизмы и методики, на основе обширной практики решения подобных ситуаций. На этапах 3, 4, и 5 дается алгоритм действий и контроль за его выполнения, в зависимости от выбора заказчика степень углубленности за процессом и внедрение за его контролем варьируется.

Рис. 4. Основные составляющие методологии налогового менеджмента (составлено автором по [8])

Рис. 5. Процесс с налогового консультирования (составлено автором по [9])

Представленные модели налогового консультирования освещают конкретный механизм при определенной поставленной задаче – проблеме, а это является узкой направленностью и не позволяет решить иногда проблему всесторонне и максимально минимизировать налоговые риски. Поэтому налоговый консалтинг правильнее рассматривать с позиции налогового менеджмента. Эта система управления налоговыми потоками, нацеленная на положительную эффективность взаимодействия налоговых отношений [8]. Этого подхода придерживаются ученые Н.А. Пименов, Д.Г. Родионов, Артеменко Д.А., Артеменко Г.А., Белокрылова О.С., Поролло Е.В., Хашева З.М., то процесс налогового консалтинга превращается в строгий системный подход, состоящий из целей, задач, методов, принципов и контроля своих результатов, представлено на рис. 4.

Процесс консультирования, в общем, схематично можно представить следующим образом, представлено на рис. 5.

Виды налогового консультирования: что это такое и для чего нужно

Вопросы, рассмотренные в материале:

- Что такое налоговое консультирование

- Какие бывают виды налогового консультирования

- Какова характеристика видов налогового консультирования

- Какие услуги предоставляют в сфере налогового консультирования

- Как выбрать налогового консультанта

Не секрет, что фискальная система Российской Федерации постоянно совершенствуется. Государственные органы стремятся повысить собираемость налогов и для этого постоянно создаются новые механизмы и виды контроля. В условиях постоянно меняющихся законов и нормативных актов простому человеку трудно самому разобраться в хитросплетениях фискального законодательства. Поэтому в настоящее время большим спросом пользуются услуги налоговых консультантов. Эти специалисты предлагают различные виды налогового консультирования населению. Остановимся на их услугах более подробно.

Что значит налоговое консультирование

Налоговое консультирование представляет собой комплекс услуг по консалтингу в сфере налогообложения, оказываемый на платной основе. Деятельность специалиста по налогам включает в себя не только советы и рекомендации, но и подготовку аналитических записок, написание различного вида заключений, юридическое обоснование способов решения налоговых проблем. Разные виды налогового консультирования предназначены для разных типов клиентов. Это могут быть физические лица, индивидуальные предприниматели или юридические лица.

Услуги налоговых консультантов пользуются большим спросом. Обусловлено это тем, что они выступают посредниками между налогоплательщиками и фискальными органами, эффективное взаимодействие которых возможно только при постоянном контроле за изменениями в сфере налогообложения. Это касается не только непосредственно фискального законодательства, но и подзаконных актов и судебной практики.

Налоговое консультирование – это относительно новый вид деятельности на российском рынке, а потому вызывает еще много вопросов.

В данной статье мы:

- рассмотрим само понятие налогового консультирования и познакомимся с особенностями работы консультанта по налогам;

- проанализируем налоговую консультацию.

Для этого мы познакомимся с:

- особенностями консалтинга;

- видами и моделями налогового консультирования;

- требованиями к кандидату на должность консультанта;

- принципами профессионального поведения сотрудника консалтинговой фирмы.

Услуги в сфере налогового консультирования

Налоговое консультирование – это вид консалтинговой услуги, которую оказывают населению и организациям квалифицированные в области налогообложения специалисты.

Очень часто налогоплательщику требуются не общие сведения, которые он и сам может получить из специализированной литературы, а конкретные советы, как действовать в определенной ситуации, чтобы не нарушить закон и сохранить при этом свои интересы. Получить их он может, обратившись за помощью к налоговому консультанту.

На сегодняшний день существуют различные виды консультирования. Исходя из потребностей заказчика, предоставляется тот или иной вид услуг. Чаще всего услугами специалиста по налогам пользуются юридические лица.

Налоги не являются обособленной частью деятельности предприятия. Они тесно переплетены с другими сферами предпринимательской деятельности. Поэтому работа консультанта должна быть комплексной, ведь основной целью консалтинга является повышение эффективности деятельности организации.

Грамотные и оперативные решения специалиста защитят клиента от финансовых потерь. Кроме того, они позволят избежать претензий со стороны налоговых органов.

Прибегая к услугам специалиста по налогам, клиент получает рекомендации по таким видам вопросов, как:

- методы начисления и способы уплаты всех видов налогов;

- бухгалтерский учет и нюансы законодательства;

- налогообложение заключенных сделок;

- сложные и нестандартные ситуации.

В сфере планирования и методов внедрения модели управления компанией налоговый консультант поможет сделать:

- финансовый анализ текущей деятельности фирмы;

- оценку перспектив в ближайшем будущем;

- анализ рисков в сфере налогообложения.

В области планирования и внедрения оптимального налогового поведения помощь будет оказана в виде:

- анализа текущей финансовой политики организации;

- оценки действующей системы учета;

- наблюдений за правильностью выполнения налоговых обязательств;

- корректировки начисленных налоговых выплат;

- разработки стратегии защиты в суде.

Виды моделей налогового консультирования

На современном рынке услуг существуют различные виды налогового консультирования. Их характеристика определяет степень вовлеченности консультанта в процесс, его роль и характер ответственности.

Следует отметить, что понятие налогового консультирования не тождественно понятию налоговой консультации. Консультация представляет собой простую передачу определенных сведений от одного лица другому. Консультирование – это целый процесс, в результате которого происходит взаимодействие консультанта и заказчика. Оно основывается на сборе и анализе различного вида информации о деятельности компании. Объем аналитической работы зависит от выбранной цели оказываемых услуг.

Исходя из этого, выделяют четыре вида моделей консультирования:

- экспертная;

- проектная;

- процессная;

- обучающая.

Остановимся на каждом виде более подробно.

- Экспертная модель консультирования

Экспертная модель консультирования предусматривает следующее распределение ролей между консультантом и организацией-заказчиком. Первый проводит разъяснительную работу, объясняя руководителю и сотрудникам организации смысл норм и правил действующего законодательства. Вторая предоставляет специалисту по налогам всю необходимую для его работы информацию, а также оценивает полученные результаты.

Топ-3 статей, которые будут полезны каждому руководителю:

Таким образом, если организация-заказчик выбирает экспертную модель консультирования, она берет на себя диагностику существующих проблем и внедрение способов их решения. От консультанта требуется только помощь в разработке путей решения выявленных проблем. В этой модели исполнитель выступает исключительно как эксперт, который на основании своих знаний, опыта и предоставленных клиентом фактов дает необходимые советы. Собственно, именно поэтому данный вид консалтинга и получил свое название.

Несомненным преимуществом экспертной модели является то, что ее реализация не занимает много времени.

К недостаткам же можно отнести тот факт, что специалист по налогам должен действовать исходя только из той информации, которую клиент посчитал нужным ему предоставить. Кроме того, он не может повлиять на конечный результат своей работы, поскольку внедрение путей решения выявленной на предприятии проблемы клиент будет проводить самостоятельно, исходя из того, что именно он понял из советов консультанта.

- Проектная модель консультирования

Проектная модель консультирования предусматривает иной вид распределения ролей между заказчиком и консультантом. Организация-заказчик предоставляет консультанту всю необходимую информацию и внедряет выбранные им методы решения проблем в свою деятельность.

Роль налогового консультанта заключается в том, что он должен на основе имеющейся у него информации разработать пути решения поставленной клиентом задачи. Таким образом, специалист берет на себя ответственность за диагностику и разработку решений, но не участвует в этапе реализации, передавая ответственность за этот этап клиенту. Другими словами, он лишь разрабатывает проект. Применение этой модели целесообразно в тех случаях, когда решение проблемы достаточно простое и не требует специальных знаний и навыков от исполнителей.

Плюсом проектной модели является то, что консультант имеет возможность самостоятельно провести диагностику существующей на предприятии проблемы. При достаточном объеме поступающей от заказчика достоверной информации о деятельности компании это обеспечит принятие им верного решения. Тем не менее применение этого вида консалтинга также не гарантирует, что заказчик верно поймет специалиста, правильно и в полном объеме внедрит все разработанные решения.

- Процессная модель налогового консультирования

Бывают случаи, когда для достижения определенного вида результата требуются совместные усилия фирмы-заказчика и специалиста по налогам. Чаще всего это происходит в масштабных проектах, влекущих за собой структурные изменения в организации. В таких ситуациях руководству предприятия целесообразно использовать процессную модель как вид налогового консультирования.

В этой модели роль заказчика заключается в активном взаимодействии с консультантом. От него требуется не только предоставлять необходимую информацию, но и выдвигать различные предложения и идеи в процессе выявления проблем и поиска путей их решения. Исполнитель, в свою очередь, также принимает активное участие в процессе принятия решений, управляет всеми этапами работы и активно взаимодействует с заказчиком.

Совместная работа консультанта и заказчика продолжается на всех этапах. Другими словами, они на протяжении всего процесса консультирования являются единой командой, работающей над решением проблемы.

Именно продолжительное взаимодействие заказчика и консультанта, возможность использования их совместных ресурсов и является основным преимуществом данной модели. Уже на этапе диагностики специалист советуется с заказчиком, внедряя его знание и опыт в свою работу. На этапе реализации клиент прислушивается к мнению консультанта, поскольку доверяет его компетенции.

Однако процессная модель требует значительных временных затрат, что является ее отрицательной чертой.

- Обучающая модель консультирования

Обучающая модель предполагает передачу теоретических знаний от налогового консультанта сотрудникам организации-заказчика.

Заказчик делает запрос на обучение, выбирает программу и вид обучения, форму предоставления информации.

Роль консультанта заключается в передаче своих знаний и практического опыта. Происходить это может в форме тренингов, лекций, деловых игр и т. д. Кроме того, специалист по налогам может предоставить заказчику список литературы, обязательный к прочтению, или разработать для него учебные пособия или кейсы. Другими словами, он готовит почву, для того чтобы сотрудники организации-заказчика смогли самостоятельно генерировать идеи и внедрять методы решения проблем.

Требования, предъявляемые к налоговому консультанту

Конечно, наличие высшего профессионального образования для консультанта по налогам – обязательное условие. Однако его вид не столь принципиален. Не стоит забывать и личностных качествах.

Соискатель на должность консультанта должен соответствовать следующим требованиям:

- иметь высшее или незаконченное высшее образование (экономическое, юридическое или техническое);

- владеть английским языком на уровне не ниже среднего;

- быть стрессоустойчивым, коммуникабельным;

- иметь аналитический склад ума.

Опыт не является обязательным условием при приеме на работу на стартовые позиции. Однако он может стать решающим фактором при отборе кандидата. Но не стоит забывать, что каждая компания самостоятельно решает, какие именно критерии использовать при выборе будущего сотрудника.

Многие высшие учебные заведения сегодня предлагают своим студентам пройти обучение по специальности «Налоги и налогообложение». Однако известны случаи, когда успеха в налоговом консалтинге добиваются люди, имеющие не профильное образование, а, например, гуманитарное или техническое.

Качественное экономическое образование, несомненно, тоже является очень значимым. Особенно если студент проявлял интерес к налогообложению. Например, защитил дипломную работу по данному направлению или принимал участие в тематических конференциях.

Достаточно часто налоговые консультанты стремятся приобрести знания в смежной области и идут получать второе высшее образование (например, юридическое). Это позволяет им расширить виды оказываемых услуг.

Палата налоговых консультантов предлагает возможность получить дополнительное образование по направлению «налоговый консультант». Это значительно расширит знания юридических и экономических специалистов (бухгалтеров, юристов) и повысит их профессиональный уровень. Однако следует заметить, что на государственном уровне полученный в палате аттестат не признается законным. Другими словами, он лишь помогает консультанту доказать клиенту свою компетентность.

О высоком профессиональном уровне специалиста свидетельствует наличие у него международного сертификата ACCA (Association of Chartered Accountants). Некоторые компании требуют предъявить его при приеме на работу.

Проще всего получить такой сертификат тем, кто уже работает в сфере налогообложения. Связано это с тем, что профессиональный опыт помогает более эффективно проходить обучение для получения профессионального сертификата. Часто организации сами направляют своих сотрудников на обучение и оплачивают им получение сертификата. Это обусловлено заинтересованностью руководства в повышении профессионального уровня специалистов.

Российский рынок консультационных услуг в сфере налогообложения достаточно разнообразен и предоставляет разные виды налогового консультирования. Консалтинг по налогам проводят и юристы, и экономисты, и аудиторы, специализирующиеся в области фискального права. Однако организации-заказчику следует внимательно подходить к выбору консультанта. Нелишним будет узнать о его образовании и ознакомиться с отзывами предыдущих клиентов.

Налоговый консультант Всеволод Симаков. Оптимизация налогов:

Курсовая работа

по дисциплине: «Организация и методика налогового консультирования»

Тема: ОСНОВНЫЕ НАПРАВЛЕНИЯ И ВИДЫ НАЛОГОВОГО КОНСУЛЬТИРОВАНИЯ

Актуальность исследования. Область налогового права является одной из сложнейших областей законодательства. Прежде всего, это связано с динамичным развитием экономики и, как следствие, принятием огромного массива законодательных актов и документов, обязательных к исполнению.

Несовершенство налогового законодательства создает значительные трудности, как для российских, так и для иностранных компаний, работающих на внутреннем рынке. Поэтому налоговое консультирование приобретает всё наибольшую актуальность.

Налоговое консультирование – это вид консалтинга, осуществляемый в области налогообложения, а также строго индивидуальная услуга, оказываемая в форме поэтапного проекта с фиксированием промежуточных результатов.

Налоговое консультирование позволяет сделать налоговые платежи равномерными и рациональными, обеспечивающими репутацию аккуратного налогоплательщика при снижении общего уровня налоговых платежей и помогает выбрать оптимальную модель налогообложения в зависимости от вида деятельности организации и привести в соответствие с этой моделью договорную базу, внутренние организационные документы, элементы учетной политики и систему внутреннего контроля. Все это возможно с помощью направлений и видов налогового консультирования, которыми пользуется налоговый консультант.

Цель и задачи исследования. Цель работы – изучение и анализ основных направлений и видов налогового консультирования.

Поставленная цель исследования достигается решением следующих задач:

§ изучить направления налогового консультирования;

§ рассмотреть налоговое планирование как основное направление налогового консультирования;

§ проанализировать способы оптимизации налогообложения.

Объект и предмет исследования. Объектом исследования являются управленческие услуги, в частности налоговое консультирование; предметом исследования – направления и виды налогового консультирования.

Теоретическая, методологическая и эмпирическая база исследования. Теоретической базой исследования послужили классические и современные труды отечественных специалистов в области налогового консультирования, в частности В.И. Алешниковой, С.В. Белоусовой, И.М. Богатой, Н.В. Бондарчука, А.В. Брызгалина, А.Р. Горбунова, И.В. Липатовой, И.В. Липатовой, Л.С. Кириной, А.В. Тильдикова, А.П. Посадского и других.

Эмпирической базой исследования послужили законодательные и нормативные акты РФ (в т.ч. Налоговый Кодекс РФ, Гражданский Кодекс РФ, законы и комментарии к ним), методические и справочные материалы, информация из специализированных и периодических изданий, информационные ресурсы Internet.

Методологической базой исследования в рамках системного подхода послужило применение субъектно-объектного, структурно-функционального, историко-логического, ретроспективного, компаративного методов исследования.

Объем и структура исследования. Курсовая работа состоит из введения, трех глав основного содержания, заключения, библиографии, включающей 30 источников, и приложения по теме исследования. Работа изложена на тридцати девяти страницах основного текста, включая библиографию, содержит одну таблицу, одно приложение, состоящие из двух рисунков. Структура работы отражает общую идею и логику исследования.

1. Направления налогового консультирования

Налоговое консультирование (консультирование по налогам и сборам) – это вид профессиональной деятельности по оказанию консультаций, содействующих должному исполнению налогоплательщиками, плательщиками сборов, налоговыми агентами и иными лицами обязанностей, предусмотренных законодательством о налогах и сборах. Помощь при применении налогового законодательства будет полезна любому предприятию, так как для эффективного взаимодействия с налоговыми органами необходимо постоянно отслеживать изменения не только законодательства, но и подзаконных актов, судебной практики.

Рассматривая российский рынок консультационных услуг в сфере налогообложения, следует отметить, что субъектный состав консультантов, способных оказывать и реально оказывающих услуги по вопросам налогообложения, весьма разнообразен. Это юристы, адвокаты и экономисты, специализирующиеся в области налогового права (как частнопрактикующие, так и работающие в профессиональных организациях), аудиторы и аудиторские компании.

Консультации в области налогообложения оказываются сегодня как публично (публичный консалтинг), так и в частном порядке (заранее определенному кругу покупателей). Можно встретить и компании, ориентированные на абонентское (прикрепленное) обслуживание крупных клиентов и специализирующиеся в проработке сложных вопросов. Как правило, это аудиторские компании, которые одновременно консультируют своих аудируемых лиц по вопросам налогообложения, либо адвокатские компании и консультирующие своих клиентов, и защищающие их в суде во время налоговых споров.

2. Налоговое планирование как основное направление налогового консультирования

2.1 Роль налогового планирования в рамках налогового консультирования в финансово-хозяйственной деятельности организаций (предприятий)

Налоговое планирование – формирование хозяйственной деятельности, бухгалтерского учета и финансовых результатов, которое при прочих равных показателях ведет к наименьшим размерам выплат налогов и других аналогичных платежей.

Иными словами, речь идет об оптимизации и минимизации налогообложения отдельных предприятий.

Необходимость налогового планирования на предприятиях обусловлена рядом обстоятельств. Во-первых, меняющейся кредитной ставкой Центрального банка РФ, а во-вторых, возможными проверками со стороны налоговых органов. Но самое главное – планирование налогов позволяет предприятиям достичь такого положения, когда налоги можно будет уплачивать по минимуму.

Налоговое планирование основывается на принципах:

§ платить необходимо только минимальную сумму положенных налогов;

§ платить налоги необходимо в последний день установленного для этого срока.

Элементами налогового планирования являются:

1. Налоговый календарь, предназначенный для четкого прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты требуемых налогов, а также представления отчетности.

2. Стратегия минимизации (или оптимизации) налоговых обязательств с четким планом реализации этой стратегии.

3. Строгое исполнение налоговых и прочих обязательств, недопущение дебиторской задолженности по хозяйственным договорам за отгруженную продукцию на срок свыше 4 месяцев.

4. Удовлетворительное состояние бухгалтерского учета. …

3. Выбор способа оптимизации налогообложения

3.1 Оптимизации налогов с помощью договоров

Реализация коммерческих планов любого хозяйствующего субъекта, будь то предприятие или индивидуальный предприниматель, невозможна без совершения сделок и заключения договоров. Договор – та форма, в которой воплощаются все замыслы и расчеты бизнесменов. Заниматься предпринимательством и не заключать сделки, не подписывать договоры и документы по его исполнению просто невозможно.

Значение договора в финансово-хозяйственной деятельности недооценивать нельзя. Дело в том, что большинство положений действующего гражданского законодательства имеют диспозитивный характер. Это означает, что стороны практически любого договора вправе решить в нем те или иные вопросы исключительно по своему усмотрению, не придерживаясь строго тех рекомендательных форм и конструкций, которые установлены в законе.

Кроме того, юридически грамотно составленный договор – это гарантия успешного достижения преследуемых хозяйствующим субъектом целей и задач, в том числе и оптимизация налогов, а также эффективной защиты его прав и законных интересов. Напротив, некорректный и непродуманный договор практически неизбежно влечет возникновение проблем, причем не только в гражданско-правовом плане (споры по порядку исполнения договора, взыскание неустоек и штрафов за нарушение условий договора и т.д.), но и в ряде случаев от вида и содержания договора зависит тот или иной режим налогообложения. Как правило, объект налогообложения возникает из сделок налогоплательщика, совершаемых на основании договора. Правильное составление договора является одним из основных инструментов налогового планирования в рамках налоговой оптимизации.

налоговый консультирование финансовый анализ

Проведенный в данном исследовании анализ позволил сформулировать следующие теоретические и практические выводы:

1. Налоговое консультирование (консультирование по налогам и сборам) – это вид профессиональной деятельности по оказанию консультаций, содействующих должному исполнению налогоплательщиками, плательщиками сборов, налоговыми агентами и иными лицами обязанностей, предусмотренных законодательством о налогах и сборах.

2. Содержание услуг по налоговому консультированию весьма многообразно. Это консультационное сопровождение налоговых споров; разработка схем минимизации налогообложения; частные ответы на отдельные вопросы налогообложения; разработка учетной политики организаций в целях налогообложения; оценка налоговых последствий заключенных договоров; налоговый аудит.

БИБЛИОГРАФИЯ

1. Гражданский кодекс Российской Федерации [Текст]: части первая, вторая и третья. – Новосибирск: Сиб. унив. изд-во, 2006. – 496 с.

2. Конституция Российской Федерации [Текст]: принята всенар. голосованием 12 декабря 1993 г. – М.: Норма: Норма-Инфра-М, 2002. – 128 с.

3. Налоговый кодекс Российской Федерации [Текст]: части первая и вторая. – М.: Издательство «Омега-Л», 2007. – 712 с.

4. Об организации и проведении консультационной работы [Электронный ресурс]: письмо МНС РФ от 16.05.2000 г. № АП – 6 – 15/377. – Режим доступа: http://infopravo.by.ru/fed2000/ch05/akt18731.shtm

5. Полный сборник кодексов Российской Федерации [Текст]: офиц. тексты / вступ. ст. Б. Грызлова. – М.: Омега-Л, 2005. – 1064 с.

6. Алешникова В.И. Использование услуг профессиональных консультантов [Текст] / В.И. Алешникова. – М.: Инфра-М, 2007. – 185 с.

7. Белоусова С.В. Оптимизация и минимизация налогообложения: готовые способы экономии [Текст] / С.В. Белоусова. – М.: Вершина, 2007. – 160 с.

8. Бондарчук Н.В. Финансовый анализ для целей налогового консультирования [Текст] / Н.В. Бондарчук, З.М. Карпасова. – М.: Вершина, 2006. – 142 с.

9. Брызгалин А.В. Налоговая оптимизация: принципы, методы, рекомендации, арбитражная практика [Текст] / А.В. Брызгалин, В.Р. Берник, А.Н. Головкин; под ред. к.ю.н. А.В. Брызгалина. 2-е изд., перераб. и доп. Екатеринбург: Налоги и финансовое право, 2005. – 304 с.

10. Горбунов А.Р. Налоговое планирование и создание компаний за рубежом [Текст] / А.Р. Горбунов. – М.: Анкил, 2000. – 192 с.

11. Джаарбеков С.М. Методы и схемы оптимизации налогообложения [Текст] / С.М. Джаарбеков. – 3-е изд,. доп. и перераб. – М.: МЦФЭР, 2005. – 816 с.

12. Медведев А.Н. Налоговые аспекты договорной работы в коммерческой организации [Текст] / А.Н. Медведев. – М.: Учебный центр МФЦ, 2005. – 280 с.

13. Мельник Д.Ю. Налоговый менеджмент [Текст] / Д.Ю. Мельник. – М.: Финансы и статистика, 2005. – 352 с.

14. Налоговое право [Текст]: учеб. для вузов / под ред. С.Г. Пепеляева. М.: ФБК-Пресс, 2007. – 247 с.

15. Посадский А.П. Основы консалтинга [Текст] / А.П. Посадский. – М.: ГУ ВШЭ, 2006.

16. Cелезнева Н.Н. Налоговый менеджмент: администрирование, планирование, учет [Текст]: учеб. пособие для студентов вузов / Н.Н. Селезнева. – М.: ЮНИТИ-ДАНА, 2007. – 224 с.

17. Тильдиков А.В. Основы налогового консультирования [Текст]: учеб.-метод. пособие / А.В. Тильдиков. – М.: УМЦ при МНС РФ, 2005. – 215 с.

18. Зудина Л.В. Новая профессия – налоговый консультант [Текст]: интервью с Д.Г Черником, президентом Палаты налоговых консультантов, президентом ЗАО «МЦФЭР-консалтинг», д.э.н. / Л.В. Зудина // Консультант. – 2003. – № 10. – С. 11 – 14.

19. Кирина Л.С. Основные направления и виды налогового консультирования [Текст] / Л.С. Кирина // Предпринимательство. – 2006. – № 6.

20. Липатова И.В. Налоговое планирование [Текст]: принципы, методы, правовые вопросы / И.В. Липатова // Финансы. 2006. № 7. – С. 28 – 32.

21. Новопашина Е.А. К вопросу о содержании финансового анализа в налоговом консультировании [Текст] / Е.А. Новопашина // Налоги. Инвестиции. Капитал. – 2006. – № 4 – 6.

Читайте также: