Введение налогов и дотаций

Опубликовано: 25.04.2024

Основными инструментами государственного регулирования рынка являются:

- налоги;

- дотации;

- фиксированные цены.

Наиболее цивилизованным инструментом государственного регулирования рынка считаются налоги, поскольку они не ограничивают свободу действий экономических агентов и, следовательно, не нарушают функционирования рыночных процессов.

Влияние налогов на рынок можно рассмотреть, например, на введении акцизного налога. Условно возьмем два варианта:

- а) налог уплачивают продавцы;

- б) налог уплачивают покупатели.

Начнем с первого варианта. Предположим, что введенный налог на каждую единицу блага составил Т руб. Допустим, что до введения налога линия спроса занимала положение D1DD1, a линия предложения - S1S1. Равновесная цена составляла Р1( равновесный объем продаж - Q1 (рис. 5.1).

В результате введения налога произойдет сдвиг линии предложения вверх на величину Т, ибо для получения той же суммы выручки продавец будет согласен продать данное благо за цену, которая выше прежней на величину Т руб. Линия предложения займет положение S2S2. На рынке устанавливается новое равновесие, при котором объем продаж сократится с Q1 до Q2, цена для покупателей повысится с Р- до Р+. Общая сумма налога, поступающая в госбюджет, будет равна площади прямоугольника Р+АВР-. Налог, согласно условию этого варианта, уплачивают продавцы, но бремя налога распределяется между продавцами и покупателями. Взнос продавцов равен площади прямоугольника P1CBP-, а взнос покупателей - Р+ACP1.

Рис. 5.1. Воздействие на рыночное равновесие акцизного налога при уплате его продавцами

Второй вариант. Акцизный налог вносят в госбюджет покупатели. Покупатели будут согласны купить тот же объем блага, если его цена без налога будет на Т руб. ниже. В таком случае покупатели заплатят цену с включением налога, равную прежней цене. В результате линия спроса переместится вниз на Т (рис. 5.2). Новый объем продаж Q2, цены Р+ и Р- будут аналогичными варианту, когда налог вносят продавцы. Следовательно, не играет роли тот факт, кто выступает непосредственным плательщиком налога - продавцы или покупатели. Из рис. 5.2 мы видим, что и пропорции в распределении налогового бремени между продавцами и покупателями остаются теми же, что и при уплате налога продавцами.

Рис. 5.2. Воздействие на рыночное равновееие акцизного налога при уплате его покупателями

Распределение налогового бремени между продавцами и покупателями зависит от соотношения в наклонах линий спроса и предложения. Чем больше наклон линии спроса и чем меньше наклон линии предложения, тем большая часть налогового бремени приходится на покупателей и тем меньшая - на продавцов (рис. 5.3, а). Из рис. 5.3, а видно, что взнос покупателей равен площади прямоугольника Р+АСР1, а взнос продавцов - P1CBP-. На рис. 5.3, б иллюстрируется противоположное положение, когда большая часть налогового бремени ложится на продавцов и меньшая - на покупателей.

Рассмотрим влияние государственного регулирования рынка посредством дотаций.

Дотация - это отрицательный налог, или "налог наоборот". Дотация устанавливается или в процентах к цене блага, или в абсолютной сумме на единицу блага. Дотации, как правило, получают производители, но могут получать и потребители.

Рис. 5.3. Воздействие акцизного налога на равновесный объем рынка в зависимости от наклонов линий спроса и предложения

Предположим, что линия спроса и линия предложения вначале занимали положения соответственно D1D1 и S1S1. Равновесный объем продаж был равен Q1 а равновесная цена - P1 (рис. 5.4).

Рис. 5.4. Воздействие на рыночное равновесие потоварной дотации

Допустим, что введена дотация из госбюджета производителям данного блага размером V руб. на каждую единицу. В результате произойдет сдвиг линии предложения вниз на V руб., поскольку дотация продавцам будет равнозначна снижению их издержек. Ранее производители были согласны продать объем блага, если цена без дотации будет на V руб. ниже P1. В этом случае объем продаж возрастет до Q2, цена для покупателей понижается до Р-, цена, получаемая производителями, повышается до Р+.

Как и при налогообложении, полученная дотация не полностью поступает в распоряжение производителей. Им достанется только ее часть, другая часть поступит в бюджет покупателей.

Аналогичным будет результат и в случае, когда дотацию получают покупатели. Отличие состоит только в сдвиге на ту же величину V руб. линии спроса, а не линии предложения.

Менее пригодным средством государственного воздействия на рынок является установление государством фиксированных цен, ибо это затрагивает действие рыночных механизмов, модифицируя процесс достижения равновесного состояния.

Установление государством фиксированных цен. Здесь в распоряжении государства имеются два способа:

- а) установление верхнего ("потолка") предела цен;

- б) установление нижнего ("пола") предела цен.

Максимально верхняя граница цены (так называемая "социально низкая цена") - это цена ниже цены равновесия. Она устанавливается с целью защиты интересов малоимущих потребителей данного блага.

Установление верхнего предела цены приводит к дефициту данного блага, поскольку объем спроса превышает объем предложения. Более того, "потолок" цен превращает этот дефицит в хронический, в результате общество вынуждено прибегать к рационированию неценовыми способами (карточки, очереди и т. п.). Чтобы купить дефицитное благо, покупатели согласны заплатить дополнительную цену, создавая тем самым условия для возникновения "черного рынка".

Другим способом государственного регулирования цен выступает установление нижнего предела ("пола") цен, т. е. цен выше равновесного уровня.

Фиксированные цены, превышающие цены равновесия, устанавливаются чаще всего с целью государственной поддержки некоторых отраслей экономики (например сельского хозяйства, новых наукоемких отечественных производств) и нередко при этом дополняются ограничениями во внешней торговле. На рис. 5.5 мы видим, что и при верхнем, и при нижнем пределе цен объем продаж будет ниже равновесного объема QE. В первом случае будет продано Q'q единиц блага, во втором - Q"s.

Рис. 5.5. Фиксированная цена

Г.C. Beчкaнoв, Г.P. Beчкaнoвa

Все расположенные на сервере материалы являются собственностью их авторов. Любое воспроизведение, копирование с целью коммерческого использования этих материалов должно согласовываться с авторами материалов.

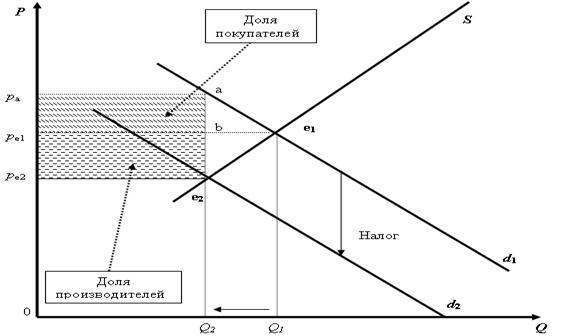

Государство может устанавливать потоварный налог на продажу (акциз).

Непосредственными плательщиками в госбюджет являются продавцы. Однако в таком случае линия предложения s1 сдвигается на величину налога влево-вниз

Рис. 2. Результаты введения потоварного налога на продажу

Точка равновесия смещается в e2, pe1 – в pe2, Q1 – в Q2. Но при таком объеме производства цена предложения без налога составляет pa, т. е. ae2 – величина налога на единицу товара. При этом, поскольку равновесная цена повысилась на величину be2, то эту часть налога продавцам компенсируют покупатели.

Таким образом, общая сумма налога, поступающая в бюджет на всю продукцию, равна площади pape2e2a, доля покупателя в этой сумме равна площади pe1pe2e2b, доля продавца – pape1ba.

Введение потоварного налога на продажу имеет следующие последствия:

· уменьшается равновесный объем товаров;

· бремя налога распределяется между производителями и потребителями;

· искажается информация рынка.

Похожая ситуация возникает тогда, когда вводится потоварный налог на покупку. Непосредственно в бюджет налог выплачивают покупатели. Однако при этом происходит сдвиг линии спроса, что снижает равновесную цену, и бремя налога распределяется между покупателями и продавцами. Это можно проиллюстрировать графиком.

Аналогичные процессы, но с противоположной направленностью, происходят при установлении потоварных дотаций либо производителям (что сдвигает линию предложения), либо потребителям (что сдвигает линию спроса). Эти процессы можно также иллюстрировать графиками.

Большой интерес представляет вопрос о том, какая же доля налога или дотаций приходится на покупателей, а какая – на производителей.

Рис. 3. Результаты введения потоварного налога на покупку

Выводы

· Поддерживающая цена – это минимальная цена, устанавливаемая законом обычно на те товары, которые имеются в избытке или существует тенденция к их перепроизводству. В таком случае возникает избыток предложения и государство должно скупать лишнюю продукцию за счет бюджета.

· Потолочные цены – это максимальные цены, устанавливаемые законом обычно на дефицитные товары, чтобы продавцы не могли наживаться на высоких ценах. Однако в таком случае возникает дефицит, очереди, спекуляция, снижение качества, черный рынок.

· В результате установления государством фиксированных цен: объем продаж становится меньше равновесного; ложные сигналы о ценах искажают практику размещения ресурсов; в большинстве случаев низкие цены себя не оправдывают, поскольку возникает черный рынок с высокими ценами; нарушается важнейшая функция цены – рационирование потребления ресурсов.

· Большая доля потоварного налога или потоварных дотаций, устанавливаются ли они государством производителям или покупателям, приходится на потребителей, если спрос неэластичный, и на производителей – если неэластичное предложение.

Вопросы для самопроверки

1. Какие виды фиксированных цен может устанавливать государство и для чего?

2. Каковы последствия введения «потолочных» цен?

3. Каковы последствия введения «поддерживающих» цен?

4. Должно ли государство регулировать цены?

5. Каковы последствия введения государством потоварного налога на продажу? А на покупку?

6. Каковы последствия дотаций государства производителям? А покупателям?

7. Почему доля налога и величина дотаций распределяется между покупателями и производителями?

8. От чего зависит доля налога или дотаций, приходящаяся на покупателей и производителей?

9. Стоит ли государству вводить потоварный налог на продажу, если предложение неэластично?

10. Стоит ли государству вводить потоварный налог на продажу, если спрос неэластичен?

Литература

Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Студалл.Орг (0.005 сек.)

| vubaz / Depositphotos.com |

Налоговая система государства должна выполнять ряд функций. Фискальная, то есть функция обеспечения поступления необходимых средств в бюджеты разных уровней для покрытия государственных расходов, не является единственной. Какие функции реализуются налоговой системой России на практике, является ли система на сегодняшний день оптимальной, и какие существуют возможности ее совершенствования, обсудили эксперты на панельной дискуссии "Налоговая политика как фактор конкурентоспособности российского бизнеса" в рамках X Гайдаровского форума.

Мифы о налоговой системе

"Российская налоговая система достаточно устойчива, проверена временем. Даже в условиях кризисных ситуаций, снижение доходов, как нефтегазовых, так и иных, было в пределах 1,5-4% ВВП", – отметил директор по научной работе Института экономической политики имени Е. Т. Гайдара Сергей Дробышевский. По словам эксперта, даже в "шоковых" с экономической точки зрения условиях дефицит бюджета не выходит за рамки 3-4% ВВП, что можно считать показателем адекватности сложившейся системы. Существует, как подчеркнул Сергей Дробышевский, устойчивый набор мифов о состоянии российской системы налогообложения, из которых вытекают различные предложения по ее реформированию. В качестве ключевых мифов эксперт обозначил следующие:

- непомерно высокая налоговая нагрузка препятствует инвестированию;

- экспортные пошлины обеспечивают низкие внутренние цены на энергоносители, что способствует конкурентоспособности российской экономики;

- НДС угнетает отрасли, производящие продукцию с высокой долей добавленной стоимости;

- подоходный налог несправедлив, и его ставку следует сделать прогрессивной;

- проблемы бюджетного федерализма легко решить с помощью перераспределения налоговых поступлений между уровнями бюджетной системы.

Налоговая нагрузка, как заметил эксперт, сказывается на инвестиционной активности бизнеса. При этом уровень такой нагрузки на хозяйствующего субъекта определяется рядом факторов, среди которых номинальные ставки налогов, правила определения налоговой базы, доступные льготы и вычеты, структура налогов (прямые или косвенные), эластичность спроса на товар и предложения. "Корректный расчет того, как налоговая нагрузка влияет на реализацию инвестиционного проекта – это очень трудный вопрос и с теоретической, и с практической точек зрения, поскольку необходимо исходить не только из номинальных ставок налогов, правил определения налоговой базы и т. д., но и учитывать то, на каком рынке действует производитель, фирма", – пояснил Сергей Дробышевский. Он заметил, что существует две основных методики сопоставления налоговой нагрузки с возможностями инвестирования – расчет предельной эффективной налоговой ставки и средней эффективной налоговой ставки. В России, по данным Центра налогообложения бизнеса Оксфордского университета, в 2017 году средняя эффективная ставка составила 16,7%, а предельная – 7,9%. В среднем среди стран-участниц Организации экономического сотрудничества и развития (далее – ОЭСР) аналогичные показатели составили 21,6 % и 13,9 % соответственно. Это значит, по мнению эксперта, что условия для реализации инвестиционных проектов в России как минимум не хуже, чем в большинстве стран ОЭСР.

Сергей Дробышевский обратил внимание на то, что налоговое бремя распределяется между продавцом и покупателем в зависимости от эластичности спроса и предложения. Соотношение уплаченного НДС к прибыли различается между компаниями в зависимости от доли прибыли в добавленной стоимости. Чем эта доля больше, тем меньше соотношение уплаченного НДС к прибыли. Таким образом, как пояснил эксперт, рентабельные компании, использующие современные технологии в производстве, в меньшей степени подвержены влиянию НДС, чем организации, применяющие устаревшие технологии.

"Экономическая теория говорит о том, что подоходное налогообложение с прогрессивной шкалой является более эффектным [по сравнению с налогообложением по плоской (единой) шкале. – ГАРАНТ.РУ] и позволяет решить многие проблемы диспропорций, существующих в экономике и социальной сфере", – отметил представитель Института экономической политики имени Е. Т. Гайдара. Однако на текущем этапе развития России, по словам эксперта, переход к прогрессивной шкале обернулся бы, скорее всего, отрицательными последствиями. Ключевая проблема состоит в том, что в стране лишь небольшая доля населения (около 5%) получает достаточно высокие доходы.

Налоговая система устроена так, заметил эксперт, что более половины всех налоговых поступлений идет в федеральный бюджет. Среди возможных вариантов перераспределения налоговых поступлений между уровнями бюджетной системы чаще всего фигурируют предложения о подушевом распределении части поступлений по НДС или повышении ставки НДФЛ, полной передаче поступлений от налога на добычу полезных ископаемых (за исключением полезных ископаемых в виде углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) и водного налога в бюджеты субъектов РФ. Напомним, что сейчас указанные поступления от НДПИ зачисляются в бюджеты регионов по нормативу 60%, а от водного налога 100% доходов поступает в федеральный бюджет (п. 2 ст. 56, ст. 50 Бюджетного кодекса). Однако, по словам Сергея Дробышевского, "подобные меры бюджетного выравнивания не будут более эффективными, чем перераспределение, осуществляемое сейчас через систему субсидий и дотаций".

Развенчание некоторых из обозначенных экспертом мифов о налоговой системе России позволяет говорить в целом об адекватности существующего регулирования. Заместитель руководителя ФНС России Дмитрий Сатин, например, полагает, "что сформировавшаяся налоговая система выполняет свои задачи". Представитель ФАС России при этом отметил, что не исключается так называемая "донастройка" налоговый системы исходя из запросов общества и уровня развития технологий. Между тем, и сейчас выявляются некоторые проблемы. Ректор Всероссийской академии внешней торговли Сергей Синельников-Мурылев назвал существующую налоговую систему "неким компромиссом между тем, что говорит экономическая теория, и диктуют реально действующие институты".

О проблеме стабильности налоговой нагрузки

Для того, чтобы бизнес и граждане могли уверенно планировать свою деятельность и инвестировать, налоговая система должна быть стабильной, налоговое законодательство – достаточно статичным, а перемены – предсказуемыми. Однако нельзя гарантировать, по словам президента Российского союза промышленников и предпринимателей Александра Шохина, что тезис о стабильности налоговой фискальной системы будет реализовываться на протяжении всего экономического цикла до 2024 года. Так, наряду с повышением ставки НДС собирались снизить тарифы страховых взносов, чтобы стабилизировать налоговую нагрузку на бизнес. А в итоге, заметил эксперт, тарифы страховых взносов остались на прежнем уровне. Их снизили в совокупности до 30% вместо 34%, что ранее относилось к пониженным тарифам (ст. 425 НК РФ). Но ст. 426 НК РФ, которая с 1 января 2019 года утратила силу, на период с 2017 года по 2020 год и так устанавливала тарифы на уровне 30%. То есть изменений, направленных на выравнивание налоговой нагрузки на бизнес, фактически не произошло.

"Нужна не финансовая поддержка бизнесу, а именно стабильность налоговой нагрузки, которая должна выражаться в том, что базовые налоги не меняются, а если идет перераспределение нагрузки, то при этом не страдают главные принципы налоговой системы, в том числе стимулирования экономического роста и обеспечения социальной справедливости", – подчеркнул Александр Шохин. Между тем Минфин России в конце ноября 2018 года представил доработанный проект закона "О защите и поощрении капиталовложений в Российской Федерации и внесении изменений в отдельные законодательные акты Российской Федерации", разработанный в целях привлечение инвестиций в экономику России путем создания для инвесторов дополнительных правовых гарантий прогнозируемости условий ведения производственной и иной хозяйственной деятельности при реализации инвестиционных проектов. А наряду с этим существуют, как отметил Александр Шохин, перспективы внедрения новых обязательных платежей. Так, не исключается возможность введения так называемого "углеродного налога", предполагаемого на данный момент в качестве неналогового платежа в виде сбора в федеральный бюджет за выбросы парниковых газов. Речь идет о подготовленном Минэкономразвития России в декабре 2018 года проекте закона "О государственном регулировании выбросов парниковых газов и о внесении изменений в отдельные законодательные акты Российской Федерации". Напомним, что идея установления такого платежа обсуждалась еще в 2016 году. Законопроектом определяются понятия "изменения климата", "парниковых газов", "источников выбросов парниковых газов" и т. д. Согласно документу предполагается, что хозяйствующие субъекты должны будут уплачивать сбор в случае превышения установленных разрешений на выбросы парниковых газов.

"Если углеродный "налог" вводить, то это нужно делать в рамках всех экологических платежей", – считает эксперт. Тем более, что Минфин России разработал в августе 2018 года законопроект о замене различных экологических платежей экологическим налогом. Налогоплательщиками согласно этому проекту признаются организации и физлица, в том числе ИП, осуществляющие на территории России, континентальном шельфе и в исключительной экономической зоне хозяйственную и (или) иную деятельность, оказывающую в соответствии с законодательством РФ в области охраны окружающей среды негативное на нее воздействие. Идеологическое возражение бизнес-сообщества против введения экологического налога связано, по словам Александра Шохина, с тем, что он может быть обнулен при надлежащем осуществлении хозяйствующим субъектом своей деятельности, а налог по существу – это то, за что соответствующие органы власти должны "бороться". "Получается, что окружающая среда не обязательно должна быть благоприятной, иначе, не будет налогов", – пояснил проблему эксперт.

Возможный вектор развития системы, или как обеспечить реализацию функции стимулирования экономического роста?

Уполномоченный при Президенте РФ по правам предпринимателей Борис Титов считает, что налоговая система на сегодняшний день не выполняет функцию стимулирования экономического роста. "Система не ориентирована на увеличение налоговой нагрузки там, где есть сверхприбыль", – считает омбудсмен. При этом налоговая нагрузка на фонд оплаты труда в России, по его словам, – одна из самых высоких в мире. Россия занимает из 190 стран 182 место по показателю такой нагрузки. Напомним также, что с 1 января 2019 года началась реализация эксперимента по взиманию налога на профессиональный доход с самозанятых граждан в четырех субъектах РФ (Москве, Московской и Калужской областях, Республике Татарстан). Новый налоговый режим рассчитан на физлиц и ИП, которые не состоят в трудовых отношениях с работодателем, не используют наемный труд и доход которых не превышает 2,4 млн руб. в год или 200 тыс. руб. в месяц.

Наиболее высокой налоговая нагрузка на прибыль является в сельском хозяйстве, секторах оказания коммунальных и социальных услуг, обрабатывающих производств, добычи полезных ископаемых. При этом в торговле, на финансовом рынке и в сфере операций с недвижимостью она, наоборот, низкая. Получается, что "система не стимулирует рост в тех отраслях, которые являются перспективными с точки зрения развития экономики в целом", – отметил Борис Титов. Более того, эксперт указал, что если "вычесть" НДПИ [воспринимая его как изъятие природной ренты. – ГАРАНТ.РУ], то соответствующий рынок тоже можно будет отнести к сферам с низкой налоговой нагрузкой. Кроме того, менее высокую нагрузку по отношению к прибыли, по словам уполномоченного по правам предпринимателей, несут крупные предприятия, а не субъекты МСП. С макроэкономической точки зрения повышение ставки НДС на фоне профицита бюджета эксперт считает "уникальной" ситуацией.

Какие ставки налога на прибыль установлены для доходов, полученных в виде дивидендов? Узнайте ответ в материале "Налог на прибыль с доходов от долевого участия в организации (дивидендов)" "Энциклопедии решений. Налоги и взносы" интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

"Не может быть капитализма без финансовой самостоятельности [как регионов, так и хозяйствующих субъектов. – ГАРАНТ.РУ]", – полагает Борис Титов. Он не согласен с позицией о том, что в механизме бюджетного распределения доходов от налогов не требуется изменений. Омбудсмен подчеркнул, что, например, муниципальные бюджеты формируются в основном за счет трансфертов, а не налоговых поступлений, а в таких условиях муниципальные власти не мотивированы к развитию малого и среднего бизнеса.

Эксперт исходит из того, что налоговую систему необходимо менять, причем достаточно радикальным образом. А ключевым вектором ее развития должна стать диверсификация налогообложения по отраслям экономики. Приоритетом должно стать, как указал эксперт, стимулирование развития несырьевых отраслей: легкой промышленности, индустрии гостеприимства, переработки природных ресурсов, цифровой сферы, агропромышленного комплекса, жилищного строительства, фармацевтического и медицинского рынков, транспортной отрасли и приборостроения. Основная фискальная нагрузка, по мнению омбудсмена, должна быть перенесена с производства на потребление. Налоговая система, заметил Борис Титов, должна основываться на анализе big data (больших данных). Необходимо, по его мнению, выстраивать так называемую "умную" налоговую систему (smart tax system), которая будет функционировать на базе современных технологий.

Из экспертного обсуждения видно, что состоянием российской налоговой системы удовлетворены не все. Однако многие согласны с тем, что система справляется с ключевыми задачами. Цифровые технологии активно применяются, например, ФНС России. Работают личный кабинет налогоплательщика, мобильное приложение "Мой налог", онлайн-кассы, автоматизированная система контроля за НДС (АСК НДС-2).Однако, как подчеркнул заместитель министра финансов России Илья Трунин, – "нельзя останавливаться и консервировать то, что есть, на долгие годы".

2014-01-27

4594

Роль государства в современной рыночной экономике не следует недооценивать. Прежде всего, государство устанавливает правила экономического поведения и обеспечивает их соблюдение всеми экономическими субъектами.

Предположим, некое предприятие обанкротилось. Государственное законодательство определяет порядок удовлетворения претензий к этому предприятию со стороны банков, других кредиторов, потребителей его продукции, государственного бюджета, наемных работников и т. д.

Или, допустим, некое предприятие сорвало договорные поставки своей продукции потребителям и тем самым нанесло им экономический ущерб. Законодательство устанавливает общий порядок определения и возмещения этого ущерба.

Еще один пример. Представим себе, что рядом с городом построили новый аэродром, который причиняет жителям близко расположенных к нему домов массу неудобств. Имеют ли владельцы этих домов право на денежную компенсацию со стороны собственников аэродрома? Каковы должны быть размеры этой компенсации? Могут ли владельцы домов воспрепятствовать строительству аэродрома? Эти вопросы можно сформулировать иначе. Имеют ли владельцы домов право собственности на тишину, и в чем именно это право собственности заключается? Все эти вопросы должны регулироваться государственным законодательством.

Допустим, под участком земли, находящимся в частной собственности, обнаружено месторождение нефти. Кому принадлежит эта нефть? Собственнику участка земли, государству или, может быть, той фирме, которая эту нефть обнаружила? Законодательство должно дать ответ и на этот вопрос.

Рассмотрим, к каким последствиям приведет вмешательство государства в функционирование рыночного механизма посредством налогов, дотаций, фиксированных цен.

Налоги. В современной рыночной экономике применяется довольно сложная и разнообразная система налогов. Население регулярно вносит в государственный бюджет подоходный налог. Предприятия уплачивают налог на прибыль. Используются также налоги на имущество, таможенные пошлины и т. д.

Рассмотрим воздействие на рыночное равновесие налога с продаж (потоварного налога).

Непосредственными плательщиками этого налога являются обычно продавцы. Ставки потоварного налога устанавливаются либо в определенном проценте от цены товара, либо в абсолютной сумме (в рублях и копейках) с каждой единицы товара.

| Рис. 4.16. Воздействие на рыночное равновесие потоварного налога, если он уплачивается продавцами |

Допустим теперь, что правительство ввело налог на данный товар в сумме Т рублей на каждую единицу этого товара. Предположим сначала, что налог вносится в госбюджет продавцами.

Это вызовет параллельный сдвиг линии предложения вверх на величину Т. Линия предложения займет положение S2.

Новое равновесие характеризуется тремя величинами: Q2, P + , P – . Объем рынка Q2 будет меньше первоначального Q1. Цена, которую платит покупатель (P + ), окажется выше первоначальной P1. Цена, которую фактически получает продавец (без налога) (P – ), окажется ниже первоначальной. Общая сумма налога, поступающая в госбюджет, будет соответствовать площади прямоугольника P + АВР – . Обратим внимание на следующий факт. Несмотря на то, что весь налог вносится в госбюджет продавцами, часть налогового бремени возлагается на покупателей.

Можно представить себе такую ситуацию, когда потоварный налог непосредственно вносится в госбюджет не продавцами, а покупателями. Предположим, например, что покупатели, придя в магазин, платят за товар цену без потоварного налога и тут же уплачивают налог присутствующему в магазине налоговому инспектору. В этом случае происходит параллельный сдвиг линии спроса вниз на величину Т (рис. 4.17).

Нетрудно убедиться, что новый объем продаж Q2, цены P + и P – будут точно такими же, что и в случае, когда налог вносится в бюджет продавцами. Таким образом, не имеет никакого значения, кто является непосредственным плательщиком потоварного налога: продавец или покупатель. Результат будет один и тот же. Введение потоварного налога вызывает сокращение равновесного объема рынка, повышение цены, фактически уплачиваемой покупателями, и снижение цены, фактически получаемой продавцами.

| Рис. 4.17. Воздействие на рыночное равновесие потоварного налога, если он уплачивается покупателями |

Пологой должна быть и линия предложения, поскольку производители при понижении цен (без налога) на красные автомобили без особого труда могут сократить их производство и увеличить выпуск автомобилей другого цвета. Введение налога только на красные автомобили может привести к полному исчезновению их с рынка.

Ситуация, когда линии спроса и предложения имеют крутые наклоны, изображена на рис. 4.18, б. Допустим, что речь идет о сельскохозяйственных тракторах независимо от их цвета. Введение потоварного налога такого же размера, что и в первом случае, вызывает гораздо меньшее сокращение объема продаж.

Рис. 4.18. Воздействие потоварного налога на равновесный объем рынка

в зависимости от наклонов линий спроса и предложения:

а – пологий наклон линий спроса и предложения;

б – крутой наклон линий спроса и предложения

Распределение налогового бремени между покупателями и продавцами зависит от соотношения наклонов линий спроса и предложения (рис. 4.19). Очевидно, что спрос на электролампочки очень неэластичный. Линия спроса имеет довольно крутой наклон. Предложение же электролампочек, во всяком случае в длительном периоде, достаточно эластично по цене. Линия предложения в длительном периоде имеет пологий наклон. Эта ситуация изображена на рис. 4.19, а. Большая часть налогового бремени (P + – P1) возлагается на покупателей, меньшая часть (P1 – P – ) – на производителей. Для сравнения, на рис. 4.19, б изображена противоположная ситуация. Можно сделать следующий вывод: чем больше наклон линии спроса и чем меньше наклон линии предложения, тем большая часть налога ложится на потребителей и тем меньшая часть налога ложится на производителей.

Рис. 4.19. Распределение налогового бремени между покупателями

и продавцами в зависимости от соотношения наклонов

линий спроса и предложения:

а – крутой наклон линии спроса и пологий наклон линии предложения;

б – пологий наклон линии спроса и крутой наклон линий предложения

Дотации. Дотация – это как бы налог «наоборот». Потоварная дотация устанавливается либо в определенном проценте к цене товара, либо в абсолютной (в рублях) сумме в расчете на единицу товара. Потоварные дотации обычно получают производители, хотя в принципе их непосредственно могут получать и потребители.

| Рис. 4.20. Воздействие на рыночное равновесие дотации |

Предположим, правительство ввело дотации из госбюджета производителям данного товара размером V рублей в расчете на единицу продукции. Это приведет к сдвигу линии предложения на V рублей вниз. До введения дотаций производители согласны были предложить на рынке количество товара Q1 по цене P1. После введения дотаций объем продаж увеличивается до Q2, цена для покупателей снижается до P – , цена, фактически получаемая производителями, повышается до P + .

Фиксированные цены. Помимо использования налогов и дотаций государство может применять и гораздо более грубые методы вмешательства в рыночные механизмы. В частности, государство может устанавливать фиксированные цены.

Со времен становления системы налогообложения было видно, что правильно построенная налоговая политика это мощный рычаг воздействия на экономическую политику государства, именно поэтому ее правильное усовершенствование имеет большое значение, а также требует глубокого теоретического анализа.

Главными целями налоговой политики является повышение эффективности системы налогообложения. При этом Правительство Российской Федерации не планирует повышения налоговой нагрузки на не сырьевой сектор экономики в среднесрочной перспективе. Данная политика будет реализоваться и в дальнейшем построении налоговой системы.

В частности Правительство Российской Федерации ставит перед собой следующие цели:

сохранение бюджетной устойчивости;

получение необходимого объема бюджетных доходов;

поддержка предпринимательской активности;

поддержка инвестиционной активности

Под финансовыми ресурсами муниципального образования понимают определенную совокупность отношений, которые складываются относительно внебюджетных фондов, местного бюджета, а также финансовых ресурсов муниципальных предприятий, займов, ссуд, поступлений от продажи муниципальной собственности, ценных бумаг и т.д.

В настоящее время, местная система налогов и сборов, как и налоговая система в целом, нуждается в реформировании.

С одной стороны, ее функционирование должно обеспечить финансовыми ресурсами потребности органов местного самоуправления, а с другой, она должно являться инструментом местной социально- экономической политики, направленной на реализацию задач стабилизации экономики и устойчивого экономического развития территорий.

Таким образом, необходимо сформировать единую систему местного налогообложения, последняя в свою очередь, должна быть построена на общих принципах и методологии взимания.

Местные органы самоуправления обязаны иметь право ввода налогов с учетом специфики территории в рамках широкого перечня, предусмотренного и разработанного высшими законодательными органами власти. В то же время, реформирование системы местного налогообложения необходимо сопровождать корректировкой местного процесса.

Создание доходной части бюджета должно базироваться на местных налогах вне зависимости от их удельного веса в структуре налоговых доходов. Местные органы власти должны обосновывать нормативы отчислений от федеральных налогов на базе прогнозов о поступлениях от местных налогов, а не наоборот.[1]

В то же время, важное место в налоговой программе, направленной на оптимизацию муниципального налогообложения, необходимо отдать ужесточению контроля над местными налогами и их фискальной эффективности, упрощению налогообложения для местных предприятий, а также налоговому стимулированию местных предприятий с целью повышения их конкурентоспособности.

Кроме того, указанным Федеральным законом расширен перечень объектов налогообложения по земельному налогу в результате включения в состав объектов налогообложения земельных участков, ограниченных в обороте в соответствии с законодательством Российской Федерации и предоставленных для обеспечения обороны, безопасности и таможенных нужд.

Для увеличения собираемости местных налогов необходимо совершенствовать меры воздействия на налогоплательщиков, которые не исполняют свои обязанности по уплате местных налогов.

Так для граждан, которые нарушают налоговое законодательство в отношении местных налогов, можно применить следующие меры по обеспечению исполнения обязанности.

При неуплате гражданином земельного налога и налога на имущество физических лиц в установленные сроки налоговый орган, как и предусмотрено действующим законодательством, направляет должнику требование об уплате налога[2]

В случае если налогоплательщик не осуществляет свою обязанность по уплате налогов в соответствии с данным документом налоговый орган, к примеру, через 3 месяца, принимает соответствующее решение и направляет требование в адрес работодателя гражданина. При этом работодатель, являющийся налоговым агентом, на основании полученного от налогового органа документа, может удержать и перечислить в соответствующий бюджет задолженность по налогу. Данная сумма задолженности будет удерживаться с ежемесячно начисляемой ему заработной платы.

Удержание может производиться как по частям, так и единовременно. Данный способ удержания будет зависеть от величины получаемой зарплаты и суммы задолженности по налогам.

Описанный вариант меры по обеспечению исполнения обязанности налогоплательщика уплатить местный налог требует законодательного закрепления путем принятия дополнений и изменений в действующие законы и кодексы. В частности, надо предусмотреть технические условия обеспечения налоговых органов информацией о месте работы налогоплательщиков, периодичность ее обновления, достоверности информации. Необходимо понимать, что цель такой меры воздействия на степень собираемости местных налогов направлена на повышение гражданской ответственности и созидание налоговой культуры общества.

Принцип распределение налоговых поступлений в бюджет обеспечивает устранение вертикальных отклонений и способствует сокращению нижестоящих бюджетов. Однако данный принцип имеет несколько существенных недостатков:

на местном уровне отсутствует взаимосвязь между объемом предоставляемых бюджетных услуг и уровнем налогообложения;

существует равнодушие органов власти местного самоуправления к развитию налоговой базы и формированию благоприятного инвестиционного и предпринимательского климата;

ограничены возможности для проведения внедрения долгосрочной экономической и бюджетной политики;

отсутствие ответственности за состояние бюджетной сферы.[3]

В наибольшей степени эти недостатки могут появиться относительно регулирующих доходных источников (налогов) с нормативами отчислений в бюджеты разных уровней, которые устанавливаются ежегодно.

Ликвидации этих недостатков способствует следующее:

1) расширение налоговых полномочий органов власти местного самоуправления вместе с одновременным предотвращением недобросовестной налоговой конкуренции и обеспечения единого налогового пространства;

2) законодательно обеспечить собственные налоги, или отчисления от налоговых поступлений по местным бюджетам на постоянной (или долгосрочной) основе соответственно с установленным разграничением расходных полномочий и обязательств;

3) сокращение размеров расщепления налоговых поступлений между уровнями бюджетной системы, предусматривая при прочих равных условиях зачисление 100 процентов поступлений по определенным видам налогов и сборов за бюджетом одного уровня;

4) отказ от централизации поступлений по местным налогам в вышестоящие бюджеты;

5) обеспечение уплаты налогов, которые поступают в местные бюджеты, по месту фактической деятельности предприятий, введение правовых и финансовых механизмов по противодействию недобросовестной налоговой конкуренции.

Практика применения местных налогов и сборов показывает, что их использование в России малоэффективно, а роль в формировании местных бюджетов пока незначительна. Ведь имеющаяся бюджетная система предусматривает формирование доходной части бюджетов в основном за счет общегосударственных налогов и бюджетных.

На данный момент необходимо изменение отношения к местным налогам и сборам, они не должны рассматриваться как второстепенные налоги в составе системы налогообложения.

Местные налоги и сборы требуют как теоретического обоснования, так и практического применения. Они должны стать надежным инструментом регулирования экономического развития территорий и главным атрибутом местного самоуправления, как это происходит в развитых странах.

Мешкова, Д. А. Налогообложение организаций в Российской Федерации: учебник для бакалавров

1. Мешкова, Д. А. Налогообложение организаций в Российской Федерации: учебник для бакалавров / под ред. д.э.н., проф. Дадашева А. З. – М.: Дашков и К, 2015. – 160 с.

Читайте также: