Втб инвестиции налог на дивиденды иностранных компаний

Опубликовано: 15.05.2024

ВТБ Инвестиции позволяют быстро и просто выполнять ряд финансовых задач: покупать и продавать ценные бумаги, зарабатывать на валюте, пополнять счет и выводить деньги. Владельцы акций отличаются аналитическим мышлением, в их мыслях всегда рождаются новые стратегии и отметаются неактуальные старые. Это неудивительно, ведь нужно удержать в памяти большое количество информации о самых разных российских и иностранных корпорациях. Удивительно другое, как инвесторы часто упускают очень важный момент — предусмотренные банком налоги. Из-за такого упущения план по получению определенного дохода уже некорректен, ведь нужно помнить о том, что какая-то сумма будет списана со счета. А начинающие владельцы акций вовсе пугаются, что с их карты куда-то пропали деньги. Для того, чтобы не возникало таких неприятных ситуаций, следует знать, что в «ВТБ мои Инвестиции» налоги с дивидендов придется уплачивать.

Какие налоги предстоит уплатить от брокера ВТБ в 2021 году

Итак, за доходы, полученные от инвестирования, следует уплачивать НДФЛ. Для налоговых резидентов РФ налоговая ставка составляет 13% при доходе до 5-ти млн рублей в год. И 15% от суммы при доходе свыше. Для нерезидентов РФ комиссия составляет 30%.

Под доходом здесь подразумевается получаемый капитал при инвестировании. Например, деньги, полученные при продаже акций или с приходом дивидендов.

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Сколько налогов необходимо уплатить?

Условно налоги можно поделить на два вида: 1) те, что приходится уплачивать с прибыли, 2) налог при закрытии ИИС.

Операции, которые включены в налоговую базу:

-

купля-продажа ценных бумаг, обращающихся на организованном рынке ценных бумаг; купля-продажа ценных бумаг, не обращающихся на организованном рынке; купля-продажа производных инструментов для финансирования, например, фьючерсов и опционов, обращающихся на организованном рынке ценных бумаг купля-продажа производных финансовых инструментов, не обращающихся на организованном рынке ценных бумаг ; операции РЕПО; операции, связанные с открытием или закрытием коротких позиций.

Когда брокер спишет налоги

Если инвестор получает прибыль, то брокер ВТБ обещает самостоятельно заняться расчетом налогов и списанием их с брокерского счета. Когда это происходит? Есть три условия:

-

По окончании налогового периода за прошедший год; При выплате денежных средств или выводе ценных бумаг до истечения налогового периода; При расторжении договора на брокерское обслуживание.

Однако ВТБ не всегда выполняет роль налогового агента. Важно знать, когда это задача брокера, а когда — инвестора.

Брокер сам взимает комиссию и передает её в налоговую при получении:

-

дохода от продажи ценных бумаг; дивидендов от российских компаний по акциям; дивидендов от иностранных компаний по облигациям; купонов от иностранных компаний по облигациям; прибыли от погашения облигаций (частичного и полного); доходов от погашения ПИФов.

Самостоятельно нужно заняться уплатой налогов, когда:

-

получены дивиденды от зарубежных компаний; получены от зарубежных эмитентов купоны по облигациям; получен доход от погашения облигация на счет иностранных компаний; получена прибыль от продажи валюты; ВТБ не смог удержать налог в конце года, поскольку на ЛС инвестора не хватило для этого денежных средств.

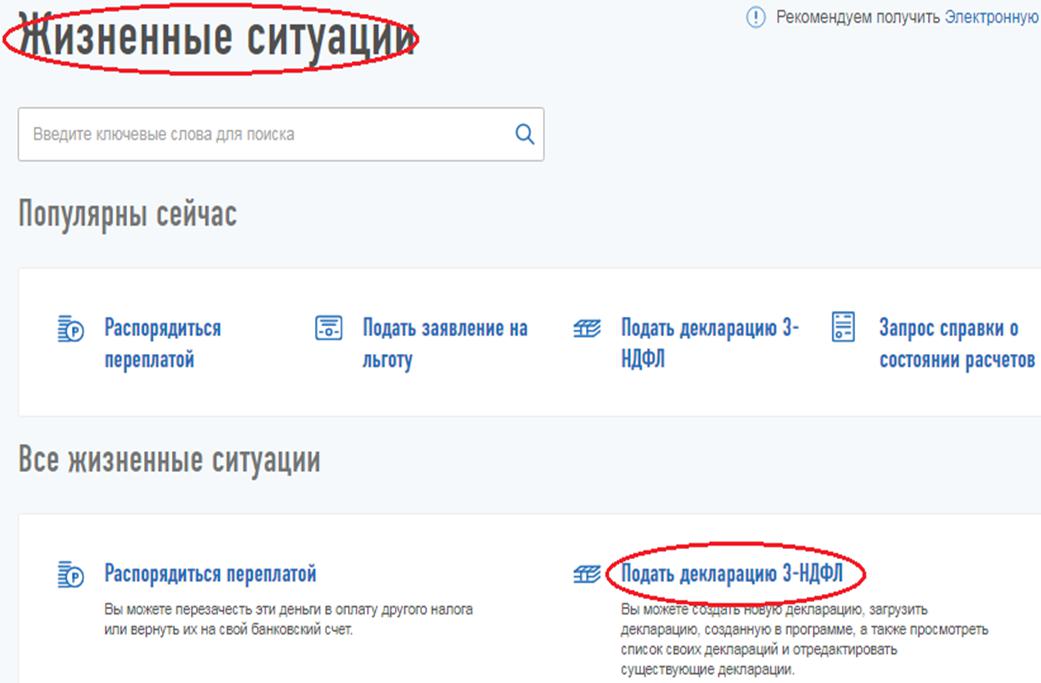

Сделать это несложно: нужно зайти на сайт ФНС, например, через Госуслуги -> войти в личный кабинет -> перейти на вкладку «жизненные ситуации» -> далее нажать «Подать декларацию 3-НДФЛ» -> открыть раздел «заполнить онлайн».

Если по каким-то причинам отчитаться по налогам онлайн не получается, можно обратиться в налоговую по прописке. Для того, чтобы процесс прошел быстрее, приходите с уже заполненным бланком 3-НДФЛ.

Как посмотреть налоги с дивидендов в личном кабинете ВТБ

Для получения данной информации, стоит зайти в личный кабинет брокера в ВТБ.

Простая инструкция, которая поможет узнать, сколько брокеру нужно уплатить:

- Заходим в свой личный кабинет.

- Переходим по вкладке «Отчёты» и в левом нижнем углу находим надпись «Налоги», здесь следует нажать «Запрос отчёта».

![Запрос отчета]()

- В открывшемся окне ищем пункт «Тип отчёта», где нужно выбрать «Подоходный налог».

![Подоходный налог]()

- Нажимаем «подать поручение».

- Открывается вот такое окошко:

![Окошко]()

Здесь выбираем необходимый период, клиента, пункт «подоходный налог». Далее сохраняем выбранные данные

Когда брокер ВТБ спишет налоги?

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Через несколько минут после сохранения данных появится отчет:

Открываем отчет и просматриваем. Там вы найдете информацию по:

-

доходам расходам транзакционным расходом общему результату налогооблагаемой базой

Для тех, кому пользоваться сайтом на персональном компьютере по тем или иным причинам кажется неудобным, можно посмотреть информацию о налогах в мобильном приложении «Мои инвестиции».

Таким образом, инвестирующим клиентам ВТБ следует знать о налоговой системе своего банка. Налоги списываются по ряду причин, в том числе в случае получения дивидендов. Чаще всего брокер выполняет всю работу за вас: сам рассчитывает процесс денежного взимания, сам перенаправляет деньги в налоговую. Однако в некоторых ситуациях, инвестору придется сделать это самому.

Для просмотра информации о ваших налогах или для их уплаты, удобно будет воспользоваться представленными выше инструкциями со скриншотами. Также помните, что ВТБ устроил льготы для своих клиентов, инвестирующих больше 1 года, 3 или 5 лет. Получайте прибыль и не переживайте: ВТБ Инвестиции налог на дивиденды иностранных компаний и российских корпораций возьмет на себя, сам займется перерасчетом и при необходимости напомнит о задолженности.

Видеообзор

Декларирование дивидендов, а также расчет и уплата налога с этих дивидендов – одна из основных проблем для российского инвестора при покупке зарубежных ценных бумаг. С этой проблемой сталкиваются как те, кто инвестирует в России, так и те, кто осуществляет сделки через зарубежного брокера.

Российские брокеры не являются налоговыми агентами по доходу в виде дивидендов от зарубежных бумаг. Зарубежные же брокеры в принципе не выполняют такие функции для иностранных клиентов.

Поэтому, если российский инвестор, например, приобретает зарубежные акции на Московской или Санкт-Петербургской бирже, по которым осуществляется выплата дивидендов, ему придется самостоятельно сообщать о полученных дивидендах в налоговую инспекцию. Все это придется также делать, если инвестор, приобретает зарубежные ETF, которые обращаются на иностранных биржах и выплачивают дивиденды.

Документы, которые потребуются для подготовки декларации

Основной документ, на основании которого нужно будет заполнять декларацию – это брокерский отчет. Именно в нем, во-первых, отражаются даты и суммы поступивших дивидендов, и, во-вторых, указывается сумма налога с дивидендов, который был удержан за рубежом.

Во многих случаях при выплате дивидендов по иностранным акциям или ETF за рубежом с суммы этих выплат будет удержан определенный налог. При этом не имеет значения, как именно приобретались такие ценные бумаги – через российского брокера на российской же бирже или через зарубежного брокера на иностранной бирже. Таким образом, инвестор получит на свой брокерский счет дивиденды уже за вычетом налога.

Однако сумму налога с дивидендов, который был удержан за рубежом, можно «зачесть» к уплате в России. Если между Россией и страной, где был удержан налог с дивидендов (по сути, это страна, в которой зарегистрирован эмитент акций или ETF), заключено соглашение об избежании двойного налогообложения, тогда сумму НДФЛ, которую необходимо заплатить с полученных дивидендов в России, можно уменьшить на сумму налога с дивидендов, удержанного за рубежом.

Если за рубежом был удержан налог на дивиденды по ставке менее 13%, тогда в России необходимо будет доплатить оставшуюся часть налога до 13%. Если же за рубежом был удержан налог по более высокой ставке, чем 13%, то в России ничего доплачивать не придется. Однако налоговую декларацию нужно будет подавать в любом случае. При этом переплату налога за рубежом никто не вернет, с ней фактически придется смириться.

Все суммы поступивших дивидендов и удержанных при этом за рубежом налогов в том или ином виде должны быть отражены в брокерском отчете. Если этой информации в брокерском отчете нет, нужно общаться с брокером, чтобы он добавил в отчет эту информацию. Без этого не получится доказать налоговой инспекции, что за рубежом с инвестора частично или полностью уже был удержан налог.

Кроме того, еще перед приобретением каких-либо зарубежных бумаг обязательно нужно уточнить у брокера по поводу заполнения налоговых документов для того, чтобы за рубежом налог на дивиденды с инвестора удерживался по более низкой ставке. К примеру, сейчас большинство российских брокеров при инвестициях в американские акции дают клиентам заполнять налоговую форму W-8BEN. На основании этой формы инвестор заявляет, что он является налоговым нерезидентом США. В результате с дивидендов по акциям американских компаний с инвестора будет удерживаться налог в размере 10%, а не 30%, если эту форму не заполнить. Таким образом, если по акциям американских компаний или ETF за рубежом будет удержан налог 10%, в России нужно будет доплатить оставшиеся 3%.

Главное не забыть указать в декларации сумму выплаченных дивидендов, сумму удержанного за рубежом налога и приложить брокерский отчет в качестве подтверждающего документа.

Как правильно заполнить декларацию

Первый вопрос, над которым стоит подумать: как отражать поступающие на счет дивиденды – каждый дивиденд отдельной строкой или же завести все дивиденды одной общей суммой?

Формально более правильно отражать каждый поступивший дивиденд отдельной суммой и, соответственно, отдельной строкой в декларации. Да, это потребует большего времени на подготовку декларации. Если, к примеру, на брокерский счет 70 раз поступали дивиденды, то в налоговую декларацию придется завести 70 отдельных строк. Однако каждый поступивший дивиденд – это, по идее, отдельный полученный доход. И в таком виде налоговому инспектору будет понятнее и проще сопоставить данные из декларации и брокерские отчеты, которые подтверждают сумму поступивших дивидендов и удержанного за рубежом налога.

В зависимости от того, по каким бумагам выплачиваются дивиденды, за рубежом может быть удержан налог по разным ставкам. С каких-то дивидендов налог может быть удержан в меньшем размере, чем по другим, или не удержан вовсе. Поэтому корректнее отражать данную информацию в декларации отдельно для каждого дивиденда.

Как это сделать? Посмотрим это на примере заполнения декларации через Личный кабинет налогоплательщика.

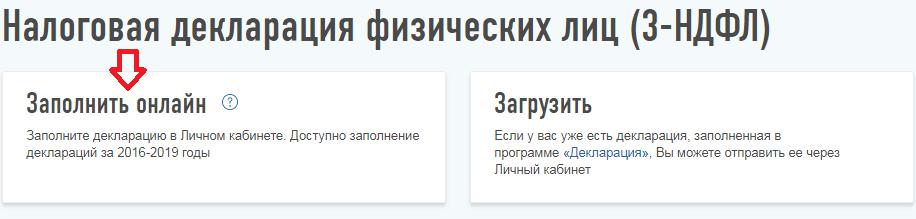

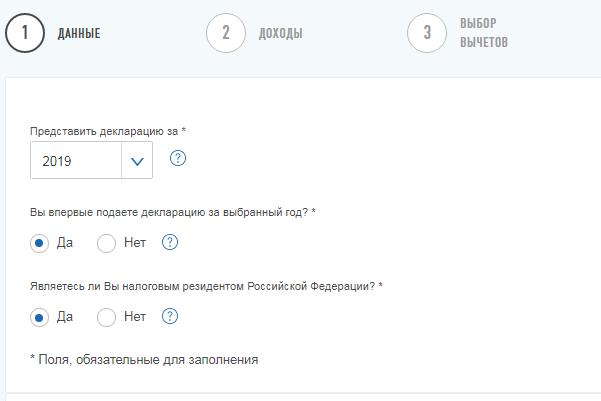

На главной странице идем по ссылкам «Жизненные ситуации» -> «Подать декларацию 3-НДФЛ» -> «Заполнить онлайн». Далее произойдет переход в форму подготовки декларации.

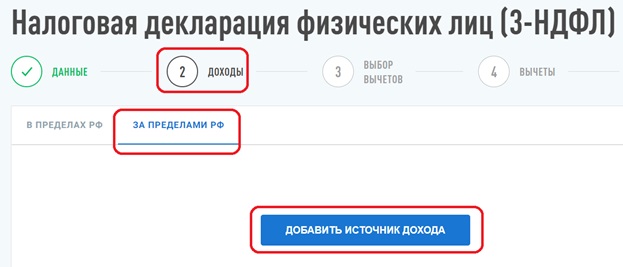

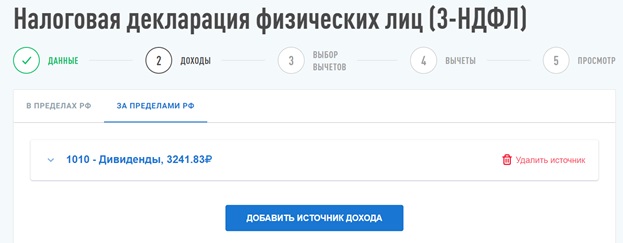

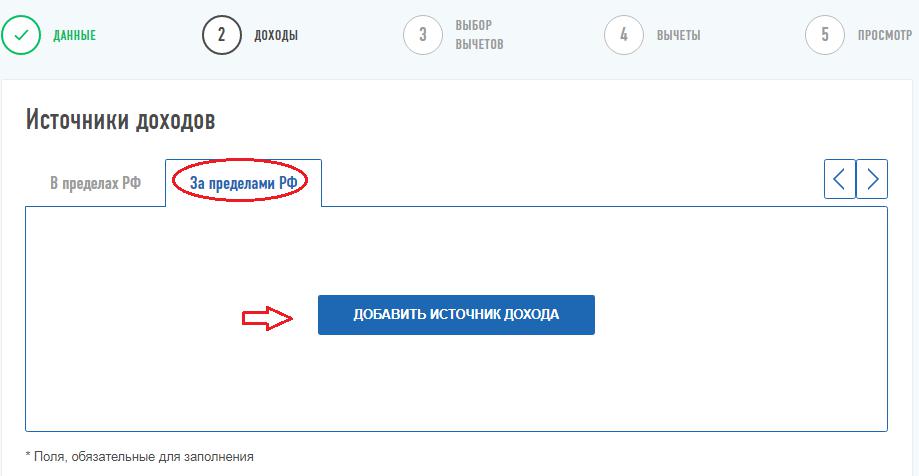

После ввода стартовой информации в разделе «Данные» далее в разделе «Доходы» необходимо перейти в подраздел «Доходы за пределами РФ» и нажать на кнопку «Добавить источник дохода»:

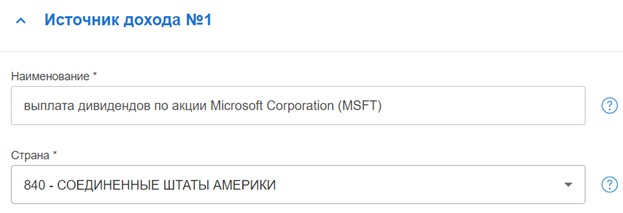

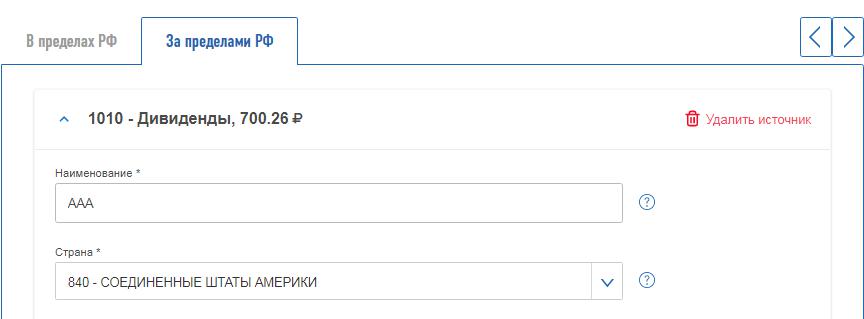

После этого необходимо ввести информацию о поступившем дивиденде (источник дохода №1):

В поле «Наименование» можно указать, что это была выплата дивидендов по конкретной ценной бумаге. В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент или провайдер ETF, по акциям/ETF которого были получены дивиденды.

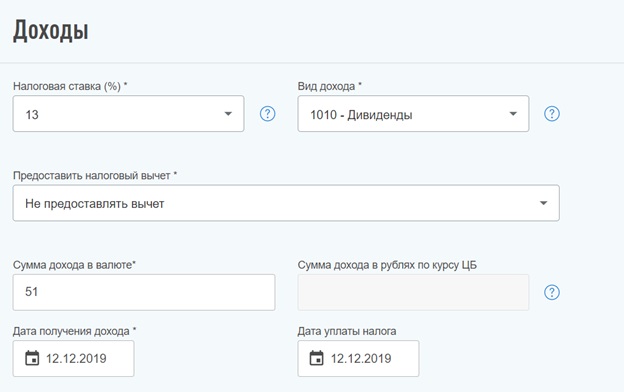

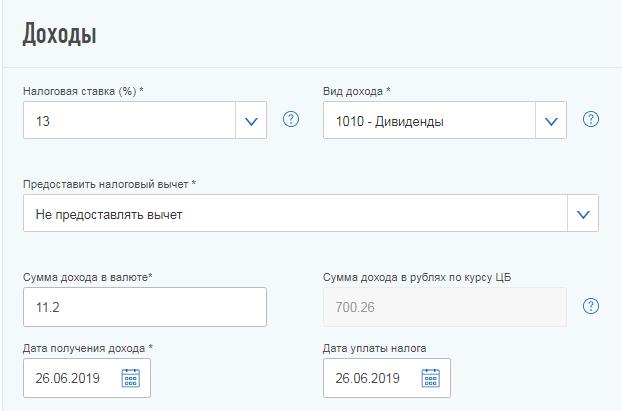

Далее в разделе «Доходы» для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. В поле «Виде дохода» из справочника нужно выбрать код дохода «1010 – Дивиденды». В поле «Предоставить налоговый вычет» можно выбрать «Не предоставлять вычет» (т.к. доход в виде дивидендов нельзя уменьшить на какие-либо налоговые вычеты).

В поле «Сумма дохода в валюте» необходимо указать сумму дивидендов в соответствующей валюте, которая была получена на счет. В поле «Дата получения дохода» указывается дата зачисления дивидендов на счет. В поле «Дата уплаты налога» указывается дата, в которую с поступивших дивидендов был удержан налог. Как правило, дата получения дохода и дата уплаты налога совпадают.

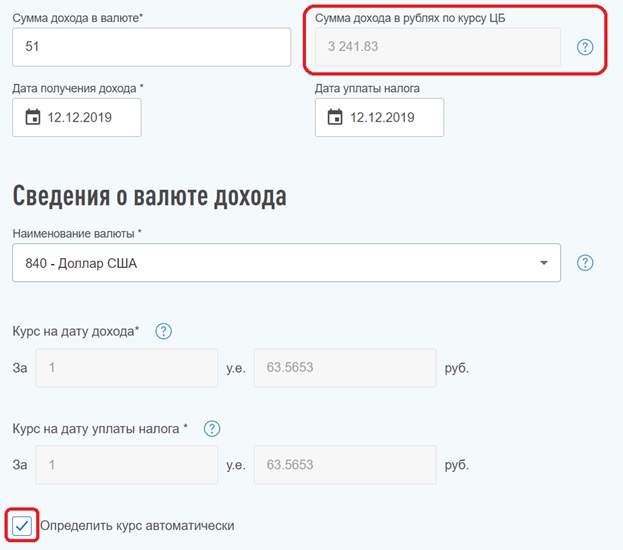

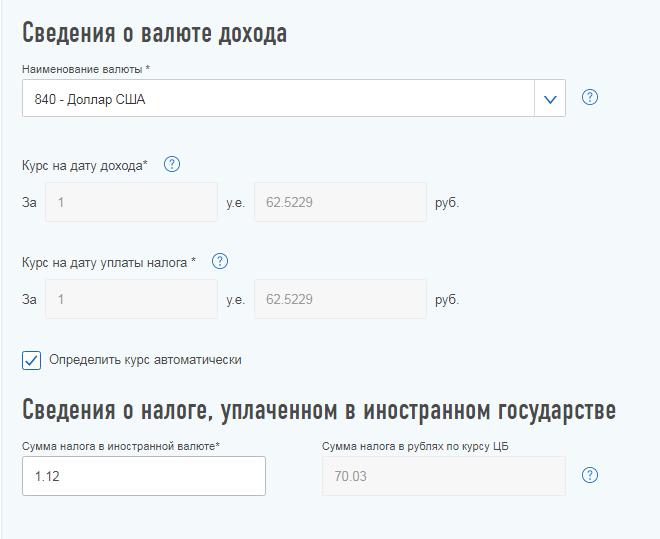

Затем указываются сведения о том, в какой валюте были получены дивиденды. В поле «Наименование валюты» из справочника нужно выбрать соответствующую валюту.

При этом, если чуть ниже проставить отметку «Определить курс автоматически», то полученные дивиденды и удержанный с них налог автоматически будут пересчитаны в рубли по курсу ЦБ РФ на дату получения дивидендов и дату уплаты налога соответственно (см. поля «Сумма дохода в рублях по курсу ЦБ» и «Сумма налога в рублях по курсу ЦБ»). Правда, были случаи, когда в Личном кабинете отражался неверный курс ЦБ РФ. Поэтому лучше еще самому дополнительно проверять все эти цифры.

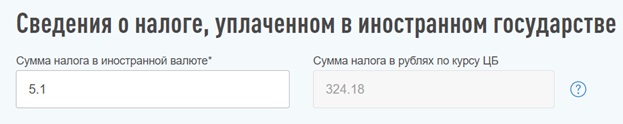

Наконец, в самом нижнем поле нужно ввести сумму налога, который был удержан с поступившего дивиденда. Сумма указывается в валюте. При этом, если ранее была проставлена метка «Определить курс автоматически», в соседнем поле произойдет пересчет суммы удержанного налога в рубли по курсу ЦБ РФ.

Таким образом, инвестору не нужно самостоятельно где-то указывать, по какой ставке был удержан налог за рубежом. Нужно просто указать, какая сумма налога в валюте была удержана. Если при переводе всех сумм из валюты в рубли она окажется меньше 13% от суммы дивиденда, то в итогах декларации автоматически рассчитается, какую сумму налога нужно будет еще доплатить.

На этом ввод первого дивиденда закончен.

Далее необходимо нажать на кнопку «Добавить источник дохода» и по аналогии заводить информацию о следующем поступившем дивиденде.

Можно ли упростить заполнение декларации?

Тем не менее, можно ли упростить процесс заполнения декларации и отразить в ней размер полученных дивидендов и удержанного налога одной суммой?

При большом желании можно попытаться это сделать. В таком случае в декларацию в рублях вносится общая сумма поступивших дивидендов и общая сумма удержанного за рубежом налога. Далее к налоговой декларации лучше всего приложить «расшифровку» в виде брокерского отчета и, например, расчетов в Excel, где построчно будет указано, из каких конкретно дивидендов и удержанных при их поступлении налогов получились все эти суммы.

После этого нужно будет ждать реакции налоговой инспекции. Есть примеры, когда налоговых инспекторов устраивает подобная подача декларации, и никаких вопросов у них возникает. Однако в налоговой инспекции могут попросить скорректировать декларацию и отразить полученные дивиденды не одной строкой, а каждый дивиденд отдельно.

Поэтому если инвестор не сильно опасается лишний раз общаться с налоговой инспекцией, то в качестве эксперимента можно попытаться отразить дивиденды в декларации одной суммой и посмотреть на реакцию налоговой инспекции.

При этом есть еще один важный момент. У американского брокера Interactive Brokers можно менять базовую валюту счета, в которой формируются брокерские отчеты. Если в качестве базовой валюты поставить рубли, то итоговая сумма всех доходов (в т.ч. дивидендов) и удержанных налогов будет отражаться в отчете в рублях. Однако перевод всех сумм в рубли будет осуществляться не по курсу Центрального банка РФ (как должно быть в соответствии с Налоговым кодексом), а по биржевому курсу, который будет отличаться от курса ЦБ РФ.

Поэтому если в декларации указывать общую сумму дивидендов и удержанных налогов на основании рублевых отчетов от Interactive Brokers, то, с точки зрения Налогового кодекса, эта сумма будет некорректной.

И здесь опять все будет зависеть о того, заметит ли это конкретный налоговый инспектор, будет ли он задавать вопросы и просить скорректировать налоговую декларацию.

Поэтому каждому инвестору придется самостоятельно для себя решать, каким образом заполнять налоговую декларацию: сделать это, как формально будет правильнее — вносить каждый дивиденд отдельной строкой, или же, как будет проще – вносить все одной общей суммой.

Как заплатить налог с дивидендов?

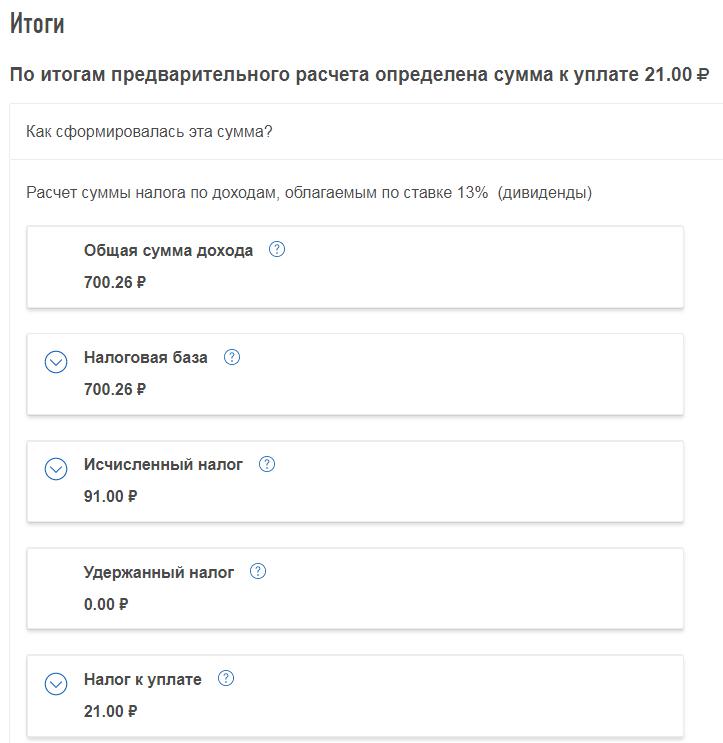

После того, как декларация будет заполнена, в разделе «Итоги» в Личном кабинете будет показана общая сумма НДФЛ к уплате. Еще раз отмечу, что НДФЛ с дивидендов нельзя уменьшить еще каким-то другим способом – можно только «зачесть» налог, уплаченный за рубежом. Никакие налоговые вычеты к дивидендам не применяются. Соответственно, налог с дивидендов придется платить всегда и вернуть его не получится.

Через некоторое время после подписания и отправки декларации через Личный кабинет налогоплательщика, на главной странице кабинета начнет отображаться сумма задолженности по налогу, которую можно будет оплатить сразу в Личном кабинете.

Напомню также, что декларация подается до 30 апреля года, следующего за годом получения дохода. Поэтому, если в 2020 году инвестору на счет у российского или зарубежного брокера поступали дивиденды по иностранным бумагам, декларацию обязательно нужно будет подать до 30 апреля 2021 года. При этом НДФЛ нужно будет оплатить до 15 июля года, следующего за годом получения дохода. Соответственно, за 2020 год НДФЛ нужно будет уплатить до 15 июля 2021 года.

О том, как заплатить НДФЛ можно почитать здесь: https://sergeynaumov.com/kak-zaplatit-ndfl/

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Французский налог на финансовые транзакции с ценными бумагами

(Financial transaction tax – FTT)

Налогооблагаемые транзакции

Налог на финансовые транзакции (далее – FTT) распространяется на все операции покупки, в результате которых происходит смена собственника, вне зависимости от места расчётов и места совершения сделки, с французскими финансовыми инструментами и ценными бумагами (в том числе депозитарными расписками, базисным активом которых являются налогооблагаемые акции). Налогообложению подлежат операции по приобретению ценных бумаг компаний, зарегистрированных во Франции и имеющих рыночную капитализацию свыше 1 млрд. евро на 1 января фискального года, а также допущенных к листингу на организованном рынке Франции или за его пределами.

Список ценных бумаг

Прилагаем опубликованный на официальном сайте французской налоговой службы список эмитентов ценных бумаг, операции с которыми подлежат обложению FTT http://bofip.impots.gouv.fr/bofip/9789-PGP.html?ftsq=taxe+sur+transaction+financiere&identifiant=BOI-ANNX-000467-20141226

Ставка налога

Ставка налога составляет 0,3% от суммы сделки.

Итальянский налог на финансовые транзакции с ценными бумагами

(Financial transaction tax – FTT)

Налогооблагаемые транзакции

Налог на финансовые транзакции (далее – FTT) распространяется на все операции, в результате которых происходит смена собственника, вне зависимости от места расчётов и места совершения сделки, с итальянскими финансовыми инструментами и ценными бумагами. Налогообложению подлежат операции по приобретению акций и других долевых финансовых инструментов (в том числе депозитарных расписок, базисным активом которых являются налогооблагаемые акции) компаний, зарегистрированных в Италии и имеющих среднемесячную рыночную капитализацию свыше 500 млн. евро по состоянию на ноябрь года, предшествующего отчётному, допущенных к листингу на организованном рынке Италии или за его пределами, а также конвертации облигаций в акции существующего выпуска.

Список ценных бумаг

Прилагаем опубликованный на официальном сайте Министерства экономики и финансов Италии список эмитентов ценных бумаг, операции с которыми подлежат обложению FTT https://www.mef.gov.it/pubblicita_legale/societa_2020.html

Ставка налога

- 0,1% от суммы операции для сделок, заключённых на бирже или через многосторонние торговые системы (Multilateral Trading Facilities);

- 0,2% для прочих сделок.

Налогооблагаемая база и сумма налога исчисляются отдельно по каждому плательщику и по каждому финансовому инструменту.

- Тарифы

- Контакты

- Раскрытие информации

- Реквизиты

- Вакансии

© 2021, ООО ВТБ Капитал Брокер

123112, г. Москва, Набережная Пресненская, дом 10, эт 16 пом III ком 6

ООО ВТБ Капитал Брокер (ВТБК Брокер), Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-12014-100000, выдана: 10 февраля 2009 г., Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности №045-12021-010000, выдана: 10 февраля 2009 г., Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности №045-12027-000100, выдана: 10 февраля 2009 г.

- Содержание сайта www.vtbcapital-broker.ru и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение ВТБК Брокер о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений.

Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение ВТБК Брокер предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. ВТБК Брокер не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. ВТБК Брокер не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты.

Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок.

ВТБК Брокер не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Какой налог на дивиденды американских акций должен платить инвестор в России, если акции США приобретены через российского брокера на Санкт-Петербургской бирже? Налог с курсовой разницы по американским акциям рассчитывает и взимает брокерская компания, здесь никаких действий предпринимать не нужно. А вот дивиденды по иностранным акциям требуют особенной внимательности. В данной статье мы рассмотрим, как платить налоги с дивидендов американских акций, какие документы потребуются, и как в целом осуществляется данный процесс.

Налогообложение

Если вами были приобретены через российского брокера иностранные акции на СПб, здесь может возникнуть два типа налога:

- с курсовой разницы;

- с дивидендов.

Относительно первого типа, здесь российский брокер самостоятельно осуществляет все расчеты, 13% будут сняты. Если покупка иностранных акций осуществляется через иностранного брокера отчет самостоятельный. Далее мы рассмотрим, как платить налог с дивидендов по акциям иностранным, если покупка была совершена через отечественного брокера СПБ биржи.

Представим, что вами были куплены акции McDonalds, вы резидент РФ, покупаете акции США. В теории нужно заплатить налог с дивидендов как резиденту РФ и нерезиденту США. Чтобы этой ситуации не возникало, существует соглашение об избежании уплаты двойного налога. В США для резидентов РФ 10%, ниже, чем для местных. Когда речь идет о 10%, это касается акций компаний, которые прошли регистрацию на территории Америки. Если фирма представлена на американских рынках, но зарегистрирована в Европе, налогообложение будет европейское. Чтобы платить 10% налога как нерезидент США, а не как 30% американский резидент предстоит подписать формулу W-8BEN. Это осуществляется в офисе брокера, или онлайн. Данную форму нужно подписать до момента как будут начисляться дивиденды.

Если форма подписала и одобрена брокером соответственно с дивидендов в Америке возьмут 10%, если данная формула висит в подвешенном состоянии, с вас возьму в США 30%. Если взяли 10% предстоит доплачивать в РФ. Поэтому что присутствует разница между налогообложением в виде 3% и как раз их предстоит доплатить в казну России самостоятельно.

Особенности подачи декларации 3-НДФЛ

Документ нужно подать не позднее 30 апреля 2020 года за 2019 год. Налог нужно доплатить не позднее 15 июня 2020 года. Какие существуют способы подачи декларации? Офис или онлайн, второй вариант более удобный.

Переходим на сайт налог.ру в личный кабинет налогоплательщика. Должна быть подтвержденная запись на гос. услугах, проходим авторизацию. Параллельно с этим в брокера нужно получить бумагу − отчет по выплате доходов по иностранным эмитентам. Бумага должна быть с печатью и подписью руководителя брокерского департамента. Это можно сделать онлайн при наличии такой опции.

Обзор личного кабинета сайта налоговой

Рассмотрим алгоритм действий для пользователя:

- Кликаем на «Жизненные ситуации».

2. Затем находим строчку «Подать декларацию 3-НДФЛ». Здесь два варианта: загрузить онлайн или загрузить декларацию заполненную онлайн ранее. Все зависит от ваших предпочтений.

3. Кликаем на заполнить онлайн.

4. Приступаем к внесению данных. Нужно понимать, что декларирование ваших доходов по дивидендам − это просто перенос информации с отчета брокера в налоговую. Главное условие правильно указывать данные.

5. Далее мы переходим к источникам дохода, здесь нужно нажать на «За пределами РФ». Кликаем на «Добавить источник доход».

6. Приступаем к заполнению. 1 источник дохода − это единоразовое поступление дивидендов по конкретной акции. В графе наименование указывается название эмитента компании, можно дописать дату когда поступили проценты. Указываете страну.

7. Открываем блок доходов. Налоговая ставка 13%, не изменяем поле. Тип дохода − вводим код 1010. В графе о валюте, указываем сумму, которая была начислена до удержания налога. Здесь же указывается дата получения дохода, дата выплаты налога.

8. Сведения о валюте дохода. Здесь доллар США, лучше выставлять автоматический расчет курса.

Завершающий пункт − выплата о налоге, уплаченном в иностранном государстве. Эти данные также из отчета от брокера.

9. После того как все заполнено кликаем на «Добавить». При желании можно добавить источник дохода, и тогда будем заполнять данные по следующим компаниям. Нужно понимать, что если в вашем портфеле 5 компаний и оплата дивидендов осуществляется два раза в год, тогда будет 10 строчек.

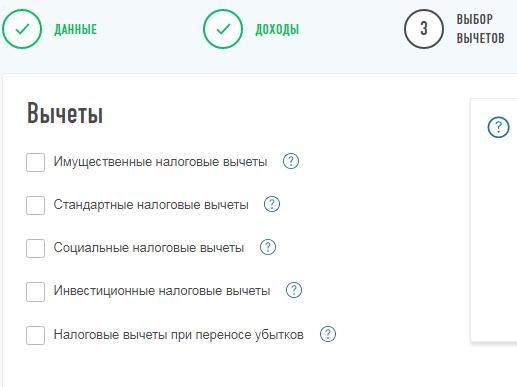

10. Кликаем на «Далее» и приступаем к выбору схемы вычета. Здесь выбираем в зависимости от ситуации.

11. Затем нажимаем на «Далее».

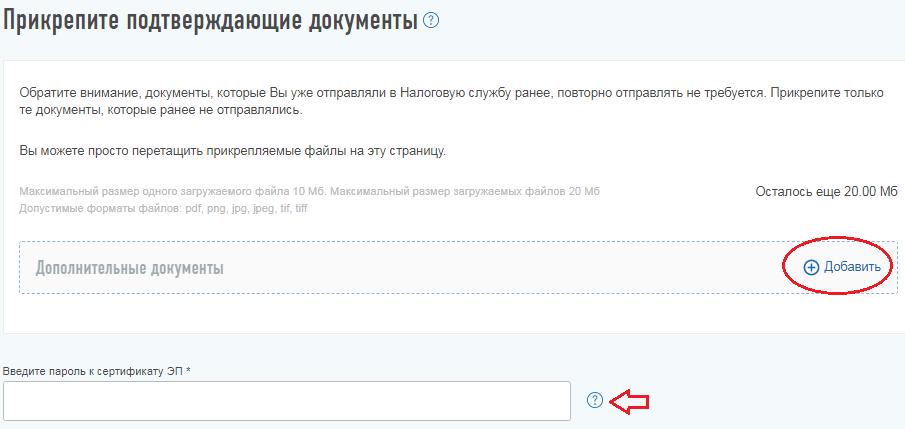

12. На этом шаге просят догрузить подтверждающие документы − отчет от брокера. Учтите, что нужно ввести пароль к сертификату ЭП. Если не была получена электронная подпись, обязательно получите ее, поскольку далее без данного элемента не получиться подать документы.

Теперь вы знаете, как заплатить налог с дивидендов американских акций. Алгоритм действий весьма простой, достаточно только внимательно указывать личные данные, чтобы после избежать проблем. Кроме этого не стоит забывать о сроках предоставления документов.

Вопрос о том, как грамотно платить налог по сделкам с иностранными ценными бумагами, интересует и начинающих инвесторов, и более опытных трейдеров. В этой статье вы узнаете все об общем порядке уплаты налога с зарубежных акций, как рассчитать и заплатить налоги с дивидендов по ним, а также что такое валютная переоценка и как она влияет на НДФЛ.

Налоги по операциям с американскими акциями

Налоги с иностранных акций уплачиваются в двух случаях:

- С дохода от продажи;

- С дохода по дивидендным выплатам.

Как платить налоги с дивидендов иностранных акций, мы рассмотрим в одном из следующих разделов статьи, а сначала остановимся на торговых операциях.

В инвестиционной среде (мы говорим о простых "физиках" и не касаемся тех, кто на рынке профессионально) принято разделение участников рынка на трейдеров и инвесторов. Первые зарабатывают на кратко- и среднесрочной торговле ценными бумагами, вторые больше ориентированы на долгосрочный рост капитализации эмитентов, в которых они инвестируют.

Деление, конечно, условное. Кто-то совмещает спекулятивную стратегию с инвестиционной, иногда даже не своей воле. Есть такая шутка, что инвестор - это трейдер, у которого не вышло продать акции с прибылью. Нам же важно то, как указанные различия в стратегии могут влиять на налогообложение.

Общая схема, как платить налоги с иностранных акций, такова:

- Трейдер, который купил и продал ценные бумаги, платит налог с дохода от продажи. То есть посчитать НДФЛ он должен с положительной разницы между ценой продажи и ценой покупки.

- Исключительно покупка иностранных акций не влечет за собой налоговых обязательств. Ведь обязанности уплатить НДФЛ не возникает до тех пор, пока акция не продана. Поэтому инвестор, который купил и удерживает ценную бумагу, от обязанности уплачивать налог освобождается, даже если его актив растет в цене.

О порядке и нюансах расчета налога на акции иностранных компаний расскажем далее.

Налогообложение при купле-продаже иностранных акций: нюансы

Налог с продажи иностранных акций физическим лицом взимается с учетом следующих особенностей:

- НДФЛ по сделкам купли-продажи иностранных акций рассчитывается в отношении каждой сделки отдельно. Налоговой базой является разница между ценой продажи и ценой покупки, также базу можно уменьшить на сумму брокерских комиссий. Ставка НДФЛ - 13% для налоговых резидентов и 30% - для нерезидентов. С 2021 года налоговые резиденты, чей годовой доход превысил 5 млн. рублей, будут облагаться налогом по ставке 15 %.

- Иностранные акции торгуются в валюте. Поэтому для целей НДФЛ доходы и расходы нужно пересчитать по курсу ЦБ РФ на дату каждой сделки (доходы - на дату сделки продажи, расходы - на дату покупки). Из-за этого возникает валютная переоценка, о которой поговорим в одном из следующих разделов.

- Если вы торгуете акциями через российского брокера, то он выступает налоговым агентом: сам рассчитывает НДФЛ, сам подает в налоговую сведения, сам удерживает налог и уплачивает его в бюджет, а в случае невозможности удержания сообщает об этом в налоговую инспекцию. Соответственно, трейдеру, являющемуся клиентом российского брокера, никаких действий по части НДФЛ от купли-продажи акций предпринимать не нужно. Если же торговля идет через иностранную брокерскую площадку, все расчеты и отчетность ложатся на трейдера.

Важно! Рекомендуем проверять расчеты, которые делает брокер, и сведения, которые он сдает налоговикам. Ошибки редки, но все же случаются. Для этого нужно запросить у брокера карточку расчета НДФЛ и проверить поданную им информацию в личном кабинете налогоплательщика на сайте ФНС (www.nalog.ru).

- Для долгосрочных владельцев ценных бумаг, налоговых резидентов РФ, предусмотрена льгота по НДФЛ (ст. 219.1 НК РФ). Если акции куплены после 01.01.2014, находились в собственности больше трех лет и на момент продажи обращаются на ОРЦБ, от налогообложения освобождается доход от продажи в пределах 3 млн руб. за каждый год владения (если владели 3 года -вычет 9 млн руб., 4 года - 12 млн руб. и т. д.). Получить освобождение можно у брокера или в налоговой инспекции. В первом случае нужно подать соответствующее заявление брокеру, без заявления вычет он не предоставит (письмо Минфина от 01.09.2016 № 03-04-06/51247). Во втором - самому физлицу надо подать в свою налоговую 3-НДФЛ.

Важно! Для получения вычета на долгосрочное владение акции на момент продажи должны быть допущены к торгам на российских площадках - Московской или Санкт-Петербургской бирже. Но это не значит, что по акциям, купленным через зарубежного брокера или через российского брокера, но на иностранной бирже (с тикером ".US", если говорить об американских акциях), получить такой вычет нельзя. Важен сам факт допуска бумаг к торгам в России, а не то, где фактически они были приобретены. Это подтверждает Минфин в письме от 30.05.2017 № 03-04-06/33381.

Учитываем валютную переоценку

Иностранные акции номинированы в иностранной валюте, курс которой постоянно меняется. А доходы и расходы для налогообложения мы учитываем в рублях: доходы от продажи пересчитываем по курсу Банка России на дату продажи, расходы на покупку - на дату покупки, а НДФЛ уплачиваем с рублевой разницы.

Важно! По иностранным акциям на Московской бирже налог не будет отягощен валютной переоценкой, так как они сразу торгуются в рублях. Список иностранных эмитентов, акции которых доступны к покупке на Мосбирже, можно найти на ее сайте.

Предлагаем рассмотреть несколько примеров, которые объяснят, как рассчитывается валютная переоценка и как она влияет на налоги.

Допустим, мы купили 100 акций компании N по 60 долл. США и через некоторое время продали их по 70 долл. Курс на дату покупки - 71 руб. за доллар, на дату продажи - 72 руб. за доллар. Мы не будем брать в расчет брокерские комиссии, чтобы не усложнять расчет. Но они также падают на расходы и переводятся в рубли по курсу на дату сделки.

На росте акций нам удалось заработать 1 000 долл. (100 шт. × 70 долл. – 100 шт. × 60 долл.).

Переоцениваем сделку в рубли и получаем облагаемый НДФЛ доход в сумме 78 000 руб. (100 шт. × 70 долл. × 72 руб. – 100 шт. × 60 долл. × 71).

С этой суммы мы и должны уплатить 13% НДФЛ, то есть 10 140 руб. (78 000 руб. × 13%).

Здесь с уплатой налога всё логично: у нас прибыль и в долларах, и в рублях. Значит, налоговая база объективно есть.

Возьмем ту же сделку, но предположим, что купили мы акции, когда доллар стоил 81 руб., а продали при курсе 69 руб. за доллар.

В долларах у нас та же прибыль равна 1 000.

А в рублях будет убыток 3 000 (100 шт. × 70 × 69 руб. – 100 шт. × 60 долл. × 81 руб.).

Значит, несмотря на долларовую прибыль, платить НДФЛ нам не придется. Выгодно? Не то слово. Но, к сожалению, российские реалии таковы, что со временем курс рубля к доллару слабеет. И более вероятной будет следующая ситуация.

Покупка акций состоялась по курсу 65 руб. за доллар, а продажа по 81 руб.. Кроме того, снизились котировки, ведь акции могут как расти, так и падать, и иногда существенно.

Условимся, что купили мы 100 акций по 60 долларов, а продать их пришлось по 50 долларов.

Финрезультат в долларах - убыток 1 000 долларов (100 шт. × 50 долл. – 100 шт. × 60 долл.).

А вот в рублях, сюрприз - доход 15 000 руб. (100 шт. × 50 долл. × 81 руб. – 100 шт. × 60 долл. × 65 долл.) и НДФЛ к уплате 1 950 руб. (15 000 руб. × 13%).

Можно ли избежать уплаты НДФЛ с валютной переоценки? Один способ есть - удерживать акции больше трех лет и получить вычет на долгосрочное владение, о котором мы говорили ранее.

Кто рассчитывает переоценку? Если вы торгуете через российского брокера, все посчитает он. Если же вы счастливый обладатель счета у зарубежного брокера, все расчеты придется делать самостоятельно.

Налоги на дивиденды по американским акциям

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является. А принцип налогообложения американских дивидендов такой. При их выплате налог с вас удерживает сам иностранный эмитент:

- По ставке 10%, если вы подписывали у брокера форму W-8BEN. Исключение - ценные бумаги фондов недвижимости (REIT), по ним ставка 30%. Это особенность налогообложения США.

- По ставке 30%, если не подписывали.

Далее в первом случае вы должны самостоятельно задекларировать и доплатить оставшиеся 3% НДФЛ в бюджет РФ. 3% - это разница между налогом на доходы по российской ставке 13% и налогом по ставке США 10%, который вы поставите к зачету. Между Россией и США действует Договор об избежании двойного налогообложения (подписан 17.06.1992), поэтому налог, уплаченный в США, можно зачесть в счет уплаты российского НДФЛ.

Важно! Подтверждением уплаты налога в США для ИФНС будут являться отчет брокера и форма 1042-s, которую нужно получить у него же. В налоговой рекомендуем уточнить, нужен ли им построчный перевод этих документов на русский язык. По опыту можем сказать, что где-то перевод требуют, а где-то нет.

Во втором случае (если эмитент удержал 30%) в отношении налога с дивидендов иностранных акций также нужно подать 3-НДФЛ, но доплачивать в бюджет РФ уже ничего не придется.

Налоги на инвестирование в европейские бумаги и по операциям с депозитарными расписками

Принципы налогообложения в акции европейских компаний такие же, как и в акции США.

Если у вас российский брокер, то НДФЛ по сделкам купли-продажи он рассчитает и удержит сам. Дивиденды придут на счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране.

А дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения. Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет.Если выше, то просто отразить дивиденд в декларации. При отсутствии соглашения дополнительно отдать в казну России придется все 13%.

При работе через иностранного брокера посчитать и задекларировать весь НДФЛ по европейским ценным бумагам необходимо самостоятельно.

Что касается налогообложения депозитарных расписок (ДР), то налог с купли-продажи исчисляется по тем же правилам, что и при покупке иностранных акций. Схожий принцип и по дивидендам - чтобы понять, платить ли что-то в РФ, нужно знать:

- ставку налога на дивиденды в той стране, на бирже которой торгуется ДР;

- о наличии или отсутствии соглашения об избежании двойного налогообложения.

Действия с налогом мы описали выше.

Важно! При подсчете налога к доплате имейте в виду, что дивиденд начисляется на 1 акцию, а 1 ДР может равняться нескольким акциям (2, 5, 75) или долям акции (например, 1 ДР = 0,1 акции). Эту информацию можно найти на сайте компании в разделе для инвесторов и там же посмотреть сумму начисленных дивидендов до удержания налога.

Есть ли разница при покупке иностранных бумаг в России или за рубежом?

Для налогообложения имеет значение не страна площадки, на которой куплены акции, а страна брокера, через которого работает инвестор.

Российские брокеры предоставляют возможность покупки иностранных ценных бумаг на Санкт-Петербургской бирже, Московской бирже и при определенных условиях дают выход на иностранные площадки (например, Nasdaq, NYSE). При этом независимо от того, на какой бирже совершена сделка купли-продажи, брокер является налоговым агентом инвестора и занимается его НДФЛ (кроме дивидендов). Это может быть выгодно. К тому же список торгуемых на наших биржах инструментов сейчас приличный, постоянно пополняется и вполне удовлетворит массового инвестора.

Иностранный брокер не является налоговым агентом для российских граждан. Поэтому все обязанности по НДФЛ ложатся на плечи физлица-налогоплательщика. Но тут работают уже не налоговые, а другие преимущества: гораздо более широкий выбор инструментов для торговли и инвестирования, страхование депозита и др.

Если купить акции иностранных компаний на ИИС

ИИС - особый тип брокерского счета, позволяющий не только заработать на инвестировании или трейдинге, но и получить определенные налоговые выгоды:

- в виде возврата НДФЛ на внесенные на ИИС средства - до 52 000 руб. в год (тип А);

- освобождение от налога на прибыль по торговым операциям на ИИС (тип Б).

Покупать на ИИС можно в том числе и иностранные акции, которые торгуются на Санкт-Петербургской и Московской биржах. Особенностью ИИС является то, что заводить на него деньги можно только в рублях. Затем на них покупается валюта и уже потом акции (на Санкт-Петербургской бирже). На Мосбирже иностранные акции сразу торгуются в рублях. Вывод денег по окончании трехлетнего срока действия ИИС тоже делают исключительно в рублях: продают акции, продают валюту и делают рублевый перевод.

Налогообложение иностранных акций на ИИС зависит от того, какой тип вычета выбрал инвестор. Если это тип "А", то НДФЛ с операций исчисляется в обычном порядке, который мы описали в статье. Если тип "Б", то по истечении трехлетнего срока от НДФЛ освобождается весь доход от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях, в том числе владельцами счетов типа "Б". Освобождение от НДФЛ к дивидендам не применяется.

И имейте в виду, что не каждый брокер дает возможность покупать на ИИС иностранные акции. Поэтому если вы заинтересованы в инвестировании не только в рынок РФ, уточняйте этот момент до открытия индивидуального инвестиционного счета.

Как задекларировать доходы и вовремя оплатить налоги

Самостоятельно декларировать необходимо только те доходы от иностранных акций, по которым брокер не является налоговым агентом.

Если вы обслуживаетесь у российского брокера, то это все полученные от иностранных эмитентов дивиденды. По торговым операциям брокер отчитается сам.

Если брокерский счет открыт за рубежом, то декларация подается и по дивидендам, и по всем сделкам купли-продажи.

Декларацию можно заполнить любым способом. Удобнее всего делать это в программе от ФНС (ее можно бесплатно скачать на сайте службы) или в личном кабинете налогоплательщика.

В декларации по доходам от иностранных ценных бумаг заполняют:

- титульный лист;

- разделы 1 и 2;

- приложение 2 по доходам от источников за пределами РФ - его заполняют на каждую сделку купли-продажи и каждый дивиденд, поэтому при активной торговле или многочисленных дивидендных выплатах декларация будет очень объемной;

- приложение 8 по расходам и вычетам по операциям с ценными бумагами (приводятся суммарно).

К декларации нужно приложить брокерский отчет, форму 1042S (по дивидендам). Также рекомендуется прикрепить и сам расчет налога по позициям (в рублях). Это может быть таблица в Excel в свободной форме, например, такая:

Но для отправки ее налоговикам через личный кабинет придется делать скрины, так как файлы в формате xlxs ЛК не принимает.

Крайний срок сдачи декларации - 30 апреля года, следующего за отчетным.

Уплатить налог, если вы декларируете его самостоятельно, необходимо до 15 июля следующего года.

По операциям, где брокер - налоговый агент, удержание и перечисление НДФЛ в бюджет производит он.

Штрафные санкции

Оштрафовать инвестора в иностранные ценные бумаги могут:

- За неподачу в срок декларации 3-НДФЛ по ст. 119 НК РФ - на 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб.;

- За неуплату НДФЛ по ст. 122 НК РФ - на 20% (а если докажут умышленность - на 40%) от незадекларированной и неуплаченной суммы налога. Если декларацию вы подадите, то за неуплату начислят только пени - 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Кроме этого, с 2020 года введена обязанность подавать в ИФНС уведомления:

- об открытии (закрытии) зарубежных брокерских счетов - в течение месяца с даты открытия/закрытия;

- о движении денежных средств на этих счетах - до 1 июня года, следующего за отчетным; первый такой отчет нужно сдать до 01.06.2021.

Отчет о движении денежных средств не подается, если соблюдаются два условия (одновременно):

- Финансовая организация (брокер) находится на территории страны - члена ОЭСР или ФАТФ и автоматически обменивается финансовой информацией с РФ.

- Пополнения или списания по счету за год не превышают 600 000 руб. или их не было и при этом остаток на счете не превышает 600 000 руб. (валютный остаток пересчитывается в рубли по курсу ЦБ на 31 декабря отчетного года).

Клиентам американских брокеров от сдачи отчета не освободиться: США входит в ОЭСР и ФАТФ, но финансовой информацией с РФ не обменивается.

Штрафы за неподачу этих документов прописаны в ст. 15.25 КоАП РФ:

- 1 000–1 500 руб. за просрочку или представление уведомления об открытии/закрытии счета не по утвержденной форме;

- 4 000–5 000 руб. за неподачу уведомления об открытии/ закрытии счета;

- 300–1500 руб. за просрочку отчета о движении денежных средств (в зависимости от длительности просрочки);

- 2 000–3 000 руб. за несдачу отчета о движении денежных средств.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Читайте также: