Виды налогов в рф конспект

Опубликовано: 16.05.2024

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

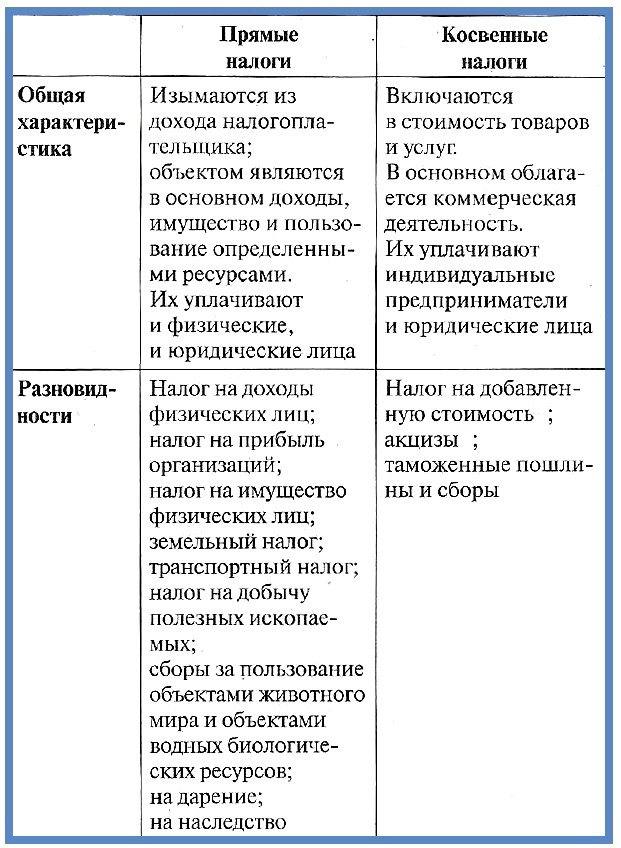

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

Конспект урока

Обществознание, 11 класс

Урок № 22. Налоговая система в РФ

Перечень вопросов, рассматриваемых на уроке:

- Налоговая система в РФ.

- Виды налогов.

- Функции налогов.

- Налоги, уплачиваемые предприятиями.

Косвенные налоги — налоги на товары и услуги, устанавливаемые в виде надбавки к цене или тарифу.

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоговая система России – это совокупность налогов, пошлин, сборов и всех иных обязательных платежей, взимаемых в установленном законом порядке с плательщиков (физических и юридических лиц) на территории Российской Федерации.

Прогрессивное налогообложение - система, при которой налоговые ставки увеличиваются по мере роста дохода налогоплательщика.

Пропорциональное налогообложение — система налогообложения, при которой налоговые ставки устанавливаются в едином проценте к доходу налогоплательщика независимо от величины дохода;

Прямые налоги — это налоги, взимаемые государством непосредственно с доходов или с имущества налогоплательщика.

Регрессивное налогообложение – система, при которой ставка налога снижается при увеличении доходов и растет при их уменьшении.

Сбор — обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Специальные налоговые режимы - особый порядок определения элементов налогов, а также освобождение от уплаты налогов и сборов при определенных условиях.

Основная и дополнительная литература по теме урока:

Боголюбов Л. Н., Аверьянов Ю. И., Белявский А. В. и др. / Под ред. Боголюбова Л. Н., Лазебниковой А. Ю., Телюкиной М. В. Обществознание. 11 класс. Базовый уровень. – М.: Просвещение, 2016 г. – С.80-91

Налоги и налоговая система Российской Федерации : учебник и практикум для академического бакалавриата / под науч. ред. Л. И. Гончаренко. — М. : Издательство Юрайт, 2015. — С. 541

Пансков, В. Г. Налоги и налогообложение. Практикум : учебное пособие для вузов / В. Г. Пансков, Т. А. Левочкина. — М.: Издательство Юрайт, 2015. — С.319

Теоретический материал для самостоятельного изучения

Налоговая система России – это совокупность налогов, пошлин, сборов и всех иных обязательных платежей, взимаемых в установленном законом порядке с плательщиков (физических и юридических лиц) на территории Российской Федерации.

Налоговая система Российской Федерации включает в себя налоги (в которых еще заключаются акцизы) и сборы (с государственными пошлинами в составе).

Необходимо отметить, что таможенные пошлины относятся к сфере таможенного регулирования и не входят в состав налоговой системы России.

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор — обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Различают иды налогов по объекту: прямые и косвенные.

Налоги, которые взимаются непосредственно с физических и юридических лиц называются прямыми. К ним относят налог на прибыль, на имущество, подоходный налог.

Товары и услуги, ресурсы и виды деятельности облагаются косвенным налогом.

Налог на добавленную стоимость, акцизы, налог с продаж, импортные пошлины – это основные косвенные налоги.

Существуют следующие виды налогов по субъекту: центральные и местные.

В России существует трехуровневая система налогообложения:

- федеральные налоги, которые устанавливаются федеральным правительством и идут в федеральный бюджет;

- региональные налоги, находящиеся в сфере полномочий субъектов Российской Федерации;

- местные налоги, устанавливаются и собираются органами местного самоуправления.

По характеру налогообложения различают виды налогов:

пропорциональные (ставка налога с ростом или уменьшением доходов не меняется);

прогрессивные (доля налога увеличивается с ростом дохода);

регрессивные (доля налога в доходе падает с ростом дохода).

Прогрессивными обычно бывают подоходные налоги. Налогоплательщик вынужден платить государству больше денег, если его доходы растут

Регрессивные налоги, как правило, падают на плечи бедной части населения.

Особый порядок установления элементов налогов устанавливают специальные налоговые режимы. Особым порядком налогообложения также может быть предусмотрено освобождение от уплаты налогов, если существуют установленные законом определенные условия.

Специальные режимы налогообложения в России представлены четырьмя системами:

система налогообложения для сельскохозяйственных товаропроизводителей;

упрощенная система налогообложения;

система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

система налогообложения при выполнении соглашений о разделе продукции.

Фискальная, регулирующая, распределительная, контролирующая. Это было перечисление четырех основных функций налогов.

Фискальная функция налогообложения является основной. Так как из налогов состоит большая часть государственного бюджета.

С помощью распределительной функции государство перераспределяют общественные доходы.

Регулирующая функция призвана обеспечить государству возможность посредством налоговых сборов проводить экономическую политику.

Налоги также помогают государству контролировать пополнение бюджета и измерять состояния финансовых ресурсов. Эта функция налогов называется контрольной.

Налоги, которые уплачивает предприятие.

На величину прибыли предприятия оказывают влияние не только издержки производства, но и сумма уплачиваемых им налогов.

При организации своего дела предпринимателю необходимо учитывать не только издержки производства, но и налоги, которые придется платить, а это значительная статья расходов.

Список налогов, уплачиваемых предприятиями:

- налог на добавленную стоимость;

- акцизы на отдельные группы и виды товаров;

- налог на прибыль;

- налог на операции с ценными бумагами;

- отчисления на воспроизводство минерально-сырьевой базы;

- платежи за пользование природными ресурсами и др.

- налог на имущество предприятий;

- плата за воду, забираемую промышленными предприятиями из водохозяйственных систем;

- сбор на нужды образовательных учреждений;

-налог на строительство объектов производственного назначения в курортной зоне;

-целевые сборы с предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, благоустройство территорий и др.

Налоги – это один из признаков государства. Без регулярного пополнения бюджета государство не сможет выполнять свои функции. Поэтому каждый член общества должен осознавать, что налоги - это вклад в общее дело, на свое благо и благо общества.

Основные принципы налогообложения

- Справедливость

- Четкая определенность и точность налогов

- Удобство взимания налогов

- Эффективность

- Обязательность

Пример и разбор решения заданий

1. Запишите слово, пропущенное в таблице

Обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Правильный вариант/варианты: сбор.

2. Прочитайте приведённый ниже текст, в котором пропущен ряд слов. Выберите из предлагаемого списка слова, которые необходимо вставить на место пропусков.

Основным источником__________ (А) бюджета являются налоги. __________ (Б) налоги взимаются непосредственно с доходов или имущества налогоплательщиков, __________ (В) налоги – это налоги на потребление товаров и услуг, устанавливаемые в виде надбавок к __________ (Г) и тарифам товаров и услуг. В зависимости от порядка установления различают __________ (Д) налоги, которые обязательны к уплате на всей территории страны и все элементы которых установлены центральной властью, __________ (Е) и местные налоги, которые обязательны к уплате на соответствующих территориях, и некоторые элементы налогов могут устанавливаться субъектами РФ и местным самоуправлением.

Слова (словосочетания) в списке даны в именительном падеже. Каждое слово (словосочетание) может быть использовано только один раз.

1) прямой 4) унитарный 7) косвенный

2) расход 5) доход 8) региональный

3) федеральный 6) акциз 9) цена.

Правильный вариант: доход, прямой, косвенный, цена, федеральный, региональный.

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

По способу изъятия: прямые и косвенные (табл.).

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством.

Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

В РФ различаются налоги трех видов: федеральные, региональные и местные.

Перечень налогов каждого из видов установлен Налоговым кодексом РФ.

Органы государственной власти не вправе вводить дополнительные налоги обязательные отчисления, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

Элементы налога

Прежде чем взимать тот или иной налог, государство в лице законодательных или представительных органов власти в законодательных актах должно определить элементы налога.

Элементы налога – это принципы построения и организации налогов.

К элементам налога относятся:

срок уплаты налога.

Виды налогов

Все налоги подразделяются на несколько видов:

Прямые и косвенные налоги

Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления.

Прямыми налогами можно назвать такие, как налог на доходы физических лиц, налог на прибыль и подобные налоги.

К косвенным налогам относятся налог на добавленную стоимость, акцизы и другие налоги.

Аккордные и подоходные налоги

Также принято различать аккордные и подоходные налоги.

Аккордные налоги государство устанавливает вне зависимости от уровня дохода экономического агента.

Под подоходными налогами же подразумевают налоги, составляющие какой-то определённый процент от дохода.

Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

Прогрессивные, регрессивные или пропорциональные налоги

Подоходные налоги сами делятся на три типа:

Прогрессивные налоги — налоги, у которых средняя налоговая ставка повышается с увеличением уровня дохода. Таким образом, если доход агента увеличивается, то растёт и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает;

Регрессивные налоги — налоги, чья средняя ставка налога снижается при увеличении уровня дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растёт, если доход уменьшается;

Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

Основные функции налогов

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контролирующую.

Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной функции.

Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

Налоговая нагрузка

Уровень налогов страны часто измеряется как общая доля налогов в валовом внутреннем продукте (ВВП).

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны.

Разница между номинальной и фактической нагрузкой характеризует степень уклонения от налогов. Чем выше номинальная нагрузка — тем выше уклонение.

Под налоговой нагрузкой на предприятие следует понимать отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия.

Реальным плательщиком налога является тот субъект, который является:

владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения;

пользователем объекта налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования.

Показатель «налоговая нагрузка» в России используется для анализа уровня налогов, уплачиваемых хозяйственным субъектом с целью контроля уровня выплат и выявления субъектов, потенциально уклоняющихся от налогообложения.

«Налоговая нагрузка» рассчитывается как соотношение суммы уплаченных налогов по данным отчётности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата).

Предельное значение показателя устанавливается ежегодно по отраслям народного хозяйства.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Тема: « Виды налогов ».

Цели: 1.Познакомить обучающихся с понятием налоги и налогообложением.

2.Развитие познавательных способностей обучающихся, экономической грамотности.

3.Воспитание гражданской активности.

Форма урока : урок усвоения нового материала

Оборудование : конспекты обучающихся, опорные конспекты, учебные пособия, компьютер, проекционная аппаратура, аудиоаппаратура.

1.Оргмомент (целевые установки)

2.Повторение изученного материала

3.Новый материал.

1. Налоговая политика — это система мероприятий государства в области налогообложения, которая строится с учетом компромисса интересов государства и налогоплательщиков. Как часть общей экономической политики государства она определяется целями общества. Эти цели формулируют требования к налоговой базе, тяжести налогообложения и способам изъятия доходов. Государство, призванное обеспечить наилучшие условия для эффективного экономического роста, нуждается в ресурсах для выполнения этой миссии. Такие ресурсы не могут сформироваться исключительно за счет собственных источников государства, доходов от государственных предприятий. И государство для формирования своих денежных доходов вынуждено изымать часть доходов частного сектора. Государство вынуждает частный сектор подчиниться макроэкономическим и национальным интересам.

2. Налоги — это обязательные платежи физических и юридических лиц государству.

Уплата налогов является одной из главных обязанностей граждан. Налогообложению подлежат:

стоимость определенных товаров;

стоимость, добавленная обработкой;

передача собственности (дарение, продажа, наследование);

операции с ценными бумагами;

отдельные виды деятельности.

3. Налогоплательщики :

физические лица – работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

юридические лица – хозяйствующие субъекты.

4. Налоги подразделяются на прямые и косвенные .

Прямые налоги – обязательные платежи, взимаемые государством с доходов или имущества юридических и физических лиц (подоходный налог с населения и налог на прибыль с фирм, налог на имущество, недвижимость, дарение, наследство, на финансовые операции).

Косвенные налоги – устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт)

5. Можно выделить три системы налогообложения .

пропорциональный налог – сумма налога пропорциональна доходам работников;

регрессивный налог – налог тем выше, чем ниже доход;

прогрессивный налог – налог тем выше, чем выше доход

6. Принципы налогообложения — это правила, которыми следует руководствоваться при построении налоговой системы. Основные принципы налогообложения:

Принцип справедливости – равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода.

Принцип определенности и точности налогов – размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

Принцип удобства взимания налогов для налогоплательщиков – каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

Принцип экономичности (эффективности) – необходимость соблюдения условий, при которых:

o разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим;

o тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

Принцип обязательности – неизбежность осуществления платежа.

7. Функции налогов :

фискальная – обеспечение финансирования государственных расходов на содержание государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет достаточных средств, например, фундаментальной науки, многих учебных заведений, библиотек и т.д.;

распределительная – перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

стимулирующая (антиинфляционная) – стимулирование развития научно-технического прогресса, увеличения числа рабочих мест, капитальных вложений в расширение производства путем применения льготного налогообложения;

социально-воспитательная – сдерживание потребления вредных для здоровья продуктов путем установления на них повышенных налогов;

конкретно-учетная – осуществление учета доходов граждан, предприятий и организаций.

8. По структуре и принципам построения налоговая система России, формирующаяся с 1992 г., в основном отражает общераспространенные в мировой практике тенденции.

Уровни налогов

Федеральные

Региональные

• Налог на добавленную стоимость (НДС)

• Налог на покупку валюты и др.

• Налог на имущество предприятий

• Налог на рекламу

• Налог на содержание жилого фонда и др.

9. Направления совершенствования налоговой системы в России :

Уменьшение налогового бремени, особенно для тех, кто инвестирует в развитие новых технологий.

Уменьшение структуры налоговых поступлений за счет поэтапного увеличения доли физических лиц (доходов и имущества), а также рентных платежей в природоэксплуатирующих отраслях и, соответственно, сокращения доли, приходящейся на бизнес.

Сокращение налоговых льгот.

Расширение налогооблагаемой базы за счет перекрытия каналов ухода от налогов и перетока их в теневой сектор экономики.

Налоги, уплачиваемые гражданами

Налоги, уплачиваемые предприятиями

налог с имущества, переходящего в порядке наследования или дарения,

местный налог - налог на имущество

Сборы с граждан

сбор с владельцев собак,

лицензионный сбор за право торговли винно-водочными изделиями,

сбор за выдачу ордера и др.

Федеральные налоги

налог на добавленную стоимость;

акцизы на отдельные группы и виды товаров;

налог на прибыль;

налог на операции с ценными бумагами;

отчисления на воспроизводство минерально-сырьевой базы;

платежи за пользование природными ресурсами и др.);

Региональные налоги

налог на имущество предприятий;

плата за воду, забираемую промышленными предприятиями из водохозяйственных систем;

сбор на нужды образовательных учреждений;

Местные налоги

налог на строительство объектов производственного назначения в курортной зоне;

целевые сборы с предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, благоустройство территорий и др.

Общие налоги

налог с владельцев транспортных средств, зачисляемый в дорожные фонды;

местные налоги, устанавливаемые по решению органов местного самоуправления (налог на рекламу, налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров и др.).

4. Работа с опорным конспектом (учебными пособиями)

5. Рефлексия

6. Домашнее задание - выучить конспект.

Читайте также: