В результате использования налогового корректора

Опубликовано: 20.09.2024

КАК НАЙТИ ОПТИМАЛЬНОЕ СООТНОШЕНИЕ МЕЖДУ

СОБСТВЕННЫМИ И ЗАЕМНЫМИ ФИНАНСОВЫМИ РЕСУРСАМИ?

КОГДА СТОИТ ОБРАЩАТЬСЯ К ВНЕШНИМ РЕСУРСАМ?

ЕСЛИ МОЖНО ОБОЙТИСЬ ТОЛЬКО СВОИМИ РЕСУРСАМИ, НУЖНО ЛИ ЭТО ДЕЛАТЬ?

Для того чтобы ответить на эти вопросы, необходимо разобраться, что такое финансовый рычаг и рассмотреть вопрос его функционирования.

Финансовый рычаг ("финансовый леверидж") - это финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств.

Эффект финансового рычага - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

Эффект финансового рычага возникает из-за расхождения между экономической рентабельностью и "ценой" заемных средств. Экономическая рентабельность активов представляет собой отношение величины эффекта производства (т.е. прибыли до уплаты процентов за кредиты и налога на прибыль) к суммарной величине совокупного капитала предприятия (т.е. всех активов или пассивов).

Иными словами, предприятие должно изначально наработать такую экономическую рентабельность, чтобы средств хватило по крайней мере для уплаты процентов за кредит.

Для расчета эффекта финансового рычага применяется следующая формула:

ЭФР = (1 - СНП) х (ЭР - СРСП) х (ЗС / СС),

где ЭФР - уровень эффекта финансового рычага, %;

СНП - ставка налогообложения прибыли, выраженная десятичной дробью;

ЭР - экономическая рентабельность активов;

СРСП - средняя расчетная ставка процента;

ЗС - заемные средства;

СС - собственные средства.

Эта формула имеет три составляющие:

| налоговый корректор финансового рычага (1 - СНП) - показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли; | |

| дифференциал (ЭР - СРСП) - характеризует разницу между уровнем экономической рентабельности активов и средней расчетной ставкой процента по заемным средствам; СРСП, как правило, не совпадает с процентной ставкой, механически взятой из кредитного договора, и рассчитывается как умноженное на 100 отношение величины всех фактических финансовых издержек по всем кредитам за анализируемый период к общей сумме заемных средств, используемых в анализируемом периоде. | |

| плечо финансового рычага - характеризует силу воздействия финансового рычага - это соотношение между заемными (ЗС) и собственными средствами (СС). |

Выделение этих составляющих позволяет целенаправленно управлять изменением эффекта финансового рычага при формировании структуры капитала.

Так, если дифференциал имеет положительное значение, то любое увеличение плеча финансового рычага, т.е. повышение доли заемных средств в структуре капитала, будет приводить к росту его эффекта. Соответственно, чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях будет его эффект.

Однако рост эффекта финансового рычага имеет определенные пределы и необходимо осознание глубокого противоречия и неразрывной связи между дифференциалом и плечом финансового рычага. В процессе повышения доли заемного капитала снижается уровень финансовой устойчивости предприятия, что приводит к увеличению риска его банкротства. Это вынуждает кредиторов увеличивать уровень кредитной ставки с учетом включения в нее возрастающей премии за дополнительный финансовый риск. Это увеличивает среднюю расчетную ставку процента, что (при данном уровне экономической рентабельности активов) ведет к сокращению дифференциала.

При высоком значении плеча финансового рычага его дифференциал может быть сведен к нулю, при котором использование заемного капитала не дает прироста рентабельности собственного капитала. При отрицательном значении дифференциала рентабельность собственного капитала снизится, поскольку часть прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента за кредит. Таким образом, привлечение дополнительного заемного капитала целесообразно только при условии, что уровень экономической рентабельности предприятия превышает стоимость заемных средств.

Расчет эффекта финансового рычага позволяет определить предельную границу доли использования заемного капитала для конкретного предприятия, рассчитать допустимые условия кредитования.

В целом, сама по себе задолженность - не благо и не зло. Задолженность - это и акселератор развития предприятия, и акселератор риска. Привлекая заемные средства, предприятие может быстрее и масштабнее выполнить свои задачи. При этом проблема для финансового менеджера не в том, чтобы исключить все риски вообще, а в том, чтобы принять разумные, рассчитанные риски в пределах дифференциала (ЭР - СРСП).

Многие западные экономисты считают, что оптимальное значение уровня эффекта финансового рычага близко к 30 - 50 %, т. е. что он должен быть равен одной трети - половине уровня экономической рентабельности активов. Тогда эффект финансового рычага способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу.

Долговая яма — это ситуация, когда у бизнеса нет возможности обслуживать долг: кредиты и займы есть, а денег, чтобы платить по ним проценты или вернуть долги, нет. Еще это можно назвать банкротством.

Избежать долговой ямы поможет теория финансового рычага — она покажет, сколько денег компания может взять в кредит и под какой процент, чтобы вовремя расплатиться с долгами и получить прибыль с заемных денег.

Теория финансового рычага

Допустим, есть компания «Лосось». Она успешно производит паштет из креветок, но в какой-то момент владелец компании задумывается о расширении, например решает открыть пекарный цех. Он проверяет свои активы, их не хватает, и тогда он решает взять кредит для нового бизнеса.

У Лосося есть прибыль, которой можно рассчитываться по кредиту, но сначала нужно узнать две вещи:

- какую максимальную сумму можно взять в кредит;

- с какой максимальной ставкой.

На эти вопросы помогает ответить теория финансового рычага. Она утверждает, что финансовый рычаг позволяет получать дополнительную прибыль за счет разницы между доходами от инвестиций в бизнес и ставкой по кредиту . Например, Лосось берет сто тысяч под 15% годовых и вкладывает их в новый бизнес, который приносит прибыль в 20% годовых. За счет разницы между банковской ставкой и прибыльностью бизнеса и достигается положительный эффект.

Финансовый рычаг — это что-то вроде рычага в физике: у бизнеса есть опора — финансовое плечо, и рычаг — дифференциал, который поднимает это плечо и увеличивает благосостояние компании. Важно: рычаг сработает, если рентабельность компании будет выше, чем ставка по кредиту .

Эффект финансового рычага в бизнесе можно рассчитать по четырем показателям:

- собственному капиталу компании;

- ее обязательствами перед кредиторами;

- рентабельности активов;

- ставке по обязательствам.

Звучит как что-то на тригонометрическом, но сейчас разберемся.

Калькулятор эффекта финансового рычага

Рассчитать эффект финансового рычага можно на нашем калькуляторе. В желтые ячейки нужно подставить свои показатели:

Рассчитать эффект финансового рычага

В калькуляторе показатели в пределах нормы подсвечиваются зеленым, за пределами нормы — красным.

При других показателях прибыли или кредитной ставки может оказаться, что компания не справляется с обслуживанием кредита и рискует стать банкротом. Поэтому рассчитывать рентабельность и эффект финансового рычага нужно до оформления кредита.

Важно, чтобы рентабельность была выше, чем ставка по кредиту, иначе финансовый рычаг не сработает.

Как рассчитывается эффект финансового рычага

А теперь разберемся с теорией, чтобы понимать, что откуда берется. Эффект финансового рычага считается по формуле:

В таблице разбираем подробнее каждую переменную.

Часть формулы

Что значит

Из чего состоит

1 — константа, а T — эффективная налоговая ставка, например 20% с прибыли

дифференциал финансового рычага

ROA — рентабельность инвестиций, считается как прибыль до налогов, деленная на активы компании

i — средняя ставка по обязательствам, считается как проценты к уплате, деленные на сумму обязательств

плечо финансового рычага

Считается как отношение обязательств к собственным деньгам компании по формуле FL=D/E

D — общая сумма обязательств компании. Это сумма из четвертого и пятого разделов балансового отчета

E — собственные средства компании. Это цифра из третьего раздела балансового отчета

Для примера рассчитаем эффект финансового рычага для компании «Лосось» с такими показателями:

- собственные средства — 330 000 рублей;

- кредит — 670 000 рублей;

- активы — 1 000 000 рублей — это сумма собственных и кредитных средств;

- годовая ставка по кредиту — 15%;

- налоговая ставка — 20%;

- прибыль до налогов — 200 000 рублей.

Все эти данные можно взять из балансового отчета компании. А отчет — у бухгалтера.

Налоговый корректор показывает, сколько налогов платит компания в реальности. Бывает, что компания работает на упрощенке «доходы минус расходы», но часть расходов не может подтвердить документами, и налог получается выше. Это нужно учитывать при расчетах. У Лосося из примера с расходами все в порядке, поэтому корректор будет таким:

(1 — T) = 1 — 20% = 0,8

(ROA — i) — дифференциал финансового рычага — та часть, которая усиливает финансовое плечо. Показывает, насколько эффективно компания использует кредитные и свои деньги. Для примера посчитаем дифференциал для Лосося с такими показателями:

- прибыль до налогов — 200 000 рублей;

- активы — 1 000 000 рублей;

- кредит — 670 000 рублей;

- проценты к уплате по обязательствам — 100 500 рублей.

ROA: (200 000 / 1 000 000) *100% = 20%

i: (100 500 / 670 000) *100% = 15%

Тогда дифференциал финансового рычага будет таким: ROA — i = 5. По значению дифференциала можно оценить положение компании:

- если дифференциал меньше нуля — компания не зарабатывает, а проценты по кредитам тянут ее на дно;

- равен нулю — заемные деньги не помогают развивать бизнес;

- больше нуля — компания получает дополнительную прибыль за счет заемных денег.

FL — финансовое плечо — отношение обязательств компании к собственному капиталу. Это число показывает, насколько компания финансово устойчива. Например, если у Лосося кредит на 670 000 рублей, а собственные средства — 330 000 рублей, соотношение будет таким:

670 000 / 330 000 = 2,03

Финансовое плечо должно быть в промежутке между 1 и 2. Идеальное соотношение своих и заемных денег — 1,5.

FLE — эффект финансового рычага — вычисляется в процентах, в идеале должен быть положительным числом. Он показывает, какую дополнительную прибыль на каждый кредитный рубль получает компания.

Посчитаем для Лосося с теми данными, что получили выше:

FLE=(1-T) * (ROA-i)*FL, подставляем наши значения, получается FLE= 0,8 * 5* 2,03 =8,12%

Получается, каждый кредитный рубль приносит Лососю по 0,08 рубля прибыли. Значит, компания может себе позволить такой кредит по такой ставке.

Дополнить анализ можно еще одним показателем — посчитать отношение эффекта финансового рычага к рентабельности активов:

В нашем примере получается: (8,12 / 20) * 100% = 40,6%

По опыту российского и зарубежного бизнеса этот показатель должен находиться между 30% и 50% — это показывает, что кредитные деньги работают и приносят компании дополнительную прибыль. Если отношение эффекта финансового рычага к рентабельности компании меньше 30% или больше 50%, значит, кредит на таких условиях компании не подходит .

Прибыль — наиболее простая и одновременно наиболее сложная экономическая категория. Она получила новое содержание в условиях современного экономического развития страны, формирования реальной самостоятельности субъектов хозяйствования. Являясь главной движущей силой рыночной экономики, она обеспечивает интересы государства, собственников и персонала предприятия. Поэтому одной из актуальных задач современного этапа является овладение руководителями и финансовыми менеджерами современными методами эффективного управления формированием прибыли в процессе производственной, инвестиционной и финансовой деятельности предприятия.

Грамотное, эффективное управление формированием прибыли предусматривает построение на предприятии соответствующих организационно-методических систем обеспечения этого управления, знание основных механизмов формирования прибыли, использование современных методов ее анализа и планирования. Одним из основных механизмов реализации этой задачи является финансовый леверидж.

Финансовый леверидж характеризует использование предприятием заемных средств, которые влияют на измерение коэффициента рентабельности собственного капитала. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле:

ЭФЛ = (1 — Снп) * (КВРа — ПК) * ЗК/СК,

где ЭФЛ — эффект финансового левериджа, заклю-

чающийся в приросте коэффициента рен-

табельности собственного капитала, %;

Снп — ставка налога на прибыль, выраженная десятичной дробью;

КВРа — коэффициент валовой рентабельности активов (отношение валовой

прибыли к средней стоимости активов), %;

ПК — средний размер процентов за кредит, уплачиваемых предприятием за

использование заемного капитала, %;

ЗК — средняя сумма используемого предприятием заемного капитала;

СК — средняя сумма собственного капитала предприятия.

Механизм формирования эффекта финансового левериджа рассмотрим на следующем примере (табл.1):

Формирование эффекта финансового левериджа

Показатели

Предприятие

Средняя сумма всего используемого капитала (активов) за анализируемый период, в том числе:

300000

300000

300000

Средняя сумма собственного капитала

300000

250000

150000

Средняя сумма заемного капитала

50000

150000

Сумма валовой прибыли (без учета расходов по уплате процентов за кредит)

60000

60000

60000

Коэффициент валовой рентабельности активов (без учета расходов по уплате процентов за кредит), %

Средний уровень процентов за кредит, %

Сумма процентов за кредит, уплаченная за использование заемного капитала (п.3 * п.6):100

22500

Сумма валовой прибыли предприятия с учетом расходов по уплате процентов за кредит (п. 4 — п. 7)

60000

52500

37500

Ставка налога на прибыль, выраженная десятичной дробью

Сумма налога на прибыль (п. 8 * п. 9)

21000

18375

13125

Сумма чистой прибыли, остающейся в распоряжении предприятия после уплаты налога (п. 8 — п. 10)

39000

34125

24375

Коэффициент рентабельности собственного капитала или коэффициент финансовой рентабельности, % (п.11 * 100):п.2

Прирост рентабельности собственного капитала в связи с использованием заемного капитала, в % (по отношению к предприятию “А”)

Анализ приведенных данных позволяет увидеть, что по предприятию “А” эффект финансового левериджа отсутствует, так как оно не использует в своей хозяйственной деятельности заемный капитал.

По предприятию “Б” эффект финансового левериджа составляет:

ЭФЛ = (1–0,35) * (20–15) * (50000/250000)=0,65%

Соответственно по предприятию “В” этот показатель составляет:

ЭФЛ = (1–0,35) * (20–15) * (150000/150000)=3,25%

Из результатов проведенных расчетов видно, что чем выше удельный вес заемных средств в общей сумме используемого предприятием капитала, тем больший уровень прибыли оно получает на собственный капитал. Вместе с тем необходимо обратить внимание на зависимость эффекта финансового левериджа от соотношения коэффициента рентабельности активов и уровня процентов за использование заемного капитала. Если коэффициент валовой рентабельности активов больше уровня процентов за кредит, то эффект финансового левериджа положительный. При равенстве этих показателей эффект финансового левериджа равен нулю. В случае же превышения уровня процентов за кредит над коэффициентом валовой рентабельности активов эффект финансового левериджа получается отрицательным.

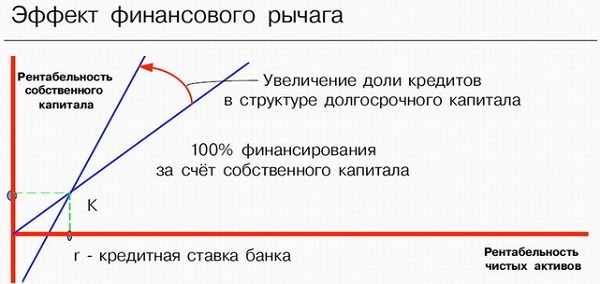

Механизм формирования эффекта финансового левериджа может быть выражен графически (рис. 1). Для этого воспользуемся данными примера, приведенного выше.

Рисунок 1.

График формирования эффекта финансового левериджа

Приведенная формула расчета эффекта финансового левериджа позволяет выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1–Снп), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

2. Дифференциал финансового левериджа (КВРа–ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

3. Коэффициент финансового левериджа (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференциальный налоговый корректор может быть использован в следующих случаях:

а) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

В этих случаях, воздействуя на отраслевую или региональную структуру производства (а, соответственно, и на состав прибыли по уровню ее налогообложения), можно, снизив среднюю ставку налогообложения прибыли, повысить воздействие налогового корректора финансового левериджа на его эффект (при прочих равных условиях).

Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемый активами предприятия, превышает средний размер процента за используемый кредит. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процессе управления эффектом финансового левериджа. Этот динамизм обусловлен действием ряда факторов.

Прежде всего, в период ухудшения конъюнктуры финансового рынка стоимость заемных средств может резко возрасти, превысив уровень валовой прибыли, генерируемой активами предприятия.

Кроме того, снижение финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента за кредит с учетом включения в нее премии за дополнительный финансовый риск. При определенном уровне этого риска (а, соответственно, и уровне общей ставки процента за кредит) дифференциал финансового левериджа может быть сведен к нулю (при котором использование заемного капитала не даст прироста рентабельности собственного капитала) и даже иметь отрицательную величину (при которой рентабельность собственного капитала снизится, так как часть чистой прибыли, генерируемой собственным капиталом, будет уходить на формирование используемого заемного капитала по высоким ставкам процента).

Наконец, в период ухудшения конъюнктуры товарного рынка сокращается объем реализации продукции, а, соответственно, и размер валовой прибыли предприятия от производственной деятельности. В этих условиях отрицательная величина дифференциала финансового левериджа может формироваться даже при неизменных ставках процента за кредит за счет снижения коэффициента валовой рентабельности активов.

В свете вышесказанного можно сделать вывод о том, что формирование отрицательного значения дифференциала финансового левериджа по любой из вышеперечисленных причин всегда приводит к снижению коэффициента рентабельности собственного капитала. В этом случае использование предприятием заемного капитала дает отрицательный эффект.

Коэффициент финансового левериджа является тем рычагом (leverage в дословном переводе — рычаг), который вызывает положительный или отрицательный эффект, получаемый за счет соответствующего его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа вызывает еще больший прирост его эффекта (положительного или отрицательного в зависимости от положительной или отрицательной величины дифференциала финансового левериджа).

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Знание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

ФНС выпустила письмо от 10.03.2021 № БВ-4-7/3060@, в котором разъяснила инспекциям, как применять ст. 54.1 НК РФ в борьбе с уклонением от уплаты налогов. Мы подготовили разбор этих рекомендаций и расскажем, что может вызвать вопросы со стороны налоговой, а что законно и не должно приводить к доначислениям.

Когда применяется ст. 54.1 НК РФ

Статья 54.1 НК РФ называется «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов». По мнению ФНС, её основная цель — противодействовать налоговым злоупотреблениям и получению необоснованной налоговой выгоды за счёт уклонения от уплаты налогов.

Такими злоупотреблениями могут быть незаконные уменьшения как налоговой базы, так и суммы самого налога. Но причина всегда в том, что налогоплательщик исказил сведения о фактах хозяйственной жизни или объектах налогообложения. Такое искажение может быть трёх видов:

- Скрыли реальные операции. Например, не отразили в составе основных средств фактически используемую недвижимость, в частности под предлогом «недостроя».

- Отразили ложные показатели по реальным операциям. Например, исказили данные о производимой продукции, чтобы сделать её неподакцизной, или параметры деятельности, чтобы снизить показатель потенциально возможного дохода. Дробление бизнеса тоже попадает в эту группу.

- Отразили фиктивные операции, которых не было на самом деле. Здесь речь в том числе об использовании фиктивных контрагентов, о которых мы поговорим ниже.

Посмотрите на свою компанию глазами налоговой и оцените вероятность выездной проверки

Для каждого вида злоупотреблений в письме есть правила, по которым налоговики должны доначислять налоги.

Так, фиктивные операции вообще не будут учитывать в целях налогообложения. Все расходы и вычеты по ним «снимут» в полном размере. В остальных случаях инспекторы должны выявить истинный экономический смысл операции и доначислить налоги так, как если бы налогоплательщик не допускал нарушений.

Как выявляют сделки с фиктивными контрагентами

Одно из основных условий, которое даёт налогоплательщику право учесть расходы и использовать вычеты — исполнение обязательств по сделке надлежащим лицом (п. 2 ст. 54.1 НК РФ). Это означает, что обязательства должна выполнять сторона договора или лицо, на которое эта обязанность возложена.

Цель этого положения — борьба с использованием документов, составленных от лица фиктивных контрагентов. Это компании, которые работают только «на бумаге», не ведут деятельности и не выполняют в сделке реальных функций, а нужны только для оформления от их имени соответствующих документов. В письме такие компании называют «техническими».

Чтобы квалифицировать сделку как фиктивную и доначислить по ней налоги, инспекторы доказывают, что контрагент относится к «техническим» компаниям, а налогоплательщик должен был знать об этом, но не проявил должной осмотрительности.

Доказывают, что контрагент — техническая компания

Налоговики должны сами доказать, что документы составлены не реальным, а техническим контрагентом. В письме отмечают, что для этого не хватит заключения эксперта-почерковеда о том, что документы подписаны неустановленными лицами, или протокола допроса тех, кто их подписал. Чтобы закрепить факт участия в сделке «технической» компании, нужно найти сразу несколько косвенных доказательств:

- нет признаков, которые подтверждали бы реальную экономическую деятельность контрагента: отсутствует персонал, сайт, информация о деятельности компании и т.п.;

- нет условий для исполнения обязательств: персонала, основных средств, активов, складских помещений, транспортных средств, обязательных разрешений и лицензий и т.п.;

- «техническое» лицо не могло осуществить операцию с учётом времени, места нахождения и объёма необходимых ресурсов;

- расходы по счёту не соответствуют виду деятельности, по которому совершены спорные операции;

- поведение участников сделки при заключении договора и принятии исполнения по нему отличалось от общепринятого;

- документооборот по сделке был нетипичным, а документы заполнены с недочетами или не полностью, в них есть ошибки, которые связаны с формальным подходом (в т. ч. их составлением до операции) и тем, что стороны не планируют как-то защищать свои права (обращаться в суд, подавать претензии и т.п.);

- в договорах есть условия, отличающиеся от обычных, например, длительные отсрочки платежа, санкции, размер которых намного меньше или больше ущерба от нарушения;

- цены по договору существенно ниже или выше рыночных;

- нет документов, которые должны быть исходя из характера исполнения, например, при договоре строительного подряда отсутствует акт о передаче подрядчику стройплощадки;

- нет оплаты;

- в расчётах использованы неликвидные активы: небанковские вексели, права требования к третьему лицу и пр.;

- не приняты меры по защите нарушенных права — отсутствуют претензии, заявления об отказе от договора, обращения в суд;

- обналичивание денег и их использование на нужды налогоплательщика, его учредителей, должностных или иначе связанных с ним лиц;

- деньги, перечисленные «техническому» контрагенту, возвращаются налогоплательщику или связанным с ним лицам;

- печати и документация контрагента на территории налогоплательщика.

По мнению ФНС, у налоговых органов есть все полномочия, чтобы выявить эти обстоятельства. Нужно лишь правильно их использовать и получать от всех участников договора пояснения. При этом налоговикам рекомендовано не ограничиваться формальным набором вопросов, а детально выяснять полномочия, функциональные и должностные обязанности каждого опрашиваемого. И во всех нюансах изучать обстоятельства сделки.

Помимо этого, инспекторам «на местах» рекомендовано проводить осмотры территорий и помещений, а также использовать своё право проводить инвентаризацию имущества и применять её результаты для анализа и воссоздания полного баланса предприятия (товарного баланса, складского учёта и т.п.).

Доказывают, что налогоплательщик не проявил осмотрительность

Если участие «технического» контрагента доказано, инспекторы должны подтвердить, что налогоплательщик не мог не знать о характере деятельности контрагента и хотел уклониться от налогов.

Основное доказательство в таком случае — прямой контакт налогоплательщика с исполнителем по сделке. Например, переговоры и деловая переписка с обсуждением условий сделки, обеспечения, гарантий. Если такого контакта не было, налоговики проверят, проявил ли налогоплательщик должную осмотрительность, когда выбирал контрагента и заключал договор.

ИФНС вправе проводить доначисления, если установлены следующие факты:

- налогоплательщик не знал о фактическом местонахождении контрагента, его производственных, складских и иных площадей;

- налогоплательщик не пытался получить информацию о контрагенте: у него нет копий документов, подтверждающих направление запросов;

- налогоплательщик не анализировал открытые данные о контрагенте;

- у налогоплательщика нет информации о том, как и почему был выбран контрагент, заключена сделка;

- нет реального взаимодействия с руководителем, должностными лицами, ответственными сотрудниками контрагента при обсуждении условий и подписании договора;

- отсутствуют документы, подтверждающие полномочия участников сделки со стороны контрагента;

- у налогоплательщика нет информации о том, как он узнал о существовании контрагента (реклама в СМИ, сайт, рекомендации).

Доначисляют налоги

Когда налоговики доказали, что в сделке участвовал фиктивный контрагент, а налогоплательщик не мог не знать об этом, они вправе доначислить налоги.

Как правило, саму сделку налоговая не оспаривает — товар получен, работы выполнены, услуги оказаны, но все это делала не «техническая» компания, а кто-то другой. В таком случае все расходы и вычеты по фиктивному контрагенту снимают и заменяют на таковые по реальному исполнителю. Но только при условии, что налогоплательщик сам предоставит информацию о фактическом контрагенте и все документы. Иначе ни вычеты, ни расходы расчётным путем ИФНС определять не будет.

Единственное исключение — когда сам факт расходов налоговая тоже не оспаривает. В этом случае инспекция применит расчётный способ, но только в отношении налога на доходы (налог на прибыль, НДФЛ, УСН, ЕСХН). Вычеты по НДС и в этом случае будут сняты полностью.

Деловая цель и дробление бизнеса

Ещё одно условие, которое должно выполняться для учёта расходов и применения вычетов: целью операции не должна быть только налоговая выгода.

Проверять это предлагают с помощью «экспресс-теста». Его будут проводить по каждой отдельной операции в совокупности сделок, которые все вместе привели к достижению деловой цели. Тут налоговикам надо будет ответить на вопрос, совершил бы налогоплательщик эту операцию, если бы не было остальных сделок, и не была ли её основной целью налоговая выгода. При этом невыгодность сделки для налогоплательщика саму по себе нельзя приравнять к отсутствию деловой цели.

Если результат «экспресс-теста» отрицательный, то налоговой нужно будет дополнительно доказать, что конечная деловая цель могла быть достигнута без спорной операции.

Все эти положения применяются и к дроблению бизнеса, которое можно назвать частным случаем операций без деловой цели с элементами «технических» компаний. Дополнительные критерии, которые позволяют ИФНС установить, что речь идёт о дроблении:

- одни и те же работники и ресурсы;

- тесное взаимодействие всех участников схемы;

- разные, но неразрывно связанные направления деятельности, которые составляют единый производственный процесс для достижения общего результата.

При доначислении налогов в связи с дроблением налоговикам рекомендовано выявлять действительные налоговые обязательства налогоплательщика. Это значит, что будут учитываться не только вменяемые ему доходы, но и соответствующие расходы, вычеты по НДС, а также суммы уже уплаченных налогов.

Переквалификация сделок

Авторы письма отдельно остановились на переквалификации сделок и операций. ФНС предостерегает инспекторов «на местах» от подмены понятий.

То, что аналогичный результат можно было получить с помощью других сделок или операций — не основание для переквалификации, даже если есть налоговая экономия (п. 3 ст. 54.1 НК РФ). По мнению ФНС, налогоплательщики вправе сами выбрать способ достижения результата с учётом налоговых последствий. Главное, чтобы у этого способа был экономический смысл и не было признаков искусственности.

Чем опасны фиктивные сделки

НДС-разрывы

ФНС обращает внимание инспекторов на то, что нельзя снимать вычеты только из-за того, что контрагент не заплатил налоги. Это возможно, только если получится доказать, что налогоплательщик знал о нарушениях, допущенных контрагентом, и получил от этого выгоду.

Сверяйте счета-фактуры с контрагентами и находите расхождения до налоговой

При этом знать о таких нарушениях налогоплательщик может не только при взаимозависимости и иной подконтрольности. Аналогичные выводы инспекторы сделают и если выявят, что стороны согласовали эти действия и намеренно допустили разрыв.

- Что можно узнать о контрагенте из арбитражных дел и бухотчётности

- Допросы, осмотры, требования: права бухгалтера

- Новый регламент проверок деклараций по НДС: что о нем нужно знать?

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

- Что такое финансовый рычаг

- Формула финансового рычага

- Что он показывает

- Экономический смысл

- Эффект финансового рычага. Формула расчета

- Налоговый корректор

- Дифференциал финансового рычага

- Коэффициент финансового рычага

- Какой оптимальный размер плеча

- Excel для расчета

- Пример расчета

- Заключение

Эффект финансового рычага показывает, как заемные средства влияют на прибыль компании. Банковские кредиты привлекаются для пополнения оборотных средств, а также в целях увеличения собственного капитала (например, покупка основных фондов). В данном случае кредиты – это и есть финансовый рычаг, который нужен для экономического стимулирования компании.

В этой статье мы разберем формулу расчета эффекта финансового рычага и ее отдельные составляющие, рассчитаем на примере плечо финансового рычага и приведем его оптимальные размеры.

Что такое финансовый рычаг

Соотношение между заемным и собственным капиталом (финансовый рычаг) показывает, сколько денег, привлеченных со стороны, было задействовано в стоимости собственных средств.

Условно будем считать, что собственный капитал акционерного общества состоит из уставного капитала и нераспределенной прибыли. Эти показатели являются ключевыми для инвесторов, т.к. влияют на размер дивидендов и стоимость акций компании.

Банковское кредитование – это инструмент, используемый в целях увеличения размера собственного капитала и ускорения его оборачиваемости. При грамотном использовании и оптимальном размере процентной ставки заемные средства отлично работают на благо компании.

Процентной ставке мы будем уделять отдельное внимание, т.к. именно она определяет размер дифференциала финансового рычага, который рассчитывается как разница между доходностью (чистой прибылью на акцию) и долговой нагрузкой.

Если долговая нагрузка слишком высока, то предприятие развивается медленно, т.к. уплата процентов «съедает» часть прибыли. При отсутствии кредитов может возникнуть нехватка оборотных средств, что также негативно сказывается на доходности. Поэтому экономический смысл показателя финансового рычага – найти оптимальное значение, «золотую середину», при которой рентабельность будет максимальной.

Формула финансового рычага

Мы будем использовать две формулы, которые нельзя путать: эффект и коэффициент финансового рычага.

Рассмотрим простой пример.

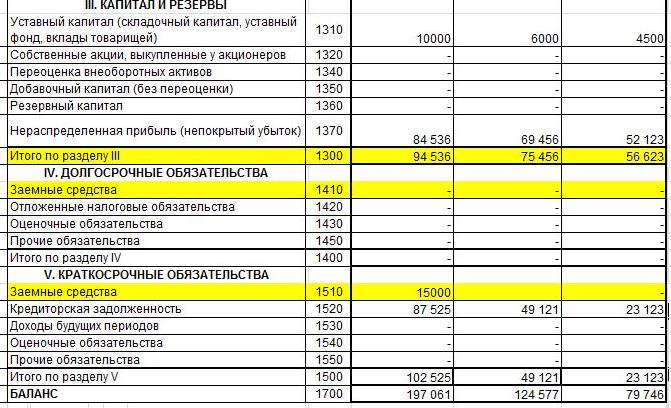

В апреле акционерное общество «СтройИнвест» получило кредит в банке на сумму 15 млн. руб. Цель займа – приобретение оборудования. По состоянию на 30 сентября собственный капитал АО «СтройИнвест» включает:

- уставный капитал – 10 млн. руб.;

- нераспределенная прибыль – 84536 тыс. руб.

Рассчитаем коэффициент финансового рычага (Кфр) по формуле:

ЗК – заемный капитал;

СК – собственный капитал.

Что дает нам это значение? Коэффициент финансового рычага показывает, какая сумма займа была использована для увеличения собственных средств. В нашем примере на каждую 1000 руб. доходности приходится 160 руб. долговой нагрузки.

Формула по балансу очень проста: в числителе будет сумма по строкам «Заемные средства» разделов «Долгосрочные обязательства» и «Краткосрочные обязательства», а в знаменателе – «Капитал и резервы»:

Что он показывает

Итак, финансовый рычаг характеризует эффективность использования заемного капитала. Если этот показатель превышает единицу – это говорит о высоких рисках.

Вообще коэффициент финансового рычага отражает прямую зависимость: чем он больше, тем выше риск. Иными словами, если доля заемных средств в доходности компании высока, то долговая нагрузка может оказаться непосильной.

При выдаче кредита специалисты банка анализируют динамику изменения чистой прибыли за несколько кварталов или лет, а также стоимость активов (основных средств), которые можно принять в качестве залога.

В нашем примере кредит взят на увеличение активов. Это означает, что помимо Кфр, неплохо было бы рассчитать оборачиваемость активов, а также коэффициент капитализации. Подробный расчет этих показателей описан в статье «Формула Дюпона».

Может возникнуть вопрос: почему формула коэффициента финансового рычага не учитывает проценты по кредиту. Действительно, в числителе указывается только «тело» кредита без учета процентов. Но в знаменателе, где используется величина чистой прибыли, затраты на проценты уже учтены. Это делается для того, чтобы определить, как меняется доходность на акцию с использованием заемного капитала при прочих неизменных условиях.

Экономический смысл

Мы уже упомянули об идеальном соотношении займа и собственных средств, выражаемом через Кфр. Этот показатель зависит от нескольких факторов – в первую очередь от отрасли. Так, для капиталоемких отраслей (например, производство автомобилей) Кфр будет значительно выше, чем для IT-сферы. То есть, плечо финансового рычага имеет смысл сравнивать только в рамках одной отрасли.

Чтобы немного отвлечься, расскажу о том, что можно рассчитывать плечо финансового рычага и для личных финансов. В этом случае Кфр считается немного по-другому.

Банки при рассмотрении заявки учитывают не только доход потенциального заемщика, но также наличие имущества в собственности. Причем имущество оценивается по рыночной стоимости. Не случайно иногда требуется отчет об оценке, составленный специализированной компанией. Для оценки стоимости автомобиля кредитный специалист может использовать данные интернет-сайтов.

Например, при оформлении ипотеки на 2 млн. руб. наличие у заемщика автомобиля рыночной стоимостью 800 тыс. руб. будет являться неоспоримым преимуществом. Кфр для заемщика – физического лица может значительно превышать единицу, и эта ситуация совершенно нормальна:

Возвращаясь к понятию экономического смысла Кфр, отметим, что финансовый рычаг показывает степень зависимости от заемных средств. Чем он выше, тем больше долговая нагрузка компании.

Некоторые экономисты, рассчитывая плечо финансового рычага по балансу, учитывают не только кредиты банков, но и задолженность перед поставщиками. На мой взгляд, это не совсем правильно, так как кредиторка – величина очень гибкая и ее размер зачастую ни о чем не говорит. Например, в конце отчетного периода поступили материалы или товары на большую сумму, и это отразилось в отчетности. А в начале следующего периода предприятие полностью рассчиталось с поставщиком. Таким образом, показатели дебиторской и кредиторской задолженности – это динамические, «рабочие» значения, которые являются актуальными только на определенную дату и не должны серьезно восприниматься при оценке рентабельности.

Эффект финансового рычага. Формула расчета

Теперь мы подошли к понятию собственно эффекта финансового рычага, который определяет риски и эффективность инвестиций. Этот показатель связан с рассмотрением соотношений:

- Доходность акций ≥ ставка налога на прибыль.

- Собственные средства ≥ кредиты.

По-хорошему, знак «больше или равно» должен стоять именно таким образом, как показано выше. Если же налоговая ставка выше ставки по дивидендам – это не очень хороший знак. Равно как и долговая нагрузка, превышающая размер собственного капитала.

Эффект финансового рычага (ЭФР) рассчитывается по формуле:

t – налоговый корректор;

DFL – дифференциал финансового рычага;

Кфр – коэффициент финансового рычага (плеча).

Разберем три составляющие формулы в отдельности.

Налоговый корректор

Налоговый корректор – это величина, рассчитываемая как разница между единицей и ставкой по налогу на прибыль. В большинстве случаев повлиять на это значение компания не может, если только есть право на налоговые льготы. Для российских организаций ставка в размере 20% действует много лет, меняется лишь соотношение между ее частями, зачисляемыми в федеральный и региональный бюджеты.

Поэтому для большинства компаний налоговый корректор равен величине 0,8 (1-0,2). Такое значение мы будем использовать и в наших примерах.

Таким образом, налоговый корректор показывает, как изменяется уровень финансового рычага при увеличении или снижении налогового бремени.

Что касается доходности инвестиций, которая в идеале должна быть больше 20%, то, конечно, так бывает далеко не всегда. Отрицательное значение не является поводом отказаться от покупки акций этой компании. Ключевую роль в определении инвестиционной привлекательности играют другие показатели, о которых рассказываем далее.

Дифференциал финансового рычага

Дифференциал финансового рычага (DFL) рассчитывается как разница между рентабельностью активов и кредитной ставкой.

С расчетом рентабельности активов (Roa) мы ознакомились в статье «Формула Дюпона». Напомню сокращенную формулу:

ЧП – чистая прибыль;

Roa рассчитывается в процентах и показывает объем чистой прибыли от эксплуатации основных фондов.

Например, стоимость активов – 16 млн. руб., чистая прибыль – 12 млн. 500 тыс. руб., процентная ставка – 11%. Рассчитаем Roa:

Это очень высокий показатель, который значительно превысит любую процентную ставку. Таким образом, получаем:

А вот если бы прибыль составила 1 млн. 600 тыс. руб., а процентная ставка – 11%, то была бы такая картина:

Отрицательное значение (обратная сторона финансового рычага) возникает, если Roa ниже стоимости привлеченных средств. Это указывает на высокую вероятность получения убытков в ближайшем будущем.

Коэффициент финансового рычага

Выше мы разобрали, что коэффициент (плечо) финансового рычага рассчитывается как отношение заемного капитала к собственному по формуле: ЗК/СК. Эта величина всегда положительная и выражается в денежных единицах.

Собственно, теперь у нас есть все данные для расчета ЭФР:

Если ЭФР положителен, то дополнительные заемные средства привлекать можно и нужно – это повысит рентабельность собственного капитала. Отрицательное значение ЭФР получается, если дифференциал отрицательный, т.е. рентабельность капитала ниже процентной ставки. В этом случае компания работает с убытками или находится на грани их возникновения.

Итак, основное правило финансового рычага – эта величина должна быть положительной. А чем она выше, зависит от размера плеча.

Какой оптимальный размер плеча

По мнению зарубежных экономистов, оптимальный размер – 0,5-0,7. Это трудно представить в российских реалиях, т.к. при увеличении заемного капитала возрастут и расходы на уплату процентов. В свою очередь, это снизит чистую прибыль и возникнет риск получения отрицательного значения DFL.

Вернемся к нашему примеру и добавим условие о том, что кредит в размере 15 млн. руб. взят на 3 года. Тогда расходы на проценты составят:

15 млн.*11%=1 млн. 650 тыс. руб. в год.

За три года эта сумма увеличится до 4 млн. 950 тыс. руб.

А если бы Кфр равнялся 0,5, то заемные средства бы составляли 47268 тыс. руб. Несложно посчитать расходы на проценты:

47 млн. 268 тыс. руб.*11%=5199480 руб. в год, а за 3 года – 15598440 руб. Тут возникновение отрицательного дифференциала неизбежно. Не стоит забывать и о том, что стоимость активов за 3 года снизится в результате начисления амортизации. Если, конечно, компания не приобретет новые основные фонды.

Поэтому для российской экономики будем ориентироваться на значение плеча 0,2-0,3. Это связано в первую очередь с более высокой стоимостью кредитов по сравнению с другими странами.

Excel для расчета

Примером расчета финансового рычага является таблица Excel, составленная на основании данных бухгалтерской отчетности:

| Наименование показателя | 9 месяцев 2020 | 6 месяцев 2020 | 6 месяцев 2019 |

|---|---|---|---|

| Выручка | 510350 | 326640 | 257389 |

| Себестоимость товара | 386211 | 253931 | 212581 |

| Валовая прибыль | 124139 | 72709 | 44808 |

| Аренда помещения | 21460 | 14305 | 12520 |

| Заработная плата | 42575 | 28383 | 21037 |

| Налоги и отчисления | 11280 | 7521 | 6952 |

| Расходы на логистику | 3050 | 2986 | 1800 |

| Расходы на рекламу | 1600 | 1519 | 918 |

| Амортизация | 390 | 260 | 201 |

| Услуги связи | 270 | 180 | 111 |

| Канцелярские товары | 28 | 25 | 19 |

| Хозяйственные расходы | 32 | 30 | 7 |

| Итого расходы | 80685 | 55209 | 43565 |

| Прибыль от основной деятельности | 43454 | 17500 | 1243 |

| Проценты по депозиту | 215 | 143 | 88 |

| Итого операционные доходы | 215 | 143 | 88 |

| Услуги банка | 123 | 82 | 67 |

| Проценты по кредиту | 413 | 136 | |

| Итого операционные расходы | 536 | 82 | 203 |

| Премии поставщиков | 8098 | 6064 | 8140 |

| Итого внереализационные доходы | 8098 | 6064 | 8140 |

| Премии покупателям | 8300 | 8000 | 1787 |

| Итого внереализационные расходы | 8300 | 8000 | 1787 |

| Прибыль до вычета налогов | 42931 | 15625 | 7481 |

| Налог на прибыль | 8586 | 3125 | 1496 |

| Чистая прибыль | 34345 | 12500 | 5985 |

| Активы | 19300 | 16000 | 7800 |

| Собственный капитал | 64140 | 48600 | 36672 |

| Кредиты банков | 11250 | 15000 | 6000 |

| Процентная ставка | 10% | 10% | 11% |

| Roa | 178% | 78% | 77% |

| Кфр | 0,175397568 | 0,308641975 | 0,163612565 |

| Налоговый корректор (t) | 0,8 | 0,8 | 0,8 |

| DFL | 168% | 68% | 66% |

| ЭФР | 0,235667444 | 0,168209877 | 0,086031682 |

Показатели отчетности учитываются нарастающим итогом. То есть, данные за 9 месяцев 2020 – это те же данные за 6 месяцев плюс итоги за 3 квартал. Сделаем выводы.

Чистая прибыль значительно возросла за счет того, что выручка увеличилась на 56%, а расходы – всего на 46%. Хотя в 3 квартале компания начала выплачивать проценты по займу, прибыль выросла почти в 3 раза за счет увеличения объема продаж и сокращения расходов. Соответственно, увеличился и собственный капитал, который включает нераспределенную прибыль.

Таким образом, финансовый рычаг достиг значения 0,24 за счет увеличения чистой прибыли. Вывод: компания может привлекать больше кредитов на приобретение активов, так как дифференциал это позволяет.

Пример расчета

Теперь приведем развернутый пример расчета эффекта финансового рычага на примере предприятия, используя данные за 3 квартал 2020 г.

Последовательность расчета будет такая:

- Рассчитаем чистую прибыль.

ЧП= Выручка–Себестоимость–Расходы+Операционные доходы-Операционные расходы+Внереализационные доходы–Внереализационные расходы–Налог на прибыль

ЧП=510350-386211-80685+215-536+8098-8300-8586=34345 тыс. руб.

- Далее считаем рентабельность активов (Roa).

- Рассчитываем дифференциал финансового рычага (DFL).

- Вычисляем налоговый корректор:

- Теперь находим коэффициент финансового рычага (плеча), рассчитав отношение заемного капитала к собственному.

- И, наконец, рассчитываем финансовый рычаг.

Заключение

Простыми словами, финансовый рычаг позволяет оценить:

- структуру капитала;

- эффективность использования заемных средств;

- риски при оформлении кредитов;

- факторы, обуславливающие рост или падение доходности.

Неправильное использование левериджа может привести к увеличению убытков или даже к банкротству. Нет необходимости рассчитывать ЭФР поквартально, как в нашем примере, но вот дифференциал финансового рычага рекомендуется пересчитывать каждый раз после уплаты налога на прибыль. Если этот показатель начинает снижаться – значит, заемные средства работают не так хорошо. В такой ситуации лучше воздержаться от привлечения дополнительных кредитов.

Читайте также:

- Как узнать к какой налоговой относится земельный участок

- Организация занимается производством светильников для целей налогообложения

- Сдам псн 290м2 исаковского 33к3

- Регистрация в налоговой лнр

- Облагается ли больничный подоходным налогом в 2020 году рб