В какой бюджет зачисляются штрафы и пени по налогам

Опубликовано: 16.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

С 01.01.2020 деньги от уплаты штрафов должны поступать в тот бюджет, из которого финансируется орган, выявивший нарушение.

Каким образом вести учет в главной книге, если в 2019 году все доходы поступали в местный бюджет и на 01.01.2020 осталась дебиторская и кредиторская задолженность?

Рассмотрев вопрос, мы пришли к следующему выводу:

Требование об отражении в бюджетном учете администратора доходов бюджета задолженности на счете 205 00 в разрезе сумм, подлежащих перечислению в бюджет иного уровня бюджетной системы РФ по итогам распределения ТОФК, в настоящее время не установлено. Если такое требование установлено в рамках учетной политики, то порядок отражения в учете операций по переносу входящих остатков в связи с внесением изменений в ст. 46 БК РФ также необходимо определить в рамках учетной политики.

Обоснование вывода:

Расчеты по суммам доходов (поступлений), начисленных в момент возникновения требований к их плательщикам (по суммам предстоящих доходов), возникающих при выполнении субъектом учета возложенных согласно законодательству РФ на него функций учитываются на счете 205 00 (п. 197 Инструкции N 157н). При формировании 1-17 разрядов номера счета аналитического учета счета 205 00 указывается код (составная часть кода) бюджетной классификации доходов бюджета (абзац четвертый п. 2 Инструкции N 162н, Приложение к Инструкции N 162н). Учитывая, что независимо от того, подлежат доходы распределению между бюджетами различных уровней бюджетной системы либо нет, код элемента доходов, включаемый в код классификации доходов бюджета, устанавливается по неналоговым доходам в зависимости от наличия прав требования к плательщикам (п. 7 ст. 20 БК РФ), 1-17 разряды номера счета аналитического учета счета 205 00 у администратора доходов (органа, наделенного правом требования к плательщикам) должны соответствовать 4-20 разряду кода классификации доходов бюджета, по которому отражаются поступления соответствующих доходов на лицевой счет администратора доходов бюджета, открытый на балансовом счете 40101 "Доходы, распределяемые органами Федерального казначейства между бюджетами бюджетной системы Российской Федерации" территориального органа Федерального казначейства (далее - ТОФК).

Требование об отражении в бюджетном учете администратора доходов бюджета задолженности на счете 205 00 в разрезе сумм, подлежащих перечислению в бюджет иного уровня по итогам распределения ТОФК, в настоящее время не установлено. При этом в рамках формирования учетной политики учреждение вправе с учетом требований законодательства РФ, органов, осуществляющих функции и полномочия учредителя, налогового законодательства РФ по раскрытию информации о результатах деятельности учреждения (раздельном учете) устанавливать в составе Рабочего плана счетов дополнительную группировку расчетов по видам доходов (поступлений) - дополнительные аналитические коды номеров счетов бухгалтерского учета (п. 199 Инструкции N 157н). При этом положениями п. 200 Инструкции N 157н установлено требование об аналитическом учете расчетов по поступлениям в разрезе видов доходов (поступлений) по плательщикам (группам плательщиков) и соответствующим им суммам расчетов.

Отражение администратором доходов бюджета сумм распределяемых доходов текущего отчетного периода, перечисленных органом казначейства в другие бюджеты бюджетной системы Российской Федерации, в соответствии с п. 91 Инструкции N 162н отражается по дебету соответствующих счетов аналитического учета счета 040110000 "Доходы текущего финансового года" и кредиту соответствующих счетов аналитического учета счета 021002000 "Расчеты с финансовым органом по поступлениям в бюджет".

Соответственно, в бюджетном учете администратора доходов бюджета субъекта РФ распределение доходов от администрируемых штрафов между бюджетами отражается записями:

1. Дебет КДБ 1 205 4Х 56Х Кредит КДБ 1 401 10 14Х

- начислены доходы от административных штрафов в полном размере (п. 78 Инструкции N 162н);

2. Дебет КДБ 1 210 02 14Х Кредит КДБ 1 205 4Х 66Х

- поступили доходы от администрируемых штрафов на лицевой счет администратора доходов (п. 91 Инструкции N 162н) на основании полученной от ТОФК Выписки из сводного реестра поступлений и выбытий (ф. 0531472);

3. Дебет КДБ 1 401 10 14Х Кредит КДБ 1 210 02 14Х

- отражены администратором доходов бюджета субъекта РФ суммы распределяемых доходов текущего отчетного периода, перечисленные органом казначейства в бюджет (п. 91 Инструкции N 162н);

4. Дебет КДБ 1 401 40 14Х Кредит КДБ 1 401 10 14Х

- учтены в составе доходов текущего финансового года администратора доходов доходы от штрафных санкций.

Списание сумм администрируемых поступлений, зачисленных в бюджет, при завершении финансового года, отражается по кредиту счета 1 210 02 000 "Расчеты с финансовым органом по поступлениям в бюджет" и дебету счета 1 401 30 000 "Финансовый результат прошлых отчетных периодов" (п. 300 Инструкции N 157н, п.п. 91, 122 Инструкции N 162н). Таким образом, применяемая в настоящее время методология бюджетного учета не предполагает наличия остатков по счету 210 02 "Расчеты с финансовым органом по поступлениям в бюджет" по состоянию на начало текущего финансового года.

При наличии незавершенных расчетов по счету 1 205 00 000 "Расчеты по доходам", а также ведении аналитического учета по указанным счетам в разрезе бюджетов, порядок переноса в учете остатков на конец года в связи с изменениями в порядке администрирования доходов следует предусмотреть учетной политикой. В частности, перенос остатков в связи с внесением изменений в ст. 46 БК РФ возможно отразить в порядке, предложенном Минфином России в письме от 28.04.2020 N 02-07-07/34963, в соответствии с которым незавершенные расчеты по доходам от задолженности по штрафам на 1 января 2020 года, сформированные администраторами начислений задолженности, и отраженные на соответствующих счетах аналитического учета счета 0 205 00 000 "Расчеты по доходам", подлежат переносу в межотчетный период на соответствующие счета аналитического учета, содержащие действующие в 2020 году коды бюджетной классификации доходов с применением счета 0 401 30 000 "Финансовый результат прошлых отчетных периодов".

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Железнева Юлия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

1. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях, подлежат зачислению в федеральный бюджет по нормативу 100 процентов в случае, если постановления о наложении административных штрафов вынесены:

1) судьями федеральных судов (если иное не установлено пунктами 3, 5 и 6 настоящей статьи);

2) должностными лицами федеральных органов исполнительной власти, их структурных подразделений, территориальных органов и структурных подразделений территориальных органов, иных федеральных государственных органов (если иное не установлено пунктами 3, 5 и 6 настоящей статьи);

3) должностными лицами Центрального банка Российской Федерации;

4) должностными лицами государственных учреждений, подведомственных федеральным органам исполнительной власти.

2. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях, подлежат зачислению в бюджеты субъектов Российской Федерации по нормативу 100 процентов в случае, если постановления о наложении административных штрафов вынесены:

1) должностными лицами органов исполнительной власти субъектов Российской Федерации (если иное не установлено пунктами 5 и 6 настоящей статьи);

2) должностными лицами государственных учреждений, подведомственных органам исполнительной власти субъектов Российской Федерации.

3. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях за нарушение Правил дорожного движения, правил эксплуатации транспортного средства, подлежат зачислению в бюджет субъекта Российской Федерации по месту нахождения должностного лица федерального органа исполнительной власти (органа исполнительной власти субъекта Российской Федерации), принявшего решение о наложении административного штрафа или направившего дело об административном правонарушении на рассмотрение судье, по нормативу 100 процентов.

4. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях, в случае, если постановления о наложении административных штрафов вынесены мировыми судьями, комиссиями по делам несовершеннолетних и защите их прав, подлежат зачислению (если иное не установлено пунктами 3, 5, 5.1 и 6 настоящей статьи):

1) в бюджет субъекта Российской Федерации по нормативу 50 процентов;

2) в бюджет муниципального района, муниципального округа, городского округа, городского округа с внутригородским делением (по месту нахождения органа или должностного лица, принявших решение о наложении административного штрафа) по нормативу 50 процентов.

5. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях за административные правонарушения, выявленные должностными лицами органов муниципального контроля, подлежат зачислению в бюджеты муниципальных образований, за счет средств бюджетов которых осуществляется финансовое обеспечение деятельности указанных органов, по нормативу 100 процентов.

5.1. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях за административные правонарушения, выявленные должностными лицами государственных внебюджетных фондов, подлежат зачислению в бюджеты соответствующих внебюджетных фондов по нормативу 100 процентов.

6. Суммы штрафов, установленных Кодексом Российской Федерации об административных правонарушениях за административные правонарушения в области финансов, связанные с нецелевым использованием бюджетных средств, невозвратом либо несвоевременным возвратом бюджетного кредита, неперечислением либо несвоевременным перечислением платы за пользование бюджетным кредитом, нарушением условий предоставления бюджетного кредита, нарушением порядка и (или) условий предоставления (расходования) межбюджетных трансфертов, нарушением условий предоставления бюджетных инвестиций, субсидий юридическим лицам, индивидуальным предпринимателям и физическим лицам, подлежат зачислению в бюджеты бюджетной системы Российской Федерации, из которых были предоставлены соответствующие бюджетные средства, бюджетные кредиты, межбюджетные трансферты, бюджетные инвестиции, субсидии, по нормативу 100 процентов.

7. Суммы административных штрафов, установленных законами субъектов Российской Федерации:

1) за нарушение законов и иных нормативных правовых актов субъектов Российской Федерации, подлежат зачислению в бюджеты субъектов Российской Федерации по нормативу 100 процентов;

2) за нарушение муниципальных правовых актов, подлежат зачислению в бюджеты муниципальных образований по нормативу 100 процентов.

8. В бюджеты субъектов Российской Федерации - городов федерального значения Москвы, Санкт-Петербурга и Севастополя подлежат зачислению суммы административных штрафов, подлежащие в соответствии с настоящей статьей зачислению в местные бюджеты и бюджеты субъектов Российской Федерации.

9. Суммы штрафов (судебных штрафов), установленных Уголовным кодексом Российской Федерации, подлежат зачислению в федеральный бюджет по нормативу 100 процентов.

10. Суммы судебных штрафов (денежных взысканий), налагаемых судами в случаях, предусмотренных Арбитражным процессуальным кодексом Российской Федерации, Гражданским процессуальным кодексом Российской Федерации, Кодексом административного судопроизводства Российской Федерации, Уголовно-процессуальным кодексом Российской Федерации, подлежат зачислению в федеральный бюджет по нормативу 100 процентов.

11. Суммы штрафов, пеней, установленных Налоговым кодексом Российской Федерации, подлежат зачислению в бюджеты бюджетной системы Российской Федерации в следующем порядке:

1) суммы штрафов, пеней, исчисляемых исходя из сумм (ставок) налогов (сборов, страховых взносов), предусмотренных законодательством Российской Федерации о налогах и сборах, - в бюджеты бюджетной системы Российской Федерации по нормативам отчислений, установленным бюджетным законодательством Российской Федерации применительно к соответствующим налогам (сборам, страховым взносам);

2) суммы иных штрафов, установленных Налоговым кодексом Российской Федерации, - в федеральный бюджет по нормативу 100 процентов.

12. Суммы штрафов, пеней, исчисляемых исходя из сумм страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, взносов, уплачиваемых организациями в соответствии с федеральными законами на выплату доплаты к пенсии, подлежат зачислению в бюджеты государственных внебюджетных фондов Российской Федерации, в которые зачисляются указанные взносы, по нормативу 100 процентов.

13. Пени и проценты, установленные правом Евразийского экономического союза и (или) законодательством Российской Федерации о таможенном регулировании, начисленные на неуплаченные ввозные таможенные пошлины, налоги, антидемпинговые, специальные и компенсационные пошлины, подлежат зачислению в федеральный бюджет по нормативу 100 процентов, если иное не установлено правом Евразийского экономического союза.

14. Пени и проценты, установленные правом Евразийского экономического союза и (или) законодательством Российской Федерации о таможенном регулировании, начисленные на неуплаченные вывозные таможенные пошлины, таможенные сборы, подлежат зачислению в федеральный бюджет по нормативу 100 процентов.

15. Пени, установленные правом Евразийского экономического союза и (или) законодательством Российской Федерации о таможенном регулировании, начисленные на неуплаченные таможенные пошлины, налоги, взимаемые по единым ставкам, таможенные пошлины, налоги, взимаемые в виде совокупного таможенного платежа, подлежат зачислению в федеральный бюджет по нормативу 100 процентов.

16. Суммы штрафов, неустоек, пеней, которые должны быть уплачены юридическим или физическим лицом в соответствии с законом или договором в случае неисполнения или ненадлежащего исполнения обязательств перед государственным (муниципальным) органом, государственным внебюджетным фондом, казенным учреждением, подлежат зачислению в бюджет бюджетной системы Российской Федерации, получателем средств которого являются указанные орган, учреждение, по нормативу 100 процентов.

17. Денежные средства, обращенные в собственность государства на основании обвинительных приговоров судов, подлежат зачислению в федеральный бюджет по нормативу 100 процентов, за исключением случаев, установленных настоящим Кодексом.

Денежные средства, изымаемые в собственность Российской Федерации, субъектов Российской Федерации, городских, сельских поселений, муниципальных районов, муниципальных округов, городских округов, внутригородских территорий (внутригородских муниципальных образований) городов федерального значения Москвы, Санкт-Петербурга и Севастополя, городских округов с внутригородским делением, внутригородских районов в соответствии с решениями судов в случаях, не предусмотренных абзацами первым и третьим настоящего пункта, подлежат зачислению соответственно в федеральный бюджет, бюджеты субъектов Российской Федерации, городских, сельских поселений, муниципальных районов, муниципальных округов, городских округов, внутригородских территорий (внутригородских муниципальных образований) городов федерального значения Москвы, Санкт-Петербурга и Севастополя, городских округов с внутригородским делением, внутригородских районов по нормативу 100 процентов.

Денежные средства, полученные от обращения по решению суда в доход Российской Федерации имущества, в отношении которого не представлены в соответствии с законодательством Российской Федерации о противодействии коррупции доказательства его приобретения на законные доходы, конфискованные денежные средства, полученные в результате совершения коррупционных правонарушений, а также денежные средства от реализации конфискованного имущества, полученного в результате совершения коррупционных правонарушений, подлежат зачислению в бюджет Пенсионного фонда Российской Федерации по нормативу 100 процентов.

18. Денежные средства, полученные от реализации конфискованного имущества, подлежат зачислению в федеральный бюджет по нормативу 100 процентов, если иное не установлено пунктами 17, 19 и 20 настоящей статьи.

19. Денежные средства, полученные от реализации конфискованных вещей, явившихся орудиями совершения или предметами административных правонарушений, обращенных в собственность субъектов Российской Федерации, подлежат зачислению в бюджеты субъектов Российской Федерации по нормативу 100 процентов.

20. Денежные средства, полученные от реализации конфискованных в установленном порядке орудий охоты, рыболовства, заготовки древесины (за исключением орудий, изъятых в территориальном море, на континентальном шельфе и в исключительной экономической зоне Российской Федерации) и продукции незаконного природопользования, подлежат зачислению по нормативу 100 процентов в бюджеты муниципальных районов, муниципальных округов, городских округов, городских округов с внутригородским делением, субъектов Российской Федерации - городов федерального значения Москвы, Санкт-Петербурга и Севастополя по месту причинения вреда окружающей среде.

21. Платежи по искам о возмещении ущерба, а также платежи, уплачиваемые при добровольном возмещении ущерба, причиненного государственному или муниципальному имуществу (за исключением имущества, закрепленного за бюджетными (автономными) учреждениями, унитарными предприятиями), подлежат зачислению в бюджеты публично-правовых образований, в собственности которых находится указанное имущество, по нормативу 100 процентов.

22. Платежи по искам о возмещении вреда, причиненного окружающей среде, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного окружающей среде, подлежат зачислению в бюджеты муниципальных районов, муниципальных округов, городских округов, городских округов с внутригородским делением, субъектов Российской Федерации - городов федерального значения Москвы, Санкт-Петербурга и Севастополя по месту причинения вреда окружающей среде по нормативу 100 процентов, если иное не установлено настоящим пунктом.

Платежи по искам о возмещении вреда, причиненного окружающей среде, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного окружающей среде на особо охраняемых природных территориях федерального значения, подлежат зачислению в федеральный бюджет по нормативу 100 процентов.

Платежи по искам о возмещении вреда, причиненного окружающей среде, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного окружающей среде на особо охраняемых природных территориях регионального значения, подлежат зачислению в бюджеты субъектов Российской Федерации по нормативу 100 процентов.

Платежи по искам о возмещении вреда, причиненного окружающей среде, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного окружающей среде на особо охраняемых природных территориях местного значения, подлежат зачислению в бюджеты муниципальных образований, за счет которых осуществляются расходы, связанные с охраной и использованием таких территорий, по нормативу 100 процентов.

Платежи по искам о возмещении вреда, причиненного водным объектам, находящимся в собственности Российской Федерации, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного водным объектам, находящимся в собственности Российской Федерации, подлежат зачислению в федеральный бюджет по нормативу 100 процентов, если иное не установлено абзацами третьим и четвертым настоящего пункта.

Платежи по искам о возмещении вреда, причиненного водным объектам, находящимся в собственности субъекта Российской Федерации или муниципального образования, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного водным объектам, находящимся в собственности субъекта Российской Федерации или муниципального образования, подлежат зачислению в бюджет соответствующего субъекта Российской Федерации или муниципального образования по нормативу 100 процентов.

Комментируемая статья посвящена нормативам, по которым и иные суммы принудительного изъятия зачисляются в бюджеты бюджетной системы РФ.

Необходимо учитывать, что положение абзаца третьего подпункта 6.1 пункта 1 статьи 46 БК РФ, устанавливающего, что штрафы за нарушение законодательства Российской Федерации об автомобильных дорогах и о дорожной деятельности, устанавливающего внесение платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, подлежат зачислению в федеральный бюджет по нормативу 100 процентов, вступает в силу с 15.11.2015 (часть 2 статьи 6 Федерального закона от 06.04.2011 N 68-ФЗ).

В пункте 46 Постановления Пленума Верховного Суда РФ от 18.10.2012 N 21 "О применении судами законодательства об ответственности за нарушения в области охраны окружающей среды и природопользования" разъяснено, что при разрешении вопроса о том, в какой бюджет подлежат зачислению суммы денежных взысканий (штрафов), конфискаций и компенсаций за нарушения законодательства в области охраны окружающей среды и природопользования, судам следует руководствоваться положениями пунктов 1, 4 и 5 части 1 и частью 6 статьи 46 БК РФ.

В Апелляционном определении Свердловского областного суда от 15.04.2014 по делу N 33-4927/2014 суд удовлетворил требования прокурора к обществу о возмещении ущерба за нарушение природоохранного законодательства, указав при этом, что по смыслу пункта 6 статьи 46 БК РФ данной специальной нормой права предусмотрено взыскание денежных сумм по искам о возмещении вреда, причиненного окружающей среде, в муниципальный бюджет.

В Апелляционном определении Новосибирского областного суда от 16.01.2014 по делу N 33-229/2014 суд удовлетворил требования прокурора муниципального района о взыскании с гражданина в пользу муниципального образования суммы возмещения вреда, причиненного окружающей среде незаконной рубкой леса. Судом дано толкование о том, что норма, закрепленная в пункте 6 статьи 46 БК РФ, является специальной по отношению к норме подпункта 4 пункта 1 статьи 46 БК РФ, соответственно, при наличии конкуренции правовых норм имеет приоритет в применении.

Источник комментария:

"ПОСТАТЕЙНЫЙ КОММЕНТАРИЙ К БЮДЖЕТНОМУ КОДЕКСУ РОССИЙСКОЙ ФЕДЕРАЦИИ"

Ю.М. Лермонтов, 2015

Приведенный в надзорной жалобе довод заявителя о том, что взысканная судом денежная сумма подлежала зачислению не в бюджет муниципального района в соответствии с частью 6 статьи 46 Бюджетного кодекса Российской Федерации, как определил суд, а в федеральный бюджет, поскольку возмещению подлежал вред, причиненный биоресурсам, подлежит отклонению.

Тем самым суд кассационной инстанции нарушил как требования п.6 ст. 13 Закона Российской Федерации «О защите прав потребителей» в части размера штрафа, так и нормы под п. 7 п.1 ст. 46 Бюджетного кодекса Российской Федерации в части указания на получателя штрафа, не определив его конкретно, исходя из норм Бюджетного кодекса Российской Федерации.

Кроме того, пунктом 6 статьи 46 Бюджетного кодекса Российской Федерации предусмотрено, что компенсации и иные средства, в принудительном порядке изымаемые в доход субъектов Российской Федерации в соответствии с законодательством Российской Федерации и решениями судов.

«Клерк» Рубрика Налог на прибыль

КБК по налогу на прибыль в 2020-2021 годах применяются трех видов: на уплату налога, пени и штрафа. Каковы КБК по налогу на прибыль в 2020-2021 годах, расскажем в нашем материале.

Плательщики налога на прибыль

Субъектами, в чьи обязанности входят начисление и уплата налога по образовавшейся прибыли, являются все юрлица. Исключение составляют предприятия на льготных режимах налогообложения, таких как ЕНВД, ЕСХН, УСН, а также организации, освобожденные от налога на основании пп. 2 и 4 ст. 246 и ст. 246.1 НК РФ. Совмещение же режимов налогообложения, например, ОСНО и ЕНВД, предполагает начисление налога только в рамках прибыли, полученной на ОСНО.

Ставка налога устанавливается для коммерческих организаций в размере 20%. Исключение составляют некоторые учреждения образовательной и медицинской направленности, сельхозучреждения, участники региональных инвестпроектов и пр. в соответствии со ст. 284 НК РФ.

Платежи по налогу следует перечислять ежемесячно или поквартально. Периодичность начислений зависит от общего объема выручки организации или ее статуса (ст. 286 НК РФ).

Срок уплаты аванса по налогу ― следующий месяц за отчетным периодом, не позже 28-го числа. Итоговая годовая сумма по налогу на прибыль должна быть перечислена в бюджет не позднее 28 марта.

КБК налога на прибыль в 2020-2021 годах для юридических лиц

Перечисление налога совершается в федеральный бюджет и бюджеты субъектов РФ.

На период 2017-2021 годов это распределение установлено таким:

- в федеральный бюджет — 3% от налоговой базы;

- бюджеты субъектов — 17%.

При уплате налога на прибыль в 2020-2021 годах используются следующие КБК (приказы Минфина от 08.06.2020 № 99н, от 29.11.2019 № 207н):

- 182 1 01 01011 01 1000 110 ― для перечислений в федеральный бюджет;

- 182 1 01 01012 02 1000 110 ― при зачислении в бюджеты субъектов РФ.

Данные коды используются организациями, не являющимися консолидированными группами плательщиков, иностранными учреждениями и участниками соглашений о разделе продукции.

На КБК 182 1 01 01090 01 1000 110 необходимо уплачивать налог на прибыль с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами РФ), эмитированным в период с 01.01.2017 по 31.12.2021 включительно, а также по облигациям с ипотечным покрытием, эмитированным после 01.01.2007.

КБК на штрафы и пени по налогу на прибыль в 2020-2021 годах

Если предприятием допущена просрочка платежей, ему придется уплатить начисленные пени по налогу. Пени рекомендуется начислять и рассчитывать самостоятельно перед сдачей уточненных расчетов в случае образования недоимки.

Платежи за несвоевременную уплату налога также производятся по различным КБК, в зависимости от бюджета ― получателя средств.

Если недоплата произошла по федеральному бюджету, то КБК на пени будет следующим: 182 1 01 01011 01 2100 110. КБК по штрафам ― 182 1 01 01011 01 3000 110.

При обнаружении недоимки в бюджеты субъектов РФ пени перечисляются с использованием КБК 182 1 01 01012 02 2100 110, а для штрафов предусмотрен КБК 182 1 01 01012 02 3000 110.

Но для иных категорий налогоплательщиков законодательством предусмотрены и другие КБК. Для вашего удобства мы собрали основные КБК по налогу на прибыль, действующие в 2020-2021 годах, в единую таблицу:

Итоги

КБК по прибыли в 2020-2021 годах не изменились. При перечислении платежей следует обращать внимание на то, в какой именно бюджет зачисляются средства — для каждого из них характерно использование своего КБК. При несвоевременном перечислении налога плательщику придется уплатить пени и, возможно, штрафы, которые также имеют свои КБК.

- Налоговый кодекс РФ

- Приказ Минфина России от 29.11.2019 № 207н

- Приказ Минфина России от 08.06.2018 № 132н

Штрафы и пени ─ это то, что определяет материальную ответственность за неисполнение обязательств. Есть два вида ответственности, которые отличаются друг от друга. Одна из них относится к договорной сфере и регулируется гражданским правом, а вторая ─ налоговым законодательством.

Отражая пени и штрафы в налоговом учете, как и в бухгалтерском, нужно четко понимать, о каком виде санкций идет речь – договорные они или налоговые. Это влияет как на проводки, так и на признание в составе расходов при расчете налога на прибыль.

Далее вы узнаете об этих различиях, но сначала нужно понять, как Гражданский и Налоговый кодексы трактуют понятия «Штраф» и «Пени».

Содержание статьи:

1. Неустойка в ГК РФ

2. Штрафы и пени в НК РФ

3. Проводки по начислению и оплате штрафа в бухучете

4. Налоговый учет неустойки по договору

5. Надо ли платить НДС с полученного штрафа?

6. Отражение штрафов и пени по налогам в бухгалтерском учете

7. Отражение пени по налогам в бухгалтерском учете

8. Налоговые санкции — пени и штрафы в налоговом учете

9. Проводки по начислению штрафов и пени в 1С 8.3

Теперь подробно раскроем каждый из этих пунктов.

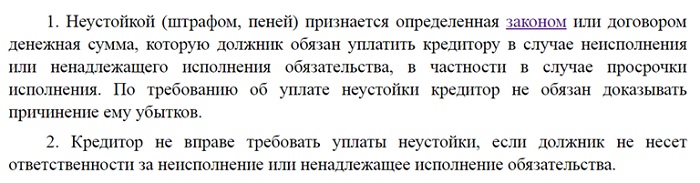

1. Неустойка в ГК РФ

В ГК РФ нет определения штрафов и пени, но есть такое понятие, как «Неустойка» (ст.330 ГК РФ).

Практически во всех договорах есть пункт об ответственности, в котором обычно прописывают условия, при которых образуется неустойка и ее величину. Если это фиксированное значение, то его принято называть штрафом, а неустойку, которая получается расчетным путем ─ пени.

Обычно, для расчета пени определяют процент за каждый день нарушения условий договора и показатель, от которой считают пени.

2. Штрафы и пени в НК РФ

С точки зрения налогового кодекса, штраф ─ это вид налоговой санкции ─ мера ответственности за совершенное налогового правонарушение (ст.114 НК РФ). Суммы штрафов определены в НК. Они, в первую очередь зависят от того, какое требование налогового законодательства было нарушено.

Пеня (ст. 75) ─ денежная сумма, которую налогоплательщик выплачивает в случае просрочки уплаты налогов, взносов, сборов. Ее величина зависит от:

- неуплаченной суммы обязательного платежа

- длительности просрочки

- ставки рефинансирования, установленной Центробанком на дату расчета пени

Если в случае нарушения договорных обязательств сторона-нарушитель выплатит фиксированный штраф или расчетную сумму пени, то при неуплате налогов (взносов, сборов) или их частей, налоговики обяжут налогоплательщика выплатить и недоимку, и штраф, и пени.

3. Проводки по начислению и оплате штрафа в бухучете

Бухгалтерский учет неустойки по договору в виде штрафа рассмотрим на примере. По договору ООО «Осень» должно было поставить ООО «Лето» товары на сумму 50 000 рублей. Срок исполнения ─ 15.06.2018. В случае нарушения сроков ООО «Осень» должна выплатить неустойку в размере 3 000 рублей. Товар был поставлен 20.06.2018.

Согласно п. 7 ПБУ 9/99 «Доходы организации» и п. 11 ПБУ 10/99 «Расходы организации», штрафы и пени относятся к прочим расходам.

Проводки в бухучете по штрафу – начисление:

У ООО «Лето»: Дт 76-2 ─ Кт 91-1 ─ 3000 руб.

У ООО «Осень»: Дт 91-2 ─ Кт 76-2 ─ 3000 руб.

Проводки по оплате штрафа и его получению:

У ООО «Лето»: Дт 51 ─ Кт 76-2 ─ 3000 руб.

У ООО «Осень»: Дт 76-2 ─ Кт 51 ─ 3000 руб.

Как отражаются пени и штрафы в налоговом учете, читайте дальше.

4. Налоговый учет неустойки по договору

ОСН

Организация или ИП на ОСН ─ пострадавшая сторона ─ должна включать полученные от контрагента штрафы и пени в состав внереализационных доходов в том случае, если они признаны должником или есть решение суда о назначении неустойки, вступившее в силу (п.3 ст. 250 НК РФ).

Компания на ОСН, которая нарушила условия договора, после того как признала неустойку или в случае судебного решения, может признать ее при расчете налога на прибыль в составе внереализационных расходов (пп.13 п.1 ст.265 НК РФ).

УСН

Как и компании на ОСН, организации и ИП на УСН должны отнести признанные должником или по решению суда неустойки в состав внереализационных доходов.

Но компания, которая нарушила условия договора, не может признать штрафы и пени в составе своих расходов, так как их нет в закрытом перечне расходов УСН (ст. 346.16 НК РФ).

Обратите внимание, что признанный должником и уплаченный им штраф не одно и то же. Неустойка должна быть учтена в доходах или расходах в момент признания ее должником.

Документы, которыми можно подтвердить признание штрафа:

- договор с соответствующими условиями

- двусторонний акт

- письмо должника, которым он признает факт и размер неустойки

Наличие таких документов крайне важно, когда вы отражаете пени и штрафы в налоговом учете. Это становится особенно важным на стыке налоговых периодов. Например, должник признал неустойку в 2018 году, а выплатил только в 2019. Сумма неустойки подлежит включению в налоговую декларацию 2018 года.

Чтобы не просрочить платежи контрагентам, не забывайте проводить с ними регулярные сверки. Как это сделать правильно, читайте в статье.

5. Надо ли платить НДС с полученного штрафа?

У налоговиков, Минфина и судов до недавнего времени не было четко выработанной позиции по отношению включения полученных штрафов в налогооблагаемую базу по НДС.

Налоговики ссылались на пп.2 п.1 ст.162 НК, в котором говорится о том, что в налоговую базу по НДС надо включать все суммы, «связанные с оплатой реализованных товаров (работ, услуг)». А так как поступление штрафов и пени от контрагентов, так или иначе, связаны с продажами, то их нужно облагать НДС.

Но позже сложилась другая практика оценки поступивших штрафов с точки зрения НДС.

Есть неустойки, которые получает покупатель от продавца, например, за несвоевременно поставленный товар. Такие штрафы и пени никак не связаны с реализацией продукции и услуг, и они точно не должны включаться в налоговую базу по НДС. Это подтверждает и письмо Минфина РФ от 08.06.2015 № 03-07-11/33051.

В противоположной ситуации, когда продавец получает неустойку от покупателя за несвоевременную оплату товаров, суды и налоговики долго не могли прийти к единому мнению. Суды считали, что такая неустойка не относится к оплате товаров (работ, услуг) по смыслу ст.162 НК РФ. Причем свое мнение ВАС высказал еще в 2008 году ─ Постановление Президиума ВАС от 05.02.2008 № 11144/07.

А письма Минфина (например, от 17.08.2012 № 03-07-11/311) содержали противоположное мнение.

В итоге в 2013 году Минфин в письме от 04.03.2013 № 03-07-15/6333, согласился с тем, что неустойки, полученные продавцом от покупателя за задержку оплаты, не нужно включать в налоговую базу по НДС. В 2016 году Минфин в письме от 05.10.2016 № 03-07-11/57924 еще раз подтвердил это же мнение.

6. Отражение штрафов и пени по налогам в бухгалтерском учете

В главе 16 НК РФ перечислены возможные виды налоговых правонарушений и ответственность за них. В каждом случае налоговая выносит решение, которое является основанием для уплаты штрафа.

Выплата же пени может быть произведена налогоплательщиком добровольно. Например, компания составила уточненную декларацию, доплатила налог, после чего посчитала сумму пени и перечислила ее в бюджет.

Если налог доначислили инспекторы в результате проверок, то с компании взыщут недоимку, обяжут заплатить штраф и пени.

Начисление штрафов по налогам регламентировано Инструкцией по применению плана счетов (Приказ от 31.10.2000 № 94н):

Дт 99 ─ Кт 68 ─ на сумму установленного штрафа

Если в предыдущих периодах вы допустили ошибку, возможно, ее придется исправлять. Как это сделать, читайте в статье про исправление ошибок.

7. Отражение пени по налогам в бухгалтерском учете

Что касается пени, то в нормативных актах нет однозначного руководства по их отражению в бухгалтерском учете.

Инструкцией по применению плана счетов установлено, что на счете 99 нужно учитывать «суммы причитающихся налоговых санкций». А пени, согласно НК РФ, относятся не к налоговым санкциям (глава 15), а к способам обеспечения исполнения обязанностей по уплате налогов, сборов, страховых взносов (глава 11).

Поэтому существует два варианта учета пени.

Первый вариант. Учесть пени на счете 91-2 «Прочие расходы». Хотя статьи «Пени, уплаченные по обязательным платежам» и нет в перечне прочих расходов в ПБУ 10/99, но там есть пункт «прочие расходы».

Дт 91-2 ─ Кт 68 ─ на сумму пени

Второй вариант учета пени ─ все-таки воспользоваться счетом 99. Согласно п.6 ПБУ 1/08 «Учетная политика», при отражении фактов хозяйственной деятельности нужно соблюдать приоритет содержания перед формой. А по своему смыслу пени за несвоевременную уплату налогов близки к штрафам, а значит к налоговым санкциям.

Проводка в бухучете по начислению пени в этом случае такая же, как и по штрафам:

Дт 99 ─ Кт 68 ─ на сумму пени

В обоих вариантах нужно оформить расчет суммы пени бухгалтерской справкой.

И так как есть разные способы отражения пени в бухгалтерском учете, лучше закрепить выбранный вариант в учетной политике.

Проводки по оплате штрафов и пени. Перечисление штрафов и пени отражаются в учете одинаково:

Дт 68 ─ Кт 51 ─ на суммы перечисленных штрафов или пени

8. Налоговые санкции — пени и штрафы в налоговом учете

В п.2 ст.270 НК РФ закреплено, что все штрафные санкции и пени, которые были перечислены в бюджет за неуплату или несвоевременную уплату налогов, взносов, сборов не учитываются в расходах при расчете налога на прибыль.

А это значит, что когда штраф или пени по налогам уплачены, в налоговом учете организации появляется постоянное налоговое обязательство (ПНО), которое увеличивает сумму налога к уплате.

Нужно ли делать проводки, чтобы учесть ПНО?

Если штрафы и пени были начислены по дебету счета 99 и кредиту счета 68, то в этом случае дополнительные проводки не нужны. Дело в том, что счет 99 не участвует в формировании налогооблагаемой базы по налогу на прибыль.

В том случае, когда пени были учтены в бухгалтерском учете на счете 91-2 как прочие расходы, нужно дополнительно начислить ПНО:

Дт 99 ─ Кт 68 ─ на 20% (ставка налога на прибыль) от суммы пеней

9. Проводки по начислению штрафов и пени в 1С 8.3

Как делать проводки по начислению штрафов и пени в 1С 8.3 смотрите в этом видео.

В бухгалтерском и налоговом учете штрафов и пени нет особых сложностей. Главное понять, что между последствиями неисполнения условий договора и ответственностью за нарушения налогового законодательства большая разница.

Именно это влияет на то, как отражать пени и штрафы в налоговом учете, принимать их или нет для налогообложения прибыли, какие счета будут участвовать в бухгалтерских проводках. Свои вопросы по учету штрафов и пени оставляйте в комментариях.

КБК для уплаты налога на прибыль

| НАЛОГ | КБК |

|---|---|

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 01 01011 01 1000 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 01 01012 02 1000 110 |

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30.12.1995 г. № 225-ФЗ (фактически до 21.10.2011 г.) | 182 1 01 01020 01 1000 110 |

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов в виде прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 |

| Налог на прибыль с доходов российских организаций в виде дивидендов от российских организаций | 182 1 01 01040 01 1000 110 |

| Налог на прибыль с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 01 01050 01 1000 110 |

| Налог на прибыль с доходов российских организаций в виде дивидендов от иностранных организаций | 182 1 01 01060 01 1000 110 |

| Налог на прибыль с доходов в виде процентов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

КБК для уплаты пени по налогу на прибыль

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по налогу на прибыль, зачисляемый в федеральный бюджет | пени | 182 1 01 01011 01 2100 110 |

| проценты | 182 1 01 01011 01 2200 110 | |

| штрафы | 182 1 01 01011 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль, зачисляемый в бюджеты субъектов РФ | пени | 182 1 01 01012 02 2100 110 |

| проценты | 182 1 01 01012 02 2200 110 | |

| штрафы | 182 1 01 01012 02 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30.12.1995 г. № 225-ФЗ (фактически до 21.10.2011 г.) | пени | 182 1 01 01020 01 2100 110 |

| проценты | 182 1 01 01020 01 2200 110 | |

| штрафы | 182 1 01 01020 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство | пени | 182 1 01 01030 01 2100 110 |

| проценты | 182 1 01 01030 01 2200 110 | |

| штрафы | 182 1 01 01030 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов в виде прибыли контролируемых иностранных компаний | пени | 182 1 01 01080 01 2100 110 |

| проценты | 182 1 01 01080 01 2200 110 | |

| штрафы | 182 1 01 01080 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов российских организаций в виде дивидендов от российских организаций | пени | 182 1 01 01040 01 2100 110 |

| проценты | 182 1 01 01040 01 2200 110 | |

| штрафы | 182 1 01 01040 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов иностранных организаций в виде дивидендов от российских организаций | пени | 182 1 01 01050 01 2100 110 |

| проценты | 182 1 01 01050 01 2200 110 | |

| штрафы | 182 1 01 01050 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов российских организаций в виде дивидендов от иностранных организаций | пени | 182 1 01 01060 01 2100 110 |

| проценты | 182 1 01 01060 01 2200 110 | |

| штрафы | 182 1 01 01060 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов в виде процентов по государственным и муниципальным ценным бумагам | пени | 182 1 01 01070 01 2100 110 |

| проценты | 182 1 01 01070 01 2200 110 | |

| штрафы | 182 1 01 01070 01 3000 110 | |

Особенности расчета и уплаты налога на прибыль юрлиц

Организация получила определенный доход, если вычесть из него расходы, имеет прибыль, подлежащую налогообложению. Такой налог называется прямым. Платить его обязаны все юридические лица на территории РФ – как отечественные, так и иностранные (резиденты, работающие через постоянные представительства или просто получающие какой-либо доход). Все предприниматели, работающие на общей системе налогообложения, должны будут его уплатить.

Кого налог на прибыль не касается:

- предприниматели на особых налоговых режимах – УСН, ЕНВД или ЕСХН;

- владельцы игорного бизнеса (для них предусмотрен специальный налог);

- те, кто участвует в инвестиционном проекте центра Сколково.

Запомните: нет задекларированной прибыли – нет объекта налога.

Как рассчитать этот налог

Сначала нужно определить базу – ту прибыль, на которую он будет начисляться, и умножить ее на установленную налоговую ставку.

Доходы определяются методом начисления (по итогам годовой декларации) или кассовым методом (по дате фактического поступления дохода предпринимателю). Доходы, которые учитываются для этого вида налога, перечислены в НК РФ.

Расходы, вычитаемые из полученной суммы – это те траты, которые понес работодатель, и при этом обосновал и документально подтвердил. Некоторые расходы не вычитаются, например, выплаты по кредитам, начисление дивидендов, формирование уставного капитала и др.

ОБРАТИТЕ ВНИМАНИЕ! Если в один из периодов вместо прибыли получен убыток, то следующий авансовый платеж может быть уменьшен на эту сумму или ее часть. Переносить убытки в грядущее нельзя дальше, чем на 10 лет.

Когда платить

Несмотря на то, что отчетный период составляет год, авансовые платежи необходимо вносить помесячно (в основной массе налогоплательщиков) или поквартально (отдельные категории, указанные в п.3.ст.286 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если в один из периодов вместо прибыли получен убыток, то следующий авансовый платеж может быть уменьшен на эту сумму или ее часть. Переносить убытки в грядущее нельзя дальше, чем на 10 лет.

Читайте также: