В германии один из самых высоких подоходных налогов в мире

Опубликовано: 15.05.2024

2020-03-26

Небольшой экскурс

В новом виде подоходный налог в Германии стартовал с 1955 года, до этого в средневековье были его предвестники в виде десятины. Основная отличительная черта нового подоходного налога, это его прогрессивная ставка, чем выше доход тем выше налог.

- До 1989 года максимальная ставка составляла 53% и 56% с дохода 130 тыс. Немецких марок и выше (в год).

- После этого года, максимум 45% с дохода 260 500 евро и выше.

В конце статьи указан налоговый градиент 2020 года, его составляющие и пример с ссылкой на калькулятор источника.

7 видов дохода в Германии

Налогооблагаемые виды доходов в Германии:

- Доход от работы (не по найму) — простыми словами, доход от трудовой деятельности в качестве постоянного работника, либо валовая зарплата штатного сотрудника;

- Доход от самозанятой работы — в данном случае, это доход от трудовой деятельности в качестве внештатного, наемного работника. Фрилансеры, консультанты и т.д.;

- Доход от коммерческих операций — устойчивый доход получаемый в результате предпринимательской деятельности;

- Доходы от сельского и лесного хозяйства — животноводство, земледелие и т.д.;

- Доходы от капитала — это дивиденды полученные в результате капиталовложений, инвестиций;

- Доход от аренды и лизинга — это доходы получаемые от сдачи в аренду;

- Прочие доходы в Германии с соответствием § 22EStG — пенсии и различные операции по продажам.

Подоходный налог в Германии — 2020 год

В Германии доход менее 9 407 € в год, не облагается налогом, учитывается также по определенному классу общий доход супружеской пары менее 18 816. Далее на сумму превышающую минимальный доход устанавливается налоговая ставка от 14% до 42%.

То есть чем больше вы зарабатываете, тем выше налоговый процент, ставка 42% устанавливается на годовой доход от 53 900 €.

Наиболее актуальный расчет, всегда можно сделать на немецком сайте источнике, с помощью онлайн калькулятора:

Вот пример разницы результатов с налоговыми ставками на доход 1 000 € и 10 000 € в месяц:

| Ежемесячно | Ежемесячно | |

|---|---|---|

| Валовая зарплата | € 1000,00 | € 10 000,00 |

| Вычитаемые налоги: | ||

| Подоходный налог | — 0,00 | — 3 031,58 |

| Солидарность | — 0,00 | — 166,74 |

| Церковный налог | — 0,00 | — 0,00 |

| Итого: | — 0,00 | — 3 198,92 |

| Взносы социального страхования: | ||

| Взносы на социальное обеспечение | ||

| Медицинское страхование | — 78,50 | — 367,97 |

| Страхование на случай длительного ухода | — 17,75 | — 83,20 |

| Пенсионное страхование | — 93,00 | — 641,70 |

| Страхование по безработице | — 12,00 | — 82,80 |

| Итого: | — 201,25 | — 1 175,67 |

| Чистая зарплата | € 798,75 | € 5 626,00 |

Для тех у кого есть трудности с использованием немецкого калькулятора, в таблице ниже рассчитаны ориентировочные чистые доходы с использованием выше упомянутых формул.

В Германии существуют следующие основные виды налогов:

- налог на доходы физических лиц (Einkommensteuer),

- налог на корпоративный доход (Körperschaftsteuer),

- налог на коммерческую деятельность (Gewerbesteuer),

- сбор солидарности (Solidaritätszuschlag),

- церковный налог (Kirchensteuer).

- налог на добавленную стоимость (Umsatzsteuer),

- налог на переход права собственности на недвижимость (Grunderwerbsteuer),

- налог на наследование и дарение ( Erbschaft - und Schenkungsteuer ) .

А. Прямые налоги

- Налог на доходы физических лиц

В Германии по поступлениям в казну НДФЛ является абсолютным лидером среди прямых налогов и приносит в казну более чем в 10 раз больше дохода, чем корпоративный налог [1] . Во многих других странах эти два показателя различаются значительно меньше (например, соотносятся 2:1 во Франции [2] ) либо, как в России [3] , практически совпадают.

Такой огромный перевес корпоративного налога над НДФЛ в Германии обусловлен несколькими факторами. Во-первых, ставка корпоративного налога в ФРГ является относительно низкой – всего 15% (во Франции 33,33%, в России 20%). Впрочем, низкая ставка в данном случае обманчива: к корпоративному налогу необходимо добавлять налог на коммерческую деятельность и сбор солидарности (о которых поговорим ниже), что суммарно выводит налоговую нагрузку на корпоративный доход в Германии на вполне европейские 25-30%.

Во-вторых, большой объем бюджетных поступлений от НДФЛ обусловливается крайне скромным количеством социальных налоговых льгот, в частности связанных с семейным статусом налогоплательщиков. Отсутствие таких льгот положительно сказывается на состоянии казны, но отрицательно влияет на демографический состав населения [4] .

Налогообложение НДФЛ регулируется законом «О подоходном налоге» (Einkommensteuergesetz, или EStG).

Физические лица уплачивают подоходный налог либо со всего общемирового дохода (неограниченная налоговая обязанность - unbeschränkte Steuerpflicht [5] ), либо только с дохода от источника в Германии (ограниченная налоговая обязанность - beschränkte Steuerpflicht [6] ).

Определение лиц, подпадающих под неограниченную налоговую обязанность, примерно соответствует знакомому нам понятию резидента. Это лица, имеющие в Германии место жительства или постоянного пребывания. Постоянным пребыванием считается более чем шестимесячное нахождение в стране непрерывно или с краткосрочными перерывами [7] .

Подоходный налог рассчитывается чрезвычайно замысловатым образом. В зависимости от суммы налогооблагаемого дохода выделяется пять «зон», для каждой зоны предусмотрен свой способ расчета налога [8] .

Зона 1: доход от 0 до 8 820 евро – освобождается от налога.

Зона 2: доход от 8 821 до 13 769 евро. Налог рассчитывается по следующей формуле:

(1 007,27 · y + 1 400) · y,

где за «y» принимается одна десятитысячная от суммы налогооблагаемого дохода, превышающей 8 820 евро.

Зона 3: доход от 13 770 до 54 057 евро. Налог рассчитывается по следующей формуле:

(223,76 · z + 2 397) · z + 939,57,

где за «z» принимается одна десятитысячная от суммы налогооблагаемого дохода, превышающей 13 769 евро.

Зона 4: доход от 54 058 до 256 303 евро. Налог рассчитывается следующим образом:

0,42 · x – 8 475,44;

где за «х» принимается сумма налогооблагаемого дохода.

Зона 5: доход свыше 256 304 евро. Налог рассчитывается по следующей формуле:

0,45 · x – 16 164,53.

За «х» принимается сумма налогооблагаемого дохода.

По существу, это означает, что маржинальная ставка налога с ростом дохода постепенно увеличивается: с 14% при доходе 8 821 евро до 45% при доходе от 256 304 евро.

Налоговая база рассчитывается следующим образом: из доходов налогоплательщика вычитаются расходы, подпадающие под категорию профессиональных, т.е. связанных с получением дохода (Werbungskosten [9] ), «необходимых или неизбежных» (Außergewöhnliche Belastungen [10] ) либо «прочих расходов» (Sonderausgaben [11] ).

Бытовые расходы (Aufwendungen für die private Lebensführung [12] ) для уменьшения налоговой базы не учитываются.

В качестве альтернативы вычету реальных расходов существует фиксированный вычет в 1000 евро в год. Налогоплательщик, применяющий фиксированный вычет, не вправе вычитать из базы реальные расходы.

Учитывая высокие налоговые ставки и весьма скромный размер фиксированного вычета, большинство немцев предпочитает применять систему реальных вычетов, что требует немалых усилий. Необходимо не только скрупулезно собирать документальные подтверждения всех понесенных расходов, но и доказывать их относимость к профессиональным, необходимым/неизбежным либо «прочим».

Это последнее требование нередко порождает довольно оригинальные споры. Так, один рачительный немец довел до Федерального финансового суда [13] спор о вычете расходов на поездки на встречи анонимных алкоголиков [14] и выиграл дело, к радости всех алкоголиков Федеральной Республики.

В другом деле некий профессор отнес к профессиональным расходам затраты на покупку очков для работы на компьютере. Налоговая служба оспорила возможность вычета, дело дошло до суда. Тяжба длилась почти 10 лет. Точку в споре в итоге поставил Федеральный финансовый суд [15] , постановивший, что расходы на очки принимаются к вычету, только если они необходимы для коррекции физических недостатков налогоплательщика (например, близорукости). В противном случае покупка данного аксессуара остается для налогового бремени нейтральной.

- 1. НДФЛ с некоторых категорий дохода

- Заработная плата [16]

В Германии, как и в России, налог с зарплаты удерживается и перечисляется в бюджет работодателем. При расчете налоговой базы налогоплательщик вправе либо применить фиксированный налоговый вычет (1000 евро в год), либо принять к вычету фактические расходы, связанные с получением дохода: затраты на покупку рабочего оборудования; расходы, связанные с перемещением к месту работы; банковская комиссия за поддержание зарплатного счета и т.д.

- Доходы от капитальных вложений [17]

К доходам от капитальных вложения относятся дивиденды, проценты и доходы от отчуждения акций.

Для определения налоговой базы из дохода могут вычитаться расходы, связанные с его получением этого (например, нотариальные услуги при оформлении сделки). В качестве альтернативы возможно применение фиксированного вычета в размере 801 евро (для семейных пар 1602 евро).

Доходы от отчуждения акций представляют собой положительную разницу между ценой покупки и ценой продажи. Если разница отрицательная, убытки могут учитываться лишь в счет последующих доходов той же категории (т.е. от отчуждения акций) – прочие виды доходов такие убытки нейтрализовать не могут. При этом убытки могут переноситься на будущие периоды сколь угодно долго.

К доходам от капитальных вложений применяется фиксированная налоговая ставка 25% [18] (плюс сбор солидарности, о котором ниже).

- Доходы от эксплуатации недвижимости[19]

Под эту категорию подпадают все доходы, связанные с эксплуатацией недвижимого имущества – наем жилья, аренда офиса, аренда стоянки в гараже и т.д.

Принимаемые к вычету расходы включают все затраты, связанные с покупкой недвижимости и поддержанием ее в надлежащем состоянии: проценты по займу, полученному для приобретения недвижимости, амортизационные отчисления, расходы на ремонт, страховые премии, а также налог на переход права собственности на недвижимость, уплаченный покупателем при приобретении недвижимости (об этом ниже).

- Доходы от отчуждения недвижимости[20]

При отчуждении недвижимости, являющейся для налогоплательщика основным жильем, закон предусматривает освобождение от налога. Аналогичным образом освобождается от налогообложения доход от продажи недвижимости, находившейся в собственности продавца более 10 лет.

При исчислении налога принимаются к вычету затраты на покупку недвижимости (за вычетом амортизационных отчислений, если они проводились) и расходы, связанные с заключением сделки - услуги риелтора, нотариуса и т.д.).

- Церковный налог(Kirchensteuer)

Церковный налог – пожалуй, самый экзотичный налог в Германии. Взимается он только с физических лиц. Технически он обязательным не является: налогоплательщик сам выбирает, в пользу какой церкви он будет платить налог (исключение составляют мусульмане – они церковным налогом не облагаются, хотя некоторые политики выступают за обложение им и мусульман тоже). Налогоплательщик при желании может и совсем не платить церковный налог, если, к примеру, грешен скупостью либо просто атеист. На практике, однако, неуплата этого налога может обернуться вполне земными неудобствами: некоторые из публичных учреждений (например, детские сады) финансируются церковью, и те, кто не платит налог, не могут их посещать.

Церковный налог взимается на уровне земель и регулируется законами земель. Ставки устанавливаются землями самостоятельно и варьируются от 8 до 9 процентов. За налоговую базу принимается сумма налога на доход, уплачиваемая налогоплательщиком в соответствующем периоде.

- Сбор солидарности (Solidaritätszuschlag)

Введен в 1991 году для восстановления экономики восточной части Германии после воссоединения ФРГ и ГДР. За 26 лет восточную часть восстановили, а вот сбор, как водится, отменить забыли.

Сбор солидарности взимается по ставке 5,5% от суммы подоходного или корпоративного налога, подлежащей уплате налогоплательщиком [21] . (Обратите внимание, что именно от суммы налога, а не суммы дохода!) Сбор уплачивает любое лицо, платящее подоходный либо корпоративный налог в Германии, независимо от резидентства и национальности.

- Налог на корпоративный доход (Körperschaftsteuer)

Коммерческие организации уплачивают германский корпоративный налог либо со всего общемирового дохода (неограниченная налоговая обязанность - unbeschränkte Steuerpflicht [22] ), либо только с дохода от источника в Германии (ограниченная налоговая обязанность - beschränkte Steuerpflicht [23] ).

Неограниченно налоговообязанными являются организации, имеющие в Германии центр эффективного управления либо зарегистрированный офис. Центр эффективного управления как критерий определения налоговой обязанности выведен в законе на первое место – его значение не стоит недооценивать. Так, если компания зарегистрирована за рубежом, но большинство членов совета директоров постоянно проживают в Германии, немецкие налоговики с большой вероятностью признают компанию неограниченно налоговообязанной в Германии.

Ограниченная налоговая обязанность возникает у иностранных (по отношению к ФРГ) организаций, не имеющих там ни зарегистрированного офиса, ни центра эффективного управления. Такие компании уплачивают германский налог с доходов от деятельности в Германии (в типичном случае ведение деятельности через постоянное представительство или получение «пассивных» доходов – дивидендов, процентов, роялти) [24] . Удерживаемый в Германии налог может быть уменьшен соглашением об избежании двойного налогообложения между ФРГ и страной получателя доходов (если такое соглашение есть).

Оценка финансовых показателей немецких компаний производится на основе балансового метода (сравнивается балансовая стоимость чистых активов на конец и на начало налогового периода). За налоговую базу принимается прирост чистых активов за соответствующий налоговый период, с некоторыми корректировками [25] . Таким образом, в отличие от многих других стран, в Германии облагаетсяч налогом даже нереализованная прибыль (рост стоимости актива, находящегося в собственности налогоплательщика).

Налоговый период равен календарному году [26] .

Налоговая ставка составляет 15 процентов [27] . К корпоративному налогу добавляется еще 5,5%-ный сбор солидарности, взимаемый с суммы налога, подлежащей уплате налогоплательщиком, а также налог на коммерческую деятельность, о котором пойдет речь ниже.

- Налог на коммерческую деятельность (Gewerbesteuer)

Уплачивается всеми участниками коммерческой деятельности, в частности предпринимателями и коммерческими организациями. Платят его и иностранные компании, если они ведут в Германии деятельность, образующую постоянное представительство.

Ставки налога устанавливаются коммунами и варьируются от 200 до 420 процентов. Эти страшные на первый взгляд цифры выглядят гораздо скромнее, если принимать во внимание налоговую базу. Она рассчитывается довольно сложным образом, но в сильно упрощенном виде составляет 3,5% от дохода от коммерческой деятельности [28] . То есть эффективная ставка этого налога получается примерно от 7% до 15%.

Для индивидуальных предпринимателей и товариществ предусмотрен налоговый вычет в размере 24 500 евро, для ассоциаций – 5000 евро. Для коммерческих организаций вычет не предусмотрен.

Итак, если суммировать 15%-ный корпоративный налог, сбор солидарности и налог на коммерческую деятельность, то суммарная сумма налогов, взимаемых с корпоративного дохода среднестатистической коммерческой организации в Германии составляет 25-30%.

- Социальные сборы

Социальные сборы уплачиваются с выплачиваемых работникам зарплат частично работниками, частично работодателями. Суммарно каждый из них платит примерно по 20%, из которых основная часть перечисляется в фонд здравоохранения (7.3 – 8.5%) и в пенсионный фонд (9.35%). Сумма зарплаты, составляющая базу для исчисления сборов, ограничивается 76 200 евро в год для резидентов западной части ФРГ и 68 400 для резидентов восточной части.

Б. Косвенные налоги

- Налог на наследование и дарение

Германский налог на наследование и дарение коварен. Область его применения настолько широка, что многие подпадают под него, сами об этом не догадываясь.

Налог на наследование и дарение применяется в случаях безвозмездной передачи имущества по наследству или в дар.

Как для многих других налогов в Германии, в отношении этого налога установлена ограниченная либо неограниченная налоговая обязанность.

- Ограниченная налоговая обязанность предусмотрена для ситуаций, когда ни наследодатель (даритель), ни наследник (одаряемый) резидентами Германии не являются, но передаваемое имущество расположено в Германии.

- Неограниченная налоговая обязанность возникает, когда наследодатель (даритель) либо наследник (одаряемый) являются «резидентами» (Inländer) [29] . Под резидентами, в частности, понимаются: лица, имеющие в Германии место жительства или постоянного пребывания; граждане Германии, переехавшие за границу менее пяти лет назад; немецкие госслужащие, независимо от места проживания.

При неограниченной налоговой обязанности германским налогом облагается все(!) передаваемое имущество, в какой бы стране оно ни находилось. (Таким образом, необходимо принимать во внимание риски двойного налогообложения в отношении имущества, находящегося за пределами Германии. Соглашений об избежании двойного налогообложения в отношении налога на наследование у Германии всего четыре; с Россией такого соглашения нет).

За налоговую базу в общем случае принимается стоимость передаваемого имущества.

Налоговая ставка является прогрессивной и варьируется от 7 до 50 процентов в зависимости от степени родства сторон и стоимости передаваемого имущества [30] . Для отдельных случаев (например, передача по наследству семейного дома) предусмотрено освобождение от налога.

- Налог на переход права собственности на недвижимость (Grunderwerbsteuer)

Это налог, уплачиваемый при переходе права собственности на недвижимость. Взимается по ставкам, определяемым на уровне земель (ставки варьируются от 3,5% до 6,5%), за налоговую базу принимается стоимость передаваемой недвижимости. Налог уплачивается приобретателем недвижимости. Впоследствии уплаченная таким образом сумма налога может быть учтена приобретателем недвижимости в качестве расходов при исчислении подоходного налога.

- Налог на добавленную стоимость

НДС в Германии взимается по классической схеме: поставщик выставляет покупателю к уплате НДС, включенный в стоимость поставленного им товара или услуги (исходящий НДС), и сам уплачивает налог, выставленный ему при приобретении им товаров или услуг (входящий НДС). Разница между исходящим и входящим НДС перечисляется в бюджет.

Основные принципы взимания НДС в Германии, как и в остальных странах ЕС, регулируется директивой от 2006 года [31] , с последующими поправками. Положения директивы имплементированы в местное законодательство .

По общему правилу, реализация услуг облагается НДС по следующему принципу:

- между коммерческими организациями (В2В) - по месту нахождения заказчика;

- между коммерческой организацией и потребителем, не являющимся плательщиком НДС (В2С) – по месту нахождения исполнителя.

Реализация товаров в общем случае облагается следующим образом.

Экспорт товаров из Германии за пределы ЕС не облагается германским НДС , импорт в Германию из страны, не входящей в ЕС - облагается .

Внутри ЕС налогообложение НДС при реализации товаров происходит по тому же принципу, что и при оказании услуг:

- В2С – по месту нахождения продавца,

- В2В – по месту нахождения покупателя. При этом чаще всего отчитывается по НДС сам покупатель, применяя технику «обратного обложения» (reverse-charge-Verfahren). При обратном обложении покупатель оформляет отчетность таким образом, как если бы он был и продавцом, и покупателем одновременно. То есть НДС по данной поставке включается как в налог, подлежащий уплате (с суммы продаж), так и в налог, предъявляемый к зачету (с суммы покупок). В результате эти суммы компенсируются и фактически платежа делать не нужно, НДС остается лишь в виде бухгалтерской проводки.

Стандартная ставка НДС в Германии составляет 19% , пониженная – 7% [32] . По пониженной ставке облагается реализация продуктов питания, печатных изданий, билетов в театры, кино, музеи и т.д.

Выводы

В Германии существует несколько разновидностей прямых налогов, взимаемых с доходов налогоплательщика, а также ряд косвенных налогов, взимаемых при совершении коммерческих операций.

НДФЛ взимается по прогрессивной ставке от 0 до 45 процентов, налог на корпоративный доход – по фиксированной 15%-ной ставке. В дополнение уплачивается сбор солидарности в размере 5,5% от суммы подлежащего уплате налога. Отдельные лица уплачивают также церковный налог.

Предприниматели с дохода от ведения бизнеса уплачивают налог на коммерческую деятельность в дополнение к подоходному налогу и сбору солидарности.

Коммерческие организации также уплачивают этот налог, в дополнение к налогу на корпоративный доход и сбору солидарности.

При совершении некоторых сделок подлежат уплате налог на переход права собственности на недвижимость, налог на наследование и дарение и НДС.

Германия является одной из процветающих стран с развитой экономикой и высоким уровнем социальной защиты в 2020-2021 году. Она не только одна из богатейших стран Европы, но еще входит в пятерку лидеров среди самых процветающих стран с высоким уровнем жизни, поэтому многие хотят переехать на ПМЖ в Германию.

Жизнь в Германии имеет свои преимущества и значительные недостатки, если сравнивать с жизнью обычного человека из постсоветского пространства.

Кафедральный собор в Бремене, Германия

Налоговая система Германии

Несмотря на то что Германия находится среди лидеров, имеющих высокий уровень жизни, она, как и многие Европейские страны, имеет ряд своих положительных и отрицательных сторон. Если говорить о налоговой системе в целом, то к минусам можно отнести большую разновидность налогов и их высокий уровень. Но считается, что в целом налоги составляют довольно удобную и оптимальную структуру.

Вся налоговая система в 2021 году состоит из более сорока различных налогов, которые оплачивают юридические и физические лица. Большая часть всего бюджета страны существует именно благодаря поступлениям от налоговой системы. Несмотря на нагрузку, связанную с налогами, которые охватывают все жизненные сферы, именно такой подход позволяет Германии поддерживать свою развитую социальную отрасль.

Налоги помогают поддерживать социальные гарантии и защиту всех слоев населения.

Налоги государство старается распределить таким образом, чтобы выровнять разницу между более обеспеченными районами и регионами с очень низким процентом доходности. Налоговая система в целом старается не допустить двойного налогообложения.

Для физических лиц налоги могут быть от 19 до 45%, все зависит от уровня доходов. Наибольшая тарифная зона 5 – это 45% от дохода свыше 270.501 Euro.

Размер налога зависит напрямую от получаемой зарплаты. Чем больше зарабатываешь, тем больше нужно отдать подоходный налог.

Наиболее максимальная ставка используется в том случае, если физическое лицо получает доход от ста пятидесяти тысяч евро и выше. Причем налоги могут изыматься из расчета на семью по особой льготной основе.

Доходы населения Германии

Уровень жизни в Германии в 2020-2021 году довольно высокий, но если сравнивать доходы немцев, то они не самые большие среди других стран шенгенской зоны, но и не являются самыми маленькими. Зарплата немца в основном зависит от профессии и его квалификации, места расположения его рабочего места. Естественно, в более развитых и крупных регионах доходы намного выше, чем в маленьких провинциях.

Средний уровень дохода обычного немца составляет около двух с половиной тысяч евро в месяц. Но это не чистый доход, эта сумма еще должна облагаться налогами. Эмигранты, в первые месяцы своей работы, могут вполне рассчитывать на полторы тысячи евро.

Это считается нормальной, чуть выше минимальной, заработной платой. В среднем так зарабатывают работники торговли в Германии. Наиболее оплачиваемой работой в Германии является работа врача, он в среднем получает до пятнадцати тысяч евро.

Клиника Хелиос в Берлине

В Германии человек с такой профессией, как компьютерщик, можно получать выше, чем офисный клерк или экономист. Учителя получают от шести тысяч евро, но это не все категории, большинство имеет лишь две с половиной тысячи. Инженеры строительной сферы и машиностроительной высоко оплачиваемы по сравнению с программистами или водителями маршрутных автобусов и такси, уровень зарплат последних не доходит до полутора – двух тысяч евро.

Жизнь в Германии течет размерено и по четкому плану. Понятие подработок у немцев не существует. В их понимании есть работа и только на нее нужно тратить время и то столько, сколько положено, и ни минутой больше.

Ценовая политика в Германии

Если говорить о стоимости жизни, то цены в Германии на многие основные жизненно важные товары потребления в 2021 году высокие. Но если смотреть на качество товаров и сферу обслуживания, то оно того стоит. Эта страна не признает лентяев, поэтому здесь высокая самоорганизация и наиболее продуктивная трудовая деятельность.

Цены в Германии довольно сильно зависят от места расположения и регионального значения. Зарплата, как и стоимость продуктов и оплата услуг по аренде жилья в восточной части страны будет меньше.

Супермаркет в Германии

Стоимость продуктов у немцев значительно выше, чем в странах СНГ, но все же есть виды товаров, которые могут быть дешевле тех, что в России.

Как и в других странах Европы, органические продукты в Германии стоят намного дороже обычных. Веганам и вегетерианцам тоже придется переплачивать, но ассортимент продуктов без мяса и молока радует – йогурты, ореховое молоко, сыры, колбасы, соевое мясо и т.д.

Примерные цены

Примерные цены в Германии на основные продукты в 2021 следующие:

- Картошка – от 1 евро/кг

- Молоко – от 0.8 евро

- Курица/свинина/говядина – от 5 евро/кг

- Сыр – от 10 евро/кг

- Вино – от 2 евро/литр

- Пиво – от 0.5 евро/бутылка

Ценовая политика по промышленным товарам практически одинакова на всей территории Германии. Для примера, бензин в среднем за один литр будет стоять до двух евро. Если говорить о производстве бензина и различного топлива в целом, то Германия показала еще первые годы мировых войн свой потенциал.

Теперь с каждым годом создается все более новое и усовершенствованное топливо. Синтетический вид топлива – это тот вид промышленной индустрии, в котором Германия занимает передовые места.

Заправочная станция около Франкфурта

Бензин Германии и его производство уже не одно десятилетие занимает лидирующие позиции среди стран Европы. Первые прорывы по инновационным методам создания бензина были в эпоху мировой войны, когда Германия нуждалась в особенно больших объемах горючего. В это время стали разрабатывать первый синтетический вид бензина и его производные.

Что касается других отраслей синтетического производства, то Германия впервые занялась производством каучука и различных пластмассовых изделий. Сейчас даже несмотря на постепенный отказ от синтетического производства, Германия, как и прежде, занимает лидирующие позиции среди Европейских стран.

Синтетические упаковка и тара еще очень востребованы и необходимы не только странам с низким уровнем развития экономики, но и всему Европейскому континенту.

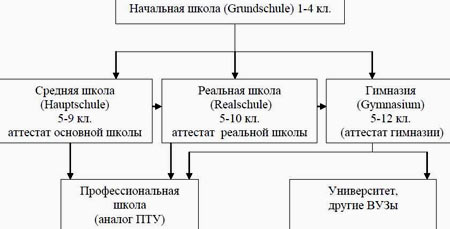

Суть и основные нюансы образования в Германии

Образование в Германии начинается с раннего детства, когда ребенок должен освоить немецкий язык на таком уровне, чтобы воспринимать и воспроизводить всю школьную программу. Поэтому довольно важно, если это касается переселенцев, чтобы у ребенка были развиты языковые навыки.

Когда ребенок маленький, в Германии его можно отдавать в детские сады. Для немецких граждан программа в садиках одна, для переселенцев делают более щадящую языковую программу, помогающую ребенку адаптироваться в новом обществе.

Перед поступлением в школу ребенку придется пройти специальный языковый тест, чтобы определить его возможности и знание немецкого. На территории государства ребенок получает свое первое образование в начальной школе. После ее окончания образование продолжается в средней школе. В Германии школы старшей категории имеют несколько видов, соответственно и аттестаты выдаются разного типа. Начальная школа занимает четыре года обучения, а Берлин и его прилегающая территория обучают детей шесть лет. Последний год обучения в младшей школе становится решающим, так как ребенок и родители делают выбор средней школы. Но главным моментом является успеваемость и характеристика от преподавателя.

По своей разновидности старшие школы имеют две степени: первую и вторую. Помимо этой разновидности есть еще основная классификация старших школ:

- школы основного типа – до девятого или десятого классов;

- учебные заведения по типу гимназий – до двенадцатого или тринадцатого класса;

- школы реальные – до десятого класса;

- учебные заведения совмещенного типа – по результатам окончания обучения можно получить аттестат на базе основной или реальной школы;

- школы с гимназическими классами или без них – по окончании выдают аттестат любого уровня.

Нескольких ступеней немецкого образования

Схема образования в Германии

Чтобы после школы с аттестатом зрелости поступить в университет, молодым абитуриентам нужно сначала посетить одну из разновидностей секундарной школы второй ступени. Только после этого можно подавать документы в высшее учебное заведение. После того как выпускник получит аттестат, он может получить не высшее, а средне-техническое образование по своему желанию.

Стоимость обучения для студентов, которые являются гражданами страны, состоит из косвенных затрат, так как обучение в вузах бесплатное. В общем даже, если обучение не платное, то образование все равно выльется в определенную сумму.

Студенту придется оплатить:

- стоимость общежития или аренды жилья;

- различные дополнительные взносы за обучение;

- налог на обучение (для некоторых регионов);

- оплата билета на семестр для проезда в городском транспорте и так далее.

Пенсионное обеспечение в Германии

Система пенсионного обеспечения в Германии похожа с системой стран СНГ. Каждый гражданин из своей зарплаты должен ежемесячно перечислять страховку пенсионного типа, которая в этой стране составляет девятнадцать с половиной процентов от всего месячного дохода.

Половину этого взноса должен оплачивать работодатель. Поэтому из зарплаты немца будет отчисляться почти десять процентов. Общая сумма пенсионного налога снимается еще до выдачи зарплаты, поэтому переводить отдельно на счет деньги не надо.

Пенсия в Германии может начисляться только в возрасте шестидесяти семи лет.

Любой работник, конечно, по своему желанию, может выйти немного раньше этого возраста, но для этого он обязан будет выплатить государству установленную часть своего пенсионного накопления.

В Германии можно работать уже после пенсионного возраста.

Получить право на получение пенсии можно, если в социальный фонд были беспрерывные отчисления в течение пяти лет и больше.

Таблица размеров пенсий а различных странах

Помимо общеустановленной пенсии от государства, любой работник по своему желанию может оформить договор с пенсионным фондом частного образца, куда самостоятельно ежемесячно будет перечислять средства. Такой подход позволяет значительно улучшить свое материальное положение, выйдя на заслуженный отдых.

Средняя пенсия в Германии западных территорий составляет около 950 евро, а в восточной ее части 700.

В Германии высокие зарплаты? Немцы платят большие налоги? DW разбиралась в особенностях немецкой системы налогообложения.

Президент РФ Владимир Путин предложил увеличить ставку налога на доходы физических лиц (НДФЛ) с 13 до 15 процентов с 1 января 2021 года для россиян, зарабатывающих более 5 млн рублей в год. А как обстоят дела с налогообложением в Германии?

Налоги и немцы, - при одном только упоминании этого вопроса налоговый консультант с многолетним опытом разведет руками. Пожалуй, ни одной теме не посвящено столько специализированной литературы, как налогообложению. Тем не менее, DW помогает разобраться в бюрократических вопросах:как оформить прописку, как получить водительское удостоверение, что нужно знать автовладельцу. И, наконец-то, мы добрались до налогов.

Lohnsteuer и Einkommensteuer - и то, и другое - подоходный налог. Первое понятие применяется к служащим, наемным работникам, второе - к индивидуальным предпринимателям, фрилансерам, адвокатам, налоговым консультантам, врачам, если у них есть своя практика.

Когда не надо платить налоги

Не облагаемый налогом минимум в Германии - девять тысяч евро на человека. Так, если общий доход семейной пары не превышает в год 18 тысячи евро, то она освобождается от уплаты налогов. Все, что выше, подлежит налогообложению. Принцип - довольно простой: чем больше человек зарабатывает, тем больше он платит налогов. Это называется прогрессивной шкалой налогообложения.

Налоговая ставка в Германии имеет весьма широкий диапазон:от 14 до 42 процентов. В некоторых случаях действует специальная максимальная ставка - 45 процентов. Прогрессивная шкала работает таким образом, что если годовой доход превышает 60 тысяч евро, то по максимальной ставке облагается только разница между суммой дохода и предельным значением в 60 тысяч евро.

Самой низкой налоговой ставкой облагаются доходы представителей профессий, где годовой заработок не превышает 30 тысяч евро, например, медсестры, воспитателя в детском саду, парикмахера, социального работника.

Под ставку 42 процента попадают лица, не состоящие в браке и не имеющие детей, с годовым доходом от 60 тысяч евро, а также семейные пары, имеющие доход выше 120 тысяч евро.

Налоговую декларацию (Steuererklärung) каждый может подать сам, заполнив вручную на распечатанных бланках, или с помощью специального программного обеспечения. Для наемного работника, получающего фиксированную зарплату (Lohn), заполнение налоговой декларации самостоятельно - реалистичная задача. Кстати, он не обязан подавать декларацию, так как налог на доход у него уже уплачен, однако, налоговые консультанты рекомендуют делать это каждому.

Нюансы налоговой декларации

Сложности возникают, когда появляются дополнительные заработки (в этом случае подача налоговой декларации обязательна), или если человек не состоит в трудовых отношениях с работодателем, а является индивидуальным предпринимателем. Тогда, скорее всего, придется обратиться к профессионалам. Итак, обращение к налоговому консультанту - дело добровольное. Важный момент, который нужно учесть: если вы подаете налоговую декларацию сами, то сроки подачи более ранние (разница примерно в полгода), чем в случае, когда документами занимается налоговый консультант.

В налоговой декларации можно выделить две группы: сами налоги и социальные отчисления. К налогам помимо подоходного налога относятся еще два: взнос солидарности с новыми федеральными землями (Solidaritätszuschlag) и церковный налог (Kirchensteuer). К социальным отчислениям относятся выплаты в пенсионный фонд, медицинское страхование, а также страховки на случай необходимости ухода и безработицы.

Всего в Германии шесть разрядов налогообложения: от 1-го (незамужние и неженатые) до 6-го (когда у человека несколько работ). Размер заработка и семейное положение - два фактора, влияющие на величину налоговой ставки.

Как правило, самое выгодное налогообложение - у семейной пары. Самое тяжелое налоговое бремя - у налогоплательщиков, живущих в одиночку и без детей.

Можно ли списать затраты на собеседование

Еще одно важное понятие - издержки, связанные с получением дохода (Werbungskosten). Например, вы едете на работу в Германию, тогда за счет затрат на переезд можно снизить общую сумму заработка, подлежащего налогообложению. Или при трудоустройстве у вас возникли траты на то, чтобы пройти собеседование. Обязательно сохраните оригиналы квитанций за проезд, проживание. Другой пример - вам приходится добираться на работу в другой город. Затраты, связанные с этим, тоже можно указать в декларации как издержки, связанные с получением дохода.

Смотрите также:

Кто в Германии зарабатывает больше всех

Кто в Германии зарабатывает больше всех

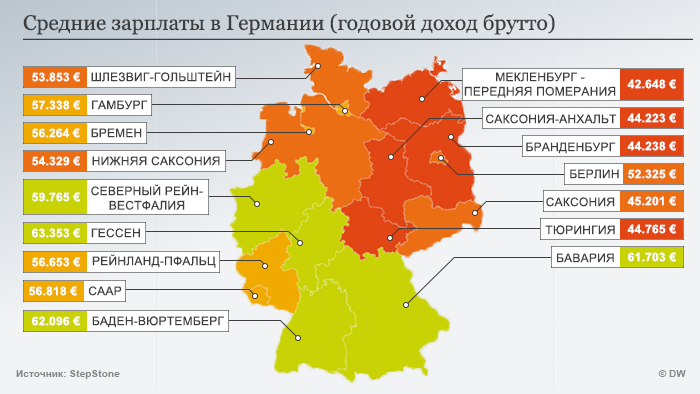

Доход зависит от региона

Средняя зарплата квалифицированных специалистов (то есть специалистов с высшим образованием) в Германии - около 58 тысяч евро брутто в год. Самые высокие доходы у жителей федеральной земли Гессен - более 63 тысяч до вычета налогов. Наиболее низкие зарплаты на востоке страны: в Мекленбурге - Передней Померании, Бранденбурге и Саксонии-Анхальт.

Кто в Германии зарабатывает больше всех

Кто в Германии зарабатывает больше всех

Деньги к деньгам

За большой зарплатой работникам финансовой сферы стоит отправляться в Гессен, а именно во Франкфурт-на-Майне. В среднем банкирам, страховщикам и финансистам здесь платят более 66 тысяч евро в год. Самые высокие доходы у сотрудников, задействованных в сфере кэш-менеджемента - специалистов по оптимизации услуг для корпоративных клиентов.

Кто в Германии зарабатывает больше всех

Сколько платят инженерам

Высокие зарплаты у инженеров, задействованных в химической и нефтеперерабатывающей промышленности, - более 68 тысяч евро в год. Чуть меньше зарабатывают инженеры в фармацевтике, телекоммуникациях и энергетике: они получают от 64 до 66 тысяч евро брутто.

Кто в Германии зарабатывает больше всех

Работники IT-сектора

Айтишники зарабатывают в немецких компаниях в среднем 64 тысячи евро брутто в год. Их зарплата сильно зависит от высшего образования: без диплома можно рассчитывать только на 58 тысяч. Мужчины-работники IT-сектора получают в год на шесть тысяч больше своих коллег женского пола. Наиболее перспективный регион - Гессен.

Кто в Германии зарабатывает больше всех

Юристы - на пятом месте

Специалисты с юридическим образованием находятся на пятом месте в топе самых высокооплачиваемых профессий Германии. В среднем они зарабатывают 63 тысячи в год. Юристы, трудящиеся на предприятиях, могут рассчитывать на более высокую зарплату - более 74 тысяч брутто.

Кто в Германии зарабатывает больше всех

Топ самых высокооплачиваемых профессий

Замыкают десятку самых высокооплачиваемых профессий в Германии страховые агенты, финансисты, торговые работники, маркетологи и специалисты в области естественных наук. К наиболее перспективным направлениям, которые сейчас стоит выбирать абитуриентам, эксперты отнесли медицину, юриспруденцию, экономическую инженерию и прикладную информатику в экономике.

Кто в Германии зарабатывает больше всех

Опыт имеет значение

На величину зарплаты влияет не только полученное образование и регион, но и опыт работы. Еще один важный фактор - количество сотрудников в компании. В крупных немецких концернах можно рассчитывать на более высокий заработок.

Основа бюджета ФРГ – налоговые поступления от деятельности предприятий, граждан и нерезидентов в пределах межгосударственных соглашений. Уровень обложения доходов плательщиков доходит до 70 % от валового дохода. И хотя в последнее время все чаще слышны голоса в поддержку снижения фискального бремени, значительно сократить налоги в Германии и их количество в ближайшие годы не получится.

- Краткая характеристика налоговой системы Германии

- Система разделения на налоговые классы

- Перечень налогов на сделки и потребление

- Налоги для физлиц в Германии

- Налогообложение зарплат и уплата соцвзносов за работающих в ФРГ

- Основные налоги на доходы предприятий

- Пройдите социологический опрос!

- Акцизные сборы

- Налоги на имущество и переход собственности

- НДС в Германии

- Налог на владение автомобилем или другим транспортным средством

- Налоги «с юмором» у немцев

- Налоговые вычеты и льготы

- Заключение: особенности исчисления налогов в Германии

- Налоги в Германии: Видео

Краткая характеристика налоговой системы Германии

Как любое федеративное государство, Германия имеет не только сложную систему административного деления и управления, но и такую же непростую фискальную политику. Сложный исторический путь, который пришлось пройти государству, а также ориентир на высокие социальные стандарты стали предпосылками того, что налоговая система Германии сегодня насчитывает около 45 разнообразных сборов. Среди них, например, налог на солидарность, появившийся после воссоединения страны в 1990 году, призван сгладить разрыв в уровне развития двух республик.

Отличительной особенностью налогового законодательства ФРГ является то, что структура поступлений в бюджет имеет три уровня: федеральный, земельный, на уровне коммун. Для каждого субъекта определены свои виды налогов, которыми они могут распоряжаться исходя из Конституции и специальных законов о формировании бюджета.

Поскольку стремление к высокому социальному стандарту жизни населения на территории всей страны возведено в ранг государственной политики, налоговая система Германии призвана регулировать распределение полученных средств между субъектами федерации. Сложнейшую задачу по обеспечению сбалансированности механизма сбора платежей и правильного перенаправления потоков между землями с разным уровнем доходов, ввиду отсутствия единого налогового органа в стране, взял на себя Минфин ФРГ.

Система разделения на налоговые классы

Разделение населения по уровню доходов довольно распространенная практика в мире. Для каждой из выделенных групп государство устанавливает либо отдельные ставки налогов, либо свой перечень фискальных льгот. Успешно пользуется этим опытом и Германия.

Здесь налогоплательщиков поделили на налоговые классы: шесть категорий, для которых определен разный уровень налогового сбора, а также список положенных социальных услуг.

Класс каждого плательщика зависит не только от размера заработка, а еще от семейного положения, количества детей и даже состояния здоровья. Для людей с высоким ежегодным доходом предусмотрен шестой класс и максимальные налоговые ставки. Для самого уязвимого в финансовом плане слоя населения предусмотрен первый класс и соответствующие ему послабления.

Перечень налогов на сделки и потребление

До 40 % всех налоговых поступлений составляют налоги с доходов. Кроме этой значительной части платежей, в Германии есть еще два больших класса сборов: налоги на имущество и с суммы сделок и объема потребления. Первый класс носит регулярный характер и зависит от первоначальной стоимости или цены приобретения.

На платежи, поступающие от налогов со сделок (НДС или налог с оборота), приходится почти 25 % от общей суммы бюджета. Это объясняется тем, что данным видом налога охвачены все виды операций.

Более скромный процент бюджетных доходов приносят сборы за потребление – акцизы. Ими облагают продажи продуктов питания, топлива, табака, пива и даже кофе. Обо всем этом подробнее речь будет идти дальше.

Налоги для физлиц в Германии

Основным налогом для немцев и граждан других стран, получающих доход на территории ФРГ, по праву считают подоходный. Он составляет базу для многих удержаний из дохода физлиц в Германии и исчисляется по прогрессивной ставке. Под его обложение попадают:

- зарплаты,

- роялти, дивиденды,

- доход от частного предпринимательства,

- прибыль от услуг аренды,

- доход самозанятых лиц.

Кроме того, практически все жители уплачивают налоги, приведенные в таблице.

| Название налога | Ставка | Примечание |

|---|---|---|

| Подоходный налог (Einkommеnsteuer) | от 14 до 45 % | Ставка НДФЛ прогрессивная и зависит от величины годового дохода и присвоенного налогового класса. Такой высокий, на первый взгляд, процент налогового удержания применяется только к доходам выше 250 тысяч евро. Для 1-4 классов или если доход ниже 8 652 евро, предусмотрены налоговые вычеты |

| Церковный налог (Kirchensteuer) | 8-9 % от размера НДФЛ, но не более 3,5 % от суммы доходов | Размер платежа устанавливают на уровне каждой федеральной земли. Право на отказ от церковного налога закреплено законодательно, но для его отмены потребуется подать заявление в паспортный стол. |

| Налог солидарности в Германии (Solidaritätszuschlag) | 5,5 % от начисленной суммы НДФЛ | Своеобразная плата за воссоединение страны, призван выровнять перекос в инфраструктурном развитии. |

| Налог на домашних животных (Hundesteuer) | Фиксированная сумма, в среднем 150-300 евро | В Германии применяется специальная шкала оценки размера собаки и степени ее потенциальной опасности. Чем выше этот показатель, тем дороже она обойдется своему хозяину. |

Приезжающие в Германию с туристической целью иностранцы тоже сталкиваются с фискальной действительностью страны: за каждые сутки пребывания в том или ином населенном пункте гость заплатит городской налог.

Размер платежа зависит от решения муниципалитета каждого административного образования. Например, за день пребывания в Дрездене турист заплатит 1,3 евро.

Налогообложение зарплат и уплата соцвзносов за работающих в ФРГ

Работающему человеку интереснее знать побольше о том, какие предусмотрены налоги в Германии для физических лиц в 2021 году, и сколько в итоге он получит на текущий счет в банке. Из заработанных честным трудом сумм удержат не только подоходный налог, доплатить в бюджет придется:

- взнос на медицинское страхование (14,6 %) – уплачивается как работником, так и работодателем. Покрывает периоды пребывания в стационаре медучреждений, услуги стоматолога, диагностику, медикаменты;

- страховые взносы на безработицу (3 %) – при условии оплаты взносов в течение 12 месяцев утративший работу немец будет получать пособие в период поиска работы;

- пенсионные платежи (18,7 % ) – как и большинстве цивилизованных стран, этот взнос формирует будущие пенсионные выплаты. Львиную долю оплачивает работодатель;

- страховку на случай необходимости ухода (2,55 %) – солидарный взнос, позволяющий государству содержать инвалидов, сирот, а также жертв насилия.

Большая часть сборов выплачивается за счет работодателя, меньшая – из дохода самого работника.

Основные налоги на доходы предприятий

Немаловажную роль в формировании бюджета играет налогообложение в Германии для юридических лиц, потому что высокий уровень развития экономики и стабильность исполнения социальных гарантий со стороны государства не могут поддерживаться исключительно усилиями трудолюбивых граждан.

Основу финансового благополучия ФРГ составляют успешно работающие предприятия с участием как отечественного, так и иностранного капитала. Какую бы форму организации бизнеса не избрал инвестор, после уплаты налогов ему достанется не более 55 % заработанных денег.

| Название налога | Ставка | Примечание |

|---|---|---|

| Корпоративный налог (Körperschaftsteuer) | 15 % плюс налог на солидарность (5,5 % от рассчитанной суммы) | Налоговым периодом при администрировании данного вида сбора считается календарный год. Под действие этого налога не попадают прибыль частных предпринимателей, а также партнерских товариществ (коммерческих объединений). Первые уплачивают НДФЛ, вторые учитывают доход и исчисляют налог на прибыль для каждого из партнеров отдельно |

| НДС (налог с оборота с учетом вычетов) - Umsatzsteuer | 19 % - общая ставка и 7 % - сниженная на отдельные виды продукции, в основном для общественного питания, 0 % - на экспортные операции | Косвенный налог, который опосредованно перекладывается на плечи конечного потребителя. Льготы внутри страны получают небольшие компании и частные лица, работающие в сфере ограниченного перечня услуг. |

| Налог на прирост капитала (Kapitalertragsteuer) | 25 % (плюс 5,5 % солидарной надбавки) | Обложению подлежат дивиденды, полученные по итогам деятельности предприятия в течение последнего года, а также проценты по депозитам и прибыль по ценным бумагам. |

| Промысловый налог (Gewerbesteuer) | Базовая ставка составляет 3,5 %, но у каждой земли есть право установить ее самостоятельно. Средняя ставка колеблется в пределах 14-18% | Облагается чистая прибыль от предпринимательской деятельности. Для юрлиц сумма налога на торговую деятельность в Германии определяется исходя из всей суммы. Для предпринимателей и самозанятых лиц (адвокатов, нотариусов, врачей и тому подобное) действует система налогового вычета в размере необлагаемой суммы в 24 500 евро. |

Практически все виды налоговых сборов зависят от решений местных общин или федеральных земель. В целях экономии некоторые налогоплательщики регистрируют предприятия на территории тех муниципальных образований, которые устанавливают льготные режимы или сниженные ставки. В частности, это касается промыслового налога.

Пройдите социологический опрос!

Большую часть налогов на потребление в ФРГ составляют акцизы. Они устанавливаются на весьма широкий спектр продуктов и услуг. Например, акцизный сбор установлен для объемов потребленной энергии, бензина, дизтоплива и т.д. Также устанавливается налог на спирт, пиво, вино, кофе, слабоалкогольные напитки, табак.

Ставка акциза представляет собой фиксированную сумму на единицу проданного товара. Так, например, за каждую сигарету потребитель отдаст еще 9,3 евроцента в виде акцизного сбора.

Налоги на имущество и переход собственности

Приобретение недвижимого имущества сопряжено с уплатой двух видов налогов. Один из них перечисляется в бюджет единовременно при передаче прав собственности. Ставка такого сбора зависит от суммы сделки и составляет от 3,5 до 5 %. Конкретный размер определяется федеральной земельной властью.

После заключения сделки и приобретения недвижимости или земельного участка в собственность владельцу надлежит ежегодно оплачивать налог на имущество – 1 % от первоначальной цены для физлиц и 0,6 % для предприятий. Для объектов недвижимости с относительно невысокой оценкой предусмотрена льгота в виде необлагаемой стоимости в размере 120 тысяч евро для граждан и 20 тысяч евро – для юрлиц.

НДС в Германии

Механизм взимания налога на добавленную стоимость (Mehrwertsteuer) в ФРГ во многом схож с теми, которые действуют в остальных странах ЕС. Обложению по стандартной ставке в 19 % подлежит вся сумма денежных поступлений от коммерческой деятельности. Одновременно с этим из полученной суммы обязательств исключаются суммы, которые уже были ранее уплачены поставщикам. В конечном итоге под обложение попадает лишь торговая наценка.

Этот вид фискального платежа иногда называют налогом с оборота (Umsatzsteuer). Для экспортных операций установлена нулевая ставка, а для предприятий общественного питания действует льгота – налог исчисляется, исходя из 7-процентной торговой надбавки.

Подробнее о том, как уплачивать и отчитываться по данному виду налога, рассказано в статье «НДС в Германии».

Налог на владение автомобилем или другим транспортным средством

В Германии заботятся не только о социально незащищенных слоях населения и животных, но и безопасности для окружающей среды. Эту опеку в определенной степени оплачивают владельцы автомобилей.

В зависимости от возраста машины, типа и объема ее двигателя, а также уровня показателей вредных выбросов ежегодно высчитывается сумма транспортного налога (KFZ-Steuer).

Автомобили, оснащенные двигателями высокого класса экологичности, освобождаются от уплаты обязательств на период от года до трех. Ориентированность этого сбора на сохранение окружающей среды стала причиной появления второго, шутливого, названия – налог на воздух.

Налоги «с юмором» у немцев

Налоговые вычеты и льготы

Социальная справедливость в понимании правительства ФРГ состоит в том, что жители страны и компании, которые ведут успешную предпринимательскую деятельность и получают высокие доходы, должны уплачивать налоги по повышенным ставкам.

В свою очередь те слои населения, которые испытывают постоянные или временные трудности, не должны подвергаться фискальному гнету, а иногда даже могут рассчитывать на дополнительную финансовую поддержку. Льготное налогообложение в Германии по подоходному налогу, например, предоставляется несовершеннолетним, инвалидам, престарелым гражданам, а также многодетным и одиноким родителям.

Кроме того, для тех, чей доход не позволяет причислить себя и свою семью к плательщикам пятого и шестого класса, существует система необлагаемых и паушальных сумм.

Заключение: особенности исчисления налогов в Германии

Практически все виды налоговых платежей в ФРГ взимаются по прогрессивной шкале или их размер и ставка зависят от территориального фактора. Именно поэтому почти все налогоплательщики прибегают к помощи налоговых консультантов при составлении деклараций и перечислении обязательств. В качестве помощи для бухгалтеров и предпринимателей налоговые инспекторы оповещают население о том, сколько в Германии платят налогов в каждом календарном периоде.

Налоги в Германии: Видео

Читайте также: