Узнать поставщика по акцизу

Опубликовано: 15.05.2024

Таможенный акциз - это один из видов платежей, уплачиваемых за ввоз подакцизных товаров на таможенную территорию РФ. Его ещё называют акцизным сбором или налогом. С ввозимых на территорию РФ товаров, кроме акциза уплачиваются другие таможенные платежи и сборы. Деньги, полученные при сборе акцизного налога, поступают в бюджет РФ. Таможенные платежи это акцизы, таможенный сбор, ввозная и вывозная пошлина (ст. 46 ТК ЕАЭС). Акциз взимается помимо таможенной пошлины с подакцизных товаров. Государство выбрало для налогообложения высокорентабельные товары, продажная стоимость которых значительно превышает стоимость их изготовления. Спрос на подакцизные товары обычно не меняется из-за повышения или понижения их стоимости. Они не относятся к предметам первой необходимости и не являются полезными для здоровья. Это, например, сигареты, водка, пиво и т. д.

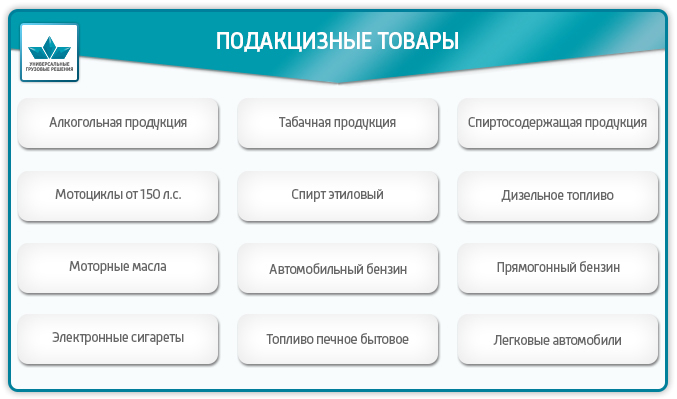

Подакцизные товары

При ввозе на таможенную территорию РФ подлежат обложению акцизами следующие подакцизные товары (гл. 22 НК РФ):

Есть продукция, ошибочно принимаемая за подакцизную. Это, например, лекарственные средства, спиртосодержащая косметика, ветеринарные препараты (зависит от содержания спирта и фасовки), виноматериалы, сусло виноградное.

Акциз при экспорте

При экспорте акциз не платится. Это повышает конкурентоспособность подакцизных товаров, поддерживает отечественного товаропроизводителя. Порядок освобождения от акцизного налога регулируется 184 ст. НК РФ. Согласно требованиям налогового законодательства, необходимо предоставить в налоговую службу банковскую гарантию или заключить договор поручительства (письмо от 30 июня 2017 г. N СД-4-3/12690). Банковская гарантия обязывает декларанта оплатить акцизный налог, если не будут вовремя предоставлены необходимые документы, подтверждающие факт экспорта товара. Договор поручительства освобождает от уплаты акциза, если документы будут предоставлены в срок, согласно договору. Если условия договора не выполняются, то поручитель должен будет оплатить акциз.

Акциз при ввозе (импорт)

Уплата акциза производится при ввозе подакцизных товаров на территорию РФ, при подаче таможенной декларации. Для того чтобы рассчитать сумму акциза, нужно знать ставку акциза, налоговую базу и вид акцизной ставки. Вид акцизной ставки определяется налоговым законодательством. Ставки бывают трёх видов: твёрдая, адвалорная, комбинированная.

Твёрдая ставка указывает сколько надо заплатить за единицу товара. Умножив твёрдую ставку акциза на налоговую базу (количество товара) мы получим сумму акциза. Твёрдая ставка - это стоимость за единицу измерения продукции. Например, это может быть руб./литр или руб./грамм или руб./шт. и др. Налоговая база для твёрдой ставки определяется как количество ввозимых товаров. Например, литров, л.с., штук, грамм.

Cакц - сумма акциза

Стакц - твёрдая ставка акциза

Нб - налоговая база

Адвалорная ставка указывается в процентах. В качестве налоговой базы берётся таможенная стоимость ввозимого товара. В существующей редакции НК РФ 2019 г. Не используется.

Cакц - сумма акциза

Адвст - адвалорная ставка акциза

Тс - таможенная стоимость

Для комбинированной ставки указываются два значения: одно для адвалорной, другое для специфической. Рассчитывают каждую и из них выбирают большую.

Ставка таможенного акциза

Как узнать нужно платить акцизный сбор за Вашу продукцию или нет и сколько? Для этого нужно правильно определить уникальный цифровой код товара по специальному классификатору Товарной Номенклатуры Внешнеэкономической Деятельности ЕАЭС (ТН ВЭД). По этому цифровому коду определить в Едином Таможенном Тарифе Евразийского экономического союза (ЕТТ ЕАЭС), нужно ли платить акцизный сбор и, если нужно, то сколько?

Пример 1: Ввоз пива солодового в сосудах ёмкостью менее 10 литров, в бутылках, с содержанием этилового спирта менее 8,6%. Находим десятизначный код товара «2203000100» ставка акциза для него равна 21 руб./литр.

Пример 2: Ввоз из Испании виноградных натуральных вин с добавлением растительных или ароматических веществ, в сосудах ёмкостью 2 литра или менее, фактической концентрацией спирта менее 18%. Находим код товара «2205101000», ставка акциза для вина 18 руб./литр.

Если партия ввозимых товаров включает в себя подакцизные товары с разными акцизными ставками, то акцизный налог вычисляется по каждой группе отдельно (Ст. 194 п. 6 НК РФ).

Освобождаются от уплаты акцизного налога ввозимые товары, помещённые под таможенные процедуры:

Уплата таможенного акциза

Обязанность по уплате таможенных платежей в том числе акциза возложена на декларанта (статья 50 ТК ЕАЭС). После расчёта акциза и других таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенное оформление. Эти платежи являются авансовыми, т.е. оплатить их необходимо заранее, перед подачей декларации. Для этого нужно перечислить деньги на единый лицевой счёт ЕЛС (лицевой счёт плательщика). В платёжном поручении указывается Код Бюджетной Классификации (КБК), уникальный для каждого вида платежа.

Внимание! При расчете таможенных платежей необходимо учитывать колебания валютных курсов.

Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии).

Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Наша компания “Универсальные Грузовые Решения” оказывает услуги по оформлению товаров, подбору кодов ТН ВЭД, расчету необходимых к уплате на таможне акцизов, НДС, сборов, ввозных таможенных пошлин и других таможенных платежей. Если необходимо оформить сертификат, наша компания Вам поможет. При необходимости мы можем оплачивать за клиента таможенные платежи и проводить оперативную растаможку груза на таможне, что поможет сократить издержки и время на прохождение таможне.

Мы уверены, что станем Вам надежным партнером на таможне!

«Клерк» Рубрика ЕГАИС

С 1 июля 2018 года все участники алкогольного рынка обязаны вести помарочный (поштучный) учет маркируемой алкогольной продукции при приеме и списании. Важность данных изменений заключаются в возможности отследить движение каждой бутылки от производителя до конечного покупателя, полностью исключая попадания в продажу контрафактной продукции. Изменения коснулись также сопроводительной документации, алкогольной декларации и возможности подачи документов с помощью портала госуслуг.

Постановка на учет партионной и помарочной продукции

При принятии на учет маркируемой алкогольной продукции от поставщика розничные организации и общепит обязаны сканировать акцизную марку каждой бутылки, для того чтобы сверить фактически полученные бутылки с бутылками, полученными по накладной из ЕГАИС. И при выявлении расхождений принимать меры, в противном случае, фактические остатки на складе не будут соответствовать остаткам в ЕГАИС, что не допустимо при новом формате ЕГАИС. И принять такой алкоголь на баланс не получится.

Помарочной продукцией является алкогольная продукция, производство или импорт которой были учтены помарочно, или по которой была выполнена привязка марок, то есть учет ведется в разрезе каждой бутылки, а не по партиям.Партионная продукция – это алкогольная продукция, помарочный учет которой не производился при производстве или импорте. Или же та помарочная продукция, у которой указание марок при отгрузке, списании или перемещении не было произведено. Это возможно, если продукция была произведена или импортирована до 1 июля 2018 г.

Как правильно работать с Регистром № 3

Третий регистр не похож на первый или второй регистр. Он является справочником хранилища марок. В данный регистр ничего переносить не нужно, как это делали раньше (то есть переносили поступивший алкоголь с Регистра № 1 на Регистр № 2 с помощью документа «Передачи в Регистр № 2»). Также с третьего регистра ничего не нужно списывать.

Продукция, занесенная в ЕГАИС помарочно, будет списываться по первому регистру автоматически при продаже.

При приемке товара вся алкогольная продукция будет храниться на первом регистре, а информация по маркам, которые были отсканированы при приемке, будут храниться на Регистре № 3. То есть при приемке алкоголя с марками нового образца, уже не будет необходимости делать передачу на Регистр № 2. Достаточно будет только проверить алкоголь механизмами, реализованными в учетных программах, и подтвердить накладную.

Следует так же отметить, что прием алкоголя со старыми акцизными марками не потерпела изменений. Так же, как и раньше, после подтверждения необходимо передавать данные по алкогольной продукции в Регистр № 2.

Расхождение остатков в декларации с данным ЕГАИС

Данное письмо пришло всем, у кого разница составляла более 100 литров. Соответственно, возможная погрешность в декларации допустима, это связано с различными методами регистрации продаж и закупок. Например, при получении товара датой в накладной 31 марта 2018 г., а фактическом подтверждении в ЕГАИС 1 или 2 апреля 2018 г.. В декларации необходимо учитывать эту накладную от 31 марта, а в ЕГАИС это накладная будет учитываться уже в следующем квартале, после подтверждения.

По данным I квартала никого не штрафовали, так как дают II квартал для исправления погрешностей и корректировки, если были неправильно внесены данные в декларацию. Расхождения в остатках по данным II квартала будут поводом для проведения проверок на предприятии. За выявленные нарушения будут уже штрафовать. Расхождения в остатках будут трактоваться как нарушение ст. 14.19 КоАП РФ, должностное лицо могут оштрафовать на 10 000 – 15 000 руб., юридическое лицо — на 150 000 –200 000 руб.

Отмена справок «А» и «Б»

Согласно изменениям в ст. 10.2 Федерального закона от 22 ноября 1995 г. № 171-ФЗ, вступающих в силу с 1 июля 2018 г., не требуется оформлять справки «А» и «Б» в бумажном виде в тех случаях, когда хозяйственная операция фиксируется в ЕГАИС. То есть, если предприятие осуществляет розничную продажу пива, пивных напитков, сидра, пуаре и медовухи, а также алкогольной продукции, маркированной марками нового образца разделы справок А и Б в сопроводительных документах не нужны.

Но следует уточнить, что данный закон не относиться к оптовому звену, только для розницы. Также это не относиться к алкогольной продукции, маркируемой марками старого образца.

Получение алкогольной лицензии через портал госуслуг

Но прежде чем подавать документы на продление или оформление лицензии, рекомендуется проверить и оплатить задолженность в налоговой. И подавать документы не ранее чем через 10 дней после погашения задолженности. Это связано с тем, что запрос информации о задолженности организации, подающей документы на лицензию, запрашиваются у ФНС, а не у местных налоговых органов. Поэтому раньше, чем через 10 дней, налоговая не сможет разнести оплату налогов.

Будьте внимательны, так как, если обнаружится задолженность, госпошлина за лицензию не возвращается. Организация будет вынуждена платить госпошлину повторно.

Изменения в «1С:Розница 8», «1С:Управление торговлей 8», «1С:УНФ 8»

После получения накладной с маркированной алкогольной продукцией необходимо провести проверку фактически полученного товара с данными из ЕГАИС

Для этого на форме документа «Товарно-транспортная накладная ЕГАИС (входящая)» на вкладке «Товары» необходимо нажать на ссылку «Проверить поступившую алкогольную продукцию». После чего откроется форма «Проверка поступившей алкогольной продукции», в которой нужно просканировать все акцизные марки.

До проверки статус у позиций – «Не проверялась». Во время сканирования марок, если акцизная марка прошла проверку, статус меняется на «В наличии». Также возможен статус «Отложена», если позиция не найдена или вызывает затруднение в определении ее местоположения. В случае отсутствия товара – «Отсутствует».

При выявлении несоответствий необходимо правильно отразить местоположение бутылки. Возможно или оставить там, где найдена, то есть программа перемещает продукцию в текущее расположение считанной акцизной марки. Или переместить в упаковку, то есть туда, где должна находиться.

Сейчас на рынке достаточно много партионной алкогольной продукции. Данная продукция в отличие от поштучной алкогольной продукции отгружается без указания акцизной марки.

В программе в окне «Проверка поступившей алкогольной продукции» отображается на отдельной закладке «Партионная». Данный товар возможно принять двумя способами.

Первый способ: организация отгружает данную продукцию поштучно, то есть сканирует марки и передает их в Регистр № 3. Для этого необходимо при проверке отсканировать акцизные марки алкогольной продукции и штрихкоды упаковок. После подтверждения накладной нужно поставить эти акцизные марки на баланс в Регистр № 3 «Актом постановки на баланс ЕГАИС» и выбрать «К оформлению (регистр №3)».

Второй способ: принять продукцию, по которой в накладной нет акцизных марок, как партионную. Для этого на форме «Проверка поступившей алкогольной продукции» на вкладке «Партионная» в поле «Факт» необходимо указать количество продукции без марок.

Когда проверка закончена следует выполнить команду «Проверка завершена». Если по факту товар соответствует накладной в ЕГАИС, необходимо выполнить передачу подтверждения накладной.

Если были выявлены расхождения, то есть при сканировании всех акцизных марок, какой-то позиции нет и у нее указан статус «Отсутствует», то при отправке подтверждения, будет автоматически сформирован акт расхождения.

Для учета расхождения при оформлении поступления в информационной базе необходимо установить флаг «Есть расхождения». Данный флаг становится доступен только после подтверждения отправленного акта расхождения в ЕГАИС.

Это еще одно изменение добавлено в новых релизах конфигураций «1С». В предыдущих релизах программ именно из этого документа происходила отправка акта расхождения в ЕГАИС, так как данный акт не формировался автоматически при передаче подтверждения. Сейчас же флаг необходим только для учета расхождений в самой информационной базе.

В части не маркируемой алкогольной продукции изменений не произошло. Как и раньше после подтверждения накладной, необходимо произвести передачу данных на Регистр № 2. Списание проданной продукции, производится, как и раньше со второго регистра с помощью «Акта списания».

Единой декларации по акцизам не существует. На каждый вид подакцизного товара следует заполнять отдельную декларацию. Какие виды деклараций по акцизам существуют, как заполнять акцизную декларацию, в какие сроки отчитаться, расскажем ниже.

Виды деклараций по акцизам

Самым распространенным видом подакцизного товара можно считать алкоголь. Приказом ФНС РФ от 27.08.2020 № ЕД-7-3/610@ утверждена форма декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию, а также на виноград.

Приказ ФНС РФ от 12.01.2016 № ММВ-7-3/1@ содержит форму и порядок заполнения декларации по топливу (бензину, маслам, природному газу и пр.). Декларацию по акцизам по средним дистиллятам составлять отдельно не нужно, вся информация по дистиллятам также входит в декларацию по топливу. С отчетности за февраль 2021 год применяется новая форма декларации, утвержденная Приказом ФНС от 13.10.2020 № ЕД-7-3/747@.

Известным видом подакцизного товара является табак. Обновленная налоговая декларация по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина (условно назовем ее табачной декларацией) актуальна с 16.07.2018.

Сроки сдачи деклараций

Рассмотрим сроки сдачи деклараций по акцизам.

Независимо от вида подакцизного товара соответствующая декларация сдается до 25-го числа месяца, идущего за отчетным периодом — месяцем (п. 5 ст. 204 НК РФ).

Отдельные категории налогоплательщиков могут отчитываться на два месяца позже стандартного срока, то есть за I квартал 2021 года сдать декларацию можно вплоть до 25.06.2021 (при стандартном сроке 25.04.2021). К таким налогоплательщикам, в частности, относятся (п. 3.1 ст. 204 НК РФ): компании, работающие на основании свидетельства, дающего право на операции с прямогонным бензином и денатурированным спиртом.

Есть и такие лица, которые сдают декларацию не позднее 25-го числа шестого месяца, наступающего непосредственно за налоговым периодом (пп. 30, 31 п. 1 ст. 182, ст. 204 НК РФ).

Налогоплательщики, совершающие операции, признаваемые объектом налогообложения в соответствии с пп. 34 п. 1 ст. 182 НК РФ, в отношении таких операций — не позднее 15-го числа месяца, следующего за отчетным.

Заполняйте и отправляйте отчетность в ИФНС

вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!Попробовать

Порядок заполнения

Заполненная налоговая декларация по акцизам представляет собой документ, в котором собрана информация по подакцизным товарам, их стоимости и сумме акцизов.

Принцип заполнения деклараций по акцизам на алкогольную продукцию, на табак или топливо схож.

Рассмотрим, как заполнить декларацию на алкогольную продукцию по новым правилам. Напомним, что с отчетности за декабрь 2020 года действует новая форма этой декларации.

Новая алкогольная декларация увеличилась в объеме. Теперь ее состав таков: титульный лист, три раздела и шесть приложений.

Титульный лист заполнить не составит труда — просто впишите регистрационные данные компании, не забудьте заверить информацию подписью.

В разделе 1 нужно указать итоговую сумму акциза к уплате, уменьшению или возмещению. Все данные нужно указать, опираясь на расчет в разделе 2 и 3.

Раздел 2 заполняется для каждого кода вида подакцизного товара в отдельности.

В подразделе 2.1 укажите коды показателей, код признака применения ставки акциза, налоговую базу и сумму акциза, исчисленную как произведение налоговой базы и ставки.

В подразделе 2.2 покажите данные о продаже подакцизных товаров за пределы РФ. Укажите коды показателей, код признака ставки акциза, налоговую базу и рассчитанную сумму акциза.

В подразделе 2.3 рассчитайте сумму акциза к вычету. В графе 2 укажите объем подакцизного товара, а в графе 3 — сумму акциза, которая по нему подлежит вычету. В графах 4 и 5 укажите код налогового периода.

В подразделе 2.4 рассчитайте сумму акциза, подлежащую уплате, начисленную к уменьшению или заявленную к возмещению из бюджета.

Раздел 3 разработали специально для отражения акцизов на виноград, использованный для производства вина, шампанского, ликерного вина, виноматериалов, виноградного сусла и пр. В нем рассчитайте сумму акциза и сумму налоговых вычетов.

В приложение № 1 к декларации нужно показать расчет налоговой базы по товарам, в отношении которых ставка акциза устанавливается в расчете на 1 литр содержащегося в товаре безводного этилового спирта (ст. 193 НК РФ).

В приложении № 2 налогоплательщики фиксируют данные по реализации подакцизных товаров за пределы РФ при представлении банковской гарантии или договора поручительства.

В следующих приложениях указываются определенные сведения об объемах этилового спирта:

- реализованного покупателю или переданного структурному подразделению — Приложение № 3;

- полученного (реализованного) организацией — Приложение № 4;

- приобретенного (ввезенного, переданного в структуре одной организации) в налоговом периоде на основании извещения об уплате авансового платежа акциза, и об использовании этилового спирта — приложение № 5;

- приобретенного (ввезенного, переданного в структуре одной организации) в налоговом периоде на основании извещения об освобождении от уплаты авансового платежа акциза, и об использовании этилового спирта — приложение № 6.

В данной статье мы рассмотрели декларации по акцизам 2021 года, нюансы их заполнения и сроки сдачи.

p, blockquote 1,0,0,0,0 -->

Любое государство, в том числе и российское, существует на налоги. Есть как прямые, так и косвенные налоги, которые влияют на стоимость товаров и услуг. Акцизный сбор представляет собой один из таковых. Он устанавливается на товары, которые предназначены для регулярного потребления. За примерами далеко ходить не нужно: сигареты, алкоголь и так далее. Если читателя интересует: «акцизный сбор это какой налог?», то он причисляется к списку косвенных или скрытых для граждан. Производители товаров и услуг, как правило, включают их в стоимость товара. Если упростить, то по сути его платят граждане, которые потребляют те или иные товары. Акцизы на товары в России нужны исключительно для того, чтобы наполнять государственный бюджет и не более того.

p, blockquote 2,0,0,0,0 -->

Какие товары в России облагаются акцизами

p, blockquote 3,0,1,0,0 -->

Есть достаточно много товаров, на которые вешаются акцизы. Их список будет полезен не только бизнесу и предпринимателям, но и обычному потребителю. Последние, используя его, смогут понять то, почему ряд товаров регулярно увеличивают свою стоимость.

p, blockquote 4,0,0,0,0 -->

p, blockquote 5,0,0,0,0 -->

- Этиловый спирт;

- Алкоголь;

- Спиртосодержащая продукция;

- Табачная продукция;

- Автомобили легкового класса;

- Мотоциклы;

- Бензин;

- Дизельное топливо;

- Моторное масло;

- Дистилляты;

- Бензол, параксилол, ортоксилол;

- Керосин, используемый в авиации;

- Природный газ;

- Системы доставки никотина электронного характера;

- Жидкости, используемые для доставки никотина;

- Любые изделия, которые могут быть использованы для употребления табака путем его нагревания.

Важно понимать, что акцизный налог не устанавливают на ряд товаров, которые подходят под те, что были указаны, как например, препараты, используемые в ветеринарии, косметику, винные материалы и ряд отходов, что могут быть использованы для переработки.

p, blockquote 6,1,0,0,0 -->

Ставки акцизов для товаров в России

p, blockquote 7,0,0,0,0 -->

p, blockquote 8,0,0,0,0 -->

Расчет акцизной ставки на товары в России

Для этого нужно учитывать то, как ведется налоговая база в конкретной организации. Если она занимается производством и товар, который он делает, подлежат наложением акцизов, то у нее появляется необходимость в ведении учета по имеющейся базе. Такой способ используется в случае, если организация делает сразу ряд товаров, которые облагаются акцизами.

p, blockquote 9,0,0,1,0 -->

Есть сразу несколько ставок, связанных с налоговыми акцизами:

p, blockquote 10,0,0,0,0 -->

- Твердые — установленная сумма в рублях, накладываемая на товар, производимый организацией.

- Комбинированные — ставка, которая должна считаться с помощью определенных формул и при использовании коэффициентов.

- Адвалорные — акциза в % соотношении, которую нужно учитывать с использованием цены на определенный товар.

Именно так считаются акцизы на товар.

p, blockquote 11,0,0,0,0 -->

Когда платится акциза на товары в России?

p, blockquote 12,0,0,0,0 --> p, blockquote 13,0,0,0,1 -->

Предприниматели вынуждены уплачивать акцизы каждый месяц до истечения 25 числа. Например, если нужно заплатить за акциз в ноябре, то это делается, в худшем случае, 25 декабря. Далее последует просрочка, которая сулит уплату еще и пеней.

Автор статьи — Копирайтер Контур.Бухгалтерии

Что такое акциз

Акциз — это особый налог, тоже косвенный, как и НДС. Можно сказать, что это надбавка, которая “спрятана” в продажной цене товара, и ее цель — регулировать спрос. Как и в случае с НДС, уплата акциза ложится на плечи конечного потребителя, а предприниматель или компания только передают этот налог государству.

Акциз — федеральный налог, так что правила его расчета и уплаты одинаковы во всех регионах страны и нет регионов, которые освобождают от уплаты акцизов. Налоговая бдительно следит за уплатой этой пошлины, потому что они приносят в госбюджет 5-8% средств.

Какие товары относятся к подакцизным

Есть список товаров, которые “назначены” подакцизными, то есть при торговле этими товарами приходится платить акциз, и неважно, произвели их в России или за границей. Обычно это популярные высокомаржинальные товары, их перечень постоянно меняется, он приведен в п. 1 ст. 181 НК РФ. Например, в списке есть:

- продукты с содержанием спирта с долей до 9%;

- алкогольные напитки — вина, сидры, пиво с долей спирта более 0,5%;

- табак и все виды табачных изделий;

- электронные сигареты с никотином и заправки к ним;

- топливо: печное, дизельное

- моторные масла;

- бензин;

- легковые машины;

- мотоциклы с двигателем мощностью более 150 л.с.

Часть подакцизных товаров нужно маркировать (табак, алкоголь), другую часть нет (мотоциклы, автомобили).

В каждой группе подакцизных товаров есть исключения, например:

- медицинские и ветеринарные товары с содержанием спирта (должны входить в список лекарств или ветеринарных средств);

- парфюмерия с содержанием спирта (есть требования по процентной доле спирта и объему флакона);

- виносодержащие материалы — сусла из винограда, яблок, пшеницы и пр.

Считается, что акцизы на алкоголь и табак помогают ограничивать потребление этих вредных для здоровья веществ. Акцизы на автомобильное топливо и масла становятся своего рода платой за пользование дорогами и загрязнение окружающей среды. А акцизы на предметы роскоши (икра, осетровые рыбы и пр.) помогают перераспределять средства.

Кто платит акциз

Плательщики акциза (ст. 179 НК РФ) - это российские и зарубежные:

- индивидуальные предприниматели;

- организации;

- физлица, которые перевозят товар через границу Таможенного союза.

В большинстве случаев акциз платят при следующих действиях с товарами:

- продажа;

- пересечение границы;

- производство;

- передача для дальнейшего производства;

- передача лицу, которое обеспечило сырье для производства товара;

- передача для переработки;

- передача сотруднику, который уходит из компании.

Обязанность по уплате акциза появляется не всегда. Некоторые группы товаров требуют уплаты налога только при конкретных операциях: скажем, производители прямогонного бензина платят акциз, а продавцы — нет.

От акцизов освобождают (ст. 183 НК РФ) производителей, если они передают товары внутри подразделений компании для дальнейшего производства (кроме некоторых случаев), если вывозят товары за рубеж, при первой продаже конфиската. Для освобождения нужно соблюсти особые условия: раздельный учет подакцизных и не подакцизных товаров, банковские гарантии (ст. 184, 195, 204 НК РФ).

Какие бывают ставки акциза

Есть три вида акцизных ставок:

- твердые — определенная сумма на единицу измерения (например, на литр), такая ставка работает для всех подакцизных товаров, кроме папирос и сигарет;

- адвалорные — процент от стоимости товара (упоминаются в НК РФ, но на практике не применяются);

- комбинированные — состоят из суммы на единицу измерения и процента от максимальной стоимости, эта ставка работает для папирос и сигарет.

Для каждого вида товаров в категории работает своя ставка: скажем, каждый класс бензина имеет свою ставку.

Как рассчитать размер акциза

Для расчета нужно знать ставку и налоговую базу. По каждому виду подакцизных товаров налоговая база (НБ) определяется по-своему (ст. 187 НК РФ).

- По товарам со специфическими ставками НБ — это объем / количество проданных или переданных товаров.

- По товарам с комбинированной ставкой (папиросам и сигаретам) НБ состоит из двух частей. Первая часть — это объем / количество проданных или переданных товаров, вторая часть — расчетная стоимость этих товаров, то есть произведение максимальной стоимости единицы товара (пачки) на количество товара. Максимальную цену производители наносят на каждую пачку папирос с 2007 года, выше этой цены товар продавать нельзя, есть штрафы за завышение стоимости.

Для первой группы товаров с твердой ставкой сумма акциза рассчитывается по формуле:

Налоговая база * Ставка акциза

Для второй группы товаров с комбинированной ставкой сумма акциза рассчитывается по формуле:

Налоговая база по количеству товара * Ставка на штуку товара + Назначенный процент * Максимальная цена товара

Когда уплачивают акцизы

Налоговый период по акцизам — один календарный месяц. Для всех подакцизных товаров кроме алкоголя акциз уплачивается дважды в равных долях за один период:

- Первую выплату делают до 25 числа в месяц после месяца, когда подакцизный товар был продан / передан.

- Вторую выплату делают до 15 числа через месяц после продажи / передачи товара.

Для алкоголя и спиртосодержащих товаров другие правила:

- за алкоголь, проданный с 1 по 15 число месяца, акциз платят до 25 числа этого же месяца;

- за алкоголь, проданных с 15 числа до конца месяца, акциз платят до 15 числа следующего месяца.

По акцизам можно применять вычеты, аналогично НДС, условия вычетов прописаны в ст. 200 и ст. 201 НК РФ. Например, вычет можно сделать, если вы используете подакцизный товар как сырье при производстве других подакцизных товаров, при этом уплатили акциз продавцу или в бюджет при ввозе товара, а ставки акциза установлены на единицу измерения НБ.

Ведите учет, начисляйте зарплату и отчитывайтесь в облачном сервисе Контур.Бухгалтерия. Сервис автоматически делает большинство расчетов, напоминает о датах платежей и отчетности, в нем есть инструменты для финансового контроля и оптимизации налогов. Первые две недели работы бесплатны для всех новичков.

Читайте также: