Увеличение таможенных пошлин на импортную сельскохозяйственную технику

Опубликовано: 14.05.2024

Российские аграрии бьют тревогу из-за решения Правительства РФ о повышении вывозных таможенных пошлин на зерно, семена подсолнечника, рапс и сою – на некоторые с 0% от таможенной стоимости товара до 50 евро за тонну. Это может привести к огромным убыткам для растениеводов и к сокращению объемов производства — крестьяне будут просто не заинтересованы в том, чтобы производить свою продукцию в прежних объемах. И в итоге мера властей даст обратный результат — повлечет не снижение, а рост конечных цен на продукты питания. Будет нанесен удар и по имиджу России как экспортера. Подробности — в материале Накануне.RU.

Лидер "Партии Дела", президент ассоциации "Росспецмаш" Константин Бабкин во время пресс-конференции назвал решение кабмина "странным" и заявил, что со стороны российских властей было неправильно принимать его закулисно, без обсуждений.

Он обратился к премьер-министру Михаилу Мишустину с просьбой не продлевать введенные таможенные пошлины на следующее полугодие и в дальнейшем никогда их не вводить. По мнению Константина Бабкина, это тормозит развитие агропромышленного комплекса, и если власти хотят сделать из России богатую, промышленную, аграрную державу, то "забирать деньги у крестьян" нельзя.

"В последние годы наше сельское хозяйство развивалось достаточно активно. Россия несколько лет подряд демонстрировала рекордный урожай зерновых и производства мяса, птицы, стала крупнейшим в мире экспортером пшеницы. Серьезно развивалось сельхозмашиностроение. Наши машины экспортируются в 40 стран мира и занимают доминирующее положение на внутреннем рынке. Остановилось падение уровня жизни крестьян. Это решение [о введении пошлин] может перечеркнуть все достижения", — заявил Константин Бабкин.

Он отметил, что аргумент Правительства о том, что рост цен на продукцию сельского хозяйства может отрицательно сказаться на покупательской способности бедного населения, не выдерживает никакой критики, поскольку сбивание оптовых цен на зерно не приведет к реальному снижению цен на хлеб.

600? '600px': '100%' ); width:100%;" title="комбайн Ростсельмаш, сельское хозяйство, уборочная кампания(2016)|Фото: Ростсельмаш" />

Смешным эксперт назвал и аргумент о том, что если не сдерживать экспорт, то все зерно вывезут из России. "Чтобы мы были обеспечены зерном, хлебом, нам надо не ограничивать развитие зерноводства, не сбивать цены на зерно, а стимулировать его сбыт, инвестиции, бороться за развитие экспорта", — отметил Константин Бабкин, добавив, что в большом количестве зерна заинтересованы и другие производства — например, птицеводы. Снижение цен на внутреннем рынке и снижение производства зерна противоречит их интересам.

Ограничение экспорта зерна откликается волной в других смежных отраслях. Крестьяне видят, что не смогут по справедливой цене продать свою продукцию и в результате меньше инвестируют в технику, удобрения, повышение квалификации сотрудников. Это все влияет на покупательскую способность людей.

В качестве примера аграрии приводят 2015 г., когда существовала аналогичная пошлина, которая действовала до осени 2016 г. Тогда ограничение экспорта зерна привело к тому, что рынок сельскохозяйственных машин снизился на 15-20% к предыдущему году.

Ведущий эксперт по АПК, директор "Совэкона" Андрей Сизов отметил, что из-за принятого решения об ограничении экспорта из кармана аграриев фактически изымут 211 млрд руб. в 2021 г. Тогда как весь аграрный бюджет составляет 260 млрд руб. Потери, на первый взгляд, по словам эксперта, незначительные, но на деле это серьезный удар по растениеводству. Основные убытки будут у производителей пшеницы ($2,6 млрд), производители ячменя и кукурузы не досчитаются $0,13 млрд и $0,07 млрд соответственно.

Однако убытки будут расти и в новом сезоне, в зависимости от урожая, составят уже 311 млрд руб. "Сейчас обсуждается некая плавающая пошлина на пшеницу. Это основная культура, на которой держится сельское хозяйство. Она может составить около 70% от разницы между экспортной ценой и $200 за тонну. Сейчас цена примерно $300, то $70 за тонну пшеница будет составлять. То есть столько аграрии будут недополучать не только за то, что идет на экспорт, но и за торговлю на внутреннем рынке, ведь наш рынок считается от мирового рынка", — отметил Сизов.

Главные проблемы, по его словам, начнутся с урожая 2022 г. Россия будет терять позиции лидера мирового экспорта, а российские сельхозпроизводители столкнутся с ростом цен на материально-технические ресурсы.

Директор "Совэкона" считает, что ограничение экспорта повлечет за собой репутационный риск для России — есть шансы потерять покупателей на мировых рынках. И вернуть их назад будет возможно, при желании Россия сможет вернуться на утраченные позиции, только продавая зерно по более низким ценам, чем у конкурентов. Сами же конкуренты нашей страны от этих мер только выигрывают.

"В целом, выигрывают все сельхозпроизводители мира, кроме России. И Франция, и Украина. Больше всех, пожалуй, американские фермеры. Там относительно высокие запасы пшеницы, они ее продадут по этой высокой цене — мировые цены выросли, в том числе за счет заявлений России об ограничении экспорта. Вопрос в том, почему Россия, являясь членом ВТО, вводит такие решения и можем ли мы получить иски от других государств? Такие ограничения возможны, когда, например, жуткий урожай, нашествия саранчи. Но сейчас урожай рекордный. Кто-то из покупателей зерна может обратиться в ВТО с иском. Может быть, тогда власти объяснят, почему приняли такое решение", — высказался Андрей Сизов.

По словам директора Зернового союза сельхозпроизводителей Ростовской области Юрия Паршукова, вопрос о введении пошлин напрямую коснется поддержки сельского хозяйства.

"В текущем году Ростовская область заняла первое место по валовому сбору зерновых — 12 млн 625 тыс. тонн. Рост к 2019 г. — 3%. А вообще за 10 лет, с 2008 по 2018 г., валовые сборы зерновых увеличились с 8 млн до 13 млн тонн, ежегодно по 500 тыс. тонн идет увеличение объемов производства. С чем это связано? С интересом к реализации этой продукции. Селяне научились работать: изучили все технологии, приобретали комбайны, вносили каждый год в полном объеме минеральные удобрения. Земля заработала. Землю не обманешь. Нужно продолжать накапливать ресурс, которым она располагает. И если будут ограничительные пошлины, то это, конечно, остановит рост непосредственно урожайности зерновых. Мы провели анализ по всем районам. Рост урожайности может быть увеличен, прошедший год показал, что это реально", — заявил он.

Ростовская область является крупным экспортером — вывозит 10 млн тонн зерна, тогда как 3 млн тонн отправляется на внутренний рынок. Ограничения могут привести к сокращению рабочих мест и падению уровня жизни населения. Паршков призвал взвешенно подходить к решению подобных вопросов.

"Решили убить курицу, которая несет золотые яйца", — заявил аграрий.

Председатель совета директоров группы компаний "Верхнехавский агрохолдинг" Антон Пермяков поддержал Паршукова, отметив, что есть риск перечеркнуть все положительные итоги динамичного развития российского растениеводства.

"Ради чего все это делается? Зачем мы пытаемся забрать из растениеводства 200-300 млрд? Что пытаемся дать взамен? Простой подсчет позволяет, мягко говоря, удивиться. В самом дорогом хлебе цена зерна вообще ничтожна. В самом дешевом, но самом лучшем хлебе — старый, советский, гостовский хлеб, очень сложно засунуть зерна больше чем на 10 руб. Норма потребления хлеба в год — 100 кг на человека. Берем 10 руб. зерна, умножаем на 100 — получаем 1000. Но мы же не говорим, что хлеб станет дешевле на столько. Нет, мы говорим, что зерно станет на 20% дешевле. 20% — это вся прибыль растениеводства за пределами юга. Чуть дальше на восток у растениеводства будет изъята вся прибыль. И ради чего? У нас, как всегда, когда дешевеет зерно, хлеб не дешевел ни разу. Я не помню, чтобы такое произошло хотя бы раз. Но если даже такое случится, то речь пойдет о суммах совершено ничтожных", — высказался он.

600? '600px': '100%' ); width:100%;" title="хлеб(2018)|Фото:Накануне.RU" />

"Это даже не сжечь дом, чтобы приготовить поросенка. Это сжечь дом, чтобы приготовить поросенка, которого еще даже не поймали", — заявил Пермяков.

Издатель портала "Крестьянские ведомости" Игорь Абакумов призвал не забывать уроки прошлого — он напомнил, что в 1980 г. в США ввели эмбарго на поставку зерна в СССР в связи с войной в Афганистане и в результате потеряли крупнейшего покупателя, а такие страны, как Аргентина и Бразилия получили развитие. То есть, американцы сами создали себе конкурентов на рынке. После этого в США было принято решение, что любое зерновое эмбарго вводится только в случае ЧС. В 2010 г. в РФ прекращали экспорт зерна, что также привело к тому, что зерновой рынок просел.

Константин Бабкин отметил, что в России пришла пора менять экономическую идеологию — если крестьянам будет невыгодно выращивать хлеб, то выгодным останется только экспорт газа и нефти. И в этой ситуации многие люди останутся без работы, а число бедных возрастет.

"Четкой экономической идеологии на сегодняшний день у нас нет. Мы то стремимся построить самодостаточную, сильную экономику, то влиться в мировые производственные цепочки хотя бы на вторых ролях. То ограничиваем экспорт своей высокотехнологичной продукции, то стараемся его поддержать. Если посмотреть на решения последнего времени, то мы видим, что Правительство больше стимулирует экспорт непереработанного сырья. Строит новые газопроводы, нефтепроводы, инвестирует в это огромные средства. Никак не ограничивает экспорт металла, электричества, не ограничивает цены на топливо на внутреннем рынке. Но при этом ограничивает цены на сельхозтехнику, продукцию сельского хозяйства, снижает поддержку машиностроения, не исправляет политику малодоступности кредитов для аграриев. Пока экономическая политика шатается. И сейчас опять пошел дрейф в сторону подсаживания страны на сырьевую иглу. Тогда как нам стоит обратиться к опыту всех стран, которые прошли период модернизации, индустриализации. Это низкие налоги, доступные кредиты, мягкая денежная политика, поддержка своих производителей на внутренних рынках и внешних, стимулирование экспорта", — резюмировал он.

Кто и в какой срок уплачивает пошлины

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Ввозной таможенной пошлиной облагаются товары, перемещаемые через таможенную границу. Её уплачивают все импортеры.

Если вы ввозите товары на территорию РФ временно, пошлину платить не нужно. Будьте готовы, что по некоторым товарам уплату пошлины могут потребовать, а при вывозе вернуть. В операциях реимпорта уплата пошлины тоже не требуется.

Обязанность по уплате пошлины возникает с момента регистрации таможенной декларации. До отпуска товара с таможни оплатите пошлину рублями. Узнайте на таможне реквизиты счета, на который перечислять деньги.

Виды таможенных пошлин

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенные пошлины бывают трех видов: адвалорные, специфические (твердые) или комбинированные.

Адвалорная ставка выражена в процентах от стоимости ввозимого товара. Например, импортная твердая пшеница облагается пошлиной 5% от ее стоимости.

Специфическая ставка выражена в твердой валюте за единицу физического показателя. Например, импортная пошлина за ввоз сигарет с гвоздикой — 2 евро за 1 000 штук, а за ботинки для сноуборда придется отдать 1,5 евро за пару.

Комбинированная ставка сочетает в себе две предыдущих. Поясним на примере: ввоз жареного зернового кофе сорта Арабика облагается пошлиной 8%, но не менее 0,16 евро/кг.

Помимо этого предусмотрены специальные, антидемпинговые и компенсационные пошлины (статья 71 ТК ЕАЭС). Эти пошлины вводятся государством для защиты внутренних производителей от иностранных конкурентов. Принцип действия следующий: повышенные пошлины делают импортный товар в России дороже, чем отечественные аналоги. Тем самым отечественные товары становятся более привлекательными для покупателя.

Как узнать размер таможенной пошлины

Сумма таможенной пошлины на импортированный товар зависит от таможенной стоимости и ставки.

Пошлины на ввоз рассчитываются по Единому таможенному тарифу, утвержденному Решением Совета Евразийской экономической комиссии. Он содержит свод ставок таможенных пошлин, систематизированный по товарный номенклутере (ТН ВЭД ЕАЭС).

Напомним, что в ТН ВЭД все товары разделены по происхождению, назначению, составу, степени обработки — это упрощает ориентацию. У каждого вида товара свой код из десяти цифр: первые две обозначают группу товара, четыре — товарную позицию, шесть — субпозицию, а весь код обозначает конкретный товар. При таможенном декларировании вы указываете его в декларации.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Если вы выберете неверный код, таможня доначислит пошлины. В крайнем случае вам грозит административный штраф и конфискация товара. Чтобы этого избежать, обратитесь в Таможенную Службу с заявлением о классификации вашего товара. Это стоит 5 000 рублей и может занять три месяца.

Если в отношении вашего товара установлена адвалорная ставка, то для расчета таможенной пошлины понадобится таможенная стоимость импортированного товара. Она служит налоговой базой для расчета пошлины, на нее начисляют соответствующий процент. Для некоторых товаров (нефти, древесины) налоговая база зависит от количества ввозимого товара.

Таможенная стоимость — совокупность затрат на импорт товара. Она включает расходы на покупку, погрузку, доставку, страхование, лицензирование и т.п. Если товар получен в подарок или по взаимозачету, то за таможенную стоимость принимается цена товара по рынку с учетом износа.

Все шесть методов расчета таможенной стоимости перечислены в главе 5 ТК ЕАЭС. Подходящий метод зависит от вида товара, характера сделки, взаимоотношений с поставщиком.

Льготы, преференции и квоты

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Льгота

В договоре о Евразийской экономическом союзе предусмотрены тарифные льготы для товаров, ввозимых в Союз из третьих стран. Они установлены Приложением №6:

- Товары в качестве вклада иностранного учредителя в уставный капитал.

- Товары, ввозимые для исследования или использования космического пространства в рамках международного сотрудничества.

- Продукция морского промысла судов, находящихся в собственности или аренде у государств-членов ЕАЭС.

- Валюты государств-членов, третьих стран и ценных бумаг.

- Товаров, ввозимых для ликвидации последствий ЧС или в виде гуманитарной помощи.

- Товаров, кроме подакцизных, ввозимых в благотворительных целях.

- Могут быть и иные случаи предоставления льгот, если они установлены договором о ЕАЭС, решением Комиссии или международным договором Союза с третьей страной.

Преференция

Для товаров из развивающихся и наименее развитых стран предусмотрены торговые преференции. Если стандартная ставка пошлины составляет 100% от пошлин, указанных в Едином таможенном тарифе, то для развивающихся стран с преференцией она составляет 75%. А с товаров, ввозимых из наименее развитых стран пошлину платить вообще не нужно.

Перечень таких стран утвержден Решением Межгосударственного Совета ЕврАзЭС и Комиссии таможенного союза. К развивающимся странам относится 103 государства, а к наименее развитым — 50.

Квота

Для зарубежных аналогов товаров, которые производятся на территории Союза, допустимо установление тарифных квот. Это ограничение на количество товаров, к которым применяется стандартная пошлина 100%. Если его превысить, пошлина увеличится.

Квота устанавливается в размере разницы между объемом потребления такого товара в Таможенном Союзе и объемом производства этого же товара в Союзе. На 2019 год квоты утверждены Решением Коллегии Евразийской экономической комиссии № 141.

Автор статьи: Михаил Кобрин

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Пт, 18 Сентябрь 2020 | Тема: Государство и бизнес

Совет Евразийской экономической комиссии (ЕЭК) поддержал инициативное предложение Российской Федерации о выделении в единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза отдельных видов полимеров этилена в первичных формах (Группа 3901 ТН ВЭД), не производимых на территории ЕАЭС, а также полимеров этилена низкой плотности (ПЭНП), которые производятся в достаточном количестве, сообщил источник в ведомстве.

В отношении первой категории товаров ставка импортной пошлины сохранится на нулевом уровне, а в отношении второй — уровень тарифной защиты повысится до 6,5% сроком на один год. Размер временной ставки пошлины Единого таможенного тарифа Евразийского экономического союза (ЕАЭС) в отношении полимеров этилена низкой плотности ограничен максимально возможным в соответствии с тарифными обязательствами России и Казахстана в рамках ВТО уровнем связывания. Решение Совета ЕЭК вступит в силу через 10 календарных дней с даты его официального опубликования.

«Принятое решение направлено на создание благоприятных условий для развития производства — полимеров этилена низкой плотности и увеличения доли потребления на внутреннем рынке товаров, произведенных предприятиями ЕАЭС, а также на содействие импортозамещению иностранных аналогов», — отметил директор Департамента таможенно-тарифного и нетарифного регулирования ЕЭК Ваагн Казарян.

По данным ЕЭК, полимеры этилена низкой плотности широко используются в производстве как готовых товаров (различных видов пленки, пакетов-вкладышей, емкостей общего назначения, геомембран, смесей и композиционных материалов), так и для получения изделий методом литья под давлением. Доля стоимости полимеров этилена низкой плотности в себестоимости конечных изделий составляет в зависимости от вида продукции от 5–30% (многослойные пленки) до 40–87% (стрейч-пленка, емкости, компаунды).

В товарную позицию под кодом ТН ВЭД 390110 входит полиэтилен с удельным весом при 20 °C менее 0,94 и с плотностью менее 0,92 г/см3, а именно полиэтилен низкой плотности (ПЭНП) под кодом 3901109000 и линейный полиэтилен низкой плотности (ЛПЭНП) под кодом 3901101000. Поскольку импортная пошлина на ПЭНП уже действует и равна 6,5%, значит изменение ввозной пошлины касается только ЛПЭНП для которого она поднимается с 0 до 6,5%.

По оценке Plastinfo.ru, объем российского рынка ЛПЭНП в 2019 году составил 378 тыс. т, при этом на долю импортных марок пришлось около 47% потребления. Производство ЛПЭНП до 2020 года в России было только у ГК ТАИФ («Казаньоргсинтез» и «Нижнекамскнефтехим») с годовым объемом выпуска до 220 тыс. т.

После ввода завода «ЗапСибНефтехим» (входит в СИБУР Холдинг) в 2020 году, где введены в строй четыре установки полимеризации по производству различных марок полиэтилена высокой плотности (ПЭВП) и линейного полиэтилена низкой плотности (ЛПЭНП) совокупной мощностью 1,5 млн т в год, местные производители способны полностью обеспечить внутренний спрос. Среди стран ЕАЭС производство ЛПЭНП есть еще в Узбекистане на Шуртанском газо-химическом комплексе (ШГХК) мощностью 125 тыс. т в год.

Российский Союз переработчиков пластмасс (СПП) ранее выступал против введения импортной пошлины на ЛПЭНП и подчеркивал, что введение пошлины приведет к росту отпускной стоимости ЛПЭНП местных производителей. «Повышение цен на сырье по цепочке, через переработчиков пластмасс, приведет к росту цен на готовые изделия и строительные материалы, что сведет на нет предпринимаемые Правительством РФ меры поддержки перерабатывающих отраслей и неминуемо увеличит темпы инфляции», – считает генеральный директор СПП Петр Базунов.

Против введения импортной пошлины на ЛПЭНП выступала и Ассоциация упаковщиков Казахстана (см. Plastinfo.ru от 03.09.2020).

«Для нашего предприятия, производящего барьерные пленки из ЛПЭНП, у российских производителей полиэтилена в ассортименте нет нужных нам марок, которые мы вынуждены импортировать. Пошлины обязательно приведут к удорожанию упаковки, что отразится и на всей цепочке потребителей, заканчивая покупателями продуктов питания. Считаю, что подобные изменения надо было делать только с учетом интересов всех участников этого рынка, а не только производителей сырья», — прокомментировал введение пошлины генеральный директор Десногорского полимерного завода (ДПЗ) Александр Преферансов.

Для справки

Под удельным весом подразумевается величина отношения веса необходимого материала к объему и измеряется Н/м3, однако в английском варианте описания ТН ВЭД «Удельный вес» называется Specific gravity (или relative density — относительная плотность), которая равна отношению плотности вещества к плотности воды при 4°C и является величиной безразмерной (прим. Plastinfo.ru).

Под лоббизмом подразумевается способствование принятию органами власти тех или иных решений, не связанное с подкупом госдеятелей. При этом речь, как правило, идет о защите интересов не какой-то отдельной компании, а целой отрасли.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

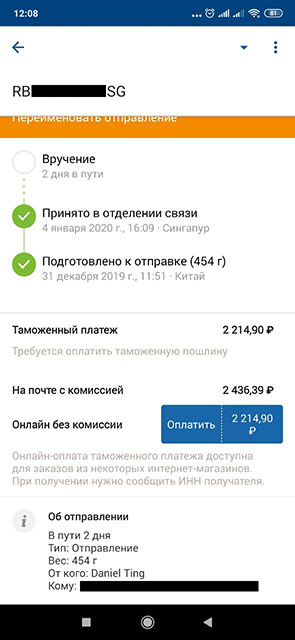

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

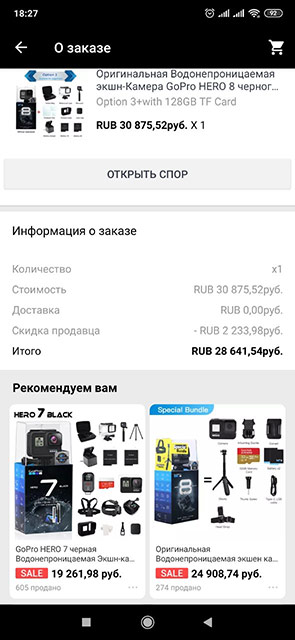

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

«Клерк» Рубрика ВЭД

Фото Евгения Смирнова, ИА «Клерк.Ру»

Таможенный тариф — это инструмент торговой политики и государственного регулирования внутреннего рынка страны при его взаимодействии с мировым рынком.

В зависимости от того, какая сторона торговой политики считается важной, существует несколько дополняющих друг друга определений таможенного тарифа.

Таможенный тариф (customs tariff) в зависимости от контекста может определяться как:

- инструмент торговой политики и государственного регулирования внутреннего рынка страны при его взаимодействии с мировым рынком;

- свод ставок таможенных пошлин, применяемых к товарам, перемещаемым через таможенную границу, систематизированный в соответствии с товарной номенклатурой внешнеэкономической деятельности;

- конкретная ставка таможенной пошлины, подлежащей уплате при вывозе или ввозе определенного товара на таможенную территорию страны. В этом случае понятие таможенного тарифа полностью совпадает с понятием таможенной пошлины.

Виды таможенных пошлин

Таможенная пошлина (customs duty) — обязательный взнос, взимаемый таможенными органами при импорте или экспорте товара и являющийся условием импорта или экспорта.

Таможенные пошлины выполняют три основные функции:

- фискальную, которая относится и к импортным, и к экспортным пошлинам, поскольку они являются одной из статей доходной части государственного бюджета;

- протекционистскую (защитную), относящуюся к импортным пошлинам, поскольку с их помощью государство ограждает местных производителей от нежелательной иностранной конкуренции;

- балансировочную, которая относится к экспортным пошлинам, установленным с целью предотвращения нежелательного экспорта товаров, внутренние цены на которые по тем или иным причинам ниже мировых.

В зависимости от объекта обложения выделяют:

- импортные — пошлины, которые накладываются на импортные товары при выпуске их для свободного обращения на внутреннем рынке страны. Являются преобладающей формой пошлин, применяемой всеми странами мира для защиты национальных производителей от иностранной конкуренции;

- экспортные — пошлины, которые накладываются на экспортные товары при выпуске их за пределы таможенной территории государства.. Применяются крайне редко отдельными странами, обычно в случае больших различий в уровне внутренних регулируемых цен и свободных цен мирового рынка на отдельные товары, и имеют целью сократить экспорт и пополнить бюджет;

- транзитные — пошлины, которые накладываются на товары, перевозимые транзитом через территорию данной страны. Встречаются крайне редко и используются преимущественно как средство торговой войны.

Действительная ставка тарифа показывает реальный уровень таможенного обложения конечных импортных товаров, вычисленный с учетом пошлин, накладываемых на импорт промежуточных товаров. Для защиты национальных производителей готовой продукции и стимулирования ввоза сырья и полуфабрикатов используется тарифная эскалация — повышение уровня таможенного обложения товаров по мере роста степени их обработки.

Существует ряд специфических проблем, связанных с тарифами. Ставка тарифа может оказаться настолько высокой, что перекроет импорт вообще. Поэтому возникает проблема нахождения оптимального уровня тарифа, обеспечивающего максимизацию уровня национального экономического благосостояния.

Страны могут использовать тарифную квоту — разновидность переменных таможенных пошлин, ставки которых зависят от объема импорта товара: при импорте в пределах определенных количеств он облагается по базовой внутриквотной ставке тарифа, при превышении определенного объема импорт облагается по более высокой, сверхквотной ставке тарифа. Экспортный тариф, существующий в некоторых странах, играет в основном фискальную и балансировочную функцию.

Аргументы против тарифов

Противники тарифов обычно строят свою аргументацию на следующем:

Тарифы замедляют экономический рост. Анализ на основе теории общего равновесия показывает, что экономическое благосостояние малой страны снижается от введения импортного тарифа в любом случае. Экономическое благосостояние большой страны также снижается во всех случаях, кроме одного, когда эффект улучшения условий торговли перекрывает экономические потери, возникающие от введения тарифа.

Но поскольку импорт большого государства является экспортом других стран или группы стран, то условия торговли большой страны могут улучшиться только за счет ухудшения условий торговли, а следовательно, и уровня благосостояния в странах, являющихся ее торговыми партнерами. Следовательно, в любом случае воздействие тарифов на мировую экономику в целом отрицательно, поскольку они ведут к снижению объема международной торговли.

Одностороннее введение тарифов нередко приводит к торговым войнам, которые подрывают стабильность международной торговли и международной экономики в целом. Торговые партнеры страны, применившей в одностороннем порядке импортный тариф для защиты своих производителей от наплыва более дешевых товаров из-за рубежа, рискуют испытать на себе ответные тарифные санкции, которые чаще всего затрагивают основные товары их экспорта.

События могут развиваться по схеме «действие—противодействие» до тех пор, пока торговля не сократится настолько и отрицательные экономические последствия этого будут настолько велики, что страны сядут за стол переговоров и согласуют уровни тарифов, которые устраивают каждую из них.

Тариф приводит к увеличению налогового бремени на потребителей, которые из-за тарифа вынуждены покупать как импортные, так и аналогичные местные товары по более высоким ценам. Тем самым часть доходов потребителей перераспределяется в государственную казну и их располагаемый доход снижается.

Такое скрытое перераспределение доходов в пользу государства (особенно в небогатых странах, где среднедушевой доход не очень велик) может привести к возникновению новых и усугублению существующих социальных противоречий. Кроме того, импортный тариф приводит к общему повышению уровня цен и, как неизбежное следствие, стоимости жизни в стране.

Тариф на импортные товары косвенно подрывает экспорт страны, осложняя проблемы платежного баланса. Во многих странах экспортные товары включают в себя импортные детали и компоненты, рост цен на которые приводит к росту издержек на производство экспортной продукции, которая становится менее конкурентоспособной на мировых рынках.

Кроме того, тариф, сокращая импорт, который является экспортом другой страны, сокращает ее экспортные доходы и, следовательно, возможность импортировать из первой страны. Спрос на экспортные товары уменьшается, что ведет к сворачиванию производства и обострению проблем занятости. Исследования влияния импортного тарифа на экспорт семи латиноамериканских стран в послевоенное время показали, что по меньшей мере половина номинального размера импортного тарифа оплачивается экспортерами, которые страдают от его введения.

Тариф ведет к сокращению общего уровня занятости. Защищая рабочие места на местных предприятиях, производящих товары, конкурирующие с импортом, импортный тариф в то же время приводит к сокращению занятости в экспортном и других связанных с ним секторах. Сокращение экспорта из-за ограничения импорта может оказаться настолько значительным, что положительное влияние от введения тарифа на уровень занятости в отраслях, конкурирующих с импортом, может быть перекрыто отрицательным влиянием на занятость в экспортных отраслях.

Более того, занятые в отраслях, конкурирующих с импортом, из-за растущих издержек производства будут требовать повышения своей зарплаты. Чтобы не допустить оттока рабочей силы в эти отрасли, экспортные секторы тоже поднимут зарплату, что скажется на росте издержек и сократит конкурентоспособность производимых ими товаров и, следовательно, экспорт в целом.

Аргументы в защиту тарифов

Тариф — защита молодых отраслей (infant industry argument). Новые отрасли промышленности, которые еще только нарождаются в одних странах, но уже достаточно сильно развиты в других, нуждаются во временной таможенной защите со стороны государства. Без такой защиты, хотя бы на период становления, наплыв дешевых иностранных товаров погубит новую отрасль, не дав ей развиться.

Тариф — средство стимулирования отечественного производства. Этот аргумент, интенсивно эксплуатировавшийся развивающимися странами, был несколько позже подхвачен и в России. Поскольку местная промышленность не в состоянии конкурировать с более дешевыми товарами, производимыми за рубежом с помощью более совершенной технологии, постольку она нуждается в защите с помощью импортного тарифа. Более того, его отсутствие может привести к потере рабочих мест в результате сокращения производства, что наложит дополнительное бремя на бюджет, делая необходимыми выплаты пособий по безработице.

В результате растущей безработицы упадет жизненный уровень, возникнут социальные трения. Сторонники этого аргумента пренебрегают перераспределительным характером любого тарифа, который может обеспечить одной стране выгоду только за счет другой. Страны, сокращая с помощью тарифа импорт и сохраняя занятость в отраслях, конкурирующих с импортом, косвенно сокращают и свой экспорт. Из-за тарифа иностранные партнеры получают за свой экспорт меньшую выручку, которую можно было бы использовать на закупку товаров, экспортируемых данной страной.

Тариф — важный источник бюджетных доходов. Этот аргумент в пользу введения таможенных тарифов также традиционно активно эксплуатируется развивающимися странами и странами с переходной экономикой, включая Россию. В условиях низкой финансовой и налоговой дисциплины многие из этих стран просто не в состоянии собрать причитающиеся государству налоги с населения и предприятий и, следовательно, не могут поддерживать на необходимом уровне социальные выплаты, финансирование обороны, охрану общественного порядка и пр.

Налог на импорт или экспорт, каковым являются таможенные пошлины, организационно собрать гораздо легче, чем многие другие виды налогов, поскольку в большинстве стран он должен уплачиваться в момент физического пересечения товаром таможенной границы государства. Контроль за ключевыми дорогами, пересекающими границу, и портами с помощью небольшой таможенной службы во многих случаях оказывается намного дешевле, чем создание разветвленной государственной системы сбора налогов, которая была бы в состоянии обеспечить их уплату всеми субъектами экономической жизни.

Тариф — защита национальной безопасности, международного престижа страны, ее культуры и традиций. Эти аргументы относятся к разряду внеэкономических аргументов, периодически возникающих в защиту тарифа у тех или иных заинтересованных политических сил и групп. Аргументы такого типа обычно высказываются группировками, лоббирующими за те отрасли, которые либо неконкурентны на мировом рынке, либо производят продукцию, находящуюся на поздних стадиях своего жизненного цикла.

Очень часто подобные аргументы выдвигаются политически весомыми монопольными производителями неконкурентной продукции, которые собираются получить весь экономический выигрыш от введения тарифа. Соображения национальной безопасности, обязывающие каждую страну иметь на своей территории минимум необходимого производства на случай возникновения чрезвычайных обстоятельств, исторически неоднократно служили аргументом, обосновывающим введение импортного тарифа во многих странах, например на нефть в США в 1959 — 1973 годах.

Однако после нефтяного кризиса выяснилось, что куда разумнее и дешевле создать стратегические запасы нефти по ценам мирного времени, нежели поддерживать с помощью тарифа менее эффективное по сравнению с зарубежным национальное производство. Итак, существует ряд специфических проблем, связанных с тарифами. Ставка тарифа может оказаться настолько высокой, что перекроет импорт вообще. Поэтому возникает проблема нахождения оптимального уровня тарифа, обеспечивающего максимизацию уровня национального экономического благосостояния.

Страны могут использовать тарифную квоту — разновидность переменных таможенных пошлин, ставки которых зависят от объема импорта товара: при импорте в пределах определенных количеств он облагается по базовой внутриквотной ставке тарифа, при превышении определенного объема импорт облагается по более высокой сверхквотной ставке тарифа.

Экспортный тариф, существующий в некоторых странах, играет в основном фискальную и балансировочную функцию. Противники тарифов подчеркивают, что они в большинстве случаев снижают уровень экономического благосостояния страны и во всех случаях — мира в целом, ведут к торговым войнам, увеличивают налоговое бремя на потребителей, подрывают экспорт и сокращают занятость. Сторонники тарифов обосновывают их введение необходимостью защиты неокрепших отраслей национальной промышленности, стимулирования отечественного производства, увеличения доходов бюджета и защиты национальной безопасности.

Резюме

Инструменты государственного регулирования международной торговли делятся на тарифные — те, что основаны на использовании таможенного тарифа, и нетарифные — все прочие. Государства могут придерживаться политики свободной торговли, открывающей внутренний рынок для иностранной конкуренции, торговой политики протекционизма, защищающей внутренний рынок от иностранной конкуренции, или умеренной торговой политики, в каких-то пропорциях сочетающей элементы свободы торговли и протекционизма.

В большинстве стран основная задача правительства в области международной торговли — помочь экспортерам вывезти как можно больше своей продукции, сделав их товары более конкурентными на международном рынке, и ограничить импорт, сделав иностранные товары менее конкурентоспособными на внутреннем рынке. Воздействие государственных механизмов регулирования международной торговли на экономическое положение страны может быть описано через понятия излишков потребителя и излишков производителя.

Таможенный тариф — это инструмент торговой политики и государственного регулирования внутреннего рынка страны при его взаимодействии с мировым рынком. Действительная ставка тарифа показывает реальный уровень таможенного обложения конечных импортных товаров, вычисленный с учетом пошлин, накладываемых на импорт промежуточных товаров. Для защиты национальных производителей готовой продукции и стимулирования ввоза сырья и полуфабрикатов используется тарифная эскалация — повышение уровня таможенного обложения товаров по мере роста степени их обработки.

В результате введения тарифа любой страной возникает несколько экономических эффектов. Эффекты дохода и передела являются перераспределительными эффектами импортного тарифа и представляют собой перемещение доходов от одних субъектов экономической деятельности к другим и не ведут к потерям для экономики в целом. Эффекты защиты и потребления представляют в совокупности эффекты потери экономики от введения тарифа.

В случае малой страны введение импортного тарифа не может изменить мировые цены и улучшить ее условия торговли настолько, чтобы компенсировать негативное воздействие тарифа на экономику. Тариф либо перераспределяет доходы внутри экономики, либо ведет к прямым экономическим потерям. Никакого положительного экономического эффекта, ведущего к экономическому росту в тех или иных секторах, не возникает.

Введение импортного тарифа большой страной вызывает экономические эффекты, близкие экономическим эффектам, возникающим при введении такого тарифа малой страной. Исключением является эффект дохода, который в случае большой страны распадается на две части — эффект внутренних доходов, показывающий перераспределение доходов от потребителей к государству внутри страны, и эффект условий торговли, показывающий перераспределение доходов от иностранных производителей в бюджет большой страны в результате улучшения ее условий торговли.

Импортный тариф оказывает положительное воздействие на экономику страны только в том случае, если эффект условий торговли в стоимостном выражении больше, чем сумма потерь, возникающих в результате меньшей эффективности внутреннего производства по сравнению с мировым и сокращения внутреннего потребления товара.

Существует ряд специфических проблем, связанных с тарифами. Ставка тарифа может оказаться настолько высокой, что перекроет импорт вообще. Поэтому возникает проблема нахождения оптимального уровня тарифа, обеспечивающего максимизацию уровня национального экономического благосостояния.

Страны могут использовать тарифную квоту — разновидность переменных таможенных пошлин, ставки которых зависят от объема импорта товара: при импорте в пределах определенных количеств он облагается по базовой внутриквотной ставке тарифа, при превышении определенного объема импорт облагается по более высокой, сверхквотной ставке тарифа. Экспортный тариф, существующий в некоторых странах, играет в основном фискальную и балансировочную функцию.

Противники тарифов подчеркивают, что они в большинстве случаев снижают уровень экономического благосостояния страны и во всех случаях — мира в целом, ведут к торговым войнам, увеличивают налоговое бремя на потребителей, подрывают экспорт и сокращают занятость. Сторонники тарифов обосновывают их введение необходимостью защиты неокрепших отраслей национальной промышленности, стимулирования отечественного производства, увеличения доходов бюджета и защиты национальной безопасности.

Читайте также: