Установите соответствие между характерными чертами и видами налогов по способу взимания

Опубликовано: 07.05.2024

| Вложение | Размер |

|---|---|

| testovye_zadaniya_po_teme_nalogi.docx | 24.77 КБ |

Предварительный просмотр:

Тестовые задания по теме «Налоги».

1.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) налог на имущество физических лиц

Б) акцизный сбор

В) транспортный налог

Г) налог на доходы физических лиц

Д) таможенный сбор

2.Борис Михайлович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги. Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА

А) 1 см рабочего объёма двигателя

Б) легковой автомобиль

В) заработная плата

Г) земельный участок

Д) Борис Михайлович

1) субъект налога

2) объект налога

3) источник уплаты налога

4) единица налогообложения

3.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) налог на добавленную стоимость

Б) налог на прибыль

В) налог на имущество физических лиц

Г) земельный налог

1) прямые налоги

2) косвенные налоги

4.Владимир Александрович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги.

Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА

А) 1 см 3 рабочего объёма двигателя

Б) Владимир Александрович

B) легковой автомобиль

Г) заработная плата

Д) земельный участок

1) субъект налога

2) объект налога

3) источник уплаты налога

4) единица налогообложения

5.Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

А) налог на доходы физических лиц

В) транспортный налог

Г) государственная пошлина

Д) земельный налог

6.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) налог на добавленную стоимость

Б) имущественный налог

В) транспортный налог

Г) налог на прибыль предприятия

Д) таможенные пошлины

7.Установите соответствие между объектами налогообложения и видами налогов.

А) доходы физических лиц

В) имущество организаций

Г) добыча полезных ископаемых

Д) имущество физических лиц

8.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) земельный налог

Б) транспортный налог

В) налог на имущество организаций

Г) налог на добавленную стоимость

Д) акцизный сбор

9.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) имущественный налог

Б) транспортный налог

В) налог на добавленную стоимость

Г) акцизный сбор

Д) налог на добычу полезных ископаемых

1) прямые налоги

2) косвенные налоги

10.Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) налог на имущество организаций

В) транспортный налог

Г) торговый сбор

11.Установите соответствие между целями налогообложения и функциями налогов. К каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

А) обеспечение развития

Б) снижение безработицы

В) обеспечение финансирования

Г) сглаживание социального

неравенства в обществе

Д) снижение различий в уровне жизни

в разных регионах страны

12.Гражданин А. является владельцем дачи. Ежегодно он уплачивает налог на этот имущественный объект. Что еще, помимо налога на имущество, относится к прямым налогам? Выберите нужные позиции из приведенного ниже списка и запишите цифры в порядке возрастания , под которыми они указаны.

1) налог на наследство

2) акцизный налог

3) личный подоходный налог

4) таможенная пошлина

5) налог на прибыль

6) налог на добавленную стоимость

13.Какие налоги уплачивает предприятие? Найдите в приведенном списке нужные позиции и запишите цифры, под которыми эти налоги указаны.

1) налог на прибыль

2) налог на добавленную стоимость

3) налог на доходы физических лиц

4) налог на наследство

5) государственная пошлина

14.Найдите в приведенном списке налоги, взимаемые с физических лиц, и запишите цифры, под которыми они указаны.

1) налог на имущество предприятий

2) налог на добавленную стоимость

3) налог на имущество

4) налог на прибыль

5) подоходный налог

6) налог на дарение

15.Индивидуальный предприниматель Семён за год получил доход в размере 2 млн рублей при затратах 950 тыс. рублей. 120 тыс. рублей он заплатил в качестве налога на доход, и ещё 25 тыс. рублей в качестве налога на имущество. На оставшиеся после уплаты налогов средства Семён приобрёл акции нефтяной компании, рассчитывая на высокие дивиденды. Какие экономические термины характеризуют описанную ситуацию? Запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

2) налоговый вычет

4) косвенные налоги

5) прямые налоги

- 12112

- 42321

- 21112

- 41232

- 33132

- 21112

- 13213

- 11122

- 11221

- 13123

- 33122

- 135

- 125

- 356

- 356

Налоги и налоговая система

1. Установите соответствие между примерами и видами налогов:

А) налог на добычу полезных ископаемых Б) земельный налог

В) налог на игорный бизнес Г) налог на добавленную стоимость

Д) налог на имущество физических лиц

1. Федеральные 2. Региональные 3. Местные

2. Выберите верные суждения о налогах:

1. Налог на прибыль фирм является косвенным налогом

2. К прямым налогам относится налог на добавленную стоимость

3. С ростом ставки налога поступления в бюджет сначала снижаются, затем растут

4. Налог на имущество предприятий представляет собой прямой налог, который выплачивается в региональный бюджет

5. Ставка налога имеет четыре разновидности: твёрдую, пропорциональную, прогрессивную, регрессивную

3. Установите соответствием между видами и примерами налогами:

А) налог на имущество предприятий Б) водный налог

В) налог на добавленную стоимость Г) земельный налог

Д) транспортный налог

1. Федеральные 2. Региональные 3. Местные

4. Выберите верные суждения о налогах:

1. Налоги наполняют государственный бюджет и оплачивают расходы государства

2. К косвенным налогам относят налог на доходы физических лиц, налог на наследство

3. Налоги направляются на поддержку малообеспеченных слоев общества за счёт частичного перераспределения средств

4. Прямые налоги, в отличие от косвенных, носят обязательный характер

5. Прямые налоги изымаются непосредственно из дохода налогоплательщика

5. Выберите верные суждения о налогах и налогообложении:

1. При пропорциональной системе налогообложения его ставки увеличиваются при возрастании объекта налога

2. Налоги – обязательные платежи физических и юридических лиц в пользу государства в порядке и на условиях, определённых законодательством

3. Через налоги государством осуществляется воздействие на общественные отношения

4. Фискальные функция налогов проявляется в формировании и мобилизации финансовых ресурсов государства

5. При высокой ставке подоходного налога резко повышается деловая активность фирм и населения

6. Какие признаки присущи любому налогу:

1. Обязательность уплаты 2. Безвозмездность 3. Пропорциональность налогу 4. Возвратный характер 5. Законодательное установление 6. Приблизительность размера для налогоплательщика

7. Установите соответствие между примерами и видами налогов:

А) подоходный Б) с продаж В) на добавленную стоимость Г) на наследство

Д) на имущество

1. Прямые 2. Косвенные

8. Выберите верные суждения о налогах:

1. Налоги представляет собой плату за пользование имуществом государства

2. Одним из принципов налогообложения является его всеобщность

3. Принцип справедливости в налогообложении выражается в неравенстве налогов для каждого уровня дохода

4. Налоги следует рассматривать как безвозмездную помощь государству граждан и предприятий

5. Устойчивость видов налогов и их ставок во времени представляет собой один принципов налогообложения

9. Выберите верные суждения о налогах:

1. По механизму контроля косвенные налоги являются более сложными, чем прямые

2. С помощью налогов государство обеспечивается финансовыми ресурсами

3. К принципам налогообложения относится неизбежность осуществления платежа

4. Источниками налогов могут быть различные формы дохода

5. Особенностью налогообложения является динамичность видов налогов и их ставок во времени

10. Установите соответствие между примерами и видами налогов:

А) акциз Б) налог на имущество предприятий В) налог с оборота Г) налог на добычу полезных ископаемых Д) налог с продаж

1. Прямые 2. Косвенные

11. Выберите верные суждения о налогах:

1. Одной из важнейших функций налогов является учёт доходов граждан, предприятий и организаций

2. В отличие от косвенных налогов прямые взимаются при образовании материальных благ

3. Одной из особенностей косвенных налогов является то, что их платит потребитель

4. Прямые налоги взимаются через надбавку к цене или тарифу

5. Налоги способствуют циклическому развитию экономики

13213

45

21132

135

234

125

12211

25

234

21212

123

1. Основным налогом в России в XIX в. являлся/являлась:

• подушная подать

2. На суда, приписанные к российским портам, действие налоговых законов РФ:

• всегда распространяется

3. В соответствии с Налоговым кодексом Российской Федерации законодательство Российской Федерации о налогах и сборах состоит из:

• Налогового кодекса РФ и принятых в соответствии с ним законов о налогах и сборах

4. Налог на игорный бизнес в РФ относится к налогам и сборам:

• региональным

5. Земельный налог в РФ относится к налогам и сборам:

• местным

6. Подоходный налог с физических лиц по уровню бюджета относится к налогам:

• регулирующим

7. Во время правления Ивана III основным прямым налогом на Руси был налог:

• подушный

8. Действие налоговых законов РФ на суда, находящиеся в российских территориальных водах, .

• распространяется

9. Система актов и мероприятий, проводимых государством в области налогообложения и направленных на реализацию тех или иных задач, стоящих перед обществом, называется:

• налоговой политикой государства

10. Таможенная пошлина в РФ относится к налогам и сборам:

• федеральным

11. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются.

• в пользу налогоплательщика

12. Антиналогообложение — это:

• явление, возникающее вследствие несоответствия налоговых систем различных стран, когда ни одно из государств не признает какого-либо налогоплательщика или объект в качестве «своих»

13. «Налоговое Действие», для совершения которого установлен срок, может быть выполнено.

• до двадцати четырех часов последнего дня срока

14. Ставки налога бывают:

• твердые, процентные

15. Существующая российская налоговая система создавалась:

• на базе опыта зарубежных стран

16. Акты законодательства о налогах и сборах в соответствии с налоговым законодательством РФ, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, устанавливающие или отягчающие ответственность за налоговые правонарушения, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах:

• обратной силы не имеют

17. Экологический налог в РФ относится к налогам и сборам:

• федеральным

18. Органы местного самоуправления . устанавливать местные налоги и сборы, не закрепленные в НК РФ.

• не вправе

19. Налоги, взимаемые в процессе накопления материальных благ непосредственно с доходов или имущества налогоплательщиков, называются:

• прямыми

20. При налоговой скидке налог, уплаченный в иностранном государстве, рассматривается как:

• расходы, вычитаемые из сумм доходов, подлежащих налогообложению

21. Российское законодательство уплату налога имуществом .

• не предусматривает

22. Налоговый гнет в России составляет:

• 32%

23. Налоговая система Франции характеризуется:

• преобладающим значением косвенного налогообложения и относительно небольшой долей подоходного налога

24. Относятся ли приказы, инструкции и методические указания по вопросам, связанным с налогообложением и сборами Министерства РФ по налогам и сборам, Министерство финансов РФ, Государственного таможенного комитета РФ обязательные для их подразделений к законодательству о налогах и сборах?

• нет

25. Налоги, взимаемые через цену товара, называются:

• косвенными

26. Федеральные законы, вносящие изменения в Налоговый кодекс РФ в части установления новых налогов и (или) сборов, а также акты законодательства о налогах и сборах субъектов Российской Федерации и акты представительных органов местного самоуправления, вводящие налоги и (или) сборы, вступают в силу не ранее:

• 1 января года, следующего за годом их принятия

27. Объект налогового правоотношения — это:

• сам налог как обязательный взнос в бюджет

28. Ставки акцизов и таможенных пошлин в РФ устанавливает:

• Правительство РФ

29. Общеобязательное правило поведения в сфере налоговых правоотношений, установленное в определенном порядке и санкционированное компетентным государственным органом, соблюдение которого обеспечивается в необходимых случаях силой принуждения государства, называется:

• налогово-правовой нормой

30. Автором «Исследования о природе и причинах богатства народов» является:

• Адам Смит

31. Самой крупной статьей доходов в США является:

• подоходный налог с населения

32. Не являются участником налоговых правоотношений:

• отделы по борьбе с экологическими преступлениями МВД РФ

33. Налог на имущество организаций в РФ относится к налогам и сборам:

• региональным

34. Соотношение налоговых доходов от внутренней и внешней торговли в России равно:

• 2:1

35. Акты законодательства о налогах вступают в силу не ранее чем по истечении.

• одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу

36. Предмет налогообложения — это:

• имущество (земля, автомобили, другое имущество) и нематериальные блага (государственная символика), с наличием которых закон связывает возникновение налоговых обязательств

37. Налоговое право — это:

• подотрасль финансового права

38. Резким отличием российской налоговой системы от зарубежных налоговых систем является/являются:

• низкая доля подоходного налога с физических лиц и высокая доля налога на прибыль предприятий

39. Какие акты не имеют обратной юридической силы?

• устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов

40. Налог на рекламу в РФ относится к налогам и сборам:

• местным

41. В Российской Федерации устанавливаются следующие виды налогов и сборов:

• федеральные налоги и сборы, налоги и сборы субъектов Российской Федерации и местные налоги и сборы

42. Охраняемая государством мера возможного поведения субъектов налогового права называется:

• субъективным налоговым правом

43. Принципы налогообложения впервые сформулировал:

• Адам Смит

44. Ставка налога — это:

• размер налога, приходящийся на единицу налогообложения

45. Налог с продаж и НДС присутствует одновременно в налоговых системах:

• Японии

46. Налог на наследование или дарение в РФ относится к налогам и сборам:

• местным

47. Уравнительный налог существует в налоговой системе:

• Японии

48. К специальным налоговым режимам относятся:

• упрощенная система налогообложения субъектов малого предпринимательства, система налогообложения в свободных экономических зонах, система налогообложения в закрытых административно-территориальных образованиях, система налогообложения при выполнении договоров концессии и соглашений о разделе продукции

49. Законодательство о налогах и сборах регулирует.

• властные отношения по установлению, введению и взиманию налогов и сборов в РФ, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения

50. Объект налогообложения — это:

• юридические факты (действия, события, состояния), которые обуславливают обязанность субъекта заплатить налог

51. Налоговой системе России присущи:

• нестабильность и неурегулированность

52. Налог на имущество физических лиц в РФ относится к налогам и сборам:

• местным

53. Налоги и сборы, устанавливаемые Налоговым кодексом Российской Федерации и обязательные к уплате на всей ее территории, называются:

• федеральными

54. Налог на пользование недрами в РФ относится к налогам и сборам:

• федеральным

55. Плательщики налогов — это:

• юридические лица, другие категории плательщиков, физические лица, на которых в соответствии с законодательными актами возложена обязанность уплачивать налоги

56. В качестве источника публикации о действующих региональных налогах и сборах и об их основных положениях определены:

• «Налоговый курьер»

57. К источникам налогового права не относится:

• Налоговое законодательство зарубежных стран

58. Субъект налоговых правоотношений — это:

• реальный участник налоговых правоотношений

59. Налог на недвижимость в РФ относится к налогам и сборам:

• региональным

60. Налоговые законы приоритет над неналоговыми законами .

• имеют

61. Налоги, вводимые государством для формирования бюджета в целом, называются:

• абстрактными

62. К способам, исключающим двойное международное налогообложение, относится:

• налоговый гнет

63. Акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы в.

• вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд

64. Подоходный налог с физических лиц в США:

• является одной из самых крупных статей доходов

65. Налог – это:

• обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований

66. Основной чертой налоговой системы России в XVIII в. было:

• большое значение косвенных налогов по сравнению с налогами прямыми

67. Какой из российских налогов, введенный Петром I, действует в модифицированной форме в настоящее время:

• подушный

68. Пошлина — это:

• плата, взимаемая с организаций и граждан за совершение государственными органами определенных действий в интересах этих организаций и граждан

69. Установление налога — это:

• первичное нормотворческое действие, принятие нормативного акта, посредством которого конкретный налоговый платеж определяется как таковой и находит свое место в действующей налоговой системе государства

70. Налоговая льгота, как правило, — это:

• предоставляемые отдельным категориям плательщиков предусмотренные действующим законодательством о налогах и сборах преимущества по сравнению с другими плательщиками

71. К косвенным налогам относятся:

• акцизы, таможенные пошлины, налог с оборота

72. Могут ли устанавливаться региональные или местные налоги и(или) сборы, не предусмотренные Налоговым кодексом РФ?

• нет

73. Система финансово-правовых норм, регулирующих общественные отношения по установлению, введению и взиманию налогов путем императивного метода воздействия на соответствующие субъекты с элементами диспозитивности, называется:

• налоговым правом

74. Доля косвенных налогов в России за последние 5 лет в 1997 году составляла:

• 70-75%

75. К прямым налогам относятся:

• подоходный налог, уплачиваемый физическими лицами, налог на прибыль предприятий и организаций, налог на имущество, переходящее в порядке наследования или дарения

76. Действие налоговых законов РФ . на посольства и консульства РФ в других странах.

• распространяется всегда

77. Могут ли субъекты РФ устанавливать налоги и сборы (ставку и виды)?

• да

78. Содержанием налоговых правоотношений является/являются:

• права и обязанности их участников

79. Налоги и сборы, устанавливаемые в соответствии с Налоговым кодексом РФ и вводимые в действие законами субъектов РФ и обязательные к уплате на территории соответствующих субъектов РФ, называются:

• региональными

80. Для российской налоговой системы свойственно соотношение компетенции центральных и местных органов власти по варианту:

• разные налоги и разные ставки

81. Налоговая база — это:

• стоимостная, физическая или иная характеристики объекта налогообложения

82. Налог на добавленную стоимость в РФ относится к налогам и сборам:

• федеральным

83. Налоги, вводимые для финансирования конкретного направления затрат государства, называются:

• целевыми

84. Филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения.

• филиалов и иных обособленных подразделений

85. Принципиальное отличие налоговой системы Германии от французской налоговой системы состоит в:

• наличии налога с продаж вместо НДС

86. Основным содержанием налогового правоотношения является обязанность налогоплательщика:

• внести в бюджетную систему или внебюджетный государственный фонд денежную сумму в соответствии с установленными ставками и в предусмотренные законом сроки

87. По налоговому законодательству РФ юридические лица считаются резидентами, если они:

• созданы на территории России по российскому законодательству

88. При установлении налогов должны быть определены.

• все элементы налогообложения

89. Смешанные налоги — это:

• категория налогов, плательщиками которой являются как физические лица, так и предприятия, организации

90. Установите последовательность нормотворческих действий:

• 1) установление налога

• 2) введение налога

• 3) внесение изменений и дополнений

• 4) отмена налога

91. Масштаб налога — это:

• определенная законом физическая характеристика или параметр изменения ставок налогообложения

92. Обязанность платить налоги — .

• конституционная обязанность

93. Наибольший доход в бюджеты городов Древнего Рима приносил:

• поземельный налог

94. Предоставление льгот по налогообложению путем освобождения налогоплательщиков от уплаты налога на имущество физических лиц относиться к типу:

• освобождение отдельных категорий населения

95. Налог на прибыль с предприятий и организаций по уровню бюджета, в который зачисляется налоговый платеж, относится к налогам:

• разноуровневым

96. После событий 1917 года основным доходом Советского государства выступили:

• эмиссия денег, контрибуции и продразверстка

97. Количество уровней в налоговой системе государства зависит от:

• государственного устройства

98. Международное двойное налогообложение — это:

• одновременное обложение в двух или более странах одного налогоплательщика в отношении одного и того же объекта одним и тем же или аналогичным налогом

99. Могут ли полномочные министерства и ведомства принимать нормативные акты направленные на регулирование налоговых правоотношений?

• да, но такие акты не могут изменять или дополнять законодательство о налогах и сборах

100. Уплата налогов носит характер:

• не только добровольный, но и принудительный

Анастасия Ревина

Многие выпускники, которые сдают обществознание, избегают тему налогов в ЕГЭ. Они не пытаются разобраться , потому что считают ее очень сложной. Это приводит к потере драгоценных баллов на экзамене, так как налоги в ЕГЭ по обществознанию могут встретиться и в первой, и во второй части.

Все не так страшно. Никто не заставляет учить весь Налоговый кодекс РФ. Во-первых, это крайне сложно, во-вторых, просто бессмысленно. Давайте рассмотрим основные аспекты, которые необходимо знать, чтобы чувствовать себя уверенно в теме налогов.

Что такое налоги?

Для начала разберемся, что такое налоги и зачем они нужны. Как и любому человеку или организации, государству нужны финансовые средства. Налоги — один из источников средств.

Откуда государство получает налоги? Это обязательные платежи, которые отдают граждане и организации. Понимая суть налогов, можно составить их определение.

Налоги — это суммы денег, которые граждане и организации обязаны выплачивать государству для того, чтобы финансировать его деятельность.

Какие виды налогов существуют?

Второе, что необходимо сделать, чтобы перестать бояться темы налогов на ЕГЭ — разобраться в их видах. Многим кажется, что это невозможно запомнить и ошибки здесь неминуемы. Давайте разбираться.

Виды налогов: по способу взимания

По способу взимания налоги делятся на прямые и косвенные. Прямые налоги взимаются напрямую с дохода или имущества. Их уплачивают собственники имущества или обладатели прибыли. Налогоплательщик не может переложить обязанность выплаты ни на кого другого.

К ним относятся: налоги на доходы физических лиц (НДФЛ), налог на прибыль организаций, транспортный налог, налог на имущество.

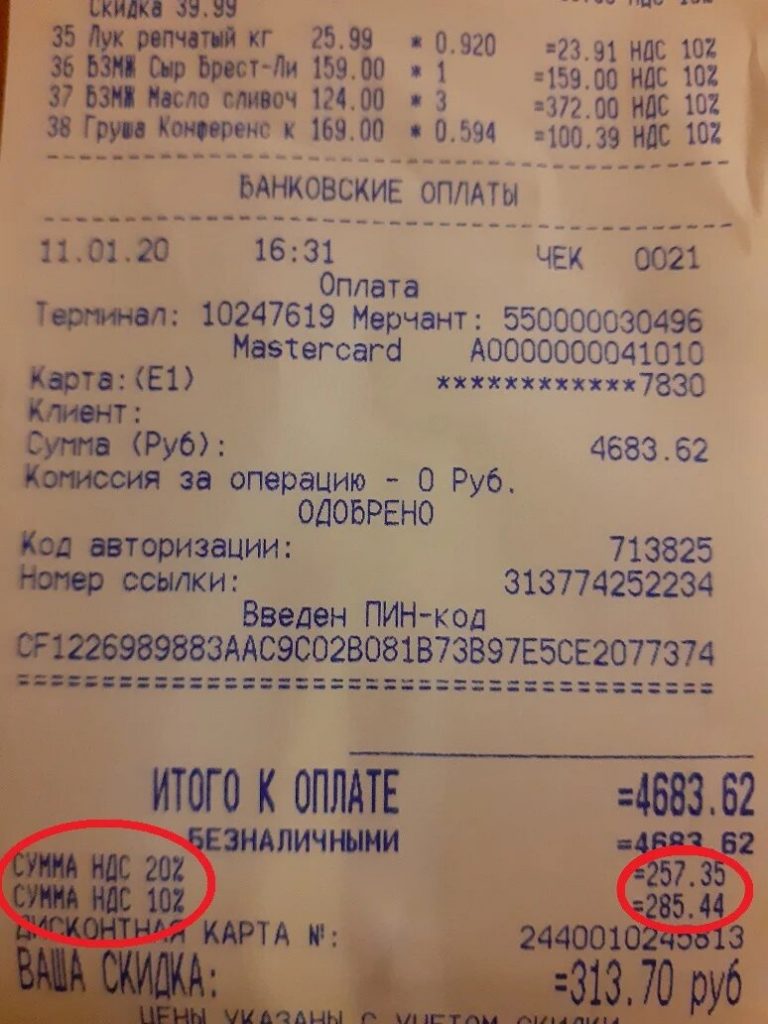

Косвенные налоги взимаются в виде наценки на товар, то есть они полностью перекладывается на конечных потребителей. Такие налоги включены в цену товара и уплачиваются, когда приобретается товар. Например, НДС указывается прямо в товарном чеке.

К косвенным налогам относятся: налог на добавленную стоимость (НДС), акцизы, таможенные пошлины, налог с продаж. Названия косвенных налогов следует запомнить.

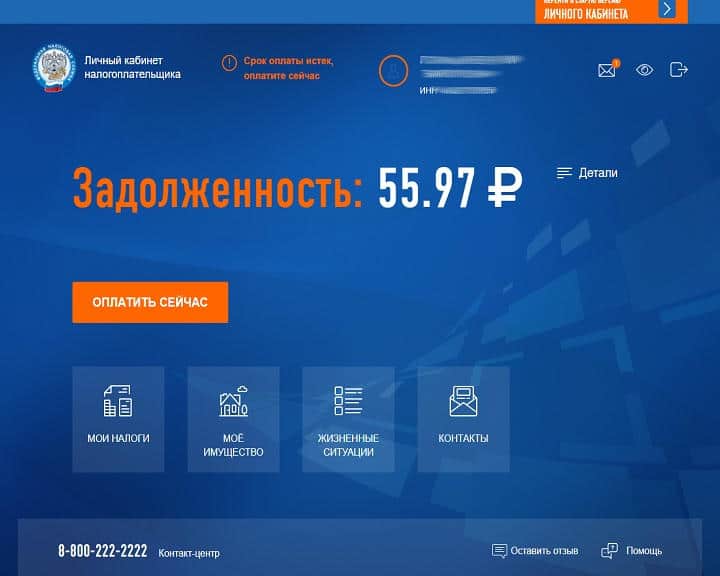

Задание №7 в ЕГЭ по обществознанию: виды налогов по типу взимания

Рассмотрим задание на анализ суждений (номер 7), в котором необходимо выбрать все верные суждения о налогах и о их видах по способу взимания. За него дают максимум 2 балла. При решении задания мы просто используем уже известную нам теорию. Еще нужно проанализировать каждое суждение внимательно, чтобы минимизировать ошибки. Это мы сейчас и сделаем.

| 1) Налоги наполняют государственный бюджет и оплачивают расходы государства. — да, этот вариант абсолютно точно будет верным, так как мы знаем, что в этом и состоит сущность налогов 2) К прямым налогам относят налог на доходы физических лиц, налог с продаж. — если налог на доходы физических лиц относится к прямым, то налог с продаж является косвенным налогом —неверное суждение 3) Прямые налоги могут быть переложены на другое лицо. — нет, прямые налоги уплачиваются прямо собственники имущества или обладателями прибыли 4) Прямые налоги, в отличие от косвенных, носят обязательный характер. — нет, все налоги носят обязательный характер 5) Прямые налоги изымаются непосредственно из дохода налогоплательщика. — да, это одна из ключевых характеристик прямых налогов Ответ: 15 |

Виды налогов: по территории

Все налоги в Российской Федерации делятся на федеральные, региональные и местные. Нужно запомнить региональные налоги (их три), местные (их тоже три), а к федеральным будут относиться все остальные. На помощь приходит лайфхак, который позволит быстрее и лучше запомнить виды налогов по территории взимания.

Используя мнемотехнику, возьмём шесть максимально простых слов: юрлицо, игра, машина; физлицо, товар, земля.

Первые три слова относятся к трем региональным налогам:

- налог на имущество организаций (юридических лиц) — юрлицо

- налог на игорный бизнес — игра

- транспортный налог – машина

Следующие три слова — это местные налоги:

- налог на имущество физических лиц — физлицо

- торговый сбор — товар

- земельный налог — земля

Все остальные налоги федеральные (НДФЛ, акцизы, НДС, водный налог, государственные пошлины, налог на прибыль организаций).

Задание №8 в ЕГЭ по обществознанию о видах налогов по территории

В первой части экзамена часто требуют выполнить задание на соответствия (задание номер 8). За него дают максимум 2 балла. Представьте, как сложно выполнить это задание на экзамене, если не изучить налоги в ЕГЭ. Сейчас мы с ним разберемся.

Итак, перед нами задание, в котором необходимо установить соответствие между примерами и видами налогов по территории взимания. Внимательно смотрим на каждый пример!

| ПРИМЕРЫ | ВИДЫ НАЛОГОВ |

| А) налог на доход физических лиц — видим, что ни одно слово из шести здесь не встречается, значит это федерльный налог | 1) федеральный |

| Б) торговый сбор — видим слово «товар», это местный налог | 2) региональный |

| В) акцизы — опять нет ни одного из шести слов, это федеральный налог | 3) местный |

| Г) земельный налог — слово «земля» подсказывает, что это местный налог | |

| Д) транспортный налог — ассоциируется со словом «машина», региональный налог |

Ответ: 13132

Системы налогообложения

Третье, что необходимо знать — это три системы налогообложения. Мы будем отталкиваться от названий, что позволит запомнить их быстрее.

Прогрессивная система. В названии мы можем увидеть слово «прогресс», оно означает движение вверх. Значит, чем выше размер дохода, тем выше ставка налога. То есть богачи платят больше налогов, чем обычные люди.

Регрессивная система. Слово «регресс» означает движение вниз. Логика уплачиваемого налога обратная: чем выше размер дохода, тем ниже ставка налога.

Пропорциональная система. Видим слово «пропорция», которое означает равенство. Ставка налога единая: со всех доходов независимо от их величины взимается единый процент.

Задание №7 в ЕГЭ по обществознанию о системах налогообложения

Теперь давайте рассмотрим задание на анализ суждений (задание номер 7), затрагивающих налоги в ЕГЭ. Необходимо выбрать все верные суждения о системах налогообложения. Проанализируем каждое суждение.

| 1) Пропорциональное налогообложение означает, что ставка налога зависит от величины дохода. — видим слово «пропорция» и вспоминаем, что в там случае ставка налога единая — это суждение неверное 2) При пропорциональном налогообложении с высоких доходов взимается больший процент, чем с низких. — нет, ставка налога будет для всех одинаковой — неверное суждение 3) При прогрессивной системе по мере возрастания дохода увеличивается ставка налога. — выделяем слово «прогресс», следовательно, чем выше размер дохода, тем выше ставка налога — верное суждение 4) При регрессивном налогообложении семья с меньшими доходами платит больший процент от своих доходов, чем семья с высокими доходами. — обратная ситуация: слово «регресс» указывает на то, что ,чем выше размер дохода, тем ниже ставка налога — верное суждение 5) При регрессивном налогообложении могут взиматься одинаковые ставки налога со всех налогоплательщиков. — этому суждению нас уже не обмануть, мы знаем, что значит слово «регресс» и что написана характеристика пропорциональной системы — неверное суждение Ответ: 34 |

Теперь вы умеете решать задания на налоги в ЕГЭ. Хотите готовиться дальше, но не знаете, как? Почитайте отзыв выпускницы, которая сдала ЕГЭ по обществознанию на 99 баллов после наших курсов 🙂

Налог – обязательный взнос, уплачиваемый физическими и юридическими лицами, в законодательно установленном порядке.

Пошлина – вид налога на потребление. Взимается с юридических и физических лиц, вступающих в специфические отношения с государством. (Например, таможенные пошлины, государственная пошлина).

Сбор – обязательный платеж за услуги, оказанные им государственными органами.

Квазиналоги – обязательный платеж, установленный не налоговым законодательством (например, лицензионные сборы).

Характерные черты и признаки налога:

1. Налог – это отчуждение части собственности субъекта в пользу государства;

- Законность установления и введения;

- Это обязательный взнос (ст. 57 Конституции РФ);

- Внесение налога в денежной форме;

- Безвозмездность уплаты;

- Налоги вносятся в бюджет или внебюджетный фонд;

- Налог - абстрактный платеж, который при внесении в бюджет не имеет целевого назначения.

Принципы налогообложения.

Это базовые идеи и положения, существующие в налоговой сфере.

I. Экономические – положения, касающиеся целесообразности оценки налогов, как экономического явления.

- Принцип справедливости – каждый, независимо от положения платит налоги.

- Принцип соразмерности – размер налогов равен для всех;

- Максимального учета интересов и возможностей налогоплательщиков (Они должны быть информированы);

- Экономичности (затраты на сбор меньше, чем сумма).

II. Юридические

- Равного налогового бремени (все в одинаковых условиях);

- Установления налогов законами;

- Отрицания обратной силы налоговых законов;

- Наличие всех элементов налогов в налоговом законодательстве.

III. Организационные принципы

1. Принцип единства налоговой системы;

2. Принцип исчерпывающего перечня налогов;

3. Принцип множественности налогов;

4. Принцип стабильности налоговой системы.

Функции налогообложения.

Функция налога – проявление его сущности в действии, способ выражения его свойств.

- Фискальная (казна) – формирование и мобилизация финансовых ресурсов;

- Распределительная (социальная) – доходы распределяются между различными категориями населения;

- Контрольная – посредством налогов контролировать финансово-хозяйственную деятельность предприятия;

- Регулирующая – регулирование экономических отношений:

а) стимулирующая – стимулирует развитие;

- Поощрительная (для физических лиц за особые заслуги перед Отечеством).

Классификация налогов

I.По способу взимания:

а) реальные – с учетом предполагаемого дохода;

б) личные – с реально полученного дохода.

а) индивидуальные (акции);

б) универсальные (облагаются все товары);

в) фискальные монополии (облагаются те товары, которые находятся под ведомством государства);

г) таможенные пошлины.

II.По уровню управления:

- федеральные;

- региональные;

- местные.

III. По целевой направленности:

- целевые;

- абстрактные.

IV. По субъекту:

- налоги с физических лиц;

- налоги с юридических лиц;

- смешанные

V. По уровню бюджета:

- закрепленные;

- регулирующие (разноуровневые).

VI. По порядку введения:

- общеобязательные;

- факультативные (уплата в компетенции местных органов).

VII. По срокам уплаты:

- декадные;

- ежемесячные;

- ежеквартальные;

- годовые.

Налоговая система РФ.

Налоговая система РФ – это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке. А также, форм и методов их построения и совокупности взаимоотношений, возникающих в процессе налогообложения.

Налоговая система включает:

- Налоговое законодательство;

- Налоговые органы;

- Теоретическое положение ученых и практиков;

- Принципы налоговой политики;

- Порядок распределения налогов по бюджетам;

- Формы и методы налогового контроля;

- Порядок установления и ввода налогов;

- Права и ответственность участников налоговых отношений;

- Системы налогов, сборов и пошлин.

Налоговый кодекс РФ предусматривает следующие виды налогов (ст. 13,14,15):

Федеральные налоги и сборы:

1) налог на добавленную стоимость;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

Региональные налоги и сборы:

- На имущество организаций;

- Транспортный налог;

- На игорный бизнес;

Местные налоги и сборы:

- Земельный налог;

- Налог на имущество физических лиц;

Законодательная основа налогообложения.

1. Налоговый Кодекс РФ, который устанавливает:

а) виды налогов и сборов;

б) основания возникновения и порядок исполнения обязательств по уплате налогов;

в) принципы установления, введения и прекращения действий налогов;

г) права и обязанности налогоплательщиков, налоговых органов и других участников налоговых отношений;

д)формы и методы налогового контроля;

е) ответственность за совершение налоговых правонарушений;

ж) порядок обжалования актов налоговых органов и действий их должностных лиц;

з) порядок исчисления и уплаты налогов.

- Законы РФ;

- Региональные и местные нормативные акты в сфере налогообложения;

- Нормативные акты Министерства финансов;

- Инструкция ГНС (Гос. налог. службы) о порядке применения налоговых законов.

Установление налога– принятие нормативного акта, посредством которого конкретный платеж определяется (НК).

Введение налога– принятие еще одного нормативного акта, подробно регламентирующего условия, порядок и процедуру фактического взимания налога в бюджет.

Основные элементы налога:

I.Субъект налогообложения (налогоплательщик) – это физические и юридические лица, на которых возлагается обязанность уплачивать налог.

а) носитель налога – лицо, которое несет тяжесть налогообложения в конечном итоге;

б) налоговые агенты – лица, на которых возложены обязанности по исчислению и удержанию у налогоплательщиков и перечислению в бюджет налогов;

в) сборщики налогов – уполномоченные органы и должностные лица, осуществляющие прием от налогоплательщиков средств в уплату налогов и перечислению их в бюджет;

г) резиденты – более 183 дней постоянно проживают и получают доход на территории РФ.

Нерезиденты – постоянно не проживают в РФ, налогообложению подлежат только те доходы, кот. получены на территории РФ.

II. Предмет налогообложения – реальные вещи (земля, автомобили, другое имущество) и нематериальные блага (экономические показатели), с наличием кот. закон связывает возникновение налоговых обязательств.

III. Объект налогообложения – юридические факты, обуславливающие обязанность субъекта уплачивать налог. Это совершение оборотов по реализации, владение имуществом, вступление в наследство, получение дохода и т. д.

IV. Налогооблагаемая база – количественное выражение объекта налогообложения.

Например: земельный участок – предмет; право собственности на землю – объект; площадь земельного участка – налогооблагаемая база.

V. Источник налога – резерв, используемый для уплаты налога:

а) добавленная стоимость (НДС);

б) выручка, таможенная пошлина;

в) себестоимость (земельный налог, налог на пользователей автомобильных дорог);

г) финансовый результат (налог на рекламу, сбор на содержание милиции, сбор на уборку территории, налог на имущество юридических лиц);

д) чистая прибыль (налог на прибыль);

е) совокупный доход (налог на доходы и все другие, уплачиваемые физическими лицами).

VI. Масштаб налога – установленная законом характеристика измерения предмета налога.

VII. Единица налога – используется для количественного выражения налогооблагаемой базы.

VIII. Налоговый период – срок, в течение которого формируется налоговая база и окончательно определяется размер налогового обязательства.

IX. Налоговая ставка – размер налога, приходящийся на единицу налогообложения.

а) в зависимости от способа определения суммы налога:

- твердые (в рублях). База в количественном выражении – штук и т. д.

- Процентные (адвалорные, в %) .

б) в зависимости от степени изменяемости ставок:

в) в зависимости от изменения налогооблагаемой базы:

- равные (равная сумма);

- пропорциональные (для каждого налогоплательщика равная ставка);

- регрессивные (с ростом базы ставка уменьшается);

- прогрессивные (с ростом базы ставка увеличивается)

г) в зависимости от содержания:

- маргинальные (размер указывается в налоговом законодательстве);

- фактические (определяется как отношение уплаченного налога к налогооблагаемой базе);

экономические (определяется как отношение уплаченного налога ко всему полученному доходу).

X. Налоговые льготы– предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими, включая возможность не уплачивать налог, либо уплачивать в меньшем размере.

1.Изъятия – налоговые льготы, направленные на освобождение от налогообложения отдельных объектов;

2.Скидки – льготы, направленные на сокращение налоговой базы;

3.Налоговые кредиты – льготы, направленные на уменьшение налоговой ставки или налогового оклада;

4.Перенос или рассрочка платежей.

Налоговые льготы могут предоставляться:

- По объекту (изъятия или скидки);

- По ставкам (понижение ставок);

- По срокам оплаты (перенос);

- По отдельным субъектам (сочетание вышеперечисленных льгот – налоговые каникулы)

- Освобождение от уплаты отдельных категорий лиц;

- Изъятия из базы определенных частей;

- Установление необлагаемого минимума;

- Вычитание из базы определенной суммы;

- Понижение ставок;

- Вычет из налогового оклада;

- Возврат ранее оплаченных налогов (налоговая амнистия);

- Отсрочка (рассрочка) платежа.

XI. Порядок и способы исчисления налогов – совокупность действий по определению суммы налога, подлежащей уплате в бюджет. За налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

Стадии исчисления налогов:

- Определение объекта налогообложения;

- Определение налогооблагаемой базы;

- Выбор льгот их применения;

- Выбор ставки;

- Расчет суммы налога.

Системы исчисления:

- Некумулятивная система (налогообложение по частям, например, НДС)

- Кумулятивная система (налогообложение с начала года нарастающим итогом).

В зависимости от того, кто исчисляет, налоги бывают:

- Окладные (рассчитывают налоговые органы);

- Неокладные (рассчитывают другие субъекты)

XII. Порядок и способы уплаты – нормативно- установленные способы и процедуры внесения налогов в бюджет.

Налоговый оклад – сумма, вносимая плательщиком в бюджет по одному налогу.

Способы уплаты

- Уплата налога по декларации (в установленный срок представить декларацию);

- Уплата налога у источника (моменту получения дохода предшествует момент уплаты налога);

- Кадастровый способ – налог взимается на основе внешних признаков, предполагаемой средней доходности имущества (установлены фиксированные сроки уплаты)

Формы уплаты:

- обращение (взыскание на имущество или дебиторскую задолженность).

XIII. Сроки уплаты – дата или период, в течение которого налогоплательщик обязан фактически внести налог в бюджет.

Налоговая документация.

Налоговая документация – это документация для целей налогообложения, кот. фиксирует процесс исчисления налогов, сумму налога и размер налогового обязательства.

Виды:

1.Отчетно-расчетная – налоговые расчеты и декларации;

2.Сопутствующая – содержит данные, необходимые для исчисления налога, кот. расшифровывают и обосновывают данные из налоговых расчетов;

3.Учетные налоговые регистры (книга доходов-расходов);

4.Налоговые извещения – документ, кот. вручается налогоплательщику налоговым органом; содержит сведения о сроке оплаты и размере налога.

Читайте также: