Уплата косвенных налогов еаэс

Опубликовано: 29.04.2024

Декларация по косвенным налогам составляется российскими организациями-импортёрами товаров из государств ЕАЭС. С 2018 года ФНС утвердила новую форму декларации. В статье расскажем, кто сдает декларацию, какова процедура её заполнения и какие сроки определены для подачи.

Кто сдает декларацию по косвенным налогам

Отечественные компании и предприниматели, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

- приняли импортные товары на учет;

- настало время лизингового платежа.

Декларация по косвенным налогам 2021

Форму декларации обновили в 2018 году, с тех пор изменений не было. Продолжайте использовать форму, которую утвердила ФНС Приказом от 27.09.2017 г. N СА-7-3/765@. Приказ предусматривает отправление декларации в электронном виде и разъясняет порядок её заполнения.

Заполнение декларации по косвенным налогам

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает четыре листа — титульник и три раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары на учет, и те, у которых подошел срок лизингового платежа по договору. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

Титульный лист

- Укажите ИНН и КПП организации. ИП указывают только ИНН, а в «КПП» ситавят прочерк;

- если подаете первичную декларацию, ставьте номер корректировки — 0, для уточненной декларации — 1, 2 и далее;

- налоговый период — месяц, поэтому в соответствующем поле укажите номер месяца «01» — для января, «02» — для февраля и т.д.;

- заполните поле «предоставляется в налоговый орган» соответствующим кодом, а если подаете декларацию по месту учета — заполните поле «по месту нахождения», указав код 400.

- в показателе «отчетный год» укажите год налогового периода. Например, в декларации за февраль 2021 года — «2021».

- в поле «налогоплательщик» приведите полное наименование организации в соответствии с документами или ФИО предпринимателя.

Первый раздел

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате. Её рассчитывают путем сложения строк 031–035 первого раздела, каждая из которых отведена под свои цели. Например, 035 для лизинговых платежей, а 033 для товаров, являющихся результатом работ.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4 000 рублей.

- Строка 032: 4 000 × 20% = 800 рублей

- Строка 031: 45 000 × 20% = 9 000 рублей

- Строка 030: 9 000 + 800 = 9 800 рублей.

Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по гл. 21 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Второй раздел

Во втором разделе, заполнение строк 010, 020 аналогично первому — указываем ОКТМО, КБК. В строке 030 отражается общая сумма акциза к уплате, рассчитанная как сумма строк 050 второго раздела по соответствующему КБК. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

- код вида подакцизного товара из Приложения №5 к Приказу и код единицы измерения, согласно ОКЕИ;

- если приобрели мотоцикл или авто, укажите в столбце мощность двигателя в лошадиных силах (кВт/0,75), а для товаров с этиловым спиртом — его процентное содержание;

- объем/количество товара — только для товаров, содержащих этиловый спирт, или автомобилей, мотоциклов. В остальных случаях проставьте прочерк.

- налоговую базу;

- в строке 050 — сумму акциза по данному товару.

В декларации может быть несколько разделов два, если стандартного числа строк не хватает, чтобы отразить все показатели.

Третий раздел

Третий раздел заполняйте в случае ввоза спирта этилового из всех видов сырья: денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

- код вида спирта можно посмотреть в Приложении №5 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- код вида подакцизного товара, для производства которого будет использован завезенный этиловый спирт. Если производимая продукция не подакцизный товар, поставьте в графе прочерк.

- код признака применения ставки акциза на спирт указан в Приложении №6 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- налоговую базу в литрах.

В строку 050 внесите сумму акциза, подлежащего уплате в бюджет, в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него, если такое имеется.

Как сдать декларацию по косвенным налогам в 2021

Отчетный период составляет 1 месяц, поэтому, если вы ввозили товары из стран членов ЕАЭС в течение месяца, на следующий месяц заполните и подайте декларацию. Форму нужно подать до 20 числа месяца, следующего за тем, как импортный товар был принят к учету. Если компания ввозит товары, являющиеся предметом лизинга, то декларацию подают в месяце, следующим за лизинговым платежом.

Вместе с декларацией налогоплательщику нужно подать пакет документов. Их можно представить в виде заверенных копий с печатью, кроме заявлений на ввоз и уплату налогов. Пакет включает:

- заявление на ввоз товаров;

- заявление об уплате косвенных налогов;

- банковскую выписку, подтверждающую уплату налогов;

- транспортные документы, счета-фактуры и товаросопроводительную документацию;

- договор на приобретение импортных товаров;

- договор поручения, комиссии или агентский.

Оформление счетов-фактур, товарных или товаросопроводительных документов может быть не предусмотрено законодательством контрагента, тогда налоговики не могут их с вас требовать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет безошибочно подготовить декларацию по косвенным налогам и другие виды отчетности. Отчетность формируется автоматически, а еще вам не придется посещать налоговую инспекцию — вы отправите декларации онлайн. Получите бесплатный доступ к сервису на 14 дней прямо сейчас.

Международная торговля — устойчивый тренд последнего времени. Сегодня свою продукцию в соседние и не только страны продают и большие корпорации, и малые компании, и даже частные предприниматели. Поэтому одно из актуальных требований к современному бухгалтеру — знание экспортных операций. О том, какие документы нужно оформлять при реализации в страны ЕАЭС и какие платить налоги, расскажем в сегодняшней статье.

Экспорт по-русски

Подавляющее большинство российских организаций ведет торговую деятельность с нашими ближайшими соседями. Преимущественно это Белоруссия, Казахстан, Армения и Киргизия. Перечисленные страны вместе с Россией образуют Евразийский экономический союз (ЕАЭС). Кроме того Таджикистан является кандидатом на вступление в в ЕАЭС, а Молдавия имеет статус наблюдателя в союзе.

Государства — члены этого союза договорились об установлении единых правил налогообложения экспортных операций. Отметим, что речь идет об НДС — остальные налоги при экспорте компании уплачивают точно так же, как и при реализации в России.

Реализация в страны ЕАЭС и экспорт в прочие государства имеют мало отличий. И в том, и в другом случае применяется ставка НДС 0%, для подтверждения которой налогоплательщик представляет в ИФНС определенный пакет документов.

Что и кто облагается «экспортным» НДС

Сразу отметим, что на налогоплательщиков, применяющих УСН, требование о подтверждении ставки НДС при экспорте не распространяется. Согласно пункту 2 статьи 346.11 НК РФ, «упрощенщики» признаются плательщиками НДС лишь в отношении товара, который они ввозят на территорию России. Что же касается экспорта, то для компаний и предпринимателей на УСН этот тип операций в части налогообложения не имеет никаких отличий от работы с отечественными покупателями.

А вот организациям, применяющим классическую систему налогообложения (ОСНО), необходимо помнить об особенностях экспортных операций в страны ЕАЭС. И прежде всего о том, что подтверждать ставку НДС 0% нужно по любым товарам, даже по тем, которые в соответствии со статьей 149 НК РФ этим налогом не облагаются. Все дело в том, что в части экспортных операций налогообложение регламентируется нормам международных договоров. И согласно статье 7 НК РФ, такие соглашения имеют приоритет над нормами Налогового кодекса России.

ЕАЭС действует на основе Договора о Евразийском экономическом союзе от 29.05.14. Нормы, регулирующие порядок налогообложения при экспорте, указаны в пункте 1 статьи 72 этого договора, а также в пункте 3 приложения № 18 к нему «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг». Так вот, согласно указанным нормам, для товаров, перечисленных в статье 149 НК РФ, освобождение от обложения НДС по ставке 0% не предусмотрено.

Итак, любой товар, работа или услуга, реализуемая в страны ЕАЭС, для российского плательщика НДС облагается этим налогом по ставке 0%. Это подтверждено письмами Минфина от 16.03.12 № 03-07-13/01-15 и от 12.09.11 № 03-07-13/01-40. При этом в счете-фактуре помимо ставки 0% следует указать код вида товара по ТН ВЭД ЕАЭС — этого требует подпункт 15 пункта 5 статьи 169 НК РФ. В соответствии с требованиями подпункта 1.1 пункта 3 статьи 169 НК РФ, составлять счет-фактуру необходимо и в случае реализации на экспорт товаров, поименованных в статье 149 НК РФ.

Что касается вычетов, то больше не нужно отдельно учитывать «входной» НДС по товарам, которые будут реализованы на экспорт, и восстанавливать его при отгрузке. Теперь порядок вычета НДС (коме сырьевых товаров) соответствует обычному. То есть при наличии счета-фактуры «входной» налог по таким товарам принимается к вычету в том периоде, когда они приняты к учету. Такое правило действует с 1 июля 2016 года, когда вступили в силу соответствующие поправки в российский Налоговый кодекс.

Документы для подтверждения нулевой ставки

Перечень документов, которые должен собрать российский экспортер для подтверждения нулевой ставки НДС, приведен в пункте 4 упомянутого Протокола.

В первую очередь, это договор либо контракт. Причем совершенно необязательно, чтобы в качестве покупателя по этому договору фигурировала организация, зарегистрированная в одной из стран ЕАЭС — достаточно, чтобы на территории союза находился грузополучатель.

Следующий пункт — транспортные, товаросопроводительные и иные документы, которые подтверждают факт перемещения товаров из России в страну назначения. Если законодательством участника ЕАЭС не предусмотрено оформление документов, подтверждающих отдельные виды перемещения (включая перемещение без использования транспортного средства), то такие документы для подтверждения нулевой ставки не предоставляются.

Последнее правило подразумевает, что в отдельных случаях (если это соответствует правилам государства ЕАЭС) при перемещении товара с территории одной страны на территорию другой таможенный досмотр может не производиться. Тем не менее на практике трудности с документами, подтверждающими факт пересечения границы, случаются нередко. Например, представители ИФНС требуют приложить к комплекту документов для подтверждения нулевой ставки талон о прохождении пограничного контроля, который выдается в автомобильных пунктах пропуска через границу.

Такой талон не является транспортным либо товаросопроводительным документом, так могут ли налоговики его требовать? Да, вполне, ведь в пункте 4 Протокола сказано и о прочих документах, оформление которых предусмотрено в стране — участнице ЕАЭС и подтверждает факт перемещения товара через границу.

Подобного рода сложности возникают и при отправке документов почтой либо курьерской службой (DHL, Fedex). Согласно постановлению Президиума ВАС РФ от 06.07.04 № 1200/04, иными документами для целей применения нулевой ставки НДС считаются документы, которые равнозначны транспортным и товаросопроводительным по своему содержанию. Они включают информацию о том, каким способом и по какому маршруту осуществлялась доставка груза с учетом его особенностей. Такими документами, например, могут выступать почтовые или багажные квитанции.

Получается, что отправляя товары в страну ЕАЭС через курьерскую службу, российский налогоплательщик для подтверждения нулевой ставки НДС должен представить в ИФНС документы, составленные перевозчиком, из которых было бы понятно, каким способом и по какому маршруту товары попали с территории России на территорию страны назначения. Если же доставка осуществляется почтой, следует также приложить квитанцию, в которой указаны реквизиты получателя отправления.

Третий документ, который необходимо включить в пакет подтверждающих нулевую ставку, — заявление о ввозе товаров и уплате косвенных налогов. На нем должна содержаться отметка налогового органа того государства, куда осуществлялась реализация, о том, что налоговые обязательства по этому товару исполнены. Документ составляется по форме, содержащиеся в Протоколе ЕАЭС об обмене информацией от 11.12.09.

Последний документ, предусмотренный Протоколом о взимании косвенных налогов, — выписка из банка. Однако она представляется лишь в том случае, если иное не предусмотрено законодательством страны — участницы ЕАЭС. А поскольку в пункте 1 статьи 165 НК РФ банковская выписка не фигурирует, то российские налогоплательщики могут ее не предоставлять.

Порядок подтверждения

Для того чтобы собрать весь пакет документов, у экспортера есть 180 календарных дней с даты отгрузки. Это правило установлено в пункте 5 Протокола о взимании косвенных налогов. Если в установленный срок документы не будут поданы в ИФНС, придется платить обычный НДС по ставке 18 или 10%. Его следует начислить в том периоде, в котором состоялась экспортная операция. Начиная со 181-го дня после отгрузки, при неподтверждении нулевой ставки и неуплате налога будут начисляться пени.

Бывает, что документы все же удается собрать, хоть и с опозданием. В этом случае уплаченный НДС может быть зачтен или возвращен по правилам статьи 78 НК РФ.

Но если подтвердить нулевую ставку никакой возможности нет, стоит знать — уплаченный НДС можно списать на расходы по налогу на прибыль. Это право подтверждено ФНС в письме от 24.12.13 № СА-4-7/23263 и Минфином в письмах от 20.10.15 № 03-03-06/1/60045 и от 27.07.15 № 03-03-06/1/42961. Объяснение простое: в этом случае налог не был предъявлен покупателю, а оплачивался поставщиком из собственных средств, поэтому запрет из пункта 19 статьи 270 НК РФ не действует.

Отчетность по экспорту в страны ЕАЭС

В соответствии с порядком заполнения декларации по НДС, утвержденным Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, операции по экспорту в страны ЕАЭС отражаются в разделе 4 декларации. В качестве приложений пойдут те документы, которыми подтверждалась нулевая ставка. Если же она не была подтверждена, то за тот период, в котором производилась отгрузка, нужно подать уточненную декларацию.

Опубликована форма документа и порядок ее заполнения, которая необходима для соблюдения порядка налогообложения в рамках

правоотношений Договора о Евразийском экономическом союзе (ЕАЭС).

О новых документах при экспорте товаров с территории ЕАЭС

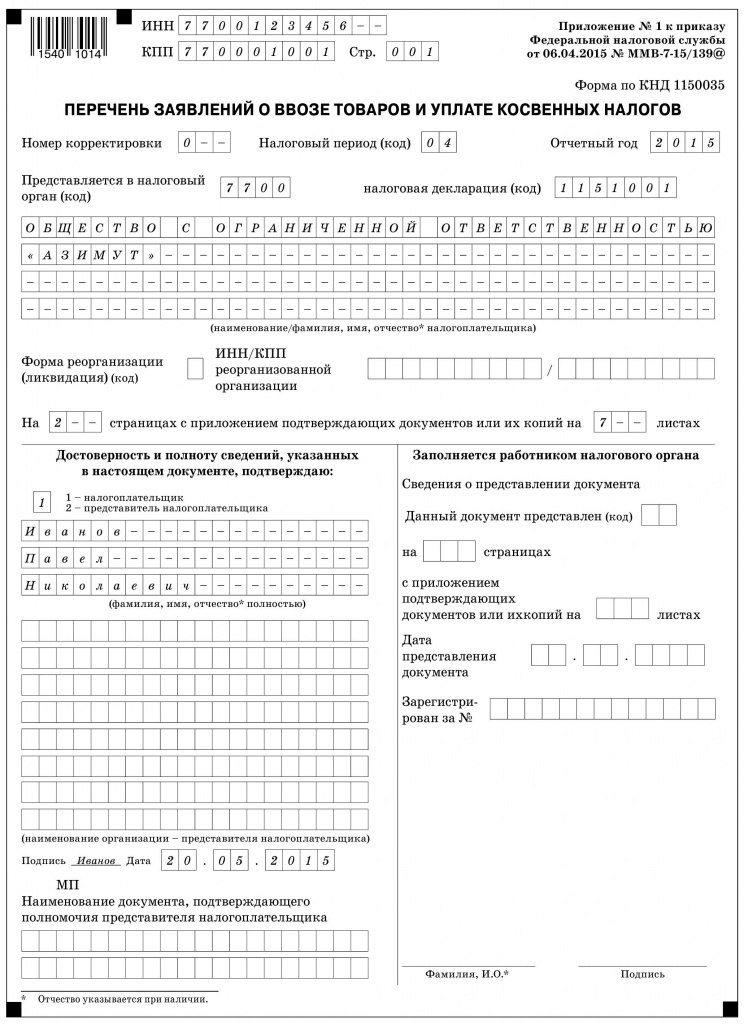

Приказом ФНС России от 06.04.2015 № ММВ-7-15/139@ утверждена форма документа, который называется «Перечень заявлений о ввозе товаров и уплате косвенных налогов». Вместе с формой документа утверждены также Порядок заполнения и формат представления этого перечня в электронном виде.

Указанные выше документы приняты в рамках правоотношений Договора о Евразийском экономическом союзе (ЕАЭС) от 29.05.2014, в котором сторонами являются следующие государства: Российская Федерация, Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика.

О взимании косвенных налогов

Напомним, порядок взимания косвенных налогов при экспорте и импорте товаров (выполнении работ, оказании услуг) в отношении государств — членов ЕАЭС регламентируется соответствующим Протоколом — Приложение № 18 к Договору ЕАЭС. В частности, в Разделе II данного Протокола закреплены правила при экспорте товаров. Установлено, что налогоплательщик государства — члена ЕАЭС при экспорте товаров на территорию другого государства — члена применяет нулевую ставку НДС и (или) освобождение от уплаты акцизов.

Для подтверждения обоснованности применения нулевой ставки НДС и (или) освобождения от уплаты акцизов налогоплательщик, с территории которого вывезены товары, обязан представить в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договоры (контракты), заключенные с налогоплательщиком другого государства — члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС;

- выписку банка, подтверждающую фактическое поступление на счет налогоплательщика-экспортера выручки от реализации экспортированных товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств);

- транспортные (товаросопроводительные) документы.

Под пунктом 3 вместе с самими заявлениями о ввозе товаров предусмотрен также документ, именуемый «перечень заявлений», форма которого и утверждена опубликованным приказом ФНС.

Рассматриваемый Перечень заявлений подается в налоговые органы Российской Федерации, и заполняется он налогоплательщиком, осуществившим операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (т. е. экспорт с территории РФ).

Важно помнить: сведения, включенные налогоплательщиком в Перечень заявлений, будут проверяться в налоговом органе на соответствие тем данным, которые получены налоговиками в рамках международного межведомственного обмена информацией, предусмотренного Протоколом от 11.12.2009 (в редакции от 31.12.2014) «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Если сведения, представленные налогоплательщиком, не соответствуют данным налогового органа, налоговики вправе будут взыскать сумму косвенных налогов с пенями.

Основные требования по заполнению Перечня заявлений

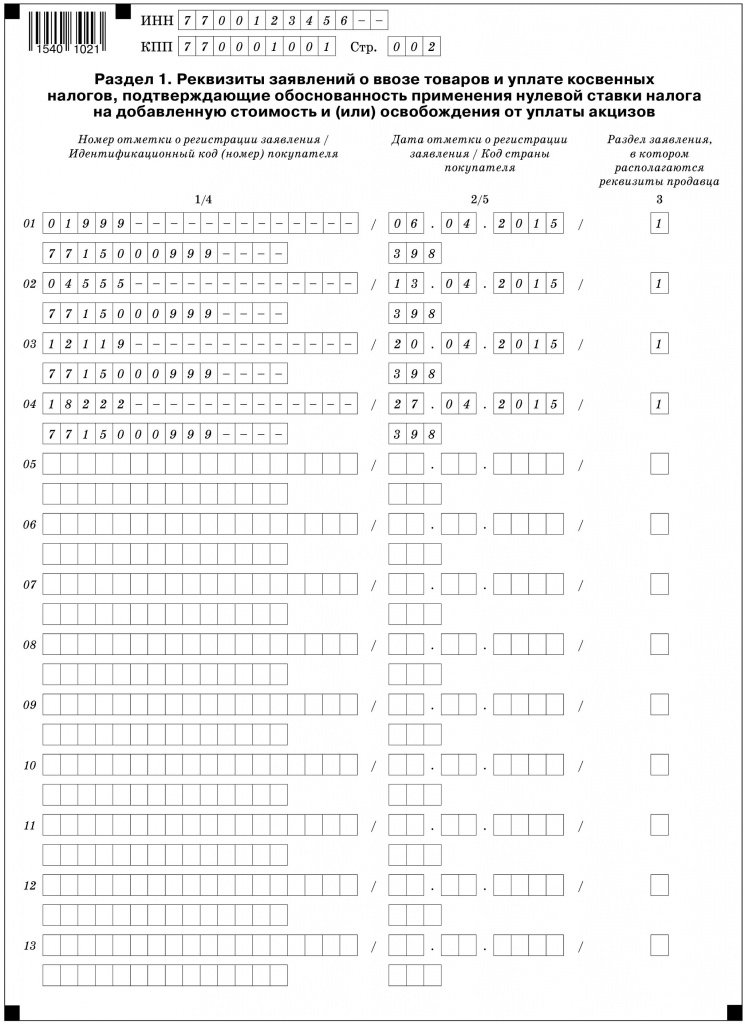

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1 «Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов».

Налогоплательщик может заполнить Перечень заявлений как в бумажном, так и в электронном виде.

При любом способе формирования документа необходимо учесть некие общие правила. Например, использование сквозной нумерации страниц, запрет на исправление ошибок корректирующим средством и на применение двусторонней печати.

Если используется электронная форма документа, то тут бухгалтеру немного легче — он освобожден от части рутинной работы по заполнению документа или проверке правильности его оформления, за него это сделает программа.

При ручном оформлении документа необходимо помнить, что заполнение полей Перечня заявлений любых показателей (текстовых, числовых, кодовых) необходимо производить слева направо, начиная с первого (левого) знакоместа.

В незаполненных полях (знакоместах, «клеточках») ставится прочерк. Это относится как к полностью, так и к частично заполненным показателям.

Например, показатель «ИНН» для юридического лица следует отражать по следующей схеме: «7700123456——». Правда, есть и исключение, номера страниц заполняются без прочерков по примеру: «001», «002», «003» и т. д.

Большинство показателей Титульного листа рассматриваемого документа давно знакомы российскому налогоплательщику. Это ИНН и КПП налогоплательщика, код налогового периода и отчетный год, номер корректировки и пр. Все они заполняются как обычно.

Перечень заявлений может представить как сам налогоплательщик, так и его законный или уполномоченный представитель.

При этом в специальном разделе Титульного листа, в котором подтверждается достоверность и полнота представленных сведений, под кодом «1» может значиться следующее лицо:

- налогоплательщик;

- законный представитель (включая участника товарищества, доверительного управляющего, концессионера, участника договора инвестиционного товарищества, ответственного за ведение налогового учета).

Значение «2» указывается, только если документ представлен уполномоченным представителем налогоплательщика.

В этом же разделе отражаются сведения о представителе налогоплательщика (ФИО физического лица или наименование юридического лица), а также данные о документе, подтверждающем его полномочия. Ранее таким документом, как правило, являлась доверенность. Теперь список уполномоченных лиц расширен, поэтому и документы могут быть разные. В поле для указания приложений к Перечню заявлений (подтверждающих документов или их копий) надо будет в этом случае указать количество листов документа, подтверждающего полномочия любого представителя организации

Особенности заполнения в связи с реорганизацией

Приведем дополнительные правила для тех случаев, когда рассматриваемый документ заполняется организацией-правопреемником.

Правопреемник представляет Перечень заявлений (а также соответствующие декларации и иные необходимые документы) в налоговый орган по месту своего учета.

В Титульном листе факт реорганизации в первую очередь отразится в специальном поле «Форма реорганизации (ликвидации) (код)». В нем могут быть указаны следующие коды:

- 0 — ликвидация организации;

- 1 — преобразование одного юридического лица в другое;

- 2 — слияние нескольких юридических лиц;

- 3 — разделение юридического лица;

- 5 — присоединение к другому юридическому лицу;

- 6 — разделение с одновременным присоеди- нением.

Такие коды закреплены в Приложении 1 к Порядку заполнения Перечня заявлений.

Правопреемник должен отразить прежние данные об ИНН и КПП до реорганизации в поле «ИНН и КПП реорганизованной организации». А вот в верхней части Титульного листа и Раздела 1 необходимо указывать свои данные, то есть ИНН и КПП правопреемника.

Правила взаимосвязи

При заполнении Перечня заявлений важно учесть тот момент, что часть показателей в Перечне должна отражаться аналогично тем значениям, данные которых используются непосредственно в самих заявлениях или налоговых декларациях по НДС и акцизам, на основании сведений из которых и формируется Перечень заявлений.

Например, в Перечне заявлений и в декларации по НДС должны совпадать ИНН и КПП налогоплательщика, налоговый период, код налогового органа и пр.

Обратите внимание на показатель «Налоговая декларация (код)». В нем необходимо указывать значение кода формы по классификатору налоговой документации (код КНД) из налоговой декларации, одновременно с которой представляется Перечень заявлений. Чуть выше мы отметили, что Перечень заявлений подается в налоговый орган не сам по себе, он входит в комплект обязательных документов, подаваемых с налоговой декларацией. Это может быть декларация по НДС (код по КНД 1151001) или по акцизам (код по КНД 1151084 или 1151074).

Действующая налоговая декларация по НДС утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Декларация по акцизам на подакцизные товары, за исключением табачных изделий, утверждена приказом ФНС России от 14.06.2011 № ММВ-7-3/369@, по табачным изделиям — от 14.11.2006 № 146н.

Напомним о самих заявлениях, сведения из которых должны отражаться в Разделе 1 Перечня. Форма заявления закреплена в Приложении № 1 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Итак, из заявлений в Перечень заносятся такие данные:

- номер отметки о регистрации заявления;

- дата отметки о регистрации заявления.

Оба показателя берутся из раздела 2 заявления. Номер отметки и дата проставляются в заявлении налоговым органом импортера при подтверждении уплаты косвенных налогов.

Далее отражается показатель «Идентификационный код (номер) покупателя», в котором указывается код или номер покупателя, которым выступает налогоплательщик-импортер, заполнивший заявление, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения).

В поле «Раздел заявления, в котором располагаются реквизиты продавца» указывается номер раздела заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения). Этим разделом заявления может быть только первый или третий, именно в них содержатся сведения о реквизитах (ИНН) налогоплательщика-экспортера, то есть продавца.

При этом в Разделе 3 заявления отражаются сведения о сделках налогоплательщика — налогового агента. Продавцом в этом случае выступает комитент, доверитель или принципал. В Разделе 1 заявления указываются сведения по сделкам обычного налогоплательщика косвенных налогов, которые были осуществлены по контрактам на поставку товаров, по договорам лизинга, переработки давальческого сырья, а также в случае заключения договора о приобретении товара у физического лица, не являющегося предпринимателем.

Все указанные выше показатели являются обязательными к заполнению.

Дополнительно напомним коды стран, участвующие в Евразийском экономическом союзе, которые тоже придется отражать в Разделе 1 Перечня заявлений:

- 051 — код Республики Армении;

- 112 — код Республики Беларусь;

- 398 — код Республики Казахстан;

- 417 — код Кыргызской Республики;

- 643 — код Российской Федерации.

В заключении приведем пример заполнения рассматриваемого документа. Примем, что Перечень заявлений сформирован по данным российского юридического лица по операциям экспорта, произведенным в апреле текущего года. Товары реализованы в Республику Казахстан. Документ заполнялся в электронном виде (прочерки в незаполненных знакоместах не проставлялись.

Консультант по налогам И.М. Акиньшина, для журнала «Нормативные акты для бухгалтера»

Декларация по косвенным налогам составляется российскими организациями-импортёрами товаров из государств ЕАЭС. С 2018 года ФНС утвердила новую форму декларации. В статье расскажем, кто сдает декларацию, какова процедура её заполнения и какие сроки определены для подачи.

Кто сдает декларацию по косвенным налогам

Отечественные компании и предприниматели, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

- приняли импортные товары на учет;

- настало время лизингового платежа.

Декларация по косвенным налогам 2021

Форму декларации обновили в 2018 году, с тех пор изменений не было. Продолжайте использовать форму, которую утвердила ФНС Приказом от 27.09.2017 г. N СА-7-3/765@. Приказ предусматривает отправление декларации в электронном виде и разъясняет порядок её заполнения.

Заполнение декларации по косвенным налогам

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает четыре листа — титульник и три раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары на учет, и те, у которых подошел срок лизингового платежа по договору. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

Титульный лист

- Укажите ИНН и КПП организации. ИП указывают только ИНН, а в «КПП» ситавят прочерк;

- если подаете первичную декларацию, ставьте номер корректировки — 0, для уточненной декларации — 1, 2 и далее;

- налоговый период — месяц, поэтому в соответствующем поле укажите номер месяца «01» — для января, «02» — для февраля и т.д.;

- заполните поле «предоставляется в налоговый орган» соответствующим кодом, а если подаете декларацию по месту учета — заполните поле «по месту нахождения», указав код 400.

- в показателе «отчетный год» укажите год налогового периода. Например, в декларации за февраль 2021 года — «2021».

- в поле «налогоплательщик» приведите полное наименование организации в соответствии с документами или ФИО предпринимателя.

Первый раздел

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате. Её рассчитывают путем сложения строк 031–035 первого раздела, каждая из которых отведена под свои цели. Например, 035 для лизинговых платежей, а 033 для товаров, являющихся результатом работ.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4 000 рублей.

- Строка 032: 4 000 × 20% = 800 рублей

- Строка 031: 45 000 × 20% = 9 000 рублей

- Строка 030: 9 000 + 800 = 9 800 рублей.

Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по гл. 21 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Второй раздел

Во втором разделе, заполнение строк 010, 020 аналогично первому — указываем ОКТМО, КБК. В строке 030 отражается общая сумма акциза к уплате, рассчитанная как сумма строк 050 второго раздела по соответствующему КБК. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

- код вида подакцизного товара из Приложения №5 к Приказу и код единицы измерения, согласно ОКЕИ;

- если приобрели мотоцикл или авто, укажите в столбце мощность двигателя в лошадиных силах (кВт/0,75), а для товаров с этиловым спиртом — его процентное содержание;

- объем/количество товара — только для товаров, содержащих этиловый спирт, или автомобилей, мотоциклов. В остальных случаях проставьте прочерк.

- налоговую базу;

- в строке 050 — сумму акциза по данному товару.

В декларации может быть несколько разделов два, если стандартного числа строк не хватает, чтобы отразить все показатели.

Третий раздел

Третий раздел заполняйте в случае ввоза спирта этилового из всех видов сырья: денатурированного этилового спирта, спирта-сырца, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

- код вида спирта можно посмотреть в Приложении №5 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- код вида подакцизного товара, для производства которого будет использован завезенный этиловый спирт. Если производимая продукция не подакцизный товар, поставьте в графе прочерк.

- код признака применения ставки акциза на спирт указан в Приложении №6 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- налоговую базу в литрах.

В строку 050 внесите сумму акциза, подлежащего уплате в бюджет, в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него, если такое имеется.

Как сдать декларацию по косвенным налогам в 2021

Отчетный период составляет 1 месяц, поэтому, если вы ввозили товары из стран членов ЕАЭС в течение месяца, на следующий месяц заполните и подайте декларацию. Форму нужно подать до 20 числа месяца, следующего за тем, как импортный товар был принят к учету. Если компания ввозит товары, являющиеся предметом лизинга, то декларацию подают в месяце, следующим за лизинговым платежом.

Вместе с декларацией налогоплательщику нужно подать пакет документов. Их можно представить в виде заверенных копий с печатью, кроме заявлений на ввоз и уплату налогов. Пакет включает:

- заявление на ввоз товаров;

- заявление об уплате косвенных налогов;

- банковскую выписку, подтверждающую уплату налогов;

- транспортные документы, счета-фактуры и товаросопроводительную документацию;

- договор на приобретение импортных товаров;

- договор поручения, комиссии или агентский.

Оформление счетов-фактур, товарных или товаросопроводительных документов может быть не предусмотрено законодательством контрагента, тогда налоговики не могут их с вас требовать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет безошибочно подготовить декларацию по косвенным налогам и другие виды отчетности. Отчетность формируется автоматически, а еще вам не придется посещать налоговую инспекцию — вы отправите декларации онлайн. Получите бесплатный доступ к сервису на 14 дней прямо сейчас.

Международная торговля — устойчивый тренд последнего времени. Сегодня свою продукцию в соседние и не только страны продают и большие корпорации, и малые компании, и даже частные предприниматели. Поэтому одно из актуальных требований к современному бухгалтеру — знание экспортных операций. О том, какие документы нужно оформлять при реализации в страны ЕАЭС и какие платить налоги, расскажем в сегодняшней статье.

Экспорт по-русски

Подавляющее большинство российских организаций ведет торговую деятельность с нашими ближайшими соседями. Преимущественно это Белоруссия, Казахстан, Армения и Киргизия. Перечисленные страны вместе с Россией образуют Евразийский экономический союз (ЕАЭС). Кроме того Таджикистан является кандидатом на вступление в в ЕАЭС, а Молдавия имеет статус наблюдателя в союзе.

Государства — члены этого союза договорились об установлении единых правил налогообложения экспортных операций. Отметим, что речь идет об НДС — остальные налоги при экспорте компании уплачивают точно так же, как и при реализации в России.

Реализация в страны ЕАЭС и экспорт в прочие государства имеют мало отличий. И в том, и в другом случае применяется ставка НДС 0%, для подтверждения которой налогоплательщик представляет в ИФНС определенный пакет документов.

Что и кто облагается «экспортным» НДС

Сразу отметим, что на налогоплательщиков, применяющих УСН, требование о подтверждении ставки НДС при экспорте не распространяется. Согласно пункту 2 статьи 346.11 НК РФ, «упрощенщики» признаются плательщиками НДС лишь в отношении товара, который они ввозят на территорию России. Что же касается экспорта, то для компаний и предпринимателей на УСН этот тип операций в части налогообложения не имеет никаких отличий от работы с отечественными покупателями.

А вот организациям, применяющим классическую систему налогообложения (ОСНО), необходимо помнить об особенностях экспортных операций в страны ЕАЭС. И прежде всего о том, что подтверждать ставку НДС 0% нужно по любым товарам, даже по тем, которые в соответствии со статьей 149 НК РФ этим налогом не облагаются. Все дело в том, что в части экспортных операций налогообложение регламентируется нормам международных договоров. И согласно статье 7 НК РФ, такие соглашения имеют приоритет над нормами Налогового кодекса России.

ЕАЭС действует на основе Договора о Евразийском экономическом союзе от 29.05.14. Нормы, регулирующие порядок налогообложения при экспорте, указаны в пункте 1 статьи 72 этого договора, а также в пункте 3 приложения № 18 к нему «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг». Так вот, согласно указанным нормам, для товаров, перечисленных в статье 149 НК РФ, освобождение от обложения НДС по ставке 0% не предусмотрено.

Итак, любой товар, работа или услуга, реализуемая в страны ЕАЭС, для российского плательщика НДС облагается этим налогом по ставке 0%. Это подтверждено письмами Минфина от 16.03.12 № 03-07-13/01-15 и от 12.09.11 № 03-07-13/01-40. При этом в счете-фактуре помимо ставки 0% следует указать код вида товара по ТН ВЭД ЕАЭС — этого требует подпункт 15 пункта 5 статьи 169 НК РФ. В соответствии с требованиями подпункта 1.1 пункта 3 статьи 169 НК РФ, составлять счет-фактуру необходимо и в случае реализации на экспорт товаров, поименованных в статье 149 НК РФ.

Что касается вычетов, то больше не нужно отдельно учитывать «входной» НДС по товарам, которые будут реализованы на экспорт, и восстанавливать его при отгрузке. Теперь порядок вычета НДС (коме сырьевых товаров) соответствует обычному. То есть при наличии счета-фактуры «входной» налог по таким товарам принимается к вычету в том периоде, когда они приняты к учету. Такое правило действует с 1 июля 2016 года, когда вступили в силу соответствующие поправки в российский Налоговый кодекс.

Документы для подтверждения нулевой ставки

Перечень документов, которые должен собрать российский экспортер для подтверждения нулевой ставки НДС, приведен в пункте 4 упомянутого Протокола.

В первую очередь, это договор либо контракт. Причем совершенно необязательно, чтобы в качестве покупателя по этому договору фигурировала организация, зарегистрированная в одной из стран ЕАЭС — достаточно, чтобы на территории союза находился грузополучатель.

Следующий пункт — транспортные, товаросопроводительные и иные документы, которые подтверждают факт перемещения товаров из России в страну назначения. Если законодательством участника ЕАЭС не предусмотрено оформление документов, подтверждающих отдельные виды перемещения (включая перемещение без использования транспортного средства), то такие документы для подтверждения нулевой ставки не предоставляются.

Последнее правило подразумевает, что в отдельных случаях (если это соответствует правилам государства ЕАЭС) при перемещении товара с территории одной страны на территорию другой таможенный досмотр может не производиться. Тем не менее на практике трудности с документами, подтверждающими факт пересечения границы, случаются нередко. Например, представители ИФНС требуют приложить к комплекту документов для подтверждения нулевой ставки талон о прохождении пограничного контроля, который выдается в автомобильных пунктах пропуска через границу.

Такой талон не является транспортным либо товаросопроводительным документом, так могут ли налоговики его требовать? Да, вполне, ведь в пункте 4 Протокола сказано и о прочих документах, оформление которых предусмотрено в стране — участнице ЕАЭС и подтверждает факт перемещения товара через границу.

Подобного рода сложности возникают и при отправке документов почтой либо курьерской службой (DHL, Fedex). Согласно постановлению Президиума ВАС РФ от 06.07.04 № 1200/04, иными документами для целей применения нулевой ставки НДС считаются документы, которые равнозначны транспортным и товаросопроводительным по своему содержанию. Они включают информацию о том, каким способом и по какому маршруту осуществлялась доставка груза с учетом его особенностей. Такими документами, например, могут выступать почтовые или багажные квитанции.

Получается, что отправляя товары в страну ЕАЭС через курьерскую службу, российский налогоплательщик для подтверждения нулевой ставки НДС должен представить в ИФНС документы, составленные перевозчиком, из которых было бы понятно, каким способом и по какому маршруту товары попали с территории России на территорию страны назначения. Если же доставка осуществляется почтой, следует также приложить квитанцию, в которой указаны реквизиты получателя отправления.

Третий документ, который необходимо включить в пакет подтверждающих нулевую ставку, — заявление о ввозе товаров и уплате косвенных налогов. На нем должна содержаться отметка налогового органа того государства, куда осуществлялась реализация, о том, что налоговые обязательства по этому товару исполнены. Документ составляется по форме, содержащиеся в Протоколе ЕАЭС об обмене информацией от 11.12.09.

Последний документ, предусмотренный Протоколом о взимании косвенных налогов, — выписка из банка. Однако она представляется лишь в том случае, если иное не предусмотрено законодательством страны — участницы ЕАЭС. А поскольку в пункте 1 статьи 165 НК РФ банковская выписка не фигурирует, то российские налогоплательщики могут ее не предоставлять.

Порядок подтверждения

Для того чтобы собрать весь пакет документов, у экспортера есть 180 календарных дней с даты отгрузки. Это правило установлено в пункте 5 Протокола о взимании косвенных налогов. Если в установленный срок документы не будут поданы в ИФНС, придется платить обычный НДС по ставке 18 или 10%. Его следует начислить в том периоде, в котором состоялась экспортная операция. Начиная со 181-го дня после отгрузки, при неподтверждении нулевой ставки и неуплате налога будут начисляться пени.

Бывает, что документы все же удается собрать, хоть и с опозданием. В этом случае уплаченный НДС может быть зачтен или возвращен по правилам статьи 78 НК РФ.

Но если подтвердить нулевую ставку никакой возможности нет, стоит знать — уплаченный НДС можно списать на расходы по налогу на прибыль. Это право подтверждено ФНС в письме от 24.12.13 № СА-4-7/23263 и Минфином в письмах от 20.10.15 № 03-03-06/1/60045 и от 27.07.15 № 03-03-06/1/42961. Объяснение простое: в этом случае налог не был предъявлен покупателю, а оплачивался поставщиком из собственных средств, поэтому запрет из пункта 19 статьи 270 НК РФ не действует.

Отчетность по экспорту в страны ЕАЭС

В соответствии с порядком заполнения декларации по НДС, утвержденным Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, операции по экспорту в страны ЕАЭС отражаются в разделе 4 декларации. В качестве приложений пойдут те документы, которыми подтверждалась нулевая ставка. Если же она не была подтверждена, то за тот период, в котором производилась отгрузка, нужно подать уточненную декларацию.

Читайте также: