Учет сервера в бухгалтерском и налоговом учете

Опубликовано: 17.05.2024

Как отразить в учете покупку программного обеспечения

Автор статьи

Автор обучающих курсов "Бухгалтерский учет для продвинутых", "Бухгалтерия и налоги для руководителя. Как проверить бухгалтера?", "Финансовый анализ для экспертов кредитных организаций", "Управленческий учет и бюджетирование". Сооснователь и Генеральный директор ПрофиРост, стаж профессиональной деятельности более 20 лет.

Если предприятие приобретает программное обеспечение для собственного использования (например, программу 1С:Предприятие или 1С:Зарплата и Управление Персоналом), то исключительные права на этот софт у предприятия не возникают.

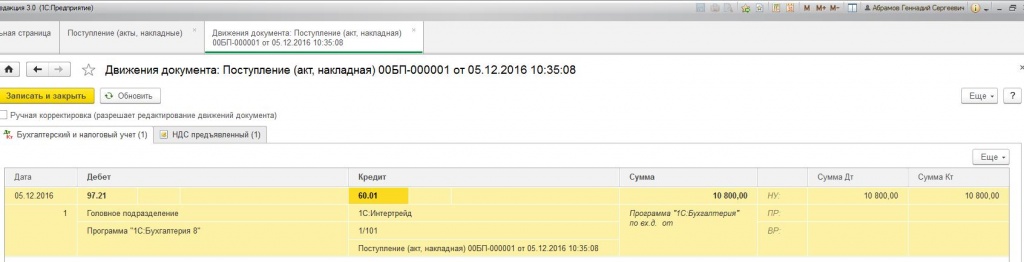

В данном случае в учете предприятия не возникает нематериальный актив (НМА), потому что нет передачи исключительных прав на программное обеспечение (согласно ПБУ 14/2007 и п. 3 ст. 257 НК РФ). При покупке 1С у предприятия возникает только лишь право воспользоваться результатами интеллектуальной собственности, причем это право не исключительное. Поэтому в случае приобретения неисключительных (то есть временных) прав на программу, расходы на приобретение права использования программы должны учитываться постепенно в течение срока применения этого софта с использованием счета 97 «Расходы будущих периодов». То есть сначала на счет 97, а потом отнесением на счета затрат.

Связанный курс

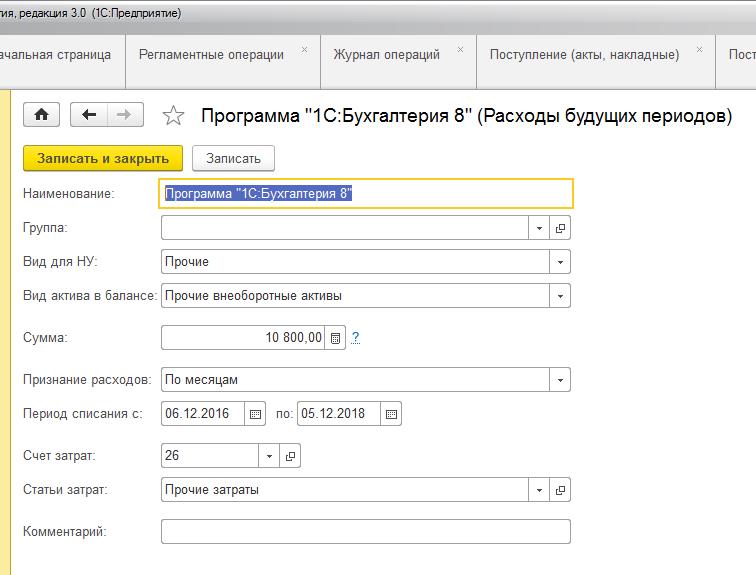

Период использования программы обычно указан в документах на передачу неисключительных прав (акт или накладная), но если этот срок не указан, то следует принимать его равным 2 годам (официальным письмом от фирмы 1С рекомендован срок применения их софта два года).

Пример: Предприятие приобрело программу 1С: Зарплата и Управление Персоналом по цене 7500руб. (без учета НДС).

Проводки будут такие:

Содержание хозяйственной операции

Платежное поручение, банковская выписка

Внесена предоплата за программу

Накладная (или акт)

Бухгалтерская справка (формируется в момент закрытия месяца автоматически)

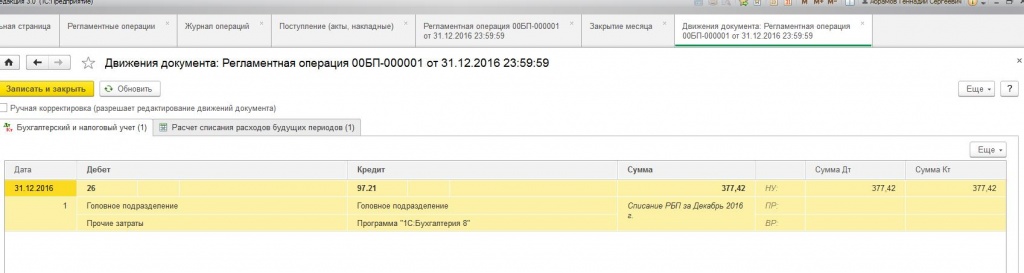

Принята к расходам 1/24 часть стоимости затрат на приобретение права использовать программу (7500руб. : 24мес)

Эта проводка сформируется 24 раза, пока не «закроется» счет 97.21

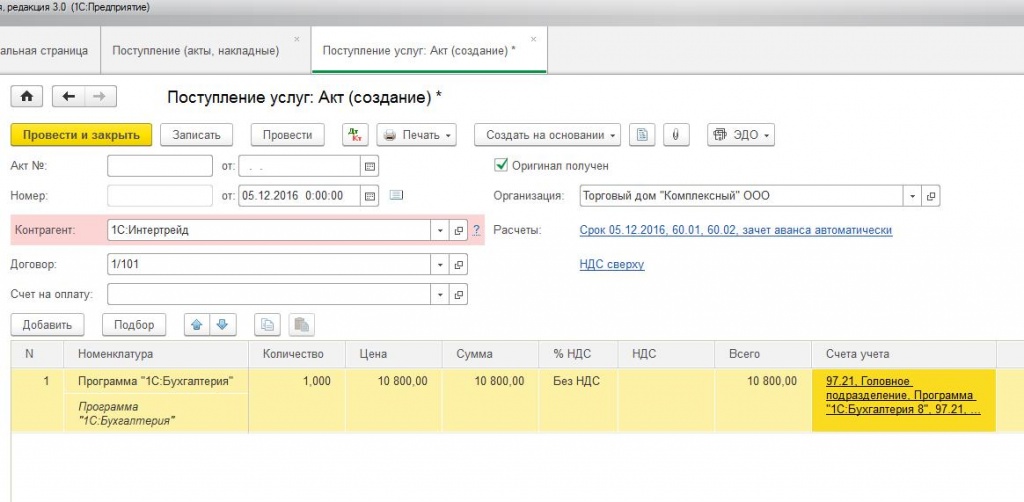

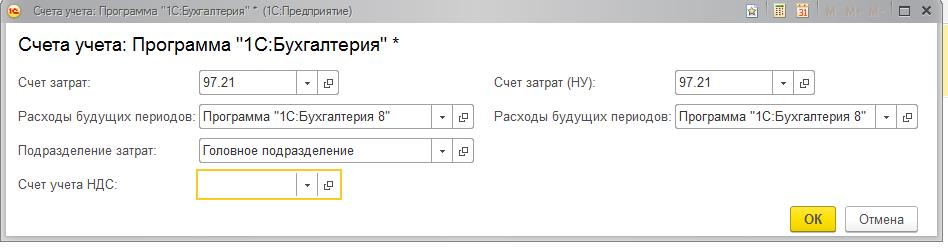

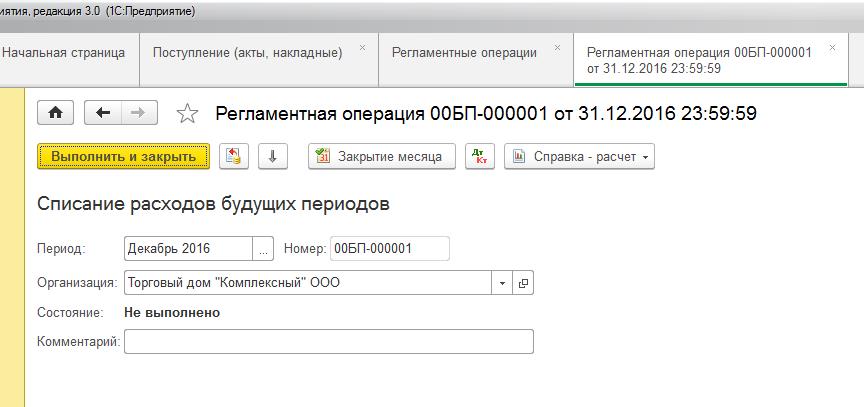

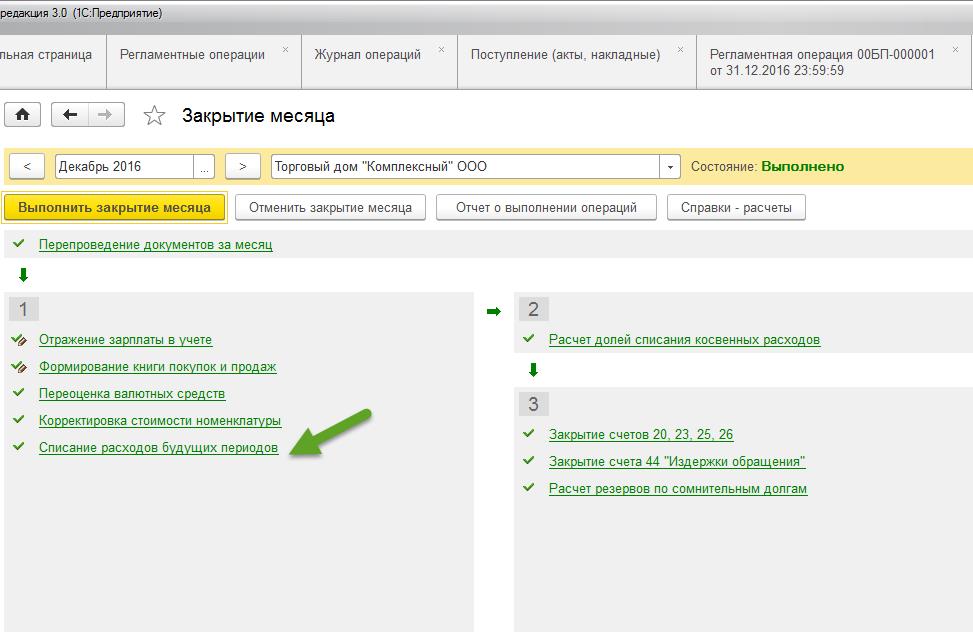

Для того, чтобы программа автоматически принимала к расходам часть стоимости программы, необходимо в момент ее оприходования верно указать срок использования и стоимость. Для этого нужно корректно заполнить карточку расхода будущих периодов (РБП) к счету 97.21.

Аналогичным образом нужно учитывать справочно-информационные сервисы, сервисы для сдачи отчетности в электронном виде, антивирусные программы и прочее.

Причем сразу учесть затраты на покупку неисключительного права на программу без использования счета 97 не правомерно, об этом говорит п.39 ПБУ 14/2007 «Учет нематериальных активов»

Налоговый учет вышеуказанных расходов довольно спорный. Например в письме Минфина №03-03-06/1/331 от 07.06.2011 чиновники выразили мнение, что если в соглашении на передачу неисключительных прав указан срок использования программы, то в течение этого срока равными долями и нужно признавать расходы для целей налогообложения. Однако, в Налоговом Кодексе РФ не содержится прямого ограничения принять единовременно к затратам сумму на приобретение прав использования программ. На эту тему есть и арбитражная практика в пользу единовременного принятия в расходы всей стоимости софта (постановления ФАС Поволжского округа № А55-9496/2008 от 16 февраля 2009г и №КА-А40/6263-09 от 09 июля 2009 ФАС Московского округа).

Приходите в УЦ «ПрофиРост» и мы научим вас учитывать не только программное обеспечение, но и многое, многое другое!

Растите и развивайтесь вместе с ПРОФИРОСТ.

/ "Бухгалтерская энциклопедия "Профироста"

04.10.2017

Сегодня большинство компаний имеют свои интернет-сайты. Это позволяет организациям реализовывать товар, а также привлекать новых клиентов и увеличивать прибыль. Рассмотрим порядок бухгалтерского и налогового учета затрат по созданию сайта; оплате расходов на продвижение сайта в организация, применяющих УСН.

Сайт в Интернет – это совокупность программ для электронных вычислительных машин, доступ к которым обеспечивается посредством информационно-телекоммуникационной сети Интернет по доменным именам и (или) сетевым адресам, позволяющим идентифицировать сайты в Интернете.

Интернет-сайт относится к объектам авторских прав. Как указало УФНС России по г. Москве в Письме от 17 января 2007 года № 20–12/004121, по сути, интернет-сайт – это совокупность 2 объектов авторского права: программы, обеспечивающей его функционирование, и графического решения (дизайна). Он считается составным произведением и представляет собой результат творческого труда по подбору или расположению материалов.

Чаще всего к разработке сайта привлекают специализированные компании на основе смешанного договора (с элементами договоров возмездного оказания услуг, подряда, авторского договора). Так, в силу ст. 1255 ГК РФ автору произведения (в том числе составного) принадлежит исключительное право на него. Автором произведения признается его создатель (гражданин, творческим трудом которого оно создано).

Если произведение возникло в результате выполнения автором служебного задания, исключительное право на него по общему правилу принадлежит работодателю. Как правило, исключительное право принадлежит организации, которая выполняет работы по созданию сайта.

Правообладатель может распорядиться исключительным правом на результат интеллектуальной деятельности путем:

▪ его отчуждения по договору другому лицу (договор об отчуждении исключительного права);

▪ предоставления другому лицу права использования соответствующего результата интеллектуальной деятельности или средства индивидуализации в установленных договором пределах (лицензионный договор).

В первом случае заказчик получает исключительные права на созданный сайт, во втором – нет, так как заключение лицензионного договора не влечет переход исключительного права к лицензиату. О метим, что в большинстве случаев организация не получает исключительных прав на создаваемый сайт.

Бухгалтерский учет при отсутствии исключительных прав

Нет оснований и для равномерного признания цены договора (через механизм осуществления расходов будущих периодов – п. 39 ПБУ 14/2007), поскольку она не является платой за пользование результатами интеллектуальной деятельности исполнителя.

Понесенные затраты следует признать в составе прочих расходов единовременно по правилам ПБУ 10/99 «Расходы организации» (п. 11, 19) – на дату подписания акта выполненных работ по изготовлению интернет-сайта.

Затраты на сайт можно показывать в составе общехозяйственных расходов на счете 26.

Если сайт используется в деятельности, направленной на получение доходов, но при этом не отвечает критериям понятия нематериального актива, затраты на его создание относятся к прочим расходам, связанным с производством и (или) реализацией.

Организации, которые применяют УСНО, смогут списать расходы на сайт по 19 п. 1 ст. 346.16 НК РФ.

Согласно этому пункту:

▪ В целях налогообложения признаются расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных.

Таким образом, указанная норма допускает признание в целях налогообложения расходы на приобретение неисключительных прав на программы для ЭВМ и базы данных, а также на их обновление.

Наряду с этим затраты на разработку сайта можно списать единовременно сразу после оплаты. Это будут рекламные расходы (пп. 20 п. 1 ст. 346.16 НК РФ и Письмо Минфина России от 09.09.2011 № 03–03–10/86).

Отражены затраты на создание сайта

Договор о создании сайта, Акт выполненных работ

Перечислена оплата контрагенту

Выписка банка по расчетному счету

Организация на УСН заключила договор подряда на создание сайта.

По условиям договора исключительные права на созданный сайт принадлежат исполнителю.

Стоимость работ по договору составила 600 000 руб.

Срок полезного использования для созданного сайта организация установила в размере 5 лет.

Сайт создан с целью осуществления интернет-торговли.

Сайт был создан и оплачен в сентябре.

В бухгалтерском учете операции по созданию сайта следует отразить следующим образом:

В налоговом учете затраты на разработку сайта списываются

единовременно сразу после оплаты.

У организации исключительные права на сайт

Сайт является нематериальным активом. Для целей бухгалтерского учета порядок отражения затрат будет регламентирован нормами Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утвержденного Приказом Минфина России от 27 декабря 2007 № 153н (далее – ПБУ 14/2007). Пунктом 4 ПБУ 14/2007 установлено, что программы для ЭВМ относятся к нематериальным активам.

В соответствии с п. 3 ПБУ 14/2007 для принятия к бухгалтерскому учету объекта в качестве НМА необходимо единовременное выполнение следующих условий:

- объект способен приносить организации экономические выгоды в будущем, в частности, предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для использования в деятельности, направленной на достижение целей создания некоммерческой организации (в том числе в предпринимательской деятельности);

- организация имеет право на получение экономических выгод, которые данный объект способен приносить в будущем (в том числе организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации – патенты, свидетельства, другие охранные документы, договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации, документы, подтверждающие переход исключительного права без договора и т. п.), а также имеются ограничения доступа иных лиц к таким экономическим выгодам (далее – контроль над объектом);

- возможность выделения или отделения (идентификации) объекта от других активов;

- объект предназначен для использования в течение длительного времени, то есть срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организацией не предполагается продажа объекта в течение 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- фактическая (первоначальная) стоимость объекта может быть достоверно определена;

- отсутствие у объекта материально-вещественной формы.

Фактической (первоначальной) стоимостью нематериального актива признается сумма, исчисленная в денежном выражении, равная величине оплаты в денежной и иной форме или величине кредиторской задолженности, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях.

Расходами на приобретение нематериального актива являются (п. 8 ПБУ 14/2007):

▪ суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу);

▪ таможенные пошлины и таможенные сборы;

▪ невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением нематериального актива;

▪ вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен нематериальный актив;

▪ суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением нематериального актива;

▪ иные расходы, непосредственно связанные с приобретением нематериального актива и обеспечением условий для использования актива в запланированных целях.

Следовательно, все затраты организации, связанные с созданием интернет-сайта (в частности, расходы по договору подряда на его создание), будут формировать первоначальную стоимость НМА.

Исходя из Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31 октября 2000 года № 94н, данные расходы будут изначально собираться на счете 08, субсчет 08–5 «Приобретение нематериальных активов», с последующим отражением на счете 04 «Нематериальные активы».

В связи с этим в бухгалтерском учете следует отразить:

▪ Дебет 08–5, субсчет «Сайт», Кредит 60, субсчет «Расчеты с Исполнителем» – приняты работы по созданию на интернет-сайта по договору подряда.

▪ Дебет 60, субсчет «Расчеты с Исполнителем», Кредит 51 – оплачены работы по договору подряда.

▪ Дебет 04, субсчет «Сайт», Кредит 08–5, субсчет «Сайт» – сайт принят в состав НМА.

Определение срока полезного использования сайта

Согласно нормам, установленным ПБУ 14/2007, при принятии нематериального актива к бухгалтерского учету организация должна определить срок его полезного использования.

При этом сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды (п. 25 ПБУ 14/2007).

Срок полезного использования нематериального актива определяется исходя из срока действия прав организации на результат интеллектуальной деятельности или ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды (п. 26 ПБУ 14/2007).

Начисление амортизации по нематериальным активам в бухгалтерском учете согласно п. 31 ПБУ 14/2007 начинается с первого числа месяца, следующего за месяцем перехода к организации исключительных прав на объект НМА, и продолжается до полного погашения стоимости либо списания этого актива с бухгалтерского учета.

В соответствии с п. 28 ПБУ 14/2007 определение ежемесячной суммы амортизационных отчислений по нематериальному активу производится организацией в соответствии с выбранным способом (линейным способом, способом уменьшаемого остатка или способом списания стоимости пропорционально объему продукции (работ)).

Таким образом, в бухгалтерском учете срок полезного использования для сайта (НМА) организация устанавливает самостоятельно либо исходя из срока действия прав организации на результат интеллектуальной деятельности, или из ожидаемого срока использования актива.

Срок полезного использования целесообразно установить приказом руководителя, составленного в произвольной форме.

При этом, поскольку в данном случае приказ не будет являться первичным документом, он может не содержать всех обязательных реквизитов установленного в ст. 9 Федерального закона от 06 декабря 2011 года № 402-ФЗ «О бухгалтерском учете».

Начисление амортизации по НМА отражается с использованием счета 05 «Амортизация нематериальных активов».

В учете ежемесячно, исходя из установленного срока полезного использования, следует отражать:

▪ Дебет 20 (26, 44) Кредит 05, субсчет «Сайт» – начислена амортизация по интернет-сайту.

Первоначальная стоимость НМА равна его договорной цене без НДС.

По web-сайту организация вправе самостоятельно определить СПИ, который не может быть менее 2 лет. В течение СПИ организация начисляет по данному НМА амортизацию с первого числа месяца, следующего за месяцем ввода НМА в эксплуатацию.

Амортизационные отчисления по сайту включаются в состав расходов, связанных с производством и реализацией, ежемесячно исходя из начисленной суммы.

Сумма НДС, предъявленная разработчиком сайта, в общем случае подлежит вычету на основании надлежаще оформленного счета-фактуры при условии, что результаты работ (созданный web-сайт) приобретены для осуществления облагаемой НДС деятельности и имеются документы, подтверждающие их принятие к учету.

Если общие расходы оказались 100 000 руб. или менее, то все затраты на разработку сайта вы можете списать единовременно сразу после оплаты. Это будут рекламные расходы.

Если в сайт вложено более 100 000 руб., то он признается НМА и расходы на его разработку можно учесть в течение текущего календарного года поквартально равными долями.

Обратите внимание: в первоначальную стоимость НМА входят все расходы на создание сайта и доведение его до состояния, в котором он пригоден для использования, за исключением налогов.

То есть, это и заработная плата разработчикам, и оплата доменного имени и услуг хостинга за первое время обслуживания, и страховые взносы с зарплаты исполнителям – физическим лицам.

Организация решила разработать web-сайт, заключив договор на его создание со специализированной организацией.

Исключительное право на web-сайт с момента его создания специализированной компанией принадлежит организации (заказчику).

Сумма расходов по договору составила 212 400 руб. (в том числе НДС 32 400 руб.).

При принятии к учету исключительных прав на созданный для организации web-сайт организация установила для данного нематериального актива (НМА) срок полезного использования (СПИ) в бухгалтерском и налоговом учете, равный 36 месяцам (исходя из предполагаемого срока использования сайта).

Амортизация по НМА, согласно учетной политике организации, в целях бухгалтерского и налогового учета начисляется линейным способом (методом).

Сайт начал использоваться в месяце принятия работ по его разработке.

В целях налогового учета доходы и расходы определяются методом начисления.

В бухгалтерском учете организации расходы по созданию сайта необходимо отразить следующим образом:

Среда19 мая 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 4,5% |

Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

- ОКСМ

- ОКВЭД [1.1]

- ОКВЭД [2]

- ОКВ

- ОКДП

- ОКЕИ

- ОКФС

- ОКОПФ

- ОКУН

- ОКОФ

- ИНКОТЕРМС

- ОКИН

- ОКЭР

- КСД

- ОКСО

Разработка сайта:

Главный редактор:

| Как учесть компьютерные программы, базы данных, антивирусы и сервисы электронной отчетности |

|

Учет компьютерных программ, нормативно-правовых баз и прочего софта вызывает много вопросов. Чаще всего бухгалтеры спрашивают, нужно ли относить программы к нематериальным активам, как определить срок полезного использования и какими документами подтвердить расходы. В последнее время стал актуальным и еще один вопрос: можно ли отразить программу в составе расходов будущих периодов. В этой статье мы даем развернутые ответы и иллюстрируем их примерами. Популярные программы не относятся к НМАПодавляющее большинство бухгалтерских, складских и прочих программ, нормативно-правовых баз, антивирусов, а также сервисов электронной отчетности нельзя отнести к нематериальным активам. Дело в том, что приобретая подобный софт, организации и предприниматели не получают исключительных прав на него. Такие права остаются за разработчиком, а клиенту достается лишь лицензия на использование. Это, как правило, четко оговорено в лицензионном соглашении, которое заключается в момент покупки программы. Отсутствие исключительных прав на объект означает, что не выполнено одно из условий признания нематериальных активов (далее – НМА). Данный вывод следует из пункта 3 ПБУ 14/2007 «Учет нематериальных активов» и из пункта 3 статьи 257 НК РФ. Соответственно, и в бухгалтерском, и в налоговом учете стоимость программы нужно списать в расходы. Как определить срок полезного использованияЧтобы правильно учесть программу, необходимо знать срок ее использования. Чаще всего он равен периоду действия лицензии. Этот период указан в лицензионном соглашении, текст которого представлен в виде отдельного документа или размещен на упаковке. Возможен и другой вариант: период использования программы равен сроку действия самого договора. Если в соглашении и договоре срок не упоминается, то он считается равным пяти годам. Об этом сказано в пункте 4 статьи 1235 Гражданского кодекса. Как отразить стоимость программы в бухучетеВ прошлом году и ранее стоимость софта отражали по дебету счета 97 «Расходы будущих периодов», а затем списывали на текущие затраты в течение срока использования. Н ачиная с 2011 года подобный вариант вызывает определенные сомнения, так как изменились правила учета расходов будущих периодов (с окращенно РБП). Согласно новым правилам затраты, относящиеся к будущим периодам, отражаются в балансе в соответствии с условиями признания активов и подлежат списанию в порядке, установленном для списания стоимости активов данного вида*. К сожалению, данная формулировка не позволяет сделать однозначный вывод, как теперь отражать РБП и можно ли отнести к ним стоимость программы. Тем не менее антивирусы, нормативные базы, сервисы электронной отчетности и прочий софт нужно по-прежнему учитывать на счете 97, потому что такое требование сохранилось в пункте 39 ПБУ 14/2007 "Учет нематериальных активов". Кроме того, программы надо показать по дебету забалансового счета. В плане счетов нет подходящего забалансового счета, поэтому его можно создать самостоятельно. В бухгалтерской отчетности стоимость софта необходимо отражать по-новому. Если прежде программу, как и все прочие РБП, показывали по строке «запасы», то сейчас ее следует помещать в строку «прочие оборотные активы». 31 октября 2011 года торговая организация приобрела лицензию на право пользования программой. Стоимость лицензии составляет 6 000 руб., срок действия – 12 месяцев.В учетной политике закреплено, что для учета программного обеспечения компания использует забалансовый счет 015.В октябре бухгалтер сделал проводки: Начиная с ноября бухгалтер ежемесячно делает проводку: Таким образом, за период с ноября по декабрь бухгалтер списал в кредит счета 97 сумму, равную 1 000 руб. (500 + 500).По состоянию на 31 декабря 2011 года по дебету счета 97 значится величина 5 000 руб. (6 000 - 1 000). Эта цифра будет отражена в годовом балансе в составе прочих оборотных активов.В октябре 2012 года стоимость лицензии будет полностью списана в текущие расходы. Тогда в бухучете появится проводка: Как отразить стоимость программы в налоговом учетеКомпании, применяющие общую систему налогообложения, могут учесть расходы на программу при налогообложении прибыли (подп. 26 п. 1 ст. 26 НК РФ). Но остается спорным вопрос, каким образом нужно формировать затраты при методе начисления: единовременно при покупке софта, либо постепенно в течение периода полезного использования. Чиновники полагают, что если в лицензионном соглашении установлен срок, то расходы на приобретение софта следует учитывать равномерно на протяжении данного срока (см. письмо Минфина России от 07.06.11 № 03-03-06/1/331 ). Однако существует и противоположная точка зрения. Согласно ей затраты в любом случае можно списать единовременно, так как Налоговый кодекс не содержит на этот счет каких-либо запретов. В арбитражной практике есть много примеров, когда судьи поддержали именно эту позицию (см., например, постановления ФАС Поволжского округа от 16.02.09 № А55-9496/2008 и ФАС Московского округа от 07.09.09 № КА-А40/6263-09 ). По нашему мнению, допустимо сразу включить в расходы полную стоимость лицензии. Дополнительный аргумент есть у организации, которая отнесла подобные издержки к косвенным. Ведь, в соответствии с пунктом 2 статьи 318 НК РФ, косвенные расходы отражаются в том периоде, когда они возникли. Компании, применяющ ие кассовый метод , могут без колебаний списать расходы на программу единовременно. То же относится и к «упрощенцам» (они учитывают данные затраты на основании подпункта 19 пункта 1 статьи 346.16 НК РФ). Разница между налоговым и бухгалтерским учетомЕсли в бухгалтерском учете расходы на программу учтены в составе РБП, а в налоговом учете списаны в полном объеме при покупке, возникает налогооблагаемая временная разница. Она, в свою очередь, порождает отложенное налоговое обязательство, которое следует учитывать на счете 77 с одноименным названием. 30 ноября 2011 года производственная компания приобрела лицензию на право пользования программой. Стоимость лицензии составляет 4 800 руб., срок действия – 24 месяца.В бухгалтерском учете лицензия отражена как расходы будущих периодов, в налоговом учете сразу списана в затраты.В ноябре бухгалтер сделал проводки: Начиная с декабря бухгалтер ежемесячно делает проводки: Таким образом, отложенное налоговое обязательство будет окончательно погашено в периоде списания РБП, то есть в ноябре 2013 года. Расходы на установку, адаптацию и «облачные» услугиНалогоплательщики, находящиеся на общей системе, вправе учесть при определении налогооблагаемой базы расходы на установку, адаптацию, обновление, плату за вызов специалиста и прочие аналогичные суммы. Такого же мнения придерживаются и в Минфине России (см., например, письмо 27.11.07 № 03-03-06/1/826 и письмо от 12.04.07 № 03-11-04/2/100). При упрощенной системе подобные издержки также можно учесть при определении облагаемой базы. В подпункте 19 пункта 1 статьи 346.16 НК РФ говорится, что к расходам относятся суммы, связанные с приобретением права на использование программ для ЭВМ, баз данных, и затраты на обновление. На наш взгляд, стоимость установки, адаптации и прочие сопутствующие траты связаны с приобретением лицензии, поэтому их допустимо учесть приналогообложении прибыли. Добавим, что в последние годы очень большую популярность приобрели так называемые «облачные» технологии. Те, кто ими воспользовался, не устанавливают софт на свой компьютер. Вместо этого пользователи заходят на сервер разработчика, и там производят все необходимые операции. Исходные данные и результаты вычислений хранятся на сервере разработчика. Такую технологию еще называют «тонкий клиент». Самыми известным ее примером может служить система для отправки электронной отчетности « Контур-Экстерн », а также другие сервисы компании СКБ Контур – веб-сервис для расчета зарплаты, зарплатных налогов и взносов « Эврика », справочно-правовой веб-сервис « Норматив », веб-сервис для предпринимателей и ООО на спецрежимах « Эльба » и т. д. Плата за «облачные» услуги или веб-сервисы – это не что иное, как расходы, связанные с приобретением права на использование программ для ЭВМ. Следовательно, их можно учесть как при общей, так и при упрощенной системе налогообложения . Если программа куплена через интернетЗачастую право пользования программой приобретается в интернете. Покупатель перечисляет деньги, и взамен получает код активации, при помощи которого скачивает софт на свой компьютер. Перед установкой клиент читает текст лицензионного соглашения, представленный в электронном виде, и посредством специальной опции подтверждает свое согласие с его условиями. При этом у покупателя нет «бумажного» договора, акта или других документов. Удастся ли в такой ситуации списать стоимость лицензии в расходы? Мы полагаем, что не удастся, поскольку документальное подтверждение отсутствует, и условия признания расходов, изложенные в статье 252 НК РФ, не выполняются. Единственный выход – это попросить разработчика прислать «бумажный» вариант лицензионного соглашения. К тому же оплатить лицензию лучше не с мобильного телефона, и не из электронного кошелька, а с обычного расчетного счета. Тогда при проверке можно предъявить инспектору привычное для него платежное поручение, которое, скорее всего, позволит избежать претензий. К похожим выводам приходят и чиновники (см., наприме р, письмо Минфина России от 28.09.11 № 03-03-06/1/596 ). *Новая редакция пункта 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утверждено приказом Минфина России от 29.07.98 № 34н. Особенностью в налоговом учете является право на применение пониженных тарифов страховых взносов. Обязательное условие – численность сотрудников минимум семь человек. Это актуально как для действующих, так и для вновь созданных организаций. Действующие IТ-организации рассчитывают доходы и среднюю численность за девять месяцев года, который предшествует году применения пониженных тарифов взносов. Вновь созданными IТ-организациями считают те юридические лица, которые вели деятельность в области информационных технологий менее девяти месяцев года, который предшествует году перехода на уплату страховых взносов по пониженным тарифам. Это следует из пункта 5 статьи 427 НК. Правильность данного подхода подтвердил Минфин в письмах от 21.12.2018 № 03-15-06/93524, от 12.09.2017 № 03-15- 06/58629. Вновь созданные организации определяют доходы и среднесписочную численность только за отчетный (расчетный) период, за который взносы начисляют по пониженным тарифам. Если все условия соблюдены, то платить страховые взносы по пониженным тарифам можно уже с месяца, когда получили документ о государственной аккредитации. Обособленные подразделения IТкомпаний вправе применять пониженные тарифы, если организация в целом соблюдает критерии. Филиалы, представительства и другие структурные единицы – не самостоятельные плательщики взносов (письмо ФНС от 01.10.2018 № БС4-11/19101). Пониженные тарифы предусмотрены подпунктом 3 пункта 1, подпунктом 1.1 пункта 2 статьи 427 НК:

Утратили право на пониженный тариф Если по итогам отчетного или расчетного периода хотя бы одно из указанных условий не выполняется, то применять пониженные тарифы нельзя с начала текущего года. Поэтому к выплатам сотрудникам примените общий тариф страховых взносов с начала расчетного периода (календарного года), пересчитайте ранее перечисленные страховые взносы и доплатите взносы в бюджет. Это предусмотрено пунктами 3 и 5 статьи 427 НК, подтверждено в письме ФНС от 13.07.2018 № БС-4-11/13482. Сроков, в которые надо доплатить взносы, в НК нет. Штрафов и пеней не будет, если утратили право на пониженные тарифы в последующих отчетных периодах, это не налоговое правонарушение (письма Минфина от 07.03.2019 № 03-15-05/15114, от 29.05.2018 № 03-15-06/36444, от 21.12.2017 № 03-15-06/85550, ФНС от 07.05.2019 № БС-4-11/8569, от 01.03.2017 № БС-4-11/3705). Вновь приобрели право на пониженный тариф Если в течение года вы утратили право на пониженный тариф, а затем вновь приобрели его, то применять пониженные тарифы можно с начала текущего года. Поэтому к выплатам сотрудникам примените пониженный тариф страховых взносов с начала расчетного периода (календарного года) и сделайте перерасчет ранее уплаченных страховых взносов. Это следует из подпункта 3 пункта 1, подпункта 1.1 пункта 2, пункта 5 статьи 427 НК. Аналогичные разъяснения приведены в письме Минфина от 21.09.2017 № 03-15-06/61133. IT-организация обязана уточнить расчеты по страховым взносам за те отчетные периоды, в которых подтверждает право применения пониженного тарифа. Это следует из письма Минфина от 01.02.2019 № 03-15-06/5854. Чтобы применять пониженные тарифы, необходимо получить государственную аккредитацию в Минкомсвязи Доля доходов от деятельности в сфере информационных технологий должна составлять не менее 90 процентов от общей суммы доходов. Этот показатель включает доходы:

Подпункт 3 пункта 1 статьи 427 НК устанавливает: программы ЭВМ могут быть как собственной разработки, так и приобретенные у других разработчиков по лицензионным договорам. То есть если организация модифицирует, адаптирует и тестирует программы, исключительные права на которые принадлежат другим разработчикам, доходы от таких работ и услуг тоже включайте в расчет пропорции. В доходы не включайте положительные курсовые разницы, которые образуются при продаже или покупке иностранной валюты и при переоценке валютных ценностей (п. 5 ст. 427 НК, письмо ФНС от 03.04.2019 № БС-4-11/6075). В доходы от деятельности, связанной с информационными технологиями, не включайте доходы от предоставления права использования программ для ЭВМ, баз данных несобственной разработки по сублицензионным договорам, а также доходы от оказания услуг по распространению интернет-рекламы (письма Минфина от 06.02.2017 № 03-15-06/6075, ФНС от 15.02.2018 № ГД-4-11/3068). Компьютерные программы и НДС Согласно действующему законодательству (НК РФ, ст. 149) от этого налога освобождается передача прав на использование программного обеспечения для ЭВМ, промышленные образцы, полезные модели, базы данных и т.п. И только при условии оформления соответствующего нормативным требованиям лицензионного договора. Если же компания занимается разработкой программ, данный вид деятельности является налогооблагаемым. То есть освобождение от НДС на разработку программных продуктов либо их отдельных элементов не распространяется. Налогообложение в таких случаях работает по общим правилам. НДС облагается стоимость соответствующих работ IT-компании. Спорные ситуации возникают при разработке ПО для ЭВМ с последующей передачей эксклюзивных прав на программный продукт. Минфин настаивает на том, что IT-компании, выполняющие указанные работы и предоставляющие соответствующие услуги в рамках одного договора (если стоимость разработки и передачи прав отдельно не прописана), должны начислять НДС на всю сумму, указанную в договоре. Оптимизировать налоговые затраты по НДС налогоплательщик может, оформив передачу прав на программный продукт отдельным лицензионным документом. IT-компания как налоговый агент В ряде случаев у IT-компаний возникают обязанности налоговых агентов. Касается это организаций, приобретающих товары, включая программные продукты, у иностранных поставщиков с целью последующей реализации их российским заказчикам. Данный вид деятельности облагается НДС. Обязанности налогового агента для IT-компаний являются стандартными. Они прописаны в НК РФ (ст. 161). Если компания передает эксклюзивное право на использование приобретенного у иностранного поставщика программного продукта заказчику, НДС не начисляется. Техподдержка и НДС При оказании услуг технической поддержки IT-компании нередко совершают налоговые ошибки. Одна из главных – НДС не начисляется. Согласно разъяснениям Минфина, техническая поддержка программных продуктов и информационных сервисов классифицируется как вспомогательная услуга. Соответственно, освобождение от НДС для нее не предусмотрено действующим законодательством. Налоговый учет расходов на оборудование Производственное оборудование (ЭВМ) в IT-компаниях учитывается несколько иначе, чем в организациях вне информационно-технологической сферы. Общие правила требуют учитывать основные средства в качестве амортизируемого имущества. Данная норма закреплена НК РФ (ст. 256). Соответственно, расходы на технику списываются через амортизацию. IT-компаниям предоставлено право списывать такие расходы единовременно. На сумму расходов на ЭВМ уменьшается база по налогу на прибыль. Осуществляется это непосредственно при вводе основных средств в эксплуатацию. Единовременному списанию подлежат расходы только на электронно-вычислительную технику. Ее перечень утверждается Госстандартом. Списать расходы можно, только если у вас действует государственная аккредитация, доля доходов от профильной деятельности – не менее 90% (в том числе от иностранных лиц – не менее 70%), а среднесписочная численность работников – не менее 50 человек. Оптимизация налога на прибыль Экономить на налогах IT-компания может и осуществляя техническую поддержку разработанных, переданных клиентам по лицензионному или сублицензионному договору программных продуктов. Если работы по настройке, вводу в эксплуатацию переданного ПО выполняются на территории заказчика, при этом последний предоставляет специалистам компании-исполнителя свои площади (помещения) на безвозмездной основе, то оказываемые услуги не облагаются налогом на прибыль. Есть и другие льготы Налоговая оптимизация в IT-компаниях может зависеть также от регионального фактора. Так, например, в отдельных областях на местном уровне приняты законы о применении пониженной ставки по налогу на прибыль. Компании, разрабатывающие и реализующие программные продукты в Ульяновске, используют ставку 13,5% вместо стандартной 20%. Кроме того, в регионе продолжает действовать программа, по которой IТ-специалисты могут получить единовременную выплату на приобретение жилья в ипотеку. В этом году расширен перечень сотрудников, которые могут ее получить. Помимо этого в регионе с 15% до 10% уменьшены налоговые ставки для всех IТ-компаний, работающих по упрощенной системе, если объектом налогообложения являются доходы, уменьшенные на величину расходов. С 15% до 5% снизились ставки для субъектов малого и среднего предпринимательства, если объектом налогообложения являются доходы, сокращенные на величину расходов. Для аккредитованных в Министерстве цифрового развития, связи и массовых коммуникаций России организаций, работающих по упрощенной системе налогообложения, снижены с 6% до 1% ставки, если объектом налогообложения являются доходы. Для предпринимателей, которые зарегистрированы впервые и работают по патентной системе налогообложения, чьим видом деятельности является оказание услуг по ремонту компьютеров и коммуникационного оборудования, введена нулевая налоговая ставка. Упрощенная система налогообложения Независимо от того, какой объект налогообложения выбрала организация, доходы от реализации работ (услуг) учтите при расчете единого налога (ст. 346.15 и 249 НК). Доходом будет являться выручка от реализации (п. 1 ст. 346.15 и п. 1 ст. 249 НК). В состав выручки от реализации включите также авансы, полученные в счет предстоящих работ (услуг). Выручку признавайте в налоговой базе в том периоде, в котором она оплачена, независимо от того, носят работы (услуги) долговременный характер или нет. Прежде чем списать расходы на УСН, проверьте, включены ли они в перечень разрешенных. Налогоплательщики, которые применяют упрощенку и платят единый налог с разницы между доходами и расходами, могут уменьшать налоговую базу на сумму своих затрат. Об этом сказано в пункте 2 статьи 346.18 НК. Перечень расходов, которые можно признать при упрощенке, является строго ограниченным. Он приведен в пункте 1 статьи 346.16 НК. В этот перечень входят, в частности:

В расходы можно включать не только те налоговые платежи, которые организация перечислила в бюджет самостоятельно, но и те, которые за нее заплатила другая организация или физлицо (подп. 3 п. 2 ст. 346.17 НК) Кроме того, по итогам года налоговую базу можно уменьшить за счет убытков прошлых лет (п. 7 ст. 346.18 НК). При каких условиях затраты можно списать Все расходы налогоплательщика, уменьшающие налоговую базу, должны быть экономически обоснованы, документально подтверждены и связаны с деятельностью, направленной на получение доходов (п. 2 ст. 346.16, п. 1 ст. 252 НК). Кроме того, ряд расходов, поименованных в пункте 2 статьи 346.16 НК, можно признать при расчете единого налога только при выполнении требований, предусмотренных для них главой 25 НК. Когда признавать расходы При расчете единого налога расходы учитывайте в том периоде, в котором они оплачены. Датой признания расхода является день прекращения обязательств организации (день выплаты денег из кассы или перечисления их с банковского счета, выбытия имущества и т. д.). Если в счет оплаты передан вексель, то датой признания расхода является:

ВАЖНО: обязательно различайте даты, когда можно включать в расходы уплаченные налоги. Если организация заплатила налог самостоятельно, расходы признавайте на дату перечисления средств в бюджет. Если за организацию налог заплатил кто-то другой, расходы признавайте в тот день, когда вы погасили свою задолженность перед этим кредитором. При частичном погашении задолженности в расходы включайте только фактически уплаченные суммы. Расходы, которые выражены в валюте, учтите в совокупности с расходами, выраженными в рублях. Их суммы нужно пересчитать в рубли по официальному курсу, установленному Банком России на дату признания соответствующего расхода. Как подтвердить затраты В качестве документов, подтверждающих расходы, можно использовать:

Бизнес освободят от сдачи отчетов

|