Учет анализ начисленных и уплаченных налогов

Опубликовано: 02.05.2024

С целью учета начисленных и уплаченных сумм платежей в бюджет органами налоговой службы на каждый текущий год открываются лицевые счета по каждому плательщику и каждому виду платежа, что должны таким плательщиком уплачиваться.

Номера карточек лицевых счетов юридических лиц соответствуют кодам ЕДРПОУ, и физических лиц – кодам ДРФО.

Каждая карточка лицевого счета имеет непосредственный выход на Единый банк данных о плательщиках налогов – юридических лиц, который является автоматизированной системой сбора, накопления и обработки данных о плательщиках налогов и включает данные таких реестров как реестр плательщиков НДС, реестр неприбыльных организаций и учреждений, реестр плательщиков налогов постоянных представительств нерезидентов в Украине, реестр договоров о совместной деятельности, реестр крупных плательщиков налогов. Указанное дает возможность группировать учетные показатели по всем выше перечисленным признакам.

Существует четыре вида лицевых счетов:

1) для осуществления учета налога на добавленную стоимость плательщиков налогов – юридических и физических лиц;

2) для осуществления учета платежей, по которым предусмотрена подача плательщиком налоговых деклараций (расчетов);

3) для осуществления учета платежей, по которым не предусмотрена подача плательщиков налоговых деклараций (расчетов) и учета поступлений на погашение просроченной задолженности по кредитам, привлеченным государством или под государственные гарантии;

4) для осуществления учета реструктуризированных сумм.

Формы карточек лицевых счетов имеют лицевую и обратную сторону. На лицевой стороне отображаются условия поступления платежей и данные о плательщике. Обратная сторона карточки отображает состояние расчетов плательщиков с бюджетом (суммы начисленного и уплаченного платежа, пени, штрафных (финансовых) санкций, плата за кредит по рассроченным или отсроченным налоговым обязательствам, суммы налогового долга, переплаты или ошибочно уплаченные суммы, суммы, заявленные к возмещению и пр.).

Все стоимостные операции в лицевых счетах плательщиков отражаются в гривнах с двумя десятичными знаками.

В случае, если плательщик переходит на учет из одного органа государственной налоговой службы в другой, лицевой счет такого плательщика передается по новому месту учета. Новый лицевой счет не открывается.

Начислению в лицевых счетах подлежат:

- налоговые обязательства, штрафные санкции и пеня, самостоятельно определенные плательщиком;

- налоговые обязательства, штрафные санкции и пеня, начисленные органом налоговой службы и согласованные плательщиком в соответствии с действующим законодательством;

- пеня за нарушение установленных сроков погашения согласованного налогового обязательства;

- проценты за использование рассрочки (отсрочки) налоговых обязательств;

- непогашенные суммы векселя, который выдается субъектом хозяйствования при осуществлении операций с давальческим сырьем во внешнеэкономических отношениях.

Начисление платежей в бюджет в лицевых счетах плательщиков налогов осуществляется в соответствии с порядками администрирования соответствующих налогов.

Начисление согласованных налоговых обязательств в карточках лицевых счетов плательщиков осуществляется датой граничного срока уплаты указанных обязательств. Если такой срок совпадает с выходным или праздничным днем, то начисление проводится на следующий операционный (банковский) день.

В случае предоставления уточняющего расчета, который увеличивает или уменьшает налоговые обязательства прошлых налоговых периодов плательщика, начисления в лицевом счете плательщика проводятся датой предоставления такого уточняющего расчета.

Для обеспечения контроля за полнотой и своевременностью расчетов плательщиков с бюджетом по налогам и сборам (обязательным платежам) органами налоговой служб ведется оперативный учет поступлений платежей согласно кодам бюджетной классификации по доходам. При этом суммы платежей по результатам документальных и камеральных проверок (основной платеж, штрафные санкции и пеня) учитываются по тем же кодам, что и соответствующие налоги и сборы.

Данные о поступлении платежей в бюджет отображаются в лицевых счетах плательщиков и в реестре поступлений и возвратов в день поступления от органов Государственного казначейств Украины ведомостей о зачислении и возврате излишне уплаченных платежей (в виде электронного реестра расчетных документов).

Дата добавления: 2015-02-16 ; просмотров: 17 | Нарушение авторских прав

«Клерк» Рубрика 1С

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

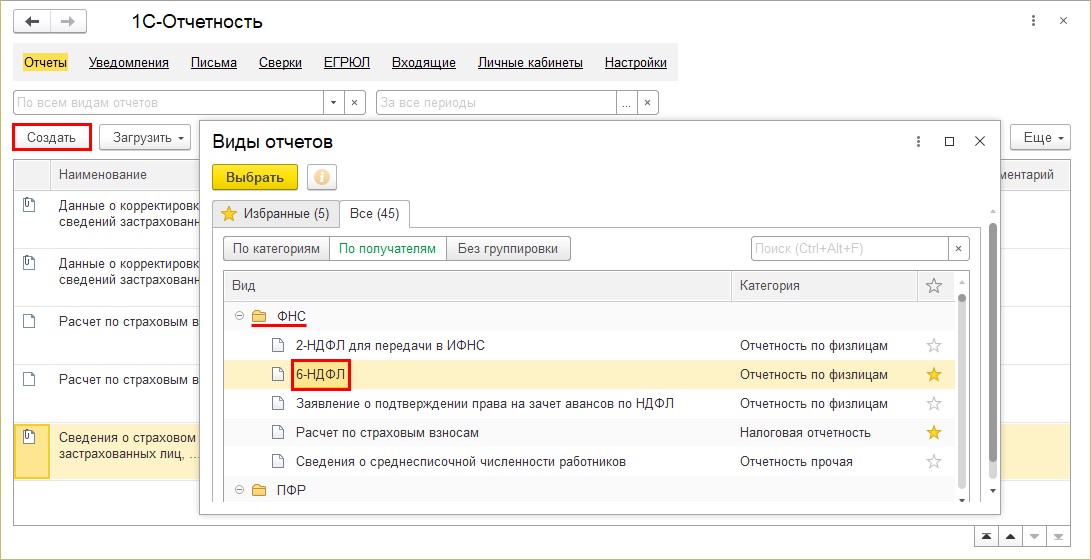

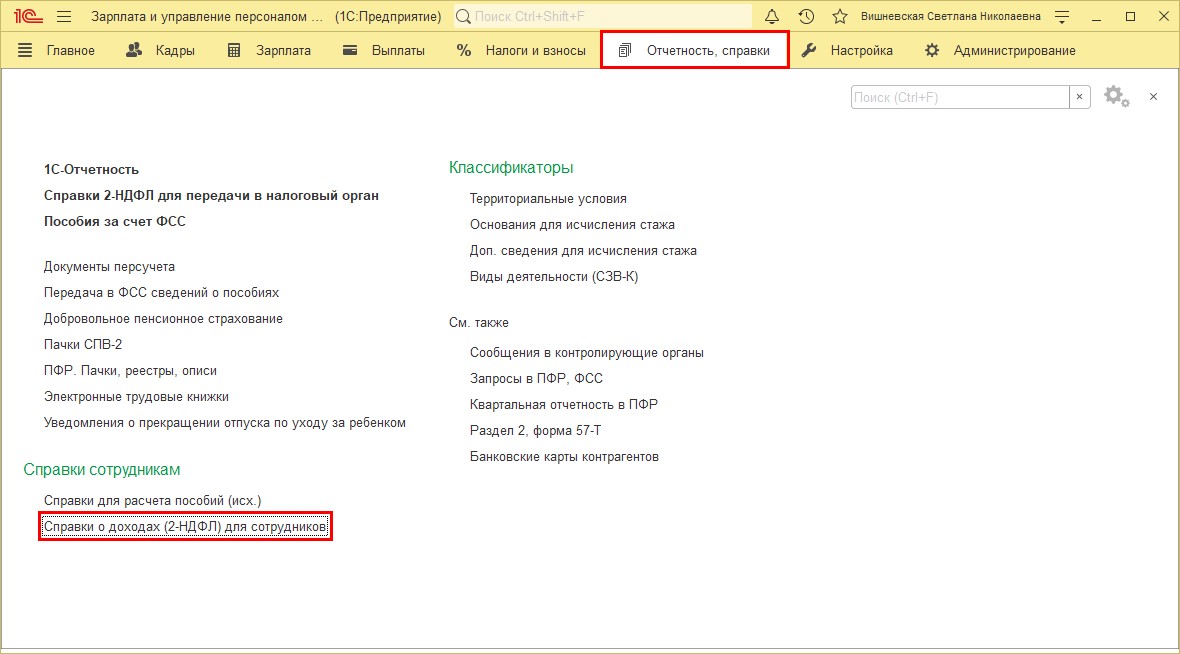

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

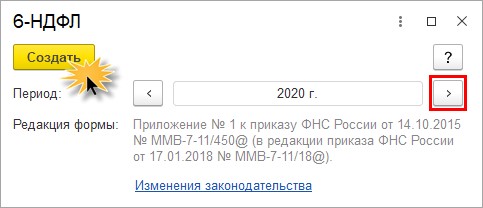

С помощью «кнопок-стрелок» задайте период отчета.

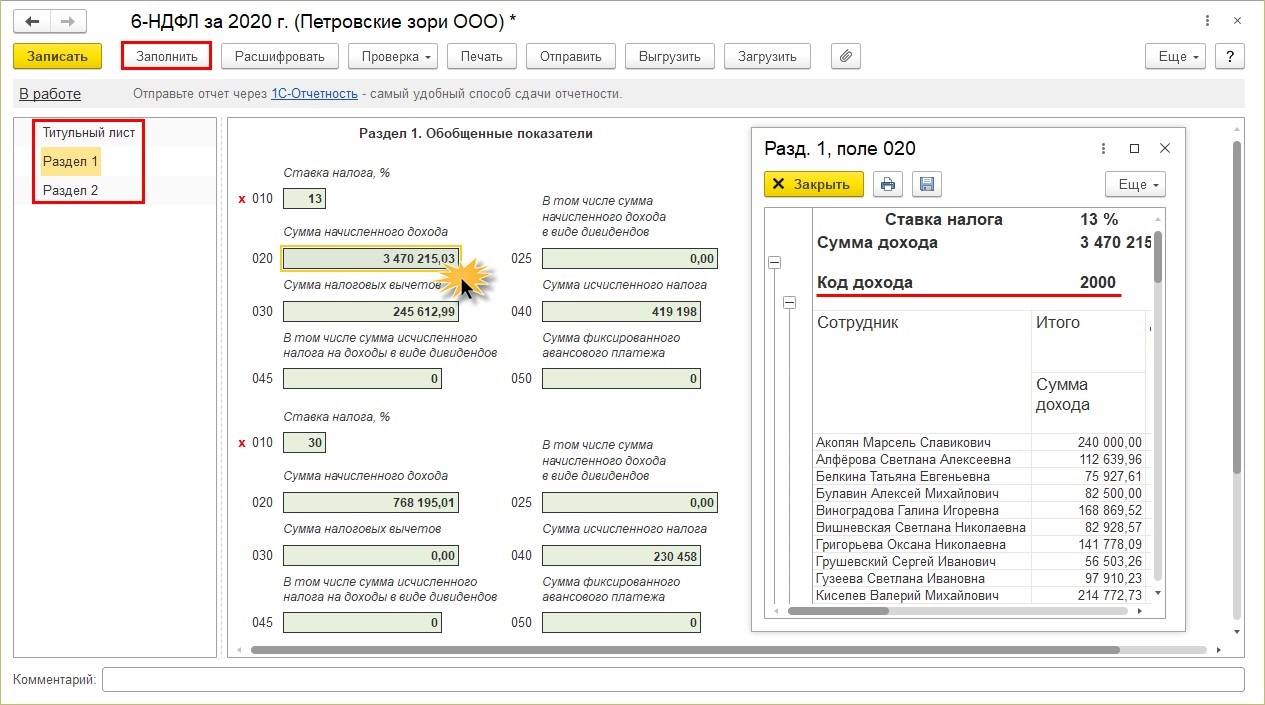

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

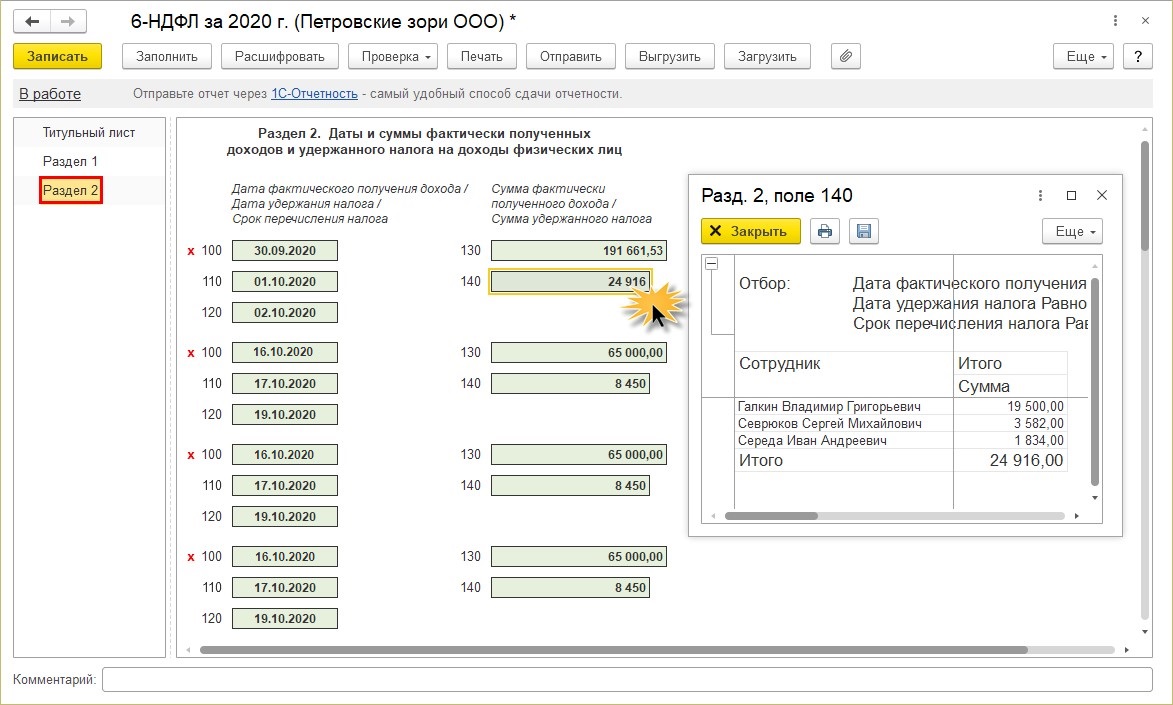

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

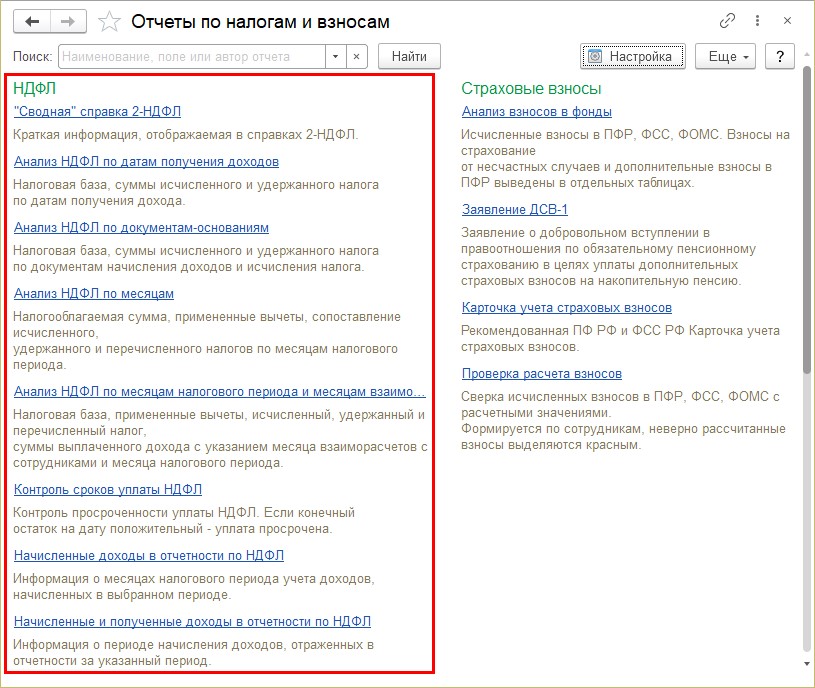

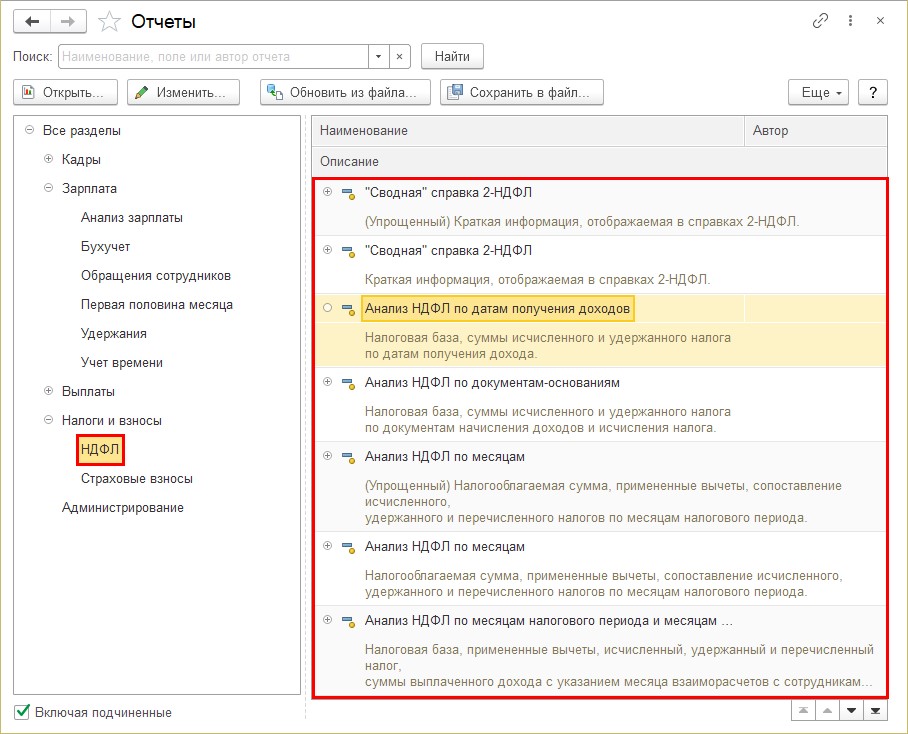

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

- Начисленные доходы в отчетности по НДФЛ;

- Начисленные и полученные доходы в отчетности по НДФЛ;

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

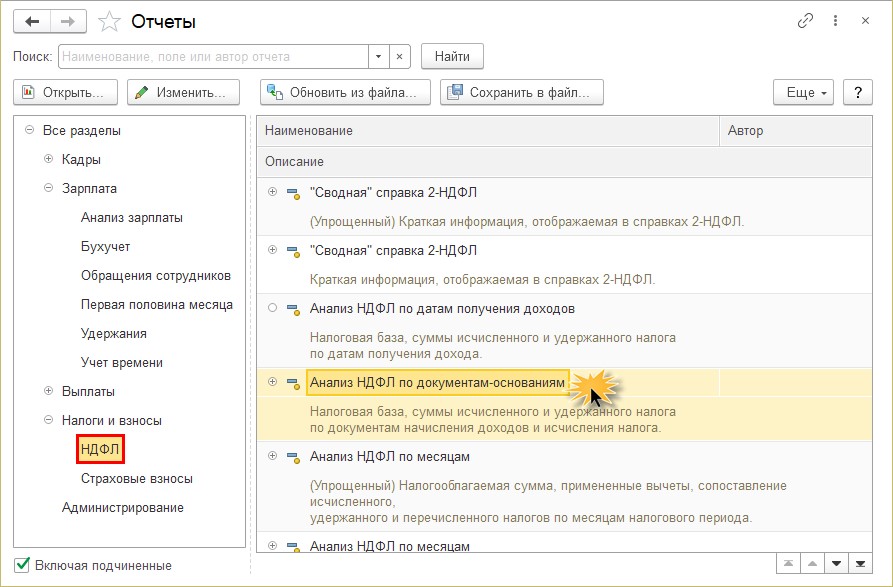

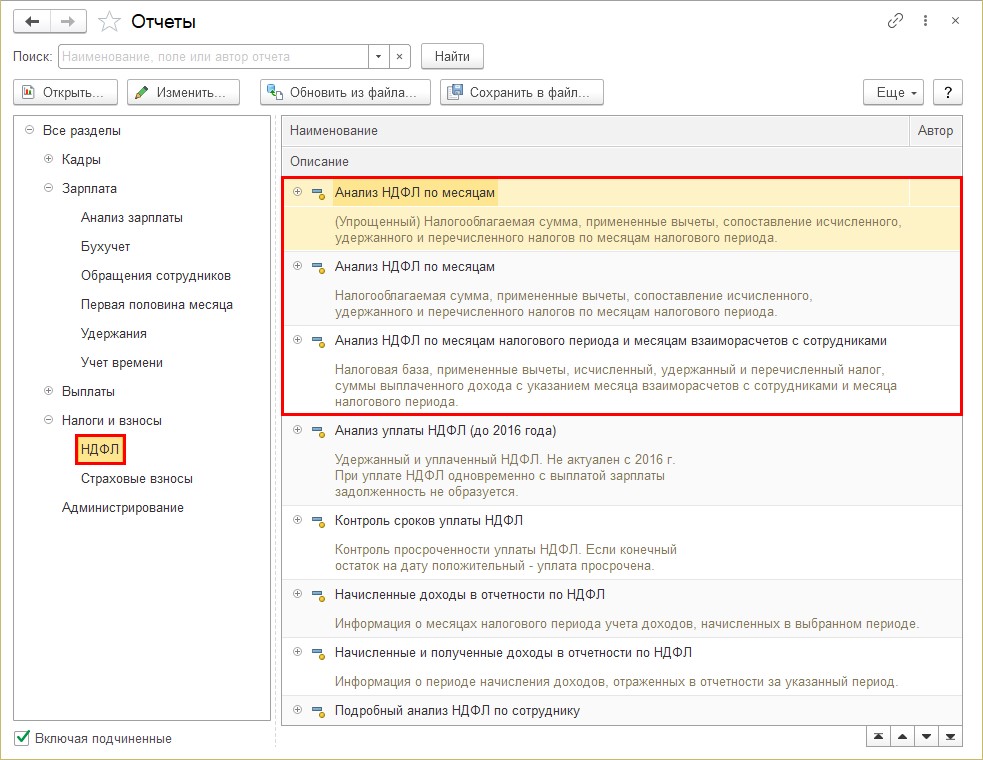

Сформировать их можно несколькими способами:

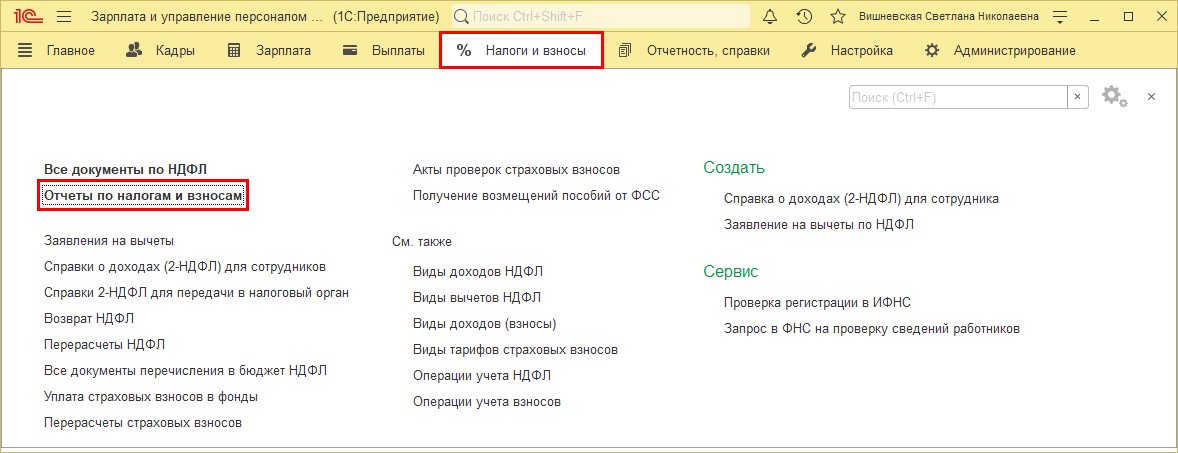

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

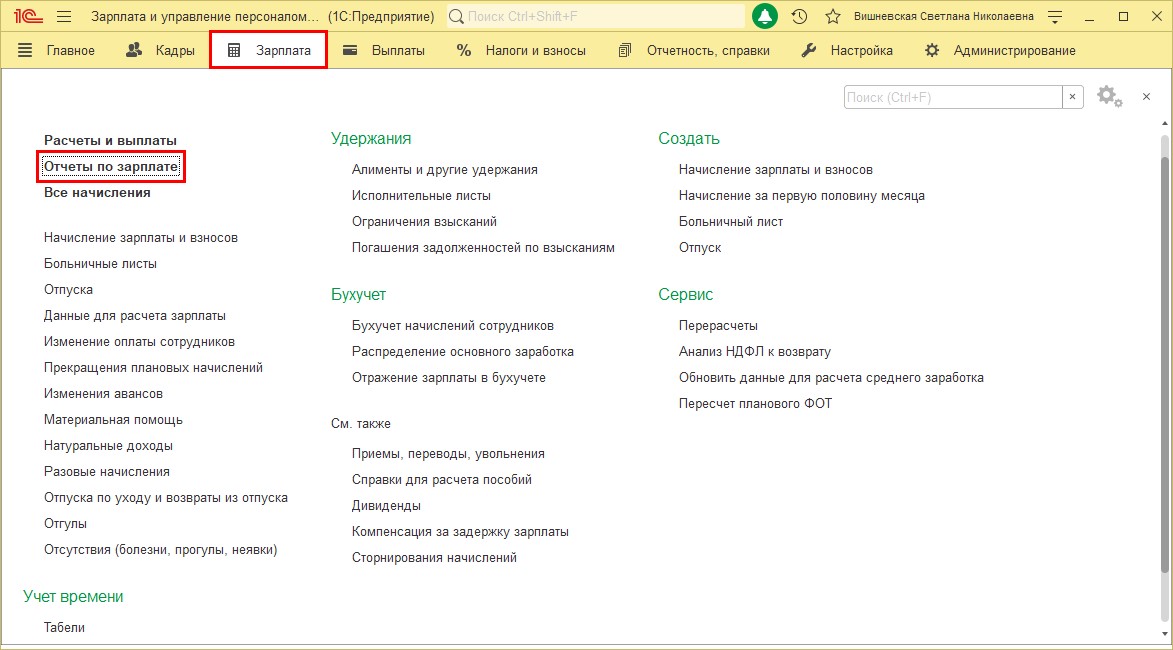

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

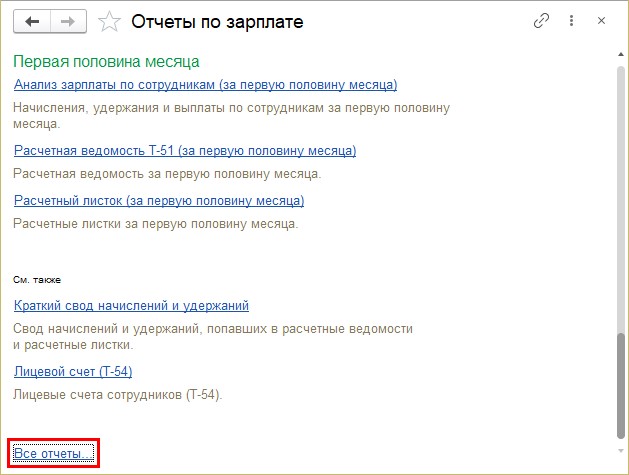

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

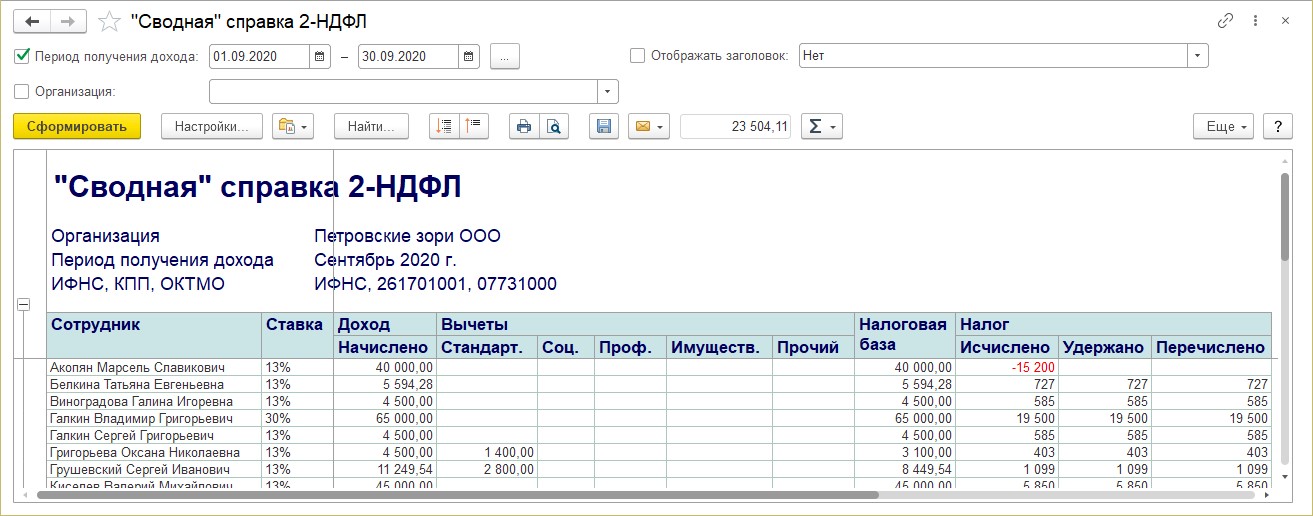

«Сводная» справка 2-НДФЛ

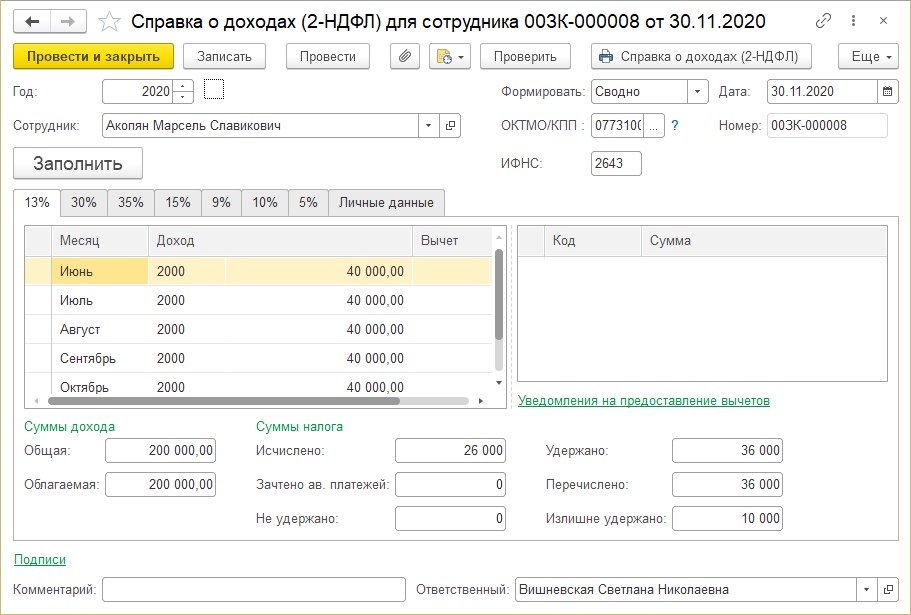

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

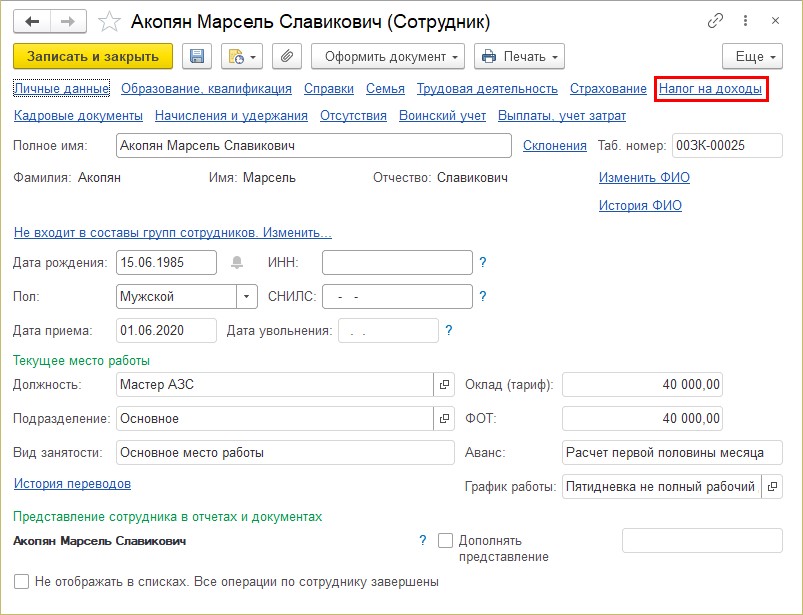

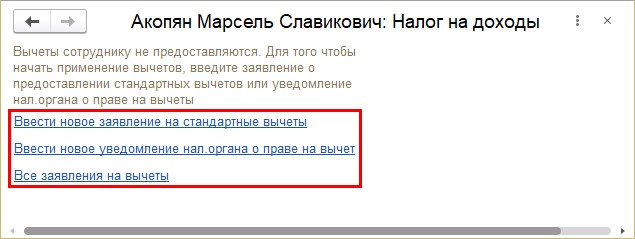

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

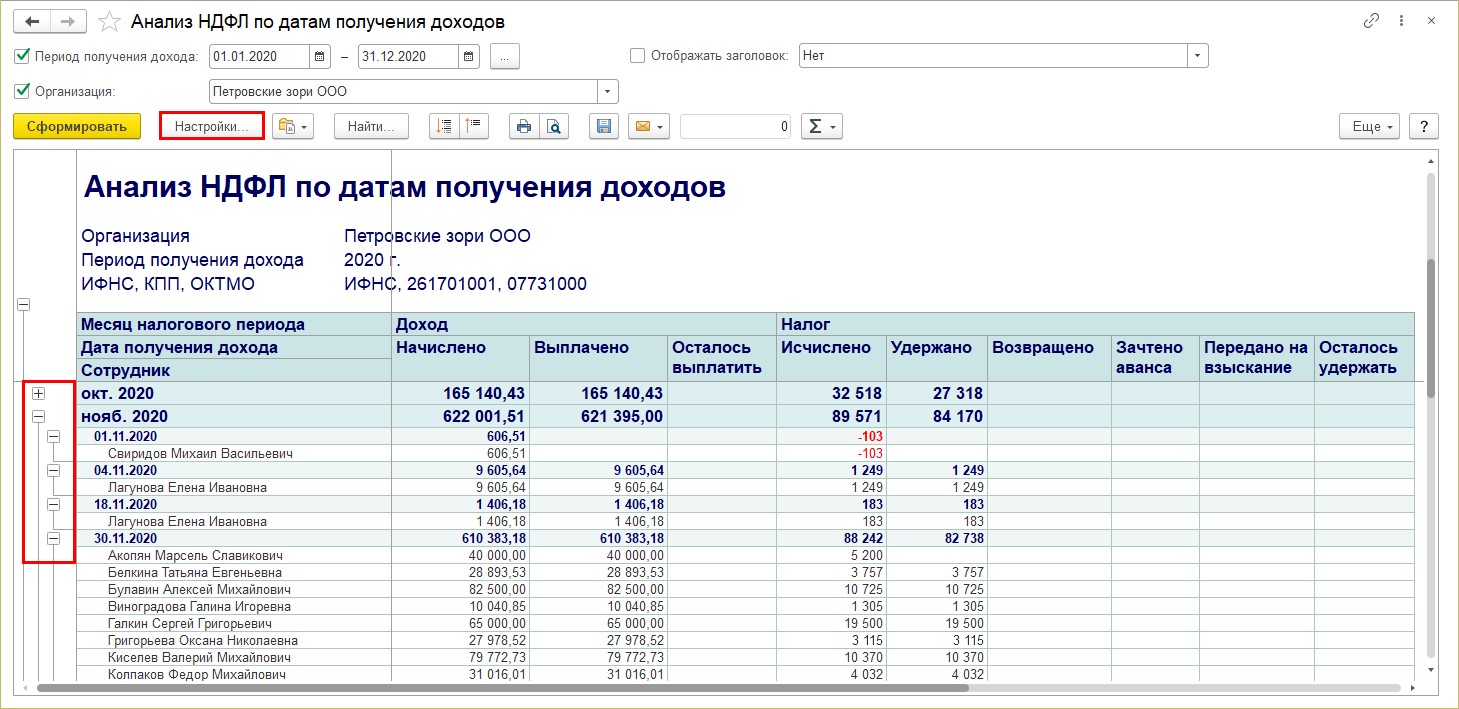

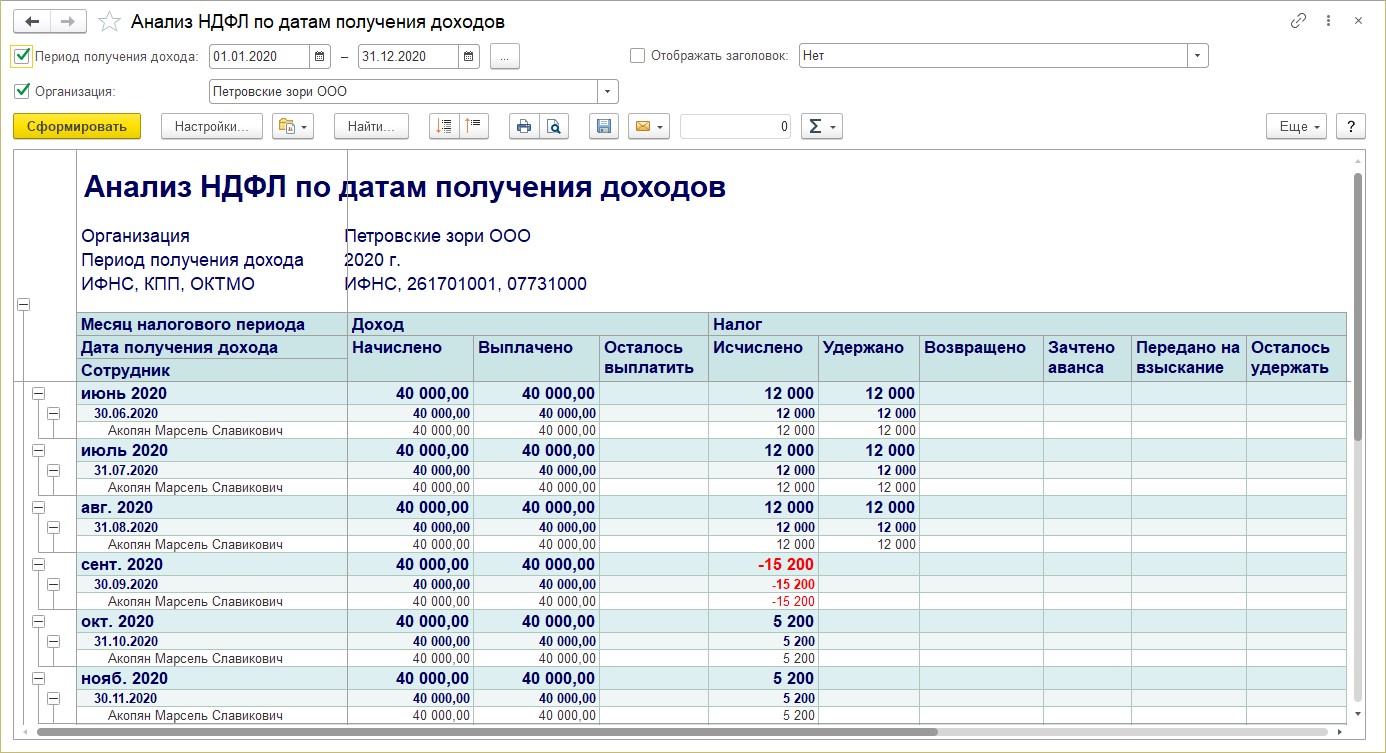

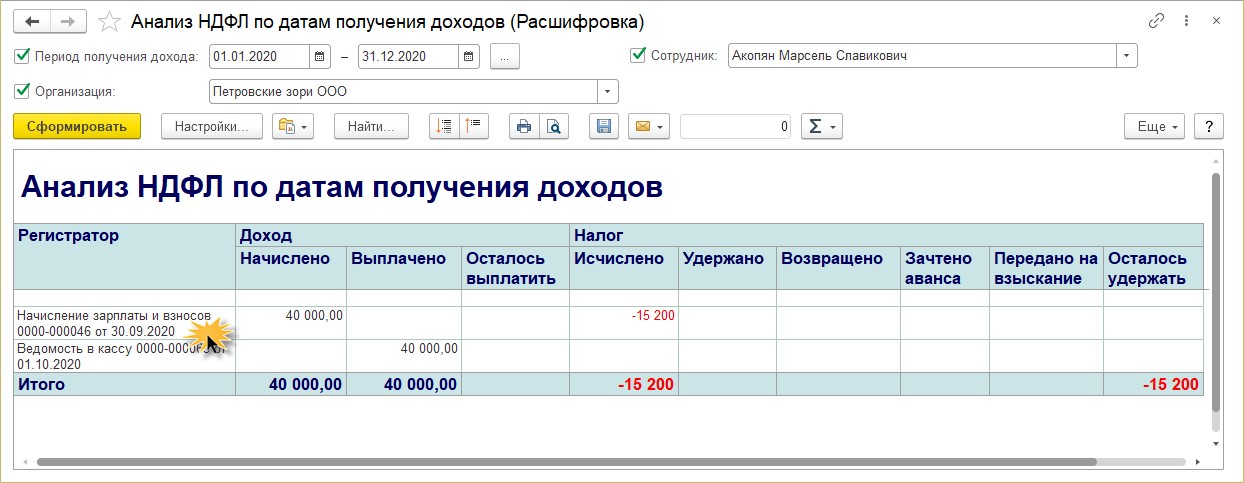

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок " " и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

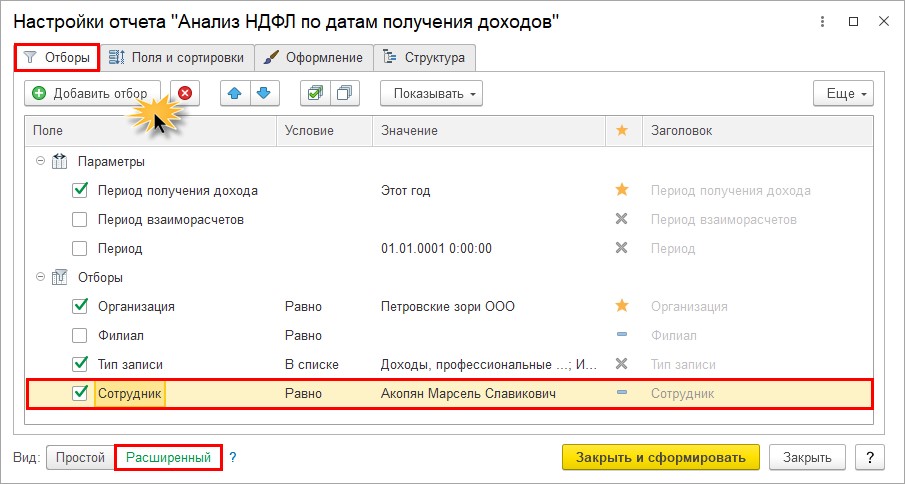

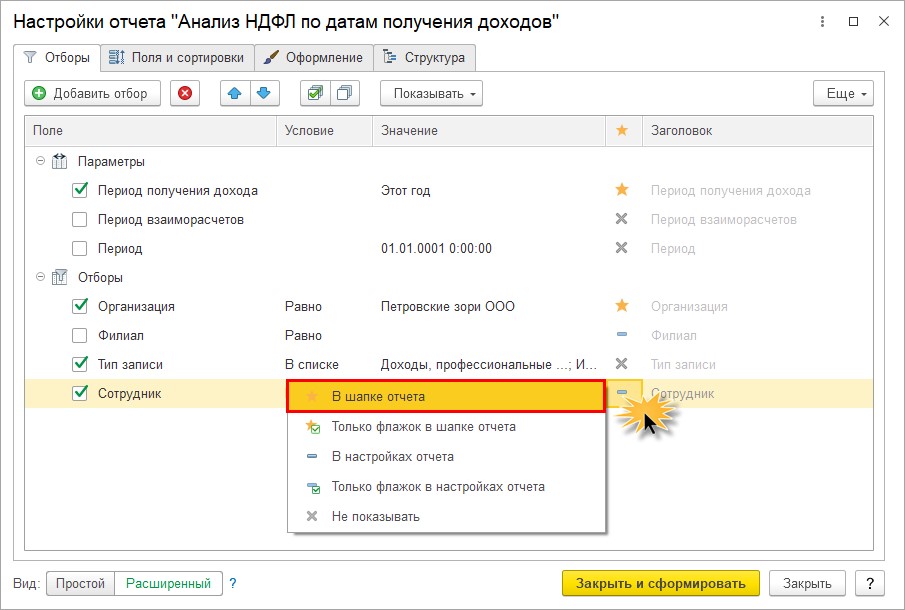

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

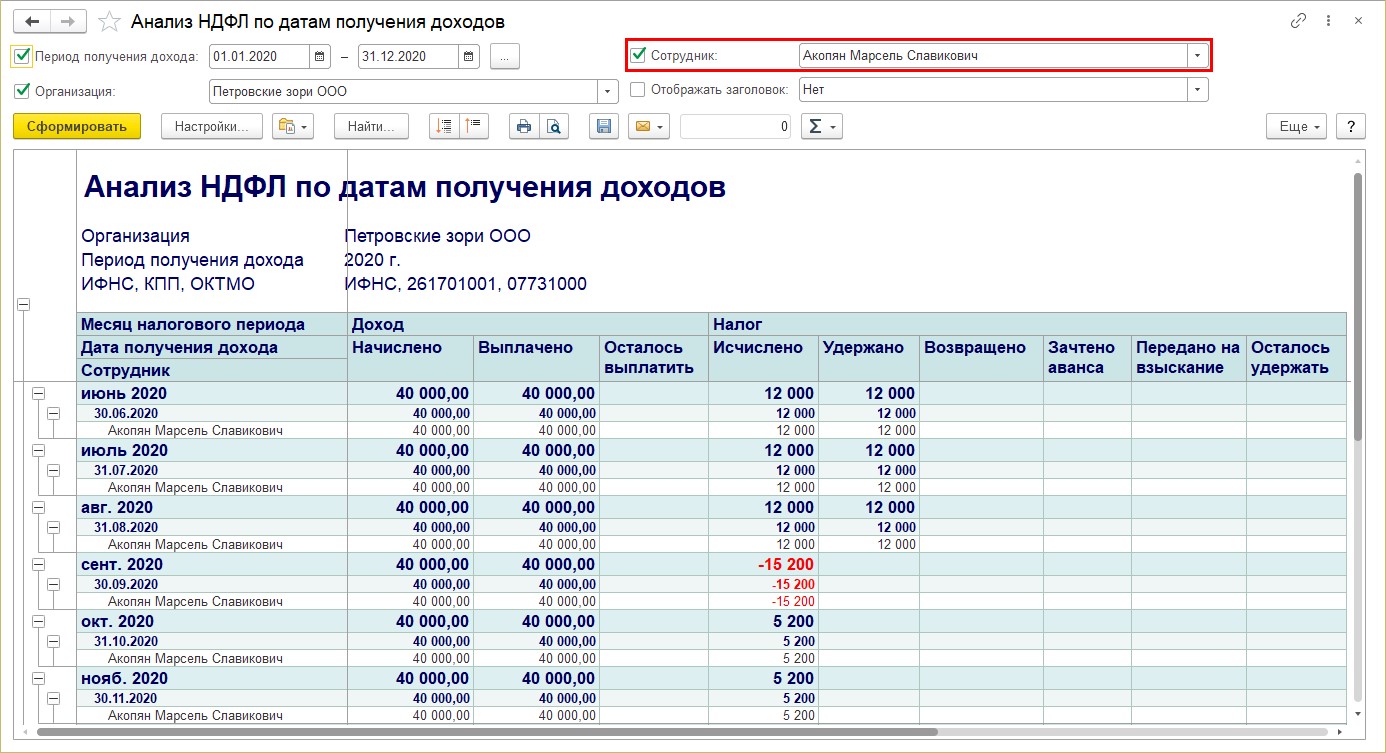

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

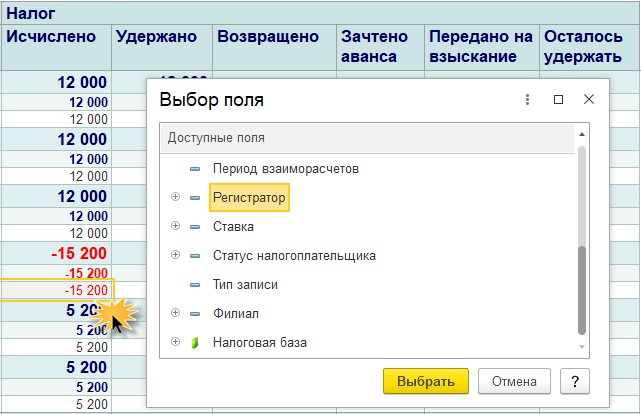

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

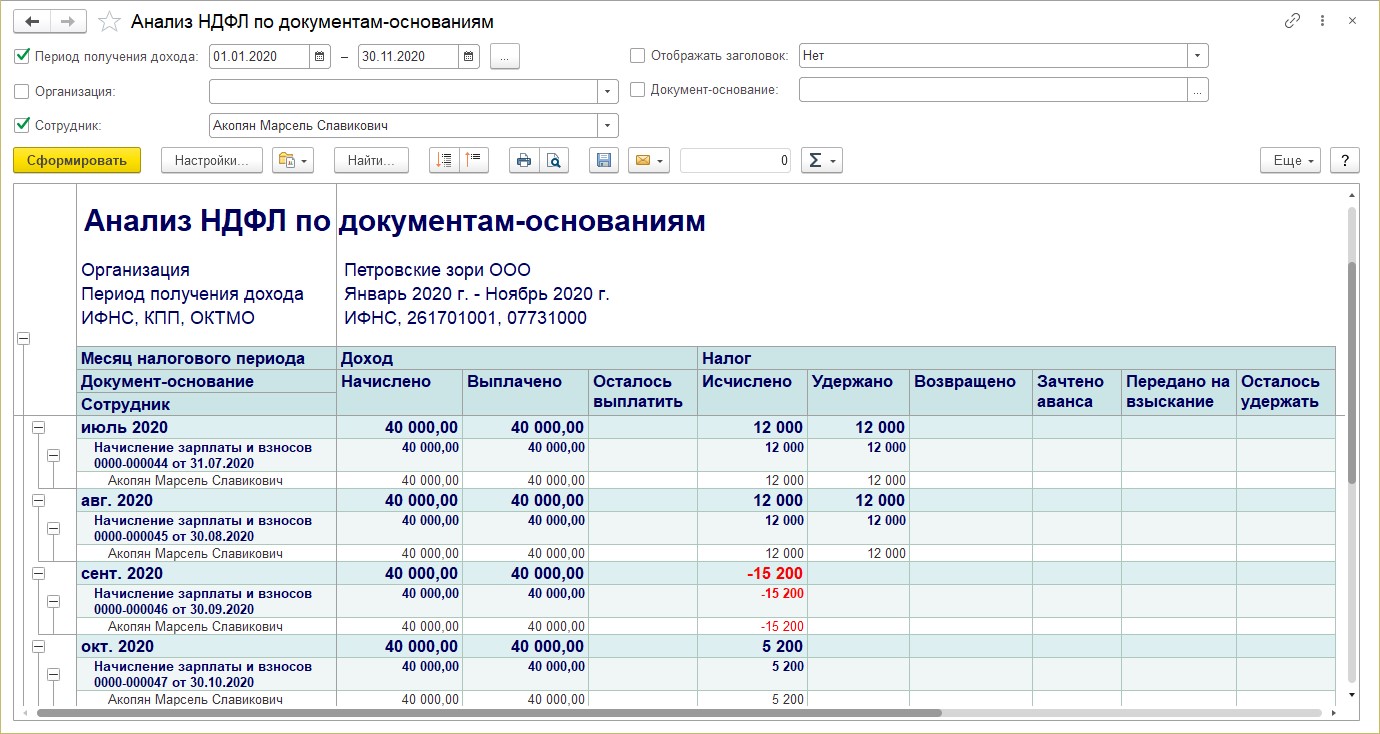

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

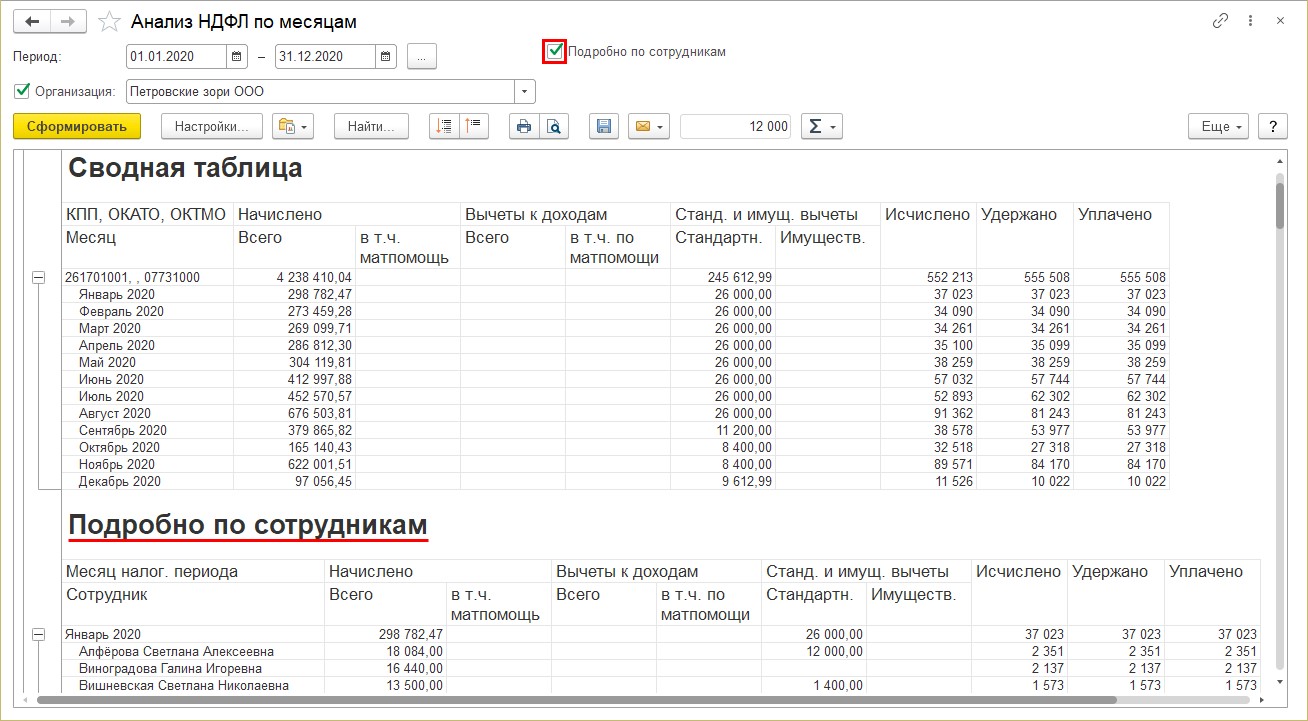

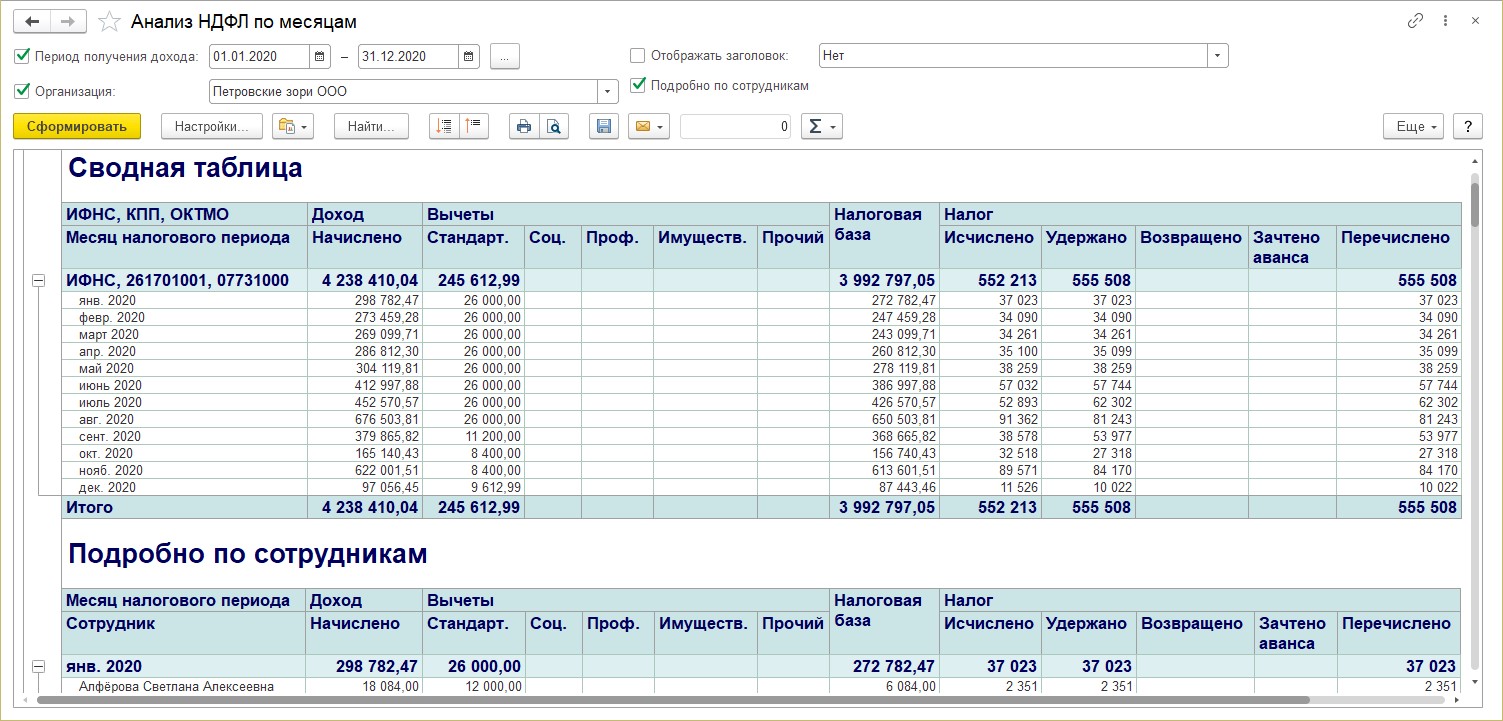

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

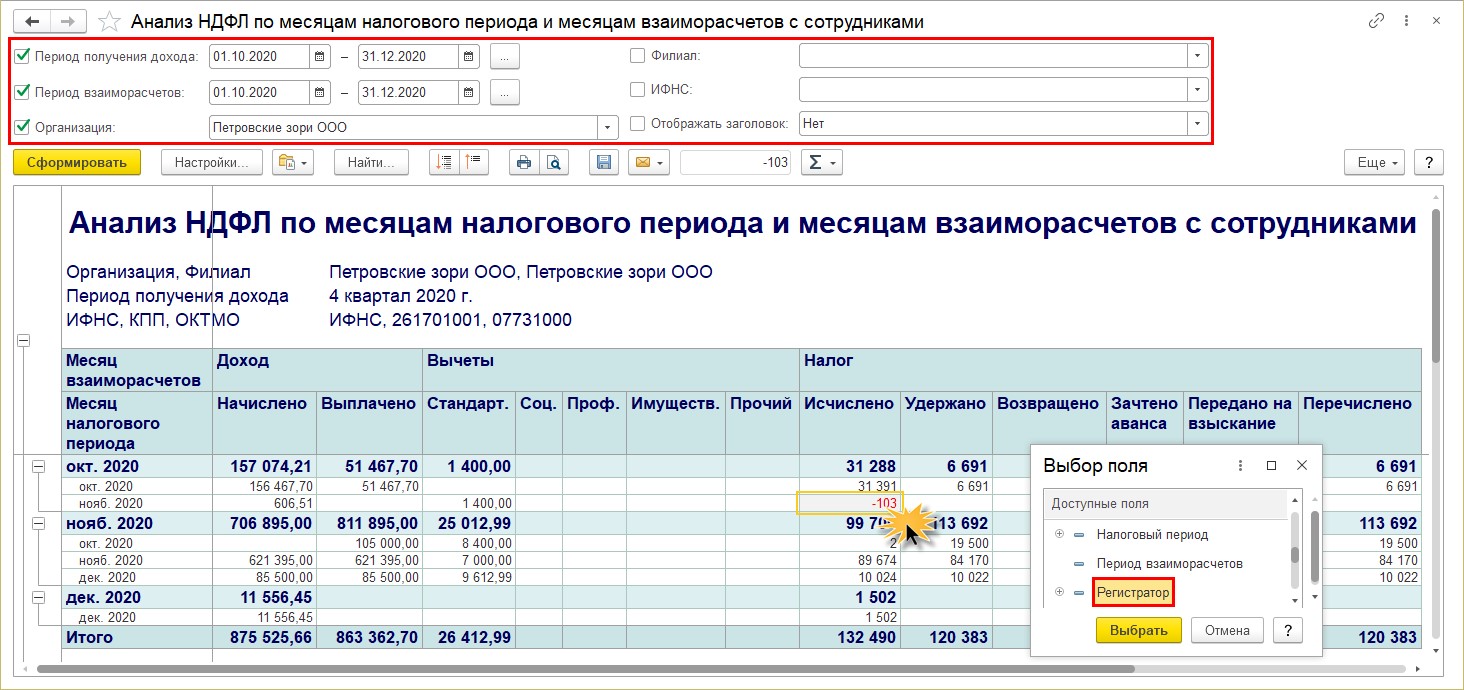

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

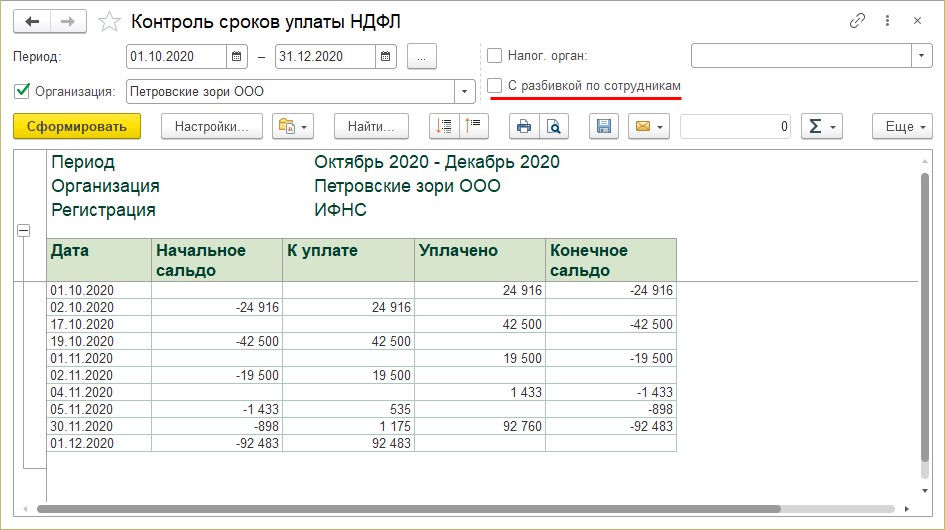

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

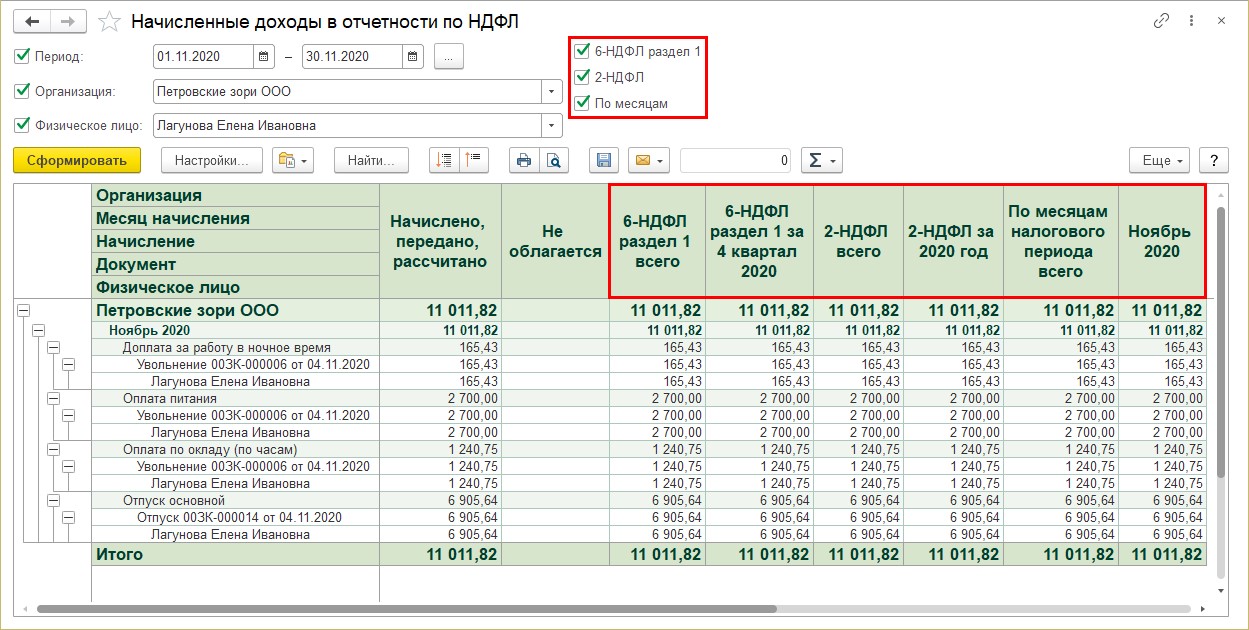

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

- 6-НДФЛ раздел1;

- 2-НДФЛ;

- По месяцам.

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

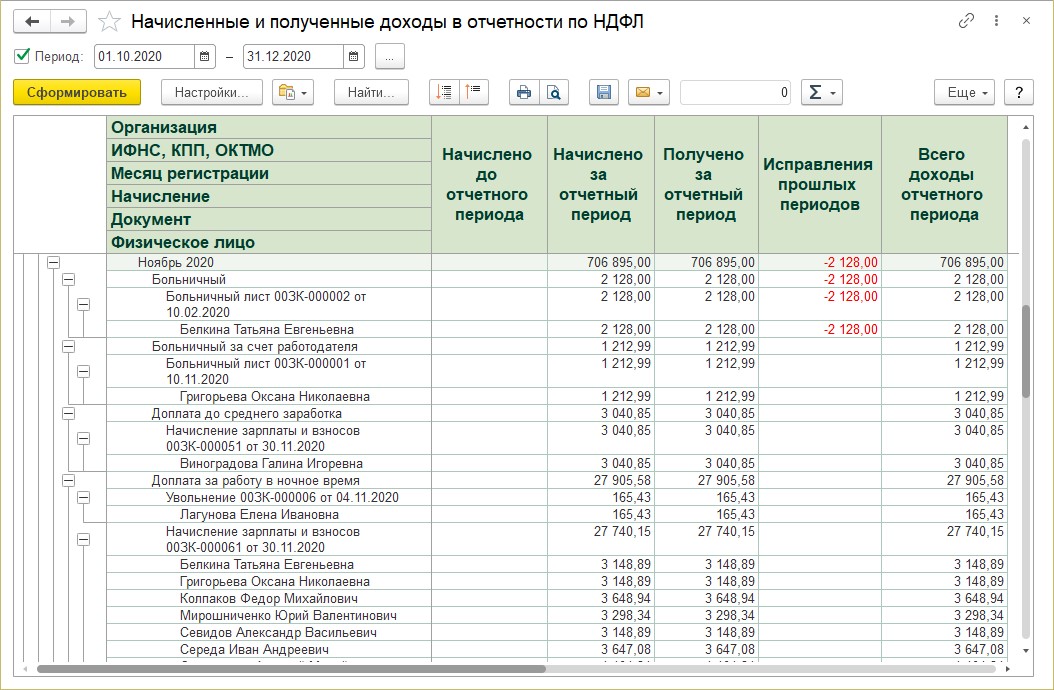

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

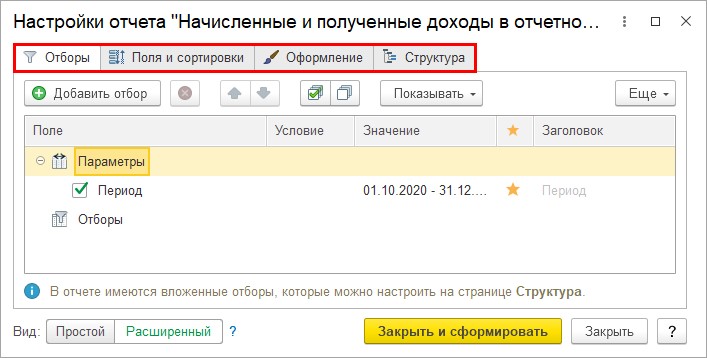

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

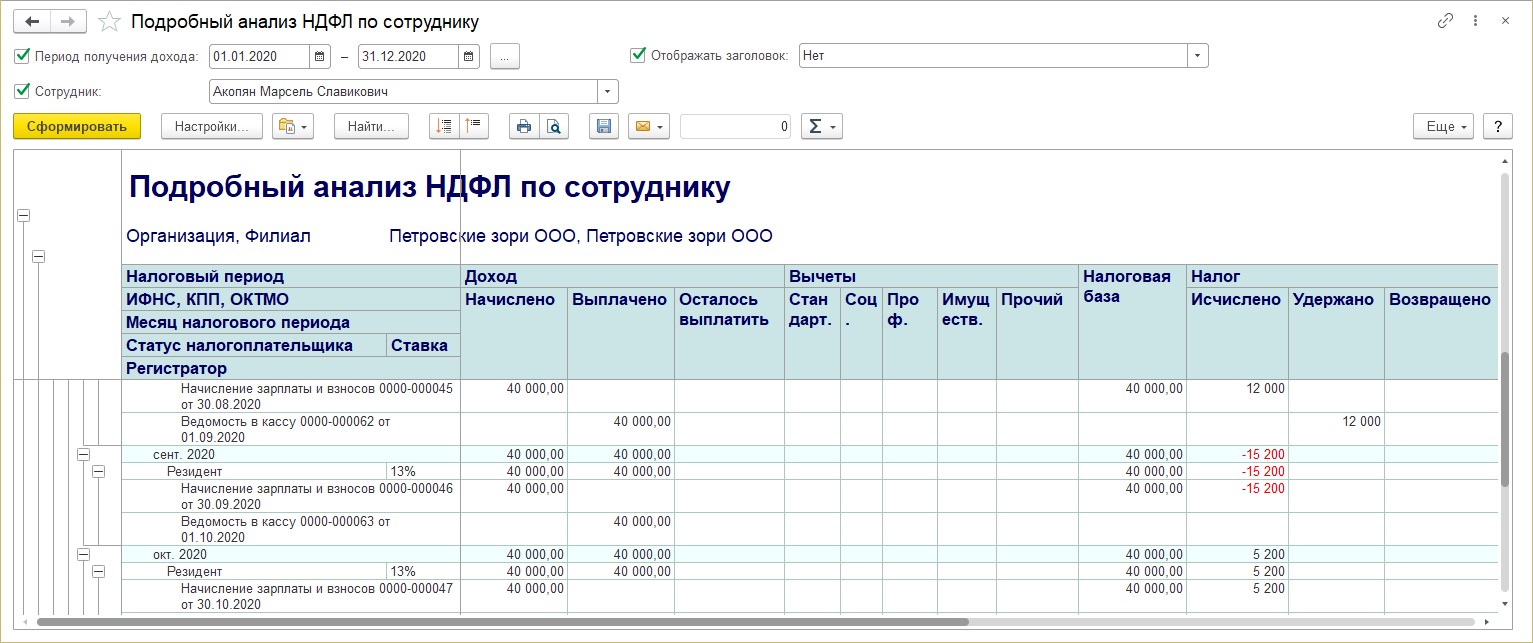

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

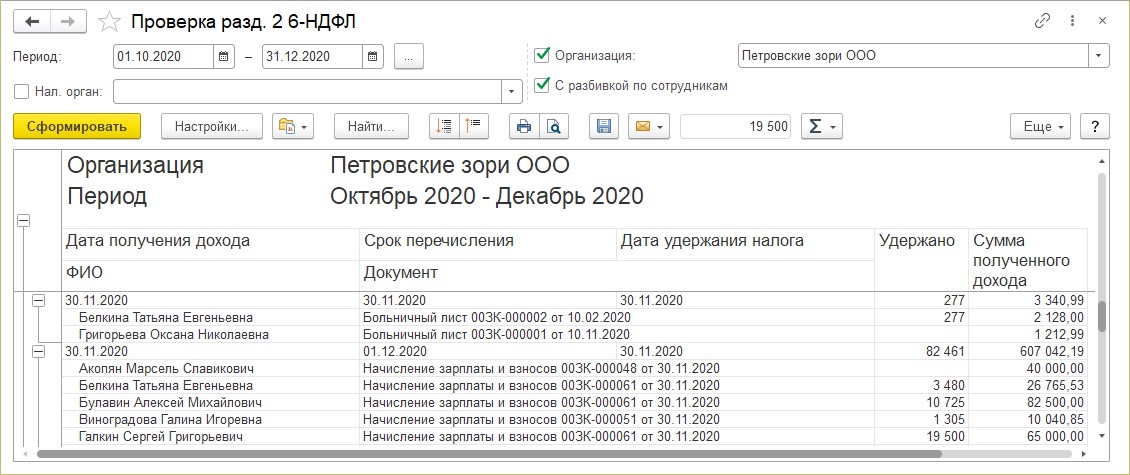

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

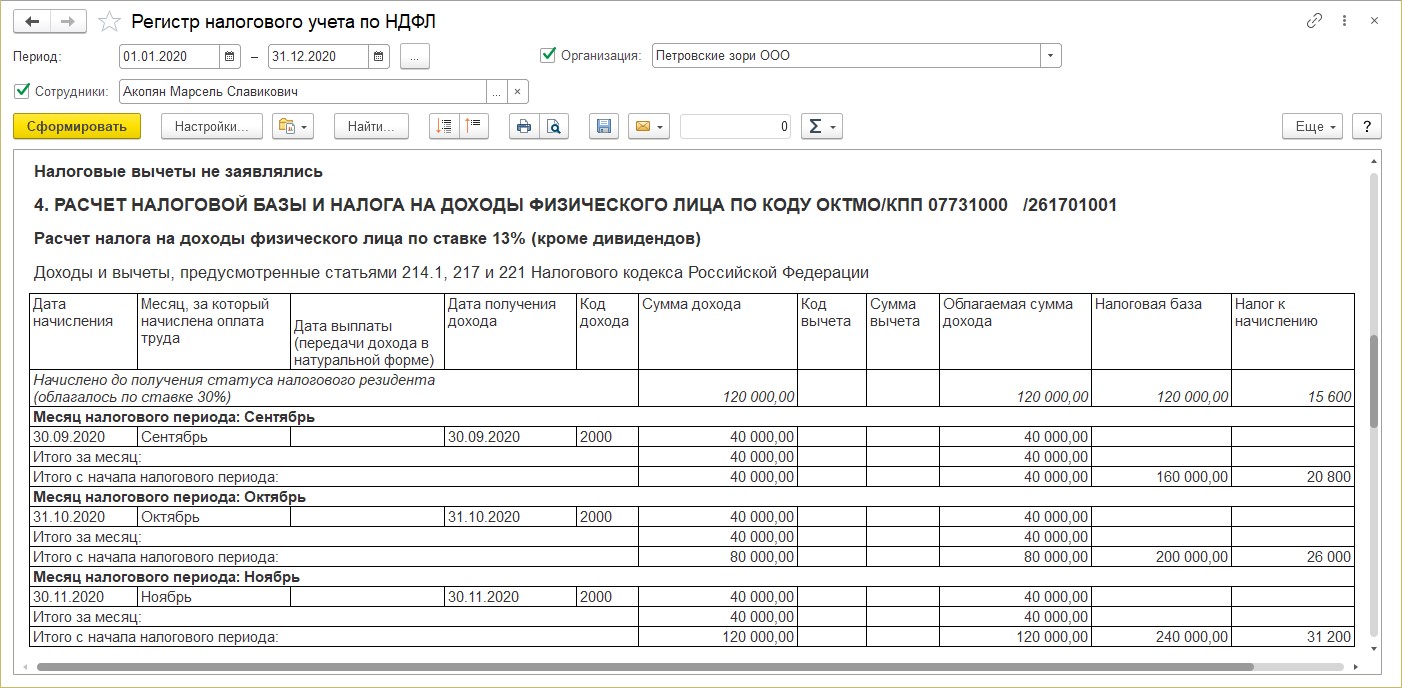

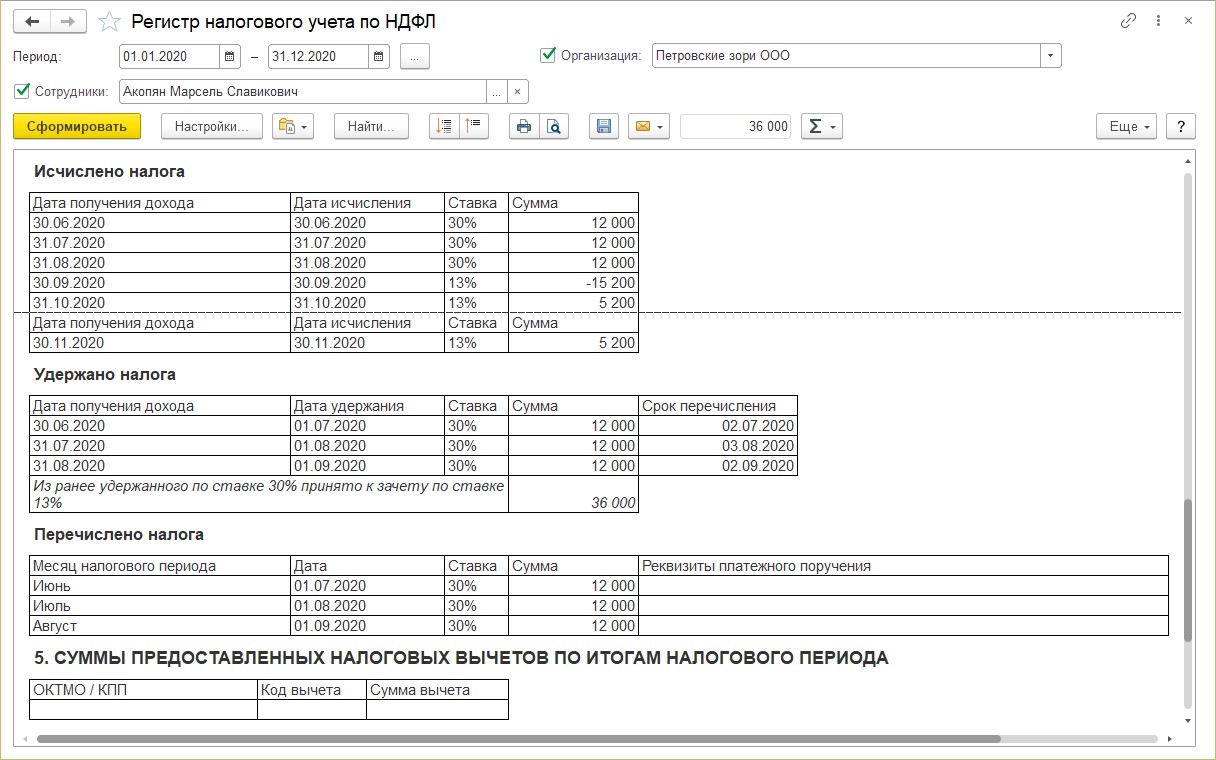

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

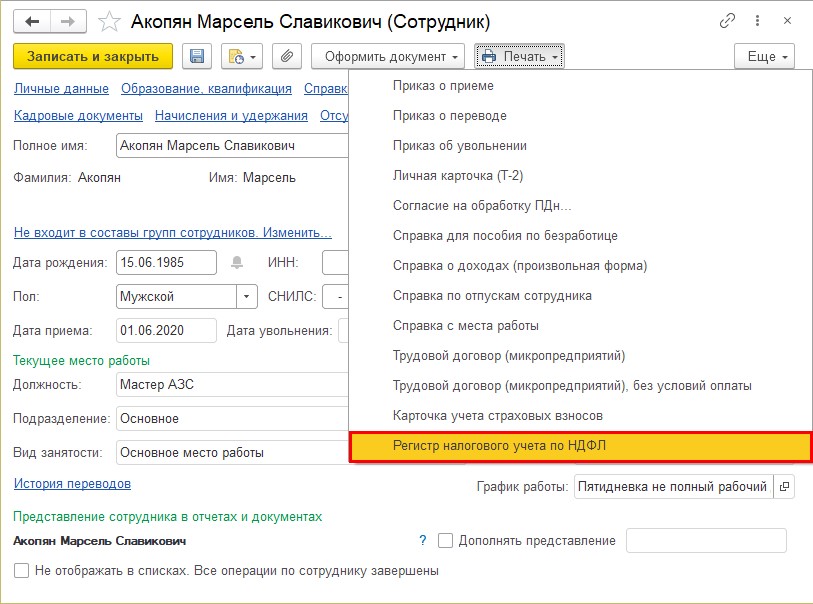

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

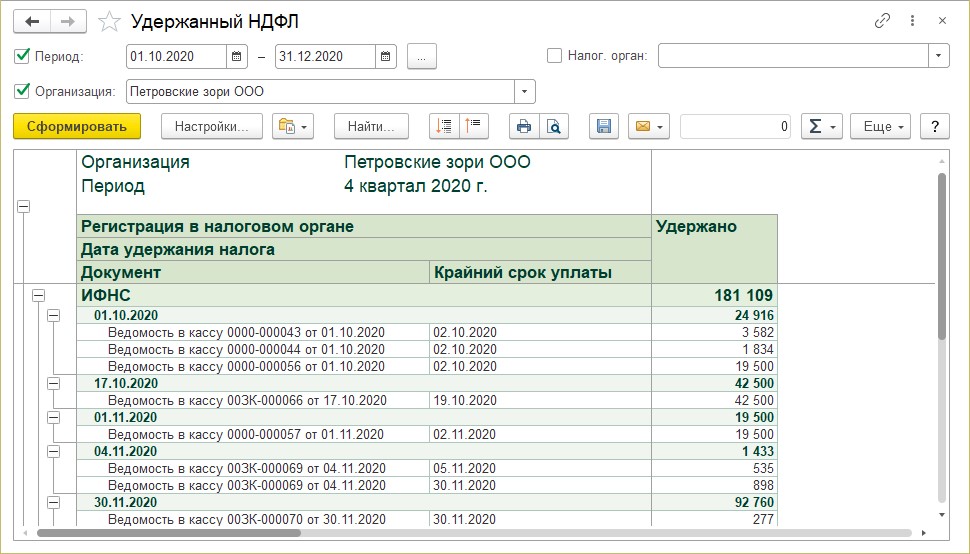

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Автор: Анна Соколова, налоговый юрист

Программное обеспечение налоговых органов обрабатывает данные о налогоплательщиках, получаемые из предоставляемой налоговой отчетности и иных источников, и результаты такой обработки могут стать основанием для получения организацией-налогоплательщиком требования о предоставлении пояснений. Это может случиться и при отсутствии налогового нарушения. Достаточно того, что какой-нибудь показатель деятельности организации не будет соответствовать среднестатистическому. В этом случае организации не требуется предоставлять первичные документы, достаточно дать общие обоснованные пояснения.

Вопрос/тема: «Коэффициент начисленных налогов за год ниже отраслевого коэффициента по РФ».

Пояснения: Отраслевой коэффициент налоговой нагрузки по РФ рассчитывается как отношение общей по всей России суммы налогов и сборов по данным официальной статистической отчетности ФНС России к общему обороту организаций по данным Росстата. Данный коэффициент НЕ является экономически либо законодательно обоснованным критерием того, сколько налогов должна заплатить конкретная организация в бюджет за тот или иной налоговый период.

В частности, коэффициент налоговой нагрузки по РФ не учитывает регион деятельности налогоплательщика. Вместе с тем регион деятельности может оказывать влияние на налоговую нагрузку.

Далее можно привести показатели совокупной налоговой нагрузки: среднеотраслевой налоговой нагрузки по региону деятельности и фактической налоговой нагрузки применительно к организации. Это следует сделать, если фактическая налоговая нагрузка не ниже среднеотраслевой по региону. С учетом региона деятельности организации её налоговая нагрузка вполне может оказаться выше отраслевого коэффициента.

Вопросы/темы: «Расходы максимально приближены к доходам».

Пояснения: Существенная сумма расходов обусловлена тем, что организация в указанный период находилась в стадии активного развития, что требовало существенных финансовых вложений, а также спецификой деятельности организации.

Далее тему можно развивать с учетом особенностей налогоплательщика.

Например, если это производитель натуральных продуктов питания, то возможен такой вариант:

ООО «N» является производителем продукции из натуральных полезных ингредиентов. Общество не использует ингредиенты, широко применяемые в пищевой промышленности с целью удешевления продукции. Например, рафинированный сахар, соевый лецитин, пальмовое масло, искусственные ароматизаторы. Вместо дешёвого рафинированного сахара используетcя дорогостоящий кокосовый нектар; вместо ароматизатора «Ваниль» - натуральная бурбонская ваниль и т.д. Цель повышения качества и пользы предлагаемой потребителям продукции у общества превалирует над целью повышения прибыли.

Вопрос/тема: «Сумма льготных операций составляет более 70% совокупного оборота в декларации по налогу на прибыль – в случае льгот по налогу на прибыль; оборота по НДС – в случае льготы по НДС».

Зачастую программное обеспечение налоговых органов в качестве льготы определяет расходы по налогу на прибыль и вычеты по НДС. Но это не льготы. Поэтому пояснения могут быть следующими.

Пояснения: Согласно п.1 ст.56 НК РФ льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере. Налоговая льгота не является обязательным элементом налогообложения (п.п. 1, 2 ст. 17 НК РФ). Поэтому налог считается законно установленным, даже если льготы по нему ни для кого из плательщиков не определены. При установлении льготы должны быть определены основания её использования (п. 2 ст. 17 НК РФ).

С учетом законодательного определения льгот общество не осуществляло операций по налогу на прибыль и НДС, с которыми связаны налоговые льготы.

Вопрос/тема: «Таможенная стоимость при ввозе или вывозе отличается от фактурной стоимости».

Пояснения: Термин «таможенная стоимость» не является налоговым, а используется с области таможенного администрирования. Понятие таможенной стоимости, порядок её определения регламентировался в проверяемый период нормами Таможенного кодекса Российской Федерации (далее – ТК РФ), Таможенного кодекса Евразийского экономического союза (далее – ТК ЕАЭС).

Термин «фактурная стоимость» не имеет определения в рамках налогового или таможенного законодательства. Под фактурной стоимостью мы будем понимать стоимость, указанную в инвойсе, иных товаросопроводительных документах.

Согласно статье 323 ТК РФ, главе 5 ТК ЕАЭС для определения таможенной стоимости как импортируемых, так и экспортируемых товаров определены 6 методов:

по цене сделки. В этом случае таможенная стоимость определяется как «фактурная стоимость», дополненная расходами, понесенными в процессе приобретения товара и доставки его до границы ЕАЭС;

по цене сделки с идентичными товарами. Согласно второму методу, таможенная стоимость ввозимых товаров рассчитывается на основании таможенной стоимости идентичных товаров, ввезенных на таможенную территорию Союза или вывезенных за ее пределы в период времени не более 90 дней.

«Фактурная стоимость» по сделке декларанта и иностранного покупателя/продавца не принимается во внимание;

по цене сделки с однородными товарами. Метод по цене сделки с однородными товарами не отличается по процедуре применения от второго метода. Единственным отличием является то, что для расчета применяются данные об однородных, а не идентичных товарах;

метод вычитания. По четвертому методу таможенная стоимость определяется путем вычисления разницы между ценой реализации товара на территории ЕАЭС и всеми затратами, понесенными участником ВЭД после фактического ввоза и подачи таможенной декларации.

«Фактурная стоимость» по сделке декларанта и иностранного продавца значения не имеет;

метод сложения. Определение таможенной стоимости по пятому методу происходит путем сложения всех затрат, понесенных на производство, доставку продукции до границы.

«Фактурная стоимость» значения не имеет;

резервный метод. Расчет таможенной стоимости по шестому методу выполняется путем использования процедуры вычислений одного из предшествующих методов (1-5) с учетом возможности применения ряда упрощений. Например, для определения таможенной стоимости оцениваемых товаров за основу может быть принята стоимость сделки с идентичными или однородными товарами, произведенными в иной стране, чем страна, в которой были произведены оцениваемые товары.

На основании вышеизложенного методы определения таможенной стоимости, установленные таможенным законодательством в проверяемый период, предопределяли её отличие от «фактурной стоимости».

Важную роль в системе анализа финансово-хозяйственной деятельности современного предприятия играет анализ расчетов по налогам, сборам и отчислениям во внебюджетные фонды. В совокупности данные платежи формируют налоговые издержки хозяйствующего субъекта, снижая его финансовый результат.

На практике применяются следующие методы анализа расчетов по налогам, сборам, отчислениям:

- горизонтальный анализ сумм начисленных и уплаченных налогов и сборов, отчислений во внебюджетные фонды за ряд лет. При этом рассчитываются как абсолютные, так и относительные показатели прироста. Горизонтальный анализ позволяет оценить динамику конкретных налогов и сборов за ряд периодов. Высокие темпы прироста какого-либо налогового платежа требуют дальнейшего более углубленного анализа факторов его изменения;

- вертикальный (структурный) анализ сумм начисленных и уплаченных налогов и сборов, отчислений во внебюджетные фонды. Данный анализ позволяет оценить участие отдельных налогов и сборов в формировании налоговой нагрузки. При этом особое внимание в рамках налоговой оптимизации должно уделяться налогам и сборам, которые имеют наиболее высокий удельный вес в общей величине налоговых обязательств;

- факторный анализ сумм начисленных налогов, сборов, отчислений во внебюджетные фонды. В рамках данного анализа устанавливаются основные причины изменения суммы налогов в отчетном периоде (по сравнению с прошлым годом, планом). Факторный анализ играет важную роль с точки зрения выработки мероприятий по оптимизации налоговой нагрузки предприятия. В качестве основных факторов изменения налоговых платежей могут выступать изменение налоговой базы по налогу, изменение налоговых ставок в рамках законодательства, изменение структуры налоговой базы (если предусмотрено несколько ставок в рамках одногоналога), налоговые льготы;

- анализ уровня налоговой нагрузки хозяйствующего субъекта.

Центральное место в системе налоговой оптимизации предприятия играет анализ налоговой нагрузки. В литературных источниках приводятся различные подходы к анализу данного показателя:

- в методике, предложенной Департаментом налоговой политики Минфина России, в качестве базы уровня налоговой нагрузки выступает выручка от реализации. В расчете участвует общая сумма налогов, уплачивается предприятием. Для расчета применяется формула:

где НБ – налоговая нагрузка;

- общая сумма налогов;

Вобщ - общая сумма выручки от реализации.

- Крейнина М.Н. предлагает оценивать налоговую нагрузку предприятия путем сопоставления налога и источника его уплаты.При этом интегральным показателем выступает прибыль предприятия. Расчет налоговой нагрузки ведется по формуле:

где В - выручка от реализации;

- затраты на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов;

Пч - фактическая прибыль, остающаяся в распоряжении предприятия.

- Е.А. Кирова предлагает оценивать налоговую нагрузку предприятия как отношение налогов и сборов, уплачиваемых предприятием в бюджет, к вновь созданной стоимости. Расчет уровня налоговой нагрузки в рамках данной методики выполняется по формуле:

где - относительная налоговая нагрузка;

НП - налоговые платежи;

СО - отчисления на социальные нужды;

ВСС - вновь созданная стоимость[7].

- Н. Кочетов для оценки налоговой нагрузки предприятия предлагает использовать коэффициентный метод, в основе которого лежит следующая формула[8]:

где: Кнал.нагр. – коэффициент налоговой нагрузки;

Квых – коэффициент выхода после налогообложения;

Фнач – первоначальный финансовый поток, предшествующий процессу изъятия данного налога;

Фкон – финансовый поток, оставшийся после налогообложения.

Большое внимание в литературных источниках уделяется формированию состава налогов, которые учитываются при анализе налоговой нагрузки предприятия. Так, Салькова О.С. в расчет налоговой нагрузки предлагает включать только прямые налоги (федеральные, региональные, местные), предусмотренные налоговым законодательством и исчисляемые предприятием[9]. Кроме того, страховые взносы во внебюджетные фонды, а также прочие платежи налогового характера по нашему мнению, также необходимо учитывать при расчете налоговой нагрузки. Это обусловлено тем, что страховые взносы во многих организациях выступают одним из ключевых платежей в формировании фискальной нагрузки, особенности при значительной численности персонала.Косвенные налоги нецелесообразно включать в процедуру оценки налоговой нагрузки, так как показатели расчетной прибыли и выручки, на основе которых анализируется уровень налоговой нагрузки, определяются исходя из выручки-нетто от продаж, то есть без учета косвенных налогов. Оценить влияние косвенных налогов на экономический субъект можно на базе другого критерия, например чистого денежного потока.

Основным результатом проведенного анализа расчетов по налогам, сборам и отчислениям выступает выявление резервов оптимизации (снижения) налоговой нагрузки в будущих периодах.

Общими методами снижения налоговой нагрузки на предприятие выступают:

- определение места государственной регистрации юридического лица – в частности, в оффшорных странах предлагаются льготные условия налогообложения. Кроме того, в части региональных и местных налогов, налоговая нагрузка в различных регионах России может отличаться;

- выбор системы налогообложения (в частности, специальных налоговых режимов, таких как упрощенная система налогообложения, ЕВНД и других, характеризующихся сниженной налоговой нагрузкой);

- выбор оптимальной организационно-правовой формы (в частности, порядок налогообложения индивидуальных предпринимателей и юридических лиц различается);

- формирование оптимальной учетной политики предприятия в целях налогообложения;

- использование налоговых льгот и освобождений, предусмотренных налоговым законодательством.

В рамках управления налогообложением конкретных сделок, применяются следующие методы:

- использование оптимальной формы договорных отношений с контрагентами по сделке;

- дробление хозяйственных операций (например, на инвестиционную часть и капитальный ремонт в целях снижения налоговой базы по налогу на прибыль в отчетном периоде);

- управление сроками возникновения налоговых обязательств (например, путем переноса на следующий период сроков подписания актов выполненных работ);

- сокращение налоговой базы по отдельным налогам (например, путем списания с баланса неиспользуемого имущества, транспортных средств).

Таким образом, в данной главе выпускной квалификационной работы выделены особенности бухгалтерского учета и анализа расчетов по налогам, сборам и страховым взносам. Синтетический учет налоговых платежей и страховых взносов ведется на счет 68 и 69, аналитический учет – на соответствующих субсчетах. В анализе налогов и сборов, отчислений, используются такие методы, как горизонтальный, вертикальный, факторный анализа, а также анализ налоговой нагрузки предприятия. Оптимизация налоговой нагрузки осуществляется законными методами.

Дата добавления: 2018-04-15 ; просмотров: 1001 ; Мы поможем в написании вашей работы!

В Отчет о финансовых результатах деятельности организации-микропредприятия за календарный год в составе бухгалтерской отчетности мы включаем в значения соответствующих показателей суммы начисленных налогов.

Многие организации, относящиеся к категории микропредприятий, применяют основную систему налогообложения, которая предусматривает исчисление и уплату налога на прибыль, НДС и т.д.

При этом начисление и уплату налога отражаем на счетах бухгалтерского учета также, как и любой другой факт хозяйственной жизни организации.

В Отчет о финансовых результатах за календарный год мы указываем сумму исчисленного налога на прибыль как значение специально предусмотренного показателя по строке 2410 упрощенной формы отчета "Налоги на прибыль (доходы)".

Делать это нужно, по общему правилу, с учетом требований ПБУ 18/02, позволяющими устранить те расхождения, которые есть в бухгалтерском и налоговом учете.

(Все дело в том, что из-за различий в составе и порядке признания доходов и расходов величина бухгалтерской (балансовой) и налогооблагаемой прибыли может не совпадать. А значит, просто умножить полученную прибыль на ставку налога недостаточно. Это не покажет в бухучете сумму реальных налоговых обязательств организации. Лишь соблюдая требования ПБУ 18/02 и отражая возникающие разницы, можно определить в бухучете реальную сумму налога.)

❢ Но организации-микропредприятия вправе не применять положения ПБУ 18/02, что существенно упрощает ведение бухгалтерского учета и формирование бухгалтерской отчетности, т.к. позволяет нам просто отразить на счетах бухгалтерского учета сумму налога на прибыль, указанную в налоговой декларации:

Дт 99-Налог на прибыль

Кт 68-Налог на прибыль

СУММА НАЛОГА НА ПРИБЫЛЬ

Если организация-микропредприятие применяет упрощенную систему налогообложения, то сумму исчисленного единого налога, уплачиваемого в связи с применением УСНО мы отражаем на счетах бухгалтерского учета в размере, указанном в налоговой декларации, следующей бухгалтерской проводкой:

Дт 99-Налог на доходы

Кт 68-Единый налог УСН

СУММА ЕДИНОГО НАЛОГА

Организации, выбравшие в качестве системы налогообложения основную или упрощенную вправе, как известно, по отдельным видам своей деятельности могут использовать дополнительно ЕНВД, с раздельным учетом.

В этом случае организация-микропредприятие в течение года ежеквартально (на 31.03, 30.06, 30.09 и 31.12) отражает на счетах бухгалтерского учета исчисленную сумму налога ЕНВД, указанную в соответствующих налоговых декларациях, следующими бухгалтерскими проводками:

Дт 99-Налог на доходы

Кт 68-ЕНВД

СУММА ЕНВД

Как уже отмечалось, организация-микропредприятие может сформировать Отчет о финансовых результатах по упрощенной форме (при условии, что предусмотрена такая возможность учетной политикой организации).

Бланк упрощенной формы бухгалтерского Отчета о финансовых результатх утвержден приложением № 5 к приказу министерства финансов РФ № 66н.

В этой форме, в отличие от типовой, все показатели укрупнены.

Налог на прибыль или Единый налог УСНО, а также ЕНВД (при наличии) мы вписываем в значение показателя по строке 2410 "Налоги на прибыль (доходы)".

➨ Проверяем взаимосвязь показателей: суммы налога на прибыль или единого налога УСНО, а также суммы ЕНВД (при наличии) должны совпадать с суммами, задекларированными нами соответственно в налоговой декларации по налогу на прибыль или налоговой декларации по единому налогу, уплачиваемому в связи с применением УСНО, а также с суммами ЕНВД, задекларированными в течение календарного года (при наличии).

✿ Для отражения других налогов (налог на имущество, транспортный налог, земельный налог) специальной строки в упрощенной форме бухгалтерского Отчета о финансовых результатах нет.

Суммы этих налогов могут отражаться в составе общей суммы по строке 2120 "Расходы по обычным видам деятельности" или даже по строке 2350 "Прочие расходы" в зависимости от основной или вспомогательной роли используемых в предпринимательской деятельности организации соответствующих объектов налогообложения (невижимость, в том числе земельные участки, транспортные средства).

✿ Суммы НДФЛ, удержанные организацией в течение календарного года с выплат физическим лицам по трудовым и гражданско-правовым договорами, а также начисленные страховые взносы отдельно в бухгалтерском Отчете о финансовых результатах не указываются, но тем не менее эти суммы являются составляющими частями сумм, указываемых по строке 2120 "Расходы по обычным видам деятельности".

Другими словами, суммы НДФЛ входят в те выплаты, из которых он был удержан. А страховые взносы показываются вместе с тем доходом, на который их начислили. Например, с зарплаты работников.

✿ Пени и штрафы по налогам и взносам показываются в общей сумме по строке 2350 "Прочие расходы" упрощенной формы бухгалтерского Отчета о финансовых результатах или в поле строки 2410 "Налоги на прибыль (доходы)".

(По строке 2350 "Прочие расходы" также отражаются неустойки и санкции по договорным обязательствам, но вот налоговыми затратами они, конечно, не являются.)

| Наименование показателя | Коды строк | За 2016 год | За 2015 год |

|---|---|---|---|

| Выручка | 2110 | ||

| Расходы по обычной деятельности | 2120 | НДФЛ* (* в составе расходов на оплату труда (работ)), страховые взносы, налог на имущество, транспортный и земельный налоги | |

| Проценты к уплате | 2330 | ||

| Прочие доходы | 2340 | ||

| Прочие расходы | 2350 | Налог на имущество, транспортный и земельный налоги | |

| Налоги на прибыль (доходы) | 2410 | Налог на прибыль организации или единый налог УСН, а также ЕНВД (при наличии в течение календарного года), пени, штрафы по налогам и взносам | |

| Чистая прибыль (убыток) | 2400 | ||

О формах документов для взаимодействия между ФСС РФ и страхователями с 02.05.2021 года

Об учете запасов с 2021 года

О составлении самозанятыми лицами договоров, счетов и актов для работы с организациями и предпринимателями

Читайте также: