Убыток в декларации по налогу на прибыль за 1 квартал 2021

Опубликовано: 15.05.2024

В будущем году произойдёт ряд изменений налогового законодательства касательно порядка исчисления налога на прибыль. В статье разберём основные новшества и нюансы исчисления, которые необходимо применять на практике с 2021 года.

Производители печатной продукции смогут уменьшить базу по налогу

С 1 января 2021 года в силу вступит Федеральный закон от 15 октября 2020 года № 323-ФЗ, согласно которому будут внесены изменения в пп. 44 п. 1 ст. 264 НК РФ.

В настоящее время производители печатной продукции (СМИ) могут уменьшать налогооблагаемую базу по налогу на прибыль на стоимость брака, а также продукции, утративший товарный вид, но не более чем на 10%.

С будущего года данная доля будет увеличена и списанию будет подлежать не более 30% стоимости бракованной печатной продукции.

Изменения по налогу на прибыль для IT-компаний и производителей электроники

Федеральный закон от 31 июля 2020 года № 265-ФЗ вносит изменения в порядок налогообложения по налогу на прибыль для IT-компаний, а также производителей электронной (радиоэлектронной) продукции.

Так, начиная с 1 января 2021 года изменяется размер процентной ставки. Компании по-прежнему будут уплачивать 3% в федеральный бюджет, о вот ставка для регионального бюджета составит 0%.

Чтобы воспользоваться правом принять такие ставки, необходимо чтобы одновременно выполнялись следующие три условия.

- наличие государственной аккредитации в области IT-технология

- не менее 90% от общей суммы доходов приходится на реализацию разработанных программ и баз данных

- среднесписочная численность персонала не менее 7 человек

Для компаний по производству электроники:

- организация включена в специальный реестр в порядке, утверждённом Правительством РФ

- не менее 90% от общей суммы доходов должна составлять выручка от реализации услуг по проектированию и разработке

- среднесписочная численность работников не менее 7 человек

Невыполнение хотя бы одного из условий в течение налогового периода лишает компанию права применять нулевую ставку.

Новая форма налоговой декларации по налогу на прибыль

При сдаче отчётности за 2020 года необходимо будет использовать новую форму декларации. Об этом сообщается в письме ФНС от 11 сентября 2020 года № ЕД-7-3/655.

В декларации будут использованы новые штрихкоды.

Налоговая инспекции больше не будет отражать сведения о номере регистрации декларации.

Добавлены новые коды признака налогоплательщика, которые указываются на Листе 2 и Приложениях 4 и 5 к Листу 2:

- 15 – для компаний, владеющих лицензиями на пользование участками недр и применяющих пониженную ставку при уплате в региональный бюджет

- 16 – для компаний, связанных с производством сжиженного природного газа или переработкой углеводородного сырья в товары

- 17 – для компаний, занятых информационными технологиями

- 18 – для резидентов Арктической зоны

- 19 – для компаний, чья деятельность связана с проектированием и разработкой электроники

В Листе 4 добавлен новый код дохода «9», который используется при наличии доходов, полученных акционером, участником или правопреемником при распределении имущества ликвидируемого общества.

Из декларации исключены сведения о выплаченных физлицам доходах от операций с ценными бумагами и производными финансовыми инструментами, а также от выплат по ценным бумагам российских эмитентов.

Доходы музеев, театров, библиотек для целей налогообложения по налогу на прибыль

В соответствии с приказом ФНС от 26 августа 2020 года № ЕД-7-3/603 утверждена новая форма, а также порядок предоставления сведений о доле доходов от деятельности музея, театра или библиотеки, учредителями которых выступают субъекты РФ или муниципальные образования.

Изменения коснутся электронной формы предоставления данных и вступят в силу с 1 января 2021 года.

Новая форма будет подтверждением права применять 0% ставку по уплате налога в бюджет региона, поскольку будут наглядно отражать структуру полученных доходов.

Распределение налога на прибыль среди обособленных подразделений

В соответствии с п.2 ст.288 НК уточнён порядок, по которому налогоплательщик, который при определении суммы налога на прибыль использует ставки, отличные от базовых (3% в федеральный бюджет, 17% в региональный бюджет), определяет долю прибыли каждого обособленного подразделения.

Головное учреждение должно будет рассчитать долю прибыли для каждого обособленного подразделения отдельно по налоговым базам для каждой специальной ставки.

Долг ликвидированного кредитора при определении налоговой базы по налогу на прибыль

Если поставщик исполнил обязательства по поставке продукции, а покупатель своевременно не перечислил на его расчётный счёт денежные средства, то у последнего образуется кредиторская задолженность.

В письмах ФНС от 16 сентября 2020 года № 03-03-07/81257 и от 1 октября 2020 года № 03-03-06/1/85891 относительно долгов перед кредиторами даются следующие разъяснения. Так, если компания (кредитор) в течение 12 месяцев не сдавала декларации, а по её расчётному счёту отсутствовали движения денежных средств, то она может быть признана ликвидированной.

А значит, покупатель вправе включить сумму долга перед такой компанией в состав внереализационных доходов. Такое право возникает после внесения записи о ликвидации в ЕГРЮЛ.

Чтобы избежать штрафных санкций от налоговой инспекции за занижение налоговой базы, компания обязана систематически проверять: не исключён ли сомнительный кредитор из ЕГРЮЛ.

Однако, существует письмо Минфина РФ от 14 сентября 2020 года № 03-03-13/80493, которое напоминает, что в соответствии с Федеральным законом от 8 августа 2001 года № 129-ФЗ существуют такие основания исключения юрлица из ЕГРЮЛ, при которых задолженность перед кредитором не может быть списана:

- ликвидация не может состояться из-за отсутствия денежных средств у компании и учредителей

- с момента записи в ЕГРЮЛ о недостоверности сведений прошло больше полугода

Выплата дивидендов для целей налогообложения по налогу на прибыль

В соответствии с письмом ФНС от 19 октября 2020 года № СД-4-3/17130 если компаний выплатила промежуточные дивиденды по итогам I квартала, 6 и 9 месяцев, но при формировании годовой отчётности величина полученной чистой прибыли оказалась меньше ранее распределённой, то дивиденды за I квартал, 6 и 9 месяцев не подлежат переквалификации для целей налогообложения.

Амортизация расконсервированного основного средства

При расконсервации основного средства амортизацию по нему необходимо начислять с 1 числа месяца, после которого произошла такая расконсервация, до момента полного списания остаточной стоимости.

Срок полезного использования в данном случае никак не влияет срок, в течение которого будет списываться амортизация.

Расходы по организации удалённой работы для целей налогообложения

Министерство финансов РФ выпустило письмо от 24 сентября 2020 года № 03-03-06/1/83636, согласно которому при переводе части сотрудников на удалённую работу, расходы, связанные с деятельностью компании учитываются в общеустановленном порядке. Стоит помнить, что расходы должны быть экономически оправданы, налоговая инспекция обратит на это внимание.

Если компания на фоне распространения коронавирусной инфекции была вынуждена на неопределённое время приостановить свою деятельность, то в соответствии с пп.3 и 4 п.2 ст.265 НК РФ расходы по простою включаются во внереализационные расходы в одну из статей:

- потери от простоев по внутрипроизводственным причинам

- не компенсируемые виновниками потери от простоев по внешним причинам

Коронавирусные субсидии в составе налогооблагаемой базы по налогу на прибыль

В письме Минфина РФ от 2 сентября 2020 года № 03-03-06/1/76953 содержатся разъяснения касательно того, как компаниям учитывать меры финансовой поддержки от государства, полученные в время пандемии, для целей налогообложения по налогу на прибыль (см. подробнее Налог на прибыль: как учитывать коронавирусные субсидии при определении налоговой базы)

Так субсидии, полученные налогоплательщиками на основании Постановления Правительства РФ от 24 апреля 2020 года № 576, для частичного погашения текущих задолженностей, в том числе на выплату заработной платы, не включаются в налогооблагаемую базу по налогу на прибыль. Список получателей финансовой помощи формировался на основании вида осуществляемой деятельности по состоянию на 1 марта текущего года.

Второй вид финансовой поддержки, предоставляемой на основании Постановления Правительства РФ от 2 июля 2020 года № 976, был направлен на проведение профилактических мероприятий по предупреждению распространения коронавируса. Данную субсидию необходимо учитывать в составе доходов при определении налоговой базы по налогу на прибыль.

Тестирование работников на COVID-19 в составе расходов

Расходы по проведению клинических исследований на предмет обнаружения у сотрудников коронавирусной инфекции, работодатель вправе включить в состав прочих расходов с целью налогообложения по налогу на прибыль.

Расходы на приобретение медицинских изделий при расчёте налога на прибыль

Расходы на приобретение, изготовление, доставку медицинских изделий для диагностики COVID-19 в полном объёме учитываются в составе прочих расходов, даже если включены в амортизируемое имущество. Перечень приведён в Постановлении Правительства РФ от 21 мая 2020 года № 714.

Стоит отметить, что такое имущество не подлежит амортизации, даже если относится к амортизируемому (п.2 ст. 256 НК РФ).

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Организации на ОСНО сдают декларацию по налогу на прибыль регулярно. За 2020 год и в 2021 году сдавайте отчет на бланке, который утвержден приказом ФНС от 11.09.2020 № ЕД-7-3/655 . В статье расскажем о заполнении декларации и проверке ключевых показателей.

Кто должен сдавать декларацию по налогу на прибыль

Список налогоплательщиков, которым нужно сдать декларацию, указан в ст. 246 НК РФ. Декларацию обязаны представлять:

- организации из РФ и других стран, находящиеся на ОСНО и уплачивающие этот налог;

- налоговые агенты по налогу на прибыль;

- ответственные участники консолидированных групп налогоплательщиков;

- компании на упрощенке или ЕСХН, уплачивающие налог с прибыли по ценным бумагам или дивидендам иностранных компаний.

Формы декларации по налогу на прибыль в 2020 и 2021 году

Для отчетности в 2020 году применяется форма декларации по налогу на прибыль, утвержденная приказом ФНС от 23.09.2019 № ММВ-7-3/475@.

С отчета за 2020 год форма изменится. Новый бланк декларации и порядок ее заполнения утвержден приказом ФНС от 11.09.2020 № ЕД-7-3/655. Этой формой нужно воспользоваться для отчета за 2020 год и промежуточной отчетности в 2021 году. В обновленную декларацию добавили новые коды признака налогоплательщика, видов доходов, корректировок, а также дополнительные приложения. Вот что изменилось:

- Приложение № 2 будут заполнять налогоплательщики, которые заключили соглашение о защите и поощрении капиталовложений (СЗПК).

- В лист 02 добавили новые поля для участников инвестиционных контрактов, резидентов ТОСЭР и порта Владивосток.

- В приложение № 7 к листу 02 добавили поля для прочих расходов, которые можно заявить к вычету.

- Новые коды признака налогоплательщика: «15» и «16» — для пользователей недр; «17» — для IT-компаний; «18» — для резидентов Арктической зоны; «19» — для проектировщиков и разработчиков изделий электронной базы и продукции.

- Новый код вида дохода «9» — для доходов акционера, участника или правопреемника при распределении имущества ликвидируемой организации;

- Новый код вида корректировки «6» — по результатам процедуры взаимного согласия.

Порядок заполнения декларации и формат представления отчета в электронной форме тоже изменены.

Разделы декларации по налогу на прибыль

Их много, но вам не придется заполнять все. Налогоплательщики, которые получили доход, должны заполнить обязательные листы:

- титульный лист;

- раздел № 1, подраздел 1.1 с суммой налога, которую нужно исчислить в бюджет;

- лист 02 с расчетом налога на прибыль;

- приложение № 1 ко второму листу с реализационными и внереализационными доходами;

- приложение № 2 ко второму листу с затратами на производство и продажу, внереализационными расходами и убытком, который к этим расходам приравнен.

Остальные разделы придется заполнить при наличии особых условий:

- раздел № 1 подраздел 1.2 — для тех, кто уплачивает ежемесячные и квартальные авансовые платежи. Его включайте только в декларации за отчетные периоды, в годовой он не нужен;

- раздел № 1 подраздел 1.3 — для налоговых агентов по налогу на прибыль;

- приложение № 3 ко второму листу с расчетами всех расходов по операциям, по которым результаты финансовой деятельности учитываются при обложении прибыли налогом по ст. 268, 275.1, 276, 279, 323 НК РФ, кроме тех, которые отражены в пятом листе — заполняют организации, которые продали амортизируемое имущество;

- приложение № 4 ко второму листу с расчетом убытка или его части, которая влияет на уменьшение базы налога — заполняют организации, которые переносят убыток, полученный в прошлые годы;

- приложение № 5 ко второму листу с расчетом распределения платежей в бюджет субъекта между организацией и ее подразделениями— заполняют организации с обособленными подразделениями (кроме тех, кто платит налог за обособки по адресу головного офиса);

- приложение № 6 ко второму листу с расчетом платежей по налогу в бюджет субъекта среди консолидированной группы — заполняют организации, входящие в консолидированную группу налогоплательщиков. Участники консолидированных групп с обособленными подразделениями заполняют приложение №6а. С новой формой приложение пополнилось двумя разделами:

- Раздел А — с суммой налоговых баз (убытков) участников КГН, в котором производится расчет консолидированной налоговой базы КГН и расчет консолидированной налоговой базы КГН по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами;

- Раздел Б — с доходами и расходами участника КГН аналогично разделу А.

- п риложение №7 ко второму листу с расчетом инвестиционного вычета, которое состоит из четырех разделов: А, Б, В, Г. Сначала рассчитывается вычет из авансовых платежей и налога, перечисляемых в бюджет субъекта РФ. Затем рассчитывается уменьшение суммы авансовых платежей и налога, подлежащих зачислению в федеральный бюджет. Также есть дополнительные разделы для расчета предельной величины вычета из авансовых платежей и налога, подлежащих зачислению в бюджет субъекта РФ, по организации с обособленными подразделениями и без них.

- третий лист — заполняют налоговые агенты, которые выплачивают дивиденды и проценты по ценным бумагам;

- четвертый лист с расчетом налога на прибыль по отдельной ставке (п. 1 ст. 284 НК РФ);

- пятый лист с расчетом базы налога по организациям, которые совершают операции с особым учетом финансового результата (за исключением тех, которые есть в прил. № 3 ко второму листу) — заполняют организации, которые получили доходы от операций с ценными бумагами, векселями и срочным сделкам;

- шестой лист с расходами, доходами и налоговой базой негосударственных пенсионных фондов — заполняют негосударственные пенсионные фонды;

- седьмой лист с отчетом по цели пользования имуществом, деньгами, работами, и благотворительными услугами, целевым поступлениям и целевому финансированию — заполняют организации, которые получили средства целевого финансирования, целевые поступления, и только в годовой декларации;

- восьмой лист — заполняют организации, которые делают самостоятельную корректировку доходов и расходов, которые получены по контролируемым сделкам. Теперь тут дополнительно нужно указывать сведения о скорректированной сделке: реквизиты договора, предмет сделки, тип и коды предмета сделки;

- девятый лист — заполняют организации, получившие доход в виде прибыли контролируемой иностранной компании;

- приложение №1 к декларации — заполняют организации с доходами и расходами, которые перечислены в приложении №4 к Порядку заполнения декларации;

- приложение №2 к декларации — заполняют налоговые агенты (по ст. 226.1 НК РФ). С 2021 года его будут заполнять налогоплательщики, которые заключили соглашение о защите и поощрении капиталовложений (СЗПК).

Как заполнять декларацию по налогу на прибыль

Заполнение декларации в 2020 году регламентировано в Приказе ФНС РФ от 23.09.2019 № ММВ-7-3/475@. Там раскрываются основные вопросы: из чего состоит декларация, как ее заполнять и как сдавать, по какому регламенту заполнять отдельные листы. С 2021 года ищите всю информацию в новом документе, утвержденном приказом ФНС от 11.09.2020 № ЕД-7-3/655.

Часть Приказа сделана в виде построчной инструкции (приложение №2) к заполнению декларации. В ней объясняется, какие цифры и показатели нужно указать, каким нормам должна соответствовать информация, какую информацию и в какой строке нужно отразить.

- Чтобы в налоговой поняли, за какой период вы представляете декларацию, укажите на титульном листе код отчетного периода:

- «21» для 3 месяцев (1 квартала);

- «31» для 6 месяцев (2 квартала);

- «33» для 9 месяцев (3 квартала);

- «34» для года.

Если вы платите авансовые платежи ежемесячно, укажите код из диапазона от «35» до «46». За один месяц — код «35», за год — код «46».

Внимательно заполните поля реквизитов и уточните актуальный код ОКВЭД, они часто обновляются.

Чтобы декларацию было проще заполнить, рекомендуем следующую последовательность:

- Начните со специальных листов и приложений, в которых можно подробно раскрыть операции, доходы и расходы — Приложения 1–7 к листу 02, листы 03-09, приложения к декларации.

- В лист 02 перенесите общие суммы доходов и расходов из приложений и листов и рассчитайте налог и авансовые платежи.

- Суммы к уплате отразите в разделе 1.

- Титульный лист заполняйте в конце. В нем надо указать количество страниц в декларации, а оно будет известно только после заполнения всех приложений.

Если вы платите только ежеквартальные платежи по налогу на прибыль, декларацию за кварталы заполняйте с некоторыми особенностями. Подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 290 – 340 вы не заполняете. За первый квартал также не нужно заполнять строки 210-230 в листе 02.

Как подать уточненную декларацию по налогу на прибыль

Уточненную декларацию обязательно нужно подать в четырех случаях:

- вы обнаружили в первичной декларации ошибку, из-за которой в прошлом периоде уплатили налог в меньшем размере или не уплатили совсем;

- вы нашли ошибки в прошлых периодах, из-за которых образовалась переплата по налогу, а в текущем периоде вы получили убыток;

- вы нашли ошибку в расчетах налоговой базы «убыточной декларации». Хоть налог и не начислялся по причине убытка, уточненку с увеличенными расходами представить нужно;

- вы получили от налоговой требование о внесении исправлений и не имеете возражений.

Особого порядка заполнения уточненки нет. Используйте тот же алгоритм, что и для первичной декларации: заполните все листы, разделы и приложения верными данными. Разницу между первичными и исправленными показателями отражать нигде не нужно. Также отметьте на титульном листе в реквизите «номер корректировки» порядковый номер уточненной декларации («1--», «2--» и т. д.).

К декларации рекомендуем приложить сопроводительное письмо в произвольной форме с описанием причин, из-за которых появились изменения. А также добавьте платежные документы на перечисление налогов и пеней, если уточняете декларацию с завышенными расходами или заниженными доходами.

Срок представления уточненной декларации не установлен НК РФ. Но в случае камеральной проверки на это отводится пять рабочих дней со дня получения требования.

Коронавирусные изменения 2020, которые надо учесть при заполнении декларации по налогу на прибыль

1. Субсидии, предоставляемые государством для наиболее пострадавших отраслей, не облагаются налогом на прибыль. К ним относятся и деньги, которые компании получили от государства на зарплату и другие неотложные нужды. Также расходы, которые компания оплатила за счёт субсидии, не будут учитываться в базе по налогу.

Субсидия на профилактику коронавируса не носит целевой характер, а также в правилах ее предоставления не сказано, что ИФНС будет контролировать ее использование. Поэтому не отражайте сумму субсидии в декларации.

2. Расходы на дезинфекцию помещений , приобретение термометров, антисептиков, масок, спецодежды и прочих средств защиты можно учитывать при расчете налога на прибыль. Также можно списать в расходы приобретение медицинских изделий для диагностики и лечения коронавируса.

Чтобы обосновать эти расходы, издайте приказ о введении в организации режимы повышенной готовности и перечислите в нем все меры, утвержденные руководством. Дополнительно сошлитесь на рекомендации и распоряжения Правительства, Роспотребнадзора, Минздрава и т.п.

Эти затраты относятся к косвенным расходам. Учитывайте их после передачи средств защиты сотрудникам. В декларации их нужно отражаться на листе 02 в приложении 2 в строка 40 и 130 и дополнительно на листе 02 в строке 30.

3. Расходы на тестирование сотрудников на коронавирус можно учесть в расходах, но только если власти региона обязали проводить такие исследования. Составьте бухгалтерскую справку с расчетом доли тестируемых, но учитывайте, что ИФНС может усомниться в корректности расходов, если вы самовольно решите протестировать больше сотрудников.

Эти расходы учитывайте как косвенные и отражайте в декларации аналогично маскам, термометрам и антисептикам.

4. Мобильные перегородки для обеспечения социальной дистанции в офисе можно учесть в расходах, если они куплены по требованию региональных властей. Сделайте ссылку на региональные нормы, чтобы обосновать учет перегородок в прочих расходах. Если же власти таких требование не устанавливали, учтите перегородки как расходы на материалы или основные средства.

Расходы учитывайте единовременно или через амортизирование, если заплатили за них больше 100 000 рублей. В декларации отразите их как косвенные расходы и заполните лист 02 приложение 2 строки 40 и 130. Если на перегородки начисляете амортизацию, также отразите ее в строке 131 соответствующего приложения.

Как уменьшить налог на прибыль

Чтобы платить меньше налога на прибыль, нужно получать меньше доходов или нести больше расходов. Увеличить расходы можно законно. Например, формировать резервы на выплату отпусков, покрытие сомнительных долгов, гарантийный ремонт и пр. Формирование резервов помогает не платить налоги с еще неполученных доходов и похоже на отсрочку уплаты.

Также налог можно уменьшить за счет убытков прошлых лет. Если организация получила убыток, его можно включить во внереализационные расходы и уменьшить налог за текущий период. Налоговый убыток также можно перенести на будущее, уменьшив на его сумму облагаемую по ставке 20% прибыль.

Еще два вида налоговой оптимизации связаны с покупкой основных средств — это амортизационная премия и инвестиционный вычет. Премия помогает раньше отразить в расходах часть капитальных вложений. Она признается как косвенные расходы в том периоде, в котором начата амортизация или изменена первоначальная стоимость ОС. Инвестиционный налоговый вычет позволяет уменьшить региональную часть налога на прибыль до 90% суммы расходов на покупку, достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств из 3 - 7-й амортизационных групп. Обычно такие расходы признаются в течение срока полезного использования, а не сразу.

Подробнее о способах уменьшения налога мы рассказывали в статье «Как уменьшить налог на прибыль».

До какого дня нужно подать декларацию

Декларацию по налогу на прибыль нужно сдать до 28-го числа месяца, следующего за отчетным периодом. В стандартных случаях сроки выглядят так:

- за 1 квартал — до 28 апреля;

- за 2 квартал — до 28 июля;

- за 3 квартал — до 28 октября;

- за год — 28 марта.

Если вы платите авансы по вашей прибыли каждый месяц, вам нужно подавать декларацию ежемесячно до 28-го числа.

Для большинства отчетных форм действует правило переноса: когда крайний день отправки выпадает на выходной или праздник, он переносится на ближайший следующий рабочий день. Например, если 28 число выпадет на субботу, то декларацию можно будет сдать в понедельник — 30 числа.

В 2020 году в связи с коронавирусом сроки сдачи деклараций по налогу на прибыль сдвинули. Это касается всех организаций и ИП. Те, кто не попал в реестр МСП и продолжал работу во время периода самоизоляции, тоже могут сдать отчеты по новым срокам:

Старый срок сдачи

Новый срок сдачи

Более подробно о том, когда нужно рассчитать и уплатить налоги, сдать декларации, можете посмотреть в нашем Календаре бухгалтера.

Как и куда подавать декларацию по налогу на прибыль

Согласно НК РФ, подавать декларацию нужно в налоговую инспекцию по месту своего нахождения — в том городе (районе), где зарегистрирован бизнес. Если у вас есть филиалы и подразделения, через которые вы платите налог, тогда подавать документы нужно и по месту их нахождения, и по месту регистрации головного офиса. Исключение делается для очень крупных налогоплательщиков, они могут сдавать декларацию в налоговый орган по месту учета (п 1. ст 289 НК РФ).

Важно! Если в организации более 100 сотрудников или вы входите в категорию крупнейших налогоплательщиков, то подавать декларацию по налогу на прибыль можно только в электронном формате.

Последствия несвоевременной подачи декларации

Если вы не успеете сдать декларацию вовремя, вам не избежать штрафа. Это прописано в ст. 119 НК РФ. Придется исчислить в бюджет 5 % от суммы налога за каждый полный и неполный месяц просрочки, но не меньше 1000 рублей и не больше 30% от общего размера налога. Если вы вовремя заплатили налог, но забыли или не смогли подать декларацию, штраф тоже начислят. Минимальный штраф в таком случае — 1 000 рублей.

Налоговая может приостановить операции по банковским счетам, если задержать подачу годовой декларации более чем на 10 дней. За расчеты по итогам отчетного периода операции не приостанавливают, а штраф за их несдачу составляет 200 рублей.

Руководители и бухгалтеры согласно ст. 15.5 КоАП РФ тоже могут оштрафовать за отсутствие контроля и срыв сроков. Штраф — от 300 до 500 рублей.

Легко готовьте и сдавайте через интернет декларацию по налогу на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели новые пользователи работают в сервисе бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Налог на прибыль рассчитывают все организации на ОСНО. Кодекс предусматривает два типа отчетных периодов (ст. 285 НК РФ), т. е. периодичность представления декларации по налогу на прибыль:

- раз в месяц;

- раз в квартал.

Налог на прибыль рассчитывается нарастающим итогом с начала года. Если компания отчитывается раз в квартал, то декларации нужно представлять по итогам I квартала, полугодия, 9 месяцев и года. Соответственно, в 2021 году отчетными датами будут: 29.03.2021 (за 2020 год), 28.04.2021, 28.07.2021, 28.10.2021 и 28.03.2022.

Организации, которые рассчитывают налог по фактической прибыли каждый месяц, ежемесячно сдают декларации не позднее 28-го числа каждого месяца.

Небольшие компании со среднесписочной численностью работников до 100 человек могут сдать декларацию на бумаге, остальным придется отчитаться в электронном формате (п. 3 ст. 80 НК РФ).

Сдайте декларацию по налогу на прибыль бесплатно через Контур.Экстерн в рамках «Тест-драйва»!

Попробовать

Согласно Порядку заполнения налогоплательщики обязательно представляют в составе декларации следующие листы:

- титульный лист (лист 01);

- подраздел 1.1 раздела 1;

- лист 02;

- приложения № 1 и № 2 к листу 02.

Остальные листы и приложения заполняются при наличии определенных показателей.

Рассмотрим заполнение обязательных разделов.

Титульный лист

Заполняются все данные об отчитывающейся организации.

Раздел 1

Сумму налога, которую нужно заплатить в бюджет, отражают в разделе 1.

Подраздел 1.1 заполняется в обязательном порядке. Здесь показываются суммы налога на прибыль и авансовых платежей, подлежащих уплате за отчетный период. Данные берутся из строк 270–281 листа 02 декларации. Налог к доплате или к уменьшению показывается с учетом авансовых платежей.

Если компания в I квартале в федеральный бюджет заплатила 5 000 рублей, а налог на прибыль в этот бюджет за полугодие равен 8 000 рублей, по итогам полугодия нужно доплатить 3 000 рублей (8 000 — 5 000). То есть по строке 040 подраздела 1.1 нужно указать сумму 3 000 рублей.

Подраздел 1.2 подлежит заполнению организациями, уплачивающими авансовые платежи каждый месяц исходя из прибыли за предыдущий квартал или фактической прибыли. В годовой декларации этого раздела быть не должно.

По строкам 120–140 и 220–240 отражается третья часть сумм, указанных по строкам 300–310 и 330–340 листа 02.

Если компания платит налог на прибыль с процентов и дивидендов, заполняется подраздел 1.3.

Лист 02

Налоговая база определяется как разница между доходами и расходами организации, которые находят свое отражение в листе 02 налоговой декларации.

Подробная расшифровка доходов и расходов отражается в приложениях к листу 02. В самом же листе показываются общие суммы доходов и расходов, налоговая база и исчисленный налог.

В строке 110 отражаются убытки прошлых лет, перенесенные на текущий период.

Ставка налога на прибыль (строки 140–170) в 2017-2020 годах составляет 20 %: 3 % — федеральный бюджет, 17 % — бюджеты субъектов РФ (ст. 284 НК РФ).

Приложение № 1 к листу 02

В данном приложении отражаются все доходы по данным налогового учета, включая внереализационные.

Итоговая сумма полученных доходов записывается в строку 040, которая затем дублируется в строке 010 листа 02.

Внереализационные доходы отражаются отдельно от доходов с продажи товаров или услуг (работ). При этом некоторые виды внереализационных доходов выделяются в отдельные строчки, например доходы в виде безвозмездно полученного имущества (строка 103).

Приложение № 2 к листу 02

Данное приложение содержит информацию о расходах компании, в том числе о внереализационных.

Условно расходы, которые присутствуют в деятельности почти любого предприятия, можно разделить на три блока:

- прямые расходы (строки 010–030);

- косвенные расходы (строки 040–055);

- внереализационные расходы (строки 200–206).

Если организация работает по кассовому методу, строки 010–030 не заполняются.

Отдельными строками отражаются расходы, касающиеся оборота ценных бумаг, имущественных прав и т.д.

Суммы убытков показываются в строках 090–110 приложения № 2.

Отдельно выделяется сумма начисленной амортизации (строка 131).

В строке 205 показывают суммы штрафных санкций и пени за неисполнение условий договоров.

Обратите внимание, что штрафы контролирующих органов за нарушение учета или несвоевременную уплату налогов в строке 205 не отражаются.

Убытки, полученные по результатам налогового периода, можно списать на уменьшение налогооблагаемой базы в последующие годы. Однако автоматически перенести в 1С их сегодня не получится: такой механизм пока не реализован.

Из статьи вы узнаете, как отразить в 1С убытки, чтобы они корректно уменьшали «прибыльную» базу в будущем и автоматически попадали в декларацию (рассмотрим вариант, если организация применяет ПБУ 18/02).

Законодательство: порядок переноса убытков прошлых лет

НК РФ разрешает уменьшать базу по прибыли на сумму убытков, полученных в прошлых налоговых периодах.

Перенос убытков на будущее возможен, как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периодов (Письма Минфина РФ от 03.08.2012 N 03-03-06/1/382, от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 по 31.12.2021 базу по налогу на прибыль за текущий отчетный (налоговый) период нельзя уменьшать на убытки прошлых лет более, чем на 50% (п. 2.1 ст. 283 НК РФ).

Нижеперечисленные налогоплательщики, имеющие особый статус и применяющие в соответствии с НК РФ особые налоговые ставки, могут списать убыток без учета указанного ограничения, т. е. в полном объеме:

- резиденты технико-внедренческой особой экономической зоны, а также организации-резиденты туристско-рекреационных особых экономических зон, объединенных решением Правительства РФ в кластер (п. 1.2 ст. 284 НК РФ);

- участники региональных инвестиционных проектов (п. 1.5, п. 1.5-1 ст. 284 НК РФ);

- участники свободной экономической зоны (п. 1.7 ст. 284 НК РФ);

- резиденты территорий опережающего социально-экономического развития (п. 1.8 ст. 284 НК РФ);

- резиденты свободного порта Владивосток (п. 1.8 ст. 284 НК РФ);

- участники особой экономической зоны в Магаданской области (п. 1.10 ст. 284 НК РФ);

- участники специальных инвестиционных контрактов (п. 1.14 ст. 284 НК РФ);

- резиденты Особой экономической зоны в Калининградской области (п. 6 и п. 7 ст. 288.1 НК РФ).

Временного ограничения на перенос нет: он производится до полного списания убытка, полученного за все предыдущие годы. Если убытки получены более, чем в одном налоговом периоде, перенос осуществляется в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ).

Все время, пока идет перенос, необходимо хранить первичные документы, подтверждающие возникновение убытка (п. 4 ст. 283 НК РФ). По окончании переноса сохраняйте их еще 5 лет (пп. 8 п. 1 ст. 23 НК РФ). Подробнее в Увеличен срок хранения налоговых документов.

Пошаговая инструкция

По результатам 2020 года Организация в налоговом учете получила убыток 520 000 руб. Она решила, что этот убыток будет уменьшать налоговую прибыль последующих лет.

В 1 квартале 2021 года в НУ получена прибыль 800 000 руб.

Организация применяет ПБУ 18/02. В 1С учет отложенного налога ведется балансовым методом.

Пошаговая инструкция оформления примера PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отчетный налоговый период | |||||||

| Закрытие налогового периода | |||||||

| 31 декабря | 99.01.1 | 90.09 | 520 000 | 520 000 | 520 000 | Определение финансовых результатов | Закрытие месяца — Закрытие счетов 90,91 |

| 84.02 | 99.01.1 | 520 000 | Отнесение убытка текущего периода на убыток, подлежащий покрытию | Закрытие месяца — Реформация баланса | |||

| Перенос убытка на будущие периоды | |||||||

| 31 декабря | 97.21 | 99.01.1 | — | 520 000 | 520 000 | Перенос убытка на будущие периоды | Операция, введенная вручную — Операция |

| Следующий налоговый период | |||||||

| Списание убытков прошлых лет | |||||||

| 31 января | 99.01.1 | 97.21 | 400 000 | 400 000 | Списание убытков прошлых лет | Закрытие месяца — Списание убытков прошлых лет | |

Алгоритм переноса убытка, полученного за год

Перенос убытка производится 31 декабря после процедуры закрытия налогового периода, в котором он получен.

В 1С убыток прошлого года переносится в следующей последовательности:

- Перепроведение документов за декабрь;

- Закрытие месяца , включая регламентную операцию Реформация баланса ;

- Операция переноса убытка;

- повторное Закрытие месяца .

Рассмотрим порядок оформления и проведения документов, связанных с переносом убытка в НУ.

Закрытие налогового периода

Для определения убытка по налоговому учету запустите процедуру Закрытие месяца, раздел Операции — Закрытие месяца по следующему алгоритму:

- выполните за декабрь операцию Перепроведение документов за месяц ;

- определите финансовый результат налогового периода, запустив процедуру Закрытие месяца .

Определение суммы убытка, подлежащего переносу

Убыток в регистрах бухгалтерского учета (НУ)

Чтобы определить сумму убытка, надо проверить финансовый результат и заполнить декларацию по налогу на прибыль.

Убыток к переносу на будущее может быть определен разными способами:

-

Сформировать отчет Анализ счета99.01.1 ( Отчеты — Анализ счета ). Оборот по счету 99.01.1по данным налогового учета покажет сумму убытка, подлежащего переносу на будущие налоговые периоды.

Чтобы в Анализе счета вывести данные налогового учета: PDFВ Анализе счета99.01.1 убыток, полученный в налоговом периоде, перенесен в Дт 84.02 регламентной операцией Реформация баланса .

- в форме отчета нажмите кнопку Показать настройки ;

- в форме настройки отчета на вкладке Показатели установите флажок НУ (данные налогового учета) ;

После этого по кнопке Сформировать создайте отчет.

Убыток в декларации по налогу на прибыль

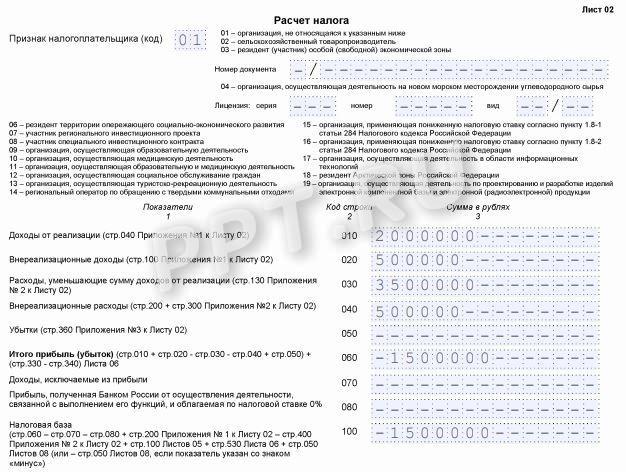

В годовой декларации убыток, полученный по итогам налогового периода, должен быть отражен в:

- Листе 02 стр. 060 «Итого прибыль (убыток)».

Убыток, указанный в декларации, должен соответствовать убытку по налоговому учету, т. е. сальдо по дебету счета 99.01.1 в НУ до реформации.

Перенос убытка на будущие периоды

Перенос убытка на последующие периоды надо проводить в конце каждого года (31 декабря), если по его итогам получен убыток в НУ.

На сегодняшний момент перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года придется оформлять вручную.

Перенос убытка, полученного в истекшем налоговом периоде, отразите документом Операция, введенная вручную вид операции Операция ( Операции – Операции, введенные вручную — кнопка Создать ):

- Дт 97.21 «Прочие расходы будущих периодов» субконто УБЫТОК 2020;

- Кт 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» субконто Прибыль (убыток) от продаж.

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов ( Справочники — Расходы будущих периодов ), он настраивается следующим образом:

- Вид для НУ — Убытки прошлых лет;

- Сумма — убыток, переносимый на будущие налоговые периоды;

- Признание расходов — В особом порядке;

- Период списания с — 01.01.2021; по — не ограничен.

В Операции, введенной вручную :

- сумма по переносу убытков прошлых лет отражается только в налоговом учете;

- субконто Подразделения не заполняйте.

Если вы применяете балансовый метод ведения ПБУ 18/02 с отражением постоянных и временных разниц, оформите Операцию так:

Дополнительно отразите сумму с минусом в колонке Сумма Дт в поле ВР .

Рекомендуем применять в 1С балансовый метод (без отражения ПР и ВР).

Не забудьте заново закрыть декабрь! ( Операции – Закрытие месяца )

См. Закрытие налогового периода

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 ( Отчеты – Оборотно-сальдовая ведомость по счету ):

- укажите период — по 31.12.2020;

- по кнопке Показать настройки на вкладке Показатели установите флажки БУ , НУ , БУ-НУ .

Признание ОНА по расходам будущих периодов

В 1С на счете 09 автоматизирован перенос ОНА, признанного по убытку текущего периода, в ОНА с видом Расходы будущих периодов .

До введения в 1С нового механизма ведения ПБУ 18/02 (до перехода на балансовый метод) необходимо было вручную делать проводку:

- Дт 09 вид Расходы будущих периодов ;

- Кт 09 вид Убыток текущего периода .

Иначе, появлялось сообщение об ошибке:

Если в настройках Учетной политики ( Главное — Учетная политика ) выбрать один из вариантов учета отложенных активов и обязательств:

- Ведется балансовым методом ;

- Ведется балансовым методом с отражением постоянных и временных разниц ,

то проводка по переносу сальдо ОНА сформируется автоматически регламентной операцией Расчет отложенного налога по ПБУ 18 при повторном Закрытии месяца .

Проводки по документу

Проверить формирование ОНА можно в справке-расчете Отложенный налог на прибыль ( Операции — Закрытие месяца — Расчет отложенного налога по ПБУ18 ). PDF

Списание убытков прошлых лет

Если в следующем налоговом периоде образуется прибыль в НУ, она автоматически уменьшится на часть убытка прошлого периода (либо всю его сумму — в зависимости от размера прибыли).

Ежемесячно, до тех пор, пока убыток не спишется полностью, в меню процедуры Закрытие месяца будет появляться регламентная операция Списание убытков прошлых лет .

Проводки по документу

Документ формирует проводку:

- Дт 99.01.1 Кт 97.21 — списаны убытки прошлых лет в уменьшение прибыли текущего периода.

Контроль

Расчет списания проверьте по отчету Справка — расчет списания убытков прошлых лет . Формируется по кнопке Справки-расчеты в форме Закрытие месяца или по ссылке Списание убытков прошлых лет — Списание убытков прошлых лет . PDF

Из отчета видно:

- максимальная сумма прибыли, на которую можно уменьшить убытки прошлых лет:

800 000 * 50% = 400 000 руб. - остаток несписанного убытка: 520 000 — 400 000 = 120 000 руб.

В сноске отчета Справка — расчет списания убытков прошлых лет есть напоминание: «В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2021 года налоговая база за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов» (п. 2.1 ст. 283 НК РФ)».

Погашение ОНА по расходам будущих периодов

При списании убытка путем уменьшения расходов будущих периодов в НУ уменьшается и разница по данному активу. Погашается ОНА регламентной операцией Расчет отложенного налога по ПБУ 18 в процедуре Закрытия месяца .

Проводки по документу

Проверить погашение ОНА можно в справке-расчете Отложенный налог на прибыль ( Операции — Закрытие месяца — Расчет отложенного налога по ПБУ18 ). PDF

Отражение убытков прошлых лет в декларации по налогу на прибыль

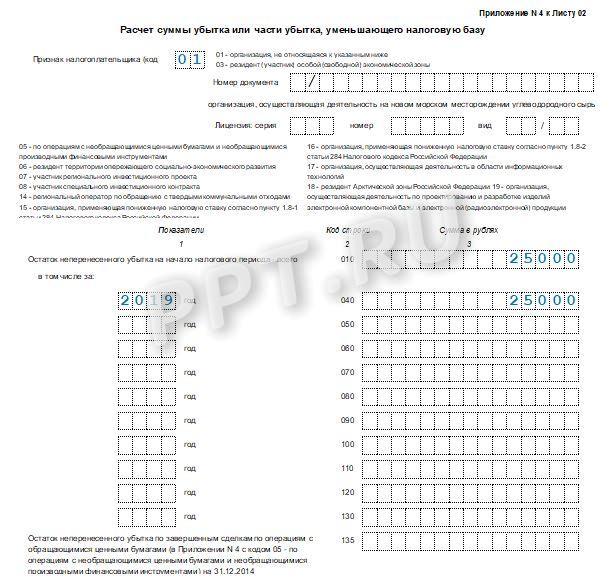

В «прибыльной» декларации списанный убыток прошлых лет отражается в:

- Листе 02 стр. 110 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения № 4 к Листу 02)»; PDF

- Приложении № 4 к Листу 02 стр. 150 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период — всего». PDF

Несписанный убыток отразите в:

- Приложении № 4 к Листу 02 стр. 160 «Остаток неперенесенного убытка на конец налогового периода — всего». PDF

Как перенести убыток, если его списание нужно отложить или прервать

Что сделать в 1С, если организация не хочет в текущем налоговом периоде уменьшать налогооблагаемую базу на убыток прошлых лет?

Перенос убытков на будущее — право, а не обязанность налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам, начиная с 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ). Делать это можно с перерывами, соблюдая лишь очередность переноса (п. 3 ст. 283 НК РФ). Ограничения во времени переноса нет.

При применении ПБУ 18/02 в конце года обязательно отразите в 1С операцию Перенос убытка на будущие периоды. Если это не сделать, то при закрытии первого месяца следующего года появится сообщение об ошибке:

Рассмотрим настройки аналитики РБП, если надо отложить списание убытка в НУ.

Элемент справочника Расходы будущих периодов заполните в обычном порядке.

В поле Период списания с установите дату начала следующего налогового периода. Это необходимо для корректного заполнения Приложения N 4 к Листу 02 декларации по налогу на прибыль.

Позже, когда вы решите начать уменьшать налогооблагаемую базу на сумму убытка, начните проводить данную регламентную операцию.

Точно так же следует перестать проводить ее, когда списание убытков требуется прервать.

Соблюдайте очередность (п. 3 ст. 283 НК РФ): нельзя допускать списания убытка более позднего налогового периода перед тем, который образовался раньше.

См. также:

- Налог на прибыль: перенос убытков прошлых лет без ПБУ 18/02

- Реализация ОС с убытком

- СправочникРасходыбудущихпериодов

- ДокументОперация, введеннаявручную

- Операции и отчеты для отложенного налога в 1С

- ПБУ 18/02

- [01.03.2021 запись] Декларация по налогу на прибыль за 2020 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Перенос убытка прошлых лет при ПБУ 18/02 в 1С1С:Предприятие 8.3 (8.3.17.1851) Бухгалтерия предприятия, редакция 3.0 (3.0.91.31) Добрый день.

- Налог на прибыль: перенос убытков прошлых лет без ПБУ 18/02Убытки, полученные за налоговый период, можно списать на уменьшение налогооблагаемой.

- Закрытие месяца, перенос убытков прошлых лет при ПБУ 18/02Здравствуйте. При проведении закрытия месяца программа выдала ошибку: «Расчет налога.

- Перенос убытков прошлых лет при УСН Доходы — РасходыУ вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Очень полезная информация дана по УСН. Благодарю.

Декларация по прибыли с убытком — это документ, в котором отражен отрицательный результат работы организации за отчетный период или прошлые годы. Подается в ИФНС вместе с пояснениями.

Убытки в налоговой отчетности

При формировании отчетности нередко выявляется, что совокупные суммы поступлений по всем видам деятельности не покрыли общих затрат. В таком случае бухгалтер отражает полученные потери в годовой бухгалтерской отчетности. А вот налоговый убыток в декларации по налогу на прибыль вызывает определенное беспокойство. Почему?

Получение отрицательного результата деятельности компании и отражение его в отчетности налоговым законодательством не запрещены. Такой результат признается налоговым убытком. Но налоговики относятся к отрицательным результатам с недоверием. Иными словами, инспекторы ФНС считают, что в такой ситуации происходит умышленное занижение налоговой базы, сокрытие выручки, искусственное увеличение затрат либо применение незаконных схем и методов вывода денег. Чтобы свести их подозрения и претензии к минимуму, следует понимать, как отразить убыток в декларации по налогу на прибыль по правилам ПБУ и других НПА. И как объяснить его налоговикам, которые потребуют таких объяснений в любом случае.

Правила оформления декларации по налогу на прибыль с убытками

Отрицательный результат в отчетности отражают, если он получен:

- за любой период в течение года;

- в прошлые периоды, если он не перекрыт.

Для каждой ситуации существуют правила. Действующая в I квартале 2021 года форма декларации по налогу на прибыль и порядок ее заполнения утверждены приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ . Разберем, как в декларации по налогу на прибыль отражаются убытки текущего года — в Листе 02 «Расчет налога».

Для этого применяем формулу:

строка 060 = строка 010 + строка 020 — строка 030 — строка 040 + строка 050

Общая сумма убытка от реализации товаров (работ, услуг) и внереализационных операций за отчетный (налоговый) период отражается по строке 060 Листа 02 со знаком «минус». Ее корректируют на доходы, исключаемые из прибыли, и другие показатели по формуле:

строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 + 100 Листа 05 + строка 530 Листа 06

Итоговый показатель налоговой базы отражается по строке 100 Листа 02 декларации. Одновременно заполняются приложения к Листу 2.

В строке 100 указывается убыток прошлых лет в декларации по налогу на прибыль, если он есть. Дополнительно заполняется приложение № 4 к Листу 2. В нем указывают год образования отрицательного результата и его остаток.

Нужно ли прятать убытки в декларации

Большинство бухгалтеров и руководителей компаний, обнаружив отрицательный результат в учете, решают его скрыть, так как способов, как спрятать убыток в декларации по налогу на прибыль, довольно много. Например, уменьшить базу расходов отчетного периода либо перенести часть затрат на будущие периоды. Но эти методы «выравнивания» не являются эффективными и имеют ряд недостатков. Разберем ключевые проблемы:

- Увеличение разрыва между данными налогового и бухгалтерского учетов, что отрицательно сказывается на учете в целом. Кроме того, вследствие разрыва данных учетов возникает постоянная положительная разница, которая, в свою очередь, образует постоянное налоговое обязательство.

- Увеличение налоговой нагрузки на экономический субъект. Иными словами, занижая базу расходов и скрывая потери, компания утрачивает возможность снизить базы по ННП в будущих отчетных периодах. То есть при расчете налога на прибыль убытки прошлых лет в налоге на прибыль снизят размер налогового обязательства перед бюджетом. Но только при условии, что отрицательные финансовые результаты прошлых периодов были отражены в налоговой отчетности.

- При переносе некоторых видов затрат (поступлений) на будущие периоды придется корректировать и базу для расчета налога на добавленную стоимость и других налоговых обязательств. Причем при переносе нормируемых затрат довольно сложно предусмотреть лимиты будущих лет.

Однако, перед тем как заниматься искусственным изменением финансовых результатов, следует вспомнить, что будет, если показать убыток в декларации по налогу на прибыль за год: последствия не приведут к действиям налоговиков. Налоговая декларация по ННП с отрицательным финансовым результатом не является достаточным основанием для инициации выездной проверки ФНС. Но при проверке законности действий налогоплательщика сотрудники ФНС требуют предоставить объяснения к декларации либо инициируют специальную комиссионную проверку.

Поясняем причины убытков в ИФНС

Чтобы заранее избежать вопросов и интереса со стороны инспекторов ФНС и узнать, что влечет за собой убыток в декларации по налогу на прибыль за год, подготовьте пояснительную записку к отчету. В объяснительной подробно распишите ситуации и обстоятельства, которые стали причинами убыточной деятельности.

Уважительными признаются пояснения в таких ситуациях:

- Начало деятельности компании либо развитие новых направлений по видам деятельности. Иными словами, когда компания только начала свое существование либо организовала новый вид деятельности, убыточность неизбежна. В такой ситуации расходы практически всегда превышают выручку.

- Основной покупатель расторг договор поставок. В таком случае в пояснительной записке отразите общую информацию о поставщике, укажите причины разрыва торговых взаимоотношений. Приложите копию дополнительного соглашения о прекращении действия договора.

- Рост цен на сырье и материалы. В таком случае придется раскрыть причины, вызвавшие рост учетных цен на закупку материалов. Например, из-за смены поставщика, из-за повышения качества материалов, из-за курсовых разниц по договорам, заключенным в иностранной валюте.

- Форс-мажорные обстоятельства из-за чрезвычайных ситуаций. Подтвердить такие обстоятельства придется официальной бумагой из государственных органов, ответственных за ликвидацию ЧС в конкретном регионе. Помимо официальной справки, компания обязана провести инвентаризацию потерь и приложить копию к пояснительной записке.

В случае возникновения одной из них, налогоплательщик не должен сомневаться, можно ли показать убыток в декларации по налогу на прибыль — данные отчета не могут расходиться с учетными данными, основанными на реальных операциях и финансовых результатах. Недостоверные сведения в отчетности являются нарушением закона, тогда как отрицательный результат деятельности — следствием разных обстоятельств, не зависящих от налогоплательщика.

Читайте также: