Товары для личного пользования вывозятся с таможенной территории союза без уплаты таможенных пошлин

Опубликовано: 24.07.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

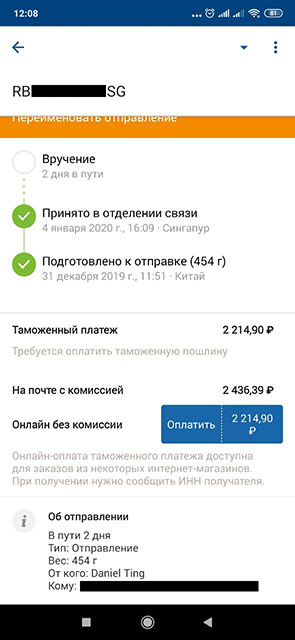

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

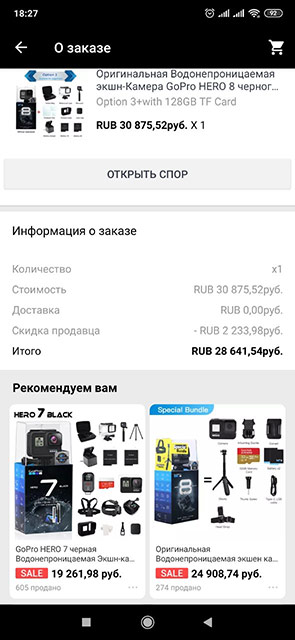

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Здесь представлена актуальная информация о размере таможенных платежей за ввозимые в Беларусь товары из-за границы (кроме стран ЕАЭС).

В 2021 году при ввозе товаров для личного пользования из-за границы (кроме России и других стран ЕАЭС Государствами-членами Евразийского экономического союза являются:

– Республика Армения

– Республика Беларусь

– Республика Казахстан

– Киргизская Республика

– Российская Федерация ) уплачивается:

- таможенный сбор в размере 10 бел.руб.; [∗] приложение 2 к Указу Президента Республики Беларусь от 13.07.2006 № 443 "О таможенных сборах"

- таможенная пошлина в размере:

- 30 % от общей стоимости товаров Кроме этилового спирта, алкогольных напитков, пива , превышающей 500 € – при ввозе товаров впервые за три календарных месяца; [∗] пункт 2 таблицы 1 приложения № 2 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования"

- 4 € за 1 кг веса, превышающего 25 кг – при ввозе товаров впервые за три календарных месяца; [∗] пункт 2 таблицы 1 приложения № 2 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования"

(если превышены одновременно и вес, и стоимость, то высчитывается превышение по обоим показателям и берется максимальная сумма) - 10 € за каждый литр алкоголя свыше 3 литров – при ввозе алкоголя, в том числе пива. [∗] пункт 7 таблицы 1 приложения № 2 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования"

Справочно:

Указанные таможенные платежи необходимо уплачивать в следующих случаях:

- стоимость ввозимых товаров превышает 500 € или их вес составляет больше 25 кг; [∗] пункт 2 приложения № 1 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования"

- количество ввозимого алкоголя больше 3 литров; [∗] пункт 5 приложения № 1 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования"

Гражданин первый раз за 3 календарных месяца ввозит товары общей стоимостью 700 €. Вес товаров меньше 25 кг. Гражданину необходимо будет уплатить: (700 € – 500 €) × 30% + 10 бел.руб.

Обратите внимание, что в некоторых случаях таможенные платежи и нормы ввоза устанавливаются в других размерах, например:

- при получении товаров посылками по почте или курьером;

- при ввозе товаров на самолете Товары ввозимые воздушным транспортом освобождаются от таможенных платежей, если стоимость таких товаров не превышает 10 000 €, а вес не превышает 50 кг

Таможенная пошлина – 30 % от стоимости, но не меньше 4 € за 1 кг веса в части превышения стоимостной и (или) весовой норм. ; [∗] пункт 1 приложения № 1 и пункт 1 таблицы 1 приложения № 2 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования" - при ввозе транспортных средств;

- при ввозе товаров, не относящихся к товарам для личного пользования.

Товары могут быть отнесены к товарам не для личного пользования на основании их характера и количества, а также частоты пересечения границы. Подробнее смотрите здесь.

В любом случае товарами не для личного пользования являются: [∗] приложение № 6 к Решению Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 107 "Об отдельных вопросах, связанных с товарами для личного пользования"

- икра осетровых видов рыб в количестве более 250 г.

- рыба, ракообразные (живые, охлажденные, мороженые) в количестве более 5 кг.

- этиловый спирт, алкогольные напитки и пиво общим объемом более 5 л, перемещаемые лицом, достигшим 18-летнего возраста.

- этиловый спирт, алкогольные напитки и пиво, перемещаемые лицом, не достигшим 18-летнего возраста.

- табак и табачные изделия в количестве более 200 сигарет, или 50 сигар (сигарилл), или 250 г табака, или указанные изделия в ассортименте общим весом более 250 г, перемещаемые лицом, достигшим 18-летнего возраста.

- табак и табачные изделия, перемещаемые лицом, не достигшим 18-летнего возраста.

- вывозимые с таможенной территории Евразийского экономического союза (далее - Союз) товары, в отношении которых законодательством государства - члена Союза установлены вывозные таможенные пошлины (за исключением топлива, находящегося в обычных баках транспортного средства для личного пользования, и в количестве не более 10 л в отдельной емкости).

- природные алмазы (за исключением бриллиантов стоимостью не более 75 тыс. долларов США, вывозимых с таможенной территории Союза).

- транспортные средства, не включенные в перечень отдельных видов авто- и мототранспортных средств и прицепов к авто- и мототранспортным средствам, являющихся транспортными средствами для личного пользования, утвержденный Решением Коллегии Евразийской экономической комиссии от 30 июня 2017 г. № 74.

- двигатели внутреннего сгорания (за исключением подвесных лодочных моторов).

- котлы центрального отопления, классифицируемые в субпозиции 8403 10 ТН ВЭД ЕАЭС.

- машины, механизмы, оборудование, классифицируемые в позициях 8426 - 8430, 8433 - 8442, 8444 00 - 8449 00 000 0, 8453 - 8464, из 8465, 8466, 8468, 8474 - 8480, 8486, 8514, 8530, 8534 00, 8535, 8545, 8548, 9024, 9027, 9030 и 9031 ТН ВЭД ЕАЭС (за исключением косилок для газонов, парков или спортплощадок, бытовой пилы дисковой).

- солярии для загара.

- 1медицинская техника и оборудование (за исключением шприцов, игл, катетеров, канюлей, аналогичных инструментов, оборудования для измерения кровяного давления, температуры, а также аппаратуры, необходимой для использования по медицинским показаниям).

- мебель медицинская, хирургическая, стоматологическая или ветеринарная (за исключением необходимых для использования по медицинским показаниям больничных коек с механическими приспособлениями).

- парикмахерские кресла и аналогичные кресла, их части.

- аппаратура и оборудование для фотолабораторий, классифицируемые в товарной позиции 9010 ТН ВЭД ЕАЭС.

- приборы, аппаратура и модели, предназначенные для демонстрационных целей, классифицируемые в товарной позиции 9023 00 ТН ВЭД ЕАЭС.

- игры, приводимые в действие монетами, банкнотами, банковскими карточками, жетонами или аналогичными средствами оплаты.

- товары, в отношении которых применяются меры экспортного контроля, в случаях и порядке, установленных в соответствии с законодательством государства - члена ЕАЭС.

- таможенный сбор в размере: [∗] Приложение 1 к Указу Президента Республики Беларусь от 13.07.2006 № 443 "О таможенных сборах"

- 50 бел.руб. – если ввозимый товар относится к группам товаров, указанным в ЕТТ ЕАЭС под номерами 1 - 26, 30, 31, 41 - 70, 72 - 83 (например, продукты, лекарства, одежда, обувь);

- 120 бел.руб. – если ввозимый товар относится к группам товаров, указанным в ЕТТ ЕАЭС под номерами 27 - 29, 32 - 40, 71, 84 - 97 (например, электротехника, мебель, игрушки);

- таможенную пошлину в размере от 0 до 17 % от стоимости товаров (конкретный размер зависит от вида товара и указан в ЕТТ ЕАЭС);

- налог на добавленную стоимость в размере 20 % (для некоторых товаров – 10%) от стоимости товаров и размера уплачиваемой на них таможенной пошлины. [∗] подпункты 1.3.2 и 1.2.2 статьи 102 и статья 99 Налогового кодекса Республики Беларусь

Обратите внимание, что таможенные платежи необходимо уплачивать не только в отношении приобретенных товаров, но и другого ввозимого имущества (например, подарков), если оно превышает указанные выше лимиты.

Быстрые ссылки

Таможенная процедура временного ввоза (допуска) – это таможенная процедура, применяемая в отношении иностранных товаров, в соответствии с которой товары временно находятся и используются на таможенной территории ЕАЭС. Товары, помещенные под таможенную процедуру временного ввоза (допуска) сохраняют статус иностранных товаров.

Таможенная процедура временного ввоза осуществляется либо при частичной уплате ввозных таможенных пошлин и налогов, либо без их уплаты. При этом специальные, антидемпинговые и компенсационные пошлины при временном ввозе не уплачиваются при любых обстоятельствах.

Таможенная процедура временного ввоза применяется:

- с полным условным освобождением от уплаты таможенных пошлин и налогов (максимальный срок нахождения товара на территории ЕАЭС не более 1 года);

- с частичным условным освобождением от уплаты таможенных пошлин и налогов (максимальный срок – 2 года).

Таможенная процедура временного ввоза не применяется в отношении следующих категорий товаров:

- пищевые продукты, напитки, включая алкогольные, табак и табачные изделия, сырье и полуфабрикаты, расходуемые материалы и образцы, за исключением случаев их ввоза на таможенную территорию ЕАЭС в единичных экземплярах в рекламных или демонстрационных целях или в качестве выставочных экспонатов либо промышленных образцов;

- отходы, в том числе промышленные;

- товары, запрещенные к ввозу на таможенную территорию ЕАЭС.

Перечень товаров, временно ввозимых с полным условным освобождением от уплаты таможенных пошлин и налогов :

- Контейнеры и иная многооборотная тара;

- Товары, временно ввозимые в целях оказания содействия внешнеэкономической деятельности и международному сотрудничеству;

- Товары, временно ввозимые для целей применения в сфере науки, культуры, кинематографии, спорта и туризма;

- Товары, ввозимые для оказания международной помощи;

- Иные товары.

Частичное условное освобождение от уплаты таможенных пошлин применяется:

- при несоблюдении пользователем таможенной процедуры условий полного освобождения от уплаты таможенных пошлин и налогов;

- при продлении установленного предельного срока применения процедуры временного ввоза с полным освобождением от таможенных пошлин и налогов.

Условия помещения товаров под таможенную процедуру временного ввоза

- возможность идентификации товаров при их последующем помещении под таможенную процедуру в целях завершения действия этой таможенной процедуры;

- частичная уплата ввозных таможенных пошлин и налогов, за исключением случаев, когда временное нахождение и использование товаров на территории ЕАЭС допускается без уплаты ввозных таможенных пошлин, налогов;

- соблюдение условий временного нахождения и использования товаров без уплаты таможенных пошлин и налогов;

- соблюдение запретов и ограничений.

Ограничения по владению и пользованию временно ввезенными товарами

- временно ввезенные товары должны оставаться в неизменном состоянии, кроме изменений вследствие естественного износа и естественной убыли при нормальных условиях перевозки и хранения;

- допускается совершение с временно ввезенными товарами операций, необходимых для обеспечения их сохранности;

- допускается проведение испытаний, исследований, тестирования, проверки, проведение опытов или экспериментов с временно ввезенными товарами либо их использование в ходе испытаний, исследований, тестирования, проверки, проведения опытов или экспериментов.

Срок действия таможенной процедуры временного ввоза

Срок действия таможенной процедуры временного ввоза не может превышать двух лет. Для отдельных категорий товаров, в зависимости от целей их ввоза на таможенную территорию, экономическая комиссия вправе определять более короткий или более продолжительный срок действия процедуры временного ввоза.

Срок действия процедуры устанавливается таможенным органом на основании заявления декларанта, исходя из целей и обстоятельств ввоза товаров на таможенную территорию ЕАЭС. Срок действия процедуры временного ввоза, установленный таможенным органом, может быть продлен в пределах двух лет или срока, определенного Комиссией. Для этого необходимо в течение 1 месяца после истечения срока действия процедуры подать в таможенные органы соответствующее заявление.

Уплата таможенных платежей при частичном условном освобождении

При частичном условном освобождении от уплаты таможенных платежей за каждый полный и неполный календарный месяц нахождения товаров на таможенной территории Союза уплачивается три процента суммы ввозных таможенных пошлин и налогов, которая подлежала бы уплате, если бы товары были помещены под таможенную процедуру выпуска для внутреннего потребления. Указанная сумма исчисляется на день регистрации таможенным органом таможенной декларации, поданной для помещения таких товаров под таможенную процедуру временного ввоза.

При этом декларант наделяется правами по определению порядка уплаты ввозных таможенных пошлин, налогов при частичном условном освобождении. Так, при частичном освобождении, таможенные пошлины и налоги могут уплачиваться как за весь установленный период срока действия этой таможенной процедуры, так и периодически по выбору декларанта, но не реже чем раз в три месяца. В последнем случае периодичность уплаты сумм ввозных таможенных пошлин, налогов определяется декларантом с согласия таможенного органа.

Дополнительным условием помещения товаров под таможенную процедуру временного ввоза является обеспечение исполнения обязанности по уплате ввозных таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин, за исключением случаев, если такое обеспечение не предоставляется.

Виды предоставления обеспечения уплаты таможенных платежей:

- денежные средства (деньги);

- банковская гарантия;

- поручительство;

- залог имущества.

Договор страхования не может быть предоставлен в качестве обеспечения уплаты таможенных платежей. Законодательством государств-членов таможенного союза могут быть предусмотрены иные способы обеспечения уплаты таможенных пошлин, налогов.

Сумма периодических таможенных платежей исчисляется по следующей формуле:

ТП = Стп + Сндс + Сак

ТПвв – сумма периодического таможенного платежа, подлежащего уплате за один полный или неполный календарный месяц;

ТП – сумма таможенных пошлин и налогов, которая подлежала бы уплате при выпуске товаров для свободного обращения либо при экспорте;

Стп – сумма таможенной пошлины, которая подлежала бы уплате при выпуске товаров для свободного обращения либо экспорте;

Сндс – сумма НДС, которая подлежала бы уплате при выпуске товаров для свободного обращения либо экспорте;

Сак- сумма акциза, которая подлежала бы уплате при выпуске товаров для свободного обращения либо экспорте.

Завершение, приостановление и прекращение действия таможенной процедуры временного ввоза

До истечения срока действия таможенной процедуры временного ввоза (допуска), установленного таможенным органом, действие этой таможенной процедуры завершается:

- помещением временно ввезенных товаров под таможенную процедуру реэкспорта;

- признанием таможенными органами факта уничтожения или безвозвратной утраты временно ввезенных товаров, вследствие аварии или действия непреодолимой силы, либо факта безвозвратной утраты этих товаров в результате естественной убыли при нормальных условиях перевозки и хранения;

- наступлением обстоятельств, определяемых Комиссией или законодательством государств-членов о таможенном регулировании, до наступления которых товары находятся под таможенным контролем.

До истечения срока действия таможенной процедуры временного ввоза, установленного таможенным органом, действие этой таможенной процедуры может быть завершено:

- помещением временно ввезенных товаров под таможенные процедуры, применимые в отношении иностранных товаров, за исключением таможенной процедуры таможенного транзита;

- возобновлением действия таможенной процедуры переработки на таможенной территории, действие которой было приостановлено;

- помещением временно ввезенных товаров под таможенную процедуру таможенного транзита, если эти товары помещены под эту таможенную процедуру для перевозки по таможенной территории ЕАЭС с территории государства-члена, которым был произведен выпуск товаров при их помещении под таможенную процедуру временного ввоза, на территорию иного государства-члена.

Временно ввезенные товары могут помещаться под таможенную процедуру реэкспорта либо под иную таможенную процедуру одной или несколькими партиями.

Обязанность по уплате ввозных таможенных пошлин и налогов

Обязанность по уплате ввозных таможенных пошлин и налогов в отношении товаров, помещаемых под таможенную процедуру временного ввоза, возникает у декларанта с момента регистрации таможенным органом декларации на товары, а в отношении товаров, заявленных к выпуску до подачи декларации на товары, у лица, подавшего заявление о выпуске товаров до подачи декларации на товары – с момента регистрации таможенным органом заявления о выпуске товаров до подачи декларации на товары.

Обязанность по уплате ввозных таможенных пошлин и налогов в отношении помещаемых под таможенную процедуру временного ввоза товаров, которые ввозятся в адрес одного получателя от одного отправителя по одному транспортному документу, и общая таможенная стоимость которых не превышает суммы, эквивалентной 200 евро (если иная сумма не определена Комиссией), по курсу валют, действующему на день регистрации таможенным органом декларации на товары, не возникает. При этом в таможенную стоимость не включаются расходы на перевозку ввозимых на таможенную территорию Союза товаров до места прибытия, расходы на погрузку, разгрузку или перегрузку таких товаров и расходы на страхование в связи с такой перевозкой, погрузкой, разгрузкой или перегрузкой таких товаров.

Комиссия вправе определять иной размер суммы, чем сумма, предусмотренная выше, в пределах которой обязанность по уплате ввозных таможенных пошлин, налогов в отношении товаров, помещаемых под таможенную процедуру временного ввоза, ввозимых в адрес одного получателя от одного отправителя по одному транспортному документу, не возникает.

Обязанность по уплате ввозных таможенных пошлин, налогов в отношении товаров, помещаемых (помещенных) под таможенную процедуру временного ввоза с частичной уплатой ввозных таможенных пошлин, налогов, подлежит исполнению:

- при единовременной уплате ввозных таможенных пошлин, налогов либо при уплате первой части суммы ввозных таможенных пошлин, налогов при периодической уплате ввозных таможенных пошлин, налогов – до выпуска товаров в соответствии с таможенной процедурой временного ввоза;

- при уплате второй и последующих частей суммы ввозных таможенных пошлин, налогов при периодической уплате ввозных таможенных пошлин, налогов – до начала периода, за который производится уплата очередной части суммы ввозных таможенных пошлин, налогов.

Краткое содержание:

Физическое лицо вправе беспошлинно ввезти в РФ из стран, не входящих в ЕАЭС, товары для личного пользования весом не более 50 кг и на сумму не более 10 000 евро, если путешествует самолетом, или весом не более 25 кг и на сумму не более 500 евро, если использует иные виды транспорта. Совершеннолетний также вправе провезти с собой не более 3 л алкоголя и 200 сигарет. При ввозе товаров в РФ из стран ЕАЭС ограничения по общему правилу не применяются.

Ограничения по ввозу товаров из стран, не входящих в ЕАЭС

Перемещение товаров через границу ЕАЭС регулируется таможенным законодательством Союза, членами которого являются Российская Федерация, Республика Беларусь, Кыргызская Республика, Республика Армения и Республика Казахстан (ст. 32 Договора о Евразийском экономическом союзе от 29.05.2014; ст. 1 Договора о присоединении Республики Армения к Договору о Евразийском экономическом союзе от 10.10.2014; ст. 1 Договора о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе от 23.12.2014; п. п. 1, 2 ст. 1 Таможенного кодекса Евразийского экономического союза (далее –ТК ЕАЭС)).

На территорию ЕАЭС без уплаты таможенных платежей можно ввезти товары для личного пользования, то есть товары, которые предназначены для личных, семейных, домашних и иных нужд физических лиц, не связанных с осуществлением предпринимательской деятельности. Такие товары могут перемещаться через таможенную границу Союза в сопровождаемом или несопровождаемом багаже, путем пересылки в международных почтовых отправлениях либо иным способом (пп. 46 п. 1 ст. 2, п. 3 ст. 256 ТК ЕАЭС).

На беспошлинный ввоз товаров для личного пользования на таможенную территорию Союза влияют стоимостные, весовые и (или) количественные нормы. Указанные нормы определяются в том числе в зависимости от способа ввоза таких товаров.

Независимо от стоимости, веса и (или) количества товары для личного пользования вывозятся с таможенной территории Союза без уплаты таможенных пошлин (п. п. 3, 4, 8 ст. 266 ТК ЕАЭС).

На территорию Союза для личного пользования в сопровождаемом и несопровождаемом багаже можно беспошлинно ввезти (Приложение № 1 к Решению Совета Евразийской экономической комиссии от 20.12.2017 № 107):

1) не более 50 кг товаров на общую сумму не более 10 000 евро воздушным транспортом и не более 25 кг товаров на общую сумму не более 500 евро иными видами транспорта.

Сведения о таможенной стоимости товаров для личного пользования заявляются ввозящим эти товары лицом, которое по требованию сотрудника таможенной службы должно иметь возможность подтвердить указанную стоимость (например, чеками о приобретении товаров) (п. п. 9, 10, 13, 14 ст. 38 ТК ЕАЭС; п. 8 Положения, утв. Решением Коллегии Евразийской экономической комиссии от 27.03.2018 № 42).

Обратите внимание! В случае если таможенная стоимость товаров превышает указанную сумму и (или) вес превышает 50 кг, в части превышения стоимостных или весовых ограничений необходимо уплатить таможенную пошлину в размере 30% от таможенной стоимости, но не менее 4 евро за 1 кг (п. п. 1, 2 Таблицы 1 Приложения № 2 к Решению Совета Евразийской экономической комиссии от 20.12.2017 № 107);

2) не более 3 л алкогольных напитков и пива в расчете на одно физическое лицо, достигшее 18 лет.

Обратите внимание! В случае превышения указанной нормы (3 литра) необходимо уплатить таможенную пошлину по единой ставке - 10 евро за каждый литр сверх нормы. При этом следует учитывать, что норма ввоза не может превышать 5 л алкогольных напитков и пива (п. 7 Таблицы 1 Приложения № 2 к Решению Совета Евразийской экономической комиссии от 20.12.2017 № 107);

3) 200 сигарет или 50 сигар (сигарилл) или 250 г табака либо указанные изделия в ассортименте общим весом не более 250 г в расчете на одно физическое лицо, достигшее 18 лет.

Указанный перечень товаров для личного пользования, которые можно ввезти на таможенную территорию ЕАЭС с освобождением от уплаты таможенных пошлин, не является исчерпывающим.

Кроме того, гражданин вправе единовременно ввезти на территорию или вывезти с территории ЕАЭС наличные деньги и (или) дорожные чеки на общую сумму, равную либо не превышающую в эквиваленте 10 тыс. долл. США (пп. 7 п. 1 ст. 260 ТК ЕАЭС).

Ограничения по ввозу в РФ товаров из стран ЕАЭС

По общему правилу при ввозе физическими лицами товаров для личного пользования в РФ из стран ЕАЭС стоимостные и количественные ограничения не применяются. Вместе с тем есть определенные исключения из этого правила.

В частности, физические лица могут ввозить в РФ для личного использования лекарственные препараты, содержащие сильнодействующие или ядовитые вещества, включенные в соответствующие списки, а также наркотические средства, психотропные вещества и их прекурсоры, только если данные препараты назначены им по медицинским показаниям и при наличии подтверждающих медицинских документов (п. 1 ч. 1 ст. 50 Федерального закона от 12.04.2010 № 61-ФЗ; ст. 3 Соглашения о порядке перемещения наркотических средств, психотропных веществ и их прекурсоров по таможенной территории Таможенного союза, заключенного в г. Минске 24.10.2013).

Кроме того, каждое из государств - членов Евразийского экономического союза имеет право разрабатывать и вводить временные санитарные, ветеринарно-санитарные и карантинные фитосанитарные меры (п. 4 ст. 56 Договора о Евразийском экономическом союзе от 29.05.2014).

Дополнительно отметим, что в отношении товаров, ввозимых физическими лицами на территорию РФ для личного пользования, не применяются установленные российским законодательством запрет или ограничение на ввоз продукции или сырья, странами происхождения которых являются недружественные для РФ иностранные государства (в том числе США) либо производители которых находятся под юрисдикцией указанных государств (п. 2 ст. 2, ч. 3 ст. 4 Федерального закона от 04.06.2018 № 127-ФЗ).

P.S. Официальный сайт Федеральной таможенной службы физическим лицам - http://customs.ru/

По материалам («Электронный журнал «Азбука права», 2020)

1. Товаров для личного пользования (за исключением транспортных средств, этилового спирта и неделимых товаров), таможенная стоимость которых не превышает сумму, эквивалентную 1500 евро (авиатранспортом – 10000 евро), а общий вес не превышает 50 кг. В данную норму при наличии в обязательном порядке включаются алкогольные напитки и пиво объёмом не более 3 литров включительно, а также 200 сигарет или 50 сигар (сигарилл), или 250 г табака (либо табачные изделия в ассортименте общим весом не более 250 г).

К товарам для личного пользования не относятся товары, ввозимые через таможенную границу Евразийского экономического союза физическими лицами чаще одного раза в три календарных месяца, если таможенная стоимость таких товаров превышает сумму, эквивалентную 300 евро, или общий вес превышает 20 кг.

2. Бывших в употреблении товаров для личного пользования согласно приложению 4 к Соглашению, временно ввозимых иностранными физическими лицами на таможенную территорию Таможенного союза, независимо от стоимости и веса, но в количествах, определенных данным приложением.

3. Товаров для личного пользования (за исключением транспортных средств и кузовов) независимо от стоимости и веса, ввозимых дипломатическими работниками и работниками административно-технического персонала, направленными на работу в дипломатические представительства или консульские учреждения государства – члена Таможенного союза, а также совместно проживающими с ними членами их семей: не чаще одного раза в календарный год в период пребывания за границей в случае отзыва в установленном порядке или возвращения в государство – член Таможенного союза в связи с досрочным расторжением трудового договора.

4. Товаров для личного пользования (за исключением транспортных средств и кузовов) независимо от стоимости и веса, ввозимых физическими лицами, направленными на работу в иностранное государство государственными органами, срок пребывания которых за пределами таможенной территории Таможенного союза составлял не менее 11 месяцев, не чаще одного раза в календарный год в период пребывания за границей.

5. Товаров для личного пользования (за исключением транспортных средств и кузовов), таможенная стоимость которых не превышает 5000 евро, ввозимых физическими лицами государства – члена Таможенного союза, которые временно проживали за границей (в случае их нахождения на консульском учете в загранучреждении не менее 1 года), при их возвращении.

6. Товаров для личного пользования (в том числе одного легкового автомобиля и одного прицепа), полученных физическим лицом государства – члена Таможенного союза в наследство за пределами таможенной территории Таможенного союза.

7. Товаров для личного пользования независимо от стоимости и веса, ввозимых обратно в неизменном состоянии, кроме изменений вследствие естественного износа или естественной убыли при нормальных условиях перевозки, хранения и эксплуатации, после их вывоза за пределы таможенной территории Таможенного союза.

8. Бывших в употреблении товаров для личного пользования, независимо от стоимости и веса (в том числе одного легкового автомобиля и одного прицепа), ввозимых физическими лицами, признанными в соответствии с законодательством беженцами, вынужденными переселенцами, а также прибывающими в государство – член Таможенного союза на постоянное место жительства, при одновременном выполнении следующих условий: ввоз товаров осуществляется не позднее 18 месяцев с даты прибытия указанного лица на постоянное место жительства в государство – член Таможенного союза; товары приобретены до даты признания физических лиц в соответствии с законодательством беженцами, вынужденными переселенцами либо до даты прибытия на постоянное место жительства в государство – член Таможенного союза. автомобиль и прицеп должны находиться в собственности и быть зарегистрированными на физическое лицо, претендующее на льготу, в течение минимум 6 месяцев до даты переселения.

9. Культурных ценностей независимо от стоимости и веса при условии их отнесения к таковым в соответствии с законодательством государства – члена Таможенного союза. Для предоставления освобождения от уплаты таможенных платежей необходимо представить заключение Министерства культуры об отнесении товаров для личного пользования к культурным ценностям.

10. Урн с прахом, гробов с телами умерших. Следует отметить, что данная специфическая категория товаров освобождается от уплаты таможенных платежей при перемещении любым способом.

11. Товаров для личного пользования, пересылаемых в международных почтовых отправлениях в течение календарного месяца в адрес одного физического лица, находящегося на территории Республики Беларусь, или ввозимых на территорию страны в качестве товаров, доставляемых перевозчиком, если таможенная стоимость таких товаров в совокупности не превышает сумму, эквивалентную 22 евро, и общий вес в совокупности не превышает 10 килограммов. С более подробной информацией можно ознакомиться на сайте ГТК в разделе «Путешественникам».

На вывоз таможенным законодательством Таможенного союза не установлено стоимостных и (или) весовых ограничений. Единственным исключением являются вывозимые драгоценные металлы и драгоценные камни. Их вывоз допускается в порядке, предусмотренном для личного пользования, только если их стоимость не превышает 25000 долларов США. При этом, в таможенную стоимость вывозимых драгоценных металлов и драгоценных камней не включается стоимость ранее ввезенных физическими лицами в таможенный союз, а также временно вывозимых из таможенного союза драгоценных металлов и драгоценных камней.

Читайте также: