Таможенные пошлины на электронику

Опубликовано: 17.05.2024

С помощью калькулятора растаможивания авто вы рассчитаете сумму таможенных платежей, необходимую для таможенного оформления легкового автомобиля или иного ТС из-за границы в 2021 году в соответствии с таможенным законодательством Таможенного союза (ЕАЭС), в который на данный момент входит Россия, Казахстан, Белоруссия, Киргизия и Армения. Помимо перечисленных стран, в РФ популярен ввоз машин из Грузии, Абхазии, Украины, Германии и других государств Европы, США, Японии, Узбекистана, ОАЭ, Финляндии, Южной Кореи.

Онлайн калькулятор растаможки автомобиля в РФ

Как растаможить автомобиль в России в 2021 году

С рядом изменений, которые произошли в 2021 году в вопросе ввоза импортных автомобилей, у автолюбителей возникают всё новые и новые вопросы. Давайте разберемся с тонкостями: какие затраты ложатся на плательщика и как по-новому рассчитать растаможку авто?

Особенности оформления

Решили стать владельцем импортного автомобиля? Будьте готовы к тому, что первым делом вам придётся доказать свою платёжеспособность, положив гарантийную сумму на депозит. Если вы не знаете, как рассчитать стоимость растаможки авто, можно положить на счёт приблизительную сумму. В любом случае неиспользованные денежные средства будут возвращены таможней после полного прохождения пограничного контроля.

Подтверждением того, что вы внесли средства, будет служить расписка и сертификат, выданные Федеральной таможенной службой. С этими документами выехать за границу намного проще. Также следует обратить внимание, каким способом вы будете ввозить автомобиль: перегонять самостоятельно, сидя за рулём, или использовать контейнерные перевозки. От этого зависит, понадобиться ли заполнять декларацию ТД-6.

С января 2017 года обязательным условием для ввоза авто через границу ЕАЭС является установка на нем системы «ЭРА-ГЛОНАСС». Ее необходимо приобрести у АО «ГЛОНАСС», установить в сертифицированном центре, внести информацию о VIN номере и номере кузова и получить сертификат безопасности конструкции транспортного средства в специальной лаборатории.

Документы, которые потребуются

При въезде на территорию России необходимо предъявить немалый пакет бумаг:

- оригинал документов на авто и их копии (важно полное совпадение данных в паспорте и на кузове, моторе и т.д.);

- таможенная расписка с сертификатом, выданная до выезда за рубеж;

- договор страхования на автомобиль;

- сертификат безопасности «ГЛОНАСС»;

- таможенная декларация, которую можно подготовить заранее, воспользовавшись онлайн-формой для предварительного заполнения пассажирской таможенной декларации

Страхование имеет большое значение. Отсутствие обязательной страховки может стать весомым аргументом для отказа в пересечении границы, а в некоторых случаях даже грозит штрафом.

Что придётся оплатить при ввозе автомобиля на территорию России

1. Таможенный сбор

Таможенный сбор — обязательный платеж при перемещении товара через границу, который определяется параметрами этого товара. Согласно действующему законодательству, при расчёте данного показателя учитывают используемый автомобилем вид топлива, год выпуска транспортного средства (ТС), объем и мощность двигателя. При наличии этих данных без труда можно узнать, сколько будет стоить растаможка авто.

2. Уплата пошлины

Ставка таможенной пошлины фиксирована для каждого типа транспортного средства, утверждена Единым таможенным тарифом и другими нормативными актами. Однако процедура оформления – дело ответственное и хлопотное. Поэтому чаще всего владельцы автотранспортных средств и люди, которые ведут внешнеэкономическую деятельность, прибегают к услугам таможенных представителей. И забота о том, как считать растаможку авто, возлагается на специалистов.

3. Утилизационный сбор

Взимают платёж за утилизацию товара с колесных транспортных средств сотрудники таможни. Плательщик самостоятельно производит расчёт, уплачивает его на текущий счёт казначейства и предоставляет в уполномоченный орган (для подтверждения правильности расчёта) пакет документов. Следует отметить: если автомобилю, который ввозится на территорию России, более 3 лет, то платёж будет выше, чем аналогичная ставка для нового авто.

4. НДС

В отличие от таможенной пошлины, его сумма может изменяться в зависимости от типа топлива, возраста ТС и др. Расчет НДС осуществляется исходя из общей суммы всех уплат: таможенного сбора, пошлины и утилизационного сбора.

5. Акциз

Несмотря на свою неоднозначность, для ввозимых автомобилей выступает фиксированной ставкой и зависит непосредственно от таможенной стоимости транспортного средства.

Есть ли способ быстро рассчитать растаможку авто

Это один из простых способов, как рассчитать стоимость растаможки автомобиля самостоятельно, не тратя много времени на определение каждого пункта по отдельности и не прибегая к помощи специалистов.

ВИДЕО: Правила таможенного оформления автомобилей в России

Растаможка автомобилей в России

Итак, какие же пошлины и налоги нужно платить при растаможке автомобиля. Речь идет об автомобилях с бензиновыми, дизельными и гибридными двигателями. Для растаможки электромобилей существуют отдельные правила, которые описаны ниже.

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Платят как физические так и юридические лица. Расчет описан ниже.

- НДС. Платят только юридические лица. НДС (18%) расчитывается от суммы: стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят только юридические лица. Ставки акциза приведены ниже.

Начиная с 2014 года разрешен ввоз автомобилей с экологическим классом только ЕВРО-5.

Растаможка электромобилей в России

Налоги, уплачиваемые при растаможке электромобилей, немного отличаются от налогов, которые необходимо уплачивать для бензиновых и дизельных автомобилей.

С 4 мая 2020 до конца 2021 года введены нулевые пошлины на ввоз электромобилей.

Итак, при растаможке электромобилей необходимо оплатить следующие налоги:

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Для всех автомобилей, в том числе автомобилей с электрическими двигателями, рассчитывается по единым ставкам. Расчет утилизационного сбора описан ниже.

- НДС. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). НДС составляет 18% от суммы: каталожная стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). Ставки акциза приведены ниже.

Сбор за таможенное оформление

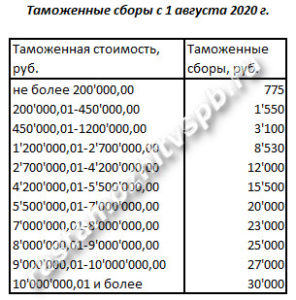

Сумма сбора зависит только от стоимости автомобиля.

Новые ставки таможенных сборов действуют с 1 августа 2020 года.

| Стоимость автомобиля, руб. | Стоимость оформления, руб. |

|---|---|

| до 200 000 | 775 |

| до 450 000 | 1 550 |

| до 1 200 000 | 3 100 |

| до 2 700 000 | 8 530 |

| до 4 200 000 | 12 000 |

| до 5 500 000 | 15 500 |

| до 7 000 000 | 20 000 |

| до 8 000 000 | 23 000 |

| до 9 000 000 | 25 000 |

| до 10 000 000 | 27 000 |

| свыше 10 000 000 | 30 000 |

Утилизационный сбор

Утилизационный сбор рассчитывается по следующей формуле:

где БС – базовая ставка, К – коэффициент.

Базовая ставка определяется категорией транспотного средства:

- легковые автомобили некоммерческого использования – 20 000 руб.

- коммерческие автомобили (как легковые так и грузовые и автобусы) – 150 000 руб.

Значения коэффициента для физических лиц:

| Для автомобилей младше 3-х лет | Для автомобилей старше 3-х лет |

|---|---|

| 0.17 | 0.26 |

Значения коэффициента для юридических лиц:

Коэффициенты утилизационного сбора для юридических лиц были повышены 1 апреля 2018 года. В таблице приведены новые коэффициенты.

| Объем двигателя | до 1000 см 3 | от 1000 до 2000 см 3 | от 2000 до 3000 см 3 | от 3000 до 3500 см 3 | свыше 3500 см 3 | электромобили |

|---|---|---|---|---|---|---|

| Автомобили младше 3-х лет | 1.65 | 4.2 | 6.3 | 5.73 | 9.08 | 1.63 |

| Автомобили старше 3-х лет | 6.15 | 15.69 | 24.01 | 28.5 | 35.01 | 6.1 |

Акциз

Размер акциза на автомобили зависит от мощности двигателя.

Новые ставки действуют с 1 января 2021 года.

Текущие ставки акциза:

| Мощность двигателя | Ставка акциза |

|---|---|

| до 90 л.с. | 0 руб. за 1 л.с. |

| 91 – 150 л.с. | 51 руб. за 1 л.с. |

| 151 – 200 л.с. | 491 руб. за 1 л.с. |

| 201 – 300 л.с. | 804 руб. за 1 л.с. |

| 301 – 400 л.с. | 1370 руб. за 1 л.с. |

| 401 – 500 л.с. | 1418 руб. за 1 л.с. |

| свыше 501 л.с. | 1464 руб. за 1 л.с. |

Таможенные пошлины на автомобили: Ставки

Ставки таможенных пошлин рассчитываются по-разному в зависимости от типа двигателя, объема двигателя, стоимости автомобиля.

Таможенные ставки для физических лиц на автомобили возрастом менее 3 лет.

| Стоимость автомобиля | до 8500 евро | до 16700 евро | до 42300 евро | до 84500 евро | до 169000 евро | свыше 169000 евро |

|---|---|---|---|---|---|---|

| Таможенная пошлина | 54%, но не менее 2.5 евро/см 3 | 48%, но не менее 3.5 евро/см 3 | 48%, но не менее 5.5 евро/см 3 | 48%, но не менее 7.5 евро/см 3 | 48%, но не менее 15 евро/см 3 | 48%, но не менее 20 евро/см 3 |

Таможенные ставки для физических лиц на автомобили возрастом старше 3 лет.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| от 3 до 5 лет | 1.5 евро/см 3 | 1.7 евро/см 3 | 2.5 евро/см 3 | 2.7 евро/см 3 | 3 евро/см 3 | 3.6 евро/см 3 |

| старше 5 лет | 3 евро/см 3 | 3.2 евро/см 3 | 3.5 евро/см 3 | 4.8 евро/см 3 | 5 евро/см 3 | 5.7 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с бензиновыми двигателями.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| до 3 лет | 23%, но не менее 0.67 евро/см 3 | 23%, но не менее 0.73 евро/см 3 | 23%, но не менее 0.83 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.57 евро/см 3 |

| от 3 до 5 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| от 5 до 7 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| старше 7 лет | 1.4 евро/см 3 | 1.5 евро/см 3 | 1.6 евро/см 3 | 2.2 евро/см 3 | 2.2 евро/см 3 | 3.2 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с дизельными двигателями.

Простой онлайн-калькулятор находится по этой ссылке .

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

Далее можно воспользоваться калькулятором или найти нужное значение в таблице:

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Об этом рассказал в интервью "Российской газете" первый заместитель руководителя Федеральной таможенной службы Руслан Давыдов.

Как быстро будет снижаться в России порог беспошлинного ввоза по интернет-посылкам? Конечная цель - его обнуление?

Руслан Давыдов: В Евросоюзе порог ввоза - 22 евро, у нас - 200. Каждое государство обязано и защищать своего производителя, и решать задачи по наполнению бюджета, а также регулировать экономику при помощи доступных инструментов. В последние годы трансграничная интернет-торговля растет в геометрической прогрессии: на пике в 2018-2019 годах по почтовым каналам в Россию поступало около 330-340 млн посылок, по каналам экспресс-перевозок - от 3 до 8 млн отправлений. Это объемы, сопоставимые с промышленным торговым оборотом.

Подавляющее большинство товаров пересылается без уплаты таможенных платежей. Из-за этого создаются неравные условия для работы российских предприятий, которые в отличие от иностранных производителей арендуют в России помещения, платят налоги и так далее. Поскольку товар не подпадает под порог беспошлинного ввоза (а большинство посылок из-за рубежа под него не подпадает), то такая продукция оказывает давление на внутренний рынок, на национального производителя. В результате мы наблюдаем ситуацию, при которой дешевые китайские товары, заходя по каналу трансграничной интернет-торговли, создают неравные условия конкуренции для российских.

Выходит, движение к обнулению неизбежно?

Руслан Давыдов: На наш взгляд, да. Однако эти пороги устанавливаются в рамках Евразийского экономического союза - на пять стран. В плане снижения порога ФТС России, как и наши коллеги из минфина, выступает за планомерность. Сначала действовал порог в 1000 евро, затем он был снижен до 500, а с 1 января 2020 года составил 200.

Сейчас есть предложение с 2022 года ввести порог в 100 евро. И дальше пошагово привести к 50 евро, 20 евро и далее принимать решение уже в соответствии с теми международными условиями, которые сложатся к тому времени. В целом - как решит Евразийская комиссия: возможно, порог в 20 евро будет уже и в 2023 году.

Потребитель будет платить больше, чем сейчас, но что он может получить взамен?

Руслан Давыдов: Мы планируем использовать цифровые платформы для получения информации о стоимости товаров, об их качестве, безопасности. Условно говоря, планируется обеспечить прослеживаемость движения товара от площадки, на которой он продается, до конечного потребителя. С помощью цифровых технологий будут взиматься и таможенные платежи.

Новые технологии логистики повлияют и на сроки доставки. В мире работают бондовые склады - там импортный товар можно хранить неограниченно долго без прохождения таможенных процедур и без уплаты таможенных пошлин, налогов. То есть к таможенному контролю он предъявляется только после того, как его закажут. Это сокращает сроки доставки.

В планах - провести эксперимент с бондовыми складами в России, но его конфигурация пока не определена. Если он будет успешным, сроки доставки товаров сократятся. Возможно, что товар из Китая будет добираться до потребителя в европейской части России за один-два дня.

Как пандемия повлияла на международную интернет-торговлю?

Руслан Давыдов: На фоне пандемии объемы таможенных платежей за международные почтовые отправления составили несколько меньше прогнозируемого значения. Хотя при этом сам объем платежей в 2020 году по сравнению с 2019 годом вырос более чем в два раза. Главный фактор здесь - это снижение порога налогооблагаемого беспошлинного ввоза. В 2019 году беспошлинный порог составлял 500 евро в месяц и 31 кг, размер пошлины - 30% от стоимости, но не менее 4 евро за кг в части превышения.

С 2020 года порог составил 200 евро и 31 кг, размер пошлины - 15% от стоимости, но не менее 2 евро за кг в части превышения. При этом по сравнению с 2019 годом больше не учитывается частота перемещения посылок в адрес одного получателя в течение месяца.

Из-за пандемии в апреле наблюдалось резкое снижение объемов ввоза интернет-посылок из-за рубежа - как по каналам почты, так и экспресс-доставки. Это было связано с тем, что, как правило, такие посылки ввозятся грузовыми самолетами, а в апреле все грузовые самолеты в мире были зафрахтованы для товаров, предназначенных для борьбы с коронавирусом. Ввозились маски, материя, защитные костюмы, дыхательные аппараты, антисептики.

Поэтому в целом можно отметить, что в количественном измерении трансграничная торговля в 2020 году сократилась. При этом выросла торговля внутренняя.

В прошлом году таможня увеличила сборы за ввезенные в Россию товары, купленные в зарубежных интернет-магазинах, рассказали "Российской газете" в ФТС России.

"В 2020 году оформлено 219,6 млн международных почтовых отправлений (МПО) и 14,4 млн экспресс-грузов (в 2019 году - 332,2 млн МПО и 8,3 млн экспресс-грузов)", - отметили в службе. С уплатой таможенных платежей в 2020 году оформлено 335 тысяч МПО (в 2,7 раза больше, чем за аналогичный период 2019 года, - 125 тысяч отправлений). Суммы уплаченных таможенных платежей по ним составили 530,4 млн рублей (это в полтора раза больше, чем за 2019 год, - 364,8 млн рублей), сообщили в ФТС.

Ставки таможенных пошлин для физических и юридических лиц отличаются. Физическое лицо ввозит автомобиль для личного использования, а не для извлечения прибыли от коммерческой деятельности. Поэтому и пошлины для него ниже. С другой стороны, физлицо не сможет ввезти спецтехнику, большегрузный автомобиль и прочие очевидно коммерческие виды транспортных средств. Какие таможенные пошлины на ввоз авто действуют в России в 2019 году для физических и юридических лиц — ставки ввозных пошлин.

Ввозные таможенные пошлины на автомобили для физических лиц в 2019 году

Ставки ввозных пошлин на автомобили для физлиц в России зависят от нескольких ключевых факторов:

- Год выпуска — на новые и относительно новые автомобили пошлина рассчитывается исходя из его стоимости, на более старые — исходя из объема двигателя, причем чем старее автомобиль, тем выше ввозная пошлина.

- Рабочий объем двигателя — даже для новых автомобилей, пошлина на которые рассчитывается как процент от стоимости, объем двигателя также имеет значение. Сумма пошлины не может быть ниже определенного порога в несколько евро за кубический сантиметр объема двигателя.

Для новых автомобилей также важна страна-производитель. Если это российский автомобиль, на него действует льготная таможенная ставка на ввоз в страну.Таблицы ставок ввозных таможенных пошлин на автомобили для физлиц в 2019 году приведены ниже.

Пошлины на автомобили, выпущенные менее 3 лет назад, кроме российского производства

Таможенная стоимостьВеличина ввозной пошлины

| до 325.000 руб. | 54 % тамож. ст-сти, но не менее 2,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 325.000 до 650.000 руб. | 48% тамож. ст-сти, но не менее 3,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 650.000 до 1.625.000 руб. | 48% тамож. ст-сти, но не менее 5,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 1.625.000 до 3.250.000 руб. | 48% тамож. ст-сти, но не менее 7,5 евро за 1 куб. см. рабоч. объема двиг-ля | |

| от 3.250.000 до 6.500.000 руб. | 48% тамож. ст-сти, но не менее 15 евро за 1 куб. см. рабоч. объема двиг-ля | |

| более 6.500.000 руб. | 48% тамож. ст-сти, но не менее 20 евро за 1 куб. см. рабоч. объема двиг-ля | |

Пошлины на автомобили, выпущенные менее 3 лет назад, российского производства

Независимо от стоимости действует единая льготная пошлина — 1 евро за 1 куб. см рабочего объема двигателя.

Ввозные таможенные пошлины на автомобили для юридических лиц в 2019 году

Для организаций величина пошлины зависит от трех факторов:

- возраст автомобиля,

- таможенная стоимость автомобиля,

- объем двигателя,

- тип двигателя — бензиновый или дизельный.

Пошлины на легковые автомобили с бензиновым двигателем

Рабочий объем двигателяВозрастдо 3 летот 3 до 5 летот 5 до 7 летболее 7 лет

| до 1.000 куб. см | 25% тамож. ст-сти, но не менее 1 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,45 евро за 1 куб. см. объема двиг-ля + НДС | 25% тамож. ст-сти , но не менее 0,45 евро за 1 куб. см объема двиг-ля + НДС | 1,4 евро за 1 куб. см объема двиг-ля + НДС |

| От 1.000 до 1.500 куб. см | 25% тамож. ст-сти , но не менее 1,1 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,5 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,5 евро за 1 куб. см объема двиг-ля + НДС | 1,5 евро за 1 куб. см объема двиг-ля + НДС |

| от 1.500 до 1.800 куб. см | 25% тамож. ст-сти, но не менее 1,25 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,45 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,45 евро за 1 куб. см объема двиг-ля + НДС | 1,6 евро за 1 куб. см объема двиг-ля + НДС |

| от 1.800 до 2.300 куб. см | 25% тамож. ст-сти, но не менее 1,8 евро за 1 куб. см объема двиг-ля + НДС | 25%тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 25%тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 2,2 евро за 1 куб. см объема двиг-ля + НДС |

| от 2.300 до 3.000 куб. см | 25%тамож. ст-сти, но не менее 1,8 евро за 1 куб. см объема двиг-ля + НДС | 25%тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 0,55 евро за 1 куб. см объема двиг-ля + НДС | 2,2 евро за 1 куб. см объема двиг-ля + НДС |

| более 3.000 куб. см | 25% тамож. ст-сти, но не менее 2,35 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 1 евро за 1 куб. см объема двиг-ля + НДС | 25% тамож. ст-сти, но не менее 1 евро за 1 куб. см объема двиг-ля + НДС | 3,2 евро за 1 куб. см объема двиг-ля + НДС |

Фото: pixabay.com

Пошлины на легковые автомобили с дизельным и полудизельным двигателем

Рабочий объем двигателяВозрастдо 3 летот 3 до 5 летот 5 до 7 летболее 7 лет

Мало кто знает, что растаможка электромобиля в России с 2019 года будет происходить по новым правилам. Ведь до недавнего времени за машины марки Tesla или Leaf приходилось платить по 17% от их стоимости, как и при ввозе бензинового агрегата. А вот после внесенных изменений этот тариф существенно поменялся, как и сама процедура оформления авто.

Отличие электромобилей

Изначально транспортные средства с электрическим приводом создавались с целью уменьшения количества вредных газов, выбрасываемых в атмосферу при работе ДВЗ. Но на сегодняшний день такие кары считаются еще и намного экономнее обычных автомобилей. Ведь за полный заряд батареи владельцу экологического ТС придется заплатить всего 200-300 рублей, в то время как за бак бензина, залитый до краев, с автолюбителя потребуют от 3000 до 5000 руб.

Однако на этом преимущества электрических машин заканчиваются. А вот из недостатков такого транспортного средства следует подчеркнуть:

- Высокую стоимость;

- Проблемное обслуживание (далеко не все технические станции берутся за ремонт Леафа, Теслы и других аналогичных каров, так как в них присутствует тяжелая электроника, для которой требуются специальные стенды);

- Ограниченный пробег (полного заряда батареи хватает на 250-300 км хода. Ну а специализированные заправки с экологическим топливом существуют далеко не в каждом городе).

При этом растаможка электромобилей стала преимущественной совсем недавно. Вплоть до 2018 года спрос на такой тип ТС достигал минимальной отметки.

Из чего складывается стоимость растаможки

Расчет стоимости растаможки электромобиля в России, по калькулятору 2021 года, будет состоять из пяти основных составляющих:

- Оплата работы сотрудников контрольно-пропускного пункта (сюда входят: оформление документов, проверка транспортного средства и его внесение в базу данных ГИБДД);

- Единая госпошлина (от данного платежа освобождаются только инвалиды 1 и 2 группы, ветераны труда, военные офицеры, многодетные родители и пенсионеры);

- Налог на ввоз машины в Россию (размер зависит от количества лошадиных сил);

- Акциз (взымается исключительно с юридических лиц);

- Взнос по утилизации.

Важно знать! По правилам пограничного пункта, растаможка Теслы, Леафа и других электромобилей происходит так же, как и регистрация бензиновых авто. А связано такое ограничение с тем, что для экологического транспорта тоже требуется российский ПТС.

Основные параметры

Самая большая пошлина за ввоз любой машины на территорию РФ – это налог на лошадиные силы, который рассчитывается по нескольким ставкам. Зависит размер данного обложения от следующих критериев:

- Возраст автомобиля;

- Его изначальная стоимость (высчитывается из справки купли/продажи);

- Социальный статус владельца ТС (как уже упоминалось ранее, некоторые категории граждан получают льготы при растаможке авто).

Какие существуют тарифы на сегодняшний день и чем от них отличаются пошлины на электромобили в России 2021 году, рассмотрим ниже.

Тарифы

Рассчитать стоимость таможенного контроля по авто с бензиновым или дизельным двигателем можно по таблице ниже:

| Фактический возраст ТС | Рабочий объем ДВЗ (в кубических сантиметрах) | Взыскание за каждый см/куб (в евро) |

|---|---|---|

| Менее 3 лет | 1000 - 3000 | 1 |

| От 3 до 5 лет | Менее 1000 | 1.5 |

| 1000 – 1500 | 1.7 | |

| 1500 – 1800 | 2.5 | |

| 1800 – 2300 | 2.7 | |

| 2300 – 3000 | 3 | |

| Более 3 тыс. | 3.6 | |

| Более 5 лет | До 1000 | 3 |

| 1000 – 1500 | 3.2 | |

| 1500 – 1800 | 3.5 | |

| 1800 – 2300 | 4.8 | |

| 2300 – 3000 | 5 | |

| Свыше 3 тыс. | 5.7 |

Важно знать! А вот при растаможке электромобиля эта же пошлина будет высчитываться по иным тарифам. Рассчитать полную сумму к оплате нужно еще до приезда на границу, так как сотрудники пропускного пункта подобными услугами не занимаются.

Особенности расчета для электромобилей

По налогообложению НДС и ЕСН, машины с бензиновым и дизельным двигателями не отличаются от электрокаров. А вот ставка по лошадиным силам у второго типа ТС совершенно другая, и ее общая сумма не может превышать 8500 евро, что не относится к стандартному транспорту. Именно эти цифры прописаны в ст. 164 НК РФ. Что касается таможенного кодекса, то он расценивает экологические авто несколько иначе.

Основные параметры

Несмотря на то, что за растаможку электромобилей в России требуют меньше средств, высчитывается единая ставка для них по тем же критериям, что и для других типов ТС. А именно:

- Год выпуска;

- Фактическая стоимость (указывается в документе о купле/продаже);

- Статус водителя (инвалид, пенсионер, или многодетный кормилец).

Но при подсчете стоимости через онлайн калькулятор перечисленные показатели будут множиться на пониженную ставку, что в итоге повлияет на уменьшение суммы налога за растаможку.

Ставки

Величина коэффициента по взносу за регистрацию экологического ТС на территории РФ высчитывается исходя из следующих параметров:

- Мощность мотора до 90 л.с. – безпошлинный проезд границы;

- От 90 до 150 лошадиный сил – стоимость каждой л.с. составит 37 рублей;

- Свыше 150 лошадей – цена акциза за 1 л.с. поднимется до 365 руб.

При этом, до 2018 года импортный налог за ввоз электромобилей в Россию с водителей не взымался. Но на сегодня бесплатно растамаживать такого рода ТС уже не получится, о чем знают далеко не все автолюбители.

Этапы растаможки

При пересечении границы на экологическом транспорте, для всех физических и юридических лиц предусматривается единый алгоритм, который состоит из четырех простых этапов:

Исходя из этого следует вывод, что ввоз электромобиля в Россию (2021 год) происходит по тем же правилам, что и для обычных, бензиновых или дизельных агрегатов. Единственная привилегия, предусмотренная для владельцев экологического транспорта – это пониженная ставка по таможенному сбору.

Отменят ли транспортный налог на электромобили

Многие водители обсуждают вопрос об отмене пошлин на ввоз экомашин в РФ. Но откуда берется эта информация, если данный тип ТС подвергается обязательному налогообложению? Ответ достаточно прост: освобождение от таможенных сборов предусматривается только для стран Евразийской экономической комиссии, где числятся:

- Армения;

- Беларусь;

- Россия;

- Казахстан;

- Киргизия.

Внимание! А вот при покупке автомобиля на американском или европейском рынке, подобные привилегии применяться для граждан не будут. Но об этом нюансе знают далеко не все. Потому среди автолюбителей очень часто ходит слух о полном освобождении экокаров от налогов.

Мы узнали, какая пошлина на электромобили 2021 года накладывается на людей, пригоняющих ТС из ближнего зарубежья, и на тех, кто купил экологический транспорт далеко за его пределами. В заключение стоит добавить, что таможенный кодекс, как и законодательство РФ, имеет свойство постоянно меняться. А потому приведенная выше информация может стать неактуальной уже через несколько лет.

Читайте также: