Таможенные пошлины курсовая 2020

Опубликовано: 03.05.2024

Самые распространенные формы ВЭД — импорт и экспорт товаров. В каждом случае бухгалтерский и налоговый учет имеет свои тонкости и отличается от обыденных операций купли-продажи на отечественном рынке. В статье расскажем вам про особенности учета ВЭД.

Документы по ВЭД

Основной закон, который регламентирует операции с иностранными контрагентами, — это ФЗ №173-ФЗ от 10.12.2013 «О валютном регулировании и валютном контроле». С 1 января 2020 года в нём появились изменения, которые либерализировали валютные операции резидентов с использованием счетов в иностранных банках и возврат денег нерезиденту за не ввезенные в РФ товары, невыполненные работы или неоказанные услуги.

Также руководствуйтесь Инструкцией Банка России №181-И от 16.08.2017 г. Еще в 2018 году этот акт ввел некоторые нововведения. Например, отменил паспорт сделок и исключил отказ банков в постановке договора на учет. Это актуально и сейчас.

Учет первичных документов

При экспортных и импортных операциях возникают новые формы первичных документов, которые ранее вы не использовали. Все документы составляются на двух языках — русском и языке контрагента. Если партнер прислал вам копию только на одном языке, придется сделать перевод. Обычно просьбы предоставить перевод поступают от ИФНС. Документы будут частично оформляться вами, а частично иностранным партнером. Появится следующая первичка:

Контракт. Непосредственно сам договор с иностранным контрагентом. В нем отразите все условия сделки и правила Инкотермс 2020. Это свод правил, определяющий основные термины и положения по внешней торговле. В частности, регулирует моменты, связанные с оплатой расходов сторонами и переходом рисков утраты.

Инвойс — документ, который продавец создает для покупателя. Он отражает всю информацию о товаре: количество, цену, цвет, размер и другие качественные характеристики. В нем же отражены условия поставки и реквизиты сторон. Инвойс нужен для таможенного и валютного контроля. В отечественном учете полноценного аналога инвойсу нет, но инвойс во многом похож на счет-фактуру, правда счет-фактура в большей степени налоговый документ, а инвойс все же бухгалтерский.

Таможенная декларация. Оформляется при импорте и экспорте товаров. Распорядитель груза заполняет форму декларации на каждую партию товара, а таможенный инспектор утверждает ее. В ней отразите всю информацию о грузе, отправителе, получателе и о транспорте, на котором перемещаете товар.

Помните! Декларация на товары подтверждает законность сделки. Если она заполнена с ошибками или отсутствует, сотрудники таможни груз не пропустят.

Изменения в документах затронут и НДС. В стандартной декларации по НДС придется заполнить новые строки. При импорте товаров из стран Таможенного союза заполните заявление о ввозе товаров и уплате косвенных налогов.

Паспорт сделки. Ранее это был необходимый документ для валютного контроля, но с 1 марта 2018 года паспорта были отменены и были введены новые правила. Импортные контракты свыше 3 млн рублей и экспортные свыше 6 млн рублей регистрируются в банке. Для этого предоставьте в банк информацию о договоре и реквизиты второй стороны. Будьте готовы к тому, что банк запросит у вас информацию по любому валютному платежу, если он превышает 200 тыс. рублей, независимо от его регистрации.

Документы о регистрации контрагента в другой стране. Будут содержать реквизиты вашего партнера и подтверждать факт того, что он ведет легальную деятельность.

Платежные документы.

Иные документы. Перечень огромен и зависит от конкретной операции. Сюда относятся лицензии, сертификаты и страховые полисы.

Импортные операции

При импорте вы ввозите товар из иностранного государства для дальнейшего использования или продажи в своей стране. Ввоз товара в любом случае осуществляйте только через таможню.

В бухучете импорта сложный момент — это формирование себестоимости. Не забудьте отнести на себестоимость таможенные пошлины, сборы, затраты на доставку. Если вы привлекали лицо, которое представляло ваши интересы при транспортировке и декларировании груза, то расходы на оплату его труда тоже включите в себестоимость.

Для учета движения импортного товара и формирования себестоимости можно использовать счета 15 или 41.3, открыв к ним субсчета.

Из-за постоянных изменений курса валюты, возникает вопрос: по какому курсу принимать товары к учету? Всего у вас есть два варианта. Первый — принять к учету по курсу на дату предварительной оплаты, если она производилась. Второй — по курсу в момент перехода права. Момент перехода права определяется правилами Инкотермс.

Инкотермс 2020

С 2020 года появился новый свод международных правил Инкотермс 2020. Он может применяться с 1 января 2020 года, но можно продолжать пользоваться правилами Инкотермс 2010, Инкотермс 2000 и еще более ранними версиями.

Инкотермс 2020 выделяет 7 правил для любого транспорта и 4 для морских судов. Например, в контракте, предполагающем доставку грузовым автомобилем, можно указать такие правила:

- EXW — франко-склад, связанные с доставкой расходы, переходят на покупателя в тот момент, когда он забирает товар со склада получателя.

- FCA — франко-перевозчик. Поставщик доставляет товар перевозчику клиента и уплачивает все экспортные платежи, после чего все риски и расходы доставки и импортного таможенного оформления возлагаются на покупателя. Базис поставки FCA предусматривает два варианта отгрузки:

- Место, которое принадлежит продавцу (его склад, магазин, фабрика). Доставка считается завершенной, когда товар загружен на транспортное средство, указанное покупателем.

- Место, которое не принадлежит продавцу (порт, терминал). В таком случае считается, что отгрузка осуществлена после погрузки товара на транспортное средство перевозчика, оплаченное продавцом.

- По новым правилам Инкотермс 202 в рамках поставки FCA предполагается возможность указывать в договоре купли-продажи, что покупатель обязует перевозчика выдать коносамент с бортовой записью. Это поможет избежать конфликтов продавца, покупателя и перевозчика, которые часто возникали при доставке водным транспортом.

- CPT — поставщик выполняет экспортное таможенное оформление, доставляет товар своему перевозчику и оплачивает стоимость его услуг. Покупатель разгружает товар и выполняет импортное таможенное оформление. Риск переходит к клиенту в момент доставки перевозчику.

- CIP — аналогично CPT, но расходы на страхование относятся на продавца. Продавец обязан застраховать товар от всех рисков (не менее 110% от стоимости товара). Стороны могут согласиться на более низкий уровень покрытия.

- DPU — поставка на место выгрузки. Продавец доставляет товар до терминала, выполняет разгрузку и оплачивает экспортные платежи. А импортную пошлину и доставку от таможни оплачивает сам покупатель. Переход рисков к покупателю происходит после разгрузки силами продавца транспортного средства в терминале.

- DAP — поставка в пункте. Поставщик доставляет товар до согласованного места, которое обычно находится в стране покупателя, и уплачивает экспортные таможенные сборы. Заказчик оплачивает разгрузку, импортную пошлину и налоги. Момент перехода рисков — разгрузка с транспортного средства продавца.

- DDP — полная доставка до клиента, то есть продавец оплачивает все расходы (экспортные и импортные пошлины, оформление, погрузка, доставка и пр.) и несет риски до тех пор, пока не доставит товар до клиента.

Для морского транспорта можете указать следующие правила:

- FAS — франко вдоль борта корабля. Затраты по доставке в оговоренный порт оплачивает поставщик. Он же уплачивает экспортную пошлину. Расходы по погрузке на борт судна, фрахту судна (плата за перевозку), пошлины и налоги возлагаются на покупателя. Переход рисков — момент передачи продавцом товара перевозчику.

- FOB — франко-борт. Дополнительно к FAS на продавца возлагаются затраты по погрузке товаров на борт судна. Покупатель доставляет товар в пункт разгрузки и выполняет импортное таможенное оформление. Момент перехода рисков — погрузка на борт судна.

- CFR — стоимость и фрахт. Поставщик несет расходы по доставке до оговоренного порта, погрузке, фрахту и экспортным платежам. Момент перехода риска и расходов — перемещение товаров через поручни судна. По факту это FOB дополненный тем, что продавец еще и оплачивает доставку груза морским транспортом до места покупателя. Риск переходит, когда партия товара оказалась в порту назначения.

- CIF — стоимость, страхование и фрахт. Аналогично CFR, только страхование груза оплачивает покупатель.

Получая товар на таможне, вы столкнетесь с необходимостью определить таможенную стоимость. Она послужит базой для определения пошлин, НДС и акцизов. Таможенная стоимость — это стоимость груза по контракту плюс все иные расходы (на погрузку, транспортировку и т.д.).

Импортный НДС

Свои тонкости при импорте есть и в налогообложении. Импортные операции в общем случае облагаются НДС 20% в 2020 году. Если продажа ввезенного товара внутри страны облагается ставкой 10%, то и при ввозе такого товара начисляется соответствующий НДС. При реализации отдельных видов работ (услуг), связанных с импортом товаров, применяется ставка НДС 0%. Важно НДС уплатить своевременно, так как без этого товар не выпустят из зоны временного хранения. За задержку начнут начислять пени.

В отличие от внутренней торговли в налоговую базу по НДС входят: задекларированная стоимость товаров, таможенные пошлины и акцизы.

Не забудьте воспользоваться своим правом и принять НДС к вычету. Для этого соблюдайте следующие моменты:

- товар должен быть поставлен на учет;

- импортная продукция будет использоваться для получения выручки, которая облагается НДС;

- расходы на покупку товара подтверждены первичкой;

- НДС был уплачен.

Все вышеописанное уместно для ОСНО. При работе на упрощенке принять НДС к вычету нельзя. В зависимости от вида УСН у вас есть два варианта. Первый — на УСН «Доходы» сумма НДС включается в стоимость приобретенной продукции. Второй — на УСН «Доходы — расходы» сумма налога включается в состав расходов для уменьшения базы по упрощенке.

Экспортные операции

Экспортные операции — противоположность импортным. Теперь вы вывозите товар из своей страны. Аналогично импорту все экспортные операции проходят через таможню и облагаются пошлинами.

Бухучет экспорта ведите отдельно от торговли на территории своей страны.

Экспортный НДС

В плане экспорта ставка НДС более щадящая, чем при импорте, и равна 0%. Право на применение такой ставки нужно подтвердить. Для этого в течение 180 календарных дней с момента декларирования груза на таможне предоставьте в налоговую такие документы:

- контракт ВЭД с иностранным покупателем;

- банковскую выписку о получении выручки от контрагента;

- копию таможенной декларации с отметками таможни;

- копии документов, подтверждающих вывоз товара за границу.

Полный перечень документов смотрите в ст.165 НК РФ. Все эти документы подаются одновременно с декларацией по ставке 0%.

Если за продукцию вы получили аванс, уплатите с нее НДС. После того как право собственности на товар перейдет к покупателю, вы можете потребовать возврата уплаченной суммы. Для этого подайте отдельную налоговую декларацию с документами, перечисленными в ст. 165 НК РФ.

Не забывайте про налоговые вычеты. cт. 172 НК РФ регулирует, какие суммы подлежат вычету:

- суммы НДС с авансов иностранных покупателей, которые можно принять к вычету после реализации;

- суммы НДС, которые уплачивались контрагентам за материалы, работы и услуги для производства экспортных товаров.

Важно! Для вычета вы должны вести раздельный учет «входного» НДС по внутренним и внешним операциям. Для распределения налога можно предложить такие варианты:

- по сумме фактических затрат;

- по доле отгруженной экспортной продукции в общем объеме производства;

- пропорционально стоимости экспортируемых товаров к общей стоимости отгруженной продукции.

Налог на прибыль

Цель экспорта — получение выручки, а значит он занимает важное место в расчете налога на прибыль. В практике сложилось, что экспортные операции попадают в категорию основного вида деятельности. Поэтому доходы и расходы учитывайте в разрезе двух категорий:

- по производству и реализации продукции;

- внереализационные (глава 25 НК РФ).

Доходом будет выручка от реализации продукции. Несмотря на то, что оплачивать вашу продукцию будут инвалютой, выручку пересчитывайте по курсу Центробанка на дату реализации.

Курсовые разницы

Курс рубля по отношению к другим валютам ежедневно изменяется. Для вас это может сказаться как в лучшую так и худшую сторону, поэтому выделяют положительные и отрицательные курсовые разницы. Разберем на примерах (курсы ЦБ РФ условны!)

| Дата | Дебет | Кредит | Сумма | Описание |

|---|---|---|---|---|

| 31.05.2020 | 57 | 51 | 355 000 | Денежные средства на покупку валюты были зарезервированы банком |

| 03.06.2020 | 52 | 57 | 5 000 × 68,9831 = 344 915,5 | На валютный счет поступила инвалюта |

| 03.06.2020 | 51 | 57 | 355 000 — 5 000 × 69,9925 = 5037,50 | Излишне зарезервированные средства возвращены на р/с |

| 03.06.2020 | 91.2 | 57 | (69,9925 — 68,9831) × 5 000 = 5 047 | Отражена отрицательная курсовая разница между курсом покупки и курсом ЦБ |

Пример 2. ООО «Пирамида» купило оборудование для лазерной гравировки за 3 000 долл. США 4 июня (курс ЦБ РФ — 68,3413 руб.). Задолженность по оплате оборудования подлежит переоценке. Курс ЦБ РФ 30 июня снизился до 68,0313 рублей. Так сформировалась положительная курсовая разница, поскольку сумма наших обязательств уменьшилась.

3 000 × 68,3413 = 205 023,9

Основные бухгалтерские проводки для ВЭД

Во многом проводки по ВЭД близки к бухучету внутренних операций. Отличия заключаются в использовании новых счетов, например, 52 и 57, учете курсовых разниц, покупке, продаже валюты. Разберем основные проводки, которые пригодятся вам для учета ВЭД.

| Дебет | Кредит | Описание |

|---|---|---|

| 57 (76) | 51 | Вы решили приобрести валюту. Этой проводкой происходит списание или резервирование денег в рублях. |

| 52 | 57 (76) | Приобретена иностранная валюта и перечислена на ваш валютный счет. |

| 91 | 51 | Удержано комиссионное вознаграждение банку за операцию. |

| 52 (55, 57, 60, 62, 66, 67, 76) | 91.1 | Положительная курсовая разница. Обычно применяется счет 52, реже остальные. Например, счет 57 применяется при разнице между курсом покупки валюты и курсом ЦБ РФ. |

| 91.2 | 52 (55, 57, 60, 62, 66, 67, 76) | Отрицательная курсовая разница. |

| 57 (76) | 51 | Если денежных средств для покупки валюты было зарезервировано с излишком, такой проводкой оформляется их возврат. |

| 15 | 76 | Начисление таможенного сбора и пошлины. |

| 19 | 76 | Начисление НДС. |

| 76 | 51 | Перечисление денежных средств для оплаты таможенного сбора, пошлины и НДС. Счет 51, так как оплата производится в рублях с р/с. |

| 68 | 19 | НДС предъявлен к зачету. |

| 52 | 75 | Оприходованы денежные средства от иностранного учредителя в счет погашения задолженности по внесению вклада в уставный капитал. |

| 75 | 83 | Положительная курсовая разница по вкладу в УК. |

| 83 | 75 | Отрицательная курсовая разница по вкладу в УК. |

Бухгалтерский и налоговый учет ВЭД — не самое простое занятие. Добавляет сложности и более серьезный контроль со стороны государственных органов. Даже если вы уверены в своих специалистах, рекомендуем вам обратиться за помощью к облачному сервису Контур.Бухгалтерия. В нашей программе можно вести учет ВЭД на УСН и избежать ряда серьезных ошибок. Всем желающим предоставляется бесплатно пробный период на 14 дней, чтобы вы убедились, что наш сервис и правда упрощает бухгалтерию.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

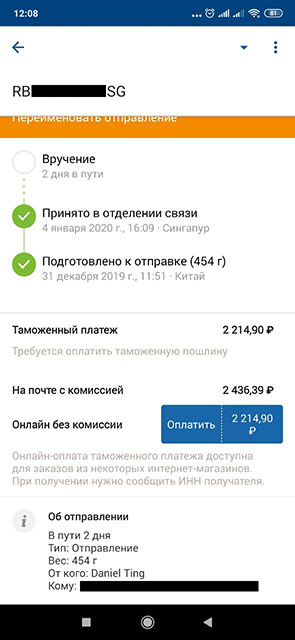

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

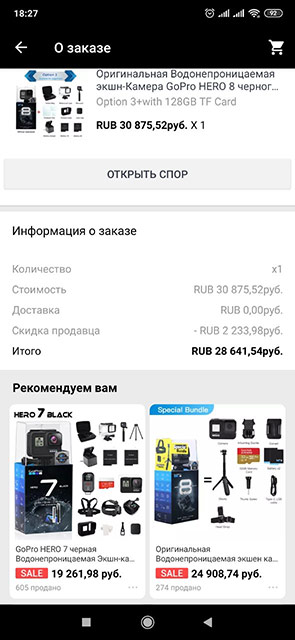

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Современные тенденции налогового администрирования в Российской Федерации (Бакирова Р.Р., Губайдуллин Б.Ф. и др.) // Экономика, предпринимательство и право. № 2 / 2020

Статья в журнале

Цитировать:

Немирова Г.И. Администрирование таможенных платежей как индикатор развития экономики России // Экономическая безопасность. – 2019. – Том 2. – № 3. – С. 245-253. – doi: 10.18334/ecsec.2.3.100643.

Аннотация:

В статье рассматривается администрирование таможенных платежей как индикатор развития экономики России. В результате комплексное исследование механизма администрирования таможенных доходов в совокупности с развитием внешнеторговой деятельности позволило выделить такие функции таможенных платежей как фискальную, регулирующую и контрольную. Представленный анализ подтвердил, что, по сути, таможенные доходы представляют индикатор развития экономики страны, внешнеторговой деятельности и финансового потенциала государства.

Ключевые слова: механизм администрирования, таможенные платежи, индикатор развития, финансовый потенциал, экономика России

В условиях активного влияния глобальной экономики на экономическое развитие государств одной из стратегических целей в России выдвинуто обеспечение экономической безопасности Российской Федерации. Достижение данной цели может быть достигнуто посредством эффективного управления экономикой, составной частью которого является внешнеэкономическая деятельность.

Важным институтом управления внешнеэкономической деятельностью и одновременно индикатором развития экономики являются таможенные платежи. Результативность применения данного института зависит от бюджетно-налогового и таможенного законодательства государств-членов Евразийского экономического союза (ЕАЭС) и национального законодательства непосредственно каждого из государств, включённых в состав ЕАЭС, а также от заявленных стратегических целей государств.

Следует отметить, что ЕАЭС создал благодатную основу для интеграции экономик: сформирована единая таможенная территория с единым правовым таможенным законодательством для совершения таможенных операций и таможенного контроля, применения таможенных платежей. Единое правовое поле и снятие таможенных барьеров позволило эффективнее организовывать внешнеэкономические связи между государствами-членами ЕАЭС.

Однако развитие государств в условиях открытой экономики и включения в торгово-экономические отношения в ЕАЭС обнажило и внутренние проблемы, выявило угрозы экономической безопасности некоторых государств, например, в России, вытекающие из налогового законодательства. В частности, ставки налога на добавленную стоимость (НДС), задекларированные в Налоговом кодексе РФ в размере 20 % (ранее 18 %) обусловливают менее конкурентоспособные для ведения бизнеса условия, например, с Республикой Казахстан, Республикой Кыргызстан, где основная ставка НДС равна 12 %. Справочно: при условии применения единого таможенного законодательства в части применения ввозных таможенных пошлин, единого таможенного тарифа, ставки вывозных таможенных, таможенных сборов, налога на добавленную стоимость и акцизов, уплачиваемых при ввозе товаров в Российскую Федерацию, регулируются национальным законодательством.

Данный аспект налогового законодательства имеет двоякое влияние на развитие экономики и формирование доходов бюджета, служит индикатором конкурентоспособности товаров, создания благоприятных условий для ведения бизнеса и повышения уровня жизни населения, поскольку конечными потребителями товаров и услуг становится население, именно оно при покупке товаров оплачивает НДС в виде косвенного налога. С одной стороны, предполагается, что увеличение налоговой ставки позволит повысить объем налоговых доходов бюджета. Однако исторический опыт развития государств, в том числе и России, свидетельствует об обратном явлении. С другой стороны, нестабильное налоговое законодательство, к тому же направленное на увеличение налоговой нагрузки, вызывает недоверие у бизнеса и населения, и как следствие отток капитала из страны. Центробанк России отмечает, что чистый отток капитала, например, частного сектора в 2018 году вырос в 2,7 раза по сравнению с предыдущим годом и составил 67,5 млрд долларов.

«Одной из основополагающих проблем теории экономической безопасности является отсутствие единства в вопросе о роли и месте таможенных органов в системе обеспечения экономической безопасности» [5, с. 66]. При этом анализ доходов федерального бюджета (по данным Федерального казначейства) позволяет констатировать динамичное увеличение доходов бюджета с 2006 по 2018 годы. Динамика изменения доходов федерального бюджета тесно коррелириует с нефтегазовыми доходами бюджета. Однако в период введения запретов и ограничений по отношению к российским товарам, доходы федерального бюджета изменили структуру: нефтегазовые доходы бюджета с 2014 по 2016 годы имеют тенденцию снижения, в то время как за тот же период, общие доходы, обусловленные увеличением, нефтегазовых доходов бюджета продолжили расти (рис.1). В этой связи возникает вопрос, всё же, что послужило причиной роста доходов в столь неблагоприятных условиях? Ответ прост: основная причина – это рост цен на энергоносители.

Рисунок 1. Динамика изменения доходов федерального бюджета

(за 2016 -2018 годы, в млрд руб.)

Высокая доля во внешнеторговом обороте России товаров топливно-энергетического сектора и зависимость бюджета от нефтегазовых доходов нацеливает на необходимость систематического контроля порядка перемещения таких товаров через таможенную границу ЕАЭС и механизма администрирования данных источников бюджета.

Однако «внедрение методологии реализации бюджета на основе выделения нефтегазовых и нефтегазовых доходов, введение в теорию и практику таких понятий, как нефтегазовый баланс бюджета, нефтегазовый дефицит бюджета, нефтегазовый трансферт в бюджет, которые становятся основными показателями в процессе бюджетного планирования, в корне не меняют ситуацию зависимости бюджета от сырьевых ресурсов» [2, с. 155]. Соответственно, ориентировать налоговую и таможенную политику следует на стимулирование выпуска инновационной продукции, конкурентоспособной на внешнем рынке.

Влияние глобальной экономики оказывает хоть и опосредованное, но всё же значимое влияние на развитие экономики России. Как показывает исторический опыт развития государств, в условиях кризисной и посткризисной экономики, как правило, возрастает роль таможенных платежей. В Российской Федерации таможенные платежи в доходах федерального бюджета варьируют от 35 до 50 процентов. «Соотношение динамики изменения объема таможенных платежей, объема внешнеторгового оборота, объема экспорта и импорта товаров отражают, что в диаграмме изменения объема администрированных таможенных платежей идентичны изменениям показателей внешней торговли» [4, с. 98].

Ретроспективный анализ таможенных платежей с позиции индикатора развития экономики страны на основе исследования внутренней структуры формируемых доходов бюджета в разрезе нефтегазовых и нефтегазовых доходов бюджета позволяет проследить механизм развития отраслей экономики.

В соответствии со статьей 96.6 Бюджетного кодекса РФ к нефтегазовым доходам относятся: налог на добычу полезных ископаемых в виде углеводородного сырья; вывозные таможенные пошлины на нефть сырую, газ природный и товары, выработанные из нефти. На основе статистического анализа данных за последние 13 лет отмечаем, что основными отраслями, формирующими доходы российского государства, выступают нефтяная и газовая отрасль.

Констатируем при этом, что согласно Указу Президента РФ от 13 мая 2017 года «О Стратегии экономической безопасности Российской Федерации на период до 2030 года», «основными задачами по повышению эффективности внешнеэкономического сотрудничества и реализации конкурентных преимуществ экспортно-ориентированных секторов экономики выступают расширение номенклатуры и объема экспорта не сырьевой продукции, географии внешнеэкономических и инвестиционных связей, отвечающих национальным интересам России» [1].

Структурный анализ доходов бюджета, в разрезе доходов, формируемых за счёт совершения импортных операций, позволяет выявить также определенные тенденции, вызванные национальным таможенным и налоговым законодательством, которые требуют пристального внимания на перспективу развития с позиции возможных угроз экономической безопасности (рис.2).

Рисунок 2. Динамика изменения доходов федерального бюджета, в разрезе доходов, формируемых за счёт совершения импортных операций

(за 2016 – 2018 годы, в млрд руб.)

Суть кроется в следующем: в условиях введения запретов и ограничений федеральный бюджет теряет доходы в виде ввозных таможенных пошлин. При этом отмечаем, что в данном случае снижаются также доходы и бюджетов государств-членов ЕАЭС, поскольку ввозные таможенные пошлины распределяются согласно определенным нормативам отчислений и в бюджеты других государств-членов ЕАЭС.

Обращая внимание, что таможенные платежи занимают в доходах федерального бюджета выше четверти совокупного объёма, Федеральная таможенная служба во главе с Министерством финансов РФ предпринимает усиление деятельности по администрированию таможенных платежей, активно внедряя информационные технологии, которые позволяют, с одной стороны, увеличить сроки совершения таможенных операций. К числу таких технологий следует отнести автоматическую регистрацию деклараций и автоматический выпуск товаров, удалённый выпуск товаров. С другой стороны, информационные технологии обеспечивают более эффективный таможенный контроль, как наиболее результативный следует отметить, механизм прослеживаемости товаров, позволяющий раскрывать теневой бизнес, тем самым привлекать дополнительные источники в доход бюджета. Также изменяются ставки акцизов по отдельным видам товаров, согласно изменениям налогового законодательства Российской Федерации.

Современные тенденции налогового администрирования в Российской Федерации (Бакирова Р.Р., Губайдуллин Б.Ф. и др.) // Экономика, предпринимательство и право. № 2 / 2020

Комплексное исследование механизма администрирования таможенных доходов в совокупности с развитием внешнеторговой деятельности в системе формирования экономического и финансового потенциала страны позволяет выделить такие функции таможенных платежей как фискальную, регулирующую и контрольную. Представленный анализ подтвердил, что, по сути, таможенные доходы представляют индикатор развития экономики страны, внешнеторговой деятельности и финансового потенциала государства и позволяют проанализировать механизм формирования бюджетной политики государства.

Целесообразно объём и структуру таможенных платежей включить в качестве одного из индикаторов обеспечения экономической безопасности в финансовой сфере, а уровень развития внешнеэкономической деятельности отразить в качестве индикатора развития экономики. «О важности учета данных индикаторов, хотя и в иной интерпретации обращают внимание и другие учёные» [3, с. 15].

Подробнее об авторе:

Интенция внедрения профессиональных стандартов (Слободской А.Л., Гриднева М.А. и др.) // Экономика труда. № 3 / 2018

Зависимость от импорта достигла критического уровня

Политика импортозамещения, объявленная российским правительством после резкого обострения отношений с Западом из–за конфликта с Украиной, провалилась.

Доля российских промышленных предприятий, не готовых отказаться от закупок импортного оборудования и сырья, с 2014 года не только не снизилась, а даже выросла, отмечается в февральском Мониторинге экономической ситуации в России РАНХиГС.

Правительство планировало заменить импорт отечественными аналогами, но вопреки этим ожиданиям число предприятий, готовых отказаться от импорта, сокращается. Об этом говорят опросы руководителей промышленных предприятий, проводимые академией в течение последних 3 лет. Так, в 2015 году 30% компаний были готовы отказаться от приобретения импортного оборудования, а в IV квартале 2017–го таких осталось лишь 7%. Аналогичные тенденции с сырьем: 3 года назад о планах перехода на отечественные аналоги заявляли 22% респондентов, а в прошлом году их доля опустилась до 8%.

Основной помехой на пути импортозамещения остается отсутствие производства на территории РФ нужного предприятиям оборудования, комплектующих и сырья, отмечается в мониторинге. Второй проблемой является низкое качество отечественной продукции. Причем эти проблемы обостряются: в 2015 году 62% респондентов заявляли, что не могут прекратить закупки импортного оборудования из–за того, что в России не производятся аналоги, а в 2017 году об этом заявили уже 69% респондентов. На низкое качество российского оборудования и сырья в 2015 году сетовали 35% опрошенных, а в 2017–м — 37%.

Эти факторы практически не изменились по сравнению с 2014 годом, когда оценки предприятий показали критическую зависимость российской промышленности от импорта. Отечественные предприятия вынуждены в абсолютном большинстве сохранять прежнюю долю импорта в своих закупках, резюмируют в РАНХиГС.

В 2017 году укрепление рубля и успешная адаптация промышленности к кризису привели к снижению масштабов импортозамещения в закупках предприятий до минимума за 3 года мониторинга. И это обстоятельство ярко подтверждается таможенной статистикой: за прошлый год ввоз машин, оборудования и аппаратуры по сравнению с 2016–м возрос на 9%, до $62 млрд, что, впрочем, пока на 34% ниже докризисного уровня 2013 года. Тогда машин и оборудования ввезли на $93 млрд рублей.

В потребительском секторе прогресс импортозамещения минимальный. Достаточно обозреть полки магазинов, где доминируют товары, произведенные в странах Таможенного союза, в том числе в РФ. Но при ближайшем рассмотрении можно заметить, что потребители получают вместо нормального импортного товара российский аналог худшего качества по более высокой цене. Более того, многие запрещенные к ввозу в Россию товары импортируются нелегально через сопредельные государства и продаются на местном рынке значительно дороже, чем Европе. А главное — если полностью очистить российскую розницу от любых импортных товаров, то в стране наступят дефицит и голод. Российская промышленность сегодня не в состоянии ни прокормить, ни одеть, ни обуть население страны.

Решение "Помощник закупок" для 1С

Основы основ. Права в 2020 году

Порядок импорта и таможенного оформления машин и оборудования на территорию Российской Федерации, Белоруссии, Казахстана регулируется Таможенным кодексом Таможенного союза и представляет собой стандартную регламентированную процедуру. Для отдельных видов оборудования могут применятся дополнительные законодательные акты РФ о таможенном деле.

Многие промышленные машины и технологическое оборудование освобождены от ввозных пошлин на основании соответствующих решений Коллегии Евразийской экономической комиссии. Для некоторых видов ввозимого оборудования имеются преференции по уплате ввозного НДС.

Порядок импорта и таможенного оформления машин и оборудования

Для таможенной очистки на территории РФ в таможенные органы подается стандартный набор документов, включающий в себя инвойс, внешнеторговый договор, таможенную декларацию, упаковочный лист. Кроме того, пакет документов может в себя включать описание продукции, экспертные заключения, фотографии заводских шильдов, технические паспорта, инструкции по эксплуатации, схемы и чертежи оборудования с указанием сферы применения.

Транспортировка оборудования от производителя до места использования требует специальной упаковки, крепления, фиксации, а в некоторых случаях специального транспорта.

Кроме того, ввозимое оборудование обязательно должно быть сертифицировано или иметь документальное подтверждение того, что оборудование не подлежит сертификации.

Сертификация машин и оборудования в 2020 году

Для таможенной очистки ввозимых машин и оборудования в России необходимо получить сертификат или декларацию соответствия Техническим регламентам Таможенного союза. Как правило, машины и оборудование попадают под действие следующих технических регламентов:

- ТР ТС 010/2011 «О безопасности машин и оборудования»

- ТР ТС 004/2011 «О безопасности низковольтного оборудования»

- ТР ТС 012/2011 «О безопасности оборудования для работы во взрывоопасных средах»

- ТР ТС 020/2011 «Электромагнитная совместимость технических средств»

Для отдельных видов машин и оборудования могут применяться дополнительные технические регламенты, ГОСТ стандарты или иные нормы регулирования, в зависимости от области применения.

Не подлежит сертификации оборудование бывшее в употреблении, временно ввозимое на территорию Таможенного союза, а также запасные части.

Решение "Помощник закупок" для 1С

Правила ввоза бывших в употреблении машин и оборудования

Для импорта в Россию или страны Таможенного союза бывшего в употреблении оборудования необходимо наличие экспертного заключения для подтверждения таможенной стоимости продукции.

Экспертное заключения для импорта машин и оборудования оформляют Торгово-Промышленные палаты и иные аккредитованные органы. Оформление экспертного заключения происходит на основе процедуры оценки оборудования аккредитованным экспертом, включающим анализ таможенной статистики, изучения прайс-листов производителей, инвойса и внешнеторгового договора. В некоторых случаях требуется процедура осмотра оборудования.

Бывшее в употреблении машины и оборудование не подлежат обязательному подтверждению соответствия в виде сертификации или декларирования. В этом случае необходимо оформление отказного письма ВНИИС (Всероссийского Научно-Исследовательского Института Сертификации).

Временный ввоз машин и оборудования

Иногда требуется ввезти на территорию России или Таможенного союза оборудование для проведения конкретных краткосрочных работ, либо для проведения испытаний или участия в выставках. В этом случае к импортируемому оборудования применяется процедура временного ввоза. Данная процедура позволяет, как правило, полностью освободить ввозимые товары от уплаты таможенных пошлин и НДС.

Срок, на который могут быть ввезены машины оборудование по процедуре временного ввоза не может превышать 2 года.

Применение данной процедуры регулируется Таможенным кодексом Таможенного союза и требует документальное подтверждение сроков ввоза машин и оборудования и их своевременный возврат. В противном случае к данному оборудования применяются стандартные таможенные процедуры, требующие уплаты таможенных пошлин и НДС.

Санкции в отношении импорта машин и оборудования в 2020 году

В результате наложенных на Россию санкций, экспорт машин и оборудования из стран ЕС запрещен или серьезно ограничен. Серьезные ограничения наложены на вывоз из ЕС товаров двойного назначения, оборудования для нефтедобывающей и буровой промышленности, а также для глубоководного бурения и разведки нефтяных месторождений. Запрещены контракты на поставку машин и оборудования для российских оборонных НИИ и предприятий ВПК. Кроме того, запрещено отправлять машины и оборудование в Крым и Севастополь и крымским предприятиям.

От производителей в ЕС требуется проводить проверку Российских импортеров, получать Сертификат конечного пользователя.

Перед приобретением продукции необходимо тщательно проверить, не попадает ли данная продукция под ограничения, связанные с санкциями или экспортным контролем, и нет ли ограничений, наложенных на импортера.

Освобождение от уплаты НДС машин и оборудования в 2020 году

Импортируемые машины и оборудование, а также комплектующие к нему, могут быть освобождены от уплаты НДС при ввозе на территорию Российской Федерации согласно ст.150 Налогового Кодекса РФ, если данное технологическое оборудование не имеет аналогов на территории РФ. Перечень оборудования, освобожденного от уплаты НДС, приводится в Постановление Правительства РФ N 372 от 30.04.2009. Перечень постоянно изменяется и дополняется, и содержит указание на код товарной номенклатуры внешнеэкономической деятельности Таможенного союза и наименование оборудования.

Если ввозимое оборудование не содержится в данном Перечне, то его ввоз подлежит обложению НДС в общем порядке.

Для получения льготы по НДС импортеру необходимо обеспечить документальное подтверждение кода классификации товарной номенклатуры внешнеэкономической деятельности ТН ВЭД. Применение льготы по НДС не сопряжено с каким-либо ограничением по пользованию или продаже ввезенного оборудования.

Импорт машин и оборудования в качестве вклада в уставной капитал

Импортируемые машины и оборудования могут быть внесены в уставной капитал предприятия, в этом случае предоставляются тарифные преференции в соответствии с Решением Комиссии Таможенного союза от 15.07.2011 № 728 «О порядке применения освобождения от уплаты таможенных пошлин при ввозе отдельных категорий товаров на единую таможенную территорию Таможенного союза».

Данное решение предусматривает, что товары, импортируемые в Россию в качестве вклада учредителя в уставной капитал, освобождаются от уплаты таможенных пошлин.

Для получения освобождения от уплаты таможенных пошлин должны соблюдаться следующие условия:

- товары не являются подакцизными

- товары относятся к основным производственным фондам

- товары ввозятся в сроки, установленные учредительными документами

Кроме того, из положений Таможенного кодекса Таможенного Союза следует, что при предоставлении такой льготы не допускается отчуждение ввезённых машин и оборудования в течение как минимум 5 лет со дня их выпуска на территорию России.

Отдельные категории товаров показали рост экспорта на африканский континент

По итогам 2018 года вырос экспорт информационных носителей из Москвы в страны Африки. В числе лидеров по темпам роста и объемам экспорта в африканском направлении — столичная радиолокационная аппаратура, товары IT-сферы, машины, оборудование и электроника. Такие данные получены в ходе исследования, которое провели эксперты Московского экспортного центра (МЭЦ), подведомственного Департаменту предпринимательства и инновационного развития города Москвы. В нем проанализированы тенденции столичного экспорта на африканский континент.

Доля Москвы в российском экспорте в страны Африки в 2018 году составила 27,3%.

В ТОП-10 стран лидеров по импорту московских товаров несырьевого неэнергетического экспорта (ННЭ) в прошлом году вошли Египет, Алжир, Нигерия, Судан, Ливия, Танзания, Гана, Марокко, Эфиопия, Кения. С начала этого года Москва нарастила экспорт в Мали, Сенегал и Конго, которые сменили Ливию, Танзанию и Кению в десятке крупнейших импортеров Африки.

Отдельные категории столичных товаров показали значительный рост экспорта.

Египет в первые три месяца 2019 года стал в 99 раз больше импортировать московские жидкостные насосы, чем в аналогичный период 2018 года. В прошлом году по сравнению с 2017 годом Египет импортировал из Москвы в 6 раз больше книг, документации и листовок, в 25 раз больше — радиолокационной аппаратуры, в 30 раз — турбодвигателей и газовых турбин, а информационных носителей — в 3760 раз.

Импорт московских товаров в категории «прочие электронные приборы, устройства и машины» вырос по итогам 2018 года в 7,5 раз и составил 38,2 млн долларов США. А уже в первом квартале этого года по сравнению с аналогичным периодом 2018 года в 4 раза вырос экспорт «прочих не электронных приборов, устройств и машин» – его объем по итогам периода достиг 4,8 млн долларов США.

«Анализ тенденций показывает, что африканский континент становится одним из важнейших рынков сбыта для московских компаний, ориентированных на экспорт. Этому направлению город уделяет большое внимание. С начала 2019 года столичные компании уже несколько раз экспонировались под единым брендом «Сделано в Москве» на выставках в ОАЭ и ЮАР. Субсидиарная поддержка со стороны города позволяет открывать доступ все большему количеству московских экспортеров к рынкам Египта, Алжира, Нигерии, Судана и других стран. В прошлом году объем столичного экспорта несырьевых товаров в страны Африки составил 3,9 млрд долларов»

Импорт упадет в 2020 году

По данным нового сервиса SeaNews ТСВТ, за январь-май 2019 года импорт в Россию составил 51,2 млн тонн грузов, что на 7,6% меньше относительно аналогичного периода 2018 года. В денежном выражении импорт снизился на 2,9% и составил 92,4 млрд долларов.

Из России за первые 5 месяцев этого года было экспортировано 373 млн тонн грузов (-0,9%) на сумму 170,2 млрд долларов (-3,5%).

Импорт

Лидером по импорту товаров в Россию является Китай. За первые 5 месяцев 2019 года поставки товаров из Китая увеличились на 2,6% и составили 20,1 млрд долларов.

Из Германии в Россию было ввезено товаров на сумму 9,3 млрд долларов (-10,6%).

Импорт товаров из США увеличился на 11,5% до 5,8 млрд долларов.

БОльшая часть грузов, импортируемых в Россию, приходится на машины, оборудование и механизмы. Далее идут продукция химической промышленности и средства наземного транспорта. На эти товарные группы приходится более 50% всех поставок в денежном выражении.

Экспорт

По итогам января-мая 2019 года экспорт в Китай увеличился на 2% в физическом выражении и составил 56,7 млн тонн. В денежном выражении поставки выросли на 0,5% до 21,3 млрд долларов.

В Нидерланды из России за первые 5 месяцев этого года было вывезено 42,7 млн тонн грузов, что на 12,1% больше по сравнению с аналогичным периодом прошлого года. В денежном выражении экспорт составил 20,6 млрд долларов (+15,7%).

Поставки в Германию сократились на 22% в денежном выражении до 11 млрд долларов, однако выросли в физическом (+8,5%) и составили 21,6 млн тонн.

Кроме того, и в денежном, и в физическом выражении экспорт вырос в Южную Корею и США.

В структуре экспорта более 50% в денежном выражении приходится на минеральные продукты (в основном, на нефть, нефтепродукты и уголь). Почти 10% – на недрагоценные металлы и изделия из них (черные металлы, алюминий, медь). 4,5% – на продукцию химической промышленности.

Импортные пошлины на оборудование могут обнулить

Импортные пошлины на импорт не производимого в России оборудования и комплектующих для промышленности и сельского хозяйства предлагают обнулить. Такую антикризисную меру для поддержки крупного бизнеса озвучили влиятельные бизнес-лоббисты — Российский союз промышленников и предпринимателей (РСПП). Письма с этой просьбой направлены в правительство и Центробанк, рассказал «Известиям» исполнительный вице-президент РСПП Александр Мурычев. В Минфине предложение поддержали.

При ввозе техники в Россию промышленные и сельхозкомпании платят таможенные пошлины (5–10% от стоимости импортной поставки), а уже с полученной суммы — налог на добавленную стоимость (НДС) в размере 18%. Идейная функция таможенной пошлины — регулятивная (не допустить, чтобы зарубежные товары имели преимущество перед российскими на отечественном рынке), но сейчас многие эксперты считают, что это предназначение пошлины потерялось из-за скачка валютных курсов, которые и так сработали как запретительные пошлины.

— Обнуление таможенных пошлин на не производимую в Россию продукцию, оборудование позволит российским компаниям дешевле на 5–10% закупать технику и комплектующие, — указывает Мурычев. — По прогнозам Минэкономразвития, в 2015 году объем импорта в РФ составит $263 млрд против показателя 2014 года на уровне $286,8 млрд. Более 80% российского импорта, по данным Федеральной таможенной службы, приходится на страны дальнего зарубежья, оставшееся на СНГ.

Помимо этого, в пределах квоты с 15 февраля введена экспортная пошлина на пшеницу. До 1 марта она составит 25 евро за тонну. После этого она будет увеличена до 50 евро за тонну. С 15 марта также будут введены пошлины на экспорт кукурузы (25 евро за тонну) и ячменя (10 евро за тонну).

А со 2 июня для пшеницы, кукурузы и ячменя заработает постоянно действующий механизм "зернового демпфера". Первая часть механизма подразумевает плавающую пошлину на эти культуры, которая будет рассчитываться исходя из мировых цен.

Для пшеницы при мировой цене до 200 долларов за тонну пошлина взиматься не будет. При цене выше пошлина составит 70% от разницы между мировой и базовой в 200 долларов. Для кукурузы и ячменя будет применяться тот же принцип расчета, только необлагаемая база составит 185 долларов за тонну. Участники рынка будут обязаны предоставлять данные о ценах контрактов на Московскую биржу. Гибкая пошлина будет рассчитываться еженедельно исходя из данных по ценам предыдущей недели. Регистрировать экспортные контракты и публиковать цены биржа начнет с 1 апреля.

Вторая часть механизма "зернового демпфера" заключается в возврате полученных через экспортную пошлину средств аграриям. Им компенсируют часть затрат на производство и реализацию зерна по ставке на одну тонну реализованной продукции. Финансирование планируется распределить между регионами в зависимости от их доли в валовом производстве зерна. Но для сибирских и дальневосточных регионов будут применены повышающие коэффициенты. Уже регионы распределят эти средства по аграриям. По подсчетам Минсельхоза, таким образом сельхозпроизводителям может вернуться около 40 млрд рублей уже в 2021 году. По оценке правительства, за счет господдержки участники зернового рынка смогут компенсировать до 50% затрат на производство продукции.

Такой механизм "зернового демпфера" должен предотвратить рост цен на зерно на российском рынке (и на конечную продукцию - муку и хлеб), создать долгосрочные условия работы зерновой отрасли и привлечь в нее дополнительные инвестиции, рассчитывают в правительстве.

По словам председателя правления Союза экспортеров зерна Эдуарда Зернина, с начала года наблюдается стабильно высокий темп экспорта зерна - участники рынка старались успеть исполнить обязательства по контрактам до введения пошлины. При этом, по его оценке, весь запланированный объем отгрузить не получилось из-за многочисленных штормовых предупреждений, характерных для этого времени года.

"Из-за погодных условий довольно много лодок осталось на рейде. Плюс под погрузкой стоят примерно на 370 тысяч тонн пшеницы. Видимо, будем грузиться весь февраль", - уточнил он.

Несмотря на то, что уже с сегодняшнего дня экспортеры должны будут заплатить 25 евро за тонну, аграрии юга все равно стараются не сбавлять темпы, поскольку 25 евро лучше, чем 50 евро, говорит эксперт. Экспортные контракты с учетом пошлины уже есть, так как внутренние цены на зерно активно снижаются, добавляет Зернин.

По оценке руководителя аналитического центра компании "Русагротранс" Игоря Павенского, в центре России цены на пшеницу уже упали до 14 тысяч рублей без НДС у переработчиков, появились сделки и по 13 тысяч рублей под пошлину в 50 евро. При том что в октябре прошлого года цены достигали 18 тысяч рублей за тонну. По словам Павенского, с начала сезона на середину февраля Россия экспортировала 30,6 млн тонн пшеницы (без учета ЕАЭС). В прошлом году на ту же дату на внешние рынки было поставлено 23,7 млн тонн. По прогнозам эксперта, общий экспорт пшеницы в сезоне-2020/2021 составит 36,7 млн тонн без учета ЕАЭС и 38,4 млн тонн вместе с ЕЭАС.

Между тем, по оценке гендиректора Института аграрного рынка Дмитрия Рылько, аграрии недополучат из-за введения "зернового демпфера" более 1,55 млрд долларов выручки. При цене пшеницы в 250 долларов за тонну пшеницы (такая цена представляется на старте нового сезона адекватной) и урожае в 77 млн тонн отрасль теряет примерно 1,33 млрд долларов. По ячменю при цене в 215 долларов за тонну и урожае в 19,5 млн тонн потери могут составить 95 млн долларов, по кукурузе - при стоимости 225 долларов за тонну потери оцениваются 126 млн долларов, подсчитал эксперт на конференции "Где маржа" 12 февраля. При этом, по его словам, государство не сможет компенсировать аграриям все потери от пошлины.

"Когда мы устанавливаем экспортную пошлину, падение цен на пшеницу происходит по всей стране. Таким образом, уменьшается выручка всех производителей зерна независимо от того, кому и куда они продают урожай", - пояснил Рылько.

Непонятно также, как экспортеры будут работать, если экспортная пошлина будет меняться еженедельно.

"Подавляющее большинство наших контрактов - это контракты на гораздо длительный период. Если вы выиграли египетский тендер, то зерно надо поставить через полтора месяца, а пошлину вы не знаете", - заявил он.

Кроме того, по мнению Рылько, неправильно рассчитывать пошлину только на основе черноморских контрактов и применять единую для всех остальных базисов, а также всех типов и классов пшеницы.

Читайте также: