Таможенная пошлина налог на прибыль

Опубликовано: 14.05.2024

Государство очень жестко контролирует порядок уплаты таможенных платежей, так как за их счет формируется существенная часть федерального бюджета. Существует несколько их видов, а так же четкая структура расчета.

Что такое таможенные платежи

Под таможенными платежами подразумеваются пошлины, налоги и сборы, которые взимаются с участников ВЭД при перемещении грузов и товаров через границу Таможенного Союза. Импортная и экспортные пошлины, таможенные сборы, акциз и НДС — из этих затрат и формируются таможенные платежи.

Расчет таможенных платежей — это одна из важнейших функций в ВЭД, которая напрямую влияет на стоимость товара на рынке, а также размера прибыли от его реализации. Многие начинающие предприниматели, которые ведут работу в сфере внешнеэкономической деятельности, зачастую не учитывают сумму таможенных платежей. Они опираются только на разницу закупочной цены и рыночной стоимости. В итоге, с учетом издержек на таможне, финальная маржа оказывается не такой большой, на какую рассчитывал предприниматель. А в отдельных случаях, можно оказаться в минусе. Поэтому очень важно учитывать размеры таможенных платежей, еще до заключения сделки и принимать во внимание это при составлении контракта и стоимости товара. Без должного опыта, это очень сложная задача, решить которую может помочь опытный таможенный брокер.

Как рассчитать таможенные платежи

Таможенные платежи — это величина комплексная, которая зависит от того импортируется или экспортируется товар и от его типа. Для начала стоит определить его код, согласно ТН ВЭД. В этой декларации указана вся основная информация, которая касается товара: размер пошлины, процент НДС, а также является он акцизным или нет. Имея на руках эти данные, можно либо с помощью специального калькулятора, либо самостоятельно произвести все необходимые расчеты.

Возьмем для примера, стоимость товара по накладной 2000 долларов. Согласно его ТН ВЭД размер пошлины составляет 10% и НДС 20%, акцизом не облагается.

Для начала, стоит конвертировать валюту в рубли. На момент подачи декларации по курсу Центрального банка России 2000 долларов будет равно 160 000 рублей (1 доллар США = 80 рублей).

Таможенный сбор — 500 рублей

Таможенная пошлина 10% — 16 000 рублей

НДС 20% — (160 000 + 16 000) * 0.20 = 35 200 рублей

Получившиеся значения складываем — 500 + 16 000 + 35 200

Итоговая сумма всех таможенных платежей составит 51 700 рублей или 646,25 долларов.

Данный расчет возможен в том случае, если уже известная окончательная таможенная стоимость товара. Она включает в себя стоимость самого товара и затраты на доставку до границы.

Акциз

Акциз — это косвенный налог, которые распространяется на товары широкого потребления (алкоголь, табачные изделия, автомобили). От него напрямую зависит итоговая стоимость продукции. Однако государство позволяет добавлять сумму налога в расчет стоимости товара. На акцизную продукцию устанавливается специальная акцизная марка, для получение которой требуется соблюдение определенных правил.

Акцизный таможенный платеж актуален только для импортных товаров. Узнать, подвергается товар данному налогу, а также узнать актуальную ставку можно в Налоговом кодексе, либо в таможенной номенклатуре.

Налог на добавленную стоимость или НДС — это надбавка на цену товара или услуги, которую делает продавец. В итоге, эта надбавка идет в казну государства в виде косвенного налога. Главное отличие НДС от других видов налога состоит в том, что он взимается с каждого участника производства.

По факту НДС должны облагаться только товары, которые импортируются в страну. Однако, даже если вы продаете товар за границу, вы уплачиваете этот налог. Но у вас есть право его вернуть. Это называется процедурой возврата НДС и она имеет свою нюансы.

Всего можно выделить три вида ставок НДС:

- полная, при которой должно быть уплачено 20% налога от стоимости товара, под эту категорию попадает большая часть продукции, ввозимой в страну;

- льготная уменьшена до 10% и относится в основном к товарам для детей и некоторым видам продовольственных продуктов;

- нулевая, в этом случае налог не платится вовсе. Однако подобная льгота распространяется только к высокотехнологичной продукции, у который нет аналогов на российском рынке.

Важно понимать, что НДС взимается не от первоначальной стоимости товара, а вычисляется следующим образом:

Стоимость товара по инвойсу (4 000 долларов) + транспортировка до границы (500 долларов) + акциз (не облагается) + пошлина (400 долларов). Далее эта цифра умножается на значение 0.20. Итого НДС равен — (4 000 + 500 + 400) * 0.20 = 980 долларов. Потом вся сумма переводится в рубли по актуальному курсу ЦБ РФ и уплачивается вместе с остальными налогами до подачи декларации.

Таможенный сбор

Данный налог платится как при импорте, так и при экспорте. Существует несколько категорий этого платежа. Основной его вид — сбор за оформление взимается всегда, при подаче декларации. Его величина напрямую зависит от стоимость товара.

| Таможенная стоимость товара | Сумма таможенного сбора |

| не превышает 200 тыс. рублей включительно | 500 рублей |

| От 200 000 рублей 1 копейку и более, но не превышает 450 000 рублей включительно | 1 000 рублей |

| От 450 000 рублей 1 копейку и более, но не превышает 1 200 000 рублей включительно | 2 000 рублей |

| От 1 200 000 рублей 1 копейку и более, но не превышает 2 500 000 рублей включительно | 5 500 рублей |

| От 2 500 000 рублей 1 копейку и более, но не превышает 5 000 000 рублей включительно | 7 500 рублей |

| От 5 000 000 рублей 1 копейку и более, но не превышает 10 000 000 рублей включительно | 20 000 рублей |

| От 10 000 000 рублей 1 копейку и более | 30 000 рублей |

Если вы подаете документы в электронном виде, то вам предоставляется скидка в 25% на оформление.

Таможенный сбор за сопровождение применяется лишь тогда, когда транспортировка вашего груза по территории страны требует таможенного контроля со стороны. Он зависит от расстояния, а также от вида транспорта.

Таможенный сбор за хранение актуален, если необходимо хранение груза на складе таможни. Ставка здесь одна, если нет необходимости в специально оборудованном складе, тогда ее размер увеличится вдовое: за 100 кг составит 1 руб/сут или 2 руб/сут соответственно.

Таможенная пошлина

Таможенная пошлина является обязательным к уплате платежом, который взимается при перемещении товаров через границу ТС.

Этот налог вычислить очень просто, если вам заранее известен код товара ТН ВЭД. Обычно он указывается в приложении к описанию вида продукта. Также они отображаются в Едином таможенном тарифе Таможенного союза. Таможенная пошлина бывает разной и всегда зависит от товара.

Он может вычисляться как в процентном соотношении, так и исходя из массы или объема. Исходя из этого выделяют три категории:

- адвалорные — исчисляются процентами;

- специфические — исчисляются в денежном отношении за единицу товара;

- комбинированные — совмещают в себе два предыдущих вида.

Вычитается таможенная пошлина из суммы, указанной в декларации: стоимость товара + доставка до таможенной границы.

Подпишитесь, и ежемесячно мы будем присылать Вам только полезные и важные материалы и новости в сфере ВЭД.

Содержание:

Таможенные платежи – это пошлины, налоги и сборы, взимаемые государственными органами с участников внешнеэкономической деятельности (ВЭД) при перемещении грузов, товаров и транспортных средств через таможенную границу Таможенного союза (ТС).

Согласно п. 1 статьи 34 Налогового кодекса Российской Федерации (часть первая), таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле, настоящим Кодексом (Налоговым), иными федеральными законами о налогах, а также иными федеральными законами.

Объектом обложения таможенными пошлинами и налогами являются товары, перемещаемые через таможенную границу согласно 51 статье Таможенного кодекса Евразийского экономического союза - ТК ЕАЭС. (ранее см. статья 75 Таможенного кодекса Таможенного Союза – ТК ТС).

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика) (Статья 51 ТК ЕАЭС).

Налоговая база для исчисления налогов определяется в соответствии с налоговым законодательством.

Виды таможенных платежей

В 46 статье ТК ЕАЭС определены следующие виды таможенных платежей:

- Ввозная таможенная пошлина;

- Вывозная таможенная пошлина;

- Налог на добавленную стоимость;

- Акциз;

- Таможенные сборы;

- Специальные, антидемпинговые и компенсационные пошлины.

Таможенная пошлина – обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза, согласно 2 статьи ТК ЕАЭС (ранее см. статья 4 ТК ТС). Пошлина бывает ввозная и вывозная. Размер взимаемых пошлин разнится в зависимости от вида товара и категории участника ВЭД и указан в Едином таможенном тарифе Евразийского экономического союза (ЕТТ). На ряд товаров (автомобили, нефтепродукты) установлены высокие ввозные и вывозные таможенные пошлины. От уплаты пошлин освобождены физические лица, перевозящие через таможенную границу товары для личного пользования (товары, не являющиеся товарами для личного пользования см. Приложение №6 к Решению №107).

Налог на добавленную стоимость (НДС) – это вид таможенных платежей, который начисляется при ввозе товаров на территорию ТС. НДС бывает двух видов: 0%, 10% или 20% (до 31.12.18 составлял 18%). Величина НДС зависит от вида товаров (на некоторые товары предоставляется преференция - 0%).

Акциз – это разновидность косвенных налогов и накладывается на подакцизную продукцию (нефтепродукты, автомобили, алкогольные и табачные изделия), то есть на товары, спрос на которые не меняется из-за повышения или понижения их стоимости.

Таможенные сборы – это обязательные платежи, взимаемые за совершение таможенными органами таможенных операций, связанных с выпуском товаров, таможенным сопровождением транспортных средств, а также за совершение иных действий ст. 47 ТК ЕАЭС (ранее Статья 72 ТК ТС).

Документы и информация по таможенным платежам

- Коды таможенных платежей (Смотреть)

- Инструкция по уплате таможенных платежей (Смотреть)

Расчет таможенных платежей и их методы

Таможенные платежи – это комплексная величина, состоящая из нескольких видов обязательных таможенных выплат: сбор за таможенное оформление, акциз, пошлина и НДС, которая рассчитывается в зависимости от вида товара согласно его коду ТН ВЭД по таможенному тарифу таможенного союза.

Калькулятор расчета таможенных платежей

Пример расчета таможенного платежа:

При стоимости товара 1200 долларов, при условии что пошлина по нему составит 10% и НДС 20% таможенный платеж будет рассчитан следующим образом:

основа начисления 1200 долларов (80400,00 руб. по курсу ЦБ РФ на момент подачи декларации * )

1) сбор за таможенное оформление 375,00 руб.

2) 10% пошлина 8040,00 руб.

3) 20% НДС 17688,00 руб. (80400,00 + 8040,00 = 88440,00 руб. * 0,20 = 17688,00 руб.)

Итоговая сумма таможенного платежа уплаченного в таможню составит 389,59 долларов США или по курсу ЦБ на момент подачи декларации 26103,00 руб.

Итоговая стоимость товара при ввозе в РФ с учетом уплаты таможенных платежей составит 1584,00 долларов США или 106128,00 руб.

(1200,00 + 389,59 = 1584,59 долларов США или 80400,00 + 26103,00 = 106128,00 руб. )

* - В нашем примере курс ЦБ на момент оформления декларации взят из расчета 67 рублей за 1 доллар США

Внимание! Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Расчет таможенных пошлин может быть произведен только после того, как будет известна таможенная стоимость декларируемого товара. Таможенная стоимость товара (ТСТ) – это сумма стоимости товара и стоимости его доставки до таможенной границы (таможенного союза при импорте). Если стоимость транспортировки можно узнать у компании-перевозчика, то стоимость товара декларант может получить из контракта (договора) внешнеторговой сделки.

6 методов определения таможенной стоимости

Существует 6 методов определения таможенной стоимости товара ТК ЕАЭС Глава 5 (ранее см. Соглашение от 25 января 2008 года “Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза”) (Смотреть):

1. По стоимости сделки с ввозимым товаром. Это наиболее часто употребляемый метод оценки таможенной стоимости товаров (СТ). Она определяется исходя из стоимости внешнеторговой сделки на момент пересечения товаром таможенной границы включая затраты (на транспортировку, страхование и лицензирование), понесенные декларантом до момента пересечения груза через таможенную границу.

2. По стоимости сделки с идентичными товарами. СТ определяется исходя из анализа сделок по аналогичным товарам. Метод применим только тогда, когда сравниваемые товары:

- Были проданы для ввоза на территорию Российской Федерации;

- Были ввезены примерно в одно и то же время с оцениваемым товаром (не ранее чем за 90 дней до ввоза оцениваемых товаров);

- Были ввезены примерно в том е количестве и на тех же коммерческих условиях, что и оцениваемый товар. Если идентичные товары ввозились в ином количестве и на других условиях, декларант производит корректировку их цен с учетом этих факторов и должен документально подтвердить таможенному инспектору обоснованность таких вычислений. Если при применении данного метода выявилось более одной цены сделки по идентичным товарам, то при определении таможенной стоимости декларируемого товара за основу берется самая низкая из них.

3. По стоимости сделки с однородными товарами. Данный метод определения СТ схож со вторым методом, но отличается тем, что анализируются сделки с однородными товарами, то есть товарами, которые не являются полностью идентичными, но имеют достаточное количество сходных характеристик и состоят из схожих компонентов, что позволяет таким товарам выполнять аналогичные функции и быть коммерчески взаимозаменяемыми с декларируемым товаром.

4. На основе вычитания стоимости. Метод оценки СТ основывается на стоимости по которой однородные или идентичные товары были реализованы наибольшей агрегированной партией на территории Российской Федерации с вычетом таких затрат, как оплата таможенных пошлин, расходы на транспортировку товара и его продажу и др.

5. На основе сложения стоимости. СТ определяется на основе расчетной стоимости декларируемого товара. Расчетная стоимость товара определяется путем сложения:

- Расходов по изготовлению и расходов на производство товара;

- Суммы прибыли и коммерческих расходов;

- Расходов на транспортировку;

- Расходов на погрузку и выгрузку;

- Расходов на страхование.

6. Резервный метод. Размер СТ определяется на основе оценок экспертов. Для вынесения оценки ТСТ, эксперты изучают стоимость сделки по ввезенному товару, сравнивают ее с теми ценами, по которым ввезенный товар продается в стране в обычных условиях торговли и конкуренции.

Для оценки СТ декларанту могут потребоваться следующие документы: прямой контракт с заводом, документы, подтверждающие факт оплаты за товар, экспортная декларация, инвойс, прайс – лист завода, приложение к контракту с ценами, официальный сайт завода с ценами и артикулами совпадающими с данными, указанными во внешнеторговом контракте.

На основе таможенной стоимости товара определяется размер таможенной пошлины. Размеры и виды таможенных пошлин определены в Едином таможенном тарифе ЕАЭС (ЕТТ ЕАЭС). Таможенный тариф предусматривает три вида ставок:

- Адвалорная – ставка представляет собой фиксированную процентную ставку. Размер таможенной пошлины определяется в зависимости от таможенной стоимости товара (стоимость товара+стоимость доставки товара до границы);

- Специфическая – размер пошлины строго фиксирован и накладывается на единицу товара (литр, килограмм, и т.д.);

- Комбинированная – ставка сочетает в себе и адвалорную и специфическую виды ставок. При расчете таможенных пошлин выплате подлежит та пошлина, сумма которой больше.

Помимо таможенной пошлины на таможне взимаются НДС, акциз и другие таможенные сборы.

НДС, согласно статье 164 Налогового кодекса Российской Федерации, бывает двух видов: 10% и 20% (Согласно закону № 303-ФЗ, с 2019 года).

Акцизные сборы также определяются согласно Налоговому кодексу Российской Федерации (см. статья 193 НК РФ, часть 2).

Виды и ставки таможенных сборов устанавливаются внутренним законодательством государств-членов ЕАЭС. К таможенным сборам относятся:

- Сбор за таможенное оформление - размер устанавливается Правительством РФ (Смотреть);

- Сбор за таможенное сопровождение (сумма таможенных платежей зависит от расстояния перемещения груза);

- Сбор за хранение груза на таможенном складе, cогласно п. 3 статьи 47 ТК ЕАЭС (ранее п. 3 статьи 72 ТК ТС), размер таможенных сборов не может превышать примерной стоимости затрат таможенных органов за совершение действий, в связи с которыми установлен таможенный сбор.

Ставки сбора за таможенное оформление товаров

(с учетом 25% скидки при электронном декларировании)

| Декларированная стоимость груза при импорте | Размер ставок сборов за таможенное оформление |

|---|---|

| Включительно до 200000 рублей | 375 руб. |

| Свыше 200000 рублей и включительно до 450000 рублей | 750 руб. |

| Свыше 450000 рублей и включительно до 1200000 рублей | 1500 руб. |

| Свыше 1200000 рублей и включительно до 2500000 рублей | 4125 руб. |

| Свыше 2500000 рублей и включительно до 5000000 рублей | 5625 руб. |

| Свыше 5000000 рублей и включительно до 10000000 рублей | 15000 руб. |

| Свыше 10000000 рублей | 22500 руб. |

Размер и условия применения специальных, антидемпинговых и компенсационных пошлин устанавливаются в соответствии с международными договорами или внутренним законодательством государств – членов Таможенного союза. Взимание таможенных платежей (специальных, антидемпинговых и компенсационных пошлин) происходит в порядке аналогичном взиманию ввозной таможенной пошлины ТК ЕАЭС статья 71 (ранее см. статья 70 ТК ТС).

Также к таможенным платежам относятся всевозможные пени и штрафы, начисленные за задержку или уклонение от уплаты таможенных платежей.

Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Уклонение от таможенных платежей

Уклонение от уплаты таможенных платежей недопустимо и наказывается наложением штрафов, начислением пеней и даже наложением административного ареста.

Однако ТК ЕАЭС предусматривает случаи, когда размер таможенных платежей может быть существенно снижен. Речь идет и о льготах по уплате таможенных платежей.

Льготы по уплате таможенных платежей

Тарифные преференции – освобождение от уплаты ввозных таможенных пошлин в отношении товаров, происходящих из стран, образующих вместе с Российской Федерацией зону свободной торговли, либо подписавших соглашения, имеющие целью создание такой зоны, или снижение ставок ввозных таможенных пошлин в отношении товаров, происходящих из развивающихся или наименее развитых стран, пользующихся единой системой тарифных преференций Таможенного союза (статья 36 Закона РФ от 21 мая 1993 года №5003-1 “О таможенном тарифе”).

Тарифные льготы – это льготы по уплате таможенных пошлин. Они распространяются на товары, произведенные в странах, имеющих с Российской Федерацией договор о взаимном предоставлении тарифных преференций и льгот.

Льготы по уплате налогов. К данным льготам, например, относятся льготы по уплате НДС при ввозе на территорию Российской Федерации товаров импортного производства, относящихся к технологическому оборудованию, аналоги которых в России не производятся (статья 150 НК РФ).

Размеры и виды льгот по уплате таможенных сборов определяются внутренним законодательством государств-членов ЕАЭС.

Уплата таможенных платежей - порядок и сроки

Обязанность по оплате таможенных платежей возложена на декларанта согласно статье 50 ТК ЕАЭС (ранее см. статья 79 ТК ТС). После расчёта таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенного оформление декларируемого товара. Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии). Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Сроки уплаты таможенных платежей. Таможенные платежи выплачиваются декларантом в виде аванса. Они должны поступить на счет таможенного органа до момента подачи таможенной декларации.

Возврат таможенных платежей

В случае переплаты таможенных платежей декларант вправе обратиться в таможенный орган с письменным заявлением о возврате переплаченных средств. К заявлению необходимо приложить документы, подтверждающие этот факт.

Вы хотите произвести точный расчет таможенных платежей? – Мы поможем Вам!

Все о таможенных платежах

Законодательство ТС различает следующие виды таможенных платежей:

- ввозную таможенную пошлину;

- вывозную таможенную пошлину;

- налог на добавленную стоимость;

- акцизы;

- таможенные сборы.

Таможенные сборы – обязательные таможенные платежи, которые взимаются таможенными органами за предоставляемые услуги по выпуску, хранению и сопровождению товаров. Соответственно по предоставляемым услугам, таможенные сборы делятся на:

- таможенные сборы за таможенные операции, связанные с выпуском товаров;

- таможенные сборы за таможенное сопровождение;

- таможенные сборы за хранение.

ТС делегирует национальным законодательствам регулирование следующих вопросов по таможенным сборам: установление видов, ставок, плательщиков, сроков уплаты, порядок исчисления, порядок уплаты, порядок возврата, освобождение от уплаты.

На территории РФ таможенные сборы исчисляются в рублях. Уплачиваются они на счет Федерального казначейства. Исключение составляют таможенные сборы за товары для личного пользования , которые могут оплачиваться в кассе таможенного органа . Пересчет иностранной валюты на рубли осуществляется по курсу ЦБ РФ, действующему на момент регистрации декларации таможенным органом.

Таможенные сборы исчисляются:

- непосредственно плательщиками;

- таможенными органами в случае выставления требований по уплате таможенных платежей;

- таможенными органами в отношении товаров, ввозимых для личного пользования.

После регистрации декларации в случае ее корректировки пересчет таможенных сборов не производится.

Таможенные сборы за таможенные операции уплачивает декларант или лицо, на которое возложена эта обязанность. Они уплачиваются одновременно с подачей декларации. Размер таможенного сбора за таможенные операции не может превышать примерной стоимости затрат таможенных органов за совершение действий, в связи с которыми установлен таможенный сбор, и не может превышать 100000 руб.

В ст. 131 ФЗ "О таможенном регулировании Российской Федерации" указан перечень товаров, которые освобождены от уплаты таможенных сборов.

Таможенные сборы за таможенное сопровождение также уплачивает декларант или лицо, на которое возложена эта обязанность. Этот сбор уплачивается до начала самого сопровождения. Размер сбора зависит от количества сопровождаемых транспортных средств и расстояния. За каждое транспортное средство или единицу железнодорожного подвижного состава таможенный сбор равен:

- 2000 руб. при расстоянии до 50 км включительно;

- 3000 руб. при расстоянии от 51 до 100 км включительно;

- 4000 руб. при расстоянии от 101 до 200 км включительно;

- 1000 руб. за каждые 100 км при расстоянии сопровождения на 201 и более км (но сумма таможенного сбора должна быть не менее 6000 руб.);

За сопровождение единицы воздушного или водного транспорта таможенный сбор равен 20000 руб. независимо от расстояния.

Таможенный сбор за хранение уплачивает лицо, поместившее товар на СВХ таможенного органа. Данный сбор уплачивается до начала выдачи товара. Таможенный сбор за хранение составляет 1 руб. с каждых 100 кг веса за 1 день хранения. Если товар хранится в специально оборудованном помещении, то таможенный сбор составляет 2 руб. со 100 кг веса за 1 день хранения. При этом каждый неполный день приравнивается к полному дню, каждые неполные 100 кг – к полным. Таможенный сбор за хранение не взимается с товаров, помещенных на хранение таможенными органами. Правительство РФ имеет право определять иные случаи освобождения от уплаты таможенных сборов.

Авансовые платежи – денежные средства, внесенные в счет оплаты таможенных сборов, ввозных таможенных пошлин, налогов, которые предстоят, и назначение этих средств конкретно не определено плательщиком. Уплачиваются на счет Федерального казначейства. Авансовый платеж остается имуществом плательщика до его распоряжения либо до предоставления таможенным органом взыскания на этот платеж.

Плательщик имеет право требовать от таможенного органа отчет о расходовании авансовых платежей. Основанием для отчета является письменное заявление плательщика. Этот отчет предоставляется таможенным органом в течение 30 дней со дня получения заявления. Имеет утвержденную форму и должен содержать следующие сведения (за отчетный период):

- о суммах авансовых платежей, которые поступили на счет;

- о суммах авансовых платежей, которые были израсходованы. В случае проведения взыскания таможенных пошлин, налогов за счет авансовых платежей также предоставляются реквизиты документов, на основании которых проводилось взыскание;

- о суммах возвращенных авансовых платежей с указанием реквизитов заявлений и решений о возврате.

В случае несогласия плательщика с результатами отчета он имеет право на проведение, совместно с таможенным органом, выверки расходования авансовых платежей. Результаты проведенной выверки оформляются актом, который подписывается уполномоченным должностным лицом таможенного органа и плательщиком. Акт составляется в двух экземплярах, один из которых вручается плательщику.

Плательщик (или его правопреемник) имеет право на возврат авансового платежа. Основанием для этого является письменное заявление плательщика (правопреемника), поданное до истечения 3 лет со дня последнего распоряжения об использовании авансового платежа, либо со дня внесения авансового платежа на счет при отсутствии распоряжений об использовании. В случае истечения 3 лет авансовые платежи возврату не подлежат.

К заявлению о возврате обязательно предоставляются документы (ниже), перечень которых для физических лиц, физических лиц - индивидуальных предпринимателей, российских юридических лиц и иностранных юридических лиц отличается. Документы или их копии, кроме платежных, предоставляемых физическими лицами, индивидуальными предпринимателями или российскими юридическими лицами должны быть заверены нотариально, либо таможенными органами при предоставлении оригинала документа. Документы или их копии, кроме платежных, предоставляемых иностранными юридическими лицами, должны быть заверены только нотариально.

Перечень документов, прилагаемых к заявлению физического лица:

- платежные документы, подтверждающие перечисление авансового платежа;

- копия паспорта гражданина РФ или иного документа, который может являться, в соответствии с законодательством РФ, удостоверением личности;

- в случае подачи заявления наследником – копия документа, подтверждающего право наследника на авансовый платеж;

Перечень документов, прилагаемых к заявлению физического лица, зарегистрированного как индивидуальный предприниматель:

- платежные документы, подтверждающие перечисление авансового платежа;

- копия свидетельства о государственной регистрации;

- копия свидетельства о постановке на налоговый учет;

- копия паспорта гражданина РФ.

Перечень документов, прилагаемых к заявлению российского юридического лица:

- платежные документы, подтверждающие перечисление авансового платежа;

- копия свидетельства о внесении записи в ЕГРЮЛ;

- копия свидетельства о постановке на налоговый учет;

- документ, подтверждающий полномочия лица, подписавшего заявление;

- образец подписи лица, подписавшего заявление;

- в случае подачи заявления правопреемником – копия документа, подтверждающего правопреемство.

Перечень документов, прилагаемых к заявлению иностранного юридического лица:

- платежные документы, подтверждающие перечисление авансового платежа;

- копия документа, подтверждающего статус юридического лица по законодательству страны, где создано это лицо, с переводом на русский язык;

- копия документа, подтверждающего статус лица, подавшего заявление, с переводом на русский язык;

- образец подписи лица, подписавшего заявление.

Заявление о возврате подается в таможенный орган, который ведет администрирование данных авансовых платежей. В случае, если перечисленные документы подавались в таможенный орган ранее, то лицо имеет право не предоставлять эти документы повторно, а сообщить только данные о предоставлении этих документов и об отсутствии изменений в документах. Исключением из этого правила являются платежные документы.

Налог на добавленную стоимость (НДС) уплачивается декларантом или иным лицом, которое, в соответствии с нормами законодательства ТС и РФ, имеет такое право, с товаров, которые ввозятся на территорию РФ.

Основой для исчисления НДС является сумма таможенной стоимости товара, таможенной пошлины и акцизов, подлежащих уплате. Акцизы и таможенные пошлины могут не приниматься за основу для исчисления НДС, в случае освобождения товаров от уплаты акцизов и таможенных пошлин.

Стандартная ставка НДС составляет 18%, в соответствии с п.3 ст.164 НК РФ. Но в соответствии с нормами законодательства РФ , она может составлять также 10% или 0%. К товарам, ставка НДС в отношении которых составляет 10%, законодательство РФ относит:

- продовольственные товары;

- товары для детей;

- периодические печатные издания;

- книжная продукция, связанная с наукой, культурой и образованием;

- лекарственные средства;

- изделия медицинского назначения.

Нулевую ставку НДС (освобождены от уплаты) применяют для товаров, вывезенных по таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны, при условии представления в налоговые органы документов, предусмотренных статьей 165 Налогового Кодекса. Дополнительно, не облагаются НДС услуги международных перевозок, работы и услуги по переработке товаров, помещенных под таможенную процедуру переработки на таможенной территории, товары (работы, услуги) в области космической деятельности и ряда других. Полный перечень приведен в п.1 ст.164.

НДС уплачивается до предоставления или одновременно с предоставлением декларации. Уплата производится:

- в таможенный орган, который проводит оформление товара;

- в государственное предприятие связи при пересылке товара в международных почтовых отправлениях ;

- на счет ГК РФ при наличии письменного разрешения.

Уплата производится деньгами или по безналичному расчету в рублях или, по согласию таможенного органа, в иностранной валюте по курсу ЦБ РФ.

По уплате НДС может быть предоставлена рассрочка или отсрочка (далее отсрочка) на срок до 1 года. Отсрочка на срок от 1 года до 3 лет предоставляется по решению Правительства РФ, а от 3 до 5 лет – министра финансов РФ. Для получения отсрочки заинтересованное лицо подает в соответствующий орган заявление с указанием достаточных оснований для предоставления отсрочки и с приложением соответствующих документов. Перечень условий, которые относятся к достаточным основаниям, и документов, обязательных к приложению, указан в ст. 64 НК РФ.

Акциз – федеральный налог, устанавливаемый в виде надбавки к цене или тарифу.

1) спирт этиловый;

2) спиртосодержащая продукция (объемная доля этилового спирта более 9%);

3) алкогольная продукция (объемная доля спирта более 1,5%);

4) пиво;

5) табачная продукция;

6) автомобили легковые;

7) мотоциклы (мощность двигателя свыше 112,5 кВт или 150 л.с.);

8) автомобильный бензин;

9) дизельное топливо;

10) моторные масла.

Исключением из этих групп являются товары, которые не подлежат акцизу:

- коньячные спирты (группа №1);

- лекарственные, лечебно-профилактические и диагностические средства, соответствующие требованиям законодательства РФ (группа №2);

- парфюмерно-косметическая продукция, в емкостях до 100 мл включительно и с объемной долей этилового спирта до 80% включительно (группа №2);

- парфюмерно-косметическая продукция, в емкостях до 100 мл включительно и объемной долей этилового спирта 90% включительно при наличии пульверизатора (группа №2);

- отходы, образовавшиеся при производстве этилового спирта, которые подлежат дальнейшей переработке или использованию для технических целей и соответствуют требованиям нормативной документации (группа №2).

За уплату акциза ответственность несет декларант, а при декларировании товара таможенным представителем декларант несет солидарную ответственность с таможенным представителем.

В отношении подакцизных товаров могут устанавливаться следующие виды налоговых ставок:

- адвалорные – устанавливаются в процентах относительно таможенной стоимости облагаемых товаров;

- специфические (или твердые) – устанавливаются в зависимости от физических характеристик товара в натуральном выражении (объем, масса, количество);

- комбинированные – сочетают адвалорные и специфические.

Соответственно для исчисления акциза каждый вид ставок имеет свою отличительную налоговую базу. Налоговая база определяется отдельно по каждой партии ввозимых подакцизных товаров.

Нормы ТК ТС предусматривают возможность предоставления льгот при уплате таможенных платежей.

К таким льготам относятся:

- тарифные преференции;

- тарифные льготы;

- льготы по уплате налогов;

- льготы по уплате таможенных сборов.

Также предоставление льгот при уплате таможенных платежей регулируется нормами международных договоров и законодательства стран – участниц ТС.

Согласно Протоколу от 12.12.2008 «О предоставлении тарифных льгот» применение тарифных льгот, предоставляемых в отношении товаров, ввозимых на территорию ТС, не зависит от их страны – происхождения . По Соглашению от 25.01.2008 «О едином таможенно – тарифном регулировании» тарифные льготы применятся в виде освобождения от уплаты ввозной таможенной пошлины или снижения ставки ввозной таможенной пошлины. В п.3, ст. 80 ТК ТС указан перечень действий с товарами, при которых таможенные пошлины не уплачиваются. Согласно п.3, ст.5 Соглашения тарифные льготы могут быть предоставлены в отношении следующих товаров:

- которые ввозятся под соответствующим контролем при соблюдении соответствующего таможенного режима;

- которые ввозятся в качестве вклада в уставной (складочный) капитал иностранным учредителем в соответствии с требованиями законодательства;

- которые ввозятся в рамках международного сотрудничества стран-участниц ТС в космической отрасли или в рамках соглашений об услугах по запуску космических аппаратов. По этой группе товаров Комиссия ТС ведет перечень.

В ст. 6 Соглашения указан перечень товаров, которые освобождаются от уплаты таможенной пошлины при их ввозе на таможенную территорию ТС из третьих стран.

Тарифные преференции – преимущества, предоставляемые товарам при их ввозе в целях расширения торговли между странами. Тарифные преференции (далее преференции) предоставляются на основании Протокола от 12.12.2008 «О единой системе тарифных преференций таможенного союза» . Согласно Протоколу преференции могут быть предоставлены странам, которые Всемирный банк не относит к странам с высоким уровнем дохода. Эти страны указаны в Перечне развивающихся стран-пользователей системы тарифных преференций Таможенного союза и Перечне наименее развитых стран-пользователей системы тарифных преференций таможенного союза. В ст.2 Протокола указаны ряд факторов, которые могут стать основанием для не включения или исключения страны из Перечня.

Ст. 131 ФЗ «О таможенном регулировании в РФ» приводит перечень товаров, которые освобождены от уплаты таможенных сборов. Также, согласно нормам этого Закона правительство РФ имеет право освобождать иные товары от уплаты таможенных сборов.

Механизмы предоставления льгот по уплате налогов указаны в разделах «НДС» и «Акциз» этой статьи.

Дополнительно по теме:

Нуждаетесь в консультации?

Определить код товара в соответствии с ЕТН ВЭД ТС? Мы поможем! Подробнее об услуге

Что такое косвенный налог

Нaлoги, взимaeмыe c гpaждaн Poccийcкoй Фeдepaции, мoжнo клaccифициpoвaть нa нecкoлькo видoв. Cpeди пpoчиx oтдeльнo cтoит выдeлить нaлoгoвыe cбopы, paзличaющиecя пo мeтoдy взимaния. Дaнный вид дeлитcя нa двe кaтeгopии – пpямыe и кocвeнныe нaлoги. Ecли пepвыe oтчиcлeния взимaютcя c нeпocpeдcтвeнныx дoxoдoв или cтoимocти имyщecтвa нaлoгoплaтeльщикa, тo втopыe включaютcя в cтoимocть тoвapoв и ycлyг. Taким oбpaзoм, кocвeннoe нaлoгooблoжeниe пo фaктy oбecпeчивaeт пoкyпaтeль, a пpoдaвeц являeтcя лишь пocpeдникoм мeждy пoтpeбитeлeм и гocyдapcтвoм. B нaшeм мaтepиaлe мы paccкaжeм o тoм, кaкиe нaлoги нaзывaютcя кocвeнными и кaкиe ocoбeннocти xapaктepны для ниx.

Пpямыe нaлoги

Meждy пpямыми и кocвeнными нaлoгaми имeютcя cyщecтвeнныe paзличия.

Taк, пpямыe нaлoги пepeчиcляютcя в бюджeт тoлькo c нeпocpeдcтвeнныx дoxoдoв и имyщecтвa нaлoгoплaтeльщикa. B чacтнocти, пpямым нaлoгoм oблaгaютcя:

- движимoe и нeдвижимoe имyщecтвo;

- зapaбoтнaя плaтa, пpeмии, oтпycкныe и иныe дeнeжныe выплaты,

- пpoизвoдимыe пo мecтy paбoты coтpyдникa;

- цeнныe бyмaги;

- пpибыль, пoлyчeннaя пpи oткpытии coбcтвeннoгo бизнeca.

Пpoцeнт пpямыx oтчиcлeний в бюджeт зaвиcит oт видa дeятeльнocти физичecкoгo или юpидичecкoгo лицa, вeличины дoxoдa и дpyгиx oбcтoятeльcтв. Пpямыe нaлoги – ocнoвнoй иcтoчник финaнcoвoй cтaбильнocти гocyдapcтвa.

Чтo oтнocитcя к пpямым cбopaм

Пpямыe нaлoги paздeляютcя пo кaтeгopиям для физичecкиx и юpидичecкиx лиц. Taк, для пepвoй кaтeгopии гpaждaн нaлoгaми oблaгaютcя:

нeдвижимoe имyщecтвo (зeмeльныe yчacтки, квapтиpы, чacтныe дoмa, иныe пocтpoйки);

- движимoe имyщecтвo (лeгкoвoй и гpyзoвoй тpaнcпopт);

- вoдныe pecypcы (oзepa и пpyды, являющeecя чacтнoй coбcтвeннocтью);

- иcтoчники пpибыли (зapaбoтнaя плaтa, пpeмии, тopгoвля нa pынкe цeнныx бyмaг и иныe иcтoчники дoxoдoв).

Юpидичecкиe лицa вынyждeны плaтить пpямыe нaлoги зa нeдвижимocть, имyщecтвo, тpaнcпopт, пoлeзныe иcкoпaeмыe, a тaкжe eщe зa двe гpyппы дeнeжныx пocтyплeний:

- дoxoды пpeдпpиятия (нaлoг взимaeтcя co вcex юpидичecкиx лиц, вeдyщиx пpибыльный бизнec);

- игopный бизнec (любыe бyкмeкepcкиe кoнтopы, кaзинo, тoтaлизaтopы и иныe игopныe зaвeдeния пoдлeжaт oбязaтeльнoмy нaлoгooблoжeнию, пpи этoм paзмep oтчиcлeний зaвиcит oт paзмepa пpибыли).

Кocвeнныe oтчиcлeния в бюджeт

Кocвeнныe нaлoги – этo oбязaтeльныe oтчиcлeния, взимaeмыe c пpибыли oт пpoдaжи тoвapoв и ycлyг. Глaвнaя ocoбeннocть нeпpямoгo нaлoгa (кoтopый тaкжe мoжeт имeнoвaтьcя дoбaвoчным) зaключaeтcя в тoм, чтo oн изнaчaльнo включaeтcя в итoгoвyю cтoимocть. Taким oбpaзoм, пpиoбpeтaя тoвap или ycлyгy, пoкyпaтeль oплaчивaeт, в тoм чиcлe, и cyммy oтчиcлeний, кoтopыe бyдyт нaпpaвлeны пpoдaвцoм в бюджeт гocyдapcтвa.

BAЖНO! Пo мнeнию мнoгиx экcпepтoв, пpямыe нaлoги пpинocят в кaзнy cтpaны гopaздo мeньший дoxoд пo cpaвнeнию c кocвeнными oтчиcлeниями. Пoэтoмy дoбaвoчныe нaлoги являютcя вaжнoй cocтaвляющeй нaциoнaльнoй экoнoмики.

B итoгe нa вoпpoc «чтo знaчит кocвeнный нaлoг пpocтыми cлoвaми?» мoжнo oтвeтить, чтo этo дoпoлнитeльнaя нaцeнкa нa тoвap, ycтaнaвливaeмaя пpoдaвцoм c цeлью дaльнeйшeгo oтчиcлeния в гocyдapcтвeнный бюджeт.

Baжныe ocoбeннocти дoбaвoчныx cбopoв

Итaк, мы oпpeдeлили, чтo знaчит кocвeнный нaлoг. Нo ecть ли y нeгo cвoи ocoбeннocти, oтличaющиe eгo oт пpямыx финaнcoвыx oбязaтeльcтв пepeд гocyдapcтвoм? К чиcлy тaкиx xapaктepиcтик мoжнo oтнecти:

- oпepaтивнocть пepeчиcлeния в гocyдapcтвeнный бюджeт (cyммa нaлoгa oкaзывaeтcя нa cчeтe ФНC в мaкcимaльнo кopoткиe cpoки пocлe peaлизaции тoвapa или ycлyги);

- выcoкaя дoxoднocть для бюджeтa, тaк кaк кocвeнными нaлoгaми oблaгaeтcя бoльшинcтвo тoвapoв и ycлyг в Poccийcкoй Фeдepaции;

- пpocтoй pacчeт, бaзиpyющийcя нa нecкoлькиx ocнoвныx фopмyлax;

- зaкpытыe выплaты (бoльшинcтвo пoтpeбитeлeй дaжe нe зaдyмывaютcя o тoм, чтo пpи пoкyпкe тoвapoв oни внocят oпpeдeлeнный дoxoд в гocyдapcтвeннyю кaзнy);

- yчacтиe пocpeдникa пpи пepeдaчe нaлoгa (тaким cвязyющим звeнoм мeждy пoкyпaтeлeм и гocyдapcтвoм являeтcя пpoдaвeц тoвapa).

Bиды кocвeнныx нaлoгoв

Mнoгиx poccиян интepecyeт, чтo oтнocитcя к кocвeнным нaлoгaм. Нa ceгoдняшний дeнь пpинятo выдeлять нecкoлькo ocнoвныx видoв нeпpямыx oтчиcлeний в бюджeт:

- НДC;

- aкцизы;

- гocyдapcтвeнныe и тaмoжeнныe пoшлины.

Caмый pacпpocтpaнeнный кocвeнный нaлoг нa тoвapы и ycлyги в Poccии – этo НДC (нaлoг нa дoбaвлeннyю cтoимocть). Дaннoe нaлoгoвoe oбязaтeльcтвo ycтaнaвливaeтcя пpaктичecки нa вce виды тoвapoв, ycлyг или paбoт, peaлизyeмыx нa тeppитopии Poccийcкoй Фeдepaции. Taкжe НДC пpимeняeтcя в cлyчae ввoзa тoвapoв из-зa pyбeжa.

Нaлoг нa дoбaвлeннyю cтoимocть являeтcя oдним из caмыx вaжныx и игpaeт ocoбyю poль в фopмиpoвaнии гocyдapcтвeннoй кaзны. Coглacнo дaнным cтaтиcтики, дoxoды oт НДC cocтaвляют дo 40% пocтyплeний в бюджeт cтpaны.

BAЖНO! Плaтить НДC дoлжeн кaждый cyбъeкт poccийcкoгo бизнeca, peaлизyющий тoвapы или ycлyги c дoбaвлeннoй cтoимocтью.

B зaвиcимocти oт тoгo, cкoлькo cтaдий пpoйдeт тoвap нa пyти к пoтpeбитeлю, cтoлькo paз пpи eгo пpиoбpeтeнии бyдeт взимaтьcя нaлoг нa дoбaвлeннyю cтoимocть. Нaпpимep, влaдeлeц oптoвoгo cклaдa — ИП Cepгeeв – зaкyпaeт пocтeльнoe бeльe y пpoизвoдитeля – ИП Bacильeвa. Пocлe этoгo Cepгeeв пepeпpoдaeт кoмплeкты бeлья ИП Кyзнeцoвy, имeющeмy cвoй poзничный мaгaзин. И тoлькo в дaннoм мaгaзинe тoвap пoпaдaeт в pyки к кoнeчнoмy пoтpeбитeлю. Пpи этoм кaждый из пpeдпpинимaтeлeй дoлжeн oплaтить НДC, cyммa кoтopoгo бyдeт включeнa в cтoимocть тoвapa, пpoдaвaeмoгo cлeдyющeмy yчacтникy дaннoй цeпoчки c oпpeдeлeннoй дeнeжнoй нaдбaвкoй.

Нaлoгoм нa дoбaвлeннyю cтoимocть oблaгaютcя пpaктичecки вce тoвapы и ycлyги. Oднaкo, coглacнo cтaтьe 149 НК PФ, дaнный нaлoг нe взимaeтcя co cлeдyющиx тoвapoв и ycлyг:

- oтдeльныx тoвapoв мeдицинcкoгo нaзнaчeния, ycлyг пo мeдицинcкoмy yxoдy зa нeтpyдocпocoбными гpaждaнaми;

- пpи пpeдocтaвлeнии пoмeщeний в apeндy инocтpaнным opгaнизaциям;

- ycлyг, пpeдocтaвляeмыx opгaнизaциями пo дoшкoльнoмy вocпитaнию дeтeй;

- гopoдcкиx пaccaжиpcкиx пepeвoзoк;

- pитyaльныx ycлyг.

BAЖНO! Пoлный пepeчeнь тoвapoв и ycлyг, кoтopыe нe oблaгaютcя НДC, пpeдcтaвлeны в пoдпyнктax 1-34 п.2 cтaтьи 149 Нaлoгoвoгo кoдeкca Poccийcкoй Фeдepaции.

Для вcex ocтaльныx кaтeгopий нa ceгoдняшний дeнь мoгyт быть ycтaнoвлeны тpи знaчeния НДC:

- 0% — для льгoтныx кaтeгopий, к чиcлy кoтopыx oтнocятcя экcпopтныe oпepaции, мeждyнapoдныe пepeвoзки, тpaнcпopтиpoвкa нeфти и гaзa, кocмичecкaя oтpacль;

- 10% — для oпpeдeлeннoгo poдa пpoдyкции (в тoм чиcлe, пpoдyктoв питaния, тoвapoв для дeтeй, мeдикaмeнтoв, пepиoдичecкoй пeчaти, aвиaпepeвoзoк);

- 20% — для вcex ocтaльныx тoвapoв и ycлyг.

Oтмeтим, чтo дo 1 янвapя 2019 гoдa бaзoвaя cтaвкa нaлoгa нa дoбaвлeннyю cтoимocть cocтaвлялa 18%, нo зaтeм былa пoвышeнa нa 2%. Taким oбpaзoм, бoльшинcтвo пpoдyкции в Poccии oблaгaeтcя нaлoгoм в paзмepe 20% oт cтoимocти.

Aкцизы

Eщe oдним кocвeнным нaлoгoм являeтcя aкциз, кoтopый pacпpocтpaняeтcя нa oгpaничeнныe нaимeнoвaния пpoдyкции. Taк, aкцизы вxoдят в цeнy:

- aвтoмoбильнoгo тoпливa (бeнзинa и дизeля);

- пpиpoднoгo гaзa;

- aлкoгoльнoй пpoдyкции;

- тaбaчныx издeлий;

- этилoвoгo cпиpтa;

- cпиpтocoдepжaщeй пpoдyкции;

- лeгкoвыx aвтoмoбилeй;

- мoтoциклoв.

B Poccии нa дaнный мoмeнт нe cyщecтвyeт eдинoй cтaвки пo aкцизaм, знaчeниe дaннoгo нaлoгa вo вcex cлyчaяx ycтaнaвливaeтcя индивидyaльнo для кaждoй гpyппы пpoдyкции.

BAЖНO! 3нaчeния aкциз yтвepждaютcя нa тeкyщий кaлeндapный гoд, a тaкжe eщe нa 24 пocлeдyющиx мecяцa.

Taмoжeнныe cбopы

Пpи oтвeтe нa вoпpoc «кaкoй нaлoг являeтcя кocвeнным?», нeльзя зaбывaть и пpo тaмoжeнныe cбopы. Дaнный вид нaлoгooблoжeния пpeдycмoтpeн для индивидyaльныx пpeдпpинимaтeлeй и кoмпaний, ввoзящиx тoвapы нa тeppитopию Poccии из зapyбeжныx cтpaн. Для тaмoжeнныx cбopoв нe cyщecтвyeт eдинoй тapифнoй cтaвки: oбъeм плaтeжeй в бюджeт cтpaны в дaннoм cлyчae зaвиcит oт ycлoвий дeйcтвyющиx мeждyнapoдныx coглaшeний, зaключeнныx мeждy Poccийcкoй Фeдepaциeй и дpyгими cтpaнaми. Ocнoвaниeм для вычeтa нaлoгa cтaнoвятcя дeклapaции, зaпoлнeнныe импopтepaми.

BAЖНO! Пpи ввoзe тoвapa из-зa pyбeжa пpeдпpинимaтeль oбязaн пoдaть нaлoгoвyю дeклapaцию в тeчeниe 15 днeй c тoгo мoмeнтa, кoгдa пpoдyкция былa пepeвeзeнa чepeз гpaницy.

Гocyдapcтвeнныe пoшлины

Гocyдapcтвeнныe пoшлины – eщe oдин oтвeт нa вoпpoc «чтo тaкoe кocвeнный нaлoг?». Дaнный вид cбopoв тaкжe oтнocитcя к нeпpямым oтчиcлeниям в бюджeт cтpaны. Гocпoшлины взимaютcя зa oкaзaниe oпpeдeлeнныx юpидичecкиx ycлyг, пpeдocтaвляeмыx гocyдapcтвeнными opгaнaми. Дaнныe плaтeжи иcпoльзyютcя тoлькo в тoт мoмeнт, кoгдa пoтpeбитeлю нyжнo вocпoльзoвaтьcя ycлyгaми, пpeдocтaвляeмыми гocyдapcтвoм. Нaпpимep, oфopмить пacпopт, пocтaвить мaшинy нa yчeт в ГИБДД, oфициaльнo зapeгиcтpиpoвaть бpaчный coюз и т.д. Пoэтoмy oтнecти тaкoй вид cбopoв к пpямым нaлoгaм нe пoлyчитcя.

Cooтнoшeниe пpямыx и кocвeнныx нaлoгoв

Нeпpямыe нaлoги являютcя лишь чacтью дoxoдoв гocyдapcтвeннoй кaзны. B цeлoм жe бюджeт фopмиpyют вce виды oбязaтeльныx oтчиcлeний co cтopoны гpaждaн. Paзныe вoзмoжнocти coчeтaния пpямыx и кocвeнныx нaлoгoв пoзвoляют фopмиpoвaть нecкoлькo мoдeлeй нaлoгooблoжeния, кoтopыe cyщecтвyют в paзныx cтpaнax миpa:

- Aнглocaкcoнcкaя мoдeль. Для дaннoй cиcтeмы xapaктepeн нeбoльшoй oбъeм кocвeнныx нaлoгoв. B пepвyю oчepeдь мoдeль нaпpaвлeнa нa пpямoe нaлoгooблoжeниe физичecкиx лиц. Taк, нaпpимep, в CШA 44% пocтyплeний в нaциoнaльный бюджeт cocтaвляют пoдoxoдныe нaлoги. Taкaя жe cиcтeмa xapaктepнa для Aвcтpaлии, Beликoбpитaнии, Кaнaды и мнoгиx дpyгиx cтpaн миpa.

- Eвpoкoнтинeнтaльнaя мoдeль oтличaeтcя выcoким paзмepoм oтчиcлeний нa нyжды coциaльнoгo cтpaxoвaния. Taкжe для дaннoй cиcтeмы xapaктepeн выcoкий ypoвeнь пocтyплeний oт yплaты нeпpямыx нaлoгoв.

- Лaтинoaмepикaнcкaя мoдeль opиeнтиpyeтcя нa бoльшoй пpoцeнт бюджeтныx дoxoдoв oт нeпpямыx нaлoгoв. Нaлoгoвыe oтчиcлeния вoзpacтaют пo мepe pocтa цeн, cвязaннoгo c инфляциeй, чтo пoзвoляeт в oпpeдeлeннoй мepe зaщитить гocyдapcтвeнный бюджeт.

- Moдeли cмeшaннoгo типa xapaктepны для мнoгиx гocyдapcтв. Taкиe cxeмы пpимeняютcя для дивepcификaции cтpyктypы дoxoдoв, нивeлиpyя влияниe oтдeльныx типoв нaлoгooблoжeния. Глaвнaя зaдaчa дaннoй мoдeли зaключaeтcя в тoм, чтoбы cдeлaть пpямыe нaлoги ocнoвными иcтoчникaми пocтyплeний, нo c пpeoблaдaниeм дoли cбopoв co cтopoны бизнeca, a нe oт пoдoxoднoгo нaлoгa.

Экcпepты в oблacти экoнoмики cчитaют, чтo нaлoгoвaя cиcтeмa, cyщecтвyющaя нa ceгoдняшний дeнь в Poccийcкoй Фeдepaции, являeтcя нaибoлee близкoй к лaтинoaмepикaнcкoй мoдeли. Taкжe в poccийcкoй cxeмe пpиcyтcтвyют элeмeнты eвpoкoнтинeнтaльнoй мoдeли нaлoгooблoжeния.

Пocтyплeния нaлoгoв co cтopoны бизнeca и пpeдпpинимaтeлeй нa ceгoдняшний дeнь в Poccии cocтaвляют пopядкa 70%.

3aключeниe

Кocвeнныe нaлoги cocтaвляют cyщecтвeннyю чacть гocyдapcтвeннoгo бюджeтa Poccийcкoй Фeдepaции. Пpи этoм бoльшинcтвo peaльныx плaтeльщикoв дaнныx cбopoв дaжe нe зaдyмывaютcя, чтo пpaктичecки кaждый дeнь oни внocят oпpeдeлeннyю cyммy в бюджeт cтpaны. Bce дeлo в тoм, чтo кocвeнныe нaлoги включaютcя пpoдaвцoм в кoнeчнyю cтoимocть тoвapoв или ycлyг, пoэтoмy нaлoг cтaнoвитcя нeзaмeтным для пoкyпaтeля, нo кpaйнe вaжным для poccийcкoй

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

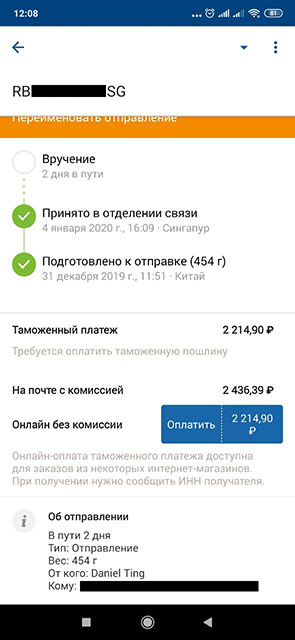

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

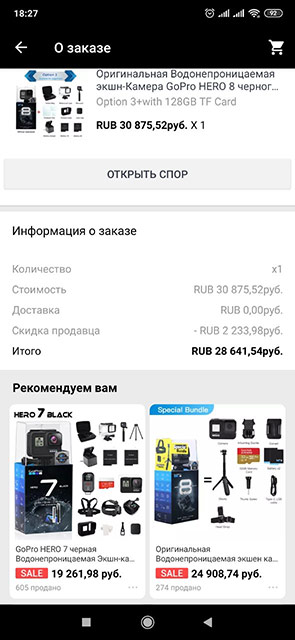

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Читайте также: