Таможенная пошлина на руси

Опубликовано: 24.07.2024

МАТЕРИАЛЫ ДЛЯ АКТИВНОГО ИЗУЧЕНИЯ ОТЕЧЕСТВЕННОЙ: ЛЕКЦИИ, ФОТО, ВИДЕО, АУДИО, КАРТЫ, БИБЛИОТЕКА, АРХИВЫ

ТАМОЖЕННЫЕ ПОШЛИНЫ, в России налоги с торговли и связанных с ней операций. С к. X в. на Руси были известны такие таможенные пошлины, как мыт (он, видимо, был таможенной пошлиной не только проезжей, но и со сделки), весчее, торговое, перемер, перевод и мостовщина. В годы татаро-монгольского ига повсеместно устанавливалась тамга, взимавшаяся с цены товара. В XIII—XV вв. в каждом княжестве существовала особая система таможенных пошлин, которая регулировалась договорами, опиравшимися на традиции. Пестрота таможенных пошлин сохранилась и в период складывания и развития Русского централизованного государства (с к. XV до сер. XVII в.): названия и величина таможенных пошлин были в разных областях неодинаковыми для местных жителей и иногородних. Часть торговых сделок, особенно заключаемых духовными лицами, зачастую облагалась таможенной пошлиной не в полном объеме. К проезжим таможенным пошлинам относились: мыт (в различных районах сухой мыт взимался как полозовое, подужное, проезжее; водяной мыт — как судовое, с судна, с насада, с дощаника, с плота, с каюка, носовое, причальное, посаженное, побережное и т. д.), приезд, отъезд (проезжие таможенные пошлины с местных жителей в ряде районов), головщина (взималась с человека), костки (таможенная пошлина с проводников), мостовщина, перевоз. К таможенным пошлинам, связанным с обслуживанием торговли, относились: весчее (при взвешивании товара; с сер. XVII в. взвешивание на казенных весах стало обязательным), контарное (бралось при взвешивании соли), дрягильная (с подъема товара на весы при продаже) и др.; при мере — померное и покоречное (налагалось на хлеб); при хранении товаров и их явке в месте продажи — замыт, явка, гостиное, амбарное, поворотное, дворовая, подворная, свальная и др.; при продаже лошадей и скота — пятно, записка, писчая деньга, пошерстное, поводная деньга, роговое (с рогатого скота), привязное и т. д. Все эти таможенные пошлины были невелики по размеру. Основной таможенной пошлиной были сборы с самой сделки — тамга (со 2-й пол. XVI в. ее стали называть рублевой пошлиной) и осмничее (сбор с продажи хлеба по характеру и способу взимания ничем не отличался от тамги). Внешней таможенной пошлины тогда не существовало. Иностранные купцы платили те же пошлины, что и иногородние купцы, лишь иногда по самым высоким ставкам. Несмотря на временное увеличение номенклатуры таможенных пошлин (в связи с ростом потребностей государства в деньгах), в XVI — 1-й пол. XVII в. ведущим был процесс их унификации: стирались различия в размерах обложения между местными и иногородними, все большее количество таможенных пошлин начинало взиматься с цены товара и т. д. Процесс унификации внутренних таможенных пошлин был завершен реформой 1650-х — Торговым уставом 1653 и Уставной таможенной грамотой 1654. Основной стала рублевая пошлина. Из проезжих сохранились только мостовщина и перевоз (в Сибири проезжие таможенные пошлины были отменены только в 1692). Из остальных — пятно (с продажи лошадей, взималась помимо рублевой), амбарщина и перекупная (взималась с весовых товаров при их покупке для перепродажи). В 1650-е появились внешние таможенные пошлины. Иностранные купцы стали уплачивать 4—5%-ный сбор с продажи товаров в портах и пограничных городах и повышенный сбор при их продаже во внутренних городах России: 6%-ный сбор рублевой пошлины и проезжую таможенную пошлину. Проезжая пошлина с иностранных купцов была повышена в Новоторговом уставе 1667.

При Петре I произошло временное увеличение внутренних таможенных пошлин. Были введены поворотный сбор, сбор за торговые площади, пристани, новоуравнительная, привальная и отвальная с речных судов и т. п. Бурное развитие внешней торговли России привело в 1724 к созданию нового таможенного тарифа. С этого времени установилось дифференцированное обложение всех предметов экспорта и импорта. Отмена внутренних таможенных пошлин произошла в ходе Таможенной реформы 1753—57. Сумма сборов с внутренних таможенных пошлин была разложена на внешние (тарифные) таможенные пошлины, которые стали единственным видом таможенных пошлин. Их размер определялся едиными тарифами, и взимались они только в портовых и пограничных таможнях.

НАСТРОЙКИ.

![]()

![]()

СОДЕРЖАНИЕ.

СОДЕРЖАНИЕ

- 1

- 2

- 3

- 4

- » .

- 50

История таможенного дела и таможенной политики России

Вступительное слово Его Превосходительства, Полковника Амара Бангура, Чрезвычайного и Полномочного Посла Гвинейской Республики в Российской Федерации

AMBASSADE DE LAREPUBLIQUE

DE GUINEE AMOSCOU

119034 – Pomerantsev per 6

Tel: 201 36 01 – Fax (0795) 230 29 31

Fax (7502) 220 21 38

15 августа 2005 года

№ . /AGM/05

В современных условиях прогресс и экономическое развитие зависят от торговых отношений всех стран. Россия по своему географическому положению представляет большой интерес для стран африканского континента, стремящихся к независимости и к подъему жизни своего населения.

Торговые отношения во многом зависят от таможенных законодательных актов и тех экономических льгот, которые дают определенные экономические отношения. Мы имеем большой интерес к торговле с Российской Федерацией, и поэтому очень внимательно следим за благоприятными условиями таможенных торговых отношений.

Новая книга автора Валентины Пиляевой, которая меня очень заинтересовала, сейчас перед вами. Эта книга представляет интерес не только для студентов, преподавателей высших учебных заведений, работников таможенных служб, но и для всех лиц, которые хотели бы понять, как развивается Россия в области таможенного законодательства, ознакомиться с историей таможни и таможенной политики России. Весь материал написан в легкой и доступной форме. В книге имеется хронологическая таблица, которая в краткой форме дает все представление о таможенной политике России. Можно прочитать исторические материалы, которые имеются в приложении. Современные рыночные отношения имеют свою историю.

После 1917 г. история таможенной политики между СССР и Гвинейской Республикой началась в 1959 г. Я назову только несколько исторических примеров, начиная с 1959 по 1965 гг., которые показывают, что взаимоотношения между нашими странами в области таможенной политики носят теплый и доброжелательный характер.

13 февраля 1959 г. в Конакри было подписано соглашение о товарообороте и платежах между СССР и Гвинейской Республикой. Соглашением предусматривалось взаимное предоставление режима наиболее благоприятствуемой нации в вопросах торговли.

24 августа 1959 г. было подписано соглашение между правительством СССР и правительством Гвинейской Республики об экономическом сотрудничестве.

1 марта 1960 г. в Конакри состоялось подписание протокола, согласно которому Советский Союз обеспечит в 1960 – 1963 гг. оказание технического содействия Гвинее в строительстве промышленных предприятий в проведении геологических работ.

8 сентября 1960 г. было подписано долгосрочное соглашение о товарообороте и платежах между СССР и Гвинейской Республикой.

16 февраля 1961 г. было подписано советско-гвинейское коммюнике в связи с пребыванием в Гвинее Л. И. Брежнева. В нем отмечается, что заключение долгосрочного соглашения о товарообороте и платежах на 1961 – 1965 гг. создает хорошую основу для дальнейшего роста товарооборота. При этом советская сторона заявила, что она готова расширить поставки в Гвинею необходимых ей товаров, машин и оборудования, нефтепродуктов, потребительских и продовольственных товаров, а также увеличить закупку традиционных товаров гвинейского экспорта.

19 февраля 1963 г. в Конакри между СССР и Гвинеей подписан протокол о товарообороте на 1963 г.

17 января 1964 г. в Москве подписан протокол о товарообороте между СССР и Гвинеей на 1964 г.

24 апреля 1965 г. в Конакри подписан протокол о товарообороте между СССР и Гвинеей на 1965 г.

31 июля 1965 г. подписано коммюнике о переговорах правительственных делегаций СССР и Гвинеи. Касаясь торгово-экономических отношений, стороны выразили удовлетворение тем, что экономическое и техническое сотрудничество между обеими странами успешно развивается. Построен и введен в эксплуатацию ряд объектов в области промышленности, сельского хозяйства, транспорта, связи, которые содействуют развитию национальной экономики Гвинеи. Стороны выразили желание и дальше развивать и укреплять сотрудничество в области экономики, техники и др.

18 ноября 1965 г. в Москве подписан протокол о товарообороте между СССР и Гвинейской Республикой на 1966 г. Гвинея будет экспортировать в СССР ананасы, кофе, масличные семена, бокситы и др. Советский Союз будет экспортировать в Гвинею машины и оборудование, нефтепродукты, медикаменты, часы, радиоприемники и другие товары.

Россия очень богатая и интересная страна, которая имеет свою историю. Я впервые увидел Россию, когда она называлась Союзом Советских Социалистических Республик, это был 1961 г. Уже тогда я стал интересоваться не только современными достижениями вашей страны, но и ее историей. Я получил прекрасное образование в вашей стране, благодаря которому я в Гвинейской Республике стал Генеральным секретарем военно-морского флота, а впоследствии был командиром военного корабля, командиром военной базы, командиром морского флота, бригадным командиром военных кораблей, одиннадцать лет был начальником военно-морского флота Гвинейской Республики, пять лет был военным атташе в Китайской Народной Республике. Прошло много лет и Правительство моей страны – Гвинейской Республики назначило меня Послом в Российскую Федерацию. Я был очень рад, что снова увижу своих знакомых, своих близких, которых я помнил все эти долгие годы.

Интересуясь правовой литературой современной России, я попросил автора Валентину Пиляеву сделать персональную выставку ее книг под моим личным патронажем на территории посольства Гвинеи в Москве. В настоящее время в России издано около 70 книг Валентины Пиляевой, творчеством которой я был очень заинтересован. Доступное пониманию изложение правового материала произвело огромное впечатление на всех посетителей выставки, как российских, так и иностранных, что значительно помогает развитию деловых отношений с Россией.

Давая консультации по международным экономическим и правовым отношениям, Валентина Пиляева во многом содействовала налаживанию деловых и дружеских отношений стран Африки с Российской Федерацией.

Мне очень приятно осознавать, что я нахожусь в дружеской стране, языком которой я владею, и что у нас большие перспективы деловых и культурных отношений, развитию которых я содействую как посол Гвинейской Республики.

Его Превосходительство господин Амара Бангура

Чрезвычайный и Полномочный Посол

Гвинейской Республики в Российской Федерации,

Edition prefacee par Son Excellence le colonel Amara Bangoura, Ambassadeur Extraordinaire et Plenipotentiaire de la Republique de Guinee en Federation de Russie

AMBASSADE DE LAREPUBLIQUE

DE GUINEE AMOSCOU

119034 – Pomerantsev per 6

Tel: 201 36 01 – Fax (0795) 230 29 31

Fax (7502) 220 21 38

15 августа 2005 года

№ . /AGM/05

Le progrès et le développement économique dans les conditions contemporaines dépendent des relations commerciales de tous les pays. Grâce à sa situation géographique la Russie représente un grand intérêt pour les pays africains aspirants à l’indépendance et à l’amélioration de la vie de leurs peuples.

Les relations commerciales dépendent en grande partie des actes législatives douaniers et des avantages économiques. Nous éprouvons un grand intérêt au commerce avec la Fédération de Russie et suivons attentivement les conditions favorables des relations commerciales de douane.

Le nouveau bouquin de Valentina Piliaeva qui m’intéresse beaucoup, est devant vous. Il représente un intérêt non seulement pour les étudiants, professeurs, collaborateurs de la douane, mais aussi pour chacun qui voudrait comprendre les voies de développement de la Russie dans le domaine de la législation douanière. Prendre connaissance de l’histoire de la douane et de la politique douanière de la Russie. Le matériel est écrit sous une forme accessible. Il comporte le tableau chronologique qui représente en bref la politique douanière de la Russie. On peut lire des matériaux historiques ci-joint. Les relations modernes de marché ont leur histoire.

Après 1917, l’histoire de la politique douanière entre l’URSS et la République de Guinée a commencé en 1959. Je citerai quelques exemples historiques dès 1959 à 1965 qui confirment le caractère bienveillant des rapports entre nos pays dans le domaine de la politique douanière.

Le 13 février 1959 à Conakry a été signé l’accord d’échanges commerciaux et de règlements entre l’URSS et la République de Guinée. Cet accord prévoyait le régime de la nation la plus favorisée dans le commerce.

Le 24 août 1959 a été signe l’accord de coopération économique entre les gouvernements de l’URSS et de la République de Guinée.

Таможенные пошлины IX – XVIII вв.

Первые таможенные пошлины на Руси взимались посредством «откупа» и «верным» способом.

Пошлины, взимаемые внутренними таможнями, взыскивались с товаров, привозившихся на продажу.

Предметы потребления, необходимые владельцу, пошлинами не облагались. Впоследствии таможенная пошлина носила объективный характер и требовала систематического учета. Недооценка аспекта объективности пошлины приводила к разрушительным последствиям.

Стремление собрать как можно больше доходов за счет таможенных пошлин имело не только положительную сторону (когда за счет таможенных пошлин пополняется казна), но и отрицательную, – появлялась контрабанда, ослабляющая экономику государства. Чем выше были пошлины, тем выше становились цены на ввозимые товары и одновременно контрабандным путем проникали товары по более низким ценам.

От проникновения на рынок более дешевых товаров государство проигрывало, так как казна недополучала свои денежные поступления.

Основные цели таможенных пошлин: 1) экономическая цель; 2) финансовая (фискальная) цель, которая непосредственно связана с пополнением государственной казны.

Таможенные пошлины, взимаемые внутренними таможнями, взыскивались с товаров, привозившихся на продажу. Предметы потребления, необходимые владельцу, пошлинами не облагались.

После объединения вокруг Москвы близлежащих княжеств к концу XV в. Русское государство укрепило внешнеполитические связи со многими государствами Западной Европы, с Турцией, с балканскими странами, что стало новым стимулом для развития экономических отношений России на мировой арене. Иван III, Василий III, а затем Иван IV как-то пытались упорядочить таможенные сборы. При этом пошлины с иностранцев в фискальных целях были самыми высокими. Дальнейшее развитие таможенная политика России получила в Новоторговом уставе 1667 г. Преследуя фискальные цели таможенного законодательства, самодержавие закрепило в нем идеи монетаризма, вследствие чего запрещался ввоз в Россию предметов роскоши и вывоз из страны драгоценных металлов и изделий из них. Пошлины стали взиматься золотыми монетами и ефимками.

Одним из первых таможенных мероприятий Петра I был указ 1699 г. о взимании в Архангельске пошлин с привозимых напитков. Царь указал таможенным бурмистрам брать пошлины с питья ефимками «перед прежним с убавкою». Если станет известно, что напитки привезены посланникам, заморским представителям, докторам, московским иноземцам, русским торговым людям, то ефимки брать сполна неотложно и напитки пропускать, давая выписки об уплате пошлин тайно, а если пошлину в ефимках не возьмут, то ефимки брать с бурмистров «вдвое без пощады». Если ввозилось церковное вино, то указ предусматривал взимание пошлины в серебряных рублях, а если под видом церковного вина ввозились заморские вина, за которые надлежало взыскивать пошлину в ефимках, то оно конфисковывалось, а за подделку полагалось лицо, ввозившее вино, «бить кнутом нещадно».

Петровский указ продолжал линию накопления иностранной валюты в стране и суровых наказаний за контрабанду.

К началу XVIII в. в Московском государстве законодательно была закреплена единая тарифная система пошлин.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

47. Судебный процесс в XVIII в.

47. Судебный процесс в XVIII в. К особенностям судопроизводства XVIII в. нужно отнести тот факт, что благодаря указу 1697 г. состязательная форма процесса практически угасла. С конца XVII в. в области судебного процесса стала доминировать розыскная (инквизиционная) форма процесса.

Статья 295. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях

Статья 295. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях 1. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях, не уплачиваются, если стоимость таких товаров,

Статья 352. Взыскание таможенных пошлин, налогов за счет товаров, в отношении которых таможенные пошлины, налоги не уплачены

Статья 352. Взыскание таможенных пошлин, налогов за счет товаров, в отношении которых таможенные пошлины, налоги не уплачены 1. В случаях, предусмотренных настоящим Кодексом, а также в случае отсутствия денежных средств на счетах плательщика или отсутствия информации о

Вопрос 7 Таможенные пошлины и таможенные сборы

Вопрос 7 Таможенные пошлины и таможенные сборы Таможенные пошлины занимают особое место в ряду государственных доходов. История таможенного налогообложения насчитывает более 1000 лет. Наибольшее развитие пошлины получили во времена татаро-монгольского ига, когда в

Основные таможенные тарифы XVIII в.

Основные таможенные тарифы XVIII в. Таможенный тариф 1724 г. 31 января 1724 г. механизм регулирования начал действовать в соответствии с протекционистским тарифом. В нем было установлено, что если внутреннее производство какого-либо продукта достигает четвертой части

Таможенные пошлины и доходы Российского государства в ХIХ в.

Таможенные пошлины и доходы Российского государства в ХIХ в. Таможенная политика России первой половины XIX в. представляла смешение фискальных, меркантилистских и протекционистских начал.При разработке пошлин учитывалось, что государства Запада нуждаются в русских

Статья 295. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях

Статья 295. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях 1. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях, не уплачиваются, если стоимость таких товаров,

Статья 319. Возникновение и прекращение обязанности по уплате таможенных пошлин, налогов. Случаи, когда таможенные пошлины, налоги не уплачиваются

Статья 319. Возникновение и прекращение обязанности по уплате таможенных пошлин, налогов. Случаи, когда таможенные пошлины, налоги не уплачиваются 1. При перемещении товаров через таможенную границу обязанность по уплате таможенных пошлин, налогов возникает:1) при ввозе

Статья 352. Взыскание таможенных пошлин, налогов за счет товаров, в отношении которых таможенные пошлины, налоги не уплачены

Статья 352. Взыскание таможенных пошлин, налогов за счет товаров, в отношении которых таможенные пошлины, налоги не уплачены 1. В случаях, предусмотренных настоящим Кодексом, а также в случае отсутствия денежных средств на счетах плательщика или отсутствия информации о

Глава 39. ТАМОЖЕННЫЕ ОРГАНЫ И ОБЕСПЕЧЕНИЕ ИХ ДЕЯТЕЛЬНОСТИ § 1. Таможенные органы

Глава 39. ТАМОЖЕННЫЕ ОРГАНЫ И ОБЕСПЕЧЕНИЕ ИХ ДЕЯТЕЛЬНОСТИ § 1. Таможенные органы Статья 401. Таможенные органы и их место в системе государственных органов Российской Федерации 1. Таможенные органы составляют единую федеральную централизованную систему.2. Органы

СТАТЬЯ 295. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях

СТАТЬЯ 295. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях 1. Таможенные пошлины, налоги в отношении товаров, пересылаемых в международных почтовых отправлениях, не уплачиваются, если стоимость таких товаров,

СТАТЬЯ 319. Возникновение и прекращение обязанности по уплате таможенных пошлин, налогов. Случаи, когда таможенные пошлины, налоги не уплачиваются

СТАТЬЯ 319. Возникновение и прекращение обязанности по уплате таможенных пошлин, налогов. Случаи, когда таможенные пошлины, налоги не уплачиваются 1. При перемещении товаров через таможенную границу обязанность по уплате таможенных пошлин, налогов возникает:1) при ввозе

СТАТЬЯ 352. Взыскание таможенных пошлин, налогов за счет товаров, в отношении которых таможенные пошлины, налоги не уплачены

СТАТЬЯ 352. Взыскание таможенных пошлин, налогов за счет товаров, в отношении которых таможенные пошлины, налоги не уплачены 1. В случаях, предусмотренных настоящим Кодексом, а также в случае отсутствия денежных средств на счетах плательщика или отсутствия информации о

37. Таможенные пошлины и таможенный тариф

37. Таможенные пошлины и таможенный тариф Таможенная пошлина – обязательный платеж за перемещение товаров через границу. Согласно гл. 28 Таможенного кодекса РФ объектом обложения таможенными пошлинами являются товары, перемещаемые через таможенную границу.Налоговой

2018-01-21

1678

Тема 1. Классификация таможенных платежей.

С XIII века на Руси существовала сложная система пошлин т.к. каждое

княжество устанавливало свои там порядки, свой перечень пошлин. В связи с

введением тамги она стала торговой пошлиной, а за мытом закрепилась

функция проезжей. Однако этот порядок наступил не сразу. В 14 веке мыт и

тамга были проезжими и торговыми пошлинами. Таможенные сборы

отличались ставкой пошлин, их количеством, разнообразием. Пошлины,

бывшие в обращении, можно условно разделить на 4 группы.

1. Явка – пошлина за предъявленный в таможне товар (По прибытии

в город торговый человек должен был явиться в таможню. Здесь в

специальной книге записывалось его имя, название и происхождение

привезенного товара, размер взысканной пошлины – «явки» или

«явленного». Пройти через таможню были обязаны все приезжие, однако

явка взималась только с тех из них, кто имел при себе товар.); взималась как

при провозе товаров на место торга, так и с их продажи.

2. Замыт – сбор, акциз; взыскивался с цены товара.

3. Осьмничее (осьмичее, восьмничее, восьменичее) – фискальная

пошлина, равная 1/8 стоимости товара. Взималась, как и «померное», с

«предметов меримых». От померного отличалось тем, что взималось с рубля,

в то время как померное – с меры. Поэтому и встречается в актах, что с

одного и того же предмета берутся восьмничее и помер.

4. Гостиное – пошлина с привозных товаров; взималась «с оценки

товаров, помещаемых в гостином дворе, на рубль или по штукам товара».

5. Порядное – фискальная пошлина с продажи и покупки некоторых

товаров, например, меди, икры, рыбы, соли; взималась, как правило, с цены

товара, реже с меры. Размер порядного колебался от ½ деньги до 2 денег с

6. Искунное – фискальная пошлина с продажи товаров.

7. Пятно – сбор за клеймение лошадей при купле-продаже; взималась

с наложения таможенным чиновником пятна на купленную или

промененную лошадь как с покупателя, так и с продавца.

8. Узольцовое (узловое, поузольщина) – сбор за обвязку товара с

приложением таможенных печатей или за наложение таможенных знаков.

9. Головщина – пошлина, взимавшаяся при продаже людей в рабство;

взыскивалась с покупателя.

10. Весчее – пошлина, которая взималась с продажи весчих товаров. Ее

размер колебался от 1/6 деньги до 10 денег с рубля (обычно он составлял 2

деньги, из которых одна взыскивалась с покупателя, а другая – с продавца.

После 1653 г. взыскивалась только с покупателя).

11. Померное – пошлина с продажи товаров меримых. Такими

меримыми товарами считались: пшеница, рожь, овес, солод, ячмень,

конопля, греча, горох… и с известной меры, а не с рубля. Размер померной

пошлины брался от полденьги до двух денег. Ее взыскивали только с

1. Мыто сухое, мыто водяное – основные пошлины за провоз товара;

взимались, как правило, с судна, воза, саней, в которых перевозился товар,

реже – с цены товара. До 1654 года «мыты» содержались не только

правительством, но и частными лицами, хотя и с разрешения правительства.

2. Посаженное – разновидность мыта; взималось с воза или судна,

груженых товаром, в зависимости от их размеров в саженях.

3. Подужное – сбор за количество телег в купеческом обозе.

4. Полозовое – сбор с количества саней в обозе.

5. Побережное – сбор с судна, причалившего к берегу; уплачивался

деньгами или товарами, находившимися на судне, в зависимости от

количества судов и их размеров.

6. Головщина – подать с души, головы; плата за человека на возу,

ладье или ином транспортном средстве; поголовный сбор с лиц,

7. Костки – налог с людей, сопровождающих товар.

8. Задние калачи – разновидность годовщины; взимались «при

возвращении купца со своими людьми после распродажи товара».

9. Мостовщика и перевоз – налог за проезд (проход) по мосту или

пользование перевозом; взимался мостовщиками и перевозчиками.

10. Проезжее – плата за пользование устроенными дорогами.

11. Явка – пошлина с предоставленного таможеннику или другому

должностному лицу товара при его провозе на место торга; взималась также

с людей (поголовно) при доставке товаров к месту торга.

12. Перевоз – пошлина с людей, товаров, скота, перевозимых с одного

берега реки на другой; взималась деньгами.

Пошлины за обслуживание.

1. Амбарное (анбарное) – плата за наем амбара.

2. Гостиное – плата за остановку в гостином дворе (сверх платы за

помещение). Величина этой пошлины зависела от числа купцов, чем

торговцев было больше, тем амбары были дороже, и наоборот. Ее взимание

производилось «гостиными дворниками», находившимися под заведыванием

местного начальства, только с иногородних и иностранцев, обязанных

останавливаться на гостиных дворах и из них торговать.

3. Полавочное – пошлина за право торговли или за наем лавок.

4. Свальное – плата за разгрузку подводы при взвешивании товара на

заставе или за складку товара.

5. Подъемная и рукознобная пошлины – за поднятие товара и его

установку на весах; взимались на рынках весовщиками (пудовщиками) как с

продавцов, так и с покупателей.

6. Померное – сбор за измерение сыпучих товаров бочками или их

7. Весовое, весчее – плата за взвешивание товара на торговых весах

откупщика; взималась откупщиком.

8. Контарное – пошлина с массы товара (1 контар = 2,5 пуда).

9. Припуск – пошлина с наведения весов в равновесие при взвешивании

1. Промыта – уклонение от уплаты мыта (промытиться – уклониться

2. Промыт – пеня за объезд мыта и неплатеж мытной пошлины. «А кто

пошлин не явит, и ему кормленщику нашему взять на том промыт»; взимался

обыкновенно с воза или судна.

3. Заповедь – пеня за неуплату пошлины при продаже (покупке)

- штраф с купцов, складировавших свои товары в домах частных лиц

вне гостиного двора. Взимался как с хозяина товара, так и с человека,

поместившего его на своем дворе;

- штраф за продажу померного товара, например, зерна без меры;

- штраф за попытку избежать весчей пошлины, взимавшейся как с

купца, так и с продавца;

- пеня за неявку товара на таможню (то же, что и протаможье).

Величина заповеди была обыкновенно в два рубля: один рубль шел

государю, а другой – лицам, заведывавшим таможенным сбором. Иногда вся

заповедь принадлежала государю.

4. Протаможье – пеня за тайный провоз товара без уплаты пошлины,

за неявку его в таможне.

5. Протамга – пеня за неявку товара в таможне.

Всего на Руси взималось до сорока видов различного рода и наименования

Тема 2. Практика взимания таможенных пошлин.

К началу XVIII века таможенная система в Российском государстве

отвечала потребностям внешней торговли и решению задач налоговой

политики. Сложился централизованный орган, в который поступали

таможенные сборы и другие доходы - Приказ Большой казны. В торговых

городах, существовали различные структуры таможен. В Москве было

несколько таможенных органов: Большая таможня (оформляла товары

иностранных купцов), Мытная изба, в которой происходило таможенное

оформление скота, сена и др. Торговля лошадьми была сосредоточена в

Конюшенной избе, сделки на сельскохозяйственные товары оформлялись в

Особенность деятельности таможенных учреждений в этот период

состояла в том, что таможни, наряду с взиманием пошлин, осуществляли

сусленный, квасный и банный сборы. На них возлагалось и получение

питейной прибыли. Эти функции распространялись лишь на некоторую часть

таможен. Все зависело от местных условий и традиций. Важной

особенностью таможенной службы являлось также то, что она выполняла

лишь фискальные задачи. Все денежные средства поступали в Большую

казну, в то время как в западных странах таможенный доход частично

оставался в местных самоуправлениях и использовался на развитие городов

и торговых центров.

Помимо собственно организационных аспектов таможенной службы

следует также остановиться на правовой стороне таможенного дела в рассматриваемый период. В связи с процессами централизации в таможенном деле уже в начале XVI века предпринимаются попытки

унификации сбора пошлин с товаров. И хотя не было единого законодательства, которое бы регулировало сборы, но отдельные правовые

нормы о порядке сбора пошлин с некоторых товаров нашли отражение в

грамотах, выдаваемых московским государем таможенникам. Здесь можно

упомянуть грамоту таможенникам г. Дмитрова 1521 года, грамоту 1549 г. о

содействии Дмитровским и Кимерским таможенникам в сборе таможенных

пошлин с торговых людей по случаю уничтожения тарханов царя Ивана

Васильевича, Таможенную Новгородскую грамоту о сборе пошлин на

торговой стороне в Государевой опричнине от 17 марта 1571 года. К концу

XVI века упорядочивались правила о сборе пошлин. В связи с этим был

утвержден ряд грамот: «О сборе гостиной и полавочной пошлины в Великом

Новгороде на Торговой стороне» (1577 г.), «О сборе явчей, пятенной и

привязной пошлины в Великом Новгороде» (1586 г.), «О сборе померной и

покоречной пошлины в Великом Новгороде» (1587 г.).

Их содержание свидетельствует о том, что осуществлялось

упорядочение таможенных формальностей, складывались таможенно-

правовые нормы, определяющие условия применения к субъекту мер

государственно-распорядительного характера, обязательных для исполнения.

В грамотах, наряду с росписями о ставках пошлин и товаров, с которых

брали пошлину, подробно описывался порядок действий таможенников и

лиц, прибывающих на торги, и устанавливались меры наказания для тех, кто

не выполнял требования грамот. В частности, обращалось внимание на

возможные ухищрения со стороны торговых людей и устанавливался штраф

за это. В грамотах указываются штрафы за контрабанду, хотя слово

контрабанда не употребляется, речь идет о промыте.

Как свидетельствуют документы, к концу XVI в. складываются

правовые нормы, регулирующие таможенные отношения с иностранными

купцами. После установления торговых отношений России с англичанами

Дарованной грамотой Ивана IV в 1569 г., им предоставлялось право

беспошлинно провозить грузы в Персию и другие страны. Торговые люди

других стран этими льготами не пользовались. Торговые отношения с ними

регулировались царскими грамотами. В Памяти Новгородским таможенным

головам «О взыскании пошлин с Немецких людей, приезжающих из

Швеции», изложены нормы, определяющие ставки пошлин на ввозимые и

Основными пошлинами были судовая, мытная, померная, привязная,

весчая и другие. Характерно, что еще задолго до именного указа 1653 г.

собиралась рублевая пошлина. В грамотах излагалась подробная роспись

товаров и ставки пошлин. Встречаются указания на необходимость

соблюдения санитарных норм при торговле животными.

Некоторые положения грамот содержали правила поведения

таможенной головы и целовальников. В частности звучали требования,

чтобы таможенники не допускали волокиты, не задерживали уплативших

пошлину, чтобы ни таможенный голова, ни целовальники не брали взяток и

не утаивали часть таможенных сборов. Положения таможенных грамот

устанавливали правовые нормы регулирования отношений таможенных и

торговых людей и предусматривали наказания за злоупотребление властью и

превышение своих полномочий.

Таким образом, в стране складывается единое таможенное

законодательство, совершенствуются правовые нормы, регулирующие

продажу и перемещение товаров, ужесточаются финансовые сборы.

Таможенники ставятся под покровительство центральной власти.

Объективный ход экономического развития Московского государства

требовал дальнейшего совершенствования таможенной системы, которая к

середине XVII в. оставалась практически функцией удельных князей.

Государственный аппарат нуждался в решении задач создания единой

таможенной территории, единых таможенных правил сбора пошлин и

осуществления таможенных формальностей. В содержании грамот

прослеживается возрастание роли великого государя, а затем царя

31.12.2019 16:30 , обновлено 25.03.2021 15:49

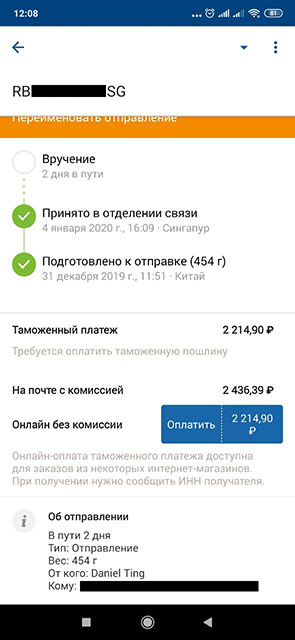

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

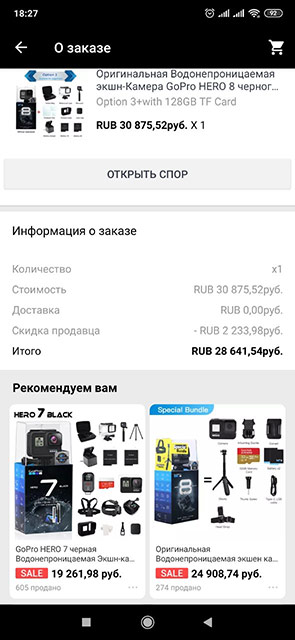

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Читайте также: