Сверка 100 и 300 форм в налоговой расчет

Опубликовано: 03.05.2024

Формы налоговой отчетности на 2021 год

Утверждены приказом Первого заместителя Премьер-Министра Республики Казахстан - Министра финансов Республики Казахстан от 20 января 2020 года № 39 «Об утверждении форм налоговой отчетности и правил их составления» (с изменениями, внесенными приказом Министра финансов Республики Казахстан от 20 декабря 2020 года № 1214, приказом Министра финансов Республики Казахстан от 30 марта 2021 года № 268); приказом Министра финансов Республики Казахстан от 21 июня 2018 года № 617 «Об утверждении формы декларации об активах и обязательствах физического лица и Правил ее составления» (форма 250.00) (с изменениями, внесенными приказом Министра финансов Республики Казахстан от 21 декабря 2020 года № 1217 «О внесении изменений в приказ Министра финансов Республики Казахстан от 21 июня 2018 года № 617 «Об утверждении формы декларации об активах и обязательствах физического лица и Правил ее составления»»).

Корпоративный подоходный налог

Правила составления налоговой отчетности «Декларация по корпоративному подоходному налогу (форма 100.00)»

Построчное заполнение декларации по КПН по форме 100.00 за 2020 год

Построчное заполнение декларации по КПН по форме 100.00 за 2021 год

Шаблон по заполнению декларации по КПН по форме 100.00 за 2020 год в формате Excel

Шаблон сверки между формами 100.00 и 300.00 за 2020, 2021 годы в формате Excel

Шаблон по заполнению декларации по КПН по форме 100.00 за 2021 год в формате Excel

Правила составления налоговой отчетности «Расчет суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации», и «Расчет суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период после сдачи декларации» (формы 101.01 - 101.02)

Построчное заполнение расчета суммы авансовых платежей по КПН, подлежащей уплате за период до сдачи декларации, по форме 101.01 и расчета суммы авансовых платежей по КПН, подлежащей уплате за период после сдачи декларации, по форме 101.02 на 2021 год

Правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода резидента (форма 101.03)»

Построчное заполнение расчета по КПН, удерживаемому у источника выплаты с дохода резидента, по форме 101.03 за 1-й квартал 2021 года

Правила составления налоговой отчетности «Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода нерезидента (форма 101.04)»

Построчное заполнение расчета по КПН, удерживаемому у источника выплаты с дохода нерезидента, по форме 101.04 в 2021 году

Шаблон по заполнению декларации по КПН по форме 101.04 в 2021 году в Excel

Правила составления налоговой отчетности «Декларация по корпоративному подоходному налогу (форма 110.00)»

Правила составления налоговой отчетности «Декларация по корпоративному подоходному налогу и по налогу на сверхприбыль (форма 150.00)»

Построчное заполнение декларации по корпоративному подоходному налогу и налогу на сверхприбыль по форме 150.00 за 2020 год

Шаблон по заполнению декларации по КПН по форме 150.00 за 2020 год в формате Excel

Правила составления налоговой отчетности «Декларация по корпоративному подоходному налогу (форма 180.00)»

Индивидуальный подоходный налог и социальный налог

Правила составления налоговой отчетности «Декларация по индивидуальному подоходному налогу и социальному налогу (форма 200.00)»

Построчное заполнение декларации по форме 200.00 юридическими лицами в 2021 году

Построчное заполнение декларации по форме 200.00 ИП на общеустановленном режиме налогообложения (при наличии наемных работников) в 2021 году

Шаблон по заполнению декларации по форме 200.00 юридическими лицами в 2021 году в формате Excel

Шаблон по заполнению декларации по форме 200.00 ИП на общеустановленном режиме налогообложения (при наличии наемных работников) в 2021 году в формате Excel

Правила составления налоговой отчетности «Декларация по индивидуальному подоходному налогу (форма 220.00)»

Построчное заполнение декларации по ИПН (форма 220.00) за 2020 год

Построчное заполнение декларации по ИПН (форма 220.00) за 2021 год

Шаблон по заполнению декларации по ИПН по форме 220.00 за 2020 год в формате Excel

Шаблон по заполнению декларации по ИПН по форме 220.00 за 2021 год в формате Excel

Правила составления налоговой отчетности «Декларация по индивидуальному подоходному налогу и имуществу (форма 230.00)»

Рекомендации КГД МФ РК : Как заполнить декларацию по ИПН и имуществу (ФНО 230.00)

Правила составления налоговой отчетности «Декларация по индивидуальному подоходному налогу (форма 240.00)»

Пример заполнения декларации по ИПН (форма 240.00) за 2020 год

Физические лица

Правила составления декларации об активах и обязательствах физического лица (форма 250.00)

Налог на добавленную стоимость, косвенные налоги

Правила составления налоговой отчетности «Декларация по налогу на добавленную стоимость (форма 300.00)»

Построчное заполнение декларации по НДС по форме 300.00 в 2021 году (пропорциональный метод)

Шаблон по заполнению декларации по НДС по форме 300.00 в 2021 году (пропорциональный метод) в формате Excel

Построчное заполнение декларации по НДС по форме 300.00 в 2021 году (раздельный метод)

Шаблон по заполнению декларации по НДС по форме 300.00 в 2021 году (раздельный метод) в формате Excel

Шаблон сверки между формами 100.00 и 300.00 за 2020, 2021 годы в формате Excel

С 1 января 2020 года приказом от 20 января 2020 года № 39 «Об утверждении форм налоговой отчетности и правил их составления» декларация по косвенным налогам по импортированным товарам (форма 320.00) на 2021 год не утверждена.

С 2021 года прекращается представление декларации по форме 320.00.

Правила заполнения и представления налоговой отчетности «Заявление о ввозе товаров и уплате косвенных налогов (форма 328.00)»

Построчное заполнение заявления о ввозе товаров и уплате косвенных налогов (форма 328.00) в 2021 году

Инструкцию по загрузке в СОНО заявления о ввозе товаров и уплате косвенных налогов (форма 328.00) в 2021 году и шаблон заявления о ввозе товаров и уплате косвенных налогов (форма 328.00) в формате Excel для СОНО в 2021 году

Правила составления налоговой отчетности «Декларация по акцизу (форма 400.00)»

Построчное заполнение декларации по акцизу по форме 400.00 в 2021 году

Правила составления налоговой отчетности «Расчет акциза за структурное подразделение или объекты, связанные с налогообложением (форма 421.00)»

Построчное заполнение расчета акциза за структурное подразделение или объекты, связанные с налогообложением, по форме 421.00 в 2021 году

Правила составления налоговой отчетности «Декларация по роялти, по бонусу добычи, по доле Республики Казахстан по разделу продукции, по дополнительному платежу недропользователя, осуществляющего деятельность по соглашению (контракту) о разделе продукции (форма 500.00)»

Правила составления налоговой отчетности «Декларация по подписному бонусу (форма 510.00)»

Построчное заполнение декларации по подписному бонусу (форма 510.00) в 2021 году

Правила составления отчетности «Декларация (расчет) об исполнении налогового обязательства в натуральной форме (форма 531.00)»

Правила составления налоговой отчетности «Декларация по налогу на сверхприбыль (форма 540.00)»

Правила составления налоговой отчетности «Декларация по платежу по возмещению исторических затрат (форма 560.00)»

Построчное заполнение декларации по платежу по возмещению исторических затрат (форма 560.00) в 2021 году

Правила составления налоговой отчетности «Декларация по рентному налогу на экспорт (форма 570.00)»

Построчное заполнение декларации по рентному налогу на экспорт (форма 570.00) в 2021 году

Правила составления налоговой отчетности «Декларация по налогу на добычу полезных ископаемых (форма 590.00)»

Построчное заполнение декларации по налогу на добычу полезных ископаемых по форме 590.00 за 1 квартал 2021 года

Правила составления налоговой отчетности «Декларация по альтернативному налогу на недропользование (форма 600.00)»

Правила составления налоговой отчетности «Расчет отчислений в фонды содействия занятости, обязательного медицинского страхования, государственного социального страхования, государственный центр по выплате пенсий и отчислений пользователей автомобильных дорог (форма 641.00)»

Правила составления налоговой отчетности «Декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество (форма 700.00)»

Построчное заполнение декларации по налогу на транспортные средства, по земельному налогу и налогу на имущество (форма 700.00) за 2020 год

Построчное заполнение декларации по налогу на транспортные средства, по земельному налогу и налогу на имущество (форма 700.00) за 2021 год

Шаблон по заполнению декларации по форме 700.00 в 2020 году в формате Excel

Шаблон по заполнению декларации по форме 700.00 в 2021 году в формате Excel

Правила составления налоговой отчетности «Расчет текущих платежей по налогу на транспортные средства (форма 701.00)»

Построчное заполнение расчета текущих платежей по налогу на транспортные средства по форме 701.00 в 2021 году

Правила составления налоговой отчетности «Расчет текущих платежей по земельному налогу и налогу на имущество (форма 701.01)»

Построчное заполнение расчета текущих платежей по земельному налогу и налогу на имущество по форме 701.01 в 2021 году

Шаблон по заполнению декларации по форме 701.01 в 2021 году в формате Excel

Налог на игорный бизнес

Правила составления налоговой отчетности «Декларация по налогу на игорный бизнес (форма 710.00)»

Построчное заполнение декларации по налогу на игорный бизнес по форме 710.00 за 1-й квартал 2021 года

Другие обязательные платежи

Правила составления налоговой отчетности «Расчет сумм текущих платежей по плате за пользование земельными участками (форма 851.00)»

Построчное заполнение расчета по плате за пользование земельными участками (форма 851.00) за 2020 год

Построчное заполнение расчета по плате за пользование земельными участками (форма 851.00) за 2021 год

Правила составления налоговой отчетности «Декларация по плате за пользование водными ресурсами поверхностных источников (форма 860.00)»

Правила составления налоговой отчетности «Декларация по плате за эмиссии в окружающую среду (форма 870.00)»

Построчное заполнение декларации по плате за эмиссии в окружающую среду по форме 870.00 в 2021 году

Шаблон по заполнению декларации по форме 870.00 в 2021 году в формате Excel

Правила составления налоговой отчетности «Реестр договоров аренды (пользования) (форма 871.00)»

Специальные налоговые режимы

Правила составления налоговой отчетности «Упрощенная декларация для субъектов малого бизнеса (форма 910.00)»

Построчное заполнение декларации по форме 910.00 за первое полугодие 2021 года ИП, применяющим СНР на основе упрощенной декларации, в т. ч. с применением коэффициента «0»

Шаблон по заполнению декларации по форме 910.00 за 1-е полугодие 2021 года ИП, применяющим СНР на основе упрощенной декларации в формате Excel

Правила составления налоговой отчетности «Расчет стоимости патента (форма 911.00)»

Построчное заполнение расчета стоимости патента (форма 911.00) на 2021 год

Правила составления налоговой отчетности «Декларация для налогоплательщиков, применяющих специальный налоговый режим с использованием фиксированного вычета (форма 912.00)»

Построчное заполнение декларации по форме 912.00 для налогоплательщиков, применяющих СНР с использованием фиксированного вычета, за 2020 год

Построчное заполнение декларации по форме 912.00 для налогоплательщиков, применяющих СНР с использованием фиксированного вычета, за 2021 год

Шаблон по заполнению декларации по форме 912.00 для налогоплательщиков, применяющих СНР с использованием фиксированного вычета, за 2020 в формате Excel

Шаблон по заполнению декларации по форме 912.00 для налогоплательщиков, применяющих СНР с использованием фиксированного вычета, за 2021 в формате Excel

Правила составления налоговой отчетности «Декларация для налогоплательщиков, применяющих специальный налоговый режим розничного налога (форма 913.00)»

Построчное заполнение декларации для налогоплательщиков, применяющих СНР розничного налога (форма 913.00) за 1 квартал 2021 года

Шаблон по заполнению декларации для налогоплательщиков, применяющих СНР розничного налога по форме 913.00 за 1-й квартал 2021 года в формате Excel

Правила составления налоговой отчетности «Декларация для плательщиков единого земельного налога (форма 920.00)»

Построчное заполнение декларации для плательщиков единого земельного налога (форма 920.00) за 2020 год

Построчное заполнение декларации для плательщиков единого земельного налога (форма 920.00) за 2021 год

Автор: Шелег Е. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Налоговый мониторинг – форма налогового контроля, применяемая только к крупным организациям, причем на их добровольной основе (по заявлению при утвердительном решении налогового органа). Но для того чтобы попасть под этот вид контроля, необходимо соблюсти определенные условия, прописанные в разд. V.2 НК РФ.

С июля 2021 года они заработают в обновленном виде – соответствующие изменения внесены Федеральным законом от 29.12.2020 № 470-ФЗ (далее – Закон № 470-ФЗ). Об этом поговорим далее и напомним основные моменты по теме.

Какова суть налогового мониторинга?

Налоговый мониторинг предоставляет возможность налогоплательщику взаимодействовать с налоговым органом в режиме реального времени: первый раскрывает информацию, второй, получая доступ к данным бухгалтерского и налогового учета организации, проводит анализ. Обнаружив нарушение, инспекция составляет мотивированное мнение (а не решение о привлечении к ответственности!). Мотивированное мнение может быть составлено и по заявлению налогоплательщика.

Таким образом, налоговый контроль ведется непрерывно.

Кто может участвовать в налоговом мониторинге?

Согласно п. 3 ст. 105.26 НК РФ в редакции Закона № 470-ФЗ перейти на налоговый мониторинг могут организации, у которых по итогам года, предшествующего году представления заявления о проведении налогового мониторинга, будут выполнены следующие условия в совокупности:

общая сумма НДС, акцизов, НДФЛ, налога на прибыль, НДПИ и страховых взносов составляет не менее 100 млн руб. (прежде – 300 млн руб.);

доходы по данным бухгалтерской (финансовой) отчетности составили не менее 1 млрд руб. (прежде – не менее 3 млрд руб.);

балансовая стоимость активов (на 31 декабря) составляла не менее 1 млрд руб. (прежде – не менее 3 млрд руб.).

Обратите внимание: в расчет общей суммы налогов и страховых взносов включаются налоги, которые уплачивает (перечисляет) как налогоплательщик, так и налоговый агент.

А вот НДС и акцизы, которые нужно уплатить при перемещении товаров через таможенную границу ЕАЭС, в расчет не включаются.

Все эти условия должны выполняться, если на момент подачи заявления мониторинг не проводится.

Для организации, уже «включившейся» в налоговый мониторинг, а также для организации, являющейся участником КГН (в том числе ответственным участником этой группы), выполнение названных условий для принятия решения о проведении мониторинга в соответствии со ст. 105.27 НК РФ не является обязательным.

Как подать заявление на проведение налогового мониторинга?

Заявление о проведении налогового мониторинга организация представляет в налоговый орган по месту своего нахождения (по месту ее учета – для крупнейших налогоплательщиков) не позднее 1 сентября (ранее – не позднее 1 июля) года, предшествующего периоду, за который проводится налоговый мониторинг (п. 1 ст. 105.27 НК РФ в редакции Закона № 470-ФЗ).

Для перехода на налоговый мониторинг с 2021 года рекомендуется использовать заявление, направленное Письмом ФНС России от 31.08.2020 № БВ-4-23/13939@.

Обратите внимание: организация, подавшая заявление о проведении налогового мониторинга, до принятия налоговым органом соответствующего (положительного либо отрицательного) решения может отозвать его на основании письменного заявления. При таких обстоятельствах заявление не считается представленным (п. 3 ст. 105.27 НК РФ).

Какие еще документы (информацию) нужно представить?

С заявлением о проведении налогового мониторинга также представляются (п. 2 ст. 105.27 НК РФ в редакции Закона № 470-ФЗ):

регламент информационного взаимодействия (его содержание представлено в п. 6 ст. 105.26 НК РФ; в случае неполного информирования налоговый орган не позднее месяца со дня получения заявления сообщает об этом организации с требованием представить в течение 10 дней необходимые пояснения и (или) внести соответствующие изменения в регламент);

информация об организациях, о физических лицах, которые прямо и (или) косвенно участвуют в организации, представляющей заявление о проведении налогового мониторинга, и при этом доля такого участия составляет более 25 %;

учетная политика для целей налогообложения организации, действующая в календарном году, в котором представлено заявление о проведении налогового мониторинга, включающая информацию о порядке отражения организацией в регистрах бухгалтерского и налогового учета доходов и расходов, объектов налогообложения и налоговой базы, сведения о регистрах бухгалтерского учета, об аналитических регистрах налогового учета;

внутренние документы, регламентирующие систему внутреннего контроля организации.

К сведению: для целей проведения налогового мониторинга под системой внутреннего контроля за совершаемыми фактами хозяйственной жизни и правильностью исчисления (удержания), полнотой и своевременностью уплаты (перечисления) налогов, сборов, страховых взносов понимается совокупность организационной структуры, методик и процедур, утвержденных организацией для упорядоченного и эффективного ведения финансово-хозяйственной деятельности (в том числе для достижения финансовых и операционных показателей, сохранности активов), выявления, оценки, минимизации и (или) устранения рисков неправильного исчисления (удержания), неполной и (или) несвоевременной уплаты (перечисления) налогов, сборов, страховых взносов организации в целях выявления, исправления и предотвращения ошибок и искажения информации при исчислении (удержании) налогов, сборов, страховых взносов, полноты и своевременности их уплаты (перечисления), а также для своевременной подготовки бухгалтерской (финансовой), налоговой и иной отчетности организации (п. 7 ст. 105.26 НК РФ в редакции Закона № 470-ФЗ).

Как налоговый орган принимает решение о проведении налогового мониторинга?

По результатам рассмотрения заявления о проведении налогового мониторинга и документов (информации), представленных организацией, руководитель (заместитель руководителя) налогового органа до 1 ноября года, в котором представлено заявление о проведении налогового мониторинга, принимает одно из следующих решений (п. 4 ст. 105.27 НК РФ):

1) о проведении налогового мониторинга;

2) об отказе в проведении налогового мониторинга. Такое решение должно быть мотивированным. Основания для принятия решения об отказе в проведении налогового мониторинга перечислены в п. 5 ст. 105.27 НК РФ.

Каковы сроки проведения налогового мониторинга?

В силу п. 4 ст. 105.26 НК РФ налоговый мониторинг проводится за календарный год (продлевать его можно неограниченное количество раз). Этот срок начинается с 1 января года указанного периода и оканчивается 1 октября года, следующего за этим периодом (п. 5 ст. 105.26 НК РФ).

Когда налоговый орган вправе продлить налоговый мониторинг?

В Налоговом кодексе закреплено право на автоматическое продление налогового мониторинга на следующий год в случае, если налогоплательщик не представил до 1 декабря года, за который проводится налоговый мониторинг, заявление об отказе в его проведении (п. 7 ст. 105.27 НК РФ в редакции Закона № 470-ФЗ). Таким образом, подавать каждый год заявление не нужно.

Особые положения для продления налогового мониторинга предусмотрели и при подаче уточненной декларации. О таком решении (оно принимается руководителем налогового органа или его заместителем до окончания срока, указанного в абз. 1, – 1 октября года, следующего за годом проведения мониторинга) налоговый орган уведомляет организацию в течение 5 дней со дня принятия решения.

В частности, налоговый орган вправе продлить налоговый мониторинг (п. 6 ст. 105.26 НК РФ (в редакции Закона № 470-ФЗ):

не более чем на 3 месяца – если налогоплательщик представит в календарном году, за который налоговый мониторинг не проводится, менее чем за 3 месяца до окончания срока проведения мониторинга уточненную налоговую декларацию (уточненный расчет) за налоговый (отчетный) период года, за который проводится или проведен мониторинг;

не более чем на 6 месяцев – если налогоплательщик представит в календарном году, за который налоговый мониторинг не проводится, менее чем за 6 месяцев до окончания срока проведения мониторинга «уточненку» по НДС (акцизу) с суммой налога к возмещению, за налоговый период года, за который проводится или проведен налоговый мониторинг.

К сведению: в случае представления налоговой декларации (расчета) или «уточненки» (декларации, расчета) за налоговый (отчетный) период года, за который проведен налоговый мониторинг, такая отчетность проверяется в рамках проведения налогового мониторинга, срок проведения которого не окончен.

При каких обстоятельствах налоговый мониторинг прекращается досрочно?

Случаи досрочного прекращения налогового мониторинга указаны в ст. 105.28 НК РФ (в редакции Закона № 470-ФЗ):

1) неисполнение организацией регламента информационного взаимодействия;

2) выявление налоговым органом факта представления организацией недостоверной информации в ходе мониторинга;

3) систематическое (2 раза и более) непредставление или несвоевременное представление налоговому органу в ходе мониторинга документов (информации), пояснений в порядке, предусмотренном ст. 105.29 НК РФ.

Обратите внимание: налоговый орган уведомляет (в электронной форме) организацию о наличии основания для досрочного прекращения мониторинга в течение 10 дней со дня установления обстоятельств для этого.

Последующие 10 дней (со дня получения уведомления) отводятся организации для принятия ею мер по устранению указанных обстоятельств (разумеется, если такая возможность имеется) и уведомления налоговиков об этом либо представления пояснений и документов (при наличии), подтверждающих отсутствие оснований для досрочного прекращения налогового мониторинга (п. 1.1 ст. 105.28 НК РФ, введенный Законом № 470-ФЗ).

Пояснения и прилагаемые к ним документы (при наличии) представляются в налоговый орган в электронной форме по ТКС и (или) посредством предоставления доступа к таким документам через информационные системы организации в случае получения к ним доступа налогового органа.

По результатам рассмотрения уведомления об устранении обстоятельств для досрочного прекращения налогового мониторинга или пояснений с документами либо (при отсутствии таковых) налоговый орган в течение 10 дней со дня истечения срока для представления документов принимает решение о досрочном прекращении налогового мониторинга или уведомляет (в электронной форме) организацию об отсутствии оснований для досрочного прекращения мониторинга.

Каков порядок устранения выявленных в ходе мониторинга нарушений?

Если при проведении мониторинга выявлены противоречия между представленными сведениями либо несоответствия между представленными и имеющимися у налогового органа сведениями, он сообщает об этом организации – той отводится 5 дней, чтобы представить необходимые пояснения или внести соответствующие исправления (п. 2 ст. 105.29 НК РФ).

Если таковые не дали результатов и факт, свидетельствующий о неправильном исчислении (удержании), неполной или несвоевременной уплате (перечислении) налогов, сборов, страховых взносов, будет установлен, налоговый орган обязан составить мотивированное мнение. Организацию уведомят (в течение 10 дней) о наличии оснований для составления мотивированного мнения в порядке, предусмотренном ст. 105.30 НК РФ (п. 2.1, введенный в ст. 105.29 НК РФ Законом № 470-ФЗ).

Обратите внимание: в уведомлении указываются документально подтвержденные факты, свидетельствующие о нарушениях, выявленные в ходе мониторинга, а также выводы и предложения налогового органа по устранению выявленных нарушений.

Организация в течение 15 дней со дня получения такого уведомления вправе представить налоговикам необходимые пояснения или внести соответствующие исправления, сообщив об этом налоговому органу в электронной форме по ТКС и (или) через свои информационные системы, к которым предоставлен доступ налоговому органу. И только если после этого нарушения останутся, инспекция составит мотивированное мнение.

Обратите внимание: мотивированное мнение направляется организации в течение 5 дней со дня его составления. Оно может быть составлено в течение срока проведения налогового мониторинга (п. 3 ст. 105.30 НК РФ в редакции Закона № 470-ФЗ).

При проведении налогового мониторинга налоговый орган вправе истребовать у организации необходимые документы (информацию), пояснения, связанные с правильностью исчисления (удержания), полнотой и своевременностью уплаты (перечисления) налогов, сборов, страховых взносов (п. 3 ст. 105.29 НК РФ). Такая информация может быть передана в электронной форме или через информационные системы организации, к которым предоставлен доступ налоговому органу. Не запрещено представлять документы и на бумажном носителе (в виде заверенных организацией копий), которые могут быть переданы в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов). Истребуемые информация или пояснения могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (п. 4 ст. 105.29 НК РФ в редакции Закона № 470-ФЗ).

Обратите внимание: в ходе проведения мониторинга налоговый орган не вправе истребовать у организации документы, ранее представленные в налоговый орган в виде заверенных организацией (ее представителем) копий на бумажном носителе или в электронной форме, заверенные усиленной квалифицированной электронной подписью организации (ее представителя).

Вправе ли организация составить запрос о предоставлении мотивированного мнения?

К сведению: запрос о предоставлении мотивированного мнения в отношении сделки (совокупности взаимосвязанных сделок), операции (операций), а также иных фактов хозяйственной жизни может быть направлен организацией не позднее 1 июля года, следующего за периодом, в котором они были совершены.

Запрос о представлении мотивированного мнения и прилагаемые к нему документы (при их наличии) направляются в налоговый орган в электронной форме по ТКС либо через информационные системы организации, к которым предоставлен доступ налоговому органу (п. 4.3, введенный в ст. 105.30 НК РФ Законом № 470-ФЗ).

Мотивированное мнение по запросу организации должно быть направлено ей в течение месяца со дня получения налоговиками запроса. Вместе с тем указанный срок может быть продлен на месяц для истребования у этой организации или у иных лиц документов (информации), необходимых для подготовки мотивированного мнения. Об этом налоговый орган сообщает организации в электронной форме в течение 3 дней со дня принятия соответствующего решения (п. 5 ст. 105.30 НК РФ в редакции Закона № 470-ФЗ).

Если организация согласна с мотивированным мнением, в течение месяца с даты его получения она должна сообщить об этом и подтвердить (в том числе документально) выполнение указаний инспекцией (п. 6 ст. 105.30 НК РФ). Организации также следует уведомить налоговый орган, который составил мотивированное мнение в отношении планируемых сделок (операций) или совокупности взаимосвязанных сделок (операций), о начале совершения (об отказе от совершения) таких сделок (операций) не позднее месяца со дня начала их совершения (отказа от их совершения) (п. 6 ст. 105.30 НК РФ в редакции Закона № 470-ФЗ).

К сведению: уведомление и прилагаемые к нему документы (при их наличии), подтверждающие выполнение указанного мотивированного мнения, представляются в налоговый орган в электронной форме либо через информационные системы организации, к которым предоставлен доступ налоговому органу.

В случае несогласия с мотивированным мнением организация в течение месяца со дня его получения представляет разногласия в налоговый орган, которым составлено это мотивированное мнение (п. 8 ст. 105.30 НК РФ). После этого проводится взаимосогласительная процедура.

Как проверяют участников налогового мониторинга?

В силу п. 1.1 ст. 88 НК РФ (в редакции Закона № 470-ФЗ) при представлении в течение срока проведения налогового мониторинга налоговой декларации (расчета) или «уточненок» за налоговый (отчетный) период года, за который проводится или проведен налоговый мониторинг, камеральная налоговая проверка не проводится. Исключение – случай досрочного прекращения мониторинга менее чем через 3 месяца со дня представления такой декларации (расчета). При этих обстоятельствах «камералка» проводится со дня, следующего за днем досрочного прекращения налогового мониторинга.

Налоговые органы не вправе проводить и выездные налоговые проверки (ВНП) за период, за который проводится (проведен) налоговый мониторинг в отношении налогов, обязанность по исчислению и уплате которых в соответствии с НК РФ возложена на налогоплательщика. Исключением являются следующие случаи (п. 5.1 ст. 89 НК РФ в редакции Закона № 470-ФЗ):

1) проведение ВНП вышестоящим налоговым органом – в порядке контроля за деятельностью налогового органа, проводившего налоговый мониторинг;

2) досрочное прекращение налогового мониторинга;

3) невыполнение налогоплательщиком мотивированного мнения в срок до 1 декабря года, следующего за периодом, за который проводился налоговый мониторинг. В этом случае решение о проведении ВНП выносится налоговым органом не позднее 2 месяцев со дня истечения указанного срока;

4) представление налогоплательщиком в календарном году, за который налоговый мониторинг не проводится, «уточненок» (декларации, расчета) за период, когда он проводился, с уменьшением суммы налога или взносов, увеличением суммы возмещения НДС и акцизов либо увеличением суммы убытка.

В статье освещены основное моменты налогового мониторинга с акцентом на изменения, которые вступят в силу с 01.07.2021. Переход на этот вид контроля упрощается: снижаются лимиты по доходам и активам с 3 млрд до 1 млрд руб., по уплаченным налогам – с 300 млн до 100 млн руб.

Взаимодействие налоговых органов и участников системы налогового мониторинга будет осуществляться не только через личный кабинет налогоплательщика, но и через информационные системы организации, к которым предоставлен доступ налоговому органу.

Исключаются основания для проведения камеральных налоговых проверок, что обеспечит непрерывность налогового мониторинга.

Заявить о переходе на мониторинг можно будет до 1 сентября.

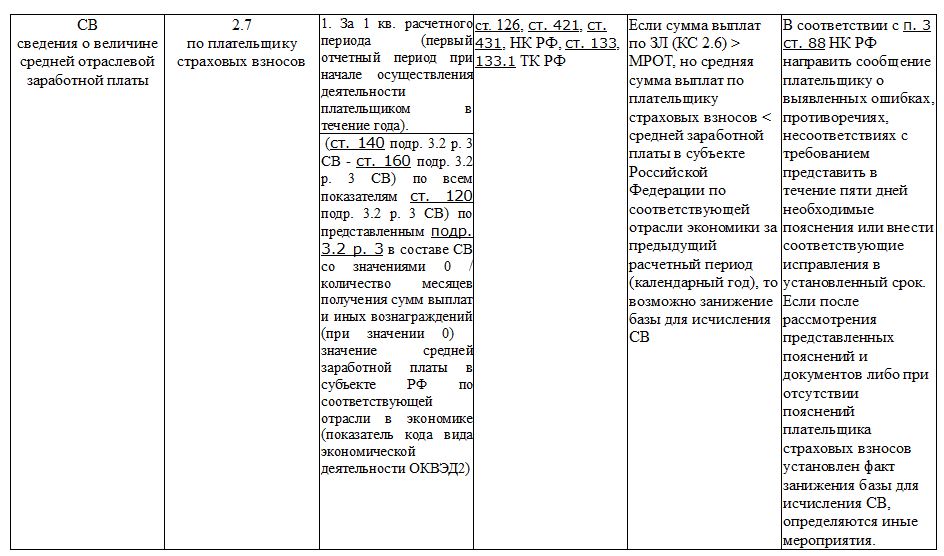

Контрольные соотношения для единого расчета по страховым взносам — это показатели и формулы, которые налоговики используют для проверки правильности заполнения РСВ. Показатели регулярно обновляются ФНС: в отчете за 1-й квартал 2021 года применяются свежие данные.

Для чего нужны контрольные соотношения

Контрольные соотношения к любой отчетной форме — это метод математической проверки данных, который отражает корректность введенных в отчет сведений путем сопоставления определенных показателей. Данные сопоставляются как внутри самой формы, так и с другими отчетами.

Налоговики формируют и дополняют таблицу сравнения показателей формы расчета по страховым взносам и рассылают ее в территориальные отделения, чтобы территориальные ИФНС проверяли корректность данных, указанных в документах плательщиков. Информация не держится в тайне: сами страхователи вправе использовать разработанные показатели для самопроверки перед сдачей расчета. Ранее ФНС России уже публиковала памятку для плательщиков страховых взносов, как рассчитать показатели по контрольным соотношениям РСВ, которую они вправе применять для самопроверки перед отправкой данных. Зачастую для проверки применяются специальные программы, так как отчетность заполняется и сдается в электронной форме.

Правила сдачи РСВ

Этот расчет работодатели сдают в ФНС по итогам года и ежеквартально. Новая отчетная форма утверждена приказом ФНС России №ММВ-7-11/470@ от 18.09.2019 в редакции приказа №ЕД-7-11/751@ от 15.10.2020. Ее страхователи будут впервые сдавать за 1-й квартал 2021 года. В ней содержится среднесписочная численность работников и учтены другие изменения, в связи с которыми контрольные соотношения расчета по страховым взносам в 2021 году изменились.

Отчитываются по страховым взносам не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2021 году сроки сдачи этой формы выглядят так:

- за 1-й квартал — до 30.04.2021;

- за 6 месяцев — до 30.07.2021;

- за 9 месяцев — до 01.11.2021 (перенос с субботы 30.10.2021);

- за 2021 — до 31.01.2022 (перенос с воскресенья 30.01.2022).

Новые контрольные соотношения для проверки РСВ за 1-й квартал 2021 года

Федеральная налоговая служба России письмом от 19.02.2021 №БС-4-11/2124@ направила в территориальные органы первые контрольные соотношения по РСВ в 2021 году. Изменения потребовались в связи с утверждением новой формы расчета по страховым взносам приказом №ЕД-7-11/751@ от 15.10.2020. Контрольные соотношения применяются для проверки правильности составления отчетности при:

- приеме налоговым органом расчета по форме РСВ от плательщиков страховых взносов и камеральной проверке отчета;

- выгрузке в ПФР и приеме от ФНС России сведений в целях разнесения сведений из расчетов на индивидуальные лицевые счета застрахованных лиц.

Плательщики страховых взносов применяют контрольные соотношения для расчета по страховым взносам для самопроверки при составлении и сдаче отчетов.

В конце февраля Федеральная налоговая служба России направила в территориальные инспекции исправленные показатели отчета РСВ и контрольные соотношения ФНС для их проверки, но утвержденные ранее КС не упразднены, они продолжают действовать в полном объеме, их дополнили новыми значениями.

Специальные контрольные соотношения для МСП

Действующие контрольные соотношения РСВ утверждены с учетом стандартной ставки взносов на обязательное страхование для всех работодателей. Но весной 2020 года приняли Федеральный закон от 24.07.2007 №209-ФЗ , в соответствии с которым с 01.04.2020 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства, вправе платить страховые взносы по пониженной ставке 15%:

- на обязательное пенсионное страхование — 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0%;

- на обязательное медицинское страхование — 5%.

Этот порядок действует в 2021 году, и его учитывают новые контрольные соотношения в расчете по взносам. В них сохранены идентификаторы 1.84, 1.138 и 1.140 и 1.193–1.199 и 2.8–2.10. Они помогут проверить правильность заполнения РСВ в части выплат работникам и другим физическим лицам в размере свыше одного МРОТ, которые облагаются пониженными страховыми взносами.

Кодировка в КС

В показателях ФНС фигурируют коды тарифа и категорий застрахованных лиц, которые определяют, как проверить РСВ в 2021 году:

- Для пониженных страховых взносов с части выплат, превышающих 1 МРОТ, — 20.

- Для застрахованных физлиц — граждан РФ к части выплат от 1 МРОТ — МС.

- Для застрахованных в системе ОПС иностранцев и лиц без гражданства, которые временно проживают в России, и временно пребывающих в РФ иностранцев или лиц без гражданства, которым предоставлено временное убежище, — ВЖМС.

- Для иностранцев и лиц без гражданства, которые временно пребывают в РФ (исключение — высококвалифицированные специалисты), — ВПМС.

В контрольные соотношения по страховым взносам внесены дополнительные формулы:

- для кода тарифа плательщика;

- для кода категории застрахованного лица.

Данные РСВ корреспондируются со сведениями о плательщике в реестре МСП на начало каждого месяца. Все КС традиционно оформлены в виде таблицы, в которой содержится информация о самом КС, нарушении норм Налогового кодекса РФ и других законов.

Как пользоваться контрольными соотношениями

Данные для проверки представлены в виде объемной таблицы. В ней содержатся более 300 внутренних контрольных соотношений внутри расчета и два междокументных. В частности, контрольные соотношения 6-НДФЛ и расчета по страховым взносам. Первое из них звучит так — «обязательность предоставления расчета по страховым взносам в случае предоставления 6-НДФЛ». Это значит, что все работодатели, которые обязаны отчитываться по 6-НДФЛ, обязаны отчитаться и по страховым взносам. Даже если расчет получится нулевым.

Подробнее мы остановимся на ее небольшой части, междокументных соотношениях, чтобы понять, как ею пользоваться. Обратите внимание, что левая часть КС и правая часть КС в РСВ — это отдельные разделы:

- слева — данные о документе, коде ошибки и сути сопоставления данных;

- справа — о сути нарушения и действиях налоговиков при его выявлении.

| Документ | № | КС | Нарушение | Действия ФНС | |

|---|---|---|---|---|---|

| РСВ. 6-НДФЛ (в отношении головной организации) | 2.1 | Обязательно предоставить РСВ в случае сдачи 6-НДФЛ | Затребование отчетности | ||

| РСВ. 6-НДФЛ (для налогоплательщиков без обособок, не для ИП на патенте и ЕНВД) | 2.2 | Стр. 020 р. 1 6-НДФЛ – стр. 025 р. 1 6-НДФЛ >= стр. 050 гр. 1 подр. 1.1 р. 1 РСВ | Сумма начисленного дохода налогоплательщика меньше базы для начисления страховых взносов | Требование предоставить объяснение или внести исправления | |

| РСВ, информация ФСС России | 2.3–2.5 | Гр. 3–5 стр. 80 прилож. 2 р. 1 РСВ = сумме выделенных ФСС средств на возмещение расходов на страховые выплаты в 1–3 месяце отчетного периода | Сумма возмещенных расходов больше выделенной суммы | То же | |

Что означает первая строка в этой таблице, понять несложно, выше уже об этом шла речь. А вот вторая строка уже содержит реальный сравнительный показатель, и на ней мы остановимся подробнее. Итак, налоговики утверждают, что разность строки 20 раздела 1 и строки 25 раздела 1 в декларации 6-НДФЛ больше или равна данным, которые отражены в строке 50 группы 1 подраздела 1.1 расчета по страховым взносам. Что указано в этих полях форм:

- стр. 20 р. 1 — это сумма начисленного дохода;

- стр. 25 р. 1 — это начисленные дивиденды, которые входят в состав суммы дохода.

Очевидно, что, раз на сумму дивидендов не начисляются страховые взносы, ее вычитают, чтобы получить облагаемую базу по ним, которую и указывают в стр. 050 гр. 1 подр. 1.1 РСВ. Если данные не совпали, значит, плательщик допустил ошибку, и ему направят требование о предоставлении пояснений. Но это не единственный вариант. При выявлении расхождений в документе налоговики вправе сразу же составить акт о правонарушении по нормам статьи 100 Налогового кодекса РФ и привлечь плательщика к ответственности. Если ошибку обнаружит сам плательщик уже после сдачи расчета, он вправе подать уточненную форму.

Проверка по заработной плате

В 2021 году применяются обновленные контрольные соотношения, но ошибка 2.7 контрольных соотношений сохранилась. Это сведения о среднеотраслевой зарплате.

Рассмотрим КС для строки 015 формы РСВ. В этой строке страхователь указывает число физических лиц, которым исчислены страховые взносы, отражаемые в приложении №2 к разделу 1 расчета. В соответствии с контрольным соотношением, количество человек с начала года не бывает меньше аналогичного показателя за предыдущий период. Если строка 015 заполнена, то в соответствующей графе строки 020 значение облагаемых выплат физлицам больше нуля. Также установлено контрольное соотношение для проверки корректности отражения в расчете выплат иностранцам по строке 055. Оценка правдивости показателя зависит от того, производились ли такие выплаты в отчетном периоде. В частности, если выплаты иностранцам были, действует правило:

Графа 2 стр. 055 прил. 2 Р. 1 + графа 3 стр. 055 прил. 2 Р. 1 + графа 4 стр. 055 прил. 2 Р. 1 0, то (графа 2 стр. 060 прил. 2 Р. 1 + графа 3 стр. 060 прил. 2 Р. 1 + графа 4 стр. 060 прил. 2 Р. 1) ≥ (графа 2 стр. 050 прил. 2 Р. 1 + графа 3 стр. 050 прил. 2 Р. 1 + графа 4 стр. 050 прил. 2 Р. 1) × 1,8%.

Для проверки строки 045 расчета РСВ, в которой указывают сумму расходов по авторским заказам, издательским лицензионным договорам и затраты, связанные с правами на интеллектуальную деятельность, применяется идентификатор КС 2.6 в РСВ — это сравнение уровня заработка, указанного в расчете, с величиной МРОТ и среднеотраслевой заработной платой. Выглядит это так:

Сведения о величине МРОТ

по застрахованному лицу

1. За 1-й квартал расчетного периода (первый отчетный период при начале деятельности).

Значение (стр. 140 подр. 3.2 р. 3 РСВ – стр. 160 подр. 3.2 р. 3 СВ) по каждому показателю стр. 120 подр. 3.2 р. 3 РСВ / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) МРОТ.

2. За последующие отчетные (расчетные) периоды.

Значение ((стр. 140 подр. 3.2 р. 3 СВоп – стр. 160 подр. 3.2 р. 3 СВоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ + (стр. 140 подр. 3.2 р. 3 СВпоп – стр. 160 подр. 3.2 р. 3 СВпоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ (с начала расчетного периода)) / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) с начала расчетного периода МРОТ

Если сумма выплат меньше МРОТ, то есть подозрение в занижении базы для исчисления СВ.

Требование об исправлении и предоставлении объяснений.

В случае подозрения на занижение базы — иные надзорные мероприятия.

Уважаемые клиенты, на нашу Линию консультаций поступает много вопросов по поводу заполнения форм 300.00 и 200.00. Поэтому мы решили собрать и предоставить вам ответы на часто задаваемые вопросы. Сохраните скрины для того, чтобы корректно сдавать отчеты.

Форма 300.00

ВАЖНО: 300.00 форма сдается ТОЛЬКО через программу СОНО, через кабинет налогоплательщика ф.300.00 не загрузится.

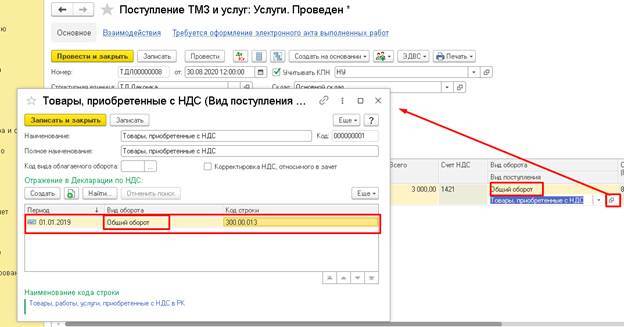

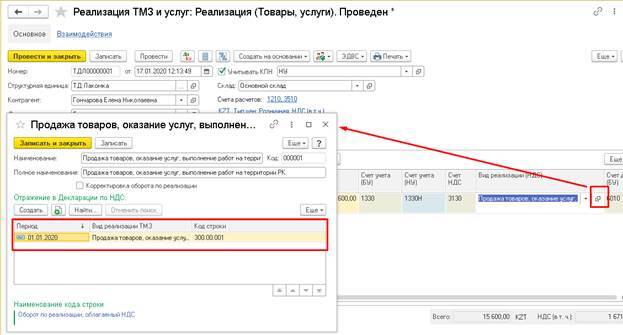

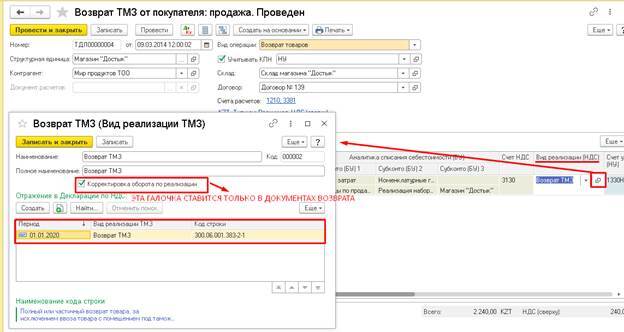

1. Каким образом заполняются строки в декларации 300?

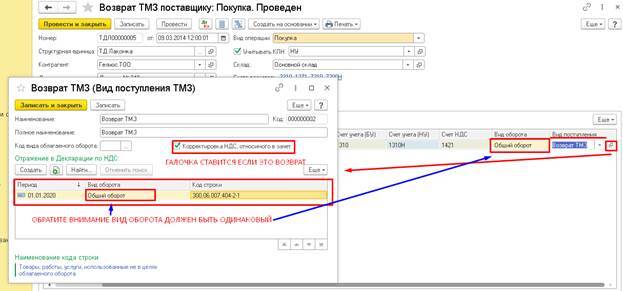

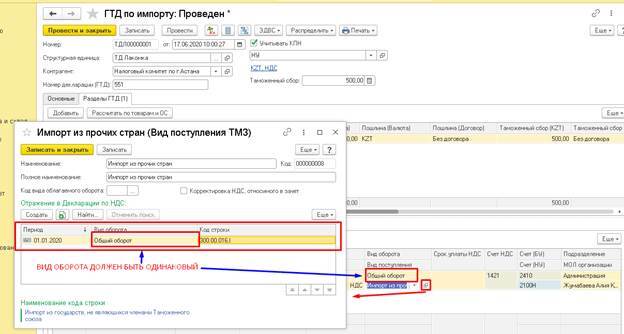

В каждом документе Поступление ТМЗ и услуг, Реализация ТМЗ и услуг и в документах Возвраты ТМЗ есть колонка «Вид поступления» либо «Вид реализации». В них нужно указать код строки для декларации 300.

ОЧЕНЬ ВАЖНО: соответствие вида оборота, на скрине показан ОБЩИЙ ОБОРОТ и в документе поступления, и в виде поступления.

Так же и с другими документами. Скрины ниже. Бухгалтеру важно подобрать верный код строки. На скрине отображены код строки для примера.

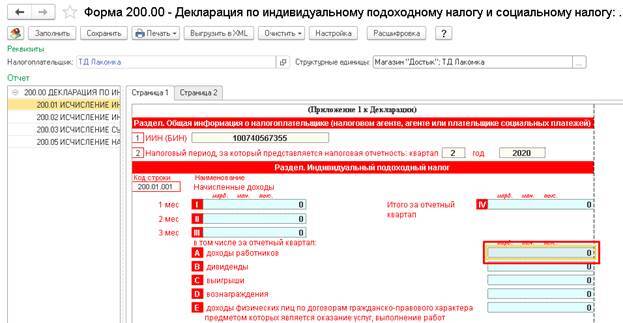

Форма 200.00

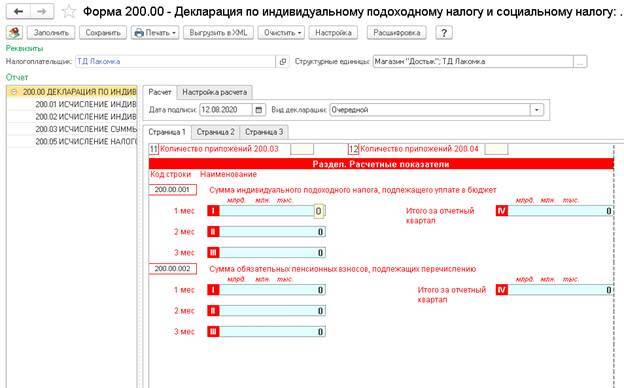

1. При формировании 200 формы в самой шапке декларации не заполняются строки по 200.00.01 Сумма ИПН, подлежащего к уплате в бюджет и 200.00.02 Суммы ОПВ, подлежащего к уплате в бюджет?

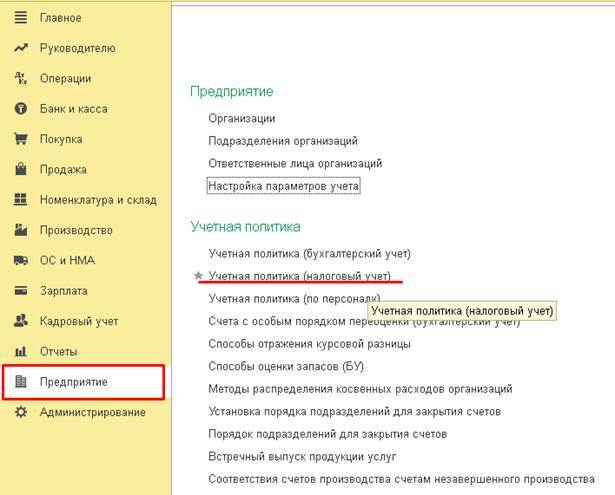

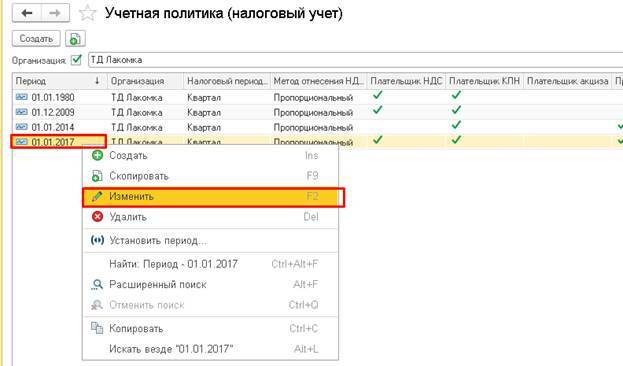

Вам потребуется пройти в Меню Предприятие-Учетная политика (налоговый учет)

Далее открыть строку за последний период.

Во вкладке Налоги, взносы отчисления выбрать вариант «При исчислении». После этого провести документ и закрыть.

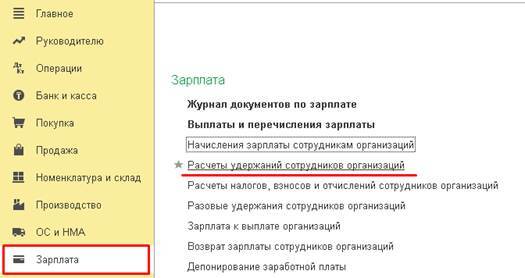

Далее следует открыть документ Расчет удержаний сотрудников организации и перепровести документы за нужный квартал.

ВАЖНО: не нужно перерасчитывать документ, а только просто перепровести его.

2. В 200.05 приложении отражены не все сотрудники и физические лица, работающие по ГПХ?

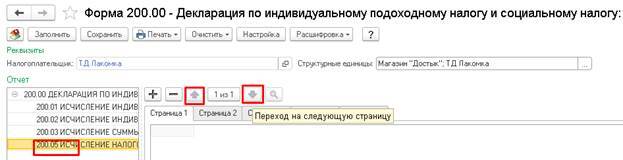

Чтобы увидеть всех сотрудников и ГПХ, следует нажать кнопки стрелок. Так же если тут находится уволенный сотрудник, то проверьте, возможно, именно в этом квартале вы выплачивали компенсацию при увольнении, поэтому он попал в приложение 200.05 по строке Выплачено доходов.

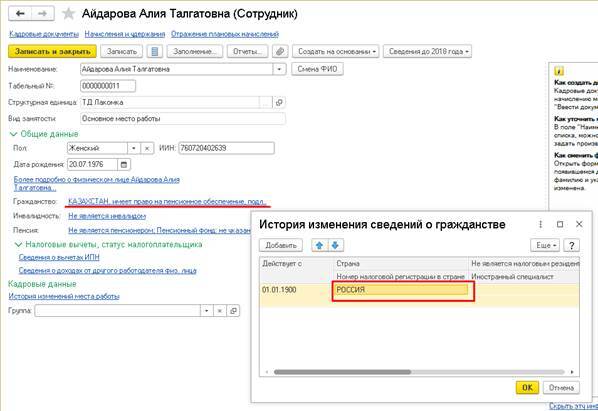

3. Не отражается Нерезидент в приложении 200.02?

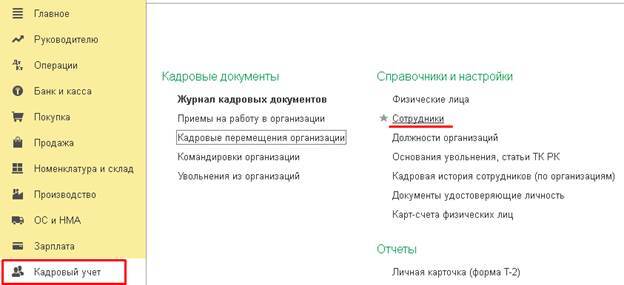

Чтобы решить эту проблему, нужно открыть справочник Сотрудники.

Теперь необходимо открыть нужного сотрудника, и в графе Гражданство указать нужную страну. Далее записать и закрыть.

4. В приложении 200.01 не заполняется колонка А Доходы работников?

Это связано с тем, что в самом начислении не прописана строка к декларации 200.

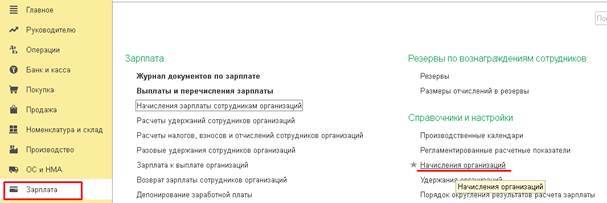

Открываем Меню Зарплата – Начисления. Скрин ниже.

После этого откройте используемые Вами начисления за квартал. Например, Оплата отпуска. Открываем закладку Учет и нажимаем на кнопку История.

Создаем новую строку, указываем правильный период (01.01.2020), вид начисления выбираем соответственно, оплата отпуска, так как его настраиваем. «Проваливаемся» в три точки, выходит классификатор, где выбираем нужную строку (например 200.01.001А)

Поиск по всем бухгалтерским и налоговым сайтам Казахстана:

Как зарегистрироваться на форуме?

Блог имени veronnnnn (темы, которые создал(а) участник форума veronnnnn)

Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и 300]

Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и 300]

veronnnnn » 05 окт 2009, 15:54

Эта тема в сообществах:

- Сообщество "Плательщики НДС"

Re: Камеральный контроль по КПН

sokref » 05 окт 2009, 16:07

Re: Камеральный контроль по КПН

Оксана1 » 05 окт 2009, 16:11

Re: Камеральный контроль по КПН

veronnnnn » 05 окт 2009, 16:34

Re: Камеральный контроль по КПН

veronnnnn » 05 окт 2009, 16:35

Re: Камеральный контроль по КПН [2006, КПН, НДС, СО]

Jade » 24 июн 2011, 13:31

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и 300]

Senator_I » 24 июн 2011, 14:24

Senator_I

Сообщения: 18679 Зарегистрирован: 14 май 2009, 08:51 Откуда: Мурино, Ленинградская область Профессия: Программист 1С Блог имени Senator_I Активность участника

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и 300]

Кемел » 24 июн 2011, 15:55

Re: Действия при получении уведомления о налоговом нарушении

Кемел » 30 май 2012, 16:37

Re: Действия при получении уведомления о налоговом нарушении

toxic » 30 май 2012, 16:52

toxic

Сообщения: 677 Зарегистрирован: 09 дек 2009, 12:22 Профессия: Бухгалтер Блог имени toxic Активность участника

Re: Действия при получении уведомления о налоговом нарушении

Кемел » 30 май 2012, 17:20

Re: Действия при получении уведомления о налоговом нарушении

Кемел » 30 май 2012, 18:02

Re: Действия при получении уведомления о налоговом нарушении

Кемел » 30 май 2012, 18:10

Re: Действия при получении уведомления о налоговом нарушении

Senator_I » 31 май 2012, 08:29

Senator_I

Сообщения: 18679 Зарегистрирован: 14 май 2009, 08:51 Откуда: Мурино, Ленинградская область Профессия: Программист 1С Блог имени Senator_I Активность участника

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и 300]

Кайрат-F2 » 31 май 2012, 16:09

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и 300]

Iva » 10 июл 2012, 20:53

Iva ------- Сообщения: 1372 Зарегистрирован: 01 ноя 2008, 17:51 Профессия: Бухгалтер Блог имени Iva Активность участника

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и

Оксаночкаа » 02 май 2013, 13:03

Оксаночкаа ------- Сообщения: 873 Зарегистрирован: 25 ноя 2009, 15:00 Откуда: Петропавловск Блог имени Оксаночкаа Активность участника

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и

Евгения_Евгения » 02 май 2013, 13:37

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и

Оксаночкаа » 02 май 2013, 17:56

Оксаночкаа ------- Сообщения: 873 Зарегистрирован: 25 ноя 2009, 15:00 Откуда: Петропавловск Блог имени Оксаночкаа Активность участника

Re: Камеральный контроль по КПН [Сверка НДС и КПН: 100.00 и

Оксаночкаа » 02 май 2013, 17:57

Оксаночкаа ------- Сообщения: 873 Зарегистрирован: 25 ноя 2009, 15:00 Откуда: Петропавловск Блог имени Оксаночкаа Активность участника

- Похожие темы Ответы Просмотры Последнее сообщение

- Камеральный контроль по НДС

Lada » 24 май 2010, 18:18 18 5168 timur_26_

19 сен 2014, 11:11 - Камеральный контроль

1 , 2 , 3 , 4 Гоха » 15 фев 2009, 14:47 77 20460 ДарийкаМ

15 май 2015, 17:25 - Камеральный контроль № 19 по НДС за 2008 год

1 , 2 sokref » 27 апр 2009, 19:14 32 2725 бабочка

11 фев 2010, 13:20 - Камеральный контроль по НДС за 2 кв 2012 г.

Светлана_Николаевна » 20 май 2013, 11:25 3 1489 Senator_I

23 май 2013, 09:26 - Камеральный контроль по НДС. НК МФ РК информирует

sokref » 15 мар 2010, 18:36 4 6260 Кайрат-F2

25 май 2010, 22:13

Кто сейчас на конференции

Сейчас этот форум просматривают: нет зарегистрированных пользователей и гости: 1

Читайте также: