Сущность принципы и классификация налогового бремени

Опубликовано: 16.05.2024

1.1 Сущность и принципы построения налоговой системы РФ

Налогообложение – это закрепленная действующим законодательством процедура установления, взимания и уплаты налогов и сборов. Эта процедура в Российской Федерации регламентируется законодательством о налогах и сборах, представляющим собой упорядоченную систему норм и правил, содержащихся в законах и регулирующие отношения в сфере налогообложения.

Основным документом в законодательстве о налогах и сборах является Налоговый кодекс Российской Федерации (НК РФ), состоящий из двух частей. Первая часть НК РФ вступила в действие 1 января 1999 г., вторая – двумя годами позже.

Согласно статье 1 НК РФ законодательство о налогах и сборах состоит из Налогового Кодекса и принятых в соответствии с ним федеральных законах о налогах и сборах. В целом законодательство о налогах и сборах Российской Федерации можно представить как трехуровневую иерархическую систему, состоящую из:

- федерального законодательства, включающего в себя Налоговый кодекс РФ и принимаемые в соответствии с ним нормативно-правовые акты на федеральном уровне;

- регионального законодательства. В соответствии с НК РФ субъекты РФ вправе принимать нормативно-правовые акты, касающиеся региональных налогов и сборов;

- нормативно-правовых актов органов местного самоуправления, которые регулируют порядок начисления и уплаты местных налогов и сборов.

Нормы, устанавливаемые законодательством о налогах и сборах нижестоящего уровня, должны приниматься во исполнение и не противоречить нормам вышестоящего уровня и Налоговому Кодексу РФ.

Налоговый Кодекс устанавливает (ст. 2 НК РФ):

- 1) виды налогов и сборов, взимаемых в Российской Федерации;

- 2) основания возникновения и порядок исполнения обязанностей по уплате налогов;

- 3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

- 4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

- 5) формы и методы налогового контроля;

- 6) ответственность за совершение налоговых правонарушений;

- 7) порядок обжалования актов налоговых органов и действий их должностных лиц.

В соответствии со статьей 7 НК РФ если международным договором Российской Федерации, установлены иные правила, чем в НК РФ, то применяются правила и нормы международных договоров Российской Федерации.

Совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определенных НК РФ представляет собой налоговую систему.

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сбор – обязательный взнос, который взимается за оказание законно установленных услуг или предоставление определенного права (разрешения).

Необходимость налоговой системы вытекает из функциональных задач государства. Структура и организация налоговой системы страны характеризуют уровень ее государственного и экономического развития.

Формирование налоговой системы РФ проходило в несколько этапов:

1 этап (1991–1993) – принятие закона об основах налоговой системы РФ.

2 этап (1994–1998) – характеризуется внесением большого количества изменений и дополнений, что, безусловно, создавало нестабильность налоговой системы.

3 этап (1998–наше время) – этап введения в действие единого документа по налогам (НК РФ части 1 и 2).

В современную налоговую систему РФ входят четыре блока:

- система налогов и сборов РФ;

- система налоговых правоотношений;

- система участников налоговых правоотношений;

- нормативно-правовая база сферы налогообложения.

Функции налогов

Более полно сущность налоговой системы раскрывается в функциях налогов.

-

Фискальная функция заключается в обеспечении государства за счет налоговых поступлений финансовыми ресурсами, необходимыми для покрытия его расходов.

Регулирующая (экономическая) функция. Она заключается в воздействии налогов на общественно-экономические отношения в государстве.

С помощью регулирующей функции осуществляется:

- 1) регулирование спроса и предложения на товары (работы, услуги);

- 2) выравнивание доходов бюджетов отдельных субъектов РФ.

Принципы построения налоговой системы

Условием оптимального использования функций налогов являются принципы налогообложения. Принципы налогообложения – это сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления.

Классическими принципами построения налоговой системы (по А. Смиту) являются:

- принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

- принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

- принцип удобства – налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

- принцип экономии – сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены Конституцией РФ и НК РФ (ст. 3 ч. 1 НК РФ):

- Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Налоги и сборы не могут иметь дискриминационный характер.

- Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физического лиц или места происхождения капитала.

- Налоги и сборы должны иметь экономическое основание.

- Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

- Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ.

- Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Качество налоговой системы можно оценить по следующим критериям: сбалансированность государственного бюджета; эффективность и рост производства; стабильность цен; эффективность социальной политики; полнота и своевременность уплаты налогов.

Все принципы, лежащие в основе налога, можно объединить в три группы: юридические, организационные, экономические принципы.

К правовым относятся принципы: обязательности; отрицания обратной силы закона; законности; экономической целостности; приоритетности налогового законодательства.

К экономическим относятся принципы: эффективности налогообложения, заключающийся в минимизации издержек государства по взиманию налога; прогнозирования налогообложения; нейтральности, предполагающей, что налог должен способствовать созданию конкурентной среды; справедливости.

К организационным принципам относятся: универсализация налогообложения, обеспечивающая одинаковые требования для всех плательщиков; удобство уплаты налогов; исчерпывающий перечень налогов; гармонизация, учитывающая международные нормы и правила.

Классификация налогов и сборов

Классификация налогов – это группировка налогов, обусловленная их назначением, методами взимания, источниками уплаты, характером применяемых ставок и др. признаками.

Действующие в Российской Федерации налоги и сборы можно классифицировать по нескольким признакам (рисунок 1.1).

Рисунок 1.1 – Типовая классификация налогов и сборов в РФ

Рассмотрим подробно представленную на рисунке 1.1 классификацию налогов.

1. По уровню управления

Федеральные налоги вводятся федеральными органами власти; действуют в обязательном порядке на всей территории РФ; являются источником доходов, как правило, федерального бюджета РФ.

Налоги федерального уровня могут перечисляться в пропорциональной величине: часть – в федеральный бюджет, часть – в нижестоящие бюджеты с целью оказания последним финансовой поддержки. Например, в соответствии со ст. 284 Налогового кодекса РФ, налог на прибыль организаций является федеральным, взимается по ставке 20 %, из которой 2 % перечисляются в федеральный бюджет, а остальные 18 % – в бюджет субъекта РФ, где функционирует фирма-налогоплательщик.

К федеральным налогам относятся:

- 1) налог на добавленную стоимость (НДС);

- 2) акцизы;

- 3) налог на доходы физических лиц (НДФЛ);

- 4) налог на прибыль организаций;

- 5) водный налог;

- 6) сбор за пользование объектами животного мира и объектами водных биологических ресурсов;

- 7) налог на добычу полезных ископаемых (НДПИ);

- 8) государственная пошлина.

Кроме того, существуют два вида обязательных страховых взносов федерального значения, перечисляемых в государственные внебюджетные фонды РФ:

- 1) страховые взносы, перечисляемые работодателями за своих работников:

- в Пенсионный фонд РФ (ПФР) – на цели обязательного пенсионного страхования;

- в Фонд социального страхования РФ (ФСС РФ) – на цели обязательного социального страхования;

- в фонды обязательного медицинского страхования (ФОМС) – на цели обязательного медицинского страхования.

Указанные взносы взимаются с 01.01.2010 г. вместо Единого социального налога (ЕСН), отмененного с 01.01.2010 г.;

- 2) взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний («взносы на травматизм»).

Среди федеральных налогов особое место занимают специальные налоговые режимы, которые предусматривают особый порядок исчисления и уплаты налогов, в том числе замену нескольких налогов одним (единым налогом).

К специальным налоговым режимам в Российской Федерации относятся:

- 1) упрощенная система налогообложения (УСН);

- 2) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- 3) система налогообложения для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога (ЕСХН);

- 4) система налогообложения при выполнении соглашений о разделе продукции;

- 5) патентная система налогообложения (ПСН, с 1 января 2015 года).

Региональные налоги (налоги субъектов РФ) вводятся органами власти конкретного субъекта РФ только на территории конкретного субъекта РФ и являются источником доходов бюджетов субъектов РФ.

Важно, что органы власти субъектов РФ вправе ввести на своей территории только те налоги и сборы, которые разрешены НК РФ.

Региональные налоги (налоги субъектов РФ) включают:

- 1) налог на имущество организаций;

- 2) транспортный налог;

- 3) налог на игорный бизнес.

Основные правила взимания налогов субъектов РФ определяют федеральные власти в НК РФ. Власти субъектов РФ могут изменять или дополнять эти правила, но лишь в пределах, установленных НК РФ.

Налоговым кодексом РФ региональных сборов не предусмотрено.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах. Местные налоги перечисляются исключительно в местные бюджеты.

К местным налогам относятся:

- 1) земельный налог;

- 2) налог на имущество физических лиц;

- 3) торговый сбор (введен с 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ).

2. По способу взимания налога

Прямые налоги взимаются с конкретного налогоплательщика – юридического или физического лица (например, налог на прибыль организаций, налог на имущество организаций, транспортный налог, НДФЛ, земельный налог и т.п.).

Косвенные налоги входят в цену готовой продукции (товаров, работ, услуг) и, как следствие, увеличивают ее. Так как косвенные налоги входят в цену, их фактическим плательщиком является покупатель, но перечисляет их в бюджет продавец за счет части выручки, полученной от покупателя. К косвенным налогам относятся НДС и акцизы.

3. Источники уплаты налога

К налогам, включаемым в себестоимость готовой продукции (товаров, работ, услуг) относятся земельный налог, водный налог, НДПИ (т.е. налоги на пользование природными ресурсами), а также страховые взносы в государственные внебюджетные фонды, включая «взносы на травматизм».

К налогам, относимым на выручку от реализации готовой продукции (товаров, работ, услуг), которые увеличивают ее величину, относятся НДС и акцизы.

На прибыль, оставшуюся в распоряжении организации до налогообложения прибыли, относится налог на прибыль организаций.

К налогам, взимаемым за счет доходов физических лиц, относится НДФЛ.

На прочие расходы, не включаемые в себестоимость готовой продукции, товаров, работ, услуг, относятся налоги, учитываемые в составе прочих расходов организации. Например, налог на имущество организаций, государственная пошлина, уплачиваемая фирмой при судебных разбирательствах и т.п.

4. В зависимости от применяемых ставок

Фиксированные налоги характеризуются такими налоговыми ставками, величина которых не зависит от изменения величины налоговой базы (например, НДС, налог на прибыль организаций, НДФЛ, налог на имущество организаций и др.).

Прогрессивные налоги характеризуются такими налоговыми ставками, величина которых увеличивается по мере увеличения налоговой базы, например: акцизы (чем выше доля спирта в спиртосодержащей продукции, тем выше ставка акциза, и наоборот).

Элементы налога

Законодательное основание является важнейшим принципом налога. Каждый установленный налог характеризуется несколькими обязательными параметрами – элементами налога. Выделяют существенные и факультативные элементы налога.

Существенные элементы – элементы налога, без которых налоговое обязательство и порядок его исполнения не могут считаться определёнными.

Факультативные элементы – элементы, отсутствие которых не влияют на определённость налога.

В соответствии со ст. 17 НК РФ налог считается установленным, если определены налогоплательщики и элементы налогообложения.

- Субъект налога (налогоплательщик) – это тот, кто обязан уплачивать налог в бюджет государства. Налогоплательщиками могут являться: юридические лица, физические лица, индивидуальные предприниматели. К субъектам налоговых правоотношений относятся налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию у налогоплательщиков и перечислению налогов в соответственный бюджет.

- Объект налогообложения (объект налога) – это то, что облагается налогом.

- Налоговая база – это величина, которая фактически облагается конкретным налогом, и по отношению к которой производится исчисление налога.

- Ставка налога – это величина налоговых начислений на единицу измерения налоговой базы.

- Налоговый период – это отрезок времени (месяц, квартал, год), по завершении которого рассчитывается и уплачивается налог. Налоговый период может состоять из нескольких промежуточных отчетных периодов, по итогам которых исчисляются и уплачиваются промежуточные авансовые платежи.

- Порядок исчисления и сроки уплаты налога, предоставления отчетности показывает, кто и в каком порядке должен исчислять и уплачивать конкретный налог.

Основным факультативным элементом налога являются налоговые льготы.

Можно выделить пять групп налоговых льгот по элементам налога, представленные на рисунке 1.2.

Рисунок 1.2 – Виды налоговых льгот по элементам налога в соответствии с НК РФ

Также существуют льготы, не привязанные к элементам налогов – это специальные налоговые режимы, которые предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов.

Извините, доступ к дальнейшему материалу закрыт в демо-версии.

← предыдущая следующая → Наверх © ФГБОУ ВПО Уфимский государственный нефтяной технический университет

Институт дополнительного профессионального образования

Уфа 2015

2014-02-09

1993

Налоговое бремя характеризуется величиной прямых и косвенных налогов, дополняется взносами в фонды соцстраха и другие фонды. В теории и практике налоговое бремя можно рассматривать как абсолютное – измеряется абсолютной суммой всех налоговых выплат в течении финансового года. Дополняется этот показатель относительным налоговым бременем, который измеряется долей (удельным весом) всех налоговых выплат в бюджет в совокупном годовом доходе. Тяжесть налогового бремени зависит от налоговой политики государства и затрагивает интересы всех ФЮЛ и общества в целом. Однако, в настоящее время нет научного подхода в измерении чьей – либо способности платить налоги. Сейчас на практике это зависит:

- от взглядов правящей партии на проблему н/о;

- от требований момента;

- от потребностей правительства в доходах, следовательно на практике присутствует субъективный подход к решению проблемы распределения бремени.

Разные налоги дают различное налоговое бремя, то есть различную налоговую нагрузку. Так, прогрессивные налоги с ростом дохода увеличивают и абсолютные суммы налоговых выплат и долю этих выплат в совокупном доходе. Регрессивные налоги – с ростом дохода понижают долю налогов в доходе, но абсолютная сумма налогов может снижаться, а может и расти. Все зависит от того в какой степени рост дохода опережает снижение налоговых ставок. Пропорциональные – с ростом дохода формируют неизменную долю налогов в доходе, но абсолютно сумма налоговых выплат растет, так как увеличивается наполняемость каждого процента.

Если рассматривать бремя отдельных доходов, то картина следующая:

1) Личный подоходный налог – мало прогрессивен в рыночных системах, кроме этого доходы от облигаций и выплаты процентов по вкладам не облагаются налогом – это подрывает прогрессивный характер. В России этот налог пропорциональный, отмеченное выше условие снижает абсолютные суммы выплат.

2) Косвенные налоги (налоги на потребление) на первый взгляд кажутся пропорциональными. Но на практике по отношению к доходу они являются регрессивными, причина регрессивности в том, что косвенные налоги затрагивают значительную часть дохода бедного человека, в отличие от богатого который может избежать налога на часть дохода, откладывая его в виде сбережений.

3) Налоги на прибыль предприятия – они являются пропорциональными и владельцы предприятий полностью несут их бремя но практика показывает, что нередко часть налога в виде повышения цены перекладывается на покупателя продукции. Эта перенесенная часть носит регрессивный характер, по аналогии с косвенными налогами.

4) Поимущественные налоги регрессивны по той же причине, что и косвенные.

А теперь рассмотрим как распределяется налоговое бремя самых подвижных в налоговой системе косвенных налогов в зависимости от эластичности спроса и предложения на товар. Здесь можно вывести два правила:

1) Чем менее эластичен спрос на товар, тем большую часть бремени налога производитель переносит на покупателя, при условии, что предложение постоянно.

2) Чем менее эластично предложение на товар, тем большую часть налога платят производители при условии, что спрос постоянный.

Бремя налогов представляет собой общую сумму платежей, которая, в конечном счете, в той или иной форме возвращается налогоплательщикам. Но есть избыточное налоговое бремя. Суть в том, что большинство налогов создают общее налоговое бремя на экономику, превышающее налоговые поступления. Избыточное бремя, которое выражает падение объема производства ниже оптимального уровня, что означает одновременно потерю для общества чистой выручки. Величина избыточного бремени в значительной степени зависит от эластичности спроса и предложения и, если продолжить анализ, то придем к следующим выводам:

1) Размер избыточного бремени налога варьируется на разных рынках в зависимости от спроса и предложения.

2) При прочих равных условиях, чем больше эластичность спроса и предложения, тем больше избыточное бремя вводимого налога.

3) Два налога, дающие одинаковое поступление в бюджет не обязательно влекут за собой одинаковое, общее в том числе избыточное налоговое бремя.

Все вместе взятое необходимо учитывать правительству при выработке налоговой политики, а плательщикам при налоговом планировании.

Налоги не всегда исходят из тех источников, которые подлежат обложению, согласно закону. Некоторые из них частично могут быть переложены на другие части национальной экономики или слои населения. Следовательно, в рамках налоговой политики важно определить сферу возможного влияния и выявить конечные пункты, куда перемещаются налоги. Это глубоко скрытый процесс, который не виден в реальной жизни, но может быть спрогнозирован.

Переложение налогового бремени.

1) Личный подоходный налог (налог на з/п, наследство и дарение). Возможность переложения этих налогов незначительна, но могут быть исключения:

- например лица или группа лиц, которые могут контролировать цены на свой ТИУ (врачи, юристы, различные товарищества и другие). При введении дополнительных налогов или повышении ставок могут на соответствующие суммы поднять расценки на свой ТИУ, чтобы компенсировать налоги.

- профсоюзы могут рассматривать личный подоходный налог как часть стоимости жизни и при его повышении вести переговоры о повышении уровня з/п. Отсюда, возможность переложить часть бремени этого налога от работающих на работодателей, следовательно работодатели рассматривают этот рост з/п как рост издержек и повышают цену на производимую продукцию, тем самым переносят полученное от работающих бремя налога на потребителя своей продукции. Тоже самое можно сказать о налога на зарплату и налоге с наследства.

2) Налог на прибыль корпораций. Сфера действия этого налога менее определена, однако и здесь имеются возможности переложения бремени. Возможными сферами переложения могут быть:

а) если предприятие само устанавливает цены и они приносят максимальную прибыль, то рост ставок налога на прибыль и изъятие ее части, как правило, не приводят к резкому снижению прибыльности. В этом случае акционеры несут основную часть бремени в виде низких дивидендов или в виде снижения части нераспределенной прибыли.

б) но фирма может перенести бремя с одной стороны на покупателей через повышение цен на свою продукцию или на поставщиков ресурсов через снижение цен на ресурсы.

Однако как отмечают эксперты в развитых странах н/п, контролирующие рынок, не спешат устанавливать цены, приносящие максимальную прибыль.Поэтому начинают выплачивать налоги по повышенным ставкам, затем обосновывают рост издержек высокими налогами и в конечном счете повышают цены, перенося бремя на покупателей, таким образом часть налога на прибыль корпораций благополучно может быть распределена между владельцами акций, покупателями ТИУ, продавцами ресурсов.

3) Косвенные налоги.

Это самые скрытые налоги, поэтому их легко переложить на покупателей через более высокие цены. При этом существует разница в перенесении бремени между налогом с продаж, НДС и акцизами. Первые распространяются практически на все товары, поэтому у покупателей маленькая возможность переориентировать свои расходы на товары с низкими ценами. Акцизами облагается ограниченный круг товаров, следовательно возможности замены шире, но во многих случаях повышение цен с ростом акцизов мало сказывается на объемах продаж так как мало хороших товаров – заменителей, а поэтому оттока покупателей практически нет. Таким образом эти налоги обычно в основном ложатся на покупателей.

4) Поимущественные налоги дают мало возможностей для переложения бремени. Даже если владелец имущества в связи с высокими налогами не захочет от него избавится, он получит цену более низкую, учитывающую будущие высокие налоги иначе с арендодателями, так как в этом случае налог на имущество может быть полностью включен в арендную плату. Как видели переложение налогового бремени является одной из форм уклонения от налогов.

Налоговое бремя: формула и порядок расчета

Законодательство РФ не содержит понятия «налоговое бремя». Этот показатель относится, скорее, к экономическим понятиям, характеризующим влияние объемов взимаемых налогов на всю массу налогоплательщиков, а не на конкретного субъекта.

Наиболее близким понятием, которое встречается в законодательстве РФ, является налоговая нагрузка. Она характеризует долю фискальных платежей в объеме полученных доходов. Используется она ФНС как один из основных критериев при выборе предприятия для проведения выездной проверки. Порядок расчета и анализа этого показателя прописан в Приказе ФНС от 30.05.2007 № ММ-3-06/333@.

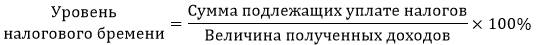

Расчет нашего показателя близок к расчету нагрузки. Чтобы определить уровень налогового бремени, формула используется следующая:

Как ФНС использует сведения о налоговой нагрузке отдельных компаний

Инспекции ФНС обязаны выявлять и пресекать налоговые правонарушения. Для анализа деятельности предприятия на предмет рискованности деятельности ФНС использует ряд оценочных критериев. Некоторые из них закрыты и используются только во внутренней деятельности данного госоргана. Но часть из них доведена до сведения налогоплательщиков.

Общедоступные критерии приведены в Приложении 2 к Приказу № ММ-3-06/333@. Предприятия могут самостоятельно использовать их для анализа деятельности своей компании и оценки риска проведения в отношении организации выездной проверки.

Первым пунктом приведен критерий соответствия фискальной нагрузки организации среднеотраслевому уровню. Данные о значениях показателя по видам экономической деятельности приведены в Приложении 3 к Приказу ММ-3-06/333@. Обновляются они ежегодно и публикуются на официальном сайте ФНС .

Как объем фискальных платежей влияет на плательщиков и государство

Установка оптимального размера фискальных платежей — важная задача, стоящая перед любым государством. У государства и налогоплательщиков всегда различная позиция по этому вопросу.

Государство за счет поступлений от налогов и иных обязательных сборов пополняет бюджет. От этих поступлений зависят объемы финансирования социальных задач (образование, медицина), развития инфраструктуры населенных пунктов, обороноспособности и иных государственных вопросов. В то же время избыточное налоговое бремя может вызвать обратный эффект. При чрезмерном росте фискальных платежей ведение бизнеса станет неэффективным, снизится число налогоплательщиков, что в результате приведет к снижению платежей в бюджет. Если плательщики будут большую часть доходов отдавать государству, а не направлять на развитие производства, то производственный процесс станет неэффективным и неконкурентоспособным.

Предпринимательское сообщество, в свою очередь, всегда нацелено на снижение налогового бремени.

Задача государственного управления состоит в том, чтобы найти баланс между интересами страны и интересами налогоплательщиков (бизнеса и простых граждан), который обеспечит выполнение государственных задач и в то же время не задавит плательщиков излишним бременем по платежам в бюджет.

Распределение налогового бремени

Для регулирования фискальной нагрузки, накладываемой на граждан и организации, государство нередко использует переложение налогового бремени на лиц, которые, с его точки зрения, более платежеспособны. Или же увеличивает фискальные сборы, которые легче взимать и администрировать.

Ярким примером стали изменения в НК РФ , вступающие в силу с 01.01.2019. После длительных обсуждений было отменено увеличение ставки страховых взносов при одновременном росте ставки НДС с 18 до 20 %. Данный маневр должен обеспечить:

- с одной стороны — сохранение уровня заработной платы (так как нагрузка на работодателя не изменилась), отсутствие предпосылок к развитию серых схем выплаты зарплаты;

- с другой стороны — обеспечение поступления в бюджет дополнительных средств. При этом на сегодняшний день именно по НДС налажена очень эффективная система администрирования, позволяющая быстро выявлять случаи незаконного ухода от уплаты налогов.

Чему равно налоговое бремя на работника

Одним из специфических вопросов регулирования фискального бремени для государства является вопрос распределения фискальной нагрузки с зарплаты, выплачиваемой работникам. На сегодняшний день в РФ распределена она следующим образом:

- работник уплачивает НДФЛ 13 %;

- работодатель уплачивает страховые взносы в размере 30 % и взносы на травматизм (от 0,2 до 8,5 %).

Не следует путать нагрузку по НДФЛ на работника и общее фискальное бремя на гражданина. Кроме НДФЛ, физическое лицо уплачивает налоги на имущество, землю и транспорт. Именно из суммы всех, подлежащих уплате, налогов и сборов складывается общее фискальное бремя на физическое лицо.

Блог о добычи нефти и газа, разработка и переработка и подготовка нефти и газа, тексты, статьи и литература, все посвящено углеводородам

Распределение налогового бремени

Адам Смит сформулировал четыре основополагающих, ставших классическими, принципа налогообложения, желательных в любой системе экономики:

1) Подданные государства должны участвовать в содержании правительства соответственно доходу, каким они пользуются под покровительством и защитой государства. Соблюдение этого положения или пренебрежение им приводит к так называемому равенству или неравенству налогообложения.

2) Налог, который обязывается уплачивать каждое отдельное лицо должен быть точно определен (срок уплаты, способ платежа, сумма платежа).

3) Каждый налог должен взиматься тем способом или в то время, когда плательщику удобнее всего оплатить его.

4) Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из кармана народа как можно меньше сверх того, что он приносит казне государства. (Налог может брать и удерживать из кармана народа гораздо больше, чем он приносит казне, если, например, его сбор требует такой армии чиновников, жалованье которых будет поглощать значительную часть суммы, которую приносит налог.)

На основе четырех принципов Адама Смита налогообложения к настоящему времени сложились два реальных принципа (концепции) налогообложения.

💪 Первый, физические и юридические лица должны уплачивать налоги, пропорционально тем выгодам, которые они получили от государства. Логично, что те, кто получил большую выгоду от предлагаемых правительством товаров и услуг должны платить налоги, необходимые для финансирования производства этих товаров и услуг. Некоторая часть общественных благ финансируется главным образом на основе этого принципа.

👉Например, налоги на бензин обычно предназначаются для финансирования и строительства и ремонта автодорог. Таким образом, те, кто пользуется хорошими дорогами, оплачивают затраты на поддержание и ремонт этих дорог.

Но всеобщее применение этого принципа связано с определенными трудностями. 👀Например, в этом случае невозможно определить, какую личную выгоду, в каком размере и т.д. получает каждый налогоплательщик от расходов государства на национальную оборону, здравоохранение, просвещение.

- Даже в поддающемся на первый взгляд оценке случае финансирования автодорог мы обнаруживаем, что оценить эти выгоды очень трудно. Отдельные владельцы автомобилей извлекают пользу из автодорог хорошего качества не в одинаковой степени. И те, кто не имеет машины, также получают выгоду.

- Предприниматели, безусловно, значительно выигрывают от расширения рынка в связи с появлением хороших дорог. Кроме того, следуя этому принципу, необходимо было бы облагать налогом, например, только малоимущих, безработных, для финансирования пособий, которые они получают.

💪Второй принцип предполагает зависимость налога от размера получаемого дохода, т.е. физические и юридические лица, имеющие более высокие доходы, выплачивают и большие налоги и наоборот.

Рациональность данного принципа заключается в том, что существует, естественно, разница между налогом, который взимается из расходов на потребление предметов роскоши, и налогом, который хотя бы даже в небольшой степени удерживается из расходов на предметы первой необходимости.

Брать ежемесячно по 500000 руб. у лица получающего 5 млн. руб. дохода вовсе не значит лишать его источника средств к существованию и определенных удобств жизни. И разве можно сравнить этот эффект с тем, когда берут 5 000 руб. у человека с доходом в 50 000 руб.

Жертва последнего не только больше, но и вообще несоизмерима с жертвой первого. Дело в том, что мы, потребители действуем всегда рационально, т.е. в первую очередь мы тратим свои доходы на товары и услуги первой необходимости, затем на не столь необходимые товары и т.д.

Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности.

2.4. налоговое бремя. показатели, характеризующие налоговое бремя

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом или отдельного налогоплательщика.

Понятие налогового бремени возникло фактически одновременно с появлением налогов. Еще в XVIII в. Адам Смит в своем труде «Исследование о природе и причинах богатства народов» указывал на важную экономическую зависимость между уровнем налоговой нагрузки и поступлением средств в бюджет государства. «При снижении налогового бремени государство выиграет больше, нежели от наложения непосильных податей; на освобожденные средства может быть получен дополнительный доход, с которого в казну поступит налог».

Первые упоминания о количественной оценке показателя налогового бремени и его давлении на экономику относятся также к XVIII в. Впервые исследовавший это явление Ф. Юсти (1705-1771), немецкий экономист, внесший существенный вклад в развитие финансовой науки, определил налоговое бремя на макроуровне как соотношение между бюджетом и национальным доходом государства. При этом Ф. Юсти указывал, что бюджет страны не должен расходовать более '/6 части национального дохода.

Роль и значение показателя налогового бремени состоят в следующем:

Во-первых, определение налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки в разных странах и принятие решения о проведении налоговых реформ.

Во-вторых, данный показатель требуется государству для разработки налоговой политики. Вводя новые налоги и отменяя старые, изменяя налоговые ставки и налоговые льготы, государство обязано определять и не преступать предельно допустимые уровни давления на экономику, за пределами которых могут возникнуть негативные экономические процессы.

В третьих, показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов. Именно от его уровня зависит принятие хозяйствующими субъектами решений о размещении производства, инвестиций и т.д.

В-четвертых, показатель налоговой нагрузки на общегосударственном уровне необходим для формирования социальной политики государства. Изучение тяжести налогообложения для разных социальных групп дает возможность государству более равномерно распределить налоговое бремя между социальными группами.

Налоговое бремя никогда не исчерпывается только суммой уплаченного налога, налогоплательщик всегда несет ряд затрат, связанных с выполнением своих обязательств. К таким затратам, в частности, относятся:

затраты на содержание штата бухгалтеров и консультантов;

затраты, связанные с уплатой штрафных санкций в результате нарушения налогового законодательства;

судебные издержки в случае нарушения прав налогоплательщиков, предусмотренных НК РФ.

Кроме того, уплата налогов может потребовать заблаговременной мобилизации денежных средств, в результате чего возникнет необходимость привлечь кредитные ресурсы, что предусматривает уплату соответствующих процентов.

Измерить в денежном эквиваленте дополнительные финансовые затраты налогоплательщика, связанные с исчислением и уплатой налогов, не представляется возможным, в связи с чем при определении налогового бремени используется только сумма фактически уплаченных налогов.

Налоговое бремя определяют на макроуровне и микроуровне.

Макроуровень — исчисление размера налогового бремени на экономику и население всей страны.

Микроуровень — расчет налоговой нагрузки на конкретные организации, а также исчисление налоговой нагрузки на работника.

Налоговое бремя на экономику представляет собой отношение всех поступивших налогов от юридических и физических лиц к валовому внутреннему продукту (ВВП). Экономический смысл этого показателя состоит в оценке доли ВВП, перераспределяемой с помощью налогов. Данный показатель рассчитывается по формуле

где Бр — уровень налогового бремени;

Нюф — все налоги, уплаченные и юридическими, и физическими лицами;

ВВП — стоимостное выражение количества произведенных товаров (выполненных работ, оказываемых услуг) в стране.

Недостаток данного показателя заключается в том, что он определяет уровень налогового гнета среднестатистического налогоплателыцика без учета индивидуальных особенностей конкретного хозяйствующего субъекта.

Налоговое бремя на население в целом представляет собой отношение всех уплаченных налогов на душу населения к среднедушевому доходу населения страны. Этот показатель рассчитывается по формуле

где Нн — все уплаченные населением налоги;

Чн — численность населения страны;

Д — сумма полученных населением доходов.

Недостаток этого показателя состоит в его неточности, связанной с невозможностью учета суммы налогов, уплачиваемых населением, в стоимости приобретаемых товаров (работ и услуг).

Налоговое бремя на работника фактически равно ставке налога на доходы физических лиц — единственного налога, взимаемого с доходов работников. Расчет данного показателя осуществляется по формуле

где Нр — налог на доходы физических лиц, удерживаемый из дохода работника;

Др — доход работника.

Для расчета налогового бремени на организацию используются четыре показателя. Расчет первого показателя осуществляется по формуле

где Нп — налоги, уплачиваемые организацией; В — выручка организации.

Данный показателей отражает долю выручки организации, направляемую на погашение налоговых обязательств. Недостаток этого показателя заключается в том, что выручка является более емким показателем, чем доход организации. Таким образом, доход — часть выручки организации.

Второй показатель исчисляется по формуле

где Пч — чистая прибыль, остающаяся после уплаты налогов.

Данный показатель отражает часть чистой прибыли, которая изымается у организации в форме налогов. Недостаток данного показателя состоит в том, что чистая прибыль представляет собой лишь часть дохода, оставшуюся у организации после уплаты всех налогов.

Третий показатель определяется по формуле

где Дс — добавленная стоимость, которая, в свою очередь, может быть представлена в следующем виде: Дс = Ам +Зп + Нп (Ам — амортизационные отчисления; Зп — затраты на оплату труда).

Данный показатель характеризует то, какая часть добавленной стоимости направляется организацией на погашение ее налоговых обязательств.

В целях исключения влияния амортизационных сумм на величину налоговой нагрузки используют четвертый показатель, в котором фискальные изъятия соизмеряются с вновь созданной стоимостью. Вновь созданная стоимость исчисляется путем вычета из добавленной стоимости сумм амортизационных отчислений.

В этом случае налоговое бремя определяется по формуле

где Св — вновь созданная стоимость.

Св = Вр + НДС + Ак + Дв-Рв-М3-Ам,

где Вр — выручка от реализации;

Дв — внереализационные доходы;

Рв — внереализационные расходы;

М3 — материальные затраты;

Ам — амортизационные отчисления;

НДС — налог на добавленную стоимость.

Достоинство последнего показателя заключается в том, что налоговое бремя при его расчете определяется относительно реального дохода организации. Однако ни один из рассмотренных показателей не лишен недостатков. Общий и частные недостатки показателей налогового бремени организации представлены на схеме.

Ни один из представленных показателей налоговой нагрузки на организации не является универсальным, так как бремя прямых и косвенных налогов распределяется между продавцом и покупателем в зависимости от конъюнктурных колебаний рынка. Однако каждый из этих показателей может быть применен организацией для анализа возможных финансовых последствий при внесении государством изменений в налоговую систему, увеличении числа налогов, налоговых ставок или налоговых льгот.

Проблема оптимальной величины налоговой нагрузки на налогоплательщика играет особую роль в построении и совершенствовании налоговой системы государства как с развитой экономикой, так и находящегося в переходном периоде. Многовековая практика построения налоговых систем в странах с цивилизованной рыночной экономикой свидетельствует о том, что изъятие у налогоплательщика до 30\% дохода — это та черта, за которой невозможна эффективная предпринимательская деятельность, результатом чего становится сокращение сбережений и инвестиций в экономику. Иными словами, государство не должно изымать у налогоплательщика более 1/3 его доходов.

Вместе с этим предельно допустимые показатели налогового бремени и на микро-, и на макроуровне зависят в первую очередь от уровня обязательств, которые берет на себя государство в отношении конкретного жителя страны и экономики в целом. Иначе говоря, уровень налогового бремени зависит от доли участия государства в расходах населения на оплату образовательных, коммунальных услуг, а также в научно-исследовательских, инвестиционных, социальных и других программах.

Например, в Швеции, где у налогоплательщиков изымается в государственную казну более 50\% доходов, не подавляются стимулы к развитию и расширению производства. Это связано с тем, что в Швеции государство за счет налоговых поступлений решает многие задачи экономического и социального характера, которые в большинстве стран налогоплательщик вынужден решать за счет своих средств.

Показатель налоговых изъятий, исчисляемый в целом по стране, имеет весьма серьезный недостаток — он определяет уровень налогового гнета на среднестатистического налогоплательщика без учета индивидуальных особенностей конкретного налогоплательщика. Действительно, в любом государстве работают десятки тысяч предприятий, различающихся не только по видам деятельности, но и по ряду признаков, которые неизбежно влияют на формирование их налоговой базы и соответственно на размер уплачиваемых налогов. Учитывать все эти особенности при формировании налоговой базы достаточно сложно, поэтому и должно использоваться отношение суммы уплачиваемых в стране налогов к ВВП.

Каково определение понятие «налоговое бремя»?

Какие основные элементы входят в совокупную величину налоговой нагрузки?

Каковы показатели налогового бремени на микроуровне, как они рассчитываются?

Какой из показателей налоговой нагрузки на организацию является универсальным? Обоснуйте ответ.

Каковы показатели налогового бремени на макроуровне, как они рассчитываются?

Каковы общие и частные недостатки показателей налоговой нагрузки на организацию?

В чем заключается смысл показателя налоговой нагрузки на экономику страны, как он рассчитывается?

1. Какой уровень налоговой нагрузки является предельным согласно теории налогообложения:

2. Что отражает показатель налоговой нагрузки на экономику страны:

а) долю выручки организации, изымаемую в виде налогов;

б) часть ВВП страны, перераспределяемую через налоги;

в) долю прибыли организации, изымаемую в виде налогов?

3. Чему равно налоговое бремя на работника:

а) ставке налога на доходы физических лиц;

б) ставке налога на прибыль;

в) ставке единого социального налога?

4. Какой из показателей налоговой нагрузки на организацию является наиболее достоверным:

а) отношение уплаченных налогов к выручке организации;

б) отношение уплаченных налогов к добавленной стоимости;

в) отношение уплаченных налогов к вновь созданной стоимости?

5. Какой общий недостаток присущ всем показателям, характеризующим налоговую нагрузку на организацию:

а) прибыль — часть дохода организации;

б) выручка включает в себя доход организации, но не является им;

в) при расчете показателей налогового бремени невозможно

учесть степень переложения налогов на конечного потребителя?

6. Какая зависимость была установлена А. Лаффером между налоговой ставкой и налоговыми поступлениями:

а) увеличение налоговой ставки всегда приводит к росту налоговых платежей;

б) увеличение налоговой ставки всегда приводит к сокращению налоговых поступлений;

в) увеличение налоговой ставки приводит к сокращению налоговых поступлений, только в случае если она превысила

свое оптимальное значение?

7. Показатель налоговой нагрузки на население страны отражает:

а) долю ВВП страны, перераспределяемую через налоги;

б) долю дохода работника, изымаемую в виде налога на доходы физических лиц;

в) долю доходов населения, взимаемую в виде налогов?

Читайте также: