Сумма социального налога с учетом особенности установленной статьей 700 налогового кодекса

Опубликовано: 26.04.2024

Влияние на физических лиц передачи страховых взносов в ФНС

Основной целью передачи страховых взносов на администрирование налоговым органам чиновники считают:

- усовершенствование порядка исчисления и уплаты страховых взносов в ПФР, ФСС и ОМС;

- усиление платежной дисциплины при осуществлении расчетов с фондами.

Физическим лицам (застрахованным) не нужно беспокоиться о своих социальных гарантиях (пенсиях и пособиях), так как данная передача в полном объеме сохранит права на обязательное социальное страхование и не отразится на обеспечении пенсионных прав граждан.

Суммы страховых взносов, поступающие за застрахованное лицо в Пенсионный фонд РФ, как и раньше, будут учитываться на индивидуальных лицевых счетах граждан (Письмо Минфина РФ от 13.04.2016 N 03-04-05/21124).

Плательщики и облагаемая база с 2017 года

Плательщиками страховых взносов являются те же страхователи, которые были до 2017 года. Напомним, что это организации, индивидуальные предприниматели и физические лица, не имеющие статус индивидуального предпринимателя, которые производят выплаты в пользу физических лиц в рамках трудовых отношений или гражданско-правовых договоров на выполнение работ, оказание услуг, по договорам авторского заказа и по договорам об отчуждении исключительных прав (ст.ст.419-420 НК РФ).

При определении облагаемой базы также учитывается выплаченный доход в натуральном виде, который для исчисления страховых взносов оценивается в порядке аналогичном ст.105.3 НК РФ, т.е. по рыночной цене.

Как и раньше, расчетным периодом по страховым взносам признается календарный год, отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года.

База для исчисления страховых взносов определяется отдельно в отношении каждого застрахованного путем суммирования выплат начисленных с начала расчетного периода нарастающим итогом, для исчисления страховых взносов в ПФР и ФСС база ограничивается предельной величиной (ст.421 НК РФ).

Предельная величина базы для начисления страховых взносов в ФСС РФ в 2016 году составляет 718 000 руб. Согласно п.4 ст.421 НК РФ предельная величина подлежит ежегодной индексации с учетом роста средней заработной платы в Российской Федерации. Начисления, превышающие предельную величину, взносами в ФСС не облагаются.

Предельная база по взносам в ПФР устанавливается Правительством РФ ежегодно в зависимости от размера средней зарплаты на соответствующий год, который увеличивается в 12 раз и на повышающий коэффициент. Величина этого коэффициента в 2017 году составляет 1,9, в 2018 году — 2,0, в 2019 году — 2,1, в 2020 году — 2,2, в 2021 году — 2,3 (п. 5 ст. 421 НК РФ).

Дополнительные тарифы для лиц, имеющих право на досрочный выход на пенсию, в ПФР начисляются на вознаграждение без ограничения предельным размером.

Предельная база для начисления медицинских взносов отсутствует. Это значит, что платить взносы нужно со всех выплат без ограничения по сумме.

Тарифы страховых взносов

На 2017-2018 годы согласно ст.426 НК РФ предусмотрены следующие тарифы страховых взносов:

- ПФР — 22 % к сумме вознаграждения не превышающую предельную величину и 10 % с суммы превышения.

- ОМС — 5,1 % без ограничения по сумме.

- ФСС — 2,9 % с суммы не превышающих предельную величину и 1,8 % с суммы вознаграждения в пользу временно пребывающих иностранцев за исключением высококвалифицированных специалистов.

Статьей 428 НК РФ предусмотрены дополнительные тарифы в ПФР к вознаграждению застрахованных лиц имеющих право на досрочное назначение пенсии в соответствии с Федеральным законом № 400-ФЗ от 28.12.2013 года.

Если не проведена специальная оценка условий труда и нет действующей аттестации рабочих мест, то дополнительный тариф страховых взносов в ПФР составляет 9% или 6 % к сумме начисленного вознаграждения без учета предельной величины, в зависимости от категории будущих пенсионеров-досрочников.

В случае проведенной специальной оценки условий труда или действующей аттестации рабочих мест в зависимости от присвоенного подкласса условий труда дополнительные тарифы в ПФР зависят от присвоенного класса условий труда и находятся в интервале от 2% до 8 % без учета предельной величины вознаграждения.

Так же сохранены пониженные тарифы страховых взносов для плательщиков, которые начисляют вознаграждения в пользу физических лиц и которые перечислены в ст.427 НК РФ. Например, это:

- хозяйственные общества и партнерства, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности;

- российские организации, которые осуществляют деятельности в области IT;

- организации и ИП применяющие УСН с видами экономической деятельности, перечисленными в пп.5 п.1 ст.427 НК РФ. В частности, к льготируемым видам деятельности относятся деятельность по производству различных видов продукции, транспорт и связь, научные исследования, образование, здравоохранение и др.

Выплаты, освобождаемые от страховых взносов

Суммы, не подлежащие обложению страховыми взносами, перечислены в ст.422 НК РФ. Данная статья полностью повторяет ст.9 Федерального закона № 212-ФЗ. Однако, по сравнению с Законом № 212-ФЗ с 1 января 2017 года согласно п.2 ст.422 будут по иному начисляться страховые взносы на суточные при оплате расходов на командировки. Начисление страховых взносов на суточные будет производиться по правилам исчисления НДФЛ.

То есть суммы суточных, превышающие 700 рублей в день при командировке по России и 2500 рублей в день при командировке за пределами России, с 1 января 2017 года облагаются страховыми взносами.

В настоящий момент страховые взносы не начисляются на суммы суточных установленных локальным актом по организации.

Порядок возмещения начисленных пособий

Начисленная сумма страховых взносов в ФСС уменьшается на сумму начисленных пособий по временной нетрудоспособности, по беременности и родам и пособий связанных с рождением детей. До 1 января 2017 года действует правило, что зачет суммы превышения расходов на выплату пособий возможен только в пределах расчетного периода, по окончании расчетного периода производится возврат.

В новом законе (ст.431 НК РФ) не сказано, что сумму начисленных пособий к возмещению можно принять только в рамках расчетного периода (календарного года ст.423 НК РФ).

Как и прежде осуществлять контроль за правильностью начисления пособий будут фонды социального страхования на основании данных переданных ФНС в органы ФСС. Если сумма расходов превышает начисленные взносы, то после проверки правильности расходов территориальным органом ФСС, полученная разница подлежит зачету налоговым органом в счет предстоящих платежей, либо возмещению в порядке, прописанном в новой редакции Закона 255-ФЗ.

Таким образом, камеральную проверку по одному и тому же расчету будут проводить сразу два контролирующих органа — ФНС и отделение ФСС.

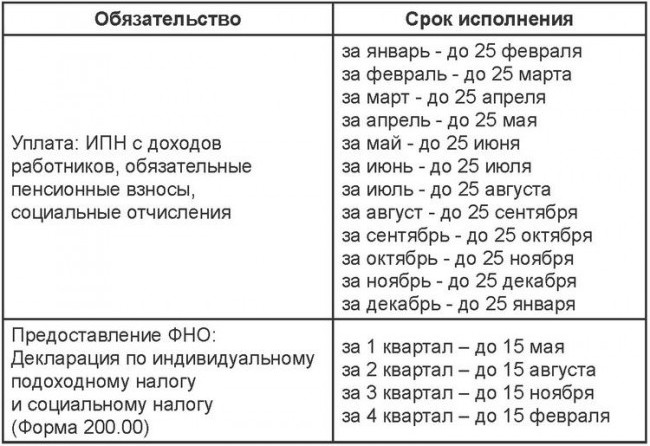

Сроки уплаты и предоставление отчетности

Согласно п.3 ст.431 НК РФ сумма начисленных взносов уплачивается не позднее 15-го числа следующего календарного месяца. Перечисляются страховые взносы в рублях и копейках отдельными платежными поручениями в отношении страховых взносов в ПФР, ОМС и ФСС (п.6 ст.431 НК РФ).

Ежеквартально, не позднее 30-го числа месяца следующего за отчетным кварталом, в налоговые органы предоставляется расчет по страховым взносам, в котором будут указываться обобщенные суммовые показатели о начисленных выплатах и страховых взносах за расчетный период и отдельно по каждому застрахованному лицу (п.7 ст.431 НК РФ, Письмо ФНС от 19.07.2016 г. № БС-4-11/12929@). Форму отчетности утвердит ФНС.

Обратите внимание, что сумма страховых взносов в ПФР по застрахованным лицам должна соответствовать обобщенной сумме указанной в расчете. Если будут обнаружены расхождения, то расчет будет считаться непредставленным, о чем страхователю не позднее следующего дня будет направлено уведомление.

В течение пяти дней с момента получения уведомления плательщик страховых взносов должен внести исправления и только тогда расчет будет считаться принятым первоначальной датой.

Сведения персонифицированного учета, как и раньше, будут предоставляться в ПФР, но не ежеквартально, а один раз в год не позднее 1 марта года следующего за отчетным (ст.11 Федерального закона № 27-ФЗ от 01.04.1996 года).

Особенности для обособленных подразделений

Организациям с обособленными подразделениями следует обратить внимание на изменения по уплате взносов и сдаче отчетности.

С 1 января 2017 года не требуется обязательного наличия отдельного баланса у обособленных подразделений для постановки их на учет в целях исчисления и уплаты страховых взносов.

До 2017 года данные требования были установлены п.11 ст.15 Закона № 212-ФЗ. Обязанность платить взносы с начисленного вознаграждения в пользу застрахованных начиная с 2017 года и представлять отчетность по месту нахождения каждого обособленного подразделения возникает, если это подразделение начисляет доходы в пользу физических лиц (п.7, п.п.11-13 ст.431 НК РФ).

Страховые взносы для индивидуальных предпринимателей

Согласно 34 главе НК РФ плательщиками страховых взносов также являются индивидуальные предприниматели, адвокаты нотариусы и иные лица согласно пп.2 п.1 ст.419 НК РФ, не производящие выплаты в пользу физических лиц.

База обложения взносами у данных страхователей, как и ранее, является минимальный размер оплаты труда, установленный на начало расчетного периода, увеличенный на 12. К этой сумме применяется тариф страхового взноса, установленный в ст. 425 НК РФ (26%). С дохода, превышающего в расчетном периоде 300000, 00 руб. тариф страхового взноса в ПФР составляет 1%. При этом сумма страховых взносов в ПФР не должна превышать восьмикратного годового тарифа:

- Сумма в ПФР на год = 7500,00(МРОТ) х 12(мес.) х 26 % = 23400,00 руб. + 1% с превышения дохода 300000,00 руб., но не более 187200,00 руб.(23400,00×8)

- Сумма в ОМС на год = 7500,00 (МРОТ) х 12(мес.) х 5.1% = 4590,00 руб.

Переходные положения

Для исполнения Указа Президента РФ от 15.01.2016 N 13 по передаче полномочий по администрированию страховых взносов налоговыми органами ФНС России подготовила проект дорожной карты по созданию единого механизма администрирования страховых взносов на обязательное пенсионное и социальное страхование (Письмо от 02.02.2016 N БС-4-11/1539@).

В данном проекте предусмотрены переходные положения, согласно которым на ФНС будут возложены обязанности по:

- приему уточненных расчетов по страховым взносам (РСВ-1 ПФР, РСВ-2, РВ-3, 4-ФСС и 4-а ФСС) за расчетные периоды до 2017 года;

- приему уточненных обязательств страхователей по уплате страховых взносов в ФСС РФ при вынесении органами фонда решений о возврате перерасхода средств на цели социального страхования работников, относящихся к расчетным периодам до 2017 года;

- проведению камеральных проверок уточненной отчетности (РСВ-1 ПФР, РСВ-2, РВ-3, 4-ФСС и 4-а ФСС) по обязательствам плательщиков страховых взносов, возникшим до 1 января 2017 года;

- проведению выездных проверок страхователей по обязательствам, возникшим до 1 января 2017 года (глубина — 3 года);

- контролю за погашением сумм задолженности по страховым взносам, пеням и штрафам по предоставленным отсрочкам (рассрочкам) и принятым решениям о реструктуризации до 1 января 2017 года.

Как видим, с 1 января 2017 года плательщиков страховых взносов ожидает усиление фискального контроля за уплатой страховых взносов. Кроме того, придется изучить и освоить новые формы отчетности. У организаций с обособленными подразделениями появятся новые обязанности в части отчетности по страховым взносам.

Приходите на ближайшие Круглые столы или заказывайте по ним конспекты, в том числе по теме страховые взносы, где вы узнаете последние новости и разрешите ваши вопросы см. расписание

Эксперты компании «Правовест Аудит»

Мы всегда рады помочь Вам! Обращайтесь к профессионалам!

Социальный налог — это термин, который применяется в Казахстане и некоторых других странах. Данный вид налогообложения имеет отношение к субъектам, совершающим хозяйственную деятельность на территории РК. В январе 2018 года в законодательную базу касательно социального налога были внесены изменения.

Пересмотрены налоговые ставки, что должны взять во внимание сотрудники компаний и предприятий, занимающиеся ежемесячным отчислением средств в государственные фонды.

Кто является плательщиком социального налога

По состоянию на 2021 год социальный налог (СН) государство обязывает перечислять из своих доходов следующих субъектов государства:

- Юридических лиц.

- Профессиональных медиаторов.

- Адвокатов.

- Частных судебных исполнителей.

- Частных нотариусов.

- Индивидуальных предпринимателей.

В категорию, которой вменяется в обязанности производить ежемесячные социальные отчисления, могут входить структурные подразделения юридических лиц, в зависимости от доходов, получаемых его сотрудниками.

Законом также предусмотрен перечень хозяйственных субъектов РК, которые не являются плательщиками данного вида платежей в полной мере. К таковым относятся:

- Специализированные предприятия, открытые для трудоустройства лиц с различными физическими нарушениями: потерявшие зрение, слух, речь; с отклонениями в работе опорно-двигательной системы и т. п.

- Фермерские и крестьянские хозяйства, работающие в рамках специального налогового режима (СНР).

Первая категория учреждений должна соответствовать п.3 ст.290 НК (можно скачать здесь).

Более подробно про специальные налоговые режимы в 2021 году предлагаем ознакомиться в следующем видео:

Что представляет собой объект данного вида налогообложения

Для всех перечисленных в предыдущем пункте субъектов, за исключением юридических лиц, объектом СН является количество людей, которые на отчётный период трудятся в штате предприятий. В это количество входят и сами плательщики соцналога.

Что касается юридических лиц, для них объектом налогообложения служат расходы, которые выплачиваются сотрудникам и уже с их стороны рассматриваются как доходы.

В данном случае не берутся во внимание следующие виды доходов:

- выплаты, произведённые из средств, полученных по грантам;

- взносы на ОСМС (вступит в силу с 2020 года);

- ОПВ сотрудников;

- доходы, о которых говорится в П.1 341 НК РК, за исключением пп. 10 (скачать можно здесь).

Изменения, внесённые в налоговое законодательство РК в 2018 году, коснулись выплат компенсационного характера, выплачиваемых гражданам в случае расторжения трудового контракта, а также за неиспользованные дни ежегодного отпуска.

С 2018 года и они подлежат социальному налогообложению.

По закону Республики Казахстан, если облагаемый СН объект будет менее 1 МЗП, налог следует исчислять от 1 МПЗ.

Налоговые ставки в 2021 году для СН

Согласно изменениям текущего года начиная с января и вплоть до 01.01.25, ставка НС будет равняться 9,5%. С 01.01.25 она будет увеличена до 11%. Данное требование не относится к ИП, которые работают по СНР. Эта категория рассчитывается с государством по отдельной формуле.

Плательщики СН, не являющиеся юридическими лицами, производят исчисления налога 1 МРП (месячный расчётный показатель) за каждого сотрудника и 2 МРП за себя.

В том случае, когда ИП в отчётный период не получал доходов, он освобождается от необходимости уплаты социального налога. Это же относится и к налогоплательщикам, приостановившим предоставление отчётности в налоговые органы.

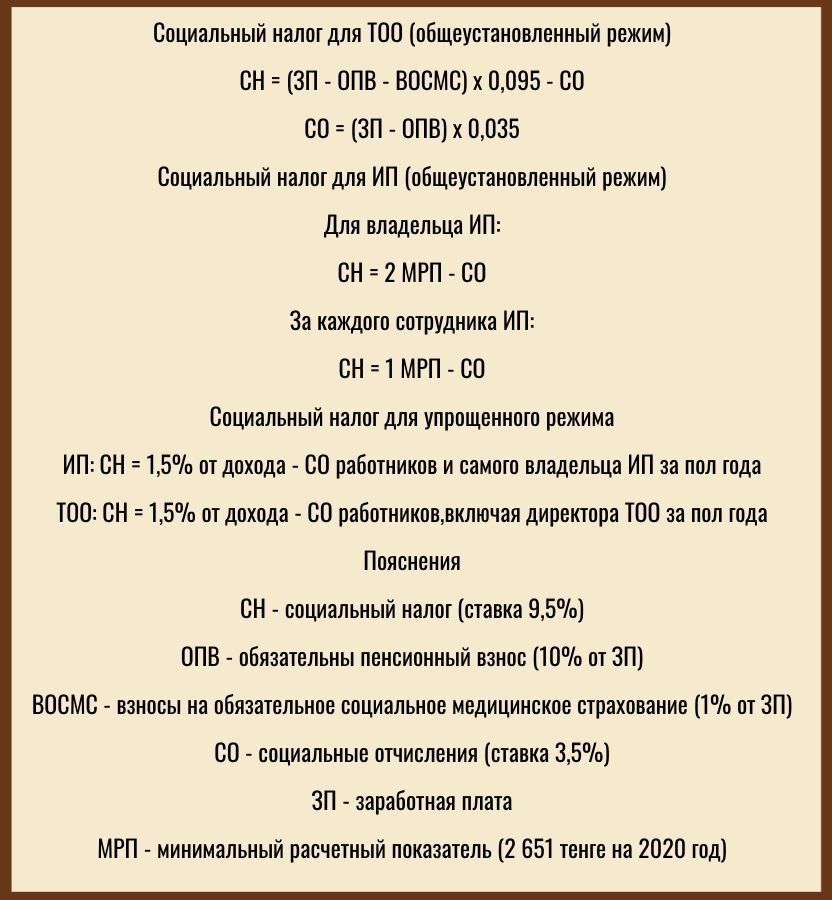

Формулы для расчета налогов

Другие налоговые ставки для СН

Как уже было отмечено выше, ставка 9,5% предусмотрена не для всех хозяйственных субъектов Республики Казахстан. А также применяются ставки:

- 4,5%;

- 6,5%;

- 20% от МРП.

4,5% платят специализированное организации, в которых трудоустроены инвалиды, потерявшие зрение, слух, речь или имеют нарушения в опорно-двигательной системе. Данную категорию предприятий определяет Налоговый Кодекс РК, Статья 135, пункт 3 (скачать можно здесь).

6,5% должны перечислять в казну государства юридические лица, занимающиеся сельскохозяйственной деятельностью и рыболовством. Эта категория также выделена в Налоговом Кодексе страны в статье 147, пункте 2 (скачать здесь).

В статьях 358 (П.4) и 445 (скачать) говорится о налогоплательщиках, на которых возлагается обязанность платить 20% от МРП. Это индивидуальные предприниматели (крестьянские и фермерские хозяйства), которые применяют СНР. Отчисления делаются за каждого работника хозяйства, за гражданина его возглавляющего и совершеннолетних членов его семьи, проживающих вместе с ним.

Сроки сдачи отчётности и сроки перечислений соответствуют срокам, предусмотренным для всех плательщиков социального налога.

Как производятся уплата и исчисление

Расчет социального налога производится следующим образом:

налоговая ставка умножается на налогооблагаемый объект

Хозяйственный субъект обязан выплатить в казну государства разницу между полученными исчислениями и социальными отчислениями, о которых говорится в законе «Об обязательном социальном страховании».

Если при расчётах получается цифра с минусовым значением, предприятие ничего не перечисляет в государственную казну.

Важно не только правильно рассчитать сумму, но и уложиться по срокам. Перечисления делаются не позднее 25 числа месяца, который следует сразу после окончания обозначенного законодательством РК отчётного периода.

Если расчёты производятся отдельным структурным подразделением крупной компании, оплата должна производиться по месту нахождения структурного подразделения.

Юридические лица могут воспользоваться одним из 2 способов начислений СН:

- По СНР, когда составляется упрощённая декларация.

- По стандартной общепринятой схеме.

ИП также могут действовать по одной из 2-х предусмотренных для них схем:

- С упрощённой декларацией по СНР.

- Налоги начисляются по стандартным расчётам, предусмотренным для ИП.

Второй способ делает возможным использование коэффициентов МРП (если организация зарегистрирована как физическое лицо).

Для расчётов можно использовать онлайн-калькулятор, с помощью которого проще выбрать оптимальный вариант.

Как производится сдача налоговой отчётности

По налоговому законодательству, в качестве налогового периода рассматривается каждый календарный месяц. Главным отчётным документом является форма 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу» (скачать можно здесь). Если предприятие имеет структурные подразделения, по ним составляются отдельные отчёты.

Декларацию следует сдавать 4 раза в году, ежеквартально, не позднее 15-го числа 2-го после отчётного периода месяца.

Другие социальные отчисления

Помимо того, что налог социального характера начисляется непосредственно на предприятие, граждане, совершающие трудовую деятельность, обязаны также выплачивать различные социальные отчисления со своих доходов.

Социальные отчисления дают право гражданам, их выплачивающим на социальные выплаты. Это своего рода страховка от государства, фонд в который собираются средства со всех, а затем распределяются между теми, кто в них нуждается — социально незащищёнными слоями населения (плательщиками социальных отчислений).

Размер социальных выплат — 5% от МЗП. В этом объёме платят участники ОСС и самостоятельно занятых лиц.

Далее в видео: “ИПН и Социальный налог c 2018 года”

Налоговое законодательство Республики Казахстан постепенно приводится к международным нормам. Основным документом, определяющим размеры выплат и тех, кто обязан их производить, в какие сроки и на базе какой отчётности, является Налоговый Кодекс государства. Этот документ подкреплён дополнительными решениями и постановлениями.

К примеру, заполнение форм подробно описано в «Бухгалтерии 8 для Казахстана». Для осуществления расчётов за основу берутся минимальная заработная плата и месячный расчётный показатель.

Bankchart.kz рассказывает, что такое социальный налог и социальные отчисления, как рассчитать налог, кто освобожден от уплаты.

Краткое содержание и ссылки по теме

- Что такое социальный налог

- Ставки социального налога

- Как рассчитать социальный налог в РК

- Сроки уплаты социального налога

- Социальный налог и социальные отчисления в Казахстане

- Кто освобождается от уплаты соцналога

- Единый социальный взнос в Украине

Что такое социальный налог

Налоги – основной источник доходов государства и одна из важнейших составляющих его нормального существования. О налоге на транспорт, земельном налоге и о налоге на имущество мы говорили раннее. Сегодня же будем говорить о социальном налоге.

Социальный налог – это налог, имеющий отношение к субъектам, занимающимся предпринимательской деятельностью. Это налог, который платится работодателем (предприятием) за своих сотрудников.

Плательщиками социального налога в РК являются:

- ИП и ЮЛ

- профессиональные медиаторы

- частные судебные исполнители

- адвокаты

- частные нотариусы

Ставки социального налога

На сегодняшний день ставка социального налога для юридических лиц составляет 9,5%. С января 2025 года ставка увеличится и будет составлять 11%.

Индивидуальные предприниматели обязаны уплачивать социальный налог в размере 1 МРП за своих сотрудников и в размере 2 МРП – за себя.

Как рассчитать социальный налог в РК

Произвести расчет социального налога можно как с помощью различных онлайн-калькуляторов в интернете, так и самостоятельно. Но стоит помнить и понимать – расчет будет зависит от налогового режима, с которым работает то или иное предприятие.

Поэтому существует несколько формул расчета социального налога:

Давайте рассмотрим на примере, как рассчитывается социальный налог за одного сотрудника для ЮЛ с общеустановленным налоговым режимом.

Допустим, что заработная плата сотрудника – 100 000 тенге в месяц.

Обязательный пенсионный взнос и взносы на обязательное социальное медицинское страхование входят в налогооблагаемую сумму, поэтому мы их вычитаем из ЗП (что, собственно видно в формуле):

100 000 - 100 000 х 0,1 - 100 000 х 0,01 = 89 000 тенге

Полученную сумму мы умножаем на ставку социального налога и получаем сумму социального налога без вычета социальных отчислений:

89 000 х 0,095 = 8 455 тенге

Размер социальных отчислений в нашем случае составит:

90 000 х 0,035 = 3 150 тенге

Отнимаем социальные отчисления от суммы социального налога и получаем сумму социального налога к уплате:

8 455 - 3 150 = 5 305 тенге

Согласно вышеуказанной формуле все выглядело б вот так:

СН = (100 000 - 10 000- 1 000) х 0,095 - 3 150 = 5 305 тенге

Нужно отметить, что базой для расчета СН не может быть ЗП ниже минимальной. То есть, если вам каким-то образом в текущем месяце начислили заработную плату размером меньше минимальной (42 500 тенге на 2019 года), то, несмотря на это, для расчета социального налога будет взята сумма в размере 42 500 тенге. И социальный налог в таком случае составит: 2 295 тенге.

Если же говорить об ИП, работающих в общеустановленном налоговом режиме, то, то как уже было указано выше, они обязаны платить 1 МРП за каждого работника и 2 МРП за себя. При этом сумма социального налога уменьшается на сумму социальных отчислений. Также нужно отметить: если в текущем месяце доходов у ИП не было, или же социальные отчисления превышают размер 1 МРП, в таком случае индивидуальный предприниматель освобождается от уплаты социального налога.

Сроки уплаты социального налога

Юридические лица и индивидуальные предприниматели, работающие по общеустановленному налоговому режиму обязаны уплатить социальный налог до 25 числа месяца, следующего за отчетным. То есть, соцналог за август необходимо уплатить до 25 сентября. Уплата социального налога производится на ежемесячной основе.

Организации, работающие по упрощенке обязаны рассчитываться один раз в полгода: до 15 августа – за первое полугодие и до 15 февраля – за второе полугодие.

За несвоевременную или неполную уплату, а также за уклонение от уплаты социального налога предусмотрена ответственность и санкции (пени и штрафы).

Социальный налог и социальные отчисления в Казахстане

Некоторые могут подумать, что социальный налог и социальные отчисления – это одно и тоже. Но это не так. Не стоит путать эти два понятия. Чем же они отличаются?

Средства с социального налога идут напрямую в государственный бюджет.

Средства же из социальных отчислений поступают в Государственный фонд социального страхования (ГФСС) на счет каждого конкретного человека. И если наступит случай, предусмотренный Законами РК, человек может рассчитывать на выплаты из этого фонда.

Кто освобождается от уплаты соцналога

Согласно налоговому кодексу не все организации являются плательщиками социального налога. К числу таких относятся:

- специализированные организации, созданные для трудоустройства лиц с нарушениями опорно-двигательного аппарата, зрения, слуха или речи

- работающие в рамках специального налогового режима фермерские и крестьянские хозяйства, а также индивидуальные предприниматели, работающие на основе патента

Иллюстрация Дины Ли специально для Informburo.kz

Informburo.kz разобрался, как вычисляется этот налог и какие сферы и структуры финансируются на счёт него.

Для чего в Казахстане нужен социальный налог? Кто обязан его платить, а кто освобождается от этого вида налога? Informburo.kz выяснил, что даёт соцналог казахстанцам и в каком размере он взимается.

№1. Что такое социальный налог?

Социальный налог (СН) – это налог, который платит работодатель за работников из собственных средств в бюджет государства.

Надо сразу уяснить, что социальный налог и социальные отчисления – это разные вещи.

Социальные отчисления – это вычеты из зарплаты (ЗП) в Государственный фонд социального страхования (ГФСС). В отличие от социального налога, который идёт общей суммой в государственный бюджет, социальные отчисления поступают на счёт каждому человеку отдельно. Затем, когда конкретному лицу понадобится пособие, в госкорпорации "Правительство для граждан" проверят, какие суммы перечислялись на счёт человека, обратившегося за пособием, и проведут необходимые расчёты для назначения выплат.

В Законе РК "Об обязательном социальном страховании" определены пять случаев назначения пособий: по беременности и родам, по уходу за ребёнком по достижении им возраста одного года, по потере работы, по потере кормильца и по утрате трудоустройства.

Социальный налог в Казахстане взимается с 1 января 1999 года.

№2. Как государство тратит деньги от вашего соцналога?

Средства распределяются по следующим направлениям:

- содержание школ, детских садов, больниц, правоохранительных структур;

- финансирование госпрограмм, субсидирование, предоставление дотаций и ссуд;

- обеспечение безопасности государства, содержание армии;

- содержание аппарата управления государством (выплата зарплат госслужащим); строительство и благоустройство социальных объектов и территорий;

- пенсионное обеспечение (базовая и солидарная часть пенсий);

- предоставление бесплатной помощи в медицинских учреждениях.

№3. Кто должен платить соцналог – вы или ваш работодатель?

Социальный налог в Казахстане обязаны за своих сотрудников отчислять работодатели из собственных средств (сумма не вычитается из вашей заработной платы). К ним относятся:

- юридические лица (резиденты и нерезиденты РК);

- индивидуальные предприниматели, кроме тех, которые работают по патенту;

Сумма налога для юрлиц (пункт №1) определяется по формуле, за основу в которой берётся зарплата (ЗП) работника. Наименьшая сумма, от которой необходимо отталкиваться, равна 1 МЗП (в 2019 году это 42 500 тенге).

По пункту №2 социальный налог работодатель уплачивает в размере 1 МРП (в 2019 году – 2525 тенге) за каждого штатного сотрудника и 2 МРП за себя.

№4. Кто освобождается от соцналога?

Плательщиками социального налога не являются:

- Предприятия, созданные для трудоустройства лиц с нарушениями зрения, слуха, речи, опорно-двигательного аппарата.

- Фермерские и крестьянские хозяйства, работающие в рамках специального налогового режима (СНР).

- ИП, работающие на основе патента.

Соцналогом не облагаются доходы, указанные в статье 341 Налогового кодекса РК "Корректировка дохода". Это выплаты за счёт средств государственных и международных грантов; премии; стипендии; пенсионные отчисления; взносы по медстраховке (с 2020 года); алименты; вознаграждения по депозитам и ценным бумагам, дивиденды.

№5. Может ли ваш работодатель отказаться от соцналога?

Отказаться от уплаты этого налога компания не может. За неперечисление или неполное перечисление социального налога грозят пени и штрафы. Пеня на не уплаченную в срок сумму налогов и платежей в бюджет начисляется согласно статье 117 Налогового кодекса РК. Штраф составляет 20% от неудержанной суммы налогов для частных нотариусов, частных судебных исполнителей, адвокатов, субъектов малого предпринимательства и некоммерческих организаций, 30% для субъектов среднего предпринимательства и 50% для субъектов крупного предпринимательства.

От уплаты соцналога может отказаться ИП, но только в случае отсутствия доходов в текущем месяце.

№6. Могут ли вас наказать, если не уплачен соцналог?

Работник не имеет к уплате социального налога прямого отношения. Ответственность за это и санкции за уклонение или неполную уплату предусмотрена только для работодателей.

№7. По какой формуле рассчитывается размер налога для юрлиц?

Ставка социального налога для юридических лиц в Казахстане в 2019 году составляет 9,5% . В 2025 году она будет повышена до 11%. Рассмотрим начисление социального налога за одного сотрудника, получающего, например, зарплату в 100 000 тенге в организации с общеустановленным режимом налогообложения.

- В налогооблагаемую сумму не входит обязательный пенсионный взнос (ОПВ). Поэтому из оклада вычитаем пенсионные взносы: 100 000 – 10% (10 000) = 90 000 тенге.

- Рассчитываем сумму социального налога по ставке 9,5%: 90 000 х 0,095 = 8 550 тенге.

- По законодательству, социальный налог снижается на сумму социальных отчислений. Социальные отчисления составляют 3,5%: 90 000 х 0,035 = 3 150.

- Из суммы рассчитанного социального налога отнимаем социальные отчисления и получаем сумму соцналога к уплате: 8 550 – 3 150 = 5 400 тенге.

По упрощённому режиму соцналог складывается следующим образом: из 1,5% дохода вычитаются соцотчисления работников ТОО, включая его директора. Это делается один раз в полгода.

Для АО и организаций других форм собственности применяются правила, которым подчиняется ТОО.

№8. По какой формуле определяется сумма налога для ИП?

Расчёт также производится в зависимости от выбранного налогового режима. При этом сумма социального налога (СН) уменьшается на сумму социальных отчислений (СО). Чтобы установить размер соцналога для владельца ИП по общеустановленному режиму, надо от 2 МРП отнять сумму соцотчислений. Чтобы сделать то же самое по каждому работнику ИП, надо эти отчисления отнимать уже от 1 МРП.

По упрощённому режиму соцналог вычисляется так: 1,5% от дохода минус соцотчисления работников и самого владельца ИП за полгода.

№9. Как и когда надо платить социальный налог?

Для ИП и ТОО по общеустановленному режиму социальный налог рассчитывается ежемесячно: до 25 числа, следующего за отчётным периодом. Например, соцналог за май 2019 года должен быть уплачен не позднее 25 июня 2019 года.

Для ИП и ТОО по упрощёнке один раз в полгода: за первое полугодие – до 15 августа, за второе полугодие – до 15 февраля следующего года. Уплачивается по форме 910 (образец можно скачать на сайте Комитета госдоходов Минфина РК).

Социальный налог уплачивается по месту регистрации налогоплательщика (вашего работодателя).

№10. Какие есть льготы по соцналогу?

Производители сельхозпродукции, применяющие специальный налоговый режим, вправе уменьшить сумму социального налога на 70% (пункт 1 статьи 700 Налогового кодекса РК).

Организации, работающие в специальной экономической зоне "Парк инновационных технологий", вправе уменьшить на 100% сумму социального налога при условии, что такие расходы за налоговый период составляют не менее 70% от общей суммы расходов такой организации по бухгалтерскому учёту (пункт 9 статьи 709 Налогового кодекса РК).

№11. Сколько составит соцналог, если за месяц начислили менее одной МЗП?

Если по каким-то причинам вам начислили сумму менее одной минимальной зарплаты, размер социального налога всё равно будет рассчитываться из неё. Например, сотрудник взял отпуск без сохранения зарплаты в апреле 2019 года. Его доход за отработанное время в апреле составил всего 30 000 тенге. Рассчитаем базу: 30 000 – 3 000 (ОПВ) = 27 000. Несмотря на то что сумма зарплаты меньше МЗП, для расчёта соцналога будет использоваться сумма в размере 42 500 тенге, то есть 2 295 тенге.

Благодарим за помощь в подготовке материала директора бухгалтерской компании "Варити" Любовь Сапунову.

Следите за самыми актуальными новостями в нашем

Telegram-канале и на странице в Facebook

Как рассчитать социальный налог в РК: Pixabay

Социальный налог — важная часть налогообложения в РК. Благодаря такому отчислению в будущем граждане страны получают социальную и медицинскую помощь, а также пенсионное пособие. Таким образом, информация о том, как рассчитать социальный налог в РК в 2021 году, пригодится каждому жителю.

Как рассчитать социальный налог в Казахстане?

Уплата налогов — основа полноценного функционирования государства. Благодаря таким выплатам каждый гражданин может получить финансовую помощь и выплаты от государства. Социальный налог — один из видов налогообложения. У многих возникает вопрос, как рассчитать сумму. Разберемся в этом вопросе.

Социальный налог (СН), вопреки распространенному мнению, не влияет на вашу заработную плату. Эту сумму выплачивает работодатель — юридическое лицо или индивидуальный предприниматель. Об этом говорится в законодательстве РК — Кодексе «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)». Также юрлицу или индивидуальному предпринимателю необходимо платить за себя.

Повышение пенсии в Казахстане в 2021 году

Как понять, какую сумму следует отчислять за оформленных сотрудников? Существует фиксированная налоговая ставка:

Для юридических лиц

С начала 2018 года, а точнее с января, налоговая ставка стабильна — 9,5%. В 2021 году эта цифра не изменилась.

Однако правительство страны уже запланировало повышение. Случится это в 2025 году: с первого дня нового года процент увеличится с 9,5% до 11% (статья 485).

Как выглядит социальный налог РК? Чтобы получить итоговую сумму, нужно произвести определенные вычисления:

- Вычесть из налогооблагаемой суммы пенсионный взнос.

- Рассчитать сумму СН по ставке 9,5%.

- Учесть социальные отчисления (3,5%).

- От суммы социального налога отнять социальные отчисления.

Чтобы было понятнее, приведем пример — возьмем сумму в 50 000 тенге. Проведем стандартные вычисления:

Как рассчитать декретные в Казахстане в 2021 году

- 50 000 – 10% пенсионного взноса (5 000) = 45 000;

- 45 000 × 0,095 = 4 275;

- 45 000 × 0,035 = 1 575;

- 4 275 – 1 575 = 2 700.

Социальный налог в РК 2021: Pixabay

Для ИП и тех, кто занимается частной практикой

Для этих категорий населения цифры следующие:

- 2 МРП (месячный расчетный показатель) платят за себя;

- 1 МРП — за сотрудника.

Отметим, что с 1 января 2021 года сумма месячного расчетного показателя выросла. Теперь она составляет 2 917 тенге.

Расчет социального налога — несложная процедура. Важно четко знать все официальные цифры и показатели, а дальше — дело техники.

Социальный налог: что о нем нужно знать

Зарплата "на руки": как казахстанцы могут ее рассчитать на основе оклада

Социальный налог — это стандартный вид налогообложения. Однако многие путают это понятие с социальным отчислением. Разберемся в этом вопросе, а также приведем другую важную информацию о данном виде налога.

Социальный налог и социальные отчисления в Казахстане — разные понятия. Речь идет не только о разных суммах. Отличия заключаются в следующем:

- СН не платит наемный работник, это обязанность работодателя.

- Разница также и в направлении средств: социальный налог пополняет бюджет государства. Социальные отчисления, предусмотренные Законом о государственном страховании, вычитают из зарплаты. Деньги идут на счет физического лица, который открыт фонде госстрахования, а уже оттуда производятся определенные соцвыплаты.

Средства, полученные от социального налога, государство тратит на различные нужды. Например, на содержание школ и детских садиков, финансирование различных программ, выплату пенсий.

Пенсия в Казахстане в 2021 году: размер, особенности начисления

Соцналог платят в полном объеме. Однако если индивидуальное предприятие или юридическое лицо работает по упрощенке, то налог исчисляется в соответствующем режиме. В таком случае СН составляет 1,5%.

Расчет налогов: Pixabay

Отметим, что не все юрлица и владельцы бизнеса обязаны делать данные выплаты. Некоторые категории освобождаются от такой обязанности. К ним относятся:

- фермы и крестьянские хозяйства;

- фирмы, которые работают на основе патента;

- специальные организации, в которых работают люди с инвалидностью (потеря зрения, слуха, проблемы с опорно-двигательным аппаратом).

Также выплаты не взимаются с премий, пенсий, международных грантов.

Можно ли избежать уплаты? Это возможно только в одном случае: если индивидуальное предприятие не получало доходы в течение месяца. В остальных случаях работодатель за невыплаченный СН заплатит штраф.

Пособие по безработице в Казахстане: сумма и сроки выплаты в 2021 году

Можно ли платить налоги в любое время? Нет, существуют строгие строки. Деньги должны быть на госсчету не позднее конца следующего месяца, а точнее 25 числа. Например, СН за январь 2021 года нужно оплатить до 25 февраля 2021 года. Если речь идет об упрощенке, то выплаты производят один раз в полгода. Любые выплаты можно производить онлайн с помощью сайта Егов.

Социальный налог, расчет которого достаточно прост, помогает Казахстану финансировать социальную сферу, развивать инфраструктуру и пр. Поэтому платить любые налоги, в том числе и социальный, — прямая обязанность каждого гражданина РК.

Уникальная подборка новостей от нашего шеф-редактора

Комментарии

Читайте также: