Сумма налога на прибыль которая в следующих отчетных периодах будет отнесена на уменьшение

Опубликовано: 16.05.2024

Дата публикации 23.12.2020

Организация в прошлом квартале уменьшила стоимость реализованных товаров, выставив корректировочный счет-фактуру (с уменьшением суммы). После корректировки реализации в сторону уменьшения появилась разница в декларациях по НДС и по налогу на прибыль в текущем периоде. В налоге на прибыль корректировка попала в выручку, а в НДС – в вычеты. Верно ли, что суммы налогооблагаемой базы по НДС и налогу на прибыль не сходятся? Что ответить инспекции на требование о пояснении расхождений?

Если стоимость реализованных товаров (работ, услуг) меняется в сторону уменьшения в текущем году, но в следующем квартале, налоговые базы по НДС и налогу на прибыль в текущем периоде не будут совпадать, это законно. В ответ на требование необходимо указать, что разница между декларацией по налогу на прибыль и НДС возникла при отражении изменения стоимости реализованных товаров (работ, услуг) на основании корректировочного счета-фактуры и дополнительного соглашения об уменьшении стоимости.

При наличии первичного и иного документа (в т. ч. доп. соглашения к договору и т. п.), подтверждающего согласие покупателя на изменение стоимости отгруженных товаров, продавцу следует выставить корректировочный счет-фактуру (п. 3 ст. 168, п. 10 ст. 172 НК РФ).

Если в результате соглашения сторон стоимость товаров (работ, услуг) уменьшилась, выставленный корректировочный счет-фактуру продавец регистрирует в книге покупок в том периоде, когда его выставил, и принимает к вычету разницу между суммами НДС, начисленными до и после изменения стоимости работ (п. 13 ст. 171 НК РФ). Соответственно, представлять уточненную декларацию по НДС покупателю не требуется. Налоговая база по НДС не корректируется.

Вычеты на основании корректировочных счетов-фактур можно применить в течение трех лет с момента составления такого счета-фактуры (п. 10 ст. 172 НК РФ, письмо Минфина России от 15.08.2012 № 03-07-09/116).

Налог на прибыль

По мнению Минфина и ФНС, изменение цены единицы товара (стоимости работ, оказанных услуг, переданных имущественных прав) влечет за собой корректировку данных налогового учета о стоимости реализованных товаров (работ, услуг, имущественных прав), т. е. должны быть скорректированы налоговые обязательства по налогу на прибыль периода реализации (Приложение № 6 к письму ФНС России от 17.10.2014 № ММВ-20-15/86@, письма Минфина России от 29.04.2019 № 03-03-06/1/31501, от 07.10.2016 № 03-03-06/1/58514, от 16.01.2012 № 03-03-06/1/13).

Таким образом, если стоимость товаров (работ, услуг) была снижена по соглашению сторон и был выставлен корректировочный счет-фактура, по мнению финансового ведомства, налогоплательщик исказил налоговую базу по налогу на прибыль на дату реализации, т. е. совершил ошибку.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе (но не обязан) внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию (п. 1 ст. 81 НК РФ). Кроме того, налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога (п. 1 ст. 54 НК РФ).

Таким образом, в ситуации с уменьшением стоимости товаров, реализованных в прошлом периоде, налогоплательщик может подать уточненную декларацию за период отгрузки (выставления первоначального счета-фактуры).

В декларации по налогу на прибыль такая корректировка отражается в строках 400 - 403 Приложения 2 к листу 02 декларации, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (п. 7.10 Порядка заполнения декларации по налогу на прибыль).

По нашему мнению, поскольку налоговая база по налогу на прибыль рассчитывается нарастающим итогом с начала года (п. 7 ст. 274 НК РФ), то в случае решения об исправлении ошибки в декларации за прошлый квартал показывать в строках 400-403 сумму исправленной ошибки не следует (эти строки нужно заполнять только при исправлении ошибок, обнаруженных за прошлые годы).

Из этого следует, что если налог в течение года правильно исчислялся нарастающим итогом, то "правильные" доходы (то есть с учетом уменьшения) будут корректно отражены в декларации текущего периода. Это не нарушает законодательство, поскольку (как указано выше) нет обязанности сдавать уточненку, если неучтенная сумма привела к излишней уплате налога.

При таком варианте поведения суммы в декларации по НДС и налогу на прибыль того квартала, в котором был выставлен корректировочный счет-фактура, будут различаться на сумму уменьшения стоимости товаров.

В период сосотавления налоговой отчетности я получаю очень много вопросов, относящихся к заполнению "авансовых" строк налоговой декларации по налогу на прибыль организаций. Иногда из формулировки вопроса не совсем понятна ситуация, так как недостаточно информации. Поэтому лучше сразу присылайте свои цифры, а я напишу, как правильно заполнить соответсвующие строки декларации. Предлагаемый пример заполнения декларации основан на конкретных цифрах, которые я получила в письме "обратной связи".

Алгоритм расчета авансовых платежей

Трудности в заполнении «авансовых» строк возникают у налогоплательщиков с отчетными периодами 1 квартал, полугодие, 9 месяцев.

Вроде бы все просто написано в п. 2 ст. 286 НК РФ:

1) по итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода;

2) в течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа:

- сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода;

- сумма ежемесячного авансового платежа, подлежащего уплате во втором квартале текущего налогового периода, принимается равной одной трети суммы авансового платежа, исчисленного за первый отчетный период текущего года;

- сумма ежемесячного авансового платежа, подлежащего уплате в третьем квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам первого квартала;

- сумма ежемесячного авансового платежа, подлежащего уплате в четвертом квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия;

3) если рассчитанная таким образом сумма ежемесячного авансового платежа отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются.

Иными словами, чтобы определить сумму налога к доплате (или к уменьшению) по итогам отчетного (налогового) периода, надо из суммы исчисленного за отчетный период налога вычесть сумму начисленных ранее авансовых платежей:

- за предыдущий отчетный период;

- (и) ежемесячные платежи, исчисленные к уплате по месяцам последнего квартала отчетного периода.

В чем проблема

Проблемы начинаются при заполнении подразделов 1.1 и 1.2 раздела 1 «Сумма налога, подлежащая уплате в бюджет по данным налогоплательщика».

Возможно, проблема кроется в «витиеватых» формулировках п. 4.2.1 Порядка заполнения налоговой декларации по налогу на прибыль, утв. Приказом ФНС России от 22.03.2012 N ММВ-7-3/174@.

Итак, читаем порядок заполнения подраздела 1.1 раздела 1:

- по строке 040 указывается сумма налога на прибыль к доплате в федеральный бюджет, определяемая путем вычитания из строки 190 показателей строк 220 и 250 Листа 02. Данный показатель указывается, если показатель строки 190 превышает сумму строк 220 и 250 Листа 02 (строка 190 - строка 220 - строка 250, если строка 190 больше суммы строк 220 и 250);

- по строке 050 указывается сумма налога на прибыль к уменьшению в федеральный бюджет, определяемая как разница суммы строк 220, 250 и строки 190 Листа 02. Данный показатель указывается, если показатель строки 190 меньше суммы строк 220 и 250 Листа 02 ((строка 220 + строка 250) - строка 190, если показатель строки 190 меньше суммы показателей строк 220 и 250);

- по строке 070 указывается сумма налога на прибыль к доплате в бюджет субъекта Российской Федерации, определяемая путем вычитания из строки 200 показателей строк 230 и 260 Листа 02. Данный показатель указывается, если показатель строки 200 превышает сумму строк 230 и 260 Листа 02 (строка 200 - строка 230 - строка 260, если строка 200 больше суммы строк 230 и 260);

- по строке 080 указывается сумма налога на прибыль к уменьшению в бюджет субъекта Российской Федерации, определяемая как разница суммы строк 230, 260 и строки 200 Листа 02. Данный показатель указывается, если показатель строки 200 меньше суммы строк 230 и 260 Листа 02 ((строка 230 + строка 260) - строка 200, если строка 200 меньше суммы строк 230 и 260).

Не совсем понятно, зачем так сложно писать, если на самом деле все арифметические действия производятся непосредственно на Листе 02 декларации, и необходимый результат (налог к доплате или к уменьшению в разрезе бюджетов) получается именно на этом листе.

В адаптированном варианте вышеприведенный текст выглядит так:

- в строку 040 подраздела 1.1 переносится показатель из строки 270 Листа 02 (сумма налога к доплате в федеральный бюджет);

- в строку 070 подраздела 1.1 переносится показатель из строки 271 Листа 02 (сумма налога к доплате в бюджет субъекта РФ);

- в строку 050 подраздела 1.1 переносится показатель из строки 280 Листа 02 (сумма налога к уменьшению в федеральный бюджет);

- в строку 080 подраздела 1.1 переносится показатель из строки 281 Листа 02 (сумма налога к уменьшению в бюджет субъекта РФ).

Порядок заполнения подраздела 1.2 описан в п. 4.3 вполне внятно и адаптации не требует:

- по строкам 120, 130, 140 отражаются суммы ежемесячных авансовых платежей, подлежащих уплате в федеральный бюджет, и определяемые как одна треть суммы, указанной по строкам 300 или 330 Листа 02;

- по строкам 220, 230, 240 отражаются суммы ежемесячных авансовых платежей, подлежащих уплате в бюджет субъекта РФ, и определяемые как одна треть суммы, указанной по строкам 310 или 340 Листа 02.

Пример

Для примера взяты цифры из письма нашей читательницы. По ним мы и заполнили подразделы 1.1 и 1.2 раздела 1, а также соответствующие строки листов 02 налоговых деклараций по налогу на прибыль за отчетные периоды 2013 года.

Налог на прибыль организации по отчетным периодам:

- за 1 квартал 2013 г. – 466 руб.:

- за полугодие 2013 г. – 3 020 руб.;

- за 9 месяцев 2013 г. – 894 руб.

Авансовые платежи для уплаты в 1 квартале 2013 г. в декларации за 9 месяцев 2012 г. не начислялись, так как в 3 квартале 2012 года у организации были убытки.

Ниже приведены сводная таблица показателей налоговых деклараций. Эта же таблица и заполненные подразделы 1.1 и 1.2 раздела 1, строки листов 02 налоговых деклараций по налогу на прибыль за отчетные периоды 2013 г. см. во вложенных файлах для скачивания.

Налоговая декларация за отчетный период 2013 года:

Раздел 1, подраздел 1.1

В федеральный бюджет

Сумма налога к доплате (из строки 270 Листа 02)

Сумма налога к уменьшению (из строки 280 Листа 02)

Иногда налогоплательщики, имеющие убытки от ведения хозяйственной деятельности, при заполнении декларации рассчитывают на полученный убыток налог на прибыль* и предъявляют его к возврату из бюджета. Тем самым они нарушают пункт 8 статьи 274 и пункт 1 статьи 286 НК РФ, а также порядок заполнения раздела 1 и Листа 02 декларации.

Примечание:

* Также об этой проблеме читайте здесь.

Рассмотрим на примере, как правильно заполнить декларацию по налогу на прибыль (далее - декларация) при получении налогоплательщиками убытков от ведения хозяйственной деятельности, подлежащие отражению в Листе 02 декларации за отчетные периоды 2006 года.

Новая форма декларации по налогу на прибыль организаций, утвержденная приказом Минфина России от 07.02.2006 № 24н (зарегистрирован в Минюсте России 20.02.2006 № 7528), и порядок ее заполнения начинают свое действие с 2006 года.

Прежде чем перейти к порядку заполнения декларации, обратимся к законодательству Российской Федерации о налогах и сборах. В соответствии с пунктом 8 статьи 274 НК РФ в случае, если в отчетном (налоговом) периоде налогоплательщиком получен убыток - отрицательная разница между доходами и расходами, учитываемыми в целях исчисления налога на прибыль, налоговая база в данном отчетном (налоговом) периоде признается равной нулю.

Убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, принимаются в целях налогообложения в порядке и на условиях, установленных статьей 283 НК РФ.

Напомним, что начиная с 01.01.2002 года, когда вступила в действие глава 25 НК РФ, налоговая база по налогу на прибыль определяется непосредственно в налоговой декларации.

Теперь обратимся к Листу 02 декларации и порядку его заполнения. По строке 060 Листа 02 отражается общая сумма прибыли (убытка) от реализации товаров (работ, услуг) и внереализационных операций (строка 010 + строка 020 - стока 03 - строка 040 + строка 050).

По строке 100 Листа 02 отражается налоговая база (строка 060 - строка 070 - строка 080 -строка 090).

По строке 120 Листа 02 снова отражается налоговая база, определяемая путем суммирования данных по строке 100 Листа 02 (за минусом суммы убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период и указанный по строке 110 Листа 02), строке 100 листов 05 и строке 530 Листа 06.

Из логики заполнения Листа 02 получается, что налоговая база для исчисления налога на прибыль отражается в трех строках Декларации -060, 100, 120. Сразу же встает вопрос применения нормы пункта 8 статьи 274 НК РФ. Если налогоплательщик в отчетном (налоговом) периоде получил убыток, налоговая база признается равной нулю. Учитывая, что налоговая база определяется непосредственно в Листе 02 декларации, то в какой же строке декларации надо обнулить налоговую базу? Попробуем разобраться в этом вопросе.

Обратимся к порядку заполнения строки 140 Приложения № 4 к Листу 02 "Расчет суммы убытка или части убытка, уменьшающего налоговую базу" декларации. По строке 140 данного Приложения указывается налоговая база, которая используется при расчете суммы убытка предыдущих налоговых периодов, уменьшающей налоговую базу текущего налогового периода. Показатель по строке 140 определяется как сумма показателей, отраженных по строке 100 Листа 02, строке 100 Листов 05 и строке 530 Листа 06. Как было сказано выше, строка 120 Листа 02 формируется из тех же строк Листов декларации, что и строка 140 Приложения № 4. (необходимо обратить внимание, что в строку 120 Листа 02 и строку 140 Приложения № 4 переносятся только положительные значения строки 100 Листов 05 и строки 530 Листа 06).

Что может означать для налогоплательщиков такой порядок заполнения строки 120 Листа 02 и строки 140 Приложения № 4? Это может означать только одно - что по строкам 100 и 120 Листа 02 налогоплательщики отражают величину убытка. Но при этом для исчисления налога на прибыль, подлежащего уплате в бюджет по итогам отчетного (налогового) периода, который отражается по строке 120 Листа 02, налоговая база признается равной нулю.

Следовательно, несмотря на то, что по строке 120 Листа 02 отражается величина убытка, налог не рассчитывается. Ошибка многих налогоплательщиков заключается в том, что при отражении величины убытка по строке 120 Листа 02 они рассчитывают налог на прибыль, отражают его по строке 180 Листа 02 с минусом, а затем по строке 280 Листа 02 предъявляют сумму налога на прибыль к уменьшению и, соответственно, к возврату из бюджета. Однако в отдельных случаях, несмотря на то, что налогоплательщиками получен убыток по итогам отчетного (налогового) периода, уменьшение налога на прибыль может иметь место.

В соответствии с пунктом 2 статьи 286 НК РФ, налог на прибыль рассчитывается нарастающим итогом с начала налогового периода до окончания отчетного периода с учетом ранее начисленных сумм авансовых платежей. Следовательно, если налогоплательщиками по итогам отчетного периода были начислены авансовые платежи, а затем в последующем периоде получен убыток, то ранее начисленные авансовые подлежат уменьшению.

Почему налогоплательщики должны по строке 120 Листа 02 показывать величину убытка? Согласно статье 283 НК РФ налогоплательщики, понесшие убытки, исчисленные в соответствии с главой 25 НК РФ в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее).

Учитывая, что налогооблагаемая база по налогу на прибыль формируется в Листе 02 налоговой декларации, у налогоплательщиков часто возникает вопрос: по какой строке Листа 02 надо определять величину убытка, подлежащего переносу на будущее?

В порядке заполнения Приложения № 4 дан ответ на этот вопрос: в истекшем налоговом периоде, за который представлена декларация. Полученный убыток определяется по строке 060 Листа 02 с учетом корректировки на положительную величину показателей строки 100 Листов 05 и строки 530 Листа 06.

Следовательно, налогоплательщики, не осуществляющие операции с ценными бумагами, определяют величину убытка, который можно перенести на будущее в соответствии со статьей 283 НК РФ, по строке 060 Листа 02.

Налогоплательщики, осуществляющие операции с ценными бумагами, определяют величину убытка, который можно перенести на будущее в соответствии со статьей 283 НК РФ, по строке 120 Листа 02.

Письмом Минфина России от 16.01.2006 № 03-03-04/1/22 разъяснено, что согласно статье 280 НК РФ организации исчисляют налоговую базу от операций с ценными бумагами отдельно от налоговой базы по другим видам деятельности. Может сложиться ситуация, когда по основному виду деятельности получен убыток, а по операциям с ценными бумагами - прибыль. НК РФ устанавливает ограничения, когда прибыль от основной деятельности не может быть уменьшена на сумму убытка, полученного от операций с ценными бумагами. А вот обратного ограничения в НК РФ нет. Следовательно, организация при определении общей налоговой базы по налогу на прибыль может уменьшить убыток от основной деятельности на сумму прибыли по операциям с ценными бумагами.

Если убыток от основной деятельности окажется больше прибыли, полученной от операций с ценными бумагами, то объекта налогообложения по налогу на прибыль не возникает.

Учитывая вышеизложенное, поясним на примерах, как следует заполнить Лист 02 декларации, когда налогоплательщиками получены убытки. Для простоты понимания в примерах рассмотрим 2 случая:

- когда организация не осуществляет операции с ценными бумагами;

- когда организация осуществляет операции с ценными бумагами, подлежащие отражению в Листе 05 налоговой декларации.

Вторым условием будет уплата и не уплата ежемесячных авансовых платежей по налогу на прибыль. Числовые примеры приведены непосредственно в таблицах.

Пример 1

Организация не осуществляла в 2006 году операции с ценными бумагами. В 2006 году организация уплачивала только ежеквартальные авансовые платежи по налогу на прибыль. В I квартале организация получила прибыль, по итогам полугодия организацией получена прибыль, но во II квартале получен убыток, по итогам за 9 месяцев получен общий убыток. За налоговый период 2006 года получен убыток.

Заполнение Листа 02 в 2006 году - см. таблицу 1.

umenshenie_nalogovoy_bazy_na_ubytki_proshlyh_let.jpg

Похожие публикации

Допустить убыток, т. е. превышение затрат над доходами, в силу различных обстоятельств может любое предприятие. Эта ситуация фиксируется, как отрицательный результат деятельности и отражается в учете и отчетности. Но законодатель предоставляет организациям право (не обязанность!) списания допущенных убытков в предстоящих налоговых периодах. Особенности реализации этой возможности компаниями на ОСНО и отражение подобных операций в учете – тема настоящей публикации.

Когда возникает право на уменьшение налоговой базы

Механизм переноса убытков прошлых лет в снижение базы налога на прибыль (ННП) текущего периода в налоговом учете регламентирует ст. 283 НК РФ. В частности, при формировании базы по налогу за периоды с 2017 по 2020 годы включительно, убытки, понесенные компаниями в предыдущих периодах (начиная с 01.01.2007), можно списать только с ограничением их размера – не более половины величины прибыли текущего года. Оставшаяся часть убытка переносится на следующие годы.

Ограничения в 50% не распространяются на компании, деятельность которых облагается по сниженным ставкам (участники СЭЗ, региональных инвестпроектов, резиденты СП Владивосток), или расположенных в ОЭЗ Магаданской и Калининградской областей. Изменениями в порядке списания убытков прошлых лет, внесенными с начала 2017 года, упразднено и 10-летнее ограничение срока, в течение которого убытки могли списываться.

Уменьшать базу для исчисления ННП текущего года на сумму убытков предшествующих лет следует, соблюдая последовательность их возникновения – первыми из них учитываются убытки, допущенные раньше. Эти операции возможны лишь при наличии прибыли в текущем периоде. Обязательным условием при проведении операций по уменьшению налоговой базы (НБ) является хранение всех подтверждающих финансовые потери документов на протяжении всего периода уменьшения.

Уменьшение налоговой базы на убытки прошлых лет: отражение в учете

Термин «перенос убытков на будущее» применим исключительно в налоговом учете. В бухучете отражение убытков отличается: являясь конечным итогом деятельности фирмы за отчетный период, чистая прибыль формируется на счете 99 (прибыль по кредиту, убыток по дебету). По завершении года счет 99 закрывается переносом сальдо на счет 84. При этом проводкой Д/т 99 К/т 84 фиксируется сумма нераспределенной прибыли, а записью Д/т 84 К/т 99 – размер непокрытого убытка.

Несмотря на то, что убыток – это отрицательное значение между доходами и затратами, НБ при этом равна 0 (п. 8 ст. 274 НК), т. е. она превышает показатель убытка. Чтобы его зачесть в будущих отчетных периодах, применяют алгоритм расчета отложенных налоговых активов (ОНА), который в дальнейшем уменьшит базу по ННП.

Сумма убытка по бухучету является условным доходом по ННП и отражается по кредиту сч.99/УДННП в корреспонденции с Д/т 68/ННП. Определяется он произведением величины убытка на ставку налога 20%.

Убыток, переносимый на будущее, образует вычитаемую временную разницу, и как следствие - ОНА (Д/т 09 К/т 68/ННП). По мере переноса убытка сумма ОНА списывается проводкой Д/т 68/ННП К/т 09 (п. 17 ПБУ 18/02).

Для фиксации суммы убытка, переносимого с целью уменьшения базы по ННП применяют счет 97 «Расходы будущих периодов» - Д/т 97 К/т 99.

Операция переноса убытка производится на последний день финансового года после закрытия налогового периода, но до реформации баланса. Впоследствии сумма списанной доли убытков в новом налоговом периоде отражается записью Д/т 99 К/т 97.

Проводки по переносу убытков прошлых лет в уменьшение налоговой базы по налогу на прибыль

Пример:

По итогам работы за 2017 год компания получила убыток 320 000 руб., который она вправе перенести на будущее, сформировав после закрытия периода проводку:

Д/т 97 К/т 99 – 320 000 руб.

Перенос убытка свидетельствует о планируемом уменьшении базы по ННП. В бухучете оно произойдет за счет списания ОНА, возникновение которого бухгалтер отразит записью:

Д/т 09 К/т 68 – 64 000 руб. (320 000 х 20%).

За 2018 г. получена прибыль 300 000 руб., которую можно уменьшить на сумму убытка в пределах ½ от ее величины, т.е. на 150 000 руб. (½ х 300 000):

Д/т 99 К/т 97 – 150 000 руб.

ННП будет уменьшен за счет списания ОНА:

Д/т 68 К/т 09 на 30 000 руб. (150 000 х 20%).

За 2019 г. прибыль составила 120 000 руб., соответственно на 60 000 руб. (1/2 х 120 000) уменьшилась база и на 12000 руб. ОНА (60000 х 20%):

Д/т 99 К/т 97 – 60 000 руб.

Д/т 68 К/т 09 – 12 000 руб.

За 2020 г. получена прибыль 400 000 руб. Остаток убытка – 110 000 руб. (320 000 – 150 000 – 60000). На всю эту сумму уменьшится база налога:

Д/т 99 К/т 97 – 110 000 руб.,

а величина ННП уменьшится на остаток ОНА – 22000 руб. (64 000 – 30 000 – 12 000):

Д/т 68 К/т 09 – 22 000 руб.

Таким образом, реализовано право на уменьшение налоговой базы на полную сумму убытка, допущенного в 2017 году.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

эксперт Контур.Школы по налоговому учету

Правильно классифицировать убытки – первый шаг. Запомните: «убыток как финансовый результат деятельности организации» и «убыток от хозяйственной операции» – это разные понятия. Разложим по полочкам правила переноса убытков.

Что означает перенос убытков на будущее?

Перенести убытки — значит снизить налоговые обязательства по налогу на прибыль или по налогу при УСН.

Налоговая проверяет не только факт получения убытка и причины, которые к нему привели, но и механизм переноса убытков. До 2017 года методика переноса убытков при ОСНО и УСН была идентична. С 2017 года порядок переноса убытка по налогу на прибыль изменился, для УСН — остался прежним. Не все бухгалтеры разобрались с новыми правилами и совершали ошибки в учете.

Первая и самая серьезная ошибка — бухгалтер неправильно классифицируется понятие «убыток как финансовый результат деятельности организации» и «убыток от хозяйственной операции». Это приводит к налоговым ошибкам.

В помощь бухгалетрам разберем методику по шагам, приведем примеры, предостережем от возможных ошибок.

Классификация убытков

Убытки на общей системе налогообложения:

- Убыток, как финансовый результат по итогам за налоговый период в целом по всей организации.

- Убыток от совершения отдельных операций, например, от продажи объектов основных средств, по операциям по уступке (переуступке) права требования и т.п.

- Убыток от деятельности обслуживающих производств и хозяйств.

- Иные убытки.

Важно: убытки прошлых лет, выявленные в текущем отчетном (налоговом) периоде — это убытки, которые приравнены к внереализационным расходам. К ним относят, например, суммы оплаты, которые вернули покупателю за поставленный бракованный товар (письмо Минфина РФ от 25.07.2016 № 03-03-06/1/43372). Такие расходы отражают как убытки по строкам 300-301 Приложения № 2 к Листу 02 и учитывают в общей сумме внереализационных расходов по строке 040 Листа 02. То есть их можно списать единовременно.

При УСН принимают только убытки по результатам за налоговый период в целом по всей организации, т.е. принимают убыток как финансовый результат за год.

Разберем оба случая подробно.

Порядок переноса убытков при ОСНО

1. Перенос убытка за налоговый период (финансовый результат за налоговый период — убыток)

Шаг 1: Определите убыток

Убыток — это отрицательная разница между доходами и расходами, которые учтены при расчете налога на прибыль (п. 8 ст. 274 НК РФ). Перенос убытка на будущее означает, что на сумму убытка (частично) можно уменьшить налогооблагаемую прибыль следующих отчетных (налоговых) периодов.

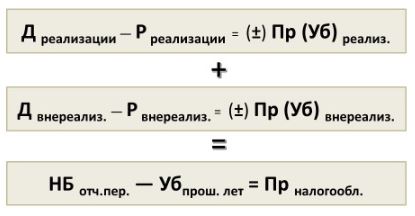

Исключение — нельзя переносить убыток по деятельности, облагаемой по ставке 0%. Налоговую базу отчетного (налогового) периода формируют так:

Таким образом, убыток (как финансовый результат), уменьшает налоговую базу отчетного, налогового периодов.

Если сделали неправильно: сделайте работу над ошибкой — правильно посчитайте финансовый результат — убыток или прибыль. Если в уточненном расчете финансовый результат — убыток, можно переходить к шагу 2.

Шаг 2: Выполните ограничения и условия переноса убытков:

- Сумма переносимого убытка, которую организация вправе списать в текущем отчетном (налоговом) периоде, не может превышать 50% суммы налогооблагаемой прибыли, полученной за этот период (п. 2.1 ст. 283 НК РФ). Это ограничение действует с 1 января 2017 г. по 31 декабря 2020 г.

- В периоде, на который переносите убыток, должна быть положительная налоговая база.

- Убыток уменьшает налоговую базу (НБ) отчетного (налогового) периода, в результате чего определяется НБ для исчисления налога на прибыль.

- Сформированную налоговую базу, которую можно уменьшить на сумму убытка, отражают по строке 140 Приложения № 4 к листу 02 декларации по налогу на прибыль. Этот показатель определяют так: стр. 140 = стр. 100 листа 02.

- Образовавшийся при применении специальных налоговых режимов убыток нельзя учитывать при ОСНО.

- Переносить убыток, полученный в прошлом налоговом периоде, можно уже на первый отчетный период следующего налогового периода, если по его итогам получена прибыль.

- Если получили убытки более, чем в одном налоговом периоде, переносите их на будущее в той очередности, в которой понесли.

- Подтверждающие убыток документы — это первичные бухгалтерские документы, которые подтверждают полученный финансовый результат (Постановление Президиума ВАС РФ от 24.07.2012 № 3546/12).

- Организация обязана хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков, и еще 4 года после окончания года, когда полностью списала убыток (пп. 8 п. 1 ст. 23, п. 4 ст. 283 НК РФ). В том числе и тогда, когда правильность расчета суммы убытка подтверждена налоговой проверкой (письмо Минфина России от 25.05.2012 № 03-03-06/1/278).

Если по итогам налогового периода наряду с убытком от основной деятельности получены доходы, которые облагаются по отдельным налоговым ставкам (например, проценты по государственным и муниципальным ценным бумагам или дивиденды), то сумма переносимого убытка не уменьшает такие доходы.

Шаг 3. Отразите убыток в декларации

Убыток по итогам за текущий налоговый период и переносимый убыток, полученный в прошлых налоговых периодах, отражают в декларации в Листе 02 «Расчет налога» и Приложении № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» следующим образом:

- Убыток, учитываемый в расходах текущего периода:

— за 1 квартал — по строке 110 Листа 02 и по строке 150 Приложения № 4 к Листу 02;

— за полугодие, 9 мес. — по строке 110 Листа 02;

— за налоговый период — по строке 110 Листа 02 и по строке 150 Приложения № 4 к Листу 02. - Остаток убытков, не учтенных в текущем году:

— за 1 квартал — не отражают;

— за полугодие, 9 мес. — не отражают;

— за налоговый период — по строке 160 Приложения № 4 к Листу 02. - Убытки, полученные в предшествующие 10 лет:

— за 1 квартал и за налоговый период — по строкам 010 — 130 Приложения № 4 к Листу 02;

— за полугодие, 9 мес. — не отражают (Приложение № 4 к Листу 02 не заполняют).

Если сделали неправильно:

- обязаны подать уточненку, если сумма налога занижена;

- если требуется, обязаны уплатить пени, штрафы;

- добровольно подайте уточненку, если ошибка не привела к занижению суммы налога на прибыль, но перенос убытков отражен неправильно. В будущем эта ошибка может привести к налоговым рискам — спорам с налоговой и доначислению налога.

Шаг 4. Если была реорганизация в форме присоединения — переносите убыток

Организация-правопреемник вправе применить нормы ст. 283 НК РФ и уменьшить налоговую базу на сумму убытков, полученных присоединенными организациями.

Учесть убытки правопреемник может, начиная с периода, следующего за налоговым периодом, в котором произошло присоединение (п. 5 ст. 283 НК РФ; письмо Минфина России от 30.03.2016 № 03-03-06/1/17811). Одновременно надо выполнить условия:

- реорганизуемые организации получили убытки до момента реорганизации;

- реорганизуемые организации не приняли убытки в уменьшение налоговой базы до момента реорганизации.

2. Убыток от реализации ОС

- Финансовый результат от реализации ОС определяют отдельно по каждому реализованному объекту на основании данных аналитического учета.

- Убыток от реализации объекта ОС образуется, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от реализации ОС.

- Сумму убытка от реализации объекта ОС определяют на дату совершения операции (ст. 323 НК РФ).

- Убыток признают в целях налогообложения в специальном порядке, предусмотренном ст. 268 и ст. 323 НК РФ: включают в состав прочих расходов равными долями в течение срока, исчисленного как разница (в месяцах) между сроком полезного использования имущества и фактическим сроком его эксплуатации до момента реализации:

Уб. ОС = КМСПИ — КМЭОС, где:

КМСПИ — кол-во месяцев срока полезного использования;

КМЭОС — количество месяцев эксплуатации ОС до момента реализации объекта, включая месяц, в котором он реализован.

Пример 2. Расчет суммы убытка от продажи ОС

Организация в феврале текущего года реализовала производственное оборудование — объект ОС — за 41 000 000 ₽. Первоначальная стоимость объекта — 74 000 000 ₽. За время эксплуатации начислена амортизация в сумме 25 900 000 ₽ (35%). Оставшийся срок полезного использования оборудования — 12 месяцев.

Расходы организации, связанные с реализацией, составили 800 000 ₽.

Фактическая выручка от реализации оборудования составила 40 200 000 ₽ (41 000 000 ₽ – 800 000 ₽). Остаточная стоимость ОС — 48 100 000 ₽ (74 000 000 ₽ – 25 900 000 ₽). Убыток от операции реализации составил «-» 7 900 000 ₽ (40 200 000 ₽ – 48 100 000 ₽).

Убыток распределится равномерно в течение оставшегося срока полезного использования ОС: ежемесячно, начиная с марта 2018 года, в составе прочих расходов организация отразит сумму 658 333 ₽ (7 900 000 ₽ /12 мес.) с корректировкой в последнем месяце. В первом квартале в декларации будет указана сумма убытка от реализации объекта ОС, включаемая в прочие расходы — 1 316 666 ₽ (658 333 ₽ х 2 мес.).

- Списывать убыток можно начиная с месяца, следующего за месяцем, в котором продан объект.

- Операции по реализации амортизируемого имущества отражают в декларации:

- По строкам 010 — 060 Приложения № 3 к листу 02 «Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении с учетом положений статей 268, 275.1, 276, 279, 323 Кодекса (за исключением отраженных в Листе 05)».

- Сумму убытка от продажи амортизируемого имущества, относящаяся к расходам текущего периода (признаваемая прочими расходами текущего периода в порядке, предусмотренном п.3 ст. 268 НК РФ, и учтенная ранее по строке 060 Приложения № 3 к листу 02), учитывают при формировании показателя, вносимого по строке 100 Приложения № 2 к листу 02 декларации.

На примере 3 рассмотрим, как отразить убыток в декларации.

Пример 3 (продолжение примера 2). В декларации по налогу на прибыль за период, в котором продано ОС, — февраль 2018 года — в Приложении № 3 к Листу 02 отражены показатели:

- По строке 010 — количество объектов ОС, проданных в первом квартале — «1».

- По строке 020 — количество объектов ОС, проданных в данном периоде с убытком — «1».

- По строке 030 — выручка от продажи ОС — 40 200 000 ₽.

- По строке 040 — остаточную стоимость ОС — 48 100 000 ₽.

- По строке 060 — сумму убытка от продажи ОС — 7 900 000 ₽. За каждый период, в котором организация учтет в прочих расходах убыток от продажи ОС, будет заполняться строка 100 Приложения № 2 к Листу 02.

- Не надо восстанавливать амортизационную премию при продаже ОС, по которому эту премию применяли. Из этого правила есть исключение. Обязанность восстановить амортизационную премию, которая ранее была принята в расходах, возникает, если одновременно выполнены два условия:

- Организация продает объект лицу, являющемуся взаимозависимым с организацией-продавцом.

- С момента ввода объекта в эксплуатацию до момента его продажи прошло менее пяти лет.

При этом остаточная стоимость проданного объекта определяют:

- если амортизационная премия в составе доходов не восстанавливается, то остаточная стоимость равна первоначальной стоимости, уменьшенной на сумму амортизационной премии и сумму начисленной амортизации;

- если амортизационная премия восстанавливается в составе доходов, то остаточная стоимость равна первоначальной стоимости, уменьшенной на сумму начисленной амортизации.

- Есть различия в порядке признания убытков в бухгалтерском (убыток признают единовременно) и налоговом учете (признают равномерно в течение оставшегося срока полезного использования имущества). Поэтому организация должна применить ПБУ 18/02.

В бухгалтерском учете общая сумма начисленного налога на прибыль должна сойтись с суммой налога на прибыль, отраженного в стр. 180 Листа 02 декларации (п. 21 ПБУ 18/02).

В бухгалтерском учете (БУ) прибыль получится меньше, чем в налоговом учете. Это означает, что условный налог на прибыль по данным БУ будет меньше, чем по налогу на прибыль. Разницу оформляют проводкой (отражают ОНА):

Дебет 09 «Отложенные налоговые активы» Кредит 68 «Расчеты по налогам и сборам»

Сумма превышения налога на прибыль над аналогичными данными в БУ (ОНА) рассчитывают по формуле:

ОНА = Сумма убытка от реализации ОС для целей налогообложения прибыли х Ставка налога на прибыль

Далее, с месяца, следующего за месяцем продажи ОС с убытком, ситуация обратная: в НУ постепенно признают в расходах сумму убытка от продажи ОС, а в БУ прибыль и условный налог, начисленный на эту сумму прибыли (условный расход по налогу на прибыль — УРНП). Это приведет к тому, что прибыль в БУ, а значит и УРНП, окажутся больше, чем прибыль по данным НУ и налог на нее.

Разница между УРНП и налогом на прибыль по НУ определяют по формуле:

Сумма, на которую ежемесячно уменьшают сальдо сч.68 и 09 (ОНА) = ОНА / Срок учета убытка от продажи ОС для целей налогообложения прибыли (в месяцах) Погашение ОНА (ежемесячное списание разницы) оформляют проводкой:

Дебет 68 «Расчеты по налогам и сборам» Кредит 09 «Отложенные налоговые активы»

Все расчеты оформляют бухгалтерской справкой.

Не учитывать ОНА и ОНО могут только те организации, которые вправе вести упрощенный бухучет и указали в своей бухгалтерской учетной политике, что не применяют ПБУ 18/02 (п. 1 ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ, п. 2 ПБУ 18/02, п. 4 ПБУ 1/2008).

Порядок переноса убытков при УСН

Переносить убытки на будущие налоговые периоды могут только налогоплательщики с объектом налогообложения «доходы минус расходы». Перенос убытков означает уменьшение налоговой базы текущего налогового периода по «упрощенному» налогу на размер убытков, которые были получены по итогам за прошлые налоговые периоды (п. 7 ст. 346.18 НК РФ).

Правила переноса убытков прошлых налоговых периодов:

- Перенести можно только убытки, полученные за налоговые периоды, в которых применялась УСН с объектом «доходы минус расходы», и только в том случае, если в периоде переноса также применяется этот объект налогообложения.

- При определении убытка в расчет принимают только доходы и расходы, которые учитывались по правилам главы 26.2 НК РФ.

- Убытки уменьшают налоговую базу налогового периода.

- Налогоплательщик вправе сам определить в каком порядке, и в какой сумме переносить убытки прошлых периодов.

- Налогоплательщик вправе осуществлять перенос убытка, полученного за налоговый период, не более чем на 10 налоговых периодов. Например, если убыток получен по итогам за 2018 год, то последний год, когда этот убыток может быть учтен в уменьшение налоговой базы по налогу при УСН — 2028 год.

- Перенос убытков отражают в налоговом учете: в Книге учета доходов и расходов в III разделе указывают общую сумму убытков в разрезе каждого «убыточного» налогового периода и сумму, которую принимают в уменьшение налоговой базы отчетного налогового периода.

Раздел III Книги заполняют так:

| Строки | Содержание операции |

|---|---|

| 010 — 110 | Суммы убытков, полученных в предшествующие 10 лет при применении УСН с объектом «доходы минус расходы», которые не были учтены в расходах в предшествующие годы |

| 120 | Налоговая база за текущий год = строка 040 справки к разд. I Книги. Если налоговая база равна нулю или в текущем году получен убыток (отражен по строке 041 Справки к разд. I Книги), убыток прошлых лет учесть в расходах текущего года нельзя |

| 130 | Сумма убытка прошлых лет, которая учитывается в расходах текущего года (не может быть больше суммы по строке 120). В декларации сумму отражают по строке строка 230 раздел 2.2 |

| 140 | Сумма убытка, полученного в текущем году, = строки 041 Справки к разд. I книги (при заполненной строке убыток прошлых лет учесть в расходах текущего года нельзя) |

| 150 — 250 | Суммы убытков прошлых лет, не учтенные в расходах в текущем году, и убытка, полученного в текущем году. Эту сумму можно перенести на будущее (с учетом ограничения периода переноса убытков — 10 лет) |

В налоговой декларации отражают сумму убытка прошлых периодов, которую принимают в уменьшение налоговой базы отчетного налогового периода (строка 230 раздел 2.2).

- При смене объекта:

— с «доходы минус расходы» на «доходы» налогоплательщик теряет право на перенос убытков прошлых периодов;

— с «доходы минус расходы» на «доходы» и потом обратно на «доходы минус расходы» применение переноса убытков возобновляют при условии, что не прошло 10 лет (письмо Минфина России от 16.03.2010 № 03-11-06/2/35). - Убытки, полученные от деятельности, по которым применялись иные режимы налогообложения, не переносят при УСН (абз. 8 п. 7 ст. 346.18 НК РФ).

- Убытки нескольких налоговых периодов переносят на будущее в той очередности, в которой они получены (абз. 5 п. 7 ст. 346.18 НК РФ).

- Налогоплательщик обязан хранить документы, подтверждающие убыток, и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока переноса убытков (абз. 7 п. 7 ст. 346.18 НК РФ).

Читайте также: