Сумма личного дохода которая остается за вычетом прямых личных налогов

Опубликовано: 05.05.2024

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

С заработной платы сотрудников платится прямой налог на доходы физических лиц (НДФЛ). Работодатели становятся налоговыми агентами и удерживают подоходный налог с зарплаты, направляя деньги в федеральный бюджет. Расскажем о правилах расчета и перечисления налога, льготах и налоговых вычетах.

С каких доходов платится налог

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2020 года этот список пополнился компенсациями, отдельно выделена компенсация проезда в отпуск и обратно для работников из районов Крайнего Севера и приравненных к ним местностей.

Процентная ставка подоходного налога в 2021 году

Ставка налога зависит от статуса налогоплательщика: является работник резидентом или нет. Резидентом признается тот, кто более 183 дней легально находится в России и не выезжает за ее пределы в течение этого срока. В 2020 году действовало осбое правило — статус резидента получали и те, кто провел в России от 90 до 182 дней. Иначе налогоплательщик признается нерезидентом. Будьте внимательны: в течение года статус вашего сотрудника может меняться.

Стандартная налоговая ставка для резидентов составляет 13 %, для нерезидентов — 30 %.

Дополнительно ставки налога варьируются в зависимости от вида полученного дохода. Так, зарплата облагается по ставке 13 %, а доход от экономии на процентах или победы в конкурсе (на сумму приза свыше 4 000 рублей) — по ставке 35 %.

Также с 1 января 2021 года появилась новая ставка по НДФЛ — 15 %. Ей облагаются доходы резидентов и нерезидентов, которые превысили 5 млн рублей. То есть часть дохода в пределах 5 млн рублей облагается по ставке 13 % (650 000 рублей), а далее по ставке 15 %.

Повышенная ставка не применяется к доходам резидентов:

- от продажи любого личного имущества (кроме ценных бумаг);

- в виде стоимости имущества (кроме ценных бумаг), полученного в подарок;

- в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Налоговые вычеты

Перед расчетом налога нужно вычесть из суммы доходов налоговые вычеты — льготы, которые предоставляются работникам. Вычеты положены работникам, которые купили квартиру, потратили деньги на обучение или лечение, а также гражданам с детьми и участникам боевых действий. Среди самых популярных вычетов:

- 1400 рублей — стандартный налоговый вычет на первого и второго ребенка и 3000 рублей на третьего и каждого последующего (подробнее о вычетах на детей читайте здесь);

- 500 рублей — стандартный вычет для героев СССР и РФ, участникам ВОВ, блокадникам, инвалидам с детства и инвалидам 1 и 2 группы, а также некоторым другим категориям граждан (если у работника есть право на несколько стандартных вычетов, он может использовать только один, суммировать можно только вычеты на детей);

- имущественный вычет покупателю жилья на территории РФ предоставляется на основании заявления, налоговой декларации и документов, которые подтверждают покупку или уплату процентов по ипотеке. Его можно получить один раз в жизни, а сумма ограничена фактическими затратами или 2 млн рублей при единовременной покупке/строительстве имущества и 3 млн рублей при ипотеке (подробнее см. ст. 220 НК РФ);

- социальный вычет по расходам на обучение или лечение взрослого или ребенка, а также по некоторым другим расходам предоставляется на основании заявления и документов, подтверждающих расходы (подробнее см. ст. 219 НК РФ);

- профессиональные налоговые вычеты получают предприниматели, адвокаты, нотариусы при подтверждении расходов в их предпринимательской или адвокатской деятельности (подробнее см. ст. 221 НК РФ).

Пример. Зарплата сотрудника — 50 000 рублей. Он отец трех несовершеннолетних детей. На первых двух вычет составит 1400 + 1400 = 2800 рублей, на третьего еще 3000 рублей, итого 5800 рублей.

База для исчисления налога составит: 50 000 — 5 800 = 44 200 рублей. С этой суммы необходимо посчитать НДФЛ и перечислить в бюджет.

Расчет и удержание подоходного налога с зарплаты

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Обязанность работодателя — рассчитать, удержать и уплатить налог в бюджет. Порядок действий прописан в ст. 226 НК РФ.

Исчисление налога происходит ежемесячно нарастающим итогом, с зачетом удержанных ранее сумм. Последний день месяца считается днем получения зарплаты (неважно, рабочий это день, выходной или праздничный). В обычном и самом простом случае НДФЛ удерживают один раз в месяц при расчете зарплаты в последний день месяца. Работодатель удерживает рассчитанный налог, только после этого из зарплаты вычитаются другие удержания — алименты, погашение кредита и пр.

Если сумма вычетов превышает налогооблагаемую базу в этом месяце, то по расчетам нарастающим итогом с начала года НДФЛ в месяце может быть нулевым или отрицательным. Тогда излишне удержанный налог можно зачесть в следующем месяце или вернуть работнику по его заявлению. Перенос стандартных и социальных вычетов с одного месяца на другой возможен только в пределах календарного года. А вот излишек имущественных вычетов переносится на новый год, и тогда работник должен написать новое уведомление о праве на вычет.

Перечисление налога

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Подоходный налог перечисляют в бюджет в следующие сроки:

- если организация выплачивает зарплату наличными — перечисляем налог в день получения денег в банке;

- если организация выплачивает зарплату безналично — перечисляем налог в день перевода средств на карты сотрудников;

- если организация выплачивает зарплату из других источников (например, из выручки, не снимая деньги с банковского счета) — перечисляем налог на следующий день после выдачи дохода;

- если организация перечисляет материальную выгоду и доходы в натуральной форме — перечисляем налог на следующий день после его удержания.

Иногда подоходный налог в течение месяца перечисляется несколькими платежами из-за разных типов выплат. Удержанный подоходный налог перечисляют по реквизитам той налоговой службы, где организация состоит на учете. Обособленные подразделения перечисляют НДФЛ по реквизитам налоговой, в которой они зарегистрированы.

Граждане, которые платят НДФЛ самостоятельно на основании декларации 3-НДФЛ, перечисляют налог не позднее 15 июля года, следующего за истекшим налоговым периодом.

Штрафы за нарушения по НДФЛ

Действия работодателя должны соответствовать требованиям закона и укладываться в заявленные временные рамки, иначе не избежать штрафов и пеней:

- если работодатель не удержал или не перечислил подоходный налог без законных оснований, его ждет штраф — 20% от суммы неперечисленного налога;

- при уклонении от уплаты НДФЛ в крупных размерах нарушителю может грозить штраф в 100-300 тысяч рублей или штраф в размере зарплаты за 1-2 года, лишение права занимать определенные должности на 3 года и даже арест на 6 месяцев или лишение свободы на срок до 2 лет.

Рассчитывайте НДФЛ автоматически и перечисляйте налог с помощью веб-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, формировать и отправлять отчетность, а еще пользоваться поддержкой наших экспертов. Первый месяц работы в сервисе — бесплатен.

Субъекты, проживающие в России, платят множество налогов и сборов. Один из основных – это НДФЛ. И далее о том, что это за обязательный платеж, кто и когда его должен платить и в каком порядке

Что такое НДФЛ

НДФЛ – это налог на доходы физических лиц. В обществе еще можно встретить такое понятие как подоходный налог. Это одно и тоже. Такой налог относится к прямым сборам, его непосредственно платит налогоплательщик. Расчет производится в процентном измерении, то есть на федеральном уровне установлена шкала ставок, применяемых к доходу. Размер процента зависит от категории дохода и его размера. Хотя наиболее известная всем ставка – это 13%. Но об этом немного далее.

Плательщики и объект налогообложения

Плательщиком НДФЛ являются лица, которые по факту получают доход. Законодательно такие субъекты разделены на две категории:

- субъекты, признанные налоговыми резидентами России;

- субъекты, которые не являются налоговыми резидентами. Другими словами, нерезиденты.

Обе категории платят НДФЛ, но только с применением разных ставок. Как правило, к нерезидентам применяются большие ставки, нежели для граждан России.

Объектом налогообложения является доход, полученный указанными категориями плательщиков. При этом доходом по Налоговому Кодексу признается как денежная, так и материальная форма. Например, при получении дорого подарка необходимо также заплатить НДФЛ.

Доход может быть получен с источников, которые находятся как внутри государства, так и за его пределами (правило актуально для резидентов). Если речь идет о нерезидентах, то они платят сбор только с источников доходов, расположенных на территории России.

Какой вид дохода облагается НДФЛ:

- от реализации имущества;

- от сдачи активов в аренду;

- различного рода выигрыши;

- другие виды дохода, полученные от источников, находящихся за пределами государствами. Например, дивиденды от акций, принадлежащих иностранной компании;

- иные виды дохода. Например, заработная плата, вознаграждение и т.д.

ВАЖНО: налог от реализации имущества уплачивается только в том случае, если оно находилось в собственности менее 3-х лет. Если недвижимость и другие активы пребывали в собственности более указанного срока, то субъект освобождается от НДФЛ.

Кто такой резидент и зачем это знать

Возникает вполне логичный вопрос: кто признается резидентом, а кто нет? Согласно законодательства резидент – это субъект, который проживает на территории государства более 183 дней в году. При этом не важно, является ли такой субъект гражданином России или нет. Например, физическое лицо с российским гражданством, но проживающее вне России, будет признано как нерезидент.

Преимущество резидентства в том, что государство для таких лиц разработало перечень налоговых вычетов, уменьшающих базу для расчета НДФЛ. Это социальные, имущественные и другие виды вычетов.

ВАЖНО: категория субъекта (резидент или нерезидент) влияет на перечень доходов, к которым будет применим НДФЛ.

Порядок расчета налога

Для того, чтобы самостоятельно рассчитать НДФЛ, нужно знать два параметра:

- налогооблагаемую базу;

- ставку налога.

Первый показатель – это фактически тот размер дохода, который получил резидент или не резидент.

Ставка – это фиксированная величина, прописанная в НК. Она может быть от 9 до 35%.

Определив два показателя, следует перемножить их и разделить на 100.

Это выглядит примерно так: доход (рубли)*ставка (%)/100.

Теперь остается определиться с размерами ставок. Большинство ситуаций, которые случаются с резидентами, предполагают использование базовой величины в 13%. Например, при зарплате в 10 000 рублей удержание по НДФЛ составит именно 1300 рублей.

Ставка в 9% используется:

- дивиденды, которые были выплачены акционерам до начала 2015;

- процентные платежи по облигациям с ипотечным покрытием (главное условия – такие облигации выпущены до начала 2007).

Ставка в 13% используется:

- заработная плата и другие выплаты по трудовому договору;

- выплаты по гражданско-правовым отношениям;

- дивиденды (полученные после 1 января 2015 года);

- доход от реализации имущества, сдачи его в аренду.

По ставке 15% облагается лишь единый вид дохода – дивидендные платежи, которые получены нерезидентами Росси от отечественных компаний.

Все доходы нерезидентов, кроме тех, что облагаются по 13%, подлежат налогообложению под 30%.

35% применяется на такие виды дохода:

- все виды призовых выплат, которые были проведены в рамках рекламы;

- процентная экономия при оформлении займов;

- доход на процентных платежах от вкладов, которые превышают установленные размеры.

Исходя из указанных значений, можно сделать вывод: среднестатистический житель России в большинстве случаев должен заплатить НДФЛ по ставке 13%. Исключение – это полученные выигрыши, когда придется до 35% от полученного подарка или денежной суммы отдать государству.

Доходы, не облагаемые НДФЛ

Не все доходы облагаются НДФЛ. Это важно знать. В НК утвержден полный перечень случаев, когда сбор не удерживается:

- доход, который получен правопреемником на основании права наследия;

- доходы по договору дарения в случаях, которые предусмотрены законодательством. К этим случаям относится дарение от близкого члена семьи: супруги, дети, родители, сестры и братья, бабушки и дедушки, усыновители. Если же по дарственной передан в дар некий объект, денежная сумма, не от близкого члена семья, одаренный обязан также заплатить НДФЛ;

- доходы, которые получены от реализации имущества, находящегося в собственности более трех лет.

Кто платит налог за Вас

По Налоговому Кодексу существует такая категория как налоговый агент. Это физическое или юридическое лицо, на которого законодательно возложена функция по удержанию и перечислению НДФЛ в бюджет. Наиболее популярный представитель налогового агента – это работодатель. Он обязан со всех своих официально оформленных работников удерживать подоходный налог с заработной платы и других начислений.

Например, компания начисляет своему сотруднику зарплату в размере 20 000 рублей. Из них 13% будет удержано. Это 20000*0,13 = 2600 рублей. Компания указанные 2600 и перечислит в бюджет.

Важно: расчет произведен без применения налоговых вычетов, которые также могут уменьшить налогооблагаемую базу даже при расчете НДФЛ из зарплаты.

Также налоговыми агентами часто выступают организации, которые проводят розыгрыши ценных призов. На них возложена обязанность взыскать с субъекта подоходный налог и перечислить его в бюджет. Особенно данный вопрос контролируется ФНС при денежных призах.

Кто и когда обязан уплачивать НДФЛ самостоятельно

Когда речь идет о работнике, то за него сбор уплачивает работодатель. Но есть ситуации, которые обязывают субъекта самостоятельно рассчитывать и уплачивать подоходный налог. При нарушениях платежной дисциплины к физическому лицу применяется административная ответственность.

Когда необходимо самостоятельно оплачивать НДФЛ:

- сдача имущества в аренду другим лицам. При этом для резидентов не имеет принципиальной разницы, где находится такое имущество – в России или за ее пределами;

- реализации недвижимости и других объектов, если они пребывали в собственности менее 3-х лет;

- получение гражданами различного рода подарков от лиц, которые не признаны близкими родственниками. Правда, главное условие – это официальный характер одаривания;

- вознаграждение от других лиц. Как вариант, выплата денежного возмещение педагогу - репетитору. Правда, нужно документальное подтверждение того, что учитель получил деньги;

- выигрыш, полученный в результате лотереи, розыгрыша и т.д.;

- роялти от авторских прав и других объектов интеллектуальной собственности;

- процентные платежи по вкладам, но при условии, что такой доход превысил учетную ставку Центробанка+5% (если депозит в рублях) или +9%, если средства хранятся в иностранной валюте.

Также не стоит забывать, что все лица, которые осуществляют частную практику, обязаны также платить указанный сбор. То есть частные юристы, адвокаты, нотариусы в обязательном порядке самостоятельно проводят расчет и платят НДФЛ. Такая же обязанность возлагается и на индивидуальных предпринимателей, которые платят и за себя, а также за наемных работников.

Как заплатить налог самому

Главное, что нужно уяснить: обязанность по расчету и уплате возлагается на плательщика, который получил прибыль. Поэтому, если даже налоговая инспекция не направит уведомления с суммой к уплате, субъект должен самостоятельно рассчитать и уплатить деньги.

Процесс этот можно разделить на два этапа:

- подача декларации по НДФЛ. Этот пункт относится к тем лицам, которые не получили от ФНС никаких уведомлений. Они обязаны до 30 апреля года, следующего за тем, в котором была совершена операция, подать декларацию в ФНС. Например, если квартира была продана в 2019 году, то декларация подается до 30 апреля 2020 года.

ВАЖНО: если 30 апреля – праздничный или выходной день, то предельный срок оплаты переносится на следующий первый рабочий день.

- уплата налога, рассчитанного в декларации. Заплатить по своим долгам человек должен до 15 июля следующего года.

Разница между сроком подачи декларации и уплаты создана целенаправленно. Сотрудники ФНС смогут провести камеральную проверку документов и в случае чего сообщить плательщику о допущенной ошибке.

Как рассчитывается налог

Формула была уже представлена в статье ранее. Принцип простой: размер дохода умножается на ставку.

Важно: облагается налогом фактически не доход, а прибыль плательщика. Поэтому, если человек может доказать понесенные ранее расходы, то он это делает. В ином случае он может использовать различные налоговые вычеты. Они уменьшают базу налогообложения, соответственно, и сам НДФЛ.

Пример: автовладелец продает машину за 1 миллион рублей. Он ею владел 1 год. Какую сумму он должен заплатить?

Здесь есть два варианта расчета:

- если владелец имеет документы, подтверждающие приобретение автомобиля. Например, договор купли-продажи, в котором указано, что машина приобреталась за 500 000 рублей;

- если никаких документов нет.

- Фактическая прибыль от сделки составляет 1000000-500000 = 500 000 рублей – это база для расчета.

- НДФЛ составит 500 000 * 13/100 = 65000 рублей.

- Доход составляет 1000000 рублей, но НК предоставляет возможность гражданину использовать вычет – максимально 250 000 рублей. Следовательно, база будет равна 1000000-250000 = 750 000 рублей.

- НДФЛ = 750000*13/10 = 97500 рублей.

Вывод: первый вариант выгоднее, чем второй. Поэтому всегда нужно хранить бумаги, подтверждающие затраты на приобретение ценностей.

Уплата налога и предоставление отчетности

Декларация подается по форме 3-НДФЛ. Субъект самостоятельно проводит расчет и подает ее в ФНС любым удобным способом (способы будут рассмотрены далее). Предельный срок подачи – 30 апреля года, следующего за отчетным.

После подачи декларации предоставляется еще 2,5 месяцев на оплату обязательства. Предельный срок погашения задолженности – до 15 июля. Также есть несколько вариантов оплаты.

Декларация по НДФЛ

Существует лишь единый формат декларации по НДФЛ – это 3-НДФЛ. Некоторые граждане слышали о другой форме – 2-НДФЛ. Но это не тот документ. Все, кто получил доход, подлежащий самостоятельной оплате, обязаны подавать только указанную отчетную форму.

Срок уплаты НДФЛ

Если в процессе уплаты задействован налоговый агент, то тогда сроком оплаты считается день, следующий за днем выплаты. Например, если зарплату выплачено 5 августа, то уже 6 августа работодатель должен перечислить налог в бюджет.

Если на человека возложена обязанность самостоятельно оплачивать платеж, то тогда срок – до 15 июля года, следующего за годом, в котором получен доход.

ИНТЕРЕСНО: сейчас каждый гражданин РФ получил возможность уплачивать налоги, штрафы и другие сборы и за себя, и за своих родственников. При этом оплата может производиться с одной карты.

Оплатить НДФЛ самостоятельно можно несколькими способами:

- Через официальный сайт ФНС. Для этого нужно иметь личный кабинет на сайте.

- Через портал «Госуслуги». Аналогично – необходим авторизированный профиль.

- В любом банке, используя мобильное приложение, интернет банкинг или просто придя в отделение. Главное – это иметь платежное поручение на платеж, поскольку в нем указываются необходимые реквизиты конкретной ФНС. Сформировать платежный документ можно также на сайте ФНС или портале «Госуслуги».

Куда уходит НДФЛ

Все налоги поступают в бюджет. Разница только в том, в бюджет какого уровня. Все налоги физических и юридических лиц формируют сначала бюджет субъектов Российской Федерации, а потом уже общий федеральный бюджет.

В отношении НДФЛ пропорция где-то такова: 85% всех отчислений поступают в региональный бюджет субъекта РФ, а оставшаяся часть уже распределяется между местными бюджетами. Это ориентировочное распределение. Каждый год такая пропорция может корректироваться, но не существенно.

Налоговые вычеты

Налоговый вычет – это некая фиксированная скидка от государства для своих граждан. Ее размер и возможность применения зависят от конкретной ситуации. В целом алгоритм использования прост:

НФДЛ = (Доход – Величина вычета)*13%/100.

Помимо этого, вычет позволяет налогоплательщику при определенных обстоятельствах, когда понесены расходы, вернуть какую-то их часть.

Существуют такие виды вычетов:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- профессиональные;

- вычеты по операциям с ЦБ.

Порядок получения налогового вычета

Для того, чтобы применить вычет во время уплаты НДФЛ, достаточно его указать в самой декларации. В некоторых случаях могут потребоваться бумаги, подтверждающие право на его применение.

Если речь идет о вычетах, которые компенсируются из бюджета, то там немного другой алгоритм. Субъект фактически собирает документы, подтверждающие его расходы, например, на медицинское обслуживание, заполняет ту же декларацию 3-НДФЛ и подает в ФНС. Налоговая проверяет бумаги и перечисляет полагающееся возмещение на банковский счет.

Что будет, если не платить НДФЛ

А что будет, если не платить? Именно такой вопрос интересует многих граждан. Существует несколько вариантов развития событий:

- сначала доначисляют штраф и пеню. Помним, что пеня начисляется за каждый день просрочки и зависит от ключевой ставки Центробанка – 1/300 от ключевой ставка за день. Штраф составит до 40% от суммы долга. При этом штрафуют не только за неуплату, но даже за неподачу декларации;

- потом представители ФНС обратятся в суд и привлекут в работу судебных приставов. Тогда могут применятся и арест имущества, и блокировка счетов, и запрет на выезд за границу.

В исключительных случаях может наступать не административная, а уголовная ответственность. Правда она возникает лишь в том случае, если общая задолженность по налогам за три года составит 900 тыс. руб. или 2,7 миллионов за весь период.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ – это документ, в котором также есть информация о рассматриваемом налоге. Но это бумага, которая формируется работодателем и представляет сведения о фактически начисленном и полученном доходе физического лица за конкретный промежуток времени.

Документ может понадобиться в различных ситуациях:

- при оформлении социальных пособий;

- при оформлении визы, выезде за границу;

- при получении кредита;

- при получении налогового вычета.

ВАЖНО: 2-НДФЛ и 3-НДФЛ абсолютно разные документы.

Декларация 3-НДФЛ — сроки и порядок уплаты налога

Срок подачи декларации до 30 апреля следующего года.

Какая информация указывается в 3-НДФЛ:

- личные данные;

- вид дохода и его размер, который был получен в прошлом году;

- вид и размер налогового вычета, если такой полагается;

- расчет самого НДФЛ.

Подавать декларацию можно как в бумажном виде, непосредственно посетив отделение ФНС или направив ее по почте, а также через личный кабинет ФНС, на электронную почту. Но если субъект применяет в расчете налоговый вычет, то дополнительно он обязан предоставить документы, подтверждающие такое право. Такие документы требуются не всегда, поскольку сотрудники ФНС имеют доступ к различным базам, но по требованию гражданин должен их донести (если не подавал их ксерокс при первичном обращении).

Электронные сервисы

Наиболее популярными сервисами по расчету и уплате НФДЛ являются:

- кабинет налогоплательщика на официальном сайте «ФНС»;

- портал «Госуслуги».

Здесь можно не только скачать форму декларации, узнать свои задолженности по налогам, но также даже уплатить самостоятельно рассчитанное обязательство по НДФЛ.

Таким образом, НДФЛ – это обязательный налог с доходов физических лиц, который платят все лица, получившие доход как на территории России, так и за ее пределами. Ставки ранжируются для населения, хотя наиболее популярный размер – 13%. За скрытие доходов и неуплату сбора грозит административная и даже уголовная ответственность.

ПС.5

Национальный и личный доходы.

Какое понятие или термин соответствует определению:

Часть ВНП, которая остается за вычетом амортизационных отчислений?

· Чистый национальный продукт +

· Совокупный личный доход

· Совокупный располагаемый доход

Налоги, которые являются вычетом из личных доходов домашних хозяйств?

· Совокупный личный доход

· Совокупный располагаемый доход

Доходы, создаваемые факторами производства?

· Чистый национальный продукт

· Совокупный личный доход

· Совокупный располагаемый доход

Общая сумма доходов, начисляемых домашним хозяйствам?

· Совокупный личный доход +

· Совокупный располагаемый доход

Налоги, которые являются вычетом из доходов фирм и домашних хозяйств?

Часть ВНП, остающаяся за вычетом амортизационных отчислений и косвенных налогов?

· Совокупный личный доход

· Совокупный располагаемый доход

Расходы государственного бюджета, которые не связаны с оплатой товаров и услуг?

· Государственные трансфертные платежи +

Часть совокупного личного дохода, которая остается за вычетом личных налогов?

· Совокупный личный доход

· Совокупный располагаемый доход +

ПС.4

Национальный и личный доходы.

Верно ли утверждение:

Чистый национальный продукт больше национального дохода на сумму косвенных налогов?

Национальный доход равен сумме факторных доходов?

Добавленная стоимость всех отраслей экономики за вычетом амортизационных отчислений равна национальному доходу?

Совокупный личный доход населения страны не может быть больше, чем произведенный национальный доход?

Располагаемый личный доход всех домашних хозяйств всегда меньше, чем их личный доход?

Все виды пенсий включаются в показатель национального дохода?

Все виды пенсий включаются в величину совокупного личного дохода?

Номинальный и реальный ВВП

Ключевые понятия, Термины, Определения.

ПС.4

Номинальный и реальный ВВП.

Какое понятие или термин соответствует определению:

Доход, который показывает, какое количество товаров и услуг может купить его получатель?

Валовой внутренний продукт, выраженный в текущих ценах?

· Номинальный валовой внутренний продукт +

· Реальный валовой внутренний продукт

Показатель общего уровня цен на все конечные товары и услуги, произведенные в данном году, по отношению к их общему уровню определенного базового года?

· Индекс цен на потребительские товары и услуги

Сумма денег, которая является доходом домашнего хозяйства, фирмы или государства?

ВВП, выраженный в неизменных ценах?

· Номинальный валовой внутренний продукт

· Реальный валовой внутренний продукт +

Показатель уровня потребительских цен по отношению к их уровню в базовом году?

· Индекс цен на потребительские товары и услуги +

ПС.4

Номинальный и реальный ВВП.

Верно ли утверждение:

Номинальный национальный доход может оказаться больше, чем показатель реального валового национального продукта?

Если происходит снижение общего уровня цен на все товары и услуги, то показатель реального ВВП растет быстрее, чем показатель номинального ВВП?

Если индекс цен на потребительские товары и услуги растет быстрее, чем располагаемый личный доход, то средний уровень реальных доходов населения страны снижается?

Если в стране происходит длительное повышение общего уровня цен, то реальный ВВП во всех случаях будет ниже, чем номинальный ВВП?

Глава 11. МИКРОЭКОНОМИЧЕСКОЕ РАВНОВЕСИЕ

Доход, потребление и сбережения

Ключевые понятия, Термины, Определения.

ПС.4

Доход, потребление и сбережения. Функция потребителя.

Какое понятие или термин соответствует определению:

Часть дохода, остающаяся за вычетом потребления?

Часть общего потребления, которая не зависит от изменений дохода?

Уровень национального дохода, при котором совокупный спрос на товары и услуги равен их совокупному предложению?

· Равновесный уровень национального дохода +

Часть общего потребления, которая изменяется в прямой зависимости от изменений дохода?

Отношение прироста сбережений к приросту дохода?

· Предельная склонность к потреблению

· Предельная склонность к сбережениям +

Сумма автономного и индуцированного потребления?

· Предельная склонность к потреблению

Отношение прироста потребления к приросту дохода?

p, blockquote 1,0,0,0,0 -->

ВВП является важным экономическим показателем, наиболее полно характеризующим объем произведенного в данном периоде государством конечного продукта.

p, blockquote 2,0,0,0,0 -->

Но при всей его важности он не позволяет ответить на вопрос о величине совокупного дохода, который получает население данной страны (наемные работники, предприниматели, владельцы ценных бумаг, собственники недвижимости и т. д.). Для того чтобы найти ответ на него, необходимо рассчитать величину национального дохода страны. Как мы видели, не все составные части ВВП представляют собой факторные доходы, которые получает и которыми распоряжается население. Амортизационные отчисления входят в себестоимость продукции и, возмещаясь из выручки, поступают в дальнейший оборот, но предприятие не может свободно распоряжаться этой частью выручки. Этот элемент себестоимости, как и все другие ее элементы, имеет строго целевое назначение — возместить износ основного капитала (зданий, сооружений, машин и оборудования). Поэтому амортизационные отчисления не могут стать доходом владельцев факторов производства. Если мы вычтем их сумму из состава ВВП, то получим чистый национальный продукт. Национальный доход отличается от чистого продукта только на величину косвенных налогов.

p, blockquote 3,0,0,0,0 -->

НАЦИОНАЛЬНЫЙ ДОХОД = ВВП – Амортизационные отчисления – Косвенные налоги

p, blockquote 4,0,1,0,0 -->

Национальный доход, таким образом, представляет собой общую сумму доходов всех владельцев факторов производства.

p, blockquote 5,0,0,0,0 -->

В составе национального дохода выделяется личный доход. В этом понятии отражается совокупность всех валовых доходов, получаемых домашними хозяйствами в текущем периоде. Как указывалось еще в начале изложения нашего курса, государство в современной рыночной экономике играет очень важную роль, осуществляя функцию перераспределения доходов. Тем самым оно активно влияет на формирование личного дохода.

p, blockquote 6,0,0,0,0 -->

СОВОКУПНЫЙ ЛИЧНЫЙ ДОХОД — общая сумма всех валовых доходов, полученных домашними хозяйствами страны в учетном периоде.

p, blockquote 7,0,0,0,0 -->

Следует обратить внимание на то, что речь здесь идет не только о тех домашних хозяйствах, которые в качестве собственников факторов производства своим трудом участвовали в создании национального дохода, но и о тех, которые в этом процессе не участвовали. Так, домашние хозяйства получают из государственного бюджета трансфертные платежи. К их числу относятся выплаты по системе социального страхования (пенсии, пособия, стипендии и т. д.), проценты по государственному долгу, если домашние хозяйства покупали государственные облигации. Трансфертные платежи из государственного бюджета приводят, следовательно, к образованию доходов, которые хотя и не являются факторными, тем не менее способствуют увеличению общей суммы денег, которые получают домашние хозяйства.

p, blockquote 8,0,0,0,0 -->

На формирование доходов, получаемых домашними хозяйствами, влияет и распределение прибыли акционерных компаний. Как нам известно, часть прибыли выплачивается в форме дивидендов собственникам акций, в лице которых выступают домашние хозяйства. Кроме того, как правило, фирмы выплачивают работникам пенсии из сформированных пенсионных фондов (предпринимательские трансферты).

p, blockquote 9,1,0,0,0 -->

СОВОКУПНЫЙ ЛИЧНЫЙ ДОХОД ДОМАШНИХ ХОЗЯЙСТВ = Национальный доход – Взносы на социальное страхование работников – Прибыль корпора ций – Косвенные налоги + Государственные со циальные трансферты + Дивиденды + Предпринимательские трансферты.

p, blockquote 10,0,0,0,0 -->

Однако и личный доход не поступает полностью в распоряжение домашних хозяйств, так как они выплачивают личные (индивидуальные) налоги, являющиеся источником доходов государственного бюджета (подоходный, земельный, транспортный налоги, налог на имущество и т. д.).

p, blockquote 11,0,0,0,0 -->

СОВОКУПНЫЙ РАСПОЛАГАЕМЫЙ ЛИЧНЫЙ ДОХОД = Совокупный личный доход – Индивидуальные налоги.

p, blockquote 12,0,0,0,0 -->

Вопрос о формировании располагаемого дохода имеет большое практическое значение для каждого из нас. Например, увеличение личных налогов является прямым вычетом из личных доходов населения, что сокращает располагаемый доход. Но если это сопровождается увеличением трансфертных выплат населению, то располагаемый доход может не только не уменьшиться, но даже вырасти.

p, blockquote 13,0,0,1,0 -->

За этим может стоять продуманная политика, направленная на известное ограничение роста сверхвысоких доходов и поддержку малообеспеченных слоев населения (пенсионеров, многодетных семей, инвалидов и т. д.).

p, blockquote 14,0,0,0,0 -->

В то же время если рост налогов, сдерживающий увеличение располагаемого личного дохода, обусловлен нерациональным, неоправданным расходованием средств (например, разбуханием бюрократического аппарата), то рост налогов с населения в этом случае не будет давать положительного эффекта и его последствия станутносить негативный характер.

p, blockquote 15,0,0,0,0 -->

Каким образом домашние хозяйства распоряжаются располагаемым личным доходом? Одну его часть они направляют на личное потребление (С), другую — на сбережения (S; англ. saving), которые определяются как доход за вычетом потребления.

p, blockquote 16,0,0,0,0 -->

В таблице представим процедуру исчисления рассмотренных нами макроэкономических показателей.

p, blockquote 17,0,0,0,0 -->

| Показатель | Формула расчета |

| ВВП | ВВП = Объем продаж – Промежуточная продукция = Заработная плата + Процент + Рента + Доходы собственников + Косвенные налоги + Прибыль + Амортизация = С+I+G+X |

| Национальный доход (НД) | НД = ВВП – Амортизация – Косвенные налоги = Заработная плата + Процент + Рента + Доходы собственников + Прибыль |

| Совокупный личный доход (ЛД) | ЛД = НД – Взносы на социальное страхование работников – Прибыль корпораций — Косвенные налоги + Государственные социальные трансферты + Дивиденды + Предпринимательские трансферты |

| Располагаемый личный доход (РЛД) | РЛД = ЛД – Индивидуальные налоги = С + S |

Источник: Экономика. Основы экономической теории : учебник для 10–11 кл. для общеобразовательных организаций. Углубленный уровень : в 2 кн. Кн. 2 // Под редакцией: Иванов С. И., Линьков А. Я. Издательство: Вита-Пресс, 2018 Зачем нужна Система национальных счетов? Если вы захотите получить информацию об уровне производства и благосостояния в той или иной стране, отраслевой структуре ее экономики, уровне цен, то обязательно обратитесь к статистическим данным. Что такое Валовой внутренний продукт (ВВП)? Валовой внутренний продукт — рыночная стоимость всех конечных товаров (материальных благ и услуг), произведенных на территории данной страны за определенный период. Что такое Валовой национальный продукт (ВНП)? Экономика любой страны является частью мирового хозяйства, и многие фирмы вкладывают свои капиталы в иностранные предприятия. Отличие реального ВВП от номинального Мы уже указывали, что объем ВВП, как и всех связанных с ним макроэкономических показателей, исчисляется в текущих ценах, по которым реализуются созданные товары и услуги. В этом случае определяется величина номинального ВВП. ВВП и качество жизни Можно ли измерить показателем среднедушевого ВВП качество жизни людей в той или иной стране? Можно ли сказать, что с увеличением размеров ВВП и национального дохода страны население любой страны всегда становится более удовлетворенным качеством своей жизни? Денежная система Гезелля Как ограничить спекулятивную деятельность банков Чем обеспечен рубль? Причина высоких темпов прироста ВВП после 1998 года: падение курса рубля

Личные доходы – это суммарный капитал, который получает физическое лицо из различных источников в процессе жизнедеятельности за определенный промежуток времени. К личным доходам можно отнести не только заработную плату, но и ряд дополнительных доходов (к примеру, дивиденды по ценным бумагам, трансферы, пенсию, социальные выплаты, плату за аренду и так далее). Расчет личных доходов производится еще до вычета персональных налогов, начисляемых субъекту.

Личные доходы – это все виды прибыли населения, в которые включены денежные поступления с государственного бюджета (стипендии, пенсии), заработная плата на предприятиях, доход от своего хозяйства и так далее.

Личные доходы – это индикатор, который отображает реальное благосостояние людей и их платежеспособность (до выплаты налогов).

Классификация личных доходов

Формулировки «прибыль» и «доход» появились еще до момента, когда человек стал осознанно пользоваться деньгами. Разница лишь в том, что в более древние периоды доход имел натуральный, более осязаемый характер. Появление денежной оболочки позволило воспринимать свой капитал как что-то существенно, осязаемое.

На современном этапе личные доходы имеют довольно сложную структуру. Их можно классифицировать :

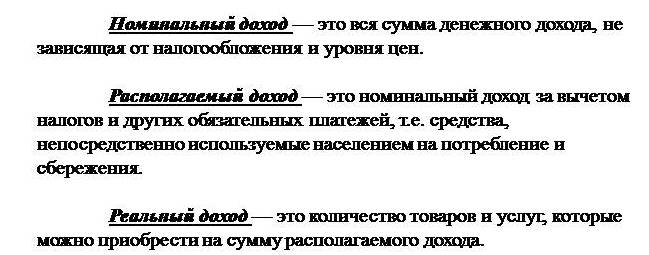

1. По изменениям уровня потребительских цен :

- номинальный доход. Это объем капитала, который получен определенным лицом в конкретный промежуток времени. Данный показатель отображает реальный уровень финансовых доходов, вне зависимости от уровня налогов;

- располагаемый доход. Деньги, которые относятся к этому виду прибыли, можно использовать для решения личных задач и сохранять в качестве своих сбережений. При этом располагаемый доход, как правило, ниже номинального. Объясняется это необходимостью вычета из общей суммы обязательных выплат и налогов;

- реальный доход отображает, сколько человек сможет приобрести товаров на имеющиеся в распоряжении средства за определенный промежуток времени.

2. По форме единицы измерения :

- денежный доход. К нему относятся стипендии, пенсии, прибыль от бизнеса, оплата труда на предприятиях, пособия по безработице. Сюда же входят дивиденды по ценным бумагам, прибыль от недвижимости, проценты по вкладам, прибыль от продажи с/х продукции, доход от продажи валюты, страховые выплаты и прочие;

- натуральный доход. К такой прибыли можно отнести продукты, которые изготовлены в условиях подсобного хозяйства, выплаты из социальных фондов, услуги, которые оказывают члены семьи и так далее.

3. По степени вмешательства государственных структур :

- первичные доходы образовываются под действием мощного механизма рынка;

- вторичные доходы неизбежно связаны с изменением в политике страны.

Сущность, структура и функции личных доходов

В современном обществе понятие «личный доход» понимается как суммарная прибыль, начисленная (полученная) в натуральной или денежной форме. Зачастую сюда входят средства, которые начислены сотрудниками предприятий за неотработанное время (к примеру, компенсации за праздники, отпускные и так далее).

В современной рыночной экономике к основным источникам личных доходов относится следующая прибыль :

- заработная плата лиц свободных профессий, наемных работников, персонала предприятий. Сюда же относятся различные надбавки, премии, отпускные и так далее;

- доплаты. Такие платежи могут производиться за работу во вредных условиях, за ненормированный рабочей день, за выполнение функций начальника. Кроме этого, доплаты могут быть за совмещение нескольких профессий, за работу в зоне с повышенным радиоактивным заражением, за работу в ночное время и так далее;

- прибыль в сфере бизнеса. Здесь речь идет о прибыли субъекта в процессе предпринимательской деятельности без учета выплаченных налогов;

- доход от личной собственности (к примеру, получение средств при сдаче недвижимости в аренду). Такой вид прибыли считается одним из наиболее устойчивых источников, который не связан с предпринимательской деятельностью человека. Сюда же можно отнести дивиденды, которые получают от эмитентов держатели акций или других ценных бумаг;

- деньги государственных структур и компаний, которые распределяются между соответствующими группами населения и сотрудников. Сюда относятся социальные выплаты – программы социального страхования, государственной помощи, пособия, социальные пенсии и так далее;

- капитал от личных подсобных хозяйств. Доход, полученный от выращенных и реализованных продуктов питания, животных;

- ссудный процент – деньги, которые поступают от предоставления денег в кредит другому лицу;

- пенсии гражданам, назначенные по возрасту или по выслуге лет;

- прочие доходы. К таковым относится выручка путем продажи личных вещей через комиссионки, скупочные пункты или интернет, доход от продажи металлолома и так далее.

Структура личных доходов формируется на основании государственного устройства, состояния экономики, традиций внутри страны, форм собственности и так далее. При этом от качества структуры доходов и своевременности выплат во много зависит :

- мотивация населения, которая непосредственным образом влияет на развитие экономики страны в целом, региона или предприятия в частности;

- отношения между отдельно взятыми индивидуумами или группами людей (коллективами);

- качество жизни населения, которое показывает общую удовлетворенность действиями власти и своей страной в целом. При этом речь идет не только о материальной, но и о духовной, интеллектуальной удовлетворенности.

В процессе исследования сущности личных доходов особое внимание уделяется их функциям. Важно понимать, какую роль объем личных доходов играет в развитии страны и определенных социальных групп. Сегодня можно выделить такие функции личных доходов :

- воспроизводственная функция. Ее суть заключается в нормальном обеспечении производства рабочей силой с учетом нормального уровня потребления. По сути, речь идет о вычислении номинального размера заработной платы, которая бы обеспечила оптимальное воспроизводство и стабильный уровень цен. Если работника не устраивает прибыль, которую он имеет на стандартной работе, то он вынужден искать дополнительные источники заработка. При этом у государства появляются проблемы с дополнительными доходами. В частности, деятельность человека в нескольких направлениях приводит к общему снижению потенциала, падению профессиональных качеств, уменьшению дисциплины (как производственной, так и трудовой);

- статусная функция. Здесь речь идет о соответствии статуса человека в социуме и выплачиваемой ему заработной платы. Само понятие «статус» характеризует положение индивидуума в системе социальных связей. К примеру, в качестве трудового статуса можно представить карьерный рост сотрудника, то есть его положение на работе в отношении других сотрудников. При этом чем выше статус, тем больше должна быть оплата труда. Подобные нюансы оговариваются в трудовых соглашениях, заключаемых между сотрудником и работодателем;

- стимулирующая функция важна в первую очередь с позиции руководителя компании, который должен стимулировать своих сотрудников к более ответственному подходу в работе и качественному выполнению своих должностных обязанностей. При должном стимулировании существенно повышается производительность труда, отдача каждого отдельного работника, увеличивается активность трудовой деятельности и так далее. Для достижения максимальных результатов руководители, как правило, связывают размер заработной платы сотрудника с его успехами на работе. В противном случае стимулирующая функция снижается, пропадает инициативность, человек прикладывает меньшие усилия в работе;

- регулирующая функция находится в прямой зависимости от одного из наиболее важных соотношений – уровня спроса и предложения рабочей силы. Кроме этого, от регулирующей функции зависит степень занятости людей, а также качество формирования персонала в целом. По сути, регулирующая функция позволяет сбалансировать интересы руководителей предприятий и потенциальных сотрудников. Для реализации такой функции необходимо разделение доходов по различным группам сотрудников, по признакам, приоритетности и так далее;

- производственно – долевая функция отображает, насколько доля труда того или иного сотрудника участвует в формировании цены на тот или иной продукт. То есть при определении стоимости товара учитываются расходы на его изготовление. Определение этой доли позволяет увидеть насколько дешевой является рабочая сила и конкурентоспособен рынок труда в целом. Задача руководителя в этом случае – соблюдать нижний предел стоимости рабочей силы насколько это возможно.

Расчет личных доходов можно произвести по следующей формуле :

Личный доход = Национальный доход – Налоги – Нераспределенный доход компаний – Взносы на социальное страхование + Трансферты.

Располагаемый доход = Личный доход – Подоходные налоги – Неналоговые выплаты.

Читайте также: