Справка по форме банка в налоговую идет

Опубликовано: 15.05.2024

Для подтверждения своей платежеспособности клиенту, который планирует взять ипотеку или другой займ, оформить кредитку с овердрафтом, необходимо предоставить справку о доходах. Это может быть документ по форме 2-НДФЛ или справка условно свободной формы, которая устроит банк. Чтобы узнать, как ее оформить, необходимо посетить сайт финансовой организации или прийти в ее отделение (ниже в статье мы также приводим образцы документов о доходе ведущих российских финучреждений). Рассмотрим, для чего может использоваться справка по форме банка, каков срок ее действия, где взять этот документ.

- Что такое справка по форме банка

- Как заполнить документ по форме банка

- Срок действия справки

- Где взять справку

- Проверяют ли банки справку

- Как быть тем, кто работает неофициально

- Примеры справок

Что такое справка по форме банка

Традиционно финансовое учреждение проверят платежеспособность граждан, прежде чем предоставить им займ, рефинансирование или выпустить кредитку. Любой банк стремится к высокому уровню доверия к своим клиентам. Но если вопрос касается финансовых рисков, каждая организация предпочитает документально удостовериться в том, что заемщик сможет выплатить кредит и не допустит просроченной задолженности.

Об уровне ответственности клиента и о том, как он относится к своим обязательствам, может рассказать его кредитная история. В связи с этим многие банки запрашивают в БКИ информацию, которая дает представление о том, насколько регулярно заемщик вносил платежи, не допускал ли он просрочек. Чтобы проверить платежеспособность, банку необходима справка о доходах. Если получить кредит или оформить какой-либо продукт хочет клиент, получающий зарплату или пенсию на карточку банка, этого документа может не потребоваться. Кроме того, финансовые обязательства по кредиту можно выполнить автоматически, когда часть средств будет вычитаться из суммы ежемесячного дохода. Но каждый новый заемщик должен предоставить бумагу, подтверждающую доход, в обязательном порядке.

Традиционного используется документ 2-НДФЛ или по форме банка (при этом последний бывает свободной или установленной формы). Как показывает практика, первый вариант для организаций, предоставляющих кредит, предпочтительнее. Для тех, кто предоставил 2-НДФЛ, процентная ставка может быть ниже, чем для тех, кто смог передать только документ по форме банка.

Документ традиционно используется для оформления двух продуктов:

- Кредитов, в частности – ипотек, т. к. в этом случае речь, как правило, идет о долгосрочном погашении займов;

- Кредитных карт с овердрафтом.

Чтобы воспользоваться каждым банковским предложением, клиенту нужно доказать свою платежеспособность.

Важно! Помимо справки о доходах по форме банка, бланк которой клиенту нужно заполнить и заверить печатью и подписью работодателя, может потребоваться и другой документ (загранпаспорт, военный билет, если заемщик – мужчина), подтверждающий личность, справка о регистрации брака (для полных семей), свидетельства о рождении детей и пр. При этом чем больше справок соберет гражданин, тем выше будет вероятность положительного ответа от банка. Не следует забывать, что после одобрения заявки может потребоваться другой пакет документов (к примеру, если речь идет об ипотеке, нужно будет предоставить бумаги, подтверждающие внесение первоначального взноса документы по залогу).

По внешнему виду справка может отличаться. Каждая кредитно-финансовая организация самостоятельно решает, как будет выглядеть документ (образец, как правило, есть на официальном сайте того или иного банка и доступен для распечатывания). Но речь, как правило, ни идет о свободной форме. Образец содержит определенные пункты, обязательные для заполнения, и отличается четкой структурой.

Как заполнить документ по форме банка

Традиционно справка представляет собой лист формата А4. Бланк содержит пустые поля для заполнения. Клиент вносит сведения самостоятельно, а банк впоследствии может проверить подлинность указанной информации.

Важно! Следует вносить только достоверные сведения. Если обнаружится, что вы предоставили ложную информацию, это может быть расценено как попытка мошенничества. В этом случае могут наступить негативные последствия, например, клиента могут внести в черный список банка. Если кроме неправильно заполненной справки гражданин предоставил поддельные документы (и это обнаружится), такие обстоятельства могут привести к возбуждению уголовного дела о мошенничестве.

Обычно в документе следует указать следующую информацию:

- название организации, в которой работает клиент, ее реквизиты (включая ОГРН и ИНН), почтовый адрес и контактный телефон;

- паспортные данные гражданина, включая прописку, его мобильный телефон;

- продолжительность трудового стажа;

- должность, которую занимает потенциальный заемщик;

- сведения о доходах (информация за последние полгода – по каждому месяцу отдельно).

Справка должна быть заверена руководством компании и/или главным бухгалтером (либо сотрудником, исполняющим его обязанности). На документе должны стоять подпись директора и печать организации.

Обратите внимание. Законодательно документ по форме банка никак не утвержден. То, какая информация должна быть указана, решает сама кредитно-финансовая организация. Проблема может возникнуть в том случае, если клиент получает так называемую серую зарплату. Бухгалтерия и директор компании, в которой он работает, могут указать только официальную часть заработка, т. к. выплаты «в конверте» противоречат действующему законодательству. Но при этом если общий ежемесячный доход заемщика составит менее 50% от суммы регулярной выплаты по кредиту, в частности – по ипотеке (не считая других расходов), будет высоким риск невозврата займа. В этом случае банк может отказать в предоставлении заемных средств.

Срок действия справки

Как и у большинства документов, у справки по форме банка есть период, в течение которого ее необходимо использовать. Он составляет 30 календарных дней. Если срок действия истек, придется оформить новый документ.

Важно! Не следует забывать, что справка, оформленная по образцу одного банка, не подойдет для предъявления в другой кредитной организации. Образцы могут существенно отличаться по своему виду. Таким образом, если вы хотите продать заявку сразу в несколько финучреждений, вам либо придется оформить справку 2-НДФЛ, либо оформлять каждый раз новый документ по форме того или иного банка.

Если в период действия справки вы сменили место работы, документ необходимо будет оформить заново – указав актуальные сведения о занимаемой должности и уровне заработной платы.

Где взять справку

Как уже говорилось, образец справки вы можете скачать на официальном сайте компании, затем распечатать, заполнить бланк и заверить документ у работодателя. Если у вас нет возможности получить электронный документ или на интернет-странице банка отсутствует образец, вы можете получить бланк, посетив любой офис финучреждения в своем городе. Этот вариант займет несколько больше времени, но во время визита вы сможете задать сотруднику банка все интересующие вас вопросы, например, какие реквизиты должны быть указаны в справке (этот перечень может отличаться), а также сколько дней действует справка.

Если клиент выполнил требования финансового учреждения, он может рассчитывать на одобрение заявки и получить займ или кредитную карту.

Проверяют ли банки справку

После того, как банк получает необходимые документы от клиента, он приступает к традиционной проверке и сопоставлению той информации, которая там указана. Подтвердить или опровергнуть достоверность сведений, которые предоставил потенциальный заемщик, может специальный отдел банка, который отвечает за его финансовую и юридическую безопасность. Эти же сотрудники делают запрос в БКИ, чтобы узнать кредитную историю гражданина. На основании этих сведений (и только если все указанные в документах сведения оказались достоверными) финансовая организация принимает решение о том, одобрить или нет заявку на кредит, выпуск кредитной карты и пр.

Чтобы удостовериться в том, что клиент действительно работает в компании, которая заверила справку в относительно свободной форме, сотрудники банка могут позвонить в бухгалтерию или отдел кадров. При этом для проверки могут выбрать не только директора или бухгалтера, но и других сотрудников, которых попросят подтвердить или опровергнуть информацию о заемщике.

Если все указанные в справке сведения верны, клиент может рассчитывать на одобрение заявки.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

На заметку. Если клиент хочет взять кредит в том банке, пластиковой картой которого он пользуется, косвенным подтверждением дохода может стать наличие регулярных финансовых поступлений. Для этого необходимо доказать, что средства приходят на карту именно вследствие выполненной работы. Но подтвердить это можно только в том случае, если вы уплатили налоги с полученных доходов.

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

Примеры справок

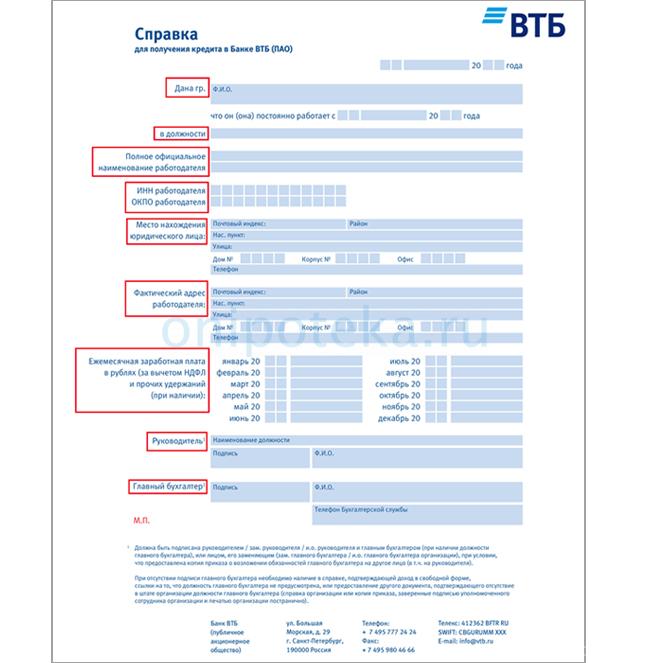

Ниже приведены образцы справок по форме ведущих российских банков.

- ВТБ

- Сбербанк

- Альфа-Банк

- Восточный банк

- Газпромбанк

- Россельхозбанк

- Райффайзенбанк

- Открытие

- Совкомбанк

- Россельхозбанк

- Промсвязьбанк

- Хоум Кредит Банк

- УралСиб

- УБРиР

- Почта Банк

- ОТП Банк

Эти образцы вы можете скачать и распечатать, чтобы использовать в качестве документа по форме банка.

Чтобы получить в кредитно-финансовом учреждении заемные средства на определенный срок, гражданин должен подтвердить свою платежеспособность. Иными словами, потенциальный заемщик должен доказать, что у него есть стабильный заработок необходимого размера, который выплачивается регулярно, то есть ежемесячно.

С целью получения кредита в банке данный факт подтверждается соответствующим документом – справкой о доходах, оформляемой и предоставляемой работодателем заявителя, то есть плательщиком заработной платы.

Где взять справку о доходах для кредита?

Для оформления кредита в банке заемщик-физлицо должен доказать, что он способен своевременно и полностью погашать свои финансовые обязательства.

Банк кредитор вправе потребовать у заявителя справку о получаемых доходах. Такие сведения могут понадобиться кредитно-финансовому учреждению для следующих важных целей:

- Оценить платежеспособность потенциального заемщика, то есть понять, сможет ли он в назначенный срок выплатить полученную сумму кредита с начисленными процентами.

- Определить максимальный размер займа, который банк смог бы предоставить данному гражданину, а также максимальный срок его выдачи. Для этой цели нужно учесть величину и регулярность заработка, получаемого заемщиком.

Банк запрашивает у потенциального заемщика документальное подтверждение имеющихся доходов, чтобы заранее убедиться в целесообразности предоставления кредита.

Без справки, доказывающей официальную заработную плату, у заявителя могут возникнуть сложности с одобрением его кредитной заявки.

Чтобы оформить документ, подтверждающий получение заработка за конкретный интервал времени, физическоге лицо обращается к своим налоговым агентам, то есть источникам имеющихся доходов. Как правило, это могут быть следующие источники:

- работодатель (при наличии официального трудового договора), выплачивающий заработную плату;

- ПФР (для пенсионеров);

- администрация ВУЗа (для студента, получающего стипендию);

- брокер фондового рынка – налоговый агент в отношении доходов, получаемых клиентом по ценным бумагам;

- прочие структуры, которые выплачивают доходы физическим лицам и удерживают с них соответствующий НДФЛ.

Чтобы подтвердить заработки от всех имеющихся источников, заемщик вправе обратиться к каждому из плательщиков (работодателей и т.д.) с просьбой о выдаче надлежащей справки.

Плательщик не может отклонить соответствующее заявление физлица – получателя дохода. Справка, доказывающая заработок, оформляется и предоставляется заявителю не позднее 3 (трех) дней, отсчитываемых со дня получения адресатом указанного заявления.

Для получения сведений по месту работы о размере заработной платы заявление пишется по такому образцу.

За какой период оформляется для подачи в банк?

Период времени, за который банк просит у потенциального заемщика документальное подтверждение доходов, может ощутимо различаться.

Продолжительность данного интервала зависит от политики конкретного кредитно-финансового учреждения, а также от специфики самого кредита (его вида, суммы, срока погашения, требований к заемщику и предоставляемому обеспечению). Зачастую справки оформляются за 3 (три), 6 (шесть) или 12 (двенадцать) последних месяцев.

Краткосрочный банковский заем, который выдается в небольшой сумме на потребительские нужды, нередко предусматривает подтверждение заработка за 3-6 прошедших месяцев. Долгосрочная ипотечная ссуда, предоставляемая на покупку жилья, обычно предполагает оформление справки за интервал, составляющий 12 последних месяцев.

В любом случае гражданин-заемщик вправе получить документальное подтверждение собственных доходов за любой необходимый период времени. Нужное количество месяцев (лет), за которое подтверждается заработок, физлицо указывает в своем заявлении, поданном плательщику выплат.

Соответственно, плательщик не вправе отказать гражданину заявителю в предоставлении запрашиваемых сведений. В трехдневный срок необходимая справка оформляется и передается заявителю. Затем документ передается в банк (это следует сделать на протяжении тридцати дней с момента получения данной справки). Если заявитель не передаст бланк банку в тридцатидневный срок, подтверждающий документ придется переделывать (с учетом нового месяца, ставшего последним в периоде).

Правила оформления

Документ, доказывающий наличие и размер заработной платы, составляется на бумажном носителе. Как вариант, можно подготовить электронную копию справки.

Можно оформить бланк в свободной форме, но чаще всего используется типовой бланк.

Если доходы подтверждаются за какой-либо интервал минувшего 2020 года, соответствующий документ нужно оформить на бланке 2-НДФЛ, действовавшем ранее.

Если нужно доказать заработок за любой промежуток времени 2021 года, справка составляется по новому шаблону, действующему с 01.01.2021 согласно Приказу ФНС РФ № ЕД-7-11/753@ от 15.10.2020 (Приложение 4).

Так или иначе, документальное подтверждение начисляемых доходов и уплачиваемых налогов всегда включает такие сведения:

- Реквизиты работодателя или другого плательщика. Иными словами, нужно показать сведения о субъекте, выступающем налоговым агентом.

- Реквизиты работника. Заполняются данные в соответствии с установленной формой.

- Суммы налогооблагаемого заработка, выплачиваемого физическому лицу.

- Налоговые вычеты, оформленные и предоставленные работнику.

- Общая величина дохода, общий размер налога.

Выводы

При составлении справки за 2021 год, необходимой для получения банковского кредита, следует соблюдать правила Приказа ФНС РФ № ЕД-7-11/753@ от 15.10.2020. Если нужно подтвердить заработок, полученный в 2020 году, используется форма 2-НДФЛ.

Кроме того, возможно оформление бланка в свободном виде. В каком именно виде должна быть оформлена справка, лучше уточнить в самом банке.

Чтобы оформить подтверждающий документ, физлицо подает надлежащее заявление своему работодателю или иному плательщику выплат. В трехдневный срок справка составляется и предоставляется заявителю. Впоследствии она передается банку-кредитору на протяжении 30 (тридцати) дней.

Документ оформляется за тот период, который необходим банку для оценки платежеспособности заявителя ссуды.

Всем известно, что при рассмотрении клиентского запроса на выдачу ссуды банк-кредитор уделяет повышенное внимание оценке платежеспособности заявителя. Для любого кредитно-финансового учреждения основным источником соответствующих данных является официальный документ, удостоверяющий величину действительного заработка заемщика. Российские банки зачастую руководствуются сведениями из справки о доходах гражданина, оформляемой по стандарту 2 НДФЛ. Для банка, выдающего населению кредиты, эта информация считается достоверной и надежной. Однако любую бумагу подобного рода можно подделать. Некоторые заявители порой прибегают к таким мерам, стремясь приукрасить действительность, и обманным путем получить заем. Следует знать, как банки проверяют справку 2 НДФЛ, чтобы избежать мошенничества.

Справка 2-НДФЛ: зачем кредиторы требуют её у заемщиков

Бумага, оформляемая по стандарту 2-НДФЛ, официально подтверждает зарплату (заработок) гражданина. Этот документ составляется работодателем – плательщиком доходов – в строгом соответствии с регламентированными требованиями. Форма этой справки, её структура и содержание характеризуются определенной спецификой, которую необходимо знать как заемщику, так и уполномоченным сотрудникам банка-кредитора.

Чтобы выявить факт подделки 2-НДФЛ на самом раннем этапе изучения, опытному менеджеру кредитной организации достаточно будет визуального анализа этой бумаги.

Может ли банк проверить достоверность предоставленных заемщиком сведений? Безусловно, может. И будет это делать с большой степенью вероятности.

Типичная структура справки по стандарту 2 НДФЛ

Этот документ должен в обязательном порядке содержать следующие сведения:

- Период времени, который охватывается данной справкой.

- Информация о работодателе (юридическом лице, индивидуальном предпринимателе).

- Персональные данные самого работника – физического лица (ФИО гражданина, адрес его регистрации, дата рождения, ИНН-код).

- Сведения о фактическом заработке гражданина с указанием суммы вычета по уплаченным налогам (отображаются в табличной форме).

- Совокупный размер выплаченного физическому лицу дохода.

- Общая величина налога, удержанного с получателя доходов.

- Подпись уполномоченного представителя организации-работодателя, заверенная соответствующей печатью.

Чем справка 2-НДФЛ отличается от формы банка

Подавляющее большинство кредитных учреждений РФ требуют, чтобы заявитель предъявил справку 2-НДФЛ. Все цифры, указанные в ней, считаются официальными сведениями. Между тем многие банки обоснованно предполагают, что реальный заработок заемщика может оказаться больше, чем доход, официально подтвержденный стандартной справкой. Именно поэтому финансовые организации, кредитующие физических лиц, разрешают российским гражданам подтверждать свою платежеспособность документами, составляемыми по форме, утвержденной соответствующим банком.

Справка о заработке, оформляемая по стандартам конкретного финансового учреждения, имеет одну очень важную особенность. Она состоит в том, что работодатель, самостоятельно заполняющий этот документ, вправе указать фактический доход своего работника.

Как проверяется подлинность справки о заработке заемщика

Безусловно, банк-кредитор будет проверять достоверность сведений, указанных в справке о заработке заемщика, оформленной по стандарту 2-НДФЛ. Вопрос о том, проверяет ли банк справку 2 НДФЛ зачастую задают именно те граждане, которые не в состоянии официально подтвердить имеющиеся доходы. Конечно, такой документ можно попытаться купить или подделать, но, как показывает практика многих заявителей, это далеко не идеальный вариант решения проблемы. Как уже говорилось ранее, удостоверить фактический заработок можно бумагой, оформляемой по требованиям конкретного банка-кредитора. Кроме того, многие финансовые учреждения предлагают физическим лицам оформить заем без документального подтверждения своей зарплаты или иных доходов.

Визуальный анализ предоставленной бумаги

Возвращаясь к вопросу о том, как проверить 2 НДФЛ на подлинность, следует отметить ряд важных моментов. Прежде всего, компетентный работник кредитной организации всегда сможет выявить такую подделку визуальным анализом соответствующего документа. Характерными признаками намеренного искажения реальности могут являться допущенные ошибки, явные неточности, неверно указанные коды, а также другие симптомы, очевидные специалисту.

Второй момент – чрезмерно завышенный размер дохода заявителя. Иначе говоря, сомнения могут возникнуть, если сумма заработка, указанная в документе, явно превышает величину среднеотраслевой зарплаты по конкретному региону.

Методы выявления недостоверных сведений о заработке заемщика

Как проверить доходы физических лиц, если имеются сомнения в их искренности и благонадежности? Есть методы выявления поддельных справок, которыми активно пользуются компетентные сотрудники департаментов безопасности в большинстве кредитно-финансовых учреждений:

- Телефонный звонок работодателю гражданина-заемщика с целью уточнения информации, приведенной в справке о заработке. Практика свидетельствует, что эффективность этого метода оставляет желать лучшего.

- Визит представителей банка-кредитора к работодателю заявителя для выявления реального заработка физического лица, претендующего на получение ссуды. Надо отметить, что такой способ проверки данных практикуется достаточно редко. Кроме того, этот метод в настоящее время уже утратил свою целесообразность.

- Проверить официальный доход заявителя ссуды можно по данным Пенсионного фонда РФ (ПФР). Таким методом могут воспользоваться государственные банки или кредитно-финансовые учреждения, в капитале которых определенная доля принадлежит государству. Речь идет о ВТБ, Сбербанке, Россельхозбанке. Проще говоря, выводы делаются на основании проверки реальных отчислений заемщика в ПФР. Недостатком данного способа является несоответствие анализируемых периодов. Данные из ПФР можно получить лишь за минувший год, в то время как документ 2-НДФЛ выдается обычно за последние полгода.

- Еще один способ – воспользоваться регистрационными сведениями онлайн-ресурса налоговой службы о субъектах бизнеса. Этот источник позволяет получить приблизительное представление о том, способен ли конкретный работодатель выплачивать своим сотрудникам такую зарплату.

- Иногда есть возможность проверить информацию о заявителе кредита через сайт госуслуг. Однако это реально лишь в том случае, если такие сведения являются доступными третьим лицам.

- Проверка денежных зачислений, совершенных в пользу заемщика на счет его пластиковой карточки. Это могут быть как поступления зарплаты, так и иные доходы. Если гражданин заинтересован в быстром одобрении и оформлении ссуды, он сам предоставит кредитору банковскую выписку о движениях по карточному счету.

Ответственность заявителя ссуды за предоставление ложных данных

Введение кредитора в заблуждение – опасный путь к получению заемных средств. Можно ли подделать справку 2 НДФЛ, чтобы повысить шансы на одобрение кредитной заявки? В принципе, такая возможность есть. Но если по итогам проведенной проверки станет очевидным факт обмана (подлога), последствия для заявителя будут крайне неблагоприятными.

Попытка оформления ссуды на основании поддельной справки приведет к отказу в выдаче займа и занесению гражданина в список неблагонадежных заемщиков. В конкретный банк уже нельзя будет обратиться за кредитом.

Самый неблагоприятный сценарий развития событий – обращение банка-кредитора в органы охраны правопорядка с заявлением на заемщика, прибегнувшего к подлогу официальной бумаги. Однако, скорее всего, это не приведет к каким-либо серьезным санкциям для неудавшегося получателя ссуды. Будет сложно доказать, что данный гражданин пытался оформить банковский кредит по поддельной справке с целью невозврата финансовому учреждению заемных средств.

Совсем другая ситуация вырисовывается, если выяснится, что заемщик получил ссуду по документу, содержащему ложные сведения, и впоследствии перестал её выплачивать. Это станет реальным основанием для привлечения такого гражданина к ответственности, регламентированной действующим в РФ уголовным законодательством. Речь идет о мошеннических действиях, предусмотренных статьей 165, прописанной в Уголовном Кодексе.

Стоит ли банкам тщательно проверять своих заемщиков

Выгодные условия заимствования, повсеместное снижение процентов, лояльное отношение финансовых учреждений к заявителям ссуды – все это обуславливает доступность банковского кредитования. Между тем подобная экспансия кредитных продуктов вовсе не означает, что банки готовы выдавать займы всем подряд без предварительных проверок.

Крупные кредитные организации, имеющие сильные позиции на своих целевых рынках, аккуратно относятся к рискам. Проверяет ли Сбербанк сведения, предоставляемые гражданами, претендующими на получение кредита? Конечно, проверяет. Как и другие банки, стремящиеся получать прибыль, но не забывающие при этом о возможных угрозах, связанных с кредитованием физических лиц.

Доступная ипотека по справке банка – отличная альтернатива для граждан, чей работодатель выплачивает часть зарплаты в конверте. Для одобрения заявки заемщику необходимо подтвердить высокий уровень ежемесячного дохода. Справка свободной формы или по образцу банка, выданная владельцем бизнеса или бухгалтером, позволяет это сделать неформально без учета налоговых выплат.

Что дает справка по форме банка для ипотеки

Документ позволяет заемщику удостоверить уровень фактической заработной платы вне зависимости от ее легитимности. Вины в том, что работодатель не платит налог на зарплату в полном объеме, у сотрудника нет. Наоборот, он является заложником в ситуации, когда собственник бизнеса принял решение выплачивать серые зарплаты. Не всякий соискатель может найти работу со 100% официальным доходом, поэтому многие граждане вынуждены довольствоваться тем, что предлагает рынок труда.

Кредитование по справкам по форме банка для ипотеки идет полным ходом – более 90% организаций из ТОП-100 согласны выдать жилищный заем на основании такого документа. Терять деньги из-за проблем бизнеса с налогами финансовые учреждения не хотят. Типовой образец справки банка на ипотеку для заполнения бухгалтером можно загрузить с официальных сайтов всех ведущих банков. Однако не каждый руководитель предприятия согласится поставить подпись под таким документом.

Отказавшись от 2НДФЛ (скачать бланк) в пользу банковской справки, заемщик также может потерять в деньгах:

- процентная ставка по ипотеке будет немного выше;

- банк вправе увеличить размер первоначального взноса;

- лимит кредитования и срок выплат могут уменьшить.

Вот почему стоит все взвесить, прежде чем решить, какую бумагу представить кредитору.

Обязан ли работодатель выдать справку по форме банка

Перед тем как взять ипотеку по справке по форме банка, необходимо согласовать возможность выдачи документа с начальником или главным бухгалтером организации. Однако какой будет реакция руководителя неизвестно: многие компании экономят на налогах и скрывают факт выплаты черного заработка. Оформляя такую справку, руководство организации фактически признается в ведении на предприятии двойной бухгалтерии.

Рискует ли заемщик? Для клиента ипотека со справкой по форме банка – процедура безрисковая. Банк не станет делиться сведениями с официальными структурами, чтобы не потерять выгодного плательщика. Передача информации возможна лишь по судебному решению.

Какая информация указывается в справке

Начнем с того, что юридическая сила справки по форме банков сомнительна. Это скорее форма анкеты, включающая информацию, значимую для кредитора. При этом у каждого учреждения шаблон отличается.

На заметку. Требования к информации в справке зависят от параметров скоринговой программы, используемой банком при кредитовании. Финучреждение запрашивает только те сведения, которые необходимы для принятия решения по заявке.

Например, в Сбербанке у работодателя поинтересуются:

- личными сведениями сотрудника;

- названием и категорией его должности;

- длительностью работы на предприятии;

- реквизитами самого работодателя;

- телефонами руководителя, бухгалтера;

- ежемесячным доходом заемщика;

- удержаниями по налогам и сборам.

Для Альфа-Банка имеют значение данные паспорта сотрудника организации, а также сведения о доходах за каждый месяц за последние полгода. Налоговые отчисления заявителя кредитора не интересуют. Если вам необходимо оформить ссуду в ближайшее время, скачать справку по форме банка для ипотеки можно с официального ресурса.

Получив документ на руки, гражданину необходимо подавать заявку на кредит как можно быстрее. Оформление жилищного займа – процесс длительный, так как в сделке участвуют несколько сторон, необходимо время на поиск жилья, экспертизу, страхование, регистрацию собственности, а справка по форме банка для ипотеки актуальна только в течение месяца.

В каких банках можно оформить ипотеку по справке

Перед тем как взять ипотеку по справке банка, ознакомьтесь с действующими кредитными программами. Ведущие банки страны готовы рассмотреть заявку от платежеспособного клиента и предоставить ссуду на следующих условиях:

- Заем на готовое жилье одобрят в Сбербанке (скачать справку о доходах по форме банка). Тариф по кредиту составит от 9,1% за год кредитования, срок выплаты – до 360 месяцев, минимальная сумма – 0,3 млн. рублей.

- Заверенная главным бухгалтером справка по форме банка для ипотеки потребуется клиентам ВТБ (скачать справку банка). На период до 360 месяцев предоставят от 0,6 млн рублей под 8,9%.

- Желающим купить квартиру в строящемся доме стоит обратиться в Альфа-Банк (скачать форму справки), где одобрят ипотеку за сутки под 9,39%. Размер займа составит 0,6-50 млн. рублей, продолжительность выплат – до 30 лет.

- Покупателя новостройки заинтересует программа Промсвязьбанка (скачать справку по форме банка) с ежегодной выплатой 8,8% годовых. На срок до 300 месяцев предоставят 0,5-30 млн. рублей.

- Тариф 9,75% предложит клиентам Россельхозбанк (скачать справку о доходах). Однако размер кредита будет небольшим – всего 0,1-3 млн. рублей, срок погашения – 12-360 месяцев.

Какие еще документы потребуются для оформления

Требования банков на ипотеку по справке банка однотипны. Заемщику необходимо подтвердить личность, постоянную занятость и уровень доходов. Для этого потребуются:

- паспорт гражданина РФ или другого государства;

- документ дополнительной идентификации – права, банковская карта, СНИЛС, ИНН;

- копия трудовой книжки, заверенная круглой синей печатью работодателя;

- при наличии – свидетельство о браке, разводе, рождении детей.

Исчерпывающий список необходимо уточнять у выбранного банка.

Всегда ли банк звонит работодателю

Тем, кто планирует сделать справку для ипотеки по форме банка через интернет или у знакомых, рекомендуем хорошо подумать. Ее оформление – не простая формальность. Проверка документа ведется тщательно, а ложь легко распознается сотрудниками службы безопасности. Если кредитор созвонится с работодателем и узнает про обман, клиента занесут в черный список, в займе откажут, а на восстановление репутации потребуются годы.

Как организация узнает, поддельная ли справка по форме банка для ипотеки или нет? Все документы из личного дела заемщика подвергаются тщательной проверке. В каждом банке работает отдел экономической безопасности, который специализируется на оценке кейсов потенциальных клиентов. Специалисты беседуют с руководителем организации, звонят бухгалтерам, задают каверзные вопросы заемщику, если у них возникают сомнения.

Одновременно с проверкой легитимности справки ведется анализ репутации заявителя, а все данные из анкеты проверяются на достоверность.

Стоит ли оформлять ипотеку по банковской справке или подать заявку с 2НДФЛ? С официальным документом кредит обойдется дешевле. Однако не у всех работников официальная зарплата позволяет взять ссуду на квартиру: иногда оформление справки по форме банка является единственной возможностью приобрести собственное жилье.

Все кредитно-финансовые структуры рискуют при выдаче займов. Возможны и объективные причины, по которым платежеспособный ранее заемщик вдруг перестанет выплачивать по обязательствам. Конечно же, на слово организации не верят и изначально проверяют сведения клиента доступными способами, уделяя особое внимание справке о доходах 2-НДФЛ.

Перед тем, как подавать заявку для получения кредита, потенциальному заемщику следует знать как банки проверяют справку 2 НДФЛ и как банк может корректно оценить риски невозврата кредита. Любая попытка подать фальсифицированную справку 2 НДФЛ в банк чревата не только невыдачей займа, но и более серьезными неприятностями.

Проверяют ли банки справку 2-НДФЛ

Зачем банки требуют от клиентов предоставление справки 2 НДФЛ? Оценивая уровень регулярного дохода заемщика, банк определяет его платежеспособность и размер доступного кредита. В среднем крупные банки предоставляют заем в размере не более 30-50% от уровня ежемесячной заработной платы, учитывая социальные и налоговые отчисления. Порой, получается, что доступной суммы для заемщика не достаточно. Некоторые недобросовестные заемщики пытаются всяческими способами получить желаемую сумму, и предоставляют на рассмотрение в банк заведомо ложные данные.

Многие граждане задаются вопросом проверяют ли банки справки 2 НДФЛ от физлица также тщательно, как и от юридического. На самом деле для банка не имеет значения статус заемщика. Наиболее значимым критерием является сумма займа и сроки возврата.

2-НДФЛ составляется по определенному образцу для предоставления в банк с целью подтверждения наличия и уровня официального дохода. Также работник кредитного отдела может запросить у заемщика любые другие справки по форме банка. Для получения документа вам, как потенциальному заемщику, следует обратиться к руководителю или в бухгалтерию предприятия, где вы работаете, причём справку 2 НДФЛ, во избежание неприятностей, берите реальную. Стандартный срок для проверки — год до момента подачи заявки на кредит, часто достаточно 6 месяцев.

Потенциальные заемщики иногда пытаются указать завышенные данные, с большей зарплатой шансы на получение крупной суды улучшаются. При небольшом займе справка проверяется по упрощенной процедуре только кредитным специалистом. Факт подделки может быть не установлен. При крупных кредитах ведется полномасштабная проверка с привлечением службы безопасности, и при подлоге возможны серьезные последствия, вплоть до заявления в полицию.

Процедура проверки справки 2-НДФЛ

Кредитный инспектор осматривает справку о доходах, сверяет полноту заполнения с нормативной, паспортные данные, подписи, печати с другими бумагами клиента. Опытный сотрудник заметит небрежный подлог, но при тщательном составлении «липового» документа последний может быть утвержден. Далее следуют другие этапы проверки с задействованием службы безопасности банка.

Крупные банки, определяя возможности выдачи кредита, имеют определенный регламент для своих сотрудников. Действия проверяющего инспектора банка проходят в определенной последовательности. На примере можно ознакомиться как проверяет Сбербанк справку 2 НДФЛ на наличие фальсификаций. Основные этапы рассмотрения включают:

- Сопоставление ИНН организации, указанного на фирменной печати документа с реквизитами. Также возможна сверка юридического лица в реестре ФНС РФ

- Наличие либо отсутствие каких-либо физических исправлений на документе: стирания, замазки и прочие внесенные изменения.

- Правильное внесение каждого показателя в определенные разделы справки.

- Каждый параметр, уровень дохода физического лица, продолжительность рабочей деятельности, размеры отчислений и другие переменные имеют определенный код, соответствие которого проверяется инспектором.

Далее следуют другие этапы проверки подлинности документов с задействованием службы безопасности банка.

Звонок работодателю

Кредитная организация может проверить справку 2 НДФЛ на подлинность путем прямого контакта с работодателем. Звонок может быть осуществлен как при наличии сомнений в подлинности документа 2-НДФЛ, так и в порядке стандартной процедуры. Вот несколько вопросов, которые кредитный инспектор задаст работодателю по телефону:

- первый в очереди вопрос - является ли заявитель сотрудником предприятия;

- как часто потенциальный заемщик менял место работы;

- общий трудовой стаж и стаж на последней должности;

- величина заработной платы.

Для уточнения данных банком могут быть запрошены документы по доходу заявителя на кредит в предыдущий период времени.

Руководитель или бухгалтер не обязан отвечать, он может просто отказаться и положить трубку. Но это послужит поводом для дополнительных сомнений: возможно, руководителю есть что скрывать.

Базы налоговых служб

ФНС не дает доступ к персональным данным клиентов, однако при проверке справки о доходах сотрудник банка получает информацию об ИНН и ОГРН работодателя и может оценить подлинность нескольких предоставленных сведений из статистических данных налоговой инспекции. Опытный инспектор, зайдя на сайт налоговой службы определит соответствие или несоответствие представленных в справке данных — сравнив с ними среднюю зарплату на аналогичных должностях на этом предприятии.

Что будет, если справка поддельная

Обман может быть не только со стороны потенциального заемщика, но и со стороны работодателя. Предприятия могут нанимать сотрудников без договора с целью снизить издержки на государственные выплаты, компенсацию больничных, оплачиваемые отпуска. Зарплата выплачивается, но полностью или частично передается в конверте. Официальный доход оказывается минимальным или отсутствует. Заемщик обращается в банк с поддельной справкой 2-НДФЛ.

Клиенты, которые предоставили банку заведомо ложные документы, в случае раскрытия фальсификации будут иметь серьезные неприятности. Если обман вскрывается, клиент банка, а также руководство и бухгалтер предприятия, конечно же, могут быть привлечены к уголовной ответственности за мошенничество. Однако это почти бесперспективная процедура, поскольку при своевременном обнаружении подлога потерпевшие по делу отсутствуют. Если же заем был получен, а обман вскрылся уже после этого, возможна уголовная ответственность для граждан по ст. 165 и по ст. 176 — для организаций. Неизбежен черный список, возможно расторжение кредитного договора.

Отказ в кредите

При обнаружении недостоверных сведений в документе 2-НДФЛ отказ в кредите станет минимальным наказанием. Доверять заемщику, который пошел на такой обман, финансовая организация не станет. Если кредитор принял поддельную справку и кредит уже был выдан, а все обязательства платежеспособным клиентом исправно выполняются, возможно и отсутствие претензий. Но рассчитывать на такой благоприятный исход не стоит. Согласно ст. 165 УК РФ, клиенту — физическому лицу — грозит серьезное наказание в виде штрафа до 300 тыс. руб., принудительные работы или ограничение свободы в течение 2 лет. Банку не составит труда доказать умышленность действий заемщика.

Черный список

В борьбе с разного рода мошенничеством в кредитной программе банки прибегают к нескольким способам воздействия. Первая и основная мера, к которой прибегают кредитно-финансовые структуры в своей программе для устранения риска обмана со стороны недобросовестного клиента в дальнейшем – это «Черный список». Один раз попав в него, в будущем будет очень сложно получить даже самый маленький заем. Даже если к уголовному преследованию банк не обратится, в черный список он обязательно его внесет. Сведения распространятся среди других аналогичных организаций, и ссуду будет практически невозможно получить ни в одной из них в течение многих лет. Именно в силу сложности выхода из «Черного списка» стоит еще один раз подумать, прежде чем предоставлять банку ложную информацию.

Ответственность заемщика

Ответственность лица, подавшего в финучреждении поддельную справку 2-НДФЛ, зависит от конкретных действий. Серьёзные нарушения:

- выдана справка учреждением, на котором этот клиент банка не работает;

- намеренно завышена сумма дохода.

Если справка не соответствует актуальному образцу, неправильно заполнена, имеет помарки и другие недостатки, возникшие из-за человеческого фактора, невнимательности — это не является причиной для уголовного дела или внесения в черный список. Понадобится донесение правильно составленного и оформленного документа.

Каждый банк прибегает к своим мерам в случае обнаружения подделки. Это может быть:

- просто отказ в кредите;

- одобрение кредита на менее выгодных клиенту условиях;

- внесение в стоп-лист — чёрный список, из-за которого кредитные продукты во всех крупных банках станут недоступными;

- обращение в полицию.

В отношении изготовителя документа, руководителя предприятия или бухгалтера может быть возбуждено дело по служебному подлогу.

Читайте также: