Списание подоходного налога бонусы в беларусбанке

Опубликовано: 08.05.2024

Новый закон о НДФЛ на проценты по вкладам подписал Президент (Федеральный закон от 01.04.2020 № 102-ФЗ). Для части вкладчиков это принесет дополнительные расходы. Рассказываем, когда, сколько и как платить.

Сколько платить по вкладам в 2020 году

Налоговый кодекс и сейчас предусматривает ситуации, при которых с дохода по вкладу надо платить НДФЛ. Но эти ситуации далеки от нашей реальности. Платить НДФЛ надо, если процентная ставка по рублевому вкладу превышает ключевую ставку на 5 процентных пунктов, то есть на сегодня больше 11%. По валютным вкладам — если процентная ставка выше 9% годовых. Таких предложений на рынке сейчас не найти, поэтому вопрос с НДФЛ не актуален для всех вкладчиков.

Закон, о котором мы ведем разговор, распространяет свое действие впервые на налоговую базу 2021 года. То есть уплатить налог со вклада (если вы будете это обязаны делать), вам придется в 2022 году.

В 2021 и тем более в 2020 году НДФЛ с дохода по вкладам не уплачивается.

Поэтому, если у вас нет сейчас других причин закрывать или урезать действующие депозиты, идти на это из-за нового закона не стоит.

Как будут рассчитывать налог в 2022 году

Итак, мы уже сказали, что впервые платить налог придется в 2022 году с того дохода, который вы получите за 2021 год.

Самое важное: тело депозита не облагается налогом. НДФЛ будут определять с дохода, то есть с суммы процентов, которые вкладчику выплатит банк по условиям договора.

По закону: НДФЛ со ставкой в 13% будет облагаться сумма процентов по вкладам, которая превышает проценты с одного миллиона рублей по ключевой ставке Банка России.

Если у вас открыт один вклад или несколько вкладов, которые вместе не превышают 1 млн рублей, то вы как и прежде с полученной прибыли платить НДФЛ не будете.

Рассчитывать свои будущие расходы могут те, кто держит на вкладах больше 1 млн рублей. Приведем для вас пример расчета.

Пример 1.

У вас открыт один вклад на сумму 1,4 млн рублей сроком на 1 год до 31 декабря 2021 года.

Ставка 6,75% по вкладу «Я сам».

Ключевая ставка ЦБ на 1 января 2021 года – 7% (допустим, ставка увеличится).

НДФЛ: ((1 400 000 * 6,75%) – (1 000 000 * 7%)) *13% = (94 500 – 70 000) * 13% = 3 185.

Итого: В 2021 году вы держали в банке вклад на сумму 1, 4 млн рублей. Ваш доход по вкладу составит 94 500 рублей, а налог, который вы будете обязаны заплатить – 3 185 рублей.

При аналогичных условиях для вклада в размере:

- 2 млн рублей НДФЛ составит 8 450 рублей;

- 3,5 млн рублей НДФЛ составит 21 612 рублей;

- 5 млн рублей НДФЛ составит 34 775 рублей.

Пример 2. Пример с разными ставками и датой закрытия вклада

Предположим, в течение 2021 года вы открыли три рублевых депозита в трех банках:

- годовой депозит 500 тыс. рублей, ставка по депозиту 4,5%, проценты выплачиваются в конце срока действия депозита, депозит заканчивается 1 декабря 2021 года;

- годовой депозит 1 млн рублей, ставка по депозиту 5%, проценты выплачиваются в конце срока действия депозита, депозит заканчивается 31 декабря 2021 года;

- годовой депозит 500 тыс. рублей, ставка по депозиту 4%, проценты выплачиваются в конце срока действия депозита, депозит заканчивается 1 декабря 2022 года.

В первом случае вы получили доход 1 декабря 2021 года в размере 22 500 рублей.

Во втором банке вы получили процентный доход 31 декабря 2021 года в размере 50 тыс. рублей.

В третьем банке процентных доходов в 2021 году вы не получили, так как депозит заканчивается в 2022 году и проценты по нему будут выплачены в конце срока действия депозита.

Совокупный процентный доход в 2021 году составит 72,5 тыс. рублей.

Ключевая ставка ЦБ РФ на 1 января 2021 года – 6% (допустим, она останется на прежнем уровне), тогда необлагаемый процентный доход составит 60 тыс. рублей. (1 000 000 * 6%).

Итого: НДФЛ: (72 500 р. – 60 000 р.) * 13% = 1 625 р.

Как видите из двух примеров, необлагаемая налогом сумма будет зависеть еще и от ключевой ставки, которая в течение года может и увеличиваться, и снижаться.

Какие доходы будут суммироваться

При определении налоговой базы будут суммироваться все проценты по всем вкладам во всех банках. Но есть исключения.

По закону: При определении налоговой базы не учитываются доходы в виде процентов, полученных по вкладам (остаткам на счетах) в валюте РФ в банках, находящихся на территории РФ, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых, а также по счетам эскроу.

О чем здесь речь? К примеру, о ваших обычных банковских счетах, на которые приходит зарплата. Еще 1% – типичная ставка по вкладам «До востребования».

Пример 3.

У вас открыт вклад на сумму 900 тыс. рублей сроком на 1 год до 31 декабря 2021 года.

Ежемесячно на дебетовую карту вам приходит аванс и зарплата в общей сумме 70 тыс. рублей. Вы тратите только 50 тыс. рублей ежемесячно.

Так, за год на дебетовой карте вы скопите 240 тыс. рублей. Банк начисляет 1 % на остаток.

По закону при таком проценте сумма дохода по депозиту не учитывается при расчете общего дохода.

А с дохода по первому банковскому вкладу вам тоже платить не нужно, потому что он не превышает предусмотренный правилами порог в 1 млн рублей.

Итого: НДФЛ = 0.

Здесь же нужно добавить, что не имеет смысла дробить вклад на несколько, если его сумма превышает 1 млн рублей. Потому что, напоминаем, суммироваться будут все проценты по всем вкладам во всех банках.

Когда считать налог и сдавать декларацию

Налог самим считать не придется. Все расчеты мы приводили подробно, чтобы вы могли загодя прикинуть свои расходы. Вкладчику так же не нужно самому сообщать в налоговую о доходе по вкладу, все сделает банк.

Банк (все банки, где вы держите вклады) передаст сведения за 2021 год в ФНС в начале 2022 года. Вам придет налоговое уведомление с итоговой суммой, которую нужно оплатить удобным способом не позднее 1 декабря 2022 года. Сейчас такие уведомления, в частности, рассылают собственникам автомобилей на уплату транспортного налога. Оплатить НДФЛ по уведомлению можно, к примеру, через личный кабинет на сайте ФНС или приложение банка.

Финансовые операции многих людей сегодня сосредоточены на банковской карточке. С ее помощью мы рассчитываемся за покупки, можем переводить деньги, одолжить сумму другу, не выходя из дома. Однако при некоторых условиях простейшие, казалось бы, операции могут вызвать у налоговых органов вопросы. Вместе юристом адвокатского бюро REVERA Полиной Кулаченко мы решили разобраться, в каких случаях они могут возникнуть.

Друг перевел на карту 100 рублей. За это нужно платить налоги?

Начнем с того, что налоги взимаются с тех поступлений на карту, которые являются доходами, то есть экономической выгодой. Это могут быть поступления как от источников в Беларуси, так и из-за границы, независимо от того, каким способом отправляются средства – со счета в белорусском или в иностранном банке, с электронного кошелька или SWIFT-переводом.

Юрист уточняет, что доходами считаются, например, зарплата, вознаграждение фрилансера, пенсии, пособия, стипендии, средства, полученные от продажи недвижимости, автомобиля или иного имущества, доходы от сдачи в аренду имущества, дивиденды от участия в капитале компании, проценты по выданным займам и др.

По общему правилу, доходы физических лиц облагаются в Беларуси подоходным налогом по ставке 13%.

– Например, перевод от друга или от родственника, не связанный с предпринимательской деятельностью владельца карточки, является подарком. Подарки от друзей в сумме до 7521 белорусских рублей (такой лимит установлен на 2021 год – ред.) освобождаются от подоходного налога. В эту сумму включаются все подарки, полученные от всех лиц в течение календарного года. С суммы превышения необходимо уплачивать подоходный налог, – уточняет Полина Кулаченко.

Не подлежат налогообложению переводы между родственниками. Причем, это относится не только к дарению, но и другим операциям, не связанным с предпринимательской деятельностью. Например, получение денег взаймы. Родственниками в этих случаях считаются:

- близкие родственники – родители (усыновители, удочерители), дети (в том числе усыновленные, удочеренные), родные братья и сестры, дед, бабка, внуки, прадед, прабабка, правнуки, супруги

- близкие родственники другого супруга, в том числе умершего

- опекун, попечитель и подопечный

Получается, если друг вам перевел на карту 100 рублей, это вряд ли заинтересует налоговую. Внимание таких органов привлекают транзакции по карточке в том случае, если расходы владельца карточки будут превышать доходы.

– В этом случае налоговая попросит представить декларацию по доходам и имуществу. Такая декларация не связана с подоходным налогом и может быть запрошена в любой момент. В этой декларации указываются все доходы владельца карточки, полученные не только на карточку, но и любыми другими способами. К ней прилагаются документы, подтверждающие получение дохода. Например, договор продажи квартиры, бухгалтерская справка о выплате заработной платы, выписка с банковского счета с указанием, что транзакции являются дивидендами, договоры, расписки, акты и др.

В этих случаях «пороговой» суммы для возникновения интереса к вам от налоговой нет. Но внимание привлекут в первую очередь крупные транзакции. Например, приобретение недвижимости, автомобиля, дорогая электроника и др.

При возврате товара в интернет-магазин деньги за покупку поступают на карту. Физлицу надо будет объяснять поступление этих средств?

По словам юриста, нет «пороговой» суммы покупки, после которой на вас бы обратила внимание налоговая. То есть, это возможно в любом случае, но при общем превышении доходов над расходами налоговая будет учитывать в том числе и покупку набора мебели или ноутбука наряду с другими тратами.

– В любом случае физическому лицу нужно сохранять подтверждающие документы. За какой срок – сложно сказать, я бы рекомендовала как можно дольше. Никогда не знаешь, когда подтверждающие документы могут понадобиться. Если большие покупки (недвижимость, машина, путевки, наследство) – то в любом случае сохранять как можно дольше, в том числе, если уже не владеешь этими вещами. Вероятность, что налоговая может запросить информацию, по дорогим вещам выше, чем более простым ежедневным покупкам, – уточняет Полина Кулаченко. – При покупках в оффлайн и онлайн магазинах в качестве подтверждающих документов выдают платежные документы и товарные чеки, в том числе при доставке и при самовывозе, а если оплата проводилась онлайн – карт-чек сохраняется в интернет-банкинге или в банковском мобильном приложении.

Нужно ли платить за мани-бэк по банковским картам?

Юрист объясняет, что в Беларуси действует льгота по налогообложению для доходов физлиц, выплаченных белорусскими банками в виде процентов от суммы оплаты товаров, работ, услуг – то есть для мани-бэк. Эти доходы не признаются объектом налогообложения, но только если мани-бэк не превышает 2% от суммы оплаты. Данная льгота действует до 1 января 2026 года.

Когда и как нужно платить налоги? О чем важно помнить?

– Нужно соблюдать налоговое законодательство, контролировать, облагаются ли налогом денежные поступления, платить налоги с тех сумм, которые налогом облагаются. Если суммы облагаются – необходимо понимать, кто по законодательству должен заплатить этот налог, физическое лицо или налоговый агент. Например, налоговым агентом является компания-наниматель при выплате заработной платы. Все необходимые расчеты делает бухгалтерия, сам работник не занимается налоговыми вопросами.

Если лицо обязано заплатить налог самостоятельно, то ему нужно заполнить и подать декларацию по подоходному налогу в налоговую инспекцию по месту жительства. Срок – до 31 марта года, следующего за отчетным. Например, за 2021 год декларация подается до 31 марта 2022 года. Получить извещение от налоговой (в извещении указывается сумма налога) и заплатить подоходный налог нужно до 1 июня.

Если подоходный налог уплачивается налоговым агентом – то агент самостоятельно выполнит обязательства перед налоговой.

Помните, что незнание правил и законов не освобождает от ответственности. Поэтому за налоговыми правилами важно следить. Высоких вам доходов!

Читайте нас в Telegram и Яндекс.Дзен первыми узнавайте о новых статьях!

Bankchart рассказывает, какие виды депозитов предлагают банки Беларуси физическим лицам, в каком банке выгоднее открыть вклад, какие налоги нужно заплатить, как правильно оформить договор банковского вклада.

Краткое содержание и ссылки по теме

- Что такое депозит?

- Виды банковских депозитов

- Что такое капитализация процентов?

- Что такое пролонгация депозитного вклада?

- Процентная ставка: какой бывает и от чего зависит

- Как рассчитать доход по депозиту?

- Договор банковского вклада

- Какие документы нужны для открытия депозита?

- Налог на вклады

- Страхование вкладов

- Как и в каком банке лучше открыть депозит?

Что такое депозит?

Как распоряжаться своими деньгами, каждый решает самостоятельно. Кто-то по старинке хранит деньги под матрацем, кто-то в сейфе (если таковой имеется), кто-то инвестирует в недвижимость, кто-то покупает ценные бумаги, а кто-то открывает депозит. И вот о том, что такое депозит, какие они бывают, от чего зависит процентная ставка и так далее, мы сегодня хотели бы поговорить.

Депозит, на наш взгляд, это наиболее популярный, простой и доступный способ не только сохранить свои деньги, но и увеличить их сумму.

Итак, депозит – это временное размещение денежных средств в банке, с целью получения денежной выгоды в виде начисленных процентов на сумму размещения.

Как это выглядит на практике?

Вы отдаете свои деньги (наличными в отделении банка или посредством безналичного перечисления (актуально для интернет-вкладов)) кредитному учреждению.

Заключаете договор, в котором, прописаны все условия размещения денежных средств.

По истечению указанного в договоре срока, вы получаете обратно свои деньги плюс сумму начисленных процентов.

Виды банковских депозитов

Что такое депозит, разобрались. Теперь рассмотрим, какие они бывают.

Все вклады условно можно классифицировать в зависимости от тех или иных параметров.

В зависимости от субъекта открытия вклада:

- вклады для детей

- вклады для пенсионеров

- депозиты для юридических лиц

- общие вклады

В зависимости от валюты размещения

- вклады в национальной валюте (депозиты в белорусских рублях)

- депозиты в валюте (вклады в долларах США, вклады в евро, депозиты в российских рублях и другие)

В зависимости от срока размещения

- краткосрочные

- долгосрочные

В зависимости от наличия возможности пополнения

- пополняемые

- непополняемые

В зависимости от возможности досрочного расторжения

- отзывные

- безотзывные

В зависимости от типа процентной ставки

- вклады с плавающей процентной ставкой

- вклады с фиксированной процентной ставкой

В зависимости от способа выплаты процентов

- депозиты с ежемесячной выплатой процентов

- депозиты с выплатой процентов в конце срока

- депозиты с ежеквартальной выплатой процентов

- депозиты с авансовой выплатой процентов

- депозиты с капитализацией

В зависимости от наличия возможности автоматического перезаключения вклада на новый срок

- вклады с пролонгацией

- непролонгируемые вклады

Как видим, существует множество вкладов в зависимости от тех или иных параметров. Вы вправе подобрать себе тот вклад, который на ваш взгляд, будет наиболее выгодным для вас.

Что такое капитализация процентов?

Когда речь идет о вкладах, часто можно услышать такое словосочетание, как капитализация процентов. Но что же это такое?

Капитализация процентов – это причисление суммы начисленных процентов к общей сумме вклада.

Что дает капитализация процентов? Все очень просто, она увеличивает доходность по вашему вкладу. Так как сумма начисленных процентов причисляется к сумме вклада, она автоматически делает ее больше. А это значит, что проценты будут начисляться уже не на первоначальную сумму депозита, а на сумму, увеличенную за счет причисленных процентов.

Поэтому, если вы хотите заработать больше на размещении своего вклада, обратите внимание на вышеописанную функцию.

Кстати, капитализация процентов может быть ежедневной, ежемесячной, ежеквартальной или ежегодной.

Рассмотри пример капитализации процентов и ее выгоду в сравнении с обычным начислением процентов.

Допустим вы открыли два вклада на сумму 100 000 бел. руб. каждый, на 6 месяцев и под 6% годовых. Первый – с ежемесячной капитализацией процентов, второй – с обычной ежемесячной выплатой.

Итак, что получается? С капитализацией процентов ваш доход составил 2 995,62 бел. руб., без капитализации - 2 991,78 бел. руб. Разница: 3,84 бел. руб. Разница не большая, но это конкретно для тех условий, которые были взяты для примера. Если, допустим, вы разместите депозит на эту же сумму, но не на 6 месяцев, а на 12, и не под 6% годовых, а под 12%, тогда разница составит порядка 500 бел. рублей. Довольно неплохо, вам не кажется?

Что такое пролонгация депозитного вклада?

Пролонгация вклада – автоматическое перезаключение/продление вклада на действующих условиях и под процентную ставку, которая является актуальной на момент пролонгации. Достаточно удобная функция в тех случаях, когда вы не хотите забирать свой депозит из кредитного учреждения. Договор перезаключается автоматически и вам нет необходимости обращаться в банк. Кстати, продлить вклад таким способом, в зависимости от банка, можно или неограниченное количество раз или же столько раз, сколько это предусмотрено условиями того или иного банка.

Если вы не нуждаетесь в пролонгации депозита или просто не хотите продлевать свой вклад, вы можете обратиться в банк в день окончания действия вашего депозита и забрать свои деньги.

Процентная ставка: какой бывает и от чего зависит

Процентная ставка – процент начисляемый на сумму, размещенных вами денежных средств. Чем выше это процент, тем выше доход во вашему вкладу.

Проценты по вкладам начисляются со дня, следующего за днем поступления денежных средств в кредитное учреждение и до дня возврата их вкладчику, или же до дня досрочного закрытия депозита вкладчиком.

Процентная ставка может быть фиксированной или плавающей/переменной, номинальной или эффективной.

Если мы говорим о фиксированной процентной ставке, то тут все достаточно ясно: ставка устанавливается на весь срок действия депозита и, при этом, не меняется.

Если же речь идет о плавающей/переменной процентной ставке, тогда существует вероятность изменения ставки на протяжении срока действия вашего вклада. Например, переменные процентные ставки по вкладам в белорусских рублях привязаны к ставке рефинансирования. И если в период размещения вашего вклада она будет изменена, то, соответственно, и ставка по вашему депозиту – тоже. Ставки по депозитам в долларах США, как правило, привязаны к лондонской межбанковской ставка предложений (LIBOR), в евро – к европейской межбанковской ставке предложений (EURIBOR).

Выбирая вклад с переменной/плавающей процентной ставкой, вы можете как выиграть, так и проиграть. Ибо не известно, вырастит завтра ставка по вашему депозиту или же понизится.

Когда вам говорят о номинальной процентной ставке, имейте ввиду, что это ставка, согласно которой вы получите доход за конкретный временной период (срок), установленный договором. Когда говорят о эффективной процентной ставке, имеют ввиду номинальную ставку с учетом капитализации.

Какие бывают процентные ставки по вкладам, мы разобрались. Теперь разберемся, от чего зависит их размер.

Итак, размер процентной ставки по депозиту может зависеть от таких факторов:

- от ставки рефинансирования, от ставки LIBOR или от ставки EURIBOR (например, в случаях с переменными ставками)

- от срока размещения вклада

- от суммы размещения

- от валюты депозита

- от вида депозита

- от наличия возможности пополнения депозита

- от наличия возможности досрочного или частичного изъятия вклада

Кстати, стоит напомнить, что с февраля 2019 года Национальным Банком Беларуси были отменены предельные процентные ставки по вкладам в белорусских рублях. На вклады в валюте ограничения сохранены.

Как рассчитать доход по депозиту?

Наверное, многим, кто планирует открыть депозит, интересно, какой доход он от этого получит. И, поэтому, актуальным становится вопрос: «Как рассчитать доход по депозиту?».

А сделать это достаточно просто. Можно обратиться в отделение банка, и менеджер проведет за вас все необходимые расчеты. А можно просто воспользоваться депозитным калькулятором.

Калькулятор депозита доступен по следующей ссылке.

Вам лишь необходимо будет ввести исходные данные (сумма, ставка, срок, ежемесячное пополнение (если таковое актуально), выплата процентов) и нажать кнопку «Рассчитать».

Договор банковского вклада

При открытии вклада между вкладчиком и кредитной организацией заключается договор банковского вклада. В нем прописываются условия размещения денежных средств, права и обязанности сторон и другое.

Вот что говорится о договоре банковского вклада в Гражданском Кодексе Республики Беларусь.

Договор банковского вклада может быть, как типовым, так и индивидуальным. С примерами типовых договоров можно ознакомиться на сайтах банков, они как правило в открытом доступе. Заключение индивидуального договора доступно лишь не многим. Как правило тем, кто в особых отношениях с банком и владеет внушительным состоянием.

Какие документы нужны для открытия депозита?

Как правило, для размещения депозита, обычному гражданину РБ достаточно иметь при себе документ, удостоверяющий личность и ИНН. Если же вы пенсионер, и у вас в планах открыть пенсионный вклад, тогда необходимо будет предъявить пенсионное удостоверение. В случае оформления депозита на имя 3-го лица необходимо предоставить реквизиты (ФИО, серия и номер документа, наименование государственного органа, выдавшего документ, дата выдачи, идентификационный номер) документа лица, на чье имя открывается вклад, либо сам документ.

Налог на вклады

Как бы нам того не хотелось, но доходы в виде процентов, начисленных на сумму банковского вклада, облагаются подоходным налогом. Но, к счастью, не во всех случаях.

То есть, чтобы избавить себя от уплаты подоходного налога, необходимо размещать депозит на срок 1 год и более – для вкладов в бел. руб. и 2 года и более – для вкладов в валюте. И при этом досрочно не изымать часть суммы вклада и не расторгать его. Но и это еще не все. С процентного дохода, насчитанного на сумму дополнительного взноса по депозитам, не подпадающим под налогообложение, также удерживается подоходный налог, при фактическом размещении этого дополнительного взноса на срок менее 1 года в бел. руб. и менее 2 лет в иностранной валюте. То есть, пополнять вклады, чтобы не платить налог, стоит в «необлагаемый» для депозитов разной валюты период.

И нужно отметить, что в случае удержания налога с процентного дохода по вашему вкладу, самостоятельно подавать налоговую декларацию вам не придется. Банк сам рассчитает и перечислит в бюджет необходимую сумму.

Кстати, ставка подоходного налога в нашем случае составляет 13%.

Страхование вкладов

Все мы хотим, чтобы наши сбережения были в целости и сохранности. Тем более тогда, когда мы их несем в банк. Но что же будет с нашими деньгами, если вдруг банк обанкротится или у него отзовут лицензию на осуществление банковской деятельности.

А, грубо говоря, ничего не случится. Ибо все наши средства застрахованы, и государством гарантирован возврат 100% наших вложений (сумма вклада + начисленные проценты). Кстати, Беларусь одна из немногих стран, которая гарантирует полный возврат средств.

Кстати, выплата средств осуществляется лишь при выполнении ряда условий:

- вы являетесь физическим лицом (гарантирование выплат ИП и ЮЛ не предусмотрено)

- у банка отозвана лицензия

- банк зарегистрирован в «Агентстве по страхованию вкладов»

Организацией выплат компенсаций пострадавшим вкладчикам занимается государственное учреждение «Агентство по гарантированному возмещению банковских вкладов (депозитов) физических лиц». Также, при наступлении страховых случаев, оно берет на себя обязанности антикризисного управления банками.

Как и в каком банке лучше открыть депозит?

Прежде, чем открыть вклад в любом из действующих банков Республики Беларусь, необходимо определиться с его параметрами. Будет это вклад в валюте или вклад в белорусских рублях. На 3 месяца или же на 2 года. Отзывной или безотзывной. Пополняемый или нет. И так далее.

Подобрать выгодные вклады в валюте и выгодные вклады в белорусских рублях можно по ссылке.

После того, как вы определились с параметрами вашего депозита, можете начинать подбирать банк. Обратите внимание на расположение банка (удобно ли к нему добираться). Зарегистрирован ли банк в «Агентстве по страхованию вкладов». Есть ли у банка интернет-банкинг и насколько он функционален (чтобы была возможность управлять депозитом удаленно; например, пополнять).

Определились с банком – смело можете идти размещать вклад. Только не забудьте документы.

В Беларуси приостановлена льгота по подоходному налогу на суммы возвращаемого банками кэшбэка

Фото: Виктор ПАЖИТОК

В Беларуси начали взимать подоходный налог с суммы кэшбэка - суммы, которую банк возвращал своему клиенту (при наличии соответствующего договора) на карту после совершения покупки.

Обо все по порядку. Еще в 2014 году Александр Лукашенко подписал президентский указ № 493 «О развитии безналичных расчетов». Один из важных пунктов - введение частичной отмены налога на кэшбэк. Закон работал до 2017 года, затем его срок был продлен - до 1 января 2021-го.

И вот первый день нового года наступил, а о продлении действия закона информации нет. О том, что такое продление вполне вероятно, говорили в Национальном банке: специалисты подчеркивали, что задача стимулирования граждан к безналичным расчетам своей актуальности не утратила, а проект указа, где, кроме прочего, прописана льгота по налогообложению кешбэка, согласовывается в правительстве. Сколько займет согласование и увенчается ли оно успехом - неизвестно.

Тем более, прецеденты есть - в прошлый раз ситуация была схожей: в 2017 году о продлении сроков действия положений указа стало известно только в марте. Из-за этого некоторые банки были вынуждены временно изменять принцип зачисления вознаграждения за безналичные операции и взимали подоходный налог со всей суммы кэшбэка.

СКОЛЬКО БУДЕТ СОСТАВЛЯТЬ НАЛОГ И НАДО ЛИ ОБРАЩАТЬСЯ В НАЛОГОВУЮ ?

С 1 января 2021 года весь доход, который человек получил в виде кэшбэка, будет облагаться подоходным налогом. Ранее налог не брали, если размер кэшбэка не превышал 2% от суммы покупки. Теперь, в связи с непродлением действия указа, платить налог придется. Ставка - стандартная - 13%. Для примера: если за покупку вы отдали 100 рублей, а уровень кэшбэка, который возвращает вам банк, составляет 10%, то вам начислят 10 рублей. Затем их обложат 13% подоходным налогом и вернут на карту клиента 8,7 рубля.

Правда, самому человеку для этого в налоговую обращаться будет не нужно: банк является налоговым агентом и всеми расчетами и перечислениями будет заниматься сам.

Некоторые банки уже проинформировали своих клиентов об изменениях.

«Обращаем внимание, что действие налоговой льготы ограничено 01.01.2021. Таким образом, после 01.01.2021 Банк будет выступать налоговым агентом по исчислению, удержанию и перечислению в бюджет данного налога с любой суммы дохода Клиента, полученного в виде манибэк» - говорится в сообщении одного из коммерческих банков.

ЭКСПЕРТ: «СЕЙЧАС КАЖДОМУ, КТО ПОЛЬЗОВАЛСЯ КЭШБЭКОМ, НУЖНО ОБРАТИТЬСЯ В БАНК И УТОЧНЯТЬ ДЕТАЛИ»

- Любое изменение в практике взимания подоходного налога – это всегда вызывает опасения у обывателя. Это естественная реакция. Вместе с тем, говоря о налогообложении сумм кэшбэка, отмечу следующее. В настоящее время льготу либо отменили, либо приостановили - в этом плане ситуация характеризуется неопределенностью как для банков, так и, разумеется, для их клиентов. В принципе, кэшбэк - это то, что мы получаем как некий бонус, - рассказала в беседе с «Комсомолкой» аттестованный налоговый консультант, управляющая ООО «Хороший бухгалтер» Ольга Федорова.

Даже если кэшбэк станут облагать подоходным налогом, рассматривать это как катастрофу не стоит, уверена визави.

- Разобравшись в системе кэшбэков, которые предлагают белорусские банки, можно, во-первых, понять, что их ставки не такие существенные, образно говоря, на кэшбэке точно не озолотишься. Во-вторых, там, где ставка более интересная и привлекательная, скажем, до 10%, то ярко выраженными будут ограничения по выплатам. Ограничения могут быть разными. Во-первых, может быть зафиксирована минимальная сумма покупки, при которой возможно получение кэшбэка. Так, например, при покупке билетов у Белорусской железной дороги, кэшбэк начислят и вернут только при единовременной покупке более 50 рублей.

Второй вариант – когда банк назначает достаточно большой процент кэшбэка, но ограничивает максимальную сумму его ежемесячного получения, например, в 100 рублей. Тогда логичнее рассмотреть такие варианты, где процент кэшбэка меньше, но распространяется он на всю сумму ваших покупок.

Кроме этого, часто кэшбэк можно вернуть, совершив покупку только в магазинах сетей – партнеров, сотрудничающих с конкретным банком. Но и там тоже, почти наверняка, будет определена минимальная сумма единоразовой покупки, которую покупатель должен совершить, чтобы получить возврат части денег на свою карту.

Кроме этого, есть целый перечень позиций, на который никогда и ни при каких условиях не будет осуществляться начисление и возврат кэшбэка. Это снятие наличных, денежные переводы с карты на карту, транзакции по азартным играм, платежи в РУП «Белпочта», налоговые платежи, штрафы, пошлины и пени по ним.

- На что сейчас вы бы советовали обратить внимание владельцам платежных карт, по которым начислялся кэшбэк?

- В настоящее время ясно: не все банки разработали четкий алгоритм действий. Положительным может быть назван и еще один аспект: государство в любом случае обязало банки быть налоговыми агентами, то есть их клиенты не должны отслеживать приходы и налогообложение кэшбэка. Сейчас каждому, кто получал и пользовался кэшбэком, я бы рекомендовала в обязательном порядке обратиться в обслуживающий банк и на месте уточнять конкретные детали.

С 1 января с Беларуси сразу на два рубля увеличился размер базовой величины (про это можно почитать вот здесь), увеличилась и минималка (кому и какую в связи с этим ждать прибавку – вот тут). Еще планово поднялся пенсионный возраст, вырос минимальный страховой стаж, который важен при расчете размера трудовой пенсии. Изменений – масса: государство станет оплачивать одно попытку ЭКО, зарядка электромобилей больше не будет бесплатное (вот по этой ссылку вы сможете узнать про все сказанное и не только про это).

Многие из тех, кто живет в Беларуси и пользуется услугами местных банков, при оформлении банковских карт стали в последнее время интересоваться наличием такой функции, как cashback.

В Европе, РФ, да и во всем остальном мире покупатели (в том числе пользователи карточек) активно возвращают деньги, потраченные на покупку товаров или заказ услуг.

Почему бы это не делать и белорусам!

Ведь, в конечном итоге выгоду от кэшбэка получают все:

- люди, которые благодаря такому способу экономят;

- банки, налаживающие партнерство с магазинами и увеличивающие количество новых клиентов;

- магазины, тоже привлекающие, таким образом, новых клиентов.

Сегодня хотелось бы подробнее рассказать про кэшбэк в Беларусбанке и Белагропромбанке: точнее говоря, про то, какие карты с соответствующей опцией можно оформить в этих банках (между прочих, одних из наиболее крупных в банковском сегменте Беларуси).

Как получить cashback в Беларусбанке?

Давайте начнем с первого учреждения.

Здесь предлагается сразу несколько карт с соответствующей опцией.

Опишу условия по каждой из них, чтобы вы сами видели, что стоит оформлять, а что — не стоит.

Белкарт «Стандарт»

ВАЖНО! Работает кэшбэк на проезд на поездах «Беларускай Чыгунки» только с активированной опцией «Экспресс». Подробнее про нее — //belarusbank.by/

Дебетовый «пластик», основное предназначение которого: расчеты в белорусских магазинах (в том числе, в интернет-магазинах).

Оформить эту именную карту может любой совершеннолетний житель Беларуси при наличии паспорта или любого другого документа, удостоверяющего личность.

Поскольку нас интересует кэшбэк на этой карте от Беларусбанка, сразу скажу, что он здесь начисляется только на услуги БЖД , то есть белоруской железной дороги.

Можно ли назвать этот возврат выгодным?

Я бы точно не назвал, поскольку он составляет всего 3%.

Это ж сколько нужно кататься на поездах, чтобы скопить более-менее достойную сумму.

Ну и на этом все.

Другие «фишки»

Что касается других интересных фишек, помогающих экономить с помощью этого «пластика», то это возможность выгодных покупок в магазинах-партнерах, участвующих в программе, которая называется «Ух ты! Скидки!».

Впрочем, размер этих скидок – тоже в пределах 3-5%.

А узнать о том, что тот или иной магазин является участником данной программы можно по соответствующей наклейке возле кассы и/или на входе.

Карточка оформляется на 3 года и абсолютно бесплатна в обслуживании.

Есть своеобразный депозит, если его можно так назвать – так как всего 0,5% годовых (начисляется при том условии, что на счету будут деньги)

Белкарт «Стандарт для пенсионеров»

На эту не персонифицированную карточку перечисляют пенсию.

С ее помощью можно делать безналичные расчеты, но только в магазинах (и интернет-магазинах), работающих на территории страны.

А кэшбэк на эту карту Беларусбанка тоже начисляется лишь за пользование услугами БЖД – если, конечно, пенсионеры будут расплачиваться за них посредством этого «пластика».

Величина возврата опять не впечатляет – все те же 3%.

Конечно, если бы в месяц вы тратили 100000 белорусских рублей на жд, то за год бы накопилась (с возможностью их снять «живыми» деньгами) более-менее внушительная сумма – 36000 бел.руб.

Но скажите на милость, дорогие белорусы, есть ли среди вас те, кто так много тратит на путешествия по железной дороге?

Тем более среди пенсионеров?

Что еще нужно знать?

Ну а так — «пластик» оформляется на 3 года, обслуживается бесплатно.

Депозит не ахти какой тоже – 0,5% годовых.

Но пенсионерам будет и такая копеечка приятна: тем более, это люди бережливые и у них всегда на счету какая-то денюжка лежит.

На нее и будут накапливаться проценты.

«Карт-бланш»

Это премиум-карта Мастеркард, владельцы которой могут не только получать cashback, но и участвовать в нескольких программах лояльности, проводимых банком.

Ну, если вы желаете, наконец, прочувствовать, что это такое — кэшбэк в Беларусбанке – оформляйте именно эту карту, поскольку он здесь начисляется на любые покупки.

- Размеры, правда, варьируются в диапазоне 0,5-5%.

- Причем, повышенные показатели (5%) – за траты на услуги Белоруской Железной Дороги.

- Прямо присвистнуть хочется от такого завидного партнерства: что ни карточка от Беларусбанка, так снова БЖД.

А вот, как возвращаются деньги по другим категориям:

| 4% | за траты в магазинах-партнерах |

| 2% | за бронирование номеров в гостиницах и отелях |

| 1% | за покупку любых товаров, а также заказ услуг (но не в Беларуси, а за рубежом) |

| 0,5% | за покупку любых товаров, а также заказ услуг на территории страны |

О других «фишках»

Прочие «фишки», которые могут привлечь внимание к этому «пластику» — это:

- 0,5 депозитных процента в год;

- скидки в магазинах-партнерах, участвующих в акции «Ух ты! Скидки!»

Но карты не бесплатная. Учтите сразу. Правда, недорого: всего 20 белорусских рублей в год, при условии, что сей банковский продукт оформляется на 3 года.

«Магнит»

Заказ карты — //belarusbank.by/ru/fizicheskim_licam/cards/33348/32493

- Что касается карты рассрочки «Магнит» от Беларусбанка, здесь начисляется 12-процентный кэшбэк на покупки в магазинах-партнерах.

- Вернее будет так сказать – от 1 до 12% в зависимости от того, в каком магазине и какой товар вы приобретали.

Перечень организаций, у которых партнерство с «Беларусбанком», здесь выставлять не буду: там более 10 тысяч магазинов.

Замаетесь скроллить вниз.

Что еще нужно знать?

Прочие карты

Ну и давайте в блиц-режиме посмотрим, какие еще карточки Беларусбанка предоставляют возврат денег за те или иные траты:

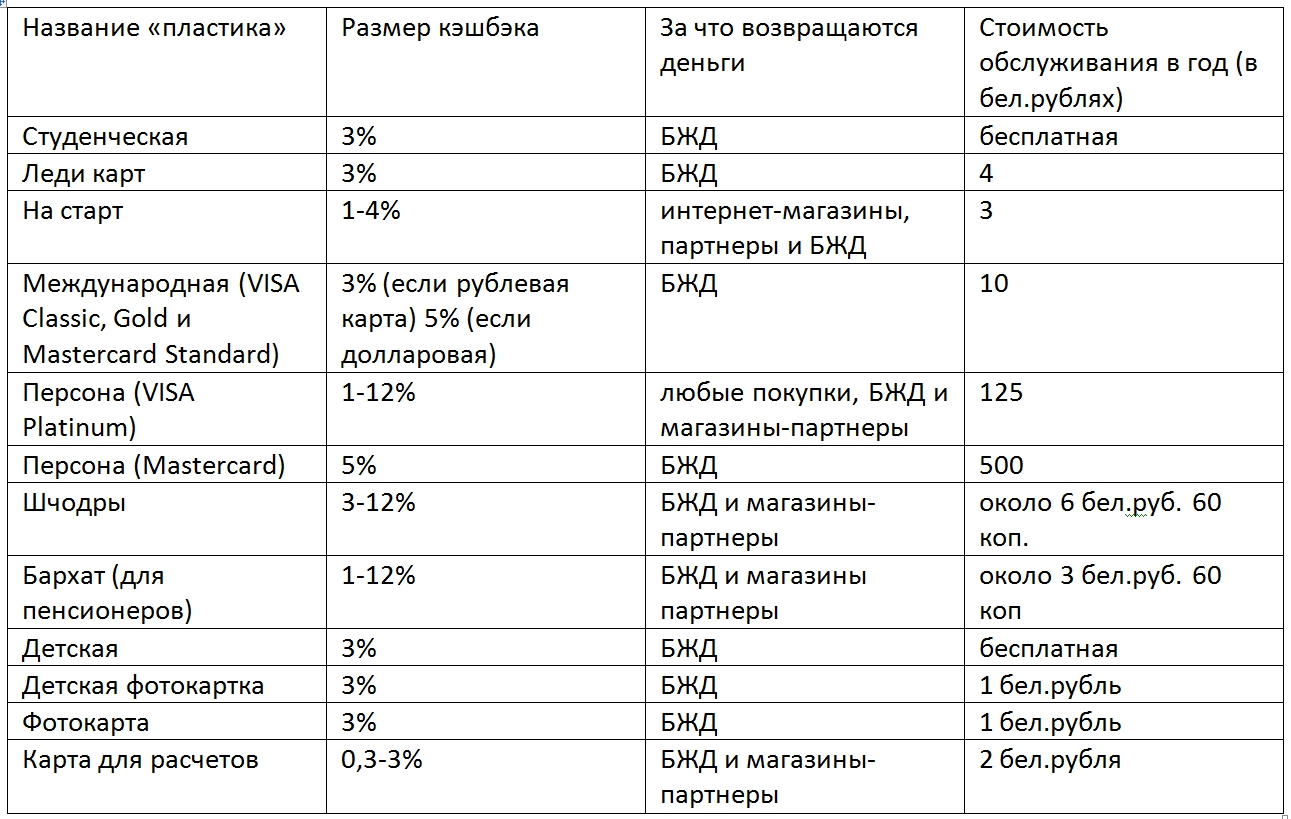

![]()

«Ваш бонус»

Отдельно выделю программу от Беларусбанка «Ваш бонус», участниками которой становятся владельцы некоторых из перечисленных выше «пластиков», а именно:

- «Бархат»;

- «На старт»;

- «Карт-бланш»;

- «Шчодры»;

- «Персона» (Visa Platinum);

- «Магнит».

Что это такое?

Начисление бонусов за оплату карточкой покупок/заказов в организациях торговли, аптеках, гостиницах, интернет-магазинах, аэропортах.

Кто участвует?

Участвовать в программе могут только граждане Беларуси.

Бонус выплачивается обычно в конце месяца, а его величина колеблется в диапазоне от 0,3 до 3 процентов от потраченной суммы – в зависимости от вида используемой карточки и от того, на что конкретно были потрачены деньги.

Поскольку среди партнеров есть весьма популярные в стране торговые центры, в которых белорусы, не исключено, активно отовариваются, бонус для них может оказаться выгодным.

Вернее говоря, не то, чтобы сильно выгодным (всего 3%), а, скорее, приятным.

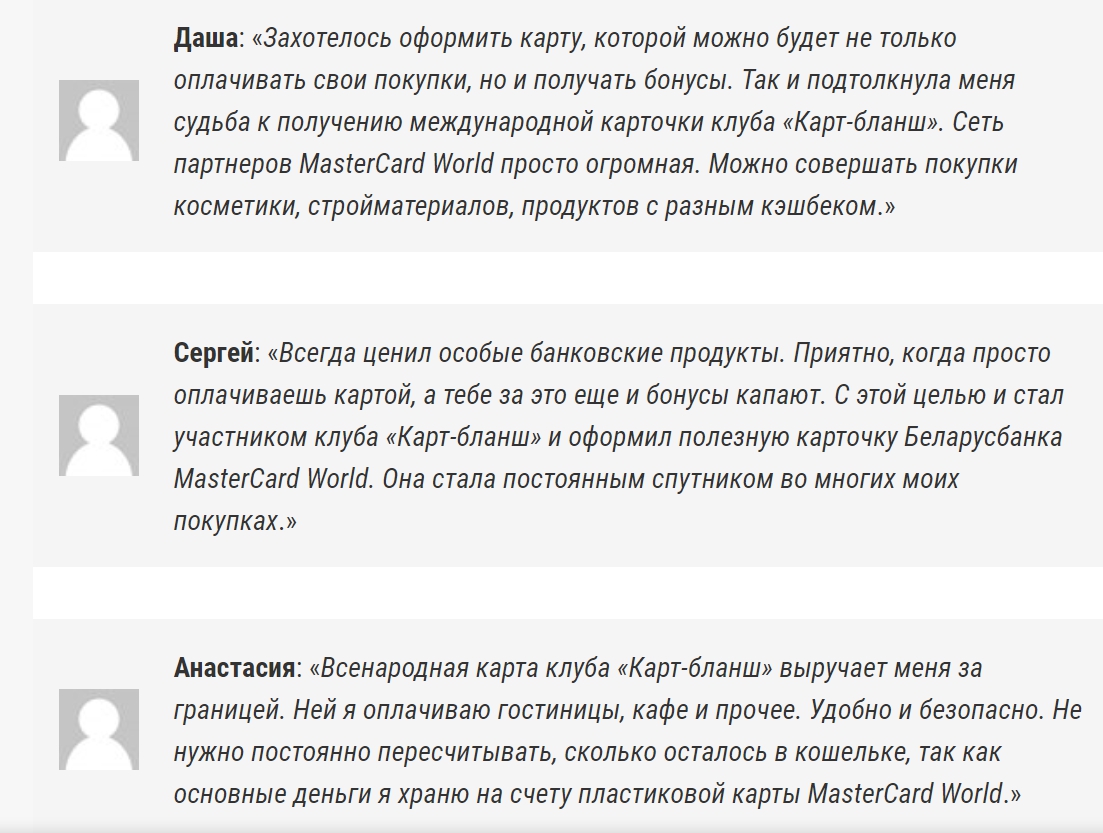

Что говорят владельцы карт?

Отзывы о кэшбэке на карты Беларусбанка, в основном, положительные.

Бывают, впрочем, некоторые технические моменты, не устраивающие пользователей:

- то сумма за обслуживание списывается немного больше, чем указано в договоре;

- то с оформлением «в режиме онлайн» возникают запарки;

- то кто-то интерфейсом интернет-банкинга остается не доволен…

Но в большей части отклики похвальные.

Возврат денег за покупки и особенно за пользование услугами БЖД, по крайней мере, народ подтверждает.

То есть банк в этом не обманывает: сколько указано, столько и возвращает.

Вот, например, отзывы белорусов о пластике «Карт бланш»

Предложения от «Белагропромбанка»

Что касается функции cashback на картах «Белагропромбанка», то здесь они предоставляется в рамках программы «Мой бонус».

Подробнее про эту программу — //www.belapb.by/

Условия программы и роспись ВСЕХ ПРАВИЛ — //www.belapb.by/rus/

- Все эти карточки связаны с пакетом «Забота», независимо от их типа, который, к слову, может быть представлен Мастеркард Unembossed, ВИЗА Infinite или же Белкарт.

- Этот пакет будет интересен, прежде всего, для пенсионеров, а также для тех, кто получает какие-нибудь государственные пособия.

Выгодно ли это?

Величина возврата небольшая – всего 2%, но категорий там много.

Есть, например, возможность возвращать cashback за покупки в аптеках или пользование транспортными услугами.

Другое дело, что максимум, который зачисляют от одной операции, не должен превышать в таком случае 10 белорусских рублей.

А если это будут более «элитные» категории трат – к примеру, участие в круизах, заказ адвокатских услуг, траты в антикварных магазинах и т.д. – тогда максимум, зачисляемый на «пластик» после одной операции, составляет 200 бел.руб.

Выводы

Какой из всего вышесказанного можно сделать вывод?

Ну, прежде всего, то, что жизнь на Марсе существует…тьфу, извините…я хотел сказать: кэшбэк в банках Беларуси есть .

Нельзя сказать, что условия по возврату потраченных средств являются особо привлекательными. Но на некоторых карточках начисляется до 5% (ребята из Беларусбанка пишут всюду, как будто они начисляют 12% cashback, но так будет, если сложить проценты по всем категориям – всего лишь хитрый рекламный ход).

Белагропромбанк вообще этим сервисом не особо радует: он предлагает одну только программу, да и то больше для пенсионеров.

В обслуживании карточки недорогие (некоторые вообще бесплатные).

«БЧ» — Беларуская Чыгунка — Белорусская железная дорога

Так что белорусам есть смысл подобрать для себя подходящий вариант – особенно, для тех, кто частенько катается по белорусским железным дорогам.

Читайте также: