Списание перчаток в налоговом учете

Опубликовано: 13.05.2024

Рассмотрим операцию, с необходимостью проведения которой по результатам инвентаризации сталкивается большинство торговых организаций. В фокусе внимания – списание товара, пришедшего в негодность: когда, из-за чего и в каком порядке его осуществлять, что за документы при этом составлять и тому подобное. Постараемся подробно разобрать все ключевые моменты, чтобы вы четко понимали, как включить стоимость испорченных предметов в статью расходов предприятия (и изъять ее из оборота) по всем нормам текущего законодательства.

Сразу отметим, что нюансы выполнения этой процедуры четко регламентированы и регулируются рядом ФЗ и ГК РФ, вплоть до уничтожения или утилизации продукции в случае ее невозврата поставщику (как без присутствия третьих лиц, так и с привлечением надзорных госорганов). Но, прежде чем ее рассматривать, предлагаем разобраться с определениями.

Что считается товаром в бухгалтерском учете

Это объект, относящийся к категории МПЗ, но закупаемый именно для последующей перепродажи, а не использования. Этим он отличается от сырья, материалов или продукции, изготовленной для дальнейшей эксплуатации. Подразумевается, что он должен быть прибыльным, то есть реализовать его необходимо дороже, чем приобрели (что далеко не всегда удается на практике – в силу различных обстоятельств). При отражении на счетах не так важно, в каком статусе находится его владелец: это может быть как юридическое, так и физическое лицо, как международный концерн, так и частный предприниматель.

Что такое товар в налогообложении

Вне зависимости от выбранного режима (ОСНО, ЕНВД, УСН), под эту категорию подпадают любые ТМЦ, то есть имущественные объекты, предназначенные для последующей реализации. Под доходом в данном случае также понимают плюсовую разницу между ценами закупки и перепродажи.

Но, с точки зрения взимания обязательных таможенных платежей, определение уже другое: в соответствии с ним, под рассматриваемым термином подразумеваются любые активы (включая недвижимость), способные быть предметами сделки, не только вещи или иностранная валюта, но и акции, и даже электроэнергия или дорожные чеки.

Причины списания товара со склада

Наиболее частая – продажа, которая осуществляется на возмездном основании, контрагенту, по ранее заключенному договору. Хотя есть и другие варианты реализации, в том числе и:

- с привлечением посредника;

- с выходом на общенациональный (в нашем случае – на внутренний российский) рынок;

- с экспортом и оплатой в рублях (или их долларовом или евроэквиваленте).

В списке других распространенных поводов:

- уход в счет оплаты владения (полного или его доли) в уставном капитале какого-либо предприятия;

- обмен на другие предметы;

- выбытие для использования в ходе своей производственной деятельности;

- хищение, порча, недостача;

- безвозмездная передача;

- форс-мажорные обстоятельства.

Регулировование со стороны законодательства и особенности списания товаров со склада

Проводится инвентаризация, и в результате ее выявляются просроченные и испорченные объекты, а также те, на маркировке которых отсутствует дата годности. Все они должны быть изъяты из оборота – согласно нормам, приведенным в ФЗ-2003-1 (действующем от 07 февраля 92 года) и статей 469, 470, 472 ГК РФ.

В соответствии с ними, в круг обязанностей продавца входит предлагать целевой аудитории только предметы надлежащего качества, то есть подходящие к эксплуатации. Запрещено реализовывать вещи, не удовлетворяющие этому условию, ну а период их актуальности устанавливается так, чтобы к моменту его истечения люди успели воспользоваться рассматриваемой продукцией.

Кроме того, закон «О защите прав потребителей» определяет ряд товаров, на маркировке которых всегда следует указывать срок годности, и это:

- медикаменты;

- косметика;

- средства бытовой химии;

- пищевые продукты.

Если на упаковке не указаны нужные цифры или время реализации вышло, вещи необходимо либо вернуть поставщику, либо утилизировать/уничтожить. Последнее можно сделать без привлечения третьих лиц, если происхождение продукции нельзя точно выяснить. В любых других ситуациях необходимо обращаться в соответствующие надзорные органы – товароведческие, санитарные, ветеринарные, зависит от характера предметов, – чтобы их компетентные представители дали свою экспертную оценку о состоянии объектов.

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

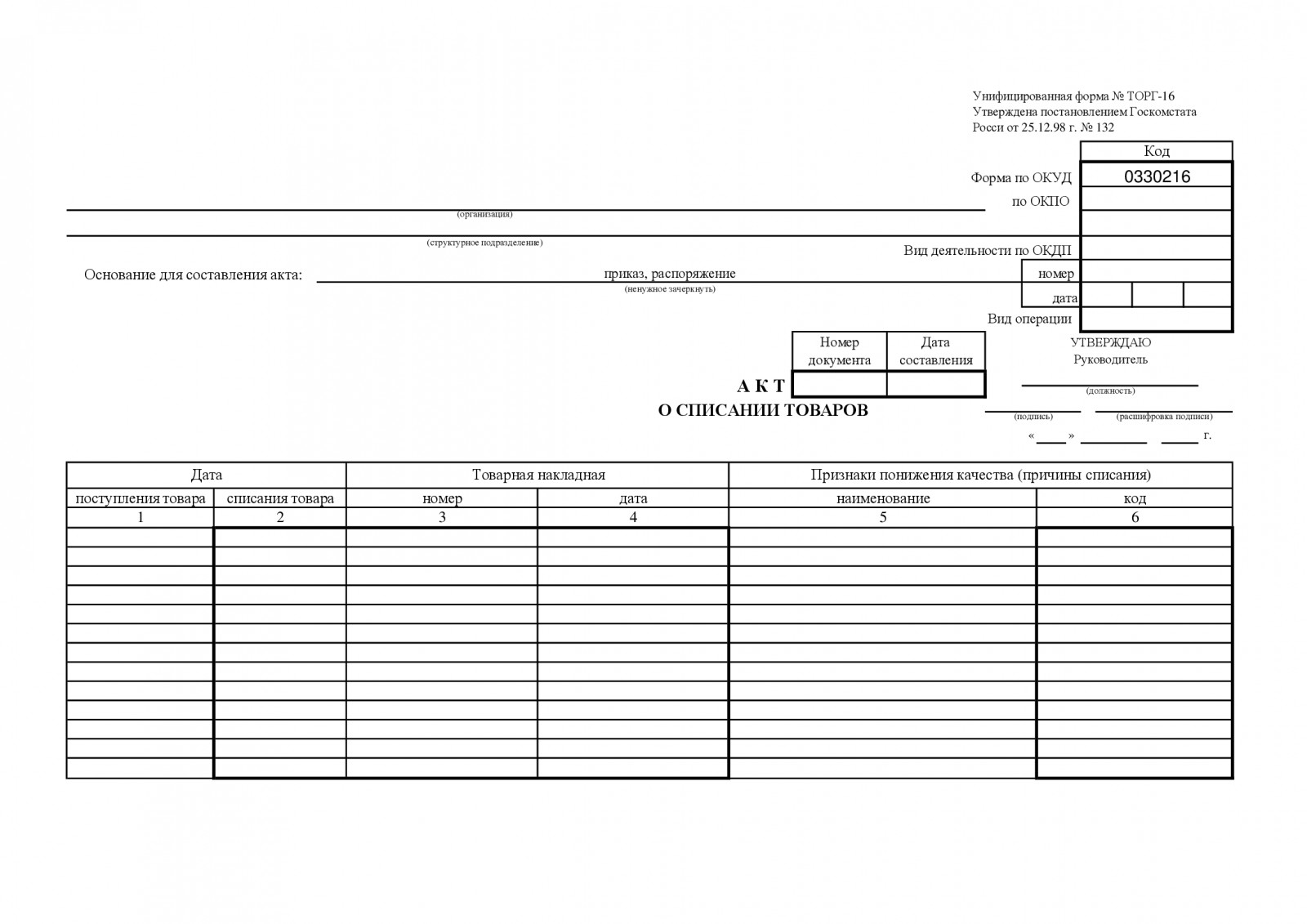

Порядок списания товаров

Проводится согласно правилам №49, действующим с 13 июня 95 года. В ходе инвентаризации испорченная продукция в опись не заносится – ее включают в специальный акт, составленный по формам ТОРГ-15 и 16. Причем первая фиксирует сам факт утраты предметом потребительских свойств, тогда как вторая документирует изъятие его из оборота и все последующие операции с ним (утилизацию и тому подобное). Необходимость уничтожения требуется подтвердить отдельным приказом – заключения комиссии в данной ситуации недостаточно.

В случае выявления дефектов материально ответственные лица обязаны предоставить письменные объяснения. Такие действия нужны, чтобы установить причину, по которой следует провести списание товара, и это, чаще всего:

- потеря потребительских свойств, вызванная истечением срока годности;

- порча, спровоцированная халатным отношением;

- форс-мажорные обстоятельства.

Сразу ряд писем Минфина – от 26 мая 2016, от 23 августа 2017 и другие – подтверждает, что траты на утилизацию можно учесть вместе с уменьшением базы налогообложения, что весьма удобно. Аналогичным образом допустимо указать и убыль в пределах нормы. Если же вещи потеряли свои характеристики вследствие ненадлежащего хранения, виновные лица обязаны компенсировать их стоимость в соответствии с главой 39 ТК РФ. Потерю необходимо отразить сначала по статье 265 НК РФ, то есть в категории внереализационных расходов, а потом – по ст 250, то есть уже в доходах.

При повреждении объектов из-за стихийного бедствия их стоимость реально посчитать как траты по ст. 265-2-6, вместе с тем фактом, что причастные к порче не установлены. Подтверждать именно такое положение должна справка от ФНС, свидетельствующая о закрытии уголовного дела.

Как проходит списание товаров, пришедших в негодность: проводки

В списке стандартных (наиболее часто употребляемых на практике) следующие варианты:

- 94/41 – продукция испорчена и подлежит уничтожению;

- 96, 44/94 – расходы отнесены в резерв потерь (заранее созданный) или приписаны к увеличению затрат продаж (в таком случае они не должны превышать естественную убыль);

- 41/42 сторно – наценка сторнируется;

- 73/94, 91-2 – компенсация возлагается на виновных лиц, а если они не установлены, то идет в статью сопутствующих расходов;

- 73/98 – при наличии разницы в учетной цене и сумме взыскания с ответственного человека, и 98/91-1 – если ее допустимо причислить к прочим тратам;

- 90, 91-41 – осуществляется утилизация.

В ситуациях, когда объем изымаемых объектов больше нормальной убыли, актуален код 94/68.

Как делать списание товара: примеры

Предположим, что под реализацию отведено продукции на 12 тысяч рублей, включая НДС в размере 20%. По истечении 30 календарных дней специальная комиссия установила, что эти вещи испорчены. В акте необходимо отразить цену уже без НДС. Халатного отношения к вопросам содержания не выявлено – эксперты выяснили, что у потери потребительских свойств естественный повод.

Тогда запись будет выглядеть следующим образом:

Дт 94 Кт 91–10000 руб;

Дт 44 Кт 94–10000 руб.

Теперь возьмем все те же исходные условия, но представим, что предметы утратили свои полезные характеристики в результате безответственного хранения. Чтобы в этом случае осуществить правильное списание готовой продукции, пришедшей в негодность, проводки должны быть такими:

Дт 94 Кт 41–10000 руб;

Дт 73 Кт 94–10000 руб;

Дт 50 Кт 73–10000 руб.

Они покажут, что виновник, материально ответственный на основании ранее заключенного договора, дал письменное согласие возместить весь ущерб. Более того, они говорят, что оплаченная человеком сумма внесена в кассу наличными в счет погашения долга.

Как оформить

Существует сразу несколько способов заполнения первичных документов:

- данные вносятся в предусмотренные для них поля унифицированных актов;

- информация вписывается более произвольно, в самостоятельно разработанной форме.

Первый случай понятен, ведь в нем все строго стандартизировано. А вот чтобы провести списание товаров и материалов на складе во втором и обойтись без финансовых рисков, необходимо, чтобы бланк отвечал 3 требованиям:

- обладает всеми нужными реквизитами;

- заверен подписью руководителя предприятия;

- согласован с лицами, осуществляющими покупку.

Обратите внимание, инструкции предполагают, что, в зависимости от повода выбытия имущества, заполняется та или иная первичная документация:

- расчетная справка и накладная – при реализации продукции своими силами, ее безвозмездном дарении, материальном обмене или использовании ее в собственной деятельности;

- уведомление из бухгалтерии и акт приемки-передачи – при посреднической продаже или выдаче ценных предметов в уплату определенной доли владения;

- сличительная ведомость – при порче, недостаче, хищении, форс-мажорных обстоятельствах.

Типовой (стандартный) бланк выглядит так:

Учет списанных товаров при продаже

Данную операцию в любом случае необходимо отразить по счету 41, а вот характер корреспонденции зависит от целей расхода имущества, предназначенного под реализацию.

Возможны следующие варианты:

Дт 62 Кт 90-1 – отражает полученный доход;

Дт 90-2 Кт 41 – стоимость имущества записывается в расходы;

ДТ 51 (50) Кт 62 – контрагент проводит оплату;

с оформлением субсчета «Расчеты по НДС»:

Дт 90-3 Кт 68 – начисление налоговых выплат.

Счет 45 используется в тех ситуациях, когда отгрузка посреднику осуществляется после оплаты, тогда самым часто используемым кодом становится Дт 45 Кт 41, но также возможен Дт 45 Кт 68.

Хотите внедрить «Магазин 15»?

Получите всю необходимую информацию у специалиста.

Как списать готовую продукцию, пришедшую в негодность

Данный процесс – этап инвентаризации, а потому реализуется достаточно просто. Все предметы, потерявшие свои потребительские характеристики, необходимо документально зафиксировать, отдать экспертам, параллельно заполнив формы ТОРГ-15 и 16. Благодаря первой из них можно будет впоследствии активировать уцененные объекты и успешно их продать. Но учитывайте, что составлять этот акт следует в 3 экземплярах, каждый из которых должен быть подписан уполномоченным представителем предприятия, комиссией, лицом, несущим материальную ответственность, сотрудником органов санитарного надзора (не всегда). Первый образец останется в бухгалтерии компании, второй – у проверяющих, третий – у сотрудника, который должен осуществить возмещение (если его вина будет доказана).

Посмотрим, как списать товары, пришедшие в негодность, проводки используются следующие:

Дт 94 Кт 41 – отражает сам факт выбывания продукции;

Дт 91-2 Кт 94 – указывает размеры причиненного ущерба;

Дт 73 Кт 94 – показывает, какую компенсацию выплатит виновный;

Дт 51 (50) Кт 73 – свидетельствует о получении средств.

Каждая из них проставляется в документах по результатам инвентаризации МПЗ, подкрепленным актами и ведомостями. Все решения должны быть также подтверждены подписью руководителя. Это позволит упорядочить делопроизводство и упростить все сопутствующие процедуры. А теперь взглянем на частные случаи, которые тоже часто встречаются на практике.

Как списывать товар со склада – просрочку для последующей реализации

Некоторую продукцию с закончившимся сроком годности все еще можно продать, пусть и по сниженной цене – для переработки или использования по непрямому назначению. Так из подпорченных фруктов все еще допустимо делать варенье, джемы, соки.

Естественно, покупка возможна только после проверки контролирующих госорганов и получения всех разрешений от их официальных представителей. Без наличия специальных подтверждающих бумаг можно только уничтожить объекты (опять же, с составлением соответствующего акта), либо договориться о возврате с поставщиком.

По-другому происходит списание испорченного товара в налоговом учете, если последующая эксплуатация данной продукции опасна для здоровья или окружающей среды. Так, стиральные порошки и моющие средства, медикаменты или косметику можно только ликвидировать, причем строго подходящим образом. Поэтому многие владельцы магазинов бытовой химии сразу заключают контракт на утилизацию, либо с профильными службами, либо с производителями этих ТМЦ. Но это тот момент, который сторонам следует согласовать заранее, чтобы не было проблем с органами госконтроля, и потерявшие свои потребительские характеристики вещи не скапливались.

Что делать с образцами

Можно ли списать товары в производство, если они были представлены небольшими партиями? Да, их допустимо на безвозмездной основе предоставить партнерам и контрагентам или даже выставлять на витрине, но все эти операции все равно нужно отражать в отчетности. Также необходимо зафиксировать факт сделки накладной, составленной на бланке М-15, и оформить сопутствующую первичную документацию, в числе прочего содержащую и объяснение повода передачи.

Если же образцы используются для внутреннего перемещения, например, это пищевые продукты для дегустации, они вписываются в ТОРГ-13. Эту накладную своей подписью заверяет тот, кто будет выдавать пробники в ходе мероприятия.

Решая, как списать товары на материалы, помните, что даже минимальные их партии, отправленные сторонним лицам, не снижают доход при налогообложении, потому что не входят ни в одну из статей рекламных расходов. Другое дело – объекты, которые эксплуатируются в рамках компании: их вполне реально включить в нормируемые траты, причем даже за отчетный период, но с одной оговоркой: их суммарная стоимость не должна быть больше 1% от общей выручки при реализации. Также учитывайте, что НДС необходимо оплачивать и с предметов, переданных на сторону на безвозмездной основе, а образцы (в стандартной ситуации) относятся именно к данной категории.

Как выполнить списание украденных товаров на виновное лицо

Оно осуществляется по результатам инвентаризации; прежде чем его проводить, необходимо также рассмотреть письменные объяснительных тех сотрудников, что несут материальную ответственность за недостачу.

После чего факт недоимки следует отразить в бухучете – приказом, содержащим причину проверки и предписывающим обратиться в правоохранительные органы. Он, вместе с заявлением и итогами экспертизы, направляется в полицию.

Если удастся найти виновника, ему потребуется погашать оговоренную сумму, если нет, в возбуждении уголовного дела будет отказано, и кражу придется представлять в качестве убытков.

Как списать товар, которого нет на складе

Необходимо провести глобальную инвентаризацию – она поможет не только понять, чего и в каких объемах не хватает, но и вычислить точную сумму задолженности. Итоги выполненных экспертиз следует занести в документы, составленные по формам ИНВ-3, 19 и 26.

Затем, на основе имеющейся информации, нужно определить причину проблемы. И, исходя из нее, уже принимать решение:

- если недостача вписывается в рамки естественной убыли, ее относят к соответствующей статье и никого не штрафуют;

- если пропажа больше нормы, ищут виновного и/или обязывают ответственное лицо возмещать ущерб;

- если злоумышленник не найден, возбуждают уголовное дело, а если оно закрывается из-за недостатка доказательств, все расходы несет компания-владелец продукции.

Чтобы понимать, как правильно списать товар со склада, которого нет, нужно также уметь точно определять, во сколько он обходится. Снимать объекты с баланса необходимо по их фактической цене, прибавляя к ней траты на доставку и последующее хранение и формируя таким образом итоговую сумму. При продажах в розницу допустимо придерживаться самостоятельной политики и вычислять объем пропажи, например, 50 кг из отпускной стоимости в 1 кг.

И, наконец, есть программное обеспечение, которое облегчает учет: автоматически отправляет запросы, позволяет систематизировать все действия с кассой, не дает потеряться ни одной важной операции. Теперь, когда мы подробно рассмотрели списание товара в производство, проводки и возможные действия в зависимости от ситуации, обращайтесь в «Клеверенс» – мы предлагаем специальное ПО для упрощения рутинных складских операций, в том числе списания продукции на складе.

В период эпидемии коронавируса ужесточены меры санитарной безопасности в организациях. Работодатели вынуждены закупать медицинские маски, дезинфицирующие средства, градусники и другие средства индивидуальной защиты. Порядок учета таких затрат теперь прописан в НК РФ (Федеральный закон от 22 апреля 2020 г. № 121-ФЗ). Новые правила касаются не только «общережимных» компаний, но и тех, кто платит УСН-налог и ЕСХН.

Учет «прибыльных» расходов

Список расходов, которые можно учесть при расчете налога на прибыль, дополнен новыми позициями. Обновленный перечень действует «задним» числом – начиная с 1 января 2020 года.

Затраты на медизделия для диагностики и лечения

В качестве прочих расходов, связанных с производством и реализацией, разрешено учесть затраты на приобретение медицинских изделий для диагностики и лечения коронавирусной инфекции по перечню, который утверждает Правительство РФ.

В том числе затраты на их изготовление, доставку и доведение до состояния, в котором они пригодны для использования (пп. 48.12 п. 1 ст. 264 НК РФ).

Амортизация и амортизируемое имущество

Амортизировать медицинские изделия из правительственного перечня не придется (пп. 11 п. 2 ст. 256 НК РФ). Это значит, что даже при условии большой первоначальной стоимости и срока службы свыше 12 месяцев, затраты на их приобретение, установку и доведение до рабочего состояния можно учесть в налоговых расходах сразу.

Затраты на СИЗ

К расходам на обеспечение нормальных условий труда и мер по технике безопасности отнесли, в числе прочего, и расходы на выполнение санитарно-эпидемиологических и гигиенических требований органов власти в связи с распространением COVID-19. Это касается затрат на (пп. 7 п. 1 ст. 264 НК РФ):

- дезинфекцию помещений;

- приобретение приборов, лабораторного оборудования;

- приобретение спецодежды;

- покупку других средств индивидуальной и коллективной защиты.

Обеспечение средствами индивидуальной защиты

Так что теперь из-за учета в расходах бактерицидных ламп, градусников, медицинских масок, одноразовых перчаток средств дезинфекции и распылителей для них, а также другого противовирусного арсенала не будет споров с налоговиками.

В бухучете приобретенные маски, респираторы, антисептики и прочее включают в состав материалов и отражаются на счете 10 «Материалы». Далее при выдаче работникам их стоимость списывают на счет 91-2 «Прочие расходы». Проводки будут такими:

ДЕБЕТ 10 КРЕДИТ 60 (76)

– отражена покупная стоимость СИЗ;

ДЕБЕТ 19 КРЕДИТ 60 (76)

– учтен НДС по оприходованным СИЗ на основании счетов-фактур;

ДЕБЕТ 60 (76) КРЕДИТ 51

– оплачены расходы, связанные с приобретением СИЗ;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– принят к вычету НДС по расходам, связанным с приобретением СИЗ;

ДЕБЕТ 91-2 КРЕДИТ 10

– списана стоимость СИЗ при выдаче работникам.

Учет «спецрежимных» расходов

Затраты на выполнение санитарно-эпидемиологических и гигиенических требований органов власти спецрежимники тоже могут списать в расходы. Наряду с компаниями на ОСН, организации и ИП на «доходно-расходной» УСН и плательщики ЕСХН вправе учесть затраты на дезинфекцию помещений, приобретение приборов, лабораторного оборудования, спецодежды и других СИЗ (пп. 39 п. 1 ст. 346.16, пп. 46 п. 2 ст. 346.5 НК РФ).

Моющие дезинфицирующие средства работодатель вправе отнести к материальным расходам после их оплаты и принятия к учету (подп. 5 п. 1 ст. 346.16 НК РФ

Приобретенные противовирусные средства учитывают в материальных расходах при УСН. Поэтому списать их при расчете «упрощенного» налога можно только после того, как они оплачены продавцу и приняты к учету (п. 2 ст. 346.17 НК РФ).

Бухгалтерские проводки при списании санитарно-эпидемиологических затрат организаций на спецрежимах аналогичны проводкам в бухучете «общережимников» (см. выше).

Так же как и плательщики налога на прибыль, учитывать коронавирусные расходы в целях налогообложения плательщики УСН-налога и ЕСХН могут с 1 января 2020 года. Поэтому на затраты, относящиеся к январю - апрелю 2020, уменьшить налог можно уже сейчас.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Вопрос аудитору

В связи с введением в действие с 1 января 2021 года ФСБУ 5/2019 спецодежда (спецоснастка) со сроком эксплуатации более 12 месяцев больше не признается запасами. Поскольку её стоимость меньше стоимостного лимита, установленного организацией для учёта основных средств в соответствии с ПБУ 6/01, она также не может учитываться в составе основных средств. Как учитывать такую спецодежду (спецоснастку) в 2021 году в бухгалтерском и налоговом учёте? Организация применяет общую систему налогообложения.

Если организация решила не применять ФСБУ 6/2020 "Основные средства" в 2021 году (стандарт обязателен к применению с 2022 года, но по решению организации может применяться и раньше), она столкнётся с противоречиями между ФСБУ 5/2019 "Запасы" и ПБУ 6/01 "Учёт основных средств" в части активов со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией для учёта таких активов в составе МПЗ. В частности, под такие активы подпадает спецодежда (спецоснастка) со сроком использования больше 12 месяцев. По ПБУ 6/01 такие активы могут учитываться в составе МПЗ (п. 5 ПБУ 6/01), по ФСБУ 5/2019 такие активы запасами не признаются (п. 3 ФСБУ 5/2019). Специальных переходных положений законодательством не предусмотрено.

Поступить можно следующим образом.

В случае если по конкретному вопросу ведения бухгалтерского учёта в федеральных стандартах бухгалтерского учёта не установлены способы ведения бухгалтерского учёта, то в соответствии с п. 7.1 ПБУ 1/2008 "Учётная политика организации" организация разрабатывает соответствующий способ на основании требований, установленных законодательством РФ о бухгалтерском учёте, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях п. 5 и п. 6 ПБУ 1/2008, использует последовательно следующие документы:

- международные стандарты финансовой отчётности;

- положения федеральных и (или) отраслевых стандартов бухгалтерского учёта по аналогичным и (или) связанным вопросам;

- рекомендации в области бухгалтерского учёта.

Исходя их этого, считаем, что в данном случае можно воспользоваться рекомендацией Фонда "НРБУ "БМЦ" Р-100/2019-КпР "Реализация требования рациональности" (принята 29.05.2019). Вместо применения стоимостного лимита, предусмотренного последним абзацем пункта 5 ПБУ 6/01 для отдельных объектов основных средств, организация может выделить группы основных средств, информация о которых заведомо несущественна, исходя из особенностей деятельности организации и структуры её активов. Такое решение необходимо верифицировать не реже чем раз в год. В случае такого решения затраты на приобретение, создание, улучшение основных средств, относящихся к выделенным несущественным группам, вне зависимости от стоимости отдельных объектов списываются в расходы от обычной деятельности в тот момент, когда они были понесены. Основные средства, относящиеся к существенным группам, независимо от стоимости отдельных объектов учитываются в общем порядке учёта основных средств.

Другими словами, можно выделить спецодежду сроком использования более 12 месяцев как несущественную группу ОС и списывать её стоимость в расходы в момент приобретения без отнесения на счета 10 или 01 (Дебет 20,26,44 Кредит 60). При этом необходимо организовать забалансовый учёт такой спецодежды.

Другой вариант (если не использовать понятие существенных / несущественных групп активов по рекомендации БМЦ Р-100/2019-КпР) – учитывать такую спецодежду в составе основных средств, поскольку отражение малоценных активов со сроком использования более 12 месяцев (согласно абз. 4 п. 5 ПБУ 6/01) в составе МПЗ это право, а не обязанность организации (используется формулировка "могут", а не "обязаны"). Такое решение также необходимо закрепить в учётной политике.

Все вышесказанное относится не только к спецодежде (спецоснастке), но и к другим активам со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией для учёта таких активов в составе МПЗ.

Все принятые организацией решения по учёту таких активов должны быть отражены в учётной политике организации.

В налоговом учёте в отношении спецодежды (спецоснастки) ничего не изменилось. В целях исчисления налога на прибыль можно списать её стоимость в расходы единовременно при передаче в эксплуатацию (не путать с моментом приобретения, в момент приобретения признать расходы нельзя) или списывать частями в течение срока использования (пп. 3 п. 1 ст. 254 НК РФ). Порядок списания закрепляется в учётной политике по налоговому учёту.

Другие новости 1С:ИТС

Сопровождаем 1С: настройка, обновления, консультации

Поддержка по телефону или через интернет

Специалисты с высокой квалификацией

Опыт консультирования с 1992 года

10 000 клиентов на поддержке

Опыт консультирования с 1992 года

10 000 клиентов на поддержке

Комментарии

Добавить комментарий

ID"]=> string(5) "48537" ["NAME"]=> string(127) "Как вести учёт спецодежды (спецоснастки) со сроком эксплуатации более 12 месяцев в 2021 году в бухгалтерском и налоговом учёте?" ["

NAME"]=> string(127) "Как вести учёт спецодежды (спецоснастки) со сроком эксплуатации более 12 месяцев в 2021 году в бухгалтерском и налоговом учёте?" ["IBLOCK_ID"]=> string(2) "36" ["

IBLOCK_ID"]=> string(2) "36" ["IBLOCK_SECTION_ID"]=> NULL ["

IBLOCK_SECTION_ID"]=> NULL ["DETAIL_TEXT"]=> string(14679) "

Вопрос аудитору

В связи с введением в действие с 1 января 2021 года ФСБУ 5/2019 спецодежда (спецоснастка) со сроком эксплуатации более 12 месяцев больше не признается запасами. Поскольку её стоимость меньше стоимостного лимита, установленного организацией для учёта основных средств в соответствии с ПБУ 6/01, она также не может учитываться в составе основных средств. Как учитывать такую спецодежду (спецоснастку) в 2021 году в бухгалтерском и налоговом учёте? Организация применяет общую систему налогообложения.

Если организация решила не применять ФСБУ 6/2020 "Основные средства" в 2021 году (стандарт обязателен к применению с 2022 года, но по решению организации может применяться и раньше), она столкнётся с противоречиями между ФСБУ 5/2019 "Запасы" и ПБУ 6/01 "Учёт основных средств" в части активов со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией для учёта таких активов в составе МПЗ. В частности, под такие активы подпадает спецодежда (спецоснастка) со сроком использования больше 12 месяцев. По ПБУ 6/01 такие активы могут учитываться в составе МПЗ (п. 5 ПБУ 6/01), по ФСБУ 5/2019 такие активы запасами не признаются (п. 3 ФСБУ 5/2019). Специальных переходных положений законодательством не предусмотрено.

Поступить можно следующим образом.

В случае если по конкретному вопросу ведения бухгалтерского учёта в федеральных стандартах бухгалтерского учёта не установлены способы ведения бухгалтерского учёта, то в соответствии с п. 7.1 ПБУ 1/2008 "Учётная политика организации" организация разрабатывает соответствующий способ на основании требований, установленных законодательством РФ о бухгалтерском учёте, федеральными и (или) отраслевыми стандартами. При этом организация, основываясь на допущениях и требованиях п. 5 и п. 6 ПБУ 1/2008, использует последовательно следующие документы:

- международные стандарты финансовой отчётности;

- положения федеральных и (или) отраслевых стандартов бухгалтерского учёта по аналогичным и (или) связанным вопросам;

- рекомендации в области бухгалтерского учёта.

Исходя их этого, считаем, что в данном случае можно воспользоваться рекомендацией Фонда "НРБУ "БМЦ" Р-100/2019-КпР "Реализация требования рациональности" (принята 29.05.2019). Вместо применения стоимостного лимита, предусмотренного последним абзацем пункта 5 ПБУ 6/01 для отдельных объектов основных средств, организация может выделить группы основных средств, информация о которых заведомо несущественна, исходя из особенностей деятельности организации и структуры её активов. Такое решение необходимо верифицировать не реже чем раз в год. В случае такого решения затраты на приобретение, создание, улучшение основных средств, относящихся к выделенным несущественным группам, вне зависимости от стоимости отдельных объектов списываются в расходы от обычной деятельности в тот момент, когда они были понесены. Основные средства, относящиеся к существенным группам, независимо от стоимости отдельных объектов учитываются в общем порядке учёта основных средств.

Другими словами, можно выделить спецодежду сроком использования более 12 месяцев как несущественную группу ОС и списывать её стоимость в расходы в момент приобретения без отнесения на счета 10 или 01 (Дебет 20,26,44 Кредит 60). При этом необходимо организовать забалансовый учёт такой спецодежды.

Другой вариант (если не использовать понятие существенных / несущественных групп активов по рекомендации БМЦ Р-100/2019-КпР) – учитывать такую спецодежду в составе основных средств, поскольку отражение малоценных активов со сроком использования более 12 месяцев (согласно абз. 4 п. 5 ПБУ 6/01) в составе МПЗ это право, а не обязанность организации (используется формулировка "могут", а не "обязаны"). Такое решение также необходимо закрепить в учётной политике.

Все вышесказанное относится не только к спецодежде (спецоснастке), но и к другим активам со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией для учёта таких активов в составе МПЗ.

Все принятые организацией решения по учёту таких активов должны быть отражены в учётной политике организации.

В налоговом учёте в отношении спецодежды (спецоснастки) ничего не изменилось. В целях исчисления налога на прибыль можно списать её стоимость в расходы единовременно при передаче в эксплуатацию (не путать с моментом приобретения, в момент приобретения признать расходы нельзя) или списывать частями в течение срока использования (пп. 3 п. 1 ст. 254 НК РФ). Порядок списания закрепляется в учётной политике по налоговому учёту.

Многие компании выдают своим работникам специальную одежду.

Как вести бухгалтерский и налоговый учет такой одежды – расскажем в этой статье.

Согласно ст. 212 Трудового кодекса РФ работодатель обязан обеспечить приобретение и выдачу за счет собственных средств сертифицированных специальной одежды, специальной обуви и других средств индивидуальной защиты, смывающих и обезвреживающих средств в соответствии с установленными нормами работникам, занятым на работах с вредными и (или) опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением.

В соответствии с Правилами обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденными постановлением Минтруда РФ от 18.12.1998 г. № 51 (далее по тексту – Правила), к средствам индивидуальной защиты относятся специальная одежда, специальная обувь и другие средства индивидуальной защиты (изолирующие костюмы, средства защиты органов дыхания, средства защиты рук, средства защиты головы, средства защиты лица, средства защиты органа слуха, средства защиты глаз, предохранительные приспособления).

Нормы выдачи спецодежды установлены по различным видам производств, например, для строительных работ. Эти нормы применяются независимо от того, к какой отрасли экономики относятся производства, цехи, участки и виды работ, а также независимо от форм собственности организаций и их организационно-правовых форм.

При этом работодателю предоставлено право с учетом мнения выборного органа первичной профсоюзной организации или иного представительного органа работников и своего финансово-экономического положения устанавливать собственные нормы бесплатной выдачи работникам специальной одежды, специальной обуви и других средств индивидуальной защиты, улучшающие по сравнению с типовыми нормами защиту работников от имеющихся на рабочих местах вредных и (или) опасных факторов, а также особых температурных условий или загрязнения (ст. 221 ТК РФ).

Данное положение очень важно для работодателя, так как фактически позволяет ему учитывать стоимость выдаваемой сверх норм спецодежды в расходах для целей налогообложения, о чем мы подробно поговорим ниже.

Заметим, что наряду с Типовыми нормами, предусмотренными для конкретных отраслей, существовали также Типовые нормы бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики, утвержденные постановлением Минтруда РФ от 30.12.1997 г. № 69.

Эти нормы должны были применяться тогда, когда соответствующая профессия (должность) не предусмотрены отраслевыми типовыми формами (п. 3 Правил…).

Однако приказом Минздравсоцразвития РФ от 17.03.2009 г. № 118 постановление Минтруда № 69 признано утратившим силу и с апреля 2009 года больше не применяется.

С 14 ноября 2008 года вступили в силу Типовые нормы бесплатной выдачи сертифицированных специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики, занятым на работах с вредными и (или) опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением, утвержденные приказом Минздравсоцразвития РФ от 01.10.2008 г. № 541н.

В тех случаях, когда такие средства индивидуальной защиты, как жилет сигнальный, предохранительный пояс, диэлектрические галоши и перчатки, диэлектрический резиновый коврик, защитные очки и щитки, респиратор и т.п., не указаны в Типовых отраслевых нормах, они могут быть выданы работодателем работникам на основании аттестации рабочих мест в зависимости от характера выполняемых работ со сроком носки – до износа или как дежурные и могут включаться в коллективные договоры и соглашения (п. 6 Правил…).

Работодатель обязан не только выдать спецодежду, но и обеспечить ее хранение, стирку, сушку, ремонт и замену (ст. 221 ТК РФ).

Если спецодежда придет в негодность до окончания сроков носки по причинам, не зависящим от работника, работодатель обязан ее заменить или отремонтировать.

В случае пропажи или порчи средств индивидуальной защиты в установленных местах их хранения по не зависящим от работников причинам работодатель обязан выдать им другие исправные средства индивидуальной защиты.

Работникам по окончании работы выносить средства индивидуальной защиты за пределы организации запрещается (п. 24 Правил…).

В отдельных случаях там, где по условиям работы указанный порядок не может быть соблюден (например, на лесозаготовках, на геологических работах и др.), средства индивидуальной защиты могут оставаться в нерабочее время у работников, что может быть оговорено в коллективных договорах и соглашениях или в правилах внутреннего трудового распорядка.

Этот момент также очень важен для решения вопроса о порядке налогообложения спецодежды, и мы вернемся к нему позже.

Работодатель обязан организовать надлежащий учет и контроль за выдачей работникам средств индивидуальной защиты в установленные сроки.

Выдача работникам и сдача ими средств индивидуальной защиты должны записываться в личную карточку работника.

Форма такой карточки приведена в приложении к постановлению Минтруда РФ от 18.12.1998 г. № 51.

Основные нормативные документы, определяющие правила бухгалтерского учета спецодежды, – это ПБУ 5/01 «Учет материально-производственных запасов», утвержденное приказом Минфина РФ от 09.06.2001 г. № 44н, Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Минфина РФ от 28.12.2001 г. № 119н, и Методические указания по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденные приказом Минфина РФ от 26.12.2002 г. № 135н.

Согласно п. 50 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина РФ от 29.07.1998 г. № 34н, специальная одежда не относится к основным средствам и учитывается в организациях в составе средств в обороте.

То же сказано в пунктах 2 и 13 Методуказаний по учету спецодежды.

Справедливости ради следует отметить, что еще в 2003 году Минфин РФ посчитал возможным учитывать спецодежду в составе основных средств, если организация установит такой порядок учета в учетной политике (письмо от 12.05.2003 г. № 16-00-14/159).

Однако на практике, как правило, этот вариант не используется.

Поэтому мы не будем его рассматривать.

Спецодежда может приобретаться организацией у других лиц, в том числе путем покупки, передачи безвозмездно, поступления в счет вклада в уставный (складочный) капитал, иным предусмотренным законодательством путем, или изготавливаться организацией самостоятельно.

Как и другие виды материально-производственных запасов, спецодежда принимается к бухгалтерскому учету по фактической себестоимости, то есть в сумме фактических затрат на приобретение или изготовление.

Учет спецодежды ведется на счете 10 «Материалы».

Для учета спецодежды с момента ее поступления и до передачи в производство и эксплуатацию используется субсчет 10-10 «Специальная оснастка и специальная одежда на складе».

Бухгалтерские записи по приобретению спецодежды за плату будут такими:

ДЕБЕТ 10 «Материалы», субсчет 10-10 «Специальная оснастка и специальная одежда на складе» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

– принята к учету спецодежда, приобретенная у поставщика;

ДЕБЕТ 19 «НДС по приобретенным ценностям» КРЕДИТ 60

– отражен «входной» НДС по спецодежде;

– отражены иные фактические затраты, связанные с приобретением спецодежды: вознаграждения посредникам, плата за информационные и консультационные услуги, затраты по доставке спецодежды, проценты по кредитам, предоставленным поставщиком спецодежды или третьими лицами (если такой кредит взят специально на приобретение спецодежды).

Приемка и оприходование поступающей специальной оснастки и специальной одежды складами организации, как правило, оформляются путем составления приходных ордеров (типовая межотраслевая форма № М-4, утвержденная постановлением Госкомстата РФ от 30.10.1997 г. № 71а).

В случае изготовления специальной одежды непосредственно организацией (собственными силами) затраты по их изготовлению предварительно группируются на соответствующих счетах учета затрат на производство (Инструкция по применению Плана счетов предписывает учитывать такие затраты на счете 23 «Вспомогательные производства»):

ДЕБЕТ 23 «Вспомогательное производство» КРЕДИТ 02, 10, 69, 70 и т.п.

– отражены затраты на изготовление спецодежды (амортизация основных средств, применявшихся при изготовлении спецодежды, материалы, зарплата работников, участвовавших в процессе изготовления спецодежды с начислениями и т.п.).

Окончание работ по изготовлению специальной одежды должно подтверждаться актом выполненных работ по изготовлению специальной одежды по форме, устанавливаемой организацией. Образец формы указанного акта приведен в приложении к Методическим указаниям № 135н. Эта форма является рекомендуемой. Использовать образец необязательно, организация может изменить или доработать эту форму по своему усмотрению.

По окончании работ готовая спецодежда должны быть оприходована на счет 10:

ДЕБЕТ 10, субсчет 10-10 КРЕДИТ 23

– оприходована спецодежда, произведенная вспомогательным производством организации.

Передача изготовленной в организации специальной одежды подразделениями — изготовителями (цехами) на склады организации (иные места хранения) оформляется соответствующими первичными учетными документами. Для этой цели организациям рекомендуется использовать требование-накладную (типовую межотраслевую форму № М-11, утвержденную постановлением Госкомстата РФ от 30.10.1997 г. № 71а).

Отпуск спецодежды в производство и порядок списания затрат на ее приобретение

Отпуск специальной одежды в производство (эксплуатацию) со складов организаций (иных мест хранения) производится на основании первичных учетных документов, в качестве которых могут использоваться унифицированные формы № М-11 «Требование-накладная», № М-15 «Накладная», № М-8 «Лимитно-заборная карта».

Передача специальной одежды в производство (эксплуатацию) отражается в бухгалтерском учете по дебету счета «Материалы, субсчет 10-11 «Специальная оснастка и специальная одежда в эксплуатации» в корреспонденции с кредитом счета 10 «Материалы», субсчет 10-10 «Специальная оснастка и специальная одежда на складе».

Аналитический учет специальной одежды, находящейся в производстве (эксплуатации), бухгалтерской службой ведется по наименованиям (номенклатурным номерам), количеству и фактической себестоимости с указанием даты поступления в производство (эксплуатацию) (месяц, год), мест эксплуатации (по подразделениям) и материально ответственных лиц.

По общему правилу стоимость специальной одежды погашается линейным способом исходя из сроков полезного использования специальной одежды, предусмотренных в типовых отраслевых нормах бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты.

Однако ту спецодежду, срок эксплуатации которой согласно нормам выдачи не превышает 12 месяцев, п. 21 Методуказаний № 135н с целью снижения трудоемкости учетных работ разрешает списывать единовременно в момент ее передачи (отпуска) сотрудникам организации.

В любом случае, как при единовременном списании стоимости спецодежды, так и при погашении ее стоимости линейным способом, начисление погашения стоимости специальной одежды в бухгалтерском учете отражается по дебету счетов учета затрат на производство и кредиту счета «Материалы» субсчет «Специальная оснастка и специальная одежда в эксплуатации»:

Расходы организации по ремонту и обслуживанию специальной одежды включаются в расходы по обычным видам деятельности.

При единовременном списании спецодежды со сроком эксплуатации не более 12 месяцев организации следует решить вопрос о том, как будет обеспечиваться контроль за сохранностью спецодежды.

Как вариант, компания может открыть специальный забалансовый счет и вести учет такой спецодежды до момента окончания срока ее эксплуатации на забалансовом счете.

Выбытие объекта специальной одежды может быть в случаях продажи, передачи безвозмездно (за исключением договора безвозмездного пользования), списания в случае морального и физического износа, ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях, передачи в виде вклада в уставный (складочный) капитал других организаций.

Если списание специальной одежды производится в результате продажи, то выручка от продажи принимается к бухгалтерскому учету в сумме, указанной сторонами в договоре купли-продажи.

Доходы и расходы, связанные со списанием с бухгалтерского баланса специальной одежды, отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся, и относятся на финансовые результаты в качестве прочих доходов и расходов.

Бухгалтерские записи при продаже спецодежды будут следующими:

ДЕБЕТ 62 «Расчеты с покупателями и заказчиками» (либо ДЕБЕТ 73 «Расчеты с персоналом по прочим операциям», если спецодежда продана работнику) КРЕДИТ 91 «Прочие доходы и расходы» , субсчет«Прочие доходы»

– отражены доходы от продажи спецодежды;

ДЕБЕТ 91 , субсчет«Прочие расходы» КРЕДИТ 10, субсчет 10 (если продается одежда со склада) или субсчет 11 (если продается эксплуатируемая одежда)

– списана стоимость проданной спецодежды;

– получена плата за спецодежду;

ДЕБЕТ 91 , субсчет «Прочие расходы» КРЕДИТ 68

– начислен НДС со стоимости реализованной спецодежды.

Списание специальной одежды с бухгалтерского учета в качестве отдельного объекта учета осуществляется только при его фактическом физическом выбытии.

Определение непригодности спецодежды и решение о ее списании производится после проведения инвентаризации и оформления акта на списание.

В случае выявления недостачи специальной одежды сумма недостачи на основании акта о выявленной недостаче и с учетом требований п. 31 Методических указаний по бухгалтерскому учету материально-производственных запасов подлежит списанию в следующем порядке.

В бухгалтерском учете фактическая себестоимость специальной одежды, находящейся на складе организации (ином месте хранения), списывается с кредита счета 10 «Материалы» в дебет счета 94 «Недостачи и потери от порчи ценностей».

Специальная одежда, находящаяся в производстве (эксплуатации), списывается по остаточной стоимости (фактической себестоимости имущества за вычетом части его стоимости, списанной на себестоимость продукции (работ, услуг)) с кредита счета «Материалы» в дебет счета «Недостачи и потери от порчи ценностей».

В аналогичном порядке списывается стоимость спецодежды, пришедшей в негодность и (или) выбывшей вследствие аварий, пожаров и стихийных бедствий, а также других чрезвычайных ситуаций.

В зависимости от конкретных причин потерь фактическая себестоимость или остаточная стоимость специальной одежды подлежит списанию с кредита счета «Недостачи и потери от порчи ценностей» в дебет счетов учета расчетов по возмещению ущерба, финансовых результатов.

Таким образом, проводки при списании спецодежды в случае ее порчи или недостачи будут выглядеть следующим образом:

– списана стоимость (остаточная стоимость) спецодежды в связи с ее недостачей или порчей;

– стоимость списанной до истечения срока эксплуатации спецодежды отнесена на расчеты по возмещению ущерба виновным в порче (недостаче) работником;

либо при отсутствии виновных лиц

ДЕБЕТ 91 , субсчет«Прочие расходы» КРЕДИТ 94

– стоимость спецодежды признана в составе прочих расходов.

П. 64 Методуказаний № 135н предусмотрено, что специальная одежда, выданная работникам, является собственностью организации и подлежит возврату: при увольнении, при переводе в той же организации на другую работу, для которой выданные им специальная одежда, специальная обувь и предохранительные приспособления не предусмотрены нормами, а также по окончании сроков их носки взамен получаемых новых.

При возврате работником специальной одежды (со сроком эксплуатации более 12 месяцев) с невышедшим сроком эксплуатации в бухучете производятся такие записи:

ДЕБЕТ 10, субсчет 10 КРЕДИТ 10, субсчет 11

– оприходована на склад возвращенная работником спецодежда (по остаточной стоимости, числящейся на субсчете 10-11).

В дальнейшем такая спецодежда может быть либо выдана другому работнику, либо списана, если комиссия признает, что спецодежда не пригодна к дальнейшей эксплуатации.

Если же возвращается спецодежда со сроком эксплуатации не более 12 месяцев, то в бухучете проводки не делаются. Записи производятся только в личной карточке работника.

Так как одежда (пусть и специальная) – вещь довольно индивидуальная, то зачастую организации не требуют возврата спецодежды.

В таком случае, если работник не платит за переданную в его собственность спецодежду, имеет место безвозмездная передача спецодежды.

Если безвозмездно передается спецодежда со сроком эксплуатации менее 12 месяцев, то в бухгалтерском учете записи делаются только в том случае, если стоимость такой «недолговечной» спецодежды учитывается на забалансовом счете: производится запись по кредиту такого счета.

Если безвозмездно передается спецодежда со сроком эксплуатации более 12 месяцев (до истечения срока ее эксплуатации), то проводки по этой операции будут следующими:

ДЕБЕТ 91 , субсчет«Прочие расходы» КРЕДИТ 10-11

– отражена безвозмездная передача работнику спецодежды;

ДЕБЕТ 91 , субсчет«Прочие расходы» КРЕДИТ 68

– начислен НДС с рыночной стоимости безвозмездно переданной спецодежды (обязанность исчислять НДС при безвозмездной передаче товаров установлена п. 1 ст. 146 НК РФ, а условие о начислении НДС на рыночную стоимость товаров – п. 2 ст. 154 НК РФ).

Не забудьте также удержать у работника и уплатить в бюджет НДФЛ с рыночной стоимости безвозмездно переданной спецодежды (основания – п. 1 ст. 211 НК РФ, п. 1, 4 ст. 226 НК РФ).

- Условия, учитываемые при списании спецодежды

- Порядок списания спецодежды, пришедшей в негодность раньше срока

- Нормы списания спецодежды в бухгалтерском и налоговом учете

- Формируемые при списании спецодежды проводки в бухгалтерском учете

- Итоги

Условия, учитываемые при списании спецодежды

С 01.01.2021 в бухгалтерском учете спецодежды нужно следовать правилам нового ФСБУ 5/2019 "Запасы". Методические указания по бухучету спецодежды (утв. приказом Минфина от 26.12.2002 № 135н) с этой даты утрачивают силу.

Согласно п. 3 ФСБУ 5/2019 спецодежда относится к запасам, если срок ее службы не превышает 12 месяцев.

За полученную спецодежду работник должен расписаться. Для этого нужно оформить карточку выдачи средств индивидуальной защиты на каждого сотрудника и ведомость на выдачу спецодежды. Образцы заполнения этих документов можно найти в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

При списании спецодежды учитываются определенные условия. Изучим их на простом примере.

ООО «Дизайн Ремонт», предоставляющее услуги по ремонту квартир, в мае закупило для работника, проводящего малярные работы, одежду:

Стоимость без НДС, руб. / шт. (пару)

Относится к спецодежде?

П. 3 ФСБУ 5/2019, ст. 209, 212, 221 ТК РФ, п. 40 приказа Минфина РФ «О типовых нормах выдачи спецодежды во всех видах деятельности» от 09.12.2014 № 997н (далее — типовые нормы № 997н)

Срок эксплуатации спецодежды, мес.

не больше 12 мес.

П. 3 ФСБУ 5/2019, п. 40 типовых норм № 997н

+ п. 9 приказа «О типовых нормах выдачи спецодежды на ремонтно-строительные работы» от 16.07.2007 № 477 — уточнение по защитным очкам

Специфика списания спецодежды в бухгалтерском учете

При вводе в эксплуатацию, в разовом порядке или в течение срока эксплуатации

Подп. "д" п. 23, п. 43 ФСБУ 5/2019

Специфика списания спецодежды в налоговом учете

При вводе в эксплуатацию, в разовом порядке или в течение срока эксплуатации

При вводе в эксплуатацию, в разовом порядке (т. к. срок эксплуатации перчаток менее 1 отчетного периода)

При вводе в эксплуатацию, в разовом порядке или в течение срока эксплуатации

Подп. 3 п. 1 ст. 254 НК РФ

На какие расходы относится спецодежда в бухгалтерском учете

На производственные (или прочие — при досрочном прекращении производственных работ)

Подп. "д" п. 23 ФСБУ 5/2019

На какие расходы относится спецодежда в налоговом учете

На материальные — на основании документального подтверждения наличия условий труда, требующих применения спецодежды и определяемых при их специальной оценке

Подп. 3 п. 1 ст. 254 НК РФ

Спецодежда со сроком службы более 12 месяцев должна быть зафиксирована в бухучете как основное средство (ПБУ 6/01) и списываться в ежемесячном порядке в виде амортизации. Указанный метод целесообразен в отношении дорогостоящей спецодежды — стоимостью > 100 000 руб. При зачислении в основные средства спецодежды стоимостью меньше указанного предела придется отражать временные разницы между налоговым и бухгалтерским учетом спецодежды.

Как после вступления в силу ФСБУ 5/2019 учитывать ОС стоимостью до 100 000 руб., смотрите в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Порядок списания спецодежды, пришедшей в негодность раньше срока

В мае ООО «Дизайн Ремонт» передало в эксплуатацию 1 защитный костюм, 1 головной убор, 12 пар перчаток и 1 защитные очки.

Метод списания спецодежды определен в виде ежемесячного линейного списания, за исключением перчаток — по ним списание производится за 1 раз в полной сумме.

После начала эксплуатации спецодежды произошли события:

Сумма износа, списанная до порчи спецодежды

Сумма к списанию после порчи спецодежды

Списание оставшейся стоимости спецодежды в бухгалтерском учете

Испорчен костюм без возможности восстановления не по вине работника

430 руб. = 1 290 / 12 мес.× 4 мес. (июнь — сентябрь)

860 руб. = 1 290 – 430

Утерян головной убор по вине работника

133 руб. = 320 / 12 мес.× 5 мес. (июль — октябрь)

187 руб. = 320 – 133

На расчеты с работником по возмещению ущерба

Безвозвратно испорчены 12 пар перчаток не по вине работника

1 560 руб.= 130 × 12 пар

Не осуществляется, т. к. стоимость перчаток списана в полной сумме в мае в составе производственных затрат

Продан костюм, введенный в эксплуатацию в сентябре, в связи с окончанием деятельности по ремонту квартир

322,50 руб. = 1 290 / 12 мес. × 3 мес. (октябрь — декабрь)

967,50 руб. = 1 290 – 322,50

На прочие расходы

Подробно порядок списания запасов в соответствии с требованиями нового ФСБУ 5/2019 описан в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный доступ можно получить бесплатно.

Нормы списания спецодежды в бухгалтерском и налоговом учете

По п. 14 приказа Минздравсоцразвития России «Межотраслевые правила обеспечения работников средствами индивидуальной защиты» от 01.06.2009 № 290н (далее — межотраслевые правила) лимит списания спецодежды основывается на нормах, утвержденных либо отраслевыми актами, либо типовыми нормами № 997н.

Работодатель вправе утвердить собственные нормы, повышающие обеспеченность работников спецодеждой. Самостоятельно определяемые нормы должны соответствовать итогам проведенной специальной оценки условий труда (п. 6 межотраслевых правил).

Списание спецодежды в бухгалтерском учете производится на основании фактически произведенных затрат на ее покупку (производство).

Порядок отнесения спецодежды на материальные расходы в налоговом учете утверждается работодателем самостоятельно — в полном объеме на дату начала ее эксплуатации либо в течение нескольких отчетных периодов после начала применения (подп. 3 п. 1 ст. 254 НК РФ).

Нормы расходования спецодежды в НК РФ, как и в правилах бухгалтерского учета, не зафиксированы. Но позиция Минфина РФ (письма от 08.04.2016 № 03-03-06/1/20165, от 25.11.2014 № 03-03-06/1/59763) указывает на то, что предельная величина отнесения эксплуатируемой спецодежды на расходы в налоговом учете должна определяться организациями на основании норм, зафиксированных законодательством, либо внутренними актами работодателя.

При необоснованном превышении норм списания спецодежды возникают постоянные разницы между налоговым и бухгалтерским учетами спецодежды.

Формируемые при списании спецодежды проводки в бухгалтерском учете

По плану счетов, утвержденному приказом Минфина РФ от 31.10.2000 № 94н, движения по спецодежде фиксируются на счете 10, субсчетах «Спецодежда на складе» и «Спецодежда в эксплуатации».

Для контролируемого учета эксплуатируемой спецодежды, списываемой в разовом порядке при вводе в эксплуатацию, можно ввести забалансовый счет «Спецодежда в эксплуатации» (п. 8 ФСБУ 5/2019).

ООО «Дизайн Ремонт» отразило проводки по списанию спецодежды:

Читайте также:

- Налог на прибыль узбекистан 2019

- Плата за пользование кредитом бухгалтерский налоговый учет

- Основной задачей информационных систем для целей составления налоговой отчетности является

- В каких налоговых режимах налоговая база определяется как разница доходов и расходов

- Возврат субсидии налог на прибыль