Специальный налоговый режим с использованием фиксированного вычета

Опубликовано: 06.05.2024

Согласно внесенным изменениям в налоговое законодательство с 2018г. налогоплательщики вправе выбрать один из следующих специальных налоговых режимов:

1) специальные налоговые режимы для субъектов малого бизнеса, включающие в себя:

специальный налоговый режим на основе патента;

специальный налоговый режим на основе упрощенной декларации;

специальный налоговый режим с использованием фиксированного вычета;

2) специальные налоговые режимы для производителей сельскохозяйственной продукции:

специальный налоговый режим для крестьянских или фермерских хозяйств;

специальный налоговый режим для производителей сельскохозяйственной продукции и сельскохозяйственных кооперативов.

Крестьянские или фермерские хозяйства вправе применять два специальных налоговых режима одновременно в случае, установленном в пункте 4 статьи 704 настоящего Кодекса.

Патентом является электронный документ, подтверждающий факт уплаты индивидуального подоходного налога (за исключением индивидуального подоходного налога, удерживаемого у источника выплаты), социальных платежей.

В соответствии со статьей 680 Налогового кодекса, специальный налоговый режим для субъектов малого бизнеса предусматривает уплату следующих налогов:

1) индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима на основе патента;

2) социального налога, корпоративного или индивидуального подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима на основе упрощенной декларации;

3) индивидуального или корпоративного подоходного налога, за исключением налогов, удерживаемых у источника выплаты, – при применении специального налогового режима с использованием фиксированного вычета.

Исчисление, уплата и представление налоговой отчетности по налогам и платежам в бюджет, не указанным в части первой настоящего пункта, производятся в общеустановленном порядке.

Налогоплательщик, применяющий специальный налоговый режим для субъектов малого бизнеса, исполняет обязательство налогового агента по индивидуальному подоходному налогу с доходов, подлежащих налогообложению у источника выплаты, по исчислению, удержанию данного налога и его перечислению в порядке и сроки, которые установлены главой 38 настоящего Кодекса.

Условия применения специального налогового режима:

Специальный налоговый режим для субъектов малого бизнеса вправе применять налогоплательщики, соответствующие следующим условиям:

1) среднесписочная численность работников за налоговый период не превышает для специального налогового режима:

на основе упрощенной декларации – 30 человек;

с использованием фиксированного вычета – 50 человек;

2) доход за налоговый период не превышает для специального налогового режима:

на основе патента – 300-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

на основе упрощенной декларации – 2 044-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

с использованием фиксированного вычета – 12 260-кратный минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

3) не осуществляющие следующие виды деятельности:

производство подакцизных товаров;

хранение и оптовая реализация подакцизных товаров;

реализация отдельных видов нефтепродуктов – бензина, дизельного топлива и мазута;

сбор и прием стеклопосуды;

сбор (заготовка), хранение, переработка и реализация лома и отходов цветных и черных металлов;

деятельность в области бухгалтерского учета или аудита;

финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

деятельность в области права, юстиции и правосудия;

деятельность в рамках финансового лизинга.

Не вправе применять специальный налоговый режим на основе патента или упрощенной декларации индивидуальные предприниматели и юридические лица, оказывающие услуги на основании агентских договоров (соглашений).

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдут режимы с фиксированными платежами: ЕНВД и ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

- Единый налог на вмененный доход (ЕНВД): применяется для ограниченного круга видов деятельности, привязан к физическому показателю и базовой доходности, которую устанавливает государство;

- Патентная система налогообложения (ПСН): предусмотрена для определенных видов деятельности, в основном - услуг, оплачивается на период от месяца до года;

- Упрощенная система налогообложения (УСН): не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода;

- Единый сельскохозяйственный налог (ЕСХН): разрешен только для производителей сельхозпродукции, зависит от доходов;

- Общая система налогообложения (ОСНО): режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС.

2. Режимы с фиксированными платежами

Два специальных налоговых спецрежимов из доступных для ИП не зависят от полученного дохода, поскольку налоги по ним уплачиваются в форме фиксированных платежей: ЕНВД и ПСН. Такой вариант может быть выгодным для бизнеса, приносящего стабильный доход, а также если планируется увеличение оборота и у вас нет желания платить больше налогов.

2.1. ЕНВД

ЕНВД - Единый налог на вмененный доход. Его ещё иногда называют "вменёнкой".

Суть этого режима налогообложения в том, что вне зависимости от вашего дохода вы платите единый налог. Этот налог рассчитывается от базовой доходности — суммы предполагаемого дохода, установленного для вашего вида деятельности. В каждом регионе свой список видов деятельности, по которым можно применять этот спецрежим, а также свой региональный коэффициент, влияющий на размер налога.

Кому подходит:

- розничная торговля;

- общепит;

- оказание рекламных услуг;

- перевозки грузов и пассажиров;

- услуги ремонта;

- бытовые услуги;

- ветеринары;

- риэлторы и пр.

В каких случаях нельзя применять:

- Если в вашем регионе ЕНВД не установлен для ваших видов деятельности;

- При участии в договоре простого товарищества;

- При наличии более 100 наемных сотрудников;

- При автопарке более 20 единиц;

- С торговой площадью более 150 кв.м.;

- При применении ЕСХН;

- При работе в области медицины или соцобеспечения.

Как рассчитывается:

Для расчета ЕНВД применяется следующая формула:

- БД (базовая доходность) х ФП (физический показатель) х К1 х К2 х 15%

- Налоговая ставка: 15%

- Базовая доходность: устанавливается для каждого вида деятельности в Налоговом кодексе РФ.

- Физический показатель: площадь торгового помещение, количество работников, торговая площадь или площадь стоянки, количество посадочных мест и т.п.

- К1: коэффициент-дефлятор, в в 2021 году равен 2,009.

- К2: региональный коэффициент, его размер можно уточнить в инспекции по месту ведения деятельности на ЕНВД.

Кроме единого налога ИП платит страховые платежи за себя, а также налоги и платежи за всех работников (НДФЛ, взносы в ФСС, ФОМС, ПФР).

Рассмотрим расчет ЕНВД для небольшого магазина

- Базовая доходность для розничной торговли - 1800 руб. за кв.м.

- Физический показатель - площадь магазина: 40 кв.м.

- К1 - 2,009 (в 2021 году)

- К2 - 1 (для Нижнего Новгорода и торговой площади до 70 м2)

- Сумма налога:1800х40х1,915х1х15%=20684руб.

Как перейти:

Подайте уведомление по форме 2-ЕНВД в течение 5 дней с начала ведения деятельности, подпадающей под этот налоговый режим.

2.2. Патент

ПСН - Патентная система налогообложения. Патентная система налогообложения предусмотрена исключительно для предпринимателей с относительно небольшим оборотом, штатом до 15 человек и применяется только в отношении определённых видов деятельности. Предполагает собой получение патента, заменяющего собой уплату налога на получаемые предпринимателем доходы на определённый срок, но не более 12 месяцев.

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

Кому подходит:

- бытовые услуги;

- парикмахерские;

- фотографы;

- мелкое производство;

- сезонный бизнес;

- краткосрочные проекты;

- новые направления деятельности, вызывающие сомнения в рентабельности.

В каких случаях нельзя применять:

- Наемных работников более 15;

- Годовой доход более 60 млн.;

- В вашем регионе не предусмотрен патент для нужного вида деятельности.

Как рассчитывается:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

- Базовая доходность: для каждого вида деятельности устанавливается устанавливается правительством и региональными властями

- 12: количество месяцев в году

- К1: количество месяцев, на которые вы приобретаете патент

- Ставка профессионального налога: 6%

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

- Базовая доходность: 100 000 рублей

- Патент покупается на 12 месяцев

- Сумма налога:100000/12х12х6%=11574 руб.

Как перейти:

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

УСН - Упрощённая система налогообложения. Иногда называют "упрощёнкой".

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с ЕНВД или патентом (по разным видам деятельности).

Кому подходит:

- Для тех, у кого не стабильный доход;

- Для тех кому нельзя применять ЕНВД и патент;

- Для тех, кому не запрещено применение упрощенки (ограничение по доходам, количеству сотрудников и т.д.).

В каких случаях нельзя применять:

- Работа в банковской сфере и на рынке ценных бумаг;

- Для страховых компаний;

- Для пенсионных и инвестиционных фондов;

- В работе ломбардов;

- При выпуске подакцизных товаров;

- Для работы в сфере добычи полезных ископаемых;

- Для игорного бизнеса;

- Частнопрактикующим нотариусам;

- При количестве наемного персонала более 100;

- При стоимости основных средств более 150 000 000 руб.;

- Для предпринимателей с годовым доходом более 150 000 000 руб.

Как рассчитывается:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

- "Доходы": ставка налога составит 6% от всей суммы доходов. Его имеет смысл выбирать, если у вас немного расходов или их сложно подтвердить документально. Чтобы рассчитать сумму единого налога нужно увеличить всю сумму выручки на 6% и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%). Налоговую отчетность подавать не нужно, достаточно вести учет, чтобы отслеживать, соблюдайте ли вы лимит выручки.

- "Доходы минус расходы": ставка единого налога будет 15%. Вам подойдет такой объект, если расходов много и вы можете их обосновать. Для расчета суммы налога нужно от всей полученной выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на 15% и отнять от него сумму всех уплаченных страховых взносов (за себя и за работников). Если по итогам года вы остались в убытке, то при этом объекте налогообложения достаточно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

Рассмотрим расчет УСН для небольшого предприятия

- Доходы: 5 000 000 рублей

- Расходы: 2 730 000

- Сумма взносов за себя - 36238 руб.

- Сумма взносов за работников - 172476 руб.

- Сумма налога "Доходы" (6%): 5000000х6% - 36238 - (172476х50%) = 177 524 руб.

- Сумма налога "Доходы минус расходы" (15%): (5000000 - 2730000)х15% - 36238 - (172476х50%) = 218 024 руб.

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

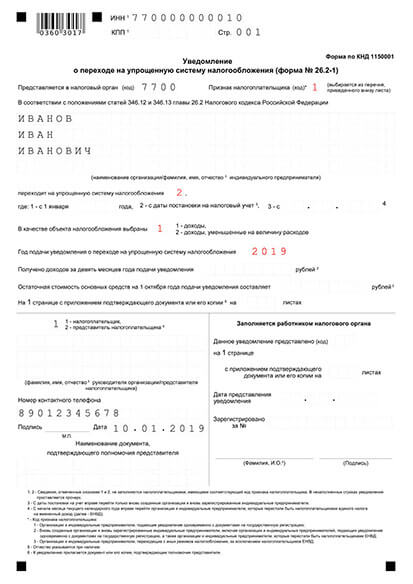

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

Заявление для перехода на УСН (форма №26.2-1) в момент регистрации - Создать заявление

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

Кому подойдет:

- производство, продажа и переработка продукции растениеводства,

- животноводческие хозяйства,

- лесное и сельское хозяйства,

- производство и продажа рыбы и других водных биологических ресурсов.

В каких случаях нельзя применять:

- Если доля выручки по не сельскохоозяйственным статьям выше 30%.

Как рассчитать:

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% - это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2021 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- (2800000-1730000)*6% = 64200руб.

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Как перейти:

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом или ЕНВД.

Кому подойдет:

- предпринимателям с большим годовым оборотом,

- бизнесу с большим количеством контрагентов-плательщиков НДС,

- предпринимателям, планирующим крупные приобретения и нуждающимся в вычете НДС.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

- НДС (от 0 до 20% — в зависимости от вида деятельности и товара),

- налог на имущество (от 0 до 2%, в зависимости от категории имущества),

- взносы за себя и работников в ПФР, ФСС и ФОМС,

- НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет - это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- НДС к вычету: 36 000

- (2800000)*20% - 36000 + (2800000-1730000)*0,13% = 663100руб.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

Как перейти:

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

Итак, новый 2018 год принес нам новый налоговый кодекс с определенными измеениями, одни изменения радуют, другие огорчают. В данной статье мы предлагаем рассмотреть наиболее значимые изменения в специальных налоговых режимах – патент, упрощенка, фиксированный вычет.

Специальный налоговый режим на основе патента

Патент, к сожалению, c 01.01.2020г. не вправе будут применять работники торговли, все виды торговли исключили из данного налогового режима.

Статья 685. Порядок применения

1. Специальный налоговый режим на основе патента вправе применять индивидуальные предприниматели, которые помимо соответствия условиям, установленным для субъектов малого бизнеса статьей 683 Налогового Кодекса:

1) не используют труд работников;

2) осуществляют деятельность в форме личного предпринимательства;

3) осуществляют один или несколько из следующих видов деятельности:

· штукатурные работы;

· столярные и плотницкие работы;

· работы по покрытию полов и облицовке стен;

· малярные и стекольные работы;

· деятельность такси;

· грузовые перевозки автомобильным транспортом;

· управление недвижимостью за вознаграждение или на договорной основе;

· деятельность в области фотографии;

· переводческое (устное и письменное) дело;

· сдача в имущественный наем (аренду);

· сдача в имущественный наем (аренду) транспортных средств;

· прокат и имущественный наем (аренда) развлекательного и спортивного инвентаря;

· прокат видеозаписей и дисков;

· прокат и имущественный наем (аренда) прочих предметов личного потребления и бытовых товаров;

· сдача в имущественный наем (аренду) сельскохозяйственной техники и оборудования;

· сдача в имущественный наем (аренду) офисных машин и оборудования, включая вычислительную технику;

· услуги в области спортивного образования и образования специалистов организации досуга;

· услуги образования в сфере культуры;

· услуги в области прочего образования;

· вспомогательные образовательные услуги;

· деятельность в области искусства;

· ремонт компьютеров и периферийного оборудования;

· ремонт коммуникационного оборудования;

· ремонт предметов личного потребления и бытовых товаров;

· парикмахерские услуги;

· маникюр и педикюр;

· ветеринарные услуги;

· услуги по обработке земельных участков;

· услуги по уборке жилых помещений и ведению домашнего хозяйства;

· услуги носильщиков на рынках, вокзалах;

· изготовление и ремонт музыкальных инструментов;

· выпас домашних животных.

Также просим обратить внимание, что данный пункт вводится в действие только с 01.01.2020г!

Статья 47. Приостановить до 1 января 2020 года действие пункта 1 статьи 685 Налогового кодекса, установив, что в период приостановления данный пункт действует в следующей редакции:

"1. Специальный налоговый режим на основе патента вправе применять индивидуальные предприниматели, которые помимо соответствия условиям, установленным для субъектов малого бизнеса подпунктом 2) пункта 2 статьи 683 настоящего Кодекса:

1) не используют труд работников;

2) осуществляют деятельность в форме личного предпринимательства.".

Статья 686. Исчисление стоимости патента

1. В стоимость патента включаются подлежащие уплате суммы индивидуального подоходного налога (кроме индивидуального подоходного налога, удерживаемого у источника выплаты) и социальных платежей.

2. Исчисление суммы индивидуального подоходного налога, включаемого в стоимость патента, производится путем применения ставки в размере 1 процента к объекту налогообложения.

3. Исчисление включаемых в стоимость патента социальных платежей производится в соответствии с законами Республики Казахстан "О пенсионном обеспечении в Республике Казахстан", "Об обязательном социальном страховании" и "Об обязательном социальном медицинском страховании".

Также просим обратить внимание, что данный пункт вводится в действие только с 01.01.2020г!

Статья 48. Приостановить до 1 января 2020 года действие пункта 2 статьи 686 Налогового кодекса, установив, что в период приостановления данный пункт действует в следующей редакции:

"2. Исчисление суммы индивидуального подоходного налога, включаемого в стоимость патента, производится путем применения ставки в размере 1 процента к объекту налогообложения, за исключением объекта налогообложения лиц, осуществляющих деятельность в сфере торговли.

Индивидуальные предприниматели, осуществляющие деятельность в сфере торговли, производят исчисление суммы индивидуального подоходного налога, включаемого в стоимость патента, путем применения ставки в размере 2 процента к объекту налогообложения, за исключением доходов, получаемых путем безналичных расчетов, которые облагаются по ставке 1 процент.

Индивидуальные предприниматели, осуществляющие деятельность в сфере торговли, ведут раздельный учет доходов, облагаемых по разным ставкам индивидуального подоходного налога. При этом учет доходов, получаемых путем безналичных расчетов, ведется в налоговом регистре по форме, установленной уполномоченным органом, на основании первичных документов, включая выписки с банковских счетов.".

2) доход за налоговый период не превышает для специального налогового режима:

· на основе патента – 300-кратный минимальный размер заработной платы (12 750 000 тг на 2019г.), установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года.

Специальный налоговый режим на основе упрощенной декларации

В данном режиме изменения произошли незначительные. Уменьшилось предельное количество сотрудников для ТОО, для ИП оно увеличилось. А также переход с «упрощеки» на «общеустановленный» теперь возможен не сразу, а по истечении года.

Статья 683. Условия применения специального налогового режима

2. Специальный налоговый режим для субъектов малого бизнеса вправе применять налогоплательщики, соответствующие следующим условиям:

1) среднесписочная численность работников за налоговый период не превышает для специального налогового режима:

· на основе упрощенной декларации – 30 человек;

3. Выбранный специальный налоговый режим изменению в течение календарного года не подлежит, за исключением возникновения случаев несоответствия условиям применения специального налогового режима, установленным настоящим разделом для такого режима налогообложения.

Предельный доход за полугодие остался почти такой же за налоговый период.

· на основе упрощенной декларации – 2 044-кратный минимальный размер заработной платы ( 86 870 000 тг на 2019г.), установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

Специальный налоговый режим с использованием фиксированного вычета

Это новый специальный налоговый режим, до текущего года ничего похожего в нашем налоговом кодексе не было. Данный специальный налоговый режим очень похож на общеустановленный, но существенная разница состоит в том, что корпоративный налог составляет не 20%, а 10% и плюс государство дарит 30% незадокументированных вычетов.

Статья 693. Дополнительный фиксированный вычет

Налогоплательщик, применяющий специальный налоговый режим с использованием фиксированного вычета, вправе при определении налогооблагаемого дохода включить в сумму расходов, относимых на вычеты, сумму фиксированного вычета в размере не более 30 процентов от суммы дохода, определенного с учетом корректировок..

При этом в случае применения положений части первой настоящей статьи общая сумма расходов, относимых на вычеты, включая фиксированный вычет, не должна превышать 70 процентов от суммы дохода с учетом корректировок.

Предельный доход за год в данном специальном режиме довольно большой, в месяц это более 28 млн.тенге.

· с использованием фиксированного вычета – 12 260-кратный минимальный размер заработной платы , установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года;

Данный режим только вводится в действие, поэтому по нему еще много неясностей, но все же, радует то, что теперь предприниматели имеют возможность закрывать часть расходов, на которые по каким либо причинам, получить документы невозможно.

В случае, если у вас возникнут затруднения со сдачей налоговой или статистической отчетности, наши специалисты готовы помочь Вам в ее сдаче, даже если Вы находитесь в другом городе.

Для этого нам понадобятся ЭЦП с Налоговой (Управления гос.доходов) или ЭЦП с ЦОНа.

С ценами на услуги, Вы можете ознакомиться тут

Добрый день ! Предельный доход для ТОО и ИП при СНР на 2019 год ,критерий для постановки на НДС .Заранее спасибо.

Статья 683. Условия применения специального налогового режима

1. Для целей настоящего Кодекса субъектами малого бизнеса признаются индивидуальные предприниматели и ЮЛ-резиденты РК, применяющие СНР для субъектов малого бизнеса.

2. СНР для субъектов малого бизнеса вправе применять налогоплательщики, соответствующие следующим условиям:

1) среднесписочная численность работников за налоговый период не превышает для СНР:

на основе упрощенной декларации - 30 человек;

с использованием фиксированного вычета - 50 человек;

2) доход за налоговый период не превышает для СНР:

на основе патента - 3 528-кратный размер МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

на основе упрощенной декларации - 24 038-кратный размер МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

с использованием фиксированного вычета - 144 184-кратный размер МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

3) не осуществляющие следующие виды деятельности:

производство подакцизных товаров;

хранение и оптовая реализация подакцизных товаров;

реализация отдельных видов нефтепродуктов - бензина, дизельного топлива и мазута;

сбор и прием стеклопосуды;

сбор (заготовка), хранение, переработка и реализация лома и отходов цветных и черных металлов;

деятельность в области бухгалтерского учета или аудита;

финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

деятельность в области права, юстиции и правосудия;

деятельность в рамках финансового лизинга.

3. Не вправе применять специальный налоговый режим на основе патента или упрощенной декларации индивидуальные предприниматели и юридические лица, оказывающие услуги на основании агентских договоров (соглашений).

Для целей настоящего пункта под агентскими договорами (соглашениями) понимаются договоры (соглашения) гражданско-правового характера, заключенные в соответствии с законодательством Республики Казахстан, по которым одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны определенные действия от своего имени, но за счет другой стороны либо от имени и за счет другой стороны.

4. Не вправе применять специальный налоговый режим для субъектов малого бизнеса:

1) юридические лица, имеющие структурные подразделения;

2) структурные подразделения юридических лиц;

3) налогоплательщики, имеющие иные обособленные структурные подразделения и (или) объекты налогообложения в разных населенных пунктах.

В целях налогообложения лиц, применяющих специальные налоговые режимы, иным обособленным структурным подразделением налогоплательщика признается территориально обособленное подразделение, по месту нахождения которого оборудованы стационарные рабочие места, выполняющее часть его функций. Рабочее место считается стационарным, если оно создано на срок более одного месяца.

Положение настоящего подпункта не распространяется на налогоплательщиков, осуществляющих исключительно деятельность по сдаче в имущественный наем (аренду) имущества;

4) юридические лица, в которых доля участия других юридических лиц составляет более 25 процентов;

5) юридические лица, у которых учредитель или участник одновременно является учредителем или участником другого юридического лица, применяющего специальный налоговый режим или особенности налогообложения;

6) некоммерческие организации;

7) плательщики налога на игорный бизнес.

5. Для целей настоящей статьи предельный доход индивидуального предпринимателя состоит из:

1) объекта налогообложения, определяемого в соответствии со статьей 681 настоящего Кодекса;

2) доходов в виде прироста стоимости, указанных в статье 330 настоящего Кодекса, возникающих в связи с реализацией и передачей в уставный капитал имущества, являющегося основными средствами индивидуального предпринимателя;

3) дохода, определяемого в соответствии со статьей 366 настоящего Кодекса.

6. Для целей настоящей статьи предельный доход юридического лица состоит из:

1) объекта налогообложения, определяемого в соответствии со статьей 681 настоящего Кодекса;

2) совокупного годового дохода с учетом корректировок, предусмотренных статьей 241 настоящего Кодекса, определяемого в соответствии с разделом 7 настоящего Кодекса.

7. Индивидуальный предприниматель, являющийся субъектом малого бизнеса в соответствии с настоящей статьей, при применении специального налогового режима для субъектов малого бизнеса вправе вести налоговый учет в упрощенном порядке, предусмотренном настоящим разделом.

Специальный налоговый режим (СНР) - особый порядок расчетов с бюджетом, устанавливаемый для отдельных категорий налогоплательщиков и предусматривающий применение упрощенного порядка исчисления и уплаты отдельных видов налогов и платы за пользование земельными участками, а также представления налоговой отчетности по ним.

Специальный налоговый режим для субъектов малого бизнеса вправе применять налогоплательщики, соответствующие следующим условиям:

1) среднесписочная численность работников за налоговый период не превышает для специального налогового режима:

- на основе упрощенной декларации - 30 человек;

- с использованием фиксированного вычета - 50 человек

2) доход за налоговый период не превышает для специального налогового режима:

- на основе патента - 3 528-кратный размер месячного расчетного показателя (10 291 176 тенге), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

Например: Патент с 1 января по 30 июня 2021года. Предполагаемый доход за данный период составил 2 200 000 тенге, в июне месяце оказана услуга на 9 000 000 тенге.

До истечения срока действия патента возникает несоответствие условиям, в связи с чем ИП необходимо предоставить в налоговый орган уведомление в течение 5 рабочих дней с даты возникновения несоответствия для перехода на другой режим налогообложения. При этом датой начала другого режима будет являться первое число месяца, в котором возникли такие условия. В нашем примере начало применения другого режима - 1 июня 2021 года.

- на основе упрощенной декларации - 24 038-кратный размер месячного расчетного показателя (70118846 тенге), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

Например: ИП применяет СНР на основе упрощенной декларации. В мае месяце 2021 года доход ИП составил 72 000 000 тенге.

В связи с несоответствием условиям, ИП в течение пяти рабочих дней с даты возникновения несоответствия обязаны представить в налоговый орган по месту нахождения уведомление о применяемом режиме налогообложения для перехода на общеустановленный порядок или иной режим налогообложения. При этом датой начала применения общеустановленного порядка или иного специального налогового режима будет являться первое число месяца, в котором возникло несоответствие условиям.

В нашем примере ИП переходит на общеустановленный режим налогообложения с 1 мая 2021 года.

- с использованием фиксированного вычета - 144 184-кратный размер месячного расчетного показателя (420 584 728 тенге), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Налогоплательщик, применяющий специальный налоговый режим с использованием фиксированного вычета, вправе при определении налогооблагаемого дохода включить в сумму расходов, относимых на вычеты, сумму фиксированного вычета в размере не более 30 процентов от суммы дохода, определенного с учетом корректировок, предусмотренных пунктом 4 статьи 691 настоящего Кодекса. При этом, в случае применения положений части первой настоящей статьи, общая сумма расходов, относимых на вычеты, включая фиксированный вычет, не должна превышать 70 процентов от суммы дохода с учетом корректировок.

Также в доход включаются доходы в пределах 70 048-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, полученные индивидуальным предпринимателем путем безналичных расчетов с обязательным применением трехкомпонентной интегрированной системы .

3) не осуществляющие следующие виды деятельности:

производство подакцизных товаров ;

хранение и оптовая реализация подакцизных товаров ;

реализация отдельных видов нефтепродуктов - бензина, дизельного топлива и мазута;

сбор и прием стеклопосуды;

сбор (заготовка), хранение, переработка и реализация лома и отходов цветных и черных металлов;

деятельность в области бухгалтерского учета или аудита ;

финансовая, страховая деятельность и посредническая деятельность страхового брокера и страхового агента;

деятельность в области права, юстиции и правосудия;

деятельность в рамках финансового лизинга.

Не вправе применять специальный налоговый режим на основе патента или упрощенной декларации индивидуальные предприниматели и юридические лица, оказывающие услуги на основании агентских договоров (соглашений).

Например: ИП применяет СНР на основе патента. Вид деятельности сдача в аренду собственного имущества. Патент действует с 1 января по 31 декабря 2021 года. В сентябре месяце добавил вид деятельности - риелторские услуги.

При этом до истечения срока действия патента при возникновении условий, не позволяющих применять специальный налоговый режим на основе патента, индивидуальные предприниматели в течение пяти рабочих дней с даты возникновения несоответствия условиям обязаны представить в налоговый орган по месту нахождения уведомление о применяемом режиме налогообложения для перехода на общеустановленный порядок или иной специальный налоговый режим.

ИП осуществляет риелторские услуги, оказывает услуги на основании агентских договоров. В связи с этим ИП не вправе применить СНР.

Таким образом, ИП подает уведомление о применении общеустановленного режима налогообложения. При этом датой начала применения общеустановленного порядка будет являться первое число месяца, в котором возникли такие условия.

В нашем примере ИП переходит на общеустановленный режим налогообложения с 1 сентября 2021 года.

Также СНР не вправе применять:

1) юридические лица, имеющие структурные подразделения;

2) структурные подразделения юридических лиц;

3) налогоплательщики, имеющие иные обособленные структурные подразделения и (или) объекты налогообложения в разных населенных пунктах.

В целях налогообложения лиц, применяющих специальные налоговые режимы, иным обособленным структурным подразделением налогоплательщика признается территориально обособленное подразделение, по месту нахождения которого оборудованы стационарные рабочие места, выполняющее часть его функций. Рабочее место считается стационарным, если оно создано на срок более одного месяца.

Положение настоящего подпункта не распространяется на налогоплательщиков, осуществляющих исключительно деятельность по сдаче в имущественный наем (аренду) имущества;

Например: ИП зарегистрирован в УГД по Щербактинскому району, применяет СНР на основе упрощенной декларации. Вид осуществления деятельности - розничная торговля. В мае 2021 года ИП открыл магазин в г. Павлодаре.

В связи с тем, что ИП, применяющие СНР, не вправе осуществлять в разных населенных пунктах деятельность, то в течение пяти рабочих дней с даты возникновения несоответствия условиям, обязаны представить в налоговый орган по месту нахождения уведомление о применении общеустановленного режима налогообложения.

При этом датой начала применения общеустановленного порядка будет являться первое число месяца, в котором возникло несоответствие условиям.

В нашем примере ИП переходит на общеустановленный режим налогообложения с 1 мая 2021 года.

4) юридические лица, в которых доля участия других юридических лиц составляет более 25 процентов;

5) юридические лица, у которых учредитель или участник одновременно является учредителем или участником другого юридического лица, применяющего специальный налоговый режим или особенности налогообложения;

Читайте также:

- Для функций контроля налогообложения и регулирования в управленческом учете расходы подразделяют

- Проводки уплата налога за третьих лиц

- Регионы льготного налогообложения на территории рф

- Кредиторская задолженность по налогу на доходы физических лиц в казенном учреждении

- Государственная пошлина за выдачу разрешений на добычу охотничьих ресурсов