Соглашение об избежании двойного налогообложения с китаем

Опубликовано: 19.05.2024

С 01.01.2021 г. в России началось применение многосторонней Конвенции от 24.11.2016 г. по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Base Erosion and Profit Shifting – BEPS) (в международной практике Multilateral Instrument, «MLI», «Конвенция»). Также вступают в силу изменения в ряде соглашений об избежании двойного налогообложения («СОИДН»).

Россия завершила внутренние процедуры для вступления в силу норм MLI, и c 01.01.2021 г. Конвенция начинает действовать в отношении 34 стран с учетом ряда ограничений. С основными изменениями Вы можете ознакомиться в нашем обзоре.

Также вносятся изменения в СОИДН с рядом стран, а именно с Кипром, Люксембургом, Мальтой и Нидерландами. Данные юрисдикции традиционно используются для вывода за рубеж доходов, полученных в России. Напомним, что 25.03.2020 г. Президент РФ В.В.Путин во время телеобращения к россиянам озвучил необходимость пересмотра СОИДН с этими юрисдикциями. Подробнее мы сообщали об этом ранее.

Текущий статус СОИДН

По состоянию на январь 2021 г. подписаны и ратифицированы Протоколы об изменениях СОИДН с Кипром и Люксембургом. Однако со стороны Люксембурга не все национальные процедуры были пройдены в 2020 году. Аналогичный протокол с Мальтой подписан, но ратификация еще не окончена.

Что касается СОИДН с Нидерландами, то существует вероятность, что оно будет денонсировано. Минфин России провел переговоры с министерством финансов Нидерландов на предмет введения изменений, аналогичных СОИДН с вышеуказанными юрисдикциями. Однако переговоры не увенчались успехом и в данный момент запущен процесс денонсации СОИДН.

Напомним, что речь идет об увеличении налога у источника до 15% в отношении дивидендов и процентов, за некоторым исключением. Изменения не коснутся лицензионных платежей (роялти) и ряда других выплат.

Пониженная ставка в 5% на дивиденды сохраняется для следующих категорий бенефициарных собственников дохода:

- страховое учреждение или пенсионный фонд, или

- компания, чьи акции котируются на зарегистрированной фондовой бирже, при условии, что

- не менее 15% голосующих акций находятся в свободном обращении, и

- она прямо владеет не менее 15% капитала компании, выплачивающей дивиденды, в течение 365 дней;

- Правительство или политическое подразделение, или местные органы власти, или

- Центральный Банк.

Процентные доходы будут облагаться по ставке 5%, в случае если бенефициарный собственник является банком или одним из вышеназванных лиц, включая публичные компании. Пониженная ставка будет также применяться к следующим категориям ценных бумаг, которые котируются на зарегистрированной фондовой бирже:

- государственные облигации;

- корпоративные облигации;

- внешние облигационные займы (евроооблигации).

Вступление изменений в силу

Таким образом, с 01.01.2021 г. применение льгот по СОИДН с 34 странами возможно только при выполнении условий MLI. При этом льготы в отношениях с Кипром и Мальтой (несмотря на не пройденную ратификацию, Протокол действует временно) применяются в ограниченном объеме с учетом изменений, внесенными Протоколами, а также с учетом MLI. Изменения в СОИДН с Люксембургом вступят в силу только с 2022 года, если все национальные процедуры ратификации будут пройдены в течение этого года.

В отношении остальных стран, включая Люксембург, применяются положения СОИДН в текущей редакции. Изменения в СОИДН с Нидерландами, если таковые будут, начнут действовать не ранее 2022 г.

Чем может помочь SCHNEIDER GROUP?

Мы следим за развитием событий и будем своевременно информировать Вас об этом. Эксперты налоговой практики смогут проконсультировать Вас по возникающим вопросам. По нашему мнению, на данном этапе целесообразно будет:

- оценить возможные последствия изменений и рассмотреть варианты по минимизации их влияния,

- рассмотреть возможность выплаты дивидендов/процентов в текущем году,

- рассмотреть возможные варианты изменения корпоративной структуры владения.

Автор: Ирина Стародубцева, аудитор-эксперт

RosCo - Consulting & audit

В соответствии с п. 1 ст. 11 Федерального закона от 15.07.1995 г. №101-ФЗ «О международных договорах РФ» Министр финансов РФ Антон Силуанов и руководитель Государственной налоговой администрации КНР Ван Цзюнь подписали Протокол о внесении изменений в Соглашение между Правительством РФ и Правительством КНР об избежании двойного налогообложения и о предотвращении уклонения от налогообложения в отношении налогов на доходы от 13 октября 2014 г. Внесенные поправки касаются порядка налогообложения доходов, полученных от долговых требований, что будет способствовать укреплению финансового партнерства между бизнес-сообществами РФ и КНР.

Прежде всего, целью внесенных поправок в Соглашение между Правительством РФ и Правительством КНР об избежании двойного налогообложения и о предотвращении уклонения от налогообложения в отношении налогов на доходы (далее по тексту – Соглашение) является переориентация заемного капитала с еврорынков в сторону азиатского рынка капитала.

Несколько слов о самом Соглашении. Соглашение применяется к лицам, которые являются резидентами в одном или в обоих договаривающихся государствах (ст.1 Соглашения). Статьей 28 Соглашения определено, что ранее существовавшее Соглашение и Протокол к нему, подписанные в Пекине 27 мая 1994 года, прекращают действие применительно к доходам, в отношении которых применяются положения Соглашения от 13 октября 2014 г.

Напомним, что «старое» Соглашение, подписанное в Пекине 27 мая 1994 года и вступившее в силу 10 апреля 1997 года, применялось с 1 января 1998 года (ратифицировано Федеральным законом РФ от 26.02.1997 г. №37-ФЗ с заявлением).

И, по прошествии 20 лет, подписывается новое Соглашение от 13 октября 2014 г. Обновленное Соглашение пополнилось статьей 26 «Обмен информацией», которая позволит налоговым службам обеих государств обмениваться информацией для администрирования или исполнения национального законодательства в отношении налогов любого рода и вида (п.1 ст.26 Соглашения), что корреспондирует с нормами принятого Федерального Закона от 24.11.2014 г. №376-ФЗ о деофшоризации российской экономики (данные вопросы подробно освещены в статье «Антиофшорный закон – конец налоговому раю?» .

Подписанное Соглашение не распространяет свое действие в отношении одного из ведущего финансового центра Азии - Гонконга (который представляет собой отдельный административный район Китая), имеющего собственную систему налогообложения. Между Гонконгом и Китаем также существует Соглашение об избежании двойного налогообложения.

Статьей 28 Соглашения определена дата вступления его в силу. Так, по международным правилам, оба государства (Россия и Китай) должны уведомить друг друга по дипломатическим каналам о выполнении ими внутригосударственных процедур, требуемых их законодательством для вступления в силу Соглашения. И Соглашение вступит в силу на 30-й день после даты получения последнего из этих уведомлений.

Однако для того, чтобы Соглашение вступило в силу оно должно быть ратифицировано, поскольку устанавливает иные налоговые правила, чем содержит действующее российское налоговое законодательство (ст.15 Федерального закона от 15.07.1995 г. №101-ФЗ «О международных договорах РФ», далее по тексту - Закон №101-ФЗ).

Сама процедура ратификации определена в ст.16 Закона №101-ФЗ. Так, ратификация подобных Соглашений должна осуществляться Государственной Думой в форме Федерального закона. На сегодняшний день такой закон не принят.

Таким образом, Соглашение вступит в силу после того, как страны завершат все свои законодательные процедуры.

На какие налоги распространяется соглашение

Напомним, что порядок налогообложения, определенный Соглашением имеет приоритет над национальным налоговым законодательством (ст.7 НК РФ, п.4 ст.15 Конституции РФ).

Сутью любого Международного соглашения является недопущение повторного налогообложения одних и тех же доходов в разных государствах. В связи с этим, положения Соглашения прописывают, прежде всего, в каком размере и в каком государстве будет уплачиваться налог.

Перечень «охватываемых» Соглашением налогов, по сути, не отличается от подобных Соглашений с другими странами. Так, согласно п.3 ст.2 Соглашения такими налогами являются:

налог на доходы физических лиц;

налог на доходы предприятий;

налог на доходы физических лиц;

налог на доходы организаций.

Сразу отметим, что в отличие от «прибыльных» правил, при решении вопроса о налогообложении операций в части НДС, Соглашение не применяется (п. 1 ст. 143 НК РФ). А поэтому для решения вопроса о налогообложении НДС подобных операций, следует руководствоваться нормами гл.21 НК РФ.

На каких лиц распространяется соглашение

Соглашение распространяется на лиц, которые являются резидентами одного или обоих государств (России либо Китая). При этом под термином «лицо» понимается физическое лицо, компания либо любое другое объединение лиц (п.1 ст.3 Соглашения).

А основой для определения резидентства лица служит его местожительство, место постоянного пребывания, место регистрации, место фактического управления или любого другого критерия аналогичного характера (ст.4 Соглашения).

Суть внесенных изменений

Правительством РФ было подписано Распоряжение от 14.03.2015 г. №429-р «О подписании Протокола о внесении изменений в Соглашение между Правительством РФ и Правительством КНР об избежании двойного налогообложения и о предотвращении уклонения от налогообложения в отношении налогов на доходы от 13 октября 2014 г.» (опубликовано в Собрании законодательства РФ, №12, 23.03.2015, ст.1791).

Внесенные изменения коснулись ст.11 Соглашения, регламентирующей порядок налогообложения процентов.

Сам термин «проценты» трактуется как доход от долговых требований любого вида независимо от ипотечного обеспечения и права на участие в прибылях должника. Примером такого дохода в ст.11 Соглашения приводится доход от государственных ценных бумаг и доход от облигаций или долговых обязательств, включая премии и призы, связанные с такими бумагами, облигациями и обязательствами. При этом штрафы за просроченный платеж не являются процентами. В этой части никаких принципиальных изменений не произошло.

Однако следующий пункт Протокола вносит существенное изменение в части выбора государства, в котором будет облагаться выплаченный доход в виде процентов. Так, проценты, возникающие в одном из договаривающихся государств и выплачиваемые резиденту другого договаривающегося государства, подлежат налогообложению только в этом другом договаривающемся государстве (п.1 ст.11 Соглашения).

Что означает это на практике?

Пример №1.

Российское предприятие – резидент РФ привлекает кредитные ресурсы в банке – резиденте КНР. В отношении выплаченных процентов в пользу китайского банка у российского предприятия не возникает обязанности исполнения функции налогового агента по исчислению, удержанию и перечислению из выплаченного дохода (в виде процентов) налога на доходы. То есть полученные проценты от российского предприятия – резидента РФ будут облагаться в КНР, а не у источника выплаты дохода (т.е. резидента РФ).

В Китае действуют следующие ставки налога на доходы предприятий:

25% - для большинства субъектов налогообложения;

20% - для малорентабельных предприятий мелкого бизнеса;

15% - для инновационных предприятий, связанных с новыми прогрессивными технологиями.

Измененное правило облегчит процедуру оформления кредита и позволит избежать ответственности за неисполнение функции налогового агента. Напомним, что ответственность за правильность исчисления и удержания налога у источника с доходов, выплачиваемых иностранным организациям, предусмотренных соглашениями об избежании двойного налогообложения, возлагается на налогового агента (п.2 ст.287 НК РФ).

А неправомерное неудержание либо неперечисление налога на доходы, выплачиваемых иностранным организациям карается штрафом. Размер штрафа составляет 20 процентов от суммы, подлежащей удержанию и (или) перечислению (ст. 123 НК РФ).

Однако при применении данной нормы есть исключения, указанные в п.3 ст.11 Соглашения. Так, приведенное правило не будет работать, если лицо, имеющее фактическое право на проценты, являясь резидентом одного из государств:

1) осуществляет предпринимательскую деятельность в другом государстве (путем создания постоянного представительства*), в котором возникают проценты;

Для целей Соглашения термин «постоянное представительство» означает фиксированное место деятельности, через которое предприятие полностью или частично осуществляет предпринимательскую деятельность и в частности, включает в себя (ст.5 Соглашения):

шахту, нефтяную или газовую скважину, карьер или любое другое место добычи природных ресурсов;

строительную площадку, строительный, сборочный или монтажный объект или надзорную деятельность, связанную с ними, но только в том случае, если такая площадка, объект или деятельность существуют более 18 месяцев;

предоставление услуг, включая консультационные, предприятием через своих сотрудников или иной персонал, нанятый с этой целью, но только в том случае, если деятельность такого характера осуществляется (в рамках одного или связанных проектов) в другом государстве в течение периода или периодов, составляющих 183 дня в любом 12-месячном периоде, начинающемся или заканчивающемся в соответствующем налоговом году.

2) оказывает в этом государстве независимые личные услуги через расположенную там постоянную базу** и долговое требование, на основании которого выплачиваются проценты, фактически связано с таким постоянным представительством или постоянной базой (п.3 ст.11 Соглашения).

В самом Соглашении не содержится определение термина «постоянная база». Однако согласно комментариям к Модели конвенции по налогам на доходы и капитал ОЭСР содержание термина «постоянная база» статьи «Доходы от независимых личных услуг» основывается на принципах, определяющих налогообложение прибыли постоянного представительства. При этом, оговаривается, что привязка к конкретному офису (помещению) не является существенным при установлении критерия постоянства, поскольку основополагающим является существование в другом государстве центра деятельности непрерывного или постоянного характера (Письмо Минфина РФ от 21.12.2012 г. №03-08-05).

Под термином «профессиональные услуги» понимается, в частности, независимая научная, литературная, художественная, образовательная или преподавательская деятельность, а также независимая личная деятельность врачей, юристов, инженеров, архитекторов, стоматологов и бухгалтеров (п.2 ст.14 Соглашения).

В приведенных случаях в зависимости от обстоятельств применяются положения ст. 7 или ст.14 Соглашения.

Пример №2.

Российское предприятие – резидент РФ привлекает заемные средства у одного из предприятий - резидента КНР. Китайским предприятием создано постоянное представительство в виде отделения на территории РФ, через которое осуществляется предпринимательская деятельность в РФ.

В этой ситуации порядок налогообложения выплаченных китайскому предприятию процентов регламентируется ст.7 Соглашения.

Пунктом 1 ст.7 Соглашения определено, что прибыль предприятия-резидента КНР облагается налогом в КНР за исключением случая, когда такое предприятие осуществляет предпринимательскую деятельность в РФ через находящееся там постоянное представительство.

Тогда прибыль китайского предприятия будет облагаться налогом в РФ в части, относящейся к этому постоянному представительству. То есть российское предприятие – резидент РФ (заемщик) также, как и в примере №1, освобождается от исполнения обязанности налогового агента.

В этом случае порядок исчисления налога на прибыль постоянного представительства КНР будет осуществляться в соответствии с правилами ст. 307 НК РФ. При определении прибыли постоянного представительства китайского предприятия разрешаются вычеты расходов, понесенных для целей постоянного представительства, включая понесенные таким образом управленческие и общеадминистративные расходы, как в РФ, в котором расположено постоянное представительство, так и в любом другом месте (п.3 ст.7 Соглашения).

Проанализируем, как менялся порядок налогообложения подобных (в международной практике именуемых «пассивными» доходами) доходов в различном периоде подписания Соглашений:

Налогообложение процентов

Соглашение от 27 мая 1994 г.

(ратифицировано Федеральным законом РФ от 26.02.1997 г. №37-ФЗ с заявлением)

Соглашение от 13 октября 2014 г.

Протокол №429-р от 14 марта 2015 г. о внесении изменений в Соглашение от 13 октября 2014 г.

Выплачиваемые проценты могут облагаться налогом на доходы как в одном, так и другом государстве (п.1 ст.10 Соглашения).

Проценты могут облагаться налогом в государстве, в котором они возникают, в соответствии с законодательством этого государства, но если получатель процентов фактически имеет на них право, тоналог не должен превышать 10 процентов валовой суммы процентов.

Если лицо, имеющее фактическое право на проценты, является резидентом одного из государств и осуществляет через постоянное представительство предпринимательскую деятельность на территории государства, которое выплачивает проценты либо оказывает в этом государстве независимые личные услуги через расположенную там постоянную базу и долговое требование, то в этом случае применяются положения ст. 7 или ст.14 Соглашения.

Выплачиваемые проценты могут облагаться налогом на доходы как в одном, так и другом государстве (п.1 ст.11 Соглашения).

Проценты могут облагаться налогом в государстве, в котором они возникают, в соответствии с законодательством этого государства, но если лицо, имеющее фактическое право на проценты, является резидентом другого государства, то налог не должен превышать 5 процентовобщей суммы процентов.

Если лицо, имеющее фактическое право на проценты, является резидентом одного из государств и осуществляет через постоянное представительство предпринимательскую деятельность на территории государства, которое выплачивает проценты либо оказывает в этом государстве независимые личные услуги через расположенную там постоянную базу и долговое требование, то в этом случае применяются положения ст. 7 или ст.14 Соглашения.

Выплачиваемые проценты облагаются налогом на доходы только в том государстве (либо в РФ, либо в КНР), резидентом которого является получатель «пассивных» доходов в виде процентов (п.1 ст.11 обновленного Соглашения).

Исключения из правил поименованы в п.3 ст.11 Соглашения и связаны с наличием постоянного представительства, осуществляющего предпринимательскую деятельность на территории государства, которое выплачивает проценты либо оказывает в этом государстве независимые личные услуги через расположенную там постоянную базу и долговое требование. В таком случае применяются положения ст. 7 или ст.14 Соглашения.

Как показывает динамика изменений Соглашений разных лет, в части доходов в виде процентов предусмотрены благоприятные изменения, направленные на расширение сотрудничества между российским и китайским бизнесом.

Ближайшие перспективы

Подписанный Протокол о внесении изменений в Соглашение, прежде всего, направлен на стимулирование интересов китайских банков к финансированию проектов в РФ. В условиях ограниченного доступа кредитных ресурсов западных и американских финансовых рынков, азиатский рынок может стать хорошей альтернативой для российских предприятий в поисках новых источников финансирования.

Ряд крупнейших компаний РФ начали активно развивать партнерство в Азиатском регионе. Так, глава «Газпрома» Алексей Миллер после заключения крупнейшего в истории «Газпрома» экспортного контракта с Китаем направил письмо В.Путину, в котором было отмечено, что «…с процентов, причитающихся к выплате китайским банкам, берется налог на прибыль, кредиторы же, в свою очередь, требуют компенсировать затраты на уплату налога, что приводит к удорожанию кредита и росту затрат для российского заемщика» (источник информации - http://www.vedomosti.ru/economics/news/2015/03/12).

Эти события простимулировали проработку и оперативное подписание Протокола о внесении изменений в Соглашение. Протокол скрепили подписями: со стороны РФ - глава Минфина РФ А. Силуанов, со стороны КНР - руководитель налоговой администрации Ван Цзю.

Таким образом, условия для того, чтобы затраты по обслуживанию китайских кредитов, снизились, созданы. Этот факт должен послужить хорошим стимулом для привлечения китайских заемных ресурсов.

Но, как было отмечено выше, для дальнейшей реализации благоприятных изменений, необходимо принятие Федерального закона о ратификации Соглашения.

Статья актуальна на 07.06.15

Обоюдное Соглашение, позволяющее избежать двойного налогообложения, между Гонконгом и Россией было подписано 18 января 2016 г. А также оно затрагивало предотвращение уклонения от уплаты налогов.

На кого распространяется

Физические и юридические лица, на которых распространяется вышеупомянутое Соглашение, определяются ст. 4-й документа:

- Граждан Специального Административного Района (САР) Гонконг.

- Граждан РФ, пребывающих в Гонконге больше 180 суток за один налоговый год либо 300 суток за последние два налоговых года.

- Юридических лиц, поставленных на учёт в госорганах САР, или тех, управление которыми осуществляется из Гонконга.

Полезно знать! Юридическое лицо, являющееся резидентом двух стран, признается налогоплательщиком той, в которой расположено место фактического управления.

На какие налоги действует Соглашение

Перечень налогов, попадающих под условия Соглашения, приводится в ст. 2-й. Из него следует, что к ним относятся все платежи, исчисляющиеся от всего размера прибыли, либо отдельного элемента дохода, с учётом налогов на отчуждение имущества. В частности, к ним относятся такие категории (в зависимости от территориальной применимости):

- Относительно Гонконга:

- Налог на доход.

- Налог с заработной платы.

- Имущественный налог.

- Относительно России:

- Налог на прибыль юридического лица.

- Налог на доход гражданского лица.

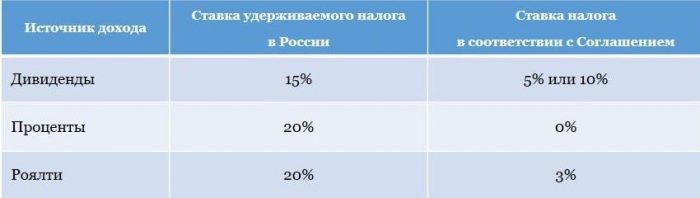

![Ставки налога]()

Различие ставок налога

Важно! Утверждённые условия распространяются на все разновидности налогов, относящихся к данным группам, которые могут быть введены на территории каждой из сторон Соглашения в период его действия.

Налоги на предпринимательскую деятельность

Условия, касающиеся данной ситуации, прописаны в ст. 7-й Соглашения об избежании двойного налогообложения в Гонконге. Подлежит уплате только доход, полученный на территории САР. Это является основным отличием от российской системы, где предприятие обязано платить с общемировой прибыли.

Подробнее об особенностях жизни в Гонконге можно прочитать пройдя по данной ссылке.

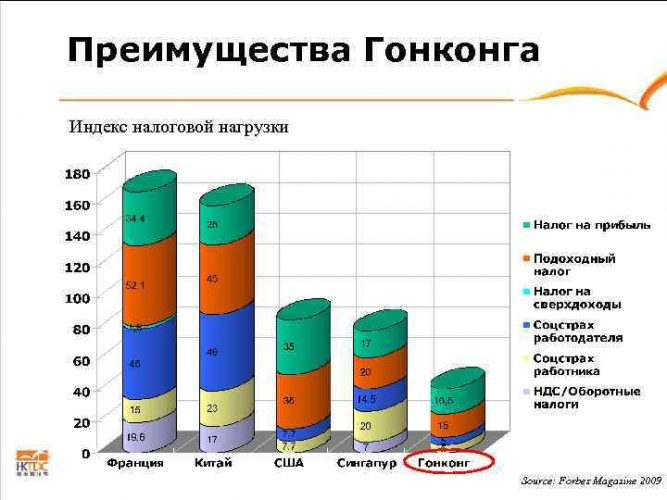

![Корпоративное налогообложение Сингапура и Гонконга]()

В зависимости от структурности гонконгского предприятия и конкретных характеристик может быть организовано такое юридическое лицо, которое будет получать так называемый офшорный доход, не подлежащий налогообложению. В противном случае может применяться — оншорный, подлежащий уплате.

Следуя комментариям пресс-секретаря налоговой инспекции, физическое или юридическое лицо обязано оплачивать налог на прибыль в Гонконге, если ведётся торговля, предпринимательство или иная профессиональная деятельность. Причем она должна приносить доход, получаемый в пределах САР.

Освобождение от уплаты налогов

Исходя из судебной практики, можно попытаться выстроить тенденцию, по которой предприятие может не платить налоги в Гонконге. Суть его такова:

- Предприятие не имеет офисов на территории САР.

- Предприятие не имеет сотрудников на территории САР.

- Контроль и менеджмент находится в России.

- Заключение сделок осуществляется за пределами Гонконга.

- Бизнес-партнёры (клиенты, поставщики) находятся за пределами Гонконга.

- Происхождение и реализация продукции не связана с Гонконгом.

Соблюдение данных принципов позволяет утверждать, что доход предприятия получен за пределами, таким образом, налогообложению не подлежит.

Полезно знать! В большинстве случаев доказывать презумпцию невиновности предприятию приходится в суде.

Обзор иных систем налогообложения

Исходя из внесённых Соглашением корректировок, налогообложение Гонконга претерпело существенные изменения. Это затронуло большинство сфер деятельности, отличающихся доходностью в 2021 году.

Морские и воздушные суда, перевозки

Владелец этого вида судна платит налог только той стороне Соглашения, в которой зарегистрировано его предприятие. Аналогичные условия действуют в отношении доходов, полученных от данной сферы деятельности, в частности:

- От международных перевозок (пассажирских и грузовых).

- От аренды судна без экипажа (для осуществления международных рейсов).

- От продажи билетов и услуг, затрагивающих эксплуатацию судна в вышеупомянутых целях.

Доходы от продажи имущества

Продажа, дарение или иной способ отчуждения движимого и недвижимого имущества предприятия либо физического лица вправе облагаться налогом в одной и в другой стране Соглашения. Однако это условие затрагивает не все сферы, в частности:

- Налог с отчуждения морского либо воздушного судна, использующегося в международных перевозках, а также имущества, применяющегося для их обеспечения, подлежит обложению только в стране регистрации предприятия.

- Прибыль, полученная с реализации акций, обращающихся на бирже, утверждённой сторонами, половина или более из которых касается объектов недвижимости.

Возможность оплатить налог в России или Гонконге на выбор предусмотрена:

- С реализации или иного способа отчуждения объектов недвижимости.

- С продажи или иного способа отчуждения движимых ценностей, касающихся единой базы, принадлежащей резиденту одной страны и занимающегося предпринимательской деятельностью — в другой.

Важно! Налог на прибыль от реализации налогооблагаемого имущества, не относящегося к перечню, представленному выше, подлежит оплате в стране, где зарегистрирован резидент владелец.

Возможность выбора страны, в которой будет произведена уплата налога, существует только в отношении отчуждения недвижимости или движимого имущества, не относящегося к водному или воздушному транспорту и всему, что с ним связано.

Подоходный налог

Подоходным налогом в Гонконге облагаются все работники, не соответствующие определённой категории. Определяется это несколькими факторами:

- Договор заключён, согласован и исполнен вне пределов Гонконга.

- Юридическое лицо поставлено на учёт за пределами САР.

- Заработную плату работник получает за пределами Гонконга.

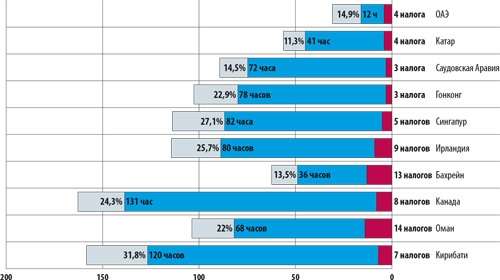

![10 самых благоприятных налоговых систем мира]()

10 самых благоприятных налоговых систем мира

Если одно из условий не соблюдается, работник должен подать декларацию о доходах. Это требование является обязательным даже в том случае, когда последний трудоустроен на предприятии, расположенном за пределами САР, но приезжает в Гонконг для работы. В этой ситуации подаются сведения о доходе, полученном во время пребывания в Гонконге. Остальной заработок указывать нет необходимости.

Полезно знать. Налоговый год в специальном автономном районе начинается 1 апреля, заканчивается 31 марта.

Ставки подоходного налога

Система гонконгского налогообложения в 2021 году отличается от российской тем, что здесь действует прогрессивная шкала, то есть сумма уплаты увеличивается пропорционально размеру заработка гражданина. При этом следует учитывать, что в зависимости от источника дохода способ его декларирования и обложения может меняться.

![Подоходный налог в Гонконге и других странах мира]()

Например, если резидент зарабатывает от сдачи в аренду недвижимости, расположенной на территории Гонконга, он обязан заполнять налоговую декларацию.

Самые востребованные налоговые ставки для резидентов приведены в таблице.

Величина налогооблагаемого дохода, гонконгских долларов Фиксированный процент подоходного налога Менее 45 000 2 От 45 001 до 90 000 7 От 90 001 до 135 000 12 Более 135 001 17 Преимущества налоговой системы и Соглашения

Если начать анализ с системы в целом, то даже до принятия Соглашения преимущества гонконгской стороны были очевидны. Заключались они в таких характеристиках:

- Большое количество льгот и вычетов, позволяющих назвать систему лояльной.

- Низкая величина налога на доходность для всех предприятий.

- Использование территориального принципа налогообложения, то есть уплате подлежат только те доходы, источником которых является объект, расположенный на территории САР.

- Первоначальный льготный период. Возможность предоставления первых отчётов только по истечении 1,5 года с момента регистрации юридического лица.

Внедрение вышеупомянутого Соглашения позволяет гарантировать налоговую свободу для иных источников дохода граждан и юридических лиц. Кроме этого, оно освобождает резидента той или иной страны от вторичной уплаты налогов, дублирующихся из-за законодательных проблем.

Кстати, такая система избежания двойного налогообложения действует в США и ряде других государств, признающих двойное гражданство. Причём во многих из них аналогичный принцип работает уже длительное время. (Статью об избежании двойного налогообложения в Германии можно почитать пройдя по данной ссылке.)

О налогах в странах мира можно почитать в статье пройдя по этой ссылке.

Компании, которые ведут бизнес в других странах, платят налоги два раза: сначала в бюджет другой страны, а потом и в российский. Но есть целых 84 страны, где можно заплатить только один раз.

![Артур Дулкарнаев]()

![Мария Ильяшенко]()

Что такое двойное налогообложение

Двойное налогообложение возникает, когда российский предприниматель работает в другой стране. Сначала он платит налог с дохода там, а когда деньги поступают на российские счета, еще и в бюджет России.

Страны знают об этом, поэтому договорились между собой, что два раза с одного дохода платить не надо. Это и называется международным соглашением об избежании двойного налогообложения.

В мире почти двести признанных государств, при этом соглашение с Россией заключили 84: США, Великобритания, Германия, Испания, Израиль, Шри-Ланка, Мексика, Люксембург, Чили, Белоруссия и другие. Список включает страны Азии, Европы, Америки.

С каждой страной у России свое соглашение, но в целом они похожи:

- позволяют учитывать уже оплаченный в другой стране налог при оплате налога в России;

- касаются налогов на доход, имущество и капитал;

- распространяются на всех предпринимателей и компании.

Теперь о том, в каких случаях соглашение работает.

В каких случаях действует соглашение

Чаще всего соглашение об избежании двойного налогообложения нужно при торговле в другой стране. Например, компания «Лосось» продает в Великобритании красную искру, платит подоходный налог там, а затем может не платить налог на прибыль в России.

![]()

Было бы здорово, если страны бы не считали суммы: заплатил в Великобритании, а в России забыли про весь налог. На деле же считать придется: вычитать из российского налога сумму, которую уже заплатили в Великобритании, и доплачивать остальное.

Еще несколько случаев, когда действует соглашение об устранении двойного налогообложения:

- иностранная компания частично владеет российской фирмой и с нее получает дивиденды. С них нужно платить налог, и его размер зависит от соглашения. Если оно есть — налог 0% или 5%, если нет — 15%;

- американская компания пригласила российских разработчиков приехать и написать для них программу. По законам США и России они должны заплатить подоходный налог и там, и там. Но между странами есть соглашение, поэтому налог разработчики заплатят только один раз;

- компания открывает филиал в другой стране. Заказчики платят на счет в местном банке, но налог нужно платить в обеих странах. Если между странами есть соглашение, платить налог нужно только один раз.

Часто российские компании работают в странах, с которыми нет соглашения. Вот здесь и появляются те самые оффшорные счета. Такие компании создают технические или транзитные компании в странах, с которыми соглашение есть, например на Кипре, и через Кипр переправляют деньги дальше, в настоящую компанию.

Какие документы нужны, чтобы не платить налог два раза

Чтобы работать в другой стране и платить меньше налогов, нужно предоставить в российскую налоговую документы. Точного списка нет, в целом это подтверждающие документы, которые объяснят, что налог компания уже заплатила. Это может быть что-то одно:

- налоговая декларация другой страны;

- банковская платежка;

- выписка со счета о том, что деньги заплачены.

Какой-то определенной формы для этих документов нет: стран много, везде свои стандарты, и российская налоговая это понимает.

Налоговый год в каждой стране тоже свой, а по правилам налог сначала платят в другом государстве, а потом в России. Если налоговые периоды различаются, в России сдают сначала привычную декларацию, а потом уточненную — чтобы пояснить размер налога, который заплатили в другой стране.

Вы писали несколько статей про налоги с иностранных дивидендов, налоги для нерезидентов и прочее. Я внимательно прочитал налоговые соглашения об избежании двойного налогообложения и другие документы, и у меня возник такой вопрос: может ли человек — налоговый нерезидент России применять налоговое соглашение с другой страной, в которой он тоже не считается налоговым резидентом?

Вот конкретный пример.

Петя уехал учиться в США по визе F-1 . Для студентов с этой визой в налоговом законодательстве США предусмотрено исключение, по которому они не будут считаться налоговыми резидентами США первые 5 лет. Для этого надо подать форму 8843. Будем считать, что Петя не забывает подавать ее вовремя.

Петя — финансово грамотный студент, так что у него есть акции американских компаний, с которых он получает дивиденды. По идее, он должен платить налог 30% в США, но он ссылается на статью 10 соглашения между РФ и США об избежании двойного налогообложения и платит только 10%. Пока Петя жил в России, он доплачивал государству 3%, но поскольку теперь он находится в США уже свыше 183 дней, то в РФ он больше не налоговый резидент, так что в России с этих дивидендов он теперь не платит вообще ничего.

Среди моих знакомых есть два лагеря: большой и маленький.

Маленький лагерь считает так: в статье 4 соглашения есть определение резидента с точки зрения соглашения. Там написано, что резидентом России считается человек, который по какой-то причине должен платить в ней налоги. Но если он должен платить налоги только с дохода, полученного в России, то тогда он не резидент.

Петя — налоговый нерезидент в России согласно налоговому кодексу, так что он должен платить налоги в РФ только с российских доходов, а значит, он подпадает под исключение и не будет резидентом России по определению из соглашения. Резидентом США он не является по той же причине, так что соглашение вообще никаким образом к нему не применяется. Соответственно, в США он должен платить большие налоги только с доходов из США, а в России — тоже большие налоги, но только с доходов из РФ.

Большой лагерь думает так: в статье 4 соглашения написано, что налоговым резидентом России признается человек, который должен платить в РФ налоги по какой-то причине, но только если неверно, что единственная причина налогов — это доход из России.

Петя — гражданин России. И вообще у него тут семья, центр жизненных интересов и место постоянного проживания — собственная квартира, а в США он арендует. Так что у него много причин платить налоги в России. А налоговый кодекс тут вообще ни при чем, потому что соглашение имеет над ним приоритет. Поэтому он резидент России по определению из соглашения, а значит, все делает правильно и с чистой совестью указывает в форме W-8BEN свой российский адрес, российский ИНН и ссылается на статью 10 соглашения. А если бы он так не делал, то ему пришлось бы платить большие налоги или там, или там, но не одновременно: как-то это несправедливо.

На последнее возражение маленький лагерь отвечает, что эти соглашения созданы, чтобы избегать двойного, а не большого налогообложения.

Я почему-то не нашел обсуждения этого, как мне кажется, довольно тонкого момента нигде в интернете. Помогите, пожалуйста, — рассудите спорщиков!

Спасибо за интересный вопрос! Если коротко, то маленький лагерь прав. Соглашение об избежании двойного налогообложения к Пете не применяется, поскольку в его случае угрозы двойного налогообложения нет. Разберемся подробнее.

Какие цели преследуют государства, избегая двойного налогообложения

Каждое государство самостоятельно создает свою налоговую систему. Несогласованность систем разных стран может приводить к тому, что с полученного дохода один и тот же налог приходится заплатить дважды. Это препятствует росту инвестиционных потоков между государствами, международной торговле и передаче технологий. В условиях глобализации двойное налогообложение признается злом, с которым принято бороться.

Введение к типовой конвенции ООН об избежании двойного налогообложенияPDF, 2,9 МБ

Когда одно государство заключает соглашение об избежании двойного налогообложения с другим государством, оно в первую очередь руководствуется не интересами отдельных граждан, а пользой для экономики.

Россия заключила двусторонние соглашения об избежании двойного налогообложения с более чем 80 странами, в том числе с США. Для удобства я буду называть договор между РФ и США соглашением, как и вы в своем вопросе.

Сразу оговорюсь, что при толковании международного договора учитывается не только обычное значение терминов в их контексте, но и цели договора.

Читайте также: