Соц налог в 100 форме

Опубликовано: 09.05.2024

В соответствии с положениями ст. 234 НК РФ новый для российской системы налогов обязательный фискальный платеж - единый социальный налог (ЕСН), устанавливается для целей мобилизации денежных средств и направления их на реализацию права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь. Поэтому правовыми основами ЕСН являются положения части первой НК РФ, гл. 24 части второй НК РФ "Единый социальный налог" с учетом изменений, внесенных Федеральным законом от 29.05.2002 № 57-ФЗ (с измен, на 24.07.2002), а также других федеральных законов в области социального обеспечения граждан (в частности, Федерального закона "Об обязательном пенсионном страховании в Российской Федерации" от 15.12.2001 № 167-ФЗ, с измен, на 29.05.2002).

В Российской Федерации ЕСН впервые введен с 1 января 2001 года. Поступления от него зачисляются в три государственных внебюджетных фонда: Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ.

С 1 января 2002 года, то есть с введением ЕСН, изменилось название основного источника, за счет которого формируются указанные фонды, но сложившаяся система медицинского и социального страхования была сохранена. Таким образом, ЕСН заменил взимавшиеся ранее взносы в государственные социальные внебюджетные фонды в основном по форме.

Методические рекомендации по порядку исчисления и уплаты ЕСН утверждены приказом МНС РФ от 05.07.2002 № БГ-3-05/344. Методические указания о порядке взыскания задолженности плательщиков по страховым взносам в государственные социальные внебюджетные фонды, зачета (возврата) переплаты сумм страховых взносов в эти фонды и ЕСН утверждены приказом МНС РФ от 29.12.2000

№ БГ-3-07/466. Разъяснения по отдельным вопросам, связанным с применением гл. 24 НК РФ "Единый социальный налог (взнос)11, доведены письмом МНС РФ от 19.06.2001 № СА-6-07/[email protected]

Налогоплательщиками ЕСН являются:

• лица, производящие выплаты физическим лицам:

- организации;

- индивидуальные предприниматели;

- физические лица, не признаваемые индивидуальными предпринимателями;

• индивидуальные предприниматели, адвокаты. Основным критерием разделения налогоплательщиков ЕСН на две категории выступает то, являются ли они работодателями либо сами "работают на себя". При этом если налогоплательщик одновременно относится к нескольким из указанных выше категорий налогоплательщиков

(например, если адвокат нанял на работу помощника), то он обязан исчислять и уплачивать налог по каждому из оснований. Объект налогообложения. В зависимости от принадлежности налогопла

тельщика к одной из указанных выше категорий положениями гл. 24 НК РФ выделяются два вида объектов налогообложения:

для налогоплательщиков, производящих выплаты физическим лицам (то есть для организаций, индивидуальных предпринимателей), объектом налогообложения являются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам;

налогоплательщиков - физических лиц, не признаваемых для целей налогообложения по ЕСН индивидуальными предпринимателями, объектом налогообложения являются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц.

Выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав), не относятся законодательством к объекту налогообложения. Соответственно для налогоплательщиков второй категории (индивидуальных предпринимателей и адвокатов, не являющихся работодателями) объектом налогообложения являются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Дляиндивидуальных предпринимателей, применяющих упрощенную систему налогообложения, объектом налогообложения является валовая выручка, определяемая в соответствии с Федеральным законом "Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства" как сумма доходов, полученных за налоговый период как в денежной, так и в натуральной формах от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. Состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль гл. 25 НК РФ.

Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, налоговая база определяется как произведение валовой выручки и коэффициента 0,1.

Налоговая база. Порядок определения налоговой базы по ЕСН также

ставится в зависимость от категории налогоплательщика. Налоговые льготы. В соответствии с положениями ст. 239 НК РФ от уп латы налога освобождаются:

организации любых организационно-правовых форм - с сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100000 руб. на каждого работника, являющегося инвалидом I, II или III группы;

следующие категории налогоплательщиков-работодателей - с сумм выплат и иных вознаграждений, не превышающих 100000 руб. в течение налогового периода на каждого отдельного работника:

- общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%, их региональные и местные отделения;

- организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда - не менее 25%;

- учреждения, созданные в образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целях, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов. Указанные льготы не распространяются на налогоплательщиков, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров, в соответствии с перечнем, утверждаемым Правительством РФ;

налогоплательщики - индивидуальные предприниматели, являющиеся инвалидами I, II или III группы, в части доходов от их предпринимательской и иной профессиональной деятельности в размере, не превышающем 100000 руб. в течение налогового периода;

российские фонды поддержки образования и науки - с сумм выплат гражданам РФ в виде грантов (безвозмездной помощи), предоставляемый учителям, преподавателям, школьникам, студентам и (или) аспирантам государственных и (или) муниципальных образовательных учреждений.

Также освобождены от уплаты ЕСН следующие министерства и ведомства: Минобороны РФ, МВД РФ, ФСБ РФ, ФАПСИ при Президенте РФ, ФСО РФ, СВР РФ, ФПС РФ, Федеральная служба специального строительства РФ, в составе которых проходят службу военнослужащие, ФСНП России, Минюст РФ, Государственная фельдъегерская служба РФ, ГТК РФ, военные суды, Судебный департамент при Верховном Суде РФ, Военная коллегия Верховного Суда РФ в части сумм денежного довольствия, продовольственного и вещевого обеспечения и иных выплат, получаемых военнослужащими, лицами рядового и начальствующего состава органов внутренних дел, сотрудниками органов налоговой полиции, уголовно-исполнительной системы и таможенной системы РФ, имеющими специальные звания, в связи с исполнением обязанностей военной и приравненной к ней службы в соответствии с законодательством РФ.

Кроме того, в соответствии с п. 2 ст. 238 НК РФ для бюджетных организаций установлено освобождение от налогообложения сумм, не превышающих 2000 руб. (на одно лицо за налоговый период), выплат работникам Зтих организаций (в виде материальной помощи, а также возмещения бывшим работникам (пенсионерам по возрасту и (или) инвалидам) и (или) членам их семей стоимости приобретенных ими (для них) медикаментов, назначенных лечащим врачом. Отметим, что предоставление такого права только бюджетным организациям противоречит конституционным принципам равенства и недискриминации различных форм собственности, ибо содержит основанное на критерии права собственности преимущество одних категорий налогоплательщиков над другими.

Налоговым периодом по ЕСН является календарный год. Кроме того, положениями ст. 240 НК РФ установлено, что отчетными периодами по налогу являются I квартал, полугодие и 9 месяцев календарного года.

Налоговые ставки. Для налогоплательщиков - работодателей, производящих выплаты физическим лицам, за исключением выступающих в качестве работодателей налогоплательщиков - сельскохозяйственных товаропроизводителей и родовых, семейных общин малочисленных на

родов Севера, занимающихся традиционными отраслями хозяйствования, положениями п. 1 ст. 241 НК РФ установлены следующие базовые ставки:

Налоговая база на каждого отдельного работника (нарастающим итогом с начала года)

Федеральный бюджет

Фонд социального страхования РФ

От 100001 до 300000 руб.

28000 руб. + 15,8% с суммы, превышающей 100000 руб.

4000 руб. + 2,2% с суммы, превышающей 100000 руб.

От 300001 до 600000 руб.

59600 руб. + 7,9% с суммы, превышающей 300000 руб.

8400 руб. + 1,1% с суммы, превышающей 300000 руб.

«Клерк» Рубрика ЕСН

Глава 24 "Единый социальный налог"

(в ред. Федерального закона от 20.07.04 № 70-ФЗ)

С 1 января 2005 года изменены интервалы налоговой базы и ставки по ЕСН. Так, налоговая ставка по ЕСН для сумм до 280 000 руб. составит 26 процентов. Для сумм от 280 001 руб. до 600 000 руб. - 72 800 руб. + 10 процентов с суммы, превышающей 280 000 руб. Кроме того, отменен ряд льгот.

Выше опубликована новая редакция главы 24 «Единый социальный налог» НК РФ. Изменения в эту главу НК РФ, а также в Федеральный закон от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее - Закон № 167-ФЗ; в новой редакции будет опубликован в следующих номерах «ДК») внес Федеральный закон от 20 июля 2004 г. № 70-ФЗ «О внесении изменений в главу 24 части второй Налогового кодекса Российской Федерации, Федеральный закон "Об обязательном пенсионном страховании в Российской Федерации" и признании утратившими силу некоторых положений законодательных актов Российской Федерации» (далее - Закон № 70-ФЗ).

Новая редакция главы 24 НК РФ начнет действовать 1 января 2005 года.

Наиболее серьезные изменения касаются статьи 241 НК РФ. Законодатель сократил количество интервалов налоговой базы с четырех до трех. Изменены размеры налоговых ставок, применяемые к соответствующим интервалам. Кроме того, с 1 января 2005 года больше не надо будет соблюдать условие для применения регрессии.

Вместе с тем сокращен перечень выплат, по которым не нужно платить ЕСН.

РЕГРЕССИЯ БЕЗ УСЛОВИЙ

В настоящее время регрессивные ставки начинают применяться к сумме выплат, превышающей 100 000 руб. Но для этого надо, чтобы выполнялось условие использования регрессивных ставок (сумма выплат в среднем на одно физическое лицо не должна быть меньше 2500 руб. в месяц).

С 2005 года регрессивные ставки можно будет применять без каких-либо дополнительных условий. Правда, законодатель повысил порог для регрессивных ставок. Теперь они будут применяться после того, как сумма выплат физическому лицу превысит 280 000 руб., а не 100 000 руб.

НАЛОГОВЫЕ СТАВКИ

В зависимости от того, к какому интервалу относится сумма выплат (налоговая база), к ней применяются разные налоговые ставки. В настоящее время существует четыре интервала регрессивной шкалы: до 100 000 руб., от 100 001 руб. до 300 000 руб., от 300 001 руб. до 600 000 руб. и свыше 600 001 руб.

С 1 января 2005 года к первому интервалу будет относиться сумма выплат до 280 000 руб. К такой налоговой базе будет применяться налоговая ставка 26 процентов. Второй интервал составит от 280 001 руб. до 600 000 руб., а третий - свыше 600 001 руб. Мы не будем перечислять все налоговые ставки, лишь отметим, что налоговые ставки для таких выплат тоже изменились. Проанализируем, как изменится налоговая нагрузка для всех размеров выплат.

По всем выплатам свыше 300 000 руб. сумма налога уменьшится всего на 800 руб. А для выплат в диапазоне от 260 001 руб. до 291 999 руб. налоговая нагрузка увеличится (правда, на разные суммы).

Таким образом, в наибольшем выигрыше окажутся те налогоплательщики, которые не обладали правом на применение регрессивной шкалы налогообложения. А также те, у которых налоговая база на одно физическое лицо составляла 50 000-200 000 руб. Для них снижение налоговой нагрузки составит 4000-10 000 руб.

НЕОБЛАГАЕМЫЕ СУММЫ СТАЛИ ОБЛАГАЕМЫМИ

Закон № 70-ФЗ сузил перечень сумм, не подлежащих налогообложению ЕСН (ст. 238 НК РФ).

Кооперативы и товарищества будут платить ЕСН

С 1 января 2005 года садоводческие, садово-огородные, гаражно-строительные и жилищно-строительные кооперативы (товарищества) должны будут платить ЕСН с выплат за счет членских взносов физическим лицам, которые оказывают услуги или выполняют работы для этих организаций.

В настоящее время эти суммы освобождены от налогообложения.

Плательщики ЕСН – профсоюзы

Выплаты в денежной и натуральной форме, которые профсоюз выплачивает своим членам за счет членских профсоюзных взносов, не облагаются ЕСН, так как не подпадают под определение объекта налогообложения.

Однако если профсоюз выплачивает какие-либо суммы тем членам профсоюза, которые состоят с ним в трудовых отношениях или выполняют для него работы (оказывают услуги) по гражданско-правовым договорам, то с 1 января 2005 года с таких сумм надо будет платить ЕСН. В настоящее время профсоюзы не платят ЕСН с таких сумм, если выплачивают их за счет членских взносов и при этом их размер не превышает 10 000 руб. в год.

Неденежные выплаты

Выплаты в натуральной форме сельскохозяйственной продукцией и (или) товарами для детей включаются в объект налогообложения. Сейчас, если эти товары произведены самим плательщиком и размер выплаты не превышает 1000 руб. на одного работника за календарный месяц, плательщик с таких выплат ЕСН не платит (подп. 14 п. 1 ст. 238 НК РФ).

Однако с 1 января 2005 года такая оговорка действовать не будет. Со всех выплат в натуральной форме независимо от их размера плательщик будет платить ЕСН.

ВЫПЛАТЫ БЮДЖЕТНИКАМ

Пункт 2 статьи 238 НК РФ освобождает от налогообложения следующие выплаты бюджетникам в пределах 2000 руб. Это материальная помощь работникам и бывшим работникам, вышедшим на пенсию, и оплата бывшим работникам и членам их семей медикаментов.

С 1 января 2005 года не будет облагаться ЕСН только материальная помощь бюджетникам до 3000 руб. на одно физическое лицо за налоговый период. Такое правило установил нововведенный подпункт 15 пункта 1 статьи 238 НК РФ.

А Закон № 70-ФЗ признал утратившим силу пункт 2 статьи 238 НК РФ.

НАЛОГОВЫЕ ЛЬГОТЫ

Закон № 70-ФЗ расширил сферу применения льготы, установленной статьей 239 НК РФ. В настоящее время организации любых организационно-правовых форм освобождаются от уплаты ЕСН с сумм выплат, не превышающих 100 000 руб. в течение налогового периода на каждого работника, являющегося инвалидом I, II или III группы. А общественные организации инвалидов и некоторые другие налогоплательщики не платят ЕСН с выплат, не превышающих 100 000 руб. на каждого своего работника.

С 1 января 2005 года эту льготу можно будет применить при выплатах не только работнику, заключившему трудовой договор, но и иному физическому лицу, получающему вознаграждение на основе гражданско-правового договора об оказании услуг (выполнении работ) или авторского договора.

ПОРЯДОК ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА

Законодатель дополнил статьи 243 и 244 НК РФ новой обязанностью налогоплательщиков. Если налогоплательщик прекратит деятельность в качестве индивидуального предпринимателя до конца года, то в пятидневный срок он должен будет подать в налоговую инспекцию налоговую декларацию за период с начала года по день подачи заявления о прекращении деятельности. В течение 15 дней после подачи такой декларации надо будет провести окончательные расчеты с бюджетом по ЕСН (доплатить налог или получить обратно излишне уплаченные авансовые платежи). Напомним, что такое же правило уже действует в отношении отчетности по налогу на доходы физических лиц (п. 3 ст. 229 НК РФ).

Отметим еще одно изменение, касающееся налогоплательщиков, самостоятельно обеспечивающих себя работой. Декларация о предполагаемых доходах, которую они должны подавать в начале своей деятельности, теперь называется заявлением. Дело в том, что этот документ не соответствует определению налоговой декларации, приведенному в статье 80 НК РФ.

Форму такого заявления должен утверждать Минфин России. Сроки подачи не изменились - пять дней по истечении месяца со дня начала осуществления деятельности.

ФОРМЫ ОТЧЕТНОСТИ ПО ЕСН

Напомним, что утверждать различные формы отчетности по налогам (в том числе налоговые декларации) и инструкции по их заполнению будет Минфин России (п. 7 ст. 80, п. 7 ст. 243 НК РФ). Аналогичный порядок утверждения установлен и для деклараций по страховым взносам на обязательное пенсионное страхование (п. 6 ст. 24 Закона № 167-ФЗ).

Но обращаем внимание, что все формы отчетности, ранее утвержденные МНС России, действуют до признания их утратившими силу. Следовательно, до тех пор они обязательны для исполнения плательщиками (ст. 78 Федерального закона от 29 июня 2004 г. № 58-ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации и признании утратившими силу некоторых законодательных актов Российской Федерации в связи с осуществлением мер по совершенствованию государственного управления»; опубликован в «ДК» № 14, 2004.).

ИСПРАВЛЕНИЕ НЕТОЧНОСТЕЙ

Закон № 70-ФЗ исправил ряд неточностей и противоречий в главе 24 НК РФ.

Определение налогоплательщиков

В нескольких статьях главы 24 НК РФ сейчас используется термин «налогоплательщики-работодатели». Однако объектом налогообложения по ЕСН признаются выплаты не только по трудовым договорам, но также по гражданско-правовым договорам о выполнении работ (оказании услуг) и по авторским договорам. А согласно Трудовому кодексу РФ, работодателем является лицо, заключившее с работником только трудовой договор.

Закон № 70-ФЗ убрал из главы 24 НК РФ упоминание о работодателях. Теперь такие налогоплательщики называются более корректно: «лица, производящие выплаты физическим лицам».

Налоговая база

Сейчас пункт 1 статьи 237 НК РФ предписывает учитывать при налогообложении выплаты членам семьи работника. Однако объект налогообложения по ЕСН - это только выплаты в пользу работников и лиц, выполняющих работы (услуги) по гражданско-правовым договорам, а также выплаты по авторским договорам (п. 1 ст. 236 НК РФ).

Закон № 70-ФЗ устранил это противоречие и исключил из пункта 1 статьи 237 НК РФ упоминание о выплатах в пользу членов семьи работника.

Государственный советник

налоговой службы РФ I ранга

С.В. Разгулин

200 форма, Декларация по ИПН и СН, сдается предприятиями на общеустановленном режиме, один раз в квартал. В данной декларации показываются доходы работников и все возможные вычеты. Данные 200-ой формы, используют при сдаче 100 формы, сверяя начисленные суммы доходов, ОСМС и социального налога, которые, указываются в 100 форме как вычеты.

Данную декларацию, пользователь может заполнить вручную в кабинете налогоплательщика, а также в приложении СОНО. Для тех, кто ведет учет в программе 1С, есть возможность заполнять 200-ую форму автоматически.

Для того, чтобы 200 форма заполнялась в 1С, необходимо выполнить предварительные настройки.

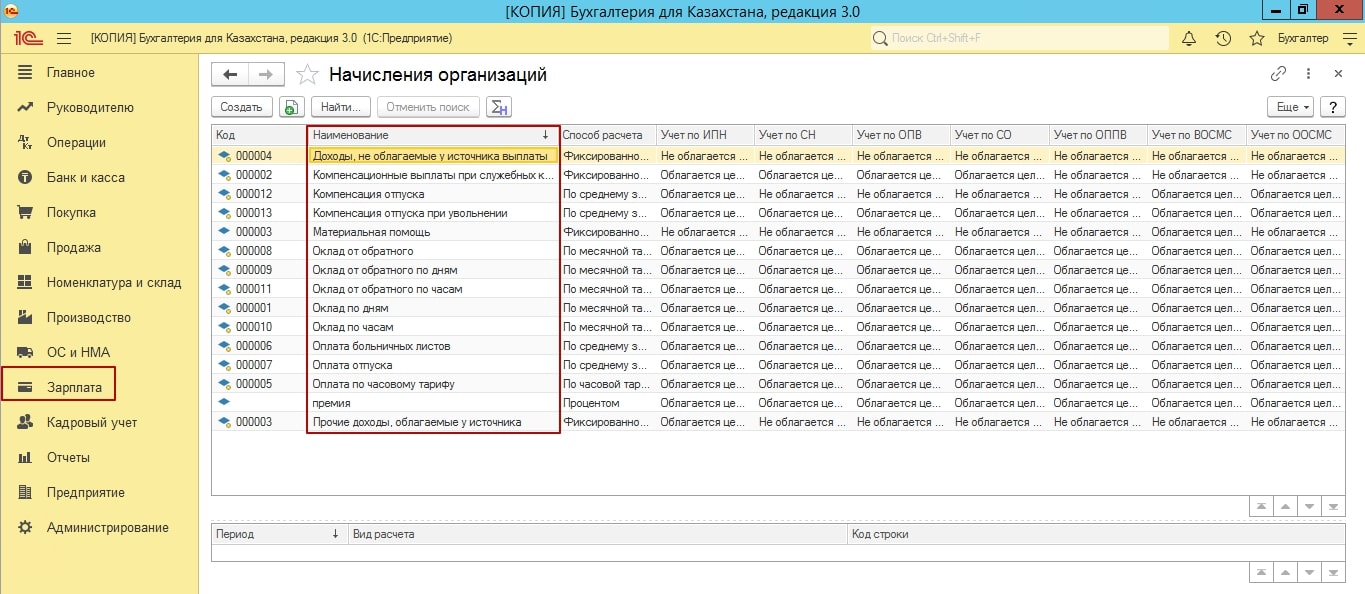

Переходим в подсистему «Зарплата – Начисления организаций». В данном журнале собраны все виды начислений, которые используются при начислениях заработной платы сотрудникам.

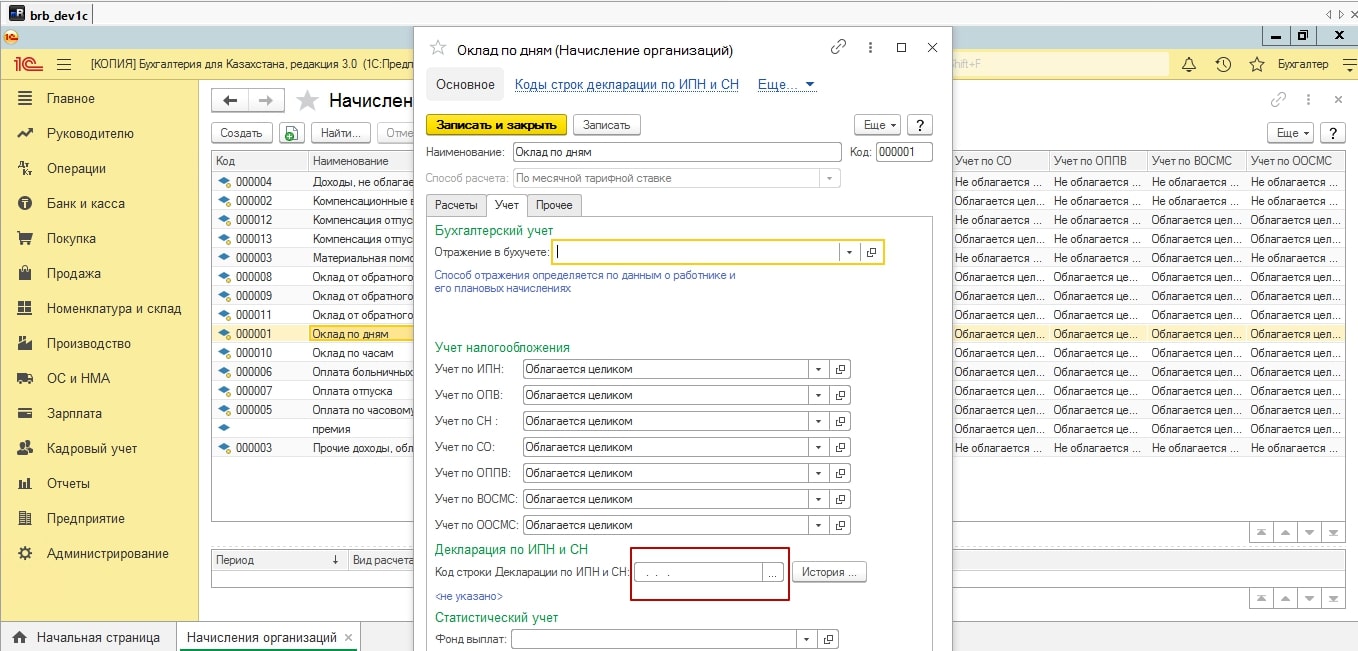

Для того, чтобы данные по начислениям попадали в 200 форму, в каждом из этих видов начислений, на вкладке учет, необходимо проставить в строке «Отражение в декларации», строку из классификатора 200 формы. Не забываем установить период, тот, за который мы хотим видеть данные в 200 формы, обновлять настройки строк необходимо каждый год. Так как формы налоговой отчетности меняются, классификаторы обновляются, строки тоже меняются, если будет установлена не актуальная строка для сбора данных, 200 форма к сожалению, не заполниться.

После того, как будут настроены строки. Обратите внимание на «Статистический учет», создайте и укажите фонд выплат. Так как, именно с этой строчки, формируется средняя заработная плата, в 910 форме, к примеру, а также, заполняются статистические формы.

После этого, можно переходить начислениям организации. Обязательно выполняем все по схеме, начисление заработной платы, начисление удержаний, начисление налогов и отражение заработной платы в регламентном учете. Помните, если вы проведете сначала начисления налогов, а затем удержаний, удержания рассчитаются некорректно.

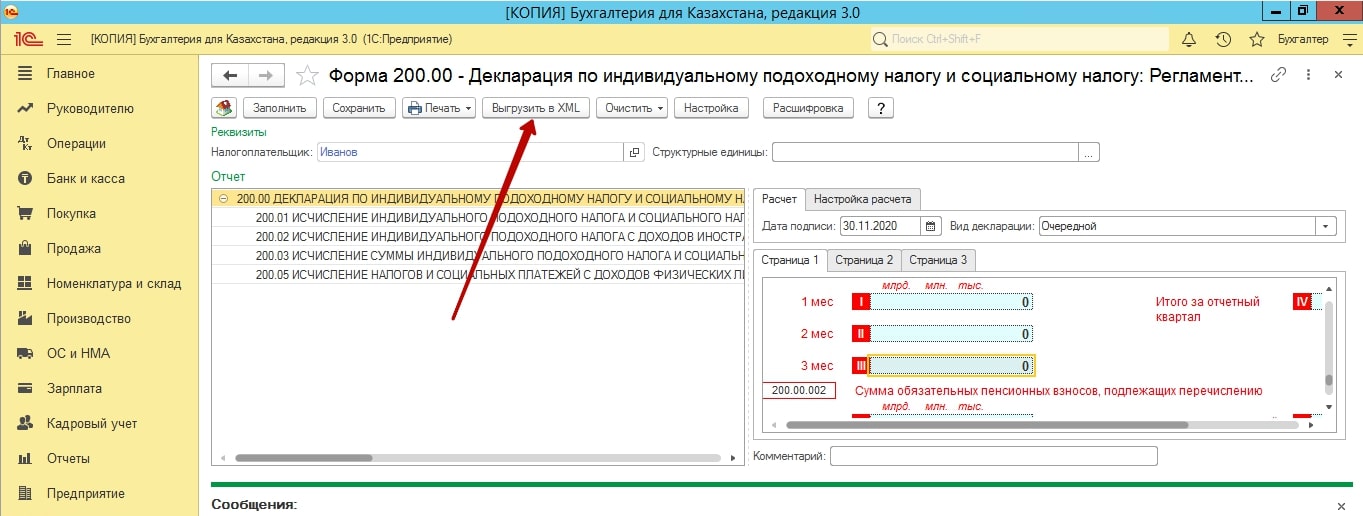

Теперь, можно заполнять 200 форму. Но предварительно, проверьте пожалуйста настройки учетной налоговой политики.

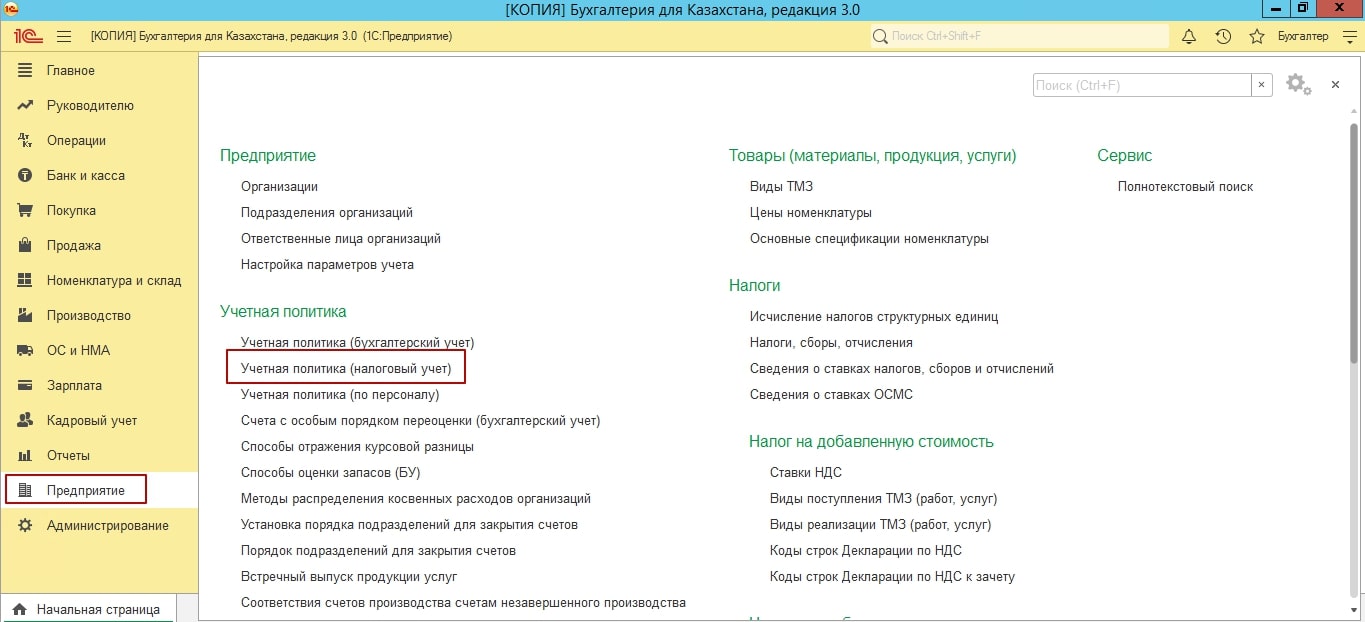

Переходим в учетную политику, налоговый учет, вкладка «Налоги, взносы, отчисления».

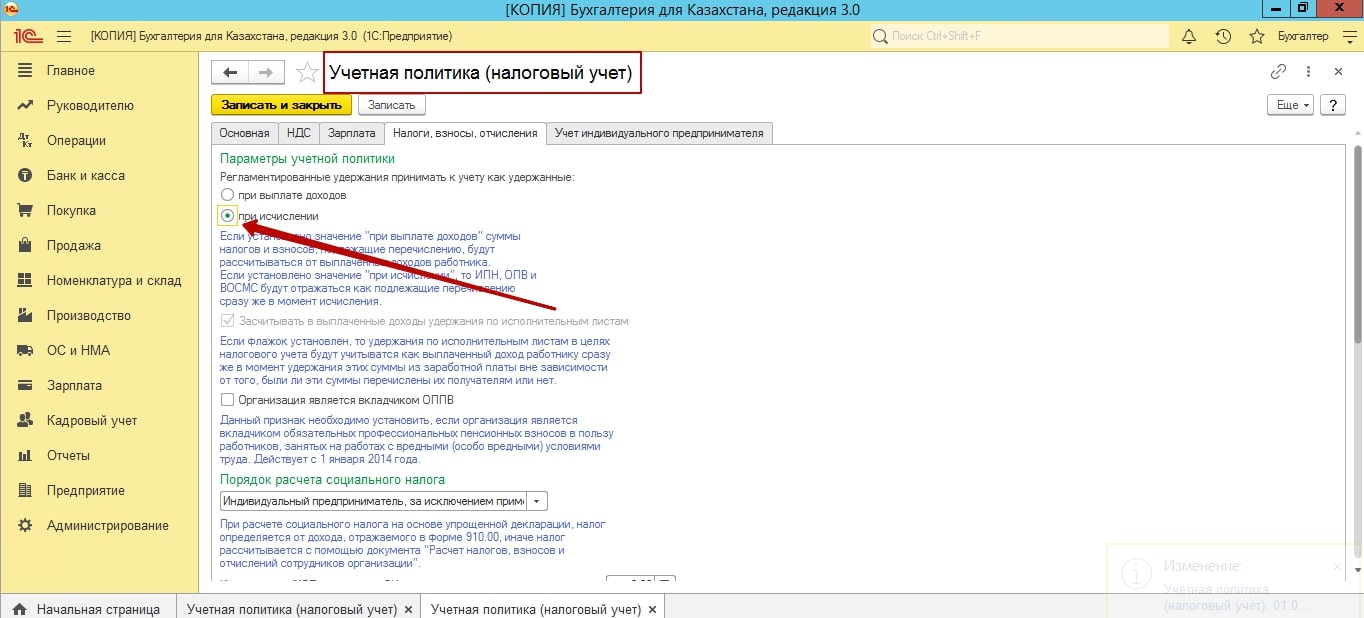

Значение, регламентированные удержания принимать к учету:

при выплате доходов, либо значение при исчислении. Если мы устанавливаем первое значение, то при заполнении 200 формы, исчисленный ИПН, ОПВ, на первой странице 200 формы, может быть равен 0, то есть пустые значения. Это происходит потому, что, значение будут проставляться от выплаченных доходов, а не от исчисленных.

Если вам необходимо, чтобы заполнялось данными от исчисленных доходов, то ставим значение от исчисленных доходов и сохраняем учетную налоговую политику.

Если вас ранее, до изменения учетной политики, уже были начислены начисления, необходимо перейти в документы начислений. Перезаполнить документы, то есть именно использовать кнопки «Авто заполнение – Рассчитать». Если вы воспользуетесь, только кнопкой «Рассчитать», то ничего в значениях не измениться.

После авто заполнений и расчетов, можно пробовать снова заполнять 200 форму.

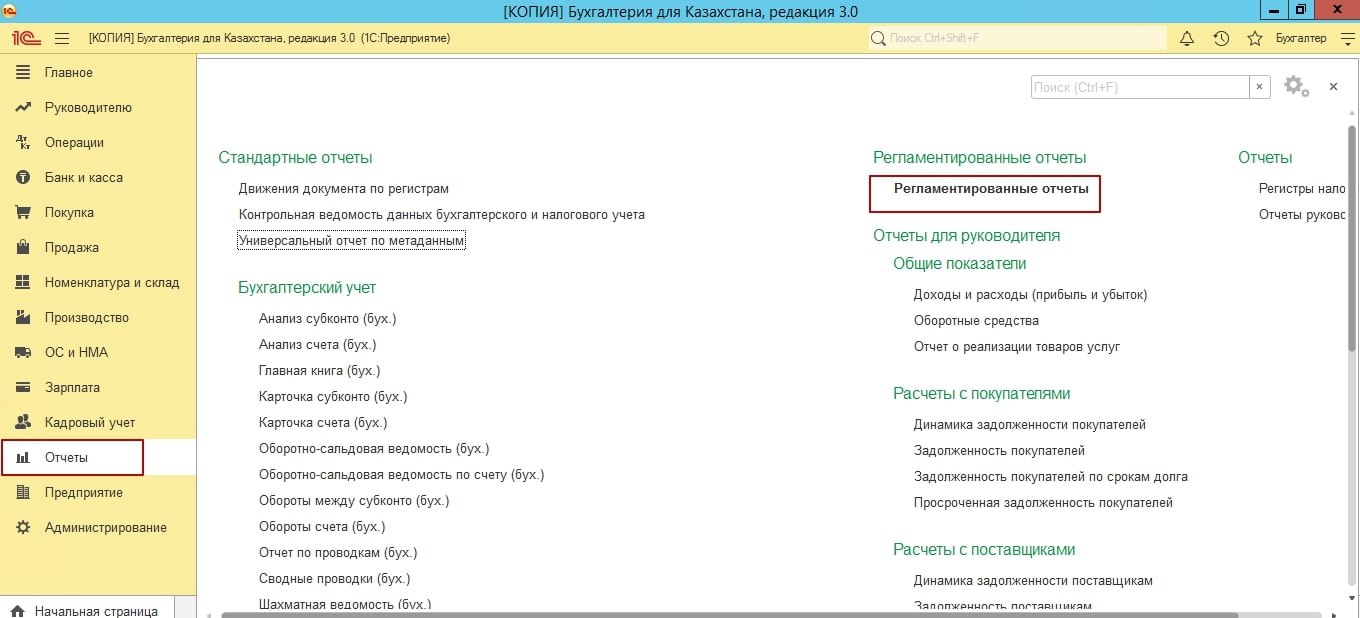

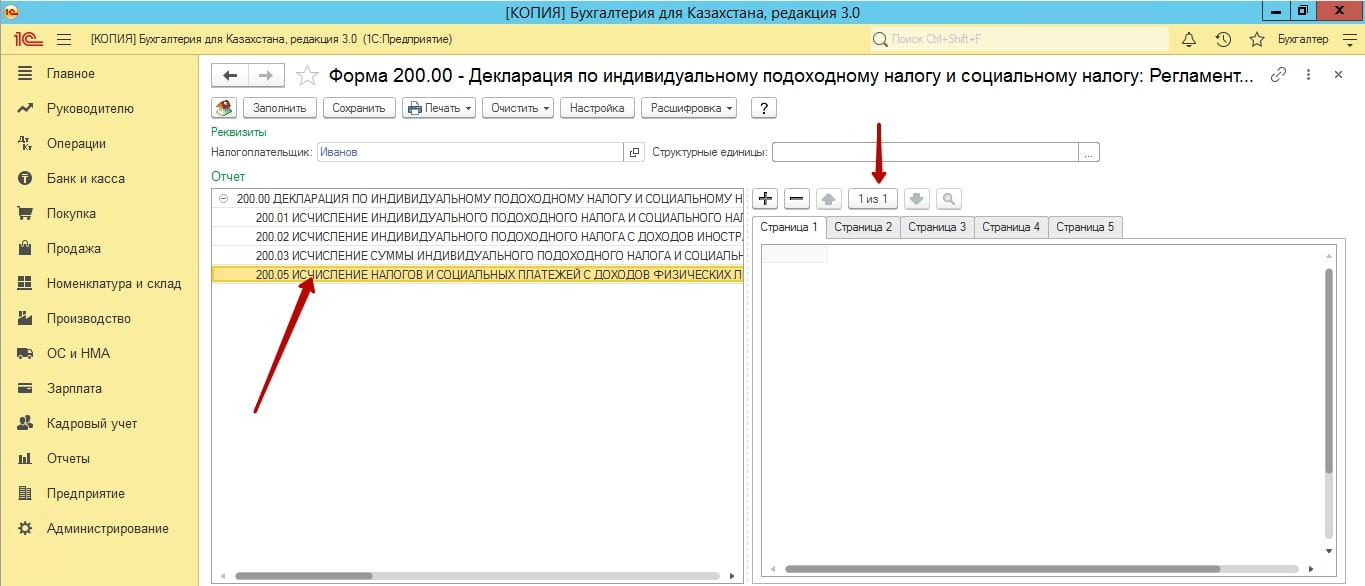

200 форма, находится в «Регламентированных отчетах», в подсистеме «Отчеты».

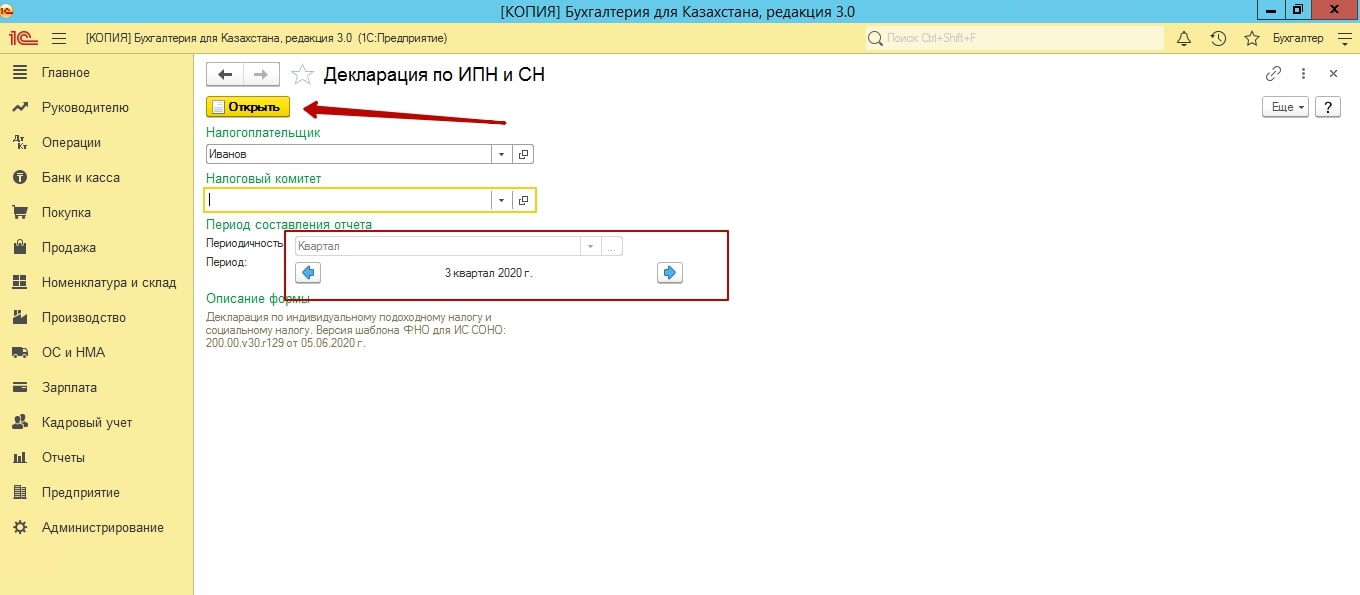

Выбираем слева форму, нажимаем кнопку создать. Выбираем период. Обратите внимание, если у вас ведутся структурные подразделения. И для каждого подразделения ведутся отельные начисления, с отдельным фондом по зп. 200 форма заполниться именно с учетом разделенных данных.

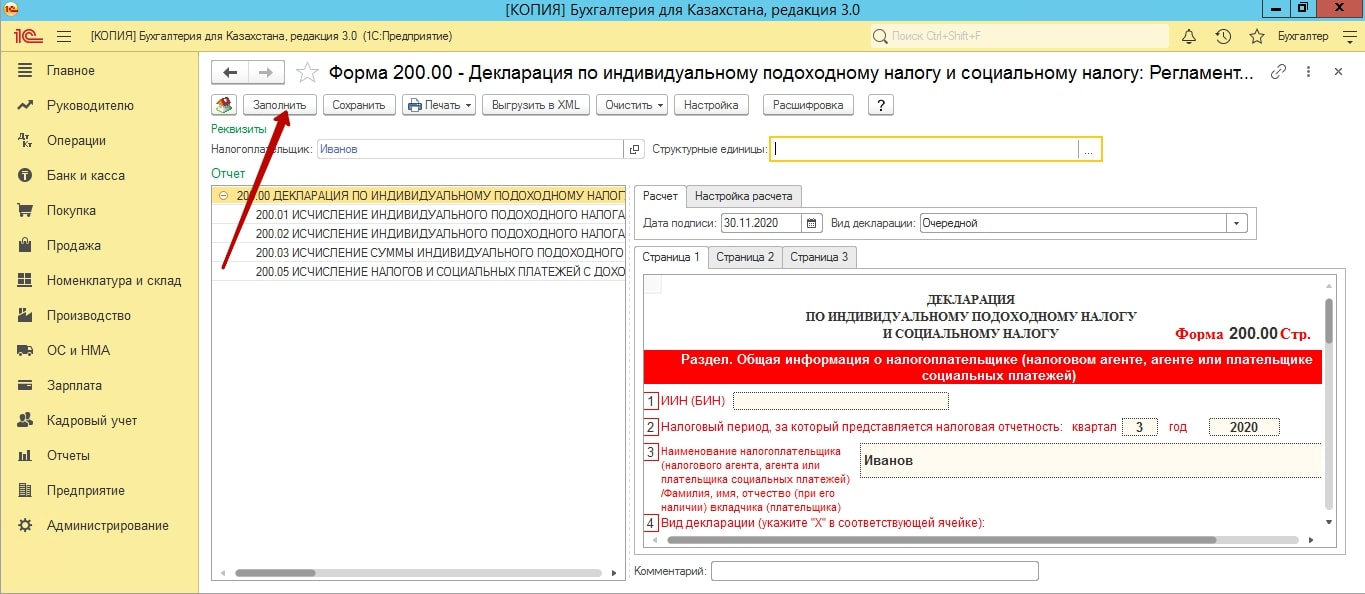

В целом, 200 форма не сложна к заполнению, все данные в нее подтягиваются автоматически.

Хотелось бы отметить 5 приложение. В ней заполняются все физические лица организации, по котором были данные по зп. То есть, если, например, сотрудник уволен, но при этом, у него была выплата зп именно в этом квартале, он будет в 5 приложении.

Если у вас не попадают физические лицо по ГПХ, пробуйте перезаполнить сами начисления доход по договорам ГПХ.

Также обратите внимание, в 5 приложении могут быть несколько страниц. И если вы вдруг не можете найти необходимо сотрудника, пролистайте все страницы.

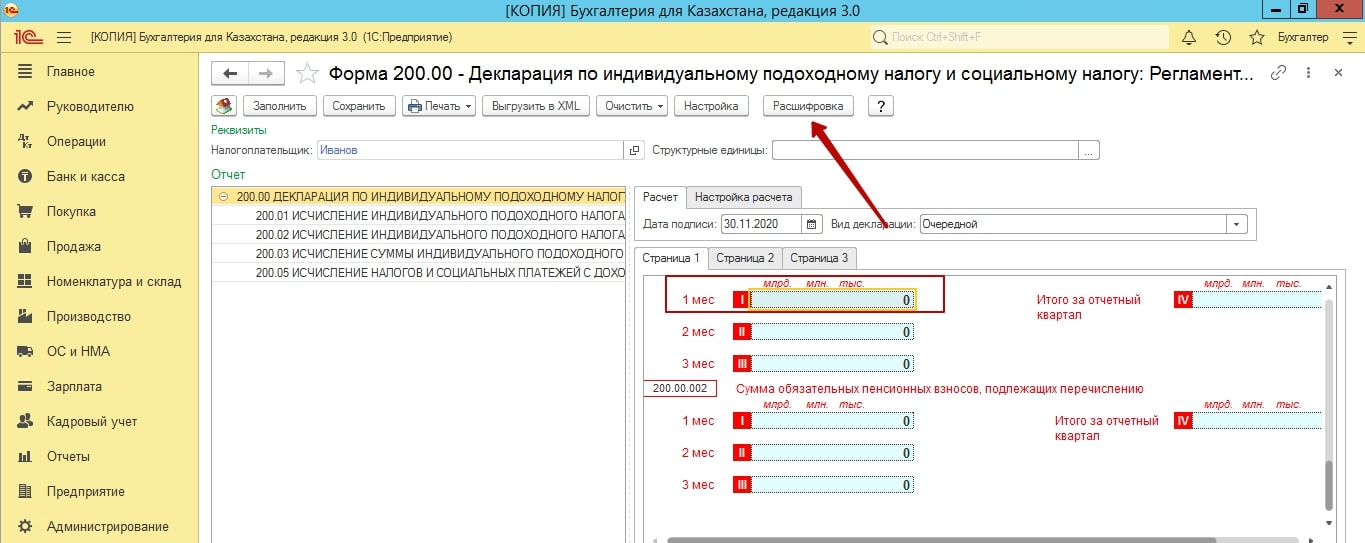

Также, каждую строку начисления, вы всегда можете расшифровать и посмотреть, какие данные и с какого счета показаны в данной строке.

Надеемся наша статья была полезной. Желаем успехов!

Автор: Проф. Бухгалтер РК Смирнова Елизавета

Приказом Первого заместителя Премьер-Министра РК–Министра финансов РК Казахстан «Об утверждении форм налоговой отчетности и правил их составления» от 20 января 2020 года № 39, приняты новые формы налоговой отчетности на 2020 год, а также Правила по их заполнению.

Значительные изменения претерпела «Декларация по корпоративному подоходному налогу» - ФНО 100.00 за 2019 год. Новая форма 100.00 требует более детального раскрытия данных для ее корректного заполнения.

Кто сдает форму 100.00?

Декларация составляется юридическими лицами-резидентами, юридическими лицами-нерезидентами, осуществляющими деятельность в Республике Казахстан через постоянное учреждение.

Сроки сдачи отчетности

Декларацию представляют плательщики корпоративного подоходного налога в налоговый орган по месту нахождения не позднее 31 марта года, следующего за отчетным налоговым периодом.

Правила составления налоговой декларации по корпоративному подоходному налогу (форма 100.00)

В правилах новой ФНО 100.00 указано «Данная форма распространяется на правоотношения, возникшие с 1 января 2019 года».

- Декларация состоит из самой декларации (форма 100.00) и приложений к ней (формы с 100.01 по 100.12), предназначенных для детального отражения информации об исчислении налогового обязательства.

- При заполнении декларации не допускаются исправления, подчистки и помарки.

- При отсутствии показателей соответствующие ячейки декларации не заполняются.

- Приложения к декларации составляются при заполнении строк в декларации, требующих раскрытия соответствующих показателей.

- Приложения к декларации не составляются при отсутствии данных, подлежащих отражению в них.

- В случае превышения количества показателей в строках, имеющихся на листе приложения к декларации, дополнительно заполняется аналогичный лист приложения к декларации.

- В настоящих Правилах применяются следующие арифметические знаки: «+» - плюс, «-» - минус, «х» - умножение, «/» - деление, «=» - равно.

- Отрицательные значения сумм обозначаются знаком «-» в первой левой ячейке соответствующей строки (графы) декларации.

- При составлении декларации:

- на бумажном носителе – заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

- на электронном носителе – заполняется в соответствии со статьей 208 Налогового кодекса.

- Декларация составляется, подписывается, заверяется (печатью в установленных законодательством Республики Казахстан случаях либо электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронных носителях на казахском и (или) русском языках, в соответствии с пунктом 2 статьи 204 Налогового кодекса.

- При представлении декларации:

- в явочном порядке на бумажном носителе – составляется в двух экземплярах, один экземпляр возвращается налогоплательщику (налоговому агенту) с отметкой фамилии, имени и отчества (при его наличии) и подписью работника органа государственных доходов, принявшего декларацию и оттиском печати (штампа);

- по почте заказным письмом с уведомлением на бумажном носителе – налогоплательщик (налоговый агент) получает уведомление почтовой или иной организации связи;

- в электронной форме, допускающем компьютерную обработку информации – налогоплательщик (налоговый агент) получает уведомление о принятии или непринятии налоговой отчетности системой приема налоговой отчетности органов государственных доходов.

- В разделах «Общая информация о налогоплательщике» приложений указываются соответствующие данные, отраженные в разделе «Общая информация о налогоплательщике» декларации.

- Данная форма распространяется на правоотношения, возникшие с 1 января 2019 года.

Что изменилось в новой форме?

Изменений много. Рассмотрим их по порядку.

В форму добавлено новое приложение 100.12 «Доходы, полученные в МФЦА», во многие сроки добавлены подстроки для детализации сведений.

На первой странице формы в разделе «Общая информация о налогоплательщике» добавлена строка 7 для указания категории «Участник МФЦА в соответствии с Конституционным законом РК «О МФЦА».

Добавлена возможность указания отметки при заполнении сведений в новом приложение 100.12 «Доходы, полученные в МФЦА».

В разделе «Совокупный годовой доход» для строки 100.00.001 «Доход от реализации» выделены подстроки для детализации сведений: роялти, доход от сдачи в аренду имущества и другие.

Кроме того, в раздел добавлены «самостоятельные» строки по доходам, например «Доход от списания обязательств», «Доход в виде безвозмездно полученного имущества» и другие.

В разделе «Корректировка совокупного годового дохода» добавлены детальные подстроки для строки «Корректировка совокупного годового дохода в соответствии с пунктом 1 статьи 241 Налогового кодекса».

Ранее сведения по таким корректировкам показывались в строке «совокупно», теперь для каждой ситуации выделена специализированная подстрока.

В строке «Отчисления в ГФСС, ФСМС» добавлено уточнение по обязательным пенсионным взносам работодателей (ОПВР) и теперь строка называется «Отчисления в ГФСС, ФСМС, ОПВР».

![]()

В разделе «Вычеты» также добавлены новые строки и подстроки для расшифровки некоторых сведений.

В разделе «Расчет налогооблагаемого дохода», добавлены подстроки для дохода, освобождаемого от налогообложения, а также для уменьшения НОД в соответствии с пунктом 1 статьи 288 НК РК.

В разделе «Ответственность налогоплательщика» изменилось поле для проставления печати (текст).

Отражение отчетности в 1С

В конфигурации «1С:Бухгалтерия 8 для Казахстана», ред 3.0, реализовано автозаполнение Декларации 100.00 и 3-х приложений к ней:

- 100.01 Расходы налогоплательщиков, не являющихся плательщиками НДС, по реализованным товарам, выполненным работам, оказанным услугам;

- 100.02 Вычеты по фиксированным активам;

- 100.07 Сведения о компонентах годовой финансовой отчетности.

Форма 100.00 доступна в разделе Отчеты - Регламентированные отчеты.

Обратите внимание! Чтобы заполнение ФНО 100.00 было корректным и соответствовало всем последним изменениям, следите чтобы ваша программа 1С вовремя обновлялась. Новая форма отчетности появится в программе сразу после обновлений.

Если у вас есть действующий договор 1С:ИТС, то бланк формы 100.00 обновится автоматически.

Есть вопросы по заполнению ФНО 100.00 за 2019 год? Задайте их нашим специалистам линии консультаций.

Bankchart.kz рассказывает, что такое социальный налог и социальные отчисления, как рассчитать налог, кто освобожден от уплаты.

Краткое содержание и ссылки по теме

- Что такое социальный налог

- Ставки социального налога

- Как рассчитать социальный налог в РК

- Сроки уплаты социального налога

- Социальный налог и социальные отчисления в Казахстане

- Кто освобождается от уплаты соцналога

- Единый социальный взнос в Украине

Что такое социальный налог

Налоги – основной источник доходов государства и одна из важнейших составляющих его нормального существования. О налоге на транспорт, земельном налоге и о налоге на имущество мы говорили раннее. Сегодня же будем говорить о социальном налоге.

Социальный налог – это налог, имеющий отношение к субъектам, занимающимся предпринимательской деятельностью. Это налог, который платится работодателем (предприятием) за своих сотрудников.

Плательщиками социального налога в РК являются:

- ИП и ЮЛ

- профессиональные медиаторы

- частные судебные исполнители

- адвокаты

- частные нотариусы

Ставки социального налога

На сегодняшний день ставка социального налога для юридических лиц составляет 9,5%. С января 2025 года ставка увеличится и будет составлять 11%.

Индивидуальные предприниматели обязаны уплачивать социальный налог в размере 1 МРП за своих сотрудников и в размере 2 МРП – за себя.

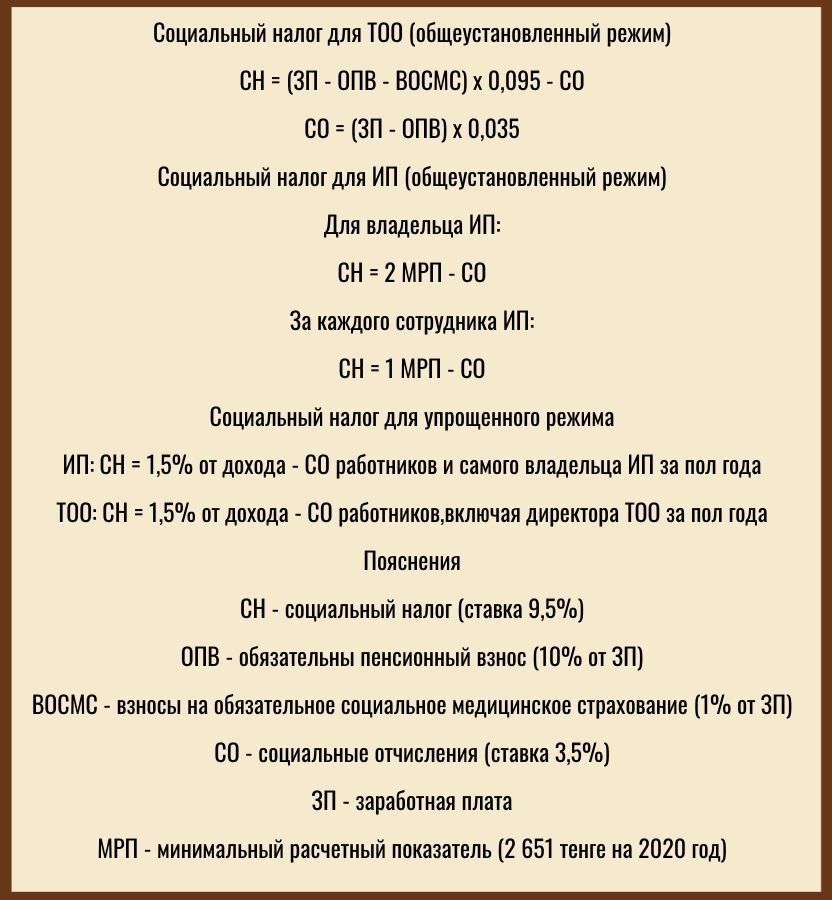

Как рассчитать социальный налог в РК

Произвести расчет социального налога можно как с помощью различных онлайн-калькуляторов в интернете, так и самостоятельно. Но стоит помнить и понимать – расчет будет зависит от налогового режима, с которым работает то или иное предприятие.

Поэтому существует несколько формул расчета социального налога:

Давайте рассмотрим на примере, как рассчитывается социальный налог за одного сотрудника для ЮЛ с общеустановленным налоговым режимом.

Допустим, что заработная плата сотрудника – 100 000 тенге в месяц.

Обязательный пенсионный взнос и взносы на обязательное социальное медицинское страхование входят в налогооблагаемую сумму, поэтому мы их вычитаем из ЗП (что, собственно видно в формуле):

100 000 - 100 000 х 0,1 - 100 000 х 0,01 = 89 000 тенге

Полученную сумму мы умножаем на ставку социального налога и получаем сумму социального налога без вычета социальных отчислений:

89 000 х 0,095 = 8 455 тенге

Размер социальных отчислений в нашем случае составит:

90 000 х 0,035 = 3 150 тенге

Отнимаем социальные отчисления от суммы социального налога и получаем сумму социального налога к уплате:

8 455 - 3 150 = 5 305 тенге

Согласно вышеуказанной формуле все выглядело б вот так:

СН = (100 000 - 10 000- 1 000) х 0,095 - 3 150 = 5 305 тенге

Нужно отметить, что базой для расчета СН не может быть ЗП ниже минимальной. То есть, если вам каким-то образом в текущем месяце начислили заработную плату размером меньше минимальной (42 500 тенге на 2019 года), то, несмотря на это, для расчета социального налога будет взята сумма в размере 42 500 тенге. И социальный налог в таком случае составит: 2 295 тенге.

Если же говорить об ИП, работающих в общеустановленном налоговом режиме, то, то как уже было указано выше, они обязаны платить 1 МРП за каждого работника и 2 МРП за себя. При этом сумма социального налога уменьшается на сумму социальных отчислений. Также нужно отметить: если в текущем месяце доходов у ИП не было, или же социальные отчисления превышают размер 1 МРП, в таком случае индивидуальный предприниматель освобождается от уплаты социального налога.

Сроки уплаты социального налога

Юридические лица и индивидуальные предприниматели, работающие по общеустановленному налоговому режиму обязаны уплатить социальный налог до 25 числа месяца, следующего за отчетным. То есть, соцналог за август необходимо уплатить до 25 сентября. Уплата социального налога производится на ежемесячной основе.

Организации, работающие по упрощенке обязаны рассчитываться один раз в полгода: до 15 августа – за первое полугодие и до 15 февраля – за второе полугодие.

За несвоевременную или неполную уплату, а также за уклонение от уплаты социального налога предусмотрена ответственность и санкции (пени и штрафы).

Социальный налог и социальные отчисления в Казахстане

Некоторые могут подумать, что социальный налог и социальные отчисления – это одно и тоже. Но это не так. Не стоит путать эти два понятия. Чем же они отличаются?

Средства с социального налога идут напрямую в государственный бюджет.

Средства же из социальных отчислений поступают в Государственный фонд социального страхования (ГФСС) на счет каждого конкретного человека. И если наступит случай, предусмотренный Законами РК, человек может рассчитывать на выплаты из этого фонда.

Кто освобождается от уплаты соцналога

Согласно налоговому кодексу не все организации являются плательщиками социального налога. К числу таких относятся:

- специализированные организации, созданные для трудоустройства лиц с нарушениями опорно-двигательного аппарата, зрения, слуха или речи

- работающие в рамках специального налогового режима фермерские и крестьянские хозяйства, а также индивидуальные предприниматели, работающие на основе патента

Читайте также: