Сколько хранится чек в фнс

Опубликовано: 12.05.2024

Что такое товарный чек

Товарный чек используют в розничной торговле при расчетах наличкой. Выдают товарник физлицам, ИП и ООО. Это документ, доказывающий факт покупки и оплаты товаров.

В товарнике продавец расшифровывает следующую информацию:

- юрадрес продавца и его реквизиты;

- фактический адрес магазина;

- название продавца;

- номер чека и дату выдачи;

- перечень купленных товаров и их количество;

- цену единицы с НДС;

- сумму за все количество;

- итоговую стоимость купленных товаров, которая записывается прописью и цифрами.

На товарнике продавец ставит подпись и оттиск печати, если она есть.

Чек — первичный учетный документ.На основании чека бухгалтер делает проводки и принимает товары к учету. Унифицированной формы у товарника нет, но сведения в нем должны соответствовать ст. 9 ФЗ № 402-ФЗ.

Когда выдавать товарный чек

В Постановлении Правительства № 55 от 19.01.1998 года есть список ситуаций и товаров, на которые продавец обязан выдавать товарные чеки:

- разносная торговля продуктами;

- одежда и обувь;

- автомобили, мотоциклы и прочая мототехника;

- ювелирные украшения и драгметаллы;

- животные и растения;

- патроны и оружие;

- мебель;

- сжиженный газ;

- строительные материалы.

Если в кассовом чеке есть название и характеристики номенклатуры, выдавать товарник необязательно даже на товары, перечисленные выше.

Помимо этого, выдать товарный чек продавец обязан, если этого требует покупатель. Обычно товарник запрашивают подотчетники, чтобы без проблем отчитаться в своей бухгалтерии.

Важно! Закон не запрещает выдавать товарный чек вместе с кассовым при каждой продаже. Это зависит от желания продавца.

Образец товарного чека

Из оформления товарного чека обычно не делают проблемы и применяют самую простую форму. Вот рекомендуемый шаблон.

Заполняется документ от руки или с помощью компьютера. Покупатель забирает оригинал, а у продавца остается копия.

Совет . Во-первых, пустые строчки в товарном чеке рекомендуем зачеркнуть буквой Z, особенно, если заполняете товарник от руки. Это обезопасит вас и покупателя от вписывания в документ лишних позиций.

Во-вторых, чек не ограничивается одной страницей. Таблица может растянуться до бесконечности. Для безопасности добавьте в таблицу ячейку для подсчета суммы по каждой странице, а внизу указывайте порядковый номер. Если чек двустраничный, печатайте его на двух сторонах одного листа.

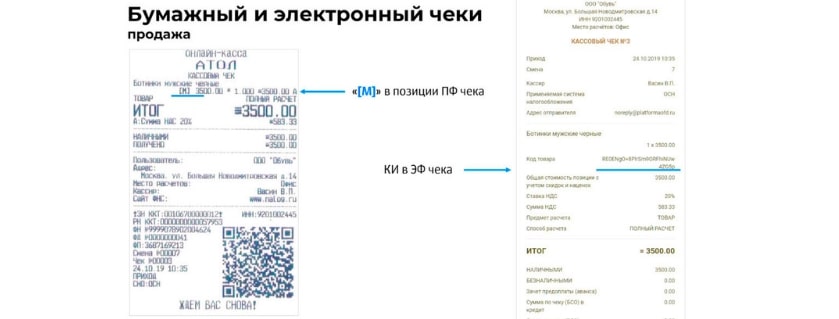

Товарный чек и кассовый

Кассовый чек печатается кассовым аппаратом. От руки он не заполняется. В зависимости от кассы в чеке может не быть перечня проданного товара, а только его сумма. Чек интересен ФНС, так как он подтверждает, что продавец получил доход.

Товарный чек — это нефискальный документ, он неважен налоговой. Товарник подтверждает факт покупки товаров за наличку. Документ нужен для подтверждения затрат или для возврата некачественного товара.

Продавцы выдают кассовый или товарный чек вместе или отдельно. Например, только товарник могут выдавать те, кто не обязан использовать кассовую технику (ст. 2 ФЗ № 54-ФЗ). Обычно товарник выдают, если в кассовом чеке нет перечня купленных позиций.

Срок хранения товарного чека

Для физических лиц строгих сроков на хранение чека нет. Рекомендуем хранить чек, пока не истечет гарантия на купленный товар. У ООО товарный чек — это документ, подтверждающий понесенные расходы. По значимости он приравнен к первичным документам, срок хранения — 5 лет.

Фиксируйте приходы по товарным чекам и ведите учет выданных подотчетных сумм в облачном сервисе Контур.Бухгалтерия Это избавит вас от «подвисших» денег и неучтенных товаров. Всем новичкам дарим бесплатный доступ на 14 дней.

Переход на новый уровень кассовых расчётов в рознице и сфере услуг обозначили поправки к Федеральному закону № 54-ФЗ в 2016 году. Появился электронный чек, оператор фискальных данных и мгновенная передача фискальной информации о проданном товаре или оказанной услуге в налоговую инспекцию. Затем обновленное законодательство по применению контрольно-кассовой техники стало обрастать подзаконными актами, а также новыми изменениями и дополнениями. Подробно об этом рассказала заместитель начальника отдела оперативного контроля УФНС по Санкт-Петербургу Юлия Сидненко на вебинаре компании Такском.

Изменения 129-ФЗ

Федеральный закон от 06.06.2019 № 129-ФЗ, в частности расширил перечень ситуаций, когда в один чек можно включать зачёт всех авансов за расчетный период. В этот список вошли услуги по образованию, обеспечению безопасности, ЖКХ и другие. Кроме того, стало больше представителей бизнеса, освобожденных от применения ККТ. К этой категории присоединились:

— до 1 июля 2021 года индивидуальные предприниматели без наёмных работников при продаже продукции собственного производства, оказании услуг, выполнении работ;

— ТСЖ или ЖСК при безналичных расчетах;

— учреждения образования, культуры и спорта при безналичной оплате.

В соответствии с новыми нормами стало возможным применять кассу, расположенную не в месте расчёта, а дистанционно. Например, курьер принёс товар, в мобильном приложении набрал все вводные, направил их на кассу и получил обратно QR-код, по которому покупатель может увидеть и распечатать чек.

Законы 238-ФЗ и 313-ФЗ

Федеральный закон от 26.07.2019 № 238-ФЗ установил новые требования к кассам и фискальным накопителям в связи с продажей маркированных товаров и обозначил переходный период к их обязательному выполнению. Ещё два года разрешено регистрировать ККТ, не отвечающую требованиям 238-ФЗ. Фискальные накопители, не поддерживающие новые функции, можно использовать до окончания срока действия. Но льгота не распространяется на продажу маркированного товара через газетные киоски, рынки, разносную торговлю. Ну, и совсем недавние изменения Федерального закона от 01.10.2020 № 313-ФЗ, которые в большей степени затронули страховые компании. Теперь они могут не указывать в чеке наименование и ИНН клиента.

Распоряжение Правительства № 698-р

Эксперт отдельно остановилась на Распоряжении Правительства от 14.04.2017 № 698-р, вызывающем много вопросов у бизнеса. Заметим, этот документ обязывает применять ККТ на рынках, ярмарках, выставочных комплексах и подобных торговых территориях при продаже продукции под наименованием «Кожа и изделия из кожи» с кодом 15 по классификатору ОК 034-2014. В перечень таких изделий входят, в том числе тапочки меховые, шубные и прочая обувь, не включенная в другие группировки. И только товары с кодом 15.20.4 не подпадают под названное Распоряжение: детали обуви из кожи; вкладные стельки, подпяточники и другие аналогичные изделия; гетры, гамаши.

На вебинаре Юлия Сидненко ответила на многочисленные вопросы аудитории. Приведём наиболее актуальные из них.

Освобожден ли от применения онлайн-кассы индивидуальный предприниматель (ИП) с наёмными работниками, обеспечивающий питанием школьников? Как в этом случае организовать учёт наличной выручки на предприятии?

Организации и ИП, которые обеспечивают питанием учеников и работников образовательных учреждений, реализующих основные общеобразовательные программы, во время учебных занятий (статья 2 Федерального закона № 54-ФЗ) вправе не применять ККТ. Причём в этом случае не имеет значение, есть ли у ИП наёмные работники или нет. Такие предприятия освобождены от применения онлайн-кассы без требования о выдаче взамен каких-то документов, в том числе БСО. А порядок ведения кассовых операций для таких предпринимателей установлен Указанием Банка России от 11.03.2014 № 3210-У. Для ИП он вообще облегчён: ИП могут не вести кассовую книгу и не оформлять приходный или расходный ордера.

Должен ли ЖСК применять онлайн-кассы при приёме платежей от жильцов дома в безналичном порядке без оформления квитанций?

Товарищества собственников жилья, садоводческие и огороднические некоммерческие товарищества, жилищно-строительные и иные кооперативы могут не использовать ККТ при расчетах со своими членами за оказанные услуги в рамках уставной деятельности, а также при приёме платы за жилые помещения и коммунальные услуги (пункт 13 статьи 2 Федерального закона № 54-ФЗ).

Организация на УСН оказывает услуги аренды физическим лицам и ежемесячно последним числом месяца отражает в учёте реализацию услуг, выставляя арендаторам счета и акты. Оплачивают счета физические лица на расчётный счёт организации в месяце, следующем за расчётным. Обязана ли организация применять ККТ в день выставления акта? Если да, то когда следует пробивать чек с признаком расчёта «Передача в кредит», если последний день месяца выпадает на выходной?

Организация должна формировать чек с признаком расчёта «Передача в кредит» в тот день, когда оформляет закрывающие документы — в день реализации услуги (выставления акта). Если это происходит в пятницу или понедельник, то и чеки нужно пробивать в пятницу или понедельник.

Как оформить обмен товара по той же цене?

При обмене товара на аналогичный по той же цене, но, допустим, другого размера, пробивается чек с признаком расчёта «Возврат прихода». В нем отражается сумма – стоимость товара. После указывается «встречным предоставлением» и в дополнительных реквизитах отмечается номер ФПД чека, сформированного при продаже этого товара. После пробивается еще один чек с признаком расчета «Приход», в нём указываются та же сумма, «встречным предоставлением», а в наименовании товара меняется размер.

Как оформить обмен с доплатой?

Первый чек на возврат прихода формируется так же, как и в первом случае. А во втором чеке отмечается признак расчёта «Приход» и сумма нового товара. Далее «встречным предоставлением» указывается сумма сдаваемого товара и «наличными» – сумма доплаты. В наименовании меняется артикул и, возможно, размер.

Как оформить обмен с частичным возвратом денег?

В первом чеке на возврат прихода указывается сумма — стоимость сдаваемого товара, «встречным предоставлением» — стоимость нового изделия и «наличными» — сумма возврата. Во втором чеке с признаком расчета «Приход» отражается стоимость новой покупки, далее «встречным предоставлением» ставится та же сумма. В этом случае также меняется артикул и, возможно, размер.

В каких случаях указывается оплата встречным предоставлением?

При договорах мены, обмене товара, оплате векселем, исправлении ошибок, в случае Трейд-ин.

Нужно ли хранить в организации бумажный Z-отчёт за каждый день? Возможны ли штрафы за его отсутствие?

Все Z-отчёты ушли в прошлое. Онлайн-касса – вычислительная машина, всё в её памяти в электронном виде. Поэтому нужный отчет можно получить в любой момент у оператора фискальных данных. Законодательством не предусмотрено хранение таких отчетов в бумажном виде и, соответственно, не предполагается штрафов.

Кассир пробил чек на оплату пластиковой картой, но произошел какой-то сбой, в сводном отчёте за смену этот чек не отразился, а следовательно, не был передан ОФД. Однако по эквайрингу соответствующая сумма поступила на расчётный счет, и в отчёте по всем чекам за смену (X-отчете) эта сумма отразилась, а значит, информация по этому чеку сохранилась в фискальном накопителе. Что нужно в этом случае делать?

В сводном отчёте (текущем) за смену всегда видно, сколько чеков не передано ОФД. И если стоит 0, значит, все чеки ушли ОФД. Если же — 1,2,3, значит такое количество документов не передано оператору. В том случае, если отмечены непереданные чеки, нужно принять все меры для того, чтобы они ушли в ОФД. Если причиной тому является ошибка кассира, требуется сформировать чек коррекции на сумму, не проведенную по ККТ.

Надо ли формировать чек на кассе при проведении взаимозачётов между юридическими лицами и подписании соответствующего акта? В каком документе есть разъяснение?

В письме Минфина России от 22.08.2019 № 03-01-15/64595. В нём говорится о том, что взаимозачёты между юридическими лицами являются некой формой безналичного расчёта. А участники безналичных расчётов освобождены от применения ККТ.

Можно ли учесть в расходах организации (УСН: доходы-расходы) траты подотчётного работника, если он сделал покупку без доверенности, и кассовый чек выдан ему как физическому лицу? Где можно найти разъяснение?

Разъяснение содержат письма Минфина России от 21.02.2020 № 03-03-06/1/12765 и от 05.08.2019 № 03-01-15/58816. Первое говорит о том, что все сведения, подтверждающие расходы физического лица, должны быть указаны в чеке: ИНН покупателя или клиента, наименование товара или услуги и другие. Второе письмо сообщает, что идентификация лица осуществляется на основании доверенности. Однако полагаем, что расходы физического подотчётного лица подтвердить можно, если приложить его авансовый отчёт и полноценно оформленный чек.

Когда нужно пробивать чек на зачёт аванса?

Письмо Минфина России от 17.05.2019 № 03-01-15/35751 информирует о том, что какой-либо отчётный период не установлен. Вместе с тем расчётный период не должен превышать календарный месяц. Значит, чек на зачёт аванса можно формировать, например, на дату составления акта выполненных работ, на момент окончания тура и т.д. Когда в бухучёте проводятся закрывающие документы, тогда и на кассе формируются закрывающие чеки.

Нужно ли сообщать ИФНС и как, если чеки на зачет аванса были пробиты позже чеками прихода?

Можно ли в чеке указать реквизит «прочие услуги»? Или нужно конкретизировать оказанные услуги так, чтобы наименование позволило покупателю однозначно определить соответствующие товар, работу, услугу?

В Федеральном законе № 54-ФЗ нет требований к конкретизации наименования товара или услуги. Но в целях защиты прав потребителей нужно максимально раскрывать их наименование.

Как быстро должны формироваться кассовые чеки?

Это разъясняется в пунктах 5 и 5.4 статьи 1.2 Федерального закона № 54-ФЗ. Там говорится, в частности, все интернет-эквайринговые платежи должны немедленно фискализироваться, а чеки передаваться покупателю. Но если клиент оплачивает покупку наличными в кредитной организации, то здесь на формирование чека есть один рабочий день с датой поступления на расчётный счёт.

Решения ОФД Такском

Оператор фискальных данных Такском предлагает пул решений для работы с онлайн-кассами и системой маркировки:

Услуги ОФД по передаче чеков в ФНС и кодов маркировки в ЦРПТ;

Личный кабинет «Такском-Касса» - для мониторинга и анализа работы кассовой техники и кассиров, регистрации и перерегистрации ККТ в ФНС, передачи и просмотра фискальных документов, формирования сводных отчётов по продажам;

Электронная подпись «Ключ для кассы» - для регистрации кассы в ФНС через интернет;

Оборудование для торговли: онлайн-кассы с эквайрингом и без, фискальные накопители, POS-терминалы, весы, принтеры этикеток, сканеры штрих-кода, терминалы сбора данных и многое другое.

После недавних изменений законодательства все предприниматели и организации обязаны использовать только онлайн-кассы. Эти устройства не только печатают бумажный чек, но и формируют электронный. Он отправляется на серверы ФНС, а также может быть отправлен покупателю. Документ в любой момент можно проверить. Поговорим более подробно о том, как проверить чек онлайн-кассы на сайте налоговой службы и может ли это сделать само ведомство.

Зачем проверять кассовые чеки?

Чеки необходимо проверять в следующих ситуациях:

- при претензиях со стороны покупателя в случае удаленной покупки и невыдачи бумажного чека (например, если речь идет об интернет-магазине);

- при наличии расхождений в бухгалтерской документации и необходимости их устранения;

- в ходе налоговых проверок.

Также проверка полезна для покупателя. Он может сообщить о нарушении со стороны предпринимателя или получить чек непосредственно на сервере ФНС, если его не выдали.

Что должно быть на чеке?

Чек содержит следующие реквизиты (сверху вниз):

- полное наименование организации или фамилия и инициалы предпринимателя;

- ИНН предприятия;

- адрес регистрации предприятия;

- номер онлайн-кассы;

- фамилия и инициалы кассира;

- номер торговой операции;

- словосочетание «кассовый чек»;

- номер чека;

- наименование и стоимость товара или услуги;

- ставка НДС (в процентном и денежном выражениях);

- количество единиц товара;

- форма оплаты;

- сумма, полученная от покупателя;

- сумма сдачи (если она была выдана);

- QR-код документа;

- номер фискального оборудования;

- сумма продажи по чеку;

- сведения о применяемой организацией или предпринимателем системе налогообложения;

- дата и время операции.

Этапы онлайн-проверки кассового чека

Проверка очень проста и, по сути, состоит всего из двух этапов:

- ввод номера чека;

- получение результатов.

Как найти и проверить кассовый чек онлайн на сайте Налоговой службы?

На сегодняшний день проверить чек на десктопной версии сайта ведомства невозможно. Раздел, посвященный этой процедуре, содержит ссылку на раздел магазина приложений Google Play с мобильной программой ФНС.

Как проверить чек ККМ через мобильное приложение ФНС?

Чтобы проверить чек с помощью приложения ФНС, необходимо:

- скачать или установить программу на свой мобильный телефон или планшет;

- пройти процедуру регистрации в программе, введя номер телефона и e-mail;

- выбрать пункт меню «Проверить чек»;

- ввести номер документа или отсканировать с помощью камеры устройства его QR-код;

- дождаться результатов.

Как налоговая будет проверять онлайн-кассы в 2020 году

Кого могут проверять?

Проверить могут любую организацию и любого индивидуального предпринимателя, имеющего онлайн-кассу. Решение о проведении проверки принимает руководство налогового органа по месту регистрации предприятия.

Статьи 88 и 89 Налогового кодекса, посвященные налоговым проверкам, не указывают, в каких случаях их проводят.

Однако на практике предприятие проверяют, если:

- значительно снизился его оборот, а вместе с ним и налоговые поступления;

- организация резко сократила численность своих работников или существенно уменьшила размер их заработной платы;

- организация имеет задолженность по налоговым платежам;

- руководство организации подало в арбитражный суд заявление о банкротстве;

- в иных случаях, когда есть основания полагать, что предприятие пытается уйти от уплаты налогов.

Этапы проверки

Контрольная закупка

В ходе проверки может быть совершена контрольная закупка товара или контрольное приобретение услуги. После передачи наличных или перечисления безналичных денежных средств будет обращено внимание на то, выдали ли покупателю чек, а также на то, был ли этот чек отправлен кассовым оборудованием на сервер ФНС.

Документальная проверка

Проверка может быть проведена исключительно путем изучения документов о деятельности налогоплательщика. Такую проверку называют камеральной. Для исследования чеков сотрудники ведомства даже не запрашивают их у организации или предпринимателя: электронные копии документов хранятся на сервере ФНС.

Проверка кассовых аппаратов

ФНС может принять решение о проведении выездной проверки, в ходе которой будут исследованы кассовые аппараты предприятия. Она включает в себя:

- проверку работы с контрольно-кассовой техникой (работники ведомства смотрят, выдаются ли чеки, вносятся ли вообще данные о продаже товара в кассу);

- изучение документов на контрольно-кассовую технику (исследуют журнал кассира, акты возврата средств покупателям и другие бумаги);

- проверку контрольно-кассовой техники на предмет соответствия установленным нормативными актами требованиям (подразумевает визуальный осмотр оборудования, проверку исправности, сверку заводских номеров).

Права инспекторов ФНС в ходе проверки

В соответствии с п. 7 Административного регламента осуществления контроля и надзора Министерства Финансов от 17.10.2011 № 132н инспектор ФНС в ходе проверки вправе:

- запрашивать у налогоплательщика необходимые для проверочных мероприятий сведения, в т. ч. в электронной форме через личный кабинет налогоплательщика;

- получать беспрепятственный доступ к контрольно-кассовой технике и хранящейся на ней информации;

- получать от налогоплательщика необходимые документы;

- проводить контрольные закупки с целью проверки соблюдения требования о выдаче покупателю кассовых чеков;

- при необходимости взаимодействовать с органами внутренних дел;

- в случае выявления нарушений выносить предписания об их устранении.

Права проверяемых

В соответствии с п. 9 указанного регламента владелец кассового оборудования в ходе проверочных мероприятий вправе:

- лично присутствовать при проверке;

- давать объяснения;

- получать от работников налоговой инспекции сведения о предмете и сроках проверки;

- получать документы о результатах проверочных мероприятий;

- выражать свое несогласие с результатами, а также с действиями должностных лиц ФНС;

- обжаловать действия должностных лиц ФНС и результаты проверки вышестоящим должностным лицам ведомства, в Прокуратуру или суд.

Оформление результатов проверки

Результаты проверки оформляются специальным актом.

Последствия при выявлении нарушений в результате проверки онлайн-кассы

В случае выявления нарушений, связанных с отправкой электронных чеков, налогоплательщик может быть привлечен к административной ответственности по ч. 2 ст. 145 КоАП РФ. Размер штрафа по ней зависит от суммы, которая прошла в обход кассового оборудования, и составляет:

- от ½ до ¼ такой суммы, но не менее 10 000 руб. для ИП;

- от ¾ такой суммы, но не менее 30 000 руб. для организаций.

При повторном совершении подобного нарушения санкции ужесточаются. Предпринимателю грозит приостановление деятельности на срок до 90 суток, а виновному сотруднику организации – дисквалификация на срок от года до двух лет.

Заключение

По действующему законодательству, с каждого кассового аппарата электронная версия чека отправляется на сервер ФНС. Это дает возможность ее проверить. Проверка проводится с помощью специального приложения ФНС. Проверить правильность работы контрольно-кассового оборудования может и само ведомство. В случае выявления нарушений к налогоплательщику может быть применена административная ответственность.

Юридический и фактический адрес:

Фактический адрес: 115280 г. Москва, ул. Ленинская Слобода, д. 19, стр.4

Юридический адрес: 117292, г. Москва, Нахимовский просп., д. 52/27, помещение Б

1. Общие положения

1.1. Настоящий документ (далее — Политика) определяет цели и общие принципы обработки персональных данных, а также реализуемые меры защиты персональ ных данных в ООО «Ярус» (далее — Оператор). Политика является общедоступным документом Оператора и предусматривает возможность ознакомления с ней любых лиц.

1.2. Политика разработана в соответствии и на основании Конституции Российской Федерации, Федерального закона от 27.07.2006 N 152-ФЗ "О персональных данных", Федерального закона от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа", а также иных нормативных правовых актов Российской Федерации, локальных актов ООО «Ярус».

1.3. Политика неукоснительно исполняется руководителями и работниками всех структурных подразделений и филиалов ООО «Ярус».

1.4. Действие Политики распространяется на все персональные данные субъектов, получаемые и обрабатываемые ООО «Ярус» с применением средств автоматизации и без применения таких средств.

2. Определения

2.1. Персональные данные - любая информация, относящаяся к прямо или косвенно определенному, или определяемому физическому лицу (субъекту персональных данных).

2.2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций) с персональными данным, совершаемых с использованием средств автоматизации или без использования таких средств. К таким действиям (операциям) можно отнести: сбор, получение, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блок ирование, удаление, уничтожение персональных данных.

2.3. Субъект персональных данных — любое лицо, персональные данные которого обрабатываются оператором персональных данных.

2.4. Оператор персональных данных — ООО «Ярус».

3. Обработка персональных данных

3.1. О бработка персональных данных осуществляется с учетом следующих требований:

- обработке подлежат только персональные данные, которые отвечают целям их обработки;

- содержание и объем обрабатываемых персональных данных должны соответствовать заявленным целям обработки;

- обрабатываемые персональные данные не должны быть избыточными по отношению к заявленным целям их обработки;

- при обработке персональных данных должны быть обеспечены точность и достаточность сведений по отношению к целям обработки персональных данных.

3.2. Содержание и объем обрабатываемых персональных данных определяются исходя из уставных целей деятельности Оператора, на основании и во исполнение требований законодательства РФ, в т. ч. Федерального закона от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа".

3.3. К основным категориям субъектов персональных данных, чьи данные обрабатываются и/или могут обрабатываться Оператором в соответствии с целями их получения, относятся физические лица:

- лица, состоящие и состоявшие в трудовых и гражданско-правовых отношениях с Оператором и/или контрагентами Оператора;

- кандидаты на замещение вакантных должностей;

- лица, имеющие граж данско-правовой характер договорных отношений с Оператором, или находящиеся на этапе преддоговорных или выполненных отношений подобного характера;

- лица, сообщившие свои персональные данные в процессе взаимодействия с Оператором, в том числе путем подключения к сервисам Оператора и/или подписания юридических документов с Оператором.

3.4. Для указанных категорий субъектов могут обрабатываться сведения, в том числе запрашиваемые на сервисах Оператора, включая, но не ограничиваясь: фамилия, имя, отчество; год, месяц, дата рождения; место рождения, адрес; семейное положение; социальное положение; имущественное положение; образование; профессия; доходы; ИНН, СНИЛС, контактная информация (телефон, адрес, адрес электронной почты и т. п.), а также иные сведения, необх одимые для целей обработки.

3.5. Оператор вправе обрабатывать персональные данные субъектов, в том числе следующими способами:

сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распр остранение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3.6. Оператор осуществляет обработку персональных данных с использованием средств автоматизации и без использования средств автоматизации.

3.7. Обработка и хранение персональных данных осуществляются не дольше, чем этого требуют цели обработки персональных данных, если отсутствуют законные основания для дальнейшей обработки.

4. Меры по обеспечению безопасности персональных данных

4.1. Оператор принимает технические и организационные меры обеспечения безопасности с целью защиты персональных данных от случайного или незаконного уничтожения, потери или изменения, а также от несанкционированного разглашения или доступа к персональным данным.

4.2. Для предотвращения несанкционированного доступа к персональным данным Оператором применяются следующие организационно - технические меры:

- назначение должностных лиц, ответственных за организацию обработки и защиты персональных данных;

- ограничение состава лиц, имеющих доступ к персональным данным;

- организация учета, хранения и обращения носителей информации;

- проверка готовности и эффективности использования средств защиты информации;

- разграничение доступа пользователей к информационным ресурсам и программно-аппаратным средствам обработки информации;

- регистрация и учет действий пользователей информационных систем персональных данных;

- использование средств защиты и средств восстановления системы защиты персональных данных;

- организация пропускного режима на территорию Оператора, охраны помещений с техническими средствами обработки персональных данных.

5. Права субъектов персональных данных

5.1. Субъект персональных данных принимает решение о предоставлении его персональных данных и дает согласие на их обработку свободно, своей волей и в своем интересе. Согласие на обработку персональных данных может быть дано субъектом персональных данных или его представителем в любой позволяющей подтвердить факт его получения форме, если иное не установлено законодательством РФ.

5.2. Субъект персональных данных имеет право отозвать согласие на обработку персональных данных, направив соответствующий письменный запрос Оператору.

5.3. Субъект персональных данных имеет право на получение информации, касающейся обработки его персональных да нных, в том числе содержащей:

- подтверждение факта обработки персональных данных Оператором;

- правовые основания и цели обработки персональных данных;

- цели и применяемые Оператором способы обработки персональных данных;

- наименование и место нахождения Оператора, сведения о лицах (за исключением сотрудников/работников Оператора), которые имеют доступ к персональным данным или которым могут быть раскрыты персональные данные на основании договора с Оператором или на основании федерального закона;

- обрабатываемые персональные данные, относящиеся к соответствующему субъекту персональных данных, источник их получения, если иной порядок представления таких данных не предусмотрен федеральным законом;

- сроки обработки персональных данных, в том числе сроки их хранения;

- порядок осуществления субъектом персональных данных прав, предусмотренных Федеральным законом «О персональных данных»;

- информацию об осуществленной или о предполагаемой трансграничной передаче данных;

- наименование или фамилию, имя, отчество и адрес лица, осуществляющего обработку персональных данных по поручению Оператора , если обработка поручена или будет поручена такому лицу;

- иные сведения, предусмотренные Федеральным законом «О персональных данных» или другими федеральными законами.

5.4. Субъект персональных данных вправе требовать от Оператора уточнения его персональных данных, их блокирования или уничтожения в случае, если персональные данные являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки, а также принимать предусмотренные законом меры по защите своих прав.

5.5. Если субъект персональных данных считает, что Оператор осуществляет обработку его персональных данных с нарушением требований законодательства РФ или иным образом нарушает его права и свободы, субъект персональных данных вправе обжаловать действия или бездействие Оператора в уполномоченный орган или в судебном порядке.

6. Доступ к Политике

6.1. Действующая редакция Политики на бумажном носителе хранится по месту нахождени я исполнительного органа Оператора по адресу: 115280 г. Москва, ул. Ленинская Слобода, д.19, стр.4

6.2. Электронная версия действующей редакции Политики общедоступна на сайте Оператора в сети Интернет: здесь

7. Актуализация и утверждение Политики

7.1. Политика утверждается и вводится в действие руководителем ООО «Ярус».

7.2 Оператор имеет право вносить изменения в настоящую Политику.

8. Ответственность

8.1. Лица, виновные в нарушении норм, регулирующих обработку и защиту персональных данных, несут ответственность, предусмотренную законодательством РФ, локальными актами Оператора и договорами, регламентирующими правоотношения Оператора с субъектом персональных данных и/или третьими лицами.

9. Заключительные положения

9.1. Оператор вправе вносить изменения и дополнения в настоящую Политику в отношении обработки персональных данных в любое время без предварительного уведомления Пользователей.

При этом субъект персональных данных обязан самостоятельно отслеживать изменения и дополнения в настоящую Политику. В случае несогласия с условиями настоящей Политики и/или отдельных ее положений, а также изменений и дополнений к ней, Оператор просит воздержаться от посещения и использования сервисов Оператора и не предоставлять свои персональные данные. В противном случае Оператор вправе обрабатывать персональные данные в соответствии с Политикой и не несет какой-либо ответственности в связи с этим.

В данной статье мы расскажем, какие реквизиты необходимо указывать в ФД в 2021 году. Также вы узнаете о том, как проверить подлинность чека в приложении или на сайте ФНС и что делать, если ФД не был найден в системе.

Последние вступившие в силу поправки к ФЗ №54 обязали всех участников российского рынка использовать в своей деятельности новые ККМ. Особенность их работы заключается в том, что устройство в онлайн-режиме перенаправляет сведения обо всех кассовых операциях в органы контроля. Таким образом, сведения в режиме реального времени поступают оператору фискальных данных (далее - ОФД), а тот, в свою очередь, в ФНС. Это позволяет в случае необходимости в кратчайшие сроки произвести проверку подлинности фискальных документов, предоставленных продавцом.

Кто может осуществить онлайн-проверку ФД

Проверка ФД доступна:

Розничным магазинам. Проверка ФД необходима им при настройке кассового аппарата и позволяет произвести тест на скорость соединения с интернетом. К тому же пользователь может периодически осуществлять проверку выпущенных ФД, для того чтобы убедиться в корректности работы ККМ. Это очень удобно, так как вовремя обнаруженные неполадки могут помочь избежать солидных штрафов.

Руководству и собственникам бизнеса. Проверка в таком случае необходима для проверки честности кассиров (выдают ли они чеки клиентам, а также проверки, все ли товары и услуги были отображены в чеке).

Конечным потребителям. Наличие чека, подтверждающего факт покупки, позволяет покупателю осуществить возврат или обмен, а также реализовать право на предоставление гарантийного обслуживания. В случае необходимости, потребитель всегда может найти онлайн чек и предоставить его продавцу.

Также помимо всего прочего осуществлять проверку ФД могут представители налогового органа при непосредственном посещении проверяемого магазина.

Обязательные реквизиты чека, выпускаемого на ККМ в 2021 году

В соответствии с действующим законодательством, хозяйствующие субъекты, ведущие коммерческую деятельность на территории РФ, обязаны предоставлять клиентам ФД установленного ФЗ №54 образца. Так в 2021 году предприниматели обязаны отображать в ФД:

Порядковый номер чека (обновляется для каждой смены).

Хронометрические данные (число и время).

Наименование торговой точки.

Идентификационный номер магазина.

Сведения о продаваемом товаре (включая наценки и скидки).

Итоговую сумму чека (с обозначением НДС).

Тип расчёта (наличный/безналичный), а также сумму оплаты конкретным способом, в случае, если применяются оба типа расчёта.

Должность и ФИО лица, принявшего оплату.

Регистрационный номер ККМ.

Номер, присвоенный ФН заводом изготовителем.

Идентификационный номер ФД.

Адрес сайта, на котором можно произвести проверку подлинности ФД.

Контактные данные клиента.

Сайт ОФД, предоставляющего услуги предпринимателю.

Предприниматели, которые ведут свою деятельность на УСН, имеют право не отображать в ФД название товаров и услуг (кроме акцизной продукции).

Также можно дополнительно указывать в ФД такую информацию, как: время работы торговой точки, данные о текущих акциях, скидках и т.п.

Особенности ФД платежных агентов

Если в ФД, выпущенном на ККМ, указан признак агента, то, помимо обязательных реквизитов, в нём должны быть указаны:

Наименование платёжной системы.

Сумма полученной от агента комиссии.

Итоговая сумма расчёта.

Полные данные об операторе, осуществившем перевод денег.

Сотовый номер агента.

Онлайн проверка ФД на сайте ФНС

Произвести онлайн проверку чека на сайте ФНС можно в любое удобное время, при этом совсем не важно, через какого ОФД был проведён документ. В базе ФНС хранятся данные о каждом электронном ФД, при этом верификация является абсолютно бесплатной, и отсутствуют ограничения на количество допустимых проверок.

Как найти чек на сайте ФНС

Для того чтобы найти ФД, на сайте ФНС необязательно регистрироваться, нужно только выполнить следующий алгоритм:

Перейдите по адресу kkt-online.nalog.ru.

Пролистайте страницу вниз, до формы проверки ФД.

Заполните в форме обязательные поля, используя информацию с выданного в торговой точке чека, и кликните на кнопку «Проверить».

Появится окно с развёрнутыми данными по искомому ФД.

Онлайн проверка чека через приложение ФНС

Иногда пользователям неудобно осуществлять каждый раз онлайн проверку ФД через сайт. Специально для них создано приложение для мобильных телефонов и планшетов, скачать которое можно с Play Маркета или App Store (зависит от поддерживаемой на устройстве платформы). Приложение удобно тем, что пользователю не нужно вносить реквизиты чека, нужно только, используя телефонную камеру, считать с него штрих-код.

Также приложение можно скачать с сайта.

Для проверки ФД через мобильное приложение, инсталлированное на мобильное устройство, проделайте следующие действия:

Запустите приложение, используя ярлык ФНС, расположенный в основном меню устройства.

В отобразившейся на экране форме кликните на «Моя визитная карточка» и заполните обязательные данные (ФИО, контактный номер телефона, e-mail).

Подтвердите номер телефона, введя в приложении код из поступившей на телефон SMS.

После авторизации, откройте основное меню и выберите «Проверить чек», теперь отсканируйте штрих-код с чека, просто наведя на него камеру устройства.

Приложение осуществит проверку через базу данных ФНС и выдаст на экран результаты.

Что делать, если не получилось найти ФД в системе

Если система пишет, что искомый документ не найден, то следует, в первую очередь, убедиться в корректности внесённых данных, вероятно, при вводе была допущена ошибка. Если всё указано верно, а система всё равно не может опознать чек, то следует подождать 24 часа, возможно, оператор (в связи с высокой нагрузкой) ещё не успел передать данные по проверяемому документу в ФНС.

Если (даже спустя сутки) сведения о документе не появились в системе, то лучше сообщить в ФНС о факте нарушения.

В подлинности предоставляемого ФД заинтересован, в первую очередь, сам покупатель, ведь чек является единственным документом, подтверждающим переход права собственности, к тому же именно он является основанием для получения права на предоставление гарантийного обслуживания в случае необходимости. Поэтому так важно осуществлять проверки и сообщать в налоговый орган случаи выявления нарушений.

Известить уполномоченные службы о выявленном нарушении пользователь может прямо из приложения, кликнув на кнопку «Сообщить о нарушении», указав реквизиты и адрес торговой точки, в которой ему предоставили поддельный ФД.

После того как обращение будет зафиксировано, инспекторы в обязательном порядке произведут проверку магазина и уведомят вас о её результатах, прислав электронное письмо на почту, указанную при регистрации.

Читайте также: