Самозанятая в своем любимом деле

Опубликовано: 02.05.2024

Кто такой самозанятый гражданин, существует ли полный список видов деятельности с 2021 года и какие налоги нужно платить самозанятым — вы узнаете на этой странице. Расскажу подробно и с комментариями.

Кто такие самозанятые?

Самозанятый — это гражданин, который зарегистрировался в Федеральной налоговой службе (ФНС) и выполняет разрешенный законом перечень услуг.

Такое определение подойдёт и для индивидуального предпринимателя (ИП). Однако самое важное в нём — это «разрешенный законом перечень услуг». Именно разность в возможностях отличает самозанятых от ИП.

Список разрешенных видов деятельности

Чиновники позаботились о том, чтобы услуги самозанятого соответствовали названию налогового режима.

Список видов деятельности в 2021 году

IT-сфера

- Администрирование

- Анализ данных

- Вебмастер

- Вёрстка и дизайн

- Компьютерный мастер

- Обработка данных

- Программист

- Техническая поддержка

- Прочее

- Автомойка

- Автосервис

- Автоэвакуация и буксировка

- Водитель

- Перевозка грузов

- Перевозка пассажиров

- Прочее

Аренда

- Аренда квартир

- Аренда машин

- Предоставление лицензий

- Прокат

- Услуга по временному проживанию

- Услуга по хранению

- Прочее

- Бытовые услуги

- Ведение хозяйства

- Гувернантка

- Доставка

- Няня

- Повар

- Сиделка

- Социальная помощь

- Сторож

- Уборка и клининг

- Химчистка

- Прочее

Животные

- Вакцинация животных

- Груминг

- Дрессировщик

- Кинология

- Передержка животных

- Уход за животными

- Прочее

Здоровье

- Диетолог

- Консультирование

- Логопед

- Массажист

- Психолог

- Тренер, инструктор

- Прочее

Информационные услуги

- Исследования

- Маркетинг, реклама

- Обрядовые услуги

- Опросы, сбор мнений

- Переводчик

- Прочее

Красота

- Консультирование

- Косметолог

- Маникюр, педикюр

- Модель

- Парикмахер

- Стилист

- Тату и пирсинг

- Эпиляция

- Прочее

Обучение

- Репетитор

- Тренер

- Учитель

- Прочее

Общественное питание

- Кондитер

- Обслуживание

- Повар

- Прочее

Одежда

- Модельер, дизайнер

- Пошив

- Ткани, кройка, шитьё

- Прочее

Природа

- Благоустройство территории

- Животноводство

- Лес, охота, рыбалка

- Переработка отходов

- Приём или сдача лома

- Сельхоз услуги

- Прочее

Прочее

- Грузчик

- Копирайтер

- Носильщик

- Обеспечение безопасности

- Писатель

- Платные туалеты

- Прочее

Развлечения

- Аниматор

- Артист, певец, музыкант

- Ведущий, шоумен, тамада

- Гид, экскурсовод

- Прочее

Ремонт

- Бытовой ремонт

- Дизайн

- Отделка

- Ремонт бытовой техники

- Ремонт квартир

- Реставрация

- Сантехник

- Строительство

- Техобслуживание

- Электрик

- Прочее

Сделай сам

- Кузнец

- Металлообработка

- Проектирование

- Производственные услуги

- Столяр, плотник

- Услуги по сборке

- Прочее

Спорт

- Консультирование

- Массажист

- Тренер, инструктор

- Прочее

Торговля самостоятельно произведённым товаром

- Продукция собственного производства

- Прочее

Финансы

- Бухгалтер

- Бухгалтерия

- Консультирование

- Риелтор

- Страховые услуги

- Услуги курьера

- Финансовые услуги

- Прочее

Фото, видео, печать

- Издательские услуги

- Оператор

- Оцифровка

- Полиграфия

- Фотограф

- Художник

- Прочее

Юристы

- Консультирование

- Налоговый консультант

- Юридические услуги

- Прочее

Другие профессиональные услуги, но только если это не требует найма сотрудников.

Особое внимание обращаю на последний пункт. Самозанятым, в отличие от ИП, нельзя нанимать людей. Если данное условие соблюдается, то предприниматель может предоставлять и другие услуги, на которые есть спрос.

Список запрещенных видов деятельности

Помимо дел, для выполнения которых требуются сотрудники, государство ввело ещё ряд точечных запретов. Вот их список:

- Перепродажа товаров и имущественных прав;

- Торговля подакцизной продукцией, например, бензином или алкоголем;

- Добыча и реализация полезных ископаемых;

- Деятельность на основе договора поручения, комиссии, агентских договором, осуществляемая с другим предпринимателем в его интересах.

Для всего вышеперечисленного необходимо выбрать другую систему налогообложения.

Ограничения по годовому доходу

ФНС ввело потолок по выручке в размере 2,4 млн. руб. в год. Если предприниматель его превышает, его вынуждают сменить режим. Почему? Потому что таким образом правительство подталкивает успешных дельцов к тому, чтобы они увеличивали размеры своего дела.

Экономике нужны растущие компании. Человек из самозанятого переходит в ИП и создаёт рабочие места для людей. У населения появляются деньги, и они начинают их тратить. Граждане и предприятия покупают в том числе и продукцию стартапов.

Оставаться в этом режиме можно. Никто и ничто не мешает держать свой заработок ниже 2,4 млн. руб. в год. Однако будет полезным постоянно находиться в курсе происходящего, потому что не исключено, что в будущем правительство понизит или повысит этот уровень.

Режим «Самозанятые» для иностранцев

Государство разрешило применять этот режим в своей экономической деятельность для иностранцев. Однако не всех, а только граждан стран, которые входят в Евразийский экономический союз: Беларусь, Армения, Казахстан и Киргизия.

Иностранцы регистрируются через приложение «Мой налог» с помощью ИНН. Паспортом нельзя.

Если ИНН нет, его нужно получить в местном отделении налоговой службы.

Как зарегистрироваться самозанятым

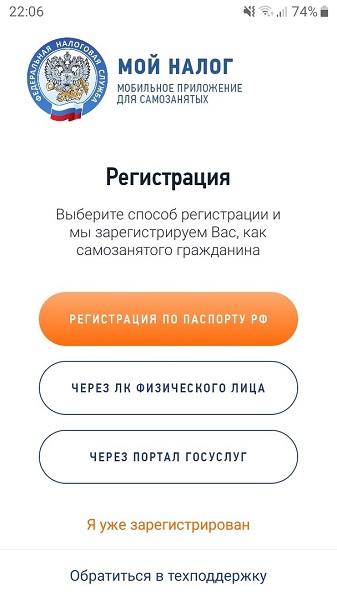

Чтобы начать платить налоги как самозанятый, нужно пройти регистрацию в ФНС. Есть 5 способов.

- Через бесплатное приложение «Мой налог».

- На сайте ФНС через личный кабинет налогоплательщика.

- С помощью личного кабинета на сайте госуслуг.

- С помощью уполномоченных банков. Их список по ссылке.

- Прийти лично в местное отделение ФНС.

Самозанятым можно стать не выходя из дома. Я предпочитаю делать всё в онлайн, чтобы не стоять в очередях. Вообще, по опыту знаю, что обслуживание в налоговой не самое быстрое и порой падает настроение из-за хамства.

Видео: Открытие самозанятого за 20 минут. Приложение «Мой налог»

Как перестать быть самозанятым

Народная мудрость гласит: «Открыть дело легче, чем закрыть». Это частично применимо и к самозанятым.

Закрыться можно 2 способами:

- Превысить потолок по выручке в 2,4 млн. руб. в год;

- Самостоятельно отказаться от этого режима.

Для реализации второго сценария лучше всего подойдёт приложение «Мой налог». Там нужно зайти в свой профиль и внизу нажать кнопку «Сняться с учёта НПД».

Но: чтобы закрыться, у предпринимателя не должно быть непогашенных обязательств перед налоговой.

Место работы самозанятого

Самозанятый может работать:

- дома;

- выездами;

- в офисе.

Рассмотрим каждый вариант подробнее.

Пример работы дома — это фриланс. Необходимо иметь компьютер и интернет. Чаще всего сидят дома веб-программисты или копирайтеры, блоггеры или ютуберы. Им нет нужды куда-то выходить.

Работа выездами — это прибывание на места, где будут оказываться услуги. К подобным видам деятельности относятся, например, репетиторство или починка санузла. Если есть возможность вести дело онлайн (как в случае с репетиторством), то лучше это сделать, потому что так исчезнут издержки на переезды.

Работа в офисе — вариант наиболее редкий и затратный, но не потому, что злые начальники постоянного нагружают задачами, а потому, что супервайзеры и самозанятые ещё учатся взаимодействовать в контексте устоявшегося порядка. Например, выяснилось, что юрлицам и ИП не нужно делать страховые взносы и выплачивать НДФЛ в госфонды за самозанятого. А предпринимателям, чтобы получить оплату, необходимо выписать чек с реквизитами.

Уплата налогов для самозанятых

Самозанятые платят налоги иначе, чем ИП или юрлица. Всего есть 2 ставки: 4%, если доход получен от физлиц, и 6%, если доход был получен от ИП и юрлиц. Эти ставки будут действовать 10 лет. ФНС обещает их не менять.

Как происходит учёт доходов и расчёт налога?

Никаких деклараций и бухгалтерии.

Я бы не стал обманывать ФНС. Если самозанятый совершил сделку с ИП, то её следует пробить в приложении соответствующим образом. Налоговая всё равно отследит платеж, найдёт, как он был зафиксирован и выпишет штраф. Я не пугаю, это реально: однажды иностранный журналист брал интервью у бывшего главы ФНС М. Мишустина, который показал репортёру, где же этот гость совершал свои последние покупки в России и на какую сумму.

Налоговая знает о нас больше, чем мы думаем.

Видео: Как уплачивают налоги самозанятые. Налог на профессиональный доход

Штрафы для самозанятых

Большой Брат видит все транзакции. И это хорошо для регулирования. Закон гласит: самозанятый, который скрывает информацию о доходах, будет оштрафован на 20% от суммы нарушения в первый раз и 100% — во второй.

Какие платежи заменяет налог на профессиональный доход

Самозанятые и ИП не платят НДФЛ с дохода, на который был уплачен налог на профессиональный доход. Кроме того, ИП не платят налог на добавленную стоимость, не считая НДС при импорте товаров и не платят фиксированные взносы.

Налоговые вычеты

Для самозанятых действует налоговый вычет. Он равняется 1% от доходов, полученных от физических лиц и 2% — от ИП и предприятий. Схема действует до тех пор, пока сумма всех вычетов не достигнет 10 000 руб.

Предположим, что я в течение месяца оказывал услуги физлицам и заработал 50 000 руб. Тогда вместо 4% налога я заплачу 3%. В денежном выражении это означает, что я заплачу не 2000 руб., а 1500 руб. Величина вычета таким образом составляет 500 руб. В запасе у меня остаётся 9500 руб.

Прошёл ещё один месяц. Снова те же выручка, процент по налогу и вычет. В запасе у меня остаётся 9 000 руб. До тех пор, пока значение запаса не исчерпается, я могу делать вычет.

В моём примере я взаимодействовал только с физлицами, но то же самое справедливо и для юрлиц и ИП. Я могу совершать вычеты для обоих, но расходуют они один и тот же аванс, то есть общие 10 000 руб. Если я совершаю вычет и по выручке от физлиц, и по выручке от ИП и предприятий, то мой запас иссякнет быстрее.

Настоятельно рекомендую делать вычеты, потому что 10 000 руб. на дороге не валяются.

Минусы

У данного режима есть 2 недостатка.

- Не исчисляется пенсионный стаж. Его нет в обязательном порядке, но самозанятый может добровольно совершать взносы в Пенсионный фонд РФ. В 2020 году сумма взноса составляла 32 448 р.

- Нельзя делать взносы в ФСС и получать оттуда пособия. Однако самозанятый по-прежнему может получать бесплатную медицинскую помощь, как и любой гражданин РФ.

Я обращаю особое внимание на пенсионный стаж. Если не платить добровольно взносы в ПФ, то в будущем государство ничего не вернёт и самозанятому придётся довольствоваться минимальной пенсией.

Видео: Самозанятые — Изменения в 2020 Году. Регионы, пенсии, ограничения

Самозанятые в 2020 году

В текущем году изменились только регионы, в которых теперь действует этот режим. В будущем Министерство финансов РФ планирует распространить эту практику на всю страну.

На самом деле ограничений нет и сейчас. При регистрации каждый самозанятый сам указывает, в каком регионе он собирается вести деятельность. Например, блоггер или автор Ютуб — канала из далёкой провинции в качестве места деятельности может указать Москву, хотя на самом деле его поле деятельности — весь мир.

Частые вопросы

- Если самозанятый ещё и работает и суммарный доход превышает 2,4 миллиона в год, что тогда?

В лимит 2,4 миллиона в год входит только доход, полученный в качестве самозанятого. Доход на работе учитывается отдельно и налоги с него выплачивает работодатель.

- Ограничение в 2,4 млн руб в год — это 200 тысяч в месяц. Если самозанятый получил в месяц 300 тысяч, при этом заплатил ИП 100 тысяч, то как считать налог?

Нет лимита в 200 тысяч в месяц — только 2,4 млн руб. в год. Самозанятый может получить хоть 2,4 млн руб в месяц, а в остальные 11 месяцев календарного года — ничего.

Для расчёта налога используется только выручка. Чтобы учитывать расходы, нужно стать ИП с УНС 15% с прибыли.

- Может самозанятый открыть магазин автозапчастей или автомойку?

Магазин однозначно нельзя. Запрещено перепродавать любые товары, особенно подакцизные. Для этого нужен ИП.

Автомойку можно, если на ней не будет наёмных работников (всё сам).

- Может ли самозанятый открыть интернет — магазин и как быть с чеками для клиентов?

Это зависит от товаров, которые будете продавать. Перепродавать однозначно нельзя. А продавать товары собственного производства — рукоделия, мёд, кованные изделия и т.д. — можно.

ККТ покупать не надо — чек можно сформировать в мобильном приложении «Мой налог».

- Работаю дома (ногтевой сервис). Декретный отпуск закончился. Могу ли я стать самозанятой?

Да, если вы только оказываете услуги, но не перепродаёте связанные с ними товары и если у вас нет наёмных работников.

- Я кондитер на дому, продаю товар собственного производства. Надо ли становиться самозанятым?

Да, если ваше деятельность не подлежит обязательному лицензированию.

- Может ли врач стоматолог зарегистрироваться как самозанятый? И вообще можно ли оказывать другие мед. услуги (например массаж) самозанятым?

Самозанятым недоступны виды деятельности, требующие лицензирования.

- Я занимаюсь дропшиппингом, могу ли стать самозанятым? Ведь я не покупаю товары, которые продаю.

Доход в дропшиппинге формируется как разница между ценой продажи и ценой покупки. Это торговля, а торговля для самозанятых запрещена.

- Я копирайтер. Заказы есть не всегда. Став самозанятым, как уплачивать налог, когда нет заказов?

Самозанятый уплачивает налог с выручки. Нет выручки — нет налога.

- Хочу купить оборудование по изготовлению пенобетона для заливки полов и монолитных стен дачных домов. Материалы закупаю по рознице. Стать самозанятым или ИП?

Сначала подсчитайте, что выгоднее — платить 4% с выручки или 15% с прибыли. В первом случае проще стать самозанятым. Во втором потребуется ИП с УСП 15%.

Заключение

Великий экономист Джон Кейнс однажды сказал: «Единственное интеллектуальное занятие, которое всегда себя окупает, — это уклонение от уплаты налогов». Учёный жил в первой половине двадцатого века, а тогда у налоговиков ещё не было таких мощных систем наблюдения, которые есть сейчас в развитых странах и России.

Самозанятые — это действительно самый простой и низкозатратный налоговый режим. Ведь никакого списка видов деятельности не существует, а значит, разрешено всё, что не запрещено Законом.

Правительство обещает ничего не менять. Если оно сдержит своё слово, то данный режим — лучшее решение для начинающих предпринимателей, выбравших соответствующую деятельность.

5 МИН

Как стать самозанятым онлайн и официально работать на себя

Рассказываем, как за несколько минут превратиться в самозанятого, не выходя из приложения СберБанк Онлайн, и получить бонусы, чтобы вести дела законно и удобно: консультации юристов, онлайн-обучение и не только.

Кто считается самозанятым

Во всех 84 регионах России вступил в силу закон о налоге на профессиональный доход, он же о самозанятых.

Теперь мастера маникюра, репетиторы, таксисты и другие специалисты, работающие на себя, а также те, кто сдают квартиры, могут зарегистрироваться как самозанятые и получить все преимущества работы «в белую» — бояться штрафов больше не придётся.

Максимальный доход от личной профессиональной деятельности не должен превышать 2,4 млн рублей в год , при этом можно быть официально трудоустроенным: зарплата налогом для самозанятых не облагается.

Сколько платить

По закону самозанятые платят 4 % с поступлений от своих клиентов-физлиц и 6 % — с платежей от юридических лиц и ИП.

Налог делится на две части: 37 % от его суммы идёт в Фонд обязательного медицинского страхования, а 63 % — в бюджет того субъекта РФ, который самозанятый указывает при регистрации.

Больше никаких обязательных платежей и перечислений в фонды нет.

Самозанятые — это люди, у которых нет наёмных рабочих. Они получают свой доход от личной трудовой деятельности (её формы ищите в подробном FAQ)

Как вести дела законно

Нужно зарегистрироваться в специальном приложении для самозанятых. Это даст возможность работать легально и при этом не утруждать себя дополнительной отчётностью. Чтобы не иметь проблем с налоговыми органами, самозанятым достаточно:

- Формировать чеки за оплату товаров и услуг, которые станут подтверждением деятельности и базой для расчёта налога.

- Оплачивать налог до 25-го числа месяца, следующего за отчётным.

В этой статье мы расскажем, как зарегистрироваться в качестве самозанятого через СберБанк Онлайн.

Как получить статус самозанятого

Зайдите в приложение СберБанк Онлайн, в категории «Каталог» найдите раздел «Услуги» и строку «Своё дело».

При регистрации нужно указать банковскую карту. Рекомендуем завести отдельную, чтобы разделить поступления от клиентов и, например, зарплату, если вы официально трудоустроены.

Удобный вариант — цифровая карта. Она бесплатная и выпускается за пару минут. Карта будет соответствовать региону, в котором у вас подключён СберБанк Онлайн.

Далее укажите номер телефона, на который придёт информация о регистрации, а после — ваши электронные чеки.

Важно отметить регион, в котором работаете или в котором находится большинство клиентов.

Затем определитесь со сферой деятельности. Спектр большой — от кузнеца до бухгалтера. Вы можете пролистать все варианты или набрать свой в поисковике. Выбрать разрешается от 1 до 5 направлений деятельности.

Далее следует стандартное соглашение с условиями договора. Лучше честно прочитать всё, что указано. Тут коротко, но по делу.

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

- няни;

- репетиторы;

- копирайтеры;

- повара;

- таксисты;

- швеи;

- кондитеры.

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2020 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

Что это дает?

Создание режима самозанятых несет в себе множество плюсов:

- Специалисты смогут легально оказывать услуги населению и компаниям без страха. Теперь они не будут бояться, что налоговая их проверит и назначит множество штрафов.

- Деятельность станет легальной, можно официально работать с компаниями и юридическими лицами. Не будет никаких проблем по оформлению документов в работе с юрлицами.

- Предприниматели смогут снизить свою налоговую нагрузку и платить меньше без закрытия ИП. Они смогут работать в том же режиме, но при этом со значительно меньшими обязательными платежами.

Кроме того, многие компании охотнее работают с самозанятыми, потому что в этом случае снижается их налоговая нагрузка. Работать с самозанятыми им выгоднее и проще.

Самозанятому не нужен расчетный счет, не придется предоставлять налоговую деклараацию, не требуется касса, можно совмещать с основной работой.

Кто может стать?

Стать самозанятым гражданином может любое лицо, которое ведет деятельность на территории РФ. Также могут стать самозанятыми иностранные граждане из Беларуси, Киргизии, Казахстана и Армении, если у них в России есть клиенты. Им разрешается менять налоговый режим на тех же условиям, что и гражданам РФ.

Начиная с октября 2020 года, стать самозанятым можно в любом регионе страны.

С какого возраста

Самозанятым может стать любой гражданин как в возрасте от 18 лет, так и в период с 14 до 18 лет, если он выполняет одно из условий и не является ИП.

Кто может стать самозанятым в 14-18 лет:

- вступивший в брак и ставший вследствии этого дееспособным;

- родители или попечители дали письменное согласие на это;

- суд или органы опеки признали его полностью дееспособным в установленном порядке.

Как принимать платежи?

Принимать платежи самозанятый может на любую карту, которая у него есть. Можно получать деньги от клиентов даже на карту, куда приходит зарплата с основной работы.

Многие банки на данный момент предлагают открыть у них счет, чтобы быть самозанятым. На самом деле это не связанные понятия. Расчетный счет понадобится при работе с определенными компаниями. Если физлицо планирует просто собирать давать уроки игры на скрипке или продавать торты собственного изготовления обычным гражданам, то ему такой счет не понадобится.

Как стать самозанятым?

Давайте разберемся, как стать самозанятым через Госуслуги и приведем пошаговую инструкцию.

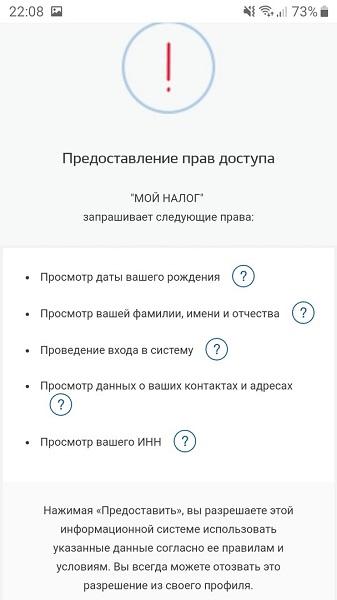

Это самый простой способ. После того, как приложение «Мой налог» будет установлено на мобильный телефон, в него нужно войти. Откроется окно, в котором нужно выбрать способ регистрации и авторизации. Через портал «Госуслуг» это последний, но самый быстрый и простой среди них.

Нужно просто нажать на него. Затем понадобится ввести стандартные данные, которые обычно вводятся при входе на сайт «Госуслуги» — СНИЛС или номер мобильного телефона и пароль.

Дальше регистрация будет полуавтоматической. После подтверждения собственных данных, мобильного телефона и согласия с условиями регистрации, гражданин будет сразу же поставлен на учет как самозанятый.

Если регистрироваться по паспорту РФ, то понадобится сфотографировать паспорт и себя рядом с ним. Какие документы нужны — паспорт, ИНН, СНИЛС. Обычно никакие другие документы не требуются.

Плюсы и минусы

С момента появления нового налогового режима у него есть сторонники и противники, ведь отрицательные стороны есть у всего. Давайте подробнее разберемся, в чем особенности этого метода работы.

В чем достоинства самозанятости:

- Никаких обязательных платежей. Если у гражданина нет дохода, то никаких налогов ему платить не придется.

- Легко совмещать с основной работой.

- Не нужна касса. Не придется покупать онлайн-кассу, не нужно проводить чеки через специальные программы. Все оформляется через приложение «Мой налог».

- Не нужно подавать налоговую декларацию в проверяющие органы. Все, что они хотят проверить, могут посмотреть через приложение.

- Не нужно посещать налоговую, сидеть в очередях, ждать приема, отпрашиваться с работы. Все делается онлайн.

- Скорость. Вся регистрация занимает всего 20 минут.

- Можно выйти из тени и официально работать. Нет риска, что налоговая попросит предъявить документы, подтверждающие доходы.

- Условия налогообложения не должны меняться ближайшие 10 лет. Это закреплено в законе в виде гарантии.

- Доход от самозанятости — официальный и подтвержденный. Самозанятый может оформить кредит, займ или кредитку. Пока это предлагают не все банки, но их список постоянно дополняется новыми кредитными организациями.

Но есть у этого налогового режима и отрицательные стороны:

- Придется платить налоги. Это всего 4% за работу с физическими лицами и 6% за работу с юридическими, но не все хотят платить даже столько.

- Доходы не должны превышать 2,4 миллиона рублей в год или 200 тысяч рублей в месяц. Некоторые мастера получают больше денег, для них этот режим недоступен.

- Не все виды деятельности попадают под самозанятость. Если гражданин собирается продавать подакцизные товары, перепродавать их или добывать полезные ископаемые, то ему нельзя становиться самозанятым.

- Нельзя иметь работников. Самозанятым может быть только один гражданин, который работает сам на себя. Как только у него появляются подчиненные, ему придется открывать ИП.

Что такое самозанятость

Режим самозанятости был введен в конце 2019 года в нескольких субъектах страны. Это некий эксперимент, который направлен на выход нелегально работающих из “тени”.

Что это значит? Ни для кого не секрет, что огромная часть населения работает на себя – шьет вещи, делает маникюр, пишет статьи для сайтов и пр. Каждый зарабатывает тем, что умеет, но зачастую не платит налоги. Государству такой расклад не выгоден, поэтому оно решило ввести налог на профессиональный доход (НПД).

Более подробно о самозанятости мы рассказали в нашей статье.

Самозанятый гражданин: кому это подходит

Самозанятым может стать каждый гражданин с 16 лет. Причем даже жители некоторых зарубежных стран тоже попадают под эту программу. Сейчас оформить самозанятость можно в любом регионе.

Почему это выгодно государству, мы уже поняли. А зачем делать свою деятельность официальной и платить налоги исполнителю, если он может не делиться прибылью и работать, как раньше?

Платить налоги не нравится никому. Но это дает ряд преимуществ.

Например, безработным не дают кредиты в банке, а у самозанятых есть шанс. Также плательщики НПД могут получать справки о доходах, покупать стаж и пенсионные баллы, чтобы в дальнейшем получать пенсию.

Самозанятые не лишаются действующих льгот. Причем если выяснится, что человек долгое время работал “подпольно”, то ему выпишут огромный штраф из налоговой. А максимальное наказание – год тюремного заключения.

Более миллиона жителей России за последние полгода выбрали ведение деятельности законно, нежели постоянные риски и возможность получить наказание.

Виды деятельности в 2021 году

Изготовление вещей ручной работы;

Услуги красоты – маникюр, наращивание ресниц, прически;

Продвижение в Интернете;

Сдача квартиры в аренду;

Юридические консультации и пр.

Список сфер, которые доступны самозанятым, просто огромен. Только вот некоторые лица не могут рассчитывать на получение данного статуса. Например:

Госслужащие (за исключением сдачи жилья в аренду);

Собственники нежилых помещений, которые планируют сдавать их в аренду;

Лица младше 16 лет;

Граждане, которые планируют реализовывать продукцию не своего производства и др.

Какой максимальный доход в год

То, что нужно зарубить себе на носу: самозанятым может стать лишь тот гражданин, который получает доход не более 2,4 миллиона рублей в год. Если вы зарабатываете больше, то вам такая система не подходит.

Представим, что Коля Петров занимается ремонтом машин. Ранее он зарабатывал миллион в год, а сейчас – 2,6 миллиона. Быть самозанятым он больше не может. Теперь ему логичнее открыть ИП на УСН.

Интересно, что лимит на годовую прибыль в самозанятости есть, а на месячную – нет. Вы можете получить в январе 100 000 рублей, а в сентябре – 0 рублей. Здесь все зависит от вас. Причем если вы не получили ничего, то налог с вас взиматься не будет.

Можно ли совмещать с основной работой

Самозанятость позволяет работать в найме и заниматься любимым делом одновременно. Например, Нина Федоровна работает в школе учителем истории, а в свободное от этого время дает частные уроки репетиторства для старшеклассников.

Если женщина не оформит самозанятость, то она будет осуществлять свою деятельность незаконно. А если налоговая узнает? Родители нажалуются? Это все чревато неблагоприятным исходом.

Также и госслужащий, например, может сдавать квартиру жильцам. Оформив самозанятость и отчисляя налоги, можно не бояться проверок.

Также и студентки университетов или юристы в офисе могут по вечерам делать маникюр у себя дома. Достаточно лишь платить НПД.

Законом разрешено быть ИП или физлицом в найме и самозанятым одновременно.

Как зарегистрироваться самозанятым

Мы уже поняли, что проще выйти из “тени” и заявить о себе налоговой, чем однажды попасться и “отвалить” кругленькую сумму штрафа. Поэтому разберемся, как встать на учет в качестве самозанятого.

Что нужно, чтобы стать самозанятым

Процедура регистрации настолько проста, что ее можно пройти даже дома. Вам понадобится:

Адрес и другие личные данные.

Это все необходимо для составления заявления, которое отправится в налоговый орган.

Куда нужно обращаться

Несмотря на то, какой путь вы выберите, ваше заявление должно дойти до налоговой. Там и принимают решение о регистрации, отслеживают вашу деятельность и выдают соответствующие справки.

Алгоритм регистрации в приложении «Мой налог»

Самый простой способ встать на учет в налоговой – воспользоваться мобильным приложением.

Найдите приложение “Мой налог” в App Store, Play Market или других магазинах.

Создайте свой профиль.

Заполните данные о себе.

Подайте заявление в налоговую.

Ждите принятия вашего заявления.

Можно ли встать на учет другим способом

Если вам неудобно работать в приложении, то вы можете воспользоваться и другими вариантами.

ЧТО НУЖНО СДЕЛАТЬ

1. Обратиться в ФНС

2. Через личный кабинет на сайте ФНС

Прямо на сайте зарегистрироваться в качестве самозанятого не выйдет. Но благодаря действующему аккаунту вы можете облегчить работу в приложении “Мой налог”. Вам нужно его скачать, авторизоваться, ввести запрашиваемые данные. Но паспорт и фото уже не нужно подтверждать.

3. В “Сбербанк Онлайн”

Если вы являетесь клиентом Сбербанка, то можете оформиться прямо там. Зайдите в приложение, затем в “Платежи”, выберите “Госуслуги” и нажмите на “Свое дело”. Дальше все будет понятно – просто вводите нужные сведения.

Как долго оформляется

Заполнить заявление и зарегистрироваться в приложении – недолго. Самое главное – получить одобрение налоговой.

Решение о постановке самозанятого на учет налоговый орган принимает в течение 6-и дней со следующего дня после подачи заявления.

Если будут найдены явные противоречия, недочеты или нарушения, то налоговая откажет вам в тот же день.

Сколько нужно платить

Так как у самозанятого стаж не идет, то ему достаточно платить с каждого выполненного заказа для физлица 4% от прибыли и 6% от оплаты ИП или юридического лица.

В первый год работы самозанятому даются 10 000 рублей налогового вычета, которыми можно оплатить начисленные налоги.

УСН и НПД

Работники

Не может нанимать

Страховые взносы

Обязательны + 1% с дохода от 300 000 рублей

Отчетность

Обязан сдавать декларации

Освобожден от любой отчетности

Налоги

Зависит от системы налогообложения

4% при работе с физлицом

6% при работе с ИП и юрлицами

Налоговый вычет

10 000 рублей в первый год, можно потратить на уплату налогов

Лимит доходов

150 миллионов рублей в год

2,4 миллиона рублей в год

Касса

Чаще всего нужна

Выгодно ли это

Если вы зарабатываете менее 800 000 в год, то НПД будет подходить вам больше. Если же ваш доход превышает эту сумму, то ИП на УСН станет более подходящим решением.

Кроме того, упрощенная система налогообложения позволяет вычесть из начисленного налога уплаченные страховые взносы. Это значит, что заплатить государству нужно будет меньше, чем самозанятым, которые вносят страховые взносы дополнительно.

Как влияет на будущую пенсию

Стаж у самозанятых не идет. Они не обязаны платить страховые взносы, поэтому пенсионные отчисления – их выбор. Если гражданин хочет получать пенсию, то ему нужно отдельно вносить страховые взносы в пенсионный фонд. Минимум 32 448 рублей в год он должен уплатить.

Для получения страховой пенсии необходимо заработать 30 баллов и иметь 15 лет стажа. Социальная пенсия выдается всем, но через 5 лет после достижения общепринятого пенсионного возраста.

Как сняться с учета

Если вы хотите прекратить свою деятельность, потому что не получаете прибыли, то это делать не обязательно. Вы можете числиться самозанятым без дохода, а значит, вам не нужно будет платить налог.

Другая причина – вы решили временно отложить подработку или же у вас сезонная работа. Тогда тоже не обязательно закрывать самозанятость. С вас не будут списывать деньги.

Но если вы все же твердо решили отказаться от статуса самозанятого, то нужно сделать лишь несколько кликов:

зайти в приложение “Мой налог”;

нажать на кнопку “Сняться с учета”;

Оформить и закрыть самозанятость очень просто. Самый простой способ – работа в приложении. Там удобно высылать чеки, фиксировать продажи, подсчитывать налоги. Быть самозанятым выгодно тем, кто хочет работать легально и рассчитывать на кредиты.

Если вы планируете помочь как репетитор школьнику, обнаружили в себе талант к укладке роскошных усов, варите шедевральное мыло всех оттенков радуги или планируете легально заняться собственным делом без регистрации фирмы или ИП — то этот материал для вас. Рассказываем, что такое самозанятость, кому и зачем она нужна.

Чтобы стать самозанятым, не нужно никуда ходить, даже в налоговую. Получать прибыль от бизнеса можно на банковскую карту. Оформить её легко — всего в пару кликов, а некоторые банки вообще предоставляют карты самозанятым бонусом.

Зачем становиться самозанятым?

Владимир из Ставропольского края —– известный фотограф, которого часто приглашают снимать свадьбы и проводить фотосессии. Фотограф настольно востребован, что записываться к нему на съёмку нужно чуть ли не за год вперёд. После ослабления режима самоизоляции и возвращения в рабочее русло Владимир надумал брать ипотеку. Но в банке он не мог подтвердить свой доход. Владимир нашел выход — стал самозанятым. Он продолжает заниматься любимым делом, у него формируется официальный доход, а в конце года он сможет стать обладателем квартиры.

Новый налоговый режим для самозанятых позволяет вывести бизнес на легальный уровень, спокойно развивать своё дело, получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность, безбоязненно рекламировать свои услуги. Также самозанятых официально могут приглашать на подряд заказчики-юрлица. Специальный налоговый режим пока добровольный и запущен в качестве эксперимента. Пилот рассчитан до конца 2028 года.

Кто и как может стать самозанятым?

Маша из Твери печёт вкуснейшие торты и капкейки, поэтому она решила превратить свой кулинарный талант в бизнес. Маша завела свою страницу в социальной сети и начала принимать заказы. Её десерты сразу стали популярными на детских праздниках. Как правило, мамы выбирают торт с классическим бисквитом, и бананово-карамельной начинкой, который стоит у Маши 3000 рублей. Так как заказчик — физическое лицо, то Маша платит с торта 4%, или 120 рублей. А с заказа ванильных капкейков на день рождения транспортной фирмы на те же 3000 рублей Маша заплатит 6% налога, или 180 рублей. Маша довольна, потому что когда она работала в офисе — она платила налог с зарплаты 13%. А теперь она предприниматель, превратила хобби в работу, а также избежала волокиты по регистрации собственной фирмы.

Новый налоговый спецрежим могут выбрать предприниматели, которые выполняют все четыре условия:

- получают доход от хобби или использования имущества;

- не привлекают наёмных сотрудников;.

- вид деятельности подпадает под соответствующий федеральный закон;.

- профессиональный доход за год не превышает 2,4 миллиона рублей.

Чтобы стать самозанятым, никуда ходить не нужно: получить новый налоговый статус можно онлайн. Предпринимателям доступны три варианта регистрации:

- с помощью ИНН и пароля от личного кабинета налогоплательщика на сайте налоговой ;

- по учётной записи портала Госуслуг (ЕСИА) на том же сайте ФНС. Нужно будет указать email и номер мобильного телефона/СНИЛС;

- по номеру ИНН и паспорту в приложении «Мой налог» ;

- через мобильное приложение одного из уполномоченных банков.

Налоговая ставка зависит от того, кто заказывает продукцию или услуги у самозанятого:

- 4%, если счёт оплатили физлица;

- 6% при сотрудничестве с ИП и юрлицами.

Налог нужно платить со всей суммы в чеке числа следующего месяца.

Перестать быть самозанятым можно в любое время в приложениях уполномоченных банков или на сервисе «Мой налог» в несколько кликов. Главное — перед «закрытием» оплатить весь начисленный налог.

Плюсы и минусы самозанятого

- нет риска уголовной ответственности за сокрытие доходов

- не нужно бояться, что завистники «настучат» на вас в налоговую службу

- выгодные налоговые ставки

- нет отчётов и деклараций

- не нужна касса

- можно совмещать с работой по трудовому договору

- регистрация во всех регионах России

- есть исключения на некоторые виды деятельности для самозанятых

- если доходы будут превышать 2,4 миллиона в год, необходимо зарегистрировать ИП или ООО

- трудовой стаж не засчитывается

Что ещё нужно знать

Налог на профессиональный доход нельзя совмещать с упрощённой системой налогообложения. Но если предприниматель начнёт заниматься бизнесом, не предусмотренным для самозанятых (например, перепродажей товаров других производителей), его самозанятость автоматически прекращается. И в этом случае физлицо уже не сможет, например, сдавать свою недвижимость на специальных условиях, а должен будет платить налог на доход в размере 13%.

Самозанятость в России набирает обороты, поэтому банки добавили в свои мобильные приложения специальный раздел. Например, через сервис МТС Банка можно зарегистрироваться как самозанятый в налоговой, передавать информацию в ФНС о своём доходе, следить за начислением налога и оплачивать его, вести учёт налогов, формировать и выставлять чек клиенту по ссылке или Последняя функция особенно нужна тем, кто работает с юрлицами и кому требуются документы для отчётности.

Читайте также: