Роль государства в экономике задание 1 какие налоги можно отнести к косвенным

Опубликовано: 24.07.2024

1.1 Сущность и принципы построения налоговой системы РФ

Налогообложение – это закрепленная действующим законодательством процедура установления, взимания и уплаты налогов и сборов. Эта процедура в Российской Федерации регламентируется законодательством о налогах и сборах, представляющим собой упорядоченную систему норм и правил, содержащихся в законах и регулирующие отношения в сфере налогообложения.

Основным документом в законодательстве о налогах и сборах является Налоговый кодекс Российской Федерации (НК РФ), состоящий из двух частей. Первая часть НК РФ вступила в действие 1 января 1999 г., вторая – двумя годами позже.

Согласно статье 1 НК РФ законодательство о налогах и сборах состоит из Налогового Кодекса и принятых в соответствии с ним федеральных законах о налогах и сборах. В целом законодательство о налогах и сборах Российской Федерации можно представить как трехуровневую иерархическую систему, состоящую из:

- федерального законодательства, включающего в себя Налоговый кодекс РФ и принимаемые в соответствии с ним нормативно-правовые акты на федеральном уровне;

- регионального законодательства. В соответствии с НК РФ субъекты РФ вправе принимать нормативно-правовые акты, касающиеся региональных налогов и сборов;

- нормативно-правовых актов органов местного самоуправления, которые регулируют порядок начисления и уплаты местных налогов и сборов.

Нормы, устанавливаемые законодательством о налогах и сборах нижестоящего уровня, должны приниматься во исполнение и не противоречить нормам вышестоящего уровня и Налоговому Кодексу РФ.

Налоговый Кодекс устанавливает (ст. 2 НК РФ):

- 1) виды налогов и сборов, взимаемых в Российской Федерации;

- 2) основания возникновения и порядок исполнения обязанностей по уплате налогов;

- 3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

- 4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

- 5) формы и методы налогового контроля;

- 6) ответственность за совершение налоговых правонарушений;

- 7) порядок обжалования актов налоговых органов и действий их должностных лиц.

В соответствии со статьей 7 НК РФ если международным договором Российской Федерации, установлены иные правила, чем в НК РФ, то применяются правила и нормы международных договоров Российской Федерации.

Совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определенных НК РФ представляет собой налоговую систему.

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сбор – обязательный взнос, который взимается за оказание законно установленных услуг или предоставление определенного права (разрешения).

Необходимость налоговой системы вытекает из функциональных задач государства. Структура и организация налоговой системы страны характеризуют уровень ее государственного и экономического развития.

Формирование налоговой системы РФ проходило в несколько этапов:

1 этап (1991–1993) – принятие закона об основах налоговой системы РФ.

2 этап (1994–1998) – характеризуется внесением большого количества изменений и дополнений, что, безусловно, создавало нестабильность налоговой системы.

3 этап (1998–наше время) – этап введения в действие единого документа по налогам (НК РФ части 1 и 2).

В современную налоговую систему РФ входят четыре блока:

- система налогов и сборов РФ;

- система налоговых правоотношений;

- система участников налоговых правоотношений;

- нормативно-правовая база сферы налогообложения.

Функции налогов

Более полно сущность налоговой системы раскрывается в функциях налогов.

-

Фискальная функция заключается в обеспечении государства за счет налоговых поступлений финансовыми ресурсами, необходимыми для покрытия его расходов.

Регулирующая (экономическая) функция. Она заключается в воздействии налогов на общественно-экономические отношения в государстве.

С помощью регулирующей функции осуществляется:

- 1) регулирование спроса и предложения на товары (работы, услуги);

- 2) выравнивание доходов бюджетов отдельных субъектов РФ.

Принципы построения налоговой системы

Условием оптимального использования функций налогов являются принципы налогообложения. Принципы налогообложения – это сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления.

Классическими принципами построения налоговой системы (по А. Смиту) являются:

- принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

- принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

- принцип удобства – налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

- принцип экономии – сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены Конституцией РФ и НК РФ (ст. 3 ч. 1 НК РФ):

- Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Налоги и сборы не могут иметь дискриминационный характер.

- Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физического лиц или места происхождения капитала.

- Налоги и сборы должны иметь экономическое основание.

- Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

- Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ.

- Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Качество налоговой системы можно оценить по следующим критериям: сбалансированность государственного бюджета; эффективность и рост производства; стабильность цен; эффективность социальной политики; полнота и своевременность уплаты налогов.

Все принципы, лежащие в основе налога, можно объединить в три группы: юридические, организационные, экономические принципы.

К правовым относятся принципы: обязательности; отрицания обратной силы закона; законности; экономической целостности; приоритетности налогового законодательства.

К экономическим относятся принципы: эффективности налогообложения, заключающийся в минимизации издержек государства по взиманию налога; прогнозирования налогообложения; нейтральности, предполагающей, что налог должен способствовать созданию конкурентной среды; справедливости.

К организационным принципам относятся: универсализация налогообложения, обеспечивающая одинаковые требования для всех плательщиков; удобство уплаты налогов; исчерпывающий перечень налогов; гармонизация, учитывающая международные нормы и правила.

Классификация налогов и сборов

Классификация налогов – это группировка налогов, обусловленная их назначением, методами взимания, источниками уплаты, характером применяемых ставок и др. признаками.

Действующие в Российской Федерации налоги и сборы можно классифицировать по нескольким признакам (рисунок 1.1).

Рисунок 1.1 – Типовая классификация налогов и сборов в РФ

Рассмотрим подробно представленную на рисунке 1.1 классификацию налогов.

1. По уровню управления

Федеральные налоги вводятся федеральными органами власти; действуют в обязательном порядке на всей территории РФ; являются источником доходов, как правило, федерального бюджета РФ.

Налоги федерального уровня могут перечисляться в пропорциональной величине: часть – в федеральный бюджет, часть – в нижестоящие бюджеты с целью оказания последним финансовой поддержки. Например, в соответствии со ст. 284 Налогового кодекса РФ, налог на прибыль организаций является федеральным, взимается по ставке 20 %, из которой 2 % перечисляются в федеральный бюджет, а остальные 18 % – в бюджет субъекта РФ, где функционирует фирма-налогоплательщик.

К федеральным налогам относятся:

- 1) налог на добавленную стоимость (НДС);

- 2) акцизы;

- 3) налог на доходы физических лиц (НДФЛ);

- 4) налог на прибыль организаций;

- 5) водный налог;

- 6) сбор за пользование объектами животного мира и объектами водных биологических ресурсов;

- 7) налог на добычу полезных ископаемых (НДПИ);

- 8) государственная пошлина.

Кроме того, существуют два вида обязательных страховых взносов федерального значения, перечисляемых в государственные внебюджетные фонды РФ:

- 1) страховые взносы, перечисляемые работодателями за своих работников:

- в Пенсионный фонд РФ (ПФР) – на цели обязательного пенсионного страхования;

- в Фонд социального страхования РФ (ФСС РФ) – на цели обязательного социального страхования;

- в фонды обязательного медицинского страхования (ФОМС) – на цели обязательного медицинского страхования.

Указанные взносы взимаются с 01.01.2010 г. вместо Единого социального налога (ЕСН), отмененного с 01.01.2010 г.;

- 2) взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний («взносы на травматизм»).

Среди федеральных налогов особое место занимают специальные налоговые режимы, которые предусматривают особый порядок исчисления и уплаты налогов, в том числе замену нескольких налогов одним (единым налогом).

К специальным налоговым режимам в Российской Федерации относятся:

- 1) упрощенная система налогообложения (УСН);

- 2) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- 3) система налогообложения для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога (ЕСХН);

- 4) система налогообложения при выполнении соглашений о разделе продукции;

- 5) патентная система налогообложения (ПСН, с 1 января 2015 года).

Региональные налоги (налоги субъектов РФ) вводятся органами власти конкретного субъекта РФ только на территории конкретного субъекта РФ и являются источником доходов бюджетов субъектов РФ.

Важно, что органы власти субъектов РФ вправе ввести на своей территории только те налоги и сборы, которые разрешены НК РФ.

Региональные налоги (налоги субъектов РФ) включают:

- 1) налог на имущество организаций;

- 2) транспортный налог;

- 3) налог на игорный бизнес.

Основные правила взимания налогов субъектов РФ определяют федеральные власти в НК РФ. Власти субъектов РФ могут изменять или дополнять эти правила, но лишь в пределах, установленных НК РФ.

Налоговым кодексом РФ региональных сборов не предусмотрено.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах. Местные налоги перечисляются исключительно в местные бюджеты.

К местным налогам относятся:

- 1) земельный налог;

- 2) налог на имущество физических лиц;

- 3) торговый сбор (введен с 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ).

2. По способу взимания налога

Прямые налоги взимаются с конкретного налогоплательщика – юридического или физического лица (например, налог на прибыль организаций, налог на имущество организаций, транспортный налог, НДФЛ, земельный налог и т.п.).

Косвенные налоги входят в цену готовой продукции (товаров, работ, услуг) и, как следствие, увеличивают ее. Так как косвенные налоги входят в цену, их фактическим плательщиком является покупатель, но перечисляет их в бюджет продавец за счет части выручки, полученной от покупателя. К косвенным налогам относятся НДС и акцизы.

3. Источники уплаты налога

К налогам, включаемым в себестоимость готовой продукции (товаров, работ, услуг) относятся земельный налог, водный налог, НДПИ (т.е. налоги на пользование природными ресурсами), а также страховые взносы в государственные внебюджетные фонды, включая «взносы на травматизм».

К налогам, относимым на выручку от реализации готовой продукции (товаров, работ, услуг), которые увеличивают ее величину, относятся НДС и акцизы.

На прибыль, оставшуюся в распоряжении организации до налогообложения прибыли, относится налог на прибыль организаций.

К налогам, взимаемым за счет доходов физических лиц, относится НДФЛ.

На прочие расходы, не включаемые в себестоимость готовой продукции, товаров, работ, услуг, относятся налоги, учитываемые в составе прочих расходов организации. Например, налог на имущество организаций, государственная пошлина, уплачиваемая фирмой при судебных разбирательствах и т.п.

4. В зависимости от применяемых ставок

Фиксированные налоги характеризуются такими налоговыми ставками, величина которых не зависит от изменения величины налоговой базы (например, НДС, налог на прибыль организаций, НДФЛ, налог на имущество организаций и др.).

Прогрессивные налоги характеризуются такими налоговыми ставками, величина которых увеличивается по мере увеличения налоговой базы, например: акцизы (чем выше доля спирта в спиртосодержащей продукции, тем выше ставка акциза, и наоборот).

Элементы налога

Законодательное основание является важнейшим принципом налога. Каждый установленный налог характеризуется несколькими обязательными параметрами – элементами налога. Выделяют существенные и факультативные элементы налога.

Существенные элементы – элементы налога, без которых налоговое обязательство и порядок его исполнения не могут считаться определёнными.

Факультативные элементы – элементы, отсутствие которых не влияют на определённость налога.

В соответствии со ст. 17 НК РФ налог считается установленным, если определены налогоплательщики и элементы налогообложения.

- Субъект налога (налогоплательщик) – это тот, кто обязан уплачивать налог в бюджет государства. Налогоплательщиками могут являться: юридические лица, физические лица, индивидуальные предприниматели. К субъектам налоговых правоотношений относятся налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию у налогоплательщиков и перечислению налогов в соответственный бюджет.

- Объект налогообложения (объект налога) – это то, что облагается налогом.

- Налоговая база – это величина, которая фактически облагается конкретным налогом, и по отношению к которой производится исчисление налога.

- Ставка налога – это величина налоговых начислений на единицу измерения налоговой базы.

- Налоговый период – это отрезок времени (месяц, квартал, год), по завершении которого рассчитывается и уплачивается налог. Налоговый период может состоять из нескольких промежуточных отчетных периодов, по итогам которых исчисляются и уплачиваются промежуточные авансовые платежи.

- Порядок исчисления и сроки уплаты налога, предоставления отчетности показывает, кто и в каком порядке должен исчислять и уплачивать конкретный налог.

Основным факультативным элементом налога являются налоговые льготы.

Можно выделить пять групп налоговых льгот по элементам налога, представленные на рисунке 1.2.

Рисунок 1.2 – Виды налоговых льгот по элементам налога в соответствии с НК РФ

Также существуют льготы, не привязанные к элементам налогов – это специальные налоговые режимы, которые предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов.

Извините, доступ к дальнейшему материалу закрыт в демо-версии.

← предыдущая следующая → Наверх © ФГБОУ ВПО Уфимский государственный нефтяной технический университет

Институт дополнительного профессионального образования

Уфа 2015

1. Чем различается воздействие государства на экономику в условиях рынка и командной экономической системы?

Рыночная экономика — характеризуется как система, основанная на частной собственности, свободе выбора и конкуренции, свободе выбора и конкуренции, она опирается на личные интересы, ограничивает роль правительства.

Командная или централизованная экономика является противоположностью рыночной экономики. Она основана на государственной собственности на все материальные ресурсы. Отсюда все экономические решения принимаются государственными органами посредством централизованного (директивного планирования).

Каждому предприятию производственным планом предусматривается, что и в каком объеме производить, выделяются определенные ресурсы, тем самым государство решает вопрос как производить, указываются не только поставщики, но и покупатели, то есть решается вопрос, для кого производить.

2. Заполни таблицу, отражающую способы и цели государственного регулирования рыночной экономики (укажи не менее пяти).

Вмешательство государства в рыночную экономику: 1. прямые и косвенные налоги, 2. директивный запрет на экспорт и импорт, 3. лицензирование, 4. протекционизм, 5. решение социальных проблем и проблем окружающей среды.

Цели, которые стоят перед государством: 1. повышение уровня жизни, 2. борьба с инфляцией, 3. развитие мирных международных отношений, 4. уничтожение преступности и коррупции, 5. обогащение казны.

Вмешательство государства в рыночную экономику: 1. прямые и косвенные налоги, 2. директивный запрет на экспорт и импорт, 3. лицензирование, 4. протекционизм, 5. решение социальных проблем и проблем окружающей среды.

Цели, которые стоят перед государством: 1. повышение уровня жизни, 2. борьба с инфляцией, 3. развитие мирных международных отношений, 4. уничтожение преступности и коррупции, 5. обогащение казны.

3. Запиши определение понятия.

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

4. Заполни пропуски в схеме. Соотнеси приведённые примеры в следующем перечне с видами налогов (запиши номер примера).

1) Налог на добавленную стоимость (НДС); 2) налог на доходы физических лиц; 3) земельный налог; 4) налог с наследства; 5) акцизный налог на табачные Изделия; 6) охотничий налог; 7) пошлина на экспорт природного газа; 8) налог с выигрыша в лотерею.

Укажи, чем различаются основные виды налогов.

Возьми цветные ручки или маркеры. Среди примеров прямых налогов (в перечне) разными цветами выдели налоги с доходов; налоги с имущества (собственности); налоги с видов деятельности.

Прямые налоги — это налоги, взимаемые государством непосредственно с доходов (заработной платы, прибыли, процентов) или с имущества налогоплательщика (земли, строений, ценных бумаг). В случае прямого налогообложения сумма налога вносится плательщиком непосредственно в казну.

Пример: 2) налог на доходы физических лиц; 3) земельный налог; 4) налог с наследства; 8) налог с выигрыша в лотерею.

Косвенный налог — налог на товары и услуги, устанавливаемый в виде надбавки к цене или тарифу. Собственник предприятия, производящего товары или оказывающего услуги, продает их по цене (тарифу) с учётом надбавки и вносит государству соответствующую налоговую сумму из выручки, то есть, по существу, он является сборщиком, а покупатель — плательщиком косвенного налога.

Пример: 1) Налог на добавленную стоимость (НДС); 5) акцизный налог на табачные Изделия; 6) охотничий налог; 7) пошлина на экспорт природного газа.

Налоги с доходов: 2) налог на доходы физических лиц.

Налоги с имущества: 3) земельный налог; 4) налог с наследства.

Налоги с видов деятельности: 6) охотничий налог; 7) пошлина на экспорт природного газа.

5. Вспомни значение слов «объект» и «субъект». Укажи объект и субъект налога в следующих примерах:

| Пример | Объект налога | Субъект налога |

| Подоходный налог | Население | Государство |

| Налог с автотранспортных средств | Имущество (транспортное средство) | Государство |

| Налог с прибыли фирм | Доход фирмы | Государство |

| Таможенная пошлина на импорт кофе | Стоимость товара | Таможенные органы |

6. Прочитай текст и выполни задания.

Лидерство по числу самых невероятных налогов принадлежит Тибету. За что только не заставляли раскошеливаться на рубеже XIX—XX вв.! Подданные должны были платить налог на свадьбу, на рождение детей, на право петь, танцевать, звонить в колокольчик и бить в барабаны. Всего в пользу государства тогда взималось около 1900 налогов!

В XVI в. в немецком городе Вюртемберг придумали налог на воробьёв. Считалось, что они мешают населению спокойно жить. От хозяина каждого дома требовали уничтожить дюжину воробьёв, за что он получал 6 крейцеров. Если же задание не было выполнено, заплатить в казну требовали вдвое больше. Самые ленивые граждане даже покупали нужное количество дохлых воробьёв у подпольных торговцев.

Налог на тень взимается с граждан Венеции с 1993 г. Не повезло владельцам магазинов и кафе, от навесов и зонтиков которых тень падает на коммунальную землю.

Налог на собак существует во многих европейских странах. Но, например, в Швеции его размер зависит от роста пса, а в Норвегии — от длины. Поэтому шведы обычно заводят приземистых такс, а норвежцы — собачек «компактных» пород.

1) Озаглавь текст.

2) Выпиши из текста названия любых двух налогов. Предположи, какие цели преследовало государство при введении каждого из них.

В XVI в. в немецком городе Вюртемберг придумали налог на воробьёв. Считалось, что они мешают населению спокойно жить. От хозяина каждого дома требовали уничтожить дюжину воробьёв, за что он получал 6 крейцеров. Если же задание не было выполнено, заплатить в казну требовали вдвое больше. Самые ленивые граждане даже покупали нужное количество дохлых воробьёв у подпольных торговцев.

Налог на тень взимается с граждан Венеции с 1993 г. Не повезло владельцам магазинов и кафе, от навесов и зонтиков которых тень падает на коммунальную землю.

3) На примере налогов на собак объясни, как введение налога может повлиять на поведение граждан.

Если бы появился налог на собак, содержать их было бы не выгодно. Мало того, что ты вкладываешь деньги в этих самых животных, но ты еще и платишь за то, что вкладываешь в них деньги. Люди сразу поймут, что это глупо и не нужно, и именно поэтому они просто на просто перестанут заводить собак. Появится много бездомных животных, что заставит обанкротится людей, которые зарабатывают на этих самых собаках. Именно поэтому налоги следует внедрять аккуратно, чтобы потом не сработал так называемый "эффект бабочки" и вся экономика не начала рушится.

7. Существуют прогрессивная, пропорциональная и регрессивная налоговые системы. В прогрессивной системе реализуется принцип «Чем выше доходы, тем больше налоги», в регрессивной — наоборот: «Чем выше доходы, тем ниже (в процентном соотношении) налоги», а пропорциональная система предполагает независимые от доходов ставки налогов, единые для всех граждан. Предположи, в какой экономической ситуации наиболее эффективна каждая из систем.

Прогрессивная налоговая система.

Когда на рынке существует переизбыток производства, предприниматели и фирмы получают огромные прибыли, поскольку уровни валютной инфляции и спроса находятся на экстремумах потребительской кривой. В таких случаях Правительство должно повышать налоги, чтобы не обеднело население.

Регрессивная налоговая система.

Вводится, когда заработная плата выплачивается в иностранной валюте или в натуральной форме. Так как ход курса родной валюты по отношению к иностранной ничем не регулируется, то и налоги приходится уменьшать, поскольку по закону иностранная валюта налогами не облагается.

Пропорциональная налоговая система

Действует исключительно в развивающихся странах с постиндустриальной промышленностью. Нет нужды изменять налоги в зависимости от дохода, т.к. доходы у всех одинаковые.

8. Что такое государственный бюджет? С какой целью он составляется?

Государственный бюджет — важнейший финансовый документ страны. Он представляет собой совокупность финансовых смет всех ведомств, государственных служб, правительственных программ и т. д. В нём определяются потребности, подлежащие удовлетворению за счёт государственной казны, равно как указываются источники и размеры ожидаемых поступлений в государственную казну.

Государственный бюджет служит предпосылкой и финансовой базой функционирования государства и осуществления им тех функций, которые общество уполномочило его осуществлять. При помощи бюджета решаются вопросы финансового регулирования на макроуровне и в масштабах всей экономики.

9. Обратись к словарю, выясни значение понятий и запиши их.

Дефицит бюджета – превышение расходов над доходами соответствующего уровня. Иными слова — это положение, когда при утверждении бюджета на часть расходов нет доходных источников.

Профицит бюджета – положительное сальдо, превышение доходов бюджета над его расходами. Профицит бюджета принято делить на первичный, когда он рассчитан без учета стоимости обслуживания долга, и вторичный, учитывающий выплаты по внутренним и внешним заимствованиям.

Установи связь следующих понятий и представь её в виде математического выражения или схемы: дефицит бюджета, расходы, доходы, профицит бюджета.

ГРЭ, ее суть и цели

К таким мероприятиям относится регулирование национальной политики в сфере финансов, внешнеэкономические связи, контроль госбюджета, доходной сферы национальной экономики.

Регулирование осуществляется посредством налогово-бюджетной политики и кредитно-денежной и направлено на стабильный рост национальных макроэкономических показателей.

При этом в использование берутся преимущественно методы прямого воздействия: контроль монополий, соблюдение экологического законодательства, разработка государственных стандартов и следования им.

В процессе достижения этой цели очень важными являются следующие процессы:

- Рост экономических показателей;

- Низкая безработица вследствие максимальной занятости среди трудоспособного населения;

- Стабильность национальной валюты и стабильная ценовая политика;

- Сбалансированная деятельность во внешнеэкономической сфере.

На государственное регулирование положены определенные социальные и хозяйственные функции. Исполнение этих функций возможно через систему налогообложения, систему обязательных взысканий и отчислений, через государственные инвестиции, льготы, субсидии, внедрение государственных программ в социальной и экономической сферах.

Государственное регулирование экономики проводится с целью реализации национальных интересов, а также лоббирование интересов более незащищенных слоев населения. Также проводится глобальный контроль над тем, чтобы деятельность монополий не ущемляла прав общества. Общая деятельность направлена на защиту интересов будущих поколений, а также на природоохранную деятельность. В России относительно последних вопросов, пристальное внимание отведено малому и среднему бизнесу.

Примером может послужить следующий факт: на Коллегии ФАС РФ в 2015 году пристальное внимание было отведено вопросу создания среды для развития здоровой конкуренции. Руководителем ФАС И.Ю.Артемьевым было озвучено, что в деятельности антимонопольной службы в приоритете создание свободной конкуренции и эффективного предпринимательства. Именно это, по его словам, станет залогом экономического процветания России. Основными приоритетами были признаны сдерживания монополий и интерес потребителя, который ставился выше интересов монополистических компаний.

Поддержание и развитие малого и среднего бизнеса – наиболее важное общее стратегическое направление российского правительства и ФАС. Для достижения положительных результатов в этом направлении была создана новая антимонопольная служба, в состав которой вошла федеральная служба по тарифам. Для поддержания бизнеса был принят ряд закон «О государственных закупках» №44-ФЗ, а также внесены изменения и поправки в уже существующие нормативно-правовые акты. Исходя из данных статистики, более 25% граждан России трудятся в сфере малого и среднего бизнеса, то есть выбранные приоритеты как нельзя более актуальны.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Для чего необходимо ГРЭ

Государственное вмешательство в экономику оправдано следующими причинами:

- Конкуренция. Конкуренция в России имеет несовершенный характер. Это проявляется в том, что периодически на некоторых рынках проявляются новые монополии, которые приносят обществу ущерб без вмешательства со стороны государства;

- Товары и услуги представлены на рынке в недостаточном количестве или их качество оставляет желать лучшего, что также неблагоприятно влияет на благополучии населения. В первую очередь, это относится к сферам образования, здравоохранения и культуры;

- Некоторые субъекты хозяйствование наносят непоправимый вред окружающей среде, экологическому положению региона, что также снижать показатели благополучия;

- Национальная безопасность в сфере информационных технологий (речь идет о информации как о товаре, который реализовывается только с непосредственным участием государства);

- Показатели безработицы и инфляционные процессы. Это влияет на стабильность в экономической отрасли, особенно заметно в период кризисов;

- Несправедливое перераспределение доходов между разными слоями общества. Если в этом процессе влияние государства сведено на нет, то может привести к глобальной общественной дестабилизации;

- Соединение некоторых товаров и услуг (начальная школа, дошкольное воспитание). Потребление населением этих услуг зависит не от ситуации на рынке, а от государства.

Эти причины не идеальности рынка в России требуют не только вмешательства со стороны государства, а и регулирования через экономические функции. Отсюда следует, что ГРЭ – это государственное воздействие на сферу хозяйствования в обществе, а также на социальные процессы. Таким образом, государство реализует свою экономическую и социальную политику, основой которой является определенная концепция и стратегия. В процессе реализации этой политики и для достижения намеченных целей используются определенные инструменты и методы.

Для успеха этих мероприятий очень важно наличие утвержденных нормативно-правовых актов. В них необходимо заложить процедуру и принципы социально-экономической политики в регионах и областях, а также должна отображаться политическая воля наивысшего представителя исполнительной власти.

Не нашли что искали?

Просто напиши и мы поможем

Возможности ГРЭ

Дать оценку уровню государственного вмешательства в экономические процессы очень сложно, даже можно сказать, невозможно. Связано это с многоаспектностью государственного вмешательства. Примером может послужить социальная стабильность в общественной сфере, которая возникает вследствие эффективного государственного регулирования. Но этот показатель невозможно отобразить количественными параметрами. По сути, государственное регулирование достаточно эффективно. С другой стороны, государственное регулирование не безгранично. Например, цикличное воспроизводство в кризисные периоды государству одолеть не под силу. Ведь это приводит к экономической депрессии, которая стает причиной возникновения огромного количества проблем в социальной и экономической сферах. Сколько бы усилий не прилагалось государством для урегулирования этих процессов, долго удерживать уровень безработицы в допустимых границах и обеспечивать максимальную занятость населению не по силу.

В состав ГРЭ входят конкретные установки и цели, для достижения которых используются административно-правовые и экономические инструменты. С учетом всех процессов глобализации в современном мире в тесной взаимосвязи находятся национальное государственное регулирование и внешнеэкономическое.

Государственное регулирование оказывает непосредственное влияние на показатель валового внутреннего продукта, уровень инфляции и показатели безработицы, стабилизацию цен и общий внешнеэкономический баланс.

К примеру, еще в 2013 году прирост ВВП в РФ, согласно с данными аналитики, начал замедляться, хотя цены на нефть оставались на достаточно высокой отметке. При этом статистикой нивелируется то мнение, что единым конкурентным товаром на мировом рынке от России может быть исключительно сырье. Согласно с планом Минэка к 2020 году уровень несырьевого экспорта РФ достигнет приблизительно 500 миллиардов долларов. Для того, чтобы этот прогноз превратить в жизнь, были написаны специальные программы импортозамещения с целью поддержания собственного производства и бизнеса. Касалось это также продукции высокотехнологической сферы. Но не стоит забывать тот факт, что в процессе получения эффективного показателя во всех вышеупомянутых показателях, может возникать противоречие между этими процессами. Объективность в процесс ГРЭ возможна лишь тогда, когда уровень экономического развития, капитала и концентрации производства достаточно высок. Определенные направления государственного регулирования экономики, его формы, а также масштабы проведения зависят от глобальности социально-экономических проблем на определенном временном срезе и в том или ином государстве.

Тест составлен для проверки усвоения темы "Роль государства в экономике" в 8 классе (УМК Боголюбова Л.Н.) Состоит из двух вариантов.

| Вложение | Размер |

|---|---|

| test_rol_gosudarstva.doc | 81 КБ |

Предварительный просмотр:

Тест по обществознанию 8 класс «Роль государства в экономике»

А1.Верны ли следующие суждения?

Б.В ХХ веке государство выступает как один из основных регуляторов экономической жизни общества.

А) верно только А Б)верно только Б В) верно А и Б Г) оба суждения неверны

А2. Что из перечисленного является функцией государства в рыночной экономике?

А) Объединение объема производства Б) Установление цен

В) Сбор налогов Г) Законодательно установленное место производства и сбыта товаров

А 3. К доходам бюджета государства относится:

А) Выплата стипендий Б) Выплата процентов по государственным долгам

В) Продажа государственного имущества в частные руки Г) Закупка оружия для армии

А 4. Верны ли суждения о свободной конкуренции?

1. Свободная конкуренция приводит к созданию неравенства среди населения.

2. Свободная конкуренция препятствует появлению монополий.

А) верно только А Б) верно только Б В) верны оба суждения г) оба суждения неверны

А 5. Верны ли суждения о налогах?

1. Налоги делятся на прямые и косвенные.

2. Налогами облагаются все доходы граждан.

А) верно только А Б) верно только Б В) верны оба суждения г) оба суждения неверны

А6. Ситуация, при которой необходимые расходы государства оказываются больше возможных доходов, называется:

А) профицитом бюджета Б) дефицитом бюджета

В) инфляцией Г) конкуренцией

А7. Ситуация, при которой доходы государственного бюджета меньше предполагаемых расходов, называется:

А) положительным сальдо Б) профицитом бюджета

В) дефицитом бюджета Г) сбалансированным бюджетом

Тест по обществознанию 8 класс «Роль государства в экономике»

А1.Верны ли следующие суждения?

Б.В ХХ веке государство выступает как один из основных регуляторов экономической жизни общества.

А)верно только А Б)верно только Б В) верно А и Б Г) оба суждения неверны

А2.Верны ли следующие суждения?

А. Плательщиками прямого налога являются все граждане, имеющие какие-либо доходы.

Б. Взимание косвенных налогов не связано с учетом доходов или имущества.

А) верно только А Б)верно только Б В) верно А и Б Г) оба суждения неверны

А3.Что из перечисленного является функцией государства в рыночной экономике?

А) Объединение объема производства Б) Установление цен

В) Сбор налогов Г) Законодательно установленное место производства и сбыта товаров

А4. Верны ли суждения о государственном долге?

1. Государственный долг бывает внутренним и внешним.

2. Погашение государственного долга является расходной частью бюджета.

А) верно только А Б)верно только Б В) верно А и Б Г) оба суждения неверны

А 5. Верны ли суждения о роли государства в экономике?

1. Роль государства в современной экономике сводится к охране правопорядка.

2. Роль государства в экономике – это компенсация потерь разорившимся предпринимателям

А) верно только А Б)верно только Б В) верно А и Б Г) оба суждения неверны

А6.Кто утверждает государственный бюджет?

А) президент Б) парламент В) Совет министров

А7.Ситуация, при которой доходы государственного бюджета меньше предполагаемых расходов, называется:

А8. Кто утверждает государственный бюджет?

А) президент Б) парламент В) Совет министров

А9.Выберете верный ответ: что финансируется из государственного бюджета?

А) Независимые СМИ Б) Проекты индивидуального строительства В) Судебная система

В1.Соотнеси понятие и определение.

А.Налог на продажу товаров и услуг.

Б. Сводный план сбора доходов государства и использования полученных средств на покрытие всех видов государственных расходов.

3. Косвенный налог

В.Обязательный платёж, взимаемый государством с каждого производителя товара, получателя дохода, владельца того или иного имущества.

Г.Документ, удостоверяющий факт получения денег в долг, гарантирующий срок его возвращения и выплату владельцу этого документа определённой суммы за использование одолженных денег.

Д. Налог, налагаемый непосредственно на потребителей и взимаемый с какого-то дохода или имущества в установленном размере.

В 2. Ниже приведен перечень терминов. Все они, за исключением одного, соответствуют понятию « бюджет». Укажите термин, не связанный с этим понятием.

А) Доходы Б) Расходы В) Дефицит Г) Налог Д) Монополия

В3.Какие из приведенных налогов являются косвенными?

А) Таможенный сбор Б) Подоходный налог

В) Налог на продажу товаров Г) Налог на имущество

С 1. Из каких частей состоит государственный бюджет? Каково их назначение?

А) положительным сальдо Б) профицитом бюджета

В) дефицитом бюджета Г) сбалансированным бюджетом

А8.Ситуация, при которой необходимые расходы государства оказываются больше возможных доходов, называется:

А) профицитом бюджета Б) дефицитом бюджета

В) инфляцией Г) конкуренцией

А9.Выберете верный ответ: что финансируется из государственного бюджета?

А) оборона страны Б) индивидуальные предприятия В) судебные издержки частных лиц

В 1. Какие из приведенных налогов являются прямыми?

А) Таможенный сбор В) Подоходный налог

Г) Налог на продажу товаров Д) Налог на имущество

В2.Соотнеси понятие и определение.

А.Налог на продажу товаров и услуг.

Б. Сводный план сбора доходов государства и использования полученных средств на покрытие всех видов государственных расходов.

3. Косвенный налог

В.Обязательный платёж, взимаемый государством с каждого производителя товара, получателя дохода, владельца того или иного имущества.

Г.Документ, удостоверяющий факт получения денег в долг, гарантирующий срок его возвращения и выплату владельцу этого документа определённой суммы за использование одолженных денег.

Д. Налог, налагаемый непосредственно на потребителей и взимаемый с какого-то дохода или имущества в установленном размере.

В 3. Ниже приведен перечень терминов. Все они, за исключением одного, соответствуют понятию « бюджет». Укажите термин, не связанный с этим понятием.

А) Доходы Б) Расходы В) Дефицит Г) Налог Д) Монополия

С 2. Из каких частей состоит государственный бюджет? Каково их назначение?

Код ОГЭ: 3.12. Экономические цели и функции государства

Раздел ЕГЭ: 2.12. Роль государства в экономике

Государство в первую очередь контролирует происходящие политические процессы, следит за соблюдением своих интересов и служит гарантом сохранения общественного порядка. Однако общественная жизнь невозможна без экономики, поскольку она контролирует материальные отношения между людьми. Таким образом, нельзя проводить какую-либо политику, не затрагивая экономику.

Функции государства в экономике

Экономическая политика государства — это процесс реализации экономических функций государства. Государство в условиях смешанной экономики должно вмешиваться в экономику из-за несовершенства рынка, так как рынок не решает большинство социальных проблем.

Функции государства в экономике:

- Обеспечение экономического роста и стабильности экономики.

- Сдерживание инфляции.

- Обеспечение полной занятости населения.

- Обеспечение экономической безопасности.

- Ограничение монополизации (поддержание экономической свободы).

- Регулирование отношений в сфере труда (отношений работников и работодателей).

- Производство общественных благ и трансфертов.

- Общественные блага — это товары и услуги, предоставляемые государством всем гражданам на равных основаниях (оборона страны, бесплатное общее образование, организация работы общественного транспорта, первый канал телевидения ид р.).

- Трансферт — односторонняя передача на безвозмездной и безвозвратной основе денежных средств и материальных ценностей в порядке оказания финансовой помощи или предоставления компенсации без расчета на дальнейшее возмещение. Государственные трансферты (пенсии, пособия и пр.) в отличие от общественных благ доступны не всем, а только определенным категориям населения (пенсионерам, малоимущим и др.).

- Компенсация отрицательных внешних (побочных) эффектов. Внешние эффекты (экстерналии) — это побочный результат экономической деятельности людей. Внешние эффекты могут быть как положительными, так и отрицательными. Примером второго могут служить загрязнение окружающей среды, нарушение нормального режима жизнедеятельности жителей определенной территории и т. д.

- Перераспределение доходов в обществе.

- Защита прав собственности.

- Достижение экономической эффективности.

- Контроль над внешнеэкономической деятельностью.

Методы регулирования экономики

Государство осуществляет регулирование экономики следующими методами : правовыми, административными и экономическими.

- Правовые методы — деятельность органов государственной власти по установлению правовых норм (законов), регулирующих экономическую сферу.

- Административные методы — прямое вмешательство в деятельность производителей путем введения обязательных для выполнения требований.

К административным методам относятся: санкции (мероприятия государства, направленные на наказание субъектов рынка, не выполняющих установленных правил деятельности). Лицензирование (лицензия — это специальное разрешение, которое субъект экономической деятельности обязан получить, чтобы иметь право на осуществление деятельности в определенной сфере.), установление квот (квота — это ограничение по количеству производимого или распространяемого товара на рынке, которое устанавливает государство.), установление стандартов качества, государственные заказы (относится и к административному, и к экономическому регулированию) и др. - Экономические методы — создание органами государственного управления финансовых или материальных стимулов влияния на экономические интересы субъектов (налоговая политика, денежно-кредитная политика и т. д.).

Иная классификация методов государственного регулирования экономики:

1. Прямые методы носят распорядительный и обязательный характер. Виды прямых методов регулирования экономики:

• определение стратегических целей развития экономики;

• государственные заказы;

• государственная поддержка программ, заказов и контрактов;

• нормативные требования к качеству и сертификации технологий и продукции;

• правовые и административные ограничения и запрещения относительно производства определенных видов продукции;

• установление лицензий на определенные виды деятельности.

2. Косвенные методы — государство, используя экономические стимулы, заставляет субъектов экономики подчиняться государственным интересам. Виды косвенных методов регулирования экономики:

• денежно-кредитная политика;

• бюджетно-налоговая политика;

• регулирование экспорта, импорта и валютных курсов.

Цели государства

В экономике любого государства есть две основные проблемы . Первая из них связана с тем, что экономика не развивается, вторая — с ростом инфляции. Это обуславливает основные цели экономической политики государства:

- развитие производства;

- сдерживание инфляции.

Обе цели достигаются преимущественно изменением объема денежной массы в обращении и реализуются методами денежно-кредитной и бюджетно-налоговой политики. Для понимания сущности бюджетно-налоговой политики необходимо раскрыть такое понятие, как государственный бюджет.

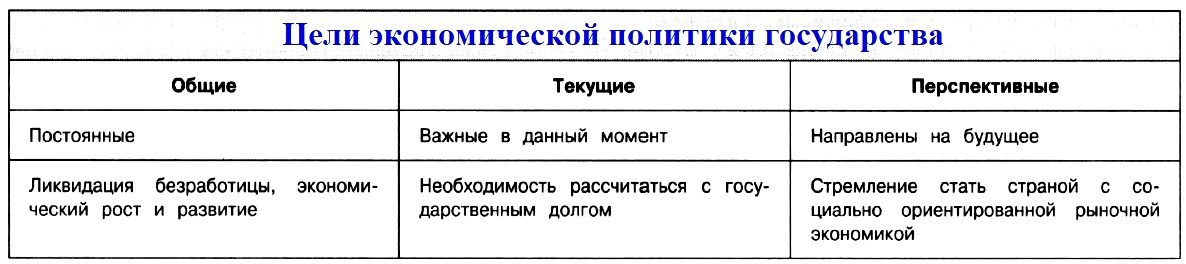

Иная классификация целей государства в экономике:

Вы смотрели конспект «Роль государства в экономике». Выберите дальнейшее действие:

Читайте также: