Регистрация в налоговом органе в 1с

Опубликовано: 14.05.2024

Отчетность: подготовка и отправка в контролирующие органы.

В ряде программных продуктов 1С, например, в приложении «1С: Бухгалтерия 8», предусмотрена возможность работы с налоговой и бухгалтерской отчетностью и сдачи данной отчетности в налоговую инспекцию через Интернет.

1С-Отчетность поддерживает следующие виды информационного взаимодействия и обмена документами с ФНС

- Сдача регламентированной отчетности

- Неформализованная переписка

- Работа с сервисом "Информационное обслуживание налогоплательщиков"

- Получение требований и уведомлений

- Отправка электронных документов в ответ на требования ФНС

- Возможность формирования пакетов с отчетностью в формате для банков

- Отправка уведомлений о контролируемых сделках

Порядок подготовки и отправки отчетности в контролирующие органы: ФНС

Подготовка и отправка документов отчетности в ФНС

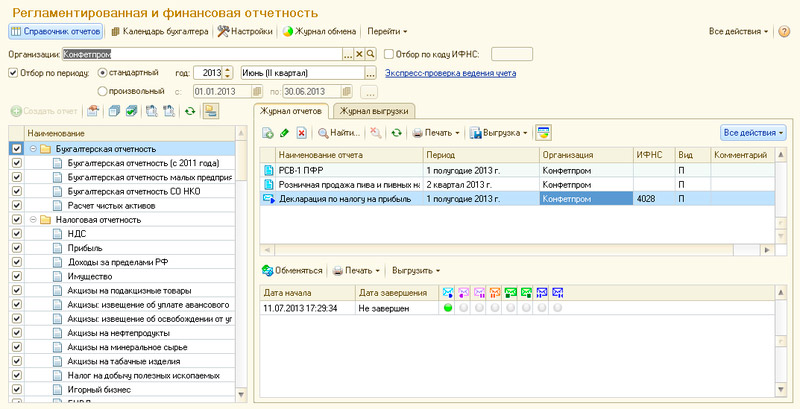

Для создания нового отчета откройте форму «Регламентированная и финансовая отчетность». Выберите из списка интересующий вас отчет и откройте его для заполнения. При создании вами нового отчета в верхней части заполняемой формы отобразится надпись «Отчет не отправлялся».

Программа произведет отправку документа. В случае если отправка была произведена успешно, в нижней части экрана появится служебное сообщение «Транспортный пакет сформирован, подписан и отправлен». Для отслеживания состояния документооборота по данному файлу отчетности в форме «Регламентированные отчеты» нажмите кнопку (Отображать панель обмена).

При этом в нижней части окна журнала регламентированных отчетов появится панель отправки документов. На этой панели будет отображаться детальная информация по всем отправкам отчета, выбранного в списке.

Информационное обслуживание ФНС

Отправка запросов в ФНС

Для создания нового запроса нажмите кнопку. Перед вами откроется окно для создания запроса на информационное обслуживание.

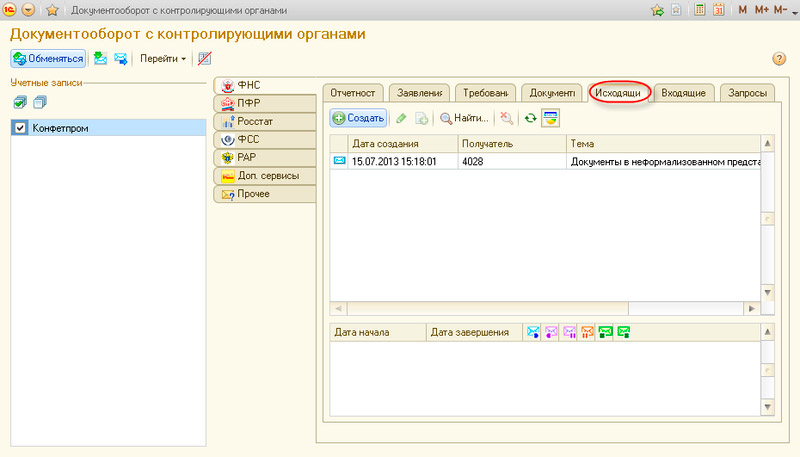

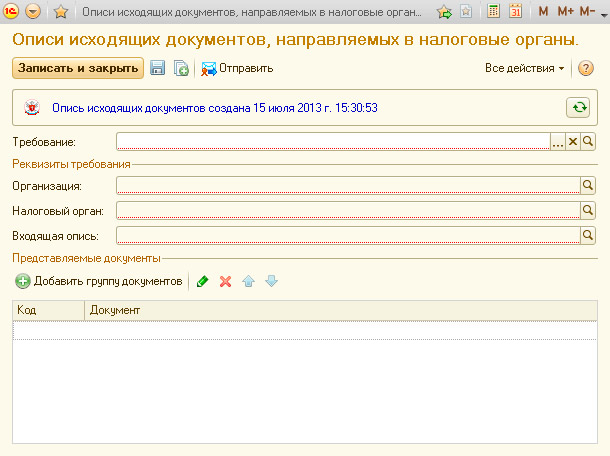

Отправка электронной документации по требованию налоговой

Согласно требованиям федерального закона, принятого в 2010 году взаимодействие с налоговыми органами можно реализовать в полном объёме при помощи функционала программы 1С, в том числе можно получать требования и уведомления ФНС и отправлять им ответы.

Кроме данного рода документации вы можете отправлять в налоговую скан-копии более чем 10 видов документов.

На первом этапе ФНС планирует запрашивать следующие виды документов в виде XML:

- Книга покупок и книга продаж

- ТОРГ-12

- Счет-фактура

- Журнал полученных и выставленных счетов-фактур

- Акт приемки-сдачи работ (услуг)

Отчёты для финансово-кредитных учреждений

Если на предприятие оформлен кредит,то ежеквартально нужно будет ходить в налоговую за заверенной копией бухгалтерского отчёта, после чего собирать документы для банка и направлять туда курьера документами. для того,чтобы сформировать данного вида отчётный документ в ПО есть специальный формат для банков.

Для выгрузки пакета с бухгалтерской отчетностью для банка достаточно активировать нужную строку в «Журнале отчетов» (форма «Регламентированная и финансовая отчетность») и на панели отправки ниже выбрать пункт «Выгрузка» - «Выгрузить пакет для представления по месту требования» в командной панели.

Получение выписок единого госреестра юридических лиц/индивидуальных предпринимателей

Нередко приходится сталкиваться с необходимостью проверять контрагента перед заключением договора.В этой ситуации помогает опция получения выписок ЕГРЮЛ/ЕГРИП. Вам не придётся платить ни копейки больше, чем указано в вашем тарифном плане за получение дополнительных выписок.

Функционал доступен на закладке «Доп. сервисы» - «Запросы на выписку сведений из ЕГРЮЛ/ЕГРИП» формы «Журнал обмена».

При помощи сервиса ФНС

Мне срочно надо было открыть ООО в другом городе. Расстояние до нужной мне инспекции ФНС составляло без малого 2000 километров.

Я уже собрался лететь, но в последний момент вылет сорвался. Тогда я заинтересовался возможностью регистрации юрлица через сайт налоговой. В интернете мало об этом пишут, потому что регистрацией юридических лиц в основном занимаются компании-посредники.

Несмотря на помощь Т—Ж , я не смог получить ответы на все вопросы. Я действовал на свой страх и риск, и у меня все получилось. В статье расскажу, как зарегистрировать ООО удаленно за 5 шагов.

Что за сервис и кому он подходит

Электронный сервис ничуть не уступает личной подаче: можно открыть ООО с любым составом учредителей в любом населенном пункте РФ, независимо от места подачи заявления и адреса регистрации заявителя, и сразу перейти на упрощенную систему налогообложения.

Пока через сервис нельзя создать другие типы юридических лиц: если вы хотите открыть акционерное общество или товарищество на вере, придется воспользоваться Программой подготовки документов для государственной регистрации или лично идти в нужное отделение ФНС.

У Тинькофф есть бесплатный сервис для регистрации ИП: отправляете заявку, отвечаете на вопросы — дальше все само. Ответ от ФНС придет на почту, самому ездить никуда не нужно.

Вкратце — как зарегистрировать ООО удаленно

- Зарегистрироваться на сайте ФНС и дать согласие на обработку данных

- Получить электронную цифровую подпись физического лица

- Подготовить документы

- Отформатировать и загрузить документы

- Получить решение ФНС

Если у вас есть личный кабинет налогоплательщика на сайте ФНС или подтвержденная учетная запись на портале госуслуг, можете войти через них. В этом случае повторно регистрироваться не нужно.

Что такое ЭЦП. Электронная цифровая подпись — способ подтвердить личность отправителя. Например, пароль из смс от банка для авторизации платежа — это простая электронная подпись.

Кроме простой существует усиленная электронная подпись, которая может быть квалифицированной и неквалифицированной. Разница между ними в том, что квалифицированную подпись выдают лицензированные ФСБ удостоверяющие центры, которые входят в зону доверия ФНС, — они гарантируют надежность шифрования. Такая подпись защищена от копирования и подделки, ее нельзя переслать по почте или выложить на торренты.

Усиленная квалифицированная электронная подпись полностью равносильна собственноручной подписи на бумажных документах. Именно она требуется для электронной подачи заявления и всех документов на регистрацию.

Документы для получения ЭЦП. Мне понадобились оригиналы паспорта, СНИЛС и ИНН. С документов сняли копии, меня сфотографировали с паспортом и заявлением на выдачу электронной подписи. Эти документы отправились в сертификационный центр, чтобы подтвердить мою личность. После проверки документов в сертификационном центре мне выдали токен (специальное устройство, похожее на флешку, в котором записан сертификат ЭЦП), пин электронной подписи и инструкцию, как с этим работать.

стоила усиленная квалифицированная ЭЦП

Весь комплект обошелся мне в 2290 Р . Это не самое дешевое предложение на рынке, но мне была важна скорость.

Как работать с ЭЦП. Электронная подпись, как и обычная, — дополнение документа небольшим фрагментом информации, который однозначно идентифицирует подписанта. В случае ЭЦП такой информацией является сертификат на токене.

Чтобы подписать документы при помощи ЭЦП, необходимо установить на компьютер специальную программу. Лицензия на нее входила в стоимость электронной подписи. В программу необходимо внести сертификат с токена, после чего она сможет подписывать документы. Есть плагины, которые позволяют подписывать и проверять подписи в программах пакета « Микрософт-офис » и «Адоуб», но для работы с сервисом ФНС это не потребуется.

Токен следует хранить так же тщательно, как любой другой документ. Но на случай его утери существует защита пин-кодом. Программа запрашивает его всякий раз, когда кто-то пытается подписать электронный документ. Считается, что пин-код невозможно взломать, но я не рискую и храню токен в сейфе вместе с другими документами.

Для регистрации ООО необходимо подать следующие документы:

- Решение участника (участников) о создании общества.

- Форма Р11001 заявления о государственной регистрации ООО.

- Устав ООО.

Этот список одинаковый как для подачи в отделении ФНС, так и для дистанционной регистрации. Отличие лишь в том, что при личной подаче необходимо представить квитанцию об уплате госпошлины в размере 4000 Р .

Госпошлина. С 1 января 2019 года за дистанционную регистрацию юридических лиц и ИП госпошлина не взимается. Когда я регистрировал ООО, изменения еще не вступили в силу, поэтому пошлину я оплачивал и прикладывал квитанцию к заявлению о регистрации.

Решение и устав. Сайт ФНС может самостоятельно составить решение о создании юридического лица и типовой устав. Для этого нужно выбрать инструмент «ООО с единственным участником — физическим лицом и типовой формой устава». Поскольку я их составил предварительно, планируя очную подачу, я решил загрузить те, что уже есть, выбрав «Иные ООО». По крайней мере так я точно знаю, что в них написано.

Анкета и форма Р11001. Система автоматически сгенерирует заполненную форму Р11001. Для этого необходимо заполнить специальную анкету на подсайте ФНС. В ней потребуется ввести данные паспорта, ИНН и адрес регистрации по месту жительства, а также сведения о планируемой деятельности создаваемого общества (коды ОКВЭД) и уставном капитале.

Анкету необходимо заполнять внимательно. В системе есть автоматическая проверка данных, но касается она не всего. Она заметит некорректный ИНН или номер паспорта, а выдавшее учреждение или адрес регистрации — нет. Ошибки могут привести к отказу в регистрации.

Анкета автоматически сохраняется на сайте, так что можно делать перерывы и даже выходить из системы.

Гарантийное письмо от арендодателя. Рекомендуется приложить гарантийное письмо от будущего арендодателя и документы, подтверждающие его право на недвижимость. Они подтвердят достоверность юридического адреса ООО, который нужно указать в форме Р11001.

Мой арендодатель прислал скан гарантийного письма по электронной почте. Документы на право собственности я не просил. Зарегистрировать ООО можно и по домашнему адресу учредителя, тогда понадобятся документы на право собственности и согласие всех собственников квартиры, если их несколько.

Документы о юридическом адресе

Формально список необходимых документов на регистрацию ООО не включает в себя ни гарантийное письмо, ни договор аренды, ни подтверждение права собственности на помещение, где будет зарегистрирована компания. Лица, которые обращаются с заявлением на регистрацию юрлица, не обязаны представлять дополнительные документы, чтобы подтвердить достоверность сведений о юридическом адресе.

Но правоприменительная практика такова, что при отсутствии этих документов ФНС может отказать в регистрации, сославшись на недостоверность представленных сведений об адресе. А может и не отказать — все зависит от взглядов конкретной инспекции и конкретного регистратора. Я решил не рисковать и приложить гарантийное письмо от арендодателя.

Переход на УСН. Как и личная подача, дистанционная регистрация позволяет сразу перейти на упрощенную систему налогообложения. Для этого достаточно приложить к пакету документов заявление о переходе ООО на УСН (форму № 26.2-1 ).

Если не перейти на УСН сразу при регистрации, придется ждать 1 января следующего года и есть риск переплатить налогов. Поэтому заявление я отправил в ФНС электронно вместе с остальными документами.

Формат документов. У налоговой есть жесткие требования к формату документов. Документы нужно сначала распечатать, а затем отсканировать в формате TIFF c разрешением 300 точек на дюйм в черно-белом (однобитовом) цветовом режиме.

Если с решением или гарантийным письмом проблем нет, то на устав придется потратить время. Мне не хотелось распечатывать и сканировать его: это и напрасный перевод бумаги, и просто хлопотно. Поэтому я экспортировал устав из формата DOCX в PDF при помощи ворда. Полученный файл сконвертировал в TIFF в бесплатном сервисе из интернета.

Для каждой страницы я задавал количество точек 300 на дюйм и преобразовывал в черно-белый режим без сглаживания. После того как я обработал все страницы, устав занимал на диске чуть больше 1 Мб.

Отправка документов. Форма Р11001 сразу оказывается в личном кабинете. Остальные документы просто загружаются на сайт. У меня получилось шесть документов: форма Р11001, решение, устав, квитанция об уплате госпошлины, гарантийное письмо и форма № 26.2-1 . Сейчас их было бы только пять — без квитанции.

При отправке документов сайт ФНС требует их подписать. Поэтому необходимо подключить токен к компьютеру и запустить программу для электронной подписи. Каждый документ подписывается отдельно, так что я ввел пин-код шесть раз подряд. Я обращаю на это отдельное внимание, так как меня сначала смутили многократные запросы.

Чтобы подписать документы, ФНС рекомендует работать со своим сервисом при помощи «Интернет-эксплорера». Я не проверял работоспособность других браузеров — мне в первую очередь был важен результат, а не тестирование возможностей сайта налоговой.

Пакет документов уходит на рассмотрение в инспекцию. ФНС обещает получение результата спустя три рабочих дня после заполнения, но есть нюанс — в скорости работы самого портала. Документы между порталом и региональной инспекцией перемещаются не мгновенно, так что на это тоже нужно делать поправку.

Письмо от региональной инспекции о получении документов мне пришло спустя шесть часов после их отправки. Видимо, срок исчисляется с этого момента: я отправил документы в четверг днем, а ответ получил во вторник поздно вечером.

При покупке любого программного продукта 1С необходимо ввести первичные данные о компании, налогообложении, принципах бухгалтерского и налогового учета. В зависимости от решения справочники могут располагаться в меню «Главное» или «Компания» или НСИ.

В статье предложена пошаговая инструкция по добавлению информации о фирме в программе Бухгалтерия.

Добавление организации в 1С Бухгалтерия 8.3 необходимо в случае первого взаимодействия с системой. В этот момент вводятся сведения о компании, настраиваются принципы бухгалтерского и налогового учета, формируется учетная политика.

В зависимости от версий программы, учет может вестись как для одной фирмы (обычно, в базовой версии), так и для нескольких юридических лиц и ИП (чаще это версия ПРОФ).

Рассмотрим добавление организации в систему впервые.

Содержание

1. Выбор ОПФ и системы налогообложения

После загрузки программы открывается пользовательское окно 1С: Бухгалтерия 8.3. Меню (панель задач) расположено слева, в нем сгруппированы все операции по функциональности. Каждый такой раздел называется подсистемой. Благодаря этому упрощается навигация.

Меню «Главное» позволяет настроить информацию о компании: от реквизитов до системы учета. Настройки — важная часть по работе с программой. Об отдельных настройках мы поговорим в других статьях. Сегодня затронем тему исключительно добавления сведений об организации.

Нужно отметить, что в этом же разделе есть возможность выгрузки данных о фирме и операциях, проведенных ранее, из других программ или старых версий 1С.

Чтобы добавить новую компанию, следует выбрать в меню «Главное», в разделе «Настройки» подраздел «Организации». По кнопке «Создать» откроется окно с выбором.

При создании новой фирмы система спрашивает сведения о каком лице будут добавляться:

- юридическое лицо

- или индивидуальный предприниматель.

Юридическим лицом может быть общество с ограниченной ответственностью, акционерное общество, публичное акционерное общество. Деятельность юридических лиц ведется на основании Устава.

Предположим, нам нужно ООО, нажимаем клавишу «Выбрать».

Дальше 1С показывает довольно удобную табличку с выбором системы налогообложения. Здесь показаны возможности каждой из предложенных систем:

Упрощенная система налогообложения

- с объектами «доходы» — 6%

- и «доходы за вычетом расходов» — 15%.

Такая система имеет ограничения в годовом доходе, численности работников и еще ряд нюансов. Но, в целом, подходит для малого и среднего бизнеса. Огромным плюсом такой системы является отсутствие учета НДС, что значительно упрощает учет и расчет налогов.

При объекте «Доходы» налог уплачивается в размере 6% с доходов компании. При объекте «доходы за вычетом произведенных расходов» — 15% от получившейся прибыли.

Предположим, что фирма планирует применять общую систему налогообложения. Нажимаем кнопку «Выбрать».

После этого откроется карточка предприятия, где следует ввести все запрашиваемые сведения.

2. Ввод основных сведений о предприятии

Здесь нужно отметить, что если дополнительно подключен сервис 1С: Контрагент, то можно ввести данные в автоматическом режиме. Для этого в соответствующей строке ввести ИНН фирмы и нажать на клавишу «Заполнить реквизиты».

Все поля заполнятся на основании сведений, содержащихся в ЕГРЮЛ или ЕГРИП. Однако, этот сервис требует дополнительной оплаты, следовательно, подключен не у всех.

В ручном режиме следует заполнить поля:

- Сокращенное наименование предприятия;

- Полное наименование,

- Наименование в программе (для простоты поиска в справочнике),

- Префикс (также упрощает поиск и ввод),

- ИНН,

- КПП,

- ОГРН или ОГРНИП,

- Дата регистрации.

Ниже указана выбранная система налогообложения. Кликнув на подсвеченное слово, вновь откроется окно с системами налогообложения. Можно внести изменения в сделанный выбор.

Если фирма является отделением иностранной организации, следует поставить «галочку» против этой строки.

3. Заполнение реквизитов и сведений об ответственных лицах

Банковские реквизиты заполняются в разделе «Основной банковский счёт». Здесь указываются:

- наименование банка,

- номер расчетного счёта.

В случае некорректного ввода появится сообщение об этом. Ошибки допускать нельзя, так как эти сведения появляются автоматически во всех расчетных документах: счетах-фактурах, УПД, ТОРГ-12 и т.п.

В случае, когда у фирмы есть дополнительные расчетные рублевые и/или валютные счета, внести данные о них можно по ссылке «Банковские счета». Впоследствии можно поменять основной банковский счет на другой. Отметив необходимый счет «галочкой».

Кликнув на подраздел «Адрес и телефон», следует ввести в соответствующих полях юридический, фактический и почтовый адрес, а также телефон и электронную почту. Обратите внимание, если фактический и/или почтовый адреса совпадают с юридическим, то вводить дополнительно информацию не нужно. Главное, отметить «галочками», что почтовый и/или фактический адреса совпадают.

При вводе адреса система «подсказывает» к какой налоговой инспекции относится предприятие.

Подраздел «Подписи» позволяет ввести информацию о директоре, главном бухгалтере и кассире предприятия. Одним словом, о лицах, имеющих право подписи финансовых документов. Обычно эта информация вводится позже после того, как будет заполнен справочник «Сотрудники», а физические лица будут приняты на работу. Здесь проставляются фамилия, имя, отчество сотрудника и его должность.

По гиперссылке «Ответственные за подготовку отчетности» откроется окно для ввода ответственных лиц за подготовку отчетов в бухгалтерских, статистических и налоговых регистров.

В подразделе «Логотип и печать» можно загрузить логотип, подпись руководителя (факсимиле) и печать предприятия. Это даст возможность позже при формировании счетов распечатывать их или отправлять по электронным средствам связи сразу с подписью и синей печатью. Что позволяет сократить время на сканирование.

Для загрузки печати необходимо проставить ее четкий оттиск на чистом листе бумаги. Затем отсканировать и обрезать в любом графическом редакторе лишние границы. Далее следует загрузить полученное изображение.

4. Ввод сведений о налоговой инспекции, ПФР и ФСС

В следующем подразделе вводится информация о налоговой инспекции, в которой поставлено на учет предприятие:

- код инспекции,

- наименование,

- полное наименование,

- платежные реквизиты,

- ОКТМО,

- ОКАТО,

- данные о лице, подписывающем отчетность.

Здесь также есть «подсказка». При вводе кода налоговой инспекции можно нажать клавишу «Заполнить реквизиты по коду». Остальные поля заполнятся автоматически.

Аналогично вводятся данные о Пенсионном Фонде, где предприятие стоит на учете. Здесь вводится информация:

- Регистрационный номер в ПФР,

- Код территориального органа,

- Наименование территориального органа,

- Платежные реквизиты.

Если подключен 1С: Контрагент, то по кнопке «Заполнить реквизиты по коду» можно заполнить поля автоматически.

Затем также вводятся сведения о Фонде социального страхования:

- Регистрационный номер,

- Код подчиненности,

- Территориальный орган,

- Платежные реквизиты.

Далее вносятся коды статистики:

- ОКОПФ,

- ОКВЭД,

- ОКФС,

- ОКПО.

Затем нужно отметить, если предприятие является крупнейшим налогоплательщиком.

После заполнения всех полей следует нажать кнопку «Записать» или «Записать и закрыть». Разница между этими кнопками в том, что в первом случае информация запишется, но карточка предприятия останется открытой. Во втором случае – карточка закроется.

5. Дополнительные возможности

После того, как карточка предприятия записана и закрыта, в окне отображается строка с предприятием или несколькими организациями. В зависимости от используемой версии. Вверху есть кнопка «Реквизиты», нажав на которую откроются реквизиты выделенного предприятия.

Прямо из открывшегося окна можно с помощью клавиш Ctrl+С скопировать реквизиты предприятия и вставить (Ctrl+V) в любой документ Word или в другие программы. Здесь же можно через кнопку «Печать» распечатать реквизиты.

Если версия программного продукта позволяет ввести данные нескольких фирм, то сделать это можно с помощью дополнительной настройки.

Для того, чтобы добавить новую фирму или индивидуального предпринимателя в 1С: Бухгалтерия 8.3 необходимо установить полную функциональность или выборочную функциональность.

Для этого в меню «Главное» следует выбрать «Настройки программы» — «Функциональность». На вкладке «Организация» необходимо установить галочку против «Учет по нескольким организациям». Что даёт возможность ведения учета в одной информационной базе сразу по нескольким фирмам.

В этом случае можно одну из компаний выбрать основной.

Для этого в меню «Главное» выбрать Справочник «Организации», выделить необходимую фирму и нажать клавишу «Использовать как основную». Такая фирма будет автоматически подставляться во все документы. Изменить основную организацию можно аналогичным образом. Выбрав другую и нажав на кнопку «Использовать как основную».

6. Загрузка адресного классификатора в 1С Бухгалтерия

При вводе данных адресную часть можно ввести как вручную, так и с помощью адресного классификатора. Но для этого его нужно установить.

В момент добавления нового предприятия при заполнении раздела Адрес и телефон появляется кнопка «Загрузить классификатор». Можно воспользоваться ею.

Если загрузка планируется позже, то нужно войти в справочник «Организации», выбрать нужную фирму и начать редактирование адреса.

В этом случае откроется окно с выбором Адреса, в котором по строке «Регион» нужно кликнуть на стрелочку справа. Откроется окошко с выбором региона. Выделяем нужный регион и нажимаем кнопку «Выбрать». Открывается сообщение с предложением загрузить адресный классификатор по конкретному региону.

Нажимаем «Загрузить». Откроется окно с загрузкой адресного классификатора, в котором также нужно выбрать необходимый регион. После этого нажимаем кнопку «Загрузить адресные сведения». Проверьте, что стоит флажок загрузки из базы 1С.

Загрузка занимает некоторое время. Также загрузить классификатор можно при указании адреса контрагента.

7. Перенос данных при синхронизации

Чаще всего перенос случается при взаимодействии программ 1С: Бухгалтерия и Зарплата и управление персоналом или Управление торговлей. В этом случае при переносе данных сведения об организации (организациях) проверяются в системе по ИНН. В случае расхождений происходит проверка и сопоставление по другим параметрам. При этом «ведущей» является 1С: Бухгалтерия.

Обычно бывает два варианта работы, при которых требуется синхронизация.

1 вариант. Предприятие изначально планирует вести учет в программе Бухгалтерия, а кадровый учет в Зарплата и управление персоналом. В этом случае синхронизацию следует настроить сразу и определить, какие ответственные лица какие сведения могут вносить.

2 вариант. На фирме учет велся в программе Бухгалтерия, а потом было принято решение применять и ЗУП. Для того, чтобы информация о фирме попали корректно в ЗУП, при первоначальных настройках необходимо выгрузить данные из Бухгалтерии в ЗУП через раздел «Перенести данные из…».

В любом из представленных вариантов нужно отслеживать корректность перенесенных сведений и их соответствие внутри решений.

Таким образом, в статье дана инструкция по вводу первичных сведений о компании или добавлению других организаций и ИП в программный продукт 1С: Бухгалтерия 8.3.

В случае возникновения затруднений вы всегда можете задать вопросы специалистам 1С.

Сервис позволяет юридическому лицу осуществить подготовку заявления (уведомления) о ликвидации юридического лица.

Описание: индивидуальные предприниматели

Сервис позволяет заполнить следующие виды заявлений с возможностью представления в регистрирующий орган (лично или в электронном виде):

- Форма Р21001: Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя.

- Форма Р24001: Заявление о внесении изменений в сведения об индивидуальном предпринимателе, содержащиеся в Едином государственном реестре индивидуальных предпринимателей.

- Форма Р26001: Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя.

Обратите внимание!

С 01.01.2019 при направлении документов для государственной регистрации в форме электронных документов, в том числе через МФЦ и нотариуса, уплачивать государственную пошлину не требуется!

- Квалифицированного сертификата, выданного в Удостоверяющем Центре, аккредитованным в Минкомсвязь (список УЦ)

- Криптопровайдер с поддержкой алгоритмов шифрования ГОСТ 34.10-2001, ГОСТ 34.10-2012 и ГОСТ 28147-89

- Программный компонент для работы с электронной подписью с использованием web-браузера (Крипто ПРО ЭЦП browser plug-in версия 2.0 скачать)

Адресом считается тот адрес, по которому осуществляется связь с юридическим лицом (располагаются представители компании).

Заявителем при регистрации может выступать учредитель создаваемого юридического лица.

Срок государственной регистрации создания юридического лица - 3 дня.

Этапы регистрации создания ООО

Вам будет предложено определиться с выбором направления документов в регистрирующий орган и способом их получения, заполнить e-mail, наименование, а также адрес юридического лица.

Вам необходимо указать свои персональные данные, вашу должность в новой компании, а также виды деятельности.

Проводится автоматическая проверка введенных Вами сведений, указанных в заявлении.

Необходимо оплатить государственную пошлину.

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- в электронном виде

- лично или через представителя по нотариально удостоверенной доверенности

- по почте с объявленной ценностью и описью вложения

Что нужно для начала

- Создание

- Изменение сведений

- Реорганизация

- Прекращение деятельности

- 1 Определиться с названием юридического лица

- 2 Определиться с адресом компании, на который будет приходить вся адресованная ей корреспонденция

- 3 Определиться с видом деятельности

- 4 Принять решение о создании (учреждении) ООО (типовое решение будет предложено заполнить при формировании всего комплекта документов)

- 5 Уставный капитал организации не должен быть менее 10 000 рублей.

- 6 Выбрать форму налогообложения (подробнее с выбором можно ознакомиться здесь)

- 7 Юридическое лицо может действовать на основании типового устава, утвержденного в соответствии с федеральным законам.

- 8 Учредитель может не оплачивать уставный капитал на момент регистрации ООО. Учредитель оплачивает свою долю уставного капитала в определенный решением единственного учредителя срок, но не позднее 4-х месяцев с момента регистрации.

Полезно при ведении своего бизнеса

Сервис позволяет получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, невыясненных платежей; контролировать состояние расчетов с бюджетом; составлять и направлять в налоговые органы заявления на уточнение платежа, заявления о зачете/возврате переплаты; получать справки о состоянии расчетов с бюджетом, об исполнении обязанности по уплате налогов и других обязательных платежей, акты сверки.

Сервис позволяет проявить должную осмотрительность при выборе контрагента (поставщика, подрядчика), предоставляет сведения о государственной регистрации ЮЛ, ИП, крестьянских (фермерских) хозяйств, позволяет осуществлять поиск сведений в реестре дисквалифицированных лиц. Содержит информацию об адресах массовой регистрации; сведения о лицах, в отношении которых факт невозможности участия в организации установлен в судебном порядке, сведения о ЮЛ, отсутствующих по своему юридическому адресу.

Дополнительно можно воспользоваться

Сервис позволяет по заданному адресу узнать номер, адрес и реквизиты налоговой инспекции.

Сервис предоставляет возможность бесплатно получить сведения из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа, подписанного электронной подписью.

Сервис представляет собой пошаговую инструкцию для начинающих предпринимателей: выбор формы регистрации и режима налогообложения, осуществление государственной регистрации, правила применения контрольно-кассовой техники, информация о процедуре проведения налоговых проверок.

Согласно положениям действующего законодательства (п. 1 ст. 5 Закона от 22.05.2003 № 54-ФЗ о ККТ), все организации и ИП, которые производят расчеты с клиентами обязаны использовать контрольно-кассовую технику. Положениями закона предусматривается, что техника может быть использована исключительно после регистрации в ИФНС. Предлагаем подробную пошаговую инструкцию, помогающую пройти регистрацию ККТ в 2021 году.

Заявление для регистрации ККТ

Подавать заявление для регистрации ККТ стоит в соответствии с пунктом 4 статьи 7 действующего закона №290-ФЗ, вступившего в силу третьего июля 2016 года. Предусматривается, что передача данных выполняется исключительно в электронной форме. Исключением из правила будут случаи, когда ККТ будут применяться в местностях, недоступных для сетей связи. Поэтому одним из главных моментов будет заключение договора с оператором фискальных данных.

Шаг первый: заполнить заявление на регистрацию ККТ

Заявление подается одним из двух способов:

- в электронной форме;

- на бумаге.

Использование бумажных носителей предусматривает личную передачу документа в ИФНС или же возможна отправка заявления почтой.

Электронное заявление заполняется в кабинете ККТ, открываемом на сайте ФНС. Данные вносятся в специальную форму. Порядок заполнения регламентируется пунктом 4, прописанным в приложении к Приказу ФНС от 29 мая 2017 года.

Электронный вариант подачи заявления во многом удобнее. Для использования потребуется квалифицированная ранее электронная подпись. Порядок подачи регламентирован в приложении пять к Приказу ФНС от 29 мая 2017 года.

При подаче заявления в бумажном виде необходимо заполнить форму, утвержденную в приложении №1 для Приказа ФНС от 29 мая 2017 года в соответствии с формой 1110061. Правила составления документа приводятся в приложении 5 указанного приказа. При составлении заявления учитываются следующие моменты:

- любые исправления или помарки в документе исключаются, равно как и двусторонняя печать документа;

- заявление заполняется для каждого экземпляра техники и может оформлять вручную или на компьютере;

- обязательно заполнение всех граф, кроме случаев, указанных в порядке заполнения заявления. В частности, можно оставлять пустым поле «Код причины перерегистрации».

Кроме того, в заявлении не заполняются такие поля:

- ОГРН/ОГРНИП при условии, что компания является иностранным юрлицом;

- выделенные для заполнения сотрудниками ИФНС. К обязательно заполняемым реквизитам относятся данные о регистрации ККТ в налоговой, данные о числе страниц в заявлении и прилагаемых документах, дата подачи и регистрации заявления;

- строка 150 при условии, что организация не применяет ККТ для создания бланков строгой отчетности, которые формируются в электронном виде или для последующей печати;

- раздел три при условии использования ККТ без передачи фискальных данных в налоговые органы в электронной форме. Однако обязательно должна быть заполнена строка 170 «ИНН оператора фискальных данных». В этой графе проставляются нули.

При условии, что одна ККТ будет использоваться в составе нескольких автоматических устройств для расчетов, должен быть заполнен раздел 2.1. В случае регистрации онлайн-аппарата по месту нахождения подразделения должны быть учтены особенности заявления для регистрации кассы. В поле «КПП», расположенном в верхней части страницы, обязательно должен быть прописан КПП подразделения. При этом заявление подписывается руководителем обособленного подразделения.

Оператор фискальных данных для регистрации ККТ

Начать работать с онлайн-кассой компания может исключительно после заключения договора с оператором фискальных данных или ОФД. Список возможных компаний представлен на сайте ФНС. Важно понимать, что выбор оператора и заключение договора должны стать первым шагом, после которого стоит обращаться в налоговую регистрировать ККТ.

Закон номер 54-ФЗ предусматривает, что ОФД может стать любая организация, созданная на территории РФ в соответствии с законодательством страны. Речь идет исключительно о компаниях, получивших разрешение на обработку фискальных данных.

Обмен данными должен проходить в соответствии с установленными протоколами и на основании ранее заключенных договоров между пользователем ККТ и оператором фискальных данных. Порядок взаимоотношений между компаниями регулируется федеральным законом под номером 54-ФЗ. При этом оператором может выступить как банк, так и оператор электронного документооборота или же телекоммуникационная компания. Фирма может предлагать пользователям пакетные предложения, субсидии на покупку или же обслуживание кассовых аппаратов, наравне с рядом других услуг.

Выбор оператора ОФД остается за пользователями. Сроки заключения договора законодательством не определяются. Однако без соответствующего документа регистрация ККТ не производится.

Регистрационный номер нового ККТ

Шаг второй: получение регистрационного номера

Важно понимать, что при условии подачи заявления на сайте налоговой, регистрационный номер будет отражен там же.

Отчет о проведении регистрации ККТ

Документ должен быть сформирован на следующий день после получения компанией регистрационного номера. Отчет формируется пользователем самостоятельно.

Шаг третий: создать и переслать отчет о проведении регистрации ККТ

Формирование отчета в фискальном накопителе предусматривает внесение такой информации:

- полное наименование пользователя;

- регистрационный номер ККТ;

- информацию о ККТ, используемом фискальном накопителе и другие необходимые данные.

Отчет пересылается в ИФНС посредством кабинета ККТ или же в бумажном формате.

Карточка регистрации ККТ

Шаг четвертый: получить карточку регистрации ККТ

Важно помнить о том, что до получения карточки компания не имеет права выбивать чеки.

Оперативность и порядок получения карточки зависят от способа, выбранного для отправки заявления по форме 1110061. Для документов, направленных в электронном виде карта направляется в личный кабинет. Возможен и вариант получения при помощи оператора фискальных данных.

Бумажный вариант карточки получается компанией в течение пяти дней после подачи заявления. Документ можно оформлять в свободной форме.

Шаг пятый: зарегистрировать ККТ на сайте ОФД

Онлайн-касса регистрируется пользователем в личном кабинете, который необходимо получить на сайте оператора фискальных данных. Тестовая продажа и проверка чека тоже выполняются в личном кабинете.

Ошибки во время регистрации ККТ

Варианты проверки регистрации ККТ в ФНС

Положения закона номер 54-ФЗ предусматривают, что зарегистрированы могут быть исключительно ККТ, которые внесены в реестр ФНС. Актуальные списки располагаются на сайте ведомства.

Шаг шестой: проверка регистрации ККТ в ФНС

При желании проверить регистрацию выбранной модели контрольно-кассовой техники клиент должен обратиться в налоговую инспекцию по месту учета. Проверка проводится на основании административного регламента ФНС, ранее утвержденного по Приказу Минфина под номером 132н. 17 октября 2011 года.

Порядок снятия ККТ с регистрации

При условии, что компания или ИП, которые выступают пользователями кассового аппарата столкнулись с необходимостью снять оборудование с учета, потребуется обратиться в ИФНС. Обращение должно быть выполнено в течение следующего рабочего дня. Оборудование снимается с регистрации по причине потери или кражи, или же в случае необходимости передачи другому владельцу.

Техника может быть снята с учета и по причине отсутствия необходимости в эксплуатации. Однако законодательные нормы соответствующее требование не предусматривают.

Обязательным документом для снятия ККТ с учета выступает заявление, направленное в ИФНС. В ряде случаев может потребоваться отчет о закрытии фискального накопителя. Документ заполняется на основании формы 1110062, которая приводится в приложении к Приказу ФНС от 29 мая 2017 года. Заявление может быть направлено в бумажном или электронном виде.

Отчет о закрытии фискального накопителя формируется только при условии передачи ККТ другому пользователю. В остальных случаях достаточно подать заявление в ИФНС.

Компания вправе самостоятельно составить отчет, если было принято решение отказаться от использования кассовой техники и снять оборудование с учета.

Регламентированный срок снятия ККТ с учета составляет 10 дней с момента подачи заявления. В то же время, в законе №54-ФЗ предусмотрена возможность снятия ККТ с учета и без соответствующего заявления от предприятия. К подобным случаям относятся ситуации:

- используемое ККТ не соответствует действующим законодательным нормам;

- для применяемого фискального накопителя истек срок действия;

- компания была ликвидирована.

При условии, что ККТ снимается с учета налоговым органом без соответствующего заявления производится формирование карточки, в которой фиксируется данный факт. Документ о снятии ККТ с учета выдается пользователю в срок до пяти рабочих дней, которые отсчитываются с момента создания карточки.

Читайте также: