Регистрация налоговых накладных в выходные и праздничные дни

Опубликовано: 16.05.2024

Очень часто в организации персонал работает по разным графикам, их труд оплачивается по разным правилам… Для каждого случая трудно разобраться, как можно и нельзя вызывать сотрудников на работу в выходные и праздничные дни. Попробуем разобраться с некоторыми ситуациями в данной публикации. Материал будет полезным нашим слушателям курсов профессиональной переподготовки и повышения квалификации по направлениям:

- Бухгалтерия

- Кадровое дело и управление персоналом

- Менеджмент в организации (по отраслям: в здравоохранении, в образовательных учреждениях, производственных предприятий),

- Государственное и муниципальное управление

Подробно о получении дополнительного профессионального образования узнавайте у наших специалистов по круглосуточному и бесплатному телефону 8 (800) 707-48-27 или оставьте запрос по форме обратного звонка (значок в левой части экрана ![]()

).

Трудовой кодекс о работе в выходные и праздничные дни

Статья 113 часть 1 Трудового кодекса (ТК РФ) прямо оговаривает общий запрет на работу в выходные и праздничные дни. Но есть два случая, в которых законодательство дает право работодателю привлекать своих сотрудников к работе в эти дни. Там же оговариваются условия, когда это делать можно. Допустимость работы в такие дни предполагает 2 типа условий:

- Только с письменного согласия работника,

- Когда не нужно получать такое согласие.

С письменного согласия

Работодатель может вызвать на работу в тот или иной день в случае срочности. Срочность должна указывать на необходимость, которая связана с нормальной работой организации в дальнейшем. Обратите внимание на 4 важных понятия:

- Срочность

- Необходимость

- Нормальная работа

- В дальнейшем.

Срочность и необходимость должны быть обоснованы тем, что обстоятельства или возникшая ситуация не были спрогнозированы или запланированы. Главное требование к работодателю - получить от работника письменное согласие. При этом нельзя получить такое согласие на следующий день после даты выхода. Его нужно получить накануне или непосредственно в этот же день (в ситуации, когда работник согласился в устной форме, например, по телефону, затем явился на работу).

Согласие в письменной форме не требуется

Работник должен (обязан) появиться на работе в выходной или праздник без письменного согласия в трех случаях:

- На предприятии произошла авария или другая внештатная ситуация. Работник привлекается для работ по предотвращению или устранению последствий катастрофы, производственной аварии или стихийного бедствия;

- Для привлечения работ по предотвращению несчастных случаев, уничтожения или порчи имущества работодателя, государственного или муниципального имущества;

- Введение ЧС, военного положения для проведения неотложных работ в условиях чрезвычайных обстоятельств, то есть в случае бедствия или угрозы бедствия (пожара, наводнения, голода, землетрясения, эпидемии или эпизоотии) и в иных случаях, ставящих под угрозу жизнь или нормальные жизненные условия всего населения или его части.

Работа в выходные и праздники для работников со сменным графиком

Особые условия рассматриваются для тех сотрудников, которые выполняют трудовые функции по сменному графику работы. Для этой категории сотрудников работа в такие дни может не попадать под положения 113 статьи ТК.

Суббота и воскресенье для сотрудников со сменным графиком

Смена в воскресенье или субботу не приравнивается к работе в выходной. То есть для них они являются обычными рабочими днями. По этому поводу есть Определение Судебной комиссии по гражданским делам Тамбовского областного суда от 29 октября 2012 года по делу №33-2665.

Праздничный день при сменном графике

К смене в праздничный день применяются положения 113 статьи Трудового кодекса. То есть здесь необходимо письменное согласие. И вход на работу в праздничный день должен оплачиваться в повышенном размере. По этой ситуации также имеется судебная практика, например , Определение Судебной комиссии по гражданским делам Забайкальского краевого суда от 11 июня 2013 года по делу №33-1976-2013 и др.

Как нужно оформлять вызов сотрудника в выходной или праздничный день?

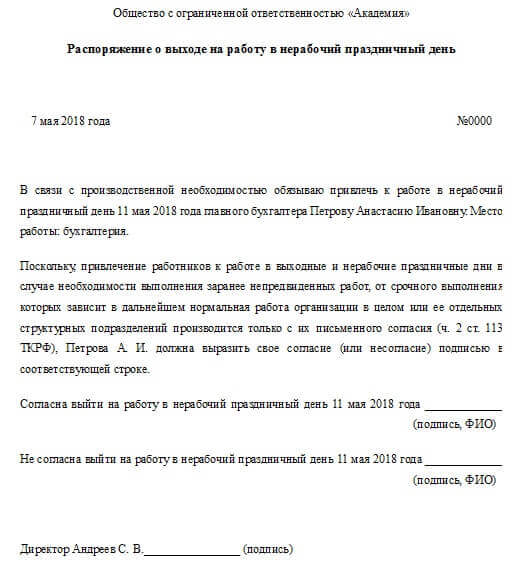

Правило 1: Руководитель организации должен выпустить распоряжение о привлечении сотрудника к работе в нерабочий день. Само распоряжение оформляется в произвольной форме. Как показывает практика такой документ нужно составлять в 2 экземплярах: один обязательно выдаем на руки работнику под расписку. Здесь предусматриваются две строчки «Согласен» и строчка «Не согласен». Это и является письменным согласием.

Правило 2: Необходимо в любом документе прописывать основания – а именно цитаты из ст. 113 ТК РФ с указанием права сотрудника отказаться от работы в выходной или нерабочий праздничный день.

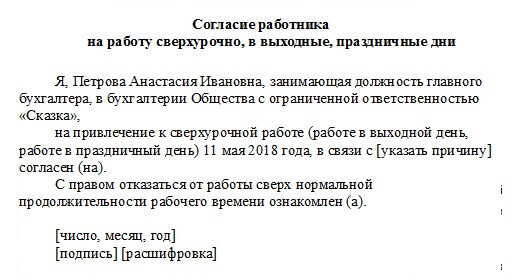

Правило 3 : Некоторые работодатели просят сотрудника написать в произвольной форме письменное согласие.

Правило 4 : Завершением данного процесса является оформление в табеле учета рабочего времени (по формам Т-12 <скачать> или Т-13 <скачать>). В графе, где указана дата, нужно проставить в верхней части ячейки буквенный код "РВ" или цифровой код "03", который обозначает продолжительность работы в выходные и нерабочие праздничные дни, а в нижней - указать точное количество часов, отработанных сотрудником в этот день.

Какие компенсации полагается работнику, отработавшему в нерабочий день?

153 статья Трудового кодекса прописывает 2 вида компенсаций:

- Оплата труда в двойном размере

- Оплата в одинарном размере + дополнительное время отдыха

Работник сам выбирает вид компенсации, это он указывает в заявлении, написанном уже после отработанного дня. Другой вариант – указать вид компенсации в самом распоряжении или согласии.

Размер доплаты за труд в нерабочий день

Размеры доплат различаются, и зависит это от формы оплаты труда работника.

Согласно той же 153 статье ТК РФ

- При сдельной зарплате - двойная сдельная расценка.

- При оплате за ставку (тарифная ставка) – двойная ставка.

- При окладе расчёт ведётся исходя из дневной (часовой) ставки. Здесь учитывается месячная норма рабочего времени. Если работа осуществлялась в пределах нормы, то размер составит не менее одинарной ставки сверх оклада. А если превышена, то не меньше двойной ставки сверх оклада.

Некоторые примеры расчета доплат за работу в нерабочие дни

- Рассмотрим один частный случай, когда оплата труда осуществляется по дневной тарифной ставке.

В январе 2018 года П. Иванов работал 21 день, из них – праздничные и выходные: 8, 13 и 20 января. Дневная ставка составляет 2000 руб. Основная зарплата за месяц составит:

(21 день – 3 дня) х 2000 руб./день = 36 000 руб.

Доплата за работу в праздничный и выходные дни составит:

3 дня х 2000 руб./день х 2 = 12 000 руб.

Общая сумма зарплаты, причитающаяся за январь, составит:

36 000 + 12 000 = 48 000 руб.

- Пример, расчёта при окладе

В январе 2018 года В. Иванов отработал 134 часа. Восьмого января (праздничный день) он вышел на работу и отработал 6 часов, а 13 числа он взял отпуск за свой счет. Оклад сотрудника составляет 50 000 руб.

Общее количество отработанных часов не превысило норму рабочего времени – не более 136 часов при 40 ч. рабочей неделе. Итог: В этом случае удваивания тарифной ставки не будет.

Как рассчитывается часовая тарифная ставка?

Чтобы рассчитать сумму доплаты нужно определить часовую тарифную ставку. Работодатели делают это несколькими способами на свой выбор (вариант часто прописывается в коллективном договоре или другом локальном нормативном акте:

- месячный оклад делим на норму рабочего времени по производственному календарю;

- месячный оклад делим на норму рабочего времени по текущему графику работника;

- сумму n-окладов разделить на норму рабочего времени по графику работника за n месяцев (n – продолжительность учетного периода)

- сумму 12 окладов разделить на норму рабочего времени за год – этот способ рекомендуется Минздравом в Письме от 2.06.2014 №16-4/2059436.

О том, как рассчитывается доплата за работу в выходные и праздничные, можно узнать в коллективном договоре или специальном локальном нормативном акте организации, касающейся оплаты труда.

Дополнительный день отдыха в виде компенсации за работу в праздничный/выходной день

- Судебная практика показывает, что на дополнительный отдых работник должен дать письменное согласие (в самом распоряжении, отдельном заявлении или согласии).

- Также работник вправе сам выбрать тот или иной день для отдыха (согласноРешению Верховного Суда РФ от 21 мая 2010 г. № ГКПИ10-182).

- Если увольняющемуся работнику на момент увольнения не было произведена компенсация в виде дополнительного дня отдыха, то этому работнику полагается денежная компенсация (согласно Определению Судебной коллегии по гражданским делам ВС Республики Карелия от 3 августа 2012 г. по делу № 33-2026/2012)

- Работник не может самовольно без согласования с работодателем брать день отдыха в качестве компенсации. В этом случае невыход на работу будет являться прогулом (согласно определению Свердловского областного суда от 30 августа 2012 г. № 33-10833/2012).

Работа в выходной или праздничный во время командировки

Когда командировка выпадает не только на рабочие, но и на выходные дни и праздники, то тут нет достаточных оснований для предоставления компенсаций. В Приказе о командировке должно быть четко прописано, что сотрудник направляется в командировку для ведения переговоров с 1 по 8 число, включая выходной и праздничный дни – 7 и 8 число.

Особый случай касается дня отправки и возвращения из командировки – эти дни являются рабочими. И если они выпадают на выходной или праздничный, то тут работодатель обязан оплатить этот день в двойном размере (согласно Определению Судебной коллегии по гражданским делам Саратовского областного суда от 14 июля 2011 г. № 33-3776/11)

У большей части компаний есть выходные. В эти дни не осуществляется никакой деятельности. Право на выходные прописано в трудовом соглашении с сотрудниками. Законным ли будет прием на работу человека в такие дни? Рассмотрим в этой статье.

Что именно считается выходным днем

Нерабочие дни – это не обязательно суббота и воскресение. Выходные устанавливаются индивидуальным графиком компании. К примеру, в фирме принят посменный график. Суббота и воскресение могут являться рабочими днями.

Однако выходные дни едины для всех организаций. Перечень их устанавливается статьей 112 ТК РФ. Он закрытый, то есть компания не может самостоятельно устанавливать праздники, в которые сотрудники не будут работать.

ВАЖНО! Если праздник и выходной совпадают, последний переносится на следующий после праздника день.

Нормативная база

Компания может принимать людей на службу в любой день, в том числе и в выходные. Соответствующее обоснование содержится в законодательстве. Рассмотрим все нормативные акты, актуальные для данной ситуации:

- В статье 68 ТК РФ указано, что оформление человека сопряжено с составлением приказа. Оформляется он на основании трудового соглашения. Содержание приказа и содержание трудового соглашения должны соответствовать друг другу.

- В статьях 56 и 57 ТК РФ прописано, что дата оформления в компанию определяется на основании устного соглашения между руководителем и соискателем. В законе не указано никаких ограничений. То есть это могут быть и выходные, и праздники. Главное, чтобы обоих участников выбранная дата устраивала.

- В статьях 111 и 113 ТК РФ прописано, что новый сотрудник может выйти на работу также в любой день. Это может быть выходной.

ВАЖНО! Когда сотрудник должен выйти на работу, если днем его приема в службу является выходной? В первый рабочий день после вступления соглашения в силу, если работодателю не требуется иное.

Прием человека на компанию в выходной

При приеме в компанию сотрудника работодатель должен проделать эти действия:

- Оформление трудового соглашения с указанием даты (выходной).

- Составление приказа о приеме на работу с указанием той же даты.

Дата приема в фирму и дата выхода на службу могут различаться. То есть ничто не мешает поставить выходной день в качестве даты оформления документа. Если специалист выйдет на работу в другой день, это не будет являться правонарушением. Связано это с тем, что время фактического выхода на службу устанавливается не трудовым соглашением, но графиком работы организации. Также работодатель может основываться на индивидуальном графике специалиста. Последний должен быть зафиксирован в трудовом соглашении или во внутренних документах компании.

Что делать, если впереди много праздничных дней? Рассмотрим пример. Сотрудник принимается на работу 1 января. Компания начинает свою деятельность с 11 января. Если работнику не нужно идти в фирму 1 января, работодатель может выбрать один из двух вариантов действий:

- Указание в трудовом соглашении даты, когда компания начинает работать. В рассматриваемом примере это будет 11 января.

- Не указывать вообще никакой даты. В этом случае специалист должен выйти на работу в первый день функционирования фирмы.

Если сотрудник привлекается к службе в выходной день, нужно издать соответствующий приказ. В том случае, если и в трудовом соглашении, и в приказе указан нерабочий день, а специалиста предполагается привлечь к работе в выходные, работодателю нужно проделать эти действия:

- Получение письменного согласия от специалиста на труд в нерабочий день.

- Издание приказа о привлечении трудящегося к исполнению своих функций в выходные.

- Издание приказа о приеме специалиста на работу. Обязательно нужно оформить два приказа. В одном документе указывать все распоряжения нельзя.

- Отражение в табеле рабочего времени выход профессионала.

- Оплата труда в нерабочее время производится на основании статьи 153 ТК РФ.

Если в соглашении указана дата, но приказ о привлечении специалиста к труду в нерабочее время не издавался, сотрудник приступает к исполнению своих функций в ближайший рабочий день.

ВАЖНО! Дата оформления приказа и соглашения должна соответствовать дате их фактического создания. Иногда эта рекомендация нарушается, однако правильным считается именно указанный вариант. Информация из приказа, в том числе дата, должна быть достоверной. Следовательно, если фирма функционировала в выходной или праздник, документы оформлять можно. Не обязательно полноценное функционирование компании. Если в фирме принимались управленческие решения, бумаги также могут составляться. Если же у компании был выходной, приказ и соглашение должны быть датированы или предыдущим, или следующим трудовым днем.

Примеры

29 декабря было заключено трудовое соглашение с соискателем на должность юриста. В документе указана дата начала работы. Это 1 января. В этот же день создается приказ об оформлении специалиста. Датирован он 1 январем. Время фактического выхода трудящегося на работу определяется на основании индивидуального графика фирмы. В графике указано, что компания начинает свою работу с 9 января. Следовательно, специалист начинает свою трудовую деятельность в эту же дату.

Ответственность за неправильное оформление

Что будет, если работодатель неправильно оформит документы? В рассматриваемом случае прямого нарушения закона не будет, так как нормативные акты не содержат прямые запреты на оформление сотрудника в выходной. Проблемы с контролирующими органами могут быть вызваны следующими ошибками:

- Дата приказа и дата трудового соглашения различаются.

- Сотрудник привлечен к труду в нерабочий день без оформления дополнительного приказа.

- В приказе не указана фактическая дата его составления.

За последнее нарушение работодатель вряд ли будет привлечен к ответственности судом или контролирующими органами. Связано это с тем, что доказать фактическую дату составления практически невозможно. Самая опасная ситуация – привлечение специалиста к работе в выходной день без приказа. Если работник обратиться с этим в трудовую инспекцию, компания будет проверяться.

Статья юридической компании «Shablin Consulting» для авторитетного интернет- издания uteka.ua

Топ-6 ситуаций, в которых можно избежать штрафа за нарушение сроков регистрации НН/РК

Штрафные санкции за нарушение сроков регистрации НН/РК

Законодательством установлены значительные штрафы за просрочку регистрации налоговых накладных и расчетов корректировки (далее — НН/РК) в Едином реестре налоговых накладных (далее — ЕРНН).

Данному вопросу посвящена ст. 120 1 Налогового кодекса (далее — НК). Согласно Закону от 16.01.20 г. № 466-IX (далее – Закон № 466), вступившему в силу 23.05.20 г., в ней произошли некоторые изменения.

Теперь налоговики будут штрафовать за нарушение сроков регистрации НН/РК, составленных:

- по операциям, которые освобождаются от НДС или облагаются налогом по нулевой ставке;

- в соответствии с требованиями пп. «а»–«г» п. 198.5, ст. 199 при начислении компенсирующих налоговых обязательств.

В частности, за несвоевременную регистрацию таких НН/РК угрожает штраф в размере 2 % от объема поставки без НДС, но не более 1 020 грн.

Аналогичное касается и НН (но не РК), составленных на сумму превышения минимальной базы над фактической ценой поставки (НН, составленных согласно абзацу одинадцатому п. 201.4 НК).

Подробнее об этом — в материале «Новые штрафы за нарушение регистрации налоговых накладных» https ://uteka.ua/ua/publication/commerce — 12 — nalogi — i — otchetnost — 10 — novye — shtrafy — za — narushenie — registracii — nalogovyx — nakladnyx.

Помним: штрафные санкции за нарушение сроков регистрации НН/РК в ЕРНН в течение периода с 01.03.20 г. по последний день месяца завершения карантина не применяются (п. 52 1 подразд. 10 разд. ХХ НК).

К тому же, налоговики говорят, что не будет штрафа, если именно предельная дата регистрации приходится на такой период (ИНК ГНСУ от 12.05.20 г. № 1958/6/99-00-04-01 -03-06/ІПК).

Штрафные санкции, противоречащие законодательству

Случается, что регистрация НН/РК задерживается по объективным причинам (не по вине налогоплательщика). В то же время, убедить в этом налоговую службу крайне сложно. По каждому факту проводится камеральная проверка, и иногда штрафные санкции применяются там, где их не должно быть.

Выделим топ-6 ситуаций, когда налоговая применяет штрафные санкции, но это противоречит законодательству.

Под «противоречит законодательству» будем иметь в виду и те случаи, когда налоговая и судебная практика преимущественно складывается не в пользу налогоплательщиков, но является проявлением противоречивого применения правовых норм.

- Недостаточно денег на счете в системе электронного администрирования налога (далее — СЭАН)

Это наиболее неоднозначный случай применения штрафных санкций.

Суть в том, что цель штрафов, установленных ст. 120 1 НК, — стимулировать налогоплательщиков к своевременной регистрации НН/РК. Поэтому, если налогоплательщик своевременно отправляет на регистрацию НН/РК, то, по логике этого наказания, он добросовестно исполняет свою обязанность перед государством и не может быть привлечен к ответственности.

В то же время, система администрирования НДС построена таким образом, что для того, чтобы зарегистрировать НН/РК, налогоплательщик обязан иметь деньги на счете в СЭАН (НДС-счете), достаточные для исполнения перед бюджетом обязательств по уплате НДС. Фактически каждый раз, когда плательщик НДС выставляет НН/РК, он заранее платит НДС на этот счет (кредитуя государство и досрочно погашая обязательство по НДС).

Счет в СЭАН — счет, открытый налогоплательщику в Казначействе, на который таким плательщиком перечисляются деньги в сумме, необходимой для достижения размера суммы налога, на которую налогоплательщик имеет право зарегистрировать НН/РК в ЕРНН, а также в сумме, необходимой для уплаты согласованных налоговых обязательств по налогу (п. 4 Порядка электронного администрирования налога на добавленную стоимость, утвержденного постановлением КМУ от 16.10.14 г. № 569).

Если позволить регистрировать НН/РК без наличия средств на НДС-счете, то это разрушит систему администрирования НДС. Штраф за несвоевременную регистрацию НН/РК в этой ситуации начинает играть функцию принуждения не к своевременному направлению на регистрацию НН/РК, а к пополнению НДС-счета.

Поэтому налоговая служба ведет ожесточенную борьбу за каждое свое решение по применению штрафов на этих основаниях. Если быть объективным, то не без успеха — судебная практика складывается в пользу фискалов. Но это не значит, что перспектив совсем нет.

Во-первых, есть позитивная судебная практика, но она касается исключительно коммунальных и государственных предприятий (постановление Пятого апелляционного административного суда от 20.03.20 г. по делу № 540/2270/19).

Во-вторых, в подобных по содержанию делах, касающихся наложения на плательщиков штрафов по ст. 120 1 НК, но по иным основаниям (допустим, наложение ареста на НДС-счет), суды выбирают позицию, что именно факт отправления НН/РК на регистрацию служит свидетельством того, что налогоплательщик добросовестно исполнил свою обязанность. В таких случаях суды толкуют налоговые квитанции с содержанием «документ не может быть принят…» уже в пользу плательщиков (постановление Пятого апелляционного административного суда от 20.02.20 г. по делу № 400/1817/19).

В-третьих: случается, что, пополнив электронный счет, плательщик НДС не сразу получает возможность зарегистрировать НН, вследствие чего налоговики начисляют штраф за несвоевременную регистрацию. В такой ситуации плательщику удалось доказать, что он принял все меры для своевременной регистрации НН (постановление ВСУ от 03.05.18 г. по делу № 818/1070/17).

В п. 201.10 НК установлены следующие сроки регистрации НН/РК:

- составленных в период с 1-го по 15-й календарный день(включительно) календарного месяца — до последнего дня (включительно) календарного месяца, в котором они составлены;

- составленных в период с 16-го по последний к. д. (включительно) календарного месяца — до 15-го к.д. (включительно) календарного месяца, следующего за месяцем, в котором они составлены.

Специальное правило установлено для регистрации минусового РК покупателем — плательщиком НДС — в течение 15 к. д. со дня получения такого РК к НН получателем (покупателем).

А для сводных НН/РК, для начисления компенсирующих налоговых обязательств по п. 198.5, п. 199.1 НК, — в течение 20 к. д., следующих за последним к.д. месяца, в котором они составлены.

Есть случаи, когда НН/РК, отправленные 15-го числа (в операционное время), регистрируются следующим днем — 16-и числом, а отправленные в последней к.д. месяца регистрируются 1-го числа следующего месяца.

Такая ситуация, как правило, возникает по двум причинам:

а) НН/РК своевременно отправлены на регистрацию, но не были получены квитанции об их принятии. Налогоплательщик повторно отправляет НН на регистрацию с нарушением срока;

б) НН/РК, отправленные для регистрации в последний день окончания предельного срока, налоговый орган получает на следующий день.

В этих случаях налоговики смотрят именно на дату регистрации НН/РК у себя в системе, а не на дату отправления. Чтобы понять, насколько это обосновано, заглянем в законодательство.

Во-первых, в соответствии с Порядком ведения Единого реестра налоговых накладных, утвержденного постановлением КМУ от 29.12.10 г. № 1246, операционный день длится в рабочие дни с 08: 00 до 20:00. Если 15-е число или последний день месяца приходятся на выходной, праздничный или нерабочий день, то такой день считается операционным.

Во-вторых, согласно абзацу тринадцатому п. 201.10 НК, если в течение операционного дня не отправлены квитанции о принятии или непринятии либо остановке регистрации НН/РК, такие НН/РК считаются зарегистрированными в ЕРНН.

В-третьих, Порядком обмена электронными документами с контролирующими органами, утвержденным приказом Минфина от 06.06.17 г. № 557, предусмотрено: если квитанция не отправлена автору в течение двух часов со времени получения электронного документа, она отправляется в течение первых двух часов на следующий операционный день.

Анализ этих норм позволяет сделать однозначный вывод, что все НН/РК, отправленные на регистрацию до 20:00 предельного дня, считаются отправленными своевременно. Они регистрируются в этот день или в течение 2 часов на следующий операционный день.

Итак, если отправленные с соблюдением сроков НН/РК зарегистрированы следующим днем или позже, во избежание штрафа следует доказать именно своевременность отправки НН/РК на регистрацию, а не время их получения налоговой.

Доказательством своевременности могут быть любые документы (протокол движения документа/отчета в компьютерной программе, скриншот соответствующей программы или иной документ).

Изложенная позиция неоднократно излагалась в решениях Верховного Суда Украины (см., в частности, постановление от 12.02.20 г. по делу № 1640/3102/18).

- Технические перебои в работе ЕРНН

Налоговики считают, что это не освобождает от штрафов плательщика НДС (ИНК ГФСУ от 22.02.19 г. № 678/6/99-99-12-02-01-15/ІПК, от 20.02.19 г. № 639/6/99-99-15-03-02-15/ІПК, письмо ГФС от 31.01.19 г. № 5111/6/99-99-03-07-02-15).

Однако плательщикам все-таки удается отстоять свою правоту в судебном порядке, доказав, что они сделали все возможное для того, чтобы своевременно зарегистрировать НН/РК.

Судебными решениями в пользу плательщиков являются постановление ВСУ от 10.05.18 г. по делу № 819/869/17, решение Донецкого окружного админсуда от 25.03. 19 г. по делу № 200/1834/19-а.

- Непринятие на регистрацию НН/РК в связи с арестом НДС-счета

Практика наложения в уголовном производстве ареста на сумму НДС в СЭАН в последнее время становится распространенной.

Этот арест не позволяет регистрировать НН/РК. Плательщикам приходят квитанции следующего содержания: «документ не может быть принят, наложен арест по решению суда на сумму налога, на которую продавец имеет право зарегистрировать НН/РК».

После того как арест снимается и налогоплательщики отправляют на регистрацию НН/РК, налоговый орган начинает применять штрафы за нарушение сроков их регистрации.

Однако административные суды считают такие действия налогового органа незаконными. Позиция такова: поскольку штраф, предусмотренный ст. 120 1 НК, по своей правовой природе является финансовой ответственностью налогоплательщика за несвоевременную регистрацию НН/РК, то он может быть применен при наличии вины плательщика. Если нарушение сроков регистрации произошло из-за ареста лимитов НДС, то вины плательщика нет.

Главное условие для отмены штрафа — в любом случае НН/РК следует своевременно отправлять на регистрацию и получать квитанции об их непринятии до окончания предельного срока их регистрации. То есть направление НН/РК на регистрацию должно быть своевременным, даже если вы понимаете, что в связи с арестом их не зарегистрируют.

- Наложение штрафа в случаях, когда законодательством предусмотрено освобождение от ответственности

Именно в отношении этой ситуации после принятия Закона № 466 произошли существенные изменения.

Ранее законодательством предусматривались условия, которые делали невозможным применение штрафных санкций, предусмотренных ст. 120 1 НК, за несвоевременную регистрацию НН.

Это касалось регистрации НН, которые не предоставляются получателю (покупателю) и составлены на поставку товаров/услуг для операций:

1) освобожденных от налогообложения;

2) облагаемых налогом по нулевой ставке.

Большинство проблем с налоговым органом возникало тогда, когда налогоплательщик подпадал под эти исключения, но подавал на регистрацию НН, заполненные с нарушениями Порядка заполнения налоговой накладной, утвержденного приказом Минфина от 31.12.15 г. № 1307 (далее — Порядок № 1307).

В частности, в соответствии с Порядком № 1307 в НН обязательно следует ставить отметку «Х» в графе «Не подлежит предоставлению получателю (покупателю) по причине» и указывать тип причины (например, «09», если НН составлена на поставку для операций, освобожденных от обложения НДС).

Если налогоплательщик пренебрег указанными требованиями, фискалы, используя эти формальные ошибки, считали НН такими, на которые не распространяется освобождение от ответственности. Судебная практика в этом вопросе исходит из постулата, что содержание имеет преимущество над формой. Все требования налоговых органов оставались неудовлетворенными (постановление Верховного Суда Украины от 10.12.19 г. в деле № 640/7353/19).

Закон № 466 кардинально изменил ситуацию. Вышеупомянутые случаи стали нарушениями, за каждое из которых налагается штраф—2 % от объема поставки, но не более 1 020 грн (речь идет именно о несвоевременной регистрации НН/РК на освобожденные от НДС операции или те, которые облагаются налогом по ставке 0 %).

- Ошибка в дате составления НН

Это касается случаев, когда неправильно указана дата в НН (например, вместо 2020-го указан 2019 год). В таком случае НН, своевременно отправленная на регистрацию, становится просроченной, а плательщик получит штраф в размере 50 % от суммы указанного в ней налогового обязательства.

Судебная практика не рассматривает эти случаи как основания для применения штрафов.

Суть позиции в том, что штраф согласно ст. 120 1 НК может быть применен только в случае, если плательщик обязан был составить и зарегистрировать НН в связи с наступлением одного из событий: поставка товаров/услуг или поступление средств от покупателя в качестве аванса.

Если какие-либо хозяйственные операции, которые были бы основанием для составления НН, не происходили (отсутствие операций с реквизитами, указанными в НН), то ее регистрация необязательна и невозможна.

В связи с этим привлечение к ответственности за несвоевременную регистрацию того, что не требует регистрации, недопустимо.

Но есть и негативные решения, например постановление Верховного Суда от 26.06.18 г. в деле № 816/1990/17.

Выводы

Мы рассмотрели типичные, но не все, обстоятельства, при которых налоговый орган может наложить штраф за нарушение сроков регистрации НН/РК.

Впрочем, есть условно «приятные» моменты. Согласно Закону от 17.03.20 № 533-IX подразд. 10 разд. XX ПК дополнен п. 52 1 , которым применение штрафов за несвоевременную регистрацию НН/РК запрещено в период с 01.03.20 г. по последний календарный день месяца (включительно), в котором завершается действие карантина (на время написания статьи — это 31.07.20 г.).

В то же время, основное правило остается неизменным: если к вам применят санкции, то нужно критически относиться к выводам налоговой проверки, проанализировать причины и выяснить, на самом ли деле есть нарушение. Существующая судебная практика часто может дать представление о векторе решения дел в подобных ситуациях.

Законодательство Украины предусматривает в общем 11 праздничных и нерабочих дней. И если праздничный день выпадает на выходные дни, то следующий за ними день также считается выходным. Ежегодно Кабинет Министров Украины принимает распоряжение о переносе рабочих дней. Это делается с целью рационального использования рабочего времени и создания благоприятных условий для празднования. И хотя такие распоряжения носят рекомендательный характер, госорганы и государственные предприятия и учреждения, как правило, их соблюдают.

Тем не менее такой перенос рабочих дней не должен отражаться на гражданах и субъектах хозяйствования. В частности, на это обратил внимание Кассационный административный суд в составе Верховного Суда (ВС) в постановлении от 4 июня 2020 года по делу № 560/1570/19, в котором стал на защиту интересов налогоплательщика, привлеченного к ответственности за пропуск предельного срока регистрации налоговой накладной.

Так, согласно обстоятельствам дела, в марте 2019 года Главное управление Государственной фискальной службы (ГФС) в Хмельницкой области провело камеральную проверку ООО «К» по вопросам своевременности регистрации налоговых накладных за декабрь 2018 года. Контролирующий орган установил нарушение хозяйственным обществом предельного срока регистрации налоговой накладной в Едином реестре налоговых накладных (ЕРНН). В частности, налоговая накладная от 11 декабря 2018 года была зарегистрирована в реестре лишь 2 января 2019 года, то есть просрочка регистрации составила два дня. В связи с этим налоговый орган 10 апреля 2019 года принял налоговое уведомление-решение, которым к налогоплательщику применена штрафная санкция за задержку регистрации налоговых накладных / расчетов корректировки к налоговым накладным в размере 10 % от суммы налога на добавленную стоимость, указанной в налоговой накладной.

Считая действия фискального органа неправомерными, ООО «К» оспорило их в судебном порядке и просило суд признать принятое налоговое уведомление-решение противоправным и отменить его. Свои требования истец обосновал тем, что ГФС в Хмельницкой области, принимая оспоренное уведомление-решение, нарушило требования Налогового кодекса (НК) Украины, поскольку налоговая накладная была направлена им на регистрацию в ЕРНН 29 декабря 2018 года. То есть отсутствует вина хозяйственного общества в том, что указанная накладная зарегистрирована контролирующим органом лишь спустя два дня. И как следствие, отсутствует основание для юридической ответственности.

Рассмотрев спор, Хмельницкий окружной административный суд решением от 5 августа 2019 года исковые требования хозяйственного общества удовлетворил. Окружной суд исходил из того, что налогоплательщик со своей стороны совершил все необходимые действия для регистрации налоговой накладной, предписанные налоговым законодательством, в установленные сроки. И в связи с этим не может нести ответственность в виде штрафа за то, что накладная была зарегистрирована налоговым органом в соответствующем реестре по истечении предельного срока.

Но с таким выводом окружного суда не согласился суд апелляционной инстанции, который подошел к решению спора более формально: поскольку регистрация произведена с пропуском установленного срока, то и отсутствуют основания для освобождения истца от ответственности за несвоевременную регистрацию налоговой накладной. Постановлением от 19 ноября 2019 года Седьмой апелляционный административный суд отменил решение суда первой инстанции и отказал в удовлетворении исковых требований.

В кассационной жалобе на постановление апелляционного суда ООО «К» обратило внимание, что накладная по налогу на добавленную стоимость (НДС) от 11 декабря 2018 года зарегистрирована с учетом предельных сроков для такой регистрации. Так, осуществив со своей стороны все действия, необходимые для регистрации налоговой накладной, налогоплательщик никоим образом не может повлиять на дальнейший процесс регистрации такой накладной. То есть регистрация не состоялась в установленные НК Украины сроки по не зависящим от налогоплательщика причинам.

Также кассатор подчеркнул, что распоряжение Кабинета Министров Украины «О переносе рабочих дней в 2018 году» от 11 января 2018 года № 1-р (распоряжение КМУ), на которое ссылался налоговый орган, носит лишь рекомендательный характер и касается работников для создания им благоприятных условий для празднования, но не регулирует порядок проведения регистрации налоговых накладных в ЕРНН. С учетом этого ООО «К» просило ВС отменить постановление суда апелляционной инстанции и оставить в силе решение окружного административного суда.

В свою очередь, ГФС в Хмельницкой области апеллировала тем, что распоряжением КМУ операционный день с 31 декабря перенесен на 29 декабря 2018 года. Таким образом, 29 декабря является последним операционным днем для регистрации налоговых накладных и/или расчетов корректировки в ЕРНН в декабре 2018 года, а первым операционным днем в 2019 году является 2 января.

Рассмотрев кассационную жалобу, коллегия судей Кассационного административного суда в составе Наталии Блаживской, Олега Билоуса и Ирины Желтобрюх пришла к выводу о наличии оснований для ее удовлетворения.

В частности, Верховный Суд, проанализировав положения НК Украины и Порядка ведения Единого реестра налоговых накладных, утвержденного постановлением Кабинета Министров Украины от 29 декабря 2010 года № 1246 (Порядок № 1246), обратил внимание, что в процедуре внесения информации (ведомостей относительно налоговых накладных и расчетов корректировки) в ЕРНН есть две отдельные стадии: предоставление плательщиком НДС налоговой накладной (расчета корректировки) и принятие/непринятие такой накладной и, соответственно, внесение ведомостей о ней непосредственно в реестр.

При этом первая стадия зависит от налогоплательщика и является результатом его действий, тогда как вторая — результат выполнения работы программным обеспечением, которое контролируется ГФС, и непосредственных действий работников налогового органа, на которые налогоплательщик не имеет влияния.

«В этом контексте установленная пунктом 120 1 .1 статьи 120 1 НК Украины ответственность плательщика НДС за нарушение предельного срока, предусмотренного для регистрации налоговой накладной и/или расчета корректировки к ней в ЕРНН, в виде наложения штрафа может применяться в случае, если налогоплательщик не предоставил (не направил) налоговую накладную ГФС в установленный срок», — указал ВС, обращая внимание на свою устоявшуюся практику.

Также суд отметил, что налоговая накладная была выписана хозяйственным обществом 11 декабря 2018 года, то есть предельным сроком ее подписания и направления в налоговый орган для ее регистрации (с учетом положений Порядка обмена электронными документами с контролирующими органами, утвержденного приказом Министерства финансов Украины от 6 июня 2017 года № 557 (Порядок № 577), и Порядка № 1246) было 31 декабря 2018 года до 20.00.

В то же время распоряжением КМУ рекомендовано перенести, в частности, рабочий день с понедельника 31 декабря на субботу 29 декабря 2018 года.

Налоговая накладная подписана и направлена истцом на регистрацию 29 декабря 2018 года в 21.13, но была зарегистрирована в ЕРНН лишь 2 января 2019 года в 09.30.34.

ВС отметил, что хотя Порядок № 1246 в регулировании механизма направления налогоплательщиком налоговой накладной и отсылает к нормам Порядка № 577, и эти нормы не были нарушены фискальным органом вследствие направления хозобществу квитанции о принятии налоговых накладных 2 января 2019 года, вывод апелляционного суда о наличии оснований для привлечения истца к ответственности в виде применения штрафной санкции, учитывая пределы ответственности плательщика НДС в механизме регистрации налоговой накладной в ЕРНН, не соответствует правильному применению положений пункта 201.10 статьи 201 НК Украины и Порядка № 1246.

Верховный Суд согласился с доводами кассатора, что распоряжение КМУ носит рекомендательный характер и касается работников для создания им благоприятных условий для празднования, но таким способом не могут сужаться права налогоплательщика на регистрацию налоговых накладных в пределах срока, определенного НК Украины.

«Налогоплательщик, исполнив свою обязанность по составлению, подписанию и направлению в налоговый орган в установленные НК Украины сроки налоговых накладных, не может нести ответственности в виде наложения на него штрафа за то, что такие налоговые накладные были зарегистрированы налоговым органом в ЕРНН по истечении предельных сроков», — констатировал ВС.

Следует обратить внимание, что при принятии постановления ВС учел практику Европейского суда по правам человека и подчеркнул, что в силу принципа пропорциональности вмешательство в право лица беспрепятственно пользоваться и распоряжаться своим имуществом возможно лишь при условии соблюдения «справедливого равновесия» между интересами общественности и необходимостью соблюдения фундаментальных прав человека.

Несогласованность действий органов государственной власти или неисполнение государственными органами и их должностными лицами своих непосредственных обязанностей (в данном случае регистрации налоговых накладных) не должно влечь за собой возложения на субъект хозяйствования чрезмерных обязанностей или других неблагоприятных последствий.

Своим постановлением ВС отменил постановление апелляционного суда и оставил в силе решение Хмельницкого окружного административного суда.

Рассмотрев вопрос, мы пришли к следующему выводу:

Подписание первичных документов в нерабочие дни является правомерным, но может привлечь дополнительное внимание налоговых органов. В связи с этим рекомендуем отказаться от датирования документов выходными днями в тех случаях, когда в этом отсутствует реальная необходимость.

Согласно п. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее — Закон N 402-ФЗ) каждый первичный учетный документ должен содержать дату его составления. При этом первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания (п. 3 ст. 9 Закона N 402-ФЗ).

Ни этот закон, ни утвержденные положения по бухгалтерскому учету не требуют, чтобы дата документа приходилась именно на рабочий день.

В соответствии с п. 5 ст. 169 НК РФ счет-фактура должен содержать дату его составления. НК РФ не содержит указания на то, что эта дата должна непременно быть рабочим днем.

Гражданское законодательство также не ставит действительность договоров и дополнений к ним в зависимость от того, каким днем был подписан соответствующий документ. Например, постановлением ФАС Северо-Западного округа от 13.06.2006 N А66-7721/2005 было завершено кассационное рассмотрение дела, в котором налоговики неправомерно отказали в вычете по НДС компании, договоры которой были подписаны в выходные дни. Вынося решение в пользу налогоплательщика, суд сослался не только на ГК РФ, но и на то обстоятельство, что "для работников коммерческих организаций, в отличие от государственных служащих, характерно выполнение трудовых обязанностей по "гибкому" графику, включающему в себя работу в выходные и праздничные дни".

Отметим, что полномочия руководителя (единоличного исполнительного органа юридического лица) в выходной день не прекращаются, соответственно, подписание первичного документа в выходной день на его действительность не влияет.

В то же время нет запрета на подписание актов в ближайший рабочий день. Согласно положениям ст. 193 ГК РФ, если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

Существует судебная практика, подтверждающая возможность подписания документов в нерабочие дни (постановление Арбитражного суда Дальневосточного округа от 22.12.2015 N Ф03-5550/15 по делу N А24-1317/2015, постановление Арбитражного суда Северо-Западного округа от 08.04.2015 N Ф07-1880/15 по делу N А56-20107/2014, постановление Арбитражного суда Северо-Западного округа от 10.02.2015 N Ф07-1417/14 по делу N А56-18868/2014).

Тем не менее на практике случаются ситуации, когда налоговые органы рассматривают подписание документов в нерабочие дни в качестве одного из доказательств так называемой "недобросовестности" налогоплательщика.

В ряде решений арбитражных судов подписание договоров, актов и других документов в выходной день послужило основанием в совокупности с другими признаками признать упомянутые документы ненадлежащими доказательствами (постановление Арбитражного суда Западно-Сибирского округа от 29.10.2015 N Ф04-26082/15 по делу N А81-2427/2014, постановление Арбитражного суда Московского округа от 24.10.2014 N Ф05-12074/14 по делу N А40-180609/2013, постановление ФАС Московского округа от 21.05.2013 N Ф05-4693/13 по делу N А40-113245/2012). Заметим, что в указанных решениях суды установили, помимо подписания актов и других документов в нерабочие дни, такие факты, как подписание документов не уполномоченными на это лицами, наличие в документах не оговоренных исправлений, нахождение на дату подписания акта "подписавшего" его сотрудника в отпуске, наличие фирм-однодневок и т.п.

Можно сделать вывод, что само по себе подписание актов, счетов-фактур и других документов в выходные дни не противоречит действующему законодательству.

Однако, если налоговый орган установит другие признаки недобросовестности налогоплательщика, подписание документов в нерабочие дни может послужить дополнительным доказательством признать упомянутые документы ненадлежащими доказательствами.

С точки зрения трудового законодательства сотрудники должны выполнять свои трудовые обязанности только в рабочее время (ч. 1 ст. 91 ТК РФ). Вместе с тем из положений ст. 111 ТК РФ следует, что выходные дни отдельных работников могут устанавливаться правилами внутреннего трудового распорядка или коллективным договором и не совпадать с общеустановленными.

Возможность составления первичных документов будет зависеть от внутреннего трудового распорядка организации, поскольку именно ее сотрудники должны в рассматриваемой ситуации выписывать акты и счета-фактуры.

В качестве доказательства реальности факта подписания документов в выходные дни налогоплательщики могут предъявить налоговым инспекторам документы, подтверждающие привлечение сотрудника к работе в нерабочие дни. Более того, в соответствии со ст. 113 ТК РФ привлечение сотрудника (в том числе руководителя) к работе в выходные и нерабочие праздничные дни в принципе требует оформления письменного распоряжения работодателя. В трудовых договорах (дополнительных соглашениях к ним) также может быть установлен ненормированный рабочий день. Привлечение работника к труду в выходные должно быть отражено в табеле учета рабочего времени.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Правила ведения первичной учетной документации для целей бухгалтерского учета;

— Энциклопедия решений. Счет-фактура.

Эксперт службы Правового консалтинга ГАРАНТ

Читайте также: