Регистр сведений документы по требованию фнс 1с что это

Опубликовано: 14.05.2024

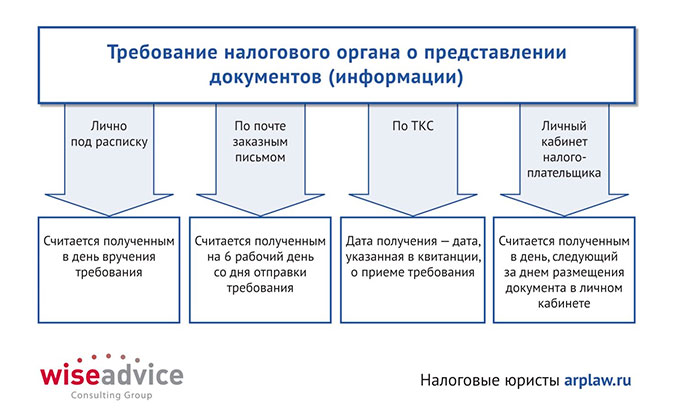

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

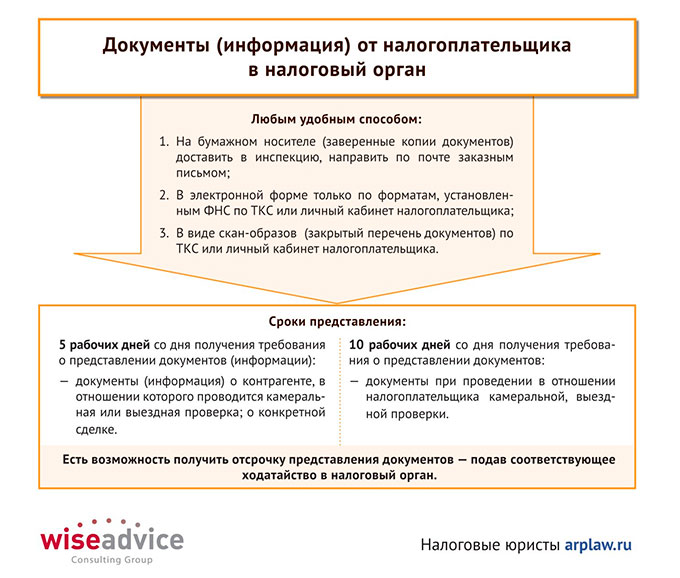

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Автор: Екатерина Гостева налоговый консультант

Автор: Екатерина Гостева

налоговый консультант

Иногда налоговики вне рамок налоговой проверки хотят получить документы или информацию по определенной сделке. Сразу скажем, что налоговое законодательство (ст. 93.1 НК РФ) это разрешает. Разберемся, как выглядит данная процедура, что необходимо представить контролерам, а на что они претендовать не вправе.

Когда может прийти требование вне рамок налоговой проверки

Существует единственный законный повод для запрашивания документов за пределами налоговых проверок – закреплен он п. 2 ст. 93.1 и состоит в следующем: если у фискалов есть обоснованная необходимость получить документы (или информацию) по определенной сделке, они вправе запросить их у сторон этой сделки либо у иных лиц, которые о ней что-то знают.

Обратите внимание: требование необязательно должно касаться операций с вашим прямым контрагентом, с которым вы заключили договор (Письмо ФНС № СА-4-7/12693@ от 17.07.2015, Определение ВС РФ № 306-КГ14-1989 от 17.09.2014). Так, у вас могут запросить сведения об отгруженном товаре, даже если вы не контактировали напрямую с его производителем, попавшим в поле зрения контролеров, а приобрели этот товар у посредника.

В п. 1 ст. 93.1 говорится еще об одной возможности для истребования сведений. На этот раз речь идет о деятельности конкретного контрагента. Однако запрос в рамках данной нормы возможен только при проведении у него выездных или камеральных проверок.

Как запрашиваются документы

Порядок проведения данной процедуры изложен в п. 3 и п. 4 ст. 93.1 НК РФ, а также в Письме ФНС от 27.07.2017 № ЕД-4-2/12216@. Перечислим основные правила:

- Просить документы и информацию у вас может только та ИФНС, где вы состоите на учете. Однако «первоисточником» для такого запроса будет поручение, присланное другой инспекцией, которая непосредственно проводит контрольные процедуры (п. 3 ст. 93.1 НК РФ).

- На основании этого поручения ваша ИФНС сформирует требование, где перечисляются сведения, позволяющие однозначно понять, о какой именно сделке идет речь (п. 4 ст. 93.1 НК РФ): стороны сделки, ее предмет, условия и др. (Письмо ФНС от 30.09.2014 № ЕД-4-2/19869).

- Требование (с обязательным приложением к нему копии поручения) ИФНС передает руководителю вашей компании или уполномоченному представителю одним из следующих способов: лично под расписку, в электронной форме по ТКС, заказным почтовым отправлением (п. 1 ст. 93, п. 2 ст. 6.1 НК РФ).

С формами поручения и требования можно ознакомиться в Приказе ФНС от 08. 05.2015 № ММВ-7-2/189@.

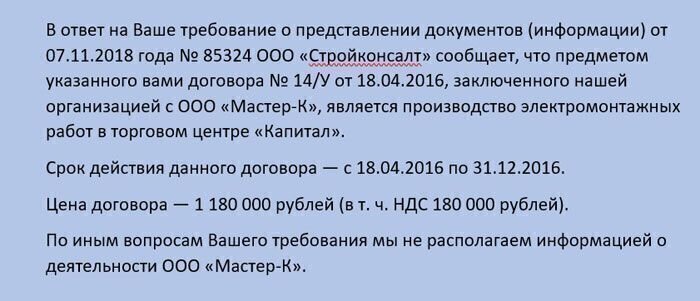

Как ответить на требование

Ответ о том, что компания не располагает информацией

Даже если вы не знаете контрагента, о котором вас спрашивают, и не можете сообщить никакой «ценной» информации, отмалчиваться нельзя! Это будет расценено как неисполнение требования и влечет наложение штрафа по ст. 129.1 НК РФ — от 5 до 20 тыс. руб.

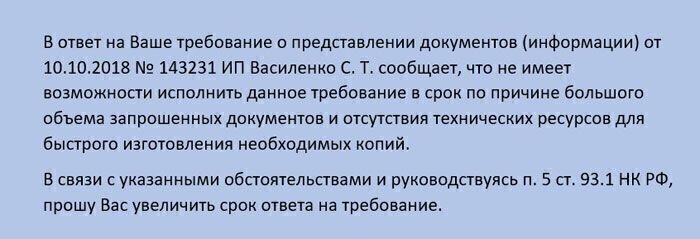

Может случиться и так, что для отработки запроса вам понадобится гораздо больше времени, нежели установлено НК РФ. Ведь сделкой может быть как отдельная хозяйственная операция, так и целый договор, по которому составлялись сотни первичных документов. Если вы не укладываетесь в отведенные 10 дней, необходимо об этом оповестить сотрудников ИФНС и ходатайствовать о продлении срока (п. 5 ст. 93.1 НК РФ).

Ходатайство о продлении срока представления документов

Однако рассчитывать на то, что проверяющие гарантированно увеличат срок, нельзя: ведь это их право, но не обязанность.

Тем не менее практика показывает, что в большинстве случаев ИФНС увеличивает срок для исполнения требования, потому что главная задача контролеров – получить документы или информацию, а не оштрафовать компанию за просрочку.

Если вы не успеете вовремя собрать все бумаги и не предупредите об этом ИФНС, последует штраф по п. 2 ст. 126 НК РФ — 10 тыс. руб. Такое же наказание предусмотрено, если вы откажетесь исполнять требование или подадите ложные сведения.

Ответ на запрос разрешается:

Документы на бумаге сдавайте в виде заверенных копий, а при передаче по ТКС – отправляйте их по установленным форматам (п. 2 ст. 93 НК РФ). При этом строгих правил заверений бумажных копий документов, предоставляемых по требованиям фискалов, законом не предусмотрено. Однако есть ряд рекомендаций, данных Минфином в Письме от 07.08.2014 № 03-02-РЗ/39142:

- Если вы сдаете стопку документов, допустимо заверение каждого отдельного листа, так и заверение прошитой пачки в целом.

- Что касается сшивания пачки, ее плотно скрепляют нитками, при этом важно, чтобы каждый документ можно было без труда прочитать и скопировать.

- Листы пачки пронумеруйте, на ее обороте укажите общее количество листов в прошитой стопке, проставьте дату и подпись сотрудника (с расшифровкой), который занимался заверением.

Итак, существуют определенные правила предоставления документации, которую требуют налоговики. Однако не все, что они у нас спрашивают, законно.

Что может, а что не вправе делать инспекция

Ниже представлены основные права и обязанности, которыми должны руководствоваться проверяющие при составлении требований:

- Налоговый кодекс позволяет контролерам истребовать документы именно о конкретной сделке (отдельной хозяйственной операции или договоре), но не в целом о деятельности – вашей или вашего партнера.

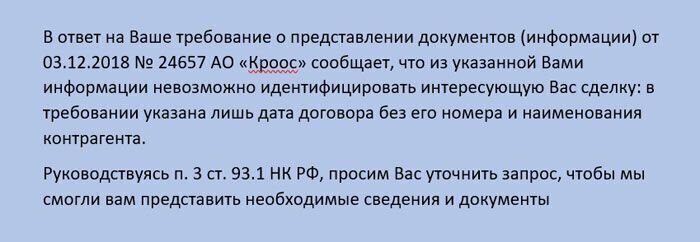

Т.е. если из требования неясно, какая именно сделка имеется в виду, вы вправе не предоставлять документы или информацию (Постановление АС ДВО от 21.03.17 № Ф03-712/2017). Но и отмалчиваться в данной ситуации не стоит. Следует пояснить, по каким причинам вы не можете исполнить требование.

Письмо об уточнении запроса

- Из требования должно быть понятно, чем обоснован запрос документов (информации). Как правило, контролеры подходят к выполнению данного условия формально – указывают, что есть «обоснованная необходимость». При этом законодательство не разъясняет, когда необходимость считается обоснованной. Но, анализируя абз. 2 п. 3 ст. 93.1 НК РФ, можно заключить, что обоснованность непосредственно связана с конкретным мероприятием налогового контроля.

- Кроме этого, в обязательном порядке требование должно содержать указание на то, что документы (информация) нужны именно вне рамок проведения налоговых проверок (Постановление АС ЗСО от 13.06.17 № Ф04-1488/2017).

Как происходит подача документов по требованию ИФНС в 1С-WiseAdvice

Мы практикуем риск-ориентированный подход в обслуживании. То есть мы против бездумного представления документов по любому запросу налоговой. Напротив, мы осознаем и взвешиваем все последствия подачи или неподачи того или иного документа. Все наши действия направлены на то, чтобы максимально обезопасить нашего клиента, а заодно – не подставить его перед поставщиками и подрядчиками.

Запросы документов по сделкам нередко достаточно объемны, и это не противозаконно. Однако запрашивать что-либо произвольно – по принципу «все, что хочется» – недопустимо. При составлении запроса ИФНС должна исходить из принципов целесообразности, разумности и обоснованности, а также не допускать произвольного истребования документов (информации), не обусловленных целями и задачами проводимого налоговыми органами налогового контроля.

При принятии решения о законности привлечения компании к ответственности за непредставление каких-либо документов и/или информации по требованию, данные принципы будут являться основополагающими. Так, в случае направления компанией жалобы на действия ИФНС в вышестоящий налоговый орган, инспектор, составлявший запрос, будет обязан пояснить причины и необходимость истребования именно этих документов (информация). Его пояснения могут потребоваться также в суде.

В связи с этим по умолчанию принято считать, что инспектор осознанно подходит к формированию списка документов к истребованию. Но если есть основания полагать, что запрос составлен без соблюдения вышеизложенных принципов, возможно отстоять свое право не предоставлять все, что хочет видеть ИФНС (Письмо ФНС России от 27.06.2017 № ЕД-4-2/12216@ (ред. от 06.09.2017).

Полезная бухгалтерия от 1С-WiseAdvice

В рамках бухгалтерского обслуживания специалисты компании 1C-WiseAdvice проводят глубокий анализ всех требований, приходящих клиенту из ИФНС, и дают подробные рекомендации по поводу того, какие документы и в каком объеме подавать.

А теперь – несколько советов, которые помогут вам в работе.

Существует ряд особенностей, на которые стоит обращать внимание при анализе требования, полученного в рамках ст. 2 ст. 93.1. Такой анализ может помочь снизить объем представляемых документов или информации, либо вовсе сведет на нет обязанность предоставлять что-либо:

- Оцените требование на соответствие законным нормам: из него должно быть ясно, что оно выставлено не в рамках налоговой проверки, и у ИФНС действительно есть для этого обоснованная необходимость.

- Проанализируйте, возможно ли по требованию идентифицировать сделку: приведен ли в нем конкретный договор, период. Обязательно должен быть указан контрагент, сделка с которым проверяется.

- Посмотрите, что именно запрашивают контролеры: не стоит передавать лишнее, если это не запрашивают. Не нужно готовить документы, если ИНФС просит предоставить только информацию, и наоборот.

- Сравните перечни запрашиваемых документов, перечисленных в поручении и требовании: они должны быть идентичны. Если ваша ИФНС проявила инициативу и запросила у вас больше, чем ее уполномочивали, «излишек» вы имеете право игнорировать. В то же время, если ваша ИФНС что-то пропустила и запросила не все, что указано в поручении, вы можете отработать только ее запрос.

- Если требование предусматривает слишком большой объем работы, и вы чувствуете, что не укладываетесь в 10-дневный срок, – ходатайствуйте о его продлении.

- Даже если, на ваш взгляд, требование неправомерно, дайте налоговикам обратную связь. Например, напишите письмо о том, что из него невозможно понять, о какой именно сделке идет речь. Не стоит отмалчиваться, если вы не до конца уверены в своей правоте – безопаснее написать уточняющий запрос и ходатайствовать о продления срока предоставления документов. В противном случае компанию могут привлечь к налоговой ответственности.

Нагрузка налогоплательщика, связанная с исполнением требований в рамках статьи 93.1 НК РФ, на практике может быть гораздо существенней, чем по статье 93 НК РФ.

Четких ограничений на периодичность направления налоговым органом требований о представлении документов о контрагентах налогоплательщика и перечень истребуемых документов НК РФ не установлено.

Организация может фактически постоянно находиться в процедуре представления документов, число которых нередко измеряется тысячами. Истребованию документов у налогоплательщика о деятельности его контрагентов посвящено интервью Сергея Разгулина, действительного государственного советника РФ 3 класса.

Какие основания для истребования у налогоплательщика документов о деятельности его контрагентов?

Во-первых, налоговый орган, проводящий налоговую проверку, может истребовать у лица любые документы (информацию) о деятельности проверяемого налогоплательщика. В данном случае под проверкой следует понимать камеральную и выездную проверку – как они указаны в статье 87 НК РФ.

Во-вторых, любые документы (информацию) о деятельности проверяемого налогоплательщика вправе потребовать налоговый орган, который проводил проверку, и его руководитель (заместитель руководителя), принявший решение о назначении дополнительных мероприятий налогового контроля.

В-третьих, любой налоговый орган, проводящий мероприятия налогового контроля, не являющиеся налоговыми проверками, может истребовать у лица любые документы (информацию), но только относительно конкретной сделки. Поэтому, если конкретная сделка в требовании не указана, а основанием его направления названо «осуществление иных целей и задач налогового контроля», то это свидетельствует об отсутствии обязанности по исполнению данного требования.

Может ли районная налоговая инспекция истребовать документы о соответствии цен в сделках рыночным ценам?

Проверка полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами не является камеральной или выездной проверкой.

В рамках такой проверки истребовать документы (информацию) у участников проверяемых сделок вправе только должностное лицо ФНС, проводящее проверку (пункт 7 статьи 105.17 НК РФ).

Истребование документов проводится ФНС в порядке, аналогичном порядку истребования документов, установленному статьей 93.1 НК РФ, с направлением поручения в налоговый орган по месту учета лица, располагающего документами.

Контроль соответствия цен, примененных в контролируемых сделках, рыночным ценам не может быть предметом выездных и камеральных проверок.

Таким образом, налоговый орган по месту нахождения организации не вправе требовать представления документации, касающейся, например, цен по договорам поставки за определенный период с описанием товаров, их классификацией, характерными свойствами предмета сделки и т.п.

Как налогоплательщику убедиться в наличии оснований у налогового органа для истребования документов о контрагенте?

Из требования, как правило, неясно, за какой период проводится налоговая проверка налогоплательщика и в отношении каких налогов. Это снижает возможность установить как причину истребования, так и наличие связи запрашиваемых налоговым органом документов (информации) с предметом и периодом проверки.

Более того, практика показывает, что налоговые органы стали указывать все возможные основания для истребования документов, скажем: «в связи с проводимой проверкой и необходимостью получения документов о конкретной сделке».

Налогоплательщик вправе не выполнять требования налоговых органов, не соответствующие НК РФ. На требование налогового органа, направленное с очевидными нарушениями НК РФ, налогоплательщик может отреагировать письмом, в котором со ссылкой на подпункт 11 пункта 1 статьи 21 НК РФ сообщит об оставлении полученного требования без исполнения.

В спорных ситуациях рекомендуется направлять в адрес налогового органа письмо с просьбой уточнить основание и объем истребуемых документов. Например, НК РФ не предусмотрено проведение налоговым органом самостоятельной выездной налоговой проверки филиалов или представительств по вопросам правильности исчисления и своевременности уплаты федеральных налогов, в том числе, предусмотренных специальными налоговыми режимами. Налогоплательщик, получивший в связи с проведением выездной налоговой проверки филиала организации – контрагента требование о представлении документов по НДС, вправе запросить у налогового органа подтверждение о том, как истребуемые документы относятся к деятельности проверяемого филиала и влияют на правильность исчисления и уплаты региональных и местных налогов.

Способом защиты от неправомерных требований о представлении документов является последующее заявление проверяемым налогоплательщиком возражений относительно использования налоговым органом в качестве доказательств по делу о налоговом правонарушении сведений, документов, истребованных и полученных с нарушением статьи 93.1 НК РФ. На использование подобного механизма указано в письме ФНС России № ЕД-4-2/9545 от 19 мая 2014 года.

В чем состоит процедура истребования документов о контрагентах налогоплательщика?

Предусмотрен специальный документ – поручение об истребовании, которое налоговый орган, проводящий контрольные мероприятия, направляет в налоговый орган по месту учета лица, обладающего документами (информацией) о проверяемом налогоплательщике, проверяемой сделке.

Копия этого поручения и требование о представлении документов направляются налоговым органом, в котором состоит на учете лицо, располагающее истребуемыми документами (информацией). Под местом учета организации понимается место нахождения организации или место нахождения ее обособленного подразделения.

Поручение не направляется, если проверяемый налогоплательщик и лицо, связанное с деятельностью проверяемого налогоплательщика, состоят на учете в одном и том же налоговом органе. Такой порядок предусмотрен в приложении 18 к приказу ФНС России № ММВ-7-2/189@ от 8 мая 2015 года.

Как направляется требование (поручение)?

В соответствии с пунктом 4 статьи 93.1 НК РФ требование направляется с учетом положений пункта 1 статьи 93 НК РФ. Положения статьи 93 НК РФ в свою очередь в части направления требования содержат отсылку на порядок, установленный пунктом 4 статьи 31 НК РФ.

Иными словами, требование вместе с поручением направляются по почте заказным письмом или передаются в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Как поступать налогоплательщику, если содержание требования и поручения не совпадают?

Ситуация, при которой содержание требования расходится с содержанием поручения, на практике встречается не так уж и редко. Универсальный совет налогоплательщику дать сложно.

С одной стороны, так как первоначальным документом является поручение, то требование, которое выходит за пределы поручения, предположим, предусматривает запрос большего числа документов, расширяет основания, период истребования документов и т.п., можно оставлять без исполнения как нарушающее права налогоплательщика.

С другой стороны, может быть обратная ситуация: из требования следует меньший объем документов, подлежащих представлению. При таких обстоятельствах налогоплательщик вправе представлять документы в объеме требования.

Бывает более сложная ситуация, когда содержание требования и поручения перепутаны. В поручении указан один контрагент, в требовании – другой, при этом, например, может содержаться информация относительно конкретной сделки. В подобной ситуации налогоплательщик может ограничиться представлением документов только о конкретной сделке.

Правомерно ли истребование у лица в порядке статьи 93.1 НК РФ книги продаж, бухгалтерских и налоговых регистров?

Рекомендуется исполнять требование о представлении выписок из затребованных налоговым органом сводных документов налогоплательщика. Такой документ как, например, книга продаж, являясь регистром учета операций самого налогоплательщика, одновременно касается и деятельности контрагента налогоплательщика, может содержать сведения о его хозяйственных операциях (Определение ВАС РФ от 19.01.2012 № ВАС-17466/11).

Должен ли налогоплательщик исполнять требование, если основанием его направления явилось проведение налоговой проверки одного налогоплательщика, а истребуемые документы затрагивают другое (третье) лицо? При этом конкретная сделка в требовании не указана.

Может быть признано неправомерным требование, основанием для направления которого являлось проведение налоговой проверки одного налогоплательщика, а истребуемые документы посвящены другому лицу, в том числе лицу, которому адресовано требование.

Согласно Определению ВАС РФ от 15.10.2013 № ВАС-14062/13 по делу № А43-18174/2012, если истребуемые документы не касаются деятельности проверяемого налогоплательщика и содержащаяся в них информация не может повлиять на определение размера его налоговых обязательств, то неисполнение такого требования не влечет ответственности.

Но есть судебные решения, в которых суд в конкретной ситуации признал правомерным истребование документов (информации) в связи с проводимой проверкой по цепочке сделок, связанных с первичной сделкой, у последующих организаций (контрагентов второго, третьего и последующего звена). То есть, у лица, не являвшегося непосредственным контрагентом проверяемого налогоплательщика (Определение Верховного Суда РФ от 20.02.2015 № 305-КГ14-7282 по делу № А40-172004/2013).

При возникновении спора по причине непредставления документов налоговый орган должен будет обосновать необходимость использования запрашиваемых документов при проведении проверки, их влияние на финансово-хозяйственную деятельность проверяемого налогоплательщика.

В свою очередь, налогоплательщик должен будет привести доводы о том, что истребованные документы никаким образом не влияют на исчисление и уплату налогов проверяемым налогоплательщиком, из требования не прослеживается «цепочка взаимодействия» с проверяемым налогоплательщиком.

В случае получения требования, в котором налоговым органом обосновывается связь истребуемых документов с деятельностью проверяемого лица, рекомендуется исполнять полученное требование. Отказ от исполнения требования по существу возможен в виду явной и безусловной неотносимости документов к проверяемому налогоплательщику.

Какие рекомендации можно дать, если запрашиваются документы по конкретной сделке?

При направлении требования в порядке пункта 2 статьи 93.1 НК РФ налоговый орган может получить документы (информацию) о конкретной сделке безотносительно того, проводится или нет налоговая проверка в отношении указанных в требовании лиц.

При истребовании документов (информации) относительно конкретной сделки требование и поручение должны содержать достаточные данные, позволяющие идентифицировать сделку. Такие данные могут касаться сторон сделки, ее предмета, условий совершения (письмо ФНС России от 30.09.2014 № ЕД-4-2/19869).

При исполнении требования о представлении информации, следует исходить из того, что с учетом статьи 2 Федерального закона от 27.07.2006 № 149-ФЗ под информацией понимаются сведения не документированного характера.

Допустимо ли истребование документов, ранее представленных в порядке статьи 93.1 НК РФ, то есть в рамках другой встречной проверки?

Пунктом 5 статьи 93.1 НК РФ предусмотрено, что истребуемые у лица документы о проверяемом налогоплательщике «представляются с учетом положений, предусмотренных пунктом 5 статьи 93 Кодекса».

В соответствии с пунктом 5 статьи 93 НК РФ в ходе проведения налоговой проверки, иных мероприятий налогового контроля (включая истребование документов в порядке статьи 93.1 НК РФ) налоговые органы не вправе истребовать у проверяемого лица документы (как о нем самом, так и о его контрагентах), которые уже были представлены в налоговые органы при проведении камеральных или выездных налоговых проверок данного проверяемого лица.

Представляется, что нормы пункта 5 статьи 93.1 НК РФ не дублируют запрет на истребование документов, уже предусмотренный статьей 93 НК РФ, а имеют самостоятельное значение: распространяют запрет на повторное истребование документов не только на документы, представленные в ходе проведения камеральных или выездных налоговых проверок, но и на документы, ранее представленные в порядке статьи 93.1 НК РФ.

В пользу этого толкования указывают нормы переходных положений Федерального закона от 27.07.2006 № 137-ФЗ, которые предусматривают применение положений пункта 5 статьи 93 НК РФ в отношении документов, представляемых в налоговые органы после 1 января 2010 года. Согласно переходным положениям Федерального закона от 27.07.2010 № 229-ФЗ пункт 5 статьи 93.1 НК РФ применяется в отношении документов, представляемых в налоговые органы после 1 января 2011 года.

Иное толкование означало бы, что новой редакцией статьи 93.1 НК РФ положение налогоплательщика ухудшено, так как запрет на повторное истребование в рамках налоговых проверок документов, представленных в налоговый орган с 2010 года, мог быть обойден запросом этих же документов в рамках проведения иных мероприятий налогового контроля, и, причем нормам, ухудшающим положение, придана обратная сила.

Таким образом, полученное требование о представлении документов, ранее представленных в порядке статьи 93.1 НК РФ, можно обжаловать как несоответствующее НК РФ.

В какой срок должно быть исполнено требование?

Налогоплательщик вправе просить налоговый орган продлить срок исполнения требования. Ходатайство о продлении срока исполнения требования адресуется тому налоговому органу, который направил требование.

Какая ответственность установлена за непредставление документов о контрагенте?

Пункт 6 статьи 93.1 НК РФ признает налоговым правонарушением:

- неправомерное несообщение (несвоевременное сообщение) истребуемой информации, за которое наступает ответственность по статье 129.1 НК РФ;

- отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки, которое влечет ответственность по статье 126 НК РФ.

Пункт 2 статьи 126 НК РФ в редакции Федерального закона от 04.11.2014 № 347-ФЗ, действующей с 5 декабря 2014 года, предусматривает ответственность в виде штрафа с организации в размере 10 тысяч рублей за:

- непредставление в установленный срок налоговому органу сведений о налогоплательщике;

- отказ лица представить имеющиеся у него документы, предусмотренные НК РФ, со сведениями о налогоплательщике по запросу налогового органа;

- представление документов с заведомо недостоверными сведениями.

В результате внесенных изменений, с одной стороны, ответственность за несообщение сведений содержится и в пункте 2 статьи 126 НК РФ и в пункте 1 статьи 129.1 НК РФ. Наряду с этим, НК РФ разделяет понятия «сведения», «документы», «информация».

В силу прямого указания в статье 93.1 НК РФ лицо подлежит привлечению к ответственности по пункту 2 статьи 126 НК РФ за непредставление в установленные сроки истребуемых документов о деятельности его контрагента при проведении в отношении контрагента налоговой проверки.

- лицо откажется представить имеющиеся у него документы, и такой отказ будет признан неправомерным;

- лицо представит документы с заведомо недостоверными сведениями.

Напомню, что налоговый орган может запросить информацию о проверяемом налогоплательщике, а по требованию, направленному вне рамок налоговой проверки, – информацию относительно конкретной сделки.

На основании квалификации деяния, содержащегося в статье 93.1 НК РФ, за несообщение (несвоевременное сообщение) информации лицо может быть привлечено к ответственности по статье 129.1 НК РФ (штраф 5 тысяч рублей).

Когда в одном требовании запрашиваются одновременно и документы, и информация, то в случае его неисполнения может наступать ответственность за непредставление документов и непредставление информации по статьям 126 и 129.1 НК РФ.

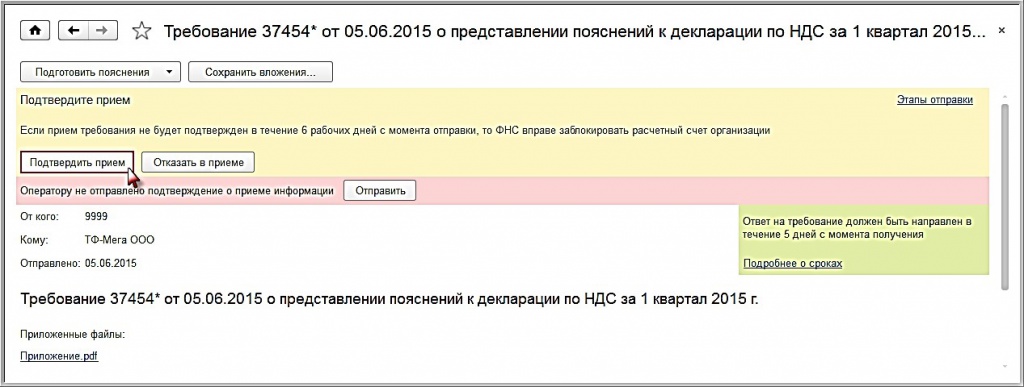

1С-Отчетность : готовим пояснения в ответ на требование ФНС в 1С:Бухгалтерия 8

Согласно п. 3 ст. 88 НК РФ налоговый орган направляет налогоплательщику требование представить в течение пяти дней необходимые пояснения или внести соответствующие исправления.

Требования может быть связано:

- с выявлением в результате камерального контроля противоречий в показателях, отраженных в разделах 1-7 налоговой декларации, или нарушений контрольных соотношений показателей декларации, приведенных в письме ФНС России от 23.03.2015 № ГД-4-3/4550@ "О направлении контрольных соотношений показателей налоговой декларации по налогу на добавленную стоимость";

- с обнаружением ошибок в сведениях из книги покупок, книги продаж, журнала учета полученных и выставленных счетов-фактур или выставленных счетов-фактур, отраженных в разделах 8-12 налоговой декларации.

При необходимости с помощью кнопки Добавить можно прикрепить к ответу любые документы, подтверждающие представленные пояснения.

После выполнения выбранной команды откроется форма "Пояснения к декларации".

Форма "Пояснение к декларации" содержит закладки с номерами тех разделов, сведения в которых необходимо уточнить в соответствии с поступившим Требованием.

Если в базе найдена отправленная декларация за тот период, год, с тем видом корректировки и по той организации, которые указаны в Требовании, то в строке Декларация значение будет проставлено автоматически. Если такая декларация найдена не будет, то отправленный файл декларации нужно будет выбрать вручную по гиперссылке Выбрать файл декларации по НДС.

Если необходимо уточнить сведения только 8 раздела, то в форме "Пояснения к декларации" откроется таблица со следующими значениями показателей строк раздела 8, относящиеся к регистрационным записям счетов-фактур, нуждающиеся в проверке и уточнении.

В поле "Ответ" значение Сведения верны выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных в соответствующей строке раздела 8 налоговой декларации, представленной в налоговый орган.

После указания этого значения сведения из строки будут автоматически перенесены в таблицу № 1 "Сведения соответствуют первичным учетным документам" формы ответа налоговому органу на Требование, приведенной в приложении 2.11 к Рекомендациям, для направления налоговому органу по установленному формату.

Значение Выявлены расхождения выбирается в том случае, когда после проверки налогоплательщик обнаружил ошибки в показателях соответствующей регистрационной записи раздела 8.

После выбора этого значения в табличной части для соответствующей регистрационной записи появляется дополнительная строка, в которой следует указать правильные значения.

Сведения из строки с учетом произведенных исправлений будут автоматически перенесены в таблицу № 2 "Сведения, поясняющие расхождение (ошибки, противоречия, несоответствия)" формы ответа налоговому органу на Требования, приведенной в приложении 2.11 к Рекомендациям, для направления налоговому органу по установленному формату.

1С:Сверка

Можно ли проверить расхождения в данных 8-12 разделов декларации НДС?

В 1С:Бухгалтерия есть специальный сервис для проверки данных книги покупок с загруженными данными поставщиков –"Сверка данных учета НДС".

1С:Контрагент

Проверьте своего партнера на благонадежность с помощью 1С

Знаете ли вы о всех возможностях 1С:Бухгалтерия 8, ред. 3, а именно сервиса 1С:Контрагент? Ведь у него есть отчет "Досье контрагента", с помощью которого можно оценить благонадежность партнеров. Теперь пользователю доступны не только хранящиеся в ЕГРЮЛ сведения о контрагенте, но и информация о его бухгалтерской отчетности, сформированная по данным Росстата. Кроме этого, программа анализирует отчетность за последние три года, рассчитывает чистые активы, выполняет финансовый анализ предприятия контрагента по четырем критериям, в том числе оценивает кредитоспособность контрагента.

Узнать это можно самостоятельно на основании показателей, разработанных ФНС. Критерии общедоступны, но разобраться в них непросто. Поэтому фирма "1С" решила автоматизировать этот процесс.

Упростить процесс самостоятельной оценки рисков поможет новый отчет, который появился в 1С:Бухгалтерия 8, ред. 3 "Оценка рисков налоговой проверки".

Налоговые регистры в 1С 8.3 редакция 3.0 – что это? Кто должен вести регистры налогового учета? Для чего они предназначены? Какие регистры налогового учета можно вести автоматически в программе 1С 8.3 Бухгалтерия 3.0? Обо всем этом узнаем далее.

Формы регистров налогового учета и порядок их отражения в 1С 8.3

Вести налоговые регистры налогоплательщиков налога на прибыль обязывает ст. 313 и 314 Налогового кодекса. Однако там четко прописан лишь перечень обязательных реквизитов этого документа:

- Название;

- Дата или период;

- Наименование операции;

- Измерители;

- Ответственные за составление и их подписи.

Форма же регистров, их перечень и содержание оставлены на усмотрение самих налогоплательщиков. Главное, чтобы они раскрывали порядок формирования налоговой базы. Разрешено даже использовать в этом качестве бухгалтерские регистры, если они содержат достаточно для расчета налога данных. В программе 1С 8.3 это могут быть оборотно-сальдовые ведомости, если их настроить следующим образом:

В оборотно-сальдовой ведомости (карточке счета и т.п.) на закладке Показатели нужно убрать галочку бухгалтерский учет и поставить налоговый учет. Таким образом, в отчете отразятся только данные налогового учета по счетам.

Тем не менее, относиться легкомысленно к этим документам не стоит, так как отсутствие регистров – повод для штрафа за грубое нарушение учета. Перечень и форму регистров нужно утвердить в Учетной политике по налоговому учету, принимая во внимание, что именно эти регистры обязаны предоставить при запросе налоговому органу.

Аналитические регистры налогового учета в 1С 8.3

В программе 1С 8.3 Бухгалтерия 3.0 представлено четыре блока аналитических регистров: Отчеты – Налог на прибыль – Регистры налогового учета:

Это не означает, что они все обязательны. Нужно выбрать те, что актуальны именно для организации. Рассмотрим их поближе. Первый блок содержит регистры, в которых отражается информация о доходах и расходах, попадающих непосредственно в декларацию по налогу на прибыль:

Остальные регистры носят информативный, вспомогательный характер, детализируют информацию различных участков учета. По ним можно ориентироваться при проверке декларации и поиске ошибок. По кнопке Настройка можно отметить только те отчеты, которыми пользуетесь в базе 1С 8.3, остальные будут скрыты:

Всегда можно вернуть автоматические настройки, воспользовавшись функцией Сбросить мои настройки в меню Еще:

Образец заполнения регистров налогового учета в 1С 8.3

Рассмотрим, какие настройки доступны внутри самих регистров. Как обычно, это Группировка, Отборы, Дополнительные поля, Сортировка, Оформление:

То, что может заинтересовать в рамках данного материала, находится на закладке Оформление. Чтобы распечатанный регистр соответствовал требованиям законодательства, он должен содержать все обязательные реквизиты, о которых говорилось выше. Для этого нужно проставить отметки напротив нужных реквизитов:

После формирования, в отчете появятся все необходимые сведения:

Назначить ответственного за ведение регистра в 1С 8.3 Бухгалтерия можно в разделе меню Главное – Реквизиты организации – Подписи:

По ссылке Ответственные за подготовку отчетов откроется перечень ответственных, где нужно выбрать нужных работников организации. Вся последовательность смены ответственных лиц хранится в базе 1С 8.3, ее можно посмотреть по ссылке История:

Еще одна интересная настройка регистров – Отбор:

Добавив этот реквизит в отчет, увидим параметры, по которым в программе 1С 8.3 настроен отбор данных в конкретный регистр:

В 1С 8.3 можно настроить отчет необходимым образом и по кнопке Еще – Сохранить настройки, либо Сохранить вариант отчета:

При втором варианте, видоизмененный отчет появится в перечне регистров:

Кроме того, в 1С 8.3 можно настроить его доступность другим пользователям:

Как распечатать бланки налоговых регистров к Учетной политике

В конфигурации 8.3 разработчиками программы 1С предоставлена возможность распечатать регистры налогового учета к учетной политике в разделе Главное – Учетная политика:

После того как настроена и записана учетная политика, можно распечатать перечень выбранных регистров и их формы, отметив нужные галочками:

На сайте ПРОФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2). Полный список наших предложений можно посмотреть в каталоге.

Рекомендуем посмотреть наш семинар по ошибкам в налоговом учете в 1С 8.3:

Читайте также: