Путин снижение налогов 2020

Опубликовано: 10.05.2024

Президент Владимир Путин за неделю до голосования по поправкам в Конституцию обратился с обращением к россиянам, в котором объявил о повышении ставки подоходного налога для граждан с высокими зарплатами и повторении разовых выплат 10 тыс. руб. для семей с детьми до 16 лет. Среди других инициатив — расширение программы по ипотеке под 6,5%, льготный налоговый режим для ИТ-отрасли и упрощение процедуры вывода из тени зарубежных активов россиян.

Конец плоской шкалы НДФЛ

Ставка налога на доходы физических лиц (НДФЛ) 13%, действовавшая для всех в течение 20 лет, перестанет быть единой. С 1 января 2021 года россияне, зарабатывающие свыше 5 млн руб. в год, будут платить НДФЛ по ставке 15%. Такой доход соответствует месячной зарплате 416,7 тыс. руб. «Повышенной ставкой будут облагаться не все доходы, а только та их часть, которая превышает 5 млн в год», — уточнил президент. Это даст бюджету порядка 60 млрд руб., оценил Путин.

Дополнительные средства будут «окрашены» и целевым образом направлены на лечение детей с тяжелыми, редкими заболеваниями, на закупку дорогостоящих лекарств, техники и средств реабилитации, на проведение высокотехнологичных операций.

По данным Росстата, зарплаты свыше 3 млн руб. в год получают всего 0,8% работающих россиян, что составляет около 500 тыс. человек, а свыше 5 млн руб. — еще меньше.

Сколько тратится на больных с редкими заболеваниями

В 2020 году на обеспечение всех пациентов с жизнеугрожающими орфанными (редкими) заболеваниями из региональных бюджетов планируется потратить порядка 10 млрд руб., а федеральная программа предусматривает расходы порядка 35 млрд руб., сообщила РБК руководитель проектного офиса «Редкие (орфанные) болезни» Национального НИИ общественного здоровья им. Н.А. Семашко Елена Красильникова. Кроме того, есть пациенты с редкими заболеваниями, которые не учитываются ни в одном из федеральных регистров, но они частично обеспечиваются по инвалидности из региональных бюджетов. Сколько тратится на такие группы пациентов с редкими заболеваниями, сложно сказать, отметила эксперт, добавив, что в эпидемиологический список орфанных болезней входит порядка 260 заболеваний, но программно оформлены и финансируются по принципу орфанного заболевания только 28.

Об обсуждении повышения ставки НДФЛ для обеспеченных россиян на прошлой неделе сообщали источники Forbes и РБК. Источник, близкий к администрации президента, говорил РБК, что сейчас «идеальная ситуация санкционно-пандемическая» для увеличения ставки НДФЛ с высоких зарплат. По его словам, идею увеличения ставки НДФЛ продвигал бывший министр экономического развития, помощник президента Максим Орешкин. Вопрос повышения НДФЛ обсуждался с премьер-министром Михаилом Мишустиным и экономическим блоком правительства, сказал РБК источник в правительстве. «Первый вариант [порога дохода в год] был 3 млн руб.», — отметил собеседник РБК. По его словам, Мишустин был изначально против. Ранее в Госдуме премьер выступал против прогрессивной шкалы НДФЛ. «Но, учитывая, что сумма достаточно высокая и это была инициатива президента, остановились в дискуссии на сумме 5 млн, точнее, более 5 млн», — сказал источник РБК.

Еще один источник, близкий к правительству, рассказал РБК, что идея повышенного НДФЛ для россиян с высоким доходом прорабатывалась еще в конце прошлого года при подготовке январского послания президента Федеральному собранию. Другой собеседник РБК, близкий к правительству, сказал, что тема повышения НДФЛ обсуждалась еще год назад во время работы кабинета министров Дмитрия Медведева, но тогда до принятия решения дело не дошло.

Два года назад Владимир Путин говорил, что от введения прогрессивной шкалы НДФЛ «фискальный результат почти нулевой, а шума много». В феврале 2020 года министр финансов Антон Силуанов в интервью РБК заверил, что до 2024 года принципы налогообложения останутся неизменными, а к вопросу прогрессии НДФЛ можно вернуться через четыре года.

На днях президент вернул в агитационную повестку по голосованию поправок в Конституцию (намечены на 1 июля) тему «поправки Терешковой» (об обнулении президентских сроков) и не исключил для себя возможность в случае одобрения поправок баллотироваться снова, напомнил Пожалов. На этом фоне инъекция социального оптимизма должна повысить и явку на голосование, и поддержку поправок, вернув президенту заколебавшуюся на фоне кризиса часть избирателей, отметил политолог.

Еще раз по 10 тыс. семьям с детьми

Самой масштабной антикризисной мерой поддержки стала разовая выплата в июне 10 тыс. руб. на каждого ребенка от трех до 16 лет. Во вторник президент объявил о выплате 10 тыс. руб. еще раз, в июле, но теперь разовое пособие смогут получить все дети с рождения до 16 лет, то есть свыше 27 млн детей. На финансирование выплаты будет направлено более 274 млрд руб., сообщил глава Минтруда Антон Котяков.

«По сути, это деньги, раздаваемые людям в целях повышения покупательной способности населения и тем самым стимулирования экономики, — считает Фетисов. — А учитывая, что российское общество в целом находится в тяжелом экономическом положении и привыкло жить по принципу «деньги нужны сейчас, а потом заработаем», то какой-то прирост на 5–7% голосов за поправки [по Конституции] это вполне может прибавить».

Расширение льготной ипотеки

Программа субсидирования ставок по ипотеке до 6,5% начала действовать в апреле, поучаствовать в ней можно до 1 ноября 2020 года. Субсидировать ставку по кредитам будут на весь срок ипотеки. С апреля льготные ставки действуют для квартир на первичном рынке, для которых покупатель берет кредит не более 3 млн руб.; для Москвы, Московской области, Петербурга и Ленинградской области лимит выше — до 8 млн руб. Первоначальный взнос по кредиту был установлен на уровне 20%, затем президент поручил его снизить до 15%.

23 июня Путин предложил расширить программу субсидированной ипотеки под 6,5% на более дорогое жилье. Как сказал президент, речь идет о жилье стоимостью до 12 млн руб. в Петербургской и Московской агломерациях и 6 млн руб. — для других регионов. Сейчас госпрограмма субсидирования ипотеки опирается не на стоимость квартир, а на размер кредитов. На запрос РБК о новых параметрах программы в Минфине ответили, что они еще прорабатываются.

О том, что программу льготной ипотеки необходимо расширить, на прошлой неделе сообщал вице-премьер Марат Хуснуллин. По его словам, с момента запуска программы льготной ипотеки в банки поступило 170 тыс. заявок, большинство из них было одобрено. Было выдано 40 тыс. кредитов на сумму около 100 млрд руб. Всего программа рассчитана на выдачу до 250 тыс. кредитов. С новыми вводными ожидается рост спроса на квартиры большей площади, а также интерес к проектам класса «комфорт+», сообщили в пресс-службе группы ПИК. Коммерческий директор группы МИЦ Геннадий Дикалов также рассчитывает на рост спроса в проектах бизнес-класса. «С увеличением лимита мы ожидаем дополнительного роста спроса со стороны покупателей-ипотечников. Рост максимальной суммы кредита в полтора раза — с 8 млн до 12 млн руб. — позволяет покупателям, которые ранее ориентировались на комфорт-класс, приобрести жилье бизнес-класса, выбрать квартиру с большим числом комнат или в более престижном районе», — констатирует директор по маркетингу компании MR Group Евгения Старкова.

По оценке аналитического центра «Дом.РФ», после расширения госпрограммы по льготной ставке возможно будет купить до 95% квартир в новостройках, продающихся сейчас в России.

Налоговый маневр для ИТ-компаний

Владимир Путин предложил снизить ставку страховых взносов для ИТ-компаний почти вдвое, с 14 до 7,6%, налог на прибыль сократить с 20 до 3%, что, по словам президента, «не только сравнимо, а даже лучше, чем в таких привлекательных сегодня для ИТ-бизнеса юрисдикциях, как индийская и ирландская». Обе меры будут действовать бессрочно, подчеркнул Путин.

Разработать комплексный налоговый маневр для ИТ-отрасли президент поручил 10 июня по итогам совещания о развитии отрасли. Тогда президент ассоциации «Руссофт» Валентин Макаров предложил снизить или отказаться от взимания НДС с ИТ-компаний, работающих по сервисной модели, и отказаться от страховых взносов как минимум до конца 2020 года, а также снизить до 2% налог на прибыль для компаний — экспортеров ПО. На днях о деталях готовящегося документа сообщили «Ведомости» со ссылкой на федеральных чиновников.

Исполнительный директор Ассоциации российских разработчиков и производителей электроники Иван Покровский назвал бессрочное снижение налогов на зарплату одним из важнейших решений для ИТ-отрасли. «Оно позволяет контрактным разработчикам расширить долю на рынках с жесткой ценовой конкуренцией, а продуктовым компаниям — прямо пропорционально снижению налогов увеличить объем собственных инвестиций в развитие, так как для них зарплата разработчиков — это инвестиционные расходы», — заявил он. Глава Ассоциации предприятий компьютерных и информационных технологий Николай Комлев отметил, что названные меры «точно помогут ИТ-компаниям не просто выжить, но и работать полностью в белой зоне». По его словам, «это выгодно государству и бизнесу и позволит строить долговременные бизнес-планы».

Однако снижение налога на прибыль позитивно скажется на отрасли только в том случае, если ИТ-компании покажут прибыль, указала гендиректор ГК InfoWatch Наталья Касперская. Она отметила, что по результатам опроса ассоциации разработчиков программных продуктов «Отечественный софт» в апреле—мае прибыль снизилась на 45–47% по сравнению с аналогичными месяцами прошлого года. «Российским разработчикам, среди которых очень много средних предприятий, не ожидающих прибыли, а пытающихся просто выжить, эта мера не поможет. Поможет им только признание ИТ-отрасли пострадавшей от пандемии и получение льгот по аренде на 50%, отсрочки по налогам на год, доступных субсидий на зарплату своим квалифицированным и довольно дефицитным специалистам», — подчеркнула Касперская.

Партнер Deloitte Антон Зыков не исключил, что возможны ситуации, в которых компании, не занимающиеся ИТ, попробуют получить эти льготы, и напротив, некоторым ИТ-компаниям по формальным признакам не удастся получить льготы. «Но, во-первых, это только предложения президента, которые должны материализоваться в законопроекты. На их разработку и принятие есть полгода, поэтому за полгода законодатели могут успеть с аналитиками и представителями отрасли выработать подходящие правила игры. Во-вторых, мы высоко оцениваем возможности ФНС реагировать на потенциальные злоупотребления», — объяснил он.

Попытка вывести из тени активы за рубежом

Президент объявил об упрощении налогообложения доходов контролируемых иностранных компаний (КИК). Теперь российские налоговые резиденты — владельцы зарубежных активов — смогут уплачивать фиксированные 5 млн руб. в год без дополнительной отчетности, заявил Владимир Путин.

Налогообложение КИК было введено в 2015 году, но оно так и не сумело стать источником серьезных поступлений в бюджет. Например, в 2019 году в бюджетную систему пришло лишь 4,1 млрд руб. НДФЛ с доходов бенефициаров КИК и налога на прибыль КИК, за первый квартал 2020 года — 1,44 млрд руб., следует из данных ФНС. Консалтинговая фирма BCG недавно оценила, что россияне держат за рубежом более $400 млрд активов. Причина низких поступлений от КИК — в том числе сложные правила налогообложения. Часть российских бизнесменов отказались от налогового резидентства России, чтобы не декларировать прибыль КИК.

Бенефициар КИК (физическое лицо) должен платить налог 13% с прибыли офшорной компании. Прибыль определяется по данным финансовой отчетности. Для целей налогообложения определенные доходы не учитываются в прибыли КИК (в частности, доходы от переоценки ценных бумаг), ее также можно уменьшить на сумму распределенных дивидендов. Кроме того, сумму налога можно уменьшить на корпоративные налоги, выплачиваемые с прибыли КИК в иностранном государстве. Наконец, если КИК получила доход менее 10 млн руб. в рублевом эквиваленте, он не подлежит налогообложению.

В ноябре 2019 года РБК писал, что один только российский миллиардер Владимир Лисин (бенефициар НЛМК) обеспечил до 3/4 всех выплат НДФЛ с прибыли контролируемых иностранных компаний в России за январь—сентябрь 2019 года. Других столь же крупнейших плательщиков налога с прибыли КИК не нашлось.

Инициатива президента прежде всего направлена на то, чтобы в очередной раз попытаться вывести из тени тех, кто до сих пор пытается оставаться вне зоны контроля, полагает партнер Amond & Smith Сергей Назаркин. Это может быть интересно лишь тем, у кого размер прибыли за вычетом местных налогов составляет весьма существенные суммы — им теперь достаточно будет заплатить фиксированную сумму 5 млн руб., полагает он. «Но тогда, очевидно, возникает желание раскопать, сколько же все-таки компания зарабатывает денег, пусть не сейчас, а спустя какое-то время. И если нашему государству в целом удалось заставить собственников иностранных компаний раскрыть свои активы в РФ, чтобы как минимум избежать штрафов, то инициатива заставить массово платить фиксированную сумму налога на нераспределенную прибыль КИК выглядит практически нереалистичной задачей», — считает он.

Идея о фиксированном платеже с прибыли КИК пока «вызывает много вопросов», считает партнер Deloitte Наталья Кузнецова. «Сейчас большое количество компаний применяет льготы по правилам КИК. Пока неизвестно, придется ли им платить 5 млн руб. Кроме того, если сейчас компания платит миллионы долларов налога на прибыль КИК, удивительно, что по новым правилам она вдруг должна будет отдавать в бюджет всего 5 млн руб.», — заметила она.

При изменении налогообложения КИК необходим переходный период семь—десять лет, считает руководитель налоговой практики АБ «Егоров, Пугинский, Афанасьев и партнеры» Сергей Калинин: «Было бы правильно на время сохранить статус нерезидентов для тех бизнесменов, которые вернутся в Россию. С одной стороны, это позволит вернуть российских бизнесменов, которые сейчас в принципе ничего не платят в России, а с другой стороны — пополнить бюджет. В будущем такие бизнесмены станут полноценными российскими налогоплательщиками».

25 марта Президент РФ в своем обращении сообщил о серьезных изменениях в налогообложении бизнеса и граждан в связи с эпидемией короновируса. Большинство мер расплывчаты. Общее впечатление, что последствия таких изменений точно не обсчитывали и должно быть место для маневра.

Озвучены ещё не все меры. В ближайшее время появятся подробные проекты документов по предложенным мерам. В деталях все точно будет выглядеть иначе. Нужно трезво оценивать пользу мер для бизнеса.

Общие меры

1. Сроки уплаты налогов сдвигаются на неделю. Но это не точно!

Нерабочей объявлена вся следующая неделя (Указ уже опубликован). Отдельно указаны организации, на которых это не распространяется (медицинские, обеспечивающие продуктами и товарами первой необходимости, непрерывно действующие и другие).

Формально ст.6.1 НК не позволяет сдвинуть сроки, поскольку перенос возможен, когда выходной или нерабочий праздничный день. Текст Указа не согласован также с нормами Трудового кодекса. Из-за этого могут возникнуть споры с налоговой. Однако хочется надеяться, что проверяющие будут руководствоваться общим смыслом и идей самого Указа.

В теории должны сдвигать сроки уплаты и подачи налоговых деклараций по:

- налогу на прибыль

- налогу на имуществу

- страховые взносы (только в части отчетности за 2019 год)

- УСН

Для этих налогов последний день для уплаты и подачи деклараций за 2019 год должен перенестись на 06 апреля 2020 года.

Следите за обновлениями мер в нашем телеграм-канале.

2. Повышенная ставка налога на проценты дивиденды. Обнуление соглашений об избежании двойного налогообложения (СОИДН)

Две трети дивидендов и процентов, выплачиваемых в офшорные юрисдикции, реально облагаются по ставке 2%. Такова оценка Президента. Поэтому адекватным будет введение 15% налога на выплату таких доходов. Так просто это не осуществить, поскольку Россия заключила множество СОИДН, по которым выплата процентов либо вообще не облагается в РФ, либо облагается по пониженной ставке. Поэтому дано прямое указание начать переговоры.

Убеждать изменить СОИДН начнут с Кипра. Если не договорятся, то Россия выйдет в одностороннем порядке из таких СОИДН. Безусловно, такая мера снизит и без того обмельчавший поток иностранных инвестиций. А еще СОИД — это не только про ставки, это еще и про обмен информацией между налоговыми органами. Выход из СОИДН разрушит возможность обмена информацией между налоговыми органами разных стран, что уменьшит возможности российских налоговых органов по поиску реальных владельцев тех самых счетов, на которые будут выводиться дивиденды и проценты. Кому это будет выгодно — хороший вопрос.

3. Новый налог на депозиты и инвестиции в облигации

За кадром остается, будет ли ставка на проценты внесена в НК РФ. Формально, налоговое бремя даже снизится. Ведь сейчас для процентов применяется ставка 20%, если займодавец из страны, с которой не заключен СОИДН.

Неожиданное предложение обложить процентные доходы граждан по «крупным» депозитам и долговым бумагам. Если совокупный объем вкладов и таких бумаг больше 1 млн. ?, придется платить 13%.

Пока что непонятно, что делать в ситуации, когда у человека множество вкладов в различных банках. Это приведет к дополнительному администрированию: кому-то придется определять размер вкладов физического лица на каждую дату выплаты процентов. Если это будет вкладчик, то ему придется посидеть над своей налоговой декларацией. Если налоговые органы, то им должны дать новые полномочия: сейчас они могут узнать остатки на вкладах частных лиц только по запросу рамках налоговых проверок и в других (редких) случаях. Если обязанность возложат на банки, то они должны будут каким-то образом узнать о размерах вкладов в других банках, чтобы правильно удержать налог при выплате процентов.

Также неясно, как будет технически реализовываться норма. Налоговый период по НДФЛ уже начался, а ухудшить положение задним числом не позволяет Конституция и НК РФ. То есть такие изменения вступят в силу лишь с 2021 года. Зачем их обозначать сейчас? Одно из двух: или этот момент не продумали, или нас ждет неприятный сюрприз.

Меры для микро-, малого и среднего бизнеса

Важно обратить внимание, что эти меры только «для тех отраслей, которые наиболее затронуты нынешней непростой ситуацией». Т.е. послабления получат определенные отрасли, а не на все субъекты МСБ. Поэтому ждем уже проектов изменений в НК, чтобы быть точно уверенными.

1. Предоставление отсрочки по налогам на шесть месяцев

Для малого и среднего бизнеса отсрочка будет в отношении всех налогов, кроме НДС. Дополнительная отсрочка по страховым взносам будет и у микробизнеса.

Никак не обозначено, за какой период будет представлена отсрочка. Например, будет ли отсрочка по уплате налогов за 2019 год, сроки уплаты которых не наступили. Будет ли отсрочка беспроцентной? Ответа нет. Формально надо будет платить 3% годовых (п. 4 ст. 64 НК РФ — 1/2 ключевой ставки ЦБ РФ).

2. Уменьшение ставки страховых взносов в 2 раза

Самая существенная и позитивная из заявленных мер. Ставка снижается до 15% для субъектов МСБ. Президент особо отметил, что снижение установлено надолго. Ставка 15% будет работать только в части зарплаты, которая превышает МРОТ (на 2020 год — 12 130 ?). С какого периода это планируют ввести, ответа нет. Очевидно, возникнут споры — можно ли пересчитать взносы с начала года.

Важно понимать, что такое снижение взносов спровоцирует особо горячие головы начать или продолжить делать «дробленку». А значит, через годик мы увидим практику по доначислению страховых взносов в делах о дроблении бизнеса.

Кстати, о возврате ЕНВД в речи не сказано. Напомним, его отмена с 2021 года влечет кратное увеличение налогов для микро- и малого бизнеса.

Как понять, является ли компания субъектом МСБ?

ФНС ведет реестр таких компаний. Проверить компанию можно по ИНН. Сейчас в реестре 5 960 356 субъектов (организаций и ИП).

Владимир Путин внес предложение по бессрочному снижению для ИТ-компаний ставки страховых взносов с 14% до 7,6% и уменьшению налога на прибыль с 20 до 3%. По его словам, это будет одна из самых низких налоговых ставок в мире.

Резкое снижение страховых взносов

Президент России Владимир Путин в рамках обращения к россиянам 23 июня 2020 г. выдвинул предложение о резком снижении налоговой нагрузки на работающие в России ИТ-компании. По словам главы государства, нужно резко снизить одновременно и страховые взносы, и налог на прибыль.

Владимир Путин предложил снизить ставку страховых взносов для ИТ-фирм с текущих 14% до 7,6%. Он подчеркнул, что сделать это следует не на какой-нибудь определенный период – ставку нужно уменьшить до этого уровня бессрочно.

Предложив снизить страховые взносы до этого уровня, Президент России добавил, что ранее ставка была снижена до 15% для всех компаний, относящихся к среднему и малому бизнесу. «Считаю, что в ИТ-сфере мы можем и должны пойти дальше. Сейчас ставка страховых взносов для таких компаний составляет 14% на период до 2023 г. Предлагаю снизить ее до 7,6%. Причем не временно, а бессрочно», – сказал Владимир Путин.

Минимальный налог на прибыль в мире

Глава государства предложил снизить и налог на прибыль для ИТ-компаний, притом не почти вдвое, как со ставкой страховых взносов – в данном случае речь идет о снижении почти в десять раз.

На данный момент налог на прибыль для ИТ-фирм равен 20%, но Владимир Путин предложил снизить его до 3%, и тоже бессрочно. «Фактически это будет одна из самых низких налоговых ставок в мире», – отметил российский Президент.

Владимир Путин добавил, что снижение налога на прибыль до 3% «не только сравнимо, а даже лучше, чем в таких привлекательных сегодня для ИТ-бизнеса юрисдикциях, как индийская и ирландская». Налоговая ставка налога на прибыль в Ирландии составляет 12,5% для торгового дохода и 25% для неторгового дохода. В Индии в сентябре 2019 г. власти объявили о снижении налога на прибыль с 30 до 22%, а для промышленных предприятий, зарегистрированных после 1 октября 2019 г. и запустивших производственные линии до марта 2023 г., ставка налога составляет 15%.

О возможном снижении налога на прибыль и страховых взносов для ИТ-отрасли, как сообщал CNews, стало известно за день до обращения Президента. Озвученные прогнозы вплоть до долей процента совпали с тем, что озвучил Владимир Путин.

Объем бюджетных расходов, в который обойдется в итоге налоговый маневр, на момент публикации материала известен не был. Как пишут «Ведомости» со ссылкой на двух неназванных федеральных чиновников, компенсация для бюджета уже найдена. По словам одного из источников, предлагаемый пакет поддержки – не антикризисный шаг, а, скорее, стратегия долгосрочного развития отрасли.

Реакция чиновников и отрасли

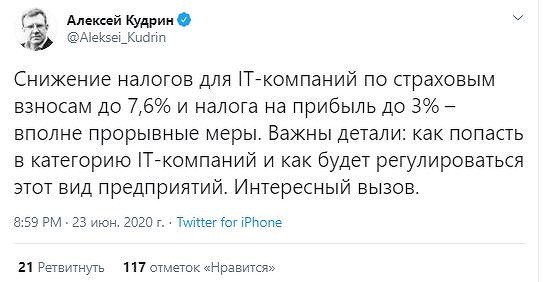

Глава Счетной палаты России Алексей Кудрин отреагировал на инициативу российского Президента одобрительно. В своем Twitter он написал, что «снижение налогов для ИТ-компаний по страховым взносам до 7,6% и налога на прибыль до 3% – вполне прорывные меры». «Важны детали: как попасть в категорию ИТ-компаний и как будет регулироваться этот вид предприятий. Интересный вызов», – добавил Кудрин.

Представители российской ИТ-сферы тоже положительно отнеслись к предложению российского Президента по снижению налогов и страховых взносов. Гендиректор автономной некоммерческой организации (АНО) «Цифровые платформы» Арсений Щельцин, как пишет издание «Газета.Ru», назвал инициативу Владимира Путина «беспрецедентным маневром, который вызовет рост технологического предпринимательства не только в стране, но и привлечет мировые стартапы размещать разработку именно в России».

Щельцин выразил опасение, что некоторые компании, вероятно, будут специально выдавать себя за ИТ-компании, чтобы получить налоговые и страховые льготы. Антон Горелкин, член комитета Госдумы по информационной политике, информационным технологиям и связи, подчеркнул, что это не первый случай применения отраслевых льгот в российской экономике, и что для предотвращения злоупотреблений есть действующая система регистрации видов деятельности для компаний. «Опыт показывает, что массовых злоупотреблений по этой части не бывает. Ситуация успешно контролируется уже много лет, и будет в том же режиме контролироваться дальше», – сказал Антон Горелкин.

Новую президентскую инициативу поддержали и в других российских ИТ-фирмах. К примеру, гендиректор по экономическим вопросам развития бизнеса компании КРОК Галина Садовникова заявила, что налоговые льготы – это всегда хорошая мера поддержки бизнеса. Михаил Прибочий, управляющий директор «Лаборатории Касперского» в России, странах СНГ и Балтии, подчеркнул, что предложенный Владимиром Путиным налоговый маневр – это позитивная новость для российской ИТ-индустрии.

Предпосылки к снижению налогов

В начале июня 2020 г. CNews писал, что председатель правления ассоциации разработчиков программных продуктов «Отечественный софт» (АРПП) Наталья Касперская и президент ассоциации «Руссофт» Валентин Макаров отправили на имя премьер-министра России Михаила Мишустина письмо, в котором предупредили его о риске массовой эмиграции российских ИТ-специалистов в ближайшие годы.

По прогнозам Макарова и Касперской, в ближайшие два года Россию могут покинуть от 10 тыс. до 15 тыс. ИТ-специалистов. Опрос, проведенный в мае 2020 г., также показал, что выручка поставщиков отечественного софта сократилась почти вдвое по сравнению с маем 2019 г. Из этого следует, что до 80% доходов разработчиков ПО сейчас уходит на выплату зарплат сотрудникам, что неминуемо приведет к сокращению персонала. Примерно 10% компаний также заявили о более чем 90% падении выручки.

Валентин Макаров, ссылаясь на другой отчет, сообщил, что работу могут потерять от 20 тыс. до 25 тыс. ИТ-специалистов, тогда как ежегодный прирост, к примеру, программистов, осуществляемый, по большей части, за счет выпускников, составляет в пределах от 15-17 тыс. человек.

Описав ситуацию в российской ИТ-отрасли, представители ассоциаций представили Правительству ряд предложений по ее урегулированию. В частности, в письме высказывалась просьба включить ИТ-сферу в перечень отраслей, пострадавших от пандемии. В то время она в нем не числилась, несмотря на то, что Владимир Путин еще в первой половине мая 2020 г. пообещал обратить внимание на проблемы этой области.

В своем письме Макаров и Касперская также изложили предложение о рассрочке выплат страховых взносов в фонд оплат труда и НДФЛ для производителей ИТ-продукции в 2020 г. и на период 2021-2024 гг. Еще одно озвученное в письме предложение заключалось в поддержке или субсидировании спроса на продукцию российских ИТ-компаний со стороны госсектора, что, по мнению авторов письма, позволило бы отрасли пережить экономический кризис.

Как готовился пакет мер поддержки

В конце апреля 2020 г. CNews писал о списке предложений по поддержке ИТ-бизнеса в сложившейся экономической ситуации, подготовленном Минкомсвязи и направленном премьеру Михаилу Мишустину и вице-премьеру Дмитрию Чернышенко. В общей сложности в перечне содержалось 15 предложений, в том числе, по отсрочке уплаты налогов на доходы для сотрудников ИТ-компаний, отмене уплаты ими страховых взносов в фонд оплаты труда до конца 2020 г. После прекращения действия отсрочки Министерство предложило предоставить компаниям возможность льготного погашения налогов в течение последующих трех лет. Также были внесены предложения по снижению налога на прибыль с 20% до 12% и обнулению НДС на все услуги в области доставки продуктов, телемедицины и образования в онлайне.

Для операторов связи, модернизирующих сети, Минкомсвязи предложило отсрочить уплату страховых взносов и налога на прибыль до конца 2020 г., а также упросить процедуру ввоза на территорию России радиоэлектронных средств и их перерегистрацию. Еще одно предложение касалось приостановки на один год части требований «закона Яровой», касающихся необходимости увеличения операторами связи емкости хранилищ под записи разговоров и сообщений абонентов на 15% в год.

10 июня 2020 г. CNews сообщил о том, что в рамках онлайн-совещания по вопросам развития ИКТ глава Минкомсвязи Максут Шадаев сообщил Владимиру Путину о том, что вызванное кризисом падение спроса на ИТ со стороны бизнеса в России в 2020 г. может быть полностью компенсировано за счет принуждения госкомпаний закупаться только отечественным софтом — по схеме, уже несколько лет реализованной для госорганов.

В качестве второй меры поддержки отрасли министр предложил в рамках госпрограммы «Цифровая экономика» субсидировать 50% расходов отечественных компаний-лидеров на новые программные разработки для реальных секторов экономики.

По итогам совещания Путин отметил, что в скором времени будет подготовлен комплексный план поддержки отрасли, направленный на то, чтобы в России были созданы глобально конкурентные условия для работы ИТ‑специалистов, позволяющие реализовать творческий и предпринимательский потенциал именно в России.

Также российский Президент выделил три комплекса поддерживающих мер: развитие нормативно-правовой базы, устранение барьеров для запуска и поддержки перспективных проектов, проработку конкретных предложений отрасли, прозвучавших на совещании.

Поступление налогов в бюджет по итогам 10 месяцев 2020 г. снизилось на 11% и составило 16,9 трлн руб., заявил на встрече с президентом Владимиром Путиным глава Федеральной налоговой службы (ФНС) Даниил Егоров, передает пресс-служба Кремля.

По словам главы ФНС, на сокращение налоговых поступлений в бюджет оказали влияние падение цен на нефть и выполнение договоренностей об ограничении добычи, а также снижение спроса и налоговые послабления для бизнеса в связи с пандемией. «В итоге, если во втором квартале у нас снижение поступлений составили 26%, то уже по итогам 10 месяцев поступления ставили 16,9 трлн руб., я говорю о консолидированном бюджете, и это минус 11 процентов», — сказал Егоров.

При этом он отметил, что благодаря послаблениям для бизнеса удалось сохранить занятость, и поступления от подоходного налога с зарплат выросли на 4% даже с учетом снижения ставок на страховые взносы в два раза для предприятий МСП. «Там все равно мы остались в позитивном поле, и все равно сбор показывает положительный результат», — заверил Егоров.

В октябре Институт народнохозяйственного прогнозирования РАН подсчитал, что за первые семь месяцев 2020 г. доходы бюджета упали на 4,8% (без учета доходов от продажи Сбербанка – на 10,3%), тогда как расходы бюджета выросли на 23%, а внебюджетных фондов – на 17%. В то же время почти вдвое выросли расходы на здравоохранение, на поддержку семей с детьми (в 2,4 раза), а также на трансферты регионам (+64%).

Как стало известно в ходе обсуждений проекта федерального бюджета на 2021-2023 гг., в ближайшие три года он будет дефицитным. Объем дефицита будет сокращаться – с 4,4% ВВП в 2020 г. до 1% ВВП в 2023 г. Планируется, что дефицит будет финансироваться за счет увеличения госдолга, преимущественно внутреннего – его доля превысит 80% в общем объеме. В целом объем госдолга возрастет с 12,3% ВВП в 2019 г. до 21,4% к 2024 г.

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Отвлекает реклама? Подпишитесь, чтобы скрыть её

Наши проекты

- Спорт

- HBR Россия

- Как потратить

- Ведомости&

- Карьера

- Конференции

- Практика

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Сетевое издание «Ведомости» (Vedomosti) зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 27 ноября 2020 г. Свидетельство о регистрации ЭЛ № ФС 77-79546.

Учредитель: АО «Бизнес Ньюс Медиа»

Главный редактор: Шмаров Андрей Игоревич

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Сетевое издание «Ведомости» (Vedomosti) зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 27 ноября 2020 г. Свидетельство о регистрации ЭЛ № ФС 77-79546.

Учредитель: АО «Бизнес Ньюс Медиа»

Главный редактор: Шмаров Андрей Игоревич

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

В 2020 году последствия пандемии коронавируса стали тяжёлым бременем для российской экономики. На фоне введения карантинных ограничений с апреля по июнь ВВП России сократился сразу на 8%, а по итогам всего года снижение может составить порядка 4%. Между тем наблюдаемый экономический спад был более сдержанным, чем в ряде других государств.

«Вопреки негативным прогнозам, в России спад оказался не таким глубоким, как во многих странах мира, а процессы восстановления идут даже более динамично. Прежде всего благодаря своевременным решениям президента и действиям правительства», — заявлял ранее премьер-министр страны Михаил Мишустин.

По его словам, правительство оперативно приняло ряд мер, которые позволили поддержать население и бизнес в непростой период. Речь идёт о предоставлении кредитных каникул, а также о льготных займах для компаний и предпринимателей. Помимо этого, одним из ключевых факторов помощи бизнесу стали налоговые послабления.

Так, для малых и средних предприятий были снижены страховые взносы. Действие этой льготы станет бессрочным и продолжится даже после кризиса. Одновременно властями были приняты беспрецедентные меры по поддержке IT-компаний в виде снижения ставки по налогу на прибыль с 20 до 3%.

Ещё одной мерой стало фактическое введение инвестиционной льготы. Как отмечают эксперты, юридическая возможность предоставлять инвестиционную льготу для бизнеса у регионов существовала давно, однако на деле эта мера не действовала, поскольку в региональных бюджетах не было на это средств. Теперь же благодаря финансовой господдержке компании получили право уменьшать налог на прибыль на ту сумму, которую они потратили на создание или модернизацию производственного оборудования.

«Весь комплекс мер, которые мы проводили во время борьбы с коронавирусом и экономическим кризисом себя оправдал. Теперь мы должны перейти к решению новых задач, и во главу угла по-прежнему ставится безусловное выполнение всех социальных обязательств государства перед людьми», — заявлял Михаил Мишустин.

Высокие траты

Между тем только за счёт снижения страховых взносов, отсрочки и списания налогов бюджет страны потерял порядка 1 трлн рублей. На этом фоне по итогам 2020 года расходы российской казны могут заметно превысить доходы. Так, по оценке Минфина, дефицит бюджета составит 4,4% ВВП.

«Бюджетная политика в 2020—2021 годах в первую очередь ориентирована на содействие борьбе с пандемией и её последствиями. В целях поддержки граждан, бизнеса реализуются пакеты мер, в стоимостном выражении составляющие порядка 5% ВВП», — подчеркнул глава ведомства Антон Силуанов.

На фоне возросших бюджетных расходов правительство планирует нарастить заимствования для пополнения казны. В 2020 году они, как ожидают эксперты, в чистом виде составят 4—4,5 трлн рублей, что вдвое превышает прошлогодний показатель. В 2021 году объём заимствований должен увеличиться ещё на 875 млрд рублей. В результате госдолг России может приблизиться к отметке 20% ВВП, однако такой уровень остаётся неопасным, уверен Силуанов.

Помимо этого, на покрытие дефицита в 2020 году планируется потратить из Фонда национального благосостояния (ФНБ) порядка 350 млрд. Также в 2021 году средства будут мобилизованы и за счёт сокращения расходов. Отменяется индексация зарплат госслужащих, на 10% урезаны все бюджетные траты, не связанные с социальными обязательствами, на 5% — госпрограмма вооружений. В результате уже в следующем году бюджет получит дополнительно более 900 млрд рублей.

Дополнительные меры

Между тем, как признают эксперты, предложенных мер по балансировке бюджета по-прежнему недостаточно. В связи с этим кабмин анонсировал проект налоговых законов, который позволяет обеспечить необходимые доходы казны.

«Некоторые крупные компании заявляют, что мы забираем деньги только у нефтяных компаний. Это не так. Мы считаем, что в ситуации, когда трудно, все должны принимать участие в решении проблем, стоящих перед страной, перед людьми. Это наша осознанная политика», — заявил Мишустин.

Так, правительство увеличивает налогообложение ряда доходных отраслей. В частности, кабмин одобрил и внёс на рассмотрение в Госдуму законопроект о повышении с 1 января 2021 года налога на добычу полезных ископаемых (НДПИ) в 3,5 раза для металлургов и производителей удобрений. По словам Антона Силуанова, в результате в следующем году российский бюджет дополнительно получит 56 млрд рублей.

Отметим, что на сегодняшний день во всех странах мира компании, добывающие полезные ископаемые, уплачивают государству горную ренту в виде роялти, привязанного к цене на ресурсы. Между тем для российских предприятий, добывающих твёрдые полезные ископаемые, в том числе руду, химическое сырьё, всё это время налоговое законодательство оставалось сверхмягким, уверены эксперты. Горная рента сейчас уплачивается от себестоимости затрат на добычу, что в разы меньше, чем рыночная цена на такие природные ресурсы.

Например, эффективная ставка НДПИ в России по нефти составляет 40—50% от получаемой выручки, по газу — 15%, драгоценным камням — 8%, по драгметаллам — около 6%, а по твёрдым полезным ископаемым — лишь 0,5—0,6%. Для сравнения: в ряде других государств соответствующий показатель варьируется от 2 до 6%.

«Сейчас очень тяжёлая ситуация для бюджета. Поэтому правительство повышает налоговую нагрузку там, где есть возможность. С такой позицией нельзя не согласиться. Потому что значительная часть тех налогов, которые будут поступать и от минеральных удобрений, и от металлургии, и от нефтяников, пойдёт обратно людям. То есть полученные средства будут направлены на бонусные и социальные программы», — объяснил в беседе с RT директор центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий Остапкович.

Лишние льготы

Помимо этого, с 1 января 2021 года власти планируют отменить льготы по НДПИ для выработанных месторождений. По словам Антона Силуанова, инициатива принесёт бюджету дополнительно 260 млрд рублей в следующем году.

Как отмечают эксперты, на сегодняшний день система налогообложения нефтяной отрасли в России наполовину состоит из льгот. На этом фоне в ряде случаев компании могут вообще не платить налоги в течение многих лет.

Хотя Министерство финансов неоднократно предпринимало попытки перевести систему на налог на добавленный доход (НДД), старая система всё ещё сохраняется, подчёркивают специалисты.

Между тем некоторые из предоставляемых льгот уже являются морально устаревшими. В частности, речь идёт о так называемом коэффициенте выработанности. Изначально данная льгота была введена для старых выработанных месторождений, поскольку добыча на них намного более затратна, чем на месторождениях с большими остаточными запасами. Однако коэффициент был введен ещё в 2007 году, с тех пор параметры его расчёта не обновлялись, и в настоящий момент приводят не к стимулированию добычи, а к сверхприбыли у нефтяных компаний.

Также власти предлагают изменить параметры налога на добавленный доход (НДД). Первоначально НДД должен был заменить старую систему, но пока он вводился как экспериментальный режим для пилотных месторождений. Тем не менее Минфин обнаружил, что параметры создали перекос в пользу нефтяников — бюджет в результате недополучил 200 млрд рублей в 2019 и 2020 годах. Сейчас идёт донастройка режима через корректировку одного из параметров — это принесёт бюджету дополнительно 97,3 млрд рублей только в 2021 году.

«Расширяют базу налогообложения. То есть какие-то рентабельные или высокорентабельные месторождения и предприятия будут облагаться налогом, чтобы этот налог поступал в бюджет. А дальше из бюджета деньги бы шли на образование, здравоохранение, социальную помощь, строительство. Другими словами, правительство за счёт налогов пытается простимулировать экономику, забирая деньги у высокорентабельных и прибыльных предприятий», — пояснил Георгий Остапкович.

Одновременно власти предлагают повысить акциз на табачную продукцию на 20%. Согласно текущей версии Налогового кодекса, в 2021 году ставки акцизов на табачную продукцию должны вырасти на 4% — до 2045 рублей, а ставка акциза на электронные сигареты и вейпы — до 52 рублей за штуку. В предложенных Минфином изменениях ставки акцизов составят 2359 и 60 рублей соответственно.

По словам Антона Силуанова, инициатива позволит привлечь дополнительно 70 млрд рублей. Министр отметил что «это будет стоить около 20 рублей к пачке, если смотреть на стоимость сигарет в размере примерно около 120 рублей».

Новые условия

Помимо этого, дополнительные доходы бюджету должны принести и пересмотры соглашений об избежании двойного налогообложения с рядом стран. Ещё в конце марта президент России Владимир Путин распорядился повысить налог за перевод дивидендов и процентов на зарубежные счета до 15% с 2021 года.

«Все выплаты доходов в виде процентов и дивидендов, уходящие из России за рубеж в офшорные юрисдикции, должны облагаться адекватным налогом. Сейчас две трети таких средств, а по сути это доходы конкретных физических лиц, в результате разного рода схем так называемой оптимизации облагаются ставкой налога лишь в 2%», — указал Путин.

Российский лидер отметил, что такой шаг потребует корректировки соглашений об избежании двойного налогообложения с рядом стран. В случае отказа государств принять новые условия Россия будет в одностороннем порядке выходить из подобных договоров.

Как объяснил RT главный аналитик «ТелеТрейд» Марк Гойхман, первоначально соглашения должны были стать стимулом для привлечения иностранных инвестиций в Россию. Так, если, скажем, кипрская компания получает доход от юридического лица в России, то налоги выплачиваются не в обеих странах, а только один раз, причём по льготным ставкам, принятым в республике.

«Однако такое льготное налогообложение позволяет и российскому бизнесу существенно экономить на выплатах казне. Компании зачастую открывают или покупают связанную с ними фирму на острове, которая становится формальным акционером или заимодателем юрлица в России. Оно платит дивиденды или проценты по займам на Кипр. Дивиденды при этом облагаются налогом от 5 до 10%, а проценты по займам — 0%. Это более чем в два раза меньше, чем соответствующая ставка в России (13—15%)», — пояснил Гойхман.

По оценке Минфина, за время действия соглашения с Кипром его юрисдикцией воспользовались многие российские компании. Так, в 2018 году в республику было выведено 1,4 трлн рублей, а в 2019-м — более 1,9 трлн. В результате российское Министерство финансов предложило коллегам на Кипре и в ряде других юрисдикций поднять ставки до 15% как по дивидендам, так и по процентам.

8 сентября Россия и Кипр подписали протокол о внесении изменений в соглашение об избежании двойного налогообложения. Теперь взимаемый налог с дивидендов и процентов не должен превышать 15% от общей суммы дивидендов. При этом в некоторых случаях предусмотрен льготный процент (до 5%), если лицо, имеющее право на дивиденды, является иностранной страховой компанией или пенсионным фондом, а также органом местной власти или центральным банком.

Начиная с 2021 года дополнительные поступления в российский бюджет от обложения налогом выплат на Кипр должны будут составлять порядка 130—150 млрд рублей ежегодно. Об этом ранее заявлял статс-секретарь — замминистра финансов Алексей Сазанов.

Отметим, что в ближайшее время аналогичный протокол планируется подписать с Мальтой. При этом выравнивание налоговых ставок может подтолкнуть предпринимателей перерегистрироваться в так называемые российские офшоры. Речь идёт о специальных административных районах с льготным налогообложением на островах Русский в Приморье и Октябрьский в Калининградской области. Как ранее отмечал Сазанов, в ближайшее время российские власти планируют повысить привлекательность обеих юрисдикций для бизнеса.

«Выгоднее будет всё переводить обратно в Россию. Мы сейчас будем совершенствовать законодательство в части административных районов с тем, чтобы сделать эти юрисдикции более привлекательными для перевода холдинговых структур обратно в Россию», — отмечал Сазанов.

Доходная ставка

Одним из ключевых с точки зрения пополнения бюджета является законопроект о повышении с 1 января 2021 года ставки налога на доходы физических лиц (НДФЛ) с 13 до 15% для граждан, зарабатывающих более 5 млн рублей в год. Соответствующую инициативу в конце июня озвучил президент России Владимир Путин, а на сегодняшний день документ уже внесён на рассмотрение в Госдуму.

Как ожидается, в результате с 2021 по 2023 год бюджет страны дополнительно получит 190 млрд рублей. Эти деньги пойдут на лечение детей с тяжёлыми заболеваниями.

«Средства предлагаю окрасить, как говорят специалисты, защитить от любого другого использования и целевым образом направлять на лечение детей с тяжёлыми редкими заболеваниями: на закупку дорогостоящих лекарств, техники и средств реабилитации, на проведение высокотехнологичных операций», — заявлял Путин.

По словам экспертов, инициатива президента означает отказ от плоской шкалы налогообложения. Соответствующая система была введена в России ещё в 2001 году — с тех пор все граждане страны платят НДФЛ по единой ставке 13%.

«Предложение повысить ставку налога с 13 до 15% для граждан с доходами свыше 5 млн рублей в год — это шаг к введению прогрессивной шкалы налогообложения в России. Эта инициатива со временем позволит снизить ставки налогов для малообеспеченных граждан. И конечно, такой подход во всём мире считается более справедливым в распределении доходов, чем плоская шкала налогообложения», — рассказал RT вице-президент общероссийской общественной организации малого и среднего предпринимательства «Опора России» Павел Сигал.

Читайте также:

- Нужно ли сшивать форму р21001 если сдаешь в налоговую без нотариуса

- Проверка возможности освобождения от уплаты налогов

- В качестве материальной базы налогов выступает внутренний национальный продукт

- Налоговому агенту известна информация о фактическом праве иностранной организации

- Бухгалтерский и налоговый учет выбытия основных средств особенности налоговые последствия