Проверка возможности освобождения от уплаты налогов

Опубликовано: 16.05.2024

Адвокат, член Адвокатской палаты города Москвы

специально для ГАРАНТ.РУ

Сущность освобождения от уголовной ответственности заключается в отказе государства от осуждения и применения мер принуждения в случаях нецелесообразности наступления уголовно-правовых последствий за совершенное преступление. Установив уголовную ответственность за уклонение от уплаты налогов, сборов и (или) страховых взносов, подлежащих уплате организацией, законодатель также предусмотрел возможность освобождения от ответственности в связи с возмещением ущерба за невыполнение данной конституционной обязанности (ст. 199 Уголовного кодекса).

Основания освобождения от ответственности

Освобождение от уголовной ответственности за совершение вышеуказанного преступления посредством возмещения ущерба допустимо при наличии определенных условий. В частности, действующая редакция уголовного закона определяет, что лицо впервые совершившее преступление, выразившееся в уклонении от уплаты налогов, сборов и (или) страховых взносов, освобождается от ответственности, если ущерб, причиненный бюджетной системе государства в результате такого преступления,

возмещен в полном объеме (ч. 1 ст. 76.1, примечание 2 к ст. 199 УК РФ).

Отсюда следует, что в качестве основных предпосылок для возникновения права у лица на освобождение от уголовной ответственности в связи с возмещением ущерба за совершение преступления, предусмотренного ст. 199 УК РФ, закон называет:

- совершение инкриминируемого преступления лицом впервые;

- полное возмещение ущерба.

Верховный Суд Российской Федерации неоднократно в своих разъяснениях указывал, что лицо признается впервые совершившим преступление применительно к ч. 1 ст. 76.1 УК РФ, если оно не имеет неснятую или непогашенную судимость за преступление, предусмотренное той же статьей, от ответственности по которой оно освобождается (п. 2 Постановления Пленума Верховного Суда РФ от 27 июня 2013 г. № 19 "О применении судами законодательства, регламентирующего основания и порядок освобождения от уголовной ответственности", п. 11 Постановления Пленума Верховного Суда РФ от 15 ноября 2016 г. № 48 "О практике применения судами законодательства, регламентирующего особенности уголовной ответственности за преступления в сфере предпринимательской и иной экономической деятельности"). То есть лицо может быть освобождено от ответственности и в случае, если ранее оно было осуждено за какое-либо другое преступление, так как совершение иного преступления не препятствует применению приведенного специального основания для освобождения от уголовной ответственности при совершенном впервые преступлении, предусмотренном ст. 199 УК РФ. Данная точка зрения принимается и доктриной уголовного права.

Кроме того, высший судебный орган признает право лица на освобождение от ответственности в связи с возмещением ущерба при совершении им нового преступления, если ранее оно освобождалось от уголовной ответственности по данному основанию за совершение аналогичного преступления, поскольку по мнению правоприменителя, данное лицо будет считаться совершившим преступление впервые ("Ответы на вопросы, поступившие из судов, по применению федеральных законов от 7 марта 2011 года № 26-ФЗ "О внесении изменений в Уголовный кодекс Российской Федерации" и от 7 декабря 2011 года №420-ФЗ "О внесении изменений в Уголовный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации" (утв. Президиумом Верховного Суда РФ 27 июня 2012 г.).

Надлежащим возмещением ущерба относительно рассматриваемого казуса считается уплата в полном объеме недоимки, пеней и штрафов в размере, определяемом в соответствии с Налоговым кодексом. При этом частичное возмещение ущерба не является основанием для освобождения от уголовной ответственности, но может быть признано обстоятельством, смягчающим наказание (Кассационное определение Второго кассационного суда общей юрисдикции от 27 октября 2020 г. по делу № 77-1864/2020). Между тем возмещение ущерба допускается не только лицом, обвиняемым в совершении преступления, но и по его просьбе (с его согласия или одобрения) другими лицами, в том числе организацией, уклонение

от уплаты налогов, сборов, страховых взносов с которой вменяется лицу (п. 25 Постановления Пленума Верховного Суда РФ от 26 ноября 2019 г. № 48 "О практике применения судами законодательства об ответственности за налоговые преступления", Определение Конституционного Суда РФ от 19 ноября 2015 г. № 2731-О).

В свою очередь, для определения размера ущерба зачастую требуется назначение и проведение экспертизы. Интересным в связи с этим представляется следующий пример из судебной практики.

Апелляционная инстанция согласилась с решением суда первой инстанции о возвращении уголовного дела прокурору для устранения препятствий рассмотрения его судом, где одним из оснований для принятия такого решения было отсутствие в деле проведенной экспертизы, направленной на установление размера суммы неуплаченных налогов (Апелляционное постановление Московского городского суда от 2 декабря 2020 г. по делу № 10-188741/2020).

Процессуальные особенности освобождения от ответственности

В уголовно-процессуальном законодательстве закреплено положение, которое предписывает суд, а также следователя с согласия руководителя следственного органа прекращать уголовное преследование в отношении лица, подозреваемого или обвиняемого в уклонении от уплаты налогов, сборов и (или) страховых взносов в случае возмещения ущерба (ч. 1 ст. 28.1 Уголовно-процессуального кодекса). Процессуальной формой освобождения от уголовной ответственности служит постановление следователя или суда о прекращении уголовного преследования (уголовного дела). Обязательным обстоятельством прекращения уголовного преследования по указанному нереабилитирующему основанию является согласие самого обвиняемого (подозреваемого) с таким решением. При наличии же возражений со стороны обвиняемого (подозреваемого) производство по делу должно продолжиться, ввиду того, что у каждого есть право на судебную защиту и реабилитацию со стороны государства.

В соответствии с прежней редакцией ч. 1 ст. 28.1 УПК РФ для прекращения уголовного преследования следовало возместить ущерб в полном объеме до назначения судебного заседания. Однако не так давно были внесены изменения в рассматриваемую норму и исключены из нее слова "до назначения судебного заседания" (Федеральный закон от 15 октября 2020 г. № 336-ФЗ "О внесении изменения в статью 28.1 Уголовно-процессуального кодекса Российской Федерации"). Получается, законодатель более не связывает освобождение от уголовной ответственности за совершение преступления, предусмотренного ст. 199 УК РФ с определенным временем возмещения ущерба, подразумевая, что такой ущерб может быть возмещен не только до назначения судебного заседания, но и на стадии судебного разбирательства, например до удаления суда в совещательную комнату для постановления приговора. Если же суд первой инстанции не прекратит уголовное преследование (дело) при имеющихся основаниях, указанных ч. 1 ст. 28.1 УПК РФ, то существует процессуальная возможность прекращения такого преследования (дела) на стадии апелляционного производства (п. 27 Постановления Пленума Верховного Суда РФ от 27 июня 2013 г. № 19 "О применении судами законодательства, регламентирующего основания и порядок освобождения от уголовной ответственности").

Системный анализ судебной практики и законодательства дает основание считать, что существование института освобождения от уголовной ответственности в связи с возмещением ущерба представляется абсолютно оправданным и логичным, так как с практической точки зрения применение такого правового механизма (при наличии к тому достаточных оснований) позволяет прекращать уголовное преследование при отсутствии целесообразности дальнейшего преследования, не применяя в отношении граждан мер государственного принуждения, что в полной мере отвечает принципам гуманизма и экономии мер уголовной репрессии.

Согласно действующим законам РФ, некоторые начинающие бизнесмены, работающие по «упрощенке» или на патенте, имеют право не платить основной налог на старте своей карьеры. В нашем обзоре мы подробно рассмотрим, что это такое — налоговые каникулы для новых ИП на УСН и ПСН, кому они положены и на какие виды деятельности распространяются, а также подробно разберем, как их получить.

В чём заключаются льготы и где они действуют

Отпуск от налогообложения для предпринимателей – это один из видов государственной поддержки. На первых этапах ведения собственного малого бизнеса, когда еще не совсем понятно, пойдет ли все по плану и станет ли дело приносить прибыль, обязанность делать отчисления в госбюджет может оказаться губительной.

Чтобы помочь новоявленным бизнесменам, правительство разработало ряд законодательных актов, которые освобождают их от уплаты налогов на определенный промежуток времени. Однако, чтобы попасть под действие закона необходимо соблюсти ряд обязательных требований. Далее мы рассмотрим кому предоставляются налоговые каникулы, какие условия и льготный период налогообложения для вновь открывшихся ИП существует.

Отпуск перед ФНС – это не абсолютная отсрочка от всех платежных обязательств. Оплачивать не надо будет только основной налог по патенту или УСН. Другие расчеты предприниматель должен делать в штатном режиме. Сюда относят страховые взносы с заработной платы, НДФЛ, транспортную пошлину, сбор на имущество, согласно его кадастровой оценке и пр.

Подробный свод правил, относительно применения снижения финансовой нагрузки, расписан в соответствующих законодательных актах для «упрощенцев» — это 346.20 статья НК РФ, для ПНС – 346.50. Обратите внимание, чтобы бизнесмен мог воспользоваться положенными льготами, последние должны утвердиться еще и на региональном уровне.

Начинающий предприниматель имеет гарантированное право пользоваться 0 ставкой только в ограниченные сроки – два налоговых периода со дня оформления. Продолжительность последних зависит от того, какую систему налогообложения он выбрал. Для упрощенной – это один год, для патентной – от 1 месяца до года.

Чтобы максимально освободиться от обязательных выплат в казну, необходимо оформлять ИП в первые недели января. Обратите внимание, что согласно недавним поправкам в НК РФ, отпуск будет действовать до конца 2023 г. Следовательно, чтобы получить наибольшую для себя выгоду, бизнесмен должен зарегистрировать свой бизнес не позже начала 2021 г.

Кто и при каких условиях может «уйти» на налоговые каникулы

Сама государственная программа была разработана с целью стимулировать предпринимательскую деятельность в России. Рассчитана она на период с 2015 по 2023 год, однако конкретный субъект имеет право работать с нулевой ставкой не более 2-х лет. Чтобы основной закон вступил в силу, каждый регион обязан установить льготы своим местным нормативно-правовом актом.

Чтобы получить отпуск от налогообложения, предприниматель должен выполнить следующие требования:

- Быть впервые оформленным ИП. Инспекторы ФНС легко вычисляют тех, кто уже занимался индивидуальным бизнесом (так как присвоенный физлицу ИНН не меняется на протяжении жизни), поэтому вариант сняться с учета, а затем перерегистрироваться здесь не пройдет.

- Освобождение распространяется на 2 налоговых периода, но это не означает, что оно действует два полных года.

- Оформить предпринимательскую деятельность нужно только после вступления в силу постановления местного госоргана. На сегодняшний день практически во всех регионах такие документы уже приняты. Если в Вашем субъекте РФ таких решений не принималось, это автоматически означает, что область не хочет воспользоваться правом снижения финансовой нагрузки для своих жителей.

- Отпуск действует исключительно в двух системах – упрощенной и патентной. Поэтому на финальных этапах регистрации, бизнесмен обязан подать прошение в ФНС о переходе на один из этих режимов. В противном случае он будет работать на основном налогообложении и платить взносы на общих условиях.

- Право на отмену платежей имею только физические лица работа которых связана с научной сферой, производством, предоставлением бытовых услуг, социальными программами или гостиничным бизнесом. Для торговли льготы не предусмотрены.

- Часть выручки по данным видам деятельности обязана быть более 2/3 от совокупных доходов.

- Решением региональных властей могут регламентироваться дополнительные поправки к основному закону. Например, местное руководство имеет право снизить годовой лимит доходов по упрощенной системе в десять и более раз (со 150 млн руб. до 15) и ограничить количество наемных работников.

- Независимо от наличия освобождения, физлицо в полном объеме обязано перечислять страховые взносы.

Уточнить информацию о региональных нормативно-правовых актах можно на официальном сайте ФНС, в местном отделении инспекции или городской администрации.

Чтобы стартап стал успешным и в будущем приносил желаемую прибыль, мы рекомендуем все бизнес-процессы максимально автоматизировать. Компания «Клеверенс» — один из ведущих разработчиков программного обеспечения для решения различных задач в сфере торговли, на производственных предприятиях, а также в госучреждениях. У нас вы найдете простые, функциональные и надежные мобильные системы, которые позволяют намного эффективнее выполнять работу.

Человек оформился второй раз, может ли он рассчитывать на льготы

Иногда встречаются ситуации, когда бизнесмен прекратил работу и официально снялся с учета, а потом вновь зарегистрировался, но уже после того, как вступило в силу постановление региональной власти о введении снижения финансовой нагрузки. Действуют ли налоговые каникулы (освобождение от налогов) для предпринимателей (ИП) на патенте и УСН в таком случае?

В юридической сфере до недавнего времени по этому поводу велись активные споры. Так Министерство Финансов четко дало понять, что льготы полагаются исключительно тем гражданам, которые впервые в жизни решили зарегистрировать предпринимательскую деятельность. Это автоматически «отсеивало» снявшихся с учета и повторно оформившихся налогоплательщиков (после принятия закона о 0-й ставке).

Однако часть бизнесменов при помощи судебных инстанций попытались обыграть позицию Минфина. Финальную точку в разногласиях поставил Верховный Суд РФ. Суть закона о налоговых каникулах для ИП заключается в том, что все физлица, которые раньше находились в данном статусе и завершившие свой бизнес, а затем вновь возобновившие его, но уже после вступления в силу поправок в законодательную базу, устанавливающих отпуск от налогообложения, имеют право на беспроцентную ставку.

Федеральный уровень поддержки:

Меры поддержки:

ПРИОСТАНОВЛЕНЫ ПРОВЕРКИ

- не назначаются новые выездные и повторные выездные налоговые проверки;

- приостановлены уже назначенные выездные и повторные выездные налоговые проверки;

- приостановлена проверка расчета и уплаты налогов по сделкам между взаимозависимыми лицами;

- не проводятся или приостанавливаются проверки соблюдения валютного законодательства - кроме случаев, когда нарушения уже выявлены и если срок давности для привлечения к административной ответственности — до 01.06.2020г.;

- приостанавливается течение срока д ля представления возражений на акты выездных налоговых проверок, на дополнения к акту выездных налоговых проверок после проведения мероприятий дополнительного контроля, апелляционных жалоб на итоговое решение по выездной проверке. .

Срок: до 30 июня 2020г. включительно.

ПРОДЛЕНИЕ СРОКОВ УПЛАТЫ НАЛОГОВ И СТРАХОВЫХ ВЗНОСОВ

Условия применения

Срок

Для кого

- продление срока уплаты налога на прибыль, УСН, ЕСХН за 2019 г.;

- продление срока уплаты налогов (авансовых платежей по налогу), за исключением НДС и НДФЛ, за отчетные периоды, приходящиеся на 1 кв. 2020 г.

Организаций

и ИП, включенные по состоянию на 01.03.2020 в реестр МСП, ведущие деятельность в наиболее пострадавших отраслях экономики

- продление срока уплаты налогов (авансовых платежей по налогу), за исключением НДС и НДФЛ, за отчетные периоды, приходящиеся на полугодие (2 кв.) 2020 г.

- продление сроков уплаты авансовых платежей по транспортному налогу, налогу на имущество организаций и земельному налогу (в регионах, в которых установлены авансовые платежи) за первый кв. 2020 г.

до 30 октября 2020 г.

- продление сроков уплаты авансовых платежей по транспортному налогу, налогу на имущество организаций и земельному налогу (в регионах, в которых установлены авансовые платежи) за второй кв. 2020 г.

до 30 декабря 2020 г.

- продление сроков уплаты НДФЛ за 2019 г. в соответствии с п.6 ст.227 Кодекса (для ИП)

- продление срока уплаты страховых взносов за март-май 2020 г.

- продление срока уплаты страховых взносов за июнь-июль 2020 г.

- продление срока уплаты налога по патентной системе налогообложения, срок уплаты которого приходится на 2 кв. 2020 г.

- продление срока уплаты исчисленных ИП за 2019 г. страховых взносов с суммы дохода, превышающей 300 тыс. рублей

Основание: Постановление Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

Постановление Правительства РФ от 07.11.2020 №1791 "О внесении изменений в постановление Правительства Российской Федерации от 2 апреля 2020 г. №409"

ПОРЯДОК УПЛАТЫ СУММ НАЛОГОВ (АВАНСОВЫХ ПЛАТЕЖЕЙ), СТРАХОВЫХ ВЗНОСОВ, УКАЗАННЫХ В ТАБЛИЦЕ ВЫШЕ, ПРОИЗВОДИТСЯ РАВНЫМИ ЧАСТЯМИ В РАЗМЕРЕ ОДНОЙ ДВЕНАДЦАТОЙ УКАЗАННОЙ СУММЫ ЕЖЕМЕСЯЧНО, НЕ ПОЗДНЕЕ ПОСЛЕДНЕГО ЧИСЛА, НАЧИНАЯ С МЕСЯЦА, СЛЕДУЮЩЕГО ЗА МЕСЯЦЕМ, В КОТОРОМ НАСТУПАЕТ СРОК УПЛАТЫ СООТВЕТСТВУЮЩИХ НАЛОГОВ (АВАНСОВЫХ ПЛАТЕЖЕЙ), СТРАХОВЫХ ВЗНОСОВ ПОСЛЕ ПРОДЛЕНИЯ.

ПРОДЛЕНЫ СРОКИ СДАЧИ ОТЧЕТНОСТИ*

1.Продление срока представления:

1.1 всех деклараций (расчетов по авансовым платежам), кроме НДС, бухгалтерской отчетности, срок сдачи которых приходится на март-май 2020 г.;

1.2 представление организациями финансового рынка (ОФР) в налоговые органы финансовой информации (отчётности о клиентах – иностранных налоговых резидентах) за 2019 отчетный год и предыдущие отчетные годы;

1.3 заявлений о проведении налогового мониторинга за 2021 г.

Основание: Постановление Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

Для кого: все организаций и ИП

Срок: на 3 месяца

2.Продление срока представления документов, пояснений по требованиям, полученным в срок с 1 марта до 1 июля 2020 г.

Основание: Постановление Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

Для кого: все налогоплательщики

Срок: на 20 рабочих дней

3.Продление срока представления документов, пояснений по требованиям по НДС, полученным в срок с 1 марта до 1 июля 2020 года

Основание: Постановление Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

Для кого: все налогоплательщики

Срок: на 10 рабочих дней

*Продление срока предоставления отчетности

Вид отчета

Старые сроки отчетности

Новые сроки по Постановлению Правительства Российской Федерации от 02 апреля 2020 г. №409

Годовые

Декларация по налогу на прибыль за 2019 год

Декларация по налогу на имущество за 2019 год

Декларация по УСН для организаций за 2019 год

Декларация по ЕСХН за 2019 год

I квартал

Декларация по ЕНВД за 1 квартал

Декларация по НДС за 1 квартал

4-ФСС за 1 квартал по электронке

Декларация по налогу на прибыль за 1 квартал

6-НДФЛ за 1 квартал

Расчет по страховым взносам за 1 квартал

Декларация по УСН за 2019 год (ИП на «упрощенке»)

* 30 июня могут сдать только организации, годовая бухгалтерская (финансовая) отчетность которых содержит сведения, отнесенные к государственной тайне, и организации, попавшие под иностранные санкции (в случаях, установленных правительственным постановлением от 22.01.2020 № 35).

РЕСТРУКТУРИЗАЦИЯ НАЛОГОВЫХ ПЛАТЕЖЕЙ

Основание: Постановление Правительства РФ от 24.04.2020 № 570 «О внесении изменений в постановление Правительства Российской Федерации от 2 апреля 2020 г. № 409»

Для кого: субъекты малого и среднего предпринимательства, ведущие деятельность в наиболее пострадавших отраслях экономики.

Срок: до 1 октября 2021 г.

Реструктуризация налоговых платежей, сформировавшихся в период предоставления им 6-месячной отсрочки, сроком на один год (с 1 октября 2020 г. по 1 октября 2021 г.) ежемесячно равными долями.

ЗАПРЕТ НА ПРОВЕРКИ, ВЗЫСКАНИЯ И САНКЦИИ СО СТОРОНЫ ФНС И ДРУГИХ ОРГАНОВ КНД

БЛОКИРОВКА

1.Приостановление:

1.1 вынесения решений о проведении выездных (повторных выездных) налоговых проверок, проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами;

1.2 проведения уже назначенных выездных (повторных выездных) налоговых проверок;

1.3 проведения проверок соблюдения валютного законодательства, за исключением случаев, когда по уже начатым проверкам выявлены нарушения, срок давности привлечения к административной ответственности за которые истекает до 01.06.2020 (в таких случаях допускается проведение проверок и осуществление административного производства только в части таких нарушений);

1.4 сроков:

- для составления и вручения актов налоговых проверок, актов о нарушениях законодательства о налогах и сборах;

- для представления возражений на указанные акты;

- для рассмотрения налоговым органом таких актов и возражений.

2.Приостановление:

2.1 блокировки счетов в связи с непредставлением декларации (расчетов по страховым взносам), не направлением квитанции о приеме документов, необеспечением приема документов по ТКС;

2.2 запрета на открытие счетов в банках при наличии решения о приостановлении операций по счетам налогоплательщика-организации и переводов его электронных денежных средств, а также запрета на списание денежных средств с таких счетов для медицинских организаций, осуществляющих расходные операции в целях покупки медицинских изделий или лекарственных средств.

Основание: Федеральный закон от 01.04.2020 N 98-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам предупреждения и ликвидации чрезвычайных ситуаций» (Статья 6).

Постановление Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

Для кого: все налогоплательщики (налоговых агентов, плательщиков страховых взносов, плательщиков сборов)

Срок: до 1 июня 2020 г.

МОРАТОРИЙ НА НАЛОГОВЫЕ САНКЦИИ

Основание: Постановление Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики»

1.Мораторий на применение налоговых санкций за непредставление документов, срок представления которых приходится на период с 1 марта 2020 г. до 1 июля 2020 г.

Для кого: все налогоплательщики

Срок: до 1 июля 2020 г.

2.Продление предельного срока направления требований об уплате налогов, принятия решения о взыскании налогов

Для кого: все налогоплательщики

Срок: на 6 месяцев

3.Не будут начисляться пени на сумму недоимки по налогам и страховым взносам, срок уплаты которых наступил в 2020 г.

Для кого: организаций и ИП, относящиеся к наиболее пострадавшим отраслям экономики

Срок: с 1 марта 2020 г. до 1 июня 2020 г.

МОРАТОРИЙ НА ВОЗБУЖДЕНИЕ ДЕЛ О БАНКРОТСТВЕ

С 6 апреля 2020г. на 6 месяцев введен запрет на подачу кредиторами заявлений о банкротстве:

- организаций и ИП из наиболее пострадавших отраслей экономики;

- системообразующих организаций;

- стратегических предприятий и стратегических акционерных обществ;

- стратегических организаций.

Узнать, распространяется ли на организацию мораторий на банкротство, можно с помощью специального сервиса ФНС

Для кого: организации и ИП, относящиеся к наиболее пострадавшим отраслям экономики, организации, включенные в перечень системообразующих и стратегических, а также федеральные органы исполнительной власти, обеспечивающие реализацию единой государственной политики в отраслях экономики, в которых осуществляют деятельность эти организации

Срок: 6 месяцев

Для продления опубликованных ранее отказов от моратория на банкротства с 7 октября необходима их повторная публикация (информация с официального сайта Федресурса от 05.10.2020)

Мораторий на возбуждение дел о банкротстве по заявлению кредиторов продлен до 7 января 2021 года.

Для кого: организации и ИП, включенные в перечень наиболее пострадавших из-за распространения новой коронавирусной инфекции. В течение его действия они смогут воспользоваться судебной рассрочкой, изменив сроки исполнения своих налоговых обязательств. Это поможет им сохранить бизнес без потери имущества и прекращения деятельности.

Узнать, на кого распространяется мораторий, можно с помощью специального сервиса на сайте Федеральной налоговой службы.

СНИЖЕНИЕ ТАРИФОВ ПО СТРАХОВЫМ ВЗНОСАМ

Для предпринимателей, выплачивающих заработную плату, будет снижен тариф по страховым взносам с 30% до 15%. Пониженный тариф будет распространяться не на всю заработную плату работников, а только на ту часть, которая превышает МРОТ.

Основание: Федеральный закон от 01.04.2020 N 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федераци» (Статья 6)

Для кого: субъекты малого и среднего предпринимательства

Срок: 6 месяцев

ДОПОЛНИТЕЛЬНЫЕ ОСНОВАНИЯ ОТСРОЧКИ (РАССРОЧКИ) ПО УПЛАТЕ НАЛОГОВ И СТРАХОВЫХ ВЗНОСОВ

Срок уплаты: наступает в период с 01.01.2020 г. по 31.12.2020 г.

ДЛЯ КОГО

ВИД НАЛОГА

Организации и ИП из наиболее пострадавших отраслей экономики, указанных в Приложении Постановления Правительства РФ№ 570 от 24.04.2020г.

налоги, авансовые платежи, страховые взносы (за исключением акцизов, НДПИ)

Организации и ИП, предоставившие отсрочку по уплаты аренды недвижимости и торговых объектов

налог на имущество, земельный налог (авансовые платежам по ним),

налог на имущество физических лиц

Организации и ИП из наиболее пострадавших отраслей экономики*, стратегические, системообразующие и градообразующие организации из наиболее пострадавших отраслей экономики*

налоги, авансовые платежи

(за исключением акцизов, НДПИ, НДС, налога на дополнительный доход от добычи углеводородного сырья)

Организации и ИП, получающие доход преимущественно от деятельности в сфере туризма и гостиничного бизнеса

При этом должны соблюдаться следующие условия:

- сведения о налогоплательщике включены в единый перечень классифицированных гостиниц, горнолыжных трасс, пляжей;

- основной ОКВЭД на 01.03.2020г. включен в перечень, указанный в приложение № 2 к Постановлению 409;

- доход за 2019г. не превысил определенный уровень дохода в зависимости от номерного фонда.

При наличии одного из условий:

- снижение доходов - > 10%

- снижение доходов от реализации товаров (работ, услуг) - > 10%

- снижение доходов от реализации товаров (работ, услуг) по операциям, облагаемым НДС 0% - > 10%

- получение убытка по данным налоговых деклараций по налогу на прибыль за отчетные периоды 2020 г. при условии, что за 2019 г. убыток отсутствовал.

Заявление на отсрочку уплаты налогов в связи с коронавирусом можно подавать несколько раз.

Как сообщил Минфин, правила предоставления отсрочки и рассрочки по допоснованию не ограничивают количество заявлений, которые вправе подать заинтересованное лицо. Подробнее по ссылке

Дополнительная мера поддержки – продлен срок уплаты ряда налогов и страховых взносов (Постановление Правительства №1791 от 07 ноября 2020)

Более подробная информация

НАЛОГОВЫЙ ВЫЧЕТ В ОТНОШЕНИИ СТРАХОВЫХ ВЗНОСОВ ДЛЯ ИП

Для кого: ИП из наиболее пострадавших отраслей экономики

Сколько: 1 МРОТ (12 130 руб.), где МРОТ- минимальный размер оплаты труда

Срок: за 2020 г.

Страховой взнос за обязательное пенсионное страхование для ИП за себя

для ИП

для ИП из пострадавших отраслей*

ОСВОБОЖДЕНИЕ ОТ НАЛОГОВ И ВЗНОСОВ ЗА II КВАРТАЛ 2020 ГОДА

Для кого: следующие категории налогоплательщиков из наиболее пострадавших отраслей экономики:

• ИП;

• юр.лица, которые включены на основании налоговой отчетности за 2018 год в реестр МСП;

• юр.лица, включенные в реестр социально ориентированных некоммерческих организаций, которые с 2017 года являются получателями грантов Президента РФ, субсидий и грантов в рамках специальных программ. Их реализуют федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ, органы местного самоуправления, исполнители общественно полезных услуг, поставщики социальных услуг;

• централизованные религиозные организации, учрежденные ими социально ориентированные некоммерческие организации, а также религиозные организации, входящие в структуру централизованных религиозных организаций;

• некоммерческие юрлица, включенные в реестр некоммерческих организаций.

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис на сайте ФНС.

От каких платежей освободят:

• Налоги на доходы

• Имущественные налоги

• Страховые взносы

• Прочие налоги

Освобождение от транспортного налога распространяется на любые транспортные средства, используемые (предназначенные для использования) в предпринимательской деятельности.

Исключение – маломерные суда, применяемые в некоммерческих целях и зарегистрированные органами ГИМС МЧС России.

От земельного налога автоматически освобождаются земельные участки, используемые (предназначенные для использования) в предпринимательской деятельности.

Исключение – участки с кодами видов разрешённого использования 1.16, 1.19, 1.20, 2.1, 2.2, 2.3, 2.7.1, 12.0, 12.3, 13.0, 13.1, 13.2, в том числе для ведения личного подсобного хозяйства, садоводства, огородничества, индивидуального жилищного строительства. Для таких участков подтверждением их применения в предпринимательской деятельности могут служить документы, представленные в налоговый орган при рассмотрении заявления о предоставлении налоговой льготы (например, договоры аренды, продажи, возмездного сервитута).

Автоматическое освобождение от налога на имущество физических лиц распространяется на все объекты капитального строительства, используемые (предназначенные для использования) в предпринимательской деятельности.

Исключение – жилые помещения, хозпостройки на участках для ведения личного подсобного хозяйства, огородничества, садоводства или ИЖС, а также индивидуальные гаражи и машиноместа. Однако эти объекты также могут не облагаться налогом, если их фактическое применение в предпринимательской деятельности будет подтверждено на основании представленных в налоговый орган документов, в том числе при рассмотрении заявления о предоставлении налоговой льготы.

Как получить: указанные льготы предоставляются ИП в беззаявительном порядке. Подавать документы в налоговые инспекции не требуется. Исключением являются случаи, когда налоговые органы не располагают обоснованной информацией, подтверждающей фактическое использование недвижимости в предпринимательской деятельности (или цель такого использования недвижимости) за II квартал 2020 года.

Более подробная информация на сайте ФНС

Сервис отсрочка уплаты налогов (информация о льготах для налогоплательщиков из наиболее пострадавших отраслей)

Перечень пострадавших отсраслей (сервис для проверки: относится ли бизнес к наиболее пострадавшим отраслям)

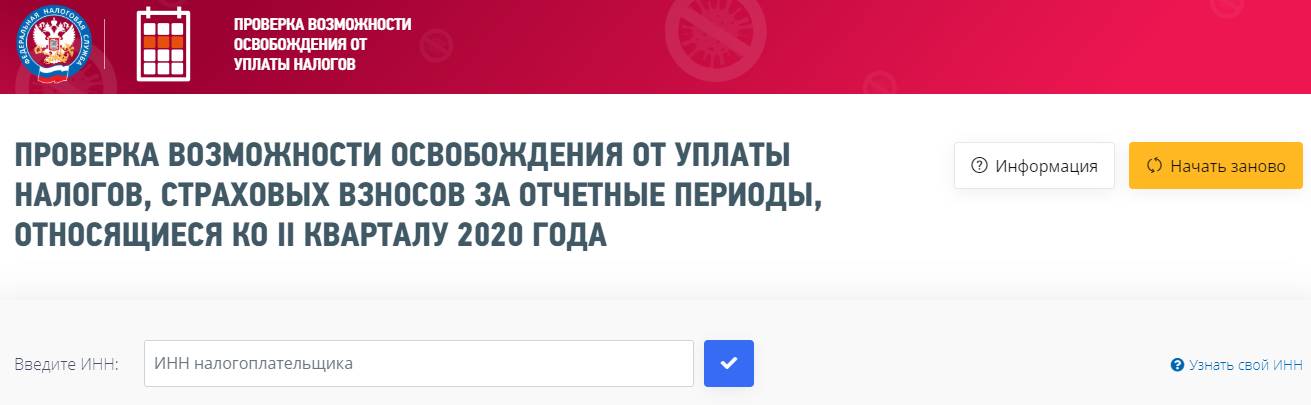

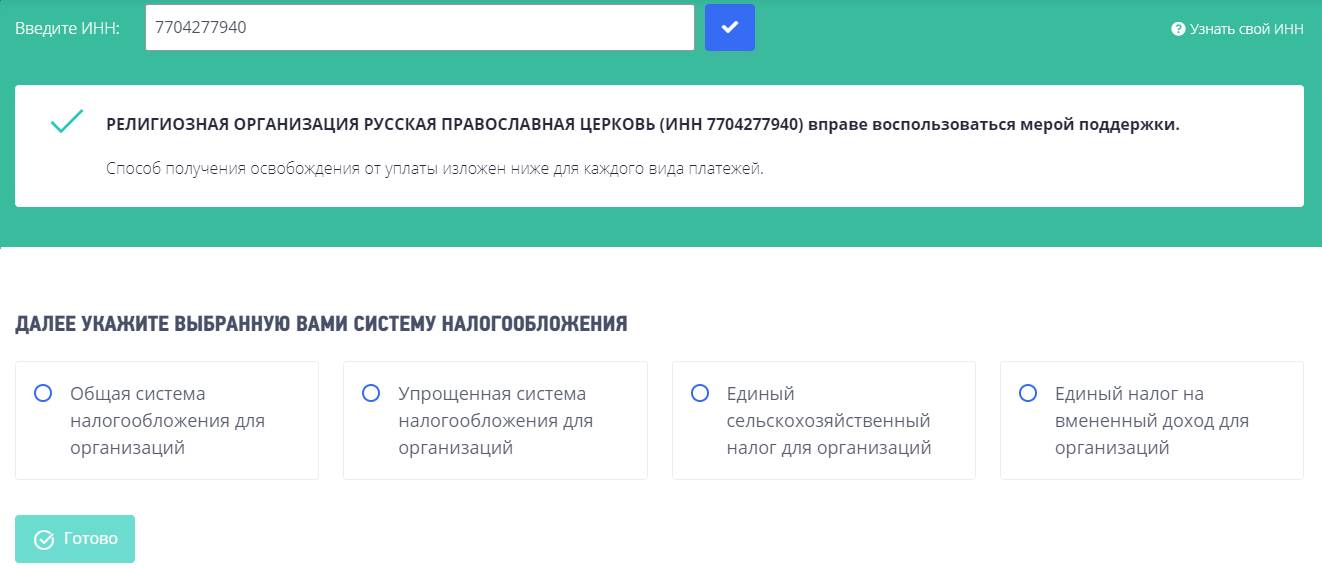

Как проверить по ИНН на освобождение от налогов:

- Перейти на главную страницу сайта ФНС.

- Ввести идентификационный код налогоплательщика.

- Определить применяемую систему налогообложения.

- Запустить поиск.

- Получить результат — перечень обязательных платежей, которые спишут за 2 квартал 2020 года.

Для кого и зачем разработан сервис проверки

Индивидуальным предпринимателям и организациям из реестра МСП, на работу которых существенно повлиял коронавирус, разрешили не платить обязательные налоговые сборы (кроме НДС) и страховые взносы за 2 квартал 2020 года (172-ФЗ от 08.06.2020). Для информирования налогоплательщиков ФНС запустила сервис по проверке критериев освобождения от налогов из-за коронавируса.

Возможность получения господдержки определяется по ИНН. Система идентифицирует номер налогоплательщика, проверяет его основной ОКВЭД через единые реестры юридических лиц и индивидуальных предпринимателей и выдает ответ. Используйте сервис ФНС для списания налогов пострадавших отраслей, если вы:

- индивидуальный предприниматель;

- предприятие из реестра МСП, и вас включили в перечень по итогам отчетности за 2018 год;

- социально ориентированная некоммерческая организация, и с 2017 года получаете гранты и субсидии от государства;

- религиозная организация;

- НКО (пп. 19 п.1 ст. 265 НК РФ).

Взносы спишут только тем организациям и ИП, которые работают в особо пострадавших сферах экономики (ПП РФ №434 от 03.04.2020).

Инструкция, как им пользоваться

ФНС предлагает налогоплательщикам оперативно проверить возможность получения государственной поддержки.

Пошаговая инструкция, как узнать по ИНН освобождение от налогов за 2 квартал 2020:

Шаг 2. Вводим идентификационный номер налогоплательщика — индивидуального предпринимателя или организации.

Шаг 3. Если вы вдруг забыли ИНН, воспользуйтесь специальной функцией «Узнать ИНН».

Заполните форму и отправьте запрос.

Шаг 4. После ввода ИНН запустится автоматическая проверка критериев освобождения от налогов ФСН — появится уведомление о возможности применения льготы.

Шаг 5. Если проверка возможности освобождения от налогов по ИНН прошла успешно, вы вправе претендовать на списание. Осталось только выбрать ту систему налогообложения, которую вы применяете — УСН, ЕНВД, ЕСХН или ОСНО.

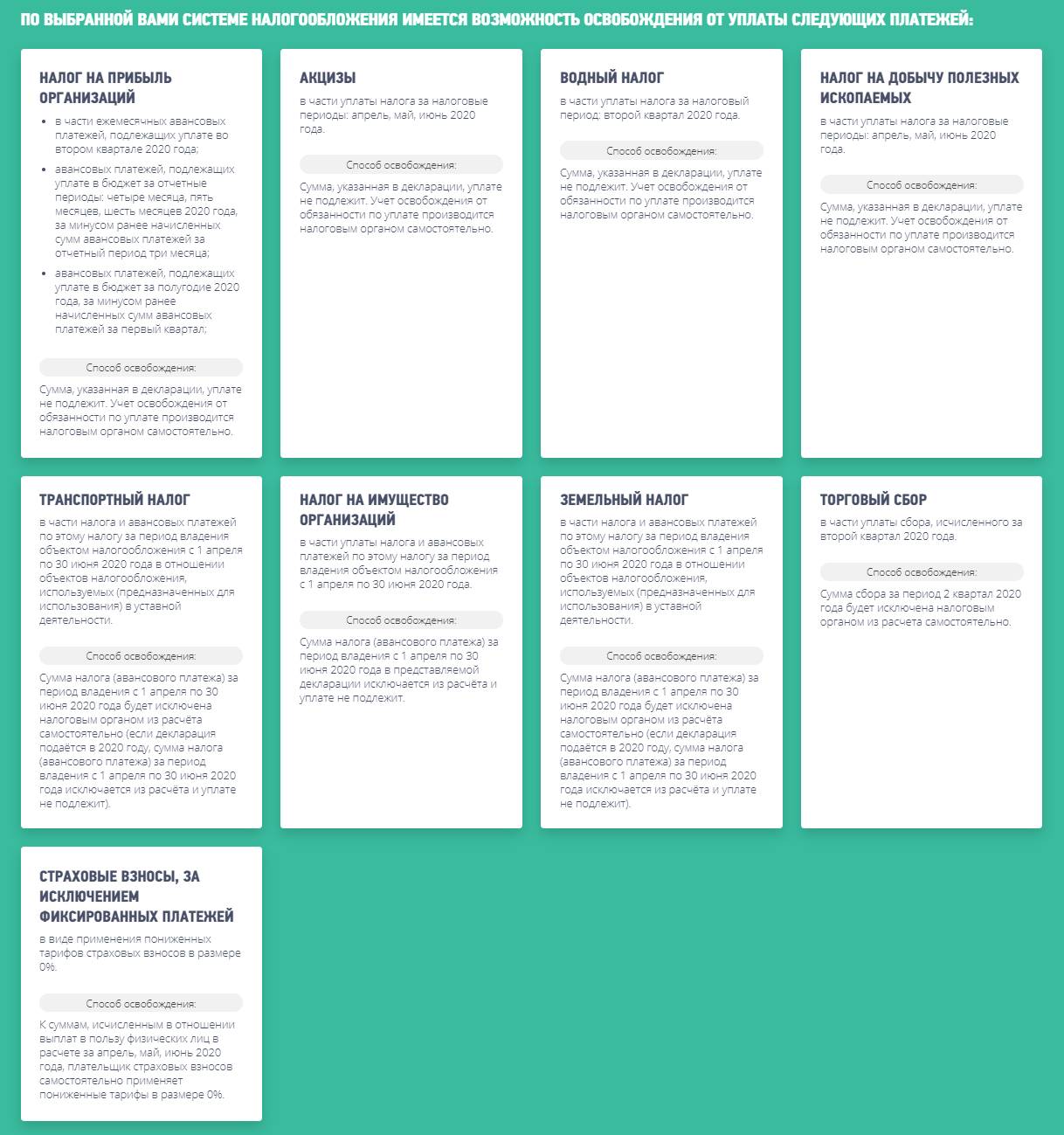

Выбираем налоговый режим. Если у вас УСН, то вот что вам спишут:

Если вы — плательщик ЕНВД (вмененка), вас освободят от таких платежей:

Работаете на ОСНО? Тогда не платите целый ряд взносов за 2 квартал 2020.

Если платите ЕСХН, то вас освободят от:

Новый сервис проверки освобождения от налогов от ФНС доступен всем пользователям. Федеральная налоговая служба максимально упростила порядок получения льготы — проверьте возможность ее применения, вовремя подайте декларацию и ждите уведомления об автоматическом списании налоговых платежей за 2 квартал 2020 года.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Как проверить по ИНН на освобождение от налогов:

- Зайти на сайт ФНС.

- Перейти в раздел специальной онлайн-программы для бизнеса.

- Вести налоговый номер организации или предпринимателя.

- Получить заключение, спишут ли компании обязательные платежи за II квартал 2020 года.

Критерии, по которым предоставляют освобождение

Чтобы снизить удар по бизнесу, нанесенный пандемией коронавируса, чиновники позволили некоторым организациям не платить налоги и страховые взносы за второй квартал (апрель – июнь). Федеральным законом от 08.06.2020 №172 определили, как производится проверка критериев освобождения от налогов в ФНС и принимаются решения. По закону от обязательных платежей освободили:

- юрлиц и ИП, которые осуществляют деятельность в наиболее пострадавших отраслях;

- некоммерческие и религиозные организации.

Список наиболее пострадавших отраслей правительство до сих пор корректирует, поэтому сложно понять, освободили компанию от налогов и взносов или нет.

Чтобы предпринимателям было проще разобраться, появилась проверка возможности освобождения от уплаты налогов на сайте Налоговой службы. Это бесплатная услуга, доступная любому желающему.

Как проверить на сайте ФНС возможность освобождения

Налоговики не стали усложнять программу: сервис ФНС для списания налогов пострадавших отраслей требует ввести только один параметр — индивидуальный номер налогоплательщика (ИНН) физического или юридического лица. После нажатия на кнопку с галочкой, появится ответ, прошел ли хозяйствующий субъект проверку установленных критериев.

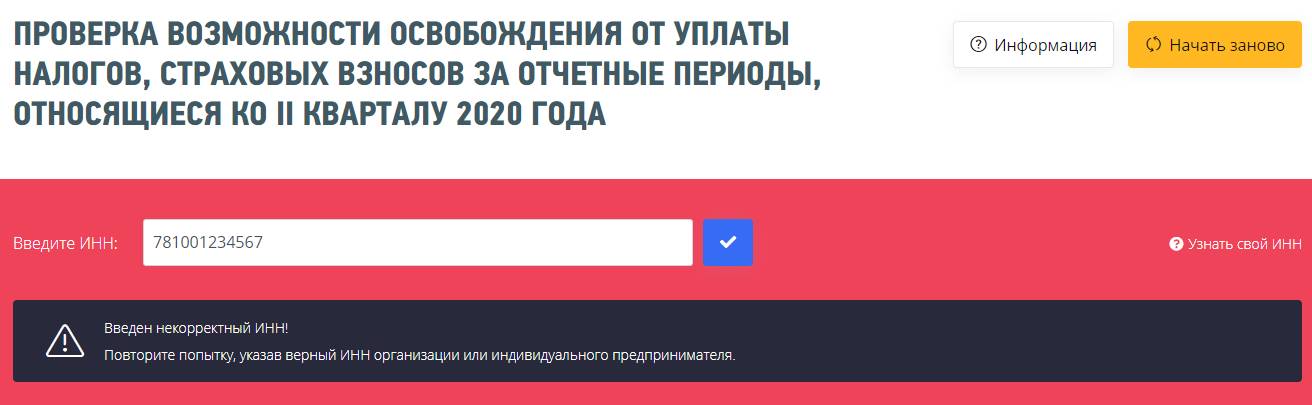

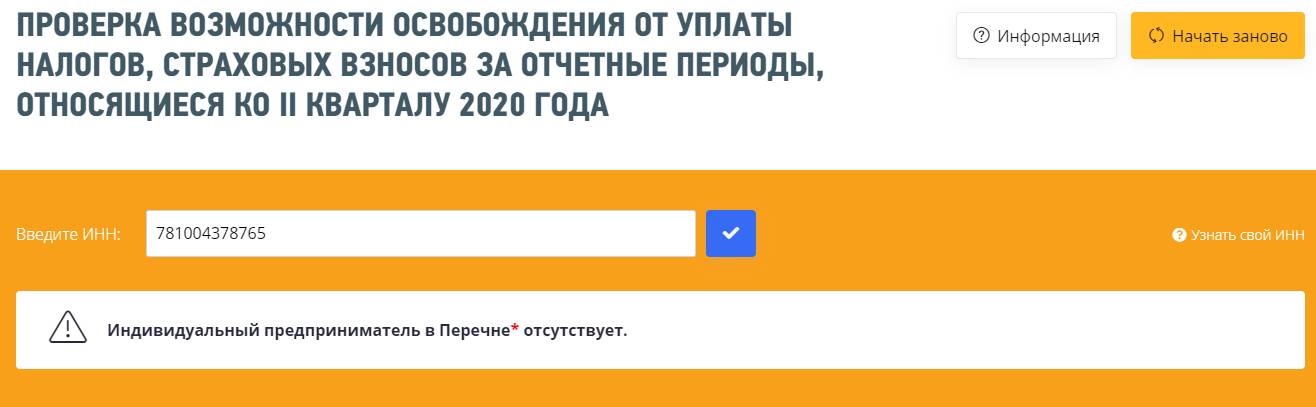

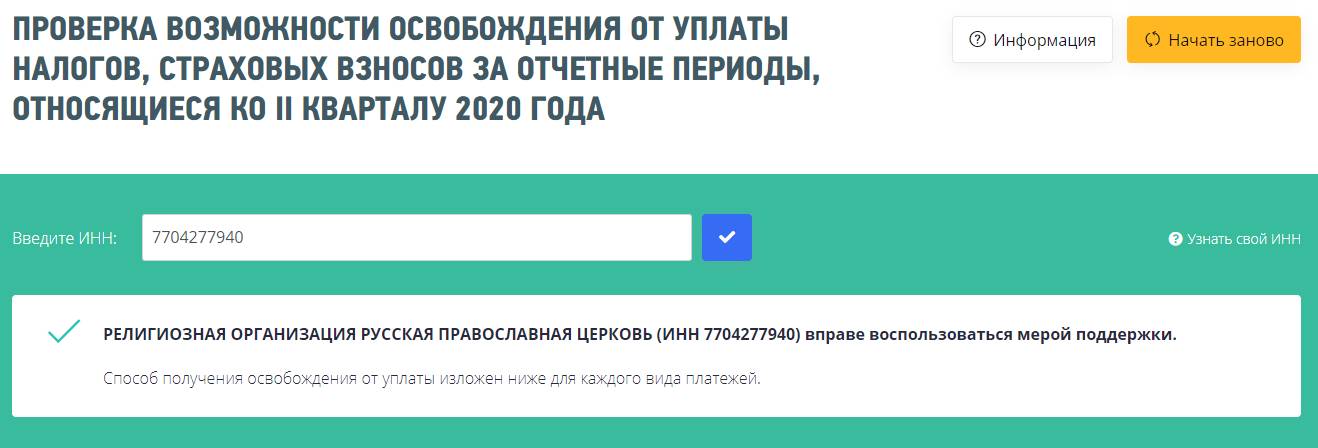

Рассмотрим на конкретных примерах, какие результаты показывает сервис.

Пример 1. Некорректный ИНН

Если вы увидели такую надпись на красном фоне, убедитесь, что все цифры ввели правильно. Если не знаете или забыли ИНН, а под рукой нет документов, чтобы его проверить, воспользуйтесь сервисом ФНС — «Риски бизнеса: проверь себя и контрагента». С его помощью по наименованию организации (Ф.И.О. индивидуального предпринимателя) и региону осуществления предпринимательской деятельности программа вы получите сведения из ЕГРЮЛ или ЕГРИП, где присутствует, в том числе ИНН.

Налогоплательщикам — физическим лицам доступен еще один сервис — «Узнать ИНН». Для получения номера понадобится ввести Ф.И.О., дату рождения, паспортные данные.

Оба сервиса от ФНС бесплатные и работают в онлайн-режиме.

Пример 2. В перечне отсутствует

Сообщение от ФНС на желтом фоне означает, что индивидуальному предпринимателю (юридическому лицу) освобождение не положено. Компании следует заплатить все обязательные сборы в установленные сроки.

Пример 3. Организация вправе воспользоваться освобождением

Самое приятное – увидеть сообщение от ФНС на зеленом фоне: это означает, что проверку компания прошла и льготу предоставят. Если вы решили узнать по ИНН про освобождение от налогов и увидели, что вашей компании положена мера поддержки, не поленитесь и пролистайте страницу ниже. Ниже расскажут, какие конкретно платежи спишут. Но сначала надо выбрать используемую систему налогообложения.

Мы выбрали общую систему налогообложения (не забудьте нажать на кнопку «Готово», иначе сервис не работает) и получили такой результат:

Здесь показаны все сборы, в отношении которых действует льгота. Обратите внимание: НДС, НДФЛ и налог на игорный бизнес в рамках льготы не списывают. Их следует оплатить по общим правилам.

Читайте также: