Пути повышения эффективности проведения выездных налоговых проверок курсовая

Опубликовано: 17.05.2024

Пока рано подводить итоги работы налоговых органов за 2020 год. Но на основании данных за 9 месяцев текущего года уже сейчас можно на «языке цифр» обрисовать истинную картину налогового контроля — 2020.

1. Камеральные проверки

По стране

За 9 месяцев 2020 года по России в целом проведено 46,1 млн. проверок, из них результативных — 1, 7 млн. проверок с доначислениями на общую сумму (налог, пени, штраф) 26, 1 млрд.руб. (в т.ч. налоги — 15, 5 млрд. руб.).

За аналогичный период 2019 года налоговыми органами было проведено — 47, 2 млн. проверок, из них результативных — 1,8 млн. с доначислениями (налог, пени, штраф) 27,3 млрд. руб. (налоги — 15,7 млрд. руб.).

По России в целом доначисления на 1 камеральную проверку (за 9 мес.2020 года) составили 15,3 тыс.руб. (налог, пени, штраф). За аналогичный период 2019 года на 1 камеральную проверку по РФ приходилось — 15,4 тыс. руб. (налог, пени, штраф).

Москва

За 9 месяцев 2020 года по Москве проведено всего 5,7 млн. проверок, из которых результативных — 0,2 млн. руб. проверок на общую сумму доначислений (налог, пени, штраф) 4,6 млрд. руб. (в т.ч. налогов — 2,5 млрд. руб.).

За аналогичный период 2019 года по Москве было проведено 5, 7 млн. проверок всего, результативных — 0,2 млн. руб. проверки с доначислениями (налог, пени, штраф) в сумме почти 6 млрд. руб. (в т.ч. налогов — 3, 5 млрд. руб.).

Общее количество проверок, а также результативных в 2019 и 2020 году совпадает:

Что касается суммы доначислений по Москве на 1 камеральную проверку за 9 мес.2020 года, то ее размер — 22,9 тыс.руб. (налог, пени, штраф), а в 2019 году (за 9 мес.) этот показатель составлял — 30.7 тыс. руб. на 1 проверку.

Результативность 1 камеральной проверки в 2020 году, по сравнению с 2019 годом снизилась на 7,8 тыс. руб. (на 9,5%).

2. Выездные проверки

По РФ в целом

За 9 месяцев 2020 года проведено по России всего 4 017 проверок, из них результативных — 3 878 проверок на общую сумму доначислений (налог, пени, штраф) 126,3 млрд. руб. (из них налогов — 87,7 млрд. руб.), или в среднем 32,6 млн.руб. (в т.ч. налогов — 22,6 млн. руб.) доначислений на 1 проверку.

В 2019 году за 9 месяцев проведено 6 949 проверок, из них результативных — 6 728 на общую сумму доначислений (налог, пени, штраф) 249,7 млрд. руб. (из них налогов — 176 млрд. руб.), или в среднем 37,1 млн. руб. (в т.ч. налогов — 26,2 млн. руб.) доначислений на 1 проверку.

В 2019 году доначислений на 1 выездную проверку было больше на 4,5 млн. руб. Снижение количества выездных проверок и общих доначислений вполне объяснимо, т.к. во II квартале 2020 года действовал мораторий на выездной контроль (постановления Правительства от 02.04.2020 года № 409, от 30.05.2020 года № 792).

Москва

За 9 месяцев 2020 года по Москве проведено всего — 736 проверок, из них результативных — 698 проверок на общую сумму доначислений (налог, пени, штраф) 29,8 млрд. руб. (из них налогов — 20,5 млрд. руб.).

В 2019 году за 9 месяцев в Москве проведено 1 155 проверок, из них результативных — 1 086 на общую сумму доначислений (налог, пени, штраф) 36,3 млрд. руб. (из них налогов — 25, 8 млрд. руб.)

По Москве средние доначисления на 1 выездную проверку за 9 мес. 2020 года составили 42,7 млн.руб. (налог, пени, штраф), а в 2019 — 33,4 млн.руб.

Таким образом, за 9 месяцев 2020 года средняя сумма доначислений по московским выездным проверкам увеличилась с 33,4 млн. руб. до 42,7 млн. руб., т.е. на 28%. Мораторий и пандемия не мешают инспекторам ставить свои рекорды по доначислениям.

3. Споры по ст. 54.1 НК РФ

ФНС России не один год констатирует свой успех в судебных делах. Так, в 2019 году 85,4 % дел по налоговым спорам рассмотрены судами в пользу налоговых органов (в 2018 году — 82,6%.). Итогов 2020 года пока нет, но с учетом практики можно смело предположить, что они будут мало отличаться от предыдущих лет.

Наметившиеся еще в 2019 году рост количества решений с применением знаменитой статьи 54.1 НК РФ и расхождение в подходах судов и налоговой службы к ее применению способствуют увеличению количества обращений налогоплательщиков за судебной защитой от налоговых претензий. Так, по состоянию на 06.11.2020 года было вынесено 862 решения с применением ст. 54.1 НК РФ, из них 683 налогоплательщики оспаривали в судебном порядке, т.е почти 80% решений. Итоги обжалований решений инспекций неутешительны: только 2,5% требований удовлетворено в полном объеме (24 решения) и 6,4% — удовлетворены частично (44 решения).

Тем не менее, хочется радоваться этим победам и надеяться на изменение картины на более радужную для налогоплательщиков. Тем более, что в текущем году отмечены новые подходы судов к некоторым нюансам применения ст. 54.1 НК РФ. Например, суды соглашаются с возможностью налоговой реконструкции действительных обязательств компании, когда реальность расходов не оспаривается, но сделки не соответствуют положениям ст.54.1 НК РФ, наметились правила оценки судами проявления налогоплательщиками коммерческой осмотрительности при выборе контрагентов (например, Определение ВС РФ от 14.05.2020 № 305-ЭС19-27597, Определение ВС РФ от 28.05.2020 № 305-ЭС19-16064, Постановления АС Западно — Сибирского округа от 02.07.2020 Ф04-611/2020, от 22.10.2020 по делу № А27-14675/2019, АС Московского округа от 11.09.2020 № А76-25957/2018).

Кстати, ФНС скоро выпустит в свет Обзор судебной практики с рекомендациями для налоговых органов по применению положений столь «скользкой» статьи Налогового кодекса и хочется верить, что некоторые правила игры станут более понятными для компаний и возможно, формализма и перегибов «на местах» будет гораздо меньше.

4. «Добровольное» уточнение налоговых обязательств

Приоритетной в деятельности налоговых органов становится именно аналитическая, превентивная работа.

Курс ФНС на развитее и совершенствование методов побуждения налогоплательщиков к добровольному исполнению налоговых обязательств явно дает неплохие результаты, так:

за 8 месяцев 2020 года поступления по аналитической работе достигли 64 млрд.руб., из них 48 % были уплачены вне рамок налоговых проверок — плательщики уточнились добровольно;

в Московской области за 9 месяцев 2020 года сумма поступивших в бюджет платежей по результатам контрольно-аналитической работы составила 5,9 млрд. руб., что на 23,3% выше аналогичного показателя прошлого года. Налогоплательщики увеличили свои налоговые обязательства на 7,1 млрд. руб., уменьшили сумму убытка, заявленного в целях налогообложения, на 4,2 млрд. руб. и уменьшили сумму заявленного к возмещению НДС на 1,2 млрд. руб.;

в Санкт-Петербурге сумма дополнительных поступлений по результатам контрольно-аналитической работы за 9 месяцев 2020 года составила 8 млрд. руб., что в 2,6 раза больше, чем за аналогичный период 2019 года.

5. Послаблений в сборе налогов не будет!

В июле был опубликован проект Плана деятельности Минфина РФ на 2020-2025 годы: собрать налогов не менее 99 %.

К такому показателю обещают идти плавно. Так, в 2020 году план собираемости — 98,72%, в 2021 — 98,79%, 2022 — 98,86% и в 2023 — 98,93%.

Похоже, это еще один «звонок», свидетельствующий об усилении налогового контроля, а значит, бизнесу пора всерьез задуматься о порядке в учете и отчетности в своих компаниях и принять срочные меры по снижению налоговых рисков.

6. Налоговые преступления

За 9 месяцев 2020 года в суд направлено 695 уголовных дел о налоговых преступлениях. За время следствия по ним возмещено недоимки на сумму почти 20 млрд.руб. Такие данные озвучил председатель Следственного комитета РФ Александр Бастрыкин на оперативном совещании с руководителями подразделений центрального аппарата и региональных отделений ведомства (Xисточник — Российская газета — Федеральный выпуск. 2020. № 239 (8293)).

В 2019 году за неуплату налогов было осужден 541 чел., причем 47 из них получили реальный срок лишения свободы.

Даже не имея данных за весь 2020 год, вполне можно предположить, что количество дел по налоговым преступлениям будет не ниже уровня прошлого года.

Цифры говорят сами за себя, не требуя излишних комментарий. Они дают «пищу» для размышлений о серьезности последствий налоговых «оптимизаций» и ошибок, поскольку «на кону» может оказаться весь бизнес и личная свобода.

Чтобы не стать участниками налоговой статистики по доначислениям рекомендуем постоянно держать под контролем налоговый учет компании. В этом может помочь проведение системного комплексного аудита в компании «Правовест Аудит», предоставляющего поддержку аудиторов, налоговых консультантов и юристов, а также дополнительную страховку в случае доначисления налогов за проверенный аудиторами период.

«Клерк» Рубрика Налоговые штрафы

«Главным оружием» налоговых органов в борьбе с недобросовестными налогоплательщиками являются выездные налоговые проверки (далее - ВНП). При этом в работе ФНС прослеживается одна очень важная тенденция: сокращение количества налоговых проверок при одновременном росте их эффективности.

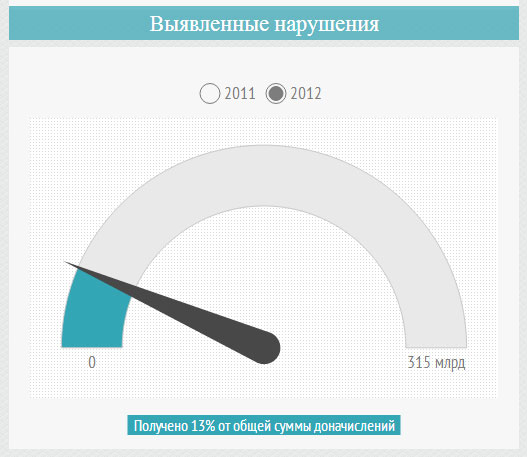

Так, например, по данным, содержащимся в докладе об осуществлении ФНС госконтроля в 2012 году (1), в прошлом году сотрудники налоговой службы провели 58 тыс. выездных налоговых проверок (что почти на 14% меньше, чем в 2011 году). Вместе с тем результативность ВНП составила 99%, это значит, что только 1 % ВНП проходит без каких-либо доначислений.

Еще одним показательным моментом, свидетельствующим о повышении уровня профессиональности и результативности работы налоговых органов является сокращение размера уменьшенных по решению судов сумм, доначисленных налоговиками в результате проведения ВНП, почти в два раза. Так, в 2012 году в результате проведения ВНП доначислено 315 млрд рублей, а размер уменьшенных по решению судов платежей составил всего 42,5 млрд. рублей (что на 37 млрд. рублей меньше, чем в 2011 году).

Безусловно, статистика, особенно в руках государства, вещь ненадежная, но все же она является определенного рода «маячком», сигнализирующим о наметившихся тенденциях. А именно - налоговая служба больше не гонится за количеством, а сконцентрировалась на качестве ВНП.

Что же позволяет добиваться более высокой эффективности проверок? На официальном языке это звучит так: «общее количество проверок сократилось. что обусловлено «точечным» подходом к отбору объектов контроля и усилением аналитической составляющей при подготовке проверок. ».

Переводя на «русский», это значит, что налоговики наконец научились пользоваться тем нешуточным массивом информационных средств, созданных техническим «гением» прогресса.

Большая часть работы (70-80 %), необходимой для налогового контроля, теперь проводится именно в процессе предпроверочного анализа. Налоговый аналитик с помощью специальных технологий и инструментов собирает и обобщает всю информацию о налогоплательщике. Что позволяет налоговому органу еще до назначения ВНП составить максимально полную картину о финансово-хозяйственной деятельности налогоплательщика и обнаружить так называемые «проблемные места», дающие основание полагать о совершении субъектом налогового правонарушения и применении различных схем ухода от уплаты налогов.

Более того, как раз результаты предварительной аналитической работы (во многом роботизированной) и становятся основанием для проверки «удачливого» налогоплательщика.

Наш многолетний опыт консультирования клиентов по вопросам взаимоотношений с налоговыми органами показал, что до сих пор среди представителей бизнеса бытует мнение о том, что выездная налоговая проверка проводится только раз в три года и не чаще. В действительности же ВНП может и не назначаться годами, а может быть назначена и в течение 1 года с момента регистрации компании. Ключевым моментом здесь является уверенность налогового органа в возможности выявления нарушений у конкретного налогоплательщика и доначислении ему существенной (!) суммы налога (минимальная сумма налога для юр.лиц - более 1 млн.руб).

К 2013 году запущены в эксплуатацию более 20 программных комплексов для отбора кандидатов на проверку, среди которых:

- ЭОД - местный уровень (налоговая отчетность контрагента в режиме онлайн);

- FIRA-Pro (база для анализа юридической и владельческой структуры бизнеса);

- ПК "Визуальный анализ информации" (робот выводит в графическом виде картинку структуры бизнеса, доходов собственников на основе формальной и неформальной информации);

а также "Однодневка", "Схемы", "Досье рисков" и т.д.

Как происходит отбор «кандидата» на ВНП? Ежеквартально в ЭОДе выбираются организации по 12-ти критериям риска (в среднем на одну районную инспекцию областного центра приходится 2 – 3 тыс. таких организаций). Из этого списка в предварительный план для ВНП, в первую очередь, автоматически включаются крупнейшие налогоплательщики, не проверявшиеся более 2 лет, а также налогоплательщики с выручкой свыше 100 млн рублей.

На втором этапе налогоплательщики «просеиваются» уже более тщательно: с помощью программных средств и баз данных выявляются так называемые «анонимные» контрагенты («неблагополучные» организации с «номинальными» директорами и учредителями), запрашиваются в электронном формате выписки по подозрительным налогоплательщикам из банков (особенно тщательно проверяются разовые сделки от 1 млн рублей , для того чтобы размер доначислений был значительным), запрашиваются сведения об IP и MAC адресах устройств, получавших доступ к управлению счетом компании и ее контрагентов и т.д.

Большой объем информации специалисты налоговой службы получают из «открытых» источников. Например, в FIRA-Pro удобно сконцентрированы базы данных по предприятиям, по отдельным отраслям деятельности, информация из банков, данные Росстата, ЕГРЮЛ, аналитика по трансфертному ценообразованию и другие полезные сведения. Инспектор может легко провести экспресс-оценку рисков конкретного налогооплательщика, в автоматическом режиме выявить аффилированные с ним структуры и связи с «недобросовестными» поставщиками, сравнить показатели деятельности и объем отчислений налогоплательщика с компаниями-аналогами в том же регионе. Специальный сервис Solver позволяет, опять же в автоматическом режиме, нарисовать схемы взаимодействия с контрагентами и смежными структурами.

Для визуализации схем уклонения от уплаты налогов также часто используется программный комплекс ВАИ (Визуальный анализ информации). Он позволяет визуально отобразить взаимосвязи (в том числе неформальные) между компаниями, их учредителями и руководителями (к примеру, на предмет взаимозависимости), финансовыми потоками (кто и кому платит), вплоть до “физиков”, через которых проходит “обналичка”

Таким образом, еще до проверки у фискалов имеется вся информация не только о вашей компании (или группе компаний), но и обо всех “подозрительных” контрагентах и ваших взаимоотношениях с ними. Причем многое из этого они получают в автоматизированном режиме, не вступая в длительную переписку со смежными структурами и самим налогоплательщиком, что должно заставить хозяйствующих субъектов более грамотно и детально подходить к формированию своей налоговой политики, отказываясь от агрессивного налогового планирования.

Сноски:

1. Доклад об осуществлении Федеральной налоговой службой государственного контроля (надзора) в соответствующих сферах деятельности и об эффективности такого контроля (надзора) в 2012 году.

Рубрика: Экономика и управление

Дата публикации: 23.04.2018 2018-04-23

Статья просмотрена: 3475 раз

Библиографическое описание:

Черникова, С. В. Анализ выездных налоговых проверок: пути совершенствования и повышения результативности / С. В. Черникова. — Текст : непосредственный // Молодой ученый. — 2018. — № 16 (202). — С. 177-179. — URL: https://moluch.ru/archive/202/49573/ (дата обращения: 20.05.2021).

Наиболее приоритетным направлением работы ФНС России является осуществление своих полномочий по контролю и надзору за соблюдением налогового законодательства. Как и на любой другой государственный орган, на ФНС возложены некоторые задачи, позволяющие выполнять свои функции качественно и эффективно. Осуществление такой задачи ФНС как организация эффективного налогового контроля за налогоплательщиками требует особого внимания.

Законодательство о налогах и сборах предусматривает несколько форм налогового контроля. В данной статье рассмотрен выездной налоговый контроль.

Определение «выездной контроль» в Налоговом кодексе отсутствует, но информация, содержащаяся в статье 89 НК РФ, дает полную характеристику и раскрывает суть данного понятия. Выездной налоговый контроль, как и любой контроль, начинается с планирования и отбора налогоплательщиков для проверки. Исходным документом выступает Приказ ФНС России от 30.05.2007 N ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок», где четко сформулированы принципы планирования и структура отбора налогоплательщиков для выездной налоговой проверки. Процедура проверки подробно рассматривается Письме ФНС России от 25.07.2013 N АС-4–2/13622 «О рекомендациях по проведению выездных налоговых проверок»

После отбора налогоплательщиков налоговый орган по местонахождению организации выносит решение о проведении выездной налоговой проверки. Собственно так и начинается выездная налоговая проверка. Итогом всех этих действий становится в идеале взыскание ранее не уплаченных сумм налогов и сборов, начисление штрафов и пеней. Но планируемые результаты иногда отличаются от фактически полученных и теперь следует перейти к анализу результатов выездных налоговых проверок. Ниже представлена диаграмма о реальном поступлении денежных средств от доначислений в ходе выездных налоговых проверок.

Рис. 1. Сравнение данных о суммах доначисленных и взысканных по выездным налоговым проверкам за 2015-2017 г. (млрд. руб.)

В 2015 году по результатам выездных налоговых проверок было доначислено 270,3 млрд. р., в 2016 352,5 млрд. р., в 2017 324,3 млрд. р. Но суммы доначислений не всегда равны суммам, реально полученным в бюджет. По результатам выездных проверок реально взыскано в 2015 г. 144,56 млрд. руб., в 2016 г. 172,9 млрд. руб., в 2017 г. 184,83 млрд. руб. Сопоставив данные о доначисленных суммах и реально взысканных можно сделать вывод, что имеется разрыв в 1,5–2 раза: в 2015 году реально в бюджет поступили только 53,48 % от сумм доначислений, в 2016 49,04 %, а в 2017 56,99 %.

После подсчета стоит задуматься, почему в бюджет не поступают суммы недоимки, ведь казалось, что законодательством четко регламентирован порядок взыскания недоимки и доначислений, но система почему-то не работает.

При выявлении налоговым органом недоимки и доначислении сумм налогов по результатам проверки, налогоплательщик не позднее 20 рабочих дней с того момента, когда вступило в силу решение, вынесенное по итогам проверки, обязан заплатить эти суммы в бюджет. Налогоплательщик не заплатил — налоговый орган взыскивает через арбитражный суд. Если денег на счетах налогоплательщика нет, то налоговый орган вправе взыскать недоимку через реализацию имущества налогоплательщика. В большинстве случаев имущество, которым пользуется налогоплательщик, не принадлежит самому налогоплательщику, а взято в аренду: получается, что взыскать не с чего. Это первая причина недополучения сумм в бюджет.

Вторым фактором, снижающим поступления, является неэффективная служба внутреннего контроля в организациях. Об обязанности осуществлять внутренний контроль указывается в 19 статье 402-ФЗ «О бухгалтерском учете», но о том, как и какие конкретно проводить мероприятия контроля, в законе не сказано. Возможно, законодательно прописанные, конкретные мероприятия контроля за ведением бухгалтерского, а также налогового учета, позволили бы снизить «внезапные» для организации доначисления, и вовремя и правильно исполнять налоговые обязательства.

Одним из немаловажных факторов служит проверка контрагентов самой организацией. При применении организацией общей системы налогообложения стоит уделить особое внимание проверке контрагентов (т. к. применяется метод начисления). Стоит отметить, что сейчас много способов проверить контрагентов. На сайте ФНС РФ запущен сервис по проверке контрагентов через ИНН/ОРГН, либо наименование юр. лица. Также в открытых ресурсах можно найти много информации, но как показывает практика, даже такие меры не всегда дают положительный результат.

Результативность зависит от качества методик, которые используют налоговые инспекторы во время осуществления налоговых проверок. Тщательно должна разрабатываться программа выездной проверки: здесь важна работа отдела предпроверочного анализа для более подробной детализации фактов нарушений налогового законодательства.

Очень важно совершенствовать законодательство, регулирующее проведение выездных проверок. Ввиду отсутствия в настоящее время единой системы подхода к проведению выездных налоговых проверок следует разработать методику проведения выездных налоговых проверок по каждому налогу. Следует разделить процесс выездного контроля на проверку методологии налогового учета и проведение налоговых расследований, выявление фактов нарушений налогового законодательства.

Для того, чтобы усовершенствовать процесс выездного контроля, необходимо подробно изучить этапы выездного контроля и понять, какой этап требует доработки.

Первый этап — ознакомление руководителя организации с решением о проведении выездной налоговой проверки и подписание им решения.

Второй этап содержит истребование документов у налогоплательщика посредством предоставления ему требования, где содержится перечень документов. В срок 10 календарных дней руководитель обязан предоставить истребуемые документы.

Третий этап самый наполненный и сложный: проводится собственно сама проверка. На данном этапе проверяются:

‒ правильность составления документов и наличие в них необходимых реквизитов;

‒ правильность и полнота учета документов;

‒ правильность определения налогоплательщиком объекта налогообложения, налоговой базы и др.;

‒ полнота и правильность исчисления налога, а также своевременность, полнота и правильность уплаты его в соответствующий бюджет;

‒ своевременность и правильность представления отчетности в налоговый орган.

Документы анализируются и сопоставляются в том числе с документами, полученными от сторонних организаций и контрагентов налогоплательщика.

Сличаются записи по первичным документам с записями по бухгалтерскому и налоговому учету. Делается вывод о наличии или отсутствии налогового правонарушения.

В случае выявления фактов налогового правонарушения устанавливается событие и состав правонарушения, формируется доказательственная база, доначисляются налоги, пени.

Четвертый этап содержит в себе кропотливую работу инспектора, но уже в налоговом органе. Инспектор на основе полученных данных делает выводы о фактах совершения/не совершения налоговых правонарушений, тщательно изучает доказательную базу. По необходимости, инспектор может провести встречную проверку у контрагентов организации, привлечь сотрудников других исполнительных органов, может приостановить проверку в связи с различными запросами в разные органы о налогоплательщике.

На этом этапе очень важен профессионализм налогового инспектора и точное соблюдение всех требований законодательства, умение использовать все технические средства и информационные ресурсы для сбора нужной информации и доказательной базы. На сегодняшний день для совершенствования работы налоговых органов, и в том числе выездных отделов, ФНС разрабатывает программное обеспечение, заключает межведомственные соглашения об обмене информацией, применяет различные способы для отслеживания реальных денежных потоков (на примере онлайн-касс), ужесточает меры ответственности за налоговые правонарушения.

Пятый этап — составление справки об окончании проверки и составление акта выездной налоговой проверки, вручение акта руководителю организации. Этот этап может быть последним, но чаще всего возникают несогласия с вынесенным решением, которые рассматриваются для принятия окончательного решения на шестом этапе проверки.

Шестой этап проходит непосредственно в арбитражном суде, где стороны предъявляют свои доказательства и суд выносит решение. Здесь необходимо внести некоторые поправки. Как показывает практика, арбитражные суды разных регионов по схожим делам выносят разные решения, это создает неопределенность для ведения учета бухгалтерами, т. к. в некоторых ситуациях при внесении фактов хозяйственной жизни в учетные регистры возникают спорные вопросы, для решения которых необходимо использовать альтернативные источники информации, например как раз арбитражную практику. Следует принять нормативные акты, где будут прописаны четкие инструкции для учета нетипичных фактов хозяйственной деятельности. Для совершенствования процесса выездных проверок поможет ускорение взаимодействия между исполнительными органами, а именно сокращение сроков обработки запросов при межведомственном взаимодействии, что поможет сократить время проверки и соответственно провести больше проверок, повысить итоговые результаты работы.

Подводя итоги, можно сделать вывод о том, что налоговые органы совершенствуют свои методики посредством внедрения новых технологий, разрабатывают информационные системы, базы данных, различные программы для обмена с другими органами исполнительной власти. Возможно, что через несколько лет контакт с налогоплательщиками будет сведен к минимуму, что сейчас и происходит небольшими шагами. Автоматизация многих действий исключает человеческий фактор, делает систему прозрачной и полностью подконтрольной, что дает отличный результат.

Автор работы: Пользователь скрыл имя, 22 Марта 2012 в 19:17, курсовая работа

Краткое описание

Выездные налоговые проверки как средство налогового контроля по популярности занимают второе место после камеральных, однако по результативности на одну налоговую проверку, без сомнения, занимают лидирующие позиции, именно поэтому им уделяется особое внимание. Актуальность изучения проведения выездных налоговых проверок заключается в том, что совершенствование налогового администрирования в последнее время становится одной из важных задач контролирующих органов.

Содержание работы

ВВЕДЕНИЕ

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

1.1 Выездная налоговая проверка как одна из наиболее эффективных форм налогового контроля

1.2 Права и обязанности налогоплательщиков и налоговых органов при проведении выездной налоговой проверки

ГЛАВА 2 МЕТОДОЛОГИЯ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

2.1 Методы осуществления налогового контроля при проведении выездной налоговой проверки

2.2 Порядок проведения выездной налоговой проверки

2.3 Процедура оформления результатов выездной налоговой проверки

ГЛАВА 3 АНАЛИЗ ЭФФЕКТИВНОСТИ ПРОВЕДЕНИЯ ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК НА ПРИМЕРЕ ИНСПЕКЦИИ ФНС ПО г. Курску

3.1 Оценка показателей характеризующих результаты выездных налоговых

проверок, проведенных в 2007 – 2009 годах

3.2 Пути повышения эффективности проведения выездных налоговых проверок в инспекции ФНС по г. Курску

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Приложение 1 Решение о проведении выездной налоговой проверки

Приложение 2 Акт выездной налоговой проверки

Содержимое работы - 1 файл

курсовая выездные налоговые проверки.doc

ВВЕДЕНИЕ______________________ ______________________________ ____3

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

1.1 Выездная налоговая проверка как одна из наиболее эффективных форм налогового контроля______________________ ___________________________5

1.2 Права и обязанности налогоплательщиков и налоговых органов при проведении выездной налоговой проверки______________________ _______8

ГЛАВА 2 МЕТОДОЛОГИЯ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

2.1 Методы осуществления налогового контроля при проведении выездной налоговой проверки______________________ ___________________________10

2.2 Порядок проведения выездной налоговой проверки__________________15

2.3 Процедура оформления результатов выездной налоговой проверки ____19

ГЛАВА 3 АНАЛИЗ ЭФФЕКТИВНОСТИ ПРОВЕДЕНИЯ ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК НА ПРИМЕРЕ ИНСПЕКЦИИ ФНС ПО г. Курску

3.1 Оценка показателей характеризующих результаты выездных налоговых

проверок, проведенных в 2007 – 2009 годах_________________________ ____23

3.2 Пути повышения эффективности проведения выездных налоговых проверок в инспекции ФНС по г. Курску ______________________________ _27

ЗАКЛЮЧЕНИЕ____________________ ______________________________ ___31

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ____________________ _____33

Приложение 1 Решение о проведении выездной налоговой проверки

Приложение 2 Акт выездной налоговой проверки

Диалог власти и бизнеса по вопросу построения оптимальной модели взаимоотношений налоговых органов и налогоплательщиков продолжался более года. 1 января 2009 года вступили в силу поправки, вносящие изменения в часть первую Налогового кодекса Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования. Однако принятый закон в полной мере не решает задач, поставленных Президентом Российской Федерации и Правительством Российской Федерации по улучшению условий для добросовестного исполнения налогоплательщиками обязанности по уплате установленных налогов и сборов, а также расширению законодательно закрепленных гарантий прав и законных интересов налогоплательщиков.

Принятые поправки содержат много позитивных моментов, но тем не менее ряд проблемных вопросов так и остался нерешенным.

Выездные налоговые проверки как средство налогового контроля по популярности занимают второе место после камеральных, однако по результативности на одну налоговую проверку, без сомнения, занимают лидирующие позиции, именно поэтому им уделяется особое внимание. Актуальность изучения проведения выездных налоговых проверок заключается в том, что совершенствование налогового администрирования в последнее время становится одной из важных задач контролирующих органов.

Целью выполнения данной работы является исследование особенностей проведения выездной налоговой проверки.

Для достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть выездную налоговую проверку, как одну из наиболее эффективных форм налогового контроля;

- выявить права и обязанности налогоплательщиков при проведении выездной налоговой проверки;

- изучить права и обязанности налоговых органов при проведении выездной налоговой проверки;

- изучить методологию проведения выездной налоговой проверки;

- провести анализ эффективности проведения выездных налоговых проверок на примере инспекции ФНС по г. Курску.

Объектом проведенного исследования является выездная налоговая проверка.

Предметом исследования выступает порядок проведения и оценка результатов выездной налоговой проверки.

Курсовая работа состоит из вступления, основной части и заключения. Во вступлении сформулированы актуальность темы, цель, задачи, предмет и объект исследования. В основной части анализируется поставленная проблема. В заключении приведены основные результаты курсового исследования.

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

1.1 Выездная налоговая проверка как одна из наиболее эффективных форм налогового контроля

Налоговый контроль - вид деятельности уполномоченных органов налоговой администрации, реализуемый в различных формах с целью получения информации о соблюдении норм налогового законодательства и проверки полноты и своевременности исполнения налоговых обязательств налогоплательщиками и иными обязанными лицами [5, с. 33].

Можно выделить четыре формы налогового контроля:

- государственный налоговый учет;

- мониторинг и оперативный налоговый контроль;

- камеральный и выездной налоговый контроль;

Основная нагрузка по проведению каждой из указанных форм налогового контроля в России приходится на налоговые органы.

Государственный налоговый учет как форма налогового контроля направлен на решение задач, связанных с учетом лиц, на которых могут возлагаться налоговые обязательства, а также иных, значимых для целей налогообложения, элементов (например, учет объектов налогообложения).

Основными методами государственного налогового учета являются: постановка на учет, внесение изменений в учетные данные, снятие с учета.

Задачей камерального и выездного налогового контроля является контроль исполнения налоговых обязательств. Основным способом осуществления камерального и выездного налогового контроля является проведение налоговых проверок [14,с.7].

Одной из особенностей процедуры проведения камерального и выездного налогового контроля в Российской Федерации является объединение законодателем в рамках указанного процесса решения задач как контрольно-проверочного, так и аналитического характера, относимых к сфере налогового расследования. Проведение камерального и выездного налогового контроля позволяет органам налогового администрирования не только проконтролировать соблюдение налогоплательщиками, плательщиками сборов и налоговыми агентами их обязанностей по исчислению и уплате налоговых платежей, но и в случае выявления фактов нарушения выяснить причины таких отклонений.

Камеральный налоговый контроль в России осуществляется посредством проведения камеральных налоговых проверок [15,с.43].

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Проведение камеральной налоговой проверки позволяет представителям налоговой администрации:

- выявить арифметические ошибки в поступившей от проверяемого отчетности;

- осуществить сверку данных в документах, поступивших из различных источников.

Если камеральной налоговой проверкой выявлены ошибки или противоречия в проверяемых документах и иных сведениях, имеющихся в распоряжении налогового органа, об этом сообщается налогоплательщику с требованием представить в течение 5 дней необходимые пояснения или внести необходимые исправления. Если после рассмотрения представленных пояснений и документов (либо при их отсутствии) налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки.

Выездной налоговый контроль в России осуществляется посредством проведения выездных налоговых проверок. Особой разновидностью выездных налоговых проверок являются повторные выездные налоговые проверки. Идентичные по своей сути выездным налоговым проверкам, повторные выездные налоговые проверки имеют некоторые отличия, связанные с процедурой их назначения и проведения.

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика. В случае если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа [5,с.25].

В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Решение о проведении выездной налоговой проверки выносит руководитель (заместитель руководителя) налогового органа [1,с.87]:

- осуществивший постановку подлежащей проверке организации на учет в качестве крупнейшего налогоплательщика;

- по месту нахождения организации;

- по месту жительства физического лица.

Самостоятельная выездная налоговая проверка филиала или представительства проводится по вопросам правильности исчисления и своевременности уплаты региональных и местных налогов на основании решения налогового органа по месту нахождения обособленного подразделения.

Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

1.2 Права и обязанности налогоплательщиков и налоговых органов при проведении выездной налоговой проверки

В результате проведения выездных налоговых проверок налоговыми органами должны одновременно решаться несколько задач, наиболее важные из которых:

- выявление и пресечение нарушений законодательства о налогах и сборах;

- предупреждение налоговых правонарушений.

При этом выездные налоговые проверки должны отвечать требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов.

В целях эффективного решения всех этих задач подготовлена Концепция системы планирования выездных налоговых проверок, предусматривающая новый подход к построению системы отбора объектов для проведения выездных налоговых проверок. В ней определено, что налогоплательщик может использовать свое право на самостоятельную оценку рисков и оценить преимущество самостоятельного выявления и исправления допущенных ошибок при исчислении налогов[4,с.129].

Кроме взаимных правоотношений в ходе проведения выездной налоговой проверки, таких как необходимость предоставления истребуемых документов и информации, налогоплательщики имеют право получать копии акта налоговой проверки. При оформлении результатов выездной налоговой проверки организаций, имеющих филиалы (представительства), порядок составления акта проверки предусматривает составление разделов акта проверки, в которых излагаются факты в части филиалов и представительств организации, в отношении которых проводилась проверка.

Акт налоговой проверки, составленный по проверенной организации в целом, включает в том числе факты, установленные в ходе проверки в части филиалов и представительств и изложенные в разделах акта. В соответствии с пунктом 5 статьи 100 Налогового кодекса РФ копия указанного акта подлежит вручению лицу, в отношении которого проводилась проверка, или его представителю под расписку или передается иным способом, свидетельствующим о дате его получения указанным лицом (его представителем).

Таким образом, составление раздела акта налоговой проверки является техническим приемом, обеспечивающим упорядочение и оптимизацию процесса составления акта налоговой проверки как итогового документа налогового контроля.

Вручение лицу, в отношении которого проводилась проверка, разделов акта либо иных его частей, в том числе выписок из акта, промежуточных и рабочих материалов, иных материалов проверки законодательством о налогах и сборах не предусмотрено.

Одним из основных прав налогоплательщиков при проведении выездной налоговой проверки можно признать право согласиться или не согласиться с ее результатами.

Что касается прав и обязанностей налоговых органов при проведении налоговой проверки, то во многих вопросах для них не существует четких определений. С 2008 года в Налоговый кодекс внесены поправки, по наиболее актуальным вопросам. В соответствии с последними изменениями, налоговый орган теперь не вправе проводить у налогоплательщика в течение одного года более двух выездных налоговых проверок. Это логичное ограничение было принято по многочисленным просьбам самих налогоплательщиков. Однако в той же самой статье НК предусмотрен целый ряд оснований, при наличии которых установленное ограничение не применяется.

ГЛАВА 2 МЕТОДОЛОГИЯ ПРОВЕДЕНИЯ ВЫЕЗДНОЙ НАЛОГОВОЙ ПРОВЕРКИ

2.1 Методы осуществления налогового контроля при проведении выездной налоговой проверки

![Выездная налоговая проверка [26.06.13]](https://studrb.ru/files/works_screen/1/44/88.jpg)

Тема: Выездная налоговая проверка

Тип: Курсовая работа | Размер: 34.55K | Скачано: 145 | Добавлен 26.06.13 в 21:36 | Рейтинг: 0 | Еще Курсовые работы

Содержание:

Введение 3

Глава 1. Теоретические основы организации выездных налоговых проверок 5

1.1 Выездная налоговая проверка: сущность, специфика, виды 5

1.2 Сроки в процедуре проведения выездной налоговой проверки 8

1.3 Критерии оценки вероятности выездной налоговой проверки 13

Глава 2. Методология и периодизация выездных налоговых проверок 15

2.1 Этапы проведения выездной налоговой проверки 15

2.2 Нормативно-правовое регулирование механизма выездной налоговой проверки 18

2.3 Оформление результатов выездной налоговой проверки и вынесение результатов по их рассмотрению 22

Заключение 31

Список использованной литературы 33

Введение

Вопросы, касающиеся проведения налоговых проверок, на современном этапе являются актуальными для предприятий различных форм собственности. Налоговой проверке может быть подвержен любой налогоплательщик. И хотя она является нелегким испытанием для руководства организаций и бухгалтеров, не стоить думать, что они не в состоянии повлиять как на ход самой проверки, так и на ее результаты.

Если в организации прошла проверка, в результате которой начислили большие суммы недоимки, пеней и штрафов, не следует сразу же их оплачивать, если не согласны с такими результатами. Практика показывает, что большой процент вынесенных по результатам проведения налоговых проверок решений можно оспорить.

Настоящая судебная практика показывает, что суд при рассмотрении спора между налогоплательщиком и налоговым органом, в том числе и по вопросам относительно результатов налоговых проверок, в большинстве случаев выносит решение в пользу налогоплательщика.

Любой налогоплательщик, должен знать правила и порядок проведения проверок, оформления ее результатов, права и обязанности сторон. Тогда ее проведение может пройти спокойно, без эксцессов, а результаты проведения будут такими, какими их нужно представить налоговому органу.

Порядок проведения налоговых проверок определяется нормами Налогового кодекса Российской Федерации. Знание его норм позволяет налогоплательщикам не только видеть ошибки инспекторов, но и эффективно защищать свои права, нарушенные вследствие таких ошибок.

В курсовой работе рассматриваются правила проведения выездных налоговых проверок, порядок оформления акта о результатах проверки, а также полномочия налоговых инспекторов в проведении налоговых проверок.

Рассмотрение норм, регулирующих проведение выездных налоговых проверок является актуальным, поскольку затрагивает существенные интересы как налогоплательщика, так и органов, уполномоченных осуществлять надзор и контроль за соблюдением налогового законодательства.

Целью курсовой работы является изучение порядка проведения выездных налоговых проверок.

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить понятие «выездная налоговая проверка»;

- рассмотреть видовой состав налоговой проверки;

- раскрыть методы выездной налоговой проверки;

- изучить механизм реализации налоговой проверки;

- изучить оформления результатов налоговой проверки

Объектом исследования курсовой работы является Налоговый Кодекс РФ.

При написании курсовой работы использовались следующие теоретические и методологические основы, как законы, постановления, научная и справочная литература, официальные интернет - источники.

Список использованной литературы:

1. Конституция Российской Федерации (с учетом поправок, внесенных Законами Российской Федерации от 30.12.2008 № 6-ФКЗ и от 30.12.2008 № 7-ФКЗ).

2. Налоговый Кодекс Российской Федерации, часть 1 и 2. Действующая редакция.

3. Постановление Пленума ВАС от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации».

4. Приказ Федеральной налоговой службы от 25.12.2006 № САЭ-3-06/892 «Об утверждении форм документов, применяемых при проведении и оформлении налоговых проверок, оснований и порядка продления срока проведения выездной налоговой проверки; порядка взаимодействия»

5. Модернизация налогового контроля (модели и методы): Монография/Под ред. А.Н.Романова. – М.: ИНФРА-М: Вузовский, 2010. – XI.

6. Налоги и налогообложения: Учеб. пособие/ В.А.Кашин – М.: Магистр, 2008.

7. Социально-экономическая и финансовая политика России в процессе перехода на инновационный путь развития: Материалы международной научно-практической конференции 22-23 апреля 2008г. Заседание секций. В 2-х т. – М.: ВЗФЭИ, 2009 – Том 2.

8. Техника безопасности налоговых проверок: Практическое пособие. – М.: ЦЕНТРКАТАЛОГ, 2008

9. Налоговые проверки: учебно-практическое пособие/Л.В.Спирина, В.А.Тимошенко. – 2-е изд., перераб. и доп. – М.: Издательство «Экзамен», 2006.

10. Организация и методы налоговых проверок: Учеб. пособие – 2-е изд., допол. и перераб./ Под ред. Проф. А.Н.Романова – М.: Вузовский учебник, 2009.

11. Налоговые проверки: содержание и последствия/ Ю.М.Лермонтов. – М.: «Финансовая газета», 2008.

12. Организация и методы налоговых проверок: Учеб. пособие/Под ред. д-ра экон. наук, проф. А.Н.Романова – М.: Вузовский учебник, 2004.

13. Валов М. А. Выездная налоговая проверка // Журнал «Налоги и платежи»/Арбитражная налоговая практика. № 2, 2009.

14. Мачин С. П. Налоговая полиция проводит проверку на предприятии // Журнал «Главбух»/Юридический практикум, № 22, ноябрь 2009

15. Дуканич Л.В. Налоги и налогообложение Серия «Учебники и учебные пособия». Ростов н/Д: Феникс, 2010.

16. Гусева Т. А. Налоговые проверки и оформление их результатов /Журнал «Аудит и финансовый анализ», 2009 №3.

17. Налоговый кодекс Российской Федерации (часть первая и вторая)

18. Рубрика Справочник: Какие права есть у налогоплательщика во время налоговой проверки // Журнал «Российский налоговый курьер»,№16, август 2011

19. Перов А.В., Толкушкин А.В. Налоги и налогообложение: Учебное пособие. – М.: Юрайт-М, 2010.

20. Сашичев В.В.: «Эффективность налоговых проверок возросла»// «Российский налоговый курьер» 2006. №8

21. Туробова Т.Е. Совершенствование механизма проведения налоговых проверок и оформления их результатов // Право и экономика 2010г. №10

22.Черник Д.Г. и др. Налоги и налогообложение: Учебник. - М.: ИНФРА - М, 2009.

23. www.nalog.ru Официальный сайт Федеральной Налоговой службы

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Читайте также: