Процессуальные аспекты налоговых проверок

Опубликовано: 20.09.2024

Уткин Валерий Владимирович, соискатель кафедры финансового, банковского и таможенного права Саратовской государственной академии права

Необходимость регламентации процедуры проведения налоговых проверок на сегодняшний день является как никогда актуальной. В Налоговом кодексе налоговым проверкам (а соответственно и процессуальным действиям при их проведении) в общей сложности посвящено всего 15 статей (ст.ст. 87-101 НК РФ). Урегулировать все возможные нюансы, возникающие при проведении налоговых проверок, пятнадцатью статьями практически невозможно.

В связи с этим встает вопрос о необходимости совершенствования действующего налогового законодательства и определения процессуальных прав и обязанностей участников налоговых правоотношений. В этих целях рассмотрим определения процесса, даваемые в гражданском процессуальном, уголовно-процессуальном и административном праве.

В гражданском процессуальном праве под гражданским процессом понимается урегулированная гражданским процессуальным правом деятельность суда, участвующих в деле лиц и других участников процесса, а также органов исполнения судебных постановлений (судебных приставов исполнителей) [1].

Проведя аналогию с гражданским процессом, процесс проведения налоговых проверок можно определить как урегулированную правом (в данном случае налоговым) деятельность налоговых органов (таможенных органов, органов внебюджетных фондов). Однако данное определение представляется недостаточно точным, так как охватывает всю деятельность налоговых органов, в том числе не связанную с налоговыми проверками (к примеру, разъяснительную работу по применению законодательства о налогах и сборах).

По мнению профессора К.Ф.Гуценко, уголовный процесс представляет собой осуществляемую в установленном законом и иными правовыми актами пределах и порядке деятельность (система действий) наделенных соответствующими полномочиями государственных органов по выявлению, предупреждению и раскрытию преступлений, установлению лиц, виновных в их совершении, и назначению им мер уголовного наказания или иного воздействия, а также возникающие в связи с этой деятельностью правовые отношения между органами и лицами, участвующими в ней [2].

Используя данное определение, можно представить процесс проведения налоговых проверок как деятельность налоговых органов (таможенных органов, органов внебюджетных фондов) по выявлению и предупреждению нарушений норам законодательства о налогах и сборах.

Административный процесс рассматривается профессором Ю.М. Козловым, как совокупность всех действий, совершаемых исполнительными органами (должностными лицами) для реализации возложенных на них задач и функций [3]. Данное определение представляется ценным тем, что под процессом понимается не какое-либо единичное действие, совершаемое исполнительными органами (в нашем случае налоговыми органами), а совокупность всех действий.

На основании изложенного можно предложить следующее определение процесса проведения налоговых проверок:

Процесс проведения налоговых проверок – это регламентированная нормативными правовыми актами о налогах и сборах совокупность всех действий налоговых органов (таможенных органов, органов внебюджетных фондов) имеющих целью проверку соблюдения норм законодательства о налогах и сборах, а также возникающие в связи с этой деятельностью правовые отношения между налоговыми органами и лицами, участвующими в проверке.

В юридической литературе выделяют, как правило, три элемента, составляющие любой процесс: процессуальные производства, процессуальные стадии и процессуальные режимы [4].

Процессу проведения налоговых проверок также характерны такие элементы как процессуальные производства и процессуальные стадии. Что касается такого элемента процесса проведения налоговых проверок как процессуальный режим, то в данном случае следует согласиться с мнением А.Г. Пауля, согласно которому процессуальный режим не может быть признан элементом процесса, так как он не является определенной совокупностью процессуальных отношений [5].

Рассмотрим процессуальные производства и процессуальные стадии процесса проведения налоговых проверок.

По мнению В.М. Горшенева под процессуальным производством понимается такой составной элемент процессуальной формы, который характеризует расчлененность юридического процесса по предметному основанию и отражает объективную потребность общественного разделения труда, потребность профессиональной специализации деятельности участников юридического процесса [6]. Однако данное определение представляется не совсем точным, так как, к примеру, невозможно говорить о необходимости различной профессиональной специализации состава суда общей юрисдикции при рассмотрении дел приказного и искового производств.

На наш взгляд, более правильным является определение процессуального производства, даваемое А.Г. Паулем, согласно которому под процессуальным производством следует понимать структурное подразделение юридического процесса, представляющее собой совокупность процессуальных отношений, характеризующихся особой направленностью, а также специфическими средствами и способами их реализации [7].

Налоговое право, также как и некоторые другие отрасли права (административное, гражданский процесс и т.д.) оперирует понятием "производства", которое само по себе указывает на процессуальный характер правоотношений.

К сожалению, Налоговый кодекс не дает определения производства по делам о налоговых правонарушениях. В п. 1 ст. 10 НК РФ говорится лишь, что производство по делам о налоговых правонарушениях осуществляется в порядке, установленном главами 14, 15 Налогового кодекса.

В связи с этим можно предложить следующее определение производства налоговой проверки:

Производство налоговой проверки - это структурное подразделение процесса проведения налоговых проверок, представляющее собой совокупность процессуальных отношений, характеризующихся особой направленностью, а также специфическими средствами и способами их реализации.

Представляется, что в процессе проведения налоговых проверок можно выделить, как минимум, два вида производств – производство выездной налоговой проверки и производство камеральной налоговой проверки.

Теперь проведем анализ следующего важнейшего элемента процесса проведения налоговых проверок – процессуальных стадий.

Гражданское процессуальное право, к примеру, под стадией процесса понимает его определенную часть, объединенную совокупностью процессуальных действий, направленных на достижение самостоятельной (окончательной) цели [8]. По нашему мнению данное определение применимо и к стадиям процесса проведения налоговых проверок.

Проведя параллели с гражданским процессуальным правом, определимся со стадиями процесса проведения налоговой проверки.

Гражданский процесс делится на следующие стадии:

- производство в суде в первой инстанции (от возбуждения дела до вынесения решения или иного заключительного постановления);

- производство в суде второй инстанции (обжалование и пересмотр решений и определений, не вступивших в законную силу);

- производство по пересмотру решений, определений и постановлений в порядке надзора;

- производство по пересмотру решений, определений и постановлений, по вновь открывшимся обстоятельствам;

Представляется, что стадии процесса проведения налоговой проверки в основном, с поправкой на специфику, соответствуют стадиям гражданского процесса и выглядят следующим образом:

- проведение налоговой проверки (от момента начала проверки до оформления результатов налоговой проверки);

- обжалование результатов налоговой проверки во внесудебном порядке;

- пересмотр результатов налоговой проверки по вновь открывшимся обстоятельствам во внесудебном порядке.

По нашему мнению обжалование результатов налоговой проверки в судебном порядке уже не является стадией процесса налоговой проверки, так как в данном случае уже можно говорить о стадиях гражданского или арбитражного процесса.

Учитывая, что под стадией процесса понимает его определенную часть, объединенную совокупностью процессуальных действий, то становится возможным выделить еще один элемент процесса проведения налоговых проверок – процессуальное действие.

Таким образом, в процессе проведения налоговых проверок можно выделить три его основных элемента: производство, стадии и процессуальные действия.

Будем надеяться, что высказанные предложения будут учтены законодателем при дальнейшем совершенствовании налогового законодательства.

Список литературы

[1] Гражданское процессуальное право России /под.ред. М.С. Шакарян.-М.: Юристъ, 2002. С.45.

[2] Уголовный процесс /Под. ред. К.Ф. Гуценко. -М.: Зерцало, 2000. С.10.

[3] Алехин А.П., Кармолицкий А.А., Козлов Ю.М. Административное право Российской Федерации. Учебник.- М.: Издательство ЗЕРЦАЛО, 1996. С. 301.

[4] См.: Панова И.В. Административный процесс в Российской Федерации: понятие, принципы и виды // Правоведение. 2000. № 2. С. 124.

[5] Пауль А.Г. Процессуальные нормы бюджетного права / Под общ. ред. М.В. Карасевой. – СПб.: Питер, 2003. С. 69.

[6] Горшенев В.М. Некоторые методологические проблемы теории юридического процесса // Юридические гарантии применения права и режим социалистической законности в СССР: Тематический межвузовский сборник. Вып. 4 / Под. ред. В.М. Горшенева. Ярославль, 1977. С.10

[7] Пауль А.Г. Процессуальные нормы бюджетного права / Под общ. ред. М.В. Карасевой. – СПб.: Питер, 2003. С. 66.

[8] Гражданское процессуальное право России /Под. ред. М.С. Шакарян.-М.: Юристъ, 2002. С.47-49.

Сайпуллаев У.А., старший преподаватель Института экономики, управления и права (г. Казань), кандидат юридических наук.

При разработке и принятии первой части Налогового кодекса РФ была выполнена одна из самых важных задач первого этапа современной налоговой реформы - получили свое законодательное закрепление процедуры налогового контроля и производства по делам о налоговых правонарушениях. Однако несовершенство соответствующих правовых норм, регулирующих эти отношения, уже в настоящий момент ставит перед правоприменительной практикой ряд серьезнейших проблем, которые требуют своего разрешения. В первую очередь, необходимо отметить, что положения Налогового кодекса РФ не содержат стройной концепции правового значения процессуального аспекта при осуществлении налогового контроля и привлечения к ответственности. Данное обстоятельство приводит к тому, что на практике при разрешении тех или иных неоднозначных ситуаций приходится исходить из значения и смысла тех или иных положений, которые законодатель вкладывал в установление той или иной процедуры, а также учитывать общие принципы и подходы, сложившиеся в теории права и науке административного права.

С другой стороны, при разрешении спорных вопросов необходимо исходить из правового положения участников процесса, учитывать права и обязанности, закрепленные в Налоговом кодексе РФ и других федеральных законах. Так, очень важным для решения рассматриваемых вопросов являются положения ст. 21 Налогового кодекса РФ "Права налогоплательщиков", ст. 22 "Обеспечение и защита прав налогоплательщиков", ст. 31 "Права налоговых органов", ст. 33 "Обязанности должностных лиц налоговых органов".

Ст. 82 Налогового кодекса РФ, определяя формы налогового контроля, не устанавливает его дефиницию, а также не указывает его задачи и цели. В то же время представляется, что налоговый контроль - это специализированный (только в отношении налогов и сборов) надведомственный государственный контроль, осуществляемый в целях:

- проверки правильности исчисления и уплаты налогоплательщиками налогов и сборов;

- проверки исполнения обязанными лицами обязательств, предусмотренных законодательством о налогах и сборах;

- выявления налоговых правонарушений и иных нарушений законодательства о налогах и сборах.

Именно поэтому проведение налоговыми органами иных проверок налогоплательщика, которые не обусловлены законодательством о налогах и сборах, неправомерно. Так, не соответствуют налоговому законодательству действия должностных лиц налоговых органов по проведению "проверок финансово-хозяйственной деятельности" организаций или по "анализу производственных показателей ее деятельности" без рассмотрения исполнения этой организацией соответствующих налоговых обязательств.

Необходимо отметить, что Налоговый кодекс в ст. 82 установил очень важное правило, согласно которому налоговый контроль в предусмотренных формах могут осуществлять только должностные лица налоговых органов. Это фактически означает, что иные государственные органы, например органы внутренних дел, Федерального казначейства, иные министерства и ведомства, а также органы местного самоуправления не уполномочены осуществлять налоговый контроль посредством налоговых проверок, получения объяснений налогоплательщиков и иных обязанных лиц, проверки данных учета и отчетности, осмотра помещений и территорий и т.д. С другой стороны, необходимо учитывать, что все процедуры налогового контроля и производства по делам о налоговых правонарушениях также находятся в компетенции именно налоговых органов.

Очень много вопросов возникает на практике по порядку применения положения п. 6 ст. 101 Налогового кодекса РФ, согласно которой несоблюдение должностными лицами налоговых органов формальных требований, связанных с производством по привлечению налогоплательщика к налоговой ответственности, может являться основанием для признания решения налогового органа недействительным. Высший Арбитражный Суд уже высказывался на эту тему таким образом , что нарушение должностным лицом налогового органа требований данной статьи не влечет безусловного признания судом соответствующего решения налогового органа недействительным. В данном случае суд оценивает характер допущенных нарушений и их влияние на законность и обоснованность вынесенного налоговым органом решения.

Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 28 февраля 2001 г. N 5 "О некоторых вопросах применения части первой Налогового кодекса Российской Федерации", п. 30.

Представляется, что непосредственное влияние на законность и обоснованность решения налогового органа оказывают грубые нарушения процессуальных процедур налогового контроля и производства по делам о налоговых правонарушениях, которые носят существенный или многочисленный характер, нарушают установленные Налоговым кодексом РФ формы и сроки подготовки актов, а также потенциально или реально нарушают права и охраняемые законом интересы налогоплательщиков.

Так, нечеткость и неоднозначность положений ст. 88 Налогового кодекса РФ "Камеральная налоговая проверка" привели на практике к неоднородному ее применению со стороны налоговых органов.

Являясь одной из основных форм налогового контроля, камеральные проверки тем не менее находятся за пределами жестких процедур, в частности, они по общему правилу проводятся без специального решения, без обязательного составления акта, с возможностью привлечения к налоговой ответственности. Однако представляется, что в любом случае сама камеральная проверка и решение по ее результатам должны быть произведены в течение трех месяцев после сдачи декларации и документов, представленных налогоплательщиком. Это обусловлено, в частности, принципом оперативности (эффективности) административного процесса, неотъемлемой частью которого выступает и управленческая деятельность налоговых органов. Данный принцип проявляется в установлении правовыми нормами процедур налогового контроля. Срок проведения камеральных проверок установлен в целях упорядочения контрольных процедур и способствует соблюдению правопорядка и законности в налоговой сфере.

Что касается привлечения налогоплательщиков к налоговой ответственности по результатам этой проверки, то, по нашему мнению, Налоговый кодекс РФ не предусматривает какого-либо упрощенного порядка для привлечения налогоплательщика к ответственности, если налоговый орган провел камеральную проверку. Положения ст. 10 и ст. 101 Налогового кодекса РФ предусматривают единую и универсальную процедуру, сутью которой является производство по делам о налоговых правонарушениях, независимо от формы налогового контроля, результатом которой и становится решение налогового органа о привлечении к ответственности. Кроме того, в самой ст. 101 Налогового кодекса РФ не сказано, что эта норма распространяется исключительно на выездные налоговые проверки, там сказано о налоговых проверках вообще.

В соответствии с п. 2 ст. 22 Налогового кодекса РФ права налогоплательщика обеспечиваются соответствующими обязанностями должностных лиц налоговых органов. Так, согласно п. 1 ст. 21 Налогового кодекса РФ налогоплательщики имеют право: представлять свои интересы в налоговых правоотношениях лично либо через своего представителя (пп. 6), представлять пояснения по порядку исчисления и уплате налогов, а также по актам налоговых проверок (пп. 7).

Вышеуказанные права налогоплательщика приобретают особое значение в ситуации, когда в отношении его проводятся мероприятия налогового контроля и привлечения к ответственности. В этой связи представляется, что и по поводу применения ст. 88 Налогового кодекса РФ налогоплательщик должен быть извещен о том, что в отношении его начато и ведется вышеуказанное производство, он должен иметь возможность представить свои возражения, должен иметь возможность лично присутствовать при рассмотрении материалов проверки. В противном случае нарушаются его законные права и интересы, что непосредственно влияет на законность и обоснованность решения налогового органа.

Процедурные аспекты налогового контроля и привлечения к налоговой ответственности имеют свое значение и в случаях, когда речь идет об организациях, имеющих соответствующую структурную организацию (филиалы, представительства, иные обособленные подразделения). Так, согласно ст. 19 Налогового кодекса РФ филиалы и иные обособленные подразделения организаций исполняют обязанности этих организаций по уплате налогов по своему месту нахождения. Между тем в п. 1 ст. 107 Налогового кодекса РФ прямо указано, что ответственность за совершение налоговых правонарушений несут именно организации. Это означает, что решение о привлечении к ответственности при проведении налоговых проверок в отношении филиалов и представительств должно выноситься именно в отношении юридического лица, а не в отношении его обособленных подразделений.

Императивные положения п. 1 ст. 107 Налогового кодекса РФ не вступают в противоречие с положениями ст. 89 НК РФ, т.к. данные нормы регулируют разные налоговые отношения. В первом случае речь идет об отношениях, связанных с реализации норм о налоговой ответственности, во втором случае - об отношениях, связанных с реализацией налоговыми органами своих полномочий по проведению налогового контроля в форме выездной налоговой проверки.

Так, в соответствии со ст. 89 Налогового кодекса РФ выездные налоговые проверки филиалов и представительств налогоплательщика, признаваемых таковыми ст. 55 Гражданского кодекса РФ (п. 1 ст. 11 Налогового кодекса РФ), могут осуществляться независимо от проверки самого юридического лица. Таким образом, решение о назначении выездной проверки, вынесенное в отношении филиала и представительства, соответствует действующему налоговому законодательству.

Между тем, когда налоговая проверка заканчивается и налоговый орган приступает к процедуре привлечения налогоплательщика к налоговой ответственности, необходимо обратиться к п. 1 ст. 108 Налогового кодекса РФ, согласно которой никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены самим Кодексом.

Именно поэтому все соответствующие действия по наложению и взысканию штрафа (ознакомление с результатами проверки, рассмотрение возражений, вызов для рассмотрения материалов проверки, вручение решения) должны осуществляться только в отношении юридического лица в целом. В противном случае решение может быть признано недействительным. Также хотелось бы отметить, что проведение самостоятельных проверок в отношении обособленного подразделения организации, не имеющего статус филиала и представительства, не предусмотрено Налоговым кодексом РФ, поэтому решение о назначении выездной проверки, вынесенное в отношении такого обособленного подразделения, означает проверку самой организации, что должно осуществляться с соблюдением требований ст. ст. 87 и 89 НК РФ.

Необходимо отметить, что Налоговый кодекс РФ не дает определения и не раскрывает содержания "дополнительных мероприятий налогового контроля", хотя и упоминает о них в пп. 3 п. 2 ст. 101 и пп. 3 п. 8 ст. 101.1.

Однако это не значит, что данные мероприятия не подлежат подчинению законодательно установленной процедуре.

Как следует из п. 2 ст. 101 Налогового кодекса РФ, решение о проведении дополнительных мероприятий налогового контроля принимается руководителем (заместителем руководителя) налогового органа после рассмотрения материалов проверки, в том числе после представления налогоплательщиком своих пояснений и возражений. Именно поэтому можно сделать вывод о том, что дополнительные мероприятия должны быть в первую очередь направлены на проверку и уточнение доводов налогоплательщика, изложенных в его возражениях на акт проверки . Кроме того, в условиях, когда налогоплательщик не представляет своих возражений на акт проверки, обоснованность вынесения решения о назначении дополнительных мероприятий вообще можно поставить под сомнение.

Постановление Пленума ВАС РФ от 28.02.2001 N 5.

Также необходимо отметить, что для установления круга действий, которые могут осуществлять налоговые органы в этом случае, необходимо исходить из нормативного регулирования конкретных форм налогового контроля, установленных в главе 14 Налогового кодекса РФ.

Предварительно отметим, что налоговая проверка оканчивается справкой и актом (ст. 89 и ст. 100 НК РФ), таким образом, после того как справка и акт составлены, все мероприятия, которые налоговый орган может осуществлять исключительно в рамках налоговой проверки, уже последним проводиться не могут. В частности, нельзя вновь выходить на предприятие (ст. 89 НК РФ), нельзя проводить встречные проверки (ст. 87 НК РФ), нельзя проводить осмотр (ст. 92 НК), истребовать документы и осуществлять выемку (ст. ст. 93, 94 НК РФ). Это обусловлено тем, что в вышеуказанных статьях прямо говорится о том, что эти формы контроля проводятся во время проверки, а не за ее пределами.

В то же время, когда в соответствующих статьях сказано просто о "конкретных действиях по осуществлению налогового контроля" без жесткой привязки к проверке, налоговые органы вправе истребовать в порядке ст. 82 НК РФ объяснительные у налогоплательщика (причем если речь идет об организации, такие объяснительные можно истребовать только от соответствующих должностных лиц), опросить свидетелей (ст. 90 НК РФ), назначить экспертизу (ст. 95 НК РФ), привлечь специалиста (ст. 96 НК РФ) или переводчика (ст. 97 НК РФ). Кроме того, налоговые органы вправе еще раз перепроверить представленные налогоплательщиком документы и сведения, например пересчитать налоги или пени с учетом данных лицевой карточки, а также сделать соответствующие запросы в другие налоговые инспекции или в другие государственные организации (например, запрос в органы статистики для уточнения уровня рыночных цен в целях применения ст. 40 Налогового кодекса РФ).

Налоговый кодекс РФ не предусматривает необходимости составления отдельного акта по результатам проведения дополнительных мероприятий, как правило, это должно оформляться приложениями к ранее составленному акту, что в совокупности и будет составлять материалы проверки. Если же по результатам дополнительных мероприятий налогового контроля будет составлен итоговый документ, налогоплательщик имеет все права на ознакомление с ним. Кроме того, материалы дополнительных мероприятий налогового контроля должны быть приложены к акту проверки, в противном случае нарушаются права налогоплательщика, закрепленные в пп. 9 п. 1 ст. 21 Налогового кодекса РФ (право на получение копий акта налоговой проверки), что может выступить основанием для признания решения о привлечении к ответственности недействительным на основании п. 6 ст. 101 Налогового кодекса РФ.

Но в любом случае в результате дополнительных мероприятий положение налогоплательщика не должно ухудшаться, т.е. не могут вдруг возникнуть новые недоимки или новые эпизоды нарушений, т.к., еще раз подчеркнем, дополнительные мероприятия проводятся в результате возражений налогоплательщика и по своему смыслу и названию могут только дополнять тот материал, который уже был собран и обработан проверяющими в рамках процедуры налоговой проверки. Выходить за эти рамки неправомерно.

Также необходимо отметить, что Налоговый кодекс РФ не устанавливает сроков для проведения дополнительных мероприятий, что является одним из серьезных его недостатков. Какие-либо сроки по аналогии здесь тоже очень трудно применить. В этой связи проведение дополнительных мероприятий в срок более 14 дней после рассмотрения материалов проверки не является основанием для признания недействительным решения налогового органа о привлечении к ответственности по п. 6 ст. 101 Налогового кодекса РФ.

Но можно предположить, что налоговые органы "простимулированы" 6-месячным сроком для взыскания санкций по ст. 115 НК РФ (от момента составления акта проверки), который является пресекательным и восстановлению не подлежит. В любом случае налоговые органы должны уложиться в этот срок, иначе они потеряют возможность для взыскания штрафа.

Несмотря на то что первая часть Налогового кодекса РФ действует уже на протяжении более трех лет, до сих пор при проведении налогового контроля и привлечении налогоплательщика к ответственности налоговые органы недооценивают и небрежно относятся к тем требованиям, которые закреплены в главе 14 Налогового кодекса РФ в отношении соответствующих процедурных аспектов. Данное обстоятельство, если вышеуказанные нарушения носят существенный характер, влечет недействительность ненормативных актов налоговых органов.

Судебная практика постепенно вырабатывает соответствующие подходы для применения процедурных аспектов при осуществлении налогового контроля и при производстве по делам о налоговых правонарушениях.

Исходя из анализа конкретных дел, можно определить, в каких случаях процессуальному аспекту уделяется повышенное внимание .

Постановление Президиума ВАС РФ от 27.11.2001 N 9986/00.

Так, основанием для признания решения налогового органа о привлечении к ответственности на основании п. 6 ст. 101 Налогового кодекса РФ стали:

- неуказание сути и признаков налогового правонарушения, а также неуказание конкретной нормы (пункта статьи), на основании которой налогоплательщик привлекается к ответственности;

- неправильное указание наименования (в части организационно-правовой формы) организации-налогоплательщика и его ИНН, что не позволяет его идентифицировать и признать виновным;

- в решении налогового органа о привлечении налогоплательщика к ответственности отсутствуют доводы, приводимые им в свою защиту, и результаты проверки этих доводов;

- факсимильное воспроизведение подписи заместителя руководителя налогового органа в решении о привлечении налогоплательщика к ответственности и требовании об уплате штрафа;

- подписание решения о привлечении лица к ответственности лицом, не рассматривавшим материалы проверки;

- составление акта камеральной проверки и принятие решения о привлечении к налоговой ответственности одним числом;

- отсутствие в акте проверки анализа правильности исчисления и уплаты налога, а также указания причин образования задолженности и обстоятельств, позволяющих сделать вывод о неправомерном неперечислении сумм налога.

С другой стороны, суды не признают существенный характер формальных нарушений проведения соответствующих процедур со стороны налоговых органов.

В частности, по мнению суда, не влияет на законность и обоснованность решения о привлечении к ответственности:

- вынесение решения о привлечении налогоплательщика к ответственности в срок более 14 дней после представления последним возражений, т.к. данное обстоятельство не нарушает прав и интересов налогоплательщика;

- вручение акта выездной налоговой проверки заместителю директора по экономике и финансам, который не имел соответствующих полномочий;

- приостановление выездной налоговой проверки, т.к. это не нарушает прав налогоплательщика.

Процессуальные правила и условия проведения налоговых проверок закреплены в ст. 87 - 89 НК РФ.

Для налоговой проверки установлено ограничение в виде трёхгодичного периода деятельности налогоплательщика, предшествовавшего году проведения проверки.

Порядок и сроки проведения камеральной налоговой проверки регулируются ст. 88 НК РФ. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трёх месяцев со дня предоставления налогоплательщиком налоговой декларации и необходимых документов.

Основными задачами камеральной проверки являются: визуальная проверка правильности оформления бухгалтерских отчётов; проверка правильности составления расчётов по налогам; логический контроль и взаимная увязка показателей, содержащихся в отчётности и налоговых расчётах; предварительная оценка достоверности бухгалтерской отчётности и налоговых расчётов.

Если проверкой выявлены ошибки в заполнении документов или противоречия между сведениями, содержащимися в представленных документах, то об этом сообщается налогоплательщику с требованием внести соответствующие исправления в установленный срок.

При проведении камеральной проверки налоговый орган вправе потребовать у налогоплательщика дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов.

На суммы доплат по налогам, выявленные по результатам камеральной проверки, налоговый орган направляет требование об уплате соответствующей суммы налога и пени.

Порядок и сроки проведения выездной налоговой проверки регулируются ст. 89 Кодекса.

Выездная налоговая проверка проводится на основании решения руководителя налогового органа. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. Налоговый орган не вправе проводить в течение одного календарного года две выездные налоговые проверки и более по одним и тем же налогам за один и тот же период. Выездная налоговая проверка не может продолжаться более двух месяцев. В исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной налоговой проверки до трёх месяцев. При проведении выездных проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц на проведение проверки каждого филиала и представительства.

Выездная налоговая проверка предприятия осуществляется в соответствии с годовыми планами работы инспекции и квартальными графиками проверок, составляемыми по тому или иному участку работы. Предпроверочный анализ - неотъемлемая часть процесса подготовки документальной проверки организации. На данном этапе работники налоговых органов изучают данные бухгалтерской отчётности и налоговых деклараций за последний отчётный период, проводят углубленный анализ и динамику показателей деятельности организации за несколько отчётных периодов. Результатом предпроверочного анализа является выработка конкретной концепции предстоящей проверки.

С учётом ряда факторов (вид предприятия, характер его деятельности, данные материалов предыдущей проверки, наличие сигналов о нарушении налогового законодательства), а также на основе выработанной концепции разрабатывается и утверждается программа проведения документальной проверки.

При необходимости уполномоченные должностные лица налоговых органов могут проводить не только инвентаризацию имущества, осмотр (обследование) помещений и территорий, но и проводить изъятие документов у налогоплательщика. Изъятие документов производится при наличии у проверяющих лиц достаточных на то оснований по акту, копия которого передаётся налогоплательщику. Последний имеет право делать замечания по форме и существу изъятия, которые должны быть по его требованию внесены в акт.

При сплошном (комплексном) способе проверяются регистры бухгалтерского учёта и другие необходимые для налоговой проверки документы. Комплексной проверкой охватываются вопросы правильности исчисления и уплаты всех видов налогов.

При выборочном (тематическом) способе проверяется лишь часть первичных документов за тот или иной период времени. Тематическая проверка охватывает вопросы правильности исчисления отдельных видов налогов и других обязательных платежей. В случае обнаружения злоупотребления или нарушения налогового законодательства проверяющие переходят от выборочного способа к комплексной проверке с возможным изъятием необходимых документов.

По относительно узкому кругу вопросов финансово-хозяйственной деятельности организации за короткий период возможно проведение экспресс-проверки. Если в ходе данной экспресс-проверки не выявлено каких-либо нарушений, свидетельствующих о недостоверности учёта, отчётности и налоговых расчётов, дальнейшие проверки данной организации могут не проводиться.

Достоверность фактов хозяйственной жизни предприятия может быть установлена: путём формальной и арифметической проверки, когда проверяющие не только удостоверяются в правильности заполнения всех реквизитов документов, но и определяют правильность подсчётов в них; путём встречных проверок, когда учётные данные предприятия сверяются с соответствующими данными предприятия-контрагента.

По окончании выездной налоговой проверки проверяющий составляет справку о проведённой проверке, в которой фиксируются предмет проверки и сроки её проведения.

В ходе осуществления выездной налоговой проверки налоговые органы могут привлекать к работе специалистов, экспертов, переводчиков, понятых, а также свидетелей для совершения ряда процессуальных действий, таких как осмотр помещений, выемка документов.

ствии или присутствовавшего при его проведении, а в необходимых случаях - его адрес, гражданство, сведения о том, владеет ли он русским языком; содержание действия, последовательность его проведения; выявленные при производстве действия существенные для дела факты и обстоятельства.

Протокол подписывается составившим его должностным лицом налогового органа, а также всеми лицами, участвовавшими в производстве действия или присутствовавшими при его проведении.

По результатам выездной налоговой проверки не позднее двух месяцев после составления справки о проведённой проверке уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки, подписываемый этими лицами и руководителем проверяемой организации либо индивидуальным предпринимателем. Об отказе представителей организации подписать акт делается соответствующая запись в акте.

В акте налоговой проверки должны быть указаны документально подтверждённые факты налоговых правонарушений, выявленные в ходе проверки, или отсутствие таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи Налогового кодекса, предусматривающие ответственность за данный вид налоговых правонарушений.

Налогоплательщик вправе в случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих в двухнедельный срок со дня получения акта проверки представить в соответствующий налоговый орган письменное объяснение мотивов отказа подписать акт или возражения по акту в целом или по его отдельным положениям. При этом налогоплательщик вправе приложить к письменному объяснению документы, подтверждающие обоснованность возражений или мотивы не подписания акта проверки.

После этого в течение не более 14 дней руководитель налогового органа рассматривает акт налоговой проверки, также документы и материалы, представленные налогоплательщиком.

Законодательство позволяет сотрудникам ФНС России в случае необходимости при проведении налоговых проверок привлекать специалистов и экспертов. Экспертиза, как и в других отраслях права, назначается, когда для ответа на те или иные вопросы требуются специальные познания в какой-либо области. В то же время это отдельное мероприятие налогового контроля, имеющее ряд особенностей, обусловленных нюансами налоговых правоотношений.

В практике проведения налоговых проверок экспертные заключения являются одним из основных доказательств совершения правонарушения.

Наиболее распространенными видами экспертиз являются: техническая (например, установление давности документа), финансово-экономическая (определение стоимости товара), строительно-техническая (экспертиза строительно-монтажных работ), компьютерная (экспертиза информации на электронных носителях) и криминалистическая (почерковедческая или автороведческая).

Стоит учитывать, что ФНС при назначении экспертизы отдает предпочтение тем ее видам, результаты которых позволят установить наличие нарушений законодательства о налогах в крупном и особо крупном размерах. В то же время экспертиза не может проводиться «в сфере» бухгалтерского учета или права – по крайней мере по вопросам, входящим в компетенцию сотрудников инспекции. То есть эксперт не может давать ответы на вопросы, которые обязан решать налоговый орган.

Особо можно выделить дополнительную и повторную экспертизы. В первом случае исследование проводится, если выданное заключение недостаточно ясно или неполно. Осуществлять дополнительную экспертизу может тот же или другой эксперт. Повторное исследование назначается при наличии сомнений в правильности заключения и проводится другим экспертом. Потребовать назначения еще одной экспертизы может в том числе проверяемое лицо, так как законодательством не определен субъект, который должен оценивать результаты исследования.

Порядок назначения и проведения экспертизы налоговыми органами регулируется ст. 95 НК РФ. Во время проведения налоговой проверки она назначается постановлением должностного лица инспекции. То же лицо осуществляет поиск эксперта. С выбранным экспертом заключается гражданско-правовой договор об оказании услуг. Причем сначала должно быть получено согласие эксперта на проведение исследования, а уже затем вынесено постановление, в котором он будет фигурировать как эксперт. Наличие двух названных документов обязательно.

В постановлении указываются как основания проведения экспертизы, так и вопросы эксперту, его фамилия и наименование организации, в которой будет вестись исследование. Помимо этого документ должен содержать информацию обо всех передаваемых для исследования материалах. При этом эксперт может знакомиться с другими материалами проверки, а также потребовать предоставления дополнительных сведений. Если в итоге информации окажется недостаточно, эксперт вправе отказаться от проведения экспертизы.

Одно из основных прав налогоплательщика, одновременно являющееся обязанностью должностного лица инспекции, – ознакомиться с постановлением о назначении экспертизы. Об этом составляется протокол, который подтверждает разъяснение проверяемому всех его прав. Так, налогоплательщик может заявить отвод эксперту, просить о назначении конкретного лица или лица из предлагаемого им списка, представить дополнительные вопросы. Он вправе также с разрешения должностного лица присутствовать во время исследования и давать объяснения.

После вынесения экспертного заключения налогоплательщика обязаны ознакомить с ним, и он вправе заявить возражения, задать дополнительные вопросы или ходатайствовать о проведении дополнительной или повторной экспертизы. На практике должностные лица зачастую нарушают порядок и процедуру проведения экспертизы, что подтверждается судебной практикой (в частности, постановлениями АС Волго-Вятского округа от 28 декабря 2018 г. по делу № А82-2942/2018, АС Московского округа от 28 декабря 2017 г. по делу № А40-5888/2017, Семнадцатого арбитражного апелляционного суда от 5 сентября 2017 г. по делу № А50П-100/2017, решением АС Тульской области от 13 июля 2018 г. по делу № А68-5026/2016).

Указанная судебная практика свидетельствует о том, что суды обращают особое внимание на обстоятельства и процедуру проведения экспертизы как доказательство, имеющее существенное значение для рассмотрения в суде дела в совокупности с иными доказательствами, и в случае нарушения процедуры проведения экспертизы суды признают решения налоговых органов недействительными. Поэтому налогоплательщику нужно своевременно реагировать на такие нарушения на стадии мероприятий налогового контроля, чтобы у суда были достаточные основания для назначения повторной судебной экспертизы.

Порядок и процедура назначения судебной экспертизы регулируются ст. 82 АПК РФ. Необходимость проведения такого исследования возникает, как правило, в случае нарушения прав налогоплательщика – чаще всего это нарушение обязанности ознакомить с протоколом проведения экспертизы, игнорирование вопросов проверяемого, передача эксперту неполного пакета документов.

В такой ситуации налогоплательщик должен для обоснования необходимости исследования в первую очередь представить неоспоримые доказательства допущенных налоговым органом нарушений. Важно также соблюсти порядок заявления соответствующего ходатайства (лучше всего – в письменном виде, чтобы в заявлении были четко отражены основания проведения исследования). О назначении экспертизы суд выносит определение. При этом стоит учитывать, что арбитражно-процессуальное законодательство не относит определение о назначении экспертизы к актам, которые можно обжаловать отдельно от итогового судебного акта.

Изучение практики проведения экспертиз в спорах с налоговыми органами необходимо как в рамках мероприятий налогового контроля, так и в ходе судебного разбирательства. Это позволяет объективно оценивать перспективу рассмотрения судом ходатайств о назначении экспертизы, а также прогнозировать результат разбирательства. При этом стоит учитывать, что иногда результат экспертизы может иметь критическое значение для вынесения итогового решения суда.

Так, по делам № А76-25409/2015 и № А53-23697/2016 была проведена судебно-техническая экспертиза строительно-монтажных работ, в результате чего экспертное заключение налогового органа было отклонено и требования налогоплательщика удовлетворены.

По делу № А45-4268/2016 была назначена судебно-техническая экспертиза по определению видов технических объектов. Суд первой инстанции удовлетворил требования налогоплательщика. Кассация, в свою очередь, сочла подход суда первой инстанции необоснованным, указав на основании рецензии налогового органа на ошибки заключения эксперта, и направила дело на новое рассмотрение, по итогам которого требования налогоплательщика были также удовлетворены. В настоящее время дело находится в апелляции. Приведенные примеры свидетельствуют о соблюдении принципа законности и равноправия сторон при разрешении судебных споров, что говорит об их важности в правоприменительной практике.

В заключение приведу ряд рекомендаций для адвокатов, представляющих интересы доверителей в спорах с налоговыми органами, которые позволят оперативно реагировать на нарушения последних при проведении экспертиз в ходе налоговых проверок:

- заявление ходатайства о проведении экспертизы в суде первой инстанции (его стоит подготовить заранее, выбрав вид требуемой экспертизы);

- предварительная подготовка рецензии на экспертизу, назначенную в ходе проверки (это позволит быстро среагировать на моменты, которые могут негативно повлиять на ход дела);

- выбор экспертного учреждения, имеющего практику проведения исследований в регионе рассмотрения судебного дела, экспертные заключения которого имеют положительные для исхода дела результаты;

- правильная постановка вопросов для эксперта и обеспечение его всей необходимой документацией – обязательно участвуйте в проведении экспертизы путем направления эксперту вопросов и объяснений.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

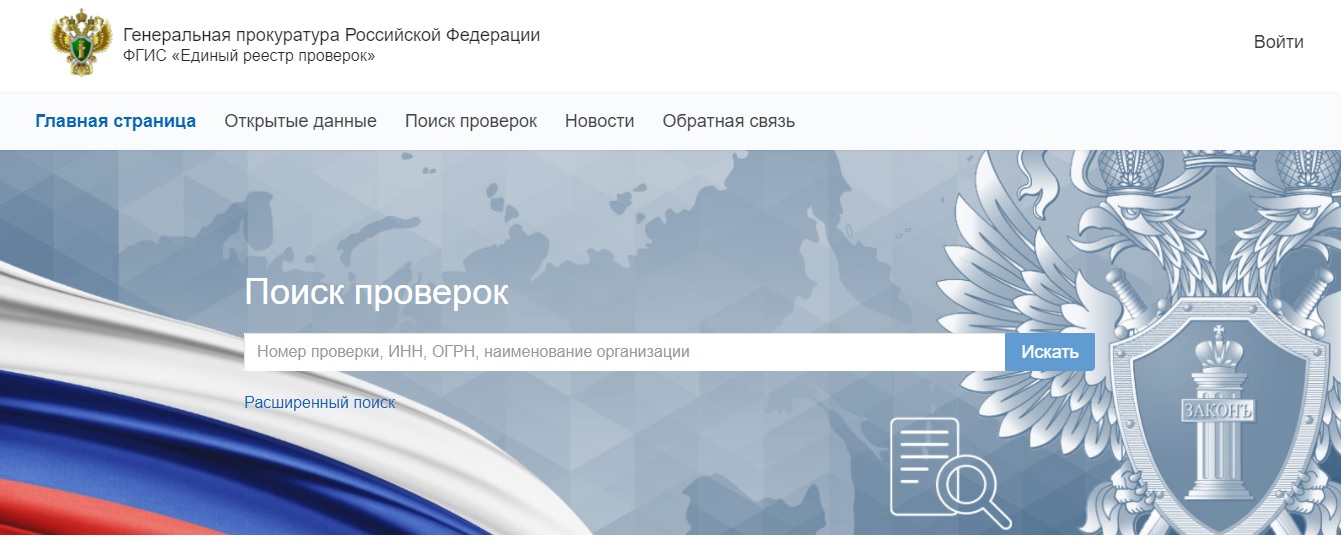

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Читайте также: