Презентация государственный бюджет налоги система налогов функции налоговые системы разных эпох

Опубликовано: 12.05.2024

![]()

Содержимое разработки

Налоги и налоговая система в РФ

Налогообложение

- Определенный законодательством страны механизмизъятия части доходов граждан и организаций в пользу государства для оплаты расходов органов власти и местного самоуправления

Принципы налогообложения

- Обязательность

- Справедливость

- Определенность и точность

- Всеобщность

- Удобство взимания для налогоплательщиков и др.

Налоговая система

- Совокупность взимаемых в стране налогов, правил их уплаты и налоговых органов

- Обязательные платежи физических и юридических лиц государству на основе специального налогового законодательства

- Обязательные платежи физических и юридических лиц государству в порядке и на условиях, определенных законодательством

- Установленные законом платежи в государственный и местный бюджет, осуществляемые физическими и юридическими лицами.

Структура налога

А) Ставка налога

Б) Субъект налога

В) Налоговая база

Г) Объект налога

Д) Налоговые льготы

Виды налогов

А) по характеру ставок : регрессивные, прогрессивные, пропорциональные

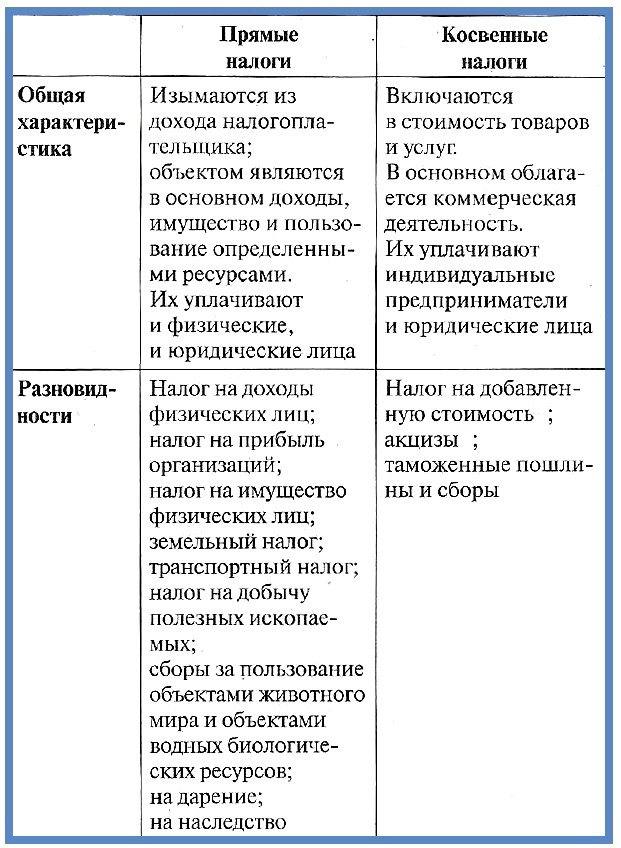

Б) по методу взимания : прямые, косвенные

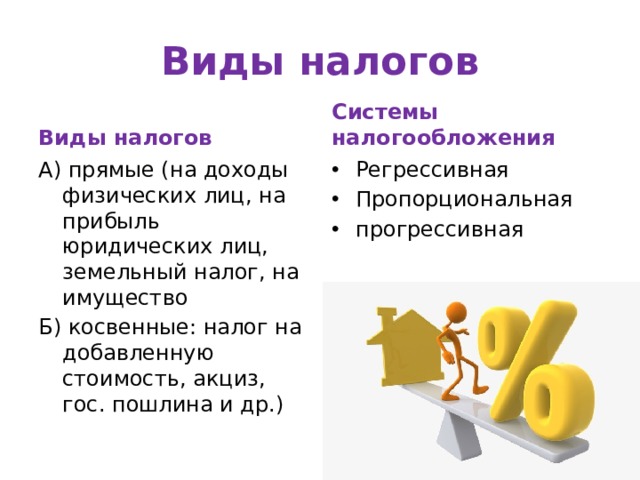

Виды налогов

Виды налогов

Системы налогообложения

А) прямые (на доходы физических лиц, на прибыль юридических лиц, земельный налог, на имущество

- Регрессивная

- Пропорциональная

- прогрессивная

Б) косвенные: налог на добавленную стоимость, акциз, гос. пошлина и др.)

Функции налогов

Г) контролирующая

Д) поощрительная

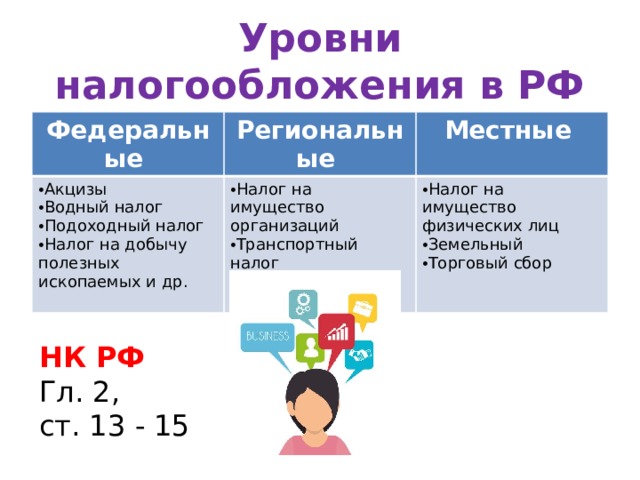

Уровни налогообложения в РФ

Федеральные

Региональные

- Акцизы

- Водный налог

- Подоходный налог

- Налог на добычу полезных ископаемых и др.

- Налог на имущество организаций

- Транспортный налог

- Налог на игорный бизнес

- Налог на имущество физических лиц

- Земельный

- Торговый сбор

-80%

Автор работы: Пользователь скрыл имя, 27 Октября 2011 в 10:27, творческая работа

Описание

Налог- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. "

Работа состоит из 1 файл

налоги.pptx

Презентация на тему:

Налоги. Виды налогов. Функции налогов. Принципы налогообложения.

- Налог- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. "

- Прямые и косвенные

- Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления. Прямыми налогами можно назвать такие, как личный подоходный налог , налог на прибыль и подобные. К косвенным налогам относятся налог с продаж , налог на добавленную стоимость и другие.

- Аккордные и подоходные

- Принято различать аккордные и подоходн ые налоги. Первые государство устанавливает вне зависимости от уровня дохода экономического агента.

- Под последними же подразумевают налоги, составляющие какой-то определённый процент от дохода . Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

- Прогрессивные, регрессивные или пропорциональные

- Подоходные налоги сами делятся на три типа:

- Прогрессивные налоги — налоги, у которых средняя налоговая ставка зависима прямо пропорционально от уровня дохода. Таким образом, если доход агента увеличивается, то растет и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает.

- Регрессивные налоги — налоги, чья средняя ставка налога обратно пропорциональна уровню дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растет, если доход уменьшается.

- Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

- налог на доходы физических лиц (подоходный) – ставка 13%;

- налог на прибыль - ставка 24%;

- единый социальный налог (ЕСН)- ставка 35,6%;

- налог на имущество ( ставка зависит от того сколько стоит имущество);

- налоги- акцизы (налоги на сигареты, алкоголь, бриллианты, деликатесы, хрусталь - ставка включена в цену товара)

- налоги –пошлины( на государственные документы).

- Налоги выполняют одновременно четыре основные функции: фискальную, регулирующую, стимулирующую и контролирующую.

Фискальная и регулирующая функция

- Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов . Проще говоря, это сбор налогов в пользу государства.

- Регулирующая функция налогообложения — направлена на достижение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста ДжонаКейнса , налоги существуют в обществе исключительно для регулирования экономических отношений.

Стимулирующая и контролирующая функция

- Стимулирующая функция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

- Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

- Принцип налогообложения - основные исходные положения системы налогообложения. Принципам налогообложения экономисты различных поколений придавали и придают большое теоретическое и практическое значение. Первостепенное значение в этом вопросе отводится Адаму Смиту, который в своей работе “Исследование о природе и причинах богатства народов” (1776) впервые обосновал четыре основных принципа налогообложения, являющихся актуальными и в настоящее время: справедливости, определенности, удобства уплаты для налогоплательщиков и экономии

Принципы налогообложения Адама Смита

- • принцип справедливости подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, сообразно своей относительной платежеспособности, т.е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им приведет к так называемому равенству или неравенству обложения;

- • принцип определенности налог, который обязан уплачивать каждый должен быть точно определен, а не произволен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому;

- • принцип удобства каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика;

- • принцип экономии каждый налог должен быть так разработан, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что он приносит государственному казначейству.

- Налоги и налогообложение.(Учебное пособие)Жидкова Е.Ю.(2009, 480с.)

- Макроэкономика 2 (авт.Н.Л.Шагас, Е.А.Туманова)

Презентация на тему Налоговая система РФ из раздела Разное. Доклад-презентацию можно скачать по ссылке внизу страницы. Эта презентация для класса содержит 28 слайдов. Для просмотра воспользуйтесь удобным проигрывателем, если материал оказался полезным для Вас - поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций TheSlide.ru в закладки!

Слайды и текст этой презентации

Налоговая система РФ

Под налоговой системой понимается совокупность налогов, пошлин и сборов, взимаемых на территории государства в соответствии с Налоговым законодательством, а также совокупность налоговых органов, норм и правил, определяющих правомочия сторон, участвующих в налоговых правоотношениях.

Налоговыми органами являются Федеральная Служба РФ по налогам и сборам и его подразделения.

Главной задачей налоговых органов является контроль за правильностью исчисления, полнотой и своевременностью уплаты налогов.

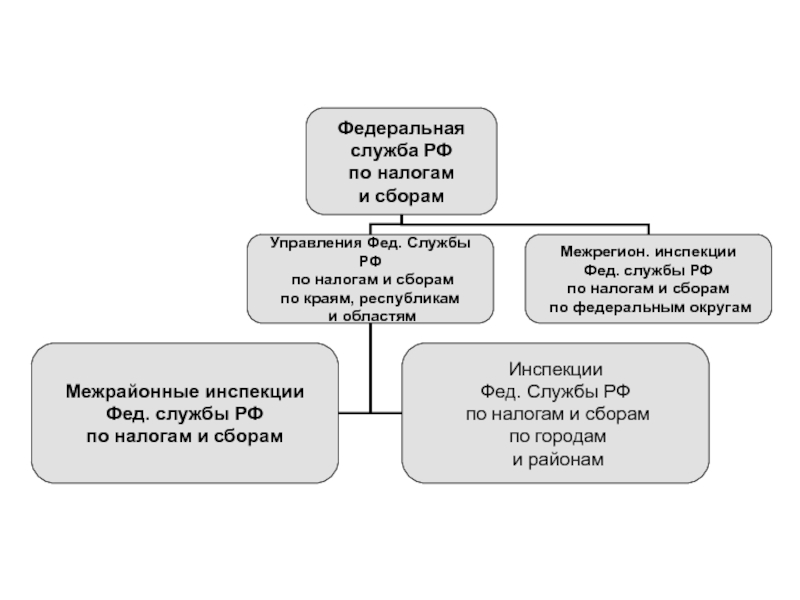

Ниже представлена структура налоговых органов России.

Межрайонные налоговые инспекции в основном созданы путем объединения инспекций нескольких административных районов, поэтому вновь образованные инспекции контролируют деятельность налогоплательщиков на территории нескольких районов. В результате такого объединения число инспекции по стране сократилось с 2600 до 1500.

Права налоговых органов

Требовать от налогоплательщиков или налоговых агентов документы;

Проводить налоговые проверки;

Проводить осмотр помещений налогоплательщика, используемых для извлечения дохода, проводить инвентаризацию имущества налогоплательщика;

Приостанавливать операции по счетам налогоплательщика в случае неуплаты налога в срок;

Взыскивать недоимки по налогам и пени;

Привлекать для проведения налоговых проверок специалистов, экспертов, переводчиков;

Предъявлять в суды иски к налогоплательщикам;

Определять суммы налогов расчетным путем в случае отказа налогоплательщиков допустить должностных лиц налогового органа к осмотру помещений, используемых для извлечения дохода, не представления в течение более двух месяцев налоговому агенту необходимых для расчета налогов документов и др.

Под налогом понимается обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им на праве собственности денежных средств в целях финансового обеспечения деятельности государства.

В налоговой системе РФ имеются также сборы, под которыми понимается обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами местного самоуправления юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

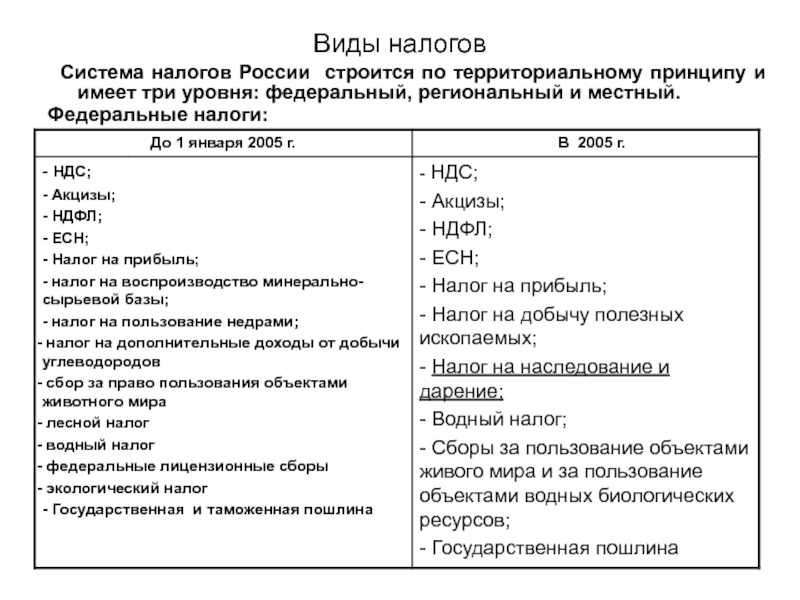

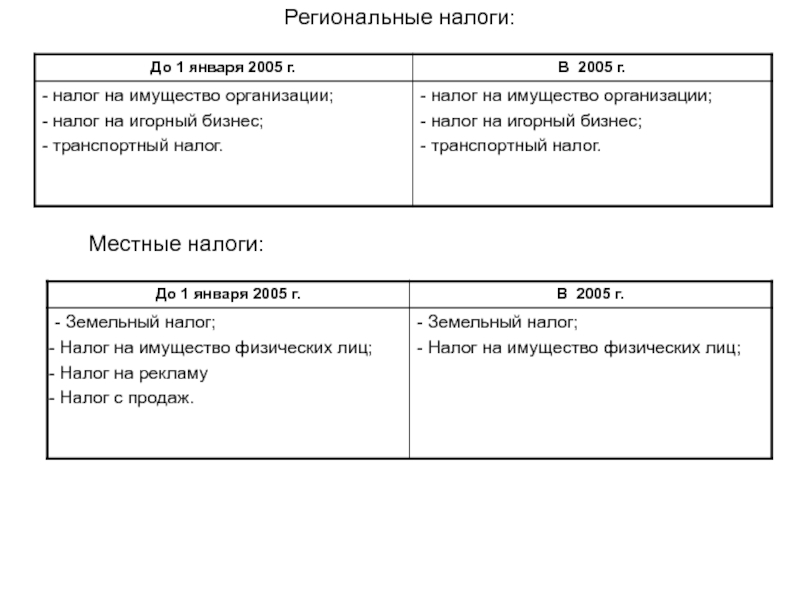

Система налогов России строится по территориальному принципу и имеет три уровня: федеральный, региональный и местный.

Федеральные налоги:

Порядок установления налогов и сборов

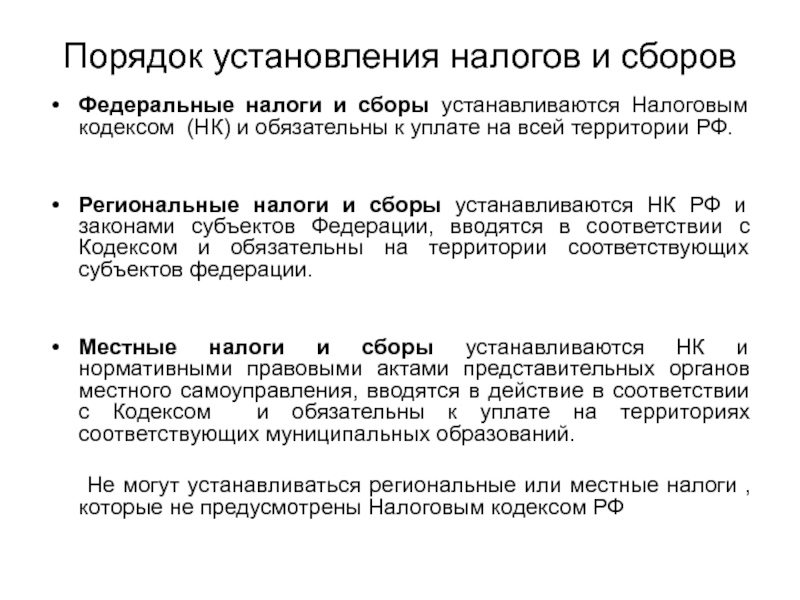

Федеральные налоги и сборы устанавливаются Налоговым кодексом (НК) и обязательны к уплате на всей территории РФ.

Региональные налоги и сборы устанавливаются НК РФ и законами субъектов Федерации, вводятся в соответствии с Кодексом и обязательны на территории соответствующих субъектов федерации.

Местные налоги и сборы устанавливаются НК и нормативными правовыми актами представительных органов местного самоуправления, вводятся в действие в соответствии с Кодексом и обязательны к уплате на территориях соответствующих муниципальных образований.

Не могут устанавливаться региональные или местные налоги , которые не предусмотрены Налоговым кодексом РФ

Функции налогов:

Функции налогов показывают как реализуется общественное назначение налогов, как инструмента стоимостного распределения и перераспределения доходов.

Обычно выделяют следующие функции налогов:

(от слова «фискус» – государственная) проявляется в формировании финансовых ресурсов государства.

В странах с рыночной экономикой 80-90% доходов бюджета формируется за счет налогов.

проявляется в использовании налогов в целях организации социальной и хозяйственной жизни в стране.

Регулирующая функция может быть стимулирующей (предоставление льгот) и дестимулирующей (повышение налоговых ставок).

Распределительная (социальная) функция

Через налоги происходит передача средств в пользу более слабых и незащищенных категорий граждан за счет возложения налогового бремени на более сильные категории населения

налогов проявляется в том, что государство через налоги контролирует финансово-хозяйственную деятельность организаций и граждан, источники их доходов и расходов.

Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками. Через контрольную функцию налогообложения выявляется необходимость внесения изменений в налоговую систему.

Через налоги государство признает особые заслуги отдельных граждан перед отечеством и предоставляет им льготы по налогам. Например, льготы участникам войн, героям страны и др.

Принципы – это ведущие положения, определяющие начала чего-либо. Применительно к налогообложению принципами считаются базовые идеи и положения, существующие в налоговой сфере.

Выделяют различные системы принципов:

экономические принципы;

юридические принципы;

организационные принципы.

Экономические принципы касаются налогов как экономического явления. Впервые они были сформулированы в 1776 году Адамом Смитом в работе «Исследование о природе и причинах богатства народов».

Принцип справедливости, определенности, удобности и принцип экономии означает, что издержки по взиманию налога должны быть меньше, чем налоговые поступления.

В статье три НК изложены принципы налогообложения, которые положены в основу налоговой системы РФ:

принципы всеобщности и равенства налогообложения;

налоги не могут иметь дискриминационный характер и дифференцироваться по налогоплательщикам исходя из социальных, религиозных критериев;

не должно быть дифференциации ставок налога в зависимости от форм собственности, гражданства физических лиц;

налоги не могут быть произвольными, должны иметь экономическое основание;

принцип ясности и доступности налогового законодательства;

все неустранимые сомнения, противоречия и неясности актов законодательства толкуются в пользу налогоплательщиков.

При создании налоговой системы России стояла задача реализации принципа равенства правовых статусов субъектов Федерации и разграничения полномочий между Федеральными и региональными управлениями власти в сфере налоготворчества и бюджетных отношений. Необходимость разграничения налоговых полномочий между уровнями власти определило трех уровневую систему России, включающую Федеральные, региональные и местные налоги.

Налоги делятся на разнообразные группы по многим признакам. Они классифицируются:

прямые и косвенные (по характеру налогового изъятия);

федеральные, региональные, местные (по уровням управления);

налоги с юридических и физических лиц (по субъектам налогообложения);

пропорциональный, прогрессивный и регрессивный (в зависимости, какую долю дохода платит налогоплательщик с высоким доходом);

по целевому назначению налога (общие, специальные).

Прямые налоги - налоги, которые непосредственно связаны с результатом хозяйственно-финансовой деятельности, оборотом капитала, увеличением стоимости имущества, ростом рентной составляющей и т.д., т.е непосредственно с объектом налогообложения.

К числу прямых налогов относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество, владение и пользование которыми служат основанием для обложения. Прямые налоги трудно перенести на потребителя.

Косвенные налоги- это налоги, которые являются надбавкой к цене.

Косвенные налоги переносятся на конечного потребителя.

Косвенные налоги называют еще безусловными, потому что они ни связаны непосредственно с доходом налогоплательщика и взимаются вне зависимости от конечных результатов деятельности, получения прибыли.

Налог называется пропорциональным, прогрессивным, или регрессивным в зависимости от того, какую долю дохода платит налогоплательщик.

Регрессивный налог характеризуется взиманием более высокого процента с низких доходов и меньшего процента с высоких доходов.

Пропорциональный налог, забирает одинаковую часть от любого дохода (единая ставка для доходов любой величины).

Налог считается прогрессивным, если с увеличением дохода ставка налога увеличивается.

Общие налоги используются на финансирование расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов.

Специальные налоги имеют целевое назначение (отчисления на социальные нужды, отчисления в дорожные фонды, транспортный налог и т.д.).

Сравнение налоговой системы РФ с другими странами

Налоговая система Германии

Полезным для Российской Федерации может оказаться опыт реформирования налоговой системы Германии. Как федеративное государство оно прошло различные стадии политического и экономического устройства.

Многие федеральные земли Германии не одно столетие были самостоятельными государствами. Отсюда была постоянная необходимость поиска оптимальных взаимоотношений вертикальных и горизонтальных ветвей власти.

В результате крупнейшей налоговой реформы в декабре 1919 года был ликвидирован финансовый суверенитет земель. Право получать налоги и управлять ими осталось исключительно за государством. Налоговая система стала централизованной.

Важнейшие принципы построения системы налогообложения:

налоги по возможности д.б. минимальными;

минимальны затраты необходимые на их взимание;

налоги не могут препятствовать конкуренции, изменять чьи-либо шансы;

налоги соответствуют структурной политике;

налоги нацелены на более справедливое распределение доходов;

налоговая система исключает двойное налогообложение;

величина налогов соответствует размеру государственных услуг, включая защиту человека и все, что гражданин может получить от государства.

В Германии применяется как вертикальное, так и горизонтальное выравнивание доходов. Высокодоходные земли (Бавария, Вюртемберг, Северный Рейн-Вестфалия) перечисляют часть своих финансовых ресурсов менее развитым землям (Саксония, Шлезвиг-Голштейн). Это явилось итогом многолетнего развития налоговой системы.

Цели налоговой политики страны определил еще канцлер Германии Отто Бисмарк (1815-1898) перенеся бремя налогов с доходов на потребление (расходы).

Основные виды налогов в Германии

подоходный налог на физических лиц,

налог на корпорации,

налог на добавленную стоимость,

промысловый налог,

налог на имущество,

поземельный налог,

налог, уплачиваемый при покупке земельного участка

страховые взносы,

налог с наследства и дарения,

автомобильный налог,

налог на содержание пожарной охраны,

акцизы на кофе, сахар, минеральные масла, вино-водочные и табачные изделия,

таможенные пошлины, сборы, идущие на развитие добычи нефти и газа на территории Германии.

В настоящее время в Германии два крупнейших налога - подоходного с физических лиц и налога на добавленную стоимость. Удельный вес НДС в доходах бюджета страны составляет до 28 % второе место после подоходного налога . В общих доходах бюджета налоги составляют около 80 %.

Сравнение налоговой системы РФ с другими странами

Налоговая система Швеции

Налоговая система Швеции двухуровневая, децентрализованная:

налоги взимаются как центральной властью, так и региональными (земельными) органами власти.

Виды налогов определяет парламент страны, а ставки устанавливают местные власти.

Налогообложение ориентировано на потребление. Налоги на личные налоги граждан и взносы (налоги) по социальному страхованию находятся на довольно высоком уровне, а за счет НДС и налогов на потребление обеспечивается до 2/3 всех налоговых доходов бюджета и еще примерно 20 % дают прямые налоги.

Одной из крупнейших статей дохода бюджета Швеции составляют социальные платежи в виде начислений на фонд оплаты труда.

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

По способу изъятия: прямые и косвенные (табл.).

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

Автор работы: Пользователь скрыл имя, 27 Октября 2011 в 10:27, творческая работа

Описание

Налог- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. "

Работа состоит из 1 файл

налоги.pptx

Презентация на тему:

Налоги. Виды налогов. Функции налогов. Принципы налогообложения.

- Налог- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. "

- Прямые и косвенные

- Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления. Прямыми налогами можно назвать такие, как личный подоходный налог , налог на прибыль и подобные. К косвенным налогам относятся налог с продаж , налог на добавленную стоимость и другие.

- Аккордные и подоходные

- Принято различать аккордные и подоходн ые налоги. Первые государство устанавливает вне зависимости от уровня дохода экономического агента.

- Под последними же подразумевают налоги, составляющие какой-то определённый процент от дохода . Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

- Прогрессивные, регрессивные или пропорциональные

- Подоходные налоги сами делятся на три типа:

- Прогрессивные налоги — налоги, у которых средняя налоговая ставка зависима прямо пропорционально от уровня дохода. Таким образом, если доход агента увеличивается, то растет и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает.

- Регрессивные налоги — налоги, чья средняя ставка налога обратно пропорциональна уровню дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растет, если доход уменьшается.

- Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

- налог на доходы физических лиц (подоходный) – ставка 13%;

- налог на прибыль - ставка 24%;

- единый социальный налог (ЕСН)- ставка 35,6%;

- налог на имущество ( ставка зависит от того сколько стоит имущество);

- налоги- акцизы (налоги на сигареты, алкоголь, бриллианты, деликатесы, хрусталь - ставка включена в цену товара)

- налоги –пошлины( на государственные документы).

- Налоги выполняют одновременно четыре основные функции: фискальную, регулирующую, стимулирующую и контролирующую.

Фискальная и регулирующая функция

- Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов . Проще говоря, это сбор налогов в пользу государства.

- Регулирующая функция налогообложения — направлена на достижение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста ДжонаКейнса , налоги существуют в обществе исключительно для регулирования экономических отношений.

Стимулирующая и контролирующая функция

- Стимулирующая функция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

- Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

- Принцип налогообложения - основные исходные положения системы налогообложения. Принципам налогообложения экономисты различных поколений придавали и придают большое теоретическое и практическое значение. Первостепенное значение в этом вопросе отводится Адаму Смиту, который в своей работе “Исследование о природе и причинах богатства народов” (1776) впервые обосновал четыре основных принципа налогообложения, являющихся актуальными и в настоящее время: справедливости, определенности, удобства уплаты для налогоплательщиков и экономии

Принципы налогообложения Адама Смита

- • принцип справедливости подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, сообразно своей относительной платежеспособности, т.е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им приведет к так называемому равенству или неравенству обложения;

- • принцип определенности налог, который обязан уплачивать каждый должен быть точно определен, а не произволен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому;

- • принцип удобства каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика;

- • принцип экономии каждый налог должен быть так разработан, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что он приносит государственному казначейству.

- Налоги и налогообложение.(Учебное пособие)Жидкова Е.Ю.(2009, 480с.)

- Макроэкономика 2 (авт.Н.Л.Шагас, Е.А.Туманова)

Читайте также: