Представление налогоплательщиком налоговой декларации в налоговый орган в компетенцию которого

Опубликовано: 06.05.2024

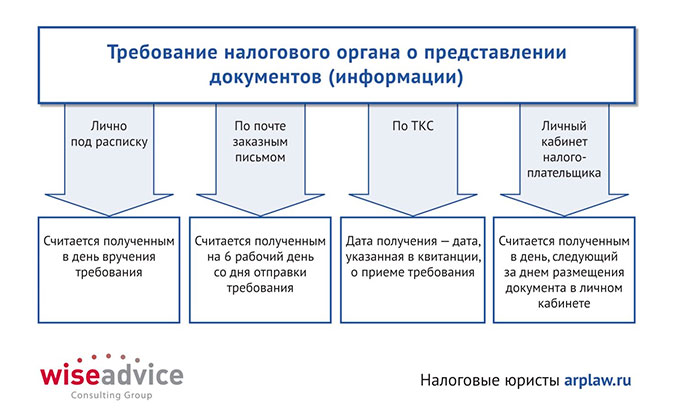

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

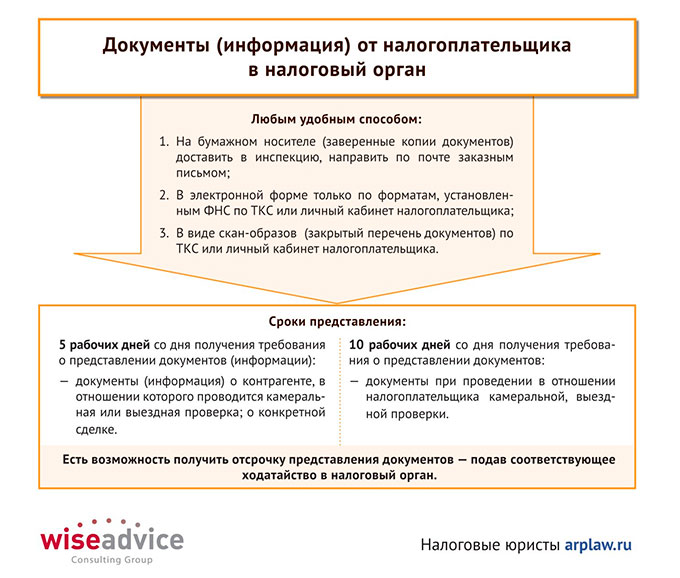

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Кто может выступать в качестве законного или уполномоченного представителя организации в налоговых органах? Каковы особенности передоверия полномочий уполномоченным представителем? Какие существуют типы посредников при сдаче отчетности по ТКС?

Законный представитель

Законным представителем организации признается лицо, уполномоченное выражать ее интересы на основании закона или учредительных документов (то есть без доверенности). Основание - пункт 1 статьи 27 НК РФ. Например, таким посредником является:

- для общества с ограниченной ответственностью и акционерного общества — их единоличный исполнительный орган. Это генеральный директор, президент или другое лицо (ст. 40 Федерального закона от 8 февраля 1998 г. № 14-ФЗ, ст. 69 Федерального закона от 26 декабря 1995 г. № 208-ФЗ);

- для производственного кооператива — его председатель (ст. 17 Федерального закона от 8 мая 1996 г. № 41-ФЗ);

- для полного товарищества — его участник, если учредительным договором не установлено, что все его участники ведут дела совместно, либо ведение дел поручено отдельным участникам (ст. 72 ГК РФ).

Полномочия законного представителя организации подтверждают документы, удостоверяющие его служебное положение, в том числе копии учредительных документов.

Отметим, что руководители представительств и филиалов организации являются ее уполномоченными, а не законными представителями. Ведь они действуют на основании доверенности организации (п. 3 ст. 55 ГК РФ).

Важный момент

Личное участие налогоплательщика в налоговых правоотношениях не лишает его права иметь представителей. И наоборот, если хозяйствующий субъект действует в налоговых правоотношениях через посредников, это не значит, что он лишен права на участие в указанных правоотношениях персонально (п. 2 ст. 26 НК РФ).

Уполномоченный представитель

Выражать интересы организации в отношениях с налоговыми органами могут также иные физические и юридические лица. Свои полномочия они вправе осуществлять только на основании доверенности, выдаваемой в порядке, установленном Гражданским кодексом (ст. 29 НК РФ). В качестве уполномоченных представителей могут выступать работники организации (главный бухгалтер, финансовый директор, заместитель генерального директора и прочие руководители различных служб организации), частные аудиторы или специализированные фирмы.

Для представления интересов в налоговых органах организация может иметь несколько уполномоченных представителей. Каждому из них она должна выдать доверенность. Эта бумага должна содержать (статьи 185-187 ГК РФ):

- дату и указание на место составления. Доверенность, в которой не указана дата ее совершения, ничтожна (п. 1 ст. 186 ГК РФ);

- данные организации: ее полное наименование, ИНН, место нахождения;

- должность, Ф.И.О., паспортные данные, адрес представителя — работника организации (полное наименование, место нахождения представителя - юридического лица, Ф.И.О., паспортные данные, адрес — представителя — стороннего физического лица);

- сообщение о представлении посредником интересов организации отношениях с налоговыми органами;

- права уполномоченного лица;

- срок действия доверенности. Он не может превышать трех лет. Если этот срок не указан, доверенность сохраняет силу в течение года со дня ее подписания (ч. 1 ст. 186 ГК РФ);

- подпись представителя;

- подпись руководителя организации, выдавшей доверенность, или иного лица, уполномоченного на это ее учредительными документами;

- оттиск печати доверителя.

Образец доверенности на представление уполномоченным представителем интересов организации в отношениях с налоговыми органами, в том числе на сдачу налоговых деклараций

на представление интересов организации в отношениях с налоговыми органами

г. Москва Первое октября две тысячи одиннадцатого года

Общество с ограниченноей ответственностью «Орбита» в лице генерального директора Ступина Л.Э., действующего на основании Устава, в соответствии со статьей 29 Налогового кодекса, доверяет аудитору Альберту Михайловичу Ремезову паспорт серии 97 03 N 864256, выдан ОВД «Раменское» г. Москвы 29 сентября 2002 г., проживающему по адресу: 111141, г. Москва, ул. Кусковская, д. 32, кв. 54, представлять его интересы в отношениях с налоговыми органами.

В целях выполнения этого поручения Ремезову А.М. предоставляются следующие права:

- представлять интересы ООО «Орбита» в налоговых органах по всем вопросам, связанным с данным поручением;

- представлять в налоговые органы декларации ООО «Орбита»;

- получать и передавать документы;

- вести переписку во исполнение данного поручения;

- расписываться и совершать иные законные действия, связанные с выполнением данного поручения.

Полномочия по настоящей доверенности не могут быть переданы другим лицам.

Настоящая доверенность действительна до 1 октября 2012 г.

Образец подписи Ремезова А. М. Ремезов удостоверяю.

Генеральный директор ООО «Орбита» Ступин /Ступин Л.Э./

Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры (п. 2 ст. 29 НК РФ).

Отметим, что подтверждением полномочий представителя служит оригинал доверенности или ее заверенная копия. Это следует из постановлений ФАС Дальневосточного округа от 28 декабря 2009 г. № Ф03-7808/2009 по делу № А51-2623/2009, от 24 декабря 2009 г. № Ф03-7569/2009 по делу № А51-7172/2009, от 23 декабря 2009 г. № Ф03-7520/2009 по делу № А51-2622/2009 и от 21 декабря 2009 г. № Ф03-7420/2009 по делу № А51-4697/2009. Кроме того, наличие доверенности — обязательное условие даже, если интересы в сфере налогообложения представляются по договору поручения (см. постановления ФАС Северо-Кавказского округа от 25 декабря 2009 г. по делу № А32-16230/2007-66/102-2008-3/385-2009-29/188, ФАС Северо-Кавказского округа от 29 мая 2009 г. по делу № А32-16233/2007-66/100-2008-3/384).

Передоверие полномочий

Уполномоченный представитель должен лично совершать те действия, которые обозначены в выданной ему доверенности. Он может передоверить их выполнение другому гражданину или организации. Для этого надо, чтобы в документе было указано, что ему разрешается это сделать. Передоверие без такого указания возможно только в силу обстоятельств для охраны интересов лица, чьи интересы выражаются.

Допустим компания оформила доверенность сторонней фирме с правом передоверия полномочий ее сотруднику. Тогда в этой бумаге ей следует указать на такое право.

Уполномоченный представитель, передавший полномочия, должен известить об этом доверителя и сообщить ему необходимые сведения о новом обладателе полномочий. Неисполнение этой обязанности возлагает на передоверителя ответственность за действия лица, которому он отдал полномочия, как за свои собственные.

Доверенность, выданная в порядке передоверия, должна быть нотариально удостоверена. Период ее действия не может превышать срока действия доверенности, на основании которой она выдана (ст. 187 ГК РФ).

О том, что представить пользователю бухгалтерскую отчетность организация может через представителя, говорится в пункте 5 статьи 15 Федерального закона от 21 ноября 1996 г. № 129-ФЗ.

Предположим ведение учета фирма передала специализированной организации. Вместе с тем, руководитель последней вручил свои полномочия по подписанию налоговой и бухгалтерской отчетности своему работнику. В этой ситуации при представлении в налоговый орган деклараций фирмы сторонняя организация должна приложить к отчетности:

- документ, подтверждающий полномочия своего руководителя, на подписание декларации;

- документ, который подтверждает полномочия физического лица, подписавшего декларацию, на такие действия.

Кроме того, необходимо руководствоваться установленным порядком заполнения формы налоговых деклараций по конкретному налогу, в том числе предусматривающим положения о подтверждении достоверности и полноты сведений в налоговой декларации уполномоченным представителем налогоплательщика (см. письма Минфина России от 31 января 2011 г. № 03-02-07/1-28 и от 27 ноября 2009 г. № 03-02-07/1-523).

Отчетность представляется по ТКС

При представлении отчетности в электронном виде по ТКС необходимо руководствоваться Методическими рекомендациями, которые утверждены приказом ФНС России от 2 ноября 2009 г. № ММ-7-6/534@. Согласно им, доверенность (ее копию), удостоверяющую право подтверждать достоверность и полноту сведений, указанных в декларации, представитель налогоплательщика направляет в инспекцию до сдачи им налоговой отчетности в электронном виде. Ее копия сохраняется в ИФНС в течение трех лет после истечения срока действия названного документа.

Программным обеспечением на стороне представителя последовательно выполняются действия по формированию:

- налоговой декларации в электронном виде в соответствии с утвержденным форматом и порядком ее заполнения;

- информационного сообщения о реквизитах доверенности, выданной данному представителю;

- транспортного сообщения, содержащего зашифрованные для налогового органа декларацию и информационное сообщение о реквизитах доверенности.

Сформированные отчетность, информационное и транспортное сообщения представитель подписывает своей электронной цифровой подписью.

Представитель сохраняет подписанные своей электронной цифровой подписью декларацию и информационное сообщение о реквизитах доверенности.

Сообщение о выданной доверенности

Форма информационного сообщения о доверенности, выданной представителю о наделении его полномочиями по исполнению обязанностей в налоговых органах, установлена в Приложении № 1 к указанным выше Методическим рекомендациям.

В сообщении указываются срок, на который выдана доверенность, ее номер, сведения о представляемом лице, доверителе, уполномоченном представителе, полномочиях представителя. Отметим, что в рассматриваемом документе предусмотрено 16 видов полномочий представителя:

- подписывать налоговую декларацию, другую отчетность;

- представлять налоговую декларацию, другую отчетность;

- получать документы в инспекции ФНС России;

- вносить изменения в документы налоговой отчетности;

- подписывать документы по постановке и снятию с учета;

- представлять документы по постановке и снятию с учета;

- получать в инспекции ФНС России документы по постановке и снятию с учета, кроме свидетельства;

- подписывать документы по учету банковских счетов;

- представлять документы по учету банковских счетов;

- представлять документы по применению специальных налоговых режимов и консолидации учета по обособленным подразделениям;

- получать в инспекции ФНС России документы по применению специальных налоговых режимов и консолидации учета по обособленным подразделениям;

- подписывать документы по консолидации учета по обособленным подразделениям;

- представлять заявления и запросы на проведение сверки расчетов с бюджетом, получение справок о состоянии расчетов с бюджетом;

- получать в инспекции ФНС России акты сверок и справки о состоянии расчетов с бюджетом;

- подписывать акт сверки расчетов с бюджетом;

- подписывать акт и решение налоговой проверки.

Формат представления сведений информационного сообщения о доверенности, выданной представителю о наделении его полномочиями по исполнению обязанностей в налоговых органах в электронном виде (версия 5.03), часть LXXXVI, установлен Приложением № 1 к приказу ФНС России от 9 ноября 2010 г. № ММВ-7-6/534@.

Иные требования

Также при формировании информационного сообщения о доверенности, выданной представителю, необходимо руководствоваться Методическими рекомендациями, которые утверждены заместителем руководителя ФНС России А.С. Петрушиным 21 ноября 2011 г. Они доведены до сведения нижестоящих налоговых органов письмом ФНС России от 24 января 2011 г. № 6-8-04/0002@. Согласно этим Методическим рекомендациям информационное сообщение о доверенности, уполномоченный представитель направляет в ИФНС только в электронном виде по ТКС одновременно с электронным документом. Обязательно он должен подать в инспекцию копию доверенности на бумажном носителе до начала совершения доверенных ему действий.

В этом информационном сообщении должны быть указаны реквизиты доверенности и полномочия лица, владельца сертификата ключа подписи, которое подписывает и представляет электронный документ. При этом реквизиты подписанта в налоговой декларации (фамилия, имя, отчество) должны совпадать с реквизитами (фамилия, имя, отчество) владельца сертификата ключа подписи.

Заполнение полей информационного сообщения о доверенности в электронном виде по сути является отражением информации, находящейся на бумажном носителе - оригинале доверенности, выданной налогоплательщиком уполномоченному представителю.

Приведем рекомендуемые реквизиты доверенности для правильного заполнения полей информационного сообщения:

- номер доверенности;

- дата выдачи доверенности;

- срок действия доверенности (не более трех лет);

- отражение права передоверия полномочий в случае наличия;

- реквизиты организации-налогоплательщика, от имени которой (выдается прямая доверенность) или за которую (в случае передоверия полномочий) уполномоченный представитель представляет интересы;

- реквизиты доверителя (лица, выдавшего и подписавшего доверенность, если оно не является руководителем организации или индивидуальным предпринимателем, то есть в случае передоверия);

- реквизиты уполномоченного(ых) представителя(ей) (лица), которому предоставляется право взаимодействовать и подписывать отчетность;

- сведения о полномочиях.

Перечень полномочий является обязательным для заполнения. Для сдачи деклараций в электронном виде по ТКС уполномоченным представителем, как минимум, должен быть указан код - «01» (подписывать налоговую декларацию). При предоставлении уполномоченному представителю полных полномочий - указывается код «99».

Важный момент

Действующий перечень полномочий размещается в виде справочника на Интернет-сайте ФГУП ГНИВЦ ФНС России: www.gnivc.ru - Информационное обеспечение - Классификаторы и справочники - «СППР». Справочник полномочий, представителя налогоплательщика.

Типы уполномоченных представителей

Уполномоченные представители, подписывающие налоговую декларацию, подтверждая достоверность и полноту сведений, указанных в ней, подразделяются на два типа.

Первый тип имеет место в следующей ситуации. Налоговую декларацию представляет сам налогоплательщик, а подписывает декларацию сотрудник организации-налогоплательщика, не являющийся руководителем. В этом случае в наименовании файлов налоговой декларации и информационного сообщения о доверенности заносится ИНН и КПП налогоплательщика, в налоговой декларации в блоке «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» заносится код «02» (уполномоченный представитель) и фамилия, имя, отчество сотрудника организации-налогоплательщика;

Второй тип - налоговую декларацию сдает уполномоченный представитель, являющийся организацией или индивидуальным предпринимателем. Тогда в наименовании файлов налоговой декларации и информационного сообщения о доверенности заносится ИНН и КПП представителя, в налоговой декларации в блоке «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» заносятся: код «02» (уполномоченный представитель), фамилия, имя, отчество сотрудника уполномоченной организации (фамилия, имя, отчество уполномоченного индивидуального предпринимателя) и полное наименование уполномоченного представителя.

Информационные сообщения о доверенности формируются в различных ситуациях, в том числе, когда:

- руководитель организации подписал доверенность, в которой он уполномочивает своих сотрудников совершать при представлении в налоговые органы налоговой отчетности действия от имени организации;

- руководитель организации подписал доверенность на уполномоченного представителя, которым является сторонняя фирма, в лице руководителя и сотрудников последней;

- руководитель организации подписал доверенность на уполномоченного представителя в лице индивидуального предпринимателя;

- законный представитель организации подписал доверенность на ее сотрудника (сотрудников);

- руководитель организации подписал доверенность на уполномоченного представителя, в качестве которой выступает фирма, в лице руководителя последней. В свою очередь, при наличии соответствующих прав, этот руководитель подписал доверенности на своих сотрудников;

- руководитель организации подписал доверенность, в которой уполномочивает директора ее филиала совершать действия от имени организации только в части филиала в ИФНС России по месту нахождения такого подразделения.

Сдача отчетности по страховым взносам

Возможность сдавать отчетность во внебюджетные фонды через законного или уполномоченного представителя предоставлена с 1 января 2011 года. Ведь с этой даты вступили в силу изменения, внесенные Законом от 8 декабря 2010 г. № 339-ФЗ в Закон от 24 июля 2009 года № 212-ФЗ (далее — Закон № 212-ФЗ).

Согласно положениям статьи 5.1 Закона № 212-ФЗ, личное участие плательщика страховых взносов в отношениях с соответствующими внебюджетными фондами, не лишает его права иметь представителя, равно как участие последнего не лишает плательщика права на личное участие в указанных правоотношениях.

Полномочия представителя плательщика страховых взносов должны быть документально подтверждены в соответствии с Законом № 212-ФЗ и иными федеральными законами.

Законными представителями организации во внебюджетных фондах признаются лица, уполномоченные представлять эту организацию на основании закона или ее учредительных документов.

Уполномоченным представителем признается физическое или юридическое лицо, уполномоченное организацией представлять ее интересы в отношениях с органами контроля за уплатой страховых взносов, иными участниками отношений, регулируемых законодательством РФ о страховых взносах.

Уполномоченный представитель организации во внебюджетных фондах осуществляет свои полномочия на основании доверенности, которая оформляется и выдается согласно требованиям, указанным в статьях 185-187 Гражданского кодекса.

Не могут быть уполномоченными представителями плательщика страховых взносов должностные лица органов контроля за уплатой страховых взносов, налоговых органов, таможенных органов, органов внутренних дел, судьи, следователи и прокуроры.

Налоговый консультант Д.П. Харитонов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

03.09.2020 2038

Фото: duma.gov.ru

Минфин подготовил поправки в статьи 80 и 88 части 1 Налогового кодекса России. Изменения касаются злоупотреблений при предоставлении налоговых деклараций. А именно — с подписанием документов «мертвыми душами», несуществующими ИП и т. д.

Принятие поправок, как утверждают в министерстве, обусловлено выявленными фактами злоупотребления правом при представлении налоговых деклараций (расчетов). Речь идет о ситуациях, когда истиной целью злоумышленников является неисполнение или неполное исполнение обязанностей по уплате обязательных платежей. В статье 80 НК (налоговая декларация, расчеты) предлагается определить закрытый перечень случаев, при которых декларация будет считаться непредставленной и при выявлении которых налоговый орган будет отказывать в ее принятии.

Статью 80, в частности, предлагается дополнить пунктами 4.1 и 4.2 следующего содержания:

«4.1. Налоговая декларация (расчет) не считается представленной налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом), если при проведении камеральной налоговой проверки на основе такой налоговой декларации (расчета) установлено хотя бы одно из следующих обстоятельств:

1) в ходе проведения в соответствии со статьей 90 настоящего Кодекса мероприятий налогового контроля установлен факт подписания и (или) представления такой налоговой декларации (расчета) неуполномоченным в соответствии с пунктом 5 настоящей статьи и (или) статьей 29 настоящего Кодекса лицом;

2) физическое лицо, имеющее право без доверенности действовать от имени налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента), подписавшее такую налоговую декларацию (расчет), дисквалифицировано на основании вступившего в силу постановления по делу об административном правонарушении, и срок, на который установлена дисквалификация, не истек ранее даты представления в налоговый орган такой налоговой декларации (расчета);

3) в Единый государственный реестр записей актов гражданского состояния внесена запись акта о смерти физического лица ранее даты представления в налоговый орган налоговой декларации (расчета), подписанной таким физическим лицом;

4) в отношении налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента), подавшего налоговую декларацию (расчет), в единый государственный реестр юридических лиц внесена запись о недостоверности содержащихся в едином государственном реестре юридических лиц сведений о юридическом лице в части недостоверности сведений о лице, имеющим право без доверенности действовать от имени такого юридического лица, ранее даты представления в налоговый орган такой налоговой декларации (расчета);

5) в отношении налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента) в единый государственный реестр юридических лиц внесена запись об исключении юридического лица из единого государственного реестра юридических лиц или запись о прекращении деятельности юридического лица ранее даты представления таким лицом в налоговый орган налоговой декларации (расчета);

6) в единый государственный реестр индивидуальных предпринимателей внесена запись о прекращении физическим лицом деятельности в качестве индивидуального предпринимателя ранее даты представления им в налоговый орган налоговой декларации (расчета), за исключением случаев, когда налоговая декларация (расчет) представлена за налоговый (отчетный) период, истекший до внесения в единый государственный реестр индивидуальных предпринимателей записи о прекращении указанным физическим лицом деятельности в качестве индивидуального предпринимателя.

4.2 При установлении хотя бы одного из обстоятельств, указанных в подпунктах 1 – 6 пункта 4.1 настоящей статьи, налоговый орган

не позднее пяти дней со дня установления такого обстоятельства обязан сообщить налогоплательщику (плательщику сбора, плательщику страховых взносов, налоговому агенту) о признании соответствующей налоговой декларации (расчета) непредставленной».

В данную статью вносятся и другие поправки. С полным текстом законопроекта можно ознакомиться здесь. Корреспондирующие изменения предусматриваются и в ст. 88 (камеральная налоговая проверка) НК.

эксперт Контур.Школы, профессор, государственный советник налоговой службы III ранга

Разберем, какие требования налоговых органов исполнять обязательно, а какие нет. Простые, но полезные рекомендации налогоплательщикам

Налоговые органы обладают большим объемом информационных ресурсов, которые поступают из внешних источников и от самих налогоплательщиков.

Сведения аккумулируются в информационных системах и автоматически обрабатываются, что позволяет:

- анализировать, проверять налоговую отчетность и выявлять факты уклонения от уплаты налогов, не выходя к налогоплательщику.

Распространяется практика, когда налоговые органы проводят налоговый контроль удаленно:

Факт: количество требований в адрес налогоплательщиков будет расти:

- развивается дистанционный контроль деятельности налогоплательщиков (План деятельности ФНС России на 2021 год, утв. Минфином России 19.02.2021);

- ФНС хочет ввести в автоматизированные системы контроля данные онлайн-касс и сведения, получаемые из банков;

- автоматизировано будут обрабатываться также дополнительные данные, получаемые из государственных и других органов.

Все права налоговых органов по направлению требований по представлению документов и пояснений регламентирует Налоговый кодекс.

Права налоговых органов по истребованию пояснений, информации и документов в полной мере относятся не только к налогам, но и к страховым взносам.

Случаи, когда налоговая направляет требования представить пояснения, информацию и документы, регламентируют ст. 88, 93 и 93.1 НК РФ.

Ситуация 1. При камеральной проверке налоговая выявила противоречия и предполагает, что налогоплательщик занизил налог

Это один из самых распространенных случаев.

Важно: налоговая может потребовать только дать пояснения либо представить уточненную декларацию, а не документы.

- Что делать налогоплательщику, который получил такое требование:

- Обязанность: представить в пятидневный срок пояснения либо признать, что допустил нарушение или ошибку и представить уточненную налоговую декларацию.

- Право, но не обязанность: приложить к пояснениям документы.

Ситуация 2. Налоговая проводит камеральную проверку налоговой декларации и ей нужны от налогоплательщика дополнительные документы

- Что может налоговая инспекция: при камеральной проверки налоговая вправе потребовать не только пояснения, а именно документы. Но только в случаях, указанных в статье 88 НК РФ:

- в декларации заявлены льготы — налоговая вправе истребовать документы, подтверждающие их;

- представлена уточненная декларация, в которой сумма налога уменьшена (сумма убытка увеличена), а сама декларация представлена по истечении двух лет со дня, установленного для ее подачи, — можно запросить документы, подтверждающие изменение показателей в декларации;

- в расчете страховых взносов есть суммы, не подлежащие обложению, или применены пониженные тарифы — вправе запросить только документы, подтверждающие не облагаемые взносами суммы и применение пониженных тарифов;

- представлена декларация по НДС к возмещению из бюджета — можно истребовать только документы, подтверждающие налоговые вычеты;

- выявлены противоречия между сведениями в декларации по НДС, в журналах учета полученных и выставленных счетов-фактур, самого налогоплательщика и других налогоплательщиков — можно истребовать только счета-фактуры, первичные и иные документы в отношении операций, по которым возникли противоречия.

Есть и другие случаи, при которых по ст. 88 НК РФ налоговая вправе потребовать документы, но они не касаются большинства налогоплательщиков, например:

- в декларации по акцизам есть отдельные виды налоговых вычетов;

- по налогу на прибыль заявлен инвестиционный вычет;

- представлена декларация по налогам, связанным с использованием природных ресурсов.

- По какой форме налоговая представит требование: «Требование о представлении документов (информации)». Форма утверждена в приложении № 17 к Приказу ФНС России № ММВ-7-2/628@. Порядок направления такого требования и представления по нему документов установлен в ст. 93 НК РФ.

3 способа вручения требования (п.1 ст. 93 и п. 4 ст. 31 НК РФ)

Важно правильно определить дату получения требования, чтобы рассчитать крайний срок представления документов.

Правила направления требования одинаковы для выездной и камеральной проверки.

- При выездной проверке могут истребовать все необходимые для проверки документы (п. 12 ст. 89 НК РФ).

- При камеральной действуют ограничения, о которых мы рассказывали выше.

Обратите внимание, что указано в требовании

В требовании о представлении документов налогоплательщика в связи камеральной проверкой его декларации по налогам должна быть ссылка только на ст. 93 НК РФ — указывается всегда, так как в ней установлены общие правила по истребованию документов. Если помимо нее есть ссылка на ст. 93.1 НК РФ, то требование направлено по другой причине — налоговая получает информацию в отношении контрагента налогоплательщика или по конкретной сделке.

Если в требовании указана только ст. 93 и из требования видно, что запрашиваются документы в связи с проверкой декларации самого налогоплательщика, а не его контрагентов, то права налогового органа ограничены:

- временным периодом, так как можно запрашивать только документы за период, за который сдана декларация, ведь проверяется именно это декларация;

- перечнем документов, ограниченным ст. 88 НК РФ (см. выше).

- Что делать налогоплательщику, который получил такое требование:

- Обязан представить истребуемые документы в течение 10 дней.

- Для консолидированной группы налогоплательщиков и иностранных организаций, оказывающих электронные услуги и состоящих на налоговом учете в РФ, установлены более продолжительные сроки: 20 и 30 дней соответственно.

- Если налогоплательщик не может представить документы в срок

Уведомьте об этом налоговый орган, который требует представить документы:

- не позднее следующего дня за днем получения требования. К сожалению, направление уведомления не гарантирует, что вам продлят сроки представления документов. Налоговики могут вынести решение о продлении срока или отказать в продлении. Это правило действует и в нижеприведенных случаях.

Ситуация 3. Налоговая проверяет другого налогоплательщика, а у вас запрашивает документы, т.к. вы его контрагент или обладаете информацией, связанной с проверяемым налогоплательщиком

- Что может налоговая инспекция: истребовать документы по п. 1 ст. 93.1 НК РФ.

- По какой форме налоговая представит требование: как в случае 2, по форме приложения № 17. Такое требование направляет налоговая инспекция, в которой лицо состоит на учете. Она действует по поручению той инспекции, которая проводит налоговую проверку плательщика, в отношении которого запрашиваются документы.

- Особенность: в требовании будет две ссылки на ст. 93 НК, так как в ней установлены общие правила истребования документов, и на п. 1 ст. 93.1 НК РФ. Ссылка должна быть именно на п. 1 ст. 93, а не на п. 1.1, 2 и 2.1 ст. 93 НК, так как они устанавливают иные основания для истребования документов.

Форма требования предполагает, что налоговый орган должен указать, по какой конкретно проверке (дополнительному мероприятию налогового контроля) запрашиваются документы или информация. Заполнять эту строку требования налоговики не обязаны.

По мнению Верховного Суда РФ (Определение от 19.09.2018 № 307-КГ18-14038 по делу № А42-7751/2017), отсутствие в требовании указания на проведение конкретного мероприятия налогового контроля носит формальный характер и не свидетельствует о недействительности требования инспекции. Об этом напомнил и Минфин России в Письме от 09.02.2021 № 03-02-11/8341.

- Что делать налогоплательщику, который получил такое требование:

- Исполнить требование в срок пять дней. Его могут продлить, если направите уведомление, что невозможно исполнить требование в установленные сроки.

Ситуация 4: налоговая запрашивает документы и информацию без какой-либо проверки

Этот случай предусмотрен п. 2 ст. 93.1 НК РФ. Формулировка в этом пункте расплывчатая. Можно запрашивать документы, когда:

- «возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки». Поэтому налоговые органы запрашивают практически любые нужные им документы или информацию.

Они добавляют ссылку на этот пункт дополнительно, когда истребуют документы в связи с проверкой контрагента на основании п. 1 ст. 93.1 НК РФ. Как мы сообщали ранее, ст. 93 НК РФ указывается всегда, так как в ней определены общие правила по направлению требований и получению по ним документов.

- Особенность: порядок истребования документов, информации по сделке такой же, как и при проверке контрагента (п. 1 ст. 93.1 НК РФ). Но есть отличие по срокам, когда надо представить документы: в течение 10, а не 5 дней.

Пунктами 1.1 и 2.1 ст. 93.1 НК РФ предусмотрено еще два основания, по которым налоговые органы вправе потребовать документы:

- Проверка деклараций (расчетов) инвестиционного товарищества и его участников.

- Истребование документов в отношения имущества, если на это имущество обращено взыскание и задолженность по налогам составляет более 1 млн руб.

Эти случаи не так распространены для большинства компаний, поэтому в этой статье мы их не рассматриваем.

Пришло требования от налоговой инспекции. Что делать?

- Определите основание, по которому направлено требование. Если это требование о представлении пояснений (форма приложения № 4 к Приказу № ММВ-7-2/628@), а не документов, направляйте в налоговую именно пояснения. Документы прилагайте, только если это в ваших интересах. Если видите, что действительно допустили по декларации ошибку, представьте уточненную декларацию.

Если налоговый орган проводит камеральную проверку вашей декларации, то он должен указать в требовании только ст. 93 НК. В этом случае проверьте соответствие перечня запрашиваемых документов положениям ст. 88 НК РФ:

- Пример 1. Запрашивают документы, поскольку вы направили декларацию по НДС к возмещению (п. 8 ст. 88 НК РФ). В этом случае вы обязаны представить только документы, связанные с налоговыми вычетами: счета-фактуры, первичные документы по оприходованию товаров, принятию к учету работ, услуг и т.п. Возможно, налоговый орган потребовал представить документы из-за того, что выявил противоречия по операциям НДС в вашей декларации или в связи со сверкой данных деклараций других плательщиков НДС. Тогда вы обязаны представить только документы, относящиеся именно к этим операциям.

- Пример 2. Запрашивают документы в связи с выездной или камеральной проверкой вашего контрагента (п.1 ст. 93.1 НК РФ). Налоговики должны запросить только документы по взаимоотношениям с этим контрагентом и не более.

Важно: если запросили документы по сделке, то объем запрашиваемых документов должен ограничиваться одной сделкой.

Главный вопрос: представлять или нет документы, если все же налоговики превысили свои полномочия

Рекомендация: прямо не отказывайте в представлении документов. Налоговая может оштрафовать за отказ:

- 200 руб. за один непредставленный документ, если документы запрошены в отношении вас (п. 1 ст. 126 НК РФ);

- 10 000 руб. за сам факт непредставления документов, если документы запрошены в отношении вашего контрагента или по сделке (п. 2 ст. 126 НК РФ).

Придется доказывать свою правоту в суде, а судебная практика по таким спорам противоречива.

Но и бездействовать тоже нельзя.

- Определитесь, есть ли возможность вообще представить запрошенные документы. Вы не обязаны составлять и, соответственно, представлять документы, не предусмотренные законодательством. Например, налоговая инспекция запросила журнал учета въезда и выезда автотранспорта. Ведение такого журнала законодательством не установлено, и у вас его просто может не быть. Тогда сообщите, что его нет.

Если местная налоговая инспекция превышает полномочия, вы можете сразу по получению требования:

- запросить у этой инспекции пояснения по действиям; либо

- обжаловать их в вышестоящий налоговый орган — управление ФНС по субъекту РФ.

Жалоба подается в вышестоящий налоговый орган, но через налоговую, требование которой обжалуется (п.1 ст. 139 НК РФ). По сути, местная налоговая обязана принять меры по устранению нарушения прав лица, подавшего жалобу, то есть в отношении самой себя (п. 1 ст. 139 НК РФ). Налоговые инспекции, зачастую, понимая, что их действия нарушают права налогоплательщика, корректируют их и предлагают плательщику отозвать жалобу, чтобы не портить» показатели своей деятельности.

Если после получения жалобы местная налоговая не изменила свои действия и все же пришлось представить все запрошенные документы, вам все равно пригодится решение вышестоящего налогового органа, чтобы понимать его позицию:

- будет понятно, по каким моментам можно отстоять свои права в налоговой, а по каким придется обращаться в суд.

Ниже в разделе «Шпаргалка» скачайте подборку — выводы, которые сделали Минфин и ФНС России в своих письмах, а также судебные разбирательства по вопросам представления налогоплательщиками истребуемых документов.

- Эта подборка поможет вам принять правильное решение по представлению документов, также ее можно использовать в качестве аргументов при обжаловании действий налоговиков.

- Учитывайте, что судебная практика по вопросам истребования широка и есть противоречивые судебные решения.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Шпаргалка от Контур.Школы. Истребование документов. Подборка судов и писем 747 КБ

Нет времени читать?

Когда мы сдали отчетность в налоговую, по факту это еще не означает, что инспекция ее приняла. За несоблюдение сроков сдачи отчетности можно получить требование о пересдаче декларации, вслед за ним придет решение о наложении штрафа. И как неприятный бонус: грозит опасность в виде блокировки счета и отказ в вычете по НДС. Возникает резонный вопрос: в каких случаях инспекция имеет право отказать в приеме деклараций, а в каких случаях такой отказ является незаконным.

В каких случаях налоговики могут не принять декларацию

В п. 19 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343 указан перечень оснований для отказа в приеме деклараций. Они могут различаться для бумажной и электронной декларации.

Для бумажной декларации:

- Декларация сдана не в тот налоговый орган.

- Отсутствие подписи ответственного лица за предоставление достоверных и полных сведений, указанных в отчетности.

- Отсутствие документов, удостоверяющих личность физического лица, ответственного за предоставление деклараций в инспекцию.

- Отсутствие документов, подтверждающих полномочия представителя, ответственного за подачу деклараций в налоговую инспекцию.

- Сдача декларации не по установленной форме.

- Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

- Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

- Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Для электронной декларации:

- Декларация сдана не по установленной форме/формату.

- Декларация не подписана усиленной квалификационной электронной подписью лица ответственного за предоставление достоверных и полных сведений, указанных в отчетности (руководитель или уполномоченное лицо организации), в т.ч. для ИП, предоставляющих налоговые декларации/расчет через личный кабинет налогоплательщика на официальном сайте ФНС.

- Декларация сдана не в ту налоговую инспекцию.

- Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

- Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

- Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Примечание по п. 6: если декларация подписана руководителем организации, у которого отсутствуют полномочия подтверждать достоверность и полноту сведений, указанных в декларации, то декларация будет считаться подписанной неуполномоченным лицом.

В каких случаях ИФНС приходит к такому выводу:

- Декларацию подписал дисквалифицированный руководитель ООО/ИП.

- Декларация подписана умершим руководителем ООО/ИП (согласно сведениям о государственной регистрации смерти).

- Декларация подписана руководителем, отказавшимся от руководства (участия) в организации.

- Декларация подписана недееспособным/ограниченно дееспособным руководителем, в т.ч. безвестно отсутствующим (нет сведений о его месте пребывания в течение года по месту жительства).

- Декларация подписана руководителем, в отношении которого внесена запись о недостоверности содержащихся в ЕГРЮЛ сведений о руководителе организации.

При наличии хотя бы одного из вышеуказанных пунктов, налоговая инспекция формирует уведомление об отказе в приеме декларации, с последующим уведомлением плательщика. В таком уведомлении в обязательном порядке должна быть указана конкретная причина отказа в приеме деклараций.

Дополнительные причины не принять декларацию

И если вы думаете, что мы разобрали весь перечень причин для отказа – все еще нет. Есть дополнительные основания для отказа в приеме налоговой отчетности.

П. 142 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС РФ от 08.07.2019 № ММВ-7-19/343 информирует нас о том, какой ряд обязательных реквизитов должна содержать декларация (независимо, бумажная она или электронная), без которых отчетность считается непринятой.

Реквизиты для ИП: в декларации обязательно должны быть указаны фамилия, имя и отчество (при его наличии) ИП.

Реквизиты для ООО:

- Полное наименование организации.

- ИНН.

- Вид документа (первичный, корректирующий).

- Наименование налоговой инспекции.

- Подпись лиц, ответственных за подтверждение достоверности и полноты сведений, указанных в налоговой декларации/расчете.

Причины незаконного отказа в приеме деклараций

Мы рассмотрели полный перечень оснований для отказа в приеме деклараций. Данный перечень не подлежит расширению. Налоговые инспекторы не могут толковать его на свое усмотрение. Именно поэтому следующие причины не являются основанием для отказа:

Важно отметить, что налоговые инспекторы не имею права оценивать добросовестность организации и проверять расчеты, указанные в декларации. Данные действия выполняются только в рамках камеральной налоговой проверки. Именно поэтому все вышеуказанные причины не являются законным основанием для отказа в приеме отчетности, налоговые инспекторы обязаны принять отчетность.

Кроме того, налоговые органы не имеют права аннулировать декларации (письмо ФНС РФ от 02.11.2018 № ЕД-4-15/21496@). Даже при недостоверности сведений, содержащихся в декларации или при ее недобросовестной подаче ООО/ИП.

Что делать, если пришло письмо «счастья» в виде отказа в принятии декларации

Это влечет за собой нарушение сроков сдачи декларации, что является основанием для привлечения ООО/ИП к налоговой ответственности (согласно ст.119 НК РФ). А где налоговая ответственность, там и штраф. В данном случае это 5% неуплаченной по декларации суммы налога (за каждый полный или неполный месяц просрочки сдачи). Штраф может достигать от 1000 руб. до 30% от суммы налога. И самая неприятна санкция – это блокировка счета если декларация не сдана + 10 дней (пп. 1 п. 3 ст. 76 НК РФ).

В случае необоснованного отказа в принятии декларации налоговым органом, необходимо оспорить отказ в вышестоящий налоговый орган – подать жалобу. В жалобе на действия налоговой инспекции максимально подробно указывается суть претензии с ссылкой на п. 19 и п. 142 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343, где содержится исчерпывающий список оснований для непринятия деклараций.

Следующий шаг: обжалование действий налогового инспектора в судебном порядке. Суды зачастую принимают сторону организации, сходясь во мнении, что налоговая инспекция не вправе отказать в принятии декларации, представленной в установленной форме.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Валентина Петрова,

специалист-консультант отдела сопровождения и поддержки «ГЭНДАЛЬФ»

Читайте также: