Пошлины на электронные компоненты

Опубликовано: 01.05.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

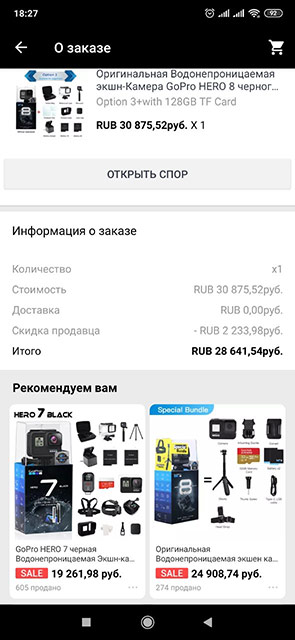

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

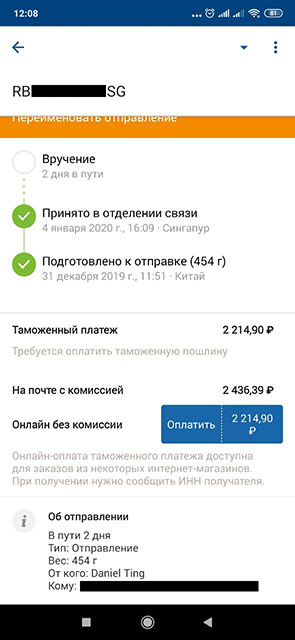

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

В статье рассматриваются: требования таможенного, валютного и внешнеторгового регулирования, которые необходимо выполнить при перемещении товаров через таможенную границу; таможенные льготы и преимущества компании, занимающейся организацией производства товаров в России; помощь, которую российское предприятие может получить от государства, выходя на внешний рынок с высокотехнологичной продукцией.

Ввоз технологического оборудования

Все товары, перемещаемые через таможенную границу, подлежат таможенному декларированию. Таможенная граница представляет собой пределы территории Таможенного союза, образованного Россией, Белоруссией и Казахстаном. На этой территории товары, произведенные в указанных странах, а также ввезенные из-за границы, прошедшие таможенное оформление и выпущенные для свободного обращения, могут перемещаться без таможенного контроля.

Обязанность по таможенному декларированию товаров возлагается на декларанта. По общему правилу таковым может выступать российское лицо, являющееся стороной контракта, в соответствии с которым товары перемещаются через таможенную границу. Таможенное декларирование может быть выполнено декларантом самостоятельно или с использованием услуг таможенного представителя (брокера) – российского юридического лица, включенного в реестр таможенных представителей, что подтверждается соответствующим свидетельством.

При таможенном декларировании подлежат уплате ввозные или вывозные таможенные пошлины, установленные в отношении соответствующих товаров, НДС, акцизы, а также сборы за совершение таможенных операций. Вместе с декларацией таможенному органу должны быть представлены документы, подтверждающие соблюдение запретов и ограничений, установленных в отношении перемещаемых товаров (например, сертификаты или декларация о соответствии, лицензии, заключения и т. д.).

Для того чтобы знать размер таможенных платежей, подлежащих уплате, и документов, необходимых для осуществления ввоза или вывоза конкретного товара, нужно определить его классификационный код в соответствии с Товарной номенклатурой внешнеэкономической деятельности Таможенного союза (ТН ВЭД ТС). Для этого могут потребоваться технические знания состава, свойств, функций товара и специальные знания правил классификации, а также принятых Федеральной таможенной службой (ФТС России) и Евразийской экономической комиссией (ЕЭК) классификационных решений, имеющих обязательную силу.

Так, машины для смешивания минеральных веществ с битумом классифицируются под кодом 8474 32 000 0 ТН ВЭД ТС, которому соответствует нулевая ставка ввозной таможенной пошлины. При этом НДС подлежит уплате по ставке 18% от таможенной стоимости (поскольку размер таможенной пошлины равен нулю). В качестве документа, подтверждающего соответствие требованиям безопасности, должна быть представлена декларация о соответствии. Если оборудование будет доставляться в несобранном или разобранном виде (например, если оно громоздкое и его разобрали для удобства транспортировки), то, возможно, его части (компоненты) нужно будет задекларировать как самостоятельные товары с уплатой таможенных платежей по ставкам, относящимся к их кодам по ТН ВЭД ТС, с представлением соответствующих разрешительных документов.

Избежать такого риска позволяет использование Правила 2а Основных правил интерпретации ТН ВЭД, согласно которому товар, представленный в несобранном, разобранном и даже некомплектном или незавершенном виде, может классифицироваться под своим кодом при условии, что после сборки он будет обладать основным свойством комплектного или завершенного товара.

Если же поставка отдельных частей оборудования будет осуществляться не одновременно, а несколькими партиями в течение продолжительного периода времени, или если эти части будут закупаться у разных поставщиков, то для декларирования под одним кодом ТН ВЭД, относящимся к оборудованию, без применения особой процедуры таможенного декларирования не обойтись. Такая процедура применима только к товарам, классифицируемым в товарных позициях 7308, 7309 00, 8701, 8702, 8704 10, 8705, 8709, 9301, 9406 00 (за исключением мобильных домов, подсубпозиция 9406 00 110 0) и в позициях групп 84–86, 88–90 ТН ВЭД при соблюдении следующих условий:

1) получение декларантом предварительного решения о классификации, которое выдается в этом случае только ФТС России;

2) осуществление поставки компонентов товара в адрес одного получателя в рамках заключенной им внешнеэкономической сделки (поставка частей оборудования по нескольким внешнеэкономическим контрактам возможна, но при условии, что каждая отдельно ввозимая товарная партия будет поставляться в рамках одного контракта);

3) декларирование ввозимого товара одному таможенному органу в соответствии с таможенной процедурой выпуска для внутреннего потребления.

Применение особой процедуры таможенного декларирования требует тщательной подготовки и согласованной, скоординированной работы всех вовлеченных в нее лиц (поставщиков, технических специалистов, логистов, перевозчиков и др.).

Ввоз товаров в качестве вклада в уставный капитал

Для функционирования завода может потребоваться и другое технологическое оборудование, классифицируемое по коду ТН ВЭД, которому соответствует ненулевая ставка пошлины. В этом случае декларантом может быть рассмотрена возможность применения льготы по таможенной пошлине в отношении товаров, ввозимых в качестве вклада иностранного инвестора в уставный капитал предприятия. В частности, инвестором может выступить специально созданная для этого компания, приобретающая соответствующее оборудование.

Оценивая выгоду применения такой льготы, нужно учитывать сложность данного мероприятия: необходимость двойной регистрации изменений, вносимых в устав (сначала о намерениях осуществления вклада, затем о результатах), получения заключения оценщика, а также ограничения на использование и распоряжение товаром (его нельзя продавать, в том числе за границу, или сдавать в аренду). Обязанность по уплате таможенной пошлины может возникнуть и в случае выхода иностранного инвестора из числа учредителей или участников организации.

Подготовка к применению данной льготы обычно требует не менее шести месяцев. Кроме того, декларант обязан предоставлять таможенному органу отчетность о таком товаре не реже одного раза в шесть месяцев или по требованию таможенного органа, что требует дополнительных административных усилий. Указанные ограничения и обязанности прекратят действовать по истечении пяти лет со дня выпуска товара таможенным органом, но он еще три года будет вправе проводить проверку их соблюдения в пределах пятилетнего срока. Если стоимость расходов на выполнение названных условий применения и соблюдения льготы близка к сумме таможенной пошлины, которую декларант может сэкономить за счет ее применения, или незначительно ниже ее, то не стоит тратить на это силы и время.

Приоритетный инвестиционный проект

Хозяйствующие субъекты партнеров России по Таможенному союзу (Беларуси и Казахстана) применяют также льготу по таможенной пошлине в отношении технологического оборудования, комплектующих и запасных частей к нему, сырья и материалов, ввозимых в рамках реализации инвестиционного проекта, соответствующего приоритетному виду деятельности (сектору экономики) государства – участника Таможенного союза. Данная льгота была введена по требованию Беларуси и Казахстана. Возможность ее применения обусловлена необходимостью установления во внутреннем (национальном) законодательстве определенных правил. Однако в России такие правила до сих пор не установлены, поэтому данная льгота не применяется. Это обусловлено тем, что исходя из обязательств России перед ВТО (к которой Россия присоединилась в 2012 г.), Российская Федерация не может предоставлять такие льготы вне рамок создания особых экономических зон (ОЭЗ).

Особые экономические зоны

Помимо налоговых льгот и обязательств государства по созданию инфраструктуры особые экономические зоны предусматривают возможность применения в отношении ввозимых товаров процедуры свободной таможенной зоны. В соответствии с данной процедурой технологическое оборудование, его компоненты и запасные части, а также сырье для производства продукции освобождаются при ввозе от уплаты таможенных пошлин и НДС, а также от применения мер нетарифного регулирования (в частности, от уплаты защитных, компенсационных и антидемпинговых пошлин). В отношении произведенной продукции в случае ее экспорта вывозные таможенные пошлины не подлежат уплате, а в случае выпуска в свободное обращение на территории Таможенного союза – подлежат, как и налоги, но по ставкам, относящимся к ввезенному сырью или произведенной продукции (при условии соблюдения критериев достаточной переработки), по выбору декларанта (в зависимости от того, что ему выгоднее с финансовой точки зрения).

Для применения указанных таможенных льгот организация должна быть зарегистрирована на территории соответствующей особой экономической зоны в качестве резидента и не иметь филиалов за ее пределами. Организации необходимо заключить соглашение с Минэкономразвития России, и сумма ее инвестиций должна быть не менее 4,5 млн долларов. США, из которых 1,5 млн будут проинвестированы в течение первого года после подписания соглашения.

В России создано уже семь особых экономических зон промышленно-производственного типа, не считая ОЭЗ в Калининградской и Магаданской областях, а также в Крыму. В настоящее время рассматривается возможность создания еще двух.

Освобождение от уплаты НДС в отношении технологического оборудования, аналоги которого в России не производятся

Для применения данной льготы оборудование должно быть указано в перечне, утверждаемом Правительством РФ. Такой перечень постоянно изменяется и пополняется. В связи с этим можно инициировать внесение в него определенных дополнений в случае, если необходимое для приобретения оборудование производится только за границей.

Особенности определения таможенной стоимости технологического оборудования

Особенности определения таможенной стоимости технологического оборудования могут возникнуть, если его разработка осуществляется за рубежом и ее стоимость, оплачиваемая российским предприятием, не входит в стоимость технологического оборудования. В этом случае при определении таможенной стоимости оборудования его цена должна быть дополнена расходами на разработку.

Если ввоз оборудования осуществляется в качестве вклада в уставный капитал, метод определения таможенной стоимости по стоимости сделки не может быть применен, поскольку оборудование не является предметом купли-продажи. Обычно в силу уникальности оборудования и цели его ввоза таможенная стоимость определяется по резервному методу на основе заключения независимого оценщика и (или) договора страхования в случае его заключения.

Если собственником прав на «секретную формулу» нанобитума и способ его производства (изобретение / ноу-хау), товарный знак и (или) коммерческое обозначение выступает иностранное лицо, а российское предприятие будет использовать указанные права на основании лицензионного договора, предусматривающего выплату вознаграждения (роялти), у таможенных органов могут возникнуть вопросы по включению роялти в таможенную стоимость ввозимого технологического оборудования, а также сырья, используемого для производства нанобитума. Подобные лицензионные платежи подлежат включению в таможенную стоимость только при соблюдении условий, установленных таможенным законодательством. Оценка их соблюдения в каждом конкретном случае может быть произведена только после изучения всех обстоятельств, включая договорные отношения между правообладателем и лицензиатом, продавцом и покупателем, правообладателем и производителем.

Таможенные процедуры переработки

Для компаний, размещающих производство в России, могут представлять интерес таможенные процедуры переработки на таможенной территории и для внутреннего потребления. Такие процедуры предусматривают полное условное освобождение от уплаты таможенных пошлин и налогов в отношении ввозимого сырья для производства. При этом условием процедуры переработки на таможенной территории является вывоз произведенной продукции за пределы Таможенного союза, но без уплаты вывозных таможенных пошлин. Последнее обстоятельство может оказаться весьма существенным, если такие пошлины установлены в отношении производимой продукции, например, битумных смесей на основе природного или нефтяного битума, асфальтовых смесей для дорожных покрытий, классифицируемых под кодом 2715 00 000 0 (ставка вывозной таможенной пошлины – 2,5% от таможенной стоимости).

Таможенная процедура переработки для внутреннего потребления направлена на стимулирование импортозамещения, т. е. импорта производства вместо импорта товаров. Она позволяет ввозить сырье и комплектующие без уплаты таможенной пошлины. Таможенная пошлина уплачивается по ставке, применяемой к продукции, произведенной из таких комплектующих. Соответственно, если ставка на готовое изделие нулевая, то таможенная пошлина не уплачивается ни в отношении ввозимых сырья и комплектующих, ни в отношении произведенной продукции. НДС при ввозе сырья и комплектующих уплачивается, но в соответствии с налоговым законодательством впоследствии может быть возмещен.

Основными условиями применения рассмотренной таможенной процедуры является включение соответствующего сырья в перечень, утверждаемый Правительством РФ, а также превышение суммой таможенной пошлины за ввозимое сырье суммы таможенной пошлины за произведенную продукцию (что гарантированно соблюдается при нулевой ставке пошлины в отношении последней).

Требования валютного контроля

При заключении российским предприятием с иностранным лицом договора, предусматривающего перемещение через государственную границу РФ товаров общей стоимостью выше 50 тыс. долларов США в эквиваленте, у российского предприятия возникает обязанность открыть в обслуживающем его банке паспорт сделки. Такой паспорт должен быть открыт в отношении каждого внешнеторгового контракта (договора). Открытие паспорта сделки и последующее предоставление в банк форм отчетности (справок о валютных операциях и справок о подтверждающих документах) является обязательным условием, без соблюдения которого нельзя осуществить платеж за рубеж или получить оплату от нерезидента без каких-либо санкций.

Паспорт сделки должен быть открыт не позднее даты регистрации таможенной декларации, в которой заявлен товар, являющийся предметом соответствующего договора.

Для оплаты в иностранной валюте организация обязана представить в банк справку о валютной операции, инвойс, выставленный иностранным контрагентом, и запрос на совершение платежа в иностранной валюте.

Справка о подтверждающих документах должна быть представлена в банк в течение 15 дней с даты регистрации таможенной декларации или выпуска товаров таможенным органом (в зависимости от того, какая дата является более поздней).

Кроме того, на резидента возлагается обязанность по обеспечению возврата денежных средств, уплаченных нерезиденту за поставляемые товары, в случае если таковые не ввезены в установленный договором срок, а также валютной выручки, подлежащей уплате за поставленные на экспорт товары.

Действующим законодательством предусмотрена административная ответственность за нарушение процедуры и сроков открытия паспорта сделки и представления форм отчетности, а также за невыполнение требований по репатриации валютной выручки. В целях минимизации таких рисков могут быть приняты следующие меры:

- возложение на банк в договоре обязанности по открытию паспорта сделки и заполнению форм отчетности;

- включение в договор поставки положений, предусматривающих применение к нерезиденту штрафных санкций за нарушение срока поставки товаров / оплаты товаров, поставленных на экспорт;

- назначение работника организации, ответственного за своевременное оформление паспорта сделки и представление форм отчетности, а также за осуществление контроля над соблюдением иностранным контрагентом срока доставки / оплаты товаров, включая ведение предупредительной и претензионной переписки, подготовку проектов дополнительных соглашений к контракту о переносе срока;

- утверждение внутренней инструкции по документообороту, включая взаимодействие с банком.

Поддержка экспорта

Государственная финансовая поддержка экспорта выражается в предоставлении Внешэкономбанку субсидий на кредитование иностранных покупателей российской высокотехнологичной продукции по конкурентным ставкам, а также на финансирование российских экспозиций на международных выставках. Несырьевой экспорт является объектом поддержки специально созданного Российского агентства по страхованию экспортных кредитов и инвестиций (ЭСКАР). Оно страхует риски неплатежа иностранными покупателями российской продукции. При этом применяются два основных подхода:

1) страхование кредита поставщика (защищает российских экспортеров, а также банки, предоставляющие им финансирование, от риска неплатежа иностранного покупателя);

2) страхование кредита покупателю (защищает российский или иностранный банк от риска невозврата кредита, предоставленного иностранному заемщику для оплаты по контракту за товары, экспортируемые из России).

Отечественные предприятия, выходящие на внешние рынки, могут получить информационную поддержку в торговых представительствах, подчиненных Минэкономразвития России, а также в недавно созданном Минпромторгом России Аналитическом центре по поддержке экспорта. При выявлении барьеров, препятствующих выходу отечественной продукции на рынки тех или иных государств или ставящих ее в неравные конкурентные условия, российские предприятия могут использовать механизмы ВТО для защиты от недобросовестной конкуренции.

Зависимость от импорта достигла критического уровня

Политика импортозамещения, объявленная российским правительством после резкого обострения отношений с Западом из–за конфликта с Украиной, провалилась.

Доля российских промышленных предприятий, не готовых отказаться от закупок импортного оборудования и сырья, с 2014 года не только не снизилась, а даже выросла, отмечается в февральском Мониторинге экономической ситуации в России РАНХиГС.

Правительство планировало заменить импорт отечественными аналогами, но вопреки этим ожиданиям число предприятий, готовых отказаться от импорта, сокращается. Об этом говорят опросы руководителей промышленных предприятий, проводимые академией в течение последних 3 лет. Так, в 2015 году 30% компаний были готовы отказаться от приобретения импортного оборудования, а в IV квартале 2017–го таких осталось лишь 7%. Аналогичные тенденции с сырьем: 3 года назад о планах перехода на отечественные аналоги заявляли 22% респондентов, а в прошлом году их доля опустилась до 8%.

Основной помехой на пути импортозамещения остается отсутствие производства на территории РФ нужного предприятиям оборудования, комплектующих и сырья, отмечается в мониторинге. Второй проблемой является низкое качество отечественной продукции. Причем эти проблемы обостряются: в 2015 году 62% респондентов заявляли, что не могут прекратить закупки импортного оборудования из–за того, что в России не производятся аналоги, а в 2017 году об этом заявили уже 69% респондентов. На низкое качество российского оборудования и сырья в 2015 году сетовали 35% опрошенных, а в 2017–м — 37%.

Эти факторы практически не изменились по сравнению с 2014 годом, когда оценки предприятий показали критическую зависимость российской промышленности от импорта. Отечественные предприятия вынуждены в абсолютном большинстве сохранять прежнюю долю импорта в своих закупках, резюмируют в РАНХиГС.

В 2017 году укрепление рубля и успешная адаптация промышленности к кризису привели к снижению масштабов импортозамещения в закупках предприятий до минимума за 3 года мониторинга. И это обстоятельство ярко подтверждается таможенной статистикой: за прошлый год ввоз машин, оборудования и аппаратуры по сравнению с 2016–м возрос на 9%, до $62 млрд, что, впрочем, пока на 34% ниже докризисного уровня 2013 года. Тогда машин и оборудования ввезли на $93 млрд рублей.

В потребительском секторе прогресс импортозамещения минимальный. Достаточно обозреть полки магазинов, где доминируют товары, произведенные в странах Таможенного союза, в том числе в РФ. Но при ближайшем рассмотрении можно заметить, что потребители получают вместо нормального импортного товара российский аналог худшего качества по более высокой цене. Более того, многие запрещенные к ввозу в Россию товары импортируются нелегально через сопредельные государства и продаются на местном рынке значительно дороже, чем Европе. А главное — если полностью очистить российскую розницу от любых импортных товаров, то в стране наступят дефицит и голод. Российская промышленность сегодня не в состоянии ни прокормить, ни одеть, ни обуть население страны.

Решение "Помощник закупок" для 1С

Основы основ. Права в 2020 году

Порядок импорта и таможенного оформления машин и оборудования на территорию Российской Федерации, Белоруссии, Казахстана регулируется Таможенным кодексом Таможенного союза и представляет собой стандартную регламентированную процедуру. Для отдельных видов оборудования могут применятся дополнительные законодательные акты РФ о таможенном деле.

Многие промышленные машины и технологическое оборудование освобождены от ввозных пошлин на основании соответствующих решений Коллегии Евразийской экономической комиссии. Для некоторых видов ввозимого оборудования имеются преференции по уплате ввозного НДС.

Порядок импорта и таможенного оформления машин и оборудования

Для таможенной очистки на территории РФ в таможенные органы подается стандартный набор документов, включающий в себя инвойс, внешнеторговый договор, таможенную декларацию, упаковочный лист. Кроме того, пакет документов может в себя включать описание продукции, экспертные заключения, фотографии заводских шильдов, технические паспорта, инструкции по эксплуатации, схемы и чертежи оборудования с указанием сферы применения.

Транспортировка оборудования от производителя до места использования требует специальной упаковки, крепления, фиксации, а в некоторых случаях специального транспорта.

Кроме того, ввозимое оборудование обязательно должно быть сертифицировано или иметь документальное подтверждение того, что оборудование не подлежит сертификации.

Сертификация машин и оборудования в 2020 году

Для таможенной очистки ввозимых машин и оборудования в России необходимо получить сертификат или декларацию соответствия Техническим регламентам Таможенного союза. Как правило, машины и оборудование попадают под действие следующих технических регламентов:

- ТР ТС 010/2011 «О безопасности машин и оборудования»

- ТР ТС 004/2011 «О безопасности низковольтного оборудования»

- ТР ТС 012/2011 «О безопасности оборудования для работы во взрывоопасных средах»

- ТР ТС 020/2011 «Электромагнитная совместимость технических средств»

Для отдельных видов машин и оборудования могут применяться дополнительные технические регламенты, ГОСТ стандарты или иные нормы регулирования, в зависимости от области применения.

Не подлежит сертификации оборудование бывшее в употреблении, временно ввозимое на территорию Таможенного союза, а также запасные части.

Решение "Помощник закупок" для 1С

Правила ввоза бывших в употреблении машин и оборудования

Для импорта в Россию или страны Таможенного союза бывшего в употреблении оборудования необходимо наличие экспертного заключения для подтверждения таможенной стоимости продукции.

Экспертное заключения для импорта машин и оборудования оформляют Торгово-Промышленные палаты и иные аккредитованные органы. Оформление экспертного заключения происходит на основе процедуры оценки оборудования аккредитованным экспертом, включающим анализ таможенной статистики, изучения прайс-листов производителей, инвойса и внешнеторгового договора. В некоторых случаях требуется процедура осмотра оборудования.

Бывшее в употреблении машины и оборудование не подлежат обязательному подтверждению соответствия в виде сертификации или декларирования. В этом случае необходимо оформление отказного письма ВНИИС (Всероссийского Научно-Исследовательского Института Сертификации).

Временный ввоз машин и оборудования

Иногда требуется ввезти на территорию России или Таможенного союза оборудование для проведения конкретных краткосрочных работ, либо для проведения испытаний или участия в выставках. В этом случае к импортируемому оборудования применяется процедура временного ввоза. Данная процедура позволяет, как правило, полностью освободить ввозимые товары от уплаты таможенных пошлин и НДС.

Срок, на который могут быть ввезены машины оборудование по процедуре временного ввоза не может превышать 2 года.

Применение данной процедуры регулируется Таможенным кодексом Таможенного союза и требует документальное подтверждение сроков ввоза машин и оборудования и их своевременный возврат. В противном случае к данному оборудования применяются стандартные таможенные процедуры, требующие уплаты таможенных пошлин и НДС.

Санкции в отношении импорта машин и оборудования в 2020 году

В результате наложенных на Россию санкций, экспорт машин и оборудования из стран ЕС запрещен или серьезно ограничен. Серьезные ограничения наложены на вывоз из ЕС товаров двойного назначения, оборудования для нефтедобывающей и буровой промышленности, а также для глубоководного бурения и разведки нефтяных месторождений. Запрещены контракты на поставку машин и оборудования для российских оборонных НИИ и предприятий ВПК. Кроме того, запрещено отправлять машины и оборудование в Крым и Севастополь и крымским предприятиям.

От производителей в ЕС требуется проводить проверку Российских импортеров, получать Сертификат конечного пользователя.

Перед приобретением продукции необходимо тщательно проверить, не попадает ли данная продукция под ограничения, связанные с санкциями или экспортным контролем, и нет ли ограничений, наложенных на импортера.

Освобождение от уплаты НДС машин и оборудования в 2020 году

Импортируемые машины и оборудование, а также комплектующие к нему, могут быть освобождены от уплаты НДС при ввозе на территорию Российской Федерации согласно ст.150 Налогового Кодекса РФ, если данное технологическое оборудование не имеет аналогов на территории РФ. Перечень оборудования, освобожденного от уплаты НДС, приводится в Постановление Правительства РФ N 372 от 30.04.2009. Перечень постоянно изменяется и дополняется, и содержит указание на код товарной номенклатуры внешнеэкономической деятельности Таможенного союза и наименование оборудования.

Если ввозимое оборудование не содержится в данном Перечне, то его ввоз подлежит обложению НДС в общем порядке.

Для получения льготы по НДС импортеру необходимо обеспечить документальное подтверждение кода классификации товарной номенклатуры внешнеэкономической деятельности ТН ВЭД. Применение льготы по НДС не сопряжено с каким-либо ограничением по пользованию или продаже ввезенного оборудования.

Импорт машин и оборудования в качестве вклада в уставной капитал

Импортируемые машины и оборудования могут быть внесены в уставной капитал предприятия, в этом случае предоставляются тарифные преференции в соответствии с Решением Комиссии Таможенного союза от 15.07.2011 № 728 «О порядке применения освобождения от уплаты таможенных пошлин при ввозе отдельных категорий товаров на единую таможенную территорию Таможенного союза».

Данное решение предусматривает, что товары, импортируемые в Россию в качестве вклада учредителя в уставной капитал, освобождаются от уплаты таможенных пошлин.

Для получения освобождения от уплаты таможенных пошлин должны соблюдаться следующие условия:

- товары не являются подакцизными

- товары относятся к основным производственным фондам

- товары ввозятся в сроки, установленные учредительными документами

Кроме того, из положений Таможенного кодекса Таможенного Союза следует, что при предоставлении такой льготы не допускается отчуждение ввезённых машин и оборудования в течение как минимум 5 лет со дня их выпуска на территорию России.

Отдельные категории товаров показали рост экспорта на африканский континент

По итогам 2018 года вырос экспорт информационных носителей из Москвы в страны Африки. В числе лидеров по темпам роста и объемам экспорта в африканском направлении — столичная радиолокационная аппаратура, товары IT-сферы, машины, оборудование и электроника. Такие данные получены в ходе исследования, которое провели эксперты Московского экспортного центра (МЭЦ), подведомственного Департаменту предпринимательства и инновационного развития города Москвы. В нем проанализированы тенденции столичного экспорта на африканский континент.

Доля Москвы в российском экспорте в страны Африки в 2018 году составила 27,3%.

В ТОП-10 стран лидеров по импорту московских товаров несырьевого неэнергетического экспорта (ННЭ) в прошлом году вошли Египет, Алжир, Нигерия, Судан, Ливия, Танзания, Гана, Марокко, Эфиопия, Кения. С начала этого года Москва нарастила экспорт в Мали, Сенегал и Конго, которые сменили Ливию, Танзанию и Кению в десятке крупнейших импортеров Африки.

Отдельные категории столичных товаров показали значительный рост экспорта.

Египет в первые три месяца 2019 года стал в 99 раз больше импортировать московские жидкостные насосы, чем в аналогичный период 2018 года. В прошлом году по сравнению с 2017 годом Египет импортировал из Москвы в 6 раз больше книг, документации и листовок, в 25 раз больше — радиолокационной аппаратуры, в 30 раз — турбодвигателей и газовых турбин, а информационных носителей — в 3760 раз.

Импорт московских товаров в категории «прочие электронные приборы, устройства и машины» вырос по итогам 2018 года в 7,5 раз и составил 38,2 млн долларов США. А уже в первом квартале этого года по сравнению с аналогичным периодом 2018 года в 4 раза вырос экспорт «прочих не электронных приборов, устройств и машин» – его объем по итогам периода достиг 4,8 млн долларов США.

«Анализ тенденций показывает, что африканский континент становится одним из важнейших рынков сбыта для московских компаний, ориентированных на экспорт. Этому направлению город уделяет большое внимание. С начала 2019 года столичные компании уже несколько раз экспонировались под единым брендом «Сделано в Москве» на выставках в ОАЭ и ЮАР. Субсидиарная поддержка со стороны города позволяет открывать доступ все большему количеству московских экспортеров к рынкам Египта, Алжира, Нигерии, Судана и других стран. В прошлом году объем столичного экспорта несырьевых товаров в страны Африки составил 3,9 млрд долларов»

Импорт упадет в 2020 году

По данным нового сервиса SeaNews ТСВТ, за январь-май 2019 года импорт в Россию составил 51,2 млн тонн грузов, что на 7,6% меньше относительно аналогичного периода 2018 года. В денежном выражении импорт снизился на 2,9% и составил 92,4 млрд долларов.

Из России за первые 5 месяцев этого года было экспортировано 373 млн тонн грузов (-0,9%) на сумму 170,2 млрд долларов (-3,5%).

Импорт

Лидером по импорту товаров в Россию является Китай. За первые 5 месяцев 2019 года поставки товаров из Китая увеличились на 2,6% и составили 20,1 млрд долларов.

Из Германии в Россию было ввезено товаров на сумму 9,3 млрд долларов (-10,6%).

Импорт товаров из США увеличился на 11,5% до 5,8 млрд долларов.

БОльшая часть грузов, импортируемых в Россию, приходится на машины, оборудование и механизмы. Далее идут продукция химической промышленности и средства наземного транспорта. На эти товарные группы приходится более 50% всех поставок в денежном выражении.

Экспорт

По итогам января-мая 2019 года экспорт в Китай увеличился на 2% в физическом выражении и составил 56,7 млн тонн. В денежном выражении поставки выросли на 0,5% до 21,3 млрд долларов.

В Нидерланды из России за первые 5 месяцев этого года было вывезено 42,7 млн тонн грузов, что на 12,1% больше по сравнению с аналогичным периодом прошлого года. В денежном выражении экспорт составил 20,6 млрд долларов (+15,7%).

Поставки в Германию сократились на 22% в денежном выражении до 11 млрд долларов, однако выросли в физическом (+8,5%) и составили 21,6 млн тонн.

Кроме того, и в денежном, и в физическом выражении экспорт вырос в Южную Корею и США.

В структуре экспорта более 50% в денежном выражении приходится на минеральные продукты (в основном, на нефть, нефтепродукты и уголь). Почти 10% – на недрагоценные металлы и изделия из них (черные металлы, алюминий, медь). 4,5% – на продукцию химической промышленности.

Импортные пошлины на оборудование могут обнулить

Импортные пошлины на импорт не производимого в России оборудования и комплектующих для промышленности и сельского хозяйства предлагают обнулить. Такую антикризисную меру для поддержки крупного бизнеса озвучили влиятельные бизнес-лоббисты — Российский союз промышленников и предпринимателей (РСПП). Письма с этой просьбой направлены в правительство и Центробанк, рассказал «Известиям» исполнительный вице-президент РСПП Александр Мурычев. В Минфине предложение поддержали.

При ввозе техники в Россию промышленные и сельхозкомпании платят таможенные пошлины (5–10% от стоимости импортной поставки), а уже с полученной суммы — налог на добавленную стоимость (НДС) в размере 18%. Идейная функция таможенной пошлины — регулятивная (не допустить, чтобы зарубежные товары имели преимущество перед российскими на отечественном рынке), но сейчас многие эксперты считают, что это предназначение пошлины потерялось из-за скачка валютных курсов, которые и так сработали как запретительные пошлины.

— Обнуление таможенных пошлин на не производимую в Россию продукцию, оборудование позволит российским компаниям дешевле на 5–10% закупать технику и комплектующие, — указывает Мурычев. — По прогнозам Минэкономразвития, в 2015 году объем импорта в РФ составит $263 млрд против показателя 2014 года на уровне $286,8 млрд. Более 80% российского импорта, по данным Федеральной таможенной службы, приходится на страны дальнего зарубежья, оставшееся на СНГ.

Минэкономразвития не поддержало предложение Ассоциации разработчиков и производителей электроники (АРПЭ), объединяющей крупнейших участников российского рынка, повысить ввозные пошлины для иностранных конкурентов. Это следует из письма ведомства (копия есть у РБК, ее подлинность подтвердил и представитель пресс-службы Минэкономразвития).

В мае этого года АРПЭ обратилась к Минэкономразвития с предложением установить 20-процентные ввозные пошлины на системы хранения данных, SSD-накопители (запоминающие устройства), электросчетчики, телеком-оборудование и др. На данный момент пошлины для электронного оборудования составляют от 0 до 17,5%, и на перечисленные ассоциацией продукты она минимальная. Однако, как пояснил представитель Минэкономразвития, реализация указанных предложений в полном объеме не представляется возможной в связи с противоречием международным обязательствам России, принятым при присоединении к Всемирной торговой организации (ВТО). В то же время он оговорился, что ведомство готово рассмотреть возможность повышения ввозных пошлин на узкий круг продукции, среди которой цифровые панели управления, DVD-проигрыватели, лампы светоизлучающие диодные (LED) и др.

По словам исполнительного директора АРПЭ Ивана Покровского, ассоциация направляла такое же предложение в Минпромторг, но ответ пока не поступил. «Если ведомство признает нашу инициативу экономически обоснованной, то есть шанс, что это решение будет принято на самом высоком уровне», — сказал Покровский.

Представитель Минпромторга не прокомментировал, получило ли ведомство письмо. В то же время он сообщил, что Минпромторг прорабатывает различные механизмы регулирования рынка, которые позволят стимулировать развитие отечественной радиоэлектронной промышленности. «В частности, рассматривается возможность корректировки таможенных пошлин, но с учетом применения дифференцированного подхода: повышение пошлин на готовое оборудование, модули и электронно-компонентную базу, которые серийно производятся на территории России, а также снижение ставок на комплектующие, которые у нас не производятся (до момента их начала производства в России)», — сообщил представитель ведомства. Он отметил, что повышение ставок на готовое телекоммуникационное оборудование «может способствовать развитию внутреннего рынка и повышению степени локализации производств в России».

Каковы перспективы повышения пошлин в будущем

Вопрос о повышении пошлин для производителей телеком-оборудования обсуждается не первый год. В августе 2016 года занимавший тогда пост губернатора Псковской области Андрей Турчак предложил Владимиру Путину повысить пошлины на ввоз в Россию электроники более чем в четыре раза — с 14 до 60%. По подсчетам губернатора, такая мера позволила бы резко увеличить долю отечественной продукции на рынке, принесла бы бюджету более 600 млрд руб. и способствовала бы созданию более 20 тыс. новых высокотехнологичных рабочих мест. В ответ член президиума Ассоциации компаний розничной торговли Илья Ломакин-Румянцев заявил, что предложенная Турчаком мера не поможет отечественным производителям, но разбалансирует потребительский рынок и убьет онлайн-магазины.

В июне 2017 года помощник президента Андрей Белоусов заявлял, что российские производители электроники могут выйти с инициативой о повышении ввозных пошлин на импортное оборудование. Увеличение может вступить в противоречие с нормами ВТО, но в условиях антироссийских санкций он считал это вполне допустимым. «ВТО основано на известных принципах, которые лежат в основе соответствующих соглашений, применение санкций эти принципы отметает напрочь, просто напрочь. И сегодня довольно-таки странно нам оглядываться даже на наши обязательства, когда по отношению к РФ все базовые принципы ВТО отложены в сторону», — говорил Белоусов.

Идея о защитных пошлинах для телеком-оборудования действительно обсуждается давно, соглашается Покровский. Но в начале этого года появилось поручение вице-премьера Максима Акимова проработать такой вопрос. «Кроме того, мы видим, как нормы о свободной торговле ВТО нарушаются членами организации, которые выставляют защитные пошлины, аргументируя это интересами национальной безопасности. Это дало нам надежду на то, что руководство страны нас наконец услышит», — сказал Покровский.

Повышение пошлин на небольшой перечень продукции, о котором пишет Минэкономразвития, не поможет российским производителям конкурировать с иностранными, уверен Иван Покровский. «Речь идет об очень нишевом продукте — электротехнических приборах. Это смежный рынок для производителей электроники», — пояснил Покровский.

Наибольшее беспокойство участников рынка вызывает конкуренция с производителями систем хранения данных, телекоммуникационного оборудования, мониторов, SSD-накопителей. «Согласно соглашению ВТО о торговле информационными технологиями на эти товары установлены нулевые пошлины. Основной импортер — Китай, который за счет масштабов производства и нулевых пошлин может предложить покупателям цены примерно на 15–20% ниже, чем российские производители», — отметил Покровский. Но при малом масштабе производства отечественные предприятия не смогут нарастить мощности и снизить за счет этого конечную цену своей продукции, предупредил он.

Как рынок относится к идее повышения пошлин

Представитель производителя телеком-оборудования Т8 отметил, что российская продукция очень часто не может конкурировать не по причине отсталости, а по причине того, что рынок уже занят и поделен между иностранными участниками. «Сюда добавляются неумение работать на открытом рынке в условиях жесткой конкуренции и отсутствие реального финансирования промышленных производителей», — пояснил он. По его мнению, в таких условиях без протекционизма у производителей нет шанса на развитие собственных технологий. «Многие страны прошли такой этап, и везде государство помогало своим производителям, в том числе наличием пошлин, прямых или косвенных. Несколько лет назад мы довольно много общались с министерствами и много писем писали на тему повышения пошлин, на тот момент это не имело успеха», — заключил представитель Т8.

Старший вице-президент ИТ-компании Kraftway Ренат Юсупов считает, что повышение ввозных пошлин выгодно отрасли в целом. «Повышение пошлин приведет к тому, что компаниям, таким как Huawei, например, станет выгодно локализовать свое производство в России. Это создаст дополнительные рабочие места, а также увеличит отчисления в бюджет», — указал Юсупов.

По словам исполнительного директора Ассоциации предприятий компьютерных и информационных технологий Николая Комлева, если ввести пошлину на готовое изделие, иностранные производители будут вынуждены локализовать свое производство. В противном случае их продукция вырастет в цене и им станет труднее конкурировать на российском рынке.

Представитель Ассоциации торговых компаний и товаропроизводителей электробытовой и компьютерной техники Антон Гуськов согласен, что поддерживать локальное производство нужно, но очень сбалансированно. «Действующих сегодня пошлин достаточно для благоприятный работы производителей бытовой техники и электроники. А если кому-то нужна дополнительная поддержка, то для этого нужно более конкретное и четкое экономическое обоснование», — говорит Гуськов.

Покровский признает, что повышение пошлин на телеком-оборудование может привести к росту средней цены изделий на 15–20%. Но, по его мнению, ценовой скачок продлится не больше двух лет. «Дальше цена начнет снижаться, потому что российские производители начнут конкурировать между собой», — уверен глава АРПЭ.

Таможенное оформление электроники – значительная часть в торговых отношениях всего мира. Казалось бы, малозначительные ошибки в данном процессе могут понести за собой привлечение к административной ответственности. Участник ВЭД должен свободно ориентироваться в вопросах растаможки или переложить ответственность за процесс на таможенного брокера. Представитель контролирует все этапы процесса, что помогает исключить денежные и временные потери.

Спектр услуг по таможенному оформлению электроники содержит мероприятия по организации процедуры регистрирования, учитывая специфику товаров. Работа брокеров направлена на доказательство законности ввозимого груза и получение разрешения. Компетентная помощь гарантирует оперативное преодоление таможенного контроля.

Брокеры оказывает услуги по таможенному оформлению электроники для дальнейшего ввоза на территорию РФ. Профессионалы производят регистрирование грузов, учитывая всю специфику и все законодательные правила.

Услуги брокеров состоят из следующих пунктов:

- Оформление декларации;

- Сбор тех.данных;

- Определение кодировки ТН ВЭД;

- Деятельность в интересах заказчика;

- Установка стоимости;

- Оплата всех пошлин;

- Помощь в доставке.

Услуги по регистрированию оказываются по всем государственным нормам. Профессионалы компетентно проводят мероприятия по организации процесса, соблюдая все тонкости. Благодаря системе мониторинга законодательных правил наши специалисты всегда в курсе всех нововведений. Это дает гарантию нашим заказчикам на быстрое и правильное оформление документов.

Электроника – это совокупность электронных устройств и приборов, а также отрасль, занимающаяся их разработкой и производством.

Растаможка электроники

Растаможка электроники – обязательный процесс, проводимый по правилам ТК. Нормы преодоления границы между странами с целью ввоза товара включают следующее:

- Затаможка. Процедура получения разрешения на вывоз товара из страны;

- Перевозка. Транспортировка товара за границу таможенного пункта;

- Прибытие. Размещение товара под соответствующий режим;

- Растаможка. Процедура получения разрешения на ввоз в государство.

Растаможка электроники – своеобразный процесс, но работа по существующим алгоритмам сильно упрощает получение разрешения. Участник ВЭД должен производить действия по законодательным нормам, соблюдая требования ТК ТС России.

Оформление товара на таможенной границе содержит следующие операции:

- Оформление декларации. Процесс производится в эл.виде (для ЮЛ) или по приезду товара на пост в письменном или устном виде;

- Досмотр товара. Сотрудники таможни должны осуществить осмотр груза для правдивой оценки его состояния. Некоторые товары запрещены к ввозу или есть ограничения на них;

- Расчет стоимости товара и всех пошлин. Общая стоимость имеет зависимость от объемов перевозимого товара и специфики. Пошлины и НДС считаются на основе кодировки ТН ВЭД;

- Представление документации. Необходимо тех.описание товара, руководство по применению и заключение эксперта. Также подается информация об изготовителе;

- Получение разрешения. При успешном преодолении таможенного поста орган контроля выдает соответствующее разрешение.

Секреты таможенного оформления электроники

Процедура регистрирования электроники проводится согласно законодательным нормам и ТК. Основную роль в данном процессе играет определение кодов ТН ВЭД. Электроника разделяется на некоторые условные категории, но главенствующий класс числится в группе 85 ТН ВЭД. Код необходим для подсчета стоимости товара и таможенных платежей.

Таможенное оформление электротехники производится в следующие этапы:

- Оповещение о прибытии товара;

- Представление груза к осмотру;

- Контроль грамотности документов;

- Контроль правильности определения кодов ТН ВЭД;

- Подсчет необходимых платежей.

Один из главных моментов при процедуре растаможки – расчет номинальной стоимости товара, на основе которой устанавливаются все оставшиеся платежи. Общая стоимость товара имеет зависимость от таких моментов:

- Особенности груза;

- Масса;

- Количественные хар-ки;

- Размеры.

На электротехнику не накладываются завышенные налоги и пошлины. Ставка импорта примерно 5-15%. Процентная ставка имеет зависимость от государства- изготовителя и нюансов груза.

Таможенное оформление вызывает сложности? Позвоните по номеру +7(495)788-80-56 и получите бесплатную консультацию от наших специалистов.

Международная транспортировка электроники

Мировая транспортировка электротехники базируется на соответствии нормам. Перевозку электротехники нужно осуществлять со всей ответственностью. Разумным решением будет обратиться за помощью к специалистам – квалифицированным перевозчикам. Перевозка товаров основывается на осторожности и бережности, что помогает исключить повреждения груза и оставить его в первозданном виде.

Международная транспортировка электроники производится с созданием индивидуальных алгоритмов. Брокеры работают в полном соблюдении законодательных актов, не забывая о требованиях клиента.

Услуги по международной транспортировке электротехники основываются на следующих требованиях:

- Учет правил упаковки груза;

- Учет правил крепления груза;

- Исключение отрицательного влияния окружающего мира на груз;

- Бережная разгрузка/погрузка.

Перевозка производится следующими средствами передвижения:

Сертификация электроники

Зарегистрировать ввозимый товар без сертификации нельзя. Данный процесс – обязателен, о чем сказано в ТК. Сертификация электроники и других различных товаров производится в соответствии с требованиями.

Оформление документации стандартного образца производят центры сертификации. Мы оказываем профессиональную помощь в получении товаросопроводительной информации. Услуги по сертификации электротехники базируются на важнейших процедурах, среди них – соответствие техническим нормам, указанных в контракте.

Сроки и стоимость таможенного оформления электроники

Растаможка любых товаров с помощью таможенных брокеров происходит максимально оперативно и грамотно. Таможенный контроль будет пройден за 3 часа.

Если у вас есть вопросы по услугам, по оплате или любые другие, пожалуйста, свяжитесь с нашими специалистами

по телефону в Москве: 8 (495) 788-80-56 (многоканальный)

Если у вас есть вопросы по услугам, по оплате или любые другие, пожалуйста, свяжитесь с нашими специалистами

по телефону в Москве:

8 (495) 788-80-56

Многоканальный телефон:

Читайте также: