Понятие и состав органов налогового администрирования презентация

Опубликовано: 11.05.2024

Описание презентации по отдельным слайдам:

Тема урока: Налоговое право. Налоговые органы. Аудит. Шумилкина В.В., учитель истории и обществознания

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета. Функции налогов Фискальная — формируют государственный бюджет Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий) Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги) Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов безвозмездный характер, то есть субъект не получает взамен ничего обязательность индивидуальность направленность в госбюджет

Виды налогов 1. По уровню взимания 1.1. Федеральные — поступают в федеральный госбюджет налог на прибыль налог на добавленную стоимость акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие. доходы от капитала подоходный налог ( он единый – 13 %) взносы в социальные внебюджетные фонды госпошлина лесной налог водный налог и др. 1.2. Региональные налоги – поступают в бюджеты субъектов Федерации: налог на имущество организаций дорожный налог транспортный налог налог с продаж и др. 1.3. Местные налоги — поступают в бюджеты муниципалитетов: налог на имущество физических лиц земельный налог налог на рекламу налог на наследование на дарение и др.

2. По виду объектов налогообложения 2.1. Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный) 2.2. Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог) 3. По размеру налоговой ставки 3.1. Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата). 3.2. Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов) 3.3. Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.) 4. По виду целевого использования 4.1. Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.) 4.2. Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.). Различия между налогом и сбором Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу; Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика; Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги. Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ. Был принят: 1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу 1 января 1999 г. 2 часть – принята в 2000 году, вступила в силу 1 января 2001 г. Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ. Так, с 1 января 2003 года введены поправки: введён транспортный налог упрощённая система налогообложения На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства. Основные направления налоговой политики в РФ создание эффективной и стабильной налоговой системы обеспечение устойчивости госбюджета, поддержание его сбалансированности поддержка инвестиций повышение предпринимательской активности сокращение теневой экономики поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации) упрощение налогового администрирования

Права и обязанности налогоплательщиков Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги. Права налогоплательщика получать информацию о налогах и сборах и сроках их выплат использовать налоговые льготы при наличии оснований представлять свои интересы в налоговых правоотношениях присутствовать при проведении выездной налоговой проверки требовать соблюдения налоговой тайны и др. Обязанности налогоплательщика уплачивать законно установленные налоги предоставлять в налоговые органы декларацию о доходах предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом В течение 4-х лет хранить бухгалтерскую отчётность и др. Конституция РФ, статья 57 Каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют. С. 265 учебника

С. 265-266 учебника Субъекты налоговых правоотношений? Объекты налогообложения?

Слайд 1

Слайд 2

Слайд 3

Слайд 4

Слайд 5

Слайд 6

Слайд 7

Слайд 8

Слайд 9

Слайд 10

Слайд 11

Слайд 12

Слайд 13

Слайд 14

Презентацию на тему "Налоговые органы Российской Федерации" можно скачать абсолютно бесплатно на нашем сайте. Предмет проекта: Разные. Красочные слайды и иллюстрации помогут вам заинтересовать своих одноклассников или аудиторию. Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад - нажмите на соответствующий текст под плеером. Презентация содержит 14 слайд(ов).

Слайды презентации

Тема: «Налоговые органы Российской Федерации»

Вопросы: 1. Налоговые органы: понятие, задачи и полномочия 2. Система налоговых органов РФ

Литература: 1. Правоохранительные органы в схемах с комментариями : учебное пособие / В.С. Авдонкин. – 5-е изд., перераб. и доп. – М.: Эксмо, 2010.; 2. Правоохранительные и судебные органы России: Учебник / Под ред. Н.А. Петухова и А.С. Мамыкина. 3-е изд., перераб. и дополн. – М.: РАП, 2013. – [Электронный ресурс]. Нормативные правовые акты: 1. Закон РФ от 21 марта 1991г. № 943-1 «О налоговых органах Российской Федерации»; 2. Налоговый кодекс РФ (часть первая) от 31 июля 1998г. № 146-ФЗ; 3. Постановление Правительства РФ от 30 сентября 2004г. № 506 «Об утверждении Положения о Федеральной налоговой службе»; 4. Приказ Министерства финансов РФ от 9 августа 2005г. № 101н «Об утверждении Положений о территориальных органах Федеральной налоговой службы».

1. Налоговые органы: понятие, задачи и полномочия

Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление прав или выдачу разрешений (лицензий).

Налоговые органы – федеральные органы исполнительной власти, призванные осуществлять контроль за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов и сборов, а в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ иных обязательных платежей. По своей правовой природе налоговые органы России являются органами государственного контроля в сфере финансово-экономической деятельности за соблюдением налогового законодательства, за правильностью, полнотой и своевременностью внесения в соответствующий бюджет государственных налогов, сборов и иных обязательных платежей. Налоговые органы в настоящее время не являются правоохранительными органами, в собственном смысле слова. Они не осуществляют функции по охране государственной и общественной безопасности, не занимаются выявлением, предупреждением и пресечением налоговых преступлений и правонарушений. Публичное предназначение налоговых органов – финансовое обеспечение деятельности государства и его органов. Контрольная функция налоговых органов является частной разновидностью охранительной функции финансового права.

Главные задачи налоговых органов России: контроль за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в бюджетную систему Российской Федерации налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, – за правильностью исчисления, полнотой и своевременностью внесения в бюджетную систему РФ других обязательных платежей, установленных законодательством Российской Федерации, а также контроль за производством и оборотом табачной продукции, валютный контроль. Для решения стоящих задач налоговые органы России наделяются правами и обязанностями в установленной сфере деятельности (ст. 31, 32 НК РФ).

Должностные лица налоговых органов являются государственными служащими. На должности сотрудников налоговых органов могут быть назначены граждане России, способные по своим деловым и личным качествам исполнять служебные обязанности. Все работники налоговых органов подлежат обязательному государственному личному страхованию за счет средств федерального бюджета. Руководящим работникам и специалистам налоговых органов присваиваются в соответствии с занимаемой должностью, квалификацией и стажем работы классные чины и выдается форменная одежда.

2. Система налоговых органов РФ

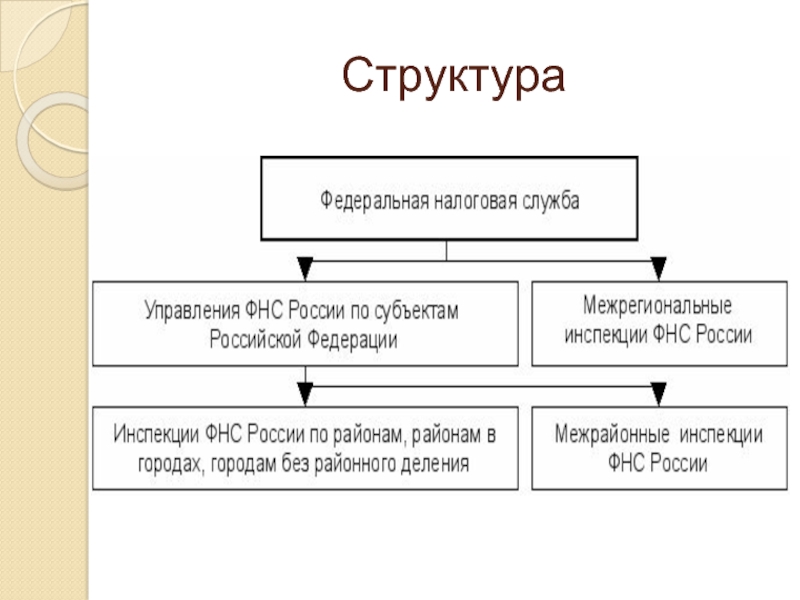

Федеральная налоговая служба (ФНС) – федеральный орган исполнительной власти, осуществляющий функции контроля и надзора за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, иных обязательных платежей, за производством и оборотом этилового спирта, спиртосодержащей алкогольной и табачной продукции, а также функции агента валютного контроля в пределах компетенции налоговых органов. ФНС – уполномоченный федеральный орган исполнительной власти, осуществляющий государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, а также обеспечивающий представление в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам. ФНС России находится в ведении Министерства финансов РФ. ФНС России осуществляет свою деятельность непосредственно и через свои территориальные органы. ФНС России возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению Министра финансов РФ. Руководитель ФНС имеет заместителей, назначаемых и освобождаемых от должности Министром финансов РФ по представлению Руководителя ФНС.

Структура ФНС России

Полномочия ФНС России

осуществляет контроль и надзор: за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, – за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей; и др. выдает в установленном порядке: разрешения на проведение всероссийских лотерей и др. осуществляет: государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств; и др. ведет в установленном порядке: Единый государственный реестр юридических лиц, Единый государственный реестр индивидуальных предпринимателей и Единый государственный реестр налогоплательщиков; и др. устанавливает (утверждает) формы различных налоговых документов: налогового уведомления; требования об уплате налога; заявлений о постановке на учет и снятии с учета в налоговом органе; другие формы документов. разрабатывает формы и порядок заполнения налоговых деклараций, иных документов и направляет их на утверждение в Министерство финансов РФ. осуществляет проверку деятельности юридических лиц, физических лиц, крестьянских (фермерских) хозяйств в установленной сфере деятельности. осуществляет иные функции в установленной сфере деятельности.

Территориальные органы ФНС России

Межрегиональная инспекция является территориальным органом, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за соблюдением валютного законодательства Российской Федерации крупнейшими налогоплательщиками. Межрегиональные инспекции находятся в непосредственном подчинении ФНС России и ей подконтрольны. Межрегиональную инспекцию возглавляет руководитель, назначаемый на должность и освобождаемый от должности руководителем ФНС России. Руководитель Межрегиональной инспекции имеет заместителей, назначаемых на должность и освобождаемых от должности Руководителем ФНС России по представлению руководителя Межрегиональной инспекции. Межрегиональные инспекции осуществляют функции налоговых органов на определенной территории или в определенной сфере деятельности.

Управления ФНС по субъектам РФ являются территориальными органами ФНС и входят в единую централизованную систему налоговых органов. УФНС по субъектам РФ находятся в непосредственном подчинении ФНС России и ей подконтрольны. Управление возглавляет руководитель, назначаемый на должность и освобождаемый от должности Министром финансов РФ по представлению Руководителя ФНС России. Руководитель Управления имеет заместителей, назначаемых на должность и освобождаемых от должности руководителем ФНС по представлению руководителя Управления. УФНС по субъекту РФ осуществляет функции по контролю за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдение валютного законодательства РФ в пределах полномочий налоговых органов. УФНС по субъекту РФ осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах о банкротстве требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам.

Инспекции Федеральной налоговой службы по району, району в городе, городу без районного деления и инспекции ФНС межрайонного уровня (ИФНС) – основное звено в системе налоговых органов. ИФНС находятся в непосредственном подчинении Управления ФНС по субъекту РФ и подконтрольны ФНС и Управлению. ИФНС – территориальный орган, осуществляющий функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства РФ в пределах компетенции налоговых органов. ИФНС осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам. ИФНС возглавляет руководитель, назначаемый на должность и освобождаемый от должности руководителем ФНС России. Руководитель Инспекции имеет заместителей, назначаемых на должность и освобождаемых от должности руководителем Управления ФНС по представлению руководителя Инспекции. Другие работники инспекции назначаются на должности приказом руководителя инспекции.

- 1

- 2

- 3

- 4

- 5

Рецензии

Аннотация к презентации

Посмотреть презентацию на тему "Налоговые органы Российской Федерации" для студентов в режиме онлайн. Самый большой каталог качественных презентаций правоведению в рунете. Если не понравится материал, просто поставьте плохую оценку.

Содержание

Тема: «Налоговые органы Российской Федерации»

Вопросы: 1. Налоговые органы: понятие, задачи и полномочия 2. Система налоговых органов РФ

Литература: 1. Правоохранительные органы в схемах с комментариями : учебное пособие / В.С. Авдонкин. – 5-е изд., перераб. и доп. – М.: Эксмо, 2010.; 2. Правоохранительные и судебные органы России: Учебник / Под ред. Н.А. Петухова и А.С. Мамыкина. 3-е изд., перераб. и дополн. – М.: РАП, 2013. – [Электронный ресурс]. Нормативные правовые акты: 1. Закон РФ от 21 марта 1991г. № 943-1 «О налоговых органах Российской Федерации»; 2. Налоговый кодекс РФ (часть первая) от 31 июля 1998г. № 146-ФЗ; 3. Постановление Правительства РФ от 30 сентября 2004г. № 506 «Об утверждении Положения о Федеральной налоговой службе»; 4. Приказ Министерства финансов РФ от 9 августа 2005г. № 101н «Об утверждении Положений о территориальных органах Федеральной налоговой службы».

1. Налоговые органы: понятие, задачи и полномочия

Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление прав или выдачу разрешений (лицензий).

Налоговые органы – федеральные органы исполнительной власти, призванные осуществлять контроль за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов и сборов, а в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ иных обязательных платежей. По своей правовой природе налоговые органы России являются органами государственного контроля в сфере финансово-экономической деятельности за соблюдением налогового законодательства, за правильностью, полнотой и своевременностью внесения в соответствующий бюджет государственных налогов, сборов и иных обязательных платежей. Налоговые органы в настоящее время не являются правоохранительными органами, в собственном смысле слова. Они не осуществляют функции по охране государственной и общественной безопасности, не занимаются выявлением, предупреждением и пресечением налоговых преступлений и правонарушений. Публичное предназначение налоговых органов – финансовое обеспечение деятельности государства и его органов. Контрольная функция налоговых органов является частной разновидностью охранительной функции финансового права.

Главные задачи налоговых органов России: контроль за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в бюджетную систему Российской Федерации налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, – за правильностью исчисления, полнотой и своевременностью внесения в бюджетную систему РФ других обязательных платежей, установленных законодательством Российской Федерации, а также контроль за производством и оборотом табачной продукции, валютный контроль. Для решения стоящих задач налоговые органы России наделяются правами и обязанностями в установленной сфере деятельности (ст. 31, 32 НК РФ).

Должностные лица налоговых органов являются государственными служащими. На должности сотрудников налоговых органов могут быть назначены граждане России, способные по своим деловым и личным качествам исполнять служебные обязанности. Все работники налоговых органов подлежат обязательному государственному личному страхованию за счет средств федерального бюджета. Руководящим работникам и специалистам налоговых органов присваиваются в соответствии с занимаемой должностью, квалификацией и стажем работы классные чины и выдается форменная одежда.

2. Система налоговых органов РФ

Федеральная налоговая служба (ФНС) – федеральный орган исполнительной власти, осуществляющий функции контроля и надзора за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, иных обязательных платежей, за производством и оборотом этилового спирта, спиртосодержащей алкогольной и табачной продукции, а также функции агента валютного контроля в пределах компетенции налоговых органов. ФНС – уполномоченный федеральный орган исполнительной власти, осуществляющий государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, а также обеспечивающий представление в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам. ФНС России находится в ведении Министерства финансов РФ. ФНС России осуществляет свою деятельность непосредственно и через свои территориальные органы. ФНС России возглавляет руководитель, назначаемый на должность и освобождаемый от должности Правительством РФ по представлению Министра финансов РФ. Руководитель ФНС имеет заместителей, назначаемых и освобождаемых от должности Министром финансов РФ по представлению Руководителя ФНС.

Структура ФНС России

Полномочия ФНС России

осуществляет контроль и надзор: за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, – за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей; и др. выдает в установленном порядке: разрешения на проведение всероссийских лотерей и др. осуществляет: государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств; и др. ведет в установленном порядке: Единый государственный реестр юридических лиц, Единый государственный реестр индивидуальных предпринимателей и Единый государственный реестр налогоплательщиков; и др. устанавливает (утверждает) формы различных налоговых документов: налогового уведомления; требования об уплате налога; заявлений о постановке на учет и снятии с учета в налоговом органе; другие формы документов. разрабатывает формы и порядок заполнения налоговых деклараций, иных документов и направляет их на утверждение в Министерство финансов РФ. осуществляет проверку деятельности юридических лиц, физических лиц, крестьянских (фермерских) хозяйств в установленной сфере деятельности. осуществляет иные функции в установленной сфере деятельности.

Территориальные органы ФНС России

Межрегиональная инспекция является территориальным органом, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за соблюдением валютного законодательства Российской Федерации крупнейшими налогоплательщиками. Межрегиональные инспекции находятся в непосредственном подчинении ФНС России и ей подконтрольны. Межрегиональную инспекцию возглавляет руководитель, назначаемый на должность и освобождаемый от должности руководителем ФНС России. Руководитель Межрегиональной инспекции имеет заместителей, назначаемых на должность и освобождаемых от должности Руководителем ФНС России по представлению руководителя Межрегиональной инспекции. Межрегиональные инспекции осуществляют функции налоговых органов на определенной территории или в определенной сфере деятельности.

Управления ФНС по субъектам РФ являются территориальными органами ФНС и входят в единую централизованную систему налоговых органов. УФНС по субъектам РФ находятся в непосредственном подчинении ФНС России и ей подконтрольны. Управление возглавляет руководитель, назначаемый на должность и освобождаемый от должности Министром финансов РФ по представлению Руководителя ФНС России. Руководитель Управления имеет заместителей, назначаемых на должность и освобождаемых от должности руководителем ФНС по представлению руководителя Управления. УФНС по субъекту РФ осуществляет функции по контролю за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдение валютного законодательства РФ в пределах полномочий налоговых органов. УФНС по субъекту РФ осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах о банкротстве требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам.

Инспекции Федеральной налоговой службы по району, району в городе, городу без районного деления и инспекции ФНС межрайонного уровня (ИФНС) – основное звено в системе налоговых органов. ИФНС находятся в непосредственном подчинении Управления ФНС по субъекту РФ и подконтрольны ФНС и Управлению. ИФНС – территориальный орган, осуществляющий функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства РФ в пределах компетенции налоговых органов. ИФНС осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам. ИФНС возглавляет руководитель, назначаемый на должность и освобождаемый от должности руководителем ФНС России. Руководитель Инспекции имеет заместителей, назначаемых на должность и освобождаемых от должности руководителем Управления ФНС по представлению руководителя Инспекции. Другие работники инспекции назначаются на должности приказом руководителя инспекции.

Презентация на тему Организация налогового администрирования, предмет презентации: Финансы. Этот материал содержит 13 слайдов. Красочные слайды и илюстрации помогут Вам заинтересовать свою аудиторию. Для просмотра воспользуйтесь проигрывателем, если материал оказался полезным для Вас - поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций ThePresentation.ru в закладки!

Слайды и текст этой презентации

Организация налогового администрирования

Выполнила студентка ЗЭУ-540 Ушакова Анастасия

Понятие налогового администрирования

Администрирование налогов — это регламентированная законами и другими правовыми актами организационная, управленческая деятельность уполномоченных государственных органов и других уполномоченных законами субъектов по обеспечению возникновения, изменения и прекращения налоговой обязанности и обеспечению поступления налогов в бюджетную систему Российской Федерации.

Возникающие налоговые правоотношения в первую очередь являются организационными, т.е. направленными на исполнение процесса правореализации.

Целями налогового администрирования являются:

— исполнение налогоплательщиком налоговой обязанности;

— выполнение налоговой политики, тех задач, которые стоят перед государством на настоящем этапе;

— укрепление налоговой дисциплины;

— упорядочение налоговых отношений.

Элементы налогового администрирования:

Система и структура налоговых органов;

Сбор, обработка, проверка налоговой отчетности;

Порядок предоставления налоговых льгот;

Ответственность за налоговые правонарушения

Ведение налоговой статистики;

Налоговое регулирование и пр..

— это часть государственной политики, основанная на существующей политической идеологии, анализе экономической обстановки и путях развития государства. Налоговая политика характеризуется перманентной деятельностью уполномоченных органов государственной власти и местного самоуправления по созданию эффективного механизма правового регулирования путем принятия соответствующих нормативных актов и направлена на формирование доходной части бюджета, а также на развитие и регламентацию налоговых отношений.

как вид государственной деятельности, строится и базируется на определенных принципах:

— законности;

— равенства перед законом;

— гласности;

— добровольного исполнения налоговой обязанности;

— права на защиту субъектам налогового администрирования;

— презумпции невиновности налогоплательщика;

— эффективности;

— соблюдения налоговой тайны;

— неотвратимости юридической ответственности.

Формы налогового администрирования:

Налоговый контроль;

Налоговое воздействие (наложение ареста на имущество);

Привлечение к ответственности;

Налоговое стимулирование (применение льгот, возврат сумм излишне уплаченных или взысканных налогов);

Учет налогоплательщиков и объектов налогооблажения.

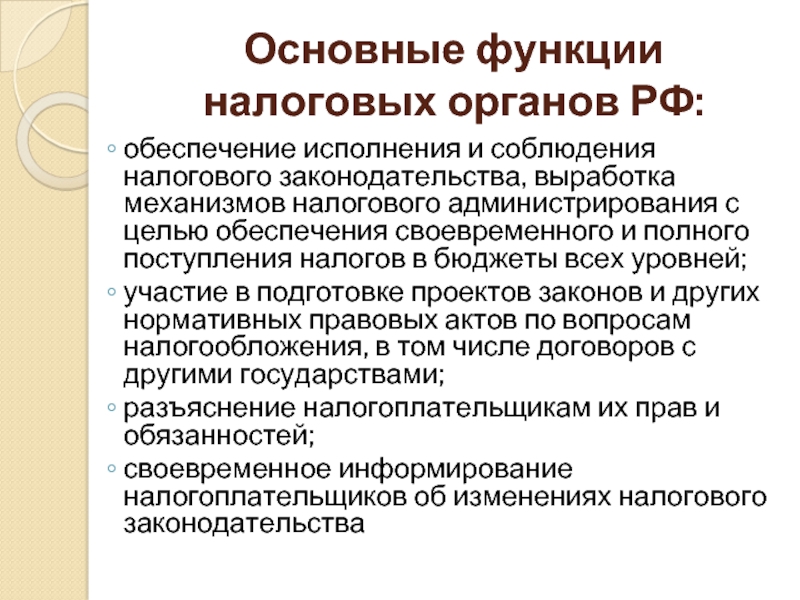

Основные функции налоговых органов РФ:

обеспечение исполнения и соблюдения налогового законодательства, выработка механизмов налогового администрирования с целью обеспечения своевременного и полного поступления налогов в бюджеты всех уровней;

участие в подготовке проектов законов и других нормативных правовых актов по вопросам налогообложения, в том числе договоров с другими государствами;

разъяснение налогоплательщикам их прав и обязанностей;

своевременное информирование налогоплательщиков об изменениях налогового законодательства

Методы налогового администрирования

Главным и важнейшим методом налогового администрирования является контроль за выполнением требований налогового законодательства. Исходя из него, налоговое администрирование на нижнем уровне сводится к:

учету налогоплательщиков;

исключению из числа налогоплательщиков фактически не действующих;

контролю обоснованности применения правил налогового законодательства;

проверке правильности исчисления налогов;

применению допустимых мер воздействия на налогоплательщиков;

проверке действий самих налоговых органов.

Самый большой объем среди методов налогового администрирования занимают налоговые проверки налогоплательщиков — камеральные и выездные.

Недопоступление налоговых платежей в бюджетную систему может сигнализировать о том, что:

действующие нормы налогового законодательства перестали отвечать потребностям экономического развития (отдельных отраслей, видов деятельности, операций и т. д.) и их следует проанализировать и возможно изменить;

применяемые методы контроля налоговых органов утратили способность отслеживать возникающие схемы минимизации налоговых платежей и перекрывать уход налогоплательщиков от уплаты налогов;

усилились международные интеграционные процессы и возникла необходимость координации действий не только отечественных, но и зарубежных налоговых органов с учетом особенностей национальных налоговых законодательств, а также международных правил об избежании двойного налогообложения.

В настоящее время необходимо проводить совершенствование органов налогового анализа и системы налогового контроля. И лишь в этом случае будет достигнут баланс в бюджете и российская экономика сможет подняться на более высокий уровень. Следовательно, будет достигнута стабильность финансовой системы.

Презентация на тему Структура системы налогового администрирования из раздела Разное. Доклад-презентацию можно скачать по ссылке внизу страницы. Эта презентация для класса содержит 35 слайдов. Для просмотра воспользуйтесь удобным проигрывателем, если материал оказался полезным для Вас - поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций TheSlide.ru в закладки!

Слайды и текст этой презентации

Налоговое админи- стрирование

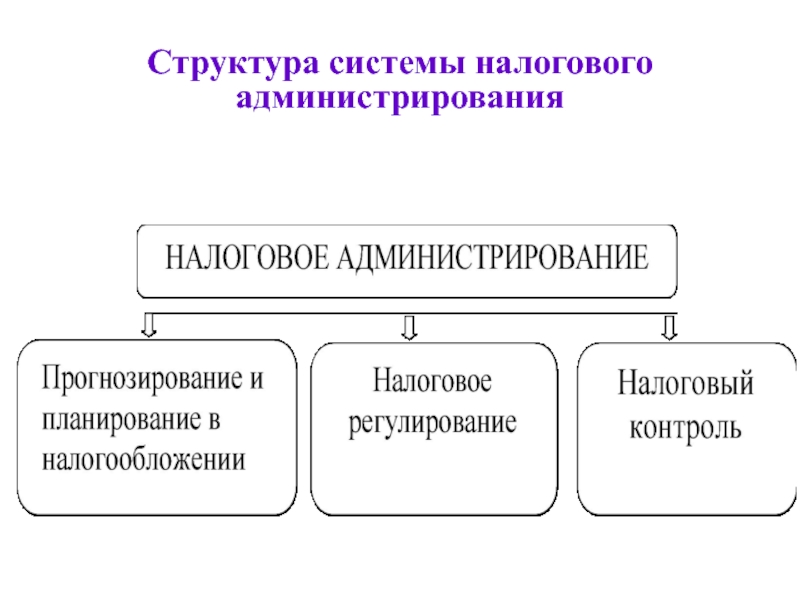

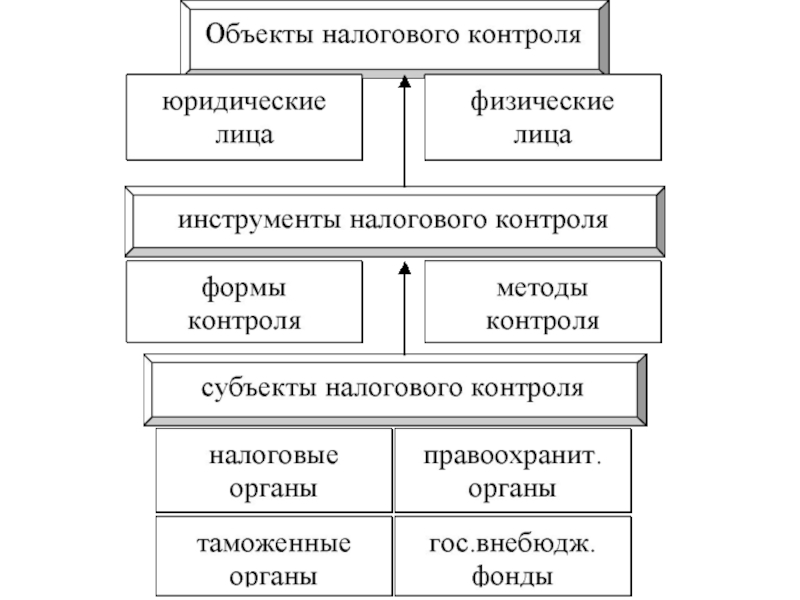

Структура системы налогового администрирования

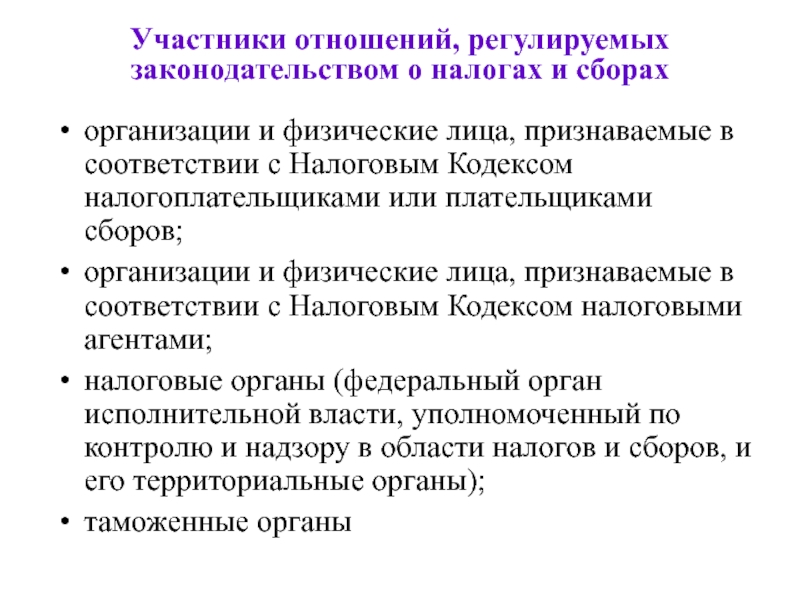

Участники отношений, регулируемых законодательством о налогах и сборах

организации и физические лица, признаваемые в соответствии с Налоговым Кодексом налогоплательщиками или плательщиками сборов;

организации и физические лица, признаваемые в соответствии с Налоговым Кодексом налоговыми агентами;

налоговые органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы);

таможенные органы

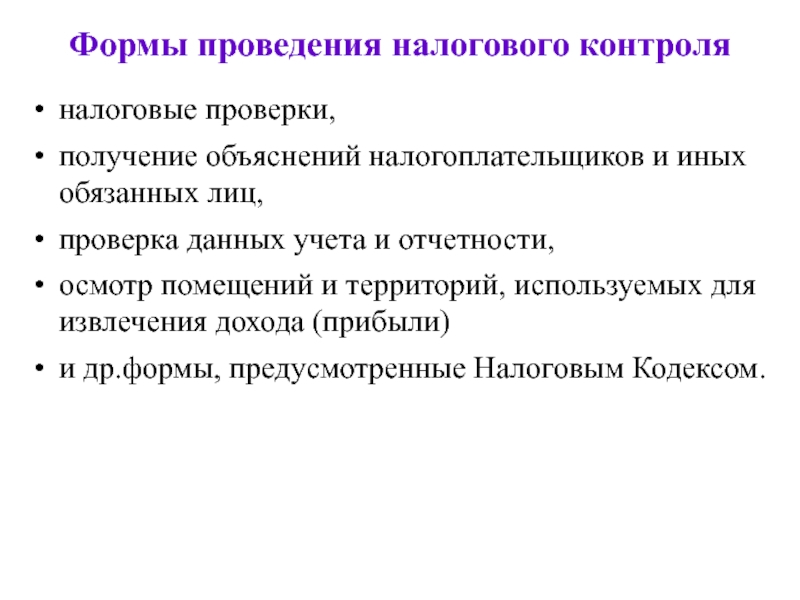

Формы проведения налогового контроля

налоговые проверки,

получение объяснений налогоплательщиков и иных обязанных лиц,

проверка данных учета и отчетности,

осмотр помещений и территорий, используемых для извлечения дохода (прибыли)

и др.формы, предусмотренные Налоговым Кодексом.

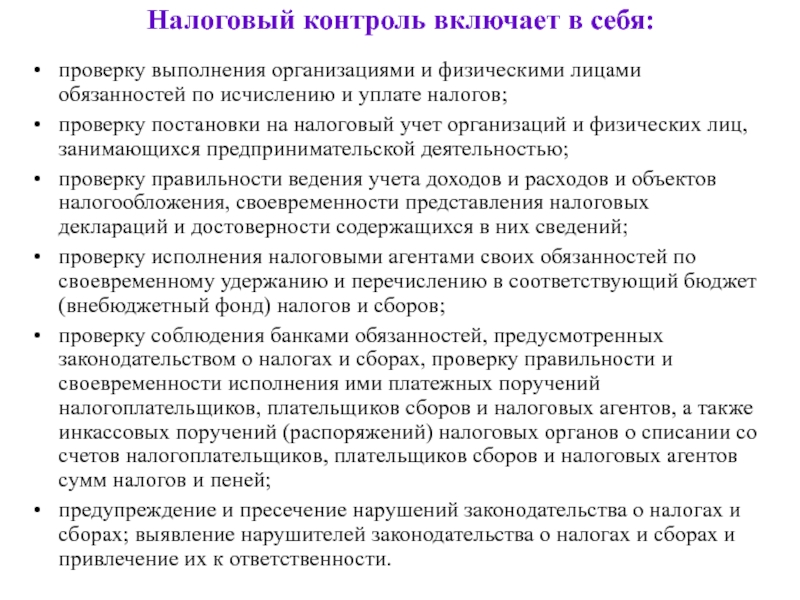

Налоговый контроль включает в себя:

проверку выполнения организациями и физическими лицами обязанностей по исчислению и уплате налогов;

проверку постановки на налоговый учет организаций и физических лиц, занимающихся предпринимательской деятельностью;

проверку правильности ведения учета доходов и расходов и объектов налогообложения, своевременности представления налоговых деклараций и достоверности содержащихся в них сведений;

проверку исполнения налоговыми агентами своих обязанностей по своевременному удержанию и перечислению в соответствующий бюджет (внебюджетный фонд) налогов и сборов;

проверку соблюдения банками обязанностей, предусмотренных законодательством о налогах и сборах, проверку правильности и своевременности исполнения ими платежных поручений налогоплательщиков, плательщиков сборов и налоговых агентов, а также инкассовых поручений (распоряжений) налоговых органов о списании со счетов налогоплательщиков, плательщиков сборов и налоговых агентов сумм налогов и пеней;

предупреждение и пресечение нарушений законодательства о налогах и сборах; выявление нарушителей законодательства о налогах и сборах и привлечение их к ответственности.

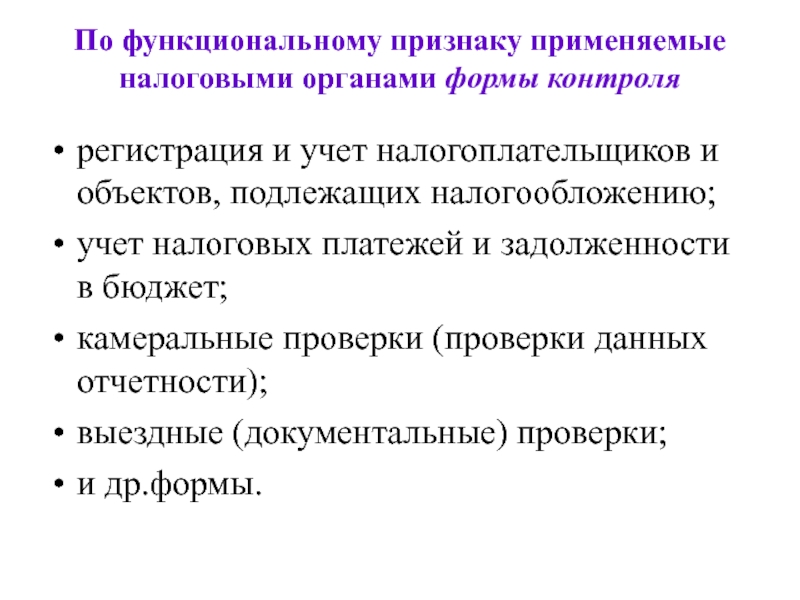

По функциональному признаку применяемые налоговыми органами формы контроля

регистрация и учет налогоплательщиков и объектов, подлежащих налогообложению;

учет налоговых платежей и задолженности в бюджет;

камеральные проверки (проверки данных отчетности);

выездные (документальные) проверки;

и др.формы.

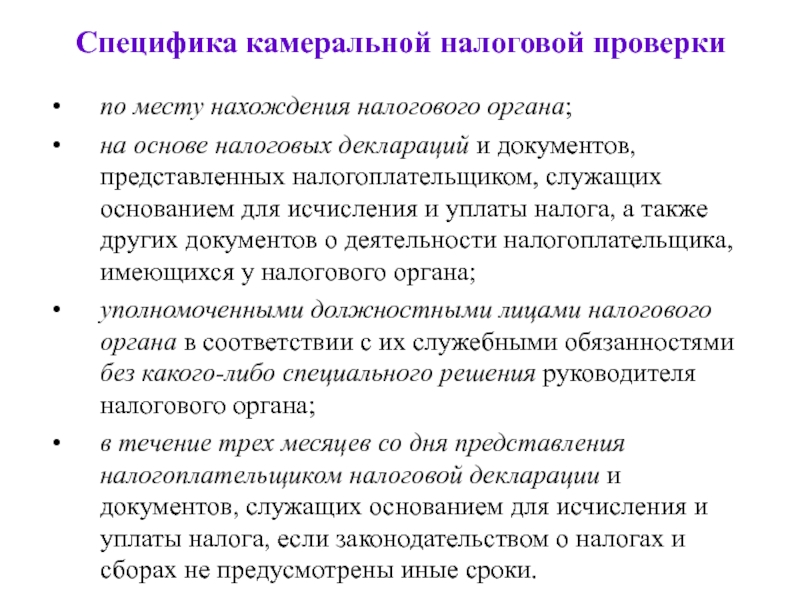

Специфика камеральной налоговой проверки

по месту нахождения налогового органа;

на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа;

уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа;

в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога, если законодательством о налогах и сборах не предусмотрены иные сроки.

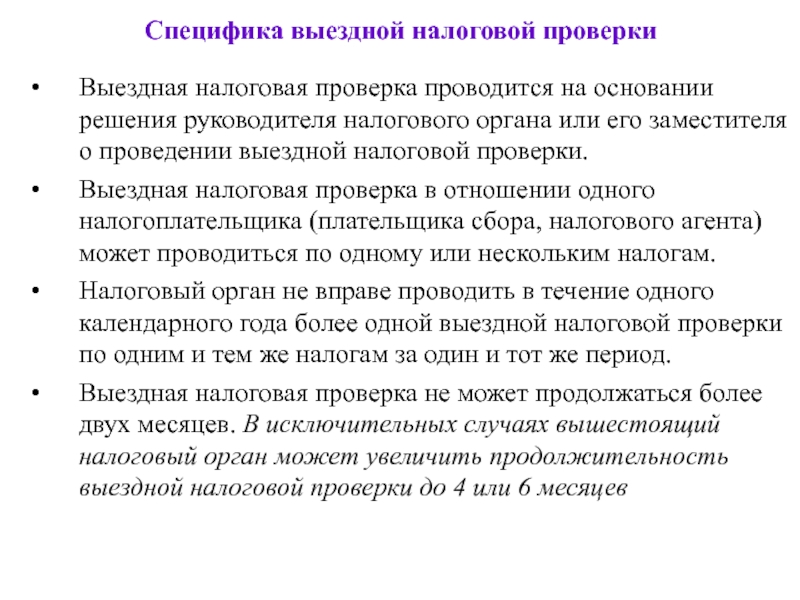

Специфика выездной налоговой проверки

Выездная налоговая проверка проводится на основании решения руководителя налогового органа или его заместителя о проведении выездной налоговой проверки.

Выездная налоговая проверка в отношении одного налогоплательщика (плательщика сбора, налогового агента) может проводиться по одному или нескольким налогам.

Налоговый орган не вправе проводить в течение одного календарного года более одной выездной налоговой проверки по одним и тем же налогам за один и тот же период.

Выездная налоговая проверка не может продолжаться более двух месяцев. В исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной налоговой проверки до 4 или 6 месяцев

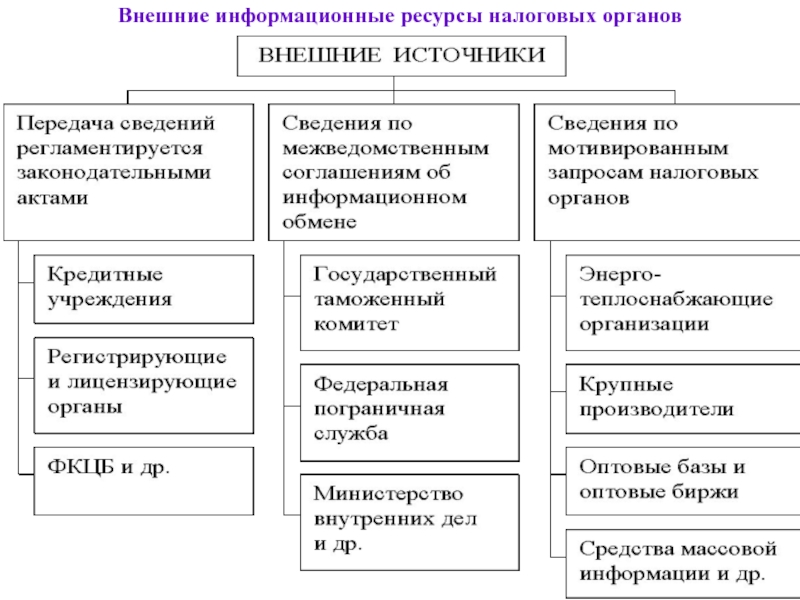

Внешние информационные ресурсы налоговых органов

Читайте также: