По результатам проверок налоговыми инспекциями установлено что в среднем каждое второе малое

Опубликовано: 30.04.2024

Выездные налоговые проверки — это не самые приятные для бизнеса любого масштаба мероприятия, с которыми рано или поздно сталкивается практически каждая компания. Статистика выездных проверок неутешительна: большая их часть заканчивается в пользу налоговиков — начислениями, пенями и штрафами. При этом общее количество проверок из года в год снижается: по данным самой налоговой, в прошлом году проверке подвергся всего лишь каждый тысячный налогоплательщик [1] . Налоговики знают, к кому стоит выезжать и «бьют» прицельно. Прежде чем организовывать проверку, они проводят подробный предпроверочный анализ конкретной организации, в ходе которого собирают всю необходимую информацию о ней и ее проступках перед законом. Предпроверочный анализ — закрытая процедура, но иногда руководству компании удается понять, что под фирму «копают». К проявлениям активности со стороны ФНС стоит отнестись серьезно: когда гром грянет и налоговики объявятся на пороге, предпринимать что-то, скорее всего, будет уже поздно. На этапе же предварительной проверки можно сработать на опережение и подготовиться к приходу «фискалов». Такая тактика если не спасет от взысканий, то, по крайней мере, позволит их минимизировать.

Как проходит предпроверочный анализ налоговой, откуда инспекторы могут получать информацию, как можно распознать, что ФНС проявляет излишний интерес к компании? Об этом, а также о том, как подготовиться к проверке, расскажем в статье.

Определение и цели предпроверочного анализа

Предпроверочный анализ выездной налоговой проверки — это, как мы уже сказали, подготовительный этап, в ходе которого налоговики собирают и анализируют доступную информацию о налогоплательщике. Механизм выполнения этого анализа не урегулирован законодательно — в НК РФ вообще не упоминается о нем. Поэтому в своих действиях специалисты основываются на внутренних инструкциях и рекомендациях.

Выездная проверка — это энергозатратное мероприятие не только для проверяемого, но и для самих проверяющих. Выезжать впустую для них значит напрасно тратить время и вдобавок портить статистику взысканий. Поэтому, чтобы проверка в отношении компании была назначена, налоговикам при выполнении предпроверочного анализа нужно убедиться в том, что:

- нарушения в деятельности налогоплательщика действительно есть;

- потенциальная сумма доначислений, пеней и штрафов достаточно велика: если предполагаемое взыскание составит всего несколько миллионов, налоговики едва ли станут организовывать для этого проверку;

- доначисление можно будет взыскать: нет никакого смысла организовывать проверку и взыскивать недоимки с компании, у которой нет ни средств, ни активов на то, чтобы все выплатить. Такой долг только повиснет мертвым грузом и не принесет реальных денег в бюджет.

Отделу ФНС, занимающемуся предпроверочным анализом, в первую очередь предстоит установить все эти обстоятельства во время рассмотрения информации о компании, а уже затем на основании полученных выводов сформировать удобную и эффективную стратегию проверки.

Разумеется, выводы по результатам предпроверочного анализа являются всего лишь предварительными — их еще нужно подтвердить в ходе самой проверки. Таким образом, привлечение к ответственности по итогам одного только анализа недопустимо.

Как налоговые органы проводят анализ

Предпроверочная проверка — это двухступенчатое мероприятие. На первом этапе она проходит в автоматическом режиме с помощью разработанного специально для ФНС программного обеспечения. Здесь происходит достаточно грубый отсев налогоплательщиков, которые очевидно являются законопослушными. Из тех, кто не был исключен автоматически, налоговикам предстоит уже вручную выбрать юрлица, к которым они приедут с очной проверкой.

На автоматизированном этапе используются такие программы, как:

- СУР АСК НДС-2 — она работает с бухгалтерской и налоговой отчетностью компаний. На ее основании программа распределяет всех налогообязанных на три группы: с низким налоговым риском (законопослушные предприниматели, к ним никаких вопросов быть не может); с высоким налоговым риском (подозрительные фирмы, в действиях которых можно обнаружить либо очевидные нарушения законодательства, либо попытки завуалировать потенциальные — их впоследствии будут проверять с особым усердием); со средним налоговым риском (компании, которых программа не смогла отнести ни к первой, ни ко второй категории). Анализ проводится с помощью восстановления цепочек НДС: сверяются данные, предоставленные компанией и ее контрагентами. По сути, программа ищет «разрывы» в этих взаимосвязях и расхождения в отчетных документах;

- АИС «Налог-3» — база данных ФНС, содержит сведения обо всех налогоплательщиках, как из внутренних источников налоговой, так и извне;

- ПК «ВАИ» — выстраивает схемы связи между разными компаниями. Например, если учредители одной компании участвуют в другой или аффилированы с ней, программа это продемонстрирует.

Кода автоматизированный этап завершается, за дело берутся сами специалисты — они работают с информацией о налогоплательщике и формируют выводы, которые определят судьбу компании. На этапе ручного анализа деятельности налогообязанного инспекторы проверяют сведения и документы, которые находятся в самой ФНС, а также запрашивают дополнительные данные из внешних источников.

В самой налоговой, как правило, есть:

- информация из реестра юрлиц или индивидуальных предпринимателей;

- сданные ранее декларации;

- бухгалтерский баланс проверяемого и иные документы;

- отчеты о прибылях и убытках.

Анализируя внутренние материалы, специалисты ищут пробелы, несостыковки между информацией в различных документах или одинаковых, но поданных в разные периоды.

Как уже было обозначено выше, налоговики вправе не только пользоваться имеющимися сведениями, но и добывать дополнительные, а именно:

- направлять запросы в другие органы или организации, например в Росреестр, ГИБДД, кредитные учреждения;

- исследовать открытые данные, в том числе размещенные на сайте налогоплательщика и в социальных сетях сотрудников.

В некоторых случаях аналитики даже запрашивают информацию или документы у самого проверяемого лица — и такая ситуация может оказаться проблемной. Формально, в соответствии с положениями НК РФ, делать так можно только во время официальной проверки. Предпроверочный анализ налоговой проверки не является основанием для истребования документов. Однако пункт 2 статьи 93.1 НК РФ все же позволяет налоговикам запрашивать документы до начала официальных контрольных мероприятий, если соблюдаются следующие условия [2] :

- запросить можно документы, касающиеся одной конкретной сделки;

- запрос должен быть обоснован.

Если в запросе есть все эти пункты, документы придется представить, а неисполнение законного требования ФНС, согласно статье 126 НК РФ, влечет взыскание штрафа [3] . В то же время, если в официальном требовании отсутствует четкое обоснование, предъявлять запрашиваемые бумаги не стоит. Скорее всего, после отказа компании налоговая все равно попытается привлечь ее к ответственности за неисполнение законного требования, но такое решение можно будет оспорить в суде.

Если у проверяемого есть хоть малейшие сомнения в обоснованности требований налоговиков, не следует спешить собирать запрошенные бумаги. Лучше сперва хотя бы проконсультироваться с независимым экспертом — в такой ситуации любое опрометчивое действие может дать налоговикам возможность раздобыть дополнительную информацию о нарушениях со стороны компании.

Результаты предварительной проверки

Сроки проведения предпроверочного анализа не установлены официально (в отличие от сроков самой выездной проверки) — ФНС сама определяет для своих сотрудников регламенты работы. Но, сколько бы ни длились процессы сбора и изучения информации о налогоплательщике, результат предпроверочного анализа оформляется в виде письменного заключения, на котором, вероятнее всего, будет стоять отметка «ДВП» — для внутреннего пользования. Налоговая не афиширует результаты анализа и уж тем более не знакомит с ним проверяемого.

В самом заключении выделяется несколько блоков:

- вводные данные, такие как наименование организации налогоплательщика, его реквизиты:

- аналитическая часть, где отражены источники использованной информации, непосредственно анализ финансово-хозяйственной деятельности проверяемого, оценка по критериям риска и сведения о ранее проведенных контрольных мероприятиях;

- заключительная часть. Она содержит выводы о том, целесообразна ли новая выездная проверка, какова предполагаемая сумма доначисления, какие перспективы взыскания. Также в этой части есть рекомендации по порядку проведения проверки, составу проверяющих и информация о наличии или отсутствии оснований полагать, что в действиях проверяемого имеются составы уголовных преступлений.

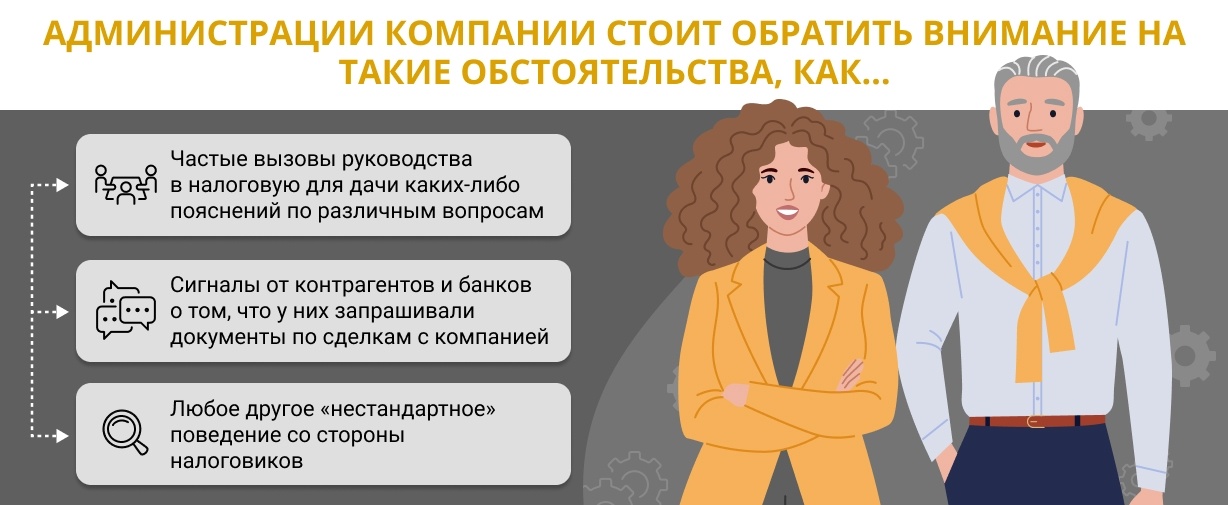

Действительно, предпроверочный анализ выездной налоговой проверки — это внутреннее мероприятие налоговиков, о котором налогоплательщика никто в любом случае официально не уведомит. Однако по косвенным признакам заподозрить повышение интереса со стороны ФНС вполне реально.

Игнорировать эти знаки ни в коем случае нельзя: если дело дошло до предпроверочного анализа, значит, компания уже не прошла автоматизированную проверку и первые этапы ручной. Если дело дошло до истребования документов у контрагентов или банков, вероятность того, что проверка состоится, крайне велика.

Не стоит также рассчитывать на то, что налоговики не смогут ничего найти. Во-первых, в деятельности практически любой компании можно найти огрехи, пусть и не слишком значительные, по части налогов. А во-вторых, если компанией так серьезно заинтересовались, значит, инспекторы, скорее всего, уже что-то нашли.

Обнаружив, что ФНС начала пристально следить за компанией, ее учредитель или руководитель поступит по-настоящему мудро, если решит готовиться к налоговой проверке. В первую очередь для этого понадобится привлечь к вопросу независимого консультанта, специализирующегося на сопровождении налоговых проверок.

В ходе подготовки необходимо:

- провести полный налоговый аудит фирмы, поднять все документы, убедиться, что они соответствуют друг другу, что нет «белых пятен», а если чего-то не хватает — оперативно восполнить;

- провести свою оценку по критериям налогового риска, перечисленным в Приказе ФНС России от 30 мая 2007 года № ММ-3-06/333@ [4] . Таких критериев 12 — на них, в частности, ориентируются сами специалисты налоговой при оценке благонадежности проверяемой компании. Среди этих критериев можно выделить следующие: большой объем применяемых налоговых вычетов, низкая (по сравнению с другими компаниями в данной отрасли) налоговая нагрузка или систематическая убыточность, которая была заявлена в нескольких периодах. В идеале, если проверка документов и оценка по критериям риска проведены качественно, налогоплательщик сможет с высокой степенью достоверности предсказать выводы, к которым придут налоговики в своем заключении;

- подготовить к грядущей проверке коллектив: проинструктировать сотрудников о том, как вести себя во время проверки в присутствии проверяющих, как общаться, какие темы поднимать можно, а каких следует избегать. Желательно выделить среди работников оперативную группу, на которую будут возложены обязанности по коммуникации с проверяющими. К инструктажу членов этой части коллектива следует отнестись с особым вниманием.

Для проведения всех этих мероприятий необходимы не только глубокие познания в области налогового права, но и большой опыт аналитической работы и понимание специфики работы проверяющих. Рассчитывать на собственные силы в таком деле — это не самая хорошая идея, ведь цена возможной ошибки измеряется десятками миллионов рублей, которые фирма может отдать в виде взысканий. Оптимальным решением может стать обращение к независимому профессиональному консультанту, который способен непредвзято оценить ситуацию в компании и помочь подготовиться к проверке, чтобы фирма могла встретить ее во всеоружии.

Проявление повышенного интереса со стороны налоговой почти всегда проходит для налогоплательщика весьма болезненно. Дело в том, что компании, в отношении которых нечего предъявить, отсеиваются еще на этапе автоматизированной проверки, и на столы к специалистам для очного анализа информация о них просто не попадает. Но, если в деятельности фирмы есть хоть малейшие недочеты, ФНС не обделит ее вниманием. Между тем нередко во время проведения предпроверочного анализа налогоплательщикам удается заранее узнать о грядущих выездных проверках и предпринять меры, чтобы минимизировать ущерб. А заручившись поддержкой квалифицированных специалистов, можно повысить свои шансы на максимально удачный для компании исход дела и сберечь огромные денежные суммы.

Независимая оценка готовности к проверке

О том, в чем состоит ценность независимой оценки ситуации в компании, рассказывает Дмитрий Сидоренко — генеральный директор Fomix Consulting Group:

Однако необходимо учитывать один важный момент: если учредитель или руководитель компании понимает, что в отношении нее идет предпроверочный анализ, скорее всего, ему не обойтись без помощи независимого эксперта.

Еще две вещи, с которыми придется смириться. Во-первых, если предпроверочный анализ зашел так далеко, что его удалось заметить, — проверка состоится. А во-вторых, это также означает, что с компании обязательно что-то взыщут. Из этих правил, конечно, есть исключения, но они единичны.

Некоторые, впрочем, считают, что не нуждаются в помощи независимого эксперта, поскольку имеют в штате профессиональных юристов и бухгалтеров. Здесь нужно пояснить: среди сотрудников фирмы вряд ли найдется человек с опытом работы в налоговой, внушительным личным опытом проведения предпроверочного анализа и самих проверок, то есть человек, карьера которого связана с налоговым правом и аудитом.

А вот в Fomix Consulting Group работают именно такие юристы. Они готовы браться даже за нестандартные случаи, используя при этом исключительно индивидуальный подход. Ведь все ситуации и компании разные, и мы, благодаря нашему колоссальному опыту, знаем об этом как никто другой.

Мы четко понимаем, что цель независимой оценки — по сути, продублировать выводы, к которым налоговики придут по результатам предпроверочного анализа. Только работая на опережение, можно действительно переломить ход проверки в свою пользу, а в идеале — попасть в число счастливчиков, которые выходят из таких ситуаций без потерь. Наши специалисты не станут предлагать неэффективные решения, ведь наша задача — не просто проанализировать деятельность компании, но и сэкономить ее деньги, а также время и нервы учредителей или руководителей.

К слову в Fomix Consulting Group можно воспользоваться и рядом других услуг по сопровождению бизнеса: мы помогаем компаниям зарегистрироваться, организовать почтовое обслуживание, получить юридический адрес, а еще провести процедуры ликвидации, банкротства и даже финансовый аудит. К тому же наши эксперты готовы при необходимости защитить интересы клиента в суде и, что немаловажно, оказать любые услуги под ключ».

P. S. Полную информацию о деятельности Fomix Consulting Group можно найти на официальном сайте.

- 1 https://www.nalog.ru/rn77/news/activities_fts/9611238/

- 2 https://clck.ru/RqnMJ

- 3 https://clck.ru/PpzKL

- 4 https://clck.ru/MqMG2

Отзывы о работе компании, оказывающей услуги по подготовке к проверкам, могут многое сказать о ней в целом. Так, оттуда можно почерпнуть информацию о ценовой политике юридической фирмы, уровне квалификации ее специалистов, а также о том, как быстро они выполняют поставленные задачи. Ведь в такой ситуации вопрос времени стоит особенно остро.

В рамках «регуляторной гильотины» принят Закон, который существенно изменит процедуру проверок бизнеса. Его задача –устранить недостатки действующих норм, регулирующих сферу проверок, а также снизить количество проверок бизнеса.

Пробежимся по основным изменениям.

Разные контролеры не будут проверять соблюдение одних и тех же требований

В законе установили, что проверка соблюдения одних и тех же обязательных требований несколькими контролирующими органами в отношении одного объекта контроля недопустима.

Все проверки зафиксируют онлайн

Все действия контролирующих органов по проведению контрольно-надзорных мероприятий будут отражаться в информационной системе. Все проверяющие смогут следить за проверкой в режиме реального времени в онлайне.

Для этого будут созданы:

- Единый реестр видов государственного и муниципального контроля (надзора);

- Единый реестр контрольных (надзорных) мероприятий;

- Информационная система досудебного обжалования;

- Реестр заключений о подтверждении соблюдения обязательных требований;

- Информационные системы контрольных (надзорных) органов.

Реестр видов федерального государственного контроля (надзора) будет сформирован до 01.01.2022.

Риск-ориентированный подход при проведении контрольно-надзорных мероприятий

Он предполагает, что выбор профилактических и контрольных мероприятий, их содержание, объем, интенсивность и другие параметры зависят от оценки рисков причинения вреда (ущерба) охраняемым законом ценностям, если контролируемое лицо нарушит обязательные требования. Соответственно, чем выше такой риск, тем чаще и тщательнее будут проверять.

Оценивать эффективность контролирующего органа по количеству проверок запретили

То есть оценка результативности и эффективности деятельности контрольного (надзорного) органа больше не будет зависеть от:

- проведенных контрольных мероприятий;

- выявленных нарушений;

- лиц, привлеченных к ответственности;

- и т.д.

Это должно способствовать избавлению от так называемой палочной системы, то есть привести к сокращению проверок и наложенных штрафов.

Определены способы сокращения количества проверок

Новый закон предусматривает механизмы, применение которых может существенно сократить количество проверок организаций и предпринимателей.

Например, организация может быть освобождена от проведения плановых проверок при заключении договора страхования рисков причинения вреда (ущерба). Похожее правило предлагается применять и к членам саморегулируемых организаций, в отношении которых саморегулируемая организация проводит контроль.

Предусмотрен также такой способ освобождения от проверок, как признание результатов независимой оценки соблюдения обязательных требований. Законом может быть установлен порядок, при котором организация проходит оценку соблюдения требований закона в независимой аккредитованной организации, а контролирующий орган принимает результаты такой оценки и не проводит дополнительные проверки в случае успешных результатов процедуры оценки.

Введены новые формы контроля и надзора

Наряду с мероприятиями, применяемыми сегодня, закон предусматривает новые способы контроля:

- выездное обследование (визуальное обследование по месту нахождения (ведения деятельности) организации, гражданина, объекта контроля путем осмотра общедоступных производственных объектов без уведомления контролируемого лица);

- мониторинговую закупку (закупка товара или заказ работ/услуг для направления на испытание, экспертизу, исследование для проверки соответствия требованиям к безопасности и (или) качеству);

- выборочный контроль (отбор образцов продукции (товаров) по месту их хранения и (или) реализации с целью подтверждения их соответствия обязательным требованиям к безопасности и (или) качеству);

- инспекционный визит (визит должностного лица контролирующего органа по месту нахождения (осуществления деятельности) контролируемого лица, в ходе которого осуществляется осмотр, опрос, получение объяснений, инструментальное обследование и истребование документов).

Новые виды контроля по замыслу законодателя потребуют меньшего количества издержек со стороны контролируемых лиц, а также помогут сократить время взаимодействия с контролерами или вовсе избежать контактов.

Проверки станут короче

Срок проведения документарной и выездной проверок не будет превышать 10 рабочих дней. По действующим сегодня правилам проверка может длиться до 20 рабочих дней.

Мониторинг вместо плановых проверок

В качестве одного из способов снижения интенсивности контрольно-надзорных мероприятий предлагается мониторинг сведений об объекте контроля на условиях соглашения между контролируемым лицом и контрольным (надзорным) органом. Он может проводиться при помощи дистанционных технических средств, работающих в автоматическом режиме. Такие устройства будут осуществлять фото- и киносъемку, видеозапись, собирать другую информацию для контролирующего органа. А лицо, находящееся под таким мониторингом, будет освобождено от плановых проверок соблюдения требований, контроль которых осуществляется при проведении мониторинга.

Выездная проверка должна проводиться только в исключительных случаях

По новым нормам выездная проверка может проводиться, только если у контролера нет возможности:

- удостовериться в полноте и достоверности имеющихся сведений, содержащихся в документах и (или) в объяснениях, полученных от контролируемого лица;

- оценить соответствие деятельности, действий (бездействия) контролируемого лица и (или) принадлежащих ему и (или) используемых им объектов контроля обязательным требованиям без выезда на указанное в части 2 настоящей статьи место совершения необходимых контрольных (надзорных) действий, предусмотренных в рамках иного вида контрольных (надзорных) мероприятий.

Права контролируемых лиц будут защищены лучше

В частности, закон определяет порядок возмещения вреда, если он был причинен в ходе контрольного мероприятия, порядок досудебного обжалования решений и действий контролирующих органов.

Закреплена также возможность признания решения, принятого по результатам любого контрольного (надзорного) мероприятия, проведенного с грубым нарушением (сейчас согласно ст. 20 закона № 294-ФЗ это возможно только в отношении результатов одного мероприятия – проверки). Результаты контрольного (надзорного) мероприятия в этом случае признаются недействительными, а их повторное проведение возможно только по согласованию с прокуратурой.

Вступление в силу и переходные положения

Закон вступает в силу с 1 июля 2021 года. Положения о видах регионального государственного контроля (надзора) и видах муниципального контроля на основе этого закона должны быть приняты не позднее 1 января 2022 года. До их утверждения будут применяться соответствующие положения, принятые по правилам, утвержденным старым Законом.

В первой половине 2021 года мероприятия по профилактике нарушений обязательных требований закона будут проводиться по утвержденной ранее программе профилактики на 2021 год. В период с 1 июля по 31 декабря 2021 года профилактические мероприятия будут проводиться по правилам нового Закона без утверждения программы профилактики.

Плановые проверки, проведение которых было запланировано на 2021 год, будут проводиться по плану, утвержденному в соответствии со старым Законом. Организация, проведение и оформление результатов проверок, не завершенных на 1 июля 2021 года, будут осуществляться по правилам, действовавшим на дату начала этих проверок.

Каждый год ФНС подводит итоги за предыдущий год и отчитывается об успехах на фискальном поприще. Впечатляют размеры доначислений по результатам проверок. Чтобы оценить весь масштаб работы, проделанной ФНС в 2019 голу, обратимся к «языку цифр» — суровой статистике отчета налогового органа.

Общая картина пополнения бюджета

В прошлом году ФНС обеспечила 76% доходов бюджетной системы страны. Драйверами роста традиционно выступили НДС — поступления увеличены на 19%, или на 683 млрд. руб., и налог на прибыль — рост на 11%, или на 443 млрд. руб.

Налог на прибыль

Основной рост налоговых поступлений по налогу на прибыль организаций по основной ставке обеспечивает металлургическая отрасль (+63,0 млрд. руб.) и финансовый сектор (+30,0 млрд. руб.) в результате роста курса доллара и переоценки валютных обязательств, в том числе рыночных котировок ценных бумаг.

По налогу на прибыль при выполнении соглашений о разделе продукции нефти и газа поступления составили 179,4 млрд. руб., что в 1,9 раза больше 2018 года, в том числе за счет увеличения объемов добычи углеводородного сырья и роста стоимость нефти.

По налогу на прибыль с доходов, полученных в виде дивидендов поступления в 2019 году составили 346,0 млрд. руб., что на 27 % больше 2018 года, за счет роста доходности акций по эмитентам нефтегазового и финансового секторов экономики.

Таким образом, общий прирост поступлений налога на прибыль организаций на 443,1 млрд. руб. обусловлен:

- на 389,7 млрд. руб. (88%) — экономическими факторами;

- на 53,4 млрд. руб. (12%) — налоговым администрированием.

Рост поступлений на 683,2 млрд. руб. обеспечен за счет:

- экономических факторов: прирост поступлений по компаниям нефтегазового сектора, в т.ч. в связи с ростом средней цены на нефть на внутреннем рынке;

- законодательных факторов: (+ 262 млрд. руб.) в результате повышения основной ставки НДС;

- структурных и временных факторов: в том числе за счет:

- перехода ряда крупнейших налогоплательщиков на заявительный порядок возмещения (НДС и фактическое возмещение в I квартале 2018 года за два налоговых периода, а в I квартале 2019 года возмещение — за один налоговый период +43,7 млрд. руб.);

- прироста поступлений в банковском секторе за счет получения крупных агентских вознаграждений в IV квартале 2018 года и I квартале 2019 года в связи с заключением новых агентских договоров по страхованию +7,5 млрд. руб.;

- налогового администрирования (+118,0 млрд. руб.).

Выездные проверки

В 2019 году в целом по РФ было проведено всего 9 334 проверок, из них результативных −8 977 проверок (96,2% от общего количества). Доначислено налогов на общую сумму 212 млрд. руб., а также пеней и штрафов — 88,9 млрд. руб.

При этом доля организаций в этих значениях является определяющей: 7 909 эффективных проверок (88,1% от общего количества) на 296, 4 млрд. руб. доначисленных налогов, пеней и штрафов (98,5% от общей суммы).

Следует отметить, что количество выездных проверок сокращается год от года:

![]()

![]()

Уменьшение количества выездных проверок, несомненно, хорошая новость для налогоплательщиков, однако ложку дегтя добавляет тот факт, что суммы доначислений на 1 проверку на протяжении последних 3 лет продолжают неумолимо расти:

![]()

В частности, это связано с увеличением роли предпроверочного анализа, улучшающего качество планирования проверок, позволяющего заранее выявить «слабые налоговые зоны», «схематозы» и прочие «налоговые инфекции» у налогоплательщика, прикинуть примерную сумму возможных доначислений и определить целесообразность и эффективность проведения выездного контроля в отношении компании.

Снижение количества выездных проверок связано и с тем, что предпроверочный анализ позволяет в рамках комиссий по легализации налоговой базы настоятельно рекомендовать компаниям в добровольно-принудительном порядке подкорректировать свои налоговые обязательства в сторону их увеличения (например, заплатить НДС, налог на прибыль за налоговые грехи «того парня», контрагентов далеко не первого звена).

И этот факт подтверждает ФНС своим отчетом, согласно которому «предупреждение налогоплательщиков о налоговых рисках позволило избежать контрольных мероприятий, и налогоплательщики самостоятельно доплатили более 130,6 млрд. руб. без применения штрафных санкций».

Камеральные проверки

В 2019 году в РФ было проведено 62 802 102 проверки, по итогам 2 447 065 проверок (3,9% от общего количества) выявлены нарушения, повлекшие исчисление к доплате налогов на сумму 21,5 млрд. руб., а также пеней и штрафов — 16, 2 млрд. руб.

При этом, сравнение указанных значений с результатами камерального контроля за период с начала действия новых форм налоговых деклараций по НДС, позволивших налоговой службе более оперативно реагировать на нарушения налогового учета, демонстрирует снижение его результативности:

![]()

![]()

Данный эффект также может объясняться существенным ростом роли аналитической работы налогового органа и частым на практике добровольным или добровольно-принудительным уточнением налогоплательщиками своих обязательств перед бюджетом.

Как указано в докладе ФНС, конечной целью стратегии налоговой службы является неотвратимость наказания для тех, кто не соблюдает налоговое законодательство, и создание стабильной налоговой среды для добросовестных, «прозрачных» налогоплательщиков, с предоставлением им комфортных условий налогового администрирования и исполнения налоговых обязательств.

Таким образом, ФНС России обещает создать условия, когда налогоплательщику выгоднее платить, быть добросовестным, выстраивая деятельность для приобретения репутации, позволяющей иметь связи с такими же добросовестными контрагентами. Хочется надеяться, что добросовестным компаниям действительно будет легче жить и все свое внимание налоговая служба направит на недобросовестных. Время покажет, а пока на практике картина не всегда радужная для добросовестных, особенно в части НДС-разрывов из-за «сомнительных звеньев», которые не платят налоги. Тем не менее, быть честным, в том числе и в налоговом плане, использовать здоровое налоговое планирование и своевременно выявлять/исправлять ошибки и нивелировать налоговые риски бизнеса намного выгоднее и уж точно спокойнее, чем получать сомнительную и необоснованную налоговую выгоду от применения «схематозов», которые с каждым днем становятся все более заметными для ФНС.

Оспаривание результатов налоговых проверок

Все последние годы ФНС России констатирует свой тотальный успех в делах об оспаривании решений, действий и бездействия налоговых органов.

Так, согласно итоговому докладу о деятельности службы за 2019 год из общей суммы рассмотренных судами требований по всем спорам с налогоплательщиками в пользу налоговых органов было разрешено 85,4% дел. Напомним, что в 2017 году — 80,3%, в 2018 году — 82,6%.

![Редакция сайта klerk.ru «Клерк» — крупнейший сайт для бухгалтеров. Мы не берем денег за статьи, новости или скачивание документов. Мы делаем все, чтобы сделать работу бухгалтеров проще.]()

«Клерк» Рубрика Налоговые проверкиВыездная налоговая проверка представляет собой основную угрозу для юридических лиц и индивидуальных предпринимателей со стороны налоговых органов, поскольку по результатам ее проведения, как правило, доначисляются налоговые платежи в значительном размере, способном пошатнуть в один момент имущественное и финансовое благосостояние бизнеса и даже привести к банкротству.

Немного свежей статистики:

По данным сводного отчета ФНС России по форме 2-НК «О результатах контрольной работы налоговых органов» за 2012г. было проведено всего 55 413 результативных выездных проверок, по которым доначислено 311,5 млрд руб. Т.е. в среднем по 5,6 млн рублей на одну выездную проверку. Это средние показатели: то есть одному налогоплательщику доначислили 1 млн рублей, а другому 100 млн рублей.

Для сравнения, результативных камеральных проверок за 2012г. было проведено 1,8 млн, а доначислено 57,8 млрд рублей (всего по 31 руб. на одну проверку).

При этом выездная проверка может не назначаться годами, а может быть назначена по истечении года с момента регистрации организации. Есть и такие налогоплательщики, которых проверяют стабильно каждые три года, хотя они не относятся к категории крупнейших.

В таких обстоятельствах любого предпринимателя особо интересует, насколько велика вероятность того, что его бизнес подвергнется столь тяжкому испытанию.

Чтобы ответить на сокровенный вопрос, проходить углубленное изучение теории вероятности нам не придется. На самом деле, выбор претендентов на выездную проверку во многом зависит от того, как быстро конкретный бизнес набирает обороты и есть ли у налогового органа основания полагать, что с этого оборота не все, что полагается, упало в бюджетную копилку. Да-да, чем больше зарабатывает бизнес, тем больший интерес он представляет для налоговиков, ведь их задача не только доначислить как можно больше, но и взыскать доначисленное.

А что касается нарушений, то они найдутся всегда, особенно, если проверяется разросшаяся неповоротливая структура, которой значительно сложнее контролировать многочисленные аспекты своей деятельности. Например, проверять всех своих поставщиков на предмет благонадежности (нет-нет, да найдется среди них парочка «проблемных налогоплательщиков», по которым налоговики, как минимум, найдут возможность отказать в вычетах по НДС).

Поэтому, как раз развивающемуся среднему бизнесу, в первую очередь, и стоит почаще оценивать свою деятельность на предмет налоговой безопасности.

Более того, если по результатам выездной проверки удалось доначислить значительную сумму налоговых платежей, при этом проверяемый налогоплательщик не оспаривал результатов проверки и добросовестно все оплатил, то такого налогоплательщика, скорее всего, возьмут на заметку, что бы по истечении двух-трех лет «навестить» его снова. Собственно, за счет именно таких несчастных налогоплательщиков еще сохраняется миф о том, что выездная налоговая проверка проводится регулярно раз в три года.

Что же представляет из себя процесс планирования выездных проверок в свете выше сказанного.

ФНС России и региональные налоговые управления разрабатывают специальные рекомендации и требования к планированию выездных налоговых проверок, которые доводятся до районных инспекций в виде внутренних регламентов или устных распоряжений и играют решающую роль в направлении деятельности инспекторов при проведении проверок.

Широко известная «Концепция планирования выездных налоговых проверок» (Приказ ФНС от 30 мая 2007 г. № ММ-3-06/333@) является, пожалуй, единственным официальным общедоступным документом, определяющим деятельность налоговых инспекций по данному направлению, и содержит 12 «критериев самостоятельной оценки рисков» для налогоплательщиков. Рассматривать их все в рамках данной статьи мы не будем, потому что они широко известны.

Отметим лишь два критерия, характеризующие взаимоотношения налогоплательщика с его контрагентами:

- Построение финансово-хозяйственной деятельности на основе заключения договоров с контрагентами - перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин (деловой цели).

- Ведение финансово-хозяйственной деятельности с высоким налоговым риском (сомнительные сделки с так называемыми «проблемными» контрагентами, фирмами- «однодневками»)

В связи с этим наличие «проблемных» контрагентов у налогоплательщика в настоящее время является определяющим признаком для решения вопроса о включении его в план выездных проверок, поскольку позволяет на стадии предпроверочного анализа установить предполагаемую сумму доначислений по платежам, осуществляемым в адрес «проблемных» контрагентов.

Распутывание хитроумных схем уклонения от налогообложения с использованием цепочек-контрагентов производится, чаще всего, уже в процессе проведения самой выездной проверки, при этом инспекторам порой даже вменяют в обязанность вычисление хотя бы одного «обналичника».

Поэтому следует внимательней подходить к выбору своих поставщиков, а также заранее подготовить документы, свидетельствующие о должной осмотрительности, проявленной при выборе контрагента.

Помимо общедоступных критериев риска, налоговики используют и другие признаки, свидетельствующие о недобросовестности налогоплательщиков, такие как:

- Систематическое применение сотрудниками компании имущественных и социальных налоговых вычетов по НДФЛ в крупных размерах;

- Систематическое применение налоговых льгот, правомерность использования которых невозможно установить при камеральной проверке. Предоставление подтверждающих документов по собственной инициативе вряд ли избавит от проверки, налоговики могут начать подозревать, что компании есть что скрывать;

- Неоднократное представление уточненных налоговых деклараций, в которых указаны суммы налогов в размере, меньшем ранее заявленного;

- Существенные нарушения законодательства о налогах и сборах, выявленные последней выездной налоговой проверкой.

По налогу на прибыль самым «рисковым» для налогоплательщика признаком является «значительное превышение внереализационных расходов над выручкой», а также «снижение налоговой нагрузки при росте выручки».

По НДС - когда выручка налогоплательщика, по данным бухгалтерской отчетности, выше налоговой базы в декларации по НДС, и эта разница превышает «дебиторку». Сумма авансов, полученных в счет предстоящих поставок, меньше размера кредиторской задолженности, указанного в бухгалтерской отчетности, или если доля вычетов превышает средний показатель.

По основаниям возникновения долга кредитора перед организацией:

-сделки, не имеющие явной экономической обоснованности;

В рамках данного приказа создана специальная федеральная электронная база ЮЛ-КПО (или «Юридические лица, контролируемые в первую очередь»).

Вообще, множество критериев основаны на расчетах, соотношениях и сравнениях имеющейся у налоговых органов в отношении налогоплательщиков информации, с использованием ЭВМ (об использовании налоговыми органами ЭВМ)

Вся информация, получаемая непосредственно в ходе проведения контрольных мероприятий, также подлежит электронной обработке.

Пропуская таким образом налогоплательщиков через фильтр критериев «риска», налоговый орган выстраивает их «в очередь» на включение в план выездных проверок.

Но не все так просто, здесь, как это часто бывает в любых очередях, есть своя «элита», которую пропускают в приоритетном порядке, «аутсайдеры», плетущиеся в конце и те кто не прошли «дрескод» (фирмы- «однодневки» в первую очередь) и были исключены.

Так, внутренним Регламентом планирования и подготовки ВНП установлено, что обязательному включению в проект плана выездных налоговых проверок подлежат следующие налогоплательщики в следующем порядке:

- организации, в соответствии со ст. 83 НК РФ отнесенные к категории крупнейших. При этом налоговому органу необходимо обеспечить проверку всех налоговых периодов и налогов. Налогоплательщики, входящие в указанную категорию, должны включаться в план проверок не реже одного раза в два года. Налогоплательщики, отнесенные к категории крупнейших налогоплательщиков, администрируемых на региональном уровне, на основании соответствия установленным критериям только одного показателя финансово-экономической деятельности «активы», должны включаться в план проверок не реже одного раза в три года;

- налогоплательщики, получившие доход по итогам предшествующего налогового периода от осуществления предпринимательской деятельности и подлежащей налогообложению налогом на доходы физических лиц – 100 млн. рублей и более;

- налогоплательщики, отобранные в соответствии с Концепцией системы планирования выездных налоговых проверок на основе общедоступных критериев, о которых мы так много говорили. При этом соответствие налогоплательщика общедоступным критериям не является безусловным основанием для включения налогоплательщика в проект плана выездных налоговых проверок;

- налогоплательщики, отобранные на основе информации, полученной из внешних источников, в том числе информации, поступившей в установленном порядке от органов внутренних дел, свидетельствующей о наличии нарушений законодательства о налогах и сборах. Наличие указанной информации так же не является безусловным основанием для включения налогоплательщика в проект плана выездных налоговых проверок.;

- организации, отобранные из числа рекомендованных к проверке в соответствии с решением комиссии налогового органа по легализации налоговой базы. Рекомендация налогоплательщика к проверке не является безусловным основанием для включения налогоплательщика в проект плана выездных налоговых проверок;

- организации, в отношении которых у налогового органа имеется информация о начале процедуры их реорганизации (ликвидации). Не является безусловным основанием для включения налогоплательщика в проект плана выездных налоговых проверок, за исключением случаев, когда данные организации подлежат включению в план проведения проверок по иным основаниям.

Данные положения недвусмысленно указывают, что налоговые органы интересуют в первую очередь состоявшиеся богатые налогоплательщики, способные вынести значительное налоговое бремя по итогам выездной проверки, как говорится «За ватагу нищих одного богача не выменяешь».

Относительно всех остальных налогоплательщиков налоговики действуют по принципу получения наибольшего рублевого эффекта от проведения выездной проверки, соотнося размер предполагаемой суммы к доначислению с платежеспособностью налогоплательщика. При этом часто забывают оценивать возможные сложности доказывания предполагаемого нарушения и не учитывают факторы, которые могут препятствовать проведению проверки, в связи с чем между отделами планирования и отделами выездных проверок сохраняются довольно напряженные отношения.

. на этом мы прервемся, дабы сильно вас не утомлять и сохранить интригу. Продолжения ожидайте в ближайшей рассылке.

Налоговики рассказали, как составляют план выездных проверок: бизнесменов проверяют по 12 критериям. В первую очередь в план попадают предприниматели, которые за год заплатили меньше налогов, чем в среднем по отрасли. Это основной показатель — уровень налоговой нагрузки. Чем больше показателей не выполняет бизнесмен, тем выше вероятность того, что к нему придут с проверкой.

В статье рассказываем, как оценить свой бизнес по критериям налоговой. А еще делимся опытом бизнесмена, который ни разу за пять лет не попал в план проверок — рассказываем, как ему это удалось.

- Автор: Ирина Ситникова

- Иллюстратор: Ivan Might

На форумах и в соцсетях иногда пишут, что налоговикам запрещено проверять бизнесменов первые три года после регистрации. Это миф. По закону они могут прийти на следующий день после регистрации. Но это бессмысленно, поэтому не приходят.

На самом деле налоговики не имеют права приходить к бизнесмену с проверкой чаще двух раз в год (п. 5 ст. 89 НК РФ). А по одному и тому же поводу могут прийти только раз в течение года. Например, если вас проверили по НДС, то в этом же году могут прийти и проверить по налогу на прибыль, а требовать информацию по НДС уже не имеют права. После этого по любому поводу к вам придут не раньше следующего года. Других ограничений по частоте и количеству выездных проверок в законе нет.

Налоговая нагрузка ниже нормы

Для всех организаций и ИП

Налоговая нагрузка показывает, какой процент выручки бизнесмен отдает государству. Это основной критерий, на который налоговики ориентируются, когда отбирают бизнесменов для проверки.

Сумму всех налогов рассчитывают с учетом налога на доходы физических лиц, который бизнесмен платит за своих работников. Сумму страховых взносов в расчет не включают — нагрузку по ним рассчитывают отдельно.

Налоговики ежегодно рассчитывают налоговую нагрузку для каждой отрасли. Если показатель налоговой нагрузки ниже, чем по отрасли, вы с большой вероятностью попадете в план проверок. Если выше, налоговая скорее всего к вам не придет. Чтобы оценить уровень риска, рассчитайте размер налоговой нагрузки своего бизнеса и сравните с показателем по отрасли.

Предположим, владелец кофейни за год выручил 12 000 000 ₽ и заплатил 540 000 ₽ налогов.

В таблице из приказа налоговой находим размер налоговой нагрузки в сфере общепита — 9,5%. Показатель кофейни в два раза ниже, чем по отрасли. Скорее всего, бизнесменом заинтересуются налоговики.

Если ваш уровень налоговой нагрузки ниже, чем по отрасли, удостоверьтесь, что всё правильно рассчитали и показали в отчете для налоговой. Если нашли ошибку, исправьте и подайте корректирующий отчет. Если всё верно и договоры, акты и другие подтверждающие документы в порядке, беспокоиться нечего.

Регулярные убытки

Для всех организаций и ИП

Если бизнесмен два года подряд и больше показывает в отчетах убытки, это подозрительно. Возможно, он создает их искусственно, чтобы не платить налоги.

Низкая зарплата работников

Для всех организаций и ИП

Если среднемесячная зарплата работников ниже показателя по отрасли в регионе, бизнесмена заподозрят в том, что он платит зарплату в конвертах или скрывает трудовые отношения с работниками. А значит — уклоняется от уплаты страховых взносов и не перечисляет налог на доходы физических лиц за своих работников.

На сайте Росстата скачайте информацию о размере зарплат по регионам и сравните со своими показателями

На сайте Росстата скачайте информацию о размере зарплат по регионам и сравните со своими показателями

Игнорирование запросов инспектора

Для всех организаций и ИП

К бизнесмену придут с проверкой, если он игнорирует налоговую: в течение пяти дней не отвечает на запросы, не подает документы, которые требуют налоговики, или отказывается пояснять нестыковки и ошибки в декларации, которые выявил инспектор.

Миграция между налоговыми инспекциями

Для всех организаций и ИП

Если бизнесмен чаще одного раза меняет адрес фирмы так, что переходит в другую налоговую, это подозрительно. Возможно, бизнесмен старается избежать внимания налоговой и уклониться от проверок.

Работа через цепочку посредников

Для всех организаций и ИП

Если бизнес работает по цепочке договоров с посредниками и перекупщиками, через новую фирму сразу проходят крупные суммы денег, а все участники сделки связаны между собой, это подозрительно. Вероятно, это фирма-однодневка, которая помогает уклоняться от уплаты налогов и отмывать деньги. Такими фирмами заинтересуются не только налоговики, но и правоохранительные органы.

Список признаков, по которым выявляют потенциальных преступников, перечислили в Постановлении пленума Высшего арбитражного суда РФ от 12.10.2006 N 53.

Деятельность с высоким налоговым риском

Для всех организаций и ИП

Если налоговая узнает, что предприниматель сотрудничал с фирмой-однодневкой, заподозрит в преступлении и его. Неважно, знал ли предприниматель о незаконной деятельности партнера или случайно связался с преступником.

Чтобы избежать проблем, проверяйте новых партнеров. Вероятно, вы столкнулись с фирмой-однодневкой, если (п. 12 приложения №2 Приказа ФНС России от 30.05.2007 N ММ-3-06/333@):

- — руководитель фирмы не хочет общаться с вами лично, даже когда подписываете договор;

- — руководитель отказывается показывать устав или другой учредительный документ, который подтверждает, что он руководит фирмой;

- — руководитель отказывается показывать паспорт или загранпаспорт — не хочет подтверждать свою личность;

- — у фирмы нет адреса: неизвестно, где она находится, где ее производство и склады;

- — фирма никому не известна, в интернете и СМИ о ней ничего нет. Тем более это подозрительно, если другие аналогичные компании активно себя рекламируют в интернете, на телевидении и баннерах;

- — фирма не зарегистрирована в Едином государственном реестре юридических лиц;

- — сотрудник фирмы отказывается показать стандартные для бизнеса документы: свидетельства, лицензии, документы на имущество.

Это основные признаки фирмы-однодневки, но не все. Если сомневаетесь, проверьте партнера по базам налоговой.

Ссылки на базы налоговой в конце страницы под реестром юрлиц

Ссылки на базы налоговой в конце страницы под реестром юрлиц

Бизнесменам, которые случайно связались с фирмой-однодневкой, хотят в этом признаться и избежать проверки, налоговики рекомендуют убрать сомнительные операции из расчета суммы налога и подать уточненную декларацию с пояснительной запиской. В этом случае проверку можно избежать.

Если налоговики подозревают бизнесмена в других нарушениях, местная налоговая передаст информацию о нем в федеральную налоговую. ФНС решит, отправлять к бизнесмену проверяющих или нет.

Показатели на спецрежимах близки к предельным

Для организаций и ИП на спецрежимах

Для спецрежимов государство ввело предельные показатели. Если бизнесмен приближается к предельному показателю на 1–5% несколько раз за год, это подозрительно. Возможно, он искусственно их занижает, чтобы не лишиться права работать на спецрежиме.

Предельные показатели перечислены в Налоговом кодексе.

- — годовой доход не более 150 млн рублей;

- — количество работников не более 150 человек;

- — остаток основных средств не более 150 млн рублей;

- — доля участия других организаций не более 25%.

- — площадь торгового зала или зала обслуживания посетителей не более 150 м²;

- — общая площадь спальных помещений в гостинице или отеле не более 500 м²;

- — количество работников не более 100 человек.

Для ЕСХН (ст. 346.3 НК РФ): доходы от сельскохозяйственной деятельности должны быть не менее 70% всех доходов.

Налоговый вычет по НДС выше 89%

Для организаций и ИП на общей системе налогообложения

Если бизнесмен уменьшает налоги с помощью налогового вычета больше чем на 89%, налоговая заподозрит его в махинациях.

Налоговый вычет — это сумма, которая уменьшает налог. В основном это НДС из счетов-фактур поставщиков товаров и услуг, которые бизнесмен купил.

Уровень рентабельности организации на 10% ниже нормы

Для организаций на общей системе налогообложения

Если рентабельность продаж и активов ниже на 10% и больше, чем по отрасли, бизнесмена могут заподозрить в уклонении от уплаты налога на прибыль.

Рентабельность показывает, насколько эффективно бизнесмен использует ресурсы: деньги, товары, основные средства. По результатам года налоговики рассчитывают показатели рентабельности по видам деятельности.

Предположим, владелец кофейни зарабатывает только продажами кофе, чая и выпечки. За год он получил прибыль 300 000 ₽, закупил товаров на 4 000 000 ₽, его активы на конец года составляют 3 000 000 ₽.

Рентабельность продаж общепита из документа налоговой — 7,0%, рентабельность активов — 3,3%. Показатель кофейни выше, чем по отрасли. Вряд ли налоговики заинтересуются кофейней.

Расходы организации растут быстрее доходов

Для организаций на общей системе налогообложения

Если в каждом квартале расходы растут быстрее доходов, это подозрительно. Возможно, бизнесмен занижает доходы или завышает расходы, чтобы не платить налог на прибыль.

Расходы ИП близки к доходам

Для ИП на общей системе налогообложения

Бывает, предприниматель по результатам года выходит в ноль — расходы равны доходам. В этом случае платить налог на доходы физических лиц не с чего. Налоговая может заподозрить, что бизнесмен подгоняет расходы под доходы, чтобы не платить налог.

Также бизнесмена заподозрят в махинациях, если налоговый вычет на доходы физических лиц окажется выше 83% от суммы доходов.

Что говорят бизнесмены

Мы поговорили с бизнесменом из Питера, который производит мебель. Он руководит ООО на общей системе налогообложения. Это самый сложный налоговый режим из всех: бизнесмен платит НДС, налог на прибыль, транспортный налог и налог на имущество. Он поделился опытом, как ему удается избегать выездных проверок.

За пять лет к бизнесмену ни разу не пришли с налоговой проверкой. Это заслуга бухгалтера на аутсорсе — он проверяет показатели фирмы по всем 12 критериям. В течение года он следит, чтобы налоговая нагрузка была не ниже, чем по отрасли, контролирует доходы, расходы, начисление НДС и сумму налоговых вычетов по нему. Фирма не связывается с сомнительными схемами и подозрительными компаниями — дотошно проверяет каждого поставщика. А в конце года, прежде чем подать декларацию, бухгалтер еще раз прогоняет показатели фирмы по всем критериям налоговой. Это работает: бизнесмен не нарушает закон, и налоговики его не тревожат.

Бизнесмен рассказал, что помимо 12 критериев есть еще один, на который ориентируются налоговики — минимальный размер оплаты труда (МРОТ). Они наверняка придут с проверкой к тем, кто платит своим работникам зарплату ниже минимального уровня. Для Питера с 1 мая 2018 года МЗП равна 17 000 ₽, но бизнесмен предпочитает платить на тысячу-две больше, чтобы наверняка. Этим негласным правилом руководствуются как налоговики, так и бизнесмены.

Мы не можем гарантировать, что вы не попадете в план проверок, даже если у вас все показатели в норме. Но опыт бизнесмена, с которым мы разговаривали, показывает, что ни разу не попасть в план проверок возможно.

Подытожим

Налоговики составляют план проверок не наобум, а только после того, как проанализируют годовую отчетность. Потенциальных нарушителей отбирают по 12 критериям. В первую очередь займутся теми, кого заподозрят в преступной деятельности, отмывании денег и уклонении от уплаты налогов. Затем заинтересуются бизнесменами, у которых зашкаливают один-два показателя. Бизнесмены, у которых все показатели в норме, вряд ли попадут в план проверок

Чтобы узнать, грозит ли вам проверка:

1. Оцените свой бизнес по критериям налоговой.

2. Если обнаружили отклонения, проверьте, все ли операции попали в отчет для налоговой и нет ли ошибок в расчетах.

3. Если ошиблись, подайте корректирующий отчет. Если ошибок нет, вы ничего не нарушили, всё законно и подтверждающие документы на месте, предоставите их налоговой в случае проверки.

4. Чтобы в дальнейшем не попасть в план проверок налоговой, старайтесь не отклоняться от нормы по тем показателям, на которые они ориентируются.

Читайте также: