Платежное поручение является подтверждением оплаты для налоговой

Опубликовано: 16.05.2024

Налоговые инспекторы при проверке часто требуют не только платежки, но и выписки. Мы решили выяснить, что делать, если ряд документов бухгалтером потерян.

Естественно. Но в документе обязательно должен быть указан код бюджетной классификации (КБК). А вот потребуют ли у вас при проверке выписку из банка, я не знаю – все зависит от того, что будут проверять. В крайнем случае в банке всегда можно попросить копию этого документа.

Вам лучше связаться с вашим инспектором. А какая у вас проблема? Утеряли выписку? Знаете, факт уплаты налога подтверждает платежное поручение вместе с выпиской. Поэтому обратитесь в ваш банк – пусть там сделают копию.

Нашим проверяющим будет достаточно платежного поручения. Главное, чтобы на документе стояла отметка банка об исполнении.

Мы такими вопросами не занимаемся. Вам лучше в банк обратиться – попросите у них дубликат выписки. Выписка должна быть.

При документальной проверке обязательно нужно представить и само платежное поручение, и выписку к нему. Поэтому вам лучше обратиться в банк и попросить, чтобы они выдали вам копию – у них же хранится второй экземпляр выписки.

Честно говоря, я не знаю, будут ли наши проверяющие требовать у вас выписку из банка. Попробуйте позвонить своему инспектору – надеюсь, что он вам поможет. Скорее всего выписка потребуется.

Ну, вообще-то платежное поручение само по себе является документом, подтверждающим уплату налога. А вот потребуют ли у вас наши проверяющие еще и выписку, этого я, к сожалению, не знаю.

Обязательно нужно попросить банк, чтобы он выдал вам дубликат. И чем скорее, тем лучше. Когда наши сотрудники придут к вам с проверкой, то выписку они потребуют в любом случае.

Если у вас осталась платежка, проблем не должно возникнуть. Желательно, правда, чтобы у вас сохранилась выписка следующего дня – тогда нашим сотрудникам будет проще работать.

Обратитесь в банк и попросите, чтобы вам выдали дубликат. Сделать это несложно. Тем более что при проверке этот документ так или иначе потребуют.

Если в платежке указан верный КБК, то претензий у наших проверяющих не возникнет. Видно же, что налог вы уплатили.

Боюсь, то, что у вас осталась платежка, не спасет ситуацию. Банковскую выписку все равно потребуют. Обратитесь в банк – они должны без проблем выдать дубликат.

Даже если у вас и есть платежка, в рамках документальной проверки этого недостаточно. Выписку из банка у вас потребуют обязательно, поэтому лучше сделайте дубликат.

Нет ничего страшного в том, что вы потеряли выписку. Если понадобится, мы ее сами из банка запросим. Хотя это можете сделать и вы. В общем, в любом случае проблем возникнуть не должно.

К платежному поручению обязательно должна быть приложена выписка из банка. Не знаю, оштрафуют ли вас за ее потерю. Обратитесь в банк – пусть они вам дубликат выдадут. Стоит это недорого.

Позвоните своему инспектору – он вам точно скажет. Мне кажется, что платежного поручения будет достаточно. Там ведь стоит отметка об исполнении? Значит, налог считается уплаченным.

Мы такими вопросами не занимаемся. Вы обратитесь в банк – пусть они вам все и разъяснят.

Если вы в платежке указали правильный КБК, то значит, деньги до нас дошли. А выписку нам представлять не обязательно. Мы и так видим, что налоги вы заплатили.

В принципе платежное поручение подтверждает факт уплаты налога. Но при проверке могут попросить представить еще и выписку. Вам нужно обратиться в банк – там должны выдать дубликат. Как правило, они делают это в течение трех дней.

Вы же можете попросить в банке копии. Они должны дать. У них же не сгорело все! А при проверке желательно иметь все документы. Хотя если вы все вовремя платите, то к вам серьезных претензий не будет.

Конечно, платежные поручения являются подтверждением платежа. Но выписка предпочтительнее. Ведь операционист в банке может поставить печать на платежку, а потом по какой-то причине деньги не будут сняты со счета. И что тогда? Он же может просто ошибиться. Лучше подтверждать платеж выпиской. Это вернее. При проверке главное, чтобы у вас все платежи были своевременные.

Почитайте кодекс. Там все написано, за что мы можем оштрафовать, а за что – нет. Конечно, то, что вы документы не представите, – это нарушение. Но главное, чтобы налоги в принципе были перечислены. Это важнее. И тогда проблем не будет. А выписки и восстановить можно.

Подтверждением платежа, конечно, являются платежное поручение с печатью банка и выписка из этого же банка. Поэтому необходимы оба документа. В случае утери одного из них вам необходимо восстановить документ. Обязательно просите в банке копию, тем более что у них есть архивы – они много лет хранят платежные документы.

Надо законы читать. Обязательно все документы должны быть. Только не надо дожидаться проверок. А что случилось? Почему нет выписок? Возьмите копии. Или банк закрыли? Штрафы же могут быть, если вы не представите документы. Это касается всех документов – и кассовых отчетов, и счетов-фактур. Всех. Если будет документальная проверка, то, конечно, проверят наличие всего. Хотя проблемы скорее возникнут, если деньги не дошли до бюджета. А если дошли – то не так страшно. Совсем не страшно.

А вы все потеряли? По расчетному счету все документы надо иметь. Тем более что вы налоги перечисляете. Но если у вас с нами нет никаких расхождений по налогам, то не страшно, если будет только платежка. Хотя положено, чтобы и выписка была. По сути именно она подтверждает, что деньги с вашего счета сняли. Просите копию в банке. Или инспектор сам запросит, если придет на проверку. Но на самом деле все не так ужасно. Вам дадут возможность получить копии, штрафовать сразу не будут.

Обязательно надо найти ваши выписки. Платежное поручение хотя и является подтверждением, но не совсем. В банке могут поставить печать и дату ошибочно. А выписка – это уже точно. Только я не вижу проблемы. Все документы в банке хранятся. Возьмите копию. Банк-то существует? Берите быстрее копии. А то закроют банк – где будете искать? А проверка, сами знаете, прошлые года проверяет. Что касается штрафов – они предусмотрены не за отсутствие выписок конкретно, а за непредставление документов в целом. В акте все напишут.

Платежное поручение, безусловно, является подтверждением платежа. Там ведь все указано: и КБК, и назначение платежа, все. И отметка банка есть с датой. Но на всякий случай выписку надо восстановить. Не так это страшно, что ее нет, но лучше, чтобы она была. В принципе инспектор может и придраться. Но конкретно за отсутствие выписки вас не оштрафуют. Если только в целом по фирме за отсутствие документов. Не важно каких – любых. И банковских в том числе. А сколько штраф – не знаю.

Выписки, конечно, должны быть. И при документальной проверке их потребуют. Особенно если у вас будут расхождения со сведениями из налоговой.

Выписка является подтверждением платежа. Но в платежке всегда все указано – поэтому при спорных моментах удобнее, чтобы все банковские документы присутствовали. Почитайте на всякий случай КоАП, если штрафов боитесь.

Если понадобятся выписки, то налоговая инспекция сама может сделать в банк запрос, конечно, если он будет жив к тому времени. У вас с банком-то все в порядке? Работает? Тогда сами запрос сделайте – пусть копии выдадут. А платежка без выписки – недействительна. Сами знаете, что они в банке также ошибаются.

Я не понимаю, что за ситуация? Все потеряли? Вообще все документы? Так восстановите быстрее, все, что сможете. Конечно, к вам проверка придет когда-нибудь. И что вы покажете? Оштрафуют вас за отсутствие документов.

Попросите, чтобы в банке вам выдали копии, оштрафуют, если не предъявите. Хотя вам дадут время к проверке подготовиться.

А вы законы читаете? Там написано, что все первичные документы необходимо сохранять. И предъявлять при проверке. Что касается выписок – к ним тоже это относится, доставайте копии, заверенные банком. Неважно, что платежка все подтверждает. Выписка должна быть. И если вас будут проверять, то обязательно вам укажут на отсутствие их как на нарушение. Позаботьтесь, чтобы выписки были.

Главное, чтобы налоги были уплачены вовремя. И платежка это подтверждает. Тем более если все реквизиты указаны верно. А проверяющие, может, и не придерутся, что выписки нет.

Теряли ли вы документы?

Ирина Потемкина, главный бухгалтер ООО «Леонита»:

– У меня были большие неприятности. При переезде из одного офиса в другой мы потеряли несколько коробок с документами. Когда это обнаружили, чуть с ума не сошли! В том числе там были папки с документами по расчетному счету. Выписки, платежки, счета-фактуры тоже там были подшиты.

И как назло, звонят из налоговой – к вам плановая проверка, подготовьте всю документацию.

Мы кинулись в банк. Там пообещали выдать дубликаты платежек и выписок. Но, поскольку это были документы за прошедшие годы и их было очень много, нам выставили такой счет, что мы не знали, что делать. Ведь их из архива пришлось доставать. Обошлось нам это удовольствие в десятки тысяч рублей. Нам и счета, по которым мы платили, тоже восстанавливать пришлось. Вся бухгалтерия неделю по всему городу по организациям бегала. Штрафы все равно были, так как все документы восстановить не удалось.

Галина Иванова, бухгалтер ЗАО «Северяночка»:

– Я как раз недавно обнаружила, что в банке мне дали не те выписки. То есть чужие. А мои, видимо, – другому бухгалтеру. Я чужие вернула, а мне мои – нет. Их просто выбросили. Вот и пришлось в банке дубликаты заказывать. За деньги, естественно. Я знаю, что за отсутствие выписок больших штрафов нет, но все равно – неприятно. Главное, чтобы фирма все налоги заплатила вовремя.

Платежные поручения с отметкой банка являются подтверждением уплаты налога. Но при проверке налоговики обязательно истребуют и выписки. Ведь это первичные документы, которые компания обязана хранить. Поэтому, чтобы избежать штрафов (ст. 126 НК), компании необходимо восстановить утерянные документы.

Предположим, такой возможности нет. Банк в кризисе, а специалисты инспекции требуют выписку. Кстати, требование это возникло после банковского кризиса 1998 года. В то время банки хоть и ставили отметку на платежке, но деньги не перечисляли. Формально получалось, что налог уплачен и перечислен в бюджет, но на деле никаких перечислений банк не совершал.

Именно тогда Конституционный Суд вынес постановление от 12 октября 1998 г. № 24-П, в котором признал неконституционным повторное взыскание налога. Но с недавними событиями в банковском секторе ситуация опять обострилась.

Арбитражная практика по этому вопросу сложилась противоречивая. С одной стороны, суд признавал фирму недобросовестным налогоплательщиком (постановление ФАС Московского округа от 15 июля 2003 г. № КА-А40/4677-03). По мнению арбитража, фирма умышленно направила платежное поручение в проблемный банк. А поскольку у нее были счета в других банках, то налог не уплачен.

С другой стороны, позднее судебная инстанция поддержала компанию (постановление ФАС Московского округа от 13 февраля 2004 г. № КА-А40/287-04). По мнению суда, фирма сама распоряжается своими счетами. Здесь не играет роль, есть ли у компании деньги в других банках. Поэтому заставить фирму платить налоги повторно нельзя.

Наталья СВИСТУНОВА

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

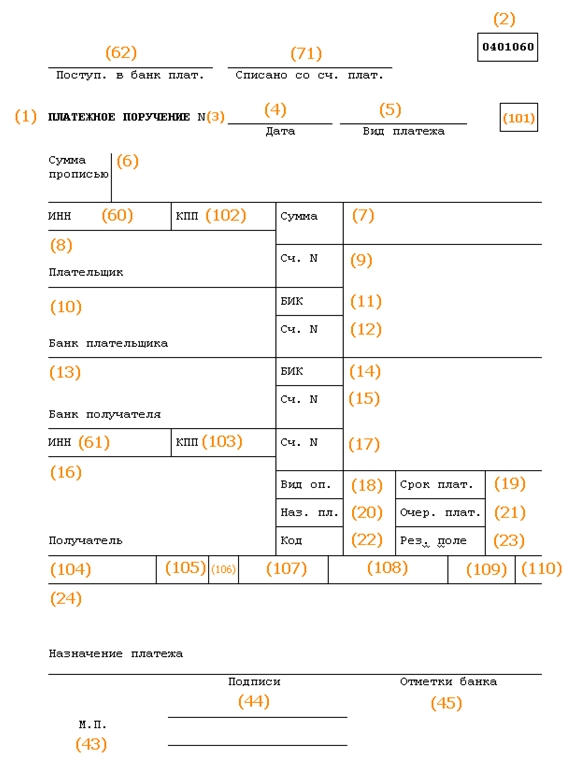

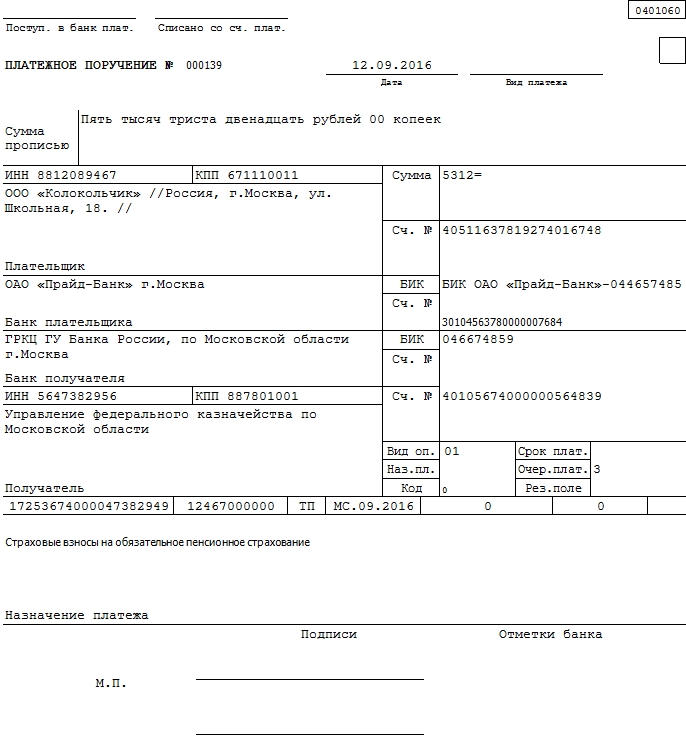

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

- плательщика;

- банка;

- получателя средств.

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 7 – сумма. Перечисляемые деньги цифрами. Рубли надо отделить от копеек знаком – . Если копеек нет, после рублей ставится =. Никаких других знаков в этом поле быть не должно. Цифра должна совпадать с прописью в поле 6, иначе платежка принята не будет.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Платежное поручение — что это такое

В деятельности бюджетного учреждения большинство расчетов с контрагентами производится через безналичные банковские переводы. Оплата услуг, работ и товаров наличными деньгами случается довольно редко, преимущественно через подотчетных лиц.

Для безналичных расчетов применяются специальные бланки — платежки. Платежное поручение — это документ-распоряжение (ПП), в котором содержится официальное указание плательщика банковскому учреждению на списание с расчетного счета денежных средств в пользу сторонней организации или бюджета.

Один документ имеет разные значения для субъектов безналичных переводов:

- Для организации-плательщика платежка оформляется как разрешение банку списать деньги с расчетных счетов.

- Что такое платежное поручение в банке? Для банковской организации платежка — это рабочий документ, на основании которого проводятся операции по списанию денег с одних счетов и зачислению на другие.

- Для получателей ПП — это подтверждение оплаты товаров, работ и услуг, погашения налоговых и прочих обязательств перед бюджетом.

Актуальный бланк

Пошаговая инструкция по заполнению финансового документа доступен в отдельном материале — «Образец заполнения платежного поручения в 2020 году».

Для чего нужно платежное поручение

Как мы отметили ранее, документ применяется российскими экономическими субъектами для осуществления разного вида расчетов. Основные направления:

- зачисление заработной платы персоналу;

- оплата страховых взносов и налогов в соответствующие бюджеты государства;

- погашение задолженностей перед поставщиками и подрядчиками;

- перечисление авансовых платежей, банковских гарантий по госконтрактам и договорам;

- приобретение ценных бумаг, иностранной валюты, драгоценных металлов;

- переводы между расчетными счетами одного экономического субъекта;

- оплата неустоек, штрафов, пеней, расчеты за государственные пошлины, сборы.

Это далеко не полный перечень операций, которые оформляются платежками.

Сколько экземпляров должно быть

На одну финансовую операцию составляется 4 копии платежного поручения. Первый экземпляр хранится в банковском учреждении, на его основании деньги списываются со счетов.

Вторая и третья копии предназначены для получателя и его банка. То есть один экземпляр остается в банке получателя, на его основании деньги зачисляются на расчетный счет. А второй прикрепляется к банковской выписке, которая передается получателю.

Последний экземпляр, с отметкой банка о проведении, возвращается учреждению-плательщику. То есть платежка подкрепляется к банковской выписке, как подтверждение исполнения ПП.

Отметим, что число копий может быть иным, в зависимости от обстоятельств и условий отправки денежного безналичного перевода.

Является ли платежное поручение юридическим документом

Платежка признается официальным юридическим документом, если при ее составлении соблюдены все правила, утвержденные Приказом Минфина от 12.11.2013 № 107н. Иными словами, ПП должно соответствовать следующим требованиям:

- Бланк в исключительно унифицированной форме ОКУД 0401060. Текущий бланк документа утвержден в Положении Банка России от 19.06.2012 № 383-П. Отметим, что платежка может быть оформлена как на бумаге, так и в электронном виде.

- Соблюдение хронологического порядка при нумерации обязательно. Что такое номер платежного поручения? Порядковый номер платежки — это цифровое значение, которое было присвоено документу при его формировании, причем с соблюдением хронологии.

- Реквизиты заполнены с учетом вида платежа. Например, для перечислений в бюджет требуется обязательное заполнение налоговых полей. Подробности в статье «Как заполнить поля 106 и 107 в платежном поручении».

- Документ подписан ответственными лицами и заверен печатью организации. При формировании платежки в электронном виде бланк должен быть подписан электронной подписью, которая соответствует требованиям криптографической защиты.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Налоговые инспекторы при проверке часто требуют не только платежки, но и выписки. Мы решили выяснить, что делать, если ряд документов бухгалтером потерян.

Естественно. Но в документе обязательно должен быть указан код бюджетной классификации (КБК). А вот потребуют ли у вас при проверке выписку из банка, я не знаю – все зависит от того, что будут проверять. В крайнем случае в банке всегда можно попросить копию этого документа.

Вам лучше связаться с вашим инспектором. А какая у вас проблема? Утеряли выписку? Знаете, факт уплаты налога подтверждает платежное поручение вместе с выпиской. Поэтому обратитесь в ваш банк – пусть там сделают копию.

Нашим проверяющим будет достаточно платежного поручения. Главное, чтобы на документе стояла отметка банка об исполнении.

Мы такими вопросами не занимаемся. Вам лучше в банк обратиться – попросите у них дубликат выписки. Выписка должна быть.

При документальной проверке обязательно нужно представить и само платежное поручение, и выписку к нему. Поэтому вам лучше обратиться в банк и попросить, чтобы они выдали вам копию – у них же хранится второй экземпляр выписки.

Честно говоря, я не знаю, будут ли наши проверяющие требовать у вас выписку из банка. Попробуйте позвонить своему инспектору – надеюсь, что он вам поможет. Скорее всего выписка потребуется.

Ну, вообще-то платежное поручение само по себе является документом, подтверждающим уплату налога. А вот потребуют ли у вас наши проверяющие еще и выписку, этого я, к сожалению, не знаю.

Обязательно нужно попросить банк, чтобы он выдал вам дубликат. И чем скорее, тем лучше. Когда наши сотрудники придут к вам с проверкой, то выписку они потребуют в любом случае.

Если у вас осталась платежка, проблем не должно возникнуть. Желательно, правда, чтобы у вас сохранилась выписка следующего дня – тогда нашим сотрудникам будет проще работать.

Обратитесь в банк и попросите, чтобы вам выдали дубликат. Сделать это несложно. Тем более что при проверке этот документ так или иначе потребуют.

Если в платежке указан верный КБК, то претензий у наших проверяющих не возникнет. Видно же, что налог вы уплатили.

Боюсь, то, что у вас осталась платежка, не спасет ситуацию. Банковскую выписку все равно потребуют. Обратитесь в банк – они должны без проблем выдать дубликат.

Даже если у вас и есть платежка, в рамках документальной проверки этого недостаточно. Выписку из банка у вас потребуют обязательно, поэтому лучше сделайте дубликат.

Нет ничего страшного в том, что вы потеряли выписку. Если понадобится, мы ее сами из банка запросим. Хотя это можете сделать и вы. В общем, в любом случае проблем возникнуть не должно.

К платежному поручению обязательно должна быть приложена выписка из банка. Не знаю, оштрафуют ли вас за ее потерю. Обратитесь в банк – пусть они вам дубликат выдадут. Стоит это недорого.

Позвоните своему инспектору – он вам точно скажет. Мне кажется, что платежного поручения будет достаточно. Там ведь стоит отметка об исполнении? Значит, налог считается уплаченным.

Мы такими вопросами не занимаемся. Вы обратитесь в банк – пусть они вам все и разъяснят.

Если вы в платежке указали правильный КБК, то значит, деньги до нас дошли. А выписку нам представлять не обязательно. Мы и так видим, что налоги вы заплатили.

В принципе платежное поручение подтверждает факт уплаты налога. Но при проверке могут попросить представить еще и выписку. Вам нужно обратиться в банк – там должны выдать дубликат. Как правило, они делают это в течение трех дней.

Вы же можете попросить в банке копии. Они должны дать. У них же не сгорело все! А при проверке желательно иметь все документы. Хотя если вы все вовремя платите, то к вам серьезных претензий не будет.

Конечно, платежные поручения являются подтверждением платежа. Но выписка предпочтительнее. Ведь операционист в банке может поставить печать на платежку, а потом по какой-то причине деньги не будут сняты со счета. И что тогда? Он же может просто ошибиться. Лучше подтверждать платеж выпиской. Это вернее. При проверке главное, чтобы у вас все платежи были своевременные.

Почитайте кодекс. Там все написано, за что мы можем оштрафовать, а за что – нет. Конечно, то, что вы документы не представите, – это нарушение. Но главное, чтобы налоги в принципе были перечислены. Это важнее. И тогда проблем не будет. А выписки и восстановить можно.

Подтверждением платежа, конечно, являются платежное поручение с печатью банка и выписка из этого же банка. Поэтому необходимы оба документа. В случае утери одного из них вам необходимо восстановить документ. Обязательно просите в банке копию, тем более что у них есть архивы – они много лет хранят платежные документы.

Надо законы читать. Обязательно все документы должны быть. Только не надо дожидаться проверок. А что случилось? Почему нет выписок? Возьмите копии. Или банк закрыли? Штрафы же могут быть, если вы не представите документы. Это касается всех документов – и кассовых отчетов, и счетов-фактур. Всех. Если будет документальная проверка, то, конечно, проверят наличие всего. Хотя проблемы скорее возникнут, если деньги не дошли до бюджета. А если дошли – то не так страшно. Совсем не страшно.

А вы все потеряли? По расчетному счету все документы надо иметь. Тем более что вы налоги перечисляете. Но если у вас с нами нет никаких расхождений по налогам, то не страшно, если будет только платежка. Хотя положено, чтобы и выписка была. По сути именно она подтверждает, что деньги с вашего счета сняли. Просите копию в банке. Или инспектор сам запросит, если придет на проверку. Но на самом деле все не так ужасно. Вам дадут возможность получить копии, штрафовать сразу не будут.

Обязательно надо найти ваши выписки. Платежное поручение хотя и является подтверждением, но не совсем. В банке могут поставить печать и дату ошибочно. А выписка – это уже точно. Только я не вижу проблемы. Все документы в банке хранятся. Возьмите копию. Банк-то существует? Берите быстрее копии. А то закроют банк – где будете искать? А проверка, сами знаете, прошлые года проверяет. Что касается штрафов – они предусмотрены не за отсутствие выписок конкретно, а за непредставление документов в целом. В акте все напишут.

Платежное поручение, безусловно, является подтверждением платежа. Там ведь все указано: и КБК, и назначение платежа, все. И отметка банка есть с датой. Но на всякий случай выписку надо восстановить. Не так это страшно, что ее нет, но лучше, чтобы она была. В принципе инспектор может и придраться. Но конкретно за отсутствие выписки вас не оштрафуют. Если только в целом по фирме за отсутствие документов. Не важно каких – любых. И банковских в том числе. А сколько штраф – не знаю.

Выписки, конечно, должны быть. И при документальной проверке их потребуют. Особенно если у вас будут расхождения со сведениями из налоговой.

Выписка является подтверждением платежа. Но в платежке всегда все указано – поэтому при спорных моментах удобнее, чтобы все банковские документы присутствовали. Почитайте на всякий случай КоАП, если штрафов боитесь.

Если понадобятся выписки, то налоговая инспекция сама может сделать в банк запрос, конечно, если он будет жив к тому времени. У вас с банком-то все в порядке? Работает? Тогда сами запрос сделайте – пусть копии выдадут. А платежка без выписки – недействительна. Сами знаете, что они в банке также ошибаются.

Я не понимаю, что за ситуация? Все потеряли? Вообще все документы? Так восстановите быстрее, все, что сможете. Конечно, к вам проверка придет когда-нибудь. И что вы покажете? Оштрафуют вас за отсутствие документов.

Попросите, чтобы в банке вам выдали копии, оштрафуют, если не предъявите. Хотя вам дадут время к проверке подготовиться.

А вы законы читаете? Там написано, что все первичные документы необходимо сохранять. И предъявлять при проверке. Что касается выписок – к ним тоже это относится, доставайте копии, заверенные банком. Неважно, что платежка все подтверждает. Выписка должна быть. И если вас будут проверять, то обязательно вам укажут на отсутствие их как на нарушение. Позаботьтесь, чтобы выписки были.

Главное, чтобы налоги были уплачены вовремя. И платежка это подтверждает. Тем более если все реквизиты указаны верно. А проверяющие, может, и не придерутся, что выписки нет.

Теряли ли вы документы?Ирина Потемкина, главный бухгалтер ООО «Леонита»:

– У меня были большие неприятности. При переезде из одного офиса в другой мы потеряли несколько коробок с документами. Когда это обнаружили, чуть с ума не сошли! В том числе там были папки с документами по расчетному счету. Выписки, платежки, счета-фактуры тоже там были подшиты.

И как назло, звонят из налоговой – к вам плановая проверка, подготовьте всю документацию.

Мы кинулись в банк. Там пообещали выдать дубликаты платежек и выписок. Но, поскольку это были документы за прошедшие годы и их было очень много, нам выставили такой счет, что мы не знали, что делать. Ведь их из архива пришлось доставать. Обошлось нам это удовольствие в десятки тысяч рублей. Нам и счета, по которым мы платили, тоже восстанавливать пришлось. Вся бухгалтерия неделю по всему городу по организациям бегала. Штрафы все равно были, так как все документы восстановить не удалось.

Галина Иванова, бухгалтер ЗАО «Северяночка»:

– Я как раз недавно обнаружила, что в банке мне дали не те выписки. То есть чужие. А мои, видимо, – другому бухгалтеру. Я чужие вернула, а мне мои – нет. Их просто выбросили. Вот и пришлось в банке дубликаты заказывать. За деньги, естественно. Я знаю, что за отсутствие выписок больших штрафов нет, но все равно – неприятно. Главное, чтобы фирма все налоги заплатила вовремя.

Платежные поручения с отметкой банка являются подтверждением уплаты налога. Но при проверке налоговики обязательно истребуют и выписки. Ведь это первичные документы, которые компания обязана хранить. Поэтому, чтобы избежать штрафов (ст. 126 НК), компании необходимо восстановить утерянные документы.

Предположим, такой возможности нет. Банк в кризисе, а специалисты инспекции требуют выписку. Кстати, требование это возникло после банковского кризиса 1998 года. В то время банки хоть и ставили отметку на платежке, но деньги не перечисляли. Формально получалось, что налог уплачен и перечислен в бюджет, но на деле никаких перечислений банк не совершал.

Именно тогда Конституционный Суд вынес постановление от 12 октября 1998 г. № 24-П, в котором признал неконституционным повторное взыскание налога. Но с недавними событиями в банковском секторе ситуация опять обострилась.

Арбитражная практика по этому вопросу сложилась противоречивая. С одной стороны, суд признавал фирму недобросовестным налогоплательщиком (постановление ФАС Московского округа от 15 июля 2003 г. № КА-А40/4677-03). По мнению арбитража, фирма умышленно направила платежное поручение в проблемный банк. А поскольку у нее были счета в других банках, то налог не уплачен.

С другой стороны, позднее судебная инстанция поддержала компанию (постановление ФАС Московского округа от 13 февраля 2004 г. № КА-А40/287-04). По мнению суда, фирма сама распоряжается своими счетами. Здесь не играет роль, есть ли у компании деньги в других банках. Поэтому заставить фирму платить налоги повторно нельзя.

Чтобы платеж дошел быстро и без проблем

Платежное поручение — это документ, которым вы как бы говорите банку: «Переведи с моего расчетного счета столько-то денег такому-то контрагенту вот на этот счет». В разговорной речи платежные поручения часто называют платежками.

Чаще всего платежные поручения используются, чтобы:

Для чего нужно платежное поручение

Это распоряжение для банка о том, кому, сколько и куда мы хотим перечислить денег. То есть ИП или компания доверяет банку перевести кому-то свои деньги.

С помощью платежки мы даем банку поручение списать с расчетного счета компании или ИП деньги в пользу получателя. Так можно рассчитываться с поставщиками, подрядчиками и клиентами. А еще — с бюджетом и внебюджетными фондами по налогам, сборам и другим платежам.

Отличие платежного поручения от ордера и требования

Бывают ситуации, когда деньги списываются без вашего разрешения — по распоряжению получателей денег. Это называется «безакцептный платеж». Списать деньги может:

- налоговая, если вы задолжаете по налогам или взносам;

- судебные приставы;

- банк, если вы должны ему денег;

- в некоторых случаях — таможня.

Чтобы списать деньги в пользу приставов, банк использует инкассовое поручение: в банк приходит исполнительный лист, а он списывает по нему деньги без вашего акцепта — разрешения. Если нужно списать задолженность по налогам, в банк придет решение о списании.

Для списания процентов по кредиту или, наоборот, начисления процентов на остаток по счету банк использует банковский ордер.

А бывают ситуации, когда вы сами предоставляете право списывать с вашего расчетного счета деньги, например поставщику. Это редкая ситуация, и для нее обычно используют платежное требование с акцептом плательщика.

Что такое электронное платежное поручение

Раньше платежные поручения были бумажными: их распечатывали на принтере, подписывали, штамповали и везли в отделение банка.

Изменения в 2020 году. С 1 июня 2020 года вступили в силу новые правила заполнения платежных поручений. При переводе физлицам компании и ИП должны указать код вида дохода.

Коды должны помочь банкам различать, с каких доходов можно удерживать долги по исполнительным листам, а с каких — нет. Например, если клиент банка — должник по алиментам, банк должен понимать, с каких сумм он может эти алименты взыскать.

Что теперь нужно делать. При заполнении платежки в поле 20 — «Назначение платежа» — необходимо указывать код вида дохода — 1, 2 или 3:

Код 1 — разрешены взыскания с ограничениями по сумме. Этот код нужно поставить, если перечисляете зарплаты, премии, отпускные или платите самозанятым.

Код 2 — взыскания запрещены. Действует для перечисления алиментов, пособий по беременности и родам и по уходу за ребенком.

Код 3 — с этих сумм взыскать можно только алименты. Это код для возмещения вреда здоровью.

Указание Банка России от 14.10.2019 № 5286-УPDF, 1,41 МБ

Если ваш платеж не относится к этим трем, код указывать не надо. Например, если переводите деньги под отчет на хозяйственные нужды. Или если ИП перечисляет деньги с расчетного счета на личный.

Также в поле 24 нужно указывать информацию о ВЗС — взысканной сумме — в такой форме: //ВЗС//сумма цифрами//.

Если сумма указывается рублями, нужно отделять копейки символом «-». Если сумма выражена в целых рублях, то после символа «-» указываются два нуля. Например, сумма будет выглядеть так: //ВЗС//1000-00//.

Обязательства банка и плательщика

Банк исполняет платежное поручение в срок, который указан в договоре банковского обслуживания, или в срок, который предусматривает закон.

- Все ли обязательные поля заполнены.

- Хватает ли денег на счете.

- Нет ли блокировки, например от налоговой.

- БИК банка получателя — может быть недействующим.

- Дату документа — платежка должна быть создана не ранее, чем за 10 дней до текущей даты.

- Не содержит ли какое-нибудь поле слишком много символов. В назначении платежа — это поле 24 — может быть не больше 210 символов, включая пробелы. В наименовании контрагента — не больше 160.

Срок действия платежного поручения

В обычных условиях платежка действует до пяти банковских дней. Банковский день — это то же самое, что платежный и операционный день, то есть время, когда банк отправляет и принимает деньги.

По закону банк должен исполнить платежное поручение в течение двух банковских дней, если деньги отправляются в пределах субъекта РФ. Например, когда банки обоих контрагентов находятся в Москве. Если платеж идет по России, например из Владивостока в Москву, то процесс может затянуться до пяти банковских дней.

На деле все происходит быстрее, конечно, если это предусмотрено в условиях обслуживания. Например, в Тинькофф все платежи срочные, внутри банка деньги ходят круглосуточно, в любые регионы РФ отправляют с 01:00 до 21:00.

На расчетный счет деньги должны зачисляться не позднее, чем на следующий рабочий день после поступления в банк. Например, если деньги пришли в среду, то в четверг будут на счете. А если в пятницу, то компания увидит их на счете в понедельник.

Если платежка создана, а денег на счете не хватает, то платеж встает в очередь. Когда появятся деньги, все платежи уйдут по очереди.

Виды платежных поручений

Нет какой-то специальной классификации платежных поручений, но вот самые популярные назначения платежей:

- оплата поставщикам, аренда офиса, оплата хозяйственных расходов;

- перечисление дохода физическим лицам, например выплата зарплаты сотрудникам;

- платежи в бюджет и внебюджетные фонды, например уплата налогов или взносов.

Могут быть и другие платежи.

Форма платежного поручения

Реквизиты, форма для платежного поручения на бумаге и номера реквизитов платежного поручения установлены приложениями 1—3 к Положению Банка России № 383-П.

Бумажная форма платежки встречается очень редко, но бывают ситуации, когда она нужна. В этом случае можно подготовить бумажную платежку или попросить подготовить ее в банке.

Можно ли разработать свой бланк платежного поручения

Чтобы принести в банк в бумажной форме — нет. Для этого есть установленная форма. А в электронной форме достаточно заполнить поля в личном кабинете или мобильном приложении банка.

Где взять бланк. Платежное поручение можно заполнить в любой бухгалтерской программе и выгрузить в личный кабинет банка. Если по каким-то причинам нужно отнести бумажное поручение в банк, то распечатайте столько экземпляров, сколько просит банк.

Платежку можно заполнить прямо в личном кабинете или мобильном приложении банка, если у банка есть такой функционал. Это удобно, если платежных поручений немного.

Формирование платежных поручений в «1С: Бухгалтерия». Документ «Платежное поручение» можно найти в главном меню слева: «Банк и касса» → «Банк» → «Платежные поручения».

Расшифровка и правила заполнения полей

В платежном поручении много полей, которые надо заполнить. Неважно, бумажный это документ или форма в онлайн-банке.

Номер и дата — поля 3 и 4. Дату нужно писать цифрами в формате ДД.ММ.ГГГГ. Номер платежного документа не может быть больше 6 знаков.

Вид платежа — поле 5. Обычно в этом поле ставят только отметку «срочно», если это срочный платеж. Во всех остальных случаях ничего не указывают или это решает банк. За срочность банк может брать дополнительную комиссию.

Сумма платежа — поля 6 и 7. В бумажной платежке в поле 6 пишут сумму прописью. С начала строки с заглавной буквы указывается сумма платежного поручения — прописью в рублях, в именительном падеже, а копейки — цифрами. Слова «рубль» и «копейка» пишут в соответствующем падеже — «рублей», «рубля» и т. д. — без сокращений. Например, три тысячи четыреста рублей 00 копеек.

В поле 7 пишут сумму цифрами без пробелов. Рубли отделяются от копеек символом «-», например 5000-55. Если сумма в целых рублях, то копейки можно не указывать, а в конце нужно поставить знак равенства. Например, 5000=.

В электронном поручении сумма ставится в формате банка. В Тинькофф просто пишете свою сумму, а банк приводит ее в нужную форму.

Информация о плательщике — поля 8, 60 и 102. Сначала указывают название:

- для юрлиц — полное или сокращенное наименование. Например, ООО «Бизнесонлайн»;

- для физических лиц — полностью фамилию, имя, отчество;

- для ИП — ФИО и правовой статус. Например, ИП Иванов Иван Иванович;

- для физических лиц с частной практикой — ФИО и указание вида деятельности. Например, адвокат Иванов Иван Иванович.

Потом — банковские реквизиты плательщика:

- Номер счета плательщика — поле 9.

- Банковский идентификационный код — БИК — банка плательщика — поле 11. Проверить БИК банка можно в справочнике Банка России.

- Корреспондентский счет банка плательщика — поле 12. Образно говоря, это счет конкретного банка в Банке России. В онлайн-банках он сам подтягивается при вводе БИК или названия банка. Последние 3 цифры БИК совпадают с последними цифрами в корреспондентском счете банка — это помогает избежать ошибок.

- ИНН плательщика — поле 60. Его берете из своих реквизитов.

Информация о получателе платежа — это тот, кому вы отправляете деньги. Здесь указываем:

- БИК получателя — поле 14.

- Номер корреспондентского счета банка получателя средств — поле 15.

- Номер счета получателя средств — поле 17.

- Получатель — поле 16. Для юрлиц указывается полное или сокращенное наименование, для физических лиц — ФИО, для индивидуальных предпринимателей — ФИО и правовой статус, для физлиц с частной практикой — ФИО и вид деятельности.

- ИНН получателя денег — поле 61.

Вид операции — поле 18. Указывается шифр: для платежного поручения — 01, инкассового поручения — 06, платежного требования — 02.

Срок платежа — поле 19. Это поле не заполняем.

Код назначения платежа — поле 20. С 1 июля 2020 вступили в силу новые правила заполнения этого поля:

Код 1 — для заработной платы, премий, отпускных, выплат самозанятым.

Код 2 — для выплат, с которых нельзя делать взыскания. Это алименты, пособия по беременности и родам, пособия по уходу за ребенком.

Код 3 — с этих выплат можно взыскать только алименты. Это суммы для возмещения вреда, причиненного здоровью, компенсационные выплаты пострадавшим от радиационных или техногенных катастроф.

Во всех остальных случаях код не ставим и поле оставляем пустым.

Если перечисляете сотруднику суммы с разными кодами, например отпускные и пособие по уходу за ребенком, нужно заполнить два платежных поручения: с кодом 1 и с кодом 2.

Очередность платежа — поле 21. Когда на расчетном счете плательщика недостаточно денег, то заводится картотека. Грубо говоря, это порядок, в котором платежи будут списываться при поступлении денег.

В первую очередь происходит списание по исполнительным листам:

- Возмещение вреда, причиненного жизни, и алименты.

- Зарплата, выходное пособие или авторское вознаграждение, если вы перечисляете их по исполнительному документу.

- Платежи по поручению контролирующих органов.

- Другие платежи по исполнительным документам.

Во вторую очередь списываются все прочие платежи, например оплата поставщику или платежи в бюджет — налоги, взносы.

Код платежного поручения — поле 22. Это поле нужно только в некоторых случаях, например при уплате госпошлины.

В этом поле указывается код УИП — уникальный идентификатор платежа — или код УИН — уникальный идентификатор начисления, если это предусмотрено договором с получателем этого платежа. Например, госорган-получатель выдал вам квитанцию на оплату с указанием УИП. Если этого кода у вас нет, ставьте 0.

Назначение платежа — поле 24. В платежном поручении указывается назначение платежа, наименование товаров, работ, услуг, номера и даты договоров, товарных документов. А еще — с НДС платеж или нет. Для платежей в бюджет указывают вид налога или взноса и период, за который их платят.

Например, «Оплата по Договору № 52 от 01.07.20 за аренду офисного помещения за июль 2020. Сумма 30 000-00. Без НДС». Или «Оплата по Счету № 5685 от 24.07.20 за канцелярские товары. Сумма 2000-00. В т. ч. НДС (20%) 333-33».

Статус плательщика — поле 101. Это поле используется при уплате налога или другого платежа в бюджет. Тогда пишут один из кодов:

- 01 — для юридических лиц;

- 02 — для налоговых агентов;

- 09 — для ИП;

- 10 — для частных нотариусов;

- 11 — для адвокатов с адвокатским кабинетом.

Для других платежей поле оставляют пустым.

Поля 104—109 заполняются для платежей, перечисляемых в бюджет. В том числе на уплату налогов, взносов, пеней, штрафов.

КБК — код бюджетной классификации — поле 104. Коды зависят от вида налога, сбора и платежа. Если ИП или ООО — налоговый агент, например перечислили заработную плату сотруднику по трудовому договору, то при перечислении удержанного НДФЛ в бюджет и ИП, и ООО укажут один и тот же КБК — 18210102010011000110. Проверить нужный код можно на сайте налоговой.

ОКТМО — поле 105. Код ОКТМО — это код по Общероссийскому классификатору территорий муниципальных образований.

Проверить ОКТМО можно по ИНН на сайте Росстата.

Второй вариант — на сайте налоговой по юридическому адресу компании. Поставьте галочку «Определить по адресу», напишите адрес компании и получите верный код ОКТМО.

Основание платежа — поле 106. В одной платежке можно указать только одно основание платежа. Поэтому если вы хотите заплатить НДС за второй квартал 2020 года и долг по НДС за первый квартал 2020 года, то нужно делать разные платежки с разными основаниями:

- ТП — платежи текущего года при уплате текущих налоговых платежей;

- ЗД — добровольное погашение задолженности по истекшим периодам;

- ТР — погашение задолженности по требованию налогового органа об уплате налогов и сборов;

- АР — погашение задолженности по исполнительному документу;

- 0 — невозможно указать конкретное значение.

Налоговый период — поле 107. В этом поле указывают периодичность уплаты налога:

- МС — месячный платеж;

- КВ — квартальный платеж;

- ГД — годовой платеж.

Например, МС.06.2020 — платеж за июнь 2020 года.

Образцы заполнения платежных поручений

Платежи контрагентам. Если заполняете платежное поручение для поставщика, главное — не ошибиться в номере счета получателя. Иначе деньги могут уйти не туда. Вот пример заполненной платежки.

Платежи физлицам. Если переводите деньги физлицам — зарплату, премии, отпускные, выплаты подрядчикам или самозанятым, в поле 20 нужно указывать код вида дохода:

Код 1 — если перечисляете зарплаты, премии, отпускные или платите самозанятым.

Код 2 — для перечисления алиментов, пособия по беременности и родам, по уходу за ребенком.

Код 3 — для возмещения вреда здоровью.

Чаще всего у вас будет код 1.

Платежи в бюджет. Реквизиты для уплаты зависят от видов налогов и взносов. Например, если платите в бюджет НДФЛ как налоговый агент, то нужно указывать:

- В поле 104 «КБК» — код бюджетной классификации. Смотрите его на сайте налоговой.

- Поле 106 «Назначение платежа» — ТП, то есть текущий платеж.

- Поле 107 — налоговый период. Зависит от того, какой налог и куда перечисляете. Например, если платите за июнь, ставите МС.06.2020.

- Реквизиты получателя и его банка — реквизиты налоговой инспекции, к которой прикреплена компания. Данные можно посмотреть на сайте налоговой.

На каждый тип взносов нужна своя платежка: отдельная — на пенсионные, отдельная — на медицинское страхование и еще одна — на страхование от несчастных случаев.

Что делать, если одно из полей было заполнено неверно и деньги ушли не туда

Обратитесь в банк — в определенные сроки можно вернуть платеж. Если период, когда деньги можно отозвать, закончится, попросите вашего контрагента вернуть деньги. Если не получится в мирном порядке, можно обратиться в суд.

Читайте также: