Питание на мероприятии налогообложение

Опубликовано: 01.05.2024

Корпоративные мероприятия проводятся практически в любой большой компании. Возможны различные их форматы: застолья в ресторане, спортивные состязания, новогодние банкеты. В любом случае на организацию мероприятия придется потратить немало средств. Все расходы должны быть правильно учтены.

Налоговый учет

Траты на корпоратив – особая статья расходов в рамках налогообложения. Они учитываются в полной мере в бухучете, однако налоговый их учет не столь однозначен.

Вопрос: Облагаются ли НДФЛ командировочные расходы на участие работников в корпоративных мероприятиях (спартакиадах, КВН и т.д.) (пп. 1 п. 2 ст. 211, п. 1 ст. 217 (до 31.12.2019 включительно — п. 3 ст. 217) НК РФ)?

Посмотреть ответ

НДФЛ с дохода работника от корпоративного мероприятия

Фирма оплачивает за своих сотрудников аренду помещения, блюда, обслуживание. То есть сотрудник получает материальную выгоду, равную затратам на него. Можно ли считать это доходом? Рассмотрим, что именно подразумевает под доходом сотрудника НК РФ:

- Все доходы лица, выраженные в денежном или натуральном виде (пункт 1 статья 210 НК РФ).

- Доходом в натуральной форме является оплата работодателем услуг, которыми пользуется сотрудник. Это могут быть услуги, касающиеся питания и отдыха. Налоговой базой, согласно пунктам 1, 2 статьи 211 НК РФ, является стоимость услуг и продукции.

Вопрос: Как отражаются в учете расходы, связанные с оплатой сторонней организации стоимости услуг по организации корпоративного мероприятия для работников?

В соответствии с договором на оказание услуг по организации корпоративного мероприятия, включающих в себя фуршет в виде шведского стола и развлекательную программу, стоимость услуг составила 600 000 руб. (в том числе НДС 100 000 руб.). Услуги оплачены после подписания сторонами акта приемки-сдачи оказанных услуг.

Для целей налогообложения прибыли доходы и расходы определяются методом начисления.

Посмотреть ответ

Налоговой базой в рассматриваемом случае является совокупность затрат на одного сотрудника. Именно с этой суммы исчисляется НДФЛ. Письмом Минфина №03-04-06/33039 от 14 августа 2013 года эта позиция подтверждается. В этом же письме, а также в письме Минфина №03-04-05/6-333 от 3 апреля 2013 года указано, что работодатель обязан сделать все для правильного исчисления выгод работника. Для этого можно, к примеру, составлять список сотрудников, которые фактически присутствовали на мероприятии. Налогооблагаемая выгода исчисляется методом делания всех трат на число участников.

Однако не во всех случаях можно определить число людей, присутствующих на корпоративе. В данном случае дохода, с которого исчисляется НДФЛ, не образуется. Аналогичные указания даны в письме Минфина №03-04-06/33039 от 14 августа 2013 года. Позиция подтверждается судебным Постановлением №А56-30516/2006 от 21 февраля 2008 года.

ВАЖНО! Если компания исключит доход из налогооблагаемой базы, налоговая может доначислить НДФЛ. Чтобы этого не произошло, нужно предпринять меры для исключения появления претензий. В частности, в документах не должны быть указаны списки присутствующих на корпоративе, а также количество участников.

Учет затрат при определении налога на прибыль

Траты на корпоратив могут быть очень большими. Следует ли включать их в состав налоговых расходов? В НК РФ указано, что тратами для целей налогового учета являются только обоснованные расходы. Они должны быть оправданы с точки зрения экономического фактора, подтверждены документами (на основании пункта 1 статьи 252 НК РФ). Тратиться средства должны на деятельность, которая в дальнейшем принесет доход. Траты на корпоратив обоснованными не являются, так как они не предполагают получение прибыли в дальнейшем. Следовательно, эти расходы не могут сократить налогооблагаемую базу.

При определении налога по УСН (предметом налогообложения являются доходы и траты) затраты на мероприятие также не учитываются. Связано это с тем, что они не входят в перечень расходов, содержащийся в статье 346.16 НК РФ.

Что делать работодателю? На выбор предоставляется два варианта:

- Траты не учитываются.

- Расходы представляются в качестве принимаемых трат.

К примеру, траты можно представить в качестве представительских расходов. Однако рассмотренный способ не подходит, если фирма использует УСН. Компании, исчисляющие налог на прибыль, могут использовать маскировку в форме «представительных расходов» на основании пункта 1 статьи 264 НК РФ. Максимальный размер этих расходов – 4% от общих трат на оплату труда. Как грамотно провести маскировку? Нужно подготовить документы, подтверждающие проведение представительского мероприятия. К примеру:

- На корпоратив приглашены представители (к примеру, контрагенты, клиенты).

- Проводится официальное, а не развлекательное мероприятие. Траты на развлечения не могут быть учтены в составе представительских расходах на основании пункта 2 статьи 264 НК РФ.

Обязательно нужно запастись документами, которые подтверждают характер мероприятия. Это могут быть акты об оказанных услугах, приказ о назначении даты представительского мероприятия. Соответствующие указания даны в Письме Минфина №03-03-06/1/675 от 1 ноября 2010 года.

Исчисление НДС

Налог, который уплачивает организация, может быть уменьшен на размер входного НДС. Однако вычет актуален только для расходов, связанных с покупкой товаров и услуг, нужных для деятельности, являющейся объектом налогообложения (основание – пункт 2 статьи 171 НК РФ). То есть НДС на объекты, нужные для проведения корпоратива, не может быть принят к вычету. Соответствующее правило дано в Письме Минфина №03-07-07/133 от 13 декабря 2012 года.

Страховые взносы с дохода сотрудников в натуральной форме

Страховые взносы начисляются на выплаты, совершенные в рамках трудовых взаимоотношений. Соответствующее правило дано в пункте 1 статьи 7 ФЗ «О страховых взносах в ПФР» №212 от 24 июля 2009 года. Это могут быть самые разные выплаты: зарплата, вознаграждения, премии, подарки, выплаты в натуральной форме. Взносы на доход от участия в корпоративных мероприятиях не начисляются. Соответствующее указание дано в Письме Минтруда №14-1-1061 от 24 мая 2013 года. В пункте 4 этого письмо прописано, что затраты на корпоративные мероприятия не могут считаться адресными выплатами.

Бухучет трат на проведение мероприятия

Бухучет и налоговый учет имеют существенные отличия. В частности, в бухучете траты на корпоратив нужно указывать в полном объеме. Из-за разницы в учете появляется постоянная налоговая разница. Следовательно, образуется постоянное обязательство по налогу.

Рассмотрим проводки, которые необходимы для учета расходов на корпоративное мероприятие:

- ДТ91/2 КТ60. Принятие к учету трат на обслуживание в ресторане, аренду помещения.

- ДТ19 КТ60. Принятие к учету НДС с расходов на услуги банкетного заведения.

- ДТ91/2 КТ19. Списание НДС на прочие траты.

- ДТ60 КТ51. Перечисление средств за услуги банкетного учреждения.

- ДТ99 КТ68. Фиксация постоянного обязательства по налогам.

- ДТ91/2 КТ76. Услуги тамады.

- ДТ76 КТ68. Удержание НДФЛ с суммы, уплаченной тамаде.

- ДТ76 КТ51. Перечисление средств тамаде.

- ДТ91/2 КТ69. Начисление страховых взносов на оплату услуги.

- ДТ99 КТ68. Фиксирование постоянного налогового обязательства.

Проводки должны подтверждаться информацией из первичных документов. Рассмотрим примеры первички, сопровождающей корпоративное мероприятие:

- Акт об оказанных услугах.

- Договор с тамадой.

- Договор об аренде банкетного зала.

Как уже упоминалось, траты на организацию мероприятия не будут учтены в рамках налогообложения. Однако страховые взносы с оплаты услуг по гражданско-правовым соглашениям принимаются к налоговому учету. Соответствующая возможность оговорена в пункте 1 статьи 264 НК РФ, Письме Минфина №03-04-06/8592 от 20 марта 2013 года.

ВАЖНО! На корпоративах сотрудникам могут выдаваться подарки. Следует помнить, что учитываются они в особом порядке. Это отдельная статья расходов, сопутствующая праздничным мероприятиям.

Письмо Министерства финансов РФ №03-04-09/88865 от 12.10.2020

Минфин России в письме от 12.10.2020 № 03-04-09/88865 разъясняет вопрос налогообложения стоимости питания, предоставляемого организацией своим сотрудникам. Ситуация такая: госучреждение на основании решения органа власти получают продукты питания для приготовления готовых блюд или уже готовое таблетированное питание для организации горячего питания сотрудников учреждения.

Рассмотрим уплату каждого налога отдельно.

Объектом обложения НДС являются операции по реализации товаров (работ, услуг, имущественных прав). Передача права собственности на товары на безвозмездной основе признается для целей НДС реализацией (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ).

Чиновники разъясняют, что организация вправе предоставлять питание своим сотрудникам без начисления НДС тогда, когда компания организует бесплатное питание персонала без персонификации этих лиц.

Если же обеды сотрудников организуются персонифицированно, то такие операции подлежат обложению НДС. Но в данном случае работодатель может получить вычет налога, уплаченного при покупке продуктов.

Обратите внимание: накормить работников организации можно и без налоговых последствий. Это возможно в тех случаях, когда оплата питания сотрудников предусмотрена трудовым законодательством. Например, на работах с вредными условиями труда работникам бесплатно выдают молоко или другие равноценные продукты, а на работах с особо вредными условиями труда — лечебно-профилактическое питание.

Налог на прибыль

Подпунктом 8 пункта 1 статьи 251 Налогового кодекса установлено, что при определении налоговой базы не учитываются доходы в виде имущества, полученного государственными и муниципальными учреждениями по решению органов исполнительной власти всех уровней.

В рассматриваемой ситуации компания не несет расходов, связанных с приобретением продуктов питания для приготовления готовых блюд или уже готового таблетированного питания. Поэтому получение таких продуктов питания не учитывается у госучреждения для целей налога на прибыль организаций.

Отметим также, что доставка питания для работников не относится к мерам по обеспечению нормальных условий труда. Кроме того, если коллективный или трудовой договор не предусматривают организацию и доставку питания, их нельзя отнести и расходам на оплату труда.

Страховые взносы

Не облагаются страховыми взносами все виды компенсационных выплат. Главным условием их освобождения от страховых взносов является то, что все они должны быть установлены федеральным законодательством, законами субъектов РФ, решениями представительных органов местного самоуправления и выплачены в пределах норм.

Минфин России в комментируемом письме разъясняет, если оплата питания работникам осуществляется работодателем в соответствии с законодательством РФ, законодательными актами субъекта РФ, решениями представительных органов местного самоуправления, то стоимость такого питания не облагается страховыми взносами.

Обратите внимание: все выплаты компенсационного характера, превышающие государственную норму, или установленные коллективным или трудовым договором, страховыми взносами облагаются.

Стоимость питания, оплаченного компанией за своих сотрудников, является доходом в натуральной форме и облагается НДФЛ в установленном порядке.

Объяснение простое. В перечне доходов, не облагаемых НДФЛ, данного дохода нет (ст. 217 НК РФ).

Чтобы исчислить НДФЛ, необходимо установить размер дохода каждого работника. Сделать это просто, если компания заказывает комплексные бесплатные обеды для каждого сотрудника по одной цене. Тогда есть возможность персонифицировать доходы. Стоимость обедов известна, значит, доход каждого работника – это стоимость обеда.

Поэтому определяющее значение имеет персонифицированный учет дохода каждого сотрудника. Если такой учет организован (например, когда талоны на питание выдаются работникам персонально), то на стоимость питания нужно начислить НДФЛ. Доход каждого налогоплательщика можно определить на основе стоимости предоставляемого питания в расчете на одного человека.

Обратите внимание: уплата НДФЛ не касается медработников, которые борются с коронавирусной инфекции.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация планирует организовать корпоративное мероприятие для сотрудников по случаю Нового года (праздничный ужин).

Возникает ли у работников доход, подлежащий обложению НДФЛ? Если да, то как он определяется применительно к каждому сотруднику?

Рассмотрев вопрос, мы пришли к следующему выводу:

Если в рассматриваемой ситуации существует возможность персонифицировать затраты на проведение корпоративного мероприятия, то возникает доход, подлежащий обложению НДФЛ.

Иную точку зрения придется отстаивать в суде.

Обоснование вывода:

Физические лица, получающие доходы от источников в Российской Федерации, признаются плательщиками НДФЛ согласно п. 1 ст. 207 НК РФ. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ).

К доходам, полученным налогоплательщиком в натуральной форме, относятся, в частности, оплата за него организациями и индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе питания, отдыха, обучения в интересах налогоплательщика. При этом налоговая база определяется как стоимость товаров (работ, услуг), иного имущества, исчисленная исходя из их цен (п. 1 ст. 211 НК РФ).

Согласно ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить и определяемая в соответствии с главами 23 и 25 НК РФ.

Мы полагаем, что корпоративное мероприятие для сотрудников по случаю Нового года (праздничный ужин) следует рассматривать как развлекательное, то есть осуществляемое в интересах сотрудников.

Так, в письме Минфина России от 15.04.2008 N 03-04-06-01/86 разъяснено, что при проведении корпоративных праздничных мероприятий организация должна принимать все меры по оценке и учету дохода работников. При этом участники мероприятия могут получить доходы в натуральной форме, а компания, которая его проводит, признается налоговым агентом.

Вместе с тем представители финансового ведомства заключают, что, если при проведении такого мероприятия отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную каждым сотрудником (участником корпоративного мероприятия), дохода, подлежащего налогообложению НДФЛ, не возникает (смотрите также письмо Минфина России от 13.05.2011 N 03-04-06/6-107, п. 8 информационного письма Президиума ВАС РФ от 21.06.1999 N 42, постановления ФАС Московского округа от 23.09.2009 N KA-A40/8528-09 по делу N А40-68585/08-112-312, ФАС Западно-Сибирского округа от 01.03.2006 N Ф04-685/2006).

Налоговые органы также считают, что доходы должны иметь адресный характер, то есть они должны быть получены конкретными лицами. Если невозможно установить размер дохода, полученного физическими лицами в натуральной форме, то суммы оплаты организацией расходов в представительских целях не являются доходами физических лиц (письмо УФНС России по г. Москве от 14.07.2008 N 28-11/066968).

В письме Минфина России от 13.05.2011 N 03-04-06/6-107 представители ведомства замечают, что организация должна принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками.

При этом под "всеми возможными мерами" не следует понимать, что организация должна во время проведения корпоративного мероприятия установить степень участия в нем каждого сотрудника или приглашенного лица.

В письме от 18.04.2012 N 03-04-06/6-117 Минфин России указал, что при отсутствии возможности персонифицировать и оценить экономическую выгоду, полученную каждым работником (например при организации питания по типу "шведский стол") доход каждого налогоплательщика можно рассчитать на основе общей стоимости предоставляемого питания и данных из табеля учета рабочего времени или других аналогичных документов.

Поэтому мы полагаем, что возможность персонифицировать и оценить экономическую выгоду, полученную каждым участником корпоративного мероприятия, будет отсутствовать лишь в том случае, если состав участников мероприятия не персонифицирован. Например, пригласительные билеты на рассматриваемое мероприятие, распределяемые внутри организации и между партнерскими организациями, не являются именными.

В ином случае, используя подход предложенный финансистами, затраты на проведение корпоративного мероприятия можно персонифицировать.

Налоговая ставка в этом случае для резидентов РФ устанавливается в размере 13% (п. 1 ст. 224 НК РФ).

Напомним, что в соответствии с п.п. 1 и 2 ст. 226 НК РФ организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, за исключением доходов, в отношении которых исчисление и уплата НДФЛ осуществляются согласно ст.ст. 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 НК РФ, признаются налоговыми агентами, обязанными исчислить, удержать у налогоплательщика и уплатить в бюджет НДФЛ. Кроме того, пп. 3 п. 3 ст. 24 и п. 1 ст. 230 НК РФ на налоговых агентов возложена обязанность вести учет выплаченных и перечисленных в бюджет сумм налога, в том числе персонально по каждому налогоплательщику.

При этом существует мнение, что оплата корпоративного развлекательного мероприятия для сотрудников, произведенная за счет чистой прибыли, не является доходом работника, следовательно, обложению НДФЛ не подлежит (смотрите постановление ФАС Поволжского округа от 16.11.2006 N А12-4773/06-С36).

Нам удалось найти судебное решение, в котором, правда, речь идет о компенсационных выплатах которые уплачены сотрудникам для осуществления поездки на корпоративные мероприятия. Суд установил, что корпоративные мероприятия организованы в целях повышения имиджевой составляющей деятельности общества как социально ориентированной компании, обладающей привлекательностью для трудоустройства новых сотрудников, а также в целях создания положительного микроклимата в компании, а именно проводятся в интересах работодателя. Установленные по делу обстоятельства свидетельствуют о том, что работники общества принимали участие в корпоративных спортивных и праздничных мероприятиях по инициативе и в интересах общества (смотрите постановление ФАС Московского округа от 18.11.2010 N КА-А40/14213-10).

Также рекомендуем Вам ознакомиться с постановлением ФАС Восточно-Сибирского округа от 25.06.2007 N А33-6072/2006-Ф02-3596/2007. Судом был рассмотрен спор о квалификации выплаченных командированных работникам денежных сумм, которые были потрачены на участие в корпоративных спартакиадах и увеселительных мероприятиях. Суд установил, что работники направлялись для участия в корпоративных мероприятиях по инициативе работодателя и в его интересах, при этом поездка соответствовала всем признакам служебной командировки, предусмотренным ст. 166 ТК РФ, работники не имели экономической выгоды от компенсации понесенных расходов по проезду и проживанию в месте проведения мероприятий. Таким образом, суд признал полученные ими денежные средства компенсационными выплатами по возмещению расходов, связанных с необходимостью выполнять трудовые функции вне места постоянной работы.

Однако мы полагаем, что если Ваша организация будет придерживаться позиции, что корпоративные мероприятия организованы в целях повышения имиджевой составляющей деятельности организации как социально ориентированной компании, обладающей привлекательностью для трудоустройства новых сотрудников, а также в целях создания положительного микроклимата в компании и на этом основании не будет вести персонифицированный учет расходов, то впоследствии наиболее вероятен вариант, при котором свою правоту организации придется отстаивать в суде.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

2 ноября 2012 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учет корпоративных мероприятий — это бухгалтерская операция, при правильном проведении которой часть затрат можно списать в расходы. Но для этого нужно соблюсти требования Налогового кодекса.

Задачи по организации праздничных мероприятий ложатся не только на руководителей, кадровиков и общественников, но и на бухгалтеров. Если первые заказывают помещение, выбирают меню, оплачивают банкет и придумывают веселые конкурсы, то вторым необходимо четко понимать, как отразить расходы на корпоративные мероприятия в бухгалтерском и налоговом учете, чтобы у проверяющих органов не возникло лишних вопросов.

Налог на прибыль и УСН

Если компания празднует Новый год с размахом, оплата новогоднего корпоратива за счет организации приведет к весомым расходам. Рачительный директор, а тем более главный бухгалтер, задумается над тем, можно ли считать расходы на корпоративный праздник представительскими. В статье 252 НК РФ сказано, что в целях налогообложения прибыли разрешается учесть затраты, которые являются экономически обоснованными и подтверждены соответствующими документами.

Но самое главное — такие затраты должны быть непосредственно связаны с предпринимательской деятельностью, то есть направлены на получение прибыли. Представим теперь, что в документах на корпоратив (которые получить не проблема) написано: «услуги клоуна — 20 000 руб.». Будут ли такие затраты признаны ИФНС как направленные на ведение предпринимательской деятельности? Конечно, нет. И об этом представители Минфина и ФНС твердят еще с 2005 года (письма Минфина от 20.12.2005 № 03-03-04/1/430, от 11.09.2006 № 03-03-04/2/206).

Казалось бы, раз нельзя уменьшить базу налогообложения прибыли, то и поделать ничего нельзя. Но не все так однозначно. Есть статья затрат, которая относится на расходы, уменьшающие прибыль, и одновременно очень похожая на корпоратив, но в силу п. 22 статьи 264 НК РФ признанная экономически оправданной. Это представительские расходы. Как списать затраты на корпоратив в расходы, признав их представительскими, — потратить на праздник разрешено только 4% затрат на оплату труда. Все, что больше, — только за счет прибыли.

В чем разница? А в том, что на представительских мероприятиях участвуют не только работники компании, но и приглашенные партнеры по бизнесу. Этого достаточно, чтобы поменять вектор корпоратива в глазах налогового учета юрлица, применяющего общую систему налогообложения. Налог на прибыль в этом случае уменьшается, а это уже приятно.

Резюмируем: чтобы определить, как правильно оформить затраты компании на фуршет на уменьшение налога на прибыль, следует соблюдать одновременно все требования:

- Издать приказ по фирме на проведение корпоратива с партнерами по бизнесу для обсуждения совместных планов на грядущий год.

- Сумма не превышает 4% от фактических затрат на оплату труда.

- На все затраты по корпоративу есть правильно оформленные документы (договоры, акты выполненных услуг, смета представительских расходов).

- Мероприятие проходит как представительское, с приглашенными гостями из других фирм.

- Возмещают только затраты на официальную часть (банкет, доставка гостей к месту праздника, аренда помещения), но не на развлечения.

- После корпоратива составлен отчет о его проведении.

Плательщикам УСН повезло в этом плане меньше: расходы на корпоратив при УСН «Доходы минус расходы» запрещено принимать к учету. Перечень разрешенных затрат при УСН приведен в статье 346.16 НК РФ, и он является закрытым. Представительских расходов в нем тоже нет. Видимо, чиновники считают, что организации на упрощенке не заинтересованы в создании дополнительных бизнес-связей и проведении торжественных корпоративов.

Правильно учесть все расходы на корпоратив поможет инструкции от экспертов КонсультантПлюс. Используйте ее бесплатно.

НДФЛ и страховые взносы

Разберемся, облагаются ли затраты на корпоратив страховыми взносами. За ту часть корпоратива, которую работодатель не смог провести как представительское мероприятие, налог придется заплатить сотрудникам. Когда работодатель оплачивает аренду зала, банкетное обслуживание и меню, Деда Мороза, салют и фонтан из шампанского, он делает это как бы за своих сотрудников. А значит, они получают выгоду, равную стоимости всего этого в расчете на каждого человека. Раз есть выгода, то, в силу статьи 210 НК РФ, с нее положено заплатить налог, поскольку объектом обложения НДФЛ и страховыми взносами являются доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах. А в статье 211 НК РФ прямо сказано, что к доходам в натуральной форме относятся оплата работодателем отдыха, компенсации проезда и других материальных благ работникам, прямо не связанных с исполнением ими служебных обязанностей, в том числе корпоратива.

Поэтому работодатель обязан поделить всю сумму затрат на число участников корпоратива и выяснить, какую выгоду получил каждый из них. Дальше в качестве налогового агента он обязан исчислить и удержать с работников НДФЛ, перечислить его в бюджет и оплатить страховые взносы. Об этом говорят специалисты Минфина (письма Минфина от 03.04.2013 № 03-04-05/6-333, от 06.03.2013 № 03-04-06/6715, письмо Минтруда России от 24.05.2013 № 14-1-1061).

Но НДФЛ можно взыскать только в том случае, если есть список гостей корпоратива: в этом случае налогообложение корпоратива отчасти ляжет на их плечи. Если корпоратив открыт для всех, возможность исчислить выгоду, полученную каждым из участников, отсутствует, а значит, и обязанности заплатить НДФЛ и страховые взносы у них не возникает. Следовательно, подробных списков сотрудников и указаний в документах точного количества людей желательно избегать.

К сожалению, получить вычет по НДС за потраченные на новогодний корпоратив суммы у фирмы тоже не получится. В статье 171 НК РФ сказано, что это разрешается только для товаров и услуг, которые были куплены для осуществления операций, признаваемых объектами налогообложения по НДС, то есть для производства или перепродажи. Банкет к таким налогооблагаемым операциям не относится, поэтому даже если поставщики цветов и воздушных шариков выставили счет-фактуру, на возмещение налога ставить все равно нельзя. Но если это было представительское мероприятие, НДС принимается полностью к вычету (п. 7 ст. 171 НК РФ).

НДС, начисленный при передаче для собственных нужд, не признается в целях налогообложения прибыли на основании п. 29 ст. 270 НК РФ. Если получена оплата за банкет, проводка в бухучете выглядит так:

Дт 60 Кт 51

Дт 91.2 Кт 60

Дт 91.2 Кт 68

Налоговый учет

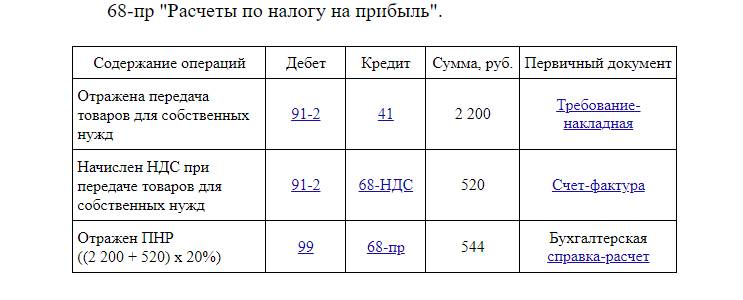

Применяем ПБУ 18/02, утвержденное приказом Минфина России от 19.11.2002 № 114н, чтобы осуществить налоговый учет расходов на корпоратив. Фактическая себестоимость товаров и начисленный при их передаче для собственных нужд НДС признаются в бухгалтерском учете и не учитываются в целях налогообложения прибыли. В учете возникают постоянная разница и соответствующий ей постоянный налоговый расход (ПНР). Основные проводки, как оформить в налоговой банкетный зал, по налогу на прибыль и НДС выглядят так:

Рассмотрим налоговый учет праздничных расходов при применении упрощенной системы налогообложения. Это актуально для организаций, которые обязаны вести учет затрат и налогов. По ПБУ 10/99, расходы на проведение праздничных корпоративных мероприятий признаются прочими расходами. Организации, применяющие УСН, уменьшают полученные доходы на расходы, перечисленные в п. 1 ст. 346.16 НК РФ. Но корпоративные расходы в этой статье не упомянуты, поэтому уменьшать на них налог нельзя, и проводки на проведения корпоратива при УСН «Расходы» к налогообложению отношения не имеют. Бухгалтер осуществляет только бухгалтерский учет операции.

Затраты на корпоратив в бухгалтерском учете

В отличие от налогового учета, в бухгалтерском праздничные затраты на корпоратив следует учесть по факту в составе прочих расходов. Но при выборе правильных проводок следует учитывать форму проведения новогоднего корпоратива:

- для неопределенного круга лиц;

- как представительское мероприятие.

В первом случае план счетов диктует, как провести корпоратив в бухгалтерском учете: используйте дебет счета 91 (дебет 91.2 кредит 60 «Расчеты с поставщиками и подрядчиками») в корреспонденции с другими необходимыми счетами. У большинства организаций после осуществления всех необходимых проводок возникнет постоянная налоговая разница в сумме затрат на проведение новогоднего корпоратива. Что, в свою очередь, приведет к постоянному налоговому обязательству.

Если праздник задуман как представительский, чтобы оформить корпоратив в бухгалтерском учете, используйте проводки:

Как правило, во время проведения официальных приемов и иных представительских мероприятий участникам предоставляется питание. Надо ли облагать стоимость такого питания НДФЛ, НДС и страховыми взносами? В письме от 13.05.2019 № 03‑07‑11/34059 Минфин России изложил подходы, которыми нужно руководствоваться при решении данного вопроса.

Страховые взносы

Выплаты и вознаграждения в пользу работников, производимые в рамках трудовых отношений, подлежат обложению страховыми взносами (подп. 1 п. 1 ст. 420 НК РФ). Исключение составляют выплаты и вознаграждения, поименованные в ст. 422 НК РФ. Этой нормой предусмотрено освобождение стоимости питания, предоставляемого в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления (подп. 2 п. 1 ст. 422 НК РФ). Положений, освобождающих стоимость питания в иных случаях, ст. 422 НК РФ не содержит.

Поскольку перечень выплат, приведенный в ст. 422 НК РФ, носит исчерпывающий характер, специалисты финансового ведомства пришли к выводу, что оплата организацией питания работников, предоставляемого во время официальных приемов, подлежит обложению страховыми взносами в общеустановленном порядке как выплата, производимая в рамках трудовых отношений работника и работодателя.

В налоговую базу по НДФЛ включаются все доходы, полученные физическим лицом в денежной и натуральной формах (п. 1 ст. 210 НК РФ). К числу доходов в натуральной форме относится, в частности, оплата организацией питания в интересах физического лица (подп. 1 п. 2 ст. 211 НК РФ). Исходя из этого, специалисты финансового ведомства разъяснили следующее. Когда оплата организацией различных расходов в рамках проведения представительских мероприятий осуществляется в интересах физических лиц — участников таких мероприятий, то указанная оплата признается доходом таких лиц, полученным в натуральной форме, а суммы такой оплаты подлежат обложению НДФЛ. Но если участие работников в представительских мероприятиях является для них обязательным и связано с исполнением работниками трудовых обязанностей, оплата организацией различных расходов в рамках проведения представительских мероприятий не является доходом указанных лиц и не подлежит обложению НДФЛ.

По мнению финансистов, обязательность участия работника в проводимых представительских мероприятиях подтверждается:

наличием приказа по организации о проведении соответствующего представительского мероприятия;

утвержденным перечнем работников, принимающих участие в этом мероприятии;

наличием непосредственной связи между вопросами, являющимися предметом переговоров, в рамках которых проводится представительское мероприятие, и служебными обязанностями, предусмотренными в трудовом договоре с работником.

Аналогичные разъяснения содержатся в письме Минфина России от 25.03.2019 № 03‑07‑11/19838.

Таким образом, при наличии вышеперечисленных доказательств, подтверждающих обязательность участия работника в представительских мероприятиях, стоимость питания работника НДФЛ не облагается. Если же какое-либо из условий не выполняется (например, отсутствует связь между вопросами, являющимися предметом переговоров и служебными обязанностями работника), стоимость питания подлежит обложению НДФЛ как доход, полученный в натуральной форме.

Необходимость начисления НДС возникает, когда происходит реализация товаров (подп. 1 п. 1 ст. 146 НК РФ). В целях налогообложения реализацией товаров признается передача прав собственности на них на возмездной и безвозмездной основе (п. 1 ст. 39 НК РФ). В связи с этим финансисты указали, что при предоставлении продуктов питания работникам, персонификация которых не осуществляется, объекта налогообложения по НДС не возникает. Если же продукты питания передаются персонифицированным лицам, такая передача облагается НДС. Решение вопросов, касающихся возможной персонификации лиц, осуществляется в каждом конкретном случае индивидуально.

Такие же разъяснения содержатся в письмах Минфина России от 08.04.2019 № 03‑07‑11/24632 и от 25.03.2019 № 03‑07‑11/19838. При этом в письме от 25.03.2019 № 03‑07‑11/19838 финансисты также отметили, что при приобретении продуктов питания для нужд организации, не связанных с производством и реализацией товаров (работ, услуг), без последующей передачи права собственности на них подп. 1 п. 1 ст. 146 НК РФ не применяется.

На наш взгляд, приобретение питания для представительских мероприятий происходит для нужд организации, а не конкретных работников, участвующих в этих мероприятиях. И, говоря о персонифицированной передаче питания, Минфин России имеет в виду именно передачу питания в интересах конкретных работников для их нужд. Поэтому в рассматриваемом случае стоимость питания работников не должна облагаться НДС. Косвенно это подтверждается разъяснениями, данными Минфином России в письме от 21.08.2013 № 03‑07‑11/34248. В нем указано, что, поскольку объект налогообложения по НДС возникает в случае передачи права собственности на товары, расходы на организацию питания представителей других организаций при проведении представительских мероприятий не являются объектом налогообложения по НДС.

Читайте также: