Пфс налог как расшифровывается

Опубликовано: 15.05.2024

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

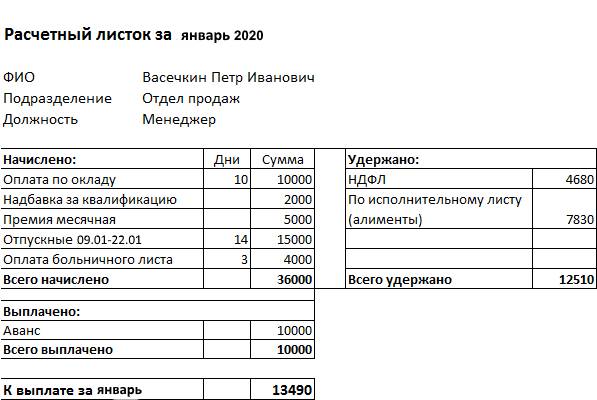

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Форма бланка может варьироваться , поскольку она никак не установлена законодательно, но в ней необходимо предусмотреть следующие разделы:

- начислено;

- удержано;

- выплачено;

- к выплате (либо задолженность работодателя или работника).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

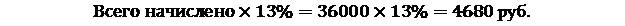

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Формирование расчетного листка происходит всегда перед выдачей заработной платы. Этот документ является обязательным и выдается на руки сотруднику вместе с заработанными деньгами.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

- оклад,

- проценты,

- премии,

- бонусы,

- компенсации и т.п. выплаты,

- также сведения об отчислениях во внебюджетные фонды.

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны.

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

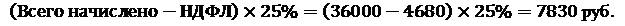

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

- Вначале листка записывают:

- название предприятия,

- должность,

- ФИО работника,

- период, за который составляется документ (обычно это один месяц),

- подразделение, в котором трудится работник,

- его табельный номер.

- Далее идет основная часть, которая выглядит в виде таблицы из нескольких разделов.

- В первый вносятся все виды начислений за период (оклад, премия, компенсации, проценты и т.д.). Все данные сюда вписываются с указанием количества дней и часов, подлежащих к оплате по тому или иному виду начислений.

- Во второй раздел включается все, что касается налоговых удержаний.

- В третий – информация о взносах во внебюджетные фонды.

- Далее указывается сумма выданного аванса и сведения о дополнительных страховых взносах.

- После всех подсчетов, в завершении документа пишется общий размер удержаний и зарплата, подлежащая к выплате. Если у предприятия перед работником есть долг или наоборот — работник должен работодателю, сведения об этом также нужно внести в расчетный листок.

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Как передать работнику расчётный лист

Расчетный лист можно передать работнику лично из рук в руки в бухгалтерии или кассе организации непосредственно при получении денег или через средства электронной связи или доверенное лицо.

Автор: Ирина Филиппова руководитель отдела по расчету заработной платы

Автор: Ирина Филиппова

руководитель отдела по расчету заработной платы

Юридический лица и индивидуальные предприниматели обязаны с заработков работников производить отчисления в бюджет. Какие налоги и взносы платятся сотрудниками и работодателями, сколько процентов от заработка взимается, какова ответственность за нарушение законодательства при уплате налогов и взносов — рассказываем в этом материале.

Виды отчислений с заработной платы

Зарплата работника является базой для начисления взносов и налогов в бюджет. Условно такие отчисления можно поделить на 2 категории:

- Налог на доходы физических лиц (НДФЛ) — удержание производится из доходов, начисленных в пользу сотрудника.

Это федеральный налог, но пополняет он местный бюджет. За счет НДФЛ восстанавливаются дороги, ремонтируются и финансируются учреждения образования и здравоохранения.

- Страховые взносы на обязательное пенсионное, медицинское и социальное страхование — начисляются на заработную плату сотрудников и уплачиваются из средств работодателя.

Эти отчисления нужны для соблюдения Конституции РФ в части реализации прав граждан на охрану здоровья, обеспечения социальной защиты и страхования, оказания медицинской помощи. Расчет отчислений в Пенсионный фонд является гарантом будущей пенсии сотрудника.

Порядок начисления страховых взносов регулируется ст. 419-431 НК РФ, Федеральным Законом от 24.07.1998 № 125-ФЗ, НДФЛ — главой 23 НК РФ.

Порядок, сроки и особенности уплаты НДФЛ

Напомним, работодатель — это налоговый агент, поэтому с доходов сотрудников он обязан исчислять и удерживать налог.

Размер НДФЛ составляет:

- с зарплаты и других доходов, кроме выигрышей, призов и материальной выгоды — 13% для резидентов, 30% — для нерезидентов. Есть исключение: 13% будут уплачивать нерезиденты — высококвалифицированные специалисты, работающие в РФ по патенту и граждане стран-участниц ЕАЭС;

- 35% — с выигрышей, призов и материальной выгоды резидентов;

- дивиденды резидентов облагаются по ставке 13%, нерезидентов — 15%.

Сроки перечисления налога на доход ФЛ регламентируется п. 6 ст. 226 НК РФ:

- НДФЛ с отпускных и больничных уплачивается в месяце их выплаты, не позднее последнего дня месяца;

- с остальных доходов — в день, следующий за днем выплаты.

Послаблением налогового бремени по НДФЛ является предоставление стандартных, социальных, имущественных и иных вычетов.

Периоды и порядок уплаты страховых взносов

Расчет страховых взносов с зарплаты — обязанность работодателя, регулируемая главой 34 НК РФ. Применяемые тарифы регламентируются 425-430 статьями данного свода.

В 2019 году действуют следующие тарифы по страховым взносам:

- пенсионные отчисления с доходов меньше 1 млн 150 тыс. руб. удерживаются в размере 22%;

- с доходов свыше указанной суммы — 10%.

Взносы на медицинское страхование взимаются в размере 5,1%.

Взносы на социальное страхование на случаи временной нетрудоспособности, материнства перечисляются с доходов менее 865 тыс. руб. в размере 2,9%; при превышении упомянутой суммы дохода ставка составляет 0%. Для временно находящихся в России иностранных граждан, не являющихся высококвалифицированными специалистами, применяется ставка 1,8%.

Срок уплаты установлен не позднее 15 числа месяца, следующего за отчетным периодом.

Также работодатели обязаны перечислять в ФСС «травматические» страховые взносы от несчастных случаев на производстве и профзаболеваний. Размер тарифа колеблется от 0,2% до 8,5%, зависит от наличия сотрудников-инвалидов, степени риска производственной деятельности. Отметим, что ИП в единственном лице не обязан уплачивать данный вид взносов, обязанность наступает при приеме на работу сотрудника.

Расчет заработной платы и страховых взносов должен быть произведен отдельно по каждому работнику и по каждому виду взносов.

Сотрудник на предприятии 1 класса профессионального риска заработал за месяц 20 тысяч рублей. Он имеет 1 ребенка (стандартный вычет - 1400 руб.). Бухгалтер выполнил расчет:

20 000*22% = 4400 руб. — в ПФР;

20 000*2,9% = 580 руб. — в ФСС;

20 000*5,1% = 1020 руб. — в ФОМС;

20 000*0,2% = 40 руб. — взнос за травматизм.

Из фонда оплаты труда будут перечислены общие за всех сотрудников взносы по 4 платежным поручениям.

НДФЛ составит: (20 000 - 1400) * 13% = 2418 руб.

Сумма к выдаче сотруднику: 20 000 - 2418 = 17 582 руб.

Какие доходы не подлежат налогообложению

Статьи 217 и 422 НК РФ гласят, что НДФЛ и страховые взносы не удерживаются со следующих выплат:

- материальная помощь до 4000 рублей (считается нарастающим итогом за год);

- выплаты по листку нетрудоспособности, по беременности и родам, уходу за ребенком;

- единовременное пособие при рождении ребенка;

- выплата работнику, положенная при наступлении смерти близкого родственника;

- при суточных выплатах освобождается от уплаты НДФЛ сумма из расчета 700 руб./день (при командировке в пределах РФ), при служебной поездке за границу — из расчета 2500 руб./день и др.

Для должного начисления и проведения платежей в ФСС и ПФР, приема отчетов от ИП и ЮЛ, взаимозачетов платежей, взыскания долгов, наложения штрафов за просрочку или неуплату, производится администрирование страховых взносов, которым с 2017 года занимается ФНС.

Виды ответственности

За просрочку или неуплату налогов и взносов с зарплаты наступает налоговая, административная, а в отдельных случаях и уголовная ответственность.

Налоговый агент или ИП наказывается штрафом в размере 20-40% от указанной выплаты (ст. 122 НК РФ). При задержке уплаты взимаются пени за каждый день просрочки (ст. 75 НК РФ).

Уголовная ответственность для страхователя наступает при сознательном уклонении от уплаты взносов или большом размере долга. Так, предпринимателям и юрлицам грозит штраф от 100 до 300 тысяч рублей (от 200 до 500 тыс. руб., если долг особо крупный), принудительные работы или лишение свободы. Сроки и размер наказания зависят от тяжести преступления.

Ответственны и те предприниматели, которые не подали отчетность, забыли её подать или давно не работают в качестве ИП, ведь обязанность по уплате страховых взносов сохраняется до момента снятия ИП с учета. Например, предприниматель, не представивший декларацию, может получить от ИФНС начисление взносов в размере 8 МРОТ (доход ИП не подтвержден).

С 2018 года введена амнистия для задолженностей и пеней по налогам, образовавшимся до 01 января 2015 года, и страховым взносам до 01 января 2017 года. Она касается только тех бизнесменов, которые не подали сведения в ПФР о своих доходах за эти периоды. На страховые взносы за себя и работников ИП амнистия не распространяется, их следует уплатить.

Например, сотрудничество с нашей компанией предусматривает регулярную сверку с ИФНС и внебюджетными фондами, что входит в стандарт оказания бухгалтерских услуг.

Организации и предприниматели обязательно отчитываются в налоговые органы о внесенных страховых взносах за своих работников. Если речь идет об ИП, предприниматель также рассчитывается и за себя. Существует свод правил, регулирующих удержание и перечисление налоговых взносов, согласно которому должны вести свою деятельность все работодатели.

- Что такое ОПС, ОМС и ОСС

- От чего зависит размер страховых взносов

- Основные тарифы страховых взносов в 2020 году

- Пониженные тарифы страховых взносов

- Видео по теме статьи

Что такое ОПС, ОМС и ОСС

В законодательстве прописаны следующие виды страхования:

- обязательное пенсионное страхование – ОПС.

- обязательное медицинское страхование – ОМС.

- обязательное социальное страхование – ОСС.

Подробнее об особенностях обязательного государственного страхования можно узнать здесь.

Отчисление по каждой разновидности страховки проходят в соответствующие фонды. Расшифровка путей, по которым идут перечисленные средства, выглядит следующим образом:

- Пенсионный фонд накапливает средства для формирования и последующего начисления пенсионных накоплений.

- ФФОМС хранит отчисления по ОМС, которые предназначаются для реализации в случае, если гражданин обращается в медицинское учреждение за оказанием бесплатной помощи.

- Фонд социального страхования обеспечивает пособиями, которые выплачиваются при нетрудоспособности. Взносы на ОПС также проходят по ВНиМ – временной нетрудоспособностью в связи с материнством.

Важно! Отчисления по ОПС и ОМС должны переводиться в порядке. Их организации платят даже в том случае, если у них маленькая и даже нулевая прибыль.

От чего зависит размер страховых взносов

При установлении взносов на ОПС и ОМС учитываются следующие факторы:

- Группа, к которой принадлежит налогоплательщик – юридическая организация или ИП.

- Группа, к которой принадлежит физическое лицо.

- Ранние выплаты, поступившие на счета физического лица на протяжении года. Важно смотреть, превышает ли сумма предельную базу.

Если работодатель не входит в программу тех, кто может платить пониженные тарифы, он должен руководствоваться общими требованиями.

Основные тарифы страховых взносов в 2020 году

Расшифровка тарифов страховых взносов определяет, сколько должны платить работодатели по закону. Это регулируется Налоговым кодексом ст. 425 пунктом 2. В 2020 году предельная величина базы по обязательным взносам на ОПС составляет 1 292 000 рублей, по ОСС эта сумма чуть меньше – 912 000 руб. Страховые выплаты по ОМС, а также перечисление средств за травматизм не имеют установленной предельной величины.

Таким образом, страховые отчисления имеют следующие тарифы по оплате:

- Пенсионное страхование – 22%.

- Медицинское страхование – 5,1%.

- Социальное страхование – 2,9% (не учитываются взносы на несчастные случаи).

Они действительны для всех категорий плательщиков, за исключением тех, кто имеет льготы. Также стоит отметить случаи превышения установленного лимита. Если превышается предельная база в 912 000 рублей, работодатель освобождается от выплат по ОСС. Если превышен показатель в 1 292 000 рублей, к этому прибавляется снижение выплат по ОПС до 10%.

Внимание! Если сотрудник числится как иностранный специалист, лицо, временно пребывающее на территории РФ и не имеющее гражданства, в отношении него выплаты не начисляются. Это связано с тем, что у такого сотрудника нет страховки, поэтому отчислениям некуда приходить.

Пониженные тарифы страховых взносов

В 2020 году многие ранее предоставляемые льготы для ИП и юридических организаций были отменены. Так, были затронуты предприниматели, занятые работой на патентах, а также те, кто работал в социальной области и производственной, применяя упрощенную систему налогообложения.

Пониженные тарифы сохранились для некоммерческих организаций, занимающихся благотворительностью. В частности, это касается тех, кто ведет деятельность в области социального обслуживания, ведет образовательную, просветительскую деятельность, занят в науке, культуре или спорте. Им предстоит переводить только отчисления в Пенсионный фонд, размер которых не превышает 20%.

Также пониженные тарифы доступны тем организациям, которые осуществляют свою деятельность в сфере информационных технологий. Эти компании должны соответствовать требованиям, указанным в статье 427 Налогового кодекса РФ.

Выпущена версия 2.0.26.10 конфигурации "Бухгалтерия государственного учреждения" (ред. 2.0) для "1С:Предприятия 8".

Учет НДС

06.08.2014 опубликовано постановление Правительства Российской Федерации от 30 июля 2014 г. № 735 "О внесении изменений в постановление Правительства Российской Федерации от 26 декабря 2011 г. № 1137". Постановлением утверждены новые формы, применяемые при расчетах по налогу на добавленную стоимость.

В конфигурацию включены новые регламентированные формы:

- Журнал учета полученных и выставленных счетов-фактур

- Книга покупок,

- Дополнительный лист книги покупок,

- Книга продаж,

- Дополнительный лист книги продаж

в редакции постановления Правительства РФ от 30.07.2014 № 735.

Учет деятельности организаций, имеющих обособленные подразделения

Реализованы некоторые особенности учета деятельности подразделений без прав юридического лица, не осуществляющих полномочия по ведению бухгалтерского учета (подразделения, не выделенные на самостоятельный баланс).

Информация подразделений, как обособленных, так и необособленных хранится в справочнике "Подразделения", подчиненном справочнику "Организации".

Для использования возможностей учета в разрезе подразделений необходимо установить в "Настройках параметров учета" признак "Учет по подразделениям", а также настроить учет по подразделениям для Плана счетов. По счетам, не имеющим признака "Учет по подразделениям", учет в разрезе подразделений, не выделенных на самостоятельный баланс, не ведется.

У не выделенного на самостоятельный баланс обособленного подразделения, следует установить признак "Обособленное подразделение".

Для подразделения с установленным признаком "обособленное подразделение" можно:

- указать ответственных лиц подразделения (руководителя, гл. бухгалтера, кассира, руководителя ПФС). При оформлении документов ответственные лица, подписывающие документ будут определяться с учетом указанного в документе обособленного подразделения;

- указать адрес и телефоны обособленного подразделения;

- указать сведения о регистрации организации в налоговом органе по месту нахождения обособленного подразделения – наименование и код налогового органа, КПП, ОКТМО;

- указать необходимость ведения отдельной нумерации документов - отметить флаг "Обособленная нумерация документов" и указать префикс (2 знака). В этом случае документам будет назначаться номер с учетом префикса. Префикс подразделения замещает префикс организации.

Ведение кассы обособленного подразделения

Для подразделений, с установленным признаком обособленной нумерации документов ведется отдельная кассовая книга и журнал регистрации кассовых ордеров.

Кассовые документы подразделений, у которых не установлено отдельной нумерации документов (ведения кассовой книги), или не являющихся обособленными, регистрируются в кассовой книге и журнале регистрации кассовых ордеров головной организации. Аналогичным образом листы кассовой книги формируются обработкой "Помощник формирования отчетов кассира".

Инвентаризация кассы организации, имеющей в своем составе обособленные подразделения, производится с помощью документа "Инвентаризация кассы" с учетом следующих особенностей:

- Если подразделение в документе не указано - инвентаризируется касса по всем подразделениям указанной организации, за исключением обособленных, ведущих кассу отдельно.

- Если в документе указано обособленное подразделение, ведущее отдельную кассу - инвентаризируется касса по выбранному подразделению указанной организации.

- Если указано подразделение не обособленное (не ведущее отдельную кассу) - инвентаризируется касса с отбором по выбранному подразделению указанной организации.

В документах (отчетах) по кассе, где печатной формой предусмотрено поле "Структурное подразделение", наименование обособленного подразделения выводится в этом поле, в формах, где такое поле отсутствует - наименование обособленного подразделения добавляется к наименованию организации.

Планы по поступлениям и выбытиям (планы ФХД) организаций

Предусмотрена возможность ведения планов поступлений и выбытий в разрезе подразделений организации.

Учет бланков строгой отчетности

Реализована возможность добавления субсчетов к счету 03.1 "Бланки строгой отчетности (в усл. ед.)". В документы "Поступление БСО", "Перемещение БСО", "Списание БСО" добавлен реквизит "Счет учета".

Новый документ "Передача БСО"

Документ позволяет отразить передачу бланков строгой отчетности на сторону.

Из документа можно распечатать "Накладную на отпуск М-15".

Обмен данными и интеграция

Взаимодействие с автоматизированной системой учета федерального имущества (АСУФИ)

Автоматизированная система учета федерального имущества (АСУФИ) разработана в соответствии с требованиями Постановления Правительства Российской Федерации от 16 июля 2007 г. № 447 "О совершенствовании учета федерального имущества" и предназначена для автоматизации процедур учета федерального имущества, принадлежащего правообладателям на вещном праве или казне Российской Федерации".

Добавлена настройка для карты 2.4 "Доли в праве общей долевой собственности".

Реализована загрузка сведений карт из системы учета имущества (АСУФИ).

Загрузка классификаторов системы учета имущества и обновление статусов объектов учета может выполняться в фоновом режиме с помощью регламентных заданий.

Взаимодействие с информационными системами регистрации начислений и платежей (фактов оплаты)

В форме заполнения/редактирования настроек номенклатуры для каталога услуг (для ИС РНИП и ИС УНП) реализован новый интерфейс, упрощающий работу с настройкой.

В текущих версиях конфигурации для использования доступно два интерфейса: "Простой" (новый) и "Расширенный" (старый).

Учет договоров и обязательств

Новый вид договора "Соглашение о субсидии"

Договоры вида "Соглашение о субсидии " предназначены для учета главными распорядителями средств бюджета соглашений (договоров) о предоставлении субсидий юридическим лицам, индивидуальным предпринимателям, физическим лицам - производителям товаров (работ, услуг).

Налоговый учет по налогу на прибыль

Учет работ по договорам, предусматривающим их поэтапную сдачу

Налоговый учет доходов и расходов от выполнения работ по договорам, условиями которых предусмотрена их поэтапная сдача, производится в соответствии с порядком, изложенным в Письме Минфина России от 28.06.2013 №03-03-06/1/24632.

На основании п. 3 ст. 271 НК РФ в случае выполнения работ на основании договора, предусматривающего поэтапную сдачу работ заказчику, организация-исполнитель определяет доход от реализации таких работ по договору на соответствующие даты сдачи заказчику этапов выполненных работ в размере их договорной стоимости.

При этом отнесение возникших расходов к расходам текущего отчетного (налогового) периода осуществляется налогоплательщиком в общеустановленном порядке, то есть при методе начисления - в соответствии со ст. 272, 318 НК РФ.

Сдача этапа работ

Доход от реализации работ по договорам, предусматривающим их поэтапную сдачу, для целей налога на прибыль отражается документом "Сдача этапа работ" (раздел "Услуги, работы, производство" - панель навигации "Реализация" - "Сдача этапа работ").

Расходы на выполнение работ

Отнесение расходов на выполнение работ по договорам, предусматривающим их поэтапную сдачу, к расходам текущего отчетного (налогового) периода может быть выполнено регламентным документом "Списание затрат по услугам" (раздел "Услуги, работы, производство" - панель навигации "Списания затрат по услугам"), то есть аналогично расходам на оказание услуг (выполнение работ) по обычным договорам.

В документе "Завершение работ" (раздел "Услуги, работы, производство" - панель навигации "Реализация" - "Завершение работ"), отражающем окончательную сдачу работ заказчику, предусмотрена возможность списания всего остатка накопленных расходов на выполнение работ в расходы текущего отчетного (налогового) периода. Для этого на закладке "Бухгалтерская операция" следует установить флажок "Списать накопленные расходы на финансовый результат".

Сервисные функции

Реализована возможность добавления внешних обработок печати для документов:

Реализована возможность добавления внешних обработок заполнения объекта для документов:

- Меню-требование

Изменен интерфейс документа "Требование-накладная (ф. 0315006)" - субконто кор. счета и типовая операция указываются в реквизитах документа на закладке "Учет".

Регламентированная бухгалтерская отчетность

Подключение дополнительных внешних обработок

Реализована возможность подключения дополнительных внешних обработок (например, обработок выгрузки отчетных данных в различных форматах, не поставляемых в составе конфигурации) к разделу "Учет и отчетность".

Подключение выполняется с помощью стандартного механизма "Дополнительные отчеты и обработки".

Налоговая и статистическая отчетность

Расширение номенклатуры форм регламентированной отчетности

В состав форм регламентированной отчетности добавлены:

- форма статистики № 1-РЖ "Сведения об уровне цен на рынке жилья" (утверждена приказом Росстата от 03.08.2011 № 344).

Форма применяется, начиная с отчета за I квартал 2012 года. - форма статистики № 1-ГС "Сведения о составе работников, замещавших государственные должности и должности государственной гражданской службы, по полу, возрасту, стажу государственной службы, образованию" (утверждена приказом Росстата от 18.07.2013 № 285).

Форма применяется, начиная с отчета за сентябрь 2013 года. - форма статистики № 1-МС "Сведения о составе работников, замещавших муниципальные должности и должности муниципальной службы, по полу, возрасту, стажу муниципальной службы, образованию" (утверждена приказом Росстата от 18.07.2013 № 285).

Методические изменения

В декларации об объеме производства, оборота и (или) использования этилового спирта, алкогольной и спиртосодержащей продукции, об использовании производственных мощностей внесены изменения в соответствии с Информационным сообщение ФСРАР о порядке заполнения в декларациях сведений об ИНН и КПП организаций Республики Крым и г. Севастополь http://fsrar.ru/news/view?id=872: добавлена возможность указания в поле "КПП" девять нулей.

Для строк декларации по НДС добавлена расшифровка рассчитанных по учетным данным сумм.

Зарегистрированные пользователи "1С:Бухгалтерия государственного учреждения 8", имеющие действующий договор 1С:ИТС, могут получить обновления:

- в составе очередного DVD-выпуска ИТС. Обновление программы на рабочем месте пользователя осуществляет специалист партнерской фирмы;

- на сайте поддержки пользователей системы "1С:Предприятие 8".

Порядок получения доступа к материалам пользовательского сайта смотрите здесь; - в офисах партнеров фирмы "1С", имеющих специальные лицензионные/сублицензионные договоры. Смотрите Список партнеров фирмы "1С";

- В офисе фирмы "1С"

Проверить наличие действующего договора 1С:ИТС можно здесь.

Читайте также: