Ответственность самозанятого перед заказчиком

Опубликовано: 06.05.2024

Стоит ли опасаться, что все поступления на карту самозанятого будут автоматически облагаться налогом? В каком случае самозанятый теряет всю заработанную сумму или её часть?

Я перешла на новый налоговый режим год назад и за это время разобралась во всех рисках. Расскажу, что считается нарушениями, а что — нет, и какое наказание грозит за ошибки.

Начнем с того, как правильно работать в статусе самозанятого. Брать деньги с клиентов и платить налог нужно по следующей схеме:

-

Получаете деньги на любую карту, счет, электронный кошелек или наличными.

Вносите запись о сделке в приложение «Мой налог» и создаете чек.

Обязательно передаете чек плательщику.

Ежемесячно платите налог — он рассчитывается автоматически.

Вы нарушите правила, если попытаетесь скрыть или занизить доход, несвоевременно внесете запись в приложение или откажетесь выдавать чек клиенту, не заплатите налог вовремя. Разберемся, как это скажется на самозанятом.

Банки, сотрудничающие с ФНС, предлагают самозанятым оформить отдельную карту для доходов от профессиональной деятельности. Если вы привязали такую карту к приложению «Мой налог», то все входящие платежи автоматически считаются вашим доходом от профессиональной деятельности, а чек формируется автоматически. Так что не стоит использовать карту для личных расчетов.

Но если вы не подключились к партнерской программе, то вручную указываете в приложении доходы от самозанятости и не вносите частные платежи. Например, переводы от родных и друзей, деньги от продажи вещей на Avito или возврат долга.

Как штрафуют за нарушения. Если вы скроете часть доходов и снизите сумму налога от профессиональной деятельности, то вас могут оштрафовать. В Налоговом кодексе РФ для этого появилась отдельная статья:

-

20% от суммы — если вы неправильно указали сумму в чеке, утаили доход или опоздали с созданием чека в приложении;

ФНС узнает о нарушении, если проведет контрольную закупку или проверку по жалобе клиента. В 2019 году действовал мораторий на проверки плательщиков НПД, сейчас таких льгот нет. Пока не было сообщений о штрафах, но при необходимости налоговая может проверить записи о прошлых сделках, а не только текущие платежи.

На каждый платеж вы формируете чек. Причем обязаны делать это в определенные сроки:

-

Вы получили деньги наличными, по номеру карты или электронного кошелька — обязаны сразу создать чек.

Клиент платил через посредника или отправил деньги по реквизитам расчетного счета — до 9-го числа следующего месяца.

Есть уточнение: если посредник сам выдает кассовые чеки покупателям, то вы не обязаны передавать им свои чеки из приложения «Мой налог». Достаточно внести всю сумму дохода в приложение, чтобы рассчитать налог, а чек на общую сумму выдать посреднику.

Собрать данные по всем сделкам самозанятого в один отчет может и посредник. Так, сервис Яндекс. Такси учитывает все расчеты с пассажирами в течение месяца, потом формирует единый чек для самозанятого водителя и отправляет его в приложение «Мой налог». Таксисту не нужно вести учет, собирать информацию об оплаченных поездках и выдавать чеки клиентам.

Чек можно выдать либо на бумаге, отправив на печать прямо из приложения, либо в электронном виде — по email или SMS, в соцсетях или мессенджерах. Еще один вариант — показать чек на экране компьютера или телефона, чтобы клиент мог отсканировать QR-код.

Как штрафуют за нарушения. Нарушение — отсутствие чека в приложении. Если его выявили впервые, то заплатите пятую часть заработанной суммы, если второй раз — отдадите всю сумму целиком.

Если данные о доходе самозанятого не передал в ФНС посредник, то ему грозит штраф — 20% от суммы сделки, но не менее 200 ₽. Самозанятого при этом не накажут.

Опять же о применении штрафов на практике пока не сообщали. Но помните: налоговики вправе проверить ваши записи в приложении за прошлые периоды.

Как избежать наказания. Создавайте чеки при каждой продаже и предлагайте их клиентам. Если клиент категорически откажется, а потом пожалуется на вас в налоговую — сможете предоставить переписку о том, что предлагали чек. Но главные подтверждение — сам документ в приложении «Мой налог».

Налог рассчитывается в приложении автоматически. Если в течение месяца дохода не было, то и налога не будет.

Уведомление с суммой за прошлый месяц приходит до 12-го числа каждого месяца в приложении, налог вы платите до 25-го числа того же месяца. Например, 10 марта я получила уведомление, а деньги перечислила до 25 марта.

Если налог менее 100 ₽, то он переносится на следующий месяц. В первый месяц тоже платить не надо — если вы стали самозанятым в апреле, то налог за апрель и май платите в июне.

Внести деньги без комиссии можно онлайн с карты любого банка, по реквизитам в квитанции или подключить в банке-партнере автоплатеж. Деньги поступают в налоговую, а в приложении появится сообщение об оплате налога.

Как штрафуют за нарушения. Если вы не заплатите налог в срок, то вас оштрафуют. Налоговики посчитают долги в течение 10 дней. И уже 5-го числа следующего месяца уведомляют о задолженности и необходимости оплатить пени.

Размер пени за каждый календарный день просрочки — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности. Отсчет идет с 26-го числа и до дня погашения долга.

Сумма пеней рассчитывается автоматически, вы увидите ее в приложении. Причем банки, где вы обслуживаетесь, тоже получат эту информацию. Напомнят вам о задолженности и предложат ее оплатить.

Если вы заплатили вовремя, но в приложении висит задолженность — не всегда нужно переживать. Возможно, сведения зависли в пути — если вы платили с карты, то на обработку платежа уходит до 10 дней, по квитанции — до 20 дней.

Не беспокойтесь, если внесли деньги вовремя: датой оплаты налога считают тот день, когда деньги ушли с вашей карты или вы их внесли по квитанции. Информация дойдет до налоговой, и запись о долге пропадет без пени и штрафов.

Налог и пени менее 1 ₽ нельзя оплатить картой в приложении. Можно распечатать квитанцию и оплатить этот мелкий долг в любом банке или отсканировав QR-код через мобильный интернет-банк или банкомат.

Как избежать наказания. Платите вовремя, не откладывайте расчеты с ФНС на потом и регулярно заглядывайте в приложение «Мой налог».

Не очень удобно, что до сих пор не сделали оповещение об уведомлениях в приложении. Если не открывать его, можно пропустить важное сообщение. Поставьте напоминание в календаре и заходите в приложение с 12 по 25 число каждого месяца.

Еще можно сразу подключить автоплатеж с карты, чтобы наверняка не пропустить сроки уплаты налога. Тогда банк-партнер самостоятельно выполнит расчеты с ФНС. О предстоящих списаниях с карты банк предупредит заранее по SMS за несколько дней до уплаты налога.

Плательщик НПД может лишиться этого статуса по ряду причин:

-

Вы стали самозанятым, но не подходите под категории – например, по виду деятельности или территории.

Не отказались от других налоговых режимов — на это есть месяц с даты регистрации в приложении «Мой налог».

Заработали за год более 2,4 млн рублей.

Приняли на работу сотрудника по трудовому договору.

В таких случаях статус самозанятого аннулируют с того момента, как вы нарушили условие. При этом доход, полученный вне статуса плательщика НПД, будет облагаться другими налогами. Физлица платят НДФЛ, ИП — меняют налоговый режим.

Пример

Моя знакомая решила совмещать УСН и НПД: зарегистрировалась как самозанятая и не поменяла налоговый режим в течение месяца. Но она не могла одновременно сдавать коммерческую недвижимость, уплачивая УСН, и давать консультации как самозанятая. Ее принудительно лишили статуса плательщика НПД. Пришлось сниматься с учета как самозанятый, аннулировать чеки, писать заявление на возврат налога и платить налог по УСН.

Штрафов за неправильный выбор налогового режима нет. Но налог пересчитывают по другой системе налогообложения, а ИП дополнительно заплатит страховые взносы. Налог на профессиональный доход за тот период, когда вы не имели права быть самозанятым, можно вернуть, написав заявление в ФНС.

Сбой в приложении. Не надо опасаться наказания, если не удалось выдать чек или оплатить налог в приложении «Мой налог» из-за технического сбоя или профилактических работ. Просрочка из-за проблем с приложением не считается нарушением, если вы в течение дня после устранения сбоя сделает все, что нужно. Налоговики предупреждают о плановых работах в приложении и предлагают альтернативные варианты входа в личный кабинет.

Отмена сделки. В приложении вы можете аннулировать чек, если пришлось вернуть заказчику деньги. Самозанятый не платит налог с дохода, который не получал. В следующем месяце сумму налога скорректируют — если вы уменьшили свой доход за прошлые периоды, то это учтут. Никаких ограничений для отмены сделки нет, можно аннулировать чек даже на сумму, полученную год назад.

Начисление налога с личных поступлений. Такого не произойдет по желанию налоговиков. Внимание проверяющих может привлечь только жалоба от конкурента или недовольного клиента. Тогда есть риск, что они проведут контрольную закупку и проверят ваши прошлые сделки и расчеты, запросив данные у банков. Но бояться нечего, если будете соблюдать три правила: вносить все доходы в приложение, выдавать чеки клиентам и платить налог вовремя.

Блокировка счета. Центробанк разъяснил, что банкам нельзя блокировать личные карты самозанятых из-за дохода от профессиональной деятельности. Но лучше узнать, есть ли в банке специальное приложение для самозанятых и завести отдельную карту для доходов от клиентов. Но ее отсутствие не помешает вам брать деньги у клиентов на любые свои счета, карты и кошельки, главное — вносить эту информацию в приложение «Мой налог».

При работе с самозанятыми бизнес получает ряд преимуществ, отказываться от которых, конечно, неразумно. В первую очередь, работа с самозанятыми исполнителями дает заказчикам уникальную преференцию в виде экономической выгоды: возможность уплачивать налоги с зарплаты как минимум на 7% меньше, а при умелом раскладе снижая их на 37%.

Кроме того, сотрудничая с самозанятыми, бизнес получает беспрецедентную возможность:

- отказаться от серых зарплат и сомнительных схем;

- навести порядок в рабочих процессах;

- исключить необходимость наличного расчета с сотрудниками;

- достигать положительный результат при существенной экономии своей ресурсной базы.

Гибкие умы оптимизаторов в поисках налоговой выгоды закрутились вокруг этой заманчивой темы. Соблазн велик, но гонка за опасным трендом и призрачной выгодой может обернуться не только неприятностями, но и существенными потерями. Не надо поголовно всех работников — при условии выполнения ими тех же функций — менять на самозанятых. Сдерживайте себя, не лишкуйте, считайте и просчитывайте риски.

Вопрос сотрудничества с самозанятыми не настолько прост, как кажется на первый взгляд. Можно легко нарушить требования закона — запутаться в нюансах и ограничениях, которых в Законе № 422-ФЗ предостаточно.

Про ограничения

1. Ограничения по видам деятельности

- не смогут получить статус самозанятого лица, занимающиеся торговлей, кроме товаров собственного производства.

- самозанятые не допущены к товарам, оборот которых строго контролируется государством, а именно: к продаже подакцизных товаров и товаров, подлежащих обязательной маркировке. Это означает, что продажа алкоголя, табака, бензина, вина, даже самодельного, для самозанятых запрещена.

- самозанятым запрещено добывать и продавать полезные ископаемые. К ним в числе прочих относятся драгоценные камни, самоцветы, торф, песок, уголь.

- самозанятый не вправе быть посредником — представлять интересы других лиц по агентским договорам, договорам комиссии или поручительства. Но есть одно исключение: в статусе самозанятого можно оказывать услуги курьера при условии: если платежи от клиентов за доставляемые товары он регистрирует через онлайн-кассу продавца.

Закон о самозанятых № 422-ФЗ содержит строгое ограничение в получении статуса самозанятого для лиц, получающих доходы от вышеприведенных видов деятельности. Ни по каким видам доходов эти лица не вправе применять спецрежим НПД. Спецрежим для самозанятых — не для них.

Памятка № 1 : Кто не сможет стать самозанятым.

2. Не все доходы самозанятых облагаются НПД

Закон № 422-ФЗ о самозанятых содержит ряд исключений. Отдельные виды доходов, полученные гражданином даже в статусе самозанятого, подлежат налогообложению по иным правилам и другим налоговым ставкам.

Итак, спецрежим НДП не работает, для:

— доходов, полученных по трудовым договорам;

— продажи объектов недвижимости и транспортных средств,

— передачи имущественных прав (аренды) на недвижимое имущество (за исключением аренды жилья — доход от аренды коммерческой недвижимости в профессиональный доход не включается);

— доходов от продажи личного б/ у имущества;

— доходов от уступки прав требований;

— продажи долей в уставном капитале компаний, паев в паевых инвестиционных фондах, ценных бумаг, акций на фондовом рынке;

— доходов по договорам простого товарищества и доверительного управления имуществом.

Самозанятый не может получать оплату за свои услуги в натуральной форме — оплата допускается только деньгами: наличными или безналичными. Доход физлица в натуральной форме не подпадает под спецрежим НПД.

Памятка № 2 : Какие доходы самозанятых не облагаются НПД

3. Мораторий на привлечение бывших сотрудников

Самозанятый не может оказывать услуги действующим или бывшим работодателям — компаниям или ИП, если с даты его увольнения прошло менее 2-х лет. Это прямой запрет Закона о самозанятых № 422-ФЗ.

При этом можно заключать договоры с физлицами, с которыми ранее, в том числе в предыдущие 2 года, заказчик (компания или ИП) заключал гражданско-правовые договоры (договоры подряда). Эти исполнители могут стать самозанятыми и продолжать законное сотрудничество уже в новом статусе.

Нет ограничений и для вновь принимаемых сотрудников — если рабочий процесс позволяет можно заключать договоры с новоявленными самозанятыми исполнителями.

Основные риски

Риск 1. Манипуляции с «липовыми» самозанятыми

Возможность привлечения самозанятых как отличную идею для экономии налогов подхватили энергичные умельцы —оптимизаторы.

В обход двухлетнего моратория на привлечение самозанятых из бывших сотрудников, они советуют устроить их в штат к родственникам, друзьям, поменяться работниками и предлагают иные подобные конструкции, которые трещат по швам и развалятся при первом же допросе неосведомленного «псевдосамозанятого» персонажа.

Может кто-то и сможет организовать убедительные миграции, администрировать сложносочиненную структуру управления разбросанным по другим компаниям персоналом. Но быть наивным, слепо следуя таким рекомендациям, опасно. У проверяющих достаточный арсенал средств и методов налогового контроля — оперативные проверки персонала в офисах, встречные проверки, допросы работников. Призрачная выгода может обернуться реальным доначислением страховых взносов, НДФЛ плюс пени и штрафы.

К налоговым проверкам по вопросам, связанным с движением персонала, активно подключаются и трудовые инспекции.

Риск 2. Переквалификация договора с самозанятым в трудовой договор

Крайне важно, чтобы договор с самозанятым исключал признаки и малейшие подозрения на трудовые отношения.

Важны как форма, так и содержание. У заказчика (компании или ИП) и самозанятого — взаимоотношения только гражданские.

В договоре с самозанятым не допустимы расплывчатые формулировки трудовых функций и задача должна быть указана очень четко. Конкретизируются: 1) само задание, 2) его результат, 3) сам процесс работы (минирегламент).

Самозанятый не может:

- принимать участие в непрерывном технологическом процессе;

- выполнять трудовую функцию или требования должностной инструкции;

- подчиняться трудовому режиму. Время работы самозанятый определяет сам. В договоре указываются только сроки — срок начала и окончания работ;

- числиться в табеле учета рабочего времени;

- регулярно — как остальные штатные сотрудники дважды в месяц — получать аванс и зарплату;

- претендовать на соцпакет и получать социальные гарантии — согласовывать отпуска, получать материальную помощь, выплаты по больничному листу и иные компенсации.

Договор, удовлетворяющий одному из признаков выше, может быть переквалифицирован в трудовой договор с обязанностью для клиента удержать с вознаграждения самозанятого НДФЛ, начислить и уплатить страховые взносы.

Риск 3. Не все работники могут стать самозанятыми

Для успешной и безопасной работы с самозанятыми заключить договор гражданского — правового характера недостаточно.

Не каждый сотрудник, выполняющий трудовую функцию — исходя из логики и характера своей работы — сможет быть самозанятым. Условия у всех разные. Это и особенности вида деятельности компании, должностные обязанности сотрудника, режим его работы, непрерывность процесса, который может зависеть от объема работы, а может не зависеть от него.

Для безопасного привлечения в рабочий процесс самозанятых потребуется смысловая перезагрузка бизнеса — изменение подхода к выполняемым функциям, технологиям, режиму работы и системам оплаты — перенастройка существующих процессов или введение совершенно новых.

Нужен основательный и взвешенный подход — по каждой должности и каждой штатной единице.

К примеру, товаровед в крупной торговой сети, принимающий товар, находится в непрерывном процессе, в режиме нон-стоп. Характер его деятельности исключительно трудовой — даже если заключить с ним «мнимый» договор подряда. А товаровед небольшой компании, принимающий товар один раз в неделю, вполне может стать самозанятым: приходить для работы в магазин — вне установленного в компании трудового режима — в момент поступления товара, выполнять определенную задачу и каждый свой приход отчитываться за конкретный достижимый результат.

Риск 4. Недовольство и противодействие персонала

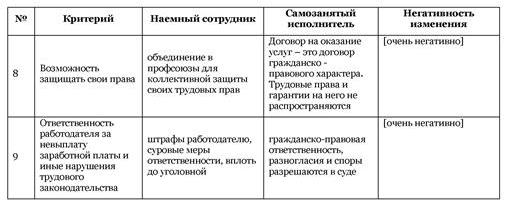

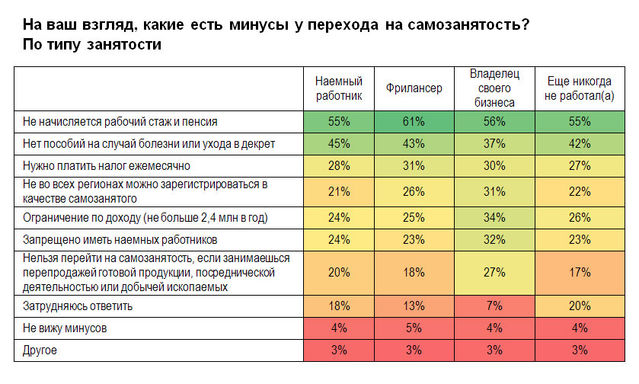

Стоит всегда учитывать, что в статусе самозанятого работник теряет ряд гарантированных для наемных сотрудников социальных привилегий, в том числе соцпакет и право на формирование пенсионного стажа.

Недовольство сотрудников принудительной «псевдосамозанятостью» может привести не только к налоговым неприятностям, доначислениям страховых взносов, НДФЛ, пени и штрафов, но и к судебным разбирательствам.

Уверены, что сотрудник не настрочит жалобу в трудовую или налоговую инспекцию об ущемлении трудовых прав? Или не сам сотрудник, а беспокойные члены семьи?

Что теряют наемные сотрудники при переводе в «самозанятые»

Учитывайте, что наступление на гарантии, закрепленные за наемными работниками трудовым законодательством, и принудительное вытеснение из штата в «самозанятые» могут возбудить активных трудящихся побороться за свои права.

Риск 5. «Верность» одному заказчику

Чтобы снизить риск признания отношений трудовыми, конечно, в идеале у самозанятого должен быть не один клиент. Но если все иные вышеперечисленные риски исключены, и самозанятый — реальный исполнитель, а не продукт налоговой оптимизации, этот риск совсем невелик.

Государство, призывая граждан легализовать свою деятельность и выйти из тени, пока бережет, холит и лелеет вышедших «из тени» работающих на себя лиц. И даже вводит мораторий на проверки. Но запрет касается проверок именно самозанятых. На схемотехников режим моратория не действует. ФНС объявила, что будет бороться со всеми злоупотреблениями, которые приходят на ум оптимизаторам в связи с открывшимися для самозанятых преференциями.

Кому выгоден режим для самозанятых

Ограничения, вызванные коронавирусом, привели к стагнации целых отраслей экономики: туризм, общепит, авиаперевозки и других. Коронакризис вывел на первые позиции те профессии, которые в «докоронавирусные» времена считали обычными привычными и малозначимыми — это медицинские и социальные работники, IT-специалисты и другие встроившиеся в новую реальность специалисты.

Необыкновенно востребованными оказались специалисты из сферы организации удаленных продаж и услуг.

Существенно изменились отношения «работодатель — работник». Многие работодатели были вынуждены в экстренном порядке автоматизировать многие рабочие процессы. Если раньше работодатели предпочитали оффлайн-сотрудников, которые полный рабочий день находятся в офисе компании, то теперь поверили в преимущества и ощутили выгоду от дистанционной работы. Подозрительность и недоверие работодателей к фрилансерам и самозанятым сняты очевидностью практической пользы.

Несмотря на громкие предупреждения контролирующих органов о неправомерных попытках привлечения самозанятых, очень сомнительно, что компании и ИП будут активно использовать их именно для оптимизации налогообложения и незаконного вывода денежных средств. Крупному бизнесу — это совсем не надо, так как основная часть наемных работников переведена на белые зарплаты. Годовой лимит дохода по самозанятым — всего 2,4 млн рублей, то есть 200 тысяч в месяц. Для сотрудника — это неплохая зарплата, но как источник для незаконного получения наличных — не тот размах.

Основные выгодоприобретатели режима для самозанятых — мелкий и средний бизнес, который пытается сэкономить на зарплатных налогах. Для них перспективы заманчивы: заключить договор с самозанятым, договориться и вместо 13% НДФЛ и взносов в страховые фонды оплачивать за него всего 4% (по доходам от физлиц) или 6% (по доходам от юрлиц).

В выигрыше — ИП. Для репетиторов, таксистов, фрилансеров и других представителей микробизнеса, которые не могли себе позволить установить ККМ, сдавать отчетность и оплачивать фиксированные страховые платежи — это очень удачный налоговый режим с удобным мобильным интерфейсом.

Заключение

Любая непродуманная «искусственность», любое необоснованное и лишенное логики «притягивание за уши» несуществующих обстоятельств и ситуаций, как и добровольно-принудительное вовлечение сотрудников в оптимизационные налоговые механизмы влекут риски доначислений налогов, штрафы, пени и приводит к печальным последствиям.

Сотрудничество бизнеса с самозанятыми — при грамотном подходе и соблюдении перечисленных мер предосторожности — будет несложным и взаимовыгодным!

Если интересно и не жалко денег — покупайте. Кто отлично разобрался в теме сам и про самозанятых знает всё — большой молодец!

Отдельная благодарность тем, кто оставит отзыв о книге у себя в социальных сетях и поделится со своими знакомыми предпринимателями и друзьями.

С 1 января 2019 года в четырех субъектах РФ — в Москве, Московской области, Калужской области и Республике Татарстан — проходит налоговый эксперимент. Те, кто предпочитает работать на себя, может легализоваться в качестве самозанятого и платить налог на профессиональный доход. Юрлица уже поняли, что с самозанятыми сотрудничать выгодно. Осталось только разобраться, как это делать.

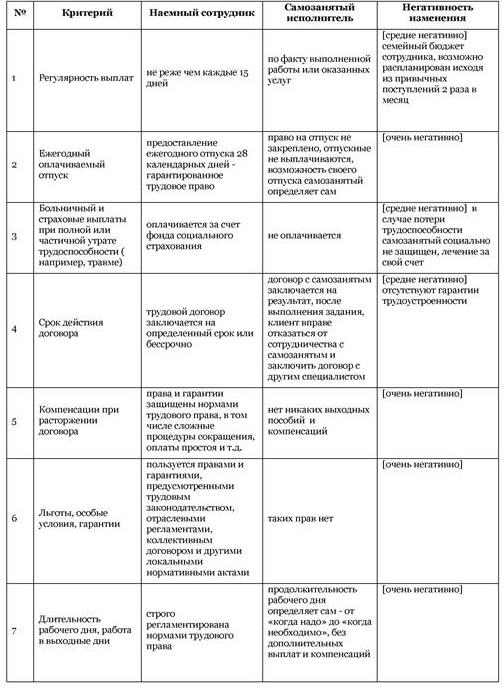

В конце ноября 2018 года президентом был подписан пакет законов о проведении эксперимента по введению налога на профессиональный доход (НПД). Чиновники прописали условия для легализации, прежде всего — ставку налога. Так, если самозанятые оказывают услуги или продают товары физлицам, то ее размер составляет 4 %. В случае оказания услуг или продажи товаров юрлицам или ИП, ставка чуть выше — 6 %.

В чем выгода сотрудничества с самозанятыми?

Когда компания работает с физлицом, например, в рамках договора ГПХ или по трудовому договору, то она платит за него НДФЛ в размере 13 % плюс начисляет на его вознаграждение страховые взносы. При сотрудничестве с официально зарегистрированным самозанятым платить за него налог компании не нужно — эта обязанность ложится на самого самозанятого. Налог будет составлять 6 % от каждой сделки с юрлицом.

Некоторые компании, почувствовав эту выгоду, стали задумываться о «переводе» своих работников в статус самозанятых. Но Минфин в одном из своих писем (Письмо Минфина РФ от 01.02.2019 N 03-11-11/5884) пояснил, что такое переоформление невозможно. Федеральный закон от 27.11.2018 № 422-ФЗ не запрещает применение спецрежима для самозанятых для физлиц, которые заключили трудовой договор с юрлицом. Однако есть одно условие: это юрлицо не должно быть заказчиком услуг или работ по договору ГПХ для указанных физлиц и не должно являться их работодателем менее двух лет назад. То есть юрлицо может работать с самозанятым, который является его бывшим сотрудником, но при условии, что с момента увольнения последнего прошло не менее двух лет.

Таким образом, уволить работников и заключить с ними в дальнейшем договоры ГПХ как с самозанятыми, чтобы сэкономить на уплате взносов и НДФЛ, не получится.

Договор между юрлицом и самозанятым. Какие условия прописать?

Федеральный закон от 27.11.2018 № 422-ФЗ не регулирует гражданско-правовые отношения сторон сделки и порядок их оформления. Поэтому налоговики в данном вопросе советуют руководствоваться нормами гражданского законодательства.

Составляя договор с самозанятым, можно ориентироваться на любой договор ГПХ, который вы используете в работе с другими контрагентами. Он должен включать следующие положения:

- дата заключения договора;

- предмет договора;

- порядок оказания услуг, соответствие услуг определенным требованиям;

- описание процедуры сдачи-приемки, правила подписания акта;

- последствия в случае несоответствия качества услуг заявленным требованиям;

- стоимость услуг;

- способы оплаты;

- права и обязанности сторон;

- срок действия договора;

- ответственность сторон;

- порядок изменений условий договора;

- варианты разрешения споров;

- реквизиты.

Помимо стандартных пунктов, перечисленных выше, стоит учесть несколько важных деталей.

Во-первых, не забудьте указать в договоре, что исполнителем является гражданин, зарегистрированный в качестве самозанятого. Венера Камалова, главный эксперт Совета по предпринимательству при Президенте Республики Татарстан, также рекомендует внести в договор сведения о его регистрации. Кроме того, она обращает внимание на то, что в тексте договора следует:

- оговорить, что компания-заказчик освобождается от обязанности по уплате налогов и взносов (можно сделать ссылку на п. 8 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ);

- зафиксировать, что в случае прекращения деятельности и снятия с учета самозанятый обязуется предупредить об этом заказчика. Вы даже можете установить ответственность за неуведомление заказчика об этом. Некоторые эксперты считают, что в текст договора стоит включить условия о санкциях — например, условие о компенсации НДФЛ, взносов, пеней, штрафов, которые грозят заказчику в случае, если исполнитель-самозанятый не информирует его об утере своего статуса.

Когда договор между самозанятым и юрлицом может быть устным?

Согласно п. 2 ст. 159 ГК РФ в устной форме могут совершаться все сделки , исполняемые при самом их совершении, но есть исключения:

- сделки, для которых установлена нотариальная форма (сделки юрлиц между собой и с гражданами, а также сделки граждан между собой на сумму более 10 000 руб., а в случаях, предусмотренных законом, — независимо от суммы сделки);

- сделки, которые будут считаться недействительными при несоблюдении простой письменной формы.

В Письме ФНС РФ от 20.02.2019 N СД-4-3/2899@ уточняется, что письменный договор не нужен, если услуга оказывается по сделке, исполняемой немедленно при заключении договора. В этом случае заключение договора будет подтверждаться уплатой заказчику денег за оказанные услуги.

При расчетах, связанных с получением доходов от реализации услуг, являющихся объектом налогообложения НПД, самозанятый должен сформировать и передать компании-заказчику чек (ч. 1 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ). В нем содержатся такие сведения, как наименование оказанных услуг и ИНН юрлица или ИП, который является заказчиком услуг.

Таким образом компания, как заказчик, может подтвердить свои затраты на оплату услуг с помощью полученного чека.

Прежде чем заключить договор с самозанятым, убедитесь в том, что он действительно имеет этот статус. Сделать это можно двумя способами:

- Запросить у физлица выписку из приложения «Мой налог». В ней вы увидите актуальную информацию о регистрации лица в качестве самозанятого.

- Проверить факт регистрации бесплатно на сайте ФНС.

ФНС напоминает компаниям о том, что налог на профессиональный доход не имеет какие-либо особенности в оформлении платежных документов. Поэтому их оформление при перечислении денег за товары или услуги, которые предоставил самозанятый, происходит в общепринятом порядке.

Вычитаем расходы на услуги самозанятого из налоговой базы

Компания может уменьшить налог к уплате на сумму расходов на услуги самозанятого только в одном случае — если у нее будет чек от самозанятого. При взаимодействии юрлица / ИП и самозанятого чек, по сути, играет роль акта выполненных работ. Поэтому компания может принять его к учету.

Для самого самозанятого формирование чека не составляет большого труда — все происходит автоматически в приложении «Мой налог».

Тем не менее на тему чека возникает немало частных вопросов. На большинство из них налоговики уже успели ответить:

- Можно ли компании принять к учету затраты не на основании чеков от самозанятых, а по актам в конце месяца?

Ссылаясь на ч. 8 — 10 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ, ФНС однозначно отвечает, что наличие чеков обязательно — без них нельзя учесть суммы, уплаченные налогоплательщику, при определении налоговой базы. При этом не исключается оформление акта, в котором обозначены период или дата оказания услуги, что тоже влияет на отражение расходов в налоговом учете. Тем не менее акт сам по себе является лишь дополнением к чеку.

- Требуется ли распечатка чеков?

Распечатывать не обязательно, так же как и хранить чек можно в любой удобной форме — бумажной или электронной.

Электронный чек обладает той же силой, что и бумажный. Он содержит аналогичную информацию, в частности, уникальный идентификационный номер, который присваивает ФНС. По этому номеру чек можно проверить (ч. 4 — 6 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ).

- Каков срок передачи чека от самозанятого и чем грозит его непередача?

Согласно ч. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ, передача чека происходит в момент расчета, если этот расчет производится наличными или с использованием электронных средств платежа.

Но есть и иные формы расчета. В таких случаях с передачей чека нужно успеть до 9-го числа месяца, следующего за тем, в котором была произведена оплата.

Если в процессе взаимодействия между самозанятым и юрлицом участвует посредник, то тогда формированием чека занимается именно он. При этом у посредника должна быть обязанность применять контрольно-кассовую технику.

Поскольку в ч. 1 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ прописана обязанность самозанятого передавать заказчику чек, то игнорирование этой обязанности может привести к тому, что заказчик уведомит о нарушении ФНС. Нужно помнить, что только наличие чека позволяет компании вычесть расходы на услуги самозанятого из налоговой базы. Поэтому она очень заинтересована в том, чтобы передача чеков осуществлялась бесперебойно.

- Что делать, если самозанятому пришлось вернуть деньги и аннулировать чек?

ФНС обращает внимание, что в таком случае компании тоже придется аннулировать чек. Ей также нужно будет внести изменения в суммы расходов, учитываемых при расчете налоговой базы. Порядок корректировки зависит от режима налогообложения, который применяет компания.

ИП, с которым работает компания, переходит на НПД. Нужно ли перезаключать договор?

Разъяснения по этому вопросу ФНС дала в Письме ФНС от 20.02.2019 № СД-4-3/2899@. Специалисты считают, что перезаключение договора не нужно, если это не влияет на соблюдение существенных условий договора. Если же условия меняются, то договор стоит перезаключить.

Есть еще ряд ситуаций, когда налоговики рекомендуют оформить дополнительное соглашение. Речь идет о случаях, когда исполнитель договора являлся плательщиком НДС и цена его услуг включала этот налог.

Так, например, согласно ч. 9 ст. 2 Федерального закона № 422-ФЗ ИП, применяющие НПД, не платят НДС, кроме НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. Поэтому, если по договору стоимость реализации товаров включала в себя НДС, то заключение допсоглашения позволит урегулировать цены. В этом документе важно прописать, что ИП начал применять НПД с определенной даты.

Самозанятый превысил лимит дохода и потерял статус. Что делать юрлицу?

Среди всех прочих особенностей у НПД есть важное ограничение по предельному размеру дохода. Самозанятый может пользоваться всеми привилегиями и послаблениями до тех пор, пока его годовой доход не превысит суммы в 2,4 млн руб. или 200 000 руб. в месяц. Поэтому эксперты рекомендуют применять НПД тем, кто уверен в том, что его доход не «вылезет» за рамки этой суммы. Подробнее все плюсы и минусы НПД мы рассматривали ранее, в статье «ИП или самозанятость: что выгоднее и проще?».

Если самозанятый превышает установленный лимит по доходу, он автоматически утрачивает право на применение НПД с даты превышения. При этом порядок налогообложения остается тем же в отношении доходов, учтенных для целей применения НПД до даты утраты права (Письмо ФНС РФ от 20.02.2019 N СД-4-3/2899@).

В этом случае юрлицо должно исчислить и уплатить НДФЛ и страховые взносы в отношении физлица (если оно не является ИП) с даты утраты права на применение НПД (в том числе с даты превышения суммы в 2,4 млн руб.).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

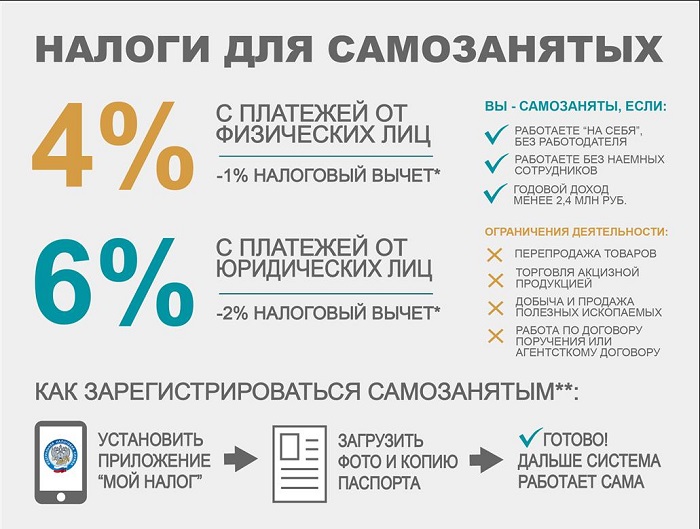

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

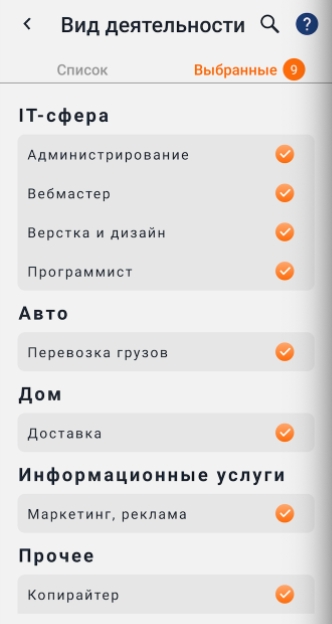

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

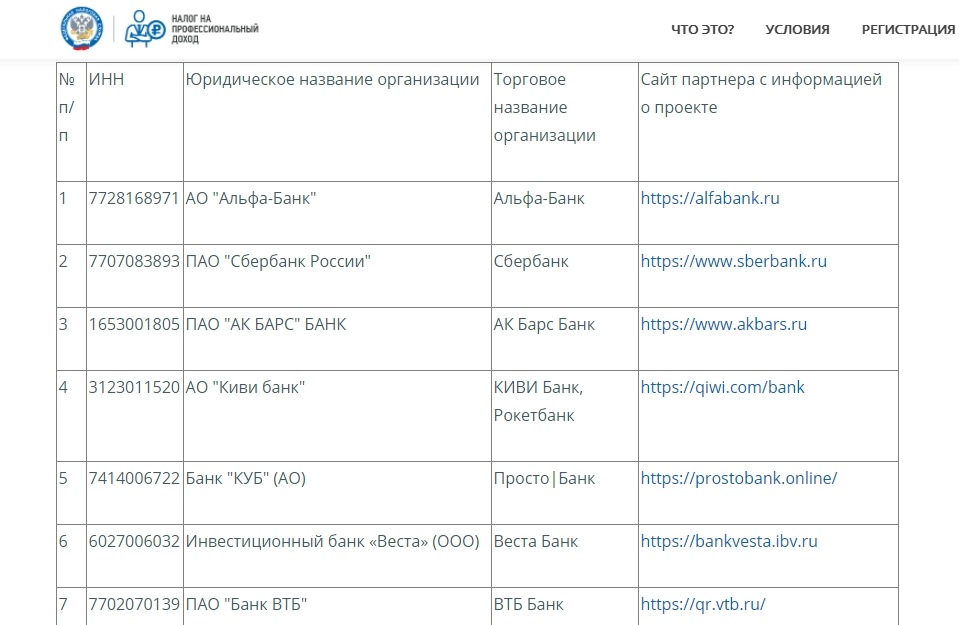

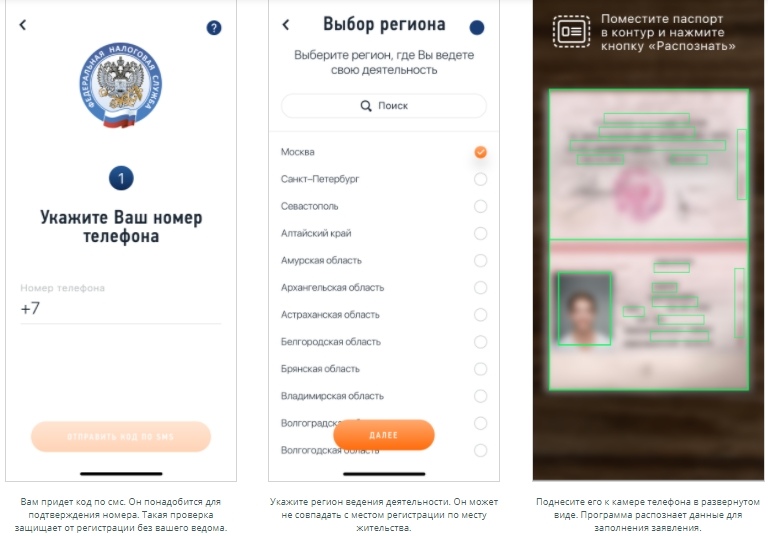

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

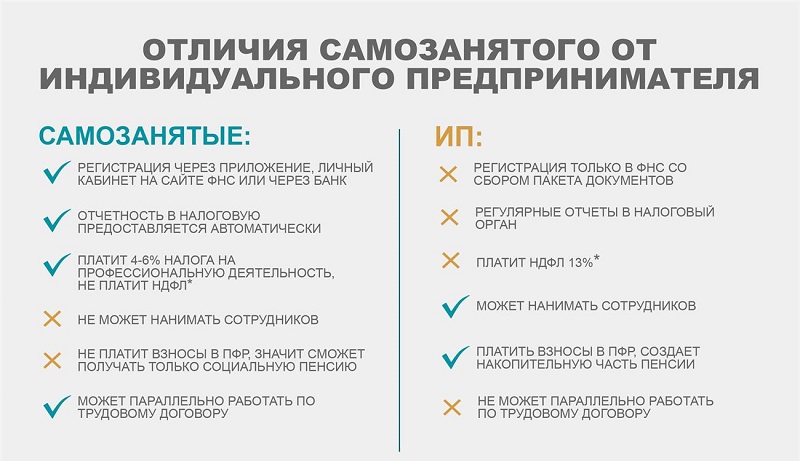

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Разбираемся, зачем регистрироваться в качестве самозанятых, какие у них есть права и на что обратить внимание при работе с заказчиками, если вы уже «в клубе».

По информации ФНС, к марту 2020 года более 500 тысяч россиян зарегистрировались как самозанятые. И это с учётом, что до 1 июля такая возможность была только у жителей отдельных регионов — в качестве эксперимента, который, очевидно, удался. С 1 июля любой регион может самостоятельно решить, нужно ли ему вводить спецрежим для самозанятых.

Закон не раскрывает понятия «самозанятость». В народе так называют специалистов, которые работают с заказчиками напрямую, без работодателя. Это могут быть дизайнеры, программисты, юристы, копирайтеры, репетиторы. А ещё те, кто продаёт товары, сделанные своими руками: например, печёт торты и изготавливает украшения.

Ограничения по видам деятельности есть, но их немного. Например, самозанятый не может быть частным охранником, детективом, туроператором, турагентом или продавцом вина. Полный перечень ограничений есть в пункте 2 статьи 4 Федерального закона № 422-ФЗ.

Самозанятого от ИП отличает то, что он работает один, без сотрудников, и платит более низкий налог, не заполняет налоговые декларации, не платит страховые взносы и не обязан использовать онлайн-кассу. Одни плюсы. Правда, максимальный годовой доход самозанятого ограничен — если годовой доход превысит 2,4 млн рублей, то придётся регистрировать ИП.

А самозанятого от человека, который просто оказывает услуги за деньги, отличает то, что первый готов отчислять максимум (!) 6% от своего дохода государству и может спать спокойно.

В отличие от наёмных сотрудников, которые работают по трудовым договорам, самозанятые и их права не защищаются трудовым правом. Единственное, что может помочь вам в случае спора — договор. Поэтому при сотрудничестве с заказчиками особенно важно внимательно изучить все условия перед его подписанием.

Вот на что рекомендую обратить внимание — пункты простые и для кого-то очевидные, но этот маленький перечень лучше держать в голове:

- Предмет договора. Он должен быть максимально прозрачным и полным. Если пишете тексты к постам клиента в соцсетях, то договоритесь о количестве текстов в день, неделю или месяц, количестве символов в посте, использовании эмодзи, порядке согласования с клиентом и так далее.

- Сроки оказания услуг (выполнения работ, изготовления продукции и так далее). Для вас они должны быть выполнимыми. Если заказчик просит испечь пятиярусный торт к завтрашнему юбилею бабушки, соглашаться просто из доброты, наверное, не стоит.

- Порядок оплаты. Пропишите сроки, в которые заказчик должен перевести вам деньги. И штрафные санкции, если он задерживает оплату. Это может быть пени в виде процентов за каждый день просрочки или штраф в виде твёрдой суммы. Если сумма по договору большая, просите полную или частичную предоплату. Это гарантирует, что заказчик не исчезнет, когда вы исполните свою часть обязательств.

- Условие о чеке из приложения «Мой налог». Все самозанятые обязаны передавать клиентам-юрлицам чеки на каждое поступление. В каком виде будет чек — электронном или бумажном, — неважно. Этот чек — страховка для клиента от дополнительных расходов. Если есть чек, на доходы физлица не нужно начислять страховые взносы и удерживать НДФЛ. Без чека придётся это сделать.

Если самозанятый не передал чек, клиент может подумать, что он его не сформировал, а значит, не отчитался перед налоговой. Тогда клиент может подать жалобу в ФНС. Если вы действительно не сформировали чек, вам выпишут штраф. Сначала 20% дохода, в следующий раз — все 100%.

Если вы просто забыли передать чек клиенту, проверка налоговой — всё равно неприятно. И отношения с клиентом портятся. Поэтому включайте условие о чеке в договор, чтобы о нём не забыть. Это правило хорошего тона. - Ответственность. В разделе договора об ответственности постарайтесь предусмотреть все возможные просрочки со стороны заказчика, которые могут повлиять на срок оказания услуг, качество выполнения работ и тому подобное. Но не выходите за пределы разумного — условия о штрафах в размере 100% от стоимости услуг по договору, если заказчик один день не отвечал вам в Telegram, не работают на практике. Суд снизит их до «разумных» пределов. Обычно размер штрафа в деловом обороте — от 10% до 30% от цены договора. А размер пени — от 0,1% до 1% за каждый день просрочки.

- Форс-мажор. Укажите в договоре обстоятельства непреодолимой силы, которые могут повлиять на вашу работу. Это могут быть погодные условия, эпидемии и пандемии, ограничения органов власти.

- Порядок взаимодействия. Если договор подразумевает длительное сотрудничество, пропишите, как вы будете общаться с заказчиком — по почте, через мессенджеры или обмениваясь документами лично. Это позволит избежать ситуаций, когда вы заваливаете заказчиками просьбами согласовать документы в WhatsApp, а он ждёт вашего сообщения в Viber.

Если заказчик — юрлицо, попросите указать в договоре ФИО и контакты ответственного сотрудника, с которым будете взаимодействовать. - Возможность привлекать к работе третьи лица. Самозанятые могут нанимать работников по гражданско-правовым договорам. Например, самозанятый фотограф вполне может обратиться к дизайнеру для ретуши. Если вам это нужно — пропишите в договоре.

Если клиент нарушает ваши права — не выходит на связь, не оплачивает работы или пытается давать задачи наравне со штатными сотрудниками, чтобы сэкономить на налогах и взносах, вы имеете право обратиться в суд. Вот что нужно для этого сделать.

Шаг 1. Определить подведомственность. Споры с самозанятыми рассматривают районные суды общей юрисдикции по правилам Гражданского процессуального кодекса.

Шаг 2. Определить подсудность. Прежде всего проверьте условия договора. Зачастую в нём уже содержатся условия о подсудности — стороны могли указать, что все споры должны рассматриваться в определённом суде.

Если в договоре такого условия нет, то подсудность определяется в зависимости от того, кому предъявляете иск. Если ответчик — гражданин или ИП, предъявляйте иск в суд по месту его жительства. Если ответчик — юрлицо, то по адресу его места нахождения, который указан в ЕГРЮЛ.

Шаг 3. Составить исковое заявление, собрать комплект документов. В исковом заявлении подробно опишите, чем нарушены ваши права.

Одна из наиболее частых причин нарушения прав самозанятых — попытки заказчика «спрятать» трудовые правоотношения, чтобы не оформлять человека в штат, не платить зарплату за полную ставку, сэкономить на налогах и страховых взносах.

Если вы считаете, что заказчик использует ваш труд наравне с трудом своих штатных работников, чтобы сэкономить, подготовьте доказательства:

— договор (график или место работы, указанные в договоре — верный признак трудовых отношений);

— скриншоты переписки с заказчиком, где будет видно, что вы оказываете услуги систематически;

— информация о платежах (оплата два раза в месяц — верный признак трудовых отношений).

Уже в процессе сможете запросить недостающие доказательства — например, должностную инструкцию для работников, выполняющих такую же работу как и вы.

Если выяснится, что фактически вы работаете как и штатные сотрудники, гражданский договор переквалифицируют в трудовой. Как итог — вас трудоустроят, а компанию оштрафуют на сумму до 100 тысяч рублей по части 4 статьи 5.27 КоАП. Кроме того, налоговики обяжут компанию заплатить НДФЛ и страховые взносы за всё время, пока она прикрывала трудовые отношения самозанятостью.

Тема с самозанятыми становится ещё более актуальной на фоне коронавируса, когда многие поняли, что им удобно трудиться из дома, кофейни или виллы на Бали.

Всю информацию по этой теме уложить в рамки одного поста невозможно, поэтому задавайте свои вопросы — через неделю сделаю FAQ с развернутыми ответами.

Читайте также: