Отмена смс в налоговой

Опубликовано: 16.05.2024

Краткое содержание:

В России стартовала масштабная кампания по выводу из тени личных доходов граждан. В ФНС уже давно попадают все данные от ГИБДД и Росреестра обо всех крупных покупках недвижимости и авто. Также налоговики стали более активно следить за всеми движениями на картах, счетах и электронных кошельках россиян.

В будущем контроль будет только усиливаться, все денежные поступления и расходы граждан будут проверять на наличие «левых» доходов и нещадно урезать в пользу бюджета. Более подробную информацию об этом вы можете посмотреть в моей отдельной публикации ( Подробнее >>> ).

Сегодня я хочу рассказать вам, что нужно делать, если вам пришло письмо из налоговой, можно ли игнорировать письма ФНС, и в каких ситуациях можно избежать встречи с налоговым инспектором.

Что за письма шлет налоговая?

Поясню, что ФНС на основании в п. 4 ст. 31 и ст. 90 НК РФ может вызвать к себе любого гражданина и по любому вопросу, касаемого исполнения им налогового законодательства.

Для начала нужно обратить внимание, какое именно письмо от ФНС вам пришло. Налоговая инспекция может вызвать вас на допрос или на беседу. В первом случае приходит повестка, а во втором – уведомление. В отличие от допроса на беседе не ведется протокол и не записываются слова налогоплательщика.

В частности, письма, которые граждане стали получать в последнее время, в основном являются «Уведомлением о вызове налогоплательщика в налоговый орган», то есть вызовом на беседу с налоговым инспектором. В этих письмах ФНС предлагает гражданину подойти к инспектору и предоставить сведения о своих доходах в качестве обоснования дорогостоящей покупки. При расхождении доходов и расходов ФНС требует предоставить налоговую декларацию и доплатить взносы и пени, неучтенные при официально начисленной заработной плате.

А что если я не пойду? Можно ли проигнорировать письмо ФНС?

Вызов в инспекцию налогоплательщика четкими правилами не регламентирован. Как я уже говорила ранее, п. 4 ст. 31 и ст. 90 НК РФ не содержит закрытый перечень случаев вызова, что толкуется налоговыми органами как основание применять эту норму практически по любому поводу.

Поэтому прежде всего, как я уже говорила, вам нужно выяснить, что именно вы получили от налогового органа – повестку на допрос или уведомление.

Также в обоих случаях – и в случае, если вы получили повестку, и в случае если вам пришло уведомление – неявка в налоговый орган может рассматриваться как административное правонарушение, за которое может грозить штраф в размере от 500 до 1000 руб. (часть 1 статьи 19.4 КоАП РФ).

Однако такая данная санкция имеет место только в случае при неповиновении «законному распоряжению или требованию должностного лица органа, осуществляющего контроль». И здесь есть нюанс, а именно каким образом вы получили письмо из налоговой.

- через МФЦ,

- по почте заказным письмом,

- в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота,

- через личный кабинет налогоплательщика.

Датами получения такого письма будут считаться следующие:

Таким образом, если вы получили письмо от налоговой инспекции каким-то другим способом, а именно оно было вам просто брошено в почтовый ящик или пришло обычным (не заказным) письмом, или инспектор просто вам позвонил по телефону, то вызов вас в ФНС будет не являться надлежащим, и вы его можете спокойно игнорировать.

Очень часто письма в виде уведомления о вызове налогоплательщика в налоговый орган отправляются именно ненадлежащим образом. Все дело в том, что в настоящее время в российском Налоговом кодексе пока еще отсутствует норма налогового контроля за расходами физических лиц. И такие уведомления зачастую являются инициативой налоговой инспекции в качестве изыскания дополнительных способов повышения собираемости налогов.

Налоговые инспекторы, пользуясь юридической безграмотностью и страхом перед государственными органами граждан, таким образом, не инициируя налоговую проверку, пытаются получить дополнительные поступления в бюджет.

Кроме того, очень часто в даже надлежащим образом отправленных уведомлениях налоговые инспекторы устанавливают не конкретную дату и время вызова в ИФНС, а ограничиваются указанием приемных дней и часов работы налоговой инспекции. В этом случае налогоплательщик практически неуязвим перед угрозой составления протокола об административном правонарушении, потому что получается, что в своем желании посетить налоговый орган он не ограничен во времени.

Стоит ли идти в налоговую?

Даже если вы получили письмо от налоговой, направленное вам надлежащим образом, и вас приглашают посетить налоговую инспекцию, то идти вам туда совсем не обязательно (только если, конечно, вас не вызывают на допрос, в этом случае идти в любом случае придется).

Обычно инспектору нужен от вас письменный ответ. И если вы явитесь в инспекцию лично, то вам придется писать этот ответ прямо там, в неспокойной для вас обстановке. Поэтому я всегда рекомендую ответ подготовить заранее, возможно обратясь к более разбирающимся в этом вопросе людям. Это поможет вам сохранить ваши нервы и уберечься от действий, которые могут вам еще и навредить.

Подготовленный ответ ФНС вы можете принести лично инспектору, а лучше, если вы направите его в ФНС любым из перечисленных способов: либо в письменном виде заказным письмом, либо в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика, либо через МФЦ.

К письму обязательно нужно приложить все документы, подтверждающие изложенные в ответе доводы.

Поэтому я рекомендую хранить как минимум 4 года все документы по поступлению и расходованию денежных средств на ваших личных счетах, справки о доходах, чеки и договора на дорогостоящие покупки, договора дарения и прочие важные документы.

В любом случае, не стоит паниковать, если вы вдруг получили письмо из ФНС. Старайтесь не нарушать закон и знайте свои права!

Если публикация вам понравилась, прошу поддержать ее и поставить лайк, если не понравилась – дизлайк.

Любая оценка для меня важна!

«Клерк» Рубрика Обзоры для бухгалтера

Иллюстрация: Борис Мальцев/Клерк

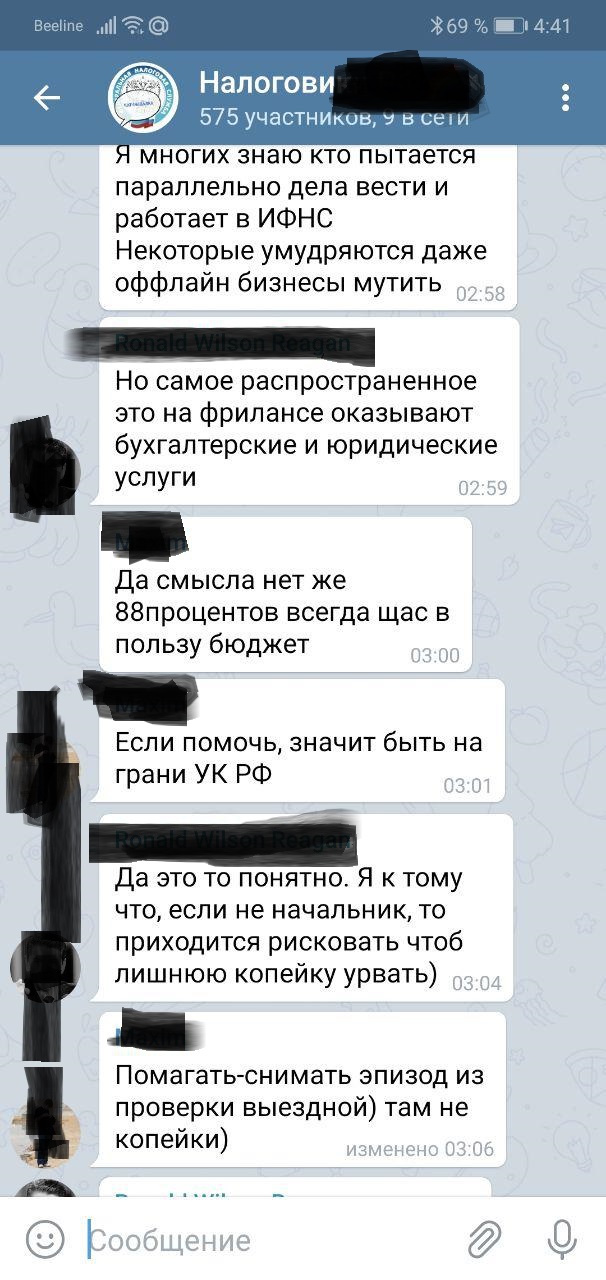

Вскоре ФНС может запретить своим работникам общаться в интернете. Мы боимся, что канут в лету чатики налоговиков, которые мы отыскали в Телеграмме.

А ведь это прекрасный способ приблизиться к пониманию сути русского налогового инспектора. Мы прошерстили всю переписку с января 2019 года, чтобы понять, что волнует рядового инспектора, чего он ждет и что думает о системе.

Они продают наши данные, гоняют чаи, пишут стихи и совсем-совсем не флиртуют друг с другом.

За несколько дней до нового года

Хорошая была программа. «Я даже не знаю, как отчетность собирать. Что-то в АИС, что-то в ЭОД, а что-то в табличке».

Мы тоже еще не знаем, какие сложности всеееееем принесет переход ФНС на новую программу.

Январь

Самозанятые. Уже известно, что работодатели переводят людей на 4 процента, чтобы избежать зарплатных налогов и взносов. Но у инспекторов это не вызывает никакого интереса. Гораздо приятнее обсудить зарплату.

Мусолят, что платят мало. В Москве, конечно, получают больше всех, но перспективы устроиться на хорошее место нулевые, все занято блатняком.

Хороший вариант – консультировать предпринимателей на стороне. Но расклад дел тут хорошо понимают.

Потом куча вопросов по работе в АИС «Налог-3». Среди дебрей кто-то пульнул письмо ФНС о том, что налоговики не обязаны консультировать налогоплательщиков. Это всех очень радует, потому что бухгалтеры частенько матерятся и открывают двери кабинетов с ноги.

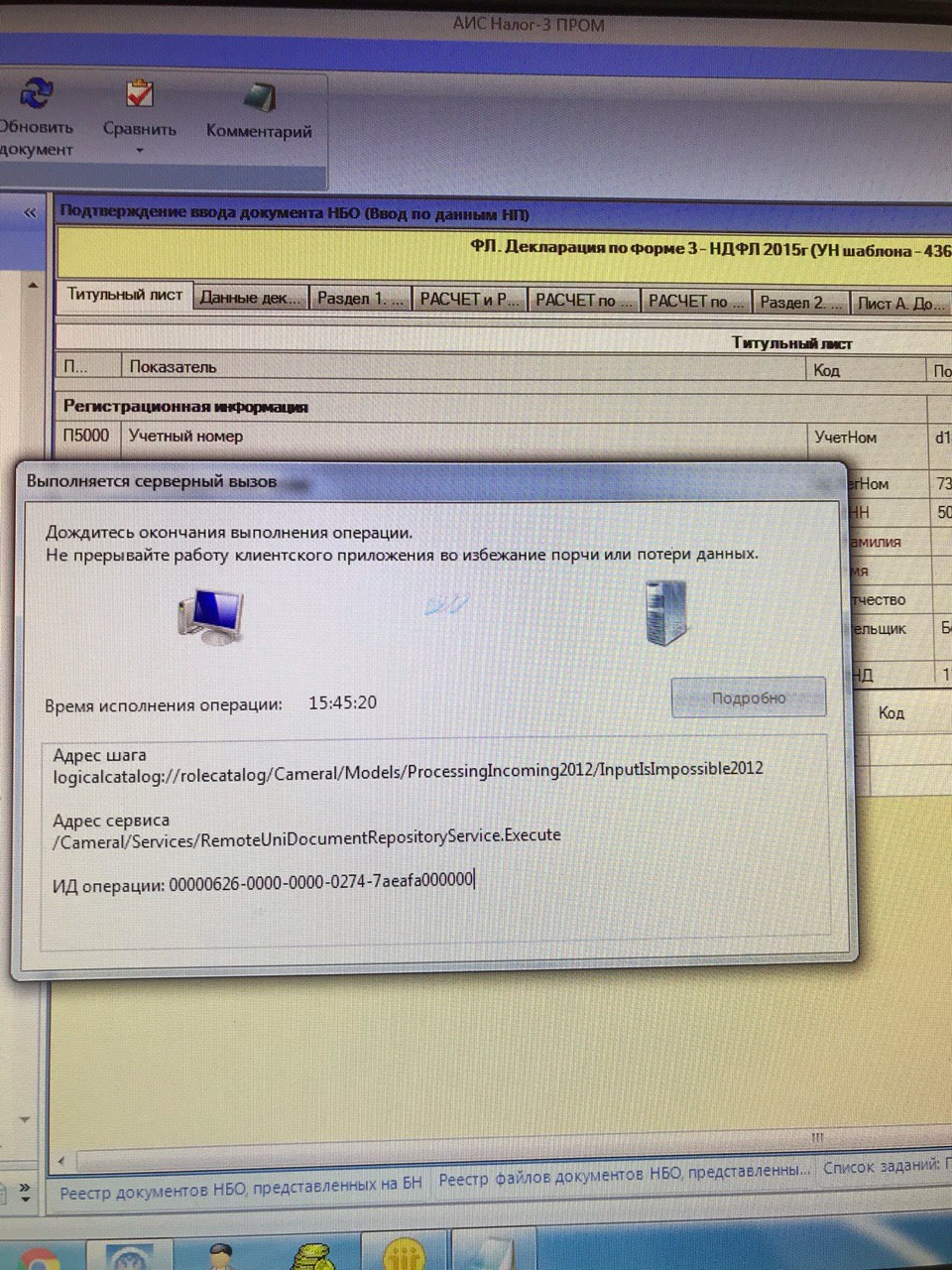

Потом снова: как сделать запрос в банк? Кто пояснит с миграцией? У кого-то работает АИС? Кто-нибудь понял, как сконвертировались декларации? Как сформировать сводные справки? Как сделать акт и решение? Где посмотреть, кого штрафовать за среднесписочную?

АИС не работает!

Февраль

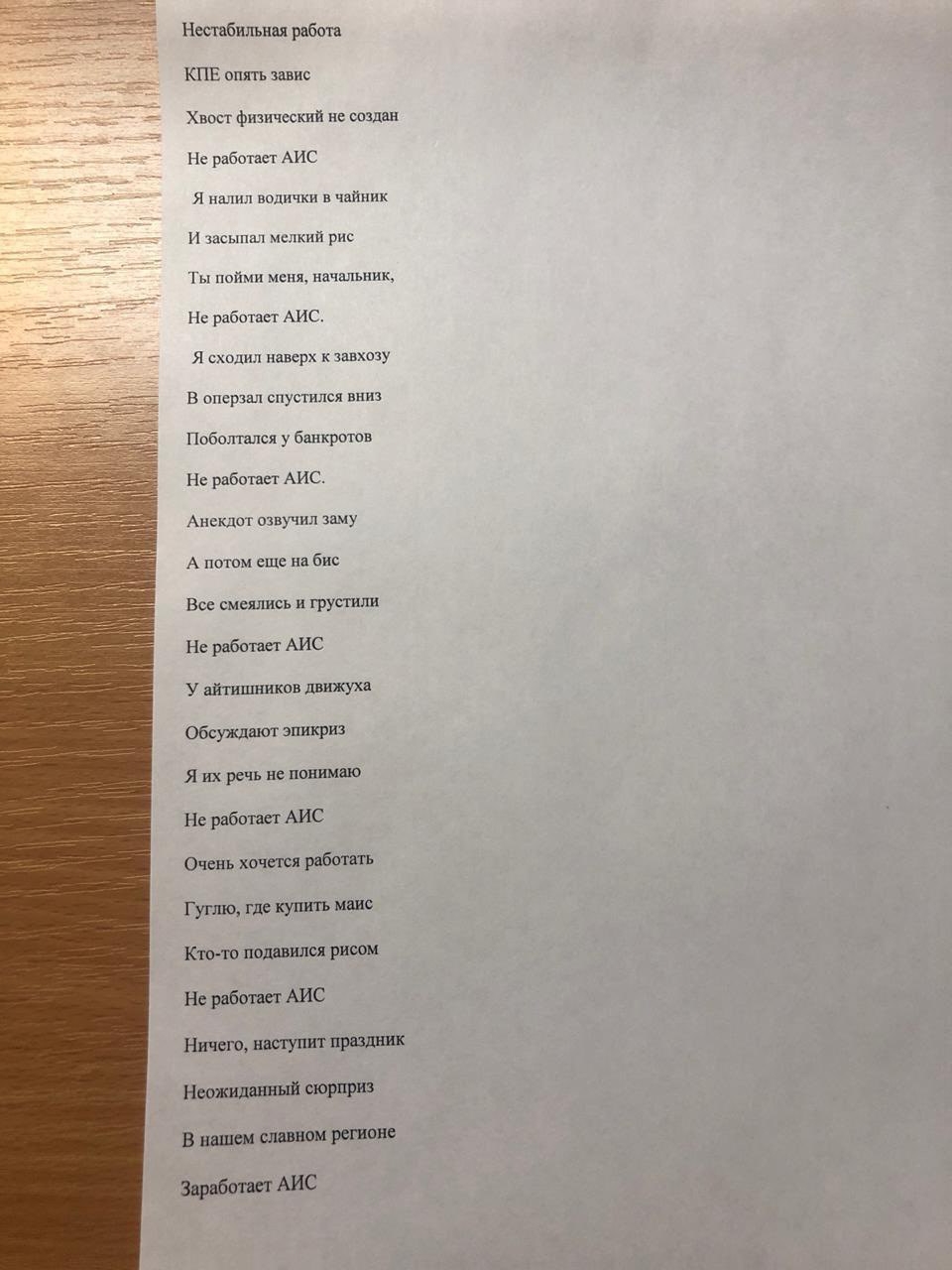

Работа службы встала. Пока новая программа не дает налоговикам возможность работать, люди выражают себя в творчестве.

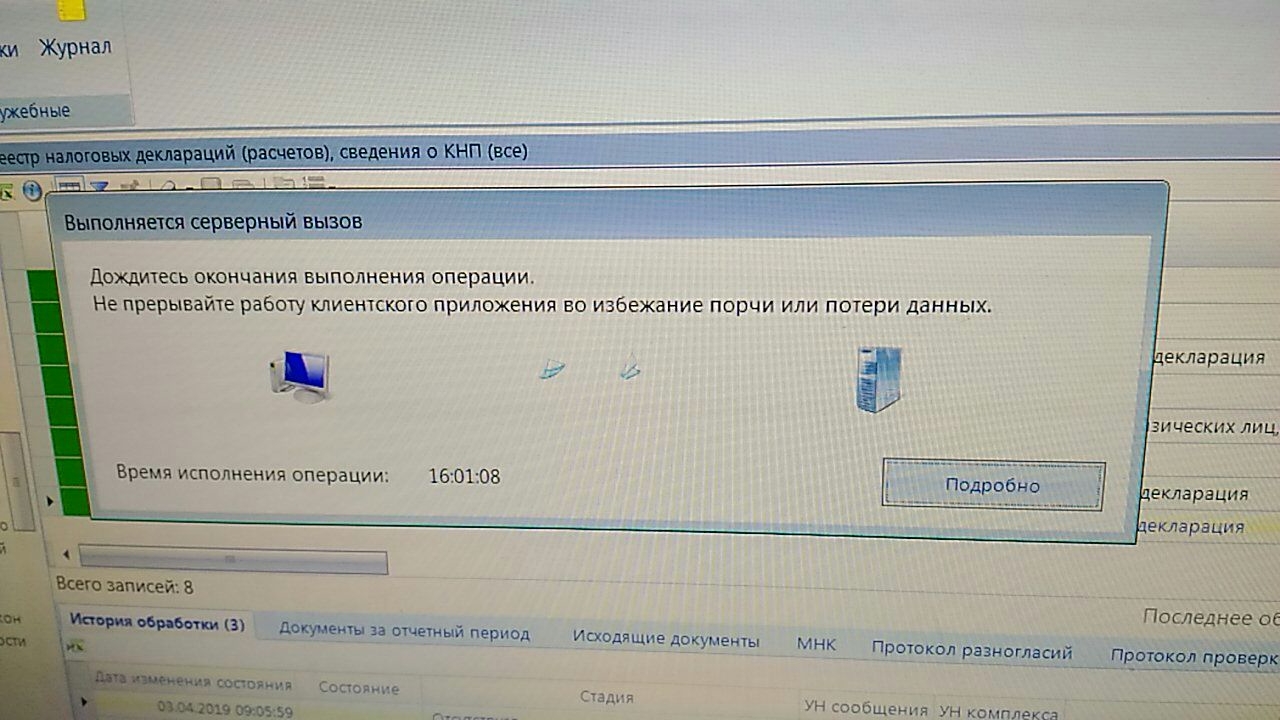

Еще и проблема в личных кабинетах ИП. Но тема тухлая, всем плевать, хуже, что АИС «еле-еле». Коллеги обсуждают рекорды по времени ожидания на обработку операции.

В АИС новый баг. По физикам массово упали непонятные льготы. «Управа сказала, хрен знает что это. Но чтоб этого не было, закрывайте их как хотите». 23 февраля пока все праздновали, кто-то сидел, закрывал.

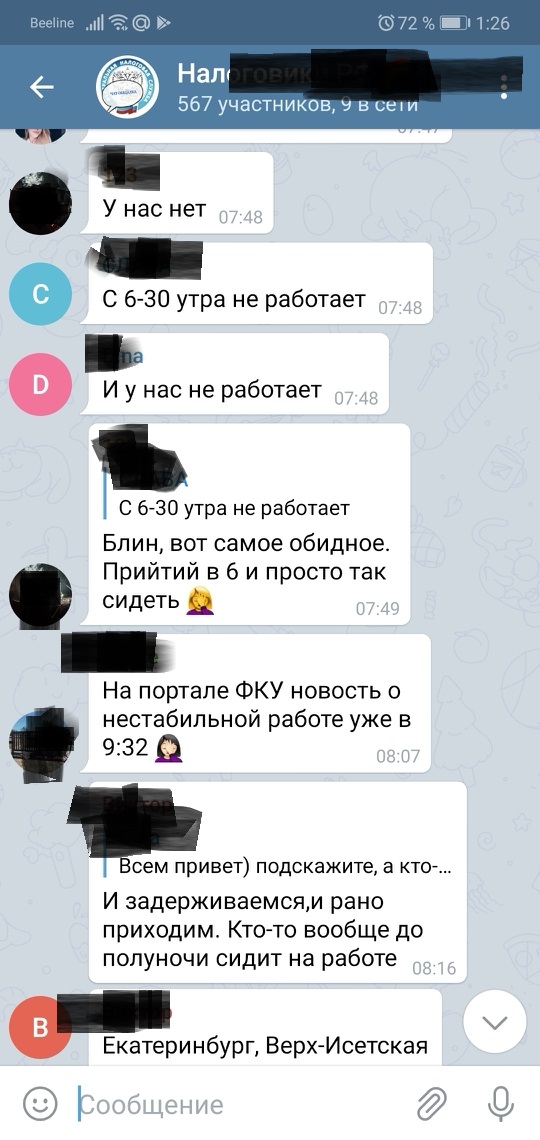

Тем временем работа в АИС все висит:

28 числа все ждут премию.

Но денег нет. Люди подозревают, что премию и СМС снимают за плохие результаты работы и жалобы налогоплательщиков. Но косяк заключается в АИСе, которая парализовала работу. Инспекторы не могут работать по полдня. Вот новый рекорд: обработка операции длится 16 часов.

Апрель

«АИС не работает. Подвисает жестко. Камералы приходят в 7 и сидят допоздна. Говорят, что закончится ближе к маю. Спойлер: врут».

Кто-то приходит на работу к 6.30, чтобы обогнать остальных. Но ничего не пашет, сидишь в обиде на весь белый свет.

В какую-то инспекцию пришел приказ на СМС и допы. Если коротко: «как жалкая премия в 2017».

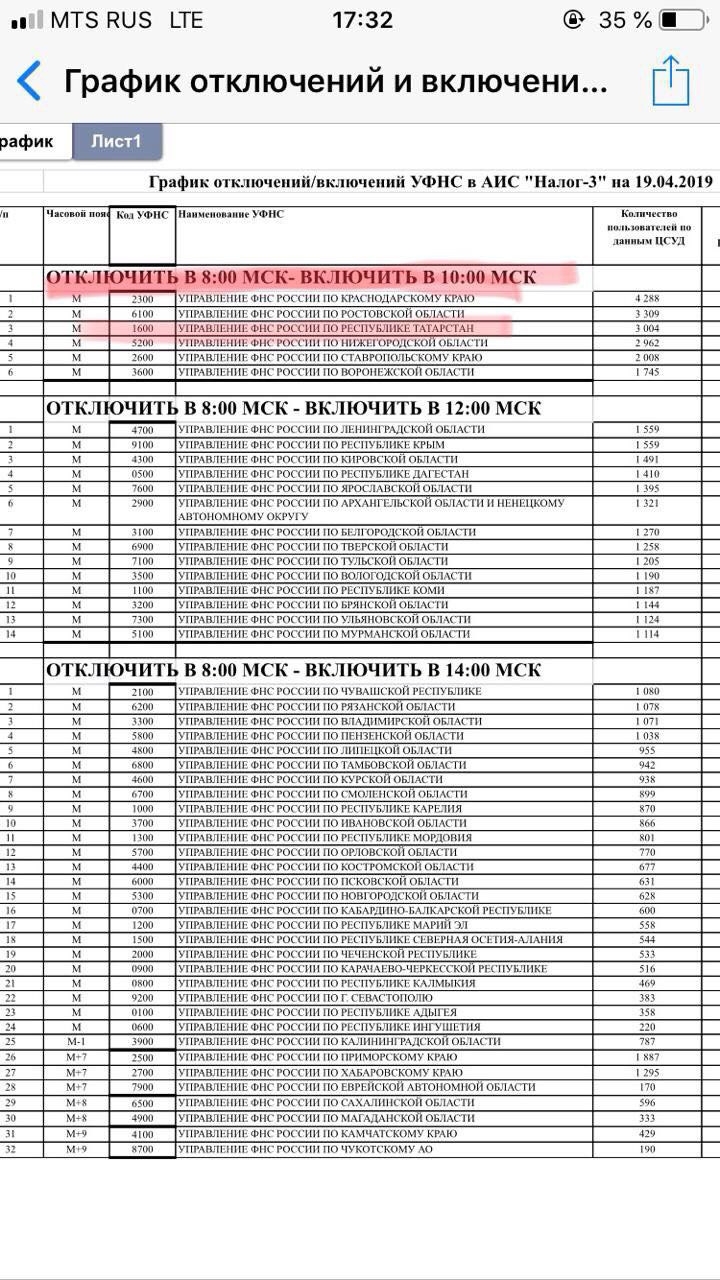

АИС тем временем продолжают отключать как электричество в СССР по графику. Ну чтобы хоть где-то инспекции могли поработать.

В графике отключения нет Москвы и области, налоговики шутят: потому что они всегда отключены. Московские инспекторы вместо работы смотрят сериалы.

В тему событий на Украине:

В этот же день: «— Как собрать просроченные декларации в АИС? — Никак».

В Москве дали премию. И это очень очень очень мало. Регионы плачут: все бабки ушли на АИС.

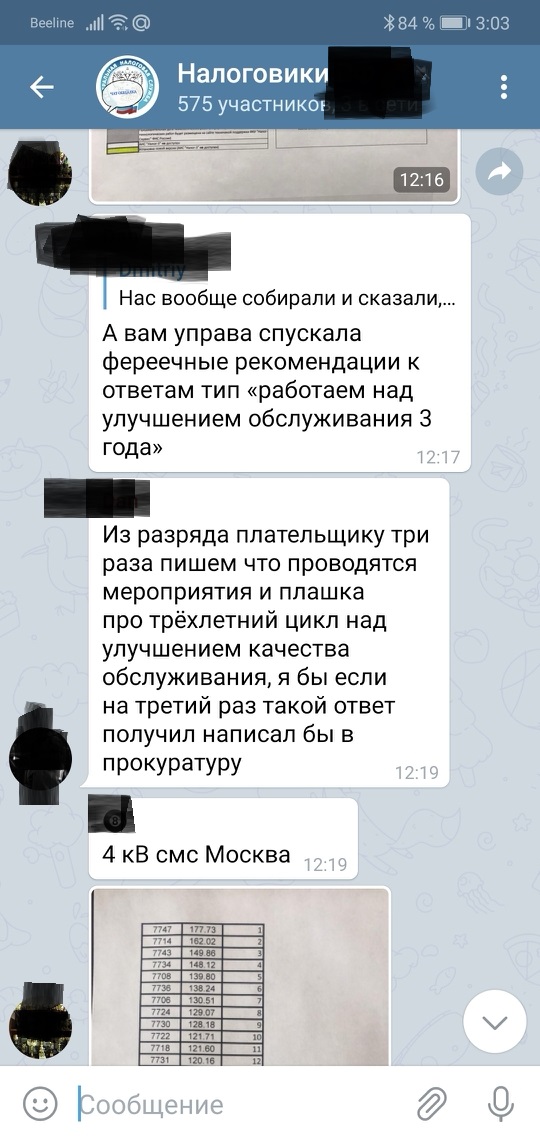

Если к этому моменту вам перестали говорить, что у ФНС проблемы, а «идет переход на новую программу», то это просто всех собрали и отругали за болтливость.

Началось теперь уже знаменитое: «У организаций двойное списание долгов со счетов».

Пришла премия : «замначальника отдела, получу завтра 3400», «и даже на винтовку не хватит, чтобы устроить праздник».

Люди уточняют, будет ли работать АИС, потому что начальство заставляет работать в праздники.

У коллеги заболел ребенок. Организован сбор средств и много отзывчивых. Хотя в каких-то регионах не выплатили ни аванс за апрель, ни зарплату за апрель, ни СМС.

Потом внезапно новые сложности в программе:

Программа все также не работает, люди просят скинуть игры по Лотусу.

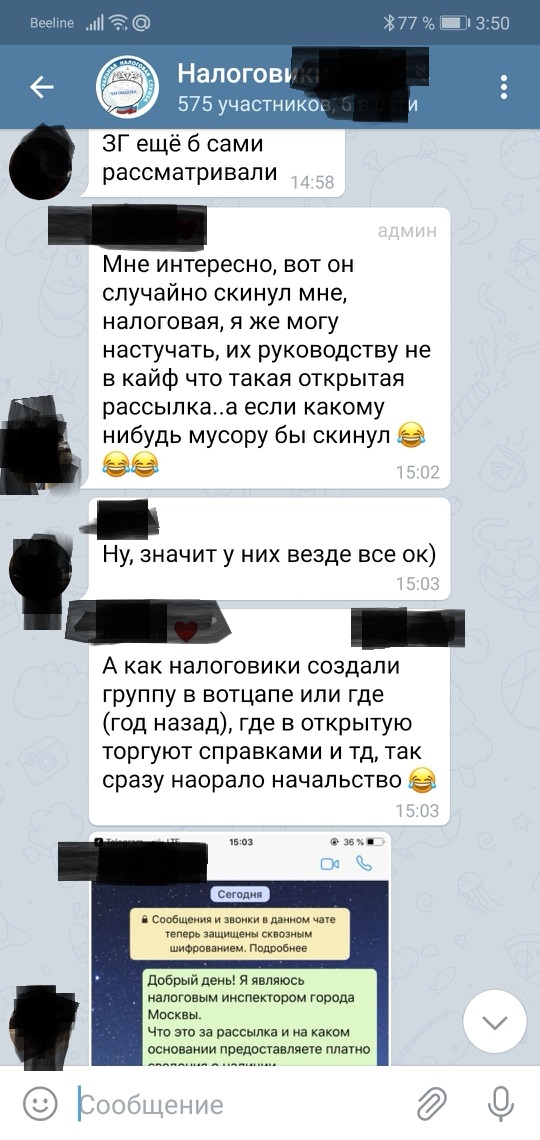

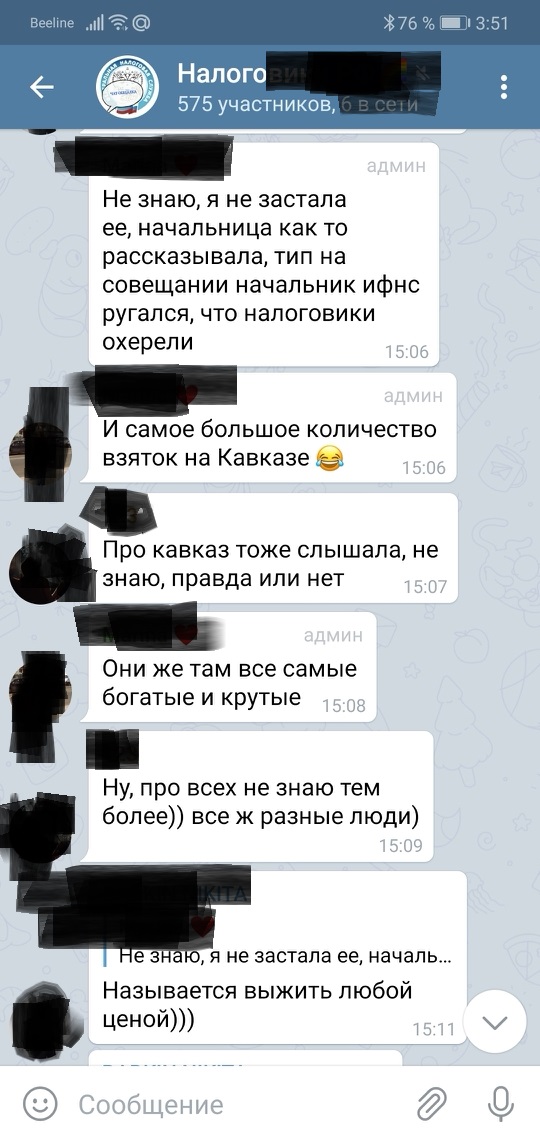

Выясняется, что чат налоговиков читают посторонние.

29 мая в чате публикуют новость о наезде ФНС на Бориса Мальцева. Но вокруг тишина.

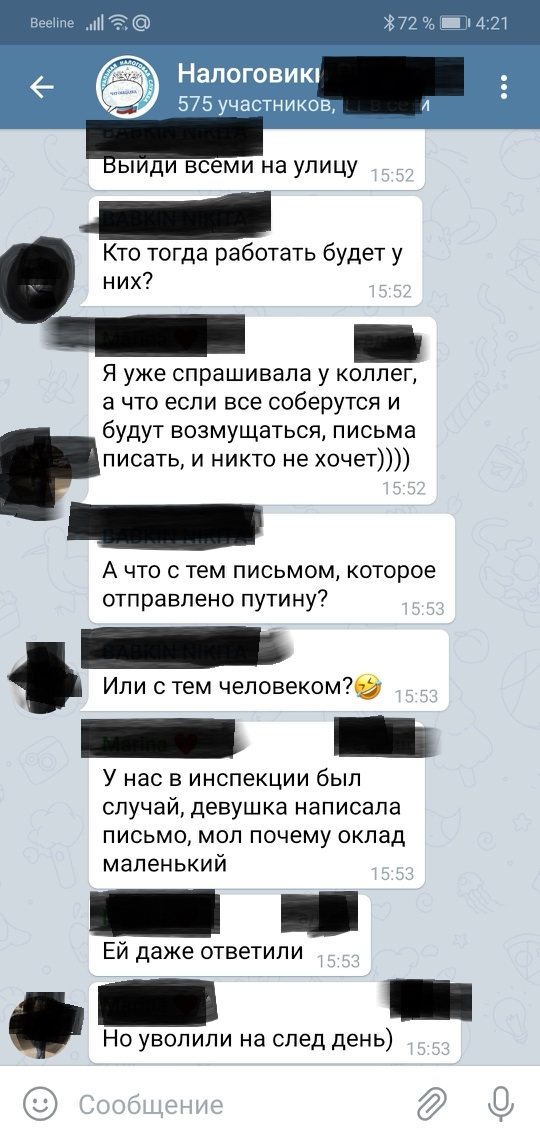

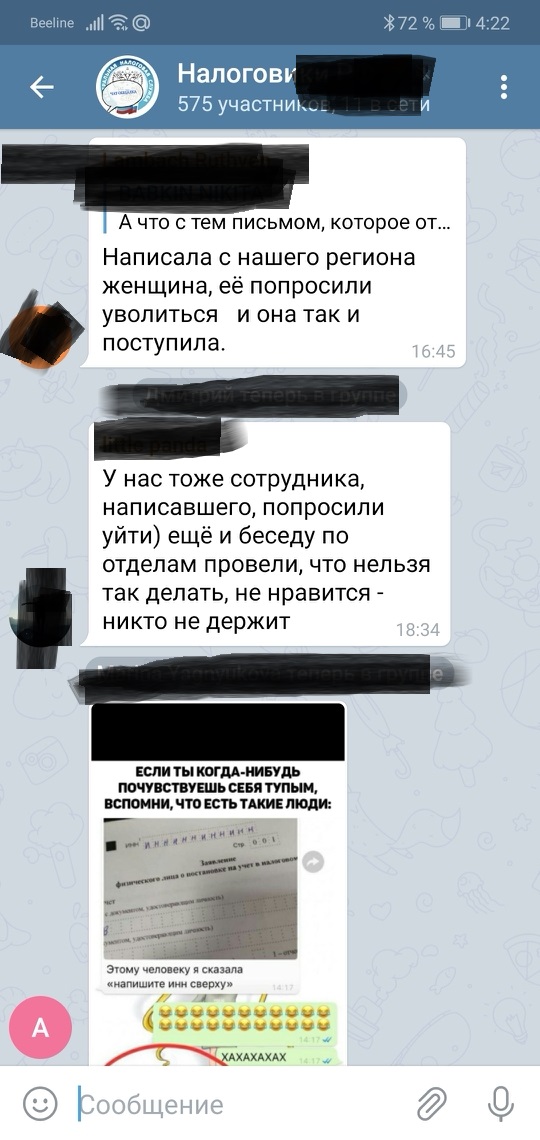

Зато несколько слов одобрения заслужило вот такое обращение к Президенту:

Коллеги диагностирют: смелый поступок – жаль толку не будет.

Весь май, АИС, судя по всему, работал нормально, но вот опять висит.

В каких-то регионах режим работы АИС с 2 ночи до 7 утра и с 8 утра до 13.00. Потом до конца дня работать не будет и людям придется работать по ночам.

А вот, как в инспекциях работники уходят в учебный отпуск: «оплачивается как больняк», «ходила на сессию в свой законный отпуск и никто ничего не оплачивал», «при наличии первого высшего образования, по второму учебный отпуск не предоставляется».

АИС наладили, в чате тишина, все работают.

Кто-то спрашивает: нельзя сделать чат закрытым? Оказывается, группу атаковали налогоплательщики с вопросами. Но инспекторы не отвечают, и чатик просят не засорять. Админ все удалил, ибо не справочное бюро.

И снова вопросы про СМС. Кому-нибудь дали? «Прилетела, но это просто ни в какие ворота».

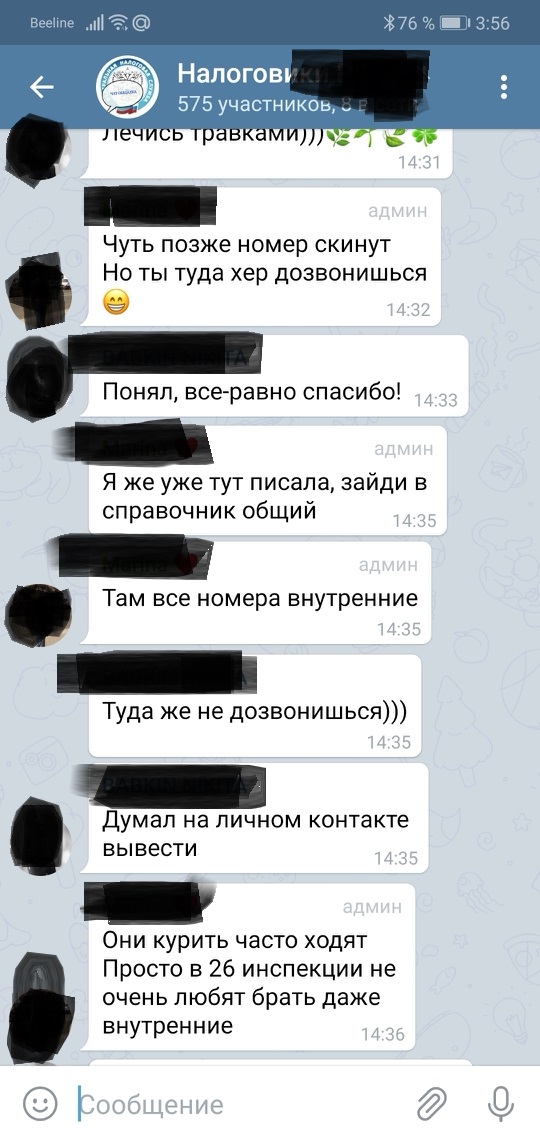

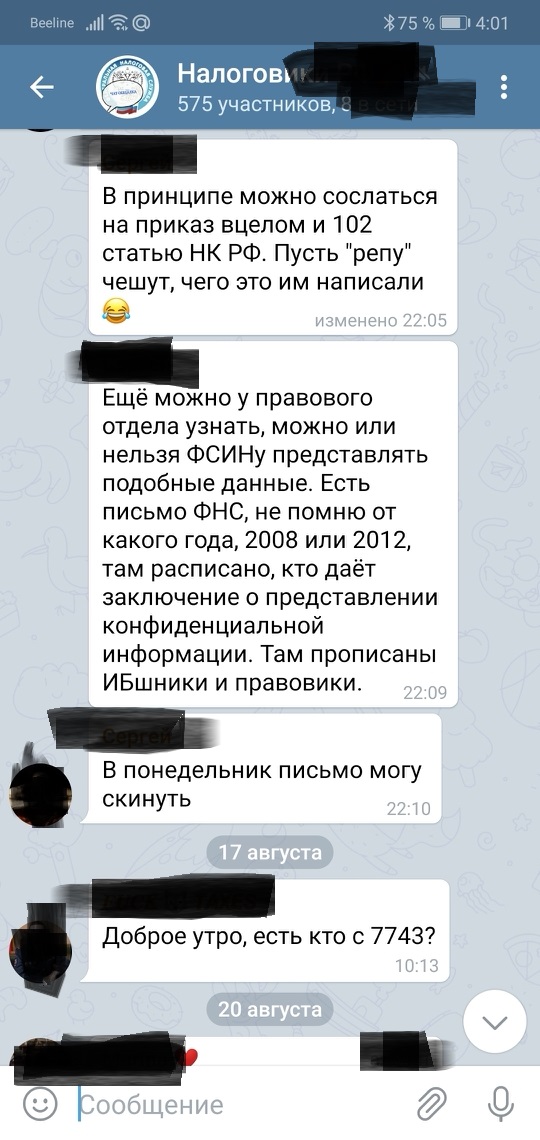

А вот информация, если еще сомневаетесь, что инспекторы сливают ваши данные на сторону:

В инспекции 7722 не берут трубку даже по внутреннему. Не беситесь, что не можете до них дозвониться. Инспекторы не отвечают даже инспекторам.

Август

А это про круговорот корявых запросов:

А вот в случае с НДФЛ с грибов и ягод, фух, шутить умеют:

Сентябрь

Репостнули статью Жуховицкого «Инструкция налоговикам: как поднять бабла». Коммент: брехня, никто из НДСников у нас не купается в золоте.

Кто-то переехал в Москву из другого региона. Узнает, какие на месте зарплаты. «Нищета, ужасно все, можно найти много других занятий кроме инспекции».

Все опять в ожидании СМС. Положение подвешенное: «Вечно у нас информация о премии как что-то супер секретное. А уж сумма- вообще не допросишься. Неужели людям нельзя сказать по-человечески, когда деньги будут и сколько. Чтобы планировать хоть как-то свою жизнь можно было». «С этим плавающим авансом – это ваще капец. Ждем премии, чтобы отдать долги».

Выходит приказ Путина о повышении оклада в 1, 043 раза. Кто-то подсчитал: «У меня вышло на 165 рублей больше». «Вот черт, наконец мой счет на Кипре пригодится».

Теперь обсуждают сокращения среди госслужащих, которое анонсировал Минфин. Ходят слухи, что будут убирать тех, у кого нет экономического или юридического образования.

Может на митинг?

Скоро, пишут налоговики, чтобы дышать придется спрашивать разрешения.

Не знаем, как у вас, а мы после прочтения испытываем чувство гнетущего разочарования. Не то чтобы нам не на чем раздуть историю — и мы, и вы в курсе копеечных зарплат налоговиков, в курсе сбоя, который скрывала ФНС. Но в чате службы, где творится произвол и криминал, мы ждали большей вовлеченности в проблемы. Но этих людей, эту АРМИЮ в зеленых кителях, интересует и утешает по большом счету только один вопрос: «Кто-нибудь слышал, когда СМС?».

Краткое содержание:

В России стартовала масштабная кампания по выводу из тени личных доходов граждан. В ФНС уже давно попадают все данные от ГИБДД и Росреестра обо всех крупных покупках недвижимости и авто. Также налоговики стали более активно следить за всеми движениями на картах, счетах и электронных кошельках россиян.

В будущем контроль будет только усиливаться, все денежные поступления и расходы граждан будут проверять на наличие «левых» доходов и нещадно урезать в пользу бюджета. Более подробную информацию об этом вы можете посмотреть в моей отдельной публикации ( Подробнее >>> ).

Сегодня я хочу рассказать вам, что нужно делать, если вам пришло письмо из налоговой, можно ли игнорировать письма ФНС, и в каких ситуациях можно избежать встречи с налоговым инспектором.

Что за письма шлет налоговая?

Поясню, что ФНС на основании в п. 4 ст. 31 и ст. 90 НК РФ может вызвать к себе любого гражданина и по любому вопросу, касаемого исполнения им налогового законодательства.

Для начала нужно обратить внимание, какое именно письмо от ФНС вам пришло. Налоговая инспекция может вызвать вас на допрос или на беседу. В первом случае приходит повестка, а во втором – уведомление. В отличие от допроса на беседе не ведется протокол и не записываются слова налогоплательщика.

В частности, письма, которые граждане стали получать в последнее время, в основном являются «Уведомлением о вызове налогоплательщика в налоговый орган», то есть вызовом на беседу с налоговым инспектором. В этих письмах ФНС предлагает гражданину подойти к инспектору и предоставить сведения о своих доходах в качестве обоснования дорогостоящей покупки. При расхождении доходов и расходов ФНС требует предоставить налоговую декларацию и доплатить взносы и пени, неучтенные при официально начисленной заработной плате.

А что если я не пойду? Можно ли проигнорировать письмо ФНС?

Вызов в инспекцию налогоплательщика четкими правилами не регламентирован. Как я уже говорила ранее, п. 4 ст. 31 и ст. 90 НК РФ не содержит закрытый перечень случаев вызова, что толкуется налоговыми органами как основание применять эту норму практически по любому поводу.

Поэтому прежде всего, как я уже говорила, вам нужно выяснить, что именно вы получили от налогового органа – повестку на допрос или уведомление.

Также в обоих случаях – и в случае, если вы получили повестку, и в случае если вам пришло уведомление – неявка в налоговый орган может рассматриваться как административное правонарушение, за которое может грозить штраф в размере от 500 до 1000 руб. (часть 1 статьи 19.4 КоАП РФ).

Однако такая данная санкция имеет место только в случае при неповиновении «законному распоряжению или требованию должностного лица органа, осуществляющего контроль». И здесь есть нюанс, а именно каким образом вы получили письмо из налоговой.

- через МФЦ,

- по почте заказным письмом,

- в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота,

- через личный кабинет налогоплательщика.

Датами получения такого письма будут считаться следующие:

Таким образом, если вы получили письмо от налоговой инспекции каким-то другим способом, а именно оно было вам просто брошено в почтовый ящик или пришло обычным (не заказным) письмом, или инспектор просто вам позвонил по телефону, то вызов вас в ФНС будет не являться надлежащим, и вы его можете спокойно игнорировать.

Очень часто письма в виде уведомления о вызове налогоплательщика в налоговый орган отправляются именно ненадлежащим образом. Все дело в том, что в настоящее время в российском Налоговом кодексе пока еще отсутствует норма налогового контроля за расходами физических лиц. И такие уведомления зачастую являются инициативой налоговой инспекции в качестве изыскания дополнительных способов повышения собираемости налогов.

Налоговые инспекторы, пользуясь юридической безграмотностью и страхом перед государственными органами граждан, таким образом, не инициируя налоговую проверку, пытаются получить дополнительные поступления в бюджет.

Кроме того, очень часто в даже надлежащим образом отправленных уведомлениях налоговые инспекторы устанавливают не конкретную дату и время вызова в ИФНС, а ограничиваются указанием приемных дней и часов работы налоговой инспекции. В этом случае налогоплательщик практически неуязвим перед угрозой составления протокола об административном правонарушении, потому что получается, что в своем желании посетить налоговый орган он не ограничен во времени.

Стоит ли идти в налоговую?

Даже если вы получили письмо от налоговой, направленное вам надлежащим образом, и вас приглашают посетить налоговую инспекцию, то идти вам туда совсем не обязательно (только если, конечно, вас не вызывают на допрос, в этом случае идти в любом случае придется).

Обычно инспектору нужен от вас письменный ответ. И если вы явитесь в инспекцию лично, то вам придется писать этот ответ прямо там, в неспокойной для вас обстановке. Поэтому я всегда рекомендую ответ подготовить заранее, возможно обратясь к более разбирающимся в этом вопросе людям. Это поможет вам сохранить ваши нервы и уберечься от действий, которые могут вам еще и навредить.

Подготовленный ответ ФНС вы можете принести лично инспектору, а лучше, если вы направите его в ФНС любым из перечисленных способов: либо в письменном виде заказным письмом, либо в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика, либо через МФЦ.

К письму обязательно нужно приложить все документы, подтверждающие изложенные в ответе доводы.

Поэтому я рекомендую хранить как минимум 4 года все документы по поступлению и расходованию денежных средств на ваших личных счетах, справки о доходах, чеки и договора на дорогостоящие покупки, договора дарения и прочие важные документы.

В любом случае, не стоит паниковать, если вы вдруг получили письмо из ФНС. Старайтесь не нарушать закон и знайте свои права!

Если публикация вам понравилась, прошу поддержать ее и поставить лайк, если не понравилась – дизлайк.

Любая оценка для меня важна!

ФНС выпустила письмо от 10.03.2021 № БВ-4-7/3060@, в котором разъяснила инспекциям, как применять ст. 54.1 НК РФ в борьбе с уклонением от уплаты налогов. Мы подготовили разбор этих рекомендаций и расскажем, что может вызвать вопросы со стороны налоговой, а что законно и не должно приводить к доначислениям.

Когда применяется ст. 54.1 НК РФ

Статья 54.1 НК РФ называется «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов». По мнению ФНС, её основная цель — противодействовать налоговым злоупотреблениям и получению необоснованной налоговой выгоды за счёт уклонения от уплаты налогов.

Такими злоупотреблениями могут быть незаконные уменьшения как налоговой базы, так и суммы самого налога. Но причина всегда в том, что налогоплательщик исказил сведения о фактах хозяйственной жизни или объектах налогообложения. Такое искажение может быть трёх видов:

- Скрыли реальные операции. Например, не отразили в составе основных средств фактически используемую недвижимость, в частности под предлогом «недостроя».

- Отразили ложные показатели по реальным операциям. Например, исказили данные о производимой продукции, чтобы сделать её неподакцизной, или параметры деятельности, чтобы снизить показатель потенциально возможного дохода. Дробление бизнеса тоже попадает в эту группу.

- Отразили фиктивные операции, которых не было на самом деле. Здесь речь в том числе об использовании фиктивных контрагентов, о которых мы поговорим ниже.

Посмотрите на свою компанию глазами налоговой и оцените вероятность выездной проверки

Для каждого вида злоупотреблений в письме есть правила, по которым налоговики должны доначислять налоги.

Так, фиктивные операции вообще не будут учитывать в целях налогообложения. Все расходы и вычеты по ним «снимут» в полном размере. В остальных случаях инспекторы должны выявить истинный экономический смысл операции и доначислить налоги так, как если бы налогоплательщик не допускал нарушений.

Как выявляют сделки с фиктивными контрагентами

Одно из основных условий, которое даёт налогоплательщику право учесть расходы и использовать вычеты — исполнение обязательств по сделке надлежащим лицом (п. 2 ст. 54.1 НК РФ). Это означает, что обязательства должна выполнять сторона договора или лицо, на которое эта обязанность возложена.

Цель этого положения — борьба с использованием документов, составленных от лица фиктивных контрагентов. Это компании, которые работают только «на бумаге», не ведут деятельности и не выполняют в сделке реальных функций, а нужны только для оформления от их имени соответствующих документов. В письме такие компании называют «техническими».

Чтобы квалифицировать сделку как фиктивную и доначислить по ней налоги, инспекторы доказывают, что контрагент относится к «техническим» компаниям, а налогоплательщик должен был знать об этом, но не проявил должной осмотрительности.

Доказывают, что контрагент — техническая компания

Налоговики должны сами доказать, что документы составлены не реальным, а техническим контрагентом. В письме отмечают, что для этого не хватит заключения эксперта-почерковеда о том, что документы подписаны неустановленными лицами, или протокола допроса тех, кто их подписал. Чтобы закрепить факт участия в сделке «технической» компании, нужно найти сразу несколько косвенных доказательств:

- нет признаков, которые подтверждали бы реальную экономическую деятельность контрагента: отсутствует персонал, сайт, информация о деятельности компании и т.п.;

- нет условий для исполнения обязательств: персонала, основных средств, активов, складских помещений, транспортных средств, обязательных разрешений и лицензий и т.п.;

- «техническое» лицо не могло осуществить операцию с учётом времени, места нахождения и объёма необходимых ресурсов;

- расходы по счёту не соответствуют виду деятельности, по которому совершены спорные операции;

- поведение участников сделки при заключении договора и принятии исполнения по нему отличалось от общепринятого;

- документооборот по сделке был нетипичным, а документы заполнены с недочетами или не полностью, в них есть ошибки, которые связаны с формальным подходом (в т. ч. их составлением до операции) и тем, что стороны не планируют как-то защищать свои права (обращаться в суд, подавать претензии и т.п.);

- в договорах есть условия, отличающиеся от обычных, например, длительные отсрочки платежа, санкции, размер которых намного меньше или больше ущерба от нарушения;

- цены по договору существенно ниже или выше рыночных;

- нет документов, которые должны быть исходя из характера исполнения, например, при договоре строительного подряда отсутствует акт о передаче подрядчику стройплощадки;

- нет оплаты;

- в расчётах использованы неликвидные активы: небанковские вексели, права требования к третьему лицу и пр.;

- не приняты меры по защите нарушенных права — отсутствуют претензии, заявления об отказе от договора, обращения в суд;

- обналичивание денег и их использование на нужды налогоплательщика, его учредителей, должностных или иначе связанных с ним лиц;

- деньги, перечисленные «техническому» контрагенту, возвращаются налогоплательщику или связанным с ним лицам;

- печати и документация контрагента на территории налогоплательщика.

По мнению ФНС, у налоговых органов есть все полномочия, чтобы выявить эти обстоятельства. Нужно лишь правильно их использовать и получать от всех участников договора пояснения. При этом налоговикам рекомендовано не ограничиваться формальным набором вопросов, а детально выяснять полномочия, функциональные и должностные обязанности каждого опрашиваемого. И во всех нюансах изучать обстоятельства сделки.

Помимо этого, инспекторам «на местах» рекомендовано проводить осмотры территорий и помещений, а также использовать своё право проводить инвентаризацию имущества и применять её результаты для анализа и воссоздания полного баланса предприятия (товарного баланса, складского учёта и т.п.).

Доказывают, что налогоплательщик не проявил осмотрительность

Если участие «технического» контрагента доказано, инспекторы должны подтвердить, что налогоплательщик не мог не знать о характере деятельности контрагента и хотел уклониться от налогов.

Основное доказательство в таком случае — прямой контакт налогоплательщика с исполнителем по сделке. Например, переговоры и деловая переписка с обсуждением условий сделки, обеспечения, гарантий. Если такого контакта не было, налоговики проверят, проявил ли налогоплательщик должную осмотрительность, когда выбирал контрагента и заключал договор.

ИФНС вправе проводить доначисления, если установлены следующие факты:

- налогоплательщик не знал о фактическом местонахождении контрагента, его производственных, складских и иных площадей;

- налогоплательщик не пытался получить информацию о контрагенте: у него нет копий документов, подтверждающих направление запросов;

- налогоплательщик не анализировал открытые данные о контрагенте;

- у налогоплательщика нет информации о том, как и почему был выбран контрагент, заключена сделка;

- нет реального взаимодействия с руководителем, должностными лицами, ответственными сотрудниками контрагента при обсуждении условий и подписании договора;

- отсутствуют документы, подтверждающие полномочия участников сделки со стороны контрагента;

- у налогоплательщика нет информации о том, как он узнал о существовании контрагента (реклама в СМИ, сайт, рекомендации).

Доначисляют налоги

Когда налоговики доказали, что в сделке участвовал фиктивный контрагент, а налогоплательщик не мог не знать об этом, они вправе доначислить налоги.

Как правило, саму сделку налоговая не оспаривает — товар получен, работы выполнены, услуги оказаны, но все это делала не «техническая» компания, а кто-то другой. В таком случае все расходы и вычеты по фиктивному контрагенту снимают и заменяют на таковые по реальному исполнителю. Но только при условии, что налогоплательщик сам предоставит информацию о фактическом контрагенте и все документы. Иначе ни вычеты, ни расходы расчётным путем ИФНС определять не будет.

Единственное исключение — когда сам факт расходов налоговая тоже не оспаривает. В этом случае инспекция применит расчётный способ, но только в отношении налога на доходы (налог на прибыль, НДФЛ, УСН, ЕСХН). Вычеты по НДС и в этом случае будут сняты полностью.

Деловая цель и дробление бизнеса

Ещё одно условие, которое должно выполняться для учёта расходов и применения вычетов: целью операции не должна быть только налоговая выгода.

Проверять это предлагают с помощью «экспресс-теста». Его будут проводить по каждой отдельной операции в совокупности сделок, которые все вместе привели к достижению деловой цели. Тут налоговикам надо будет ответить на вопрос, совершил бы налогоплательщик эту операцию, если бы не было остальных сделок, и не была ли её основной целью налоговая выгода. При этом невыгодность сделки для налогоплательщика саму по себе нельзя приравнять к отсутствию деловой цели.

Если результат «экспресс-теста» отрицательный, то налоговой нужно будет дополнительно доказать, что конечная деловая цель могла быть достигнута без спорной операции.

Все эти положения применяются и к дроблению бизнеса, которое можно назвать частным случаем операций без деловой цели с элементами «технических» компаний. Дополнительные критерии, которые позволяют ИФНС установить, что речь идёт о дроблении:

- одни и те же работники и ресурсы;

- тесное взаимодействие всех участников схемы;

- разные, но неразрывно связанные направления деятельности, которые составляют единый производственный процесс для достижения общего результата.

При доначислении налогов в связи с дроблением налоговикам рекомендовано выявлять действительные налоговые обязательства налогоплательщика. Это значит, что будут учитываться не только вменяемые ему доходы, но и соответствующие расходы, вычеты по НДС, а также суммы уже уплаченных налогов.

Переквалификация сделок

Авторы письма отдельно остановились на переквалификации сделок и операций. ФНС предостерегает инспекторов «на местах» от подмены понятий.

То, что аналогичный результат можно было получить с помощью других сделок или операций — не основание для переквалификации, даже если есть налоговая экономия (п. 3 ст. 54.1 НК РФ). По мнению ФНС, налогоплательщики вправе сами выбрать способ достижения результата с учётом налоговых последствий. Главное, чтобы у этого способа был экономический смысл и не было признаков искусственности.

Чем опасны фиктивные сделки

НДС-разрывы

ФНС обращает внимание инспекторов на то, что нельзя снимать вычеты только из-за того, что контрагент не заплатил налоги. Это возможно, только если получится доказать, что налогоплательщик знал о нарушениях, допущенных контрагентом, и получил от этого выгоду.

Сверяйте счета-фактуры с контрагентами и находите расхождения до налоговой

При этом знать о таких нарушениях налогоплательщик может не только при взаимозависимости и иной подконтрольности. Аналогичные выводы инспекторы сделают и если выявят, что стороны согласовали эти действия и намеренно допустили разрыв.

- Что можно узнать о контрагенте из арбитражных дел и бухотчётности

- Допросы, осмотры, требования: права бухгалтера

- Новый регламент проверок деклараций по НДС: что о нем нужно знать?

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Количество просмотров 17919

22 октября 2010 года «РИА – новости», сообщили следующую печальную для налоговиков новость:

Законопроект, запрещающий индексацию зарплат чиновников в период 2011-2014 гг., принят Госдумой в первом чтении.

В общем, к отсутствию индексации зарплат налоговики уже успели привыкнуть, так в 2009-2010 гг. индексации зарплат не было. Так в статье «Все, что Вы хотели узнать о зарплате и СМС в налоговой в 2010 году», я писал по поводу индексации следующее:

«Ежегодно Правительство должно индексировать зарплату государственных гражданских служащих, коими являются налоговики. В прошлом году, без всяких видимых на то причин, Правительством обязательная индексация зарплаты налоговиков была проигнорирована. В этом году зарплата налоговиков так же проиндексирована не будет, так как Правительством на период 2010 года приостановлен пункт обязывающий индексировать зарплату госслужащих.»

Почему Правительство решило обделить госслужащих индексацией?

За счет приостановления действия норм, предусматривающих ежегодную индексацию оплаты труда госслужащих, на период с 1 января 2011 по 1 января 2014 Правительство рассчитывает сократить дефицит бюджета.

Данное решение можно было предугадать еще тогда, когда Росстат опубликовал сведения о зарплатах чиновников в первом полугодии 2010 года, напомню, я об этом писал в статье «Доходы чиновников» или «Узнай, сколько зарабатывают вышестоящие налоговики». Конечно же, зарплаты рассчитанные Росстатом гораздо больше средних зарплат по экономике. А на следующий год разница между зарплатой чиновников и зарплатой в коммерции увеличится до разницы в доходах олигархов и нищих. Даже точнее будет сказать, что она уже начала активно увеличиваться.

Напомню, что со следующего года сильно увеличиваются ставки по социальным взносам. В связи с чем, многие коммерсанты не стали дожидаться 2011 года и начали применять «зарплатные (конвертные) схемы» уже в этом году. Ну а в следующем году количество организаций применяющих различные «зарплатные схемы» будет стремиться к 100%, в результате средняя зарплата по экономике упадет до безобразия низко.

Немного поговорим про СМС…

В статье «Все, что Вы хотели узнать о зарплате и СМС в налоговой в 2010 году», которая уже упоминалась мною сегодня, я писал о том, что в интернете активно обсуждается возможность продления СМСок на 2011, 2012 и 2013 года. Исходя же из концепции обсуждаемого сегодня нами решения Госдумы, я думаю, всем становится понятно, что наш дефицитный бюджет не потянет СМСок. Поэтому, я думаю, что всем сотрудникам налоговых органов стоит готовится жить в 2011 году без СМС.

Может взять всем и уволится, ну или хотя бы начать взятки брать?

В комментариях к статьям, затрагивающим вопросы зарплат, премий и СМСок в налоговой службе размещенных на блоге (смотри такие статьи как: «Бедность не порок» или «Налоговикам приказано быть бедными!», Зависимость премий от результатов выездных проверок из уст М.Мокрецова, Расширенная коллегия ФНС сентябрь 2010 года, Включаются ли СМСки при расчете декретных?) я часто встречаю сообщения говорящие, что с такой зарплатой надо бежать из налоговой или начинать брать взятки. Читая такие комментарии, мне всегда вспоминается песенка Трофима «Налоговый инспектор»:

Конечно, власть теперь народная,

А значит злая и голодная,

Но как отдать родные, кровные

Что нажил смерти вопреки.

Мы власть и так кормили вскладчину,

Как те обманутые вкладчики,

На чьи лаве госаппаратчики

Отгрохали особняки

Конечно же, я не разделяю данную позицию и поэтому хочу предложить свое решение данного вопроса. Возможно оно ближе к утопии, но все же…

Возвращаясь к выше поднятому вопросу о причинах разницы в средней зарплате на госслужбе и в экономике, а именно к тому, что в коммерции сплошь и рядом применяются «зарплатные схемы», результатом которых является занижение среднего уровня зарплат в экономике. Хочу предложить всем налоговикам активизировать работу по борьбе с «конвертными схемами» и вывести всех налогоплательщиков на «белую» зарплату. Этим можно будет сразу «убить много зайцев»: пополнить бюджет, позаботится о пенсии граждан и уничтожить статистическую пропасть между зарплатами чиновников и работников коммерческих структур.

Читайте также: